YCPホールディングス(グローバル)リミテッドのニュース一覧

【QAあり】YCPホールディングス(グローバル)リミテッド、3Qは各セグメントが堅調に推移し大幅増収 積極的なM&Aにより一層の業績拡大へ

2023年12月期第3四半期決算説明

石田裕樹氏:みなさま、こんばんは。YCPホールディングス(グローバル)リミテッドのグループCEOを務めている石田裕樹です。本日はお忙しいところ、我々の第3四半期決算説明会にご参加いただきありがとうございます。

SBI証券で当社の決算説明会を行うのは1年ぶりですので、あらためて当社グループの事業をご説明した上で、第3四半期の業績と通期の見通しについてご説明します。

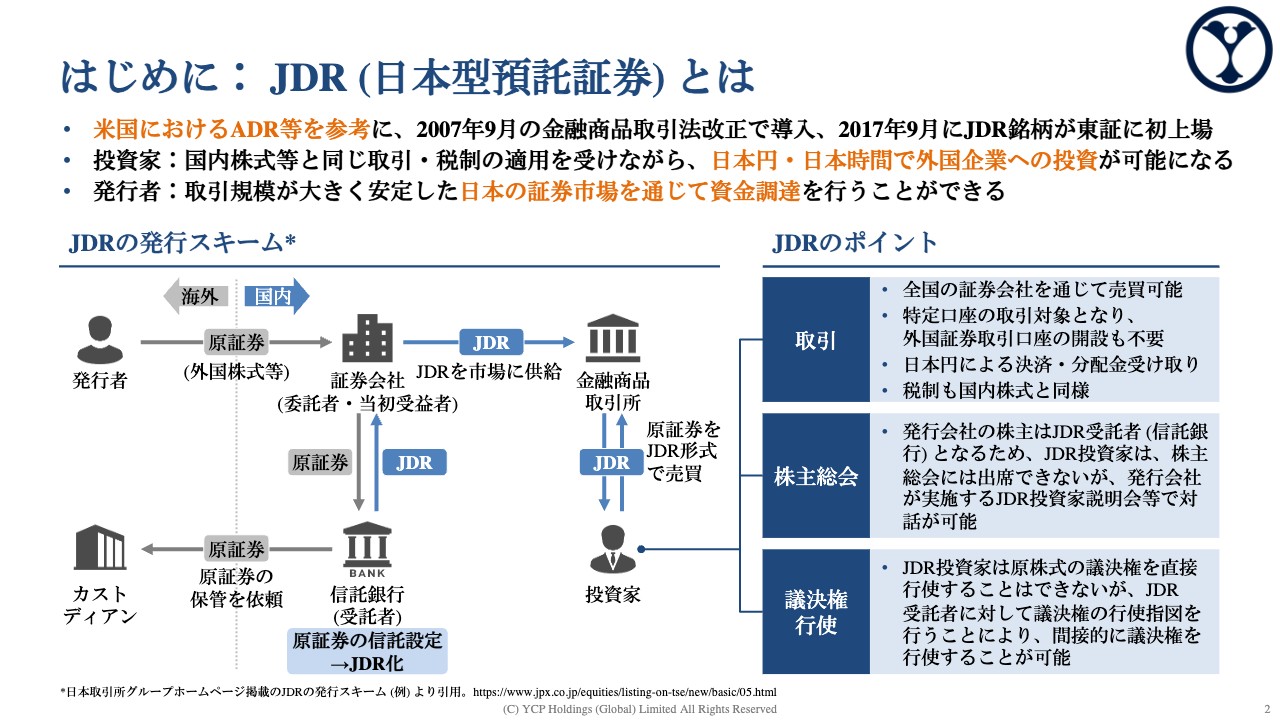

はじめに: JDR (日本型預託証券) とは

多くのみなさまからご意見をいただくこととして、さまざまな業績や過去のリリースのような、ほかの日本国株式であれば当然のように表示される情報が、証券会社のプラットフォームでなかなか表示されないという点があります。

こちらについて、我々はJDRという通常の日本法人とは異なる仕組みを使って上場していますので、そのご説明をした上で会社に関するご説明に移りたいと思います。

JDRは、アメリカのADRという制度を参考にしています。ADRは、日本企業も含むアメリカ国外の企業、例えばソニーやトヨタなどの株式を、ニューヨークの取引所でも売買できるようにする制度です。すなわち、日本企業でありながら、その株を証券化することによって、その証券をニューヨークの取引所で取引することができるのです。

アメリカなどでは上場企業の約4割がADR銘柄となっており、グローバル展開をしているさまざまな海外の企業をニューヨークの取引所で上場させることに、国を挙げて取り組んでいます。

5年から6年前に、東京証券取引所がADRの日本版としてJDRという制度を立ち上げました。その後、コロナ禍を経て、現在は3社がJDRの枠組みで上場しています。我々は本来、シンガポール法人ですが、JDRを活用して日本の東京証券取引所に我々の株式を証券化した上で取引できるかたちで上場しています。

東京証券取引所としても、ニューヨークのADRと同様に徐々に外国法人、特にアジアの企業にJDRを活用してもらい、誘致する予定だと聞いています。ただし、まだ制度ができたばかりであるため少しご不便をおかけしている状況です。そのうちの1つが、証券会社の取引プラットフォームの中で業績が適宜開示されていない問題です。

このような問題点については、我々としても取引所や証券会社と議論しながら、一つひとつ改善を図っているところです。しばらくはこのような状況が続くかと思いますが、ご理解いただき応援していただければと思います。

今お話ししたような、取引プラットフォームでの表示が不十分であること以外は、日本の取引所に上場している日本株式と同様に取引できます。また、例えば今後、我々が配当を出す場合にも、通常の日本株式と同じようにみなさまに受け取っていただけます。

細かい点になりますが、株主総会についてご説明します。JDRに関する我々の直接的な株主は三菱UFJ信託銀行です。三菱UFJ信託銀行に当社の株式を預けており、みなさまにはその株式を証券化した取引証券(JDR)で取引いただく枠組みとなっています。

したがって、みなさまに投資していただく際には、三菱UFJ信託銀行に議決権の行使指図を行うことによる間接的な議決権行使となり、日本法人と同じように株主総会で意見を述べていただくことや、間接的にはなりますが議決権を行使していただくという意味では、日本株式と同様の取引が可能なスキームです。

投資参考指標のご案内

現在の我々の株式のバリュエーションです。9月28日時点での株価は735円で、直近ではやや下がってきている状況です。我々の発行済株式総数は現在2,200万株で、株価に株数を掛けると時価総額は161億円となります。

いくつかの取引プラットフォームでは、この半分ほどの金額が時価総額として表示されていると認識しています。こちらについて、JDR全体での発行済株式総数のうち、三菱UFJ信託銀行に預けている株式がJDR化され、東京証券取引所で取引されています。

その中で、いくつかの取引プラットフォームでは対応が遅れているために、JDRの口数と株価を掛けて時価総額が約80億円と表示されているようです。しかし、実際にはその倍近い株式総数があり、時価総額は160億円ほどとなっています。

詳細は割愛しますが、現在、PERはおよそ17倍から18倍弱で取引されています。グロース市場に上場している銘柄としてもう一段引き上げていきたいと思っており、IRにも力を入れていきますので、みなさまにもぜひ応援していただければと思います。

自己紹介

会社概要をご説明します。あらためまして、私はグループCEOを務めている石田です。よろしくお願いします。前職では、ゴールドマン・サックス証券という会社で、自己資金を使った投資を担当していました。

当時は破綻する日本企業が多くある中で、破綻した会社を再生していくような投資を担当しました。有名なところでは、ゴルフ場の再生をしたアコーディア・ゴルフや、大阪の遊園地であるユニバーサル・スタジオ・ジャパン、あるいは星野リゾートと組んで温泉旅館を再生するなどの案件を手がけている部署でした。

会社に入ったばかりの頃は、投資に関する分析などが私の役割でしたが、数年間仕事を経験する中で、後半では投資先の再生にまつわる実務を担当していました。そのため、ゴールドマン・サックス証券と聞くと六本木ヒルズに入っている会社というイメージをお持ちの方もいるかもしれませんが、実はそちらではほとんど働いていません。

ゴールドマン・サックス証券の投資先企業の複数社を実際に巡りながら、会社の経営陣のみなさまと一緒になって会社を良くしていく、すなわち再生し、より成長させていくことや、海外展開の支援などをしていました。

当時はリーマン・ショックなどいろいろな影響がある状況で、2011年にゴールドマン・サックス証券において、今後は国内でのそのような再生投資を積極的には進めていかないという判断が行われました。それならば独立し、再生投資に特化して事業を行いたいと考え、今からちょうど12年前に会社を創業しました。

会社概要

現在の会社概要です。創業当初はヤマトキャピタルパートナーズという社名で、国内の会社を強く意識したかたちでした。

実際としては、創業間もない頃から「うちの会社の海外事業のお手伝いをしてもらえないか」「バンコクの工場の再生をしてくれないか」「この事業を上海に持っていきたいんだけど、その手伝いをしてもらえないか」というお声掛けをたくさんいただくようになりました。

そこで、「ヤマトキャピタル」という社名のまま、会社として日本から海外へ事業を拡大することが、アジアの仲間みんなで一生懸命がんばっていく上で果たして最適なかたちなのだろうかとグループ全員で議論を行いました。

その中で、私自身もまだ32歳でしたので、「せっかくなら、一番大変そうなことに挑戦しよう」と考え、当時日本を拠点にしていた「ヤマトキャピタルパートナーズ」の社名を、2014年に「YCP」というブランドに改めるとともに、本社を香港に設置し、私自身も2014年から7年間香港で生活することで、香港からグローバルを見るかたちをとってきたのです。

ご存知のとおり、香港では民主化運動や新型コロナウイルス感染症への対応などがあったため、2021年にはより安定した市場機能を担うと考えられるシンガポールにグループの本社を移転しました。同時に私自身もシンガポールに移住し、シンガポールからグループを統括する体制をとっています。

2021年12月に、シンガポール法人・YCPホールディングス(グローバル)リミテッドとして当時の東証マザーズに上場しています。

創業当時から「アジア全域を担える会社を作っていこう」と考えていましたが、ヤマトキャピタル時代は社員のほぼ全員が日本人で、日本で働いていました。上海オフィスといっても日本人は1人か2人、バンコクオフィスにも日本人は2人とタイ人が1人というような体制だったのです。

現在は、おかげさまでグループの社員数が470名に拡大しています。その内訳は、日本で90名、東南アジアで117名、中国で50名弱、インドで210名と非常に多国籍化しており、アジア全域をカバーできる体制になっています。

我々の事業については後ほどご説明しますが、いわゆるコンサルティング事業とあわせて、我々自身が事業を作っていく、あるいは事業に投資してグループの中に連結していくことも進めています。そのようなコンサルティングとは関係のない連結先の従業員を合わせると、グループ社員数は770名です。そのうち約500名が海外で働き、250名ほどが日本で働いています。

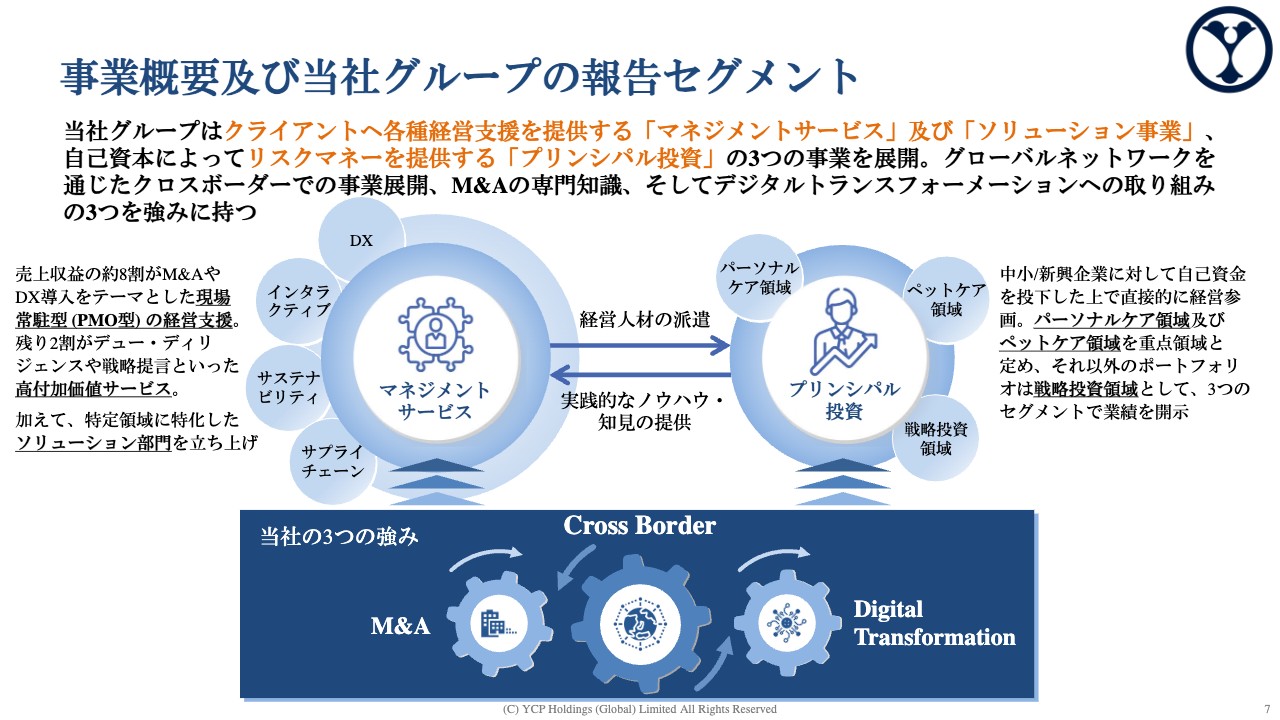

事業概要及び当社グループの報告セグメント

当社が主力としているのは、マネジメントサービスと呼んでいるいわゆるコンサルティングの事業です。社名がヤマトキャピタルだった頃は、コンサルティングを行う社員が20名くらいだったと記憶しています。

そこから50名、100名と仲間が増えるにつれて、自分たちのグループの中で投資にチャレンジしたり、自分たちで事業をゼロから作ったりしてきました。あるいは、再生する必要がある事業を譲り受けてその会社に人員を投下し、会社を良くしていくという、まさに私が前職で行っていたような事業にグループとして少しずつチャレンジしてきたのが、プリンシパル投資事業です。

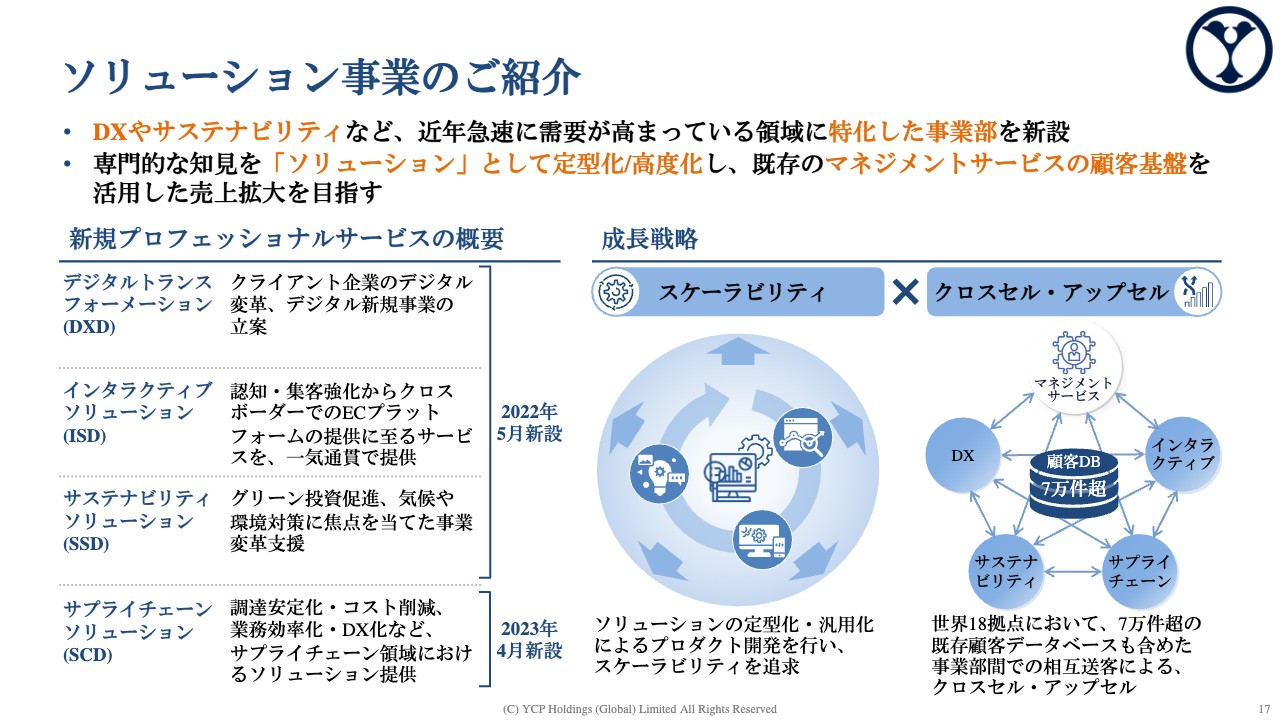

上場してからは、この戦略的コンサルティングの事業に加えて、その周辺領域に専門チームを作ることにもチャレンジしてきました。現在は、デジタルトランスフォーメーション(DX)やインタラクティブなど主にデジタルマーケティングの領域のほか、昨今注目されているサステナビリティ対応や、サプライチェーン・購買のバリューチェーンに関するものなど、それぞれの領域に特化した専門チームを立ち上げて事業をさらに拡張させることにチャレンジしています。

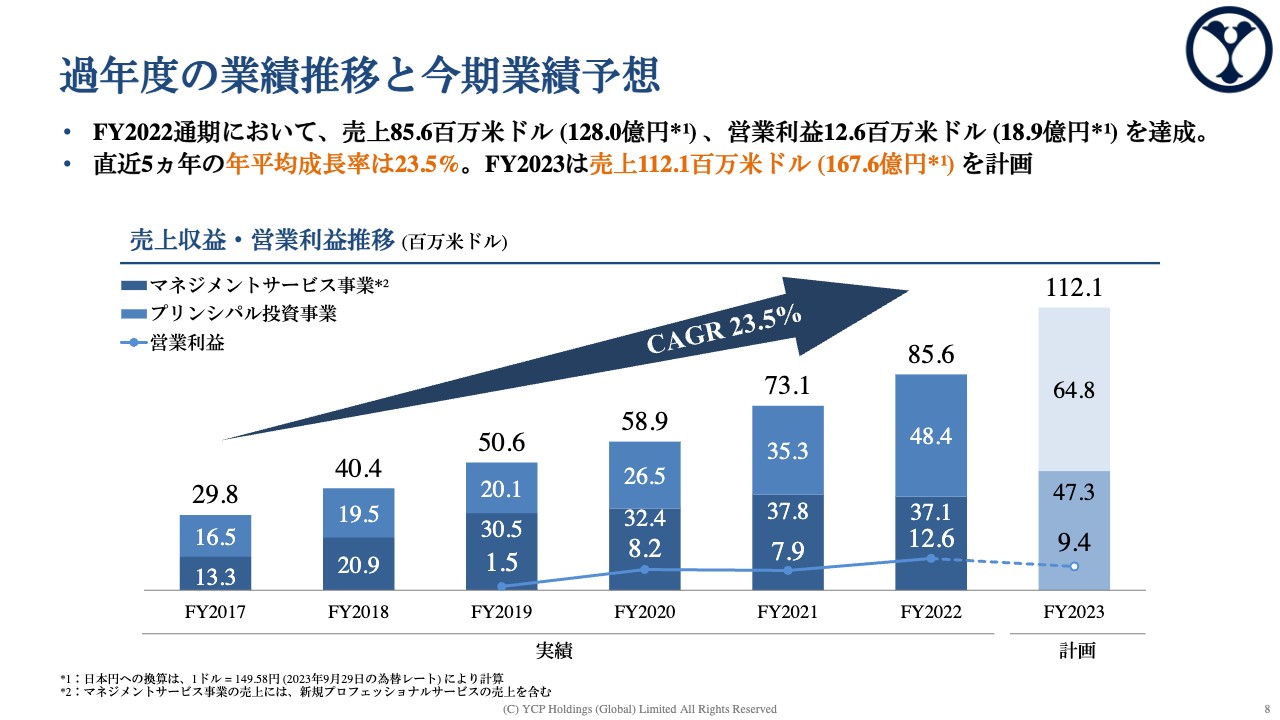

過年度の業績推移と今期業績予想

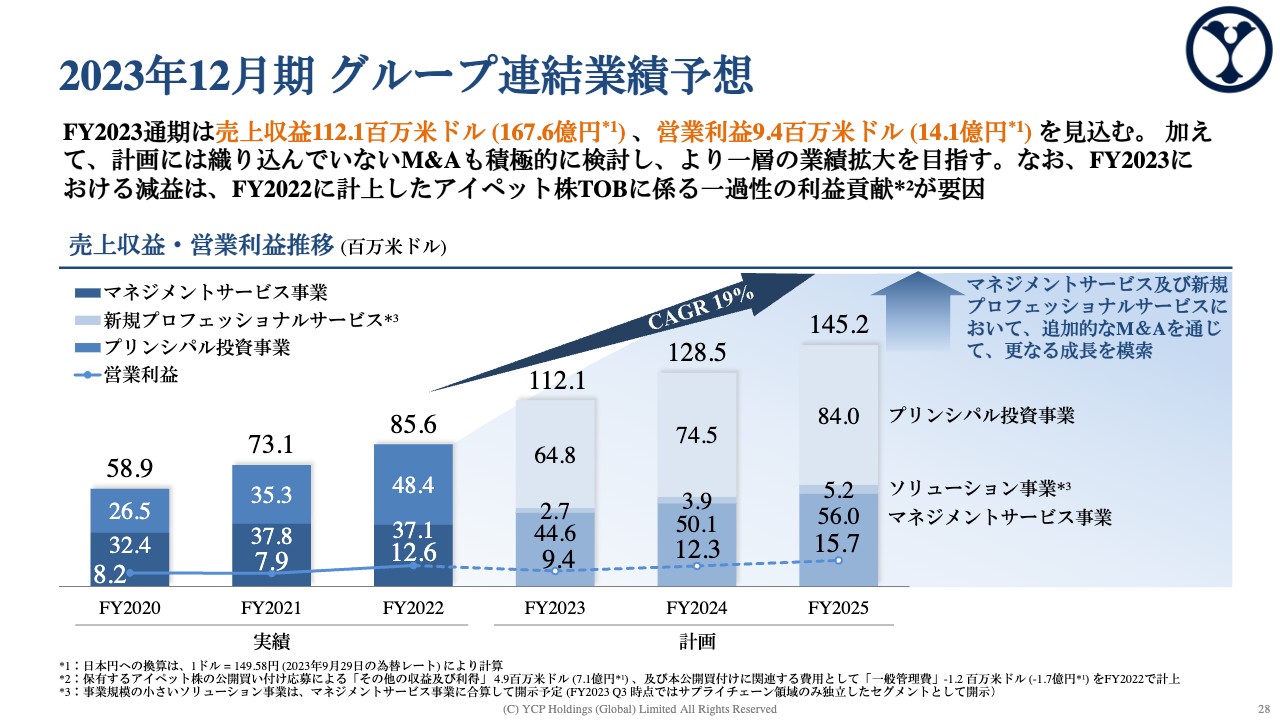

全体の業績としては、前期の売上高は85.6百万米ドル、2022年当時のレートで120億円強でした。今期の売上高は112.1百万米ドルで、約170億円を想定しています。年間では、毎年およそ20パーセントから25パーセントほどの成長ができています。

前期は12.6百万米ドルとかなり大きな利益を上げることができましたが、そのうち3.7百万米ドルは投資先の売却益でした。それを除くと前期の営業利益は約8.9百万米ドルで、約10億円でした。今期の営業利益は9.4百万米ドル、15億円弱程度を想定しており、実態ベースで増益となるのではないかと期待しています。

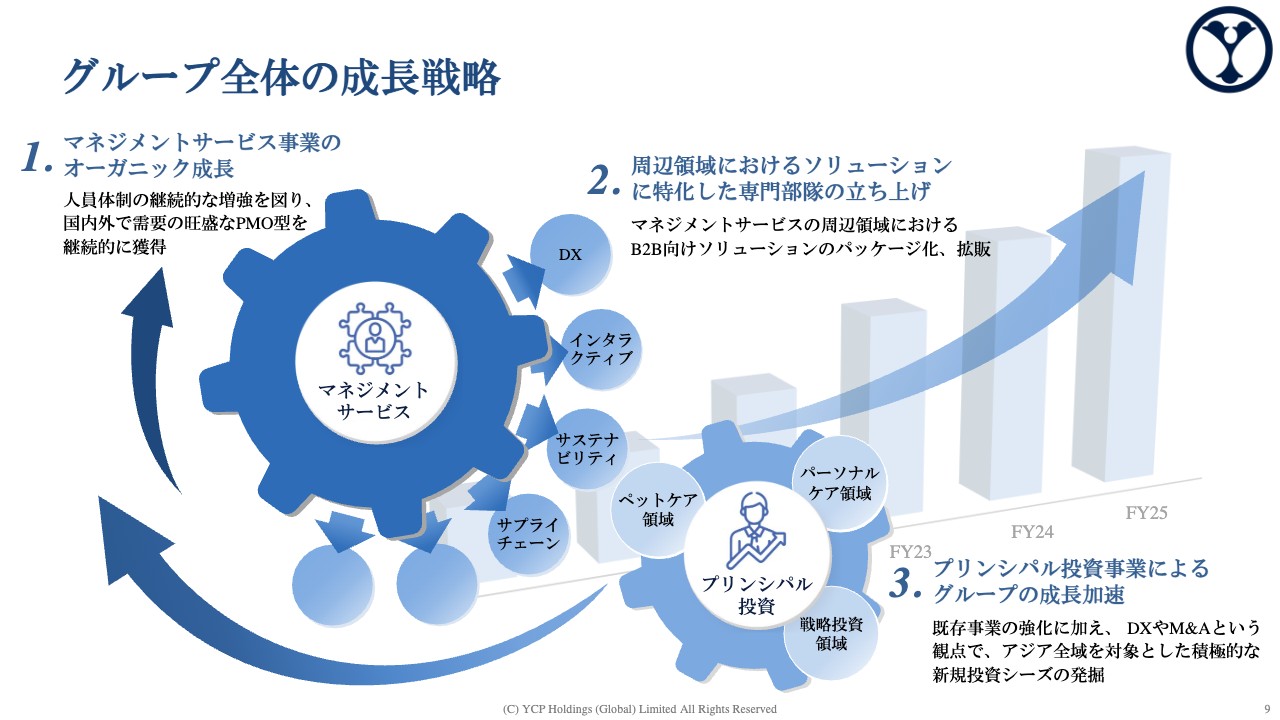

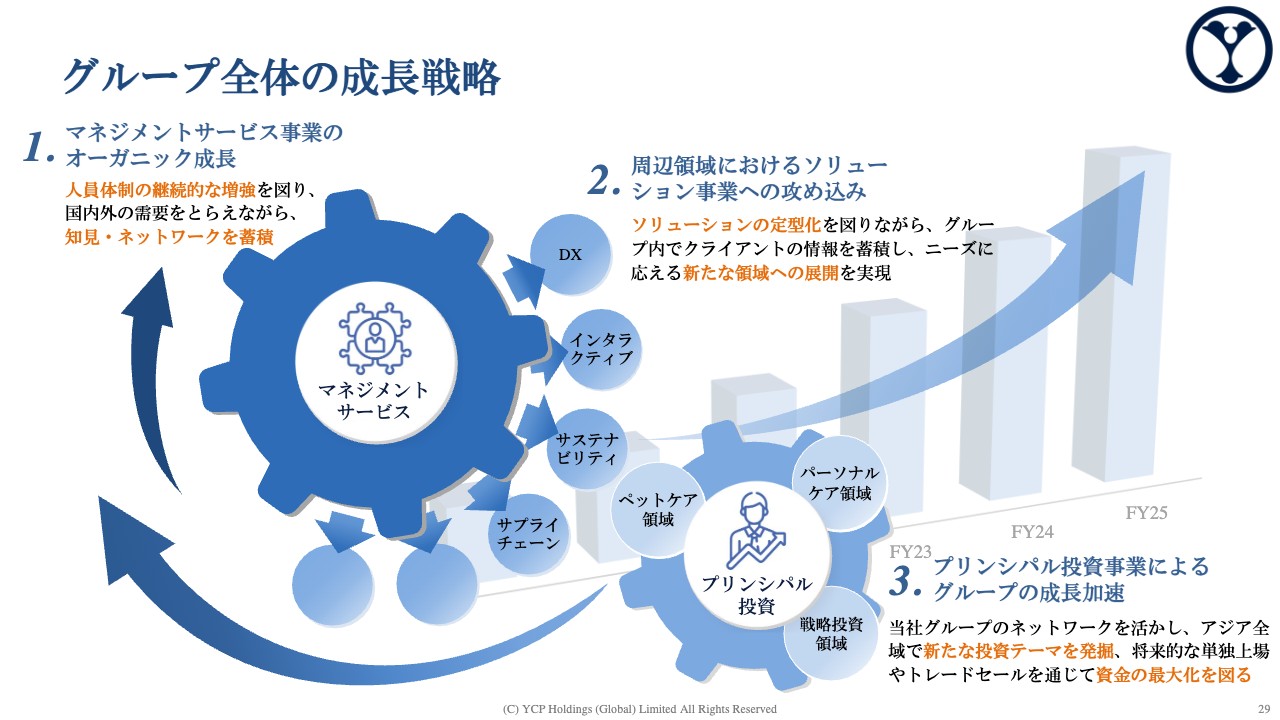

グループ全体の成長戦略

創業以来ずっと手がけてきているマネジメントサービス事業、すなわちコンサルティングのサービスは、現在約250名で運営しています。こちらをいち早く500名体制とし、この事業部だけで100億円の売上高を作れるようにすることを当社グループの一丁目一番地の柱として注力しているところです。加えて、先ほどご説明したような特定の領域に専門部隊を作り、その一つひとつを50億円から100億円くらいのビジネスにすることにも注力しています。

また、我々が作った仲間の力を最大限活用していく上で、我々の投資先に、あるいは事業をゼロから作って資金を投下し大きくするという、プリンシパル投資事業にも注力しています。昨年は投資先の売却益があり、約4億円の営業利益を積み増すことができました。そのようなプリンシパル投資の資金をより大きなかたちで回収し、グループの成長に活用していきたいと考えています。

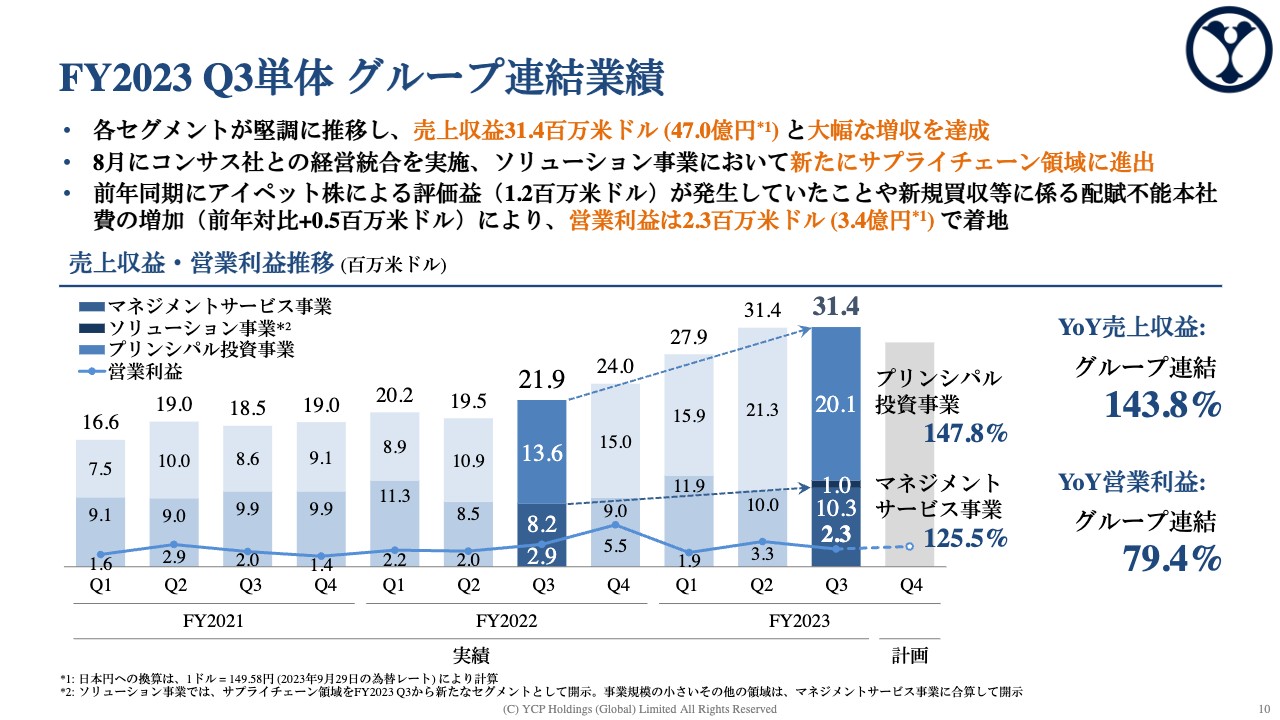

FY2023 Q3単体 グループ連結業績

今期の第3四半期の業績をご説明します。第3四半期の売上収益は31.4百万米ドル、約47億円と大幅な増収を達成することができています。

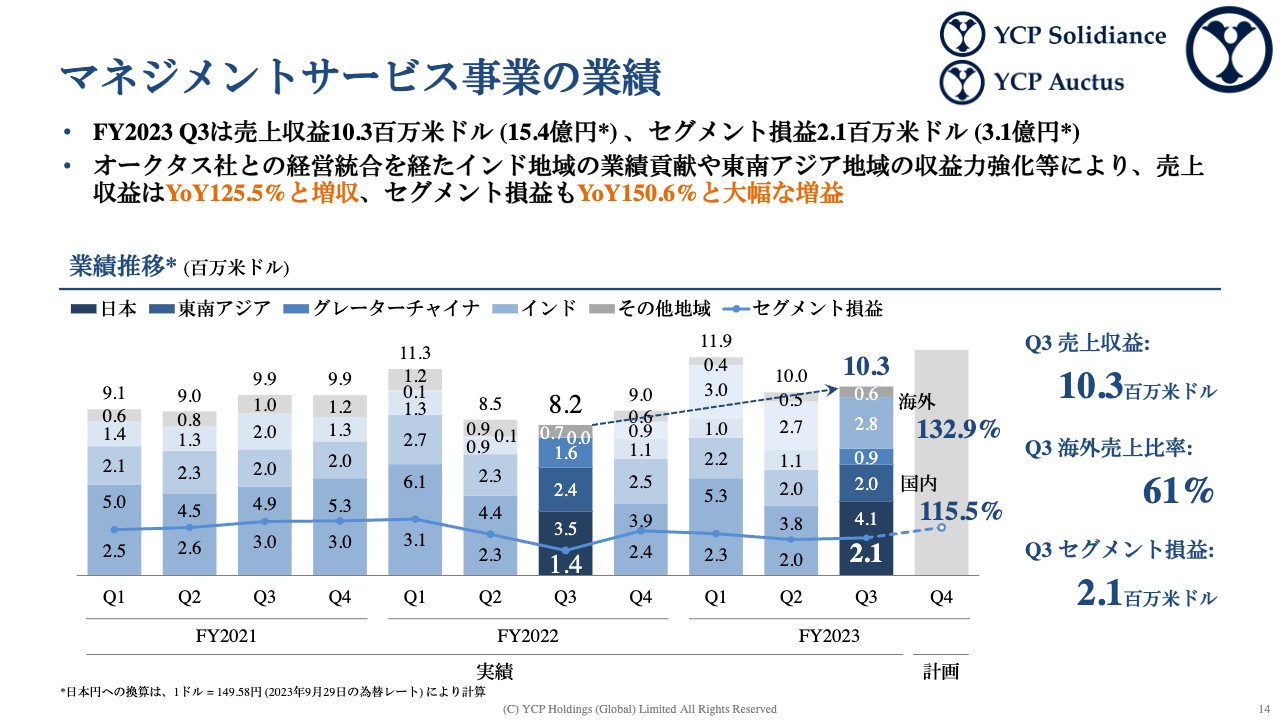

すべての事業で売上収益が増加してきています。特にマネジメントサービス事業では、前年同期の8.2百万米ドルが今期10.3百万米ドルとなり、当時のレートで11億円から12億円くらいだったものが現在15億円くらいの売上収益になっています。

プリンシパル投資事業に関しても、前年同期に13.6百万米ドルだったものが現在は20.1百万米ドルで、約15億円から約30億円の売上収益に大きく成長させることができています。

先ほど新しいチャレンジとしてソリューション事業に取り組んでいるとお話ししましたが、新たにソリューション事業をセグメントとして追加しています。こちらにおいて、2023年第3四半期から意味のある売上が立つようになってきたため、第3四半期からはマネジメントサービス事業とプリンシパル投資事業とは分けて開示しています。

3つのセグメントを連結すると売上収益は31.4百万米ドルで、グループとしては前年同期比43.8パーセント増となっています。利益については、先ほどからお話ししている投資先の売却益に加え、グループが大きくなる中で、例えばデュー・ディリジェンスにかかるコストや、会社を買収して大きくしていく上での経営支援などのコストがかかっていることもあり、若干の微減です。

ただし、昨年の実績から投資先の売却益を除くと引き続き増益傾向で、引き続きグループ全体として増収増益を維持できるように努めていきたいと考えています。

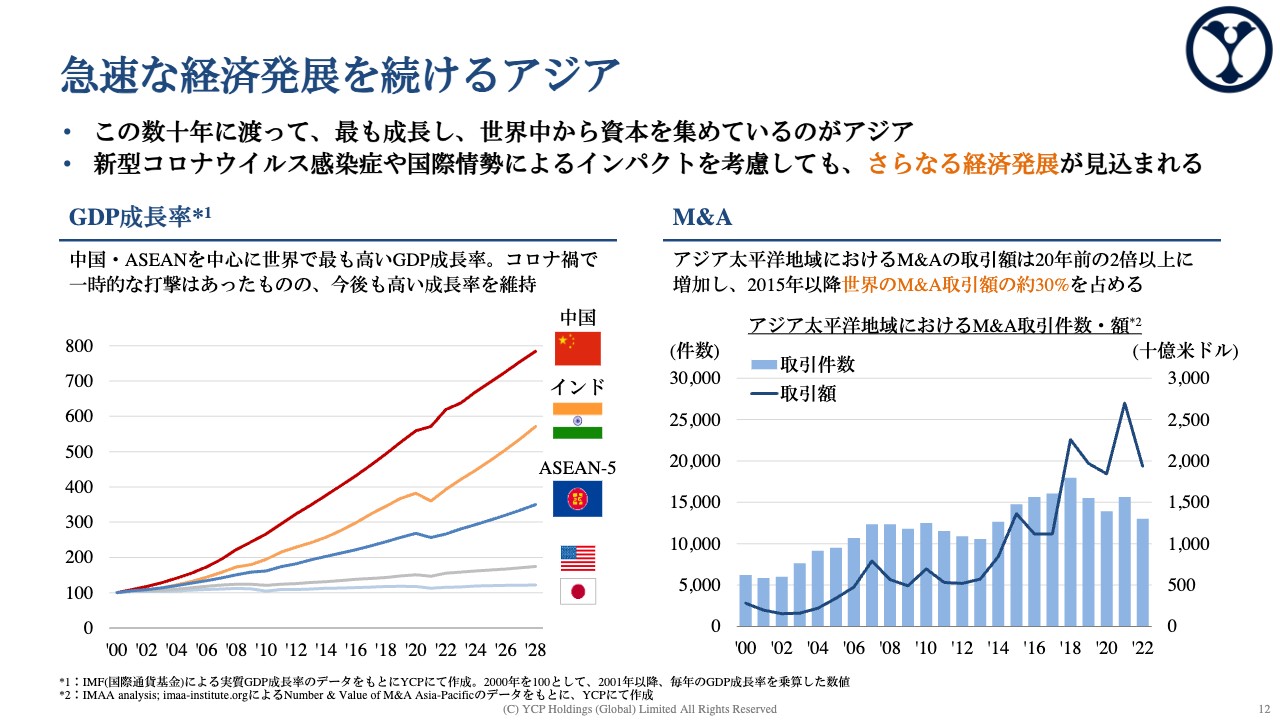

急速な経済発展を続けるアジア

セグメント別の詳細をご説明します。まず、当社事業の一丁目一番地と紹介しましたコンサルティング事業についてです。私は日本人として、また、ヤマトキャピタルという名前で会社を立ち上げているため、日本がなかなか経済成長していないことについては、我々の事業を通してどうにか支援を重ねていきたいと思っています。

YCPホールディングス(グローバル)リミテッドとして見ると、やはり中国の存在が非常に大きい一方で、中国はさまざまな問題を抱えています。現在、当社グループのプロフェッショナル数は50名を下回っており、やや規模を縮小している状況です。中国については少なくともよく調べ、よく学んでおくことが重要だと思っています。

また、経済成長が著しいインドについてです。今年半ばにインドの人口が14億人を突破し、中国の人口を抜いて世界一人口の多い国になっています。私は2ヶ月に1回くらいインドに行っていますが、本当に毎月のように生活水準が少しずつ上がっていることや、さまざまな物価が上がっていることを実感しています。新しいレストランが続々と開店し、レストランで提供されるメニューの価格が高くなっているという変化を痛感しています。

インドや東南アジア、ASEAN5ヶ国などが大きく経済成長しています。そこで、我々のクライアントである日本や欧米の企業においては、どのようにしてそのような成長市場の刈り取りを確実に行うか、また、いかに企業の成長に活かしていただくかが非常に重要です。

加えて、我々はM&Aを非常に得意としている会社で、お客さまのM&A支援を数多く手がけています。やはりアジアにおけるM&Aの件数は伸びていますし、取引額も大きくなっています。コロナ禍では現地に行くことができず、直接デュー・ディリジェンスができない、投資先の経営陣と話ができないという問題があり、この数年間はやや停滞していました。

しかし今年に入ってからは、体感としても本当にたくさんのM&Aが行われています。コロナ禍が収束し、再びアジアにおけるM&Aが爆発的に増えると予想されています。そのような中で、我々の大きな戦略としては、YCPグループが前面に立ち、著しく変わっていくマーケットの様子を当社のお客さまに提供していきたいと考えています。

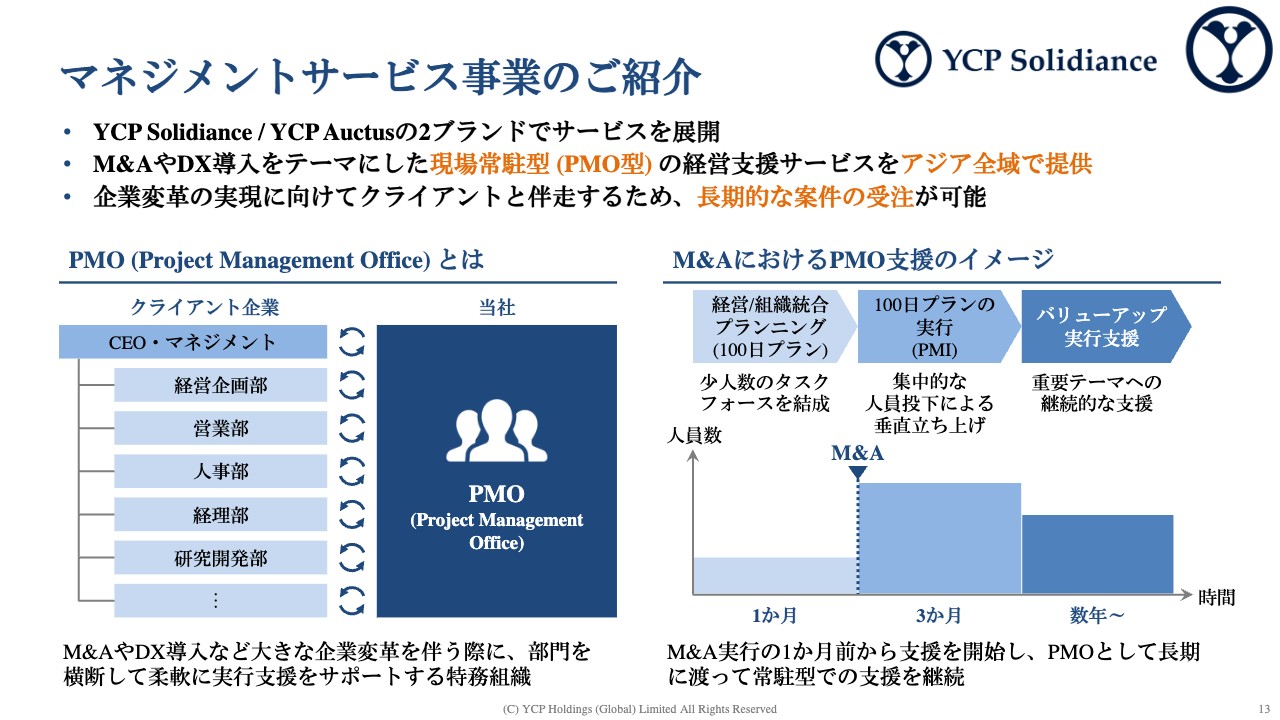

マネジメントサービス事業のご紹介

特に当社のM&Aに関しては、先ほどコンサルティングサービスと表現したように、私が前職で携わっていた投資先に常駐してその会社を良くするという仕事を、YCPグループとして独立して立ち上げて進めてきたのが成り立ちです。

コンサルティングというと、「会社の戦略ってこうですよね」という内容を記載した印刷物を納品するようなイメージを持たれる方も多いかもしれません。実際に、我々はそのような純粋なコンサルティングのサービスも展開しています。しかし、売上の約8割を占めている、我々が得意としている仕事は、お客さまの会社に常駐する現場常駐型のコンサルティングです。

こちらはPMO型やインプリ型と呼ばれ、お客さまの会社に常駐して、M&AやDX導入などさまざまな局面において我々が現場で伴走するというサービスです。当社はこれを得意としており、そのような思いをコンサルティングではなくマネジメントサービスという事業部名で表現しています。

当社のM&Aのイメージです。M&Aを行う前の約1ヶ月間をプランニングフェーズとし、M&Aを行ってからおよそ100日間でどのようなことをやらないといけないのかというタスクの洗い出しをするのがフェーズゼロです。

M&Aが実行されてからの100日間に関しては、我々も集中的に人員を投下し、場合によっては30名ほどの大きなプロジェクトを組んでお客さまの会社に常駐します。こちらは3ヶ月から半年かけて集中的にM&Aを立ち上げていくフェーズです。

また、数年かけて、買収した会社のバリューアップの実行支援として、売上アップや業務改善、海外展開というような複数のテーマについて支援することを得意としています。1つのプロジェクトでだいたい数年間、長期的にお客さまに月額で請求するかたちでビジネスをすることで、より安定的なサービスを組み立てることを特徴としています。

マネージメントサービス事業の業績

今期第3四半期のマネージメントサービス事業の業績については、売上収益は10.3百万米ドルとなりました。スライドを見ると、国内があまり伸びていないと思われる方がいるかもしれませんが、2022年初頭から、円の価値が40パーセントぐらい下がりました。2022年初めに110円ぐらいだったものが、昨年末には130円ぐらいになり、今は150円です。

現在は米国の利上げの観測が出る中で146円や147円に戻している局面かと思いますが、通期で見ると110円が130円になり、140円、150円になるように、ドルベースで毎年20パーセントぐらい円の価値が下がる非常に厳しい状況が続いています。

我々はシンガポールの企業ですので、米国ドル、あるいはシンガポールドルで決算を締めることも可能です。現在はみなさまに馴染みがある米国ドルで締めておりますが、円ベースの価値が20パーセントずつ下がっている中でも、今期第3四半期は国内において、(米ドルで見た場合であっても)前年同期比で増収を維持することができたという結果です。

また、インドでは昨年12月にオークタスというファームを買収しました。前期第3四半期において、インドのビジネスの売上高は数千万円しかなかったのですが、この第3四半期はインドだけで2.8百万米ドル、約4億円になっています。そのような全体の成長、特に海外の成長もあって、前年同期に8,2百万米ドルだったものが、今期は10.3百万米ドルと大きく成長させることができています。

12年前にビジネスを立ち上げて最初の5年間ぐらいは、どれだけ海外をがんばっても国内の売上比率が90パーセントで、海外は10パーセントぐらいしかありませんでした。足元ではマネジメントサービス事業の売上の60パーセントが海外から上がってきているかたちです。

(参考)円貨によるマネージメントサービス事業の業績

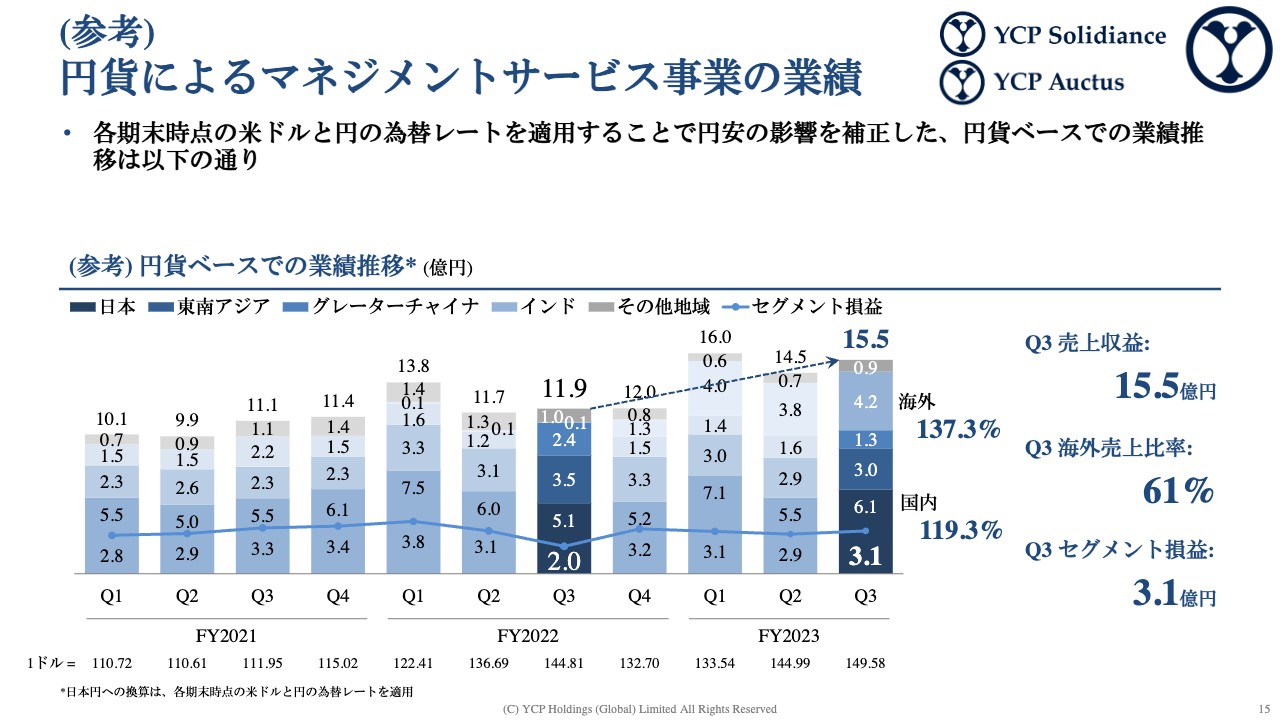

スライドは、各期末時点の米ドルと円の為替レートを適用することで円安の影響を補正した円貨ベースでの業績推移です。円貸ベースでは、国内も含めて緩やかに成長を実現できています。

国内のビジネスでは3月末決算の会社が多く、3月末に向けての予算消化もあり、毎年第1四半期が一番売上が良いものです。当社については、2021年12月期第3四半期は5.5億円、2022年12月期第3四半期は5.1億円と、過去の第3四半期と比べて少し苦しい局面がありました。今期第3四半期は6.1億円で、これまでの第3四半期の中で最高の業績を上げることができています。

円安の影響はありますが、海外も円ベースで見ると右肩上がりでビジネスを伸ばすことができています。今後もドルベース・円ベースの両方で右肩上がりにビジネスを拡大できるよう、経営陣一同努めていく所存です。

ソリューション事業のご紹介

IPO以降取り組んできたソリューション事業のご説明です。

先ほどご説明したように、マネジメントサービス事業が我々の一丁目一番地で、優秀な人材を多数採用し、教育し、お客さまに価値を提供することがビジネスの根幹です。これまでも、M&Aでコンサルティングファームを買収して我々のグループに収めていくことで売上が一気に伸びることはありましたが、マネジメントサービス事業を持続的に伸ばしていくには、緩やかな成長が現実的だと思っています。

IPO以降は、緩やかな成長ではなく、売上が30パーセントから50パーセント、場合によっては倍ぐらいに増えるような成長性を期待される株主のみなさまが多いことを改めて認識しました。マネジメントサービス事業のより安定した成長に加えて、より大きな成長を実現できるものはなんだろうかとグループの中で議論し、取り組んできているのがソリューション事業です。

ソリューション事業における成長戦略は、ビジネスのスケーラビリティ(拡張性)です。我々が手がけている戦略コンサルティングのビジネスの上に、それを持続的に、さらに大きく成長させられるスケーラビリティがあるビジネスに挑戦しています。

グループ内でのシナジーを最大化させるものとして、1つのビジネスを売った顧客にさらに他のビジネスを売ることをクロスセルと呼び、1つのビジネスを売って、それを継続させたり規模を大きくすることをアップセルと呼んでいます。そのクロスセル・アップセルのできるサービスにも取り組んでいきます。

当社は創業して12年間で、現在、7万件超の既存顧客データベースを所有しています。ライブで使える7万人のアジアの経営層とみなさまとのコンタクトポイントをデータベース化することができているのです。この7万件の顧客候補に対して、ただ戦略コンサルを売るのではなく、DXやサステナビリティ、サプライチェーンなどをクロスセルしていくことによって、ビジネスの規模を飛躍的に大きくしていきたいという戦略で取り組んでいます。

2022年5月にDXのチームを新設し、準備期間を経て2023年1月に事業部として立ち上げ、すでに20名を超える規模になっています。インタラクティブソリューションのチームも現在20名ぐらいです。

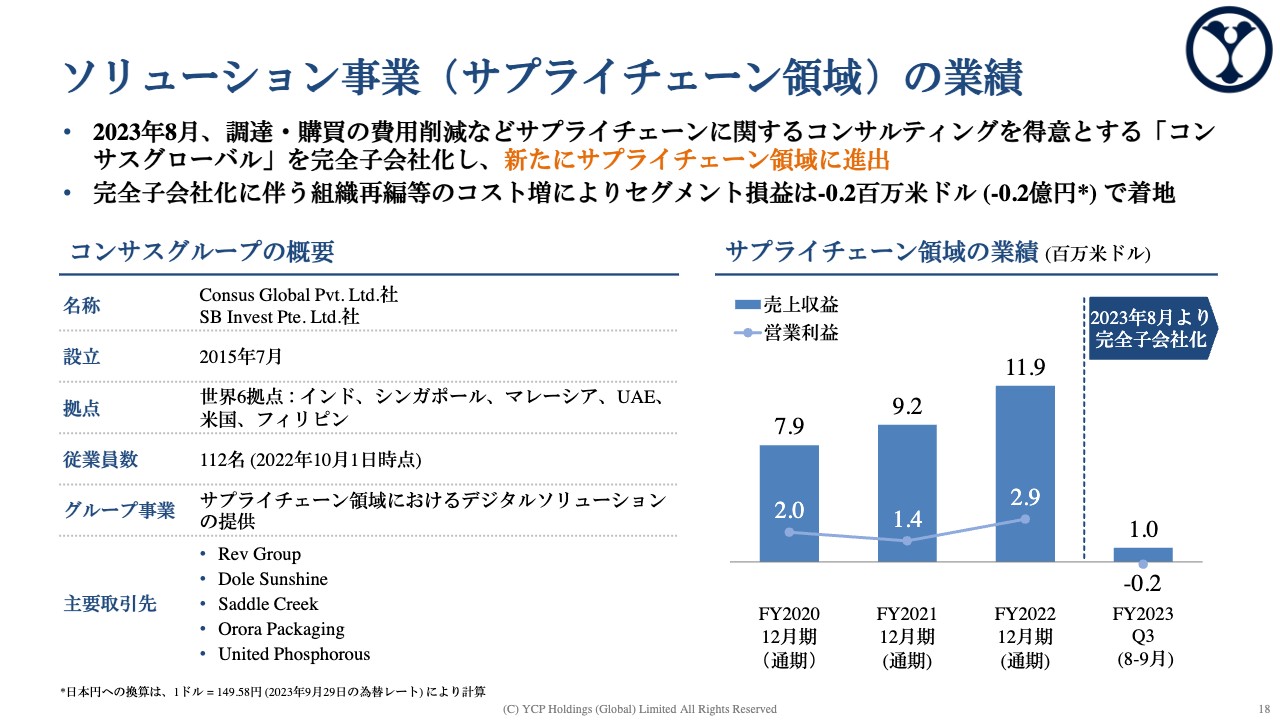

ソリューション事業(サプライチェーン領域)の業績

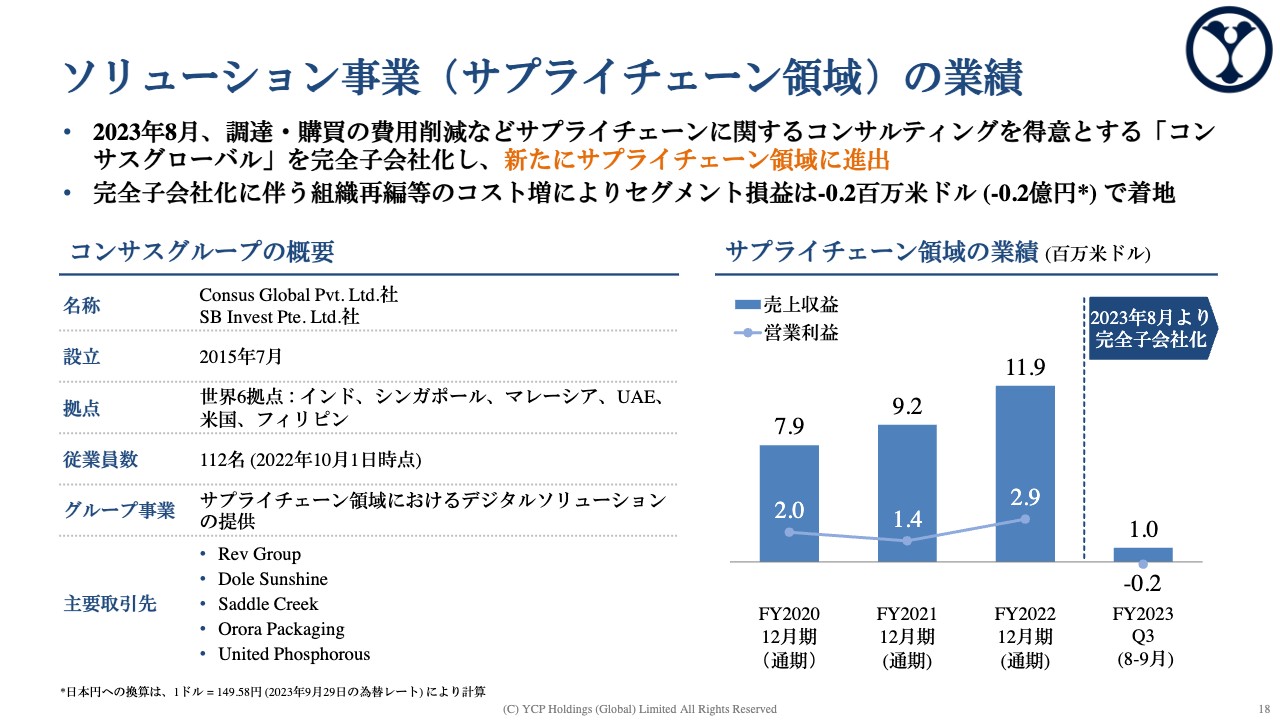

サプライチェーンについては、サプライチェーンを手がけている会社を買収することで事業を拡大させるという施策をとりました。コンサスグローバルという会社を2023年8月に完全子会社化して、グループの中に取り込みました。

こちらは昨年の売上高が11.9百万米ドル、約13億円のコンサスグローバルで、第3四半期(8月、9月のみ)の売上は1百万米ドル、約1.5億円でした。通期では15億円ぐらいのビジネスを連結できると考えています。コンサスグローバルをグループに取り込むことによって、第4四半期、あるいは来年度通期で飛躍的に売上を拡大させていきたい考えです。

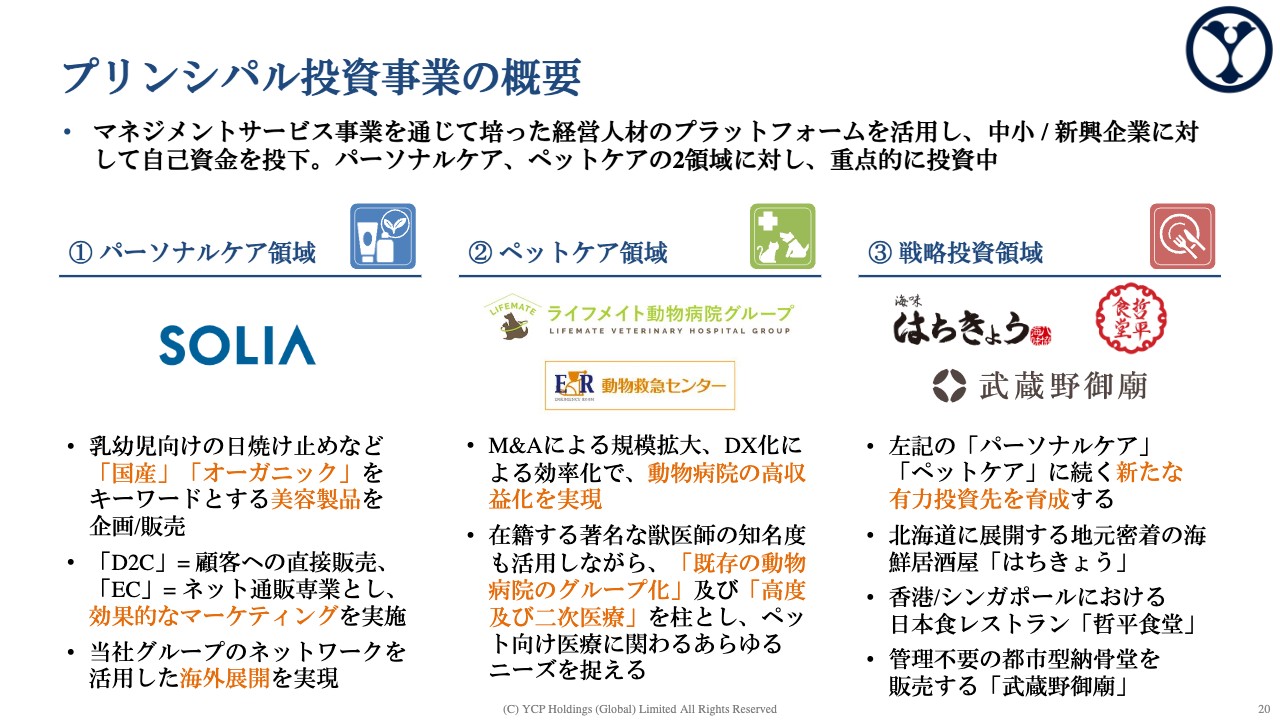

プリンシパル投資事業の概要

プリンシパル投資事業は、今3つの領域に積極的に投資しています。1つはパーソナルケア領域で、乳幼児向けに国産・オーガニックの美容製品を企画・販売しているSOLIAという会社に投資しています。

2つ目がペットケア領域です。ライフメイト動物病院グループ、あるいは動物救急センターという名前で動物病院のビジネスを展開している会社に投資しています。

それ以外では、例えばコロナ禍で苦労した飲食グループにリスクマネーを提供して、我々の資金を投下します。今、インバウンドで海外のお客さまがたくさん日本に来ていますし、海外でも日本食の飲食ニーズが非常に上がってきています。その中で飲食系の会社に投資をして、その会社を成長させているのが3つ目の戦略投資領域です。

① パーソナルケア領域のご紹介

1つ目のパーソナルケア領域については、「ALOBABY」という国産・オーガニックのベビースキンケア製品を主力としている株式会社SOLIAに投資しています。

これは当社グループの中でゼロから立ち上げた事業で、10年ほど前に「ALOBABY」というブランドを立ち上げました。また、2年前に「AMBiQUE」という男性向けのブランドを立ち上げ、この2つのブランドが大きく伸びてビジネスを拡大させているところです。

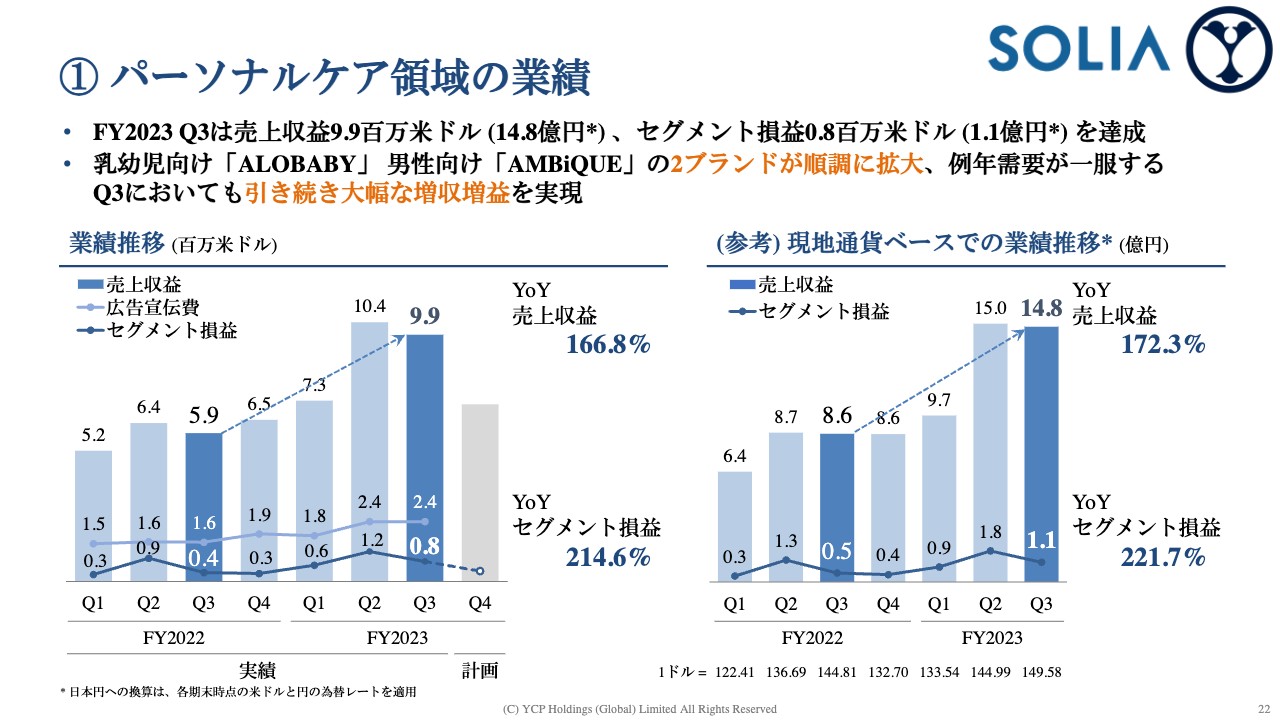

① パーソナルケア領域の業績

スライド左側はドルベース、右側は円ベースで業績の推移を表したグラフです。右のグラフを見ていただくと、前期第3四半期に8.6億円だった売上高が今期は15億円弱と、70パーセント強の拡大を実現しています。

広告宣伝費はドルベースだけですが、来年の顧客を獲得しビジネスを拡大するために、今、各四半期で3億円ぐらいの広告宣伝費をかけています。その上で四半期ごとにしっかりと営業利益を確保することができている状況です。

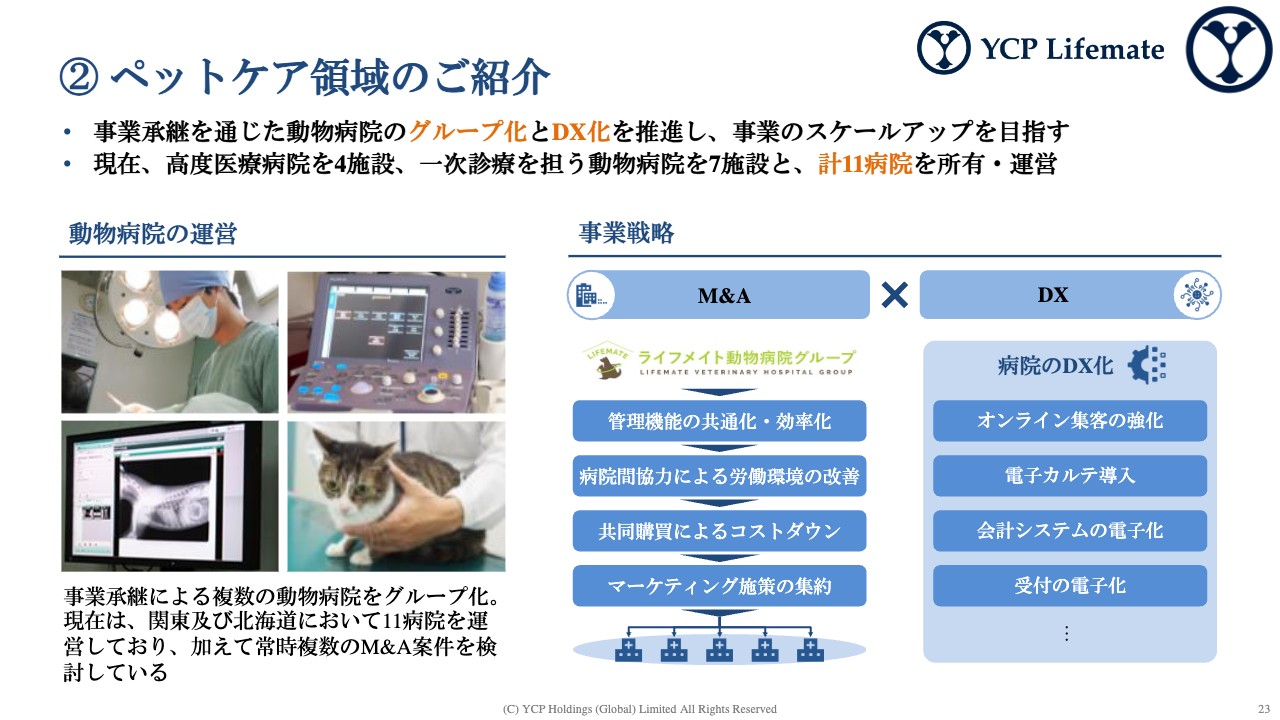

② ペットケア領域のご紹介

ペットケア領域については、今、11病院を所有・運営しています。そのうち4施設は「ER」というブランドで、MRIやCTも備えた高度医療病院です。

当社として人間対象の病院は運営することはできませんが、動物病院は株式会社が運営することができるため、現在、11病院はすべてM&Aで事業承継を受けるかたちをとっています。

我々の本業はM&Aの価値を最大化することです。プリンシパル投資事業においても、事業承継で引き受けた投資先でM&Aの価値を最大化します。また、スライドに記載のようなDX施策を投資先に提供し、活用することによって、グループの事業をさらに向上させることに取り組んでいます。

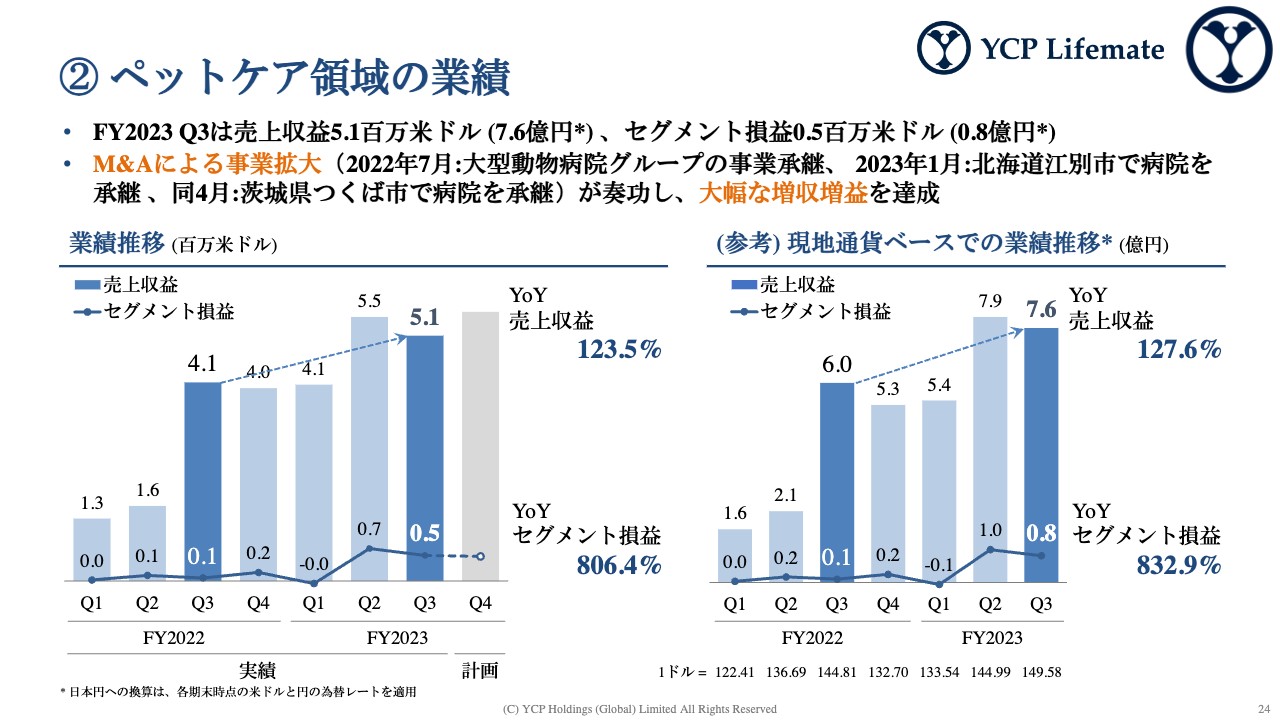

② ペットケア領域の業績

ペットケア領域も、2022年から2023年にかけて大きく売上を伸ばすことができています。2023年第2四半期から第3四半期にかけて、比較的大型の病院グループを買収したことが一番大きい成長要因です。

加えて、2023年1月に北海道江別市、4月に茨城県つくば市で病院を承継したことによって、第3四半期は7.6億円の売上収益になり、1億円弱の営業利益を上げることができています。

③ 戦略投資領域のご紹介

戦略投資領域では、例えば、香港でつけ麺の「三田製麺所」というラーメン屋、シンガポールで海鮮丼の「哲平食堂」などを展開しています。また、今、香港やシンガポールでPPIHグループ(旧ドン・キホーテグループ)が、いろいろなスーパーを立ち上げていますが、そのようなところに卸すお惣菜を作るセントラルキッチンにも投資しました。

国内では、北海道札幌市で「はちきょう」という居酒屋などに投資しています。

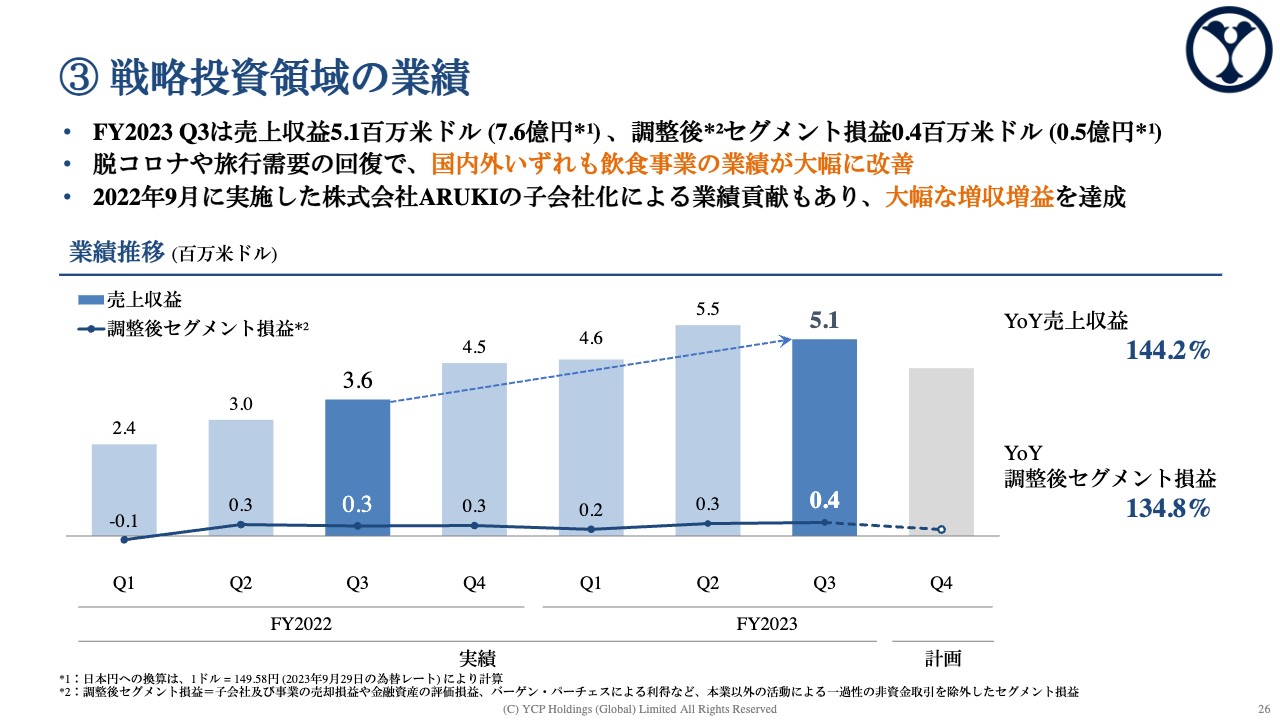

③ 戦略投資領域の業績

戦略投資領域も、コロナ禍が明けて順調に売上が拡大しています。今後も数々の施策を打って事業を大きくしていきたい考えです。

2023年12月期 グループ連結業績予想

2023年12月期グループ連結業績予想です。売上収益は112.1百万米ドルで、現在のレートでは180億円か170億円ぐらいになるかと思います。今、第3四半期が終わる段階で見ると、こちらは到達の可能性が高いと考えています。営業利益は9.4百万米ドル、15億円弱という目標でしたが、こちらも達成の蓋然性が非常に高いです。

また、今年2月に中期経営計画を発表しています。2025年までに売上高は145.2百万米ドル、円ベースで200億円ぐらい、営業利益は15.7百万米ドル、20億円強を必達の目標として開示しています。

当時計画値をお示しした時には、今後想定されるM&Aは含めない数字でした。今年8月に、ソリューション事業でサプライチェーンのコンサスグローバルを買収し、この会社の売上高はだいたい15億円です。8月・9月からの連結のため、今期に関しては通期で取れるわけではありませんが、2024年に3.9百万米ドル、2025年に5.2百万米ドルで予想している売上収益に対し、すでに15億円ぐらい積み上がってきています。

それ以外にも、今、数々のM&Aの施策の準備を進めていますので、中期経営計画はM&Aを加味せずに実現できる数値です。経営陣、また、私個人として、提示している数字をさらに上振れさせられるように、グローバルに駆け巡りながらいろいろなM&Aの機会を模索しています。

グループ全体の成長戦略

グループ全体の成長戦略です。まず、創業のビジネスであるマネジメントサービス事業で人員体制の継続的な増強を図り、500名体制とした上で売上高100億円を達成します。

さらに、グループの成長を加速させるために、周辺領域におけるソリューション事業へ攻め込み、専門部隊を作って専門事業を立ち上げていきます。その一つひとつの事業を50億円から100億円に成長させることを2番目の柱としています。

そのためには、グループの中で資金が必要です。3番目に、プリンシパル投資を加速させる、あるいはその投資先をより良いかたちで売却し、次の株主にバトンタッチしていくことで大きなキャピタルゲインを回収します。そして得られたキャピタルゲインで、グループ全体の成長を加速させます。

このようなことをグループ全体の3つの成長戦略として掲げ、経営にあたっています。

質疑応答:日本の東証で上場した理由について

「なぜ東証でのJDR上場を選択されたのでしょうか? なぜ日本だったのですか?」というご質問です。

我々はヤマトキャピタルという名称で会社を興しました。これを本当にグローバルにしていく上で、アジアの日本人、中国人、シンガポール人、タイ人、あるいはインド人が「YCPをアジアを代表するコンサルティングファームにしていこう」と気持ちを1つにするために、今、本社をシンガポールに置いて経営に努めています。

その文脈では必ずしも東証である必要はなかったわけですが、ニューヨークまでわざわざ行ってアジアのことをあまり知らない人にアジアのことを説明する、ロンドンのAIMというボードに行くということではなく、「アジアの取引所がいい」ということがありました。

実はアジアにおいて、東京証券取引所のグロースボードは、スタートアップ市場として最高に取引高の大きい非常に活発な市場です。香港やシンガポールにもスタートアップ向けの取引所はあるのですが、あまり取引高が多くないのです。

そこに着目した東証がJDRという制度を作りました。数年前のJDRローンチの時、東証は「スタートアップに非常に有益な、意義の大きい取引所です」と発表しています。それを理由として、我々もアジア案件として上場したのです。

JDRという制度は本当にすばらしい制度だと思っています。今、東京証券取引所、日本証券取引所グループとも密に連携しながら、この制度を活用してアジアのスタートアップ企業をどんどん東証に招き、東京をアジアのウォールストリートにしていくことを、東京都の行政のみなさまとも一部連携しながらお手伝いしています。

投資家のみなさまには、このようなPRがきちんとと出ない、業績がきちんと出ないというようなご不便をおかけしていて申し訳なく思っていますが、みなさまとも手を取り合い、1点ずつ改善を図っていきたいと考えています。

質疑応答:PER・PBRを向上させる方法について

「IR施策の充実以外に、どのような方法でPER・PBRを向上させようとされていますか?」というご質問です。

やはり最終的には、配当を出していくことが非常に重要だと考えています。当社は2021年12月に上場し、その時に30数億円の資金を調達しました。それをいろいろなM&Aに活用している状態です。2021年12月期の売上高は円ベースで80億円ぐらいでしたが、2023年12月期に入って170億円と倍ぐらいの売上規模に拡大しています。

今行っているM&Aも、かたちになれば200億円ぐらいの規模になると思っています。そのために今、資金が必要で、積極的に手元の資金をM&Aに投入して、グループの業績を飛躍的に上げるために活用しています。

売上高が200億円、250億円、営業利益が20億円、30億円というように一定規模の業績を安定して実現できるようになれば、配当を出して株価というかたちでみなさまに還元していきたいと思っています。

質疑応答:増配の考え方について

「増配を発表したことで株価が伸びた例もありますが、どのようにお考えですか?」というご質問です。

今、足元のM&Aについて、アジアのかなり多くの会社から「うちの会社を買い取ってもらえないか」とお声がけをいただいています。買い手としてちょっとした人気銘柄になっています。

その理由の1つは、東証に上場している公開企業であることです。

もう1つ、日本企業であればそこまで人気が出なかったと思っています。シンガポールという非常に中立的な会社だからこそ、中国の会社も「シンガポールの会社なら買い取ってくれないか」と言ってきます。今の経済関係を踏まえると、アメリカや日本の会社に売るわけにいかない、でもシンガポールなら会社を買い取ってもらいたいと言ってもらえるのです。開示資料や会社の資料が英語で完結しているという理由もあります。

このようなM&Aに資金を集中的に活用して、そこが一段落して、IPO前はたかだか売上高80億円のファームだったものが、IPO後に売上高200億円、300億円という会社になれば、配当を含めて株主のみなさまに積極的に還元していきたいと思っています。

私自身も40パーセント弱の株を持っている筆頭株主です。英語でセイムボートと言うように、株価を上げるという意味ではみなさまとも方向性を合致させて、みなさまへの還元を図っていきたいと考えています。

質疑応答:マネジメントサービス事業の競合について

「マネジメントサービス事業の競合はどこになりますか?」というご質問です。

一番大きい競合は、4大会計事務所(BIG4)といわれるデロイト(DTT)、EY、KPMG、PwCというような、米系の会計系のコンサルティングファームです。これらの会社は先ほどお話しした、お客さまに常駐して企業価値向上に貢献していくという現場常駐型のサービスをメイン領域として積極的に行っています。

もちろん、マッキンゼーやボストン コンサルティング グループ、ベイン・アンド・カンパニーという超大手のコンサルティングファームもありますが、このような戦略系のコンサルティングファームは、お客さまのところに常駐することにはあまり積極的ではないのです。あるいはお客さまから見た時に報酬が非常に高いこともあって、現場では当社や「4大会計事務所」に委託される会社が多いと思っています。

質疑応答:他のコンサルティング会社との違いについて

「他にも上場しているコンサルティング会社がありますが、御社の強みや他社との違いは何でしょうか?」というご質問です。

国内で上場しているコンサルティングファームには、例えば船井総研やベイカレントといったファームがありますが、あまり競合することがありません。ベイカレントは国内のDXに非常に強みを持っています。船井総研も、国内の中堅企業向けに細かいサービスラインナップを揃えています。

それに比べ、我々はアジア、またはグローバルに一気通貫してサービスを提供できることが一番の強みだと思っています。やはり海外、あるいはM&Aで強みがあるところが我々の特徴で、逆にそのような会社とあまり競合していないことが、我々の今のビジネスの特徴になっていると思います。

質疑応答:主な顧客の属性について

「御社の主な顧客は日本企業ですか? それとも海外の現地企業ですか?」というご質問です。

国内は9割が日本企業で、残りの1割がアメリカの会社の日本支社、または日本子会社です。海外(インドを除く)は、中国や東南アジアでは半分が日本企業、もう半分が東南アジアや中国に展開している欧米企業です。

インドは、現地の財閥系が9割方を占めています。我々は、昨年12月にオークタスというインドの会社を買収し、インドでのビジネスを拡大させていますが、彼らがタタ・グループやマヒンドラ、GMRといった現地の財閥のビジネスを多く受けていたことが、今のインドでの我々のビジネスとも関係しています。

当然YCPグループには、日本のお客さま、アメリカのお客さま、ヨーロッパのお客さまが多くいらっしゃるため、彼らのインドの支援についても我々のグループで引き受けています。インドにローカル企業があることは非常にすばらしいことだと思っていますが、それに加えて、日本や欧米の企業をインドで増やすことによって、ここでの業績をさらに大きくしていきたいと考えています。

質疑応答:米中関係の影響について

「御社はシンガポール企業ということで、米中関係の影響は少ないと考えてよいでしょうか?」というご質問です

米中関係の悪化は、実は当社にとっては最大のチャンスになっています。中国国内にあるコンサルティングファームのデロイト、PwC、EY、KPMGといった会計系4大ファーム、あるいはマッキンゼー、ボストンコンサルティンググループ、ベインは、すべて米系のファームです。そのため、中国国内においてそのようなアメリカの会社にコンサルティングという知的財産が詰まったビジネスを委託していいのかが非常に大きな課題になっています。

同様に、アメリカ企業においても、例えばHUAWEIのサービスや製品を使ってはいけないという報道が出ているとおり、携帯や通信といった非常に高度なものにおいて、中国の技術に頼っていいのかという議論があります。

これに対し、シンガポールはアメリカ・中国と非常に仲が良く、中立的な外交施策を取っています。小さな国であるため、いろいろな国との関係値を維持することが大事だとシンガポールの政府のみなさまが考え、そのような運営方針や政策が取られています。

当社はシンガポールの企業ということで、日本企業のみなさまからも欧米の会社からも安心していただけますし、中国の会社からも安心していただけるという意味で、今非常にプラスに働いています。

質疑応答:インド事業の展望について

「社員に占める割合も最多ということで、これからインドが御社の成長の中心になるのでしょうか? インドの事業の展望について教えてください」というご質問です。

今、中国が若干風邪をひいている状況です。また、東南アジアも非常に魅力的な市場だと考え投資を行っている会社は多くありますが、やはり中国に比べるとそれぞれの国の規模が小さくなります。東南アジアを全部合わせても中国よりは小さく、インドよりも小さいのが実情です。

その中でインドは非常に重要だと思っています。我々の中でも、インドの事業の規模を毎年20パーセント、30パーセントと大きくさせていきます。かつ、プリンシパル投資などでも、例えば日本食チェーンをインドの中で投資していくなど非常におもしろい取り組みができると思っています。

私は経済同友会に入っているため、いろいろな経営陣のみなさまや経営者のみなさまとも対話をしますが、日本に上場している会社の社長がインドにほぼ毎月、あるいは2ヶ月に1回行くようなケースはあまりないのでないかと思っています。

私自身はシンガポールに住んでおり、インドにすぐ行けることも活用しながら、日本企業とインド、あるいは日本とインドの相互の協力関係を作っていくことにも貢献できたらと思っています。

質疑応答:円安による業績への影響について

「円安が進んでいますが、業績にはどのような影響がありますか?」というご質問です。

我々は、売上でいうと日本のビジネスがまだまだ大きい状況です。マネジメントサービスでは4割ぐらい、プリンシパル投資に関しても7割から8割ぐらいが日本のビジネスになっています。円安になると、我々のように業績の数値をドルで表す会社としては、円でのビジネスの拡大をそのままドルでお伝えできないという課題はあると思っています。

一方で、投資家のみなさまには、ドルで締めた額をその都度円換算した参考値を開示しています。その場合、円以外のビジネス(海外売上比率)は、例えばマネジメントサービスでは6割、プリンシパル投資に関しても2割ぐらいのビジネスが該当しますが、その価値がさらに膨らみます。

したがって、ドルで見るとそこまで伸びていなくても、参考値として円に直してみなさまにご説明をすると、「気づいたらYCPの売上はこれだけ伸びているのね」と思っていただけるような業績になってきているのではないかと思っています。

全体ではマイナスというよりはプラスに働いていると思いますし、この円安局面においても、あるいは円が世界のマクロ経済においてプレゼンスを失っている状況においても、我々のような会社がアジア全域にビジネスを分散させることで、投資家のみなさまにとって中長期でより安定した、あるいはアジアの成長をより取り込んだリターンをご提供できると考えています。

質疑応答:ソリューション事業におけるリスクについて

「ソリューション事業において考えられるリスクは何でしょうか?」というご質問です。

ソリューション事業においてのリスクは、我々のような戦略コンサルが得意とする領域であり、十分に把握しています。その先のDXとなると、DXのソリューションの中においてもさまざまな競争環境があります。

直近では、サプライチェーンにおける購買の見直しなどを行うコンサスという会社を買収しました。そこにもさまざまな競合がいるため、マーケットをしっかり分析し、YCPグループとしての独自の強みの発揮することが重要だと考えています。

我々の強みは、戦略コンサルティングのチームを有していることや、パンアジアでカバーできること、M&Aに紐づいたかたちでいろいろな仕掛けをしていくことなどです。それを最大限活かしながら、それぞれのソリューションにおける競合に勝つ努力をしていく必要があると考えています。

質疑応答:プリンシパル投資が与える業績への影響について

「プリンシパル投資を行っていると業績の振れ幅も大きくなると思いますが、いかがでしょうか?」というご質問です。

おっしゃるとおりです。例えば、当社はアイペットというペット保険の会社に投資を行っていましたが、第一生命からのTOBにより100パーセント子会社化されたことで、昨年は利益を大きく伸ばすことができました。

ただし、プリンシパル投資の事業を着実に拡大させ、例えばその投資先が上場すれば、我々には非常に大きな利益が入ってきます。そこで資金を確実に回収することで、本業であるマネジメントサービスやソリューション事業をさらに伸ばすことができます。

プリンシパル投資は継続的に行っていきたいと思っていますが、いずれ売却するものでもあります。したがって、本業の規模をさらに大きくすることで、プリンシパル投資の投資先の事業が連結業績に与える影響をどんどん小さくしていくべきだと思っています。

あるいは影響を小さくする過程でIPOを実施したり、より大きな資本のところに会社を売却することによって10億円、20億円と資金が回収できれば、それをさらに本業のM&Aに活用して、本業の業績を伸ばすことにつなげていきたいと思っています。

特に、我々はシンガポール、あるいは香港からすべてグローバルに投資を行っています。私がシンガポールに住んでいることも含めてそのような体制を取っています。

日本では、会社を売却すると売却益に対する課税が発生しますが、我々は香港・シンガポールから投資をしているという構造上の利点があって、キャピタルゲインに対する課税がかかりません。例えばアイペットもそうでした。

今後も自分たちの投資先を売却する、あるいはIPOを行っていく流れにおいて、そこで得た売却資金は、グループへ100パーセント還元し、その利益に対して納税が発生しないということも最大限活用して、投資を進めていきたいと思っています。

質疑応答:将来のM&Aについて

「将来のM&A先の候補は多数ありますか? M&Aで成功する秘訣は何ですか?」というご質問です。

本業に関しては、シンガポール法人とて上場している企業は当社だけです。日本で上場しているコンサルティングファームは10社内外あると認識していますが、シンガポール法人という利点を活用し、かつ株式公開をしている企業は我々しかいないため、年間で100弱、月あたりで5件から10件ぐらいの案件が持ち込まれています。

その中では、規模的にあわなかったり、良いと思ってもデュー・デリジェンスで精査した結果止めるといったこともあります。その中で、たくさんの候補先からお声がけをいただく中から「YCPグループに入らないか」ということをお話しています。

お客さまのM&Aのお手伝いは我々の本業でもありますので、それをグループの中でも実施しているわけですが、成功の秘訣はいくつかあります。

一番大事なのは、やはり直接社長に会いに行くことです。私の場合、年間で5社から10社お問い合わせをいただいたら、少なくとも2社は必ず直接会いに行っています。東京からは少し遠いのですが、シンガポールや香港からであれば、インドだろうがベトナムだろうがインドネシアだろうが中国だろうが、だいたい数時間のフライトで行くことができます。そのため、お声がけをいただいて情報を見て、1週間ぐらいで会いに行きます。

そして、YCPはこのような会社で、このようなことをやっていてこのようなビジョンで経営しているといったことを説明した上で、相手の会社はどのようなビジョンを持っているのか、どのような人がいるのかといったかたちで、まず文化の一致を確認します。もちろん業績や十分な規模があることも大事です。

また、我々は若い世代が経営しているかどうかも非常に重要だと思っています。他のコンサルティングファームでは、かなり年配の先輩方が経営されているケースがほとんどだと思いますが、私は今41歳で、会社を興したのが29歳でした。経営陣が若いメンバーであれば、非常に優秀な新卒の学生が多く入ってきて、「いつぞや石田を蹴落としてこの会社のCEOぐらいになれるのではないか」というキャリアのビジョンを持つことができます。

このことはプロフェッショナルファーム、コンサルティングファームにおいて非常に重要なことだと思っています。そのようなカルチャーのフィットがあることも重視しています。大御所がいてその人の言うことだけ聞くだけというのではなく、若いメンバーが活躍しているファームを選ぶこと、まず会いに行くこと、そして文化の一致を大事にしています。

また、例えば人事はどうつなぎ込む、経理はどうつなぎ込む、文化の統合はどうするといったことは、我々の中ではすでにパターン化されています。M&Aをする時はだいたい10人ぐらいですぐにチームを組成し、100日の間にそのパターン化されたものを実行するということが決まっています。

したがって、M&Aが入ってきた時に、早ければ3ヶ月、遅くとも2年ぐらいで擦り合わせをかなり進めることができることも大事なのではないかと思っています。

質疑応答:海外での展開について

「さらなる海外進出の計画はありますか? 長期的な目標でもかまいませんので教えてください」というご質問です。

今、日本での事業は順調に伸びているため、日本で何かしようということはありません。東南アジアはまだまだやれる余地があるので、東南アジアで自分たちの存在感をしっかり上げていこうと考えています。インドはかなり進んだため、日本と同じくわりと手離れに近い状況になってきています。一方、中国はもう一度きちんと考えなければいけないと思っています。

中国に続くという意味でチャイナプラスワンという言葉がありますが、「チャイナプラスワンには結論がない」と思っている会社がほとんどです。我々も、日本企業、欧米企業、大手企業といろいろな海外展開の仕事をしていますが、やはり中国という巨大市場を通り越すことはできません。

したがって、いろいろな意味で中国が今風邪をひいているこのタイミングで、もう一段大きく入り直すことが非常に重要だと思っています。

あわせて、今見ているのは中東です。サウジアラビアを中心に中東の経済は大きく発展していますし、オイルマネーを取り込んでそのお金をアジア全域でどう使うかにも注目しています。また、中東の先にあるのはやはりアフリカ、それから南米です。このようなところを見ていくことが、長期的には重要になってくると考えています。

質疑応答:株価動向について

「株価や出来高が奮っていないように見えますが、どのように感じていますか? 原因はどこにあるとお考えですか?」というご質問です。

株価に満足している経営者の方は、なかなかいらっしゃらないのではないかと思います。ご多分に漏れず、私自身も会社をゼロから立ち上げて経営して、会社をこのように大きくしてきている中で、もう少しご評価いただけないものかと思っています。

一番の問題は、出来高にあると認識しており、これを増やす必要があると思っています。そのこともあり、今回会社のご説明を行う前にJDRのご説明をしました。

JDR銘柄の場合、どうしても業績が開示されない、PERが正しく計算できない、場合によっては時価総額もわからないというプラットフォームになっています。ここが変えられるポイントであり、変えていかなければいけないポイントだと思っています。

我々のような、上場企業の中では小さな会社が、東証と直接対話する機会を持つことは非常に稀有なことだと思っており、そのような手を差し伸べていただいていることは大変ありがたいと思っています。

しかし、日本取引所グループや東京証券取引所と我々で、このような状況を積極的に変えていかなければ、せっかく作ったJDRが投資家のみなさまにきちんと評価されず、そのような評価を受けられないとなると、アジアの企業をどんどん東証へ持ってくるという、非常に大きなビジョンを実現できる日はもう来ません。

今がんばってさまざまな修正をかけ、改善していけば、何十社、何百社というアジアの企業が東証に上場します。それにより東証がさらに盛り上がれば、アジアの人が日本を見る、そして日本の人がアジアを見るきっかけになるのではないかと、少し生意気ではありますがお話をして、変えられるところは変えていければと思っています。

私は、これは時間の問題だと確信しています。そのようなものが修正されていくと、YCPは業績に比べて株価が割安なのではないかというように、みなさまのお眼鏡にかなう頻度が増え、投資する方が増えていきます。そして出来高が増えていくと株価も上がっていくというような、プラスのスパイラルに持っていきたいと思っています。

質疑応答:中国進出に伴うリスクについて

「中国進出にはいろいろなリスクがあると思いますが、いかがでしょうか?」というご質問です。

おっしゃるとおり、我々コンサル業界では中国は難しいと非常に頭を悩ませています。

中国の何が一番難しいかというと、特にアジアのコンサルティングファームやアメリカのコンサルティングファームは、アジアの会社やアメリカの会社が中国に投資を行うからこそ多くの仕事が来ていたのであって、企業の投資が冷え込むとコンサルティングの需要もなくなるという意味で難しいのです。

2番目は、やはりコンサルティングはいろいろな調査をする商売ですが、中国国内でそのようなことをすると、国家機密とはいわずとも産業の機密性の高いところにかなり近づいてしまいます。結果的に、ベインやキャップビジョンなどで社員が逮捕されるといったことが今年も何件かニュースで出ています。

我々も、中国のコンサルタントには、このようなことはやってもかまわないがこのようなことはやってはいけないといったことを、政府と密に連絡をとりながら確認するようにしています。そのような非常に複雑なリスクがあることは間違いありません。

ただし、例えばマッキンゼーが出したレポートで、「After China is still China」というレポートがあります。つまり、中国の後の市場を考えても、それはやはり中国でしかないとアメリカのファームが言っているわけです。

アメリカのシンクタンクなどでも、2027年から2030年にかけて中国のGDPがアメリカを抜くだろうと予想する中で、その時に、アメリカ企業は中国の市場にどのように勝っていくのかを真剣に議論しています。

先ほど風邪という表現を使いましたが、今いろいろな投資が後退したり、中国政府がいろいろなものに過敏に反応しているのは一時的なものだと思っています。そこから先で再度中国が開かれていき、アメリカ企業が投資を行い、日本企業もそれに負けじと投資を行っていくタイミングでは、我々からするともう何もおもしろみがない、うまみがないことになってしまいます。

やはり風邪の治りかけのところでしっかり入っていくことが一番大事だと思っていますので、その正しいタイミング、つまり正しい時機を見計らうことが重要です。そのためにも中国の内部の有識者のみなさまとしっかりとした人脈を構築した上で、再チャレンジをしていきたいと思っています。

質疑応答:配当について

「業績が安定したら配当を行いたいとのことですが、具体的にいつ頃配当が行えそうでしょうか?」というご質問です。

将来の株価、株式施策についてダイレクトにご回答することは差し控えますが、中期事業計画を上振れさせるために、今いろいろなM&Aを仕込んでいます。そのうちの1つが今年8月に実施したコンサスグローバルです。

グループ全体の事業規模としては、売上高が200億円から300億円、営業利益が10パーセント、つまり20億円から30億円ぐらいが1つの目安だと思っています。上場前に売上高80億円で営業利益が10億円ぐらいだった会社が、売上高300億円、営業利益30億円のレベルに至れば、会社のあり方はかなり変わってくると思います。

そのようなタイミングが来たら、配当も積極的に出していきます。また、JDRという制度はグロース市場に限らずプライム市場にも通用するスキームですので、JDR銘柄でありながらも、配当やプライム市場へのチャレンジも含めて株主のみなさまに還元していきたいと考えています。

石田氏からのご挨拶

スライドに記載のニュースレターの配信にご関心ある方は、ぜひご購読いただければと思っています。IRに関係したニュースもこちらで配信しています。

また、もしご興味があれば、IRページではなくYCPグループのマネジメントサービスの詳細ページから、YCP Solidianceという我々の戦略コンサルのページに進むと、今アジアで起こっていることや、毎月いろいろな産業について調べた産業調査書をお配りしています。

我々はまだ至らぬ点もありますが、IRの対応、JDRの施策も含めて、何よりも業績を大きくすることに社員一丸となってがんばっています。投資家のみなさま、ぜひ長期的にご支援をいただければと思っていますので、今後ともどうぞよろしくお願いします。

この銘柄の最新ニュース

YCPのニュース一覧- YCP HD、FY2025売上165億円超・営業利益12.4億円へ大幅成長 Q4は過去最高を記録 2026/02/26

- [Summary] Financial Results for the Year 2026/02/13

- 2025年12月期 決算短信〔SFRS(I)及びIFRS〕(連結) 2026/02/13

- 剰余金の配当(期末配当)の基準日に関するお知らせ 2025/12/17

- 第5回定時株主総会における議決権行使指図のための権利確定日に関するお知らせ 2025/12/17

マーケットニュース

おすすめ条件でスクリーニング

YCPホールディングス(グローバル)リミテッドの取引履歴を振り返りませんか?

YCPホールディングス(グローバル)リミテッドの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。