ビーウィズ、通期業績予想に対し順調な進捗 成長投資の影響により増収減益も新規案件を確実に獲得

1 2023年5月期 第3四半期 決算概況

森本宏一氏:代表取締役社長の森本でございます。本日はお忙しい中、説明会にご参加いただき誠にありがとうございます。それでは、2023年5月期第3四半期の決算説明を始めさせていただきます。

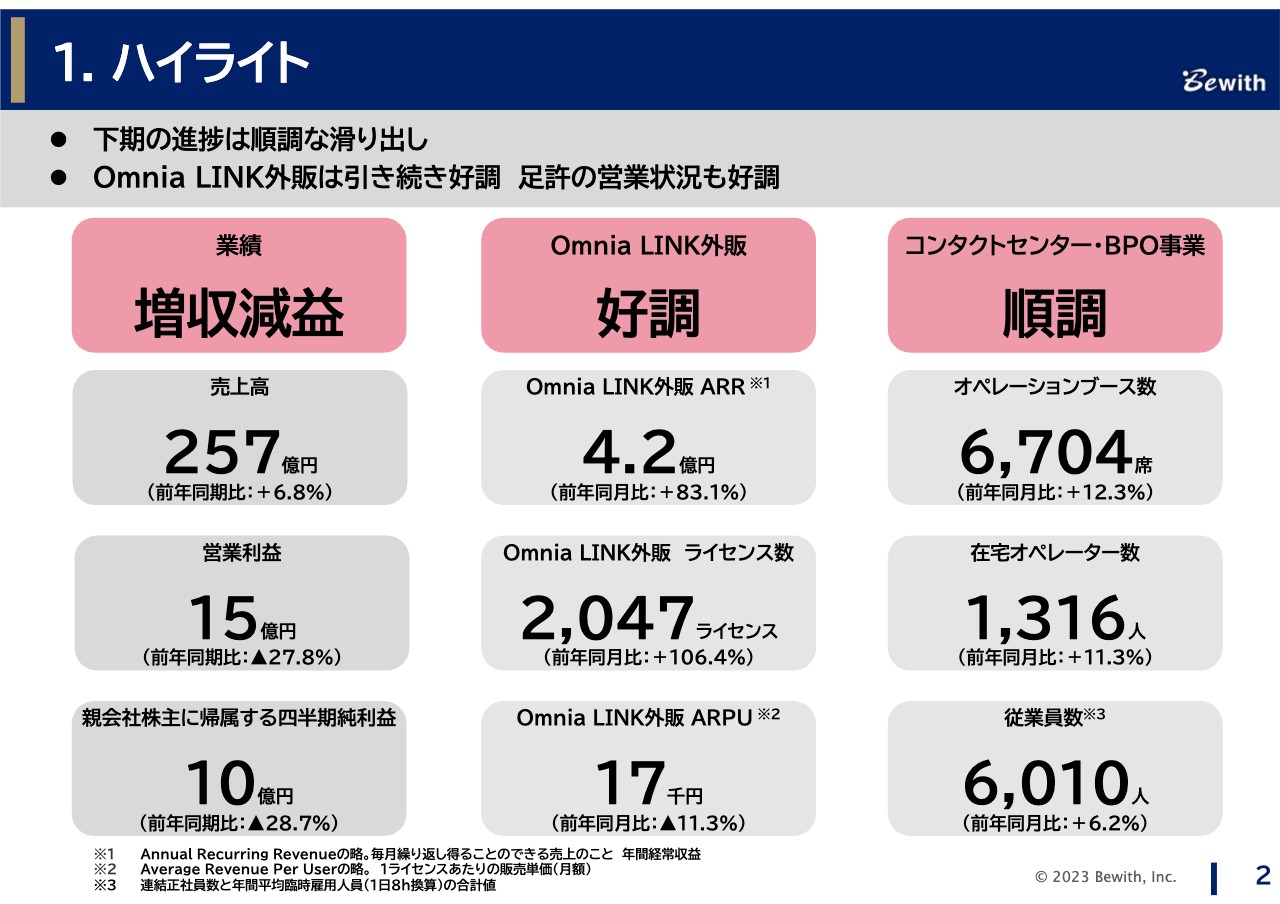

ハイライト

第3四半期のハイライトです。業績については、前期比で増収減益、計画比では売上高、営業利益ともに計画どおりの進捗となりました。足元では、コロナ経済復興系の案件や電力高騰に伴う業務量の増加などもあり、堅調な推移となっています。

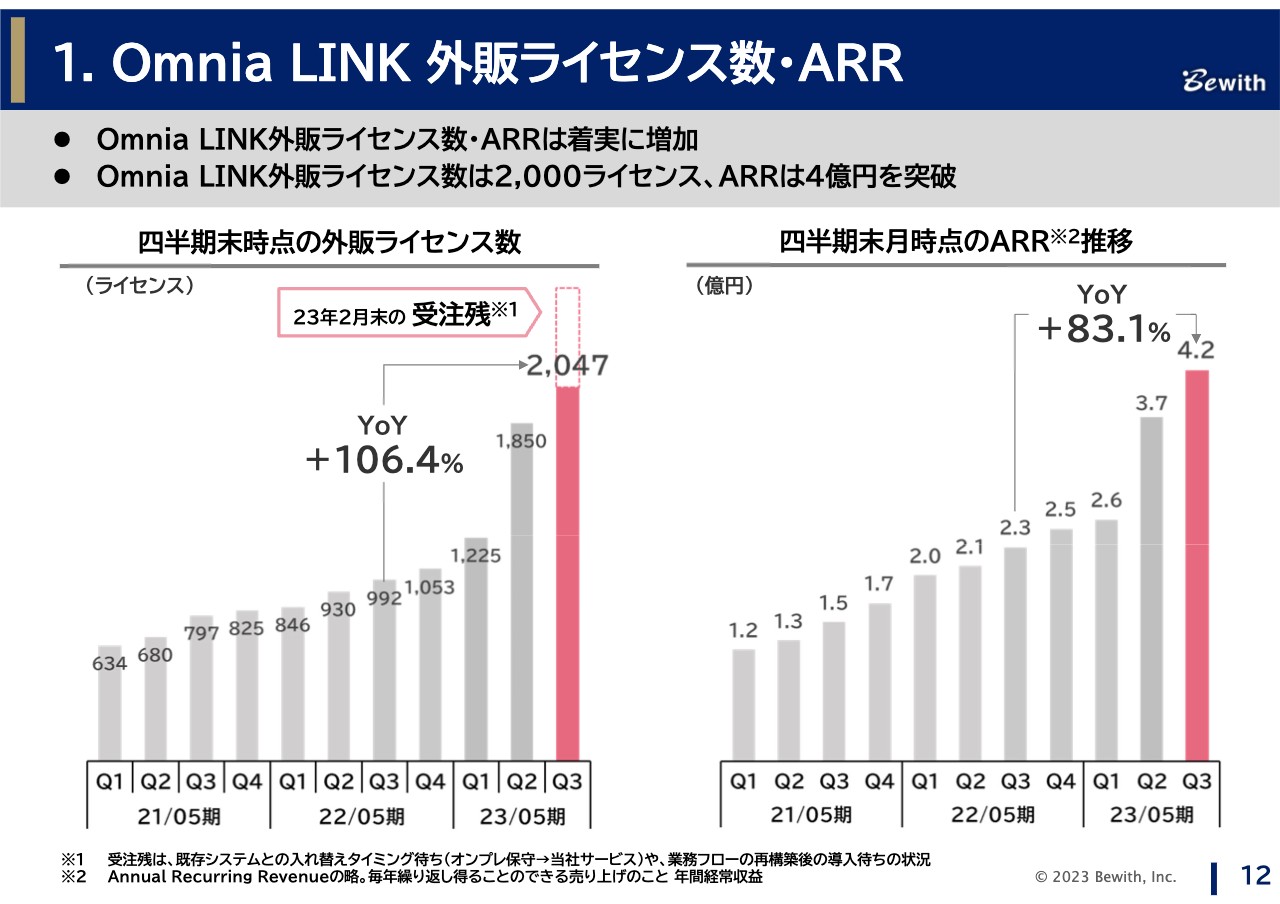

当社のデジタルソリューションである「Omnia LINK」のライセンス数も順調に推移しています。通期での着地は2,200ライセンスの予定でしたが、第3四半期時点で2,000ライセンスを突破し、ARRも4億円を突破している状況です。

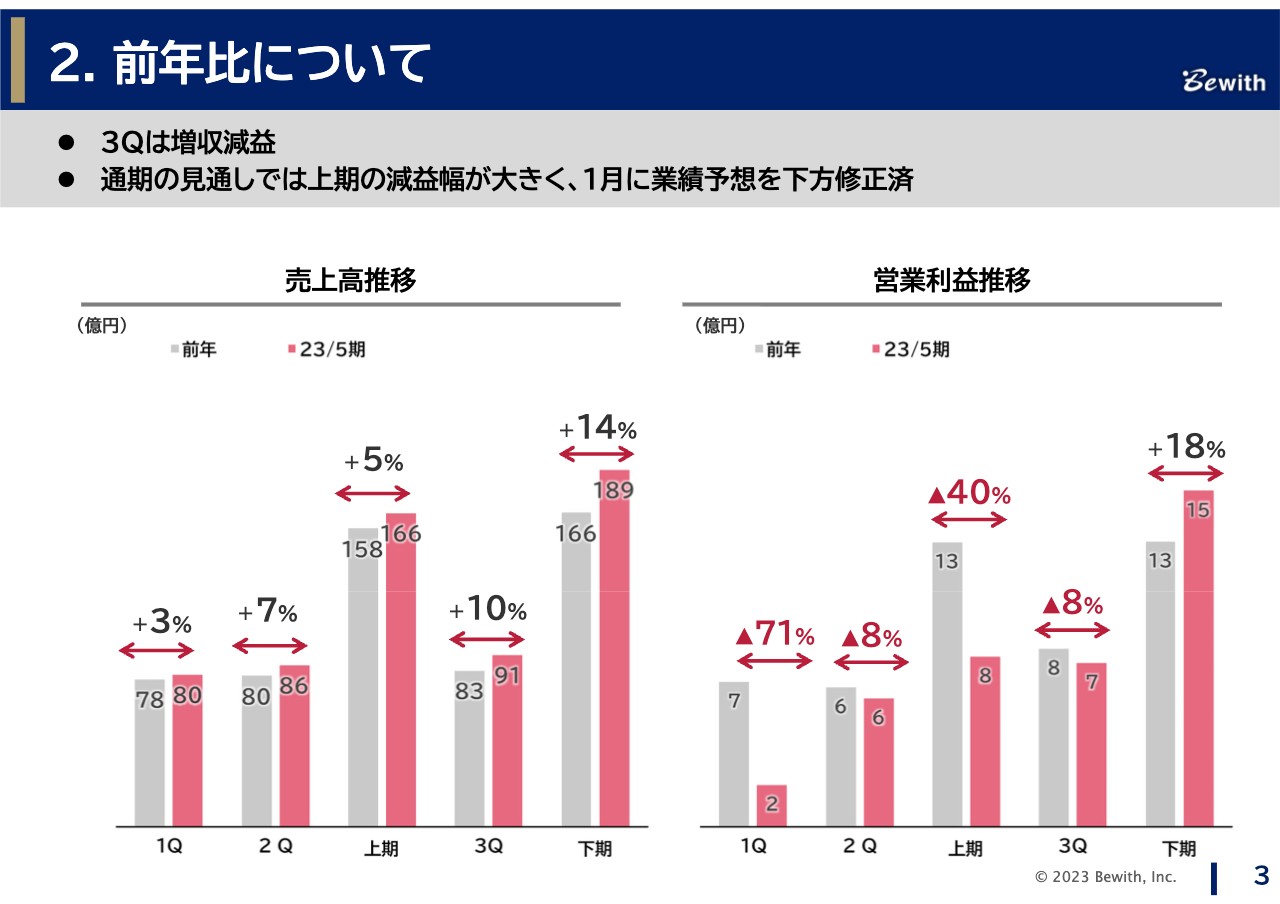

前年比について

スライドのグラフは、第3四半期までの売上および営業利益の前期比較と下期の見通しを示したものです。売上は前年比で増収基調が続いており、下期見通しも順調な進捗となっています。営業利益は前年比では減益になったものの、四半期ごとに増益基調が続いており、下期計画に対して順調な推移となっています。

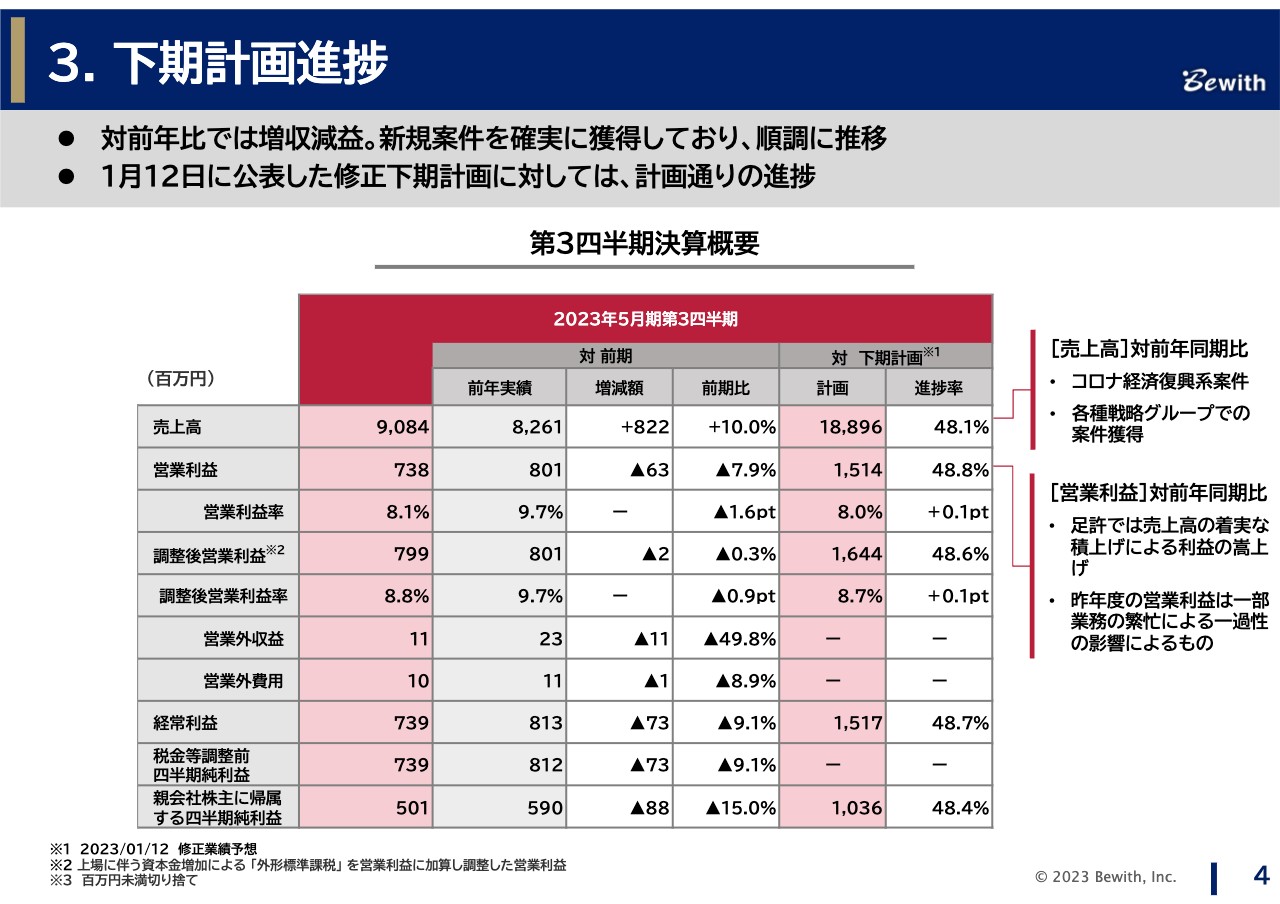

下期計画進捗

第3四半期の決算の詳細です。売上高は前年比10パーセント増の91億円、営業利益は前年比7.9パーセント減の7.4億円となりました。

営業利益については、昨年の同時期に一部民間スポットの高収益案件による利益押し上げ要因があったため、前期比では減益となりましたが、営業利益率は8.1パーセントで計画どおりとなっています。1月に計画の修正を行いましたが、通期目標の達成に向けて引き続き取り組んでいきたいと思います。

より詳細な内容については、このあと副社長の飯島から説明させていただきます。

2 2023年5月期 第3四半期 決算詳細

飯島健二氏(以下、飯島):副社長の飯島です。私より第3四半期決算の詳細についてご説明します。

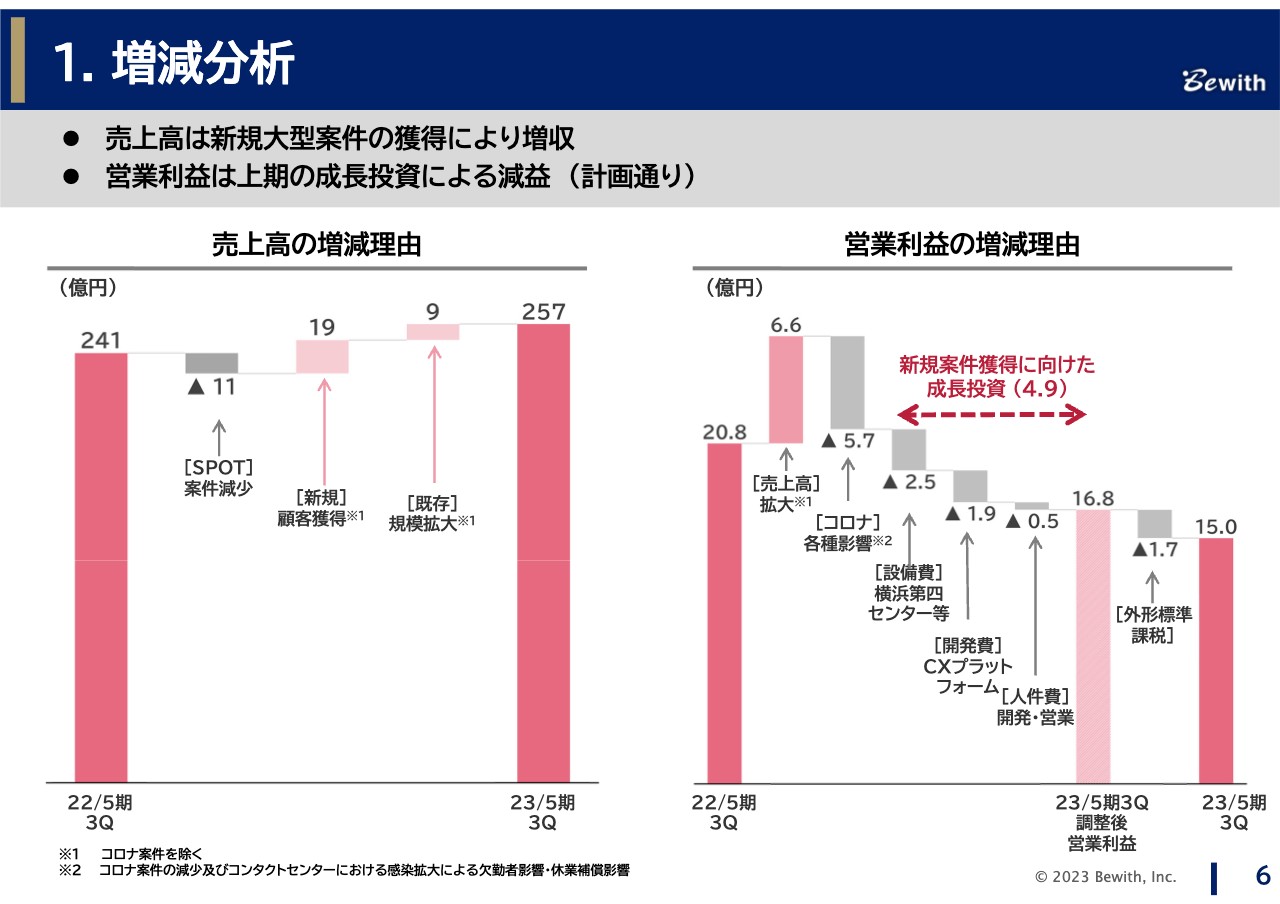

増減分析

前年比の増減分析です。スライド左側の売上高の増減理由については、SPOT案件の減少により11億円減となりました。一方で、足元の継続案件は確実に積み上がっており、新規顧客で19億円、既存拡大で9億円を獲得し、第3四半期までで257億円の結果となりました。

スライド右側の営業利益の増減理由については、売上高の拡大に伴う利益増加により6.6億円増、コロナ各種影響で5.7億円減となりました。コロナ各種影響は、コロナ禍によるSPOT案件の売上高の減少に伴う利益の減少と、新型コロナウイルス感染症罹患者発生に伴う休業補償等の費用を合算したものです。休業補償は第1四半期が中心で、第2四半期以降はあまり発生していません。

以前よりご説明している今期以降の成長に向けた投資は、計画どおり実行しています。営業利益は横浜第四センターなどの新規投資で2.5億円減、「UnisonConnect」という製品名で先日リリースしたCXプラットフォームの開発で1.9億円減、開発・営業人員の増加により0.5億円減で、結果として16.8億円となりました。

資本金の増加により今期から外形標準課税1.7億円が追加となり、こちらを差し引いて15億円の進捗となっています。

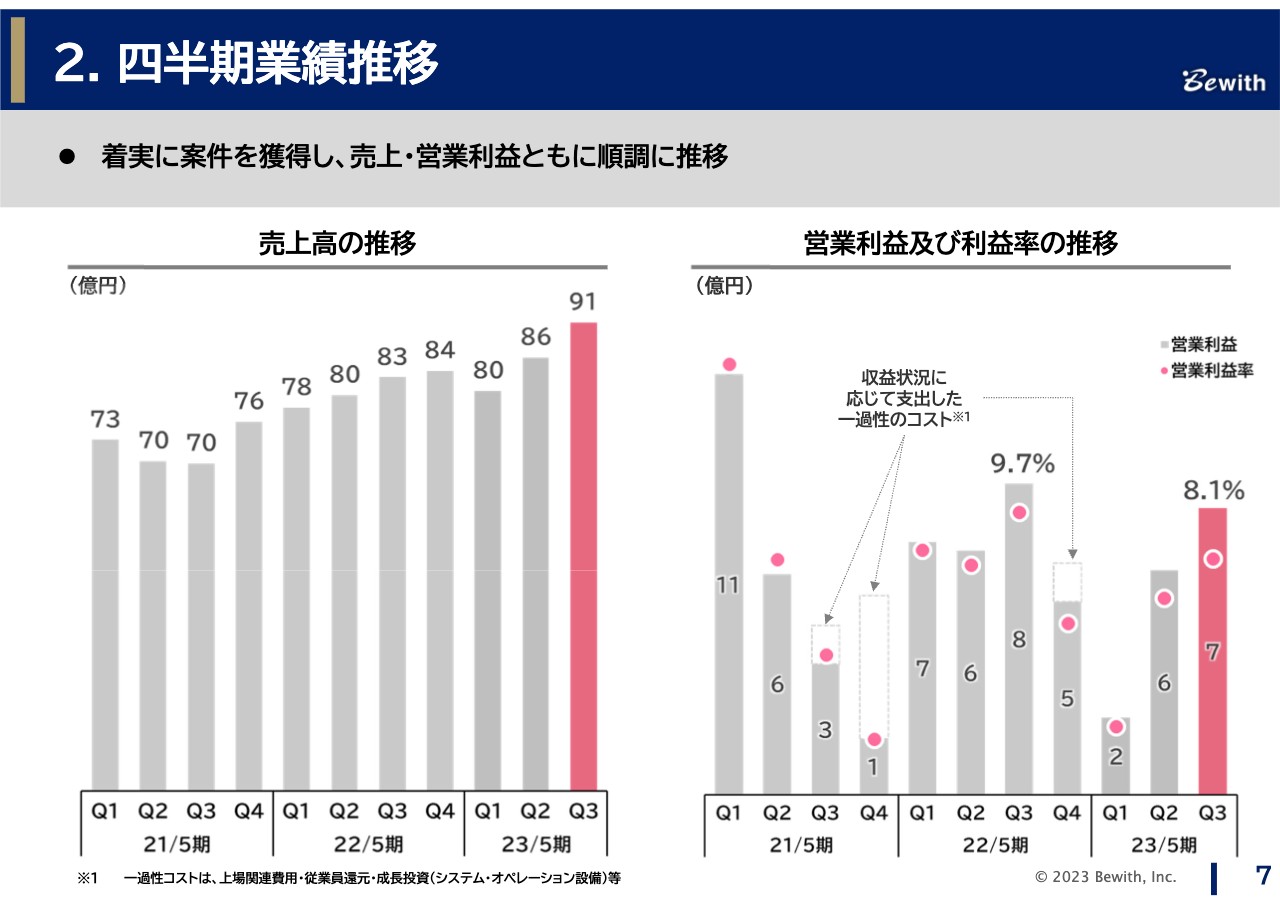

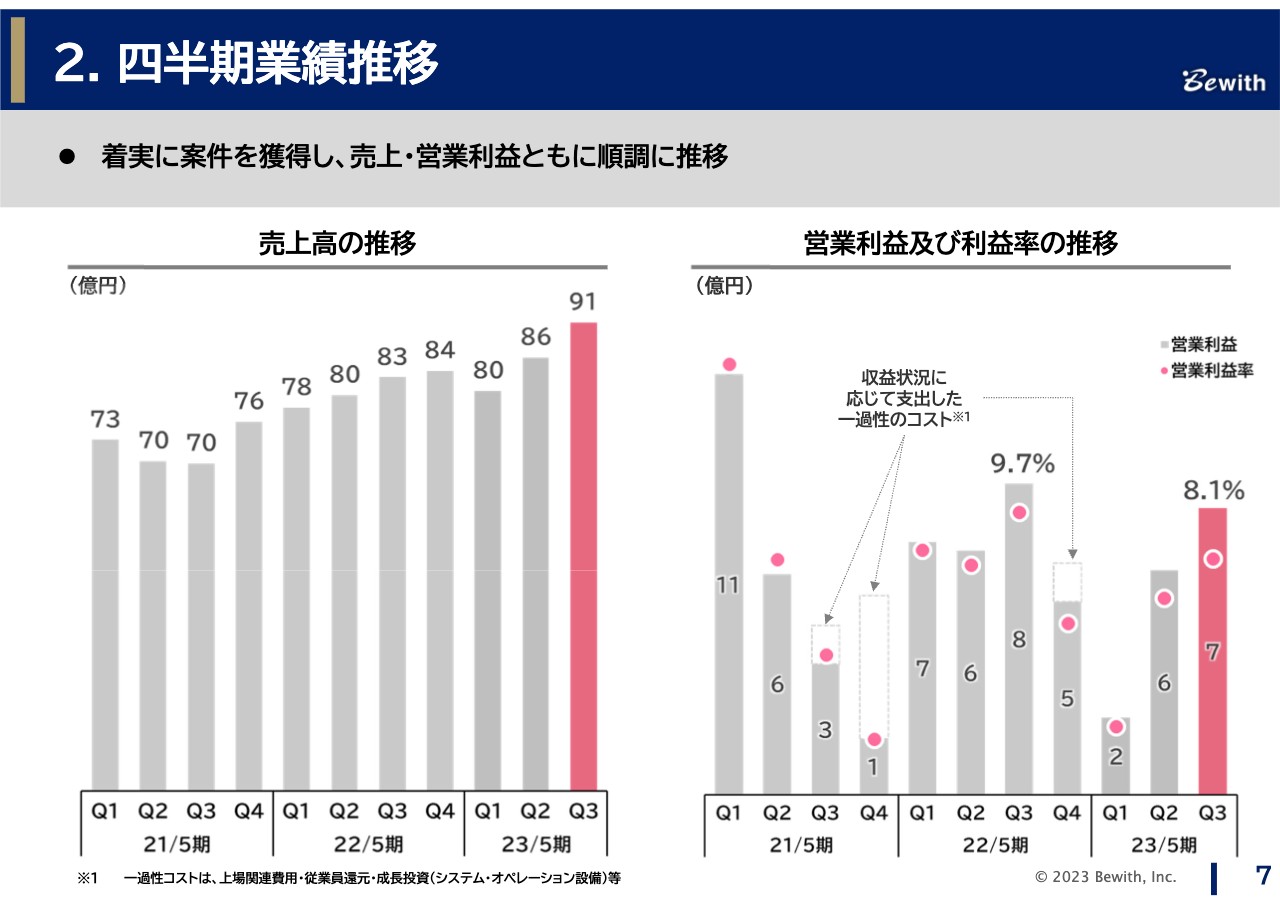

四半期業績推移

四半期ごとの業績推移です。第3四半期の売上高は過去最高の91億円となりました。コロナ経済復興系の案件や電力高騰に伴う業務量の増加、その他重点戦略グループの売上のかさ上げによるものです。

第3四半期の営業利益は7億円で、グラフをご覧になると順調に積み上げられていることがご確認いただけると思います。

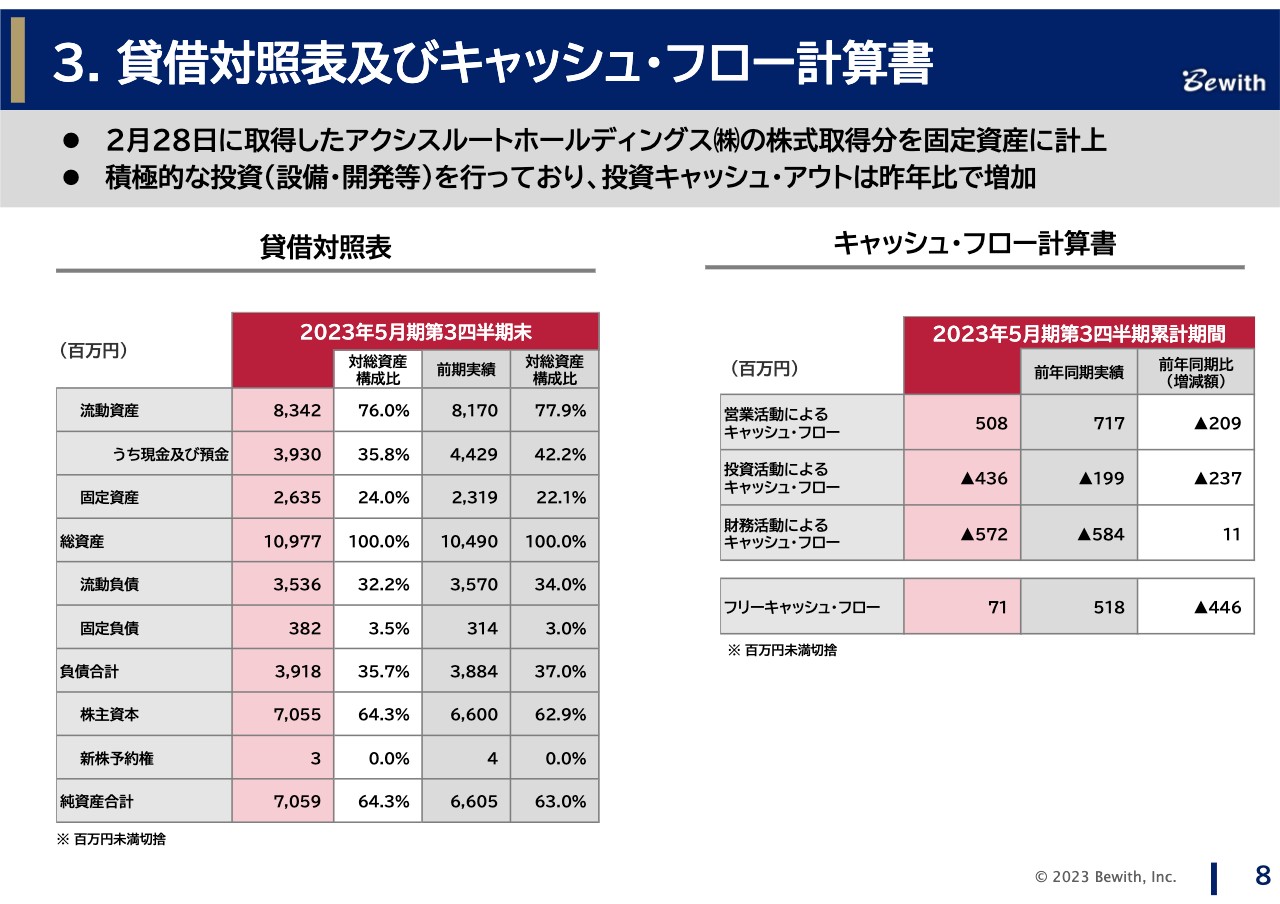

貸借対照表及びキャッシュ・フロー計算書

貸借対照表とキャッシュ・フロー計算書です。2月に少額出資をしたアクシスルートホールディングスは固定資産計上となっており、現時点で当期のP/Lへのインパクトはありません。

フリーキャッシュ・フローは、横浜第四センターやCXプラットフォームなどの成長投資により減少しています。

3 通期見通しについて

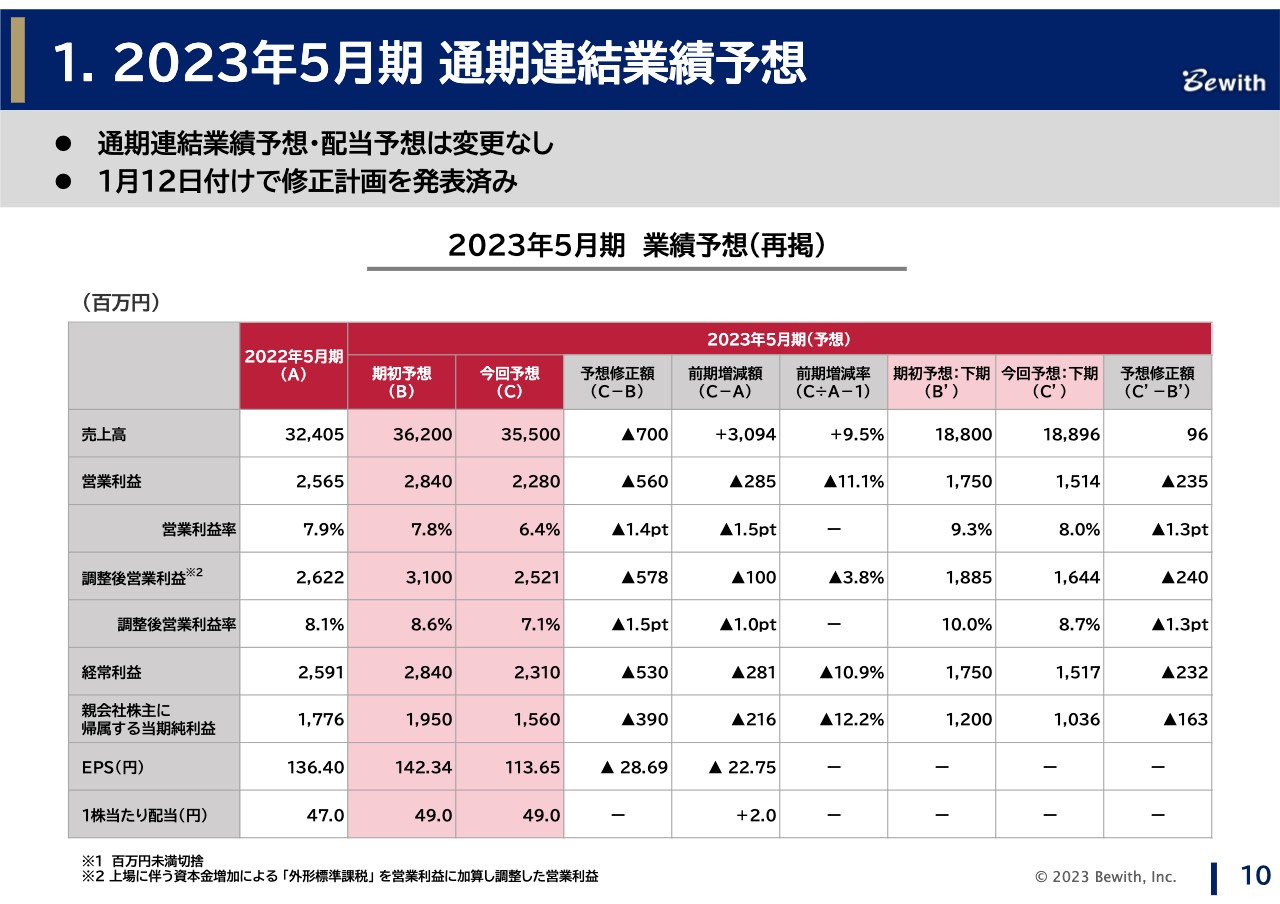

今期の通期連結業績予想についてご説明します。

2023年5月期 通期連結業績予想

こちらのスライドは、1月に行った第2四半期決算説明時に発表したものです。通期連結業績予想と配当予想に変更はありません。

4 KPI進捗状況 (Omnia LINK外販)

各種KPIについてご説明します。

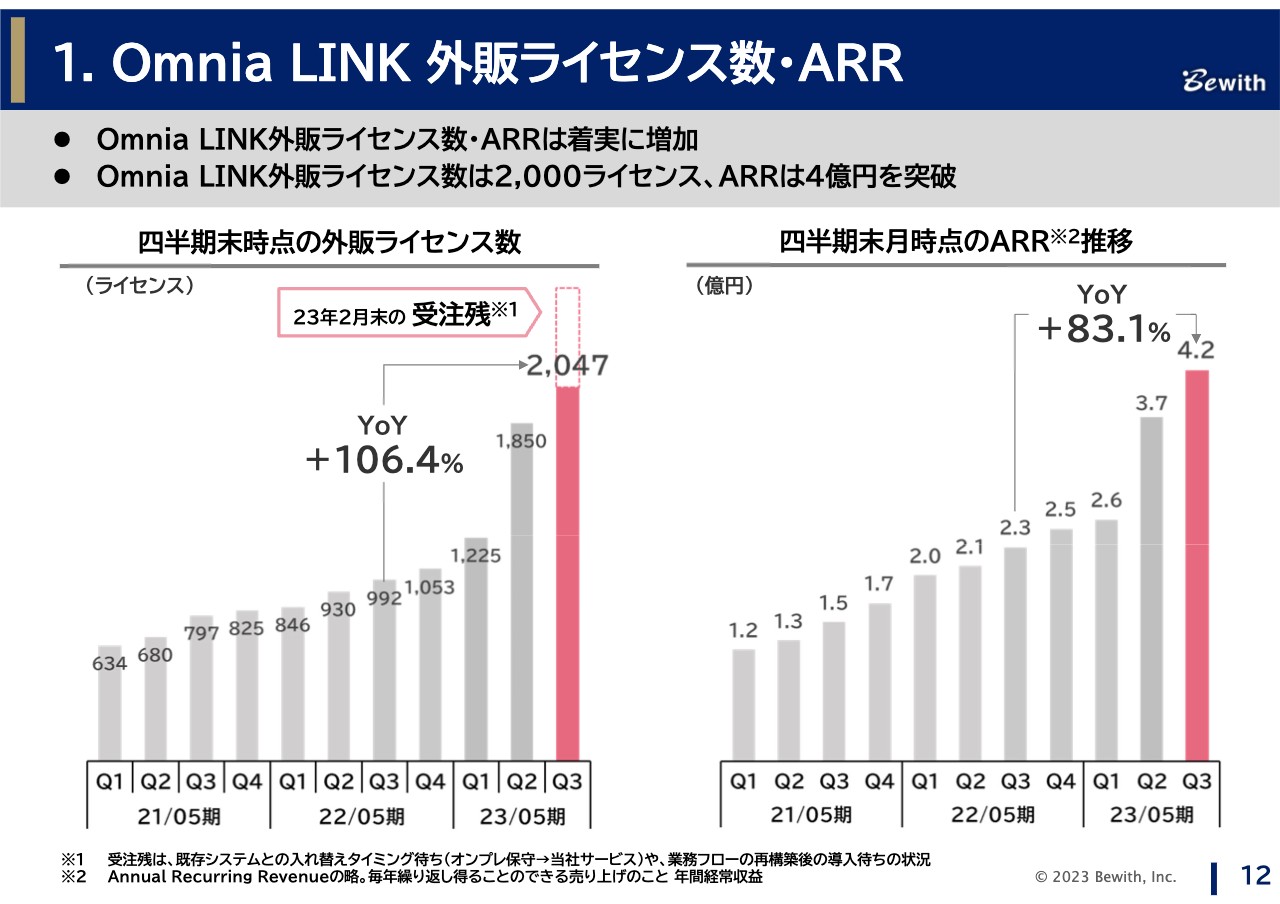

Omnia LINK 外販ライセンス数・ARR

「Omnia LINK」のKPIです。「Omnia LINK」の外販ライセンス数は、前年同期比で2倍を超える2,047ライセンスとなりました。第2四半期から第3四半期で約200ライセンスの伸びとなっています。受注残については、引き続き数百ライセンスが維持されています。

今期のライセンス数の目標は2,200ですが、その達成がほぼ見えていると考えています。「Omnia LINK」は引き続き80パーセント成長を年度で継続することを見込んでおり、達成に向けた課題整理や体制強化を進めているところです。

ARRは、ライセンスの増加に伴い4.2億円となりました。ARRに含まれない導入時の売上高等を含めると、今期の「Omnia LINK」外販売上高は4億円前後となる見通しです。

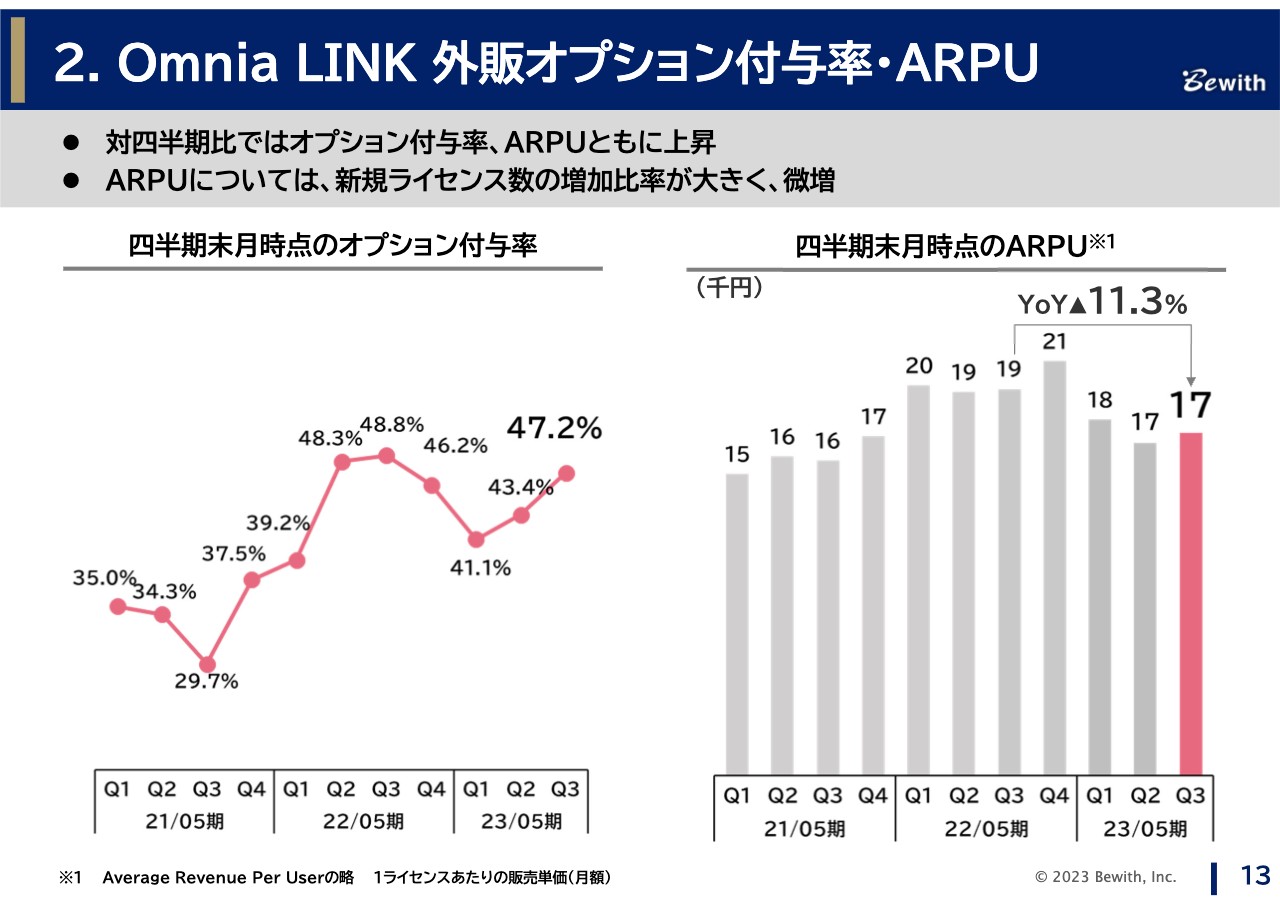

Omnia LINK 外販オプション付与率・ARPU

「Omnia LINK」外販のオプション付与率とARPUについてです。オプション付与率、ARPUともに微増となっています。毎回お伝えしている内容ではありますが、現段階ではARRの増加と新規ライセンス数の獲得を優先しているため、音声認識については契約後に拡大を図っていく方針です。

来期以降は、大型顧客向けのプランなども検討したいと思っており、開示のあり方についても引き続き検討していきます。

5 KPI進捗状況 (CC・BPO事業)

コンタクトセンター・BPO事業のKPIについてご説明します。

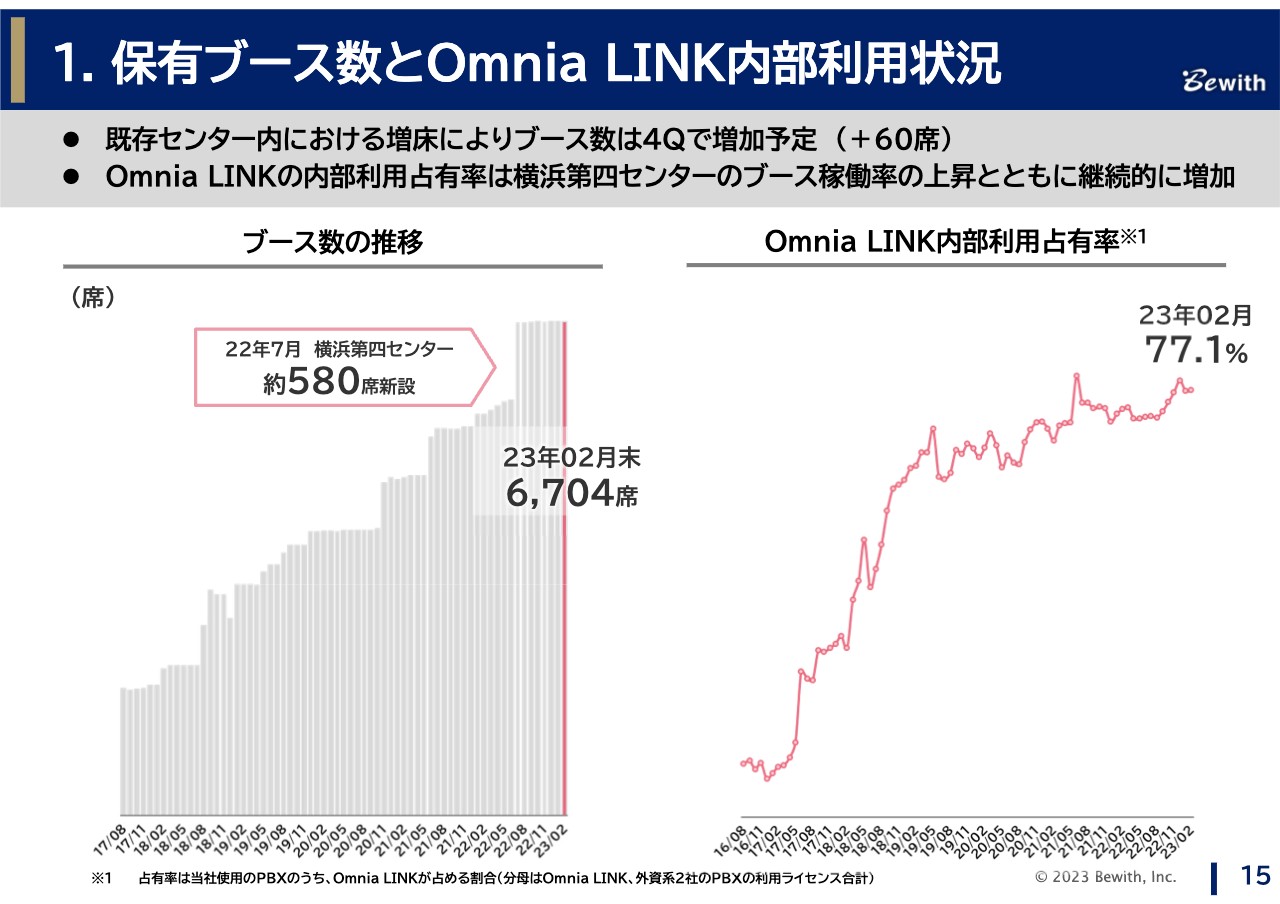

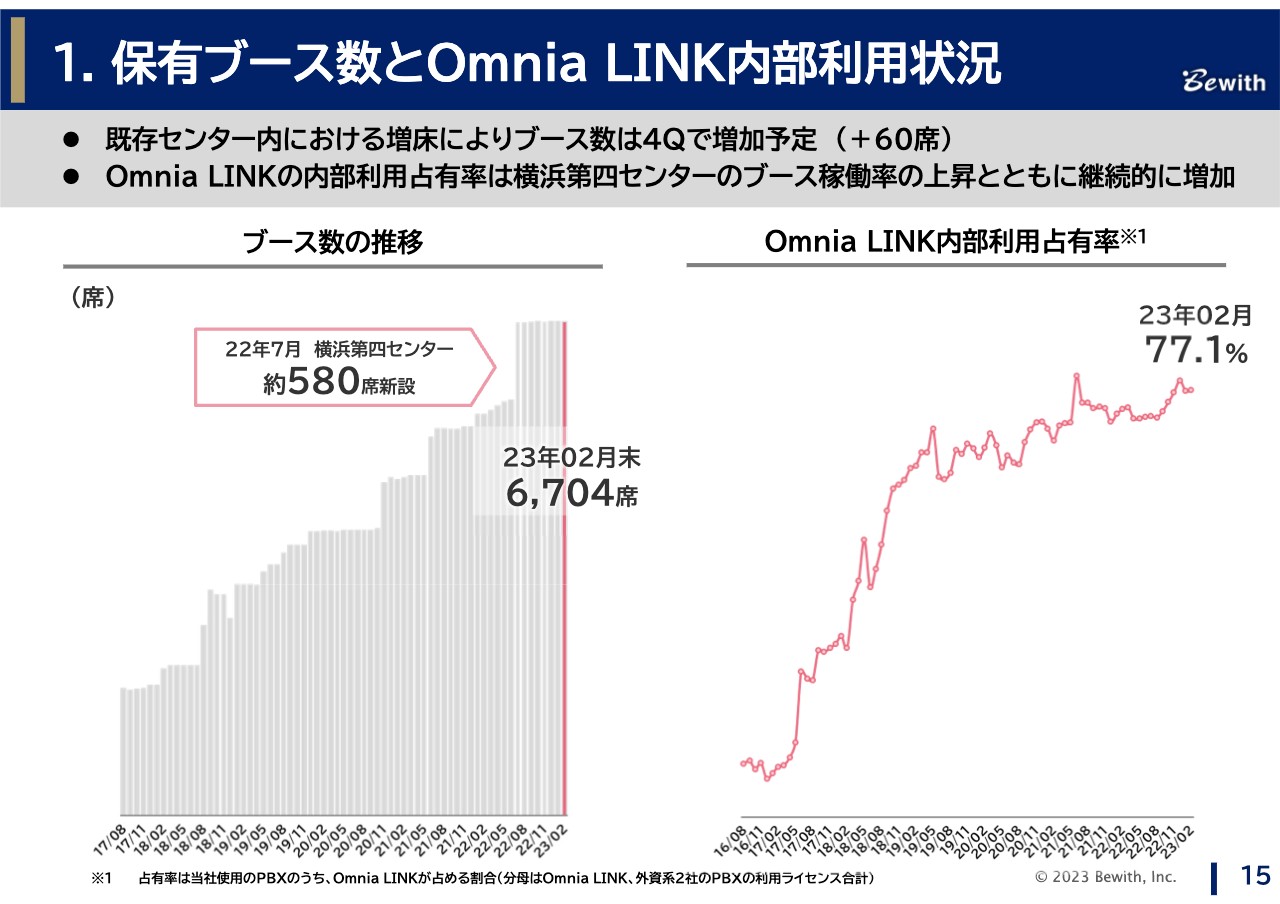

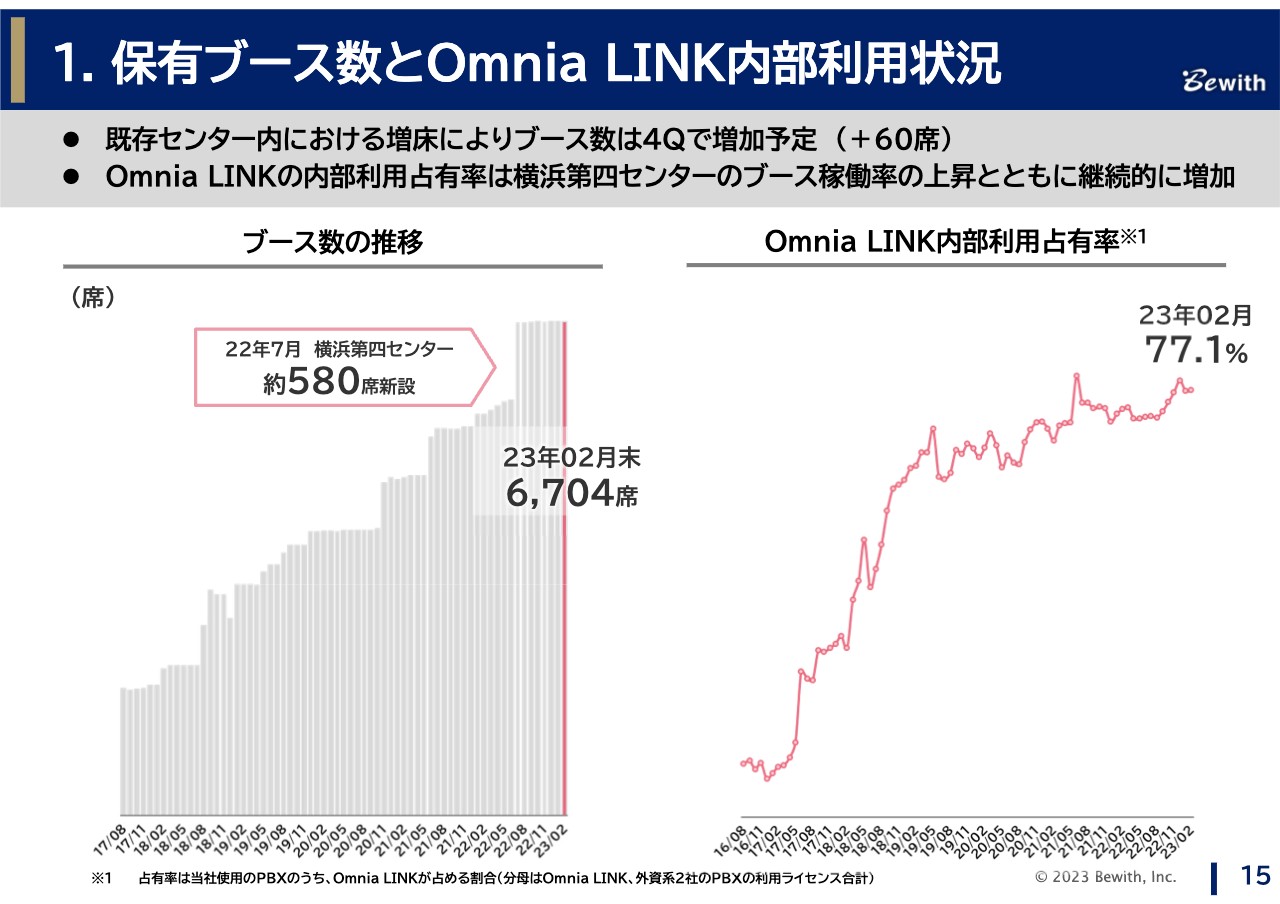

保有ブース数とOmnia LINK内部利用状況

保有ブースは第2四半期と変わらず6,704席となりました。第4四半期に札幌エリアで100席未満の増床を見込んでいます。また、横浜第四センターの稼働率が高まり全社の内部占有率を押し上げた結果、「Omnia LINK」の内部占有率は77.1パーセントとなっています。

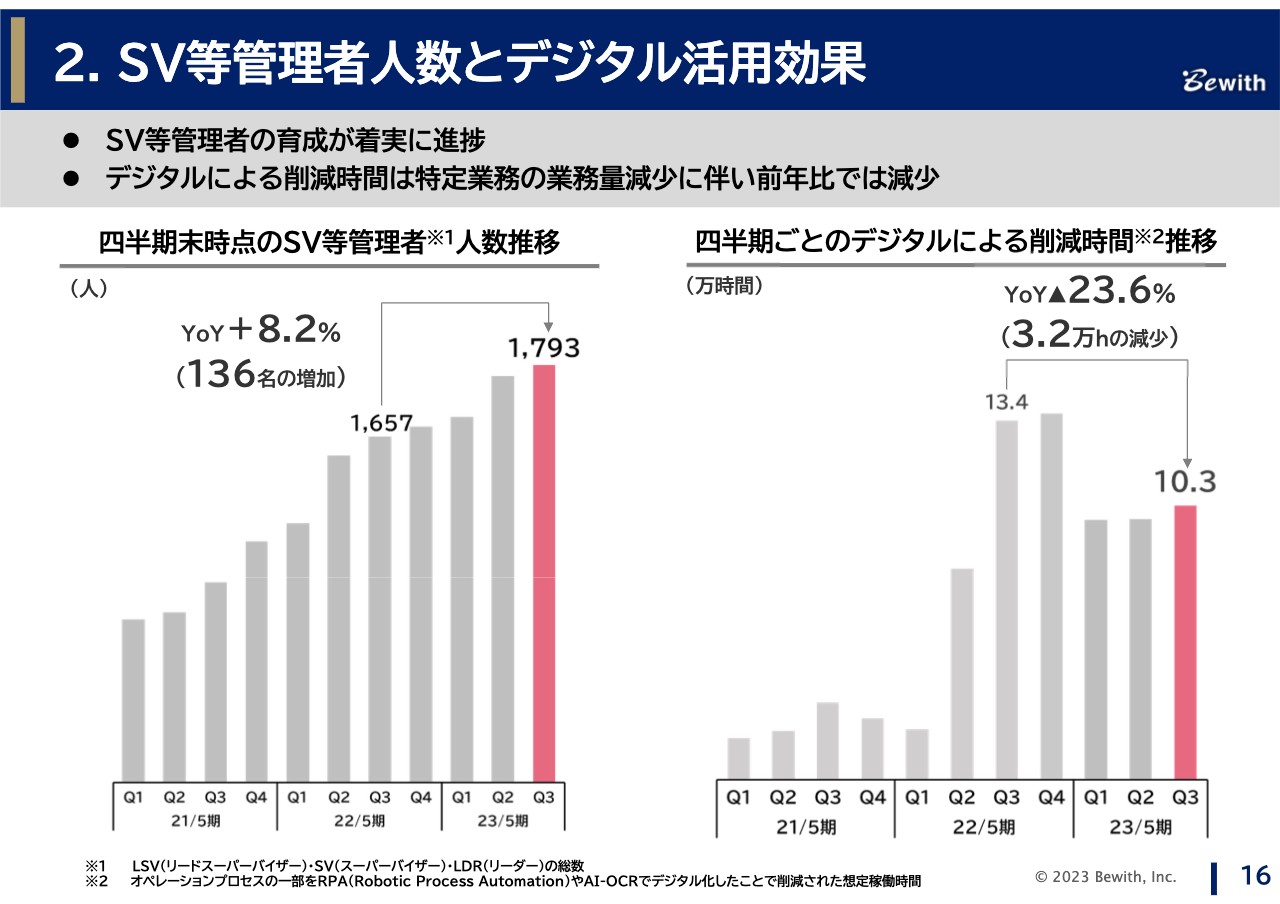

SV等管理者人数とデジタル活用効果

SV等の管理者人数は前年比で136名増加しています。スライド右側の四半期ごとのデジタル活用による削減時間に関しては、前年度は特定業務での繁忙による活用で削減率が高くなったものの、今期は業務量の減少に伴い削減時間も減少しています。しかし、全体としてはRPAやAI-OCRなどのデジタル活用は進んでいます。

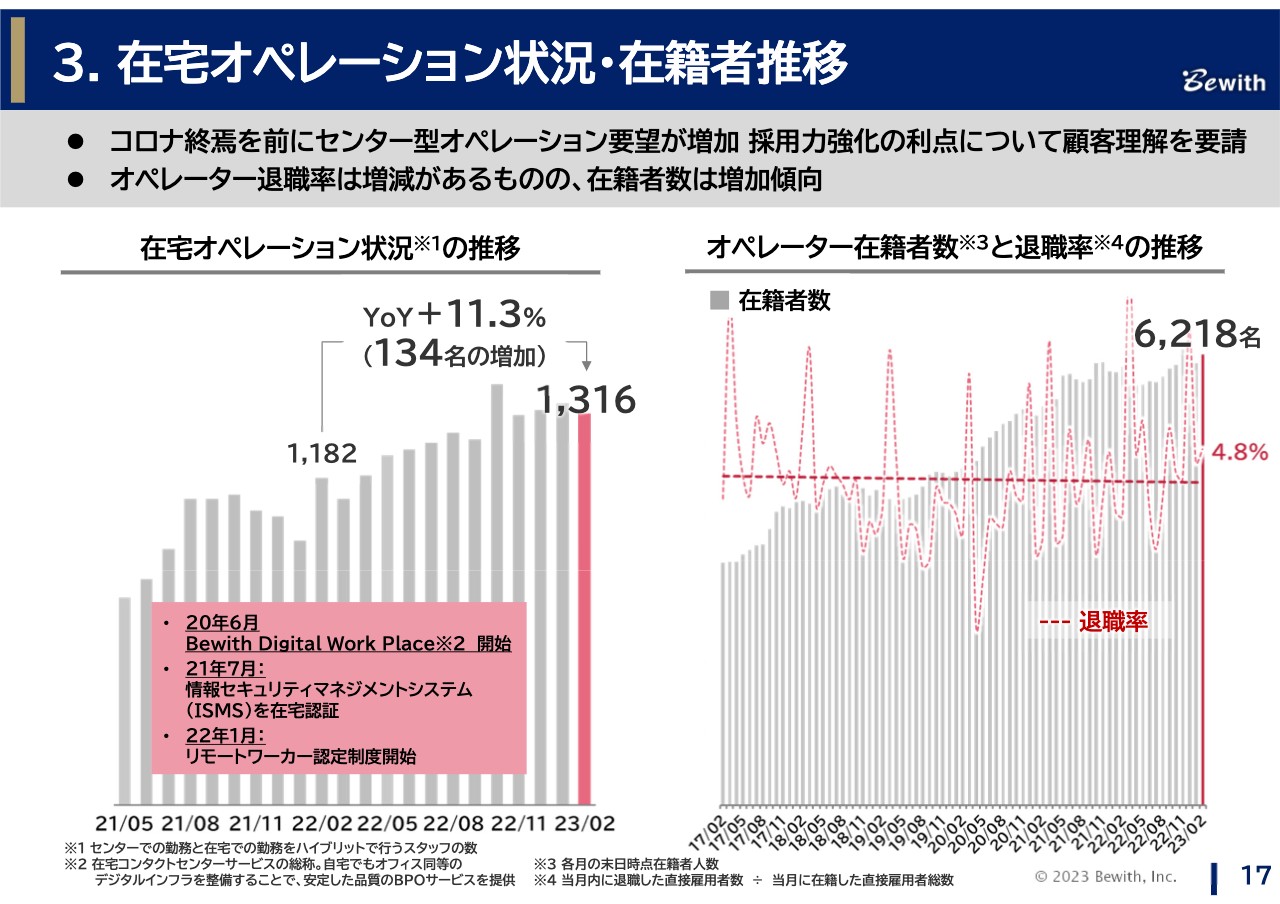

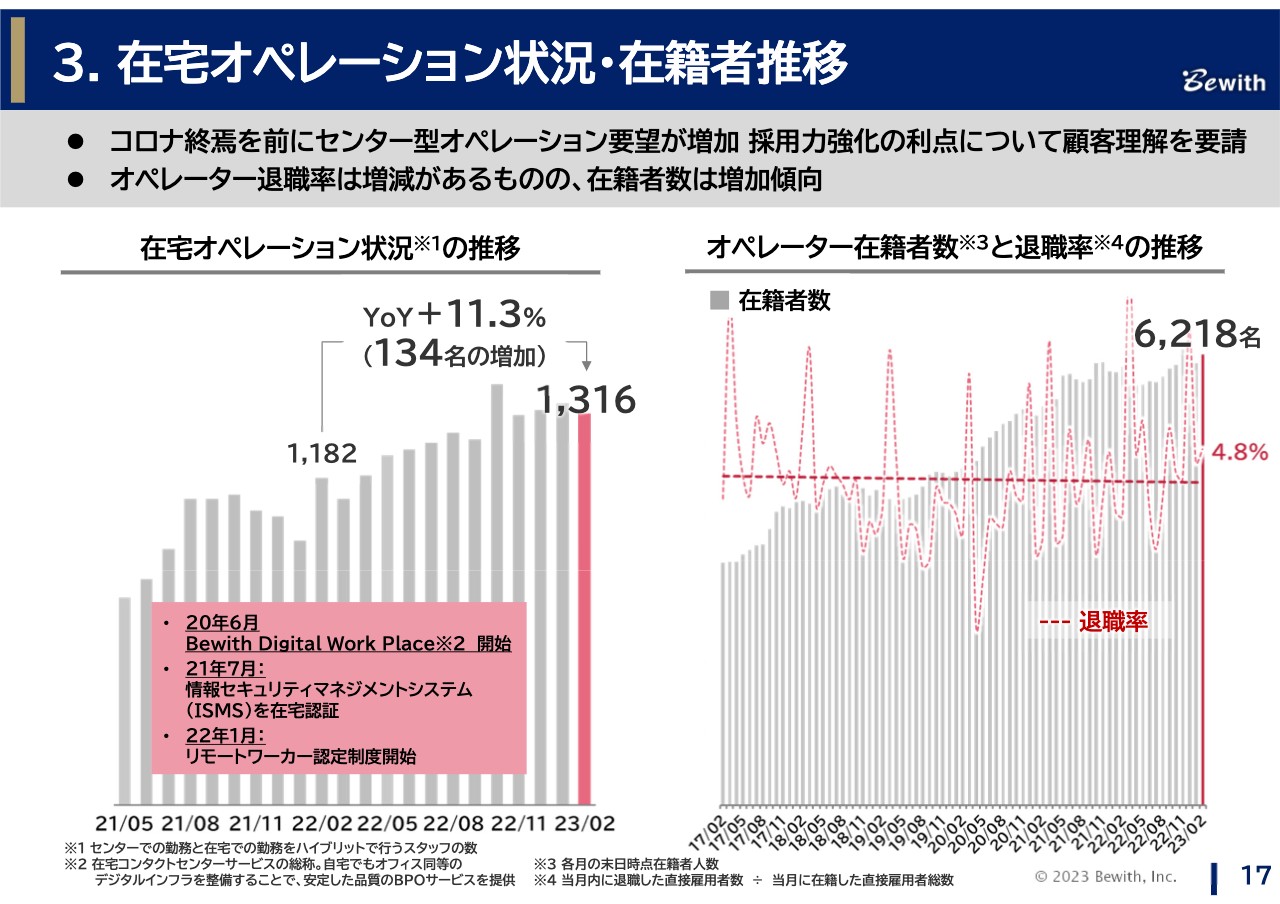

在宅オペレーション状況・在籍者推移

在宅オペレーション数は1,316名と順調に増加しています。在宅オペレーションは新型コロナウイルス感染症の5類移行などを背景に、在宅型からセンター型に戻すケースが一部発生しています。

一方で、社会的な労働人口不足を背景に、完全在宅に向けてお客さまのご理解を引き続きいただく必要があると考えています。また、オペレーター在籍者数や退職率についても順調に推移しています。

6 2023年5月期 第3四半期 トピックス

最後に、第3四半期のトピックスをいくつかご紹介します。

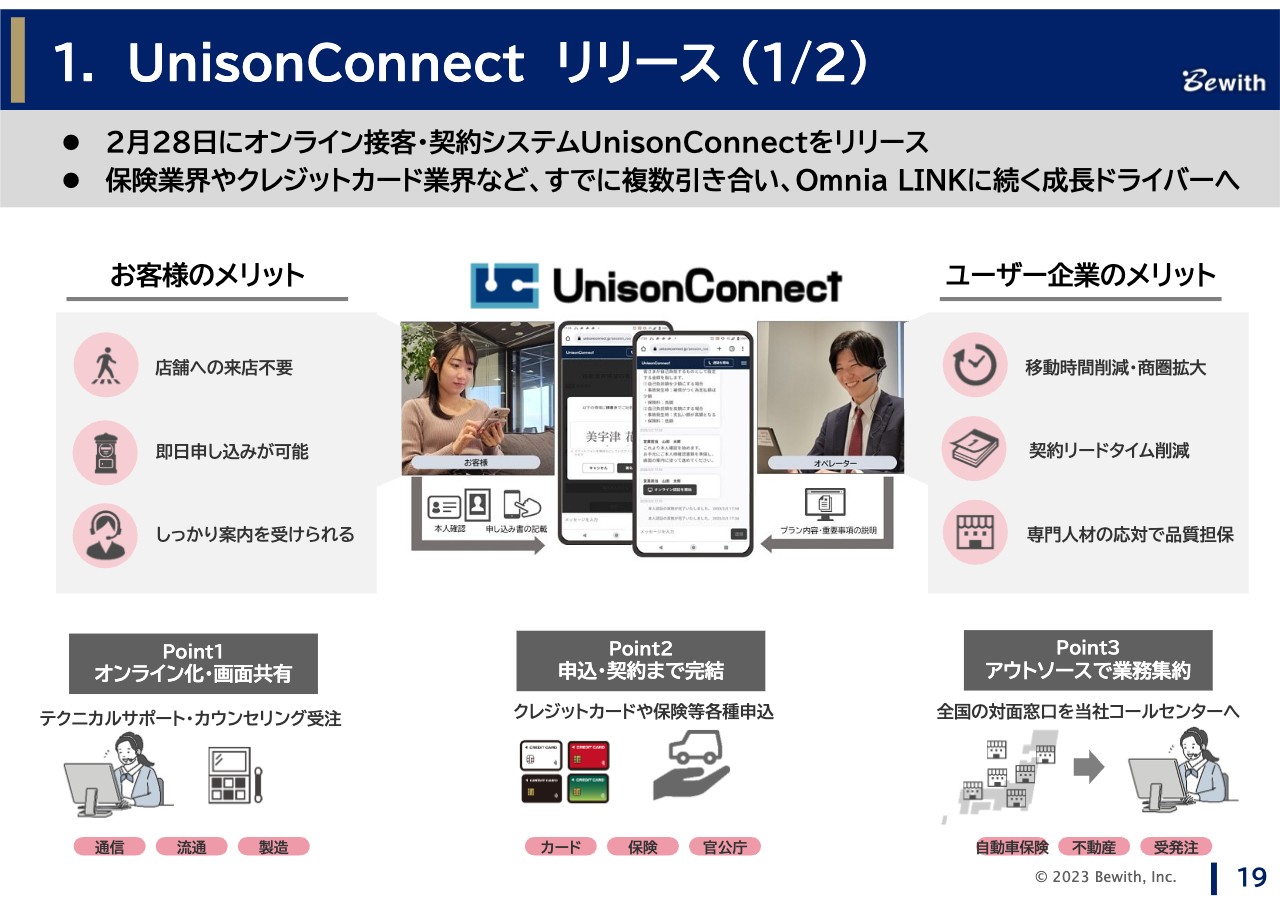

UnisonConnect リリース (1/2)

1つ目は、すでに2月28日にPR開示していますが、これまでCXプラットフォームと呼んでいたシステムである「UnisonConnect」の販売開始についてです。

「UnisonConnect」は、オンライン上で商談、申し込み、契約の手続きを行うことができるプラットフォームです。エンドユーザーや導入される企業のメリットはもちろん、当社としてのポイントは、対面接客そのものをコールセンターに再現し、集約するスキームにあります。

今後は「Omnia LINK」と同様に「UnisonConnect」単体での外販を強化しながらも、「UnisonConnect」とコンタクトセンターのアウトソーシングを合わせて販売していくことで、高収益案件の獲得や新たな市場の拡大を図っていきたいと考えています。

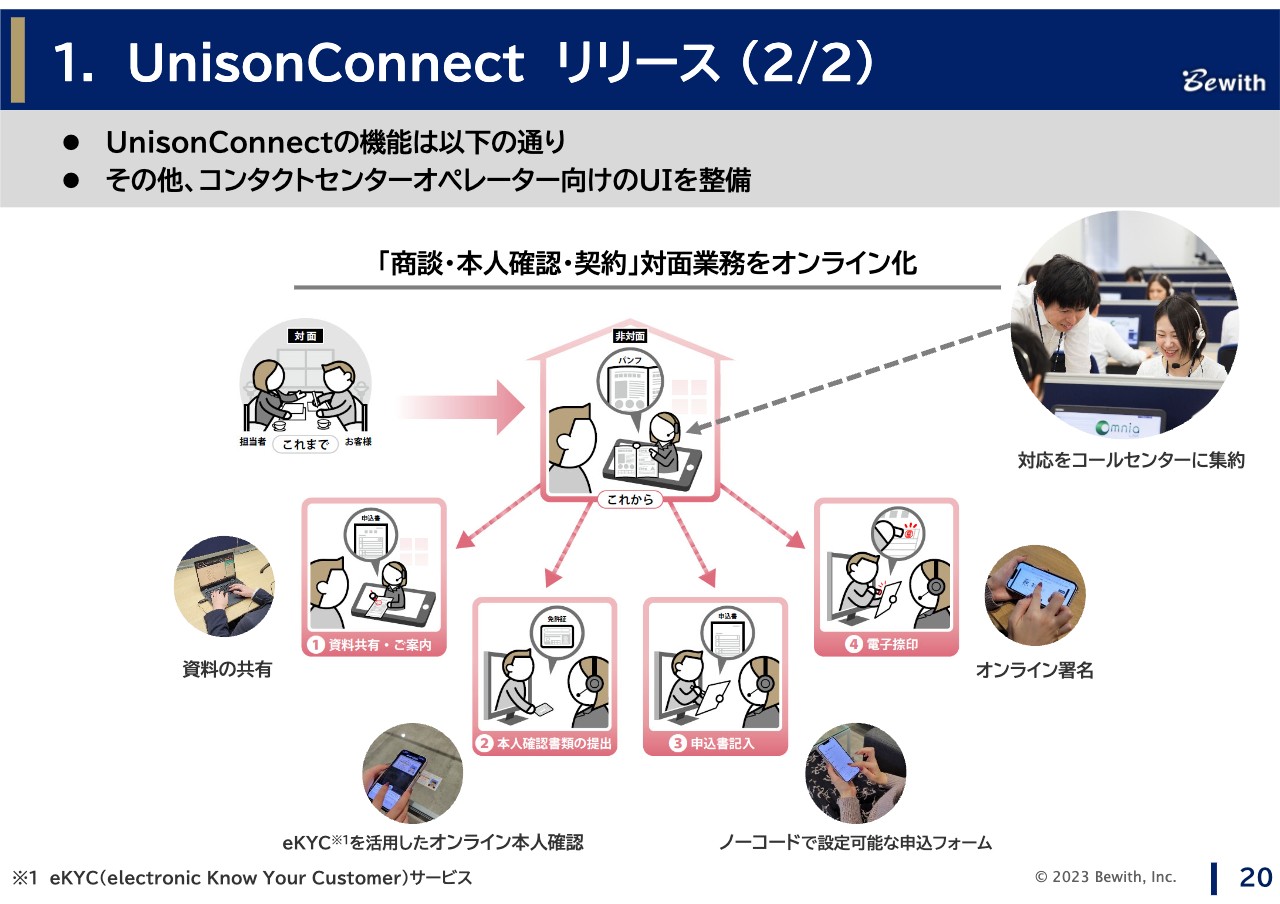

UnisonConnect リリース (2/2)

スライドには「UnisonConnect」の機能についての具体的なイメージを掲載しています。お時間のある時にご確認いただけると幸いです。

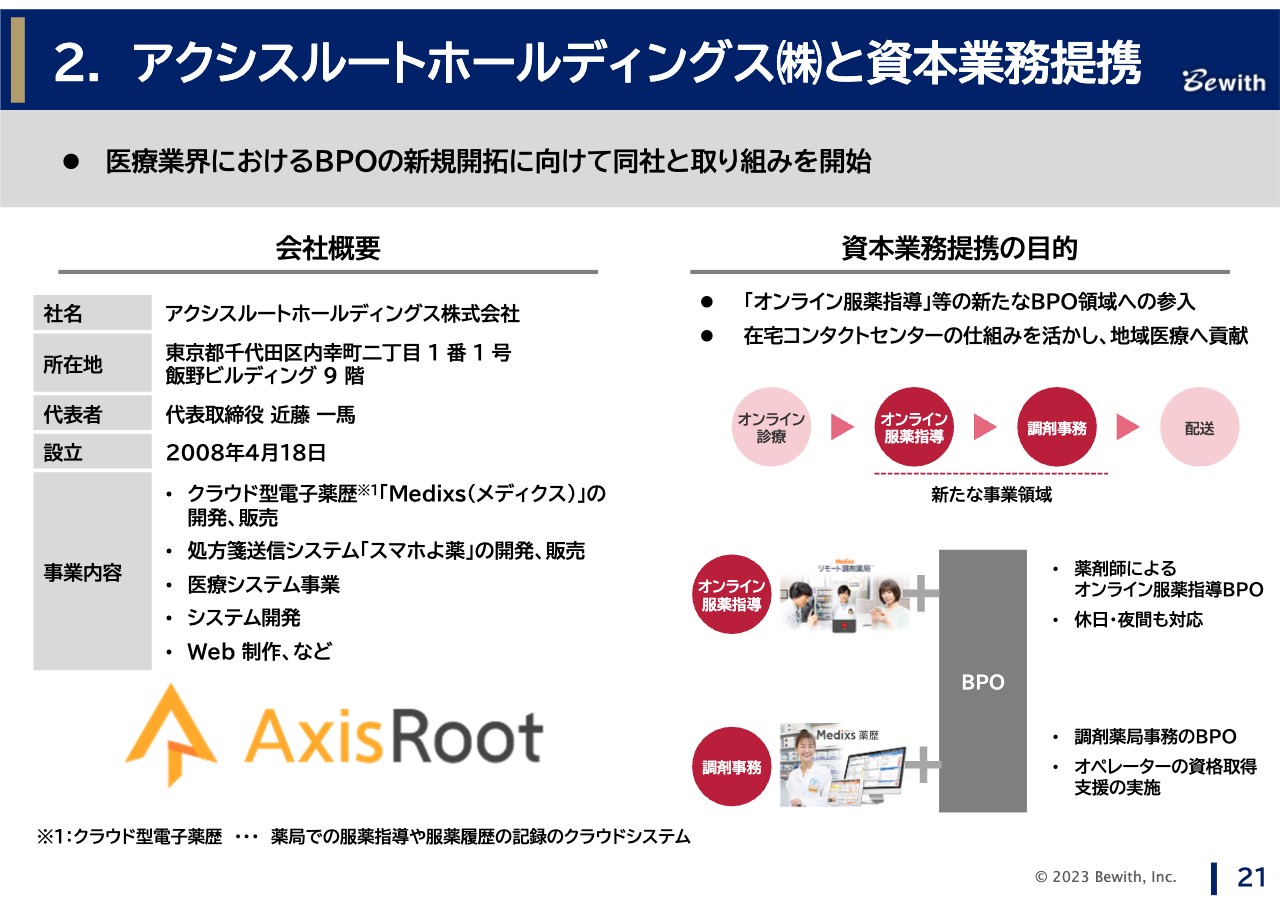

アクシスルートホールディングス(株)と資本業務提携

2つ目は、同じく2月28日にPR開示したアクシスルートホールディングスとの資本業務提携についてです。同社は薬局向けの電子薬歴システム等を提供する医療DXの会社です。

今回の資本業務提携の目的は、社会的課題や政府のデジタル田園都市国家構想でもテーマアップされている、これから広がるであろうオンライン診療における「オンライン服薬指導」や「調剤事務」のBPO業務を広げることです。

同社とは営業連携やシステムの連携等を密に行い、新しい領域での事業拡大を図っていきたいと考えています。

その他トピックス

その他のトピックスについて、スライドに4点ほど掲載しています。第3四半期においても、地域や職場などさまざまな環境面を意識した取り組みができました。

お知らせ_中期経営計画について

1点追加でのご案内になりますが、中期経営計画は7月に行う本決算と同時に発表する予定です。資料でのご説明は以上となります。

あらためて上場から1年が経過しましたが、投資家のみなさま、アナリストのみなさまから本当にたくさんのアドバイスをいただき、大変勉強させていただいています。引き続きご期待いただけるよう努力していきますので、これからも応援のほどよろしくお願いします。ありがとうございました。

質疑応答:SPOT案件の利益規模について

質問者:減益要因になっているSPOT案件で「昨年は高収益案件があった」というお話でしたが、こちらはどのぐらいの利益規模か教えていただけますか? 減益の理由のうち、昨年の高収益案件の利益によるインパクトを知りたいです。

飯島:先ほど一部とお伝えしましたが、実はいくつかの中規模または大型の案件が重なっており、それらの案件規模を合計すると数千万円ずつ重なっているようなイメージです。

質問者:それは新型コロナウイルス感染症関連案件のため高収益だったということでしょうか?

飯島:新型コロナウイルス感染症関連の案件の減少に加えて、民間のお客さまでもちょうどこの時期にイニシャル売上の計上がありました。イニシャル売上は原価がほとんど発生しないため、利益率が高くなります。第3四半期をアップルトゥアップルで比較すると、そのような点でインパクトが出たと捉えています。

質問者:イニシャル売上の計上は別として、特殊な理由で高収益案件だったため、通常はそのような案件は見込めないという理解でよろしいでしょうか?

飯島:今後も民間のお客さまで同じような案件が出てくるだろうと予想しています。

質疑応答:第4四半期の売上高および営業利益率の見通しについて

質問者:売上高および営業利益率の推移について、第4四半期は計画どおりに進行すると第3四半期までと同じような伸びになると思います。ただし、稼働率が格段に上がり利益率が上がってきている現状を考えると、第4四半期はさらに利益率が高くなるのではないかとも考えられます。

一方で、賞与の計上のような第4四半期特有の支出があることも想定していますが、結果として、第4四半期の利益率はそれほど伸びないと考えておいたほうがよいのでしょうか? 計算のロジックを教えてください。

飯島:まず、第3四半期は計画どおり進捗しました。それを踏まえて下期の修正計画を示しているため、今はその修正計画どおりに進んでいるとご理解ください。

質問者:第4四半期に計上する予定の特殊な費用項目はありますか? あるいは、第3四半期の収益構造とまったく変わらないのでしょうか?

飯島:第3四半期とほぼ変わりません。細かい点では4月に新入社員が入りましたが、そのようなところも織り込んで利益率を計算し、対応しています。

質疑応答:「Omnia LINK」のライセンス数の推移と受注残について

質問者:「Omnia LINK」の外販ライセンス数は、第2四半期から第3四半期は約200ライセンスの増加で、第1四半期から第2四半期に比べて伸びが小さくなっています。以前のご説明では新規の案件獲得において季節性は見受けられないとのことでしたが、直近のお客さまの事情などにより第2四半期と第4四半期に大きく伸びる傾向があるのでしょうか?

飯島:第1四半期の1,225ライセンスから第2四半期の1,850ライセンスに伸びた理由として、一部の大口のお客さまにより約300ライセンスが計上されたことが挙げられます。第2四半期から第3四半期は、そのような大口のお客さま以外で確実に200ライセンスを獲得できたとご理解ください。

営業上の変化に関してはパイプラインも引き続き順調で、伸びは小さく見えるかもしれませんが、当社としては期末に2,200ライセンスを超える着地ができるのではないかと見ています。

質問者:スライドの棒グラフに点線で示されている受注残の大きさが、前回より少し小さくなったように見えますが、こちらは案件が実際に成立したため小さくなっているのでしょうか? 新規の案件が出てくれば、この部分がさらに伸びるか前回と同じぐらいの長さになってもおかしくないと思います。

飯島:受注残自体は今も数百件ほどあります。第2四半期は若干点線部分が小さくなっていますが、こちらの外数に数百や数千を超えるポテンシャルを持ったお客さまがいるため、当社としてはあまり心配していません。この点線で示しているのは、受注が決まっていて出荷時期を調整しているお客さまです。

質疑応答:顧客がセンター型オペレーションへ戻る影響について

司会者:「新型コロナウイルス感染症の5類感染症への移行に伴い、顧客が在宅型からセンター型オペレーションに戻すというお話がありましたが、御社にはどのような影響があるのでしょうか?」というご質問です。

飯島:ケースバイケースですが、当社側の影響としては、今まで場所を確保する必要がなかったお客さまに対して新たに場所を用意する必要があります。

業績へのインパクトとしては、在宅型からセンター型に戻すとセンター側のコストはかかりますが、その部分もきちんとお客さまにチャージできるようになっています。そのため、在宅型よりもコストは上がりますが、お客さまにはセキュリティ面での安心感などにご理解いただいて在宅型に踏み切っています。そのような意味では、収益をきちんと確保しながらセンター型に戻すことができている状況だと言えます。

質疑応答:「Omnia LINK」の単価設定について

質問者:「Omnia LINK」について、大型案件向けのディスカウント単価のお話がありましたが、単価設定のロジックや考え方を教えてください。

飯島:大口のお客さま向けの単価設定については、今まさに検討しているところです。具体的には、受注残の外数にあたる数千ライセンスが見込まれるような大型のお客さまに関して、ライセンスでの請求のほかにセンターで使う回線単位での請求方法もあり得るのではないかと検討しています。

質問者:それにより、将来の収益ポテンシャルにはどのようなインパクトがあるのでしょうか?

飯島:我々としては、お客さまと安定的な関係が築けると考えています。「Omnia LINK」の特徴でもあるのですが、月によって、例えば来月は100ライセンス、再来月は200ライセンス、あるいは50ライセンスというようにライセンス数を柔軟に変更できます。

一方で、長く使っていただくためには、回線単位での契約が安定につながると考えています。これにより大口のお客さまに使っていただくことができ、我々にとってはコールセンターのPBX業界でのデファクト・スタンダードに向けたアピール効果もあると思っています。

また、収益性については、ライセンスに加えて回線単位で固定的に請求できれば、一定のLTVの伸びや安定収益につながるのではないかと考えています。

質疑応答:中期経営計画の位置付けについて

質問者:御社は今回、初めて中期経営計画を出されますか? 以前にも計画のようなものを見た気がしますが、そちらとの位置付けの違いがあれば教えてください。

飯島:中期経営計画はこれまでも内部的に行ってきた取り組みで今も進行中ですが、開示するのは今回が初めてです。

質問者:上場直後の資料で将来の収益インパクトに関するチャートを見た気がしますが、そちらをアップデートするかたちでしょうか?

飯島:そのとおりです。以前の資料で示した数字の蓋然性を高め、定性的な取り組みや戦略的な内容などを含めてアップデートしたものを発表する予定です。

質問者:以前の資料の数字では「Omnia LINK」の伸びなど実際の状況を反映しておらず、足元をはっきり示せていなかったことに注目しているのでしょうか?

飯島:「Omnia LINK」は、今期は本当に計画どおりに進んでいる状況です。そのため「Omnia LINK」については、以前示したものよりも強い成長率が見込めるのではないかと考えています。

一方で、第1四半期に投資家のみなさまに一部ご不安とご心配をおかけした、コンタクトセンター・BPO事業のSPOT比率の変動についての見込みも踏まえながら、蓋然性を高めた中期経営計画を発表できればと考えているところです。

質疑応答:2024年5月期の営業利益について

司会者:「2023年5月期下期の営業利益が15億円ですので、2024年5月期は最低でも2倍の30億円以上を期待したいです。何らかの投資が発生してそこまで期待ができないのか、それともそれ以上を期待できそうか、考え方を教えてください」というご質問です。

飯島:来期の数字については、今まさに予算策定を行っている段階のため、本日の段階では詳細を示すことはできかねます。ただし、ご期待いただく背景は十分に理解していますので、売上高、営業利益ともに増収増益を考えた計画を作っているところです。

投資については、引き続き拡大成長を見込んでいますので、一定程度は成長投資を行う予定です。今期ほどではないかもしれませんが、拠点投資やデジタルやIT関係の投資などを一定程度行う予定で考えています。

質疑応答:ChatGPTの影響について

司会者:「コールセンター市場や御社にとって、ChatGPTの影響は事業拡大機会や事業縮小リスクになりますか? どのように考えているか、足元のユーザーとの商談において具体的な検討事項でご紹介いただけるものがあれば、併せて教えてください」というご質問です。

飯島:回答によっては誤解を招いてしまう可能性があると思いますので、それぞれのご質問にきちんと回答します。

「Omnia LINK」に今まで実装していた「seekassist(シークアシスト)」という、会話の内容から回答をレコメンドするシステムがあります。例えば、このシステムの裏側の仕組みにChatGPTを組み込めば機能を高度化できる要因となりますので、ある意味ではチャンスと捉えています。

コールセンターの利用シーンをご想像ください。コールセンターのお客さまには、大きく分けて知りたい方と課題を解決したい方の2つのパターンがあります。知りたいというパターンの場合は、もしかするとChatGPTや生成AIのみで解決することができるのではないかと思っています。

このようなところはお客さまにとってプラスになりますし、ひいては我々の取引先にとっても非常に良い機会につながるのではないかと思っています。一方で、課題を解決したいパターンの場合は、後続の事務処理業務や手続き業務が発生することもありますので、ChatGPTがどのようにその部分と会話の内容やデータを連携するのかについては、今後見定めが必要だと思っているところです。

ただし、知りたいというパターンの場合も、信用性や信ぴょう性、確実性をどのように担保するかが最近のテーマの1つになっており、この学習データの作り込み方も話題になっていると思います。

例えば、「ファインチューニング」という新しい言葉が出てきたり、Microsoftの「Azure」では、テナント分けを行い学習データがセキュリティ上で担保された上で、自分のところだけで加工するという機能も出始めたりしています。このような部分を見定めながら、機会とリスク、特にセキュリティの面を考えながら取り組んで行きたいと考えています。

また、ユーザーとの機会についてですが、現場レベルでお客さまと話す際にはやはりChatGPTは話題に上がりますので、お客さまと対面しながら、利用シーンなどの議論やディスカッションを活発に進めているとご理解いただければと思います。

質疑応答:センターの稼働率と新センターへの投資について

質問者:新しいセンターも含めた現在のセンターの稼働率で、今後どのぐらいの売り上げをまかなえるかを教えてください。また、段階的にはなるかと思いますが、新センターへの投資はどのタイミングでどのくらい必要になってくるか、見通しを教えてください。

飯島:全社の稼働率は少し高い水準になっており、80パーセントを超えた85パーセント程度ですので、15パーセント程度は売り上げを獲得できるバッファーを持っているとご理解いただければと思います。

ただし、そのままストレートに15パーセントの売上高が上げられるかと言いますと、やはり全国の拠点の中では札幌や大阪など拠点が分散しているところもありますので、それぞれのお客さまに「札幌での運営は大丈夫か」と確認し、ご理解をいただきながら進めていく必要があります。そのため、都合よくベストなかたちで入れるかどうかは、少し別の話だとご理解いただければと思います。

また、来期の投資については、先ほどご紹介したとおり予算を策定中ですが、スライドに示している横浜第四センターの稼働率が想定より高い状況で推移しました。元々はもう少しゆっくりと埋まるだろうと思っていましたが、加速度的にスペースが埋まってきましたので、恐らく来期の前半の早いタイミングで場所の確保が必要になると考えています。

繰り返しになりますが、現在は予算策定段階のため詳細な数字で示すことができません。大変恐縮ですが、ご理解いただければと思います。

質問者:投資額について、横浜第四センターでかかった費用と同程度の水準を基本的な目線として考えてよろしいでしょうか?

飯島:おっしゃるとおりです。横浜第四センターは非常に大型のセンターですが、今期は年度で必要な売上高に対して、必要な場所を確保していくかたちになると思います。そのため、横浜第四センターほどではないかもしれませんが、年間で見ると同程度のコストがかかるとご理解いただければと思います。

質疑応答:リオープニング(コロナ後の経済復興)の人材採用への影響について

司会者:「リオープニングの流れで、人材の採用コストが上昇したり、離職が増加したりしていることはありませんか?」というご質問です。

飯島:前提として、人材採用自体が決して楽なことではありませんが、我々は在宅勤務を積極的に進めていますので、採用コストをほとんど上げずに対応できています。

ただし、労働市場の減少についてはコロナ禍が少し緩和されて落ち着きを見せ、労働市場自体で多数の募集がありますので、エリアによっては採用コストが上昇しているところがあると思っています。

しかし、このままどんどん高くなってしまってはいけませんので、我々の武器である在宅勤務や「Omnia LINK」を活用したオペレーションなどを積極的に進めていきたいと考えています。

また、離職については一部季節性も影響しています。例えば、スライド17ページのグラフに示したとおり、3月は新しい職場環境への変更や家庭環境およびライフサイクルの変更などで離職が進むことがあります。

ただし、トピックスでもお伝えしたように、スライド左下の「100人で考えるエンゲージメント」施策の中で、長く安定的にお仕事をしていただける環境を作ることや、昨今は介護問題等もありますので、介護をしながらできるお仕事を用意すること等にしっかりと取り組んでいきたいと考えています。

質疑応答:「Omnia LINK」の解約率について

質問者:「Omnia LINK」について、全体からするとほんのわずかですが、解約がまったくないわけではないと思います。実際に実数としてどのくらい解約があるのか、また、分析するとどのような理由で解約する方が多いのか教えてください。

飯島:これまでご案内していたとおり、実は「Omnia LINK」は解約が1件もなかったことが実績でしたが、第3四半期に初めて1社だけ解約が発生しました。こちらは、プレゼンの中でも話題に上がりましたが、在宅型で「Omnia LINK」を使っていたお客さまが、自社のセンターに戻すことを理由に解約されました。

そのため、チャーンレート自体はこれから見定める必要がありますが、「Omnia LINK」を導入いただくと、非常に長くご利用していただけるソリューションだと思っています。

質問者:そのお客さまには当然「自社のセンターでもこの仕組みを使うと大変良いですよ」と説得はしたけれど応じなかったということでしょうか? どうしても彼らのほうで守りたいものがあったなど、何らかの特殊な事情があったのでしょうか?

飯島:おっしゃるとおり、自社でPBXを持っているお客さまでした。しかし、我々は解約をネガティブに捉えているかと言いますと、実はそうでもありません。在宅型の際に「Omnia LINK」をご利用いただき、「これは良かったね」と安心感のある評価を得ています。

自社のほうでは現在オンプレ型のPBXを使っているそうですので、保守期限切れのタイミングを狙えば、「Omnia LINK」にリプレースできるチャンスがあると捉えています。

この銘柄の最新ニュース

ビーウィズのニュース一覧- アークランズなど 2026/02/27

- 株主優待制度に関するお知らせ 2026/02/27

- 株式会社シェアードリサーチによるアナリストレポート更新のお知らせ 2026/02/10

- ビーウィズが反発、「カスハラ対策サービス」を提供開始 2026/01/23

- カスハラ対応を「個人の判断」から「組織の運用」へ ビーウィズ、現場で機能するカスハラ対策サービスを開始 2026/01/23

マーケットニュース

- 来週の【重要イベント】米消費者物価、米個人所得、メジャーSQ (3月9日~15日) (03/07)

- シカゴ日経平均先物 大取終値比 1715円安 (3月6日) (03/07)

- 米国市場データ NYダウは453ドル安と続落 (3月6日) (03/07)

- NY株式:NYダウは453.19ドル安、弱い雇用統計や原油高を嫌気 (03/07)

おすすめ条件でスクリーニング

ビーウィズの取引履歴を振り返りませんか?

ビーウィズの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。