【QAあり】三井不動産、市場からのデカップリングが着実に進展 多様な領域で、付加価値創出によるトップライン伸長を実現

2025年3⽉期第2四半期(中間期)決算 業績ハイライト

藤岡千春氏(以下、藤岡):三井不動産株式会社、常務執行役員の藤岡です。本日はお忙しい中、三井不動産の投資家アナリスト決算説明会にお集まりいただき、誠にありがとうございます。2025年3月期第2四半期決算についてご説明します。

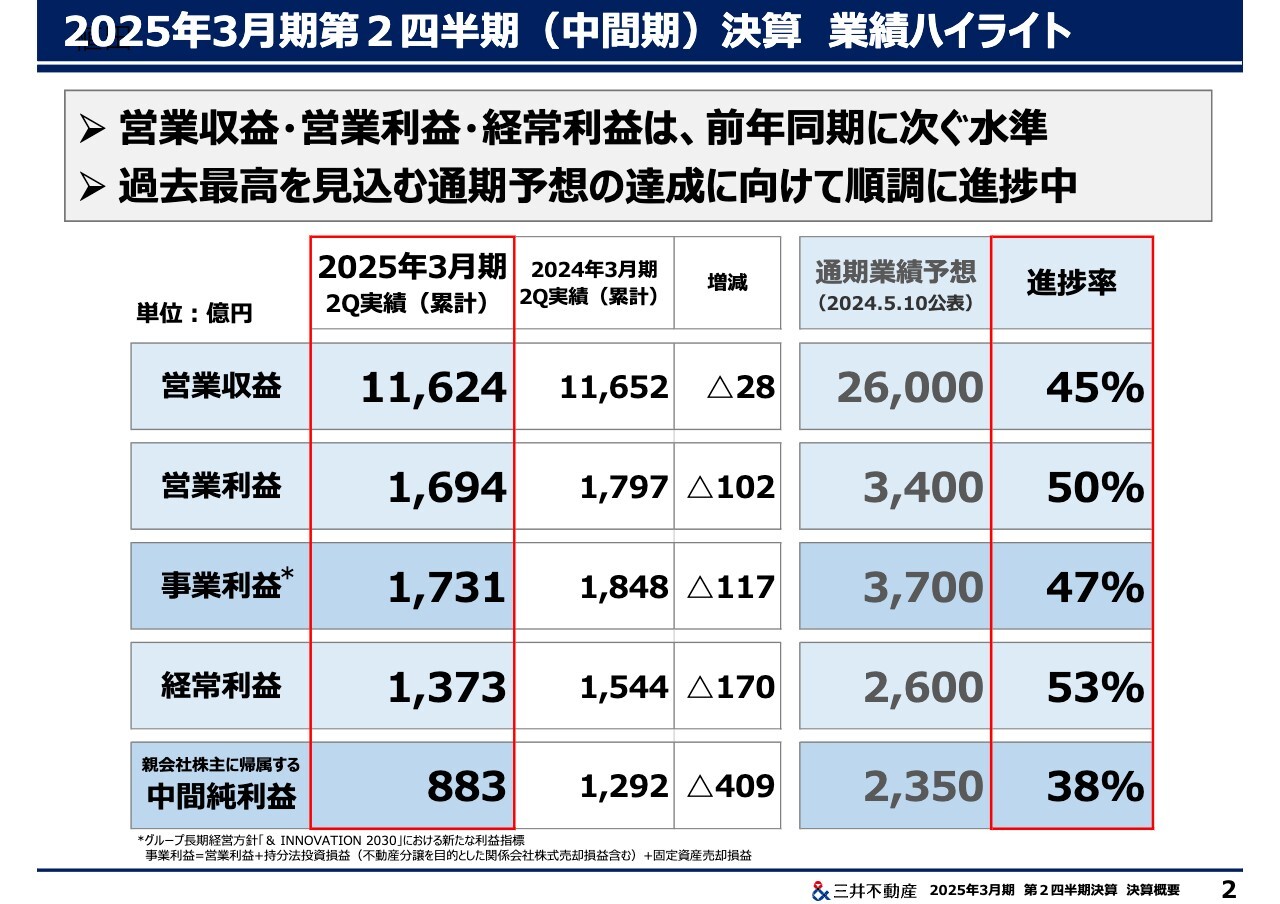

第2四半期累計の業績ハイライトです。営業収益は前年同期比28億円の減収、営業利益は102億円の減益、経常利益は170億円の減益となりました。いずれも第2四半期までの累計としては過去最高であった前年同期に次ぐ水準となりました。

親会社株主に帰属する中間純利益は、昨年の投資有価証券売却益の大半が前年同期に計上されていたことの反動により、409億円の減益となりました。通期予想に対する進捗率は38パーセントとなりましたが、今期は投資家向け分譲における売却益や固定資産売却益等の特別利益の計上を下期に見込んでいるため、通期で見るとインラインの進捗だと考えています。

グループ長期経営方針「& INNOVATION 2030」における新たな利益指標である事業利益を含め、過去最高を見込む通期業績に向け、順調に進捗しています。

2025年3⽉期第2四半期(中間期)決算 連結PL概要/セグメント別(賃貸)

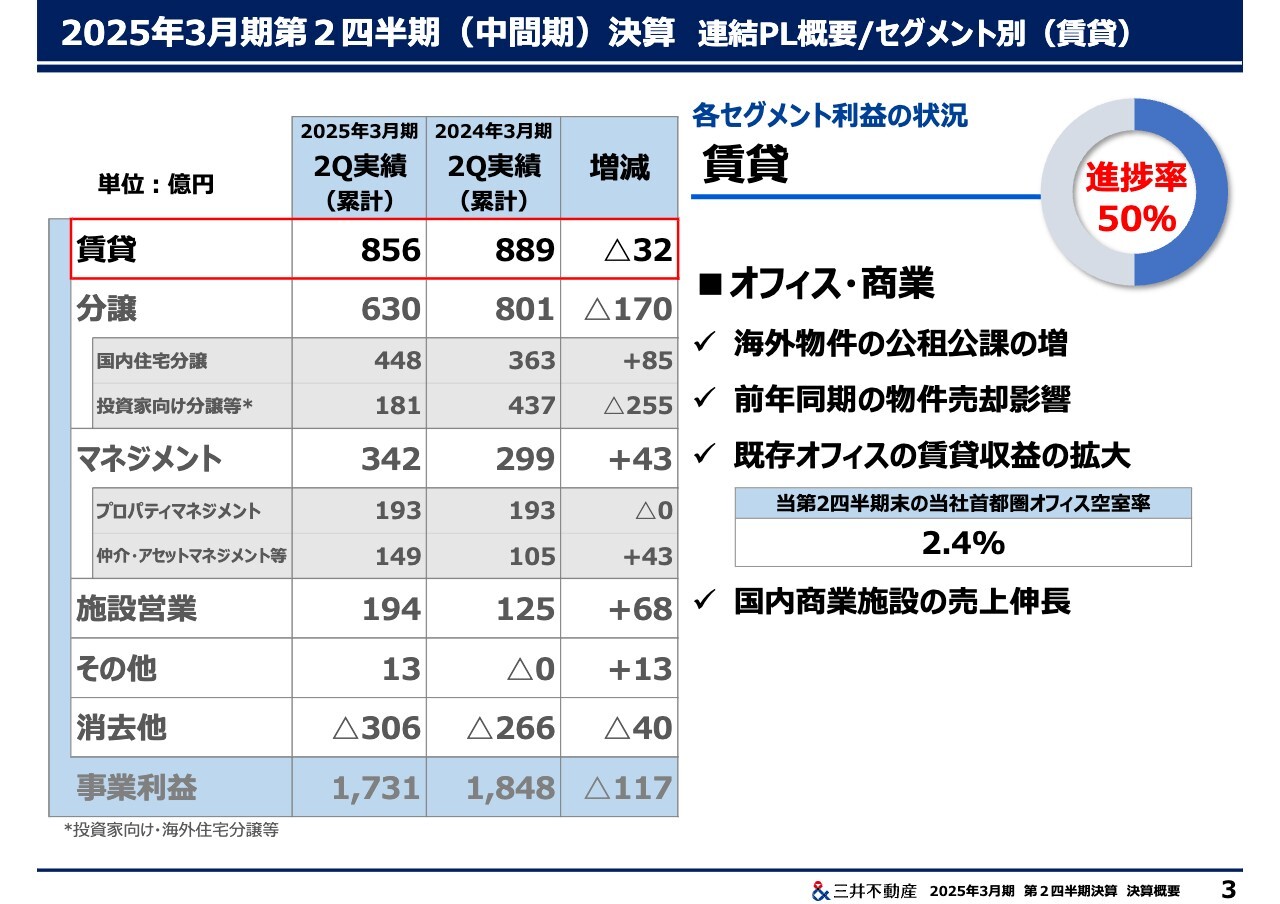

セグメント別の事業利益についてご説明します。賃貸セグメントです。ニューヨークの「50 Hudson Yards」の公租公課や、国内外における前年同期の物件売却の反動を受け、前年同期比32億円の減益となりました。

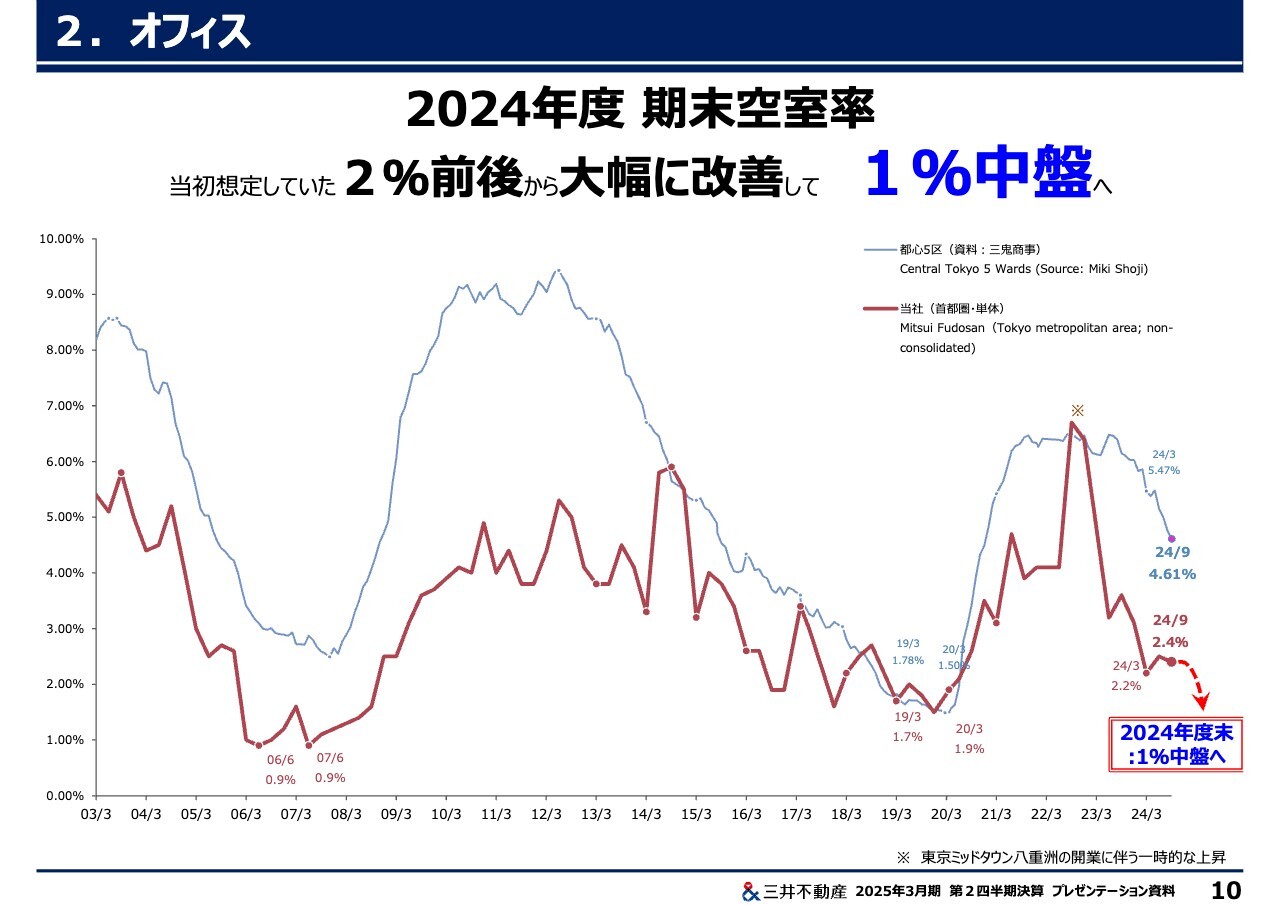

一方、既存オフィスの賃貸収益や国内商業施設の売上は順調に伸長しており、通期予想に対して50パーセントとインラインの進捗となりました。第2四半期末の当社首都圏オフィスの空室率は2.4パーセントで、6月末の2.5パーセントから0.1ポイント改善しました。

2025年3⽉期第2四半期(中間期)決算 連結PL概要/セグメント別(分譲)

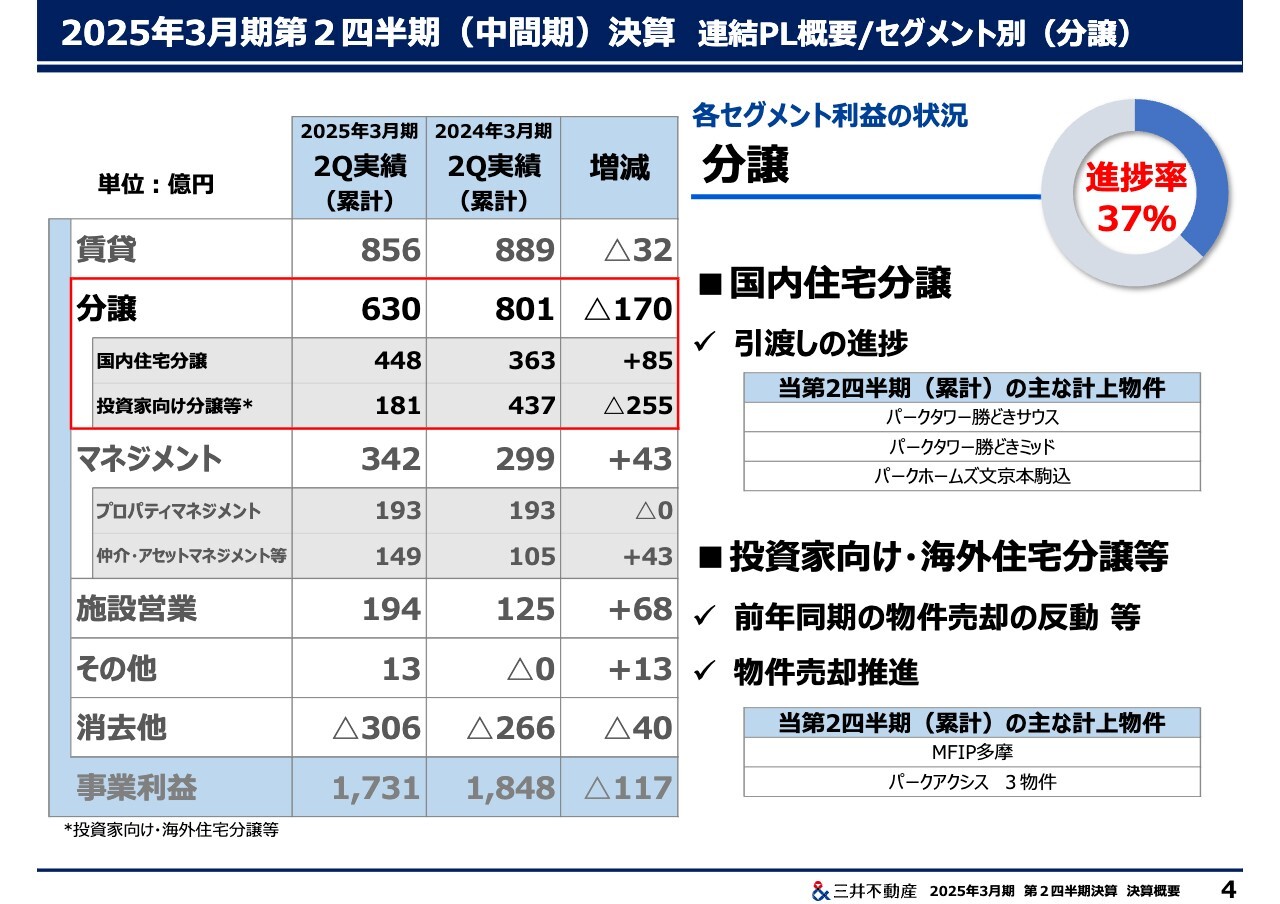

分譲セグメントです。国内住宅分譲は、「パークタワー勝どきサウス」等の引き渡しが進捗し、計上戸数と利益率が前年同期を上回り、85億円の増益となりました。一方、投資家向け分譲・海外住宅分譲等は、前年同期の物件売却の反動等により255億円の減益となりました。

分譲セグメント全体では170億円の減益で、通期予想に対する進捗率は37パーセントとなりました。今期の投資家向け分譲の物件引き渡しは、第4四半期を中心に予定しています。

2025年3⽉期第2四半期(中間期)決算 連結PL概要/セグメント別 (マネジメント)

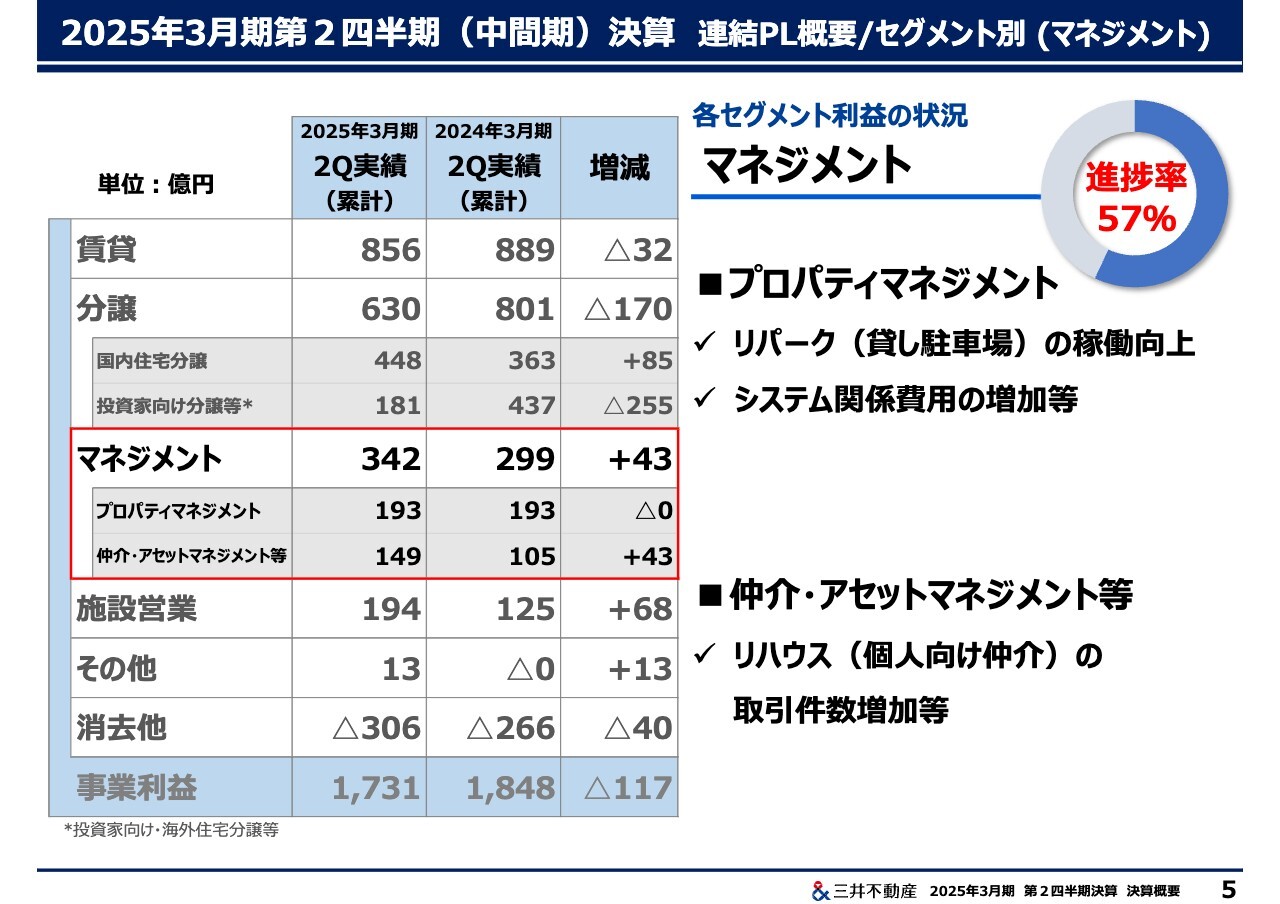

マネジメントセグメントです。プロパティマネジメントは、リパーク(貸し駐⾞場)の稼働向上の一方、システム関係費用の増加により微減益となりました。仲介・アセットマネジメント等は、リハウス(個⼈向け仲介)の取引件数や単価の向上等により、43億円の増益となりました。

マネジメントセグメント全体では43億円の増益で、通期予想に対する進捗率は57パーセントとなりました。

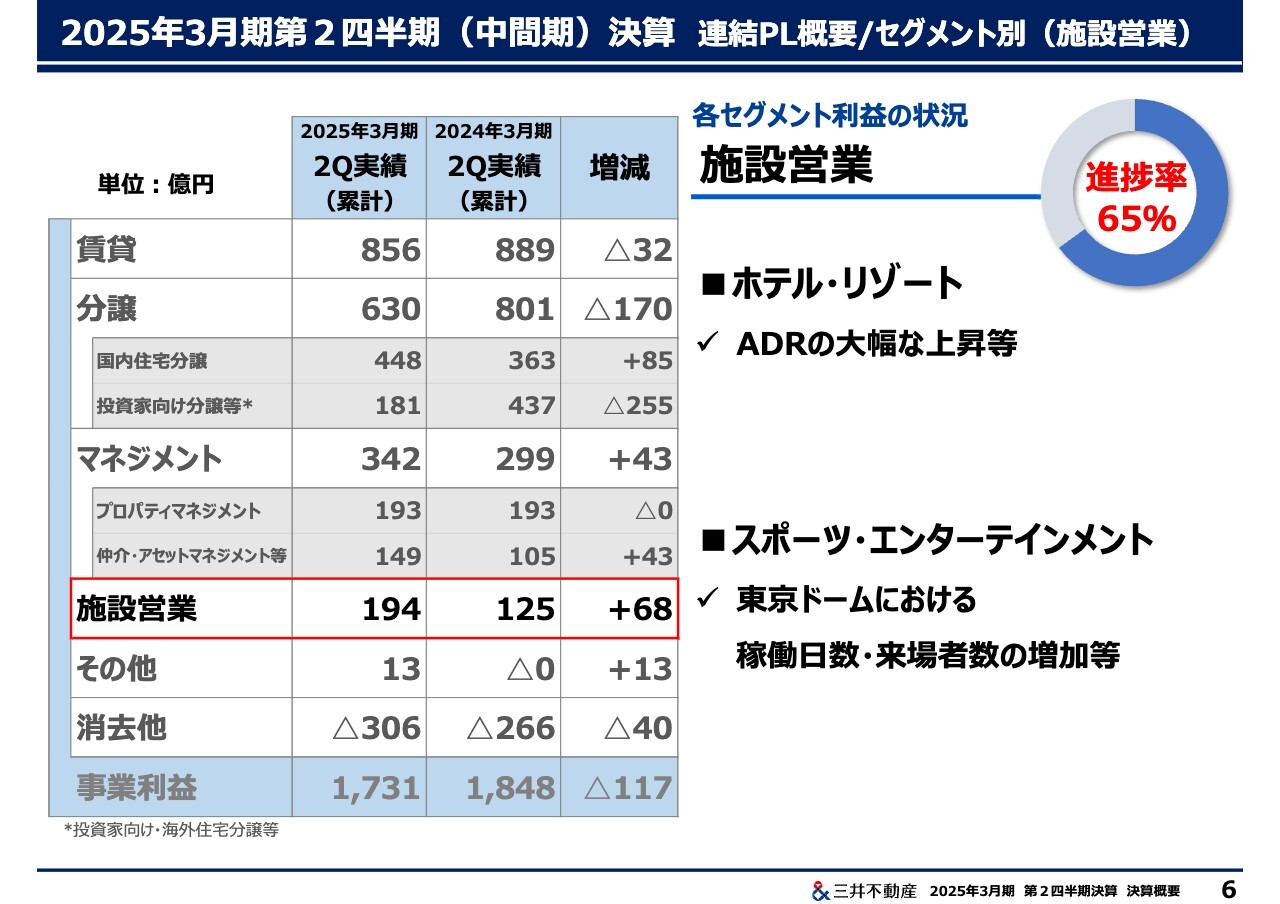

2025年3⽉期第2四半期(中間期)決算 連結PL概要/セグメント別(施設営業)

施設営業セグメントです。ホテル・リゾートのADRが大幅な上昇、スポーツ・エンターテインメントの東京ドームにおける稼働日数・来場者数が増加しています。施設営業セグメント全体では68億円の増益で、通期予想に対する進捗率は65パーセントとなりました。

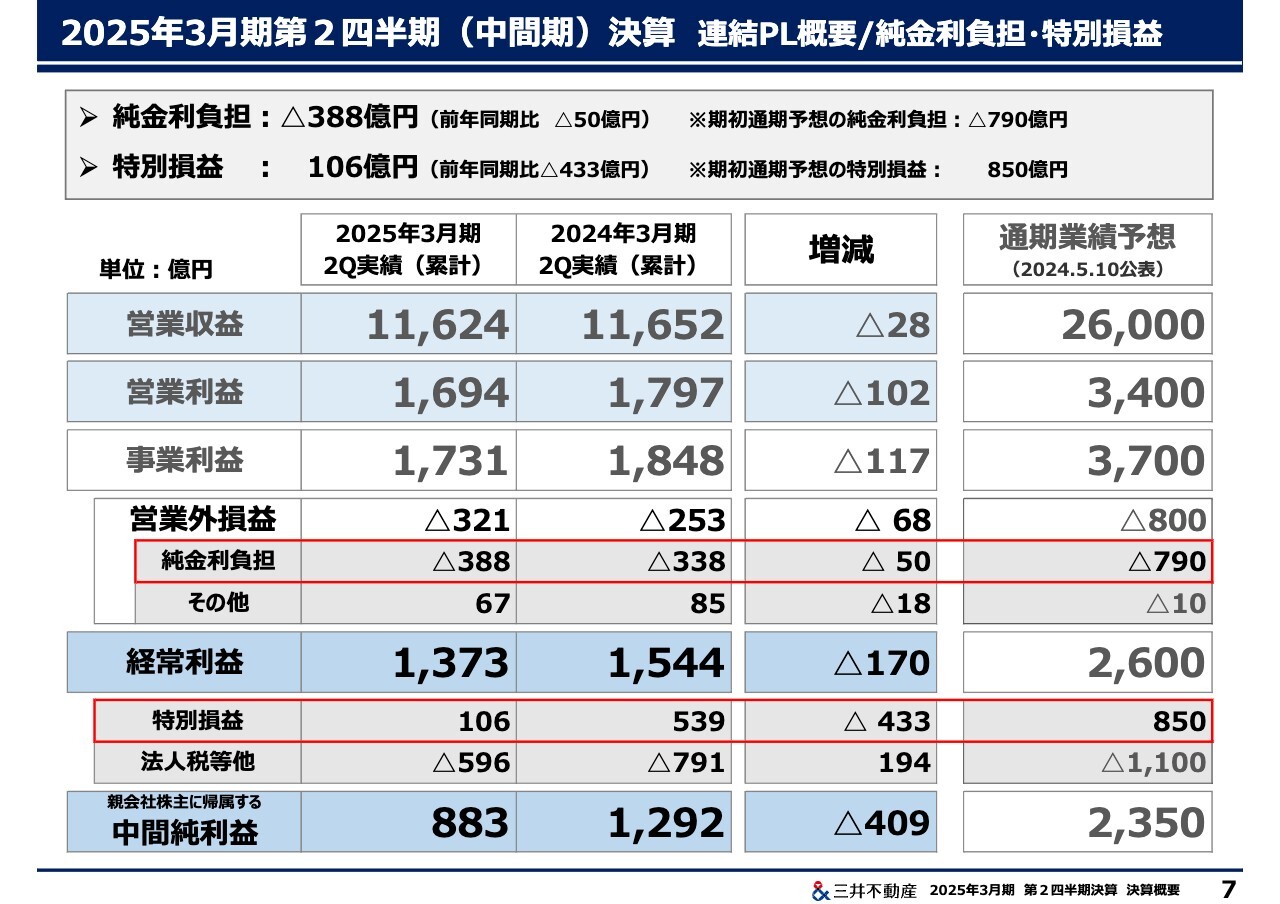

2025年3⽉期第2四半期(中間期)決算 連結PL概要/純⾦利負担・特別損益

営業外損益のうち純金利負担は、国内外の投資進捗による残高の増加等により、第2四半期累計で388億円と前年同期比50億円の増加となりました。期初予想の通期790億円に対して、見込みどおり進捗しています。

特別損益は第2四半期累計で106億円となりましたが、昨年度の投資有価証券売却益の大半が前年同期に計上されていたことの反動により、433億円のマイナスとなりました。通期業績予想で示しているように、今期は固定資産売却益も含めた特別損益として、通期で850億円を計上する予定です。

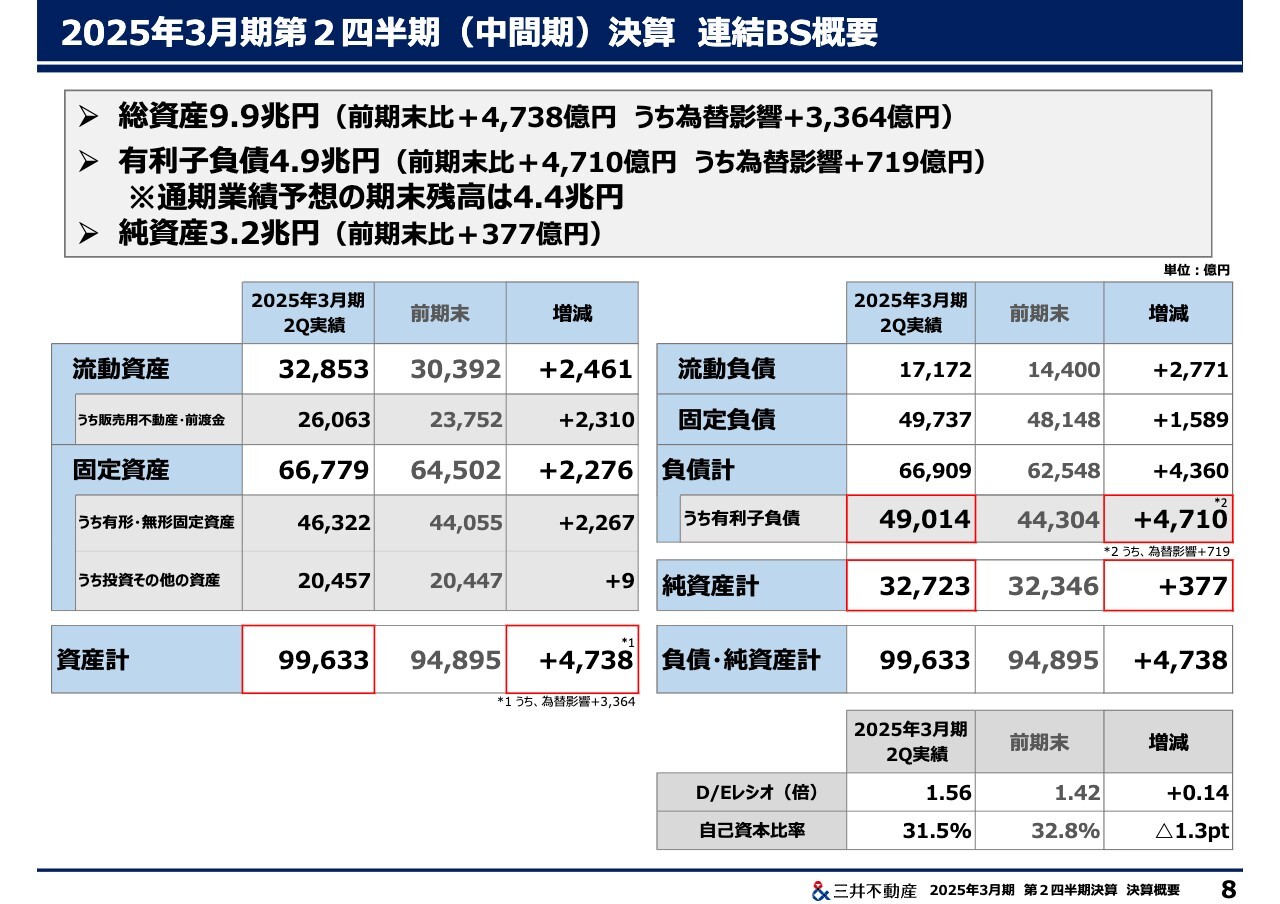

2025年3⽉期第2四半期(中間期)決算 連結BS概要

連結BS概要です。総資産は前期末から4,738億円増加し、9兆9,633億円となりました。増加分のうちの3,364億円は、円安の為替影響によるものです。負債は、国内外の投資進捗等により、有利子負債が4,710億円増加しました。為替影響は、719億円となっています。

期末に向けて資産回収を加速させることにより、4,000億円超の回収を見込んでいます。為替次第ではありますが、期末残高は期初公表の4兆4,000億円になることを想定しています。純資産は前期末から377億円増加し、3兆2,000億円となりました。

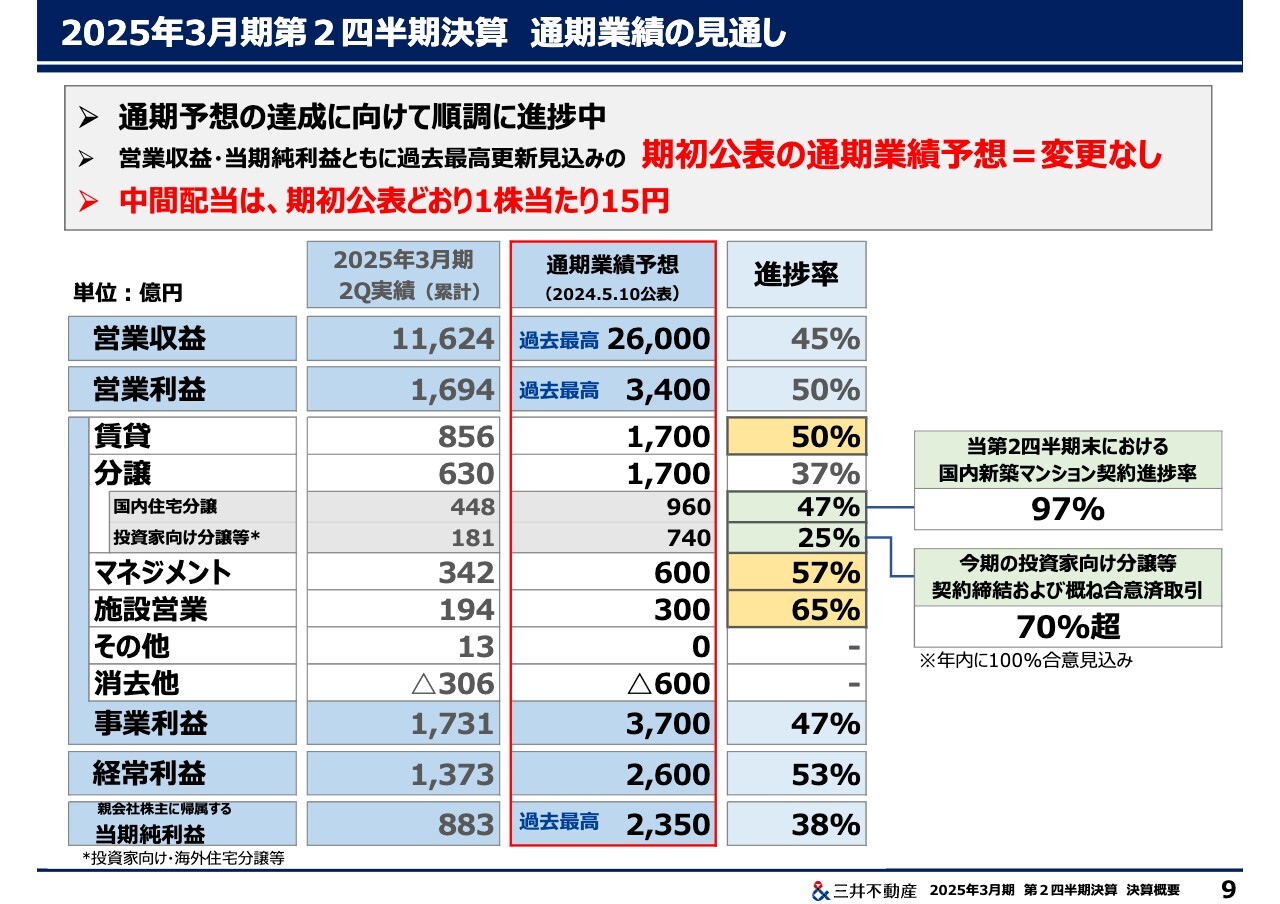

2025年3⽉期第2四半期決算 通期業績の⾒通し

通期業績の見通しについてご説明します。事業利益において、賃貸セグメントは進捗率50パーセントでインラインです。分譲セグメントのうち、国内住宅分譲は進捗率47パーセントですが、第2四半期末の新築マンション契約進捗率はすでに97パーセントに達しており、大変順調です。

投資家向け分譲等の進捗率が25パーセントとなっていますが、今期の引き渡しの多くが第4四半期に集中していることによるものです。契約締結済みおよび概ね合意済みを含めると、現時点で70パーセント超と順調に進捗しており、年内には100パーセント合意できる見込みです。

今期は物件固有の事情により、将来キャッシュ・フローのアップサイドが限定的な米国の賃貸住宅の売却損や、中国における住宅販売の状況等を踏まえ、通期で150億円程度の海外事業における損失の発生が見込まれています。

一方、国内の投資家向け分譲等は、下期に向けてプラス方向に大きく上振れする見通しとなっており、分譲セグメント全体で見ると期初予想どおりの水準に着地する見込みです。

マネジメントセグメントと施設営業セグメントは、それぞれ進捗が57パーセントと65パーセントと好調に推移しています。今後も足元の活況が継続すれば、期初計画を上回る可能性もあります。親会社株主に帰属する当期純利益は、下期における固定資産売却益を含めた特別損益の計上により、通期業績予想の2,350億円を実現する見込みです。

以上のことから、期初公表の各業績予想値に変更はなく、中間配当は1株あたり15円に決定しました。通期業績予想の達成に向けて、強い自信を持っているためご安心ください。

植田氏からのご挨拶

植田俊氏(以下、植田):代表取締役社長の植田です。本日は大変お忙しい中、当社の決算説明会にお集まりいただき、誠にありがとうございます。

最初にみなさまにお礼を申し上げたいことがございます。すでにご認識くださっている方々が多くいらっしゃると思いますが、当社はこの度、日本証券アナリスト協会から建設・住宅・不動産部門における2024年度ディスクロージャー優良企業に初めて選定いただきました。

当社が常々心がけている投資家のみなさまとのオープンな対話姿勢や、みなさまとともに作り上げた「& INNOVATION 2030」をはじめとする情報開示などについて、高い評価をいただいたものと受け止めており、心からうれしく思っています。選定いただいたことに感謝を申し上げたいと思います。

今後も、みなさまから忌憚のないご意見をうかがいながら、よりよい経営を目指して、みなさまとともに歩んでいきたいと考えています。引き続き、ご指導・ご支援のほどよろしくお願いいたします。

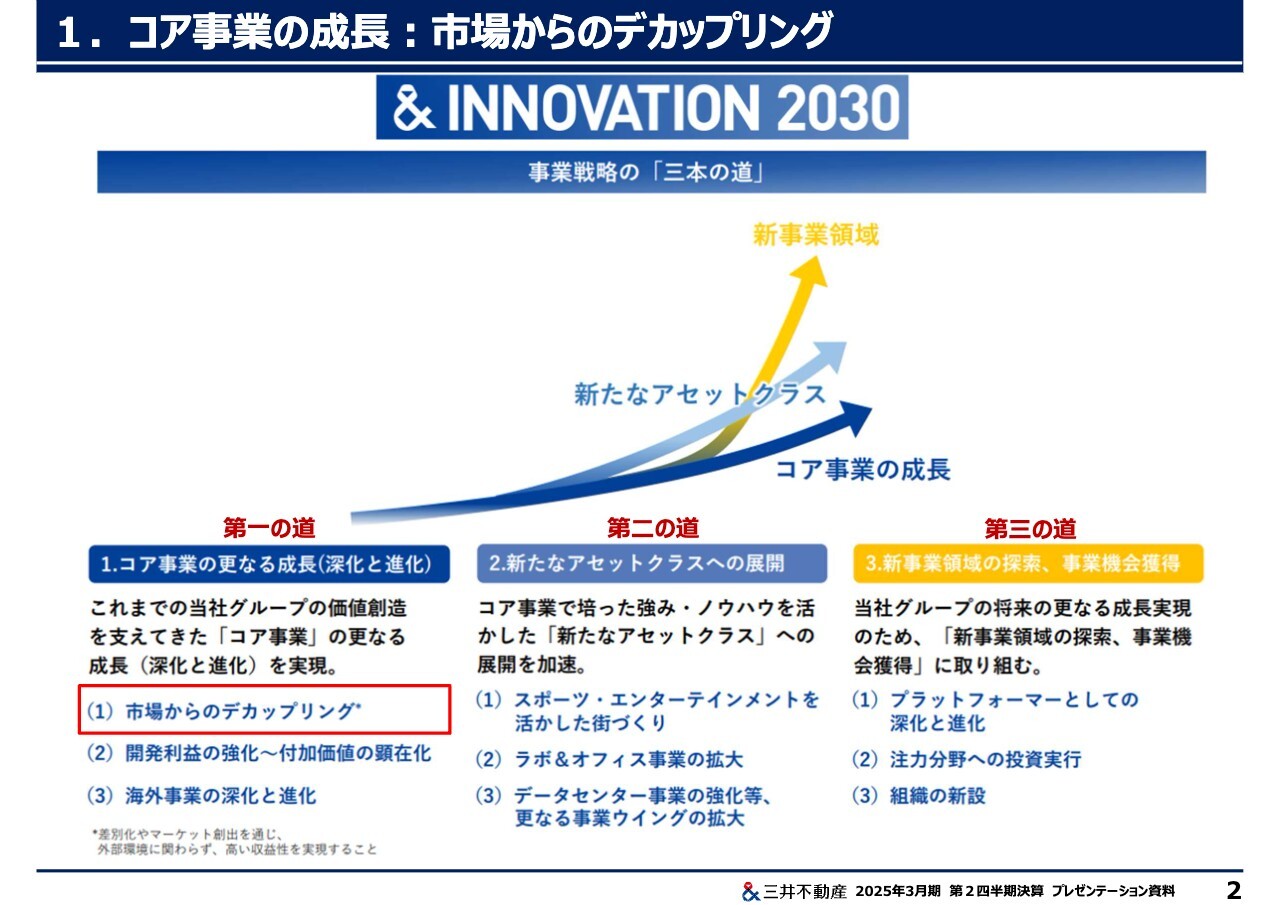

1.コア事業の成長:市場からのデカップリング

私はこれまで、「企業価値の向上を通じた株価の向上が最大の使命の1つである」とお伝えしてきました。このような思いのもと、今年の春に長期経営方針を策定し、すでに半年が経過しています。

こちらで掲げた多くの戦略は、現在大変順調に進捗しています。初年度となる今期の事業利益や純利益の達成についても、確固たる自信を持っているところです。これからもみなさまの期待を上回るかたちで、しっかりと実績を積み上げ、株価をより高みに押し上げていきたいと考えています。

長期経営方針において、事業戦略となる第1の道として市場からのデカップリング、開発利益の強化~付加価値の現在化、海外事業の深化と進化の3つを掲げています。市場からのデカップリングとは、高付加価値の提供等による差別化を通じて、マーケットや外部環境にかかわらず、高い収益性を実現することと定義しています。

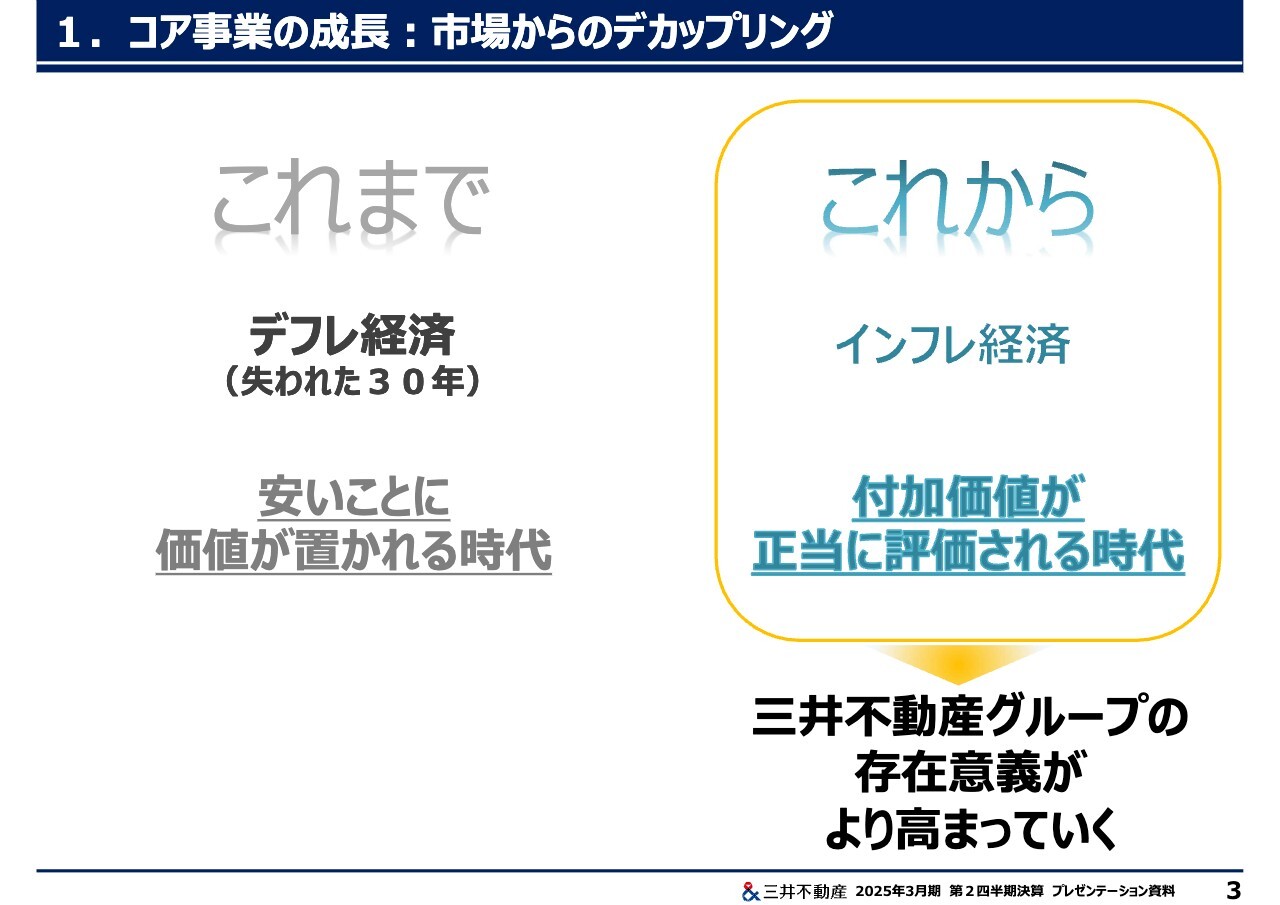

1.コア事業の成長:市場からのデカップリング

日本がデフレ脱却を通じて、失った30年からの歴史的な転換点を迎えつつあります。付加価値が正当に評価される時代の到来は、価値創造において圧倒的な力を有します、当社グループにとってもまたとないチャンスで、存在意義がより高まっていくものと確信しています。

本日、このような時代の変化を的確に捉え、当社がどのように付加価値を創造しているのか、付加価値をトップラインの伸長としてどのように経済的価値に結びつけているのかについて、2024年度上半期の成果を踏まえながらご説明します。

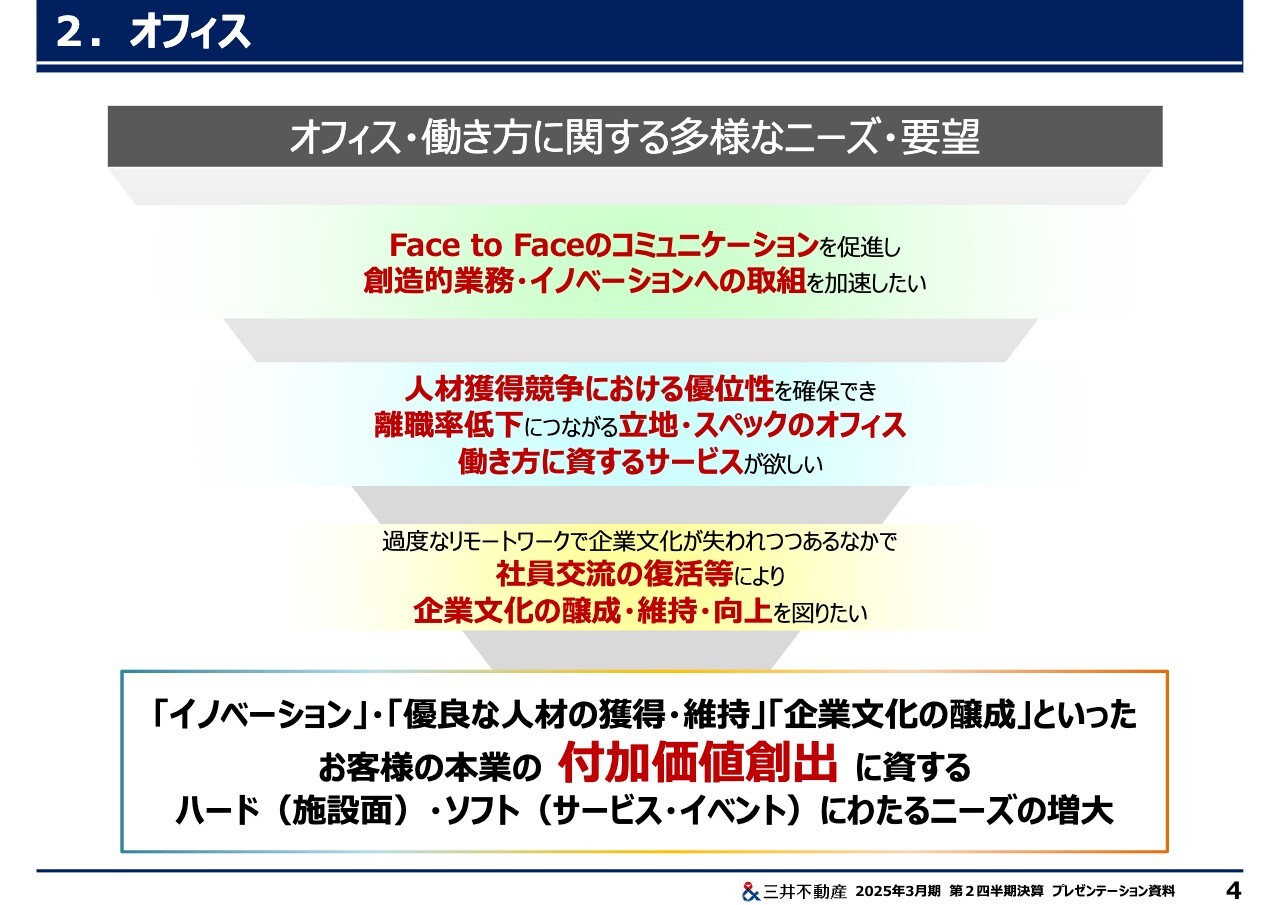

2.オフィス

みなさまの関心が高い、当社のオフィス事業についてです。こちらは、コロナ禍を経て位置付けが大きく変わりました。

昨今、オフィスのあり方を巡っては、イノベーションを加速したいというニーズや人材獲得競争における優位性や離職率低下に関するニーズ、拠点型オフィスに限らない多様な働き方を推進できる環境サービスへのニーズ、企業文化の醸成・維持・向上を求める声など、さまざまなご要望があります。

これらのニーズや声の根底にある、お客さまの共通の想いとは何でしょうか。その想いとは、お客さまであるテナント企業の「本業の付加価値創造力の強化」だと考えています。

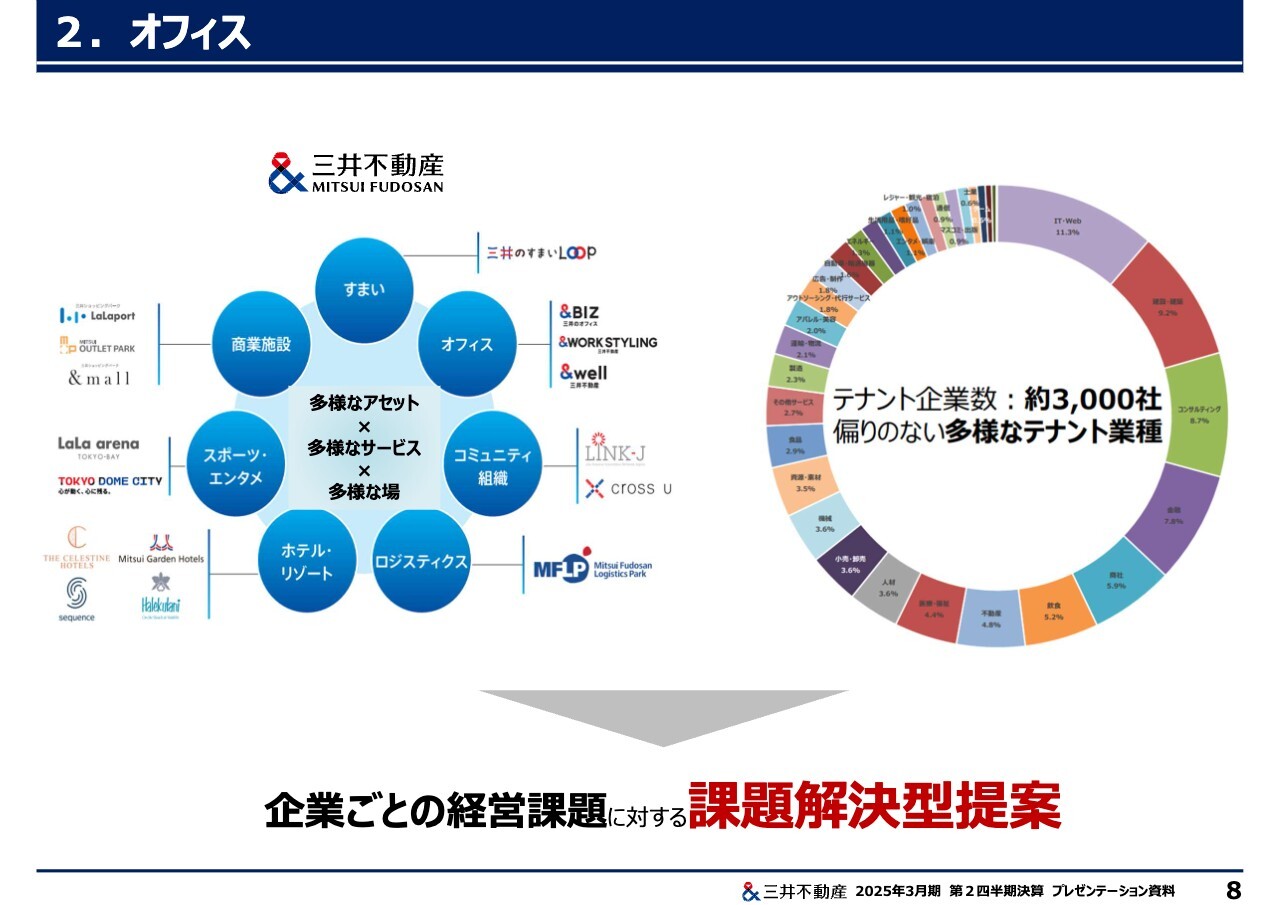

当社オフィス事業の強みは、お客さまが求めるようなオフィス空間の提供にとどまらず、お客さまの本業の付加価値向上につながるような、さまざまなサービスソリューションを提供している点にあります。

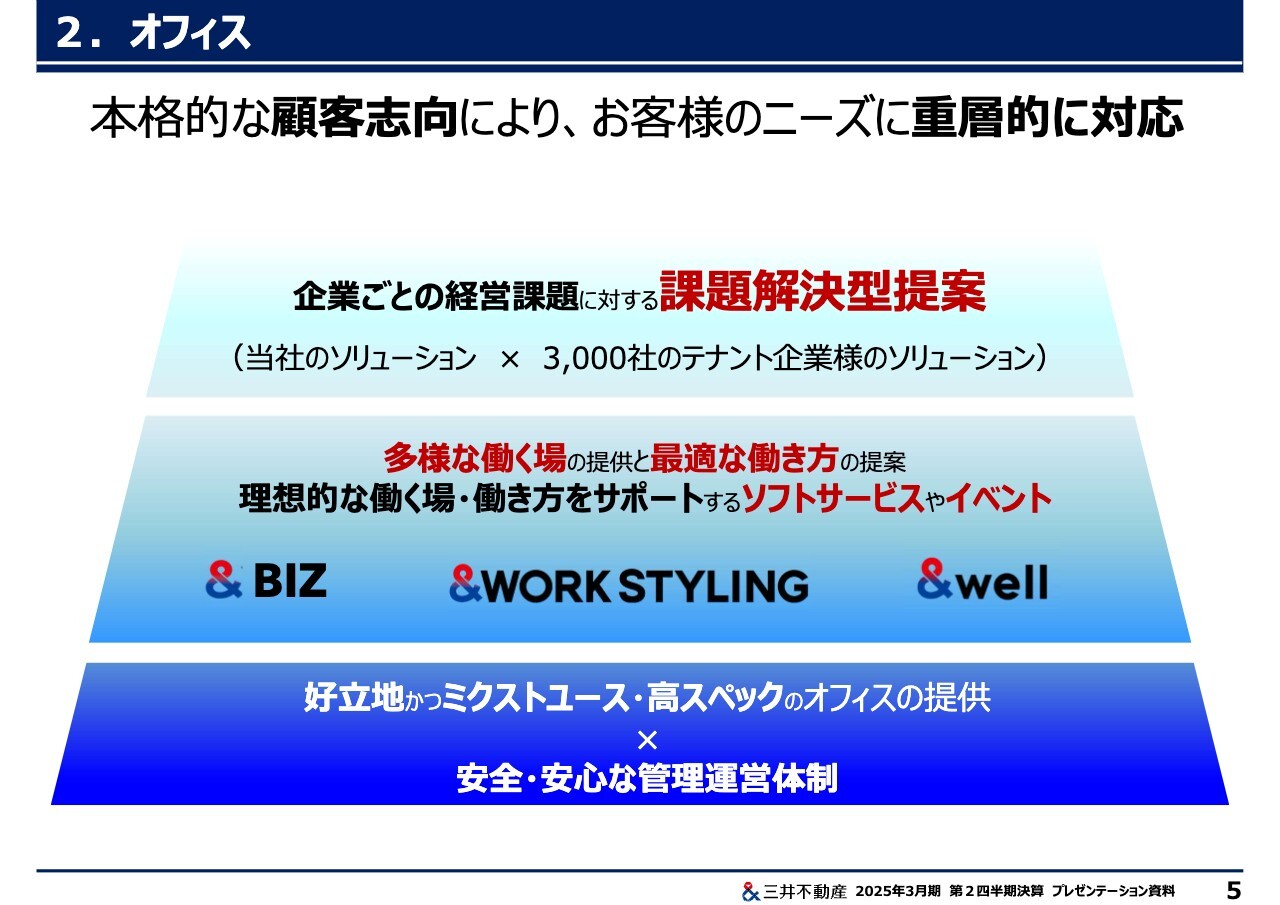

2.オフィス

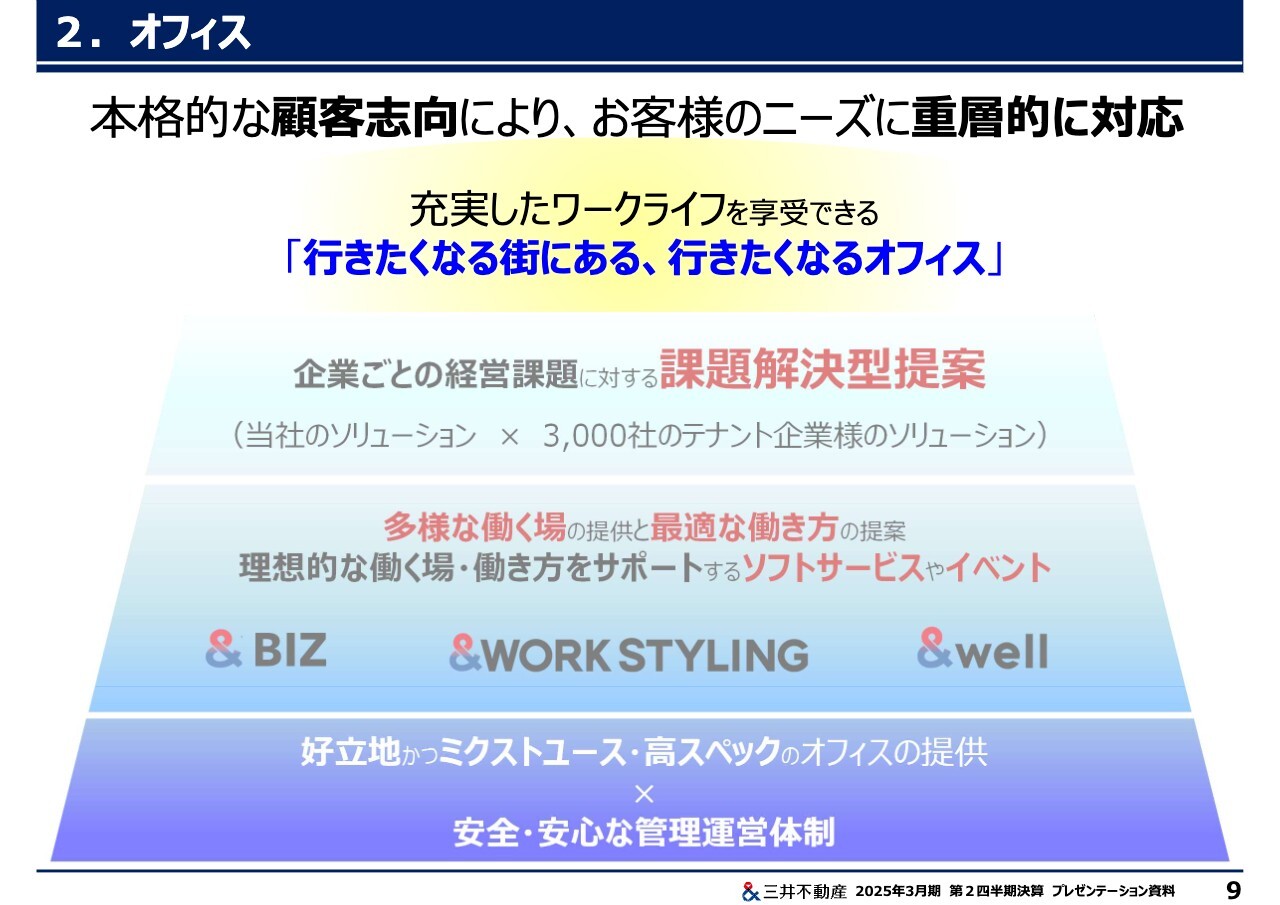

具体的にご説明すると、当社のオフィス事業の付加価値提供は、大きく3つの階層で成り立っています。好立地、高スペック、安心・安全な管理運営体制でお応えするのはもちろんですが、それだけではありません。

加えて、多様な働く場と最適な働き方をサポートするサービスとして、さまざまなソフトサービスを展開しています。企業のオフィス改革などの各種コンサルティングや、ワーカーの働きやすさを総合的に支援する「&BIZ」、ワーカーの多様な働き方をかなえる「ワークスタイリング」、多くのテナント企業が関心を持つワーカーの生産性向上や健康経営に資する「&well」などのソフトサービスです。

テナント企業との密なコミュニケーションを通じて、さまざまな悩みや課題をうかがっています。その中で、当社との協業のご提案だけでなく、業種やエリアが多岐にわたるテナント企業約3,000社との協業のご提案や事業マッチングなど、お客さまの本業を支援するソリューション提案をさらに多面的に展開しています。

2.オフィス

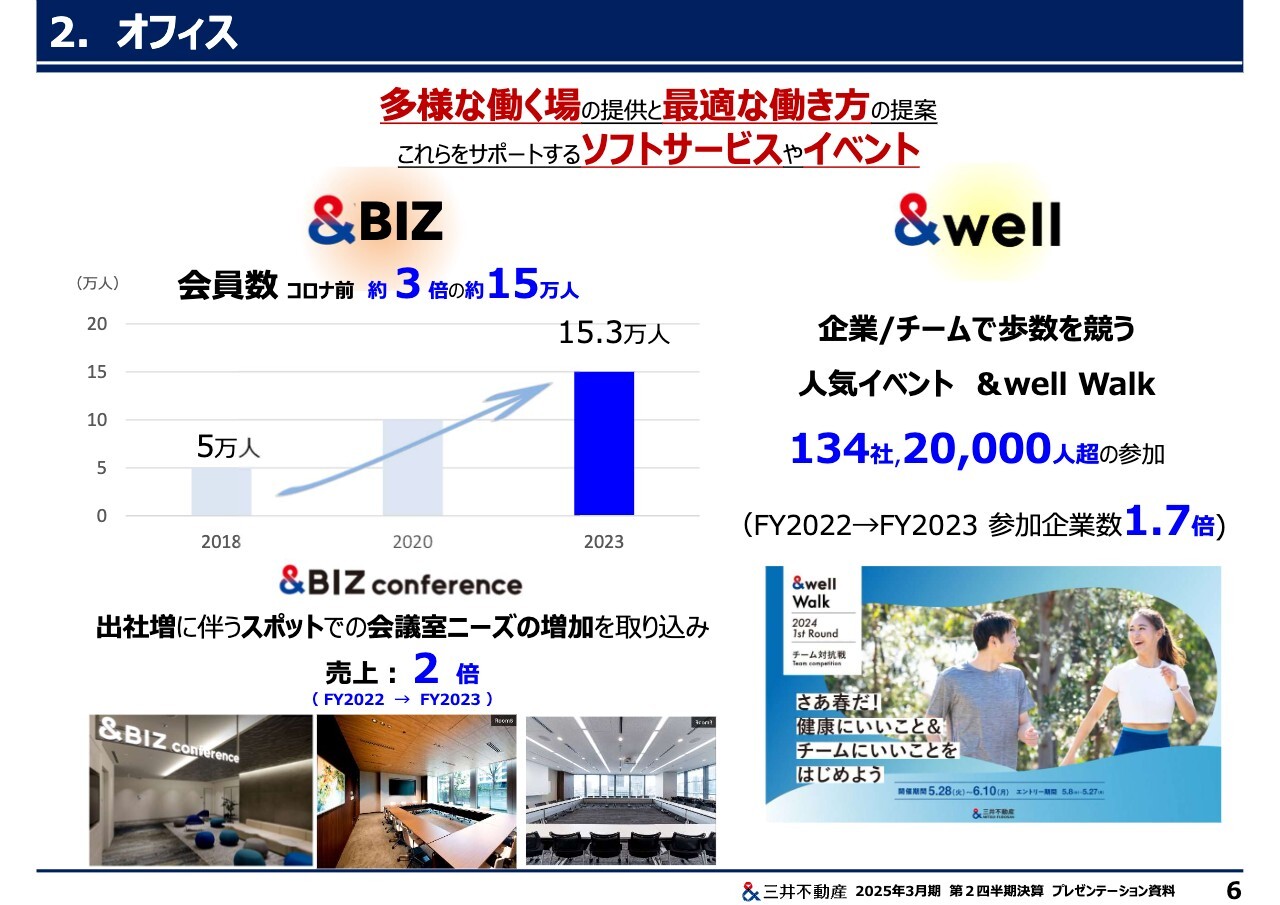

理想的な働く場・働き方をサポートするソフトサービスやイベントの利用率についてご説明します。「&BIZ」会員は、新型コロナ禍前との比較で約3倍となる15万人を超える規模となっています。会議室の利用に関しては、2022年度から2023年度の1年間で売上が約2倍となり、利用頻度が大幅に拡大しています。

「&well」会員は約5万人を超え、大規模なウォーキングイベントの参加企業は昨年比1.7倍の130社超まで増加しました。テナント企業が当社が提供するソフトサービスを有効に利用している事例も枚挙にいとまがない状況となっています。

2.オフィス

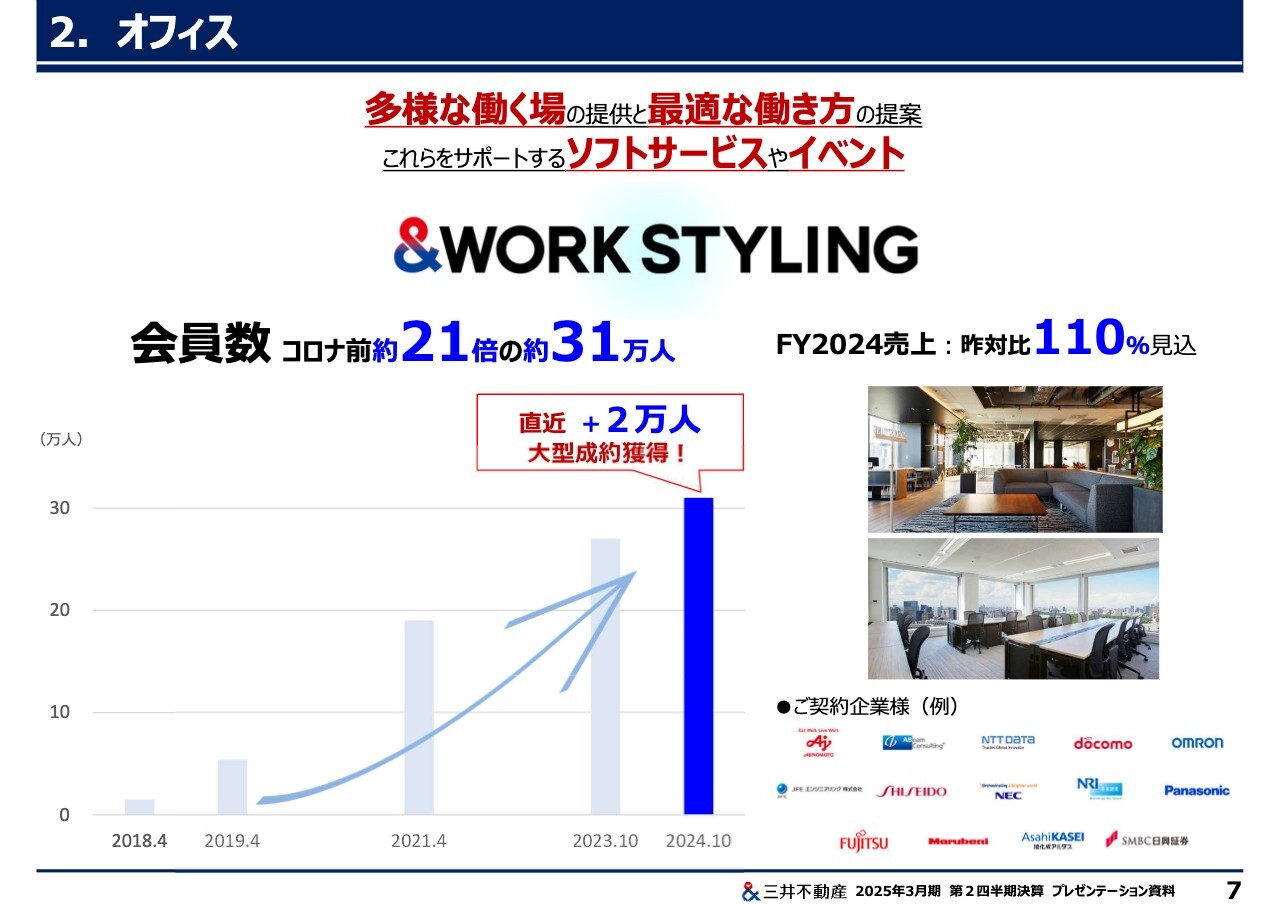

多様な働き方を可能にする「ワークスタイリング」についてご説明します。

多拠点型サテライトオフィスの「SHARE」や「SOLO」などの商品・サービスがあることにより、顧客に多様な働き方やイノベーションを誘発する場をはじめとした経営課題についてのより幅広い提案につながっています。拠点型オフィスとのセットでの提案が、当社リーシング力の強化に資するものとなっています。

プロジェクトでの短期利用ニーズやスタートアップ企業のオフィスとして、柔軟に規模や期間を選べるサービスオフィスである「FLEX」については、拠点型オフィスに拡張移転するなどの事例も出てきており、さまざまな相乗効果が生じてきています。

ワークスタイリング事業は、直近2万人の大型契約を獲得し、10月末には会員数が事業開始当初の2018年4月に比べ約21倍の31万人まで増加しました。各種サービスの値上げ施策、高稼働の維持などにより、今期の売上は昨年比110パーセントを見込んでいます。

2.オフィス

当社ソリューションや3,000社のテナント企業のサービスを組み合わせた、お客さまの本業を支援するソリューション提案を行っています。ミッドタウン八重洲で実施した交流会など、同一ビルに入居するテナント企業で新規事業やオープンイノベーションを担う従業員同士をつなぎ、新しいビジネスにつなげていく企画など、幅広い課題解決提案を進めています。

2.オフィス

充実したワークライフを享受できる「行きたくなる街にある、行きたくなるオフィス」を提供し、企業の本業における付加価値創造力の強化や、企業価値の向上にまで突っ込んでお手伝いします。

いわゆる「おせっかいな大家」でいることこそが、お客さまに当社オフィスを選んでいただき、継続して入居したいと思っていただける原動力になっていると考えています。まさに、テナント企業の本業に寄り添う「産業デベロッパー」へ進化していることが、当社オフィス事業の強みとなっています。

2.オフィス

これらの強みの結果として、これまでもマーケットよりもはるかに低い空室率を維持・継続できています。今期末には、期初にお伝えした空室率2パーセント前後よりさらに改善し、空室率1パーセント中盤という、コロナ禍前をしのぐ過去最低水準の空室率を実現できる見込みです。

2.オフィス

他社においては、空室を抱えたまま竣工する大規模ビルがある中で、当社開発中の日本橋一丁目中地区プロジェクトについては、エリアのトップ賃料での成約が順調に進捗し、テナントリーシングはおおむね満床となりました。

当物件のような大型案件において、竣工を迎えるかなり前にここまで成約が進捗している状況や空室率の低さは、優勝劣敗が進むオフィスマーケットの中で、当社オフィス事業の強さを象徴的に表していると考えています。

2.オフィス

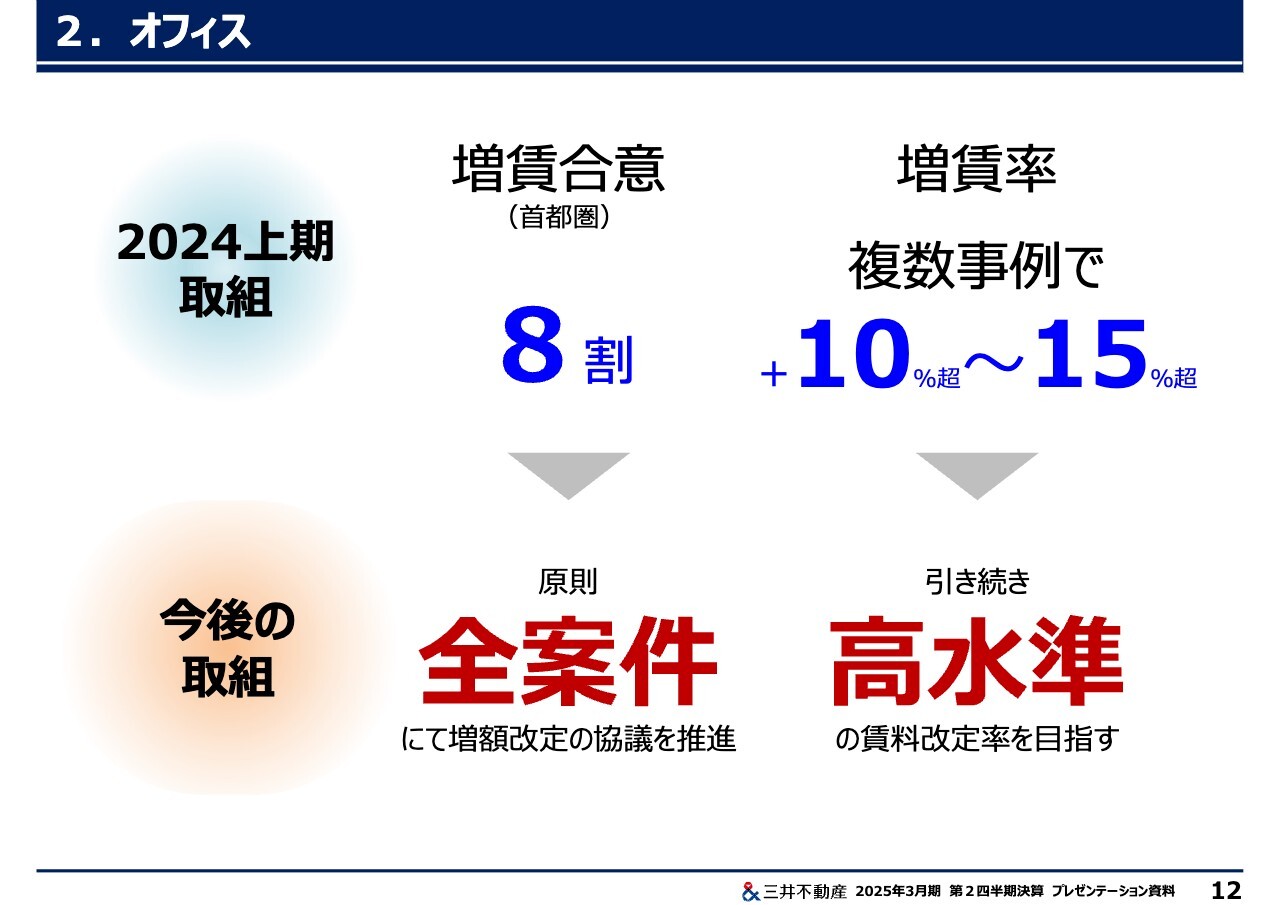

足元において取り組んでいる賃料改定交渉は、個別の改定条件を具体的には申し上げられませんが、概略をお伝えします。今年度に賃料改定に合意した首都圏の案件の8割以上において、増賃で合意しています。

テナント交渉の関係から賃料改定率については詳細を控えますが、10パーセント超から15パーセント超で合意できている案件もいくつかあります。今後の案件についても引き続き、原則全案件での増額改定の方針のもと、高水準の賃料改定率を目指していきます。

3.商業・スポーツ・エンタメ

商業施設についてです。今年8月に『繊研新聞』が発表したショッピングセンター売上ランキングにおいて、昨年度に続き、1企業としては最大となる4施設が10位以内にランクインしています。

このように継続して高い施設売上を計上できているのも、利便性の高い立地に加え、来館者のコト消費に資するような施設自体の魅力付けや、数年に1度のペースで実施する大規模リニューアルを通じた店舗構成の魅力向上、テナント企業と当社がwin-winの関係となるさまざまな販促施策を通じた集客努力など、継続的な取り組みの賜物と考えています。

3.商業・スポーツ・エンタメ

施設としてのポテンシャルが高い当社商業施設をベースとして、新たなアセットであるアリーナや東京ドーム社が提供するスポーツ・エンターテインメントというコンテンツとの相乗効果により、顧客の体験価値を最大化するという、他社には見られない唯一無二の取り組みを進めています。2024年上期の売上の対前年同期比は106パーセントと、着実に効果が現れ始めています。

3.商業・スポーツ・エンタメ

今年7月に「LaLa arena TOKYO-BAY」が開業した船橋エリアでは、アリーナ開業によるお客さまの周辺施設への回遊の効果が、早くも顕在化してきています。

アリーナについては、当初想定を大幅に超える稼働率で営業中です。多くの集客が見込まれる土日には、ほぼ毎週イベントが埋まっている状況です。イベントによっては、「ららぽーとTOKYO-BAY」の来館者数が103パーセント程度まで増加するケースも見られ、アパレルや飲食の売上にも大きく貢献することが今後も期待されています。

3.商業・スポーツ・エンタメ

当社施設で、東京ドームやアリーナでコンサートを行うアーティストなどのイベントを行う連携も進めています。特に、渋谷の「MIYASHITA PARK」では、有名アーティストのPOP-UPストアを展開しています。

POP-UPストアの売上は、「MIYASHITA PARK」の1坪当たりの売上平均の約10倍以上となることもあり、集客力や認知度のアップを通じた施設売上の向上に大きく寄与するようになってきています。

これからも、トップラインの向上を目指し、スポーツ・エンターテインメントというコンテンツとの相乗効果を最大限に高める施策をさまざまなシーンで展開していきますので、ぜひご期待いただければと思います。

4.物流施設

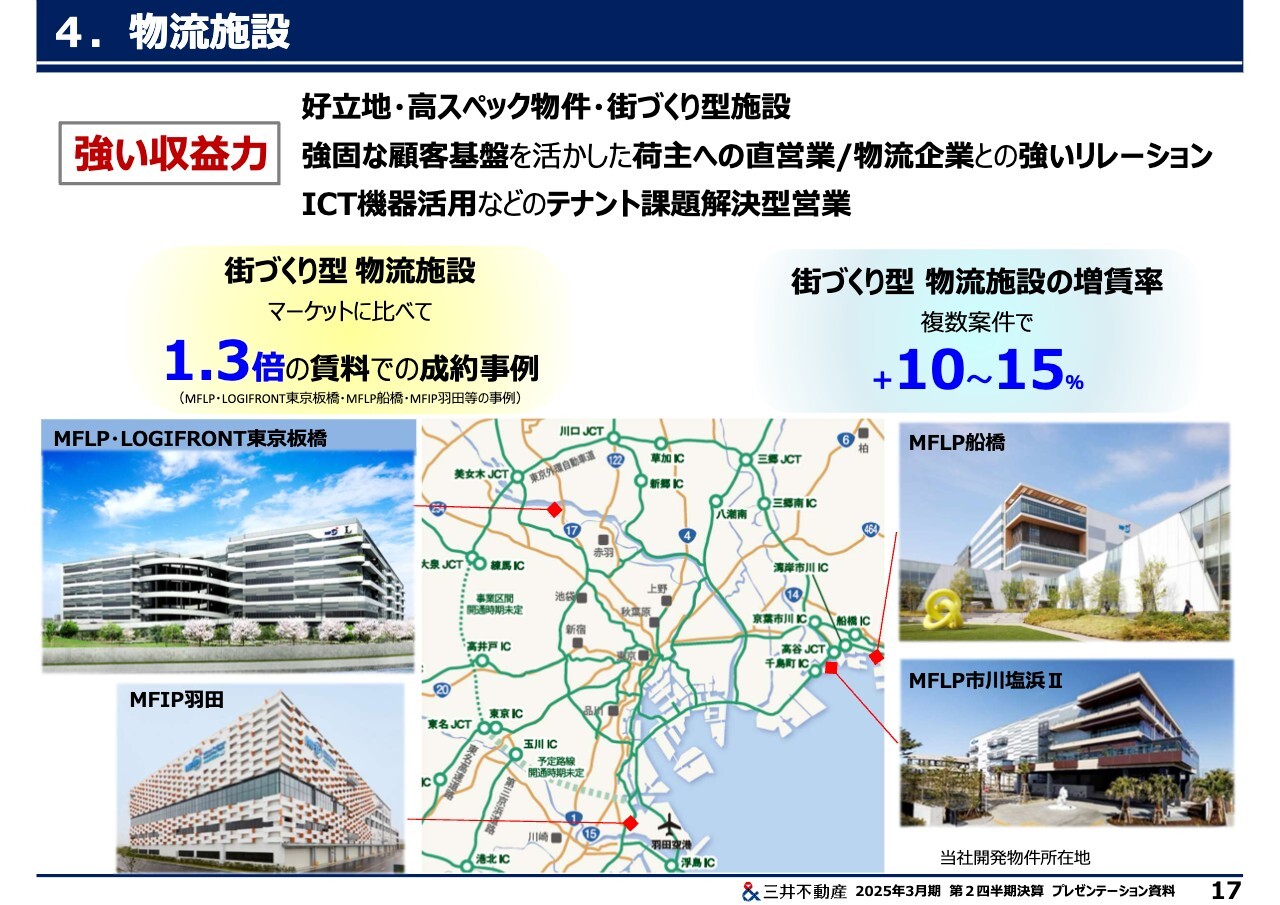

物流施設についてです。好立地・高スペック、荷主・物流会社との直接的な営業リレーション、ICT機器活用などによるテナントの課題解決型営業などにより、当社が開発する街づくり型物流施設についても、テナント企業さまから高い評価をいただいています。

このような強みを背景に、9月に開業した「MFLP・LOGIFRONT東京板橋」などの街づくり型施設においては、周辺相場に比して1.3倍程度の賃料を獲得できています。当社の街づくり型物流施設では、賃料改定時に10パーセントから15パーセントの増額改定となる事例も出てきています。引き続き、このような当社ならではの強みを活かし、物流施設の賃貸収益も伸長させていきます。

5.国内住宅分譲

国内住宅分譲についてです。マンション分譲においては、今期の平均単価が1億円超、利益率は22.9パーセントと過去最高水準となる見込みです。この平均価格は、首都圏マンションの平均価格を約20パーセント上回る水準で、いかに当社の商品が高価格帯に位置付けられているかをおわかりいただけると思います。

ちなみに、2億円以上の高額マンションの市場占有率で見ると、2023年度は当社の市場シェアが50パーセントを超えました。このような高価格帯のマンションを購入されるお客さまは、ローンを組まずに購入される比率が高い傾向があり、今後の住宅ローンの金利の影響を受けにくいという特長もあります。

高価格帯のマンションを中心として、当社の今期計上戸数ベースで見た契約進捗率は、9月末時点ですでに97パーセントと、今期目標の960億円を達成する確度が極めて高くなっている状況です。

足元の販売状況は、「パークシティ高田馬場」、「パークシティ中野 ザ タワー」や「パークタワー大阪堂島浜」、「THE TOYOMI TOWER MARINE & SKY」などの高額物件も含め、すでに来期以降の計上予定物件の契約を積み上げている段階です。現時点では、日銀による利上げ影響も見られず、引き続き大変好調な売れ行きになっています。

今後の建築費の上昇には注視が必要ですが、当社が得意とする都心・大規模・再開発は、規模のメリットを活かしたダイナミックな商品企画による高付加価値の創出と、トップラインの伸長が可能です。加えて、設計変更等を通じた有効率の改善など、同業他社と比較しても、当社物件は相対的に高いコスト吸収力を備えています。

インフレ時代において、都心・大規模・再開発による高付加価値物件を多く所有しているのは大きな強みです。当社は、これらの豊富な開発パイプラインを通じて、建築費の影響を上回る付加価値の創造により、これからも事業性能の維持・向上を目指していきます。

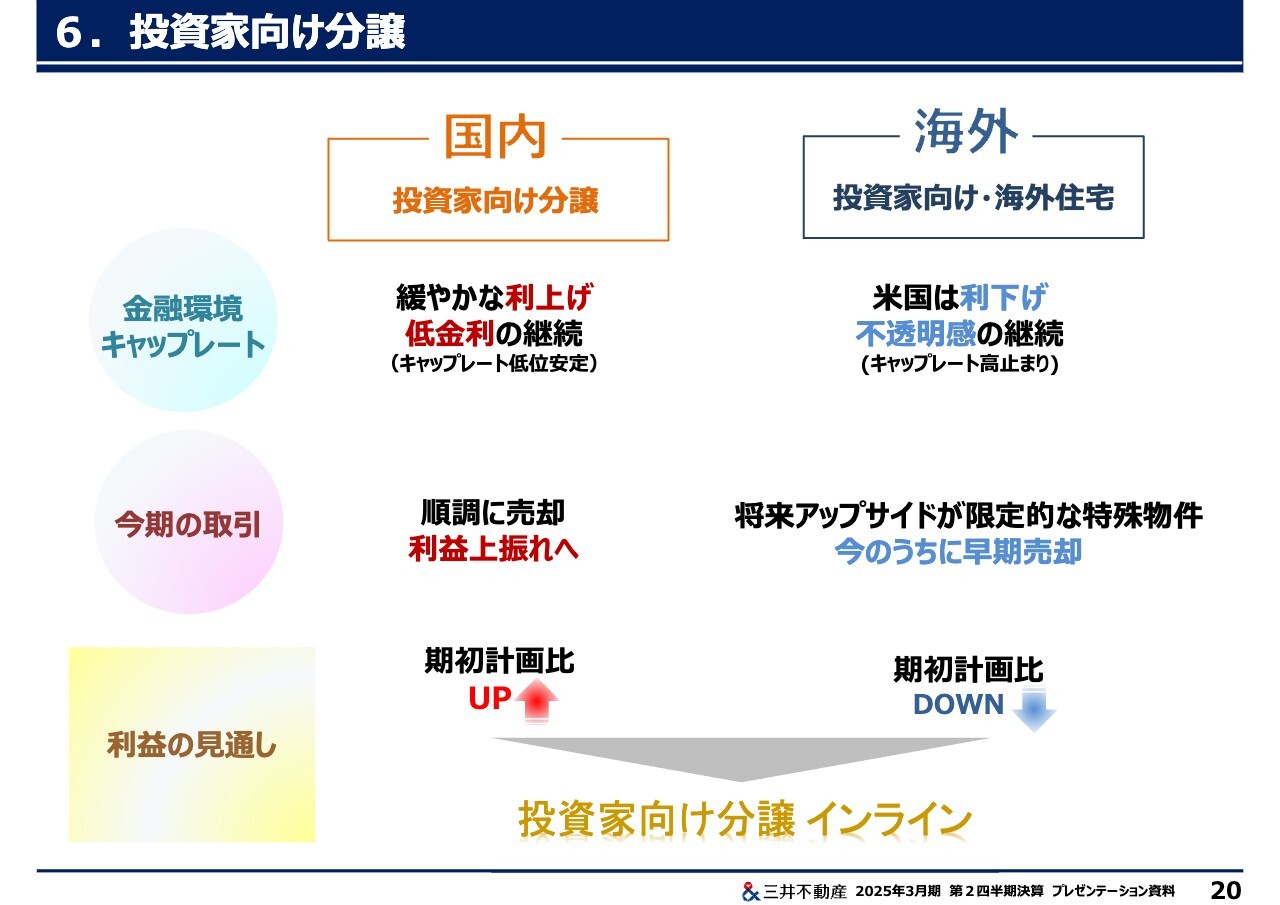

6.投資家向け分譲

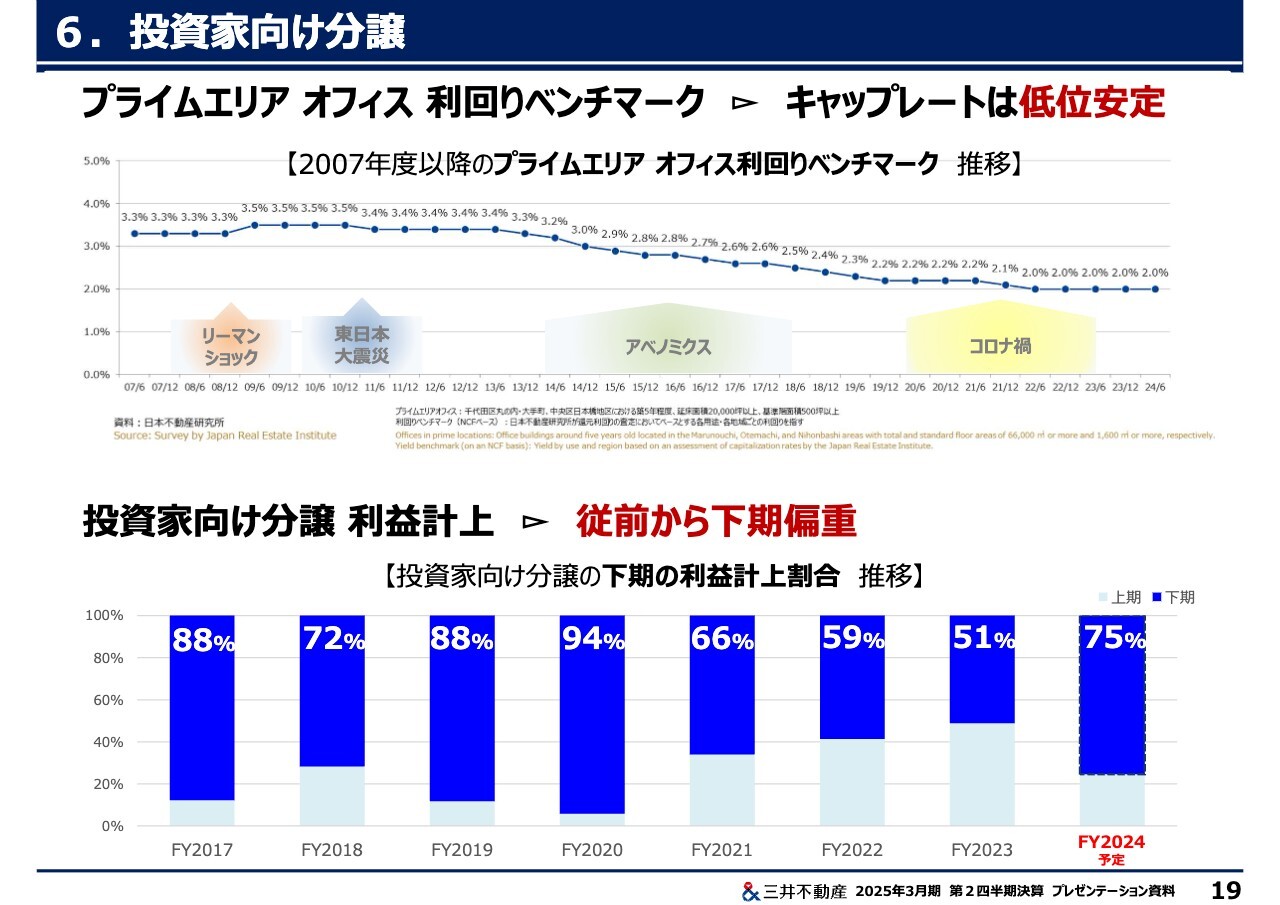

もう1つの分譲の柱である投資家向け分譲です。日本は、他国と比較してもいまだに金利が低く、相対的に金融緩和が継続していることもあり、国内外の機関投資家による買い意欲は依然旺盛です。

都心における賃貸住宅、キャッシュフローの安定したオフィスや物流施設などを中心に、売買が安定的に継続しており、引き続き低いキャップレートで取引されていると認識しています。

機関投資家が日本の不動産のキャッシュフローは安定的であるということについて、あらためて評価してくれていることや、穏やかなインフレ、穏やかな金利上昇という環境は、マーケットとして健全と捉えており、投資スタンスが引き続き積極的であることの顕れと考えています。

第2四半期において、当社開発のデータセンターである「MFIP多摩」について、外部の機関投資家から、テナントを含めた本アセットを高く評価いただき、売却を完了しています。当社関連REITだけではない、売却先のリレーションの広さがご理解いただけるのではないかと考えています。

投資家向け分譲の利益計上は、例年下期寄りとなっており、上期における利益進捗率は25パーセントとなっています。契約締結済み・おおむね合意済みの取引まで含めると、現時点ですでに7割まで進捗し、年内にはすべての取引が合意できる見込みです。

6.投資家向け分譲

一方、先ほどのCFOの説明にもありましたとおり、今期は好調な国内の投資家向け分譲とは別に、米国、特に西海岸における投資家向け分譲を中心として、海外での売却損等を計上する見込みとなっています。

みなさまご認識のとおり、米国では政策金利は下げに転じましたが、長期金利は上昇に転じています。今後の金利の下落時期や不動産売買キャップレートの改善時期は、依然として不透明です。

このような米国の金融・不動産環境を睨みながら、投資と回収のサイクルを加速させ、より優良な資産ポートフォリオを構築し続けていくためには、中長期的な視点から投資効率を踏まえた資産入替の実行が大変重要となります。

そこで当社は、先を見据えた一手として海外ポートフォリオ全体を棚卸し、物件固有の事情により、将来キャッシュフローのアップサイドが限定的な物件については、投資効率の観点から、このまま保有を継続するよりも早期売却によって回収を行い、B/Sコントロールを進めておくほうが妥当と判断しました。

今般、売却判断に至った物件は、主に西海岸の一部の賃貸住宅で、コロナ禍を契機とした産業構造の変化や行動変容のあおりを受けたものです。開発の附置義務の条件であった「製造業用の産業区画」が十分に評価されなかったなど、物件固有の特殊事情を含んだ物件とお考えください。

今回の売却は、来たるべき米国の市場回復に備えて、損を早めに確定させる判断を先行させたものです。今期、これらは国内投資家向け分譲の上振れ要素等によってカバーできる範囲と考えており、期初にお示しした通期の業績予想の達成はしっかりと視野に入っていますので、ご安心いただきたいと思います。

7.海外事業

海外物件のリーシング状況についてご説明します。オフィスについては「50 Hudson Yards」の進捗が、内定も含め、いよいよ95パーセントまで進んできました。直近の成約事例も、引き続き、当初計画の約2倍の賃料水準で契約するなど、優勝劣敗が進むニューヨークのオフィスマーケットの中で、圧倒的な勝ち組の地位を維持しています。

西海岸も、ラボ&オフィスであるサンディエゴの「Torrey View」が、ファイザー製薬との契約締結により、100パーセントのリーシングを完了しています。サンフランシスコの「Mission Rock」も、残る1棟のオフィスのリーシングが進捗し始めました。

当社における米国の投資額のうち、約6割強がオフィスですが、そのほとんどが「50 Hudson Yards」「55 Hudson Yards」「1251 Avenue of the America」と、東海岸・ニューヨークの旗艦オフィス3物件で構成されています。テナントの契約期間は16年超となり、海外の賃貸事業をしっかりと支える岩盤利益となっています。

賃貸住宅については、現在、定常稼働している物件のうち、東海岸の入居率は9割超、西海岸も8割台と高位安定しています。サンベルトエリアの竣工物件についても、現在リーシングのフェーズに移っています。300戸超の大型賃貸住宅であるダラスの物件は、計画値と比べて賃料が15パーセント以上のアップサイドで決まるなど、大変好調な滑り出しとなっています。

その他のサンベルト物件も、まだリーシングが始まったばかりの状況ではありますが、計画どおり堅調にスタートし、非常に強い手応えを感じているところです。

サンベルトエリアの賃貸住宅の供給マーケットを見渡してみると、足元の供給は多いものの、今後はコンストラクションローンがつかないなどの理由で、事業を断念する他社物件の影響などもあり、次第に供給量は落ち着いてくると見込んでいます。

当社の開発物件は、成長余力の高いサンベルトの中でも、特に成長が期待できる都市物件です。これらの物件は、ちょうどマーケットの供給が少ない2026年以降にリーシングを開始するものが多いこともあり、今後の良好なパフォーマンスに向けて、ぜひご期待いただければと思います。

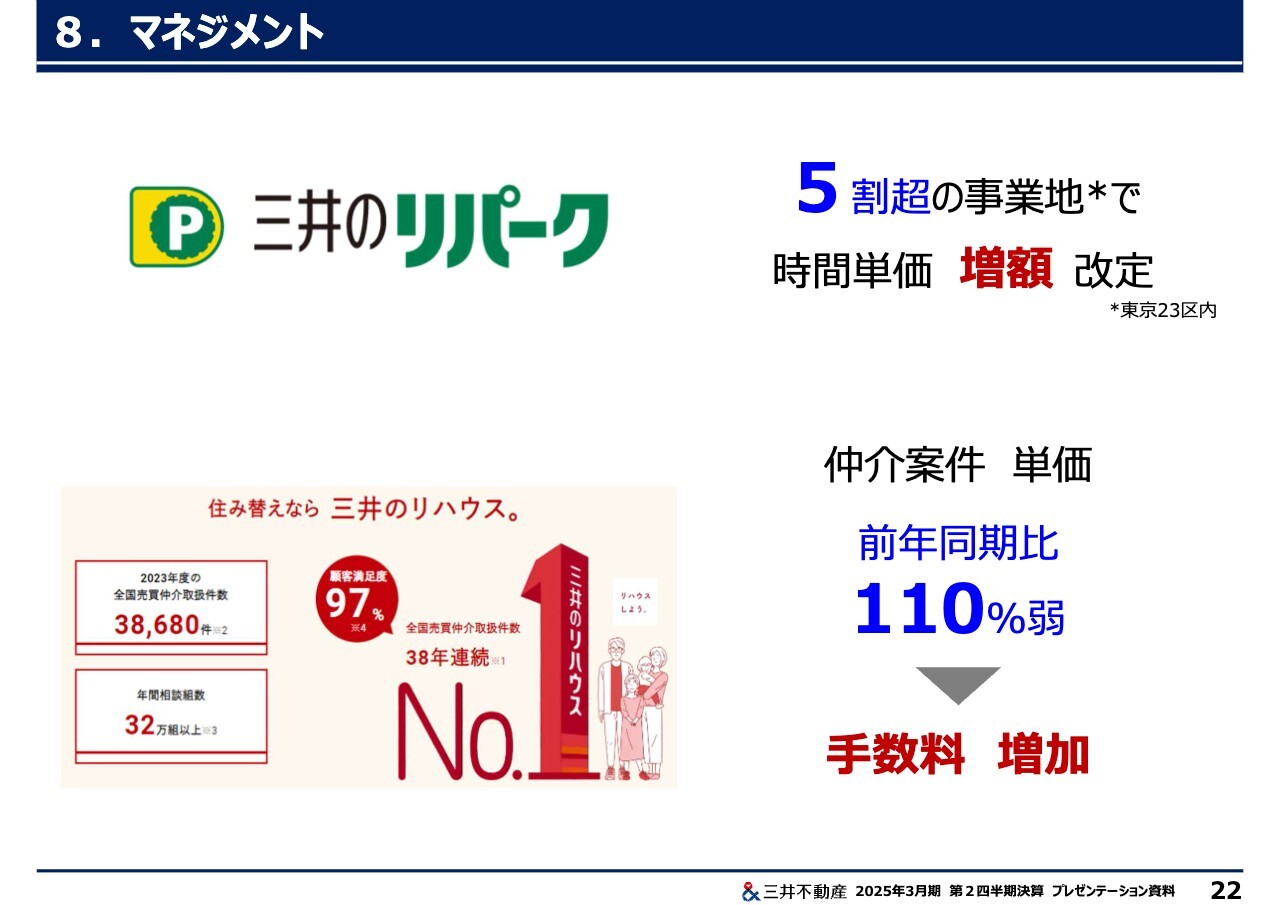

8.マネジメント

マネジメントセグメントについても、トップラインの伸長に向けた取り組みを進めています。

プロパティマネジメントにおいては、駐車場サービスであるリパークについて、外出増という需要の波を捉えて、全国的に値上げを進めています。特に、東京23区内では、約5割超の事業地で駐車料金の時間単価の値上げを行っています。

仲介アセットマネジメントにおいても、個人向け仲介事業では、特に東京都心部の高単価物件を獲得できており、平均単価も前年同期比でプラス10パーセント弱の増加となっています。これに伴い、手数料も着実に増加しています。

マネジメントセグメントについて、安定的な収益を上げるだけではなく、物件・サービスの付加価値を踏まえ、トップラインの伸長に取り組んでいきます。

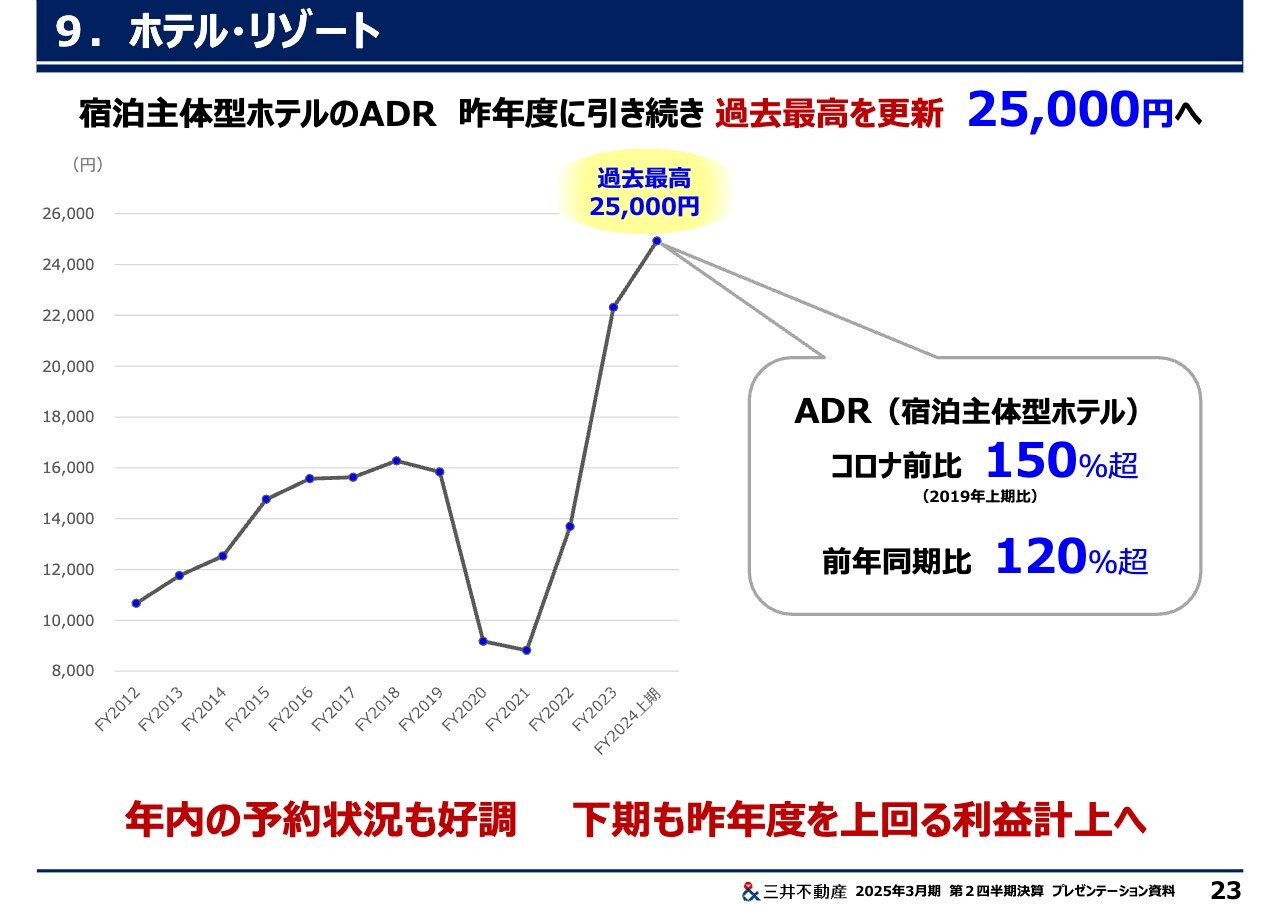

9.ホテル・リゾート

ホテル・リゾートについてです。宿泊主体型ホテルにおける上期平均のADRが2万5,000円まで伸長し、過去最高を更新しました。これは、昨年同期比120パーセント超の水準ですが、コロナ禍前の2019年度上期水準の150パーセント超と、コロナ禍前を大幅に上回る水準となっています。

10月時点で外国人訪日客数はすでに昨年度を上回ったとの報道がありますが、当社の宿泊型ホテルはしっかりとこの需要を捉えています。外国人の宿泊率は東京で約8割、やや回復が遅れていた関西でも約7割まで上昇するなど、インバウンド需要を順調に取り込めています。国内宿泊客のハレの日需要やレジャー需要の取り込みなどもできていることから、高いADR・稼働率をキープできている状況です。

今後については、為替・経済動向に注視が必要ですが、足元で年内の予約状況におけるADRは昨年度を超える勢いです。下期も、昨年度を超える収益・利益を達成していきたいと考えています。

9.ホテル・リゾート

今後のホテル・リゾート事業の投資戦略です。量より質を重視し、競争力を有する好立地については、積極的に事業展開していきます。来たる2026年、国内外の観光客が集う、日本を代表する温泉リゾート地である箱根において、最高級ラグジュアリーホテルブランド「HOTEL THE MITSUI HAKONE」を新規開業する運びとなりました。

本敷地は、かつて三井家の別荘が存在していた、いわゆる三井家ゆかりの地でもあります。この地において、箱根の伝統や文化、日本の美しさ、日本らしさとモダンさを融合させ、一時の流行を追いかけるのではなく、時代に左右されない新たな価値を生み出していきます。

シンプルながらも洗練された唯一無二のホテルを作り上げていくことで、ホテル・リゾート事業における、さらなるトップラインの向上を目指していきます。

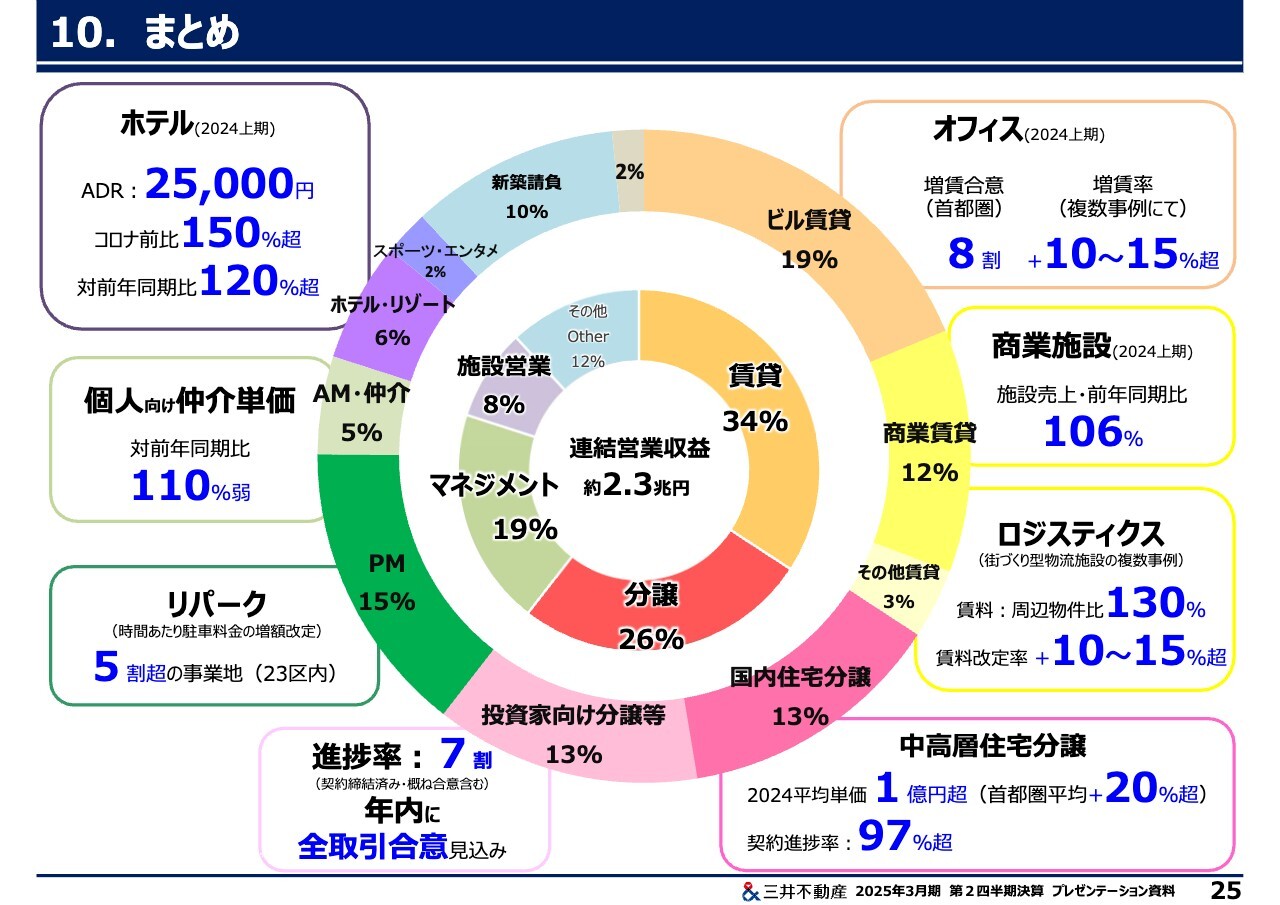

10.まとめ

以上、当社の様々な事業における付加価値創造とトップラインの伸長についてご紹介しました。

不動産会社におけるトップラインの伸長というと、オフィスの賃料増額ばかりが注目されがちです。当社は、オフィスのみならず、商業、住宅、物流、ホテルなど、あらゆるアセットクラスで、賃貸・分譲・マネジメントといった多様な事業を展開しています。

お客さまへの付加価値のご提供を通じて、さまざまなかたちでトップラインの伸長を実現していることがおわかりいただけたのではないかと思います。

10.まとめ

インフレの時代は、付加価値がしっかりと評価される時代です。デフレの時代、いわゆる失われた30年は、極論すれば値段の安いものが勝つ時代でした。せっかく努力して生んだ付加価値も正当に評価されず、安いものが勝ち、心が萎縮し、イノベーションが起きづらい時代でした。

私たちはそこから脱却し、賃料・販売価格などのトップラインの伸長を伴うインフレによって健全な経済成長を促し、付加価値が正当に評価される時代へと世の中の意識を変革し、日本を再び成長軌道に乗せていく必要があります。そのトップラインを牽引するのは、単なる企業の価格転嫁ではなく、お客さまに納得していただいた価値を価格として表現する企業の付加価値創造の力であると考えています。

当社は、これからも場とコミュニティを通じて、さまざまな顧客ニーズをつかみ、市場の成長性を見据え、高い付加価値創造力に裏打ちされたプライシングパワーを武器に、マーケットシェアの拡大とトップラインの伸長を目指していきます。

今期は、国内、海外の利益の入り繰りは多少ありますが、通期の業績は、期末の最高益更新に向けて、総じて順調に積み上がっています。引き続き、「& INNOVATION 2030」で掲げる目標達成に向けて、グループ一丸となって取り組み、さらなる成長・効率・還元につなげていきますので、みなさまの変わらぬご支援をお願いいたします。

質疑応答

<質問1>

質問:国内事業が好調な一方、海外事業においては、一部で売却損等の計上が見込まれているとのことですが、来期以降に向けて、長期経営方針で掲げた定量目標の達成に影響がないか教えてください。

植田:長期経営方針「& INNOVATION 2030」の策定にあたっては、海外事業における一定のリスクバッファも考慮するなど、さまざまなシミュレーションを行った上で、2026年度および2030年度における定量目標を設定しています。

また当社は、国内を中心とした賃貸事業の伸長、国内住宅分譲や投資家向け分譲の含み益、施設営業の成長余力、有価証券の売却益など、多くの利益の「引き出し」を有しています。つまり、毎期における一定程度の上振れ下振れに対応できる体力を持ち合わせています。

当社としては、短期的な業績のアップダウンで投資家のみなさまが一喜一憂しないように、長期経営方針において3年間の定量目標をお示ししており、今回の件も、長期経営方針の定量目標への影響はなく、引き続き定量目標の達成に向けて強い自信を持っています。

当社は、景気や市況の波があっても、多様なアセット・エリア・稼ぎ方といった「総合力」によって安定・継続的な成長が可能です。これからも、投資家のみなさまには、長期的な視点をもって、当社の成長を見守っていただければ、と考えています。

なお、今期の海外事業における損は、投資効率の観点から海外のポートフォリオ全体を棚卸しし、物件固有の事情により将来キャッシュフローのアップサイドが限定的な物件について、このまま保有を継続するよりも、今のうちに早期売却による回収によってBSコントロールを進めておくことが妥当と判断したことにより生じたものですが、この損は、国内の投資家向け分譲の上振れ等によって十分にカバーできるものと考えており、今期の業績予想の達成についても、強い自信を持っています。

また、当社資産のうち約2兆円分が北米における資産となっていますが、このうちの約半分(約1兆円分)が「50 Hudson Yards」や「55 Hudson Yards」、「1251 Avenue of the America」といったニューヨークの旗艦オフィス3物件となっています。

これらの稼働率は高く、テナントとの契約期間も長いことから、海外事業の岩盤利益となっているうえに、このようなトロフィー物件において約8,000億円もの含み益を有しているなど、優勝劣敗のマーケットにおける勝ち組となっています。

これらに加え、今後のさらなる利益伸長にむけて、当社は、現在サンベルトを中心とした賃貸住宅の回転アセット事業にも力を入れており、当社の多様な資金調達手法をもって、特に優良な物件をチェリーピックしながら投資を決定してきています。

サンベルトエリアの賃貸住宅の供給マーケットを見渡してみますと、足元の供給は多いものの、今後は、コンストラクションローンが付かないなどの理由で事業断念する他社物件の影響などもあり、次第に供給量は落ち着いてくる見込みです。また、当社の開発している賃貸住宅は、成長力の高いサンベルトの中でも、特に成長が期待できる都市の都心物件であり、足元のリーシングも全体として堅調な状況です。

なお、サンベルトにおける売買マーケットでは、キャッシュフローの安定している賃貸住宅が4パーセント台のキャップレートで取引される事例も複数確認されていることから、当社の物件群も、安定稼働後はしっかりと利益貢献していくと考えています。今後も、物件単位でみれば、国内外のさまざまな事業において、多少の上振れ・下振れ要素が生じる可能性はありますが、海外事業全体としては、長期的にみて継続して利益を出していけると考えていますので、これからも全体感として安心して見守っていただきたいと考えています。

<質問2>

質問:施設営業セグメントは非常に好調に見えますが、通期業績予想の事業利益300億円という目標に対して、上振れを期待できるか教えてください。

植田:業績予想に対する事業利益ベースの進捗率は、「マネジメント57パーセント」「施設営業65パーセント」と期初想定よりも好調に推移しています。

中でも、三井ガーデンホテル等の国内の宿泊主体型ホテルの足元の予約状況は、ADR・RevPARともに昨年度を超えて推移しており、この活況が継続すれば通期業績予想を上回る可能性は十分にあると考えています。

<質問3>

質問:国内外の金利動向が不安定な中、その影響を受けると考えられる「投資家向け分譲」において、どのようにして継続的な成長を達成していくのか、国内と米国に分けて教えてください。

植田:日本の不動産マーケットは、景気の波がある中でも、これまで長きに渡り安定した賃貸キャッシュフローが得られてきていることから、安定的な投資利回りが享受できるコアな投資先として世界から認められるマーケットになっていると考えています。

このような中で、当社は、物件を投資家に売却した後も、マネジメント(運営管理・資産運用)という事業形態で継続的に物件に関与し続け、テナントや投資家のみなさまとのきめ細やかなコミュニケーションを通じて、とりわけ安定的なキャッシュフローを実現できています。このため、当社の物件は、投資家のみなさまからの評価が高く、その引き合いの強さから、今後も継続的な成長を実現できると考えています。

米国においては、ローカルデベロッパーとの協業を基本として取り組んでおり、事業パートナーの選定にあたっては、物件のクオリティだけでなく、竣工後の管理・運営体制なども含め、当社と親和性が高い企業であるかどうかを確認しています。

このような事業パートナーとともに、日本における取り組みと同様、きめ細やかなテナントコミュニケーションを行うことで、安定的なキャッシュフロー、ひいては流動性の高さを実現し、継続的な成長を達成していきます。

<質問4>

質問:オフィス事業において、貴社が賃料を上げ続けることができる理由を教えてください。

植田:現場レベルから経営レベルまで、複層的にテナント企業さまやテナント候補企業さまとの関係性が構築できていることや、プレゼンテーションでもご紹介した「& well」や「& BIZ」等のソフトサービスを含めたさまざまな当社の取り組みを、テナントさまから付加価値としてご評価いただけていることにより、賃料増額についてもご理解いただけているものと考えています。

<質問5>

質問:建設費高騰に伴い、オフィス市場における新規供給量が一時的に減少する可能性がありますが、これは貴社にとっては賃料増額のチャンスと考えられるかどうか教えてください。また、今後の着工予定物件における建築費高騰への対応策を教えてください。

植田:既存物件については、ご指摘のとおり相対的に価値が向上するという見方もあると考えています。なお、今後の着工予定物件における建築費高騰は、事業推進上、重要な課題と認識しており、施工会社とのコスト交渉はもちろんですが、有効率の向上を意識した設計変更やVE提案に加え、より最適な設計・施工体制の検討なども含めたさまざまな工夫を行っています。

また、最近は、事業会社や機関投資家の方々などからも「大規模な街づくり型の再開発物件の持分を一部取得したい」といったご相談をいただくこともありますので、場合によっては、当社の付加価値創造力をご理解いただける方々に対して、早期に一部を売却する等の工夫も検討していきます。このように、これからも、あらゆる手段を講じて、建築費高騰に対する事業性能の維持向上に努めていきます。

<質問6>

質問:前期に続き、今期も米国において資産売却を実施していますが、現在の米国の不動産売買マーケットや買い手の状況を教えてください。また、来期以降の海外資産の売却について、考え方を教えてください。

植田:米国において、「不動産」は投資商品として確立した地位を築いていますが、このような成熟した奥深いマーケットだからこそ、さまざまなプレーヤーが存在していると認識しています。

高金利状態が継続する足元の米国経済においても、競合が少ない現状を好機と捉えて不動産に投資する投資家も存在します。また、今後は、さらなる景気上昇や借り入れ環境の回復等の好材料が見えてくることによって、一気に不動産売買マーケットが活況を呈してくる可能性も十分にあると考えています。来期以降も、売買マーケットを引き続き注視し、売却適時をスマートに見極めていきます。

なお、米国の賃貸住宅については、竣工済の営業活動が終了した物件は安定的に稼働していることから、インカムゲインを享受しながら、焦らずに売買市況を見定めていく方針です。

<質問7>

質問:リース会計基準の改正による、バランスシートのサイズやROAに対する影響をどのように見ているか教えてください。

藤岡:新たなリース会計の基準が公表されたばかりであり、現在、どのようなものがリース会計に該当するかの前提条件について、監査法人と協議している段階です。

国内の借地物件・借家物件に関するリース取引が新規にバランスシートに計上される等、財務指標への影響が一定程度はあるものの、ROEについては大きな影響はないと考えています。今後、投資家・金融機関・格付機関のみなさまと丁寧に対話していきます。

<質問8>

質問:建築費高騰等の影響により、新規投資に遅れが発生した場合、その余剰キャッシュを株主還元に振り向ける可能性があるか教えてください。

藤岡:足元において、期初設定した今期の販売用不動産および有形・無形固定資産の投資見込みに対し、進捗率は6割程度と順調に投資が進んでいる状況です。

また、長期経営方針「& INNOVATION 2030」においては、総還元性向50パーセント「以上」(配当35パーセント程度、自己株式取得15パーセント「以上」)を掲げている中で、前年度の利益還元分として設定した自己株式取得額400億円の取得はすでに完了していますが、今年度の利益還元分としての自己株式取得については、今後、財務状況や株価状況等を総合的に勘案した上で、柔軟かつ機動的に決定していきます。

<質問9>

質問:千葉県船橋市の「ららぽーと TOKYO-BAY」の開発事例のように、アリーナなどの周辺開発を行うことで、商業施設の売上を向上させる取り組みは、他の施設でも展開していこうと考えているのか教えてください。

植田:「ららぽーと TOKYO-BAY」の周辺開発に限らず、当社は、近年開業した「ららぽーと堺」「ららぽーと福岡」「ららぽーと門真・三井アウトレットパーク大阪門真」や「MIYASHITA PARK」等においても、スポーツ・エンターテインメントとのコラボレーションにより、施設来場者数および施設売上を向上させる取り組みを行っています。

商業とスポーツ・エンターテインメントとの親和性は高く、買い物以外の目的でも当社商業施設にご来館いただき、スポーツやイベントを楽しみつつ、あわせて買い物もしていただくという当社の戦略は一定の成果を上げていると認識しています。

さらに、直近でも「三井アウトレットパーク マリンピア神戸」は、敷地を拡張し、水辺空間におけるアクティビティも楽しんでいただける施設として建替え・再開業します(2024年11月26日オープン予定)。

今後も、施設周辺を含めた開発や施設自体に付加価値をつけることなどにより、施設売上伸長に向けた取り組みを進めていきます。

この銘柄の最新ニュース

三井不のニュース一覧- 信用残ランキング【売り残減少】 Jディスプレ、SBG、サッポロHD 2026/02/15

- 今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 2026/02/14

- 本日の【上場来高値更新】 石油資源、オープンHなど246銘柄 2026/02/12

- 日経平均寄与度ランキング(前引け)~日経平均は小幅に4日ぶり反落、アドバンテストが1銘柄で約211円分押し下げ 2026/02/12

- 本日の【上場来高値更新】 日比谷設、荏原実業など188銘柄 2026/02/10

マーケットニュース

おすすめ条件でスクリーニング

三井不動産の取引履歴を振り返りませんか?

三井不動産の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。