【QAあり】椿本興業、売上高は過去最高を達成、過去最高の受注残高を有し25年も増収増益計画 さらなる株主還元強化へ

INDEX

香田昌司氏(以下、香田):本日は、当社の2024年3月期決算説明会をご視聴いただき誠にありがとうございます。代表取締役社長の香田です。精一杯努めますので、よろしくお願いします。

本日は、スライドに記載のチャプター順にご説明します。当社の事業についてご紹介した上で、2024年3月期の連結業績の全体像、中期経営計画の進捗状況、この中計の振り返りを踏まえた2025年3月期の重点課題と連結業績計画についてお伝えします。

椿本興業とは

当社のビジネス概要についてです。当社を一言で定義すると「エンジニアリング力とコーディネート力でお客さまの課題を解決する、プロフェッショナル集団」と定義づけています。100年の業歴で培った経験と技術の提案で、現場の課題をお客さまと一緒に解決していきます。

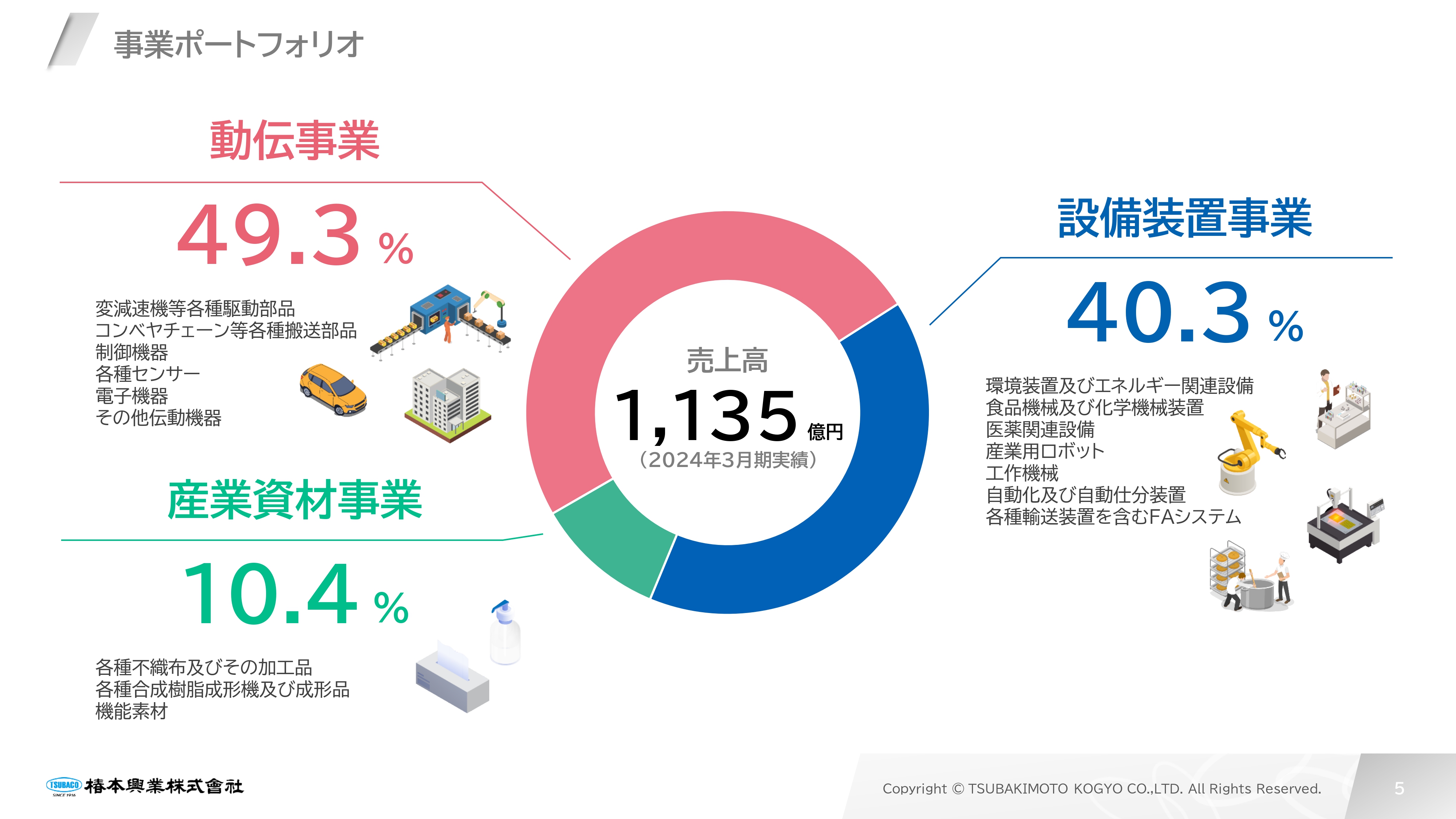

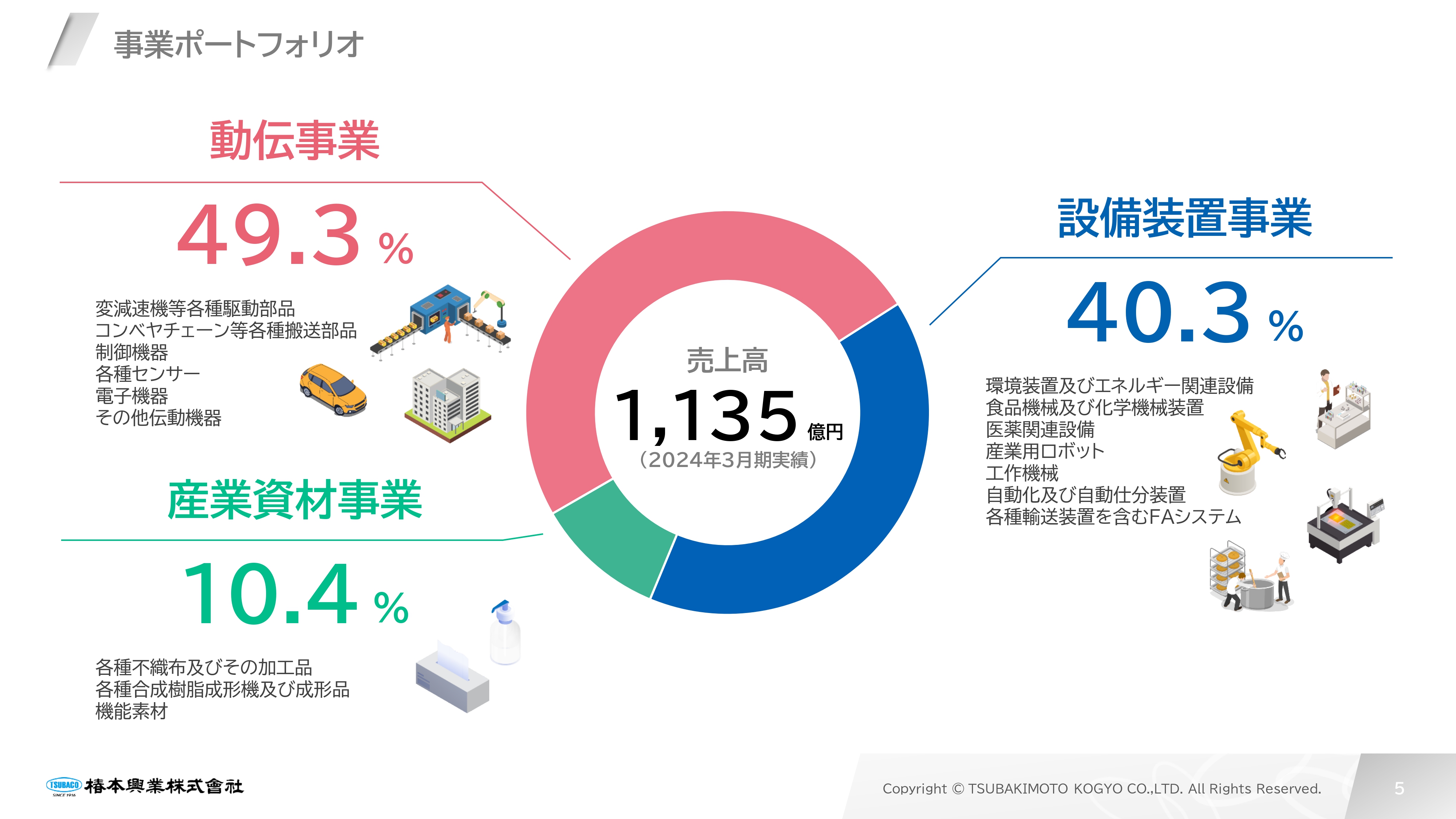

事業ポートフォリオ

当社の事業は、スライドのとおり大きく3つの事業に分けられます。1つ目は動力伝達部品を扱う動伝事業、2つ目は自動搬送システムを提供する設備装置事業、3つ目は先端素材と開発商品を取り扱う産業資材事業です。

さらにこの3つの事業に加えて成長を期待する事業として、主にアジアを中心にグローバル展開する海外事業と、画像処理およびセンサを扱うセンシング事業があり、全部で5つの事業を通して、さらなる成長を目指していきます。

動伝事業

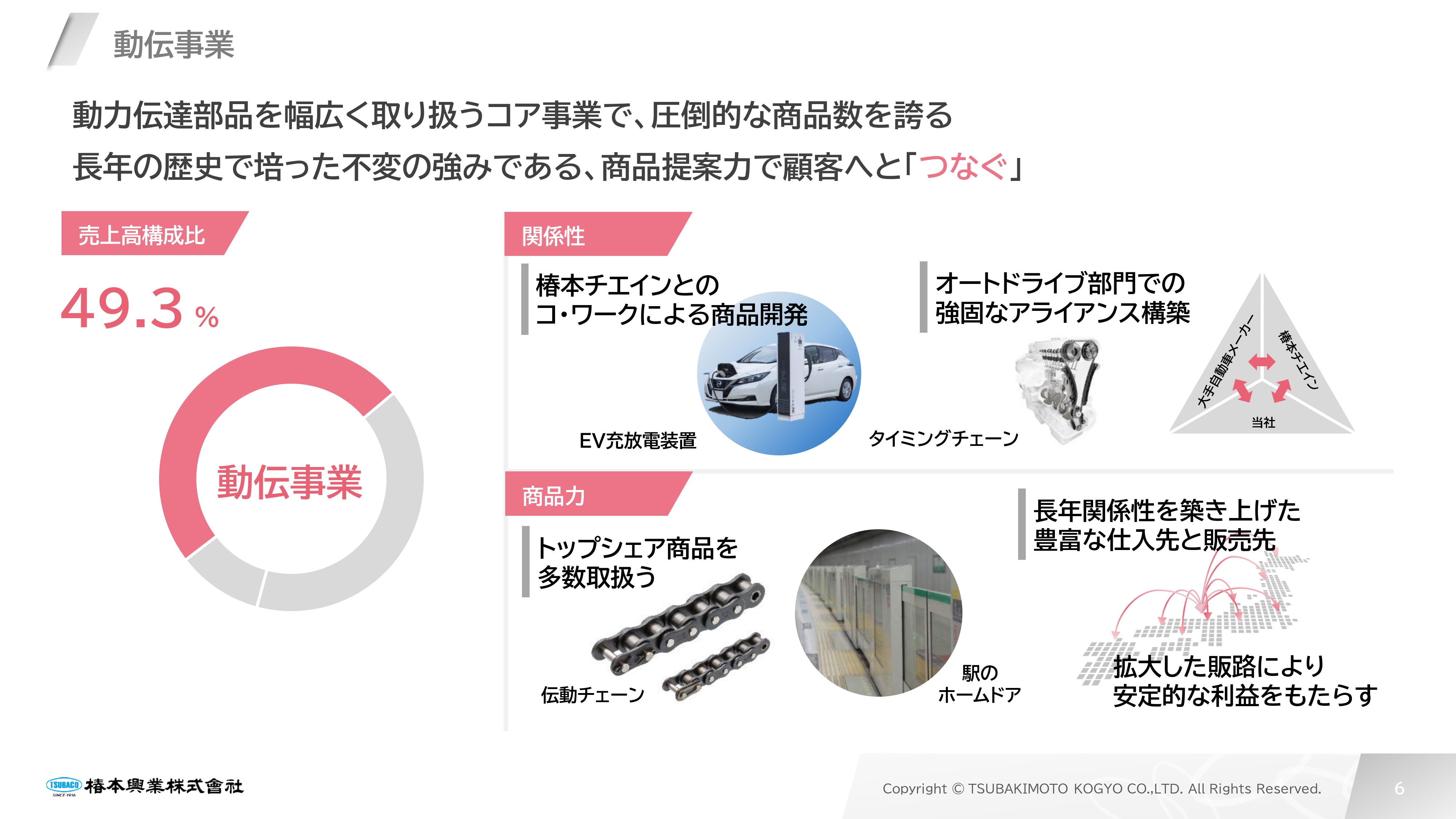

当社のコア事業の1つである動伝事業についてご説明します。

当社はこの事業で「動く」「つなぐ」「伝える」という機能を果たす、さまざまな動力伝達部品と機構部品を幅広く取り扱っており、圧倒的な商品数を有しています。それが当社がお客さまに選ばれている理由の1つだと考えています。

同時にこちらの事業は、創業を同じくする椿本チエインとの関係性が最も深い事業でもあります。同社は、商品開発から納入まで強い協力関係にある重要なパートナーです。同社製品の売上高は動伝事業を基軸とし、当社の売上高の約30パーセントを占める割合で推移しています。

当社が手掛ける自動車部品分野では、数十年にわたって大手自動車メーカー・椿本チエインとアライアンスを構築し、エンジン用のチェーンを開発してきました。動伝事業ではその他にも、市場のトップシェア商品を数多く取り扱っていることも大きな特徴です。

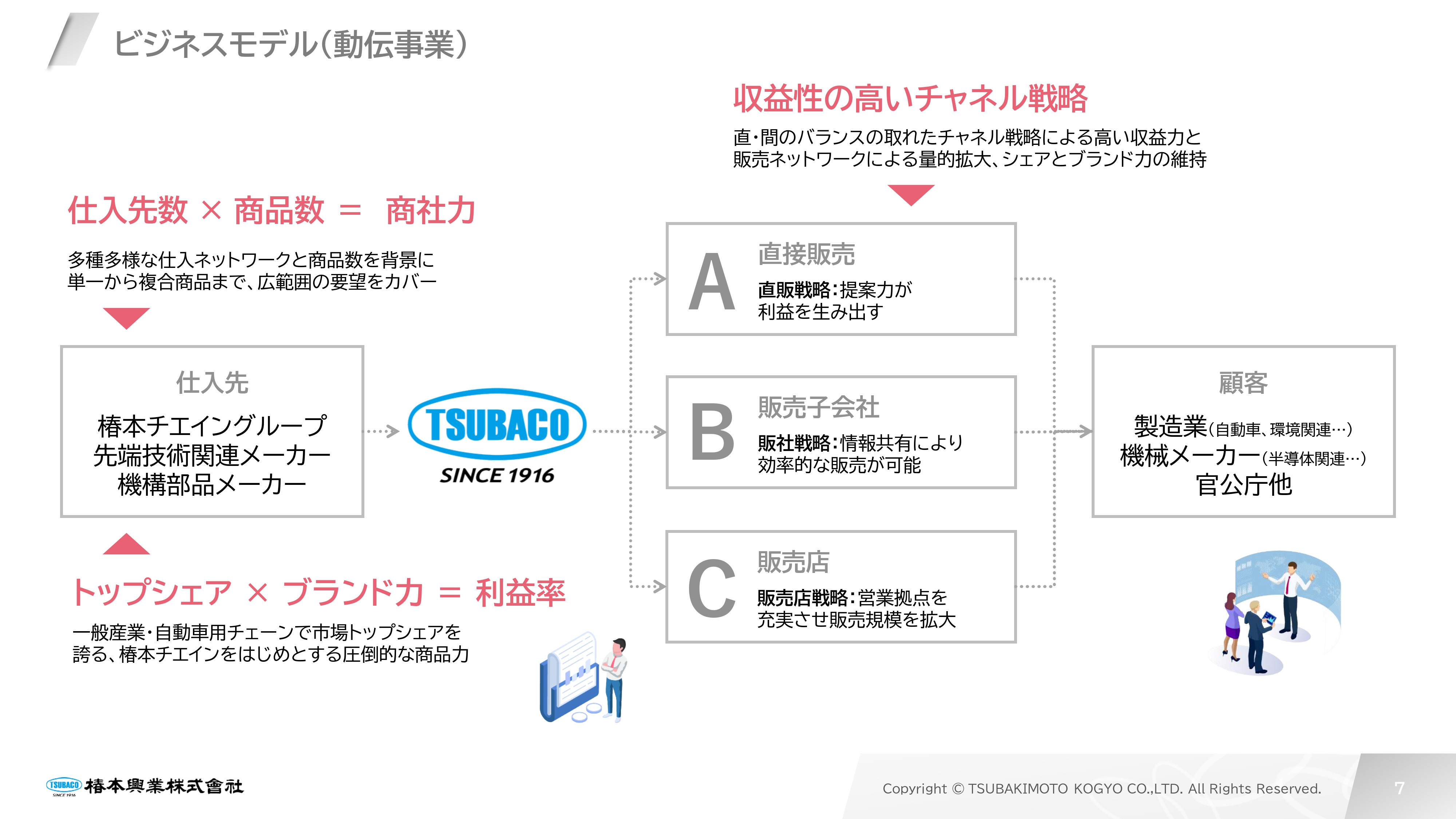

ビジネスモデル(動伝事業)

動伝事業のビジネスモデルについてご説明します。販売子会社と販売店経由のビジネスが、動伝事業全体の約3割を占めています。

販売子会社の特徴は、地域特性に合わせた提案型営業です。お客さまのご要望に耳を傾け、フットワークを活かして迅速なサービスを提供することで、根強い信頼を得ています。販売のネットワークを支える国内の販売拠点は、販売子会社と販売店を加えると100を超えます。

設備装置事業

設備装置事業についてご説明します。こちらはマテハンシステム、FAシステム、産業機械、粉体搬送設備を取り扱う事業で、これまで省力化や環境課題の解決に取り組んできました。

マテハン分野では、椿本チエインを最強のパートナーとして、あらゆる業界の搬送から仕分けまで手掛けています。FA分野では、組み立てから艤装まで自社のエンジニアリング力を磨き、ツバコー独自のハンドリングシステムを提供してきました。

産業機械分野では、フィルム等の塗工乾燥設備や機械加工用の大型工作機、食品業界へのフリーザ設備など、取り扱いは多岐にわたっています。この他にも、バイオマス発電設備等、粉体搬送を中心に周辺機器を含めて対応し、環境対策分野にも貢献しています。

設備装置事業は、あらゆる生産現場に新たな可能性と価値を提供する当社の成長事業となっています。

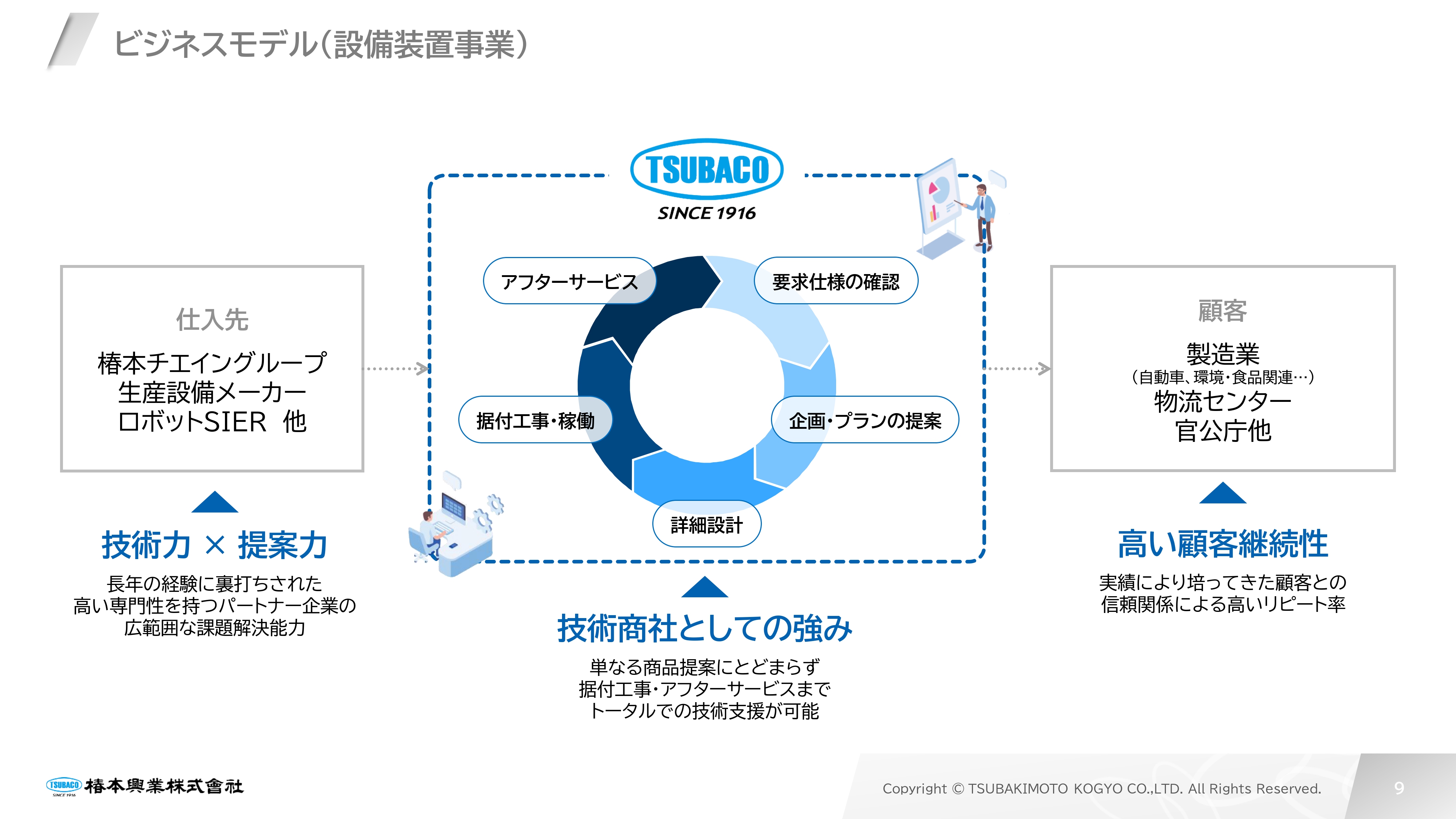

ビジネスモデル(設備装置事業)

設備装置事業のビジネスモデルについてご説明します。長年、椿本チエインをはじめとする専門性の高いパートナー企業とともに、テクノロジーを進化させた技術力をもって、生産現場の課題に向き合っています。

当社は技術室と施工管理部門を有しているため、設備提案にとどまらず、据え付けからアフターサービスまでのトータルサポートが可能な体制となっています。この体制は、当社が積み重ねてきた設備装置事業における競争力の源泉と考えています。

当社はこれまで、自動化や省人化などにかかる先端技術をすばやく取り込んできました。例えば、工場自動化の象徴である産業用ロボットでは、油圧式の時代から国内大手メーカーのパートナーとして電動化にいち早く対応し、自動車の生産ラインの溶接や組み立て工程の自動化に貢献してきました。

また、黎明期から続くロボットSIERとの信頼関係を維持し、産業用ロボットから人協働ロボットまで、自動化ニーズが高まる中でロボットSIER商社としても存在感を示しています。

さらに、生産現場における需要変化にも敏感に対応し、フロア搬送から天井搬送、セル生産化などの最適な提案を行っています。今後も最先端の技術と機械を提案し、産業界の未来を拓いていきます。

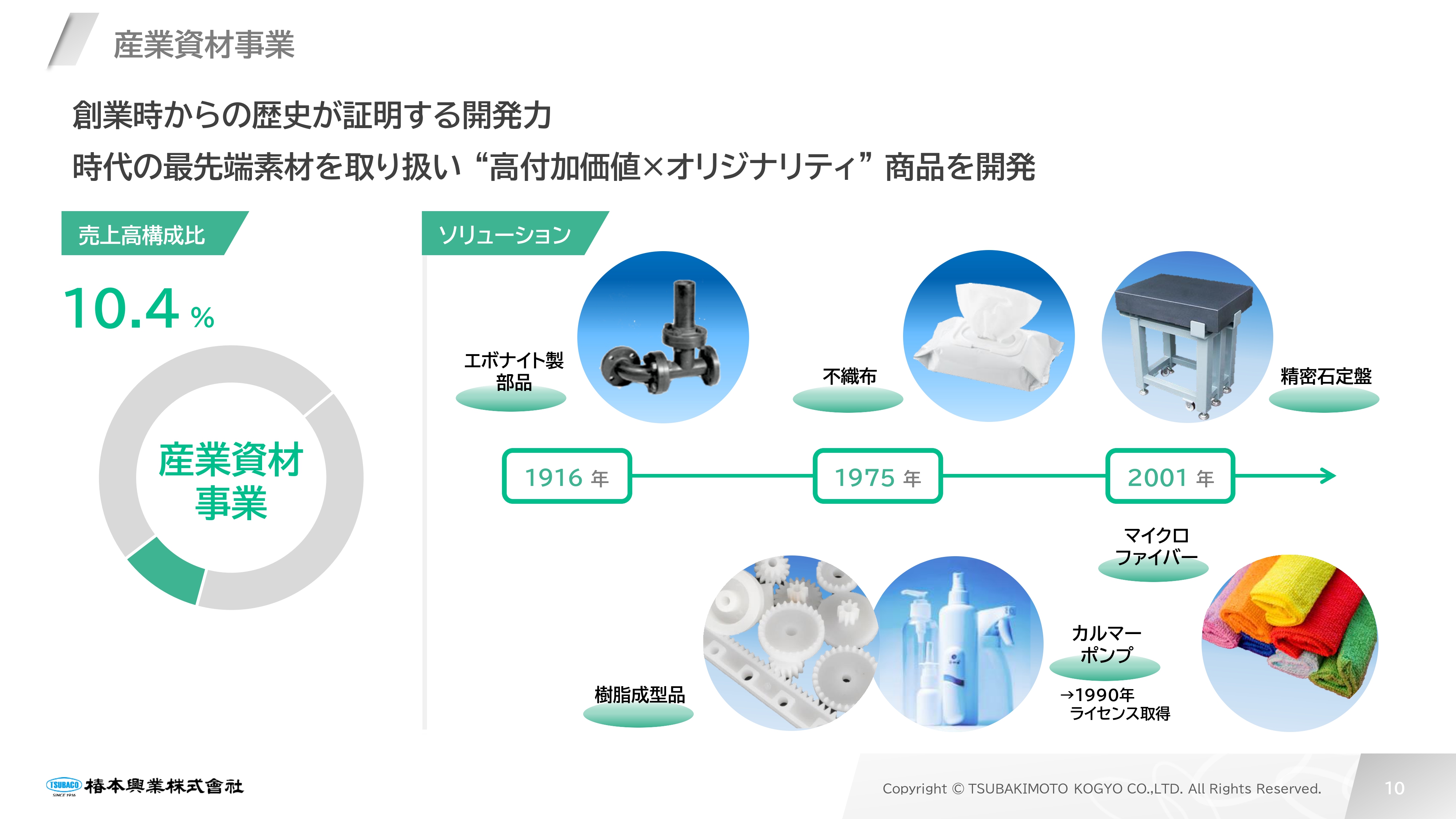

産業資材事業

産業資材事業(テクノマテ事業)についてご説明します。産業資材には創業期から取り扱っている化成品のゴム製品などがあり、時代ごとに最先端の素材を扱っています。

また、一般消費財としても身近で目にする製品を多く取り扱う事業です。例えば、自動車の内装材やウェットティッシュなどの不織布、シャンプーや化粧品容器のスプレーポンプ、樹脂成型品やカーボンまで、さまざまな商材を手掛けています。

最近では、マイクロファイバーの自動車用品メーカーへの納入や環境に配慮した生分解性素材の開発など、多岐にわたる分野に対応しています。新商品の開発や新市場開拓にも積極的に取り組んでおり、ドローンを使った点検や測量サービスなどの新ビジネスを探索しています。今後も新たな発想で成長を目指す事業です。

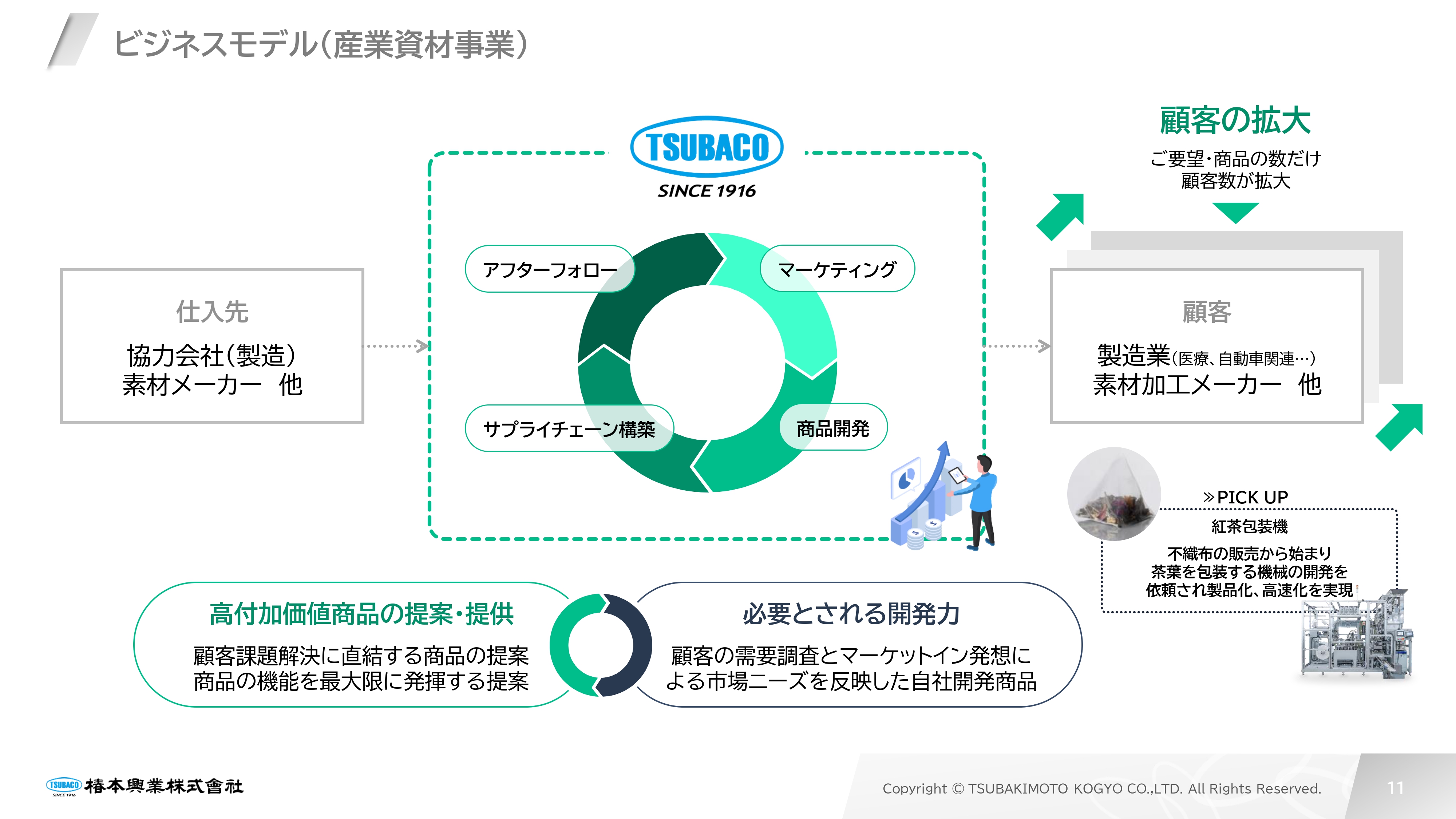

ビジネスモデル(産業資材事業)

産業資材事業のビジネスモデルについてご説明します。環境問題に対応した生分解性のフィルムや不織布などをいち早く共同開発して市場に投入するだけではなく、半導体産業の活況を見据えた精密石定盤を取り扱うなど、常に時代の潮流を見極めた商品開発を行っています。

また、三角ティーバッグ用に不織布素材を供給していた実績から、お客さまのご要望に応えて自社ブランドとなる高速紅茶包装機を開発し、国内外に数多く納入するなど、多くの付加価値商品を生み出してきました。

時代のニーズを敏感に感じ取り、共同開発を通じて高付加価値商品を生み出すスキームは、唯一無二のものとなっています。

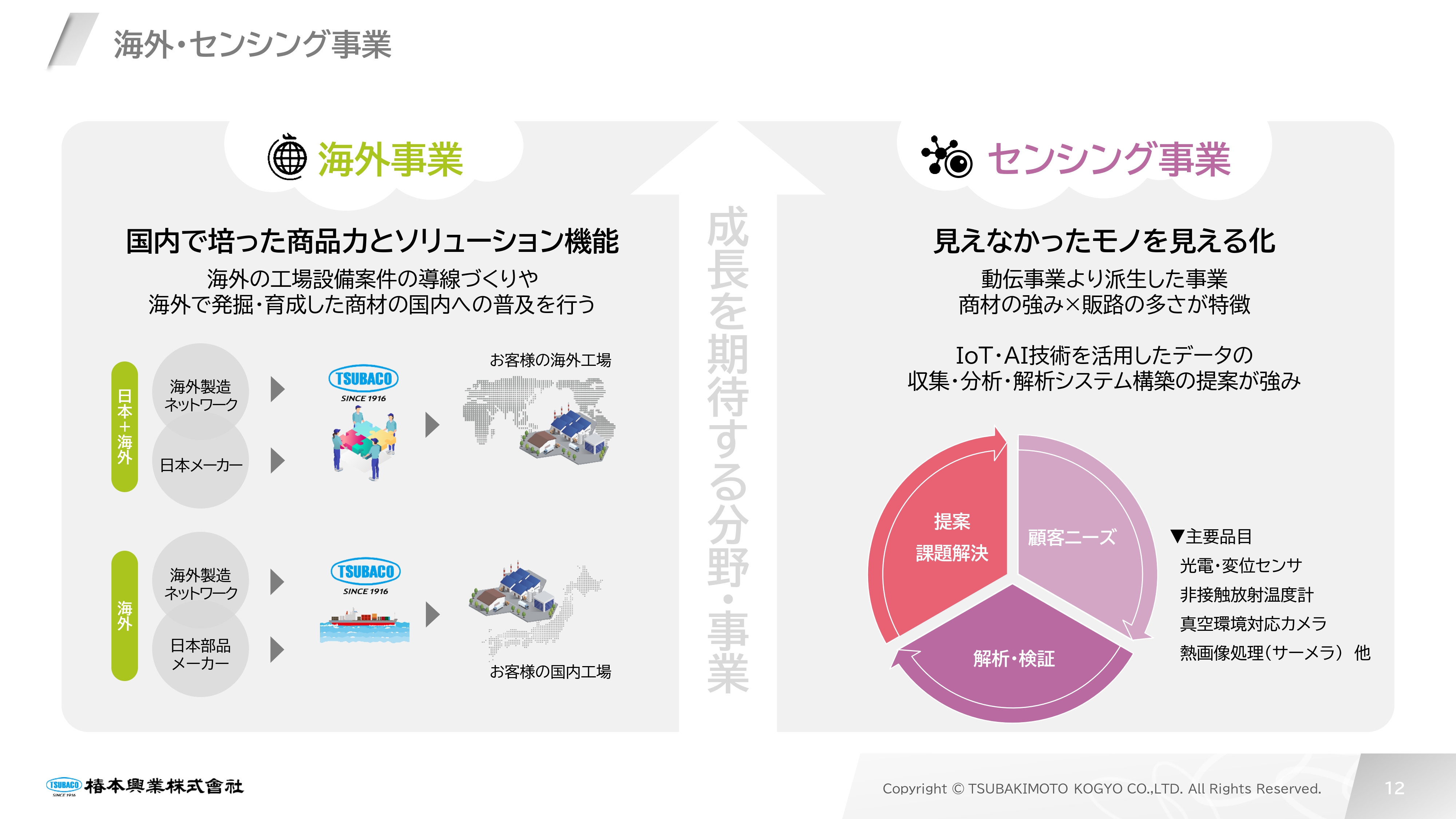

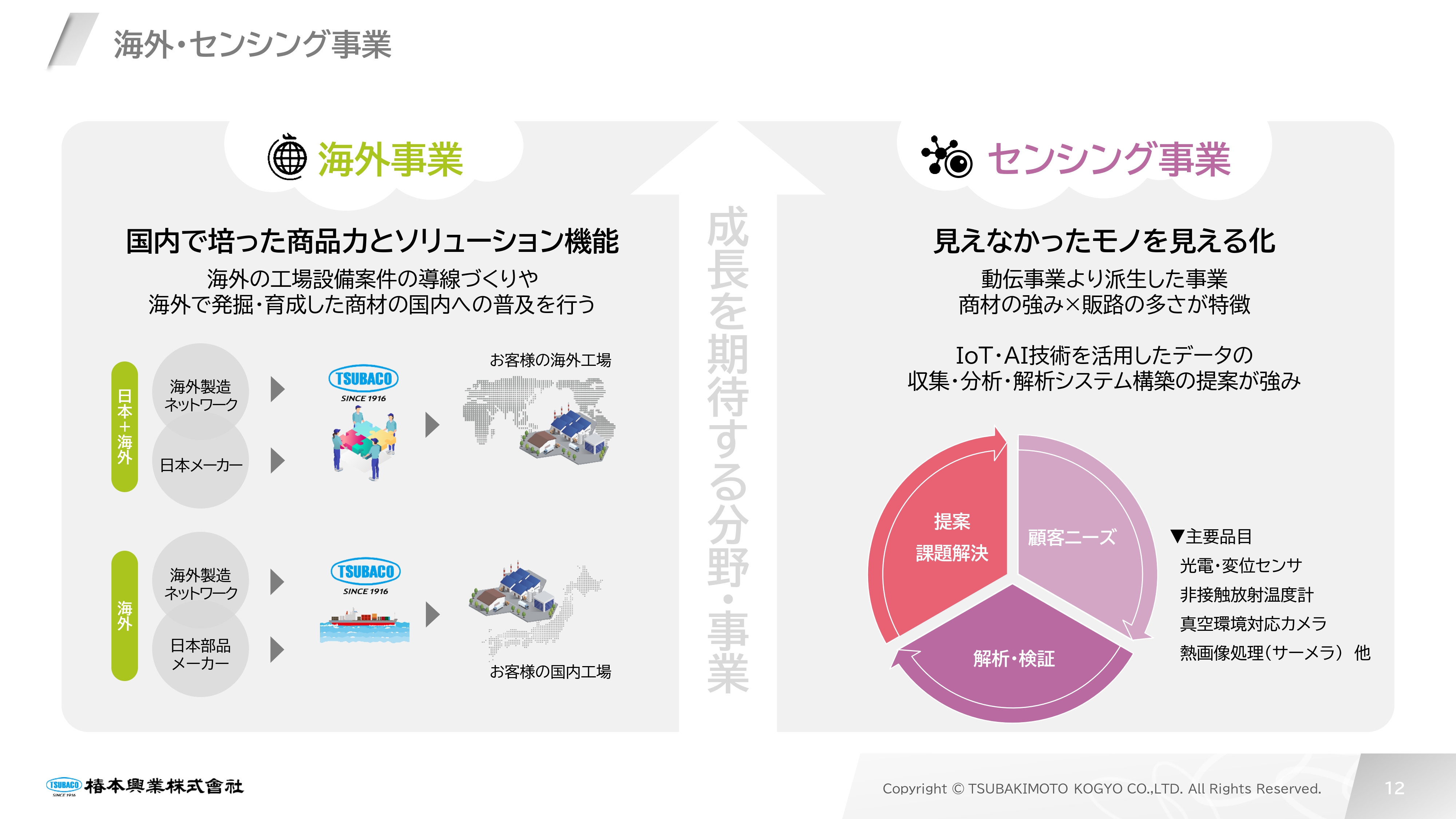

海外・センシング事業

成長を期待する事業である海外事業とセンシング事業についてご説明します。海外事業では、アジアを中心とした現地法人とともに、国内と同等レベルのサービスとソリューションを、主に日系企業に提供しています。

海外販売会社は、国内との情報共有と連携を強化することで顧客満足度を上げ、より幅広いお客さまと取引できるよう注力しています。同時に、国内需要や需要の変化に対応して目新しい提案ができるように、海外拠点とともに新しい輸入商品の発掘を進めています。

センシング事業についてです。当初は開発部門として、制御機器の取り扱いから始まりました。時代の要請を受け、最先端のコントローラーや各種センサ類などを組み合わせ、技術力を活かした提案ができるように他部門との協調を進めてきました。

センサ単品から画像処理装置まで幅広くニーズに対応することで、生産現場の課題解決に貢献しています。最近では、AIやIoT技術を活用し「見えなかったモノの見える化」を実現しています。

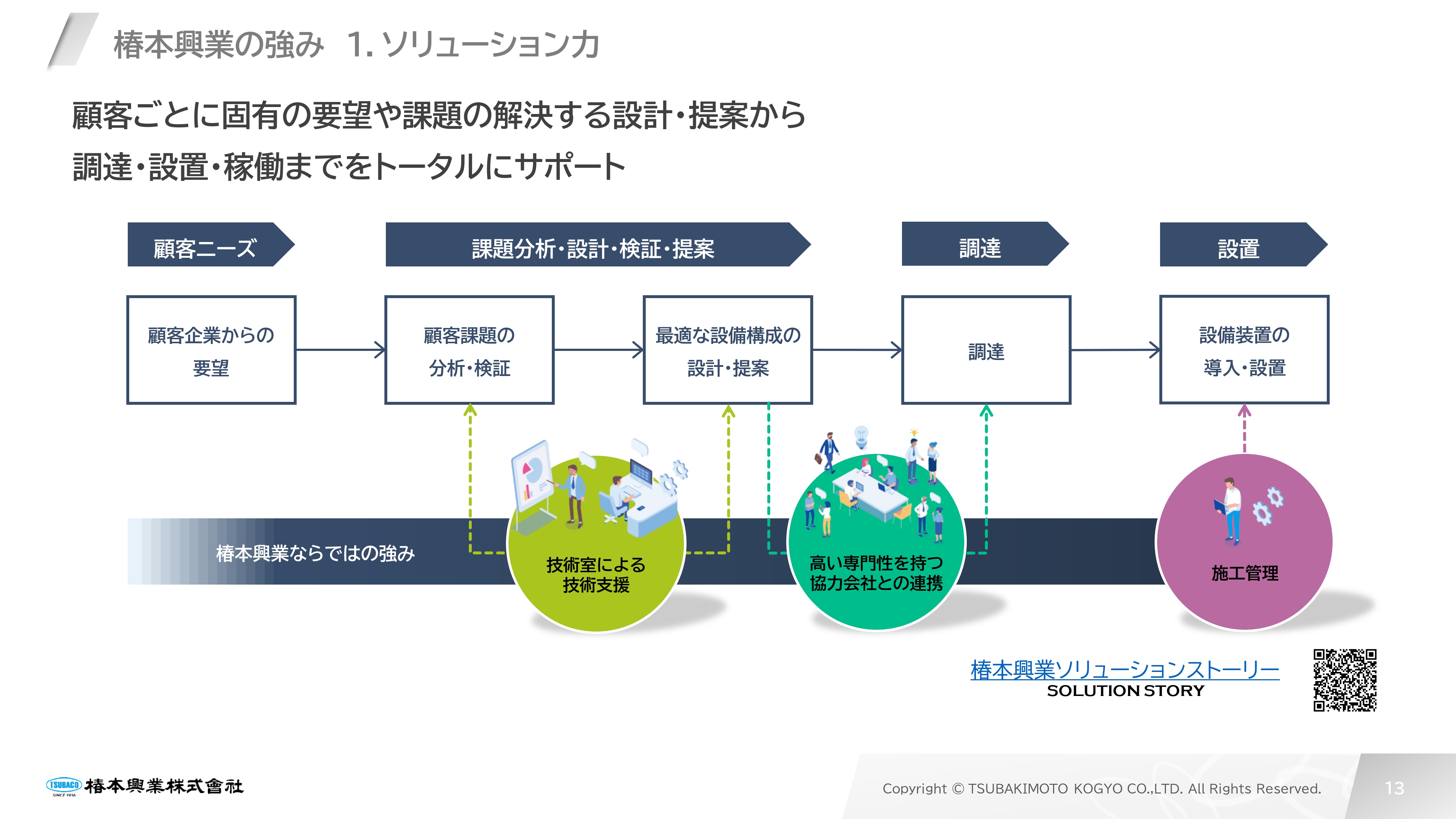

椿本興業の強み 1.ソリューション力

ここまで、3つの事業と2つの成長を期待する事業をご紹介してきましたが、その中で当社の強みとは何かについてお伝えします。1つ目は、ソリューション力です。

当社は機械商社としては珍しく、従来より技術室を有しており、現在は約20名の機械および電気分野の技術者が在籍しています。このおかげで、計画図の作成はもとより、専門的な知識を生かして課題の解決に取り組むことが可能となっています。

また、専門性の高い協力会社とのネットワークにより、多様な業種ごとの要望に対し、協力会社との連携で最適なソリューションを提供することができます。

さらに、施工管理部門の存在も大きいです。施工管理部門には30名以上が在籍し、営業部門を含め社内全体には主任技術者が200名以上います。さらに、80名以上が監理技術者資格を取得しています。これによって、設備の導入・設置・稼働の監督まで総合的なサポートが可能となり、納入後のアフターサービスにも力を入れています。

技術提案に始まり、工事を含めた機器の設置まで責任を持った対応ができるところが、当社の強みであり、同業他社との差別化につながっていると自負しています。

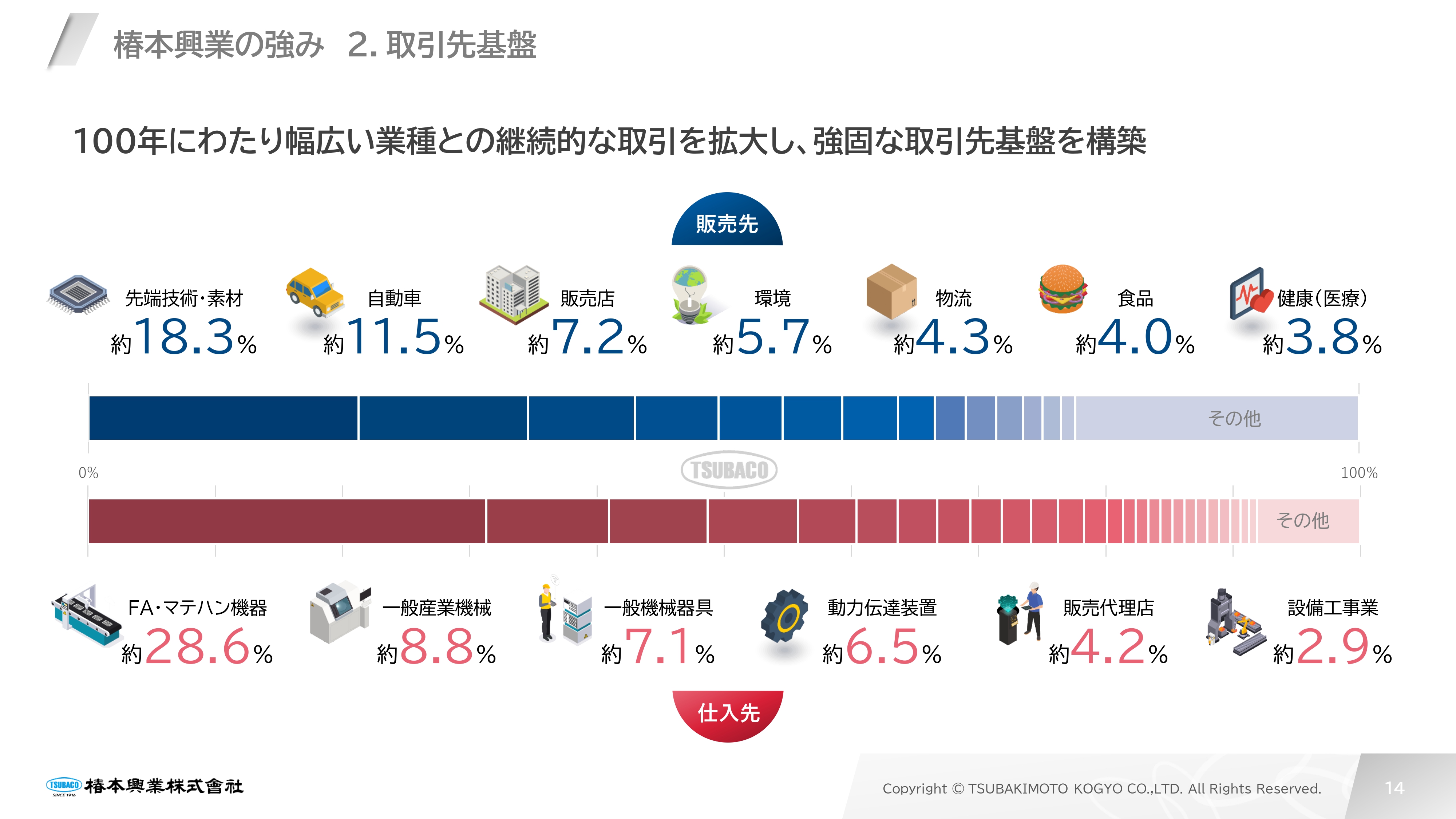

椿本興業の強み 2.取引先基盤

2つ目の強みは、強固な販売先・顧客基盤と幅広い仕入れ先です。先端技術、素材、自動車、物流、環境関連のほか、幅広い分野や業種のお客さまと取引を行っていることが、業績の安定性につながっています。

これは、多種多様な商品を幅広い業種のパートナーから調達できること、それに技術を加え提案することで、お客さまの要望に応えてきた結果だと考えています。このことは、100年以上にわたり築き上げた信頼関係によるものであり、幅広い業種との継続的な取引拡大が、当社の強みになっています。

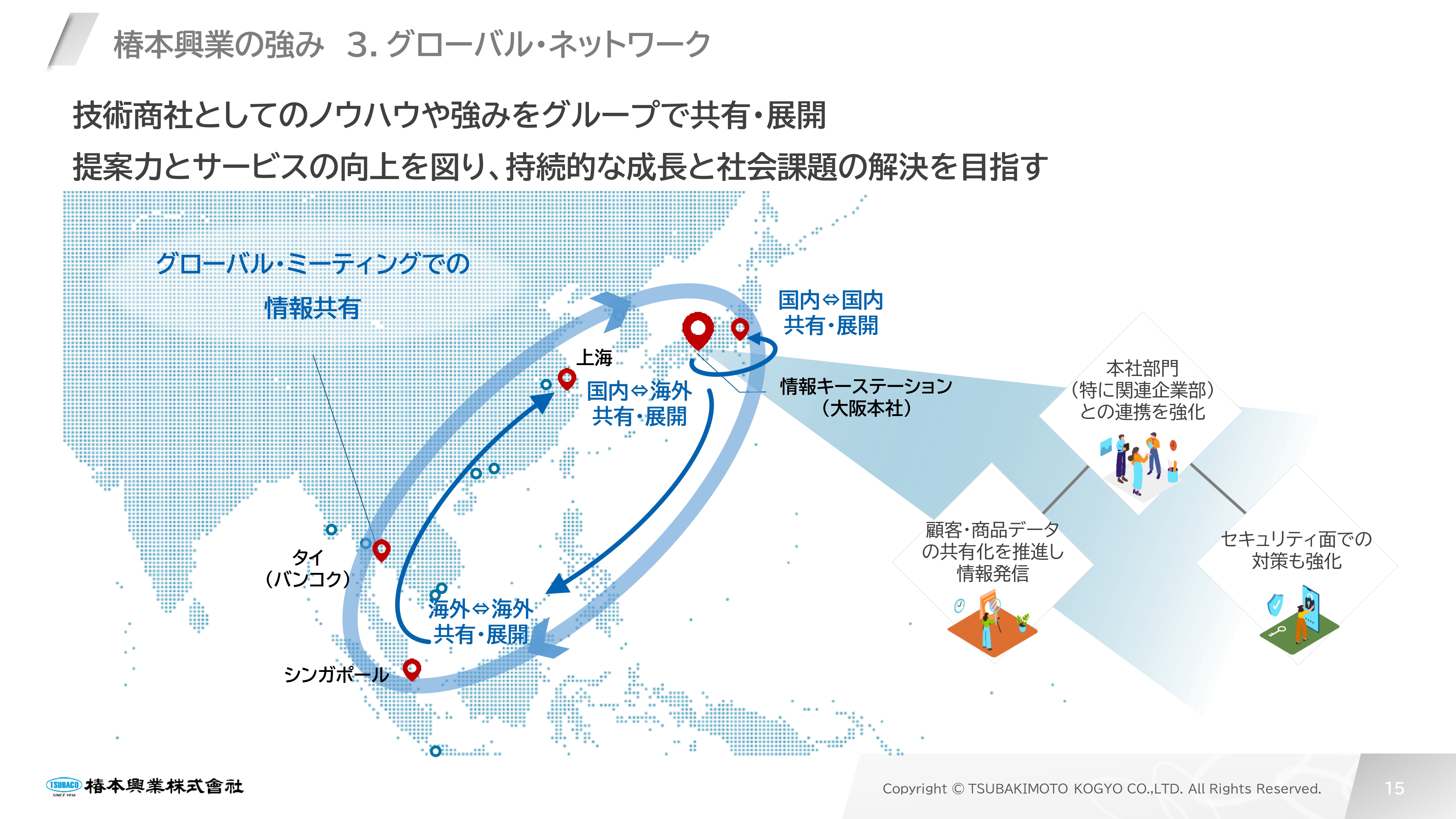

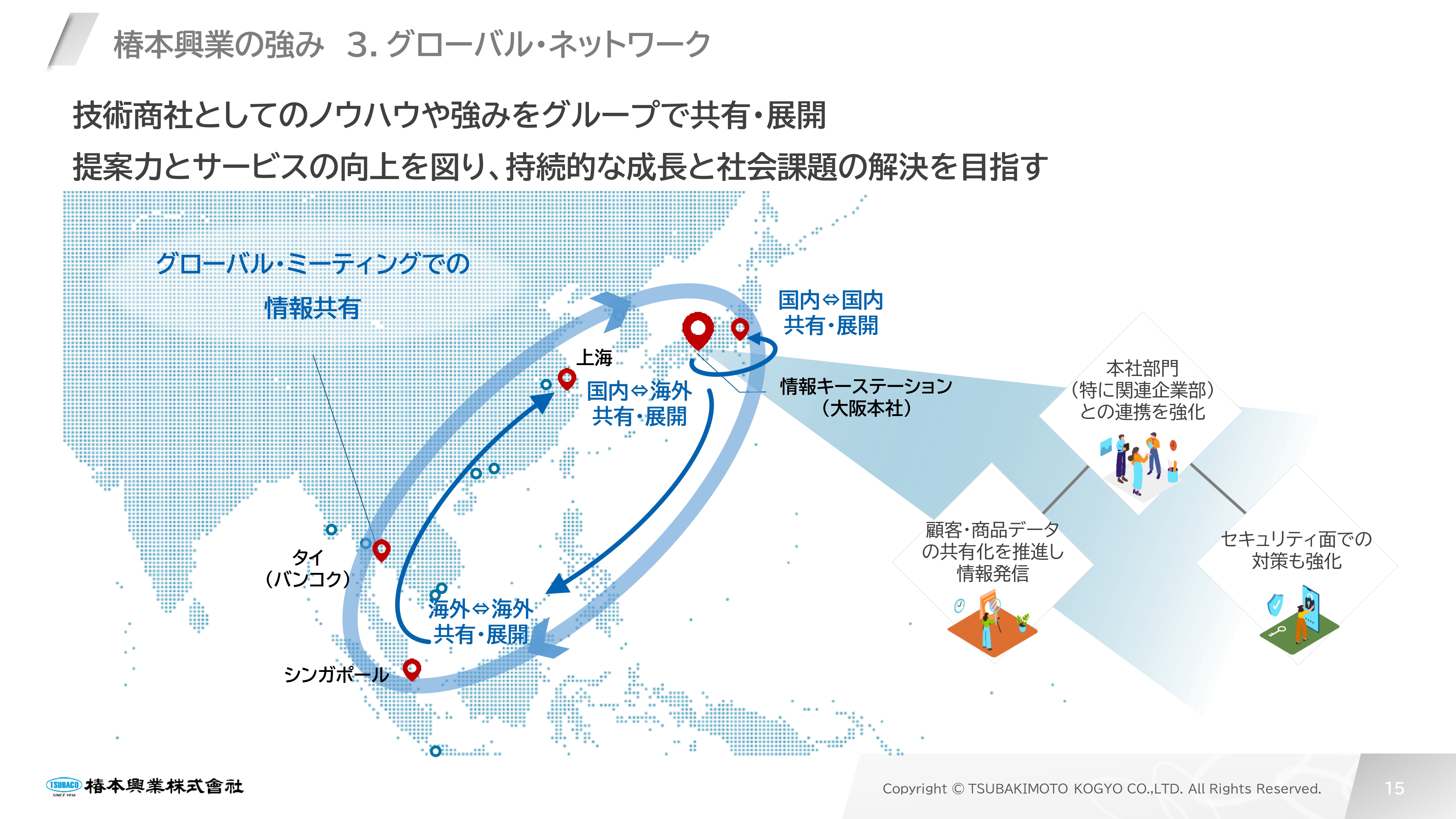

椿本興業の強み 3.グローバル・ネットワーク

3つ目の強みは、国内外子会社を含めたグローバル・ネットワークです。これまで培ってきた実績と経験を事業部門とグローバルに連携し、国内および海外の販売会社間、国内販売会社と海外販売会社の双方向に情報を発信・共有し、展開しています。

今後は、特にITやDX分野で本社部門との連携をさらに強化し、海外販社の基盤強化と業務の効率化を進めていきます。そのため、情報の一元管理と連携強化を図るべく、今年度より本社部門に関連企業部を設置しています。

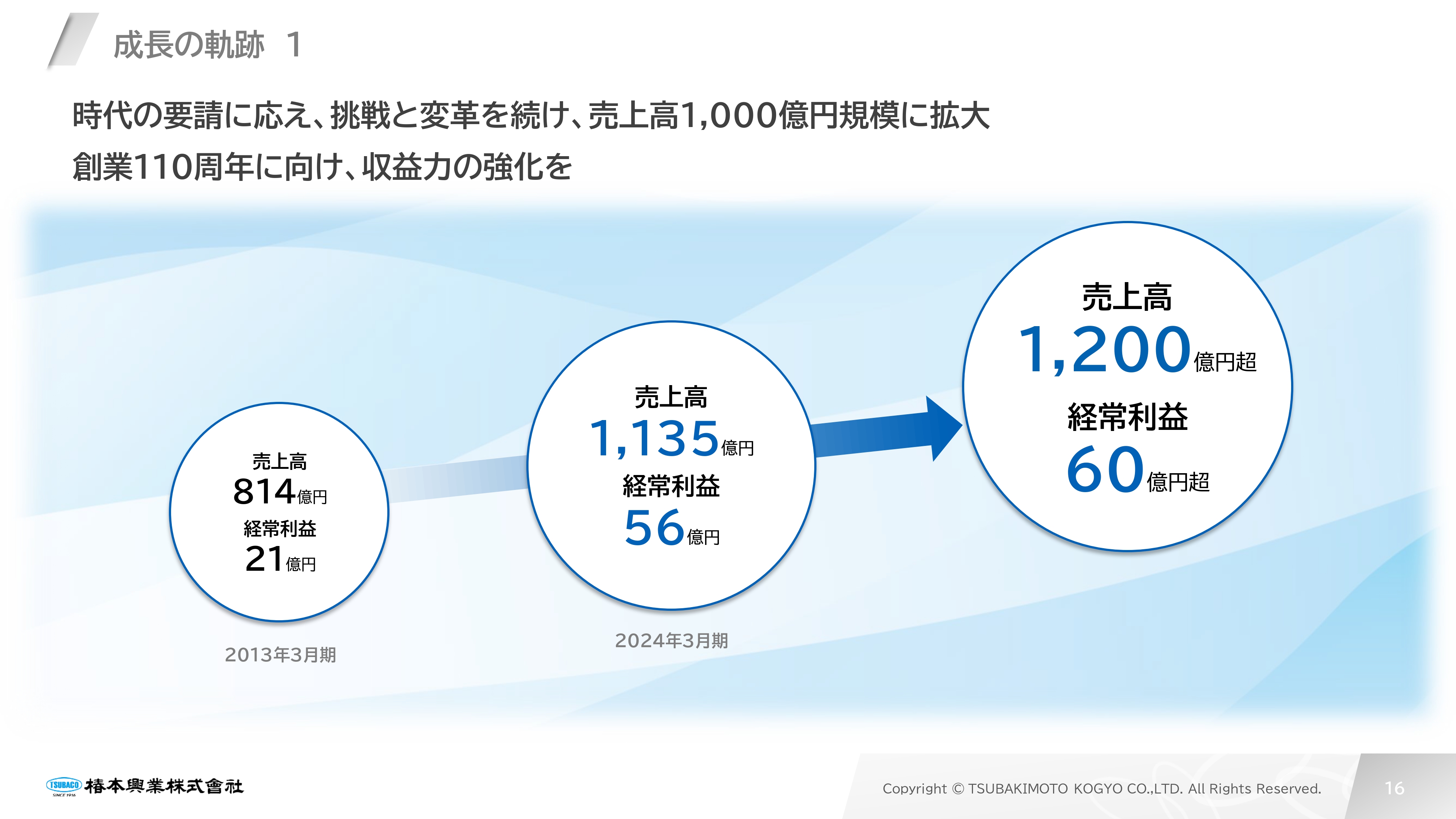

成長の軌跡 1

これまで当社は、時代の要請に応えた挑戦と変革を断行し、事業の強みを活かして売上高1,000億円規模の企業へと成長・拡大してきました。変革の中では、事業部制からエリア制に移行し、販売会社の地域に根ざした営業と本部との協業を推し進めたことで、販社の業績拡大が連結業績の拡大につながっています。

2024年3月期は前年を上回り、売上高は過去最高を更新することができました。これは、これまで歩んできた方向性が正しかったことの証左だと信じています。

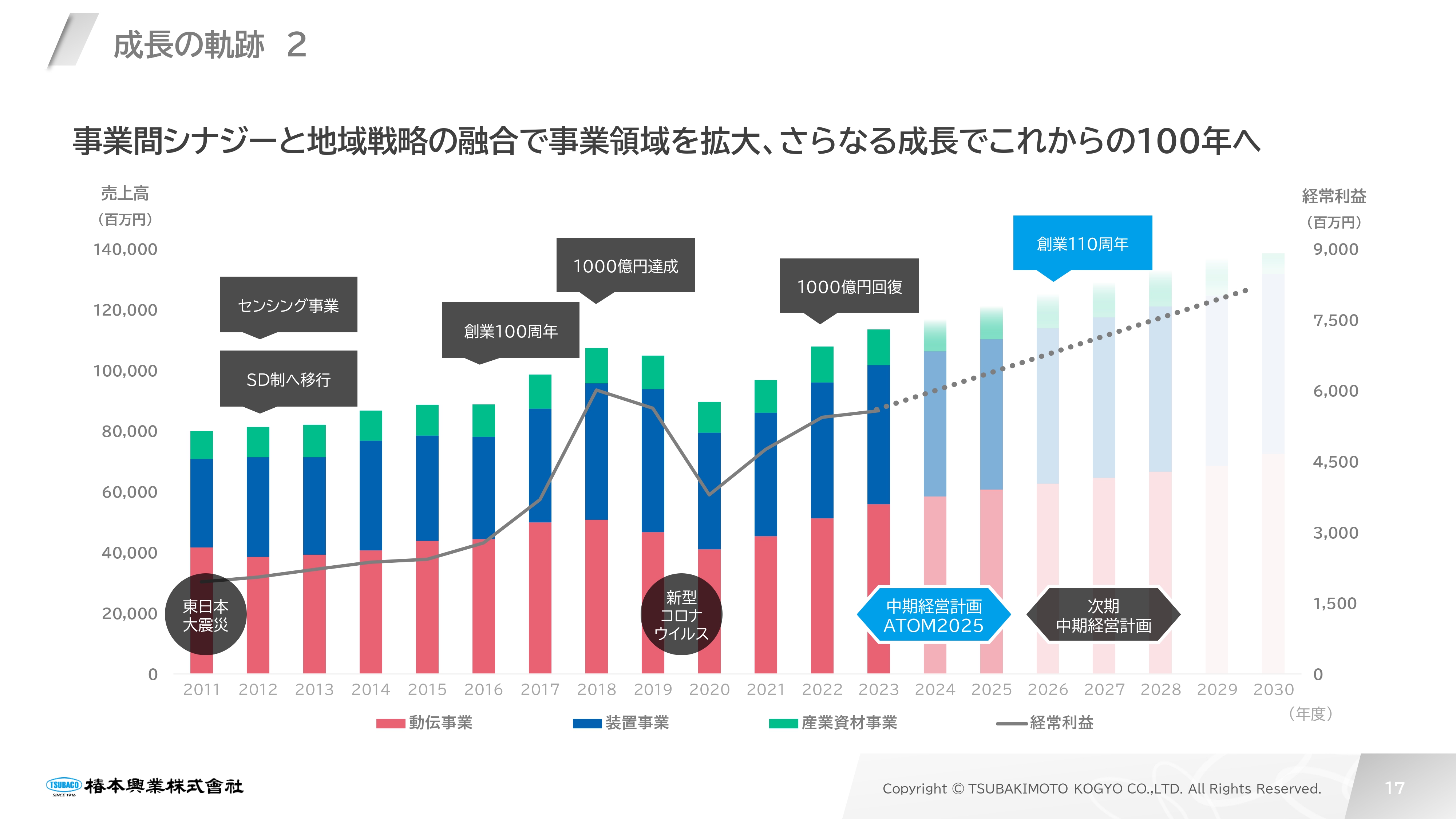

成長の軌跡 2

スライドのグラフは、動伝事業、設備装置事業、産業資材事業の事業別推移を、当社の沿革や外部環境と関連づけて示したものです。それぞれの事業が順調に伸長してきたことが見て取れると思います。

2012年に組織改革を実行し、2018年度に売上高は1,000億円を達成しました。途中でコロナ禍の影響を受けたものの、2021年度には1,000億円へと回復し、その後も安定的に成長を続けています。

今後は社会課題解決に対応した事業を成長事業と捉え、動伝事業、設備装置事業、産業資材事業を含めた3つの事業を中核として、海外事業とセンシング事業と合わせてさらなる成長を目指していきます。

これまでの100年をこれからの100年へ、新たな成長戦略を付加し、次なるステージへ収益力を強化していきます。

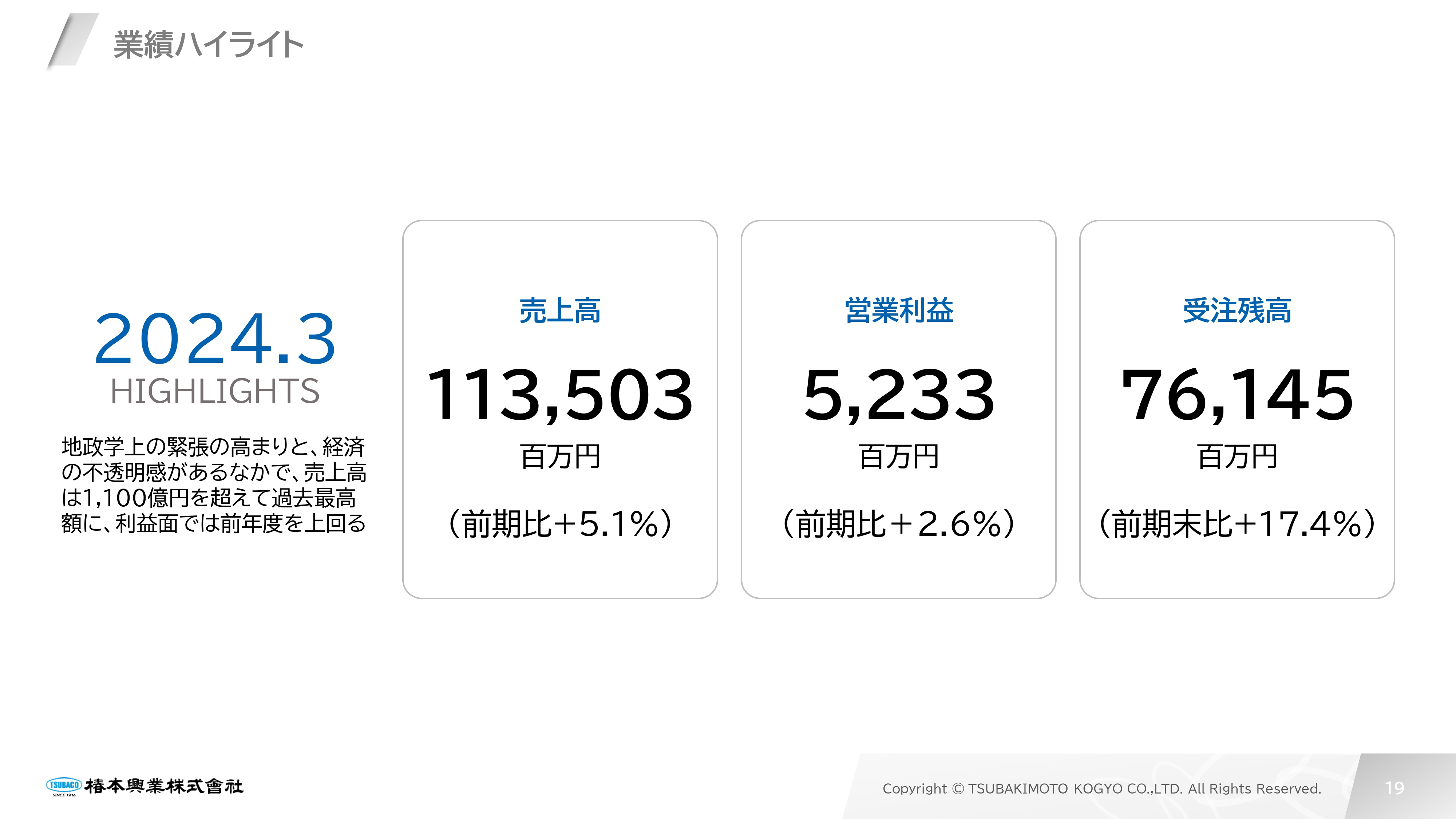

業績ハイライト

春日部博氏(以下、春日部):ここからは、2024年3月期の連結業績についてご説明します。

当期の売上高は1,135億300万円と、2期連続で1,000億円を超えて過去最高を更新しました。営業利益は52億3,300万円と前期を上回り、増収増益となりました。受注残高は761億4,500万円と、こちらも過去最高額となっています。

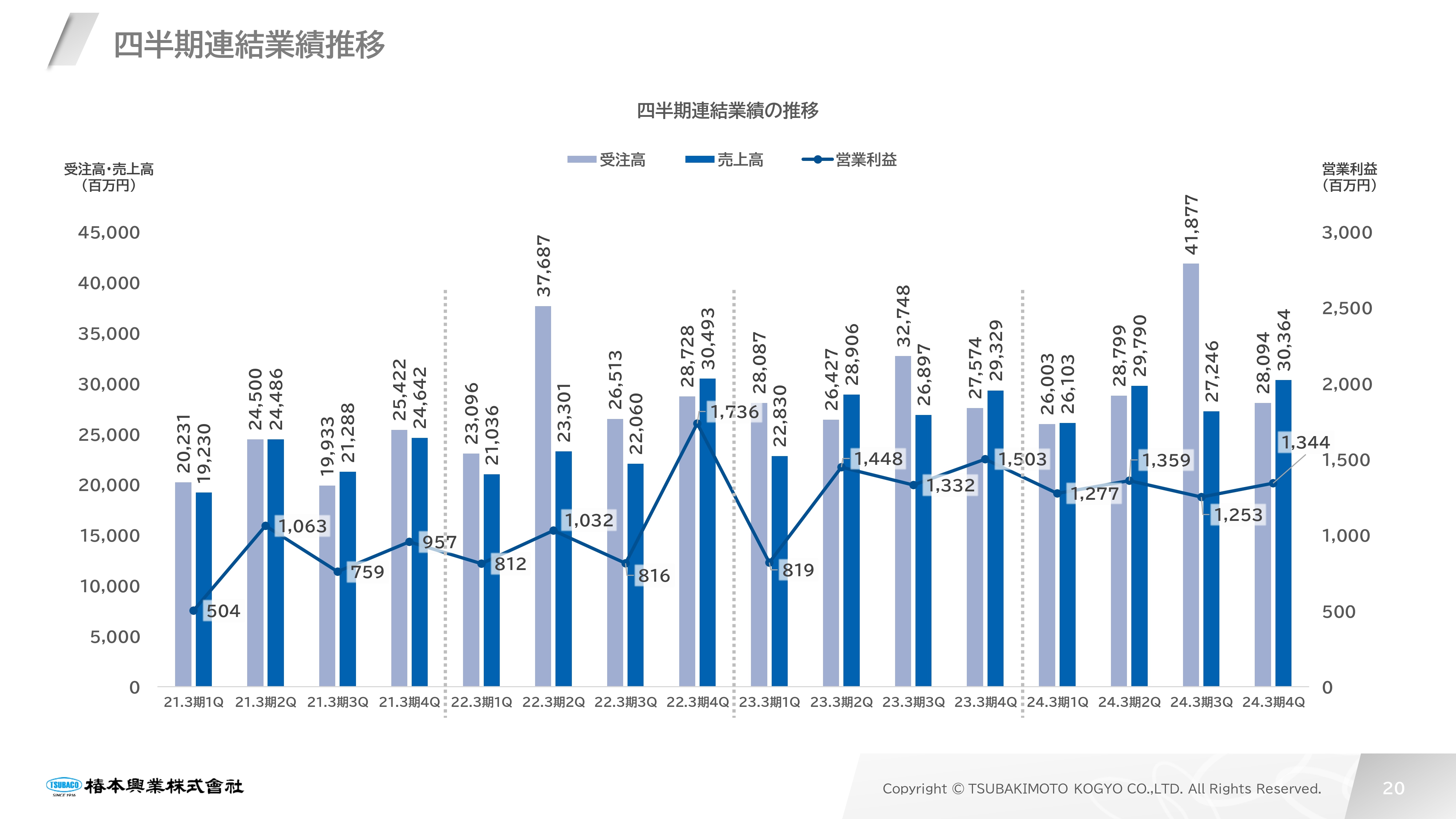

四半期連結業績推移

四半期ごとの業績推移です。受注高は大型プロジェクトの有無により多少の凹凸がありますが、スライド折れ線グラフで示した営業利益は堅調に推移しました。着実に稼ぐ力が高まってきています。

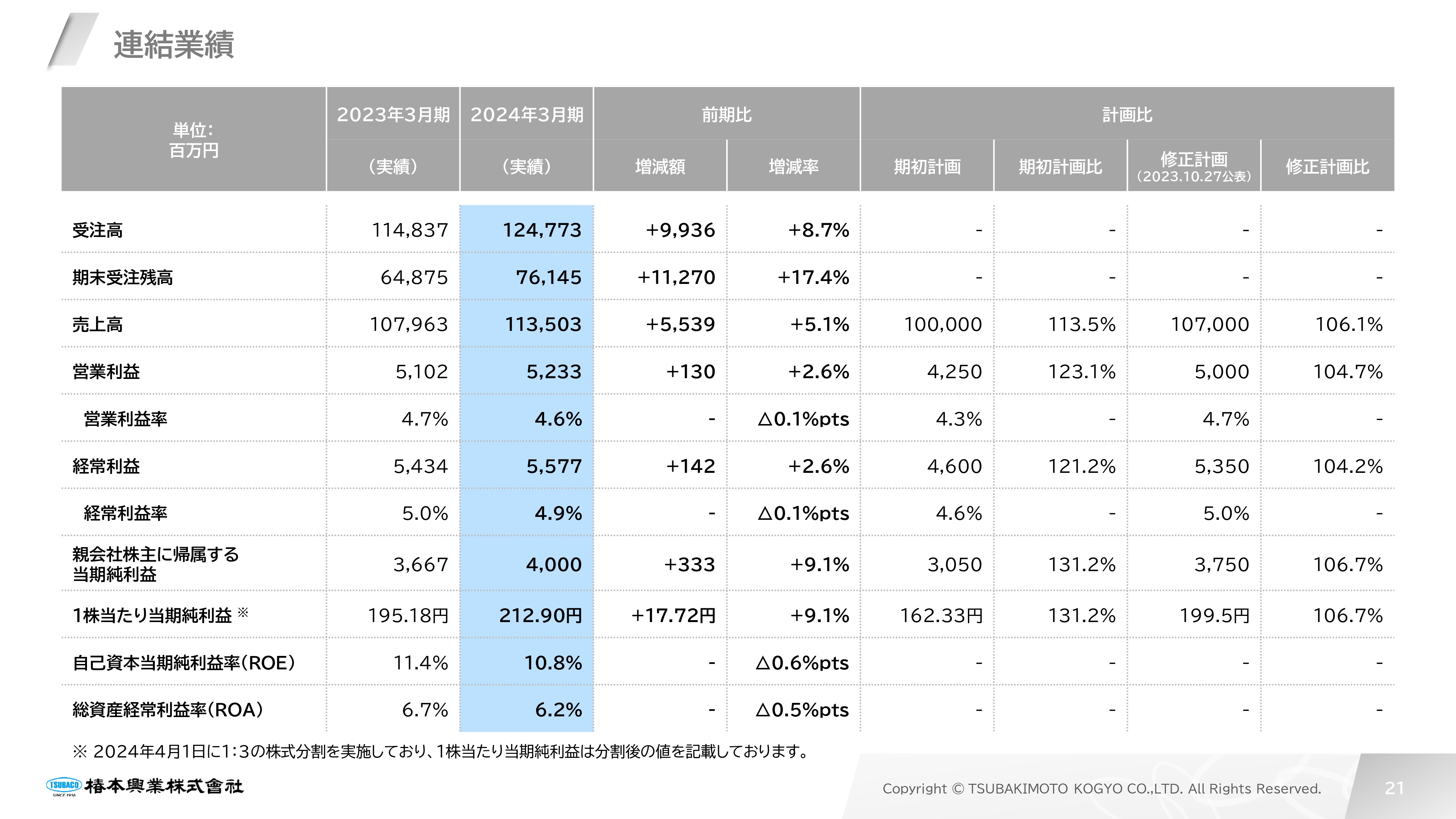

連結業績

連結業績の詳細についてご説明します。当社は2024年4月1日付で、1株につき3株の割合で株式分割を実施しました。スライドに記載の1株当たり当期純利益は、当該株式分割の影響を考慮した数字となっています。

連結業績は、売上高、利益ともに前期を上回り、期中に上方修正した業績予想も上回る結果で終わりました。

受注高は、前期比8.7パーセント増の1,247億7,300万円です。売上高は、前期比5.1パーセント増の1,135億300万円です。営業利益は前期比2.6パーセント増の52億3,300万円です。経常利益は、前期比2.6パーセント増の55億7,700万円です。当期純利益は、前期比9.1パーセント増の40億円です。

また、ROEは10.8パーセントとなり、ターゲットとしている10パーセントを超えることができました。

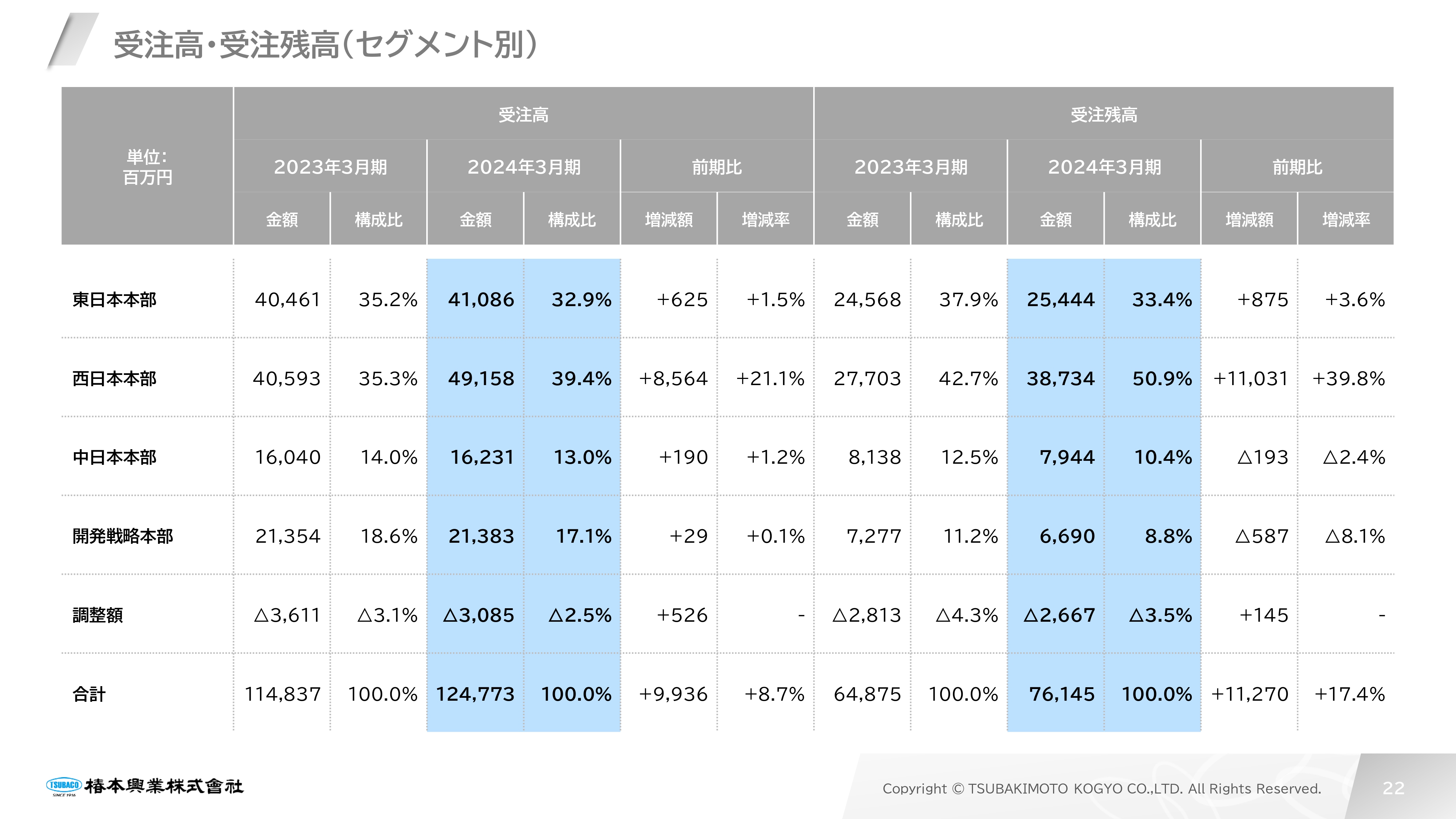

受注高・受注残高(セグメント別)

セグメント別の業績です。当社は国内を3地区に分けた地域本部制をとっており、地域の特性を捉えたきめ細かい営業が強みとなっています。

2024年3月期の連結受注高は、前期比8.7パーセント増の1,247億7,300万円と、こちらも過去最高を更新しました。西日本本部で大型プロジェクトを再度受注できたこともあり、大幅に増加しています。

これに伴い、連結受注残高は前期を大幅に上回る761億4,500万円となり、過去最高の受注残高を確保することができました。

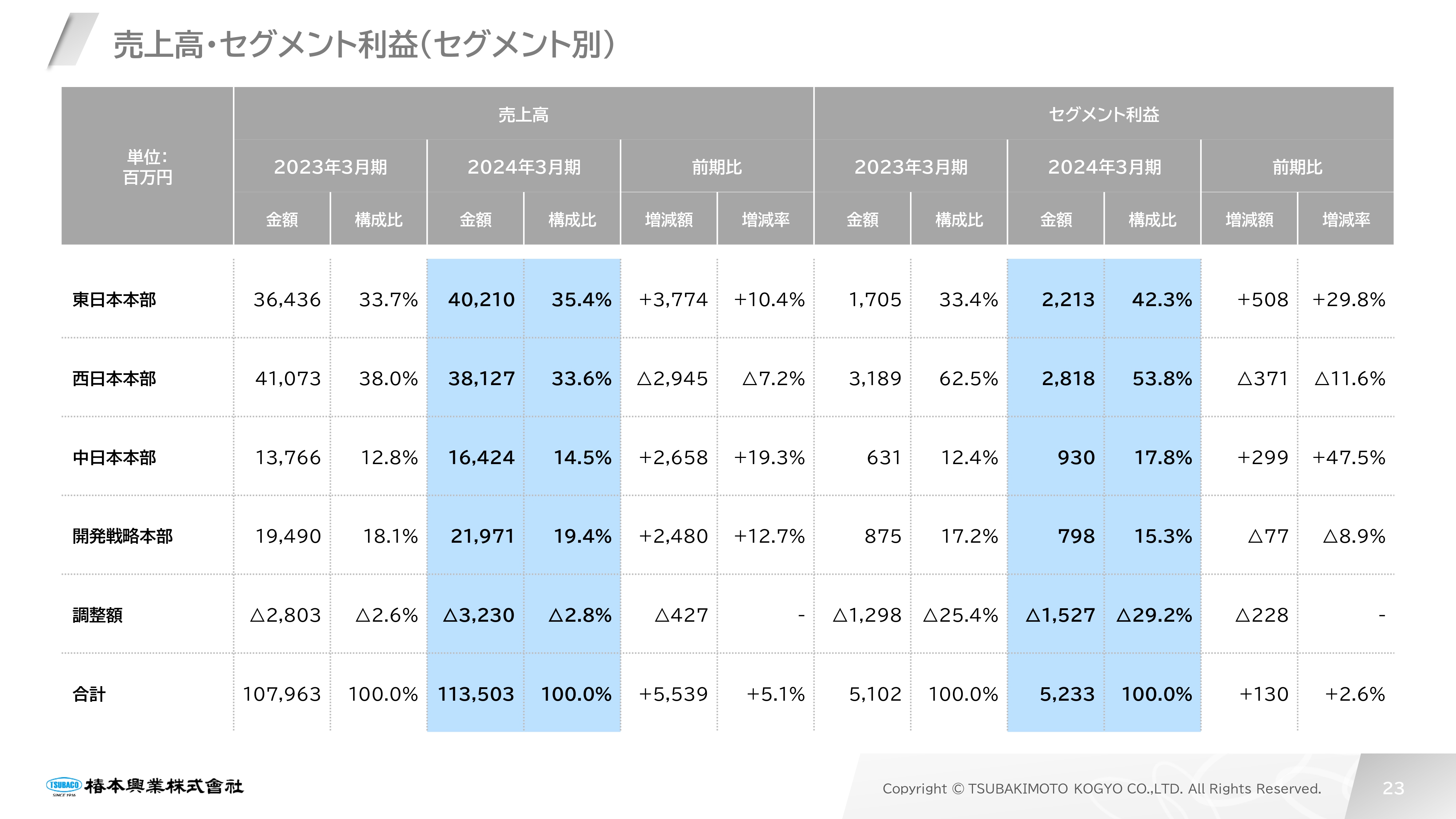

売上高・セグメント利益(セグメント別)

セグメント別の売上高と営業利益です。東日本本部は、一般産業・鉄鋼業界向けの動伝部品、エンジニアリング設備や物流・自動車設備の売上が増加し、増収増益となりました。

西日本本部は、一般産業・重工業向けの動伝部品が着実に増加した一方で、設備関連で前期に計上した大型プロジェクトの反動減があり、減収減益となりました。しかし、当期に再度受注できたこともあり、受注高と受注残高は大幅に増加しています。

中日本本部は、重工業・自動車関連向けの動伝部品、食品・自動車関連向けの設備装置の売上が好調となり、大幅な増収増益で着地しました。

開発戦略本部は、産業資材事業、海外子会社を中心とした海外事業、新規事業のセンシング事業を包括した部門です。当期は中国子会社の日系企業向け設備装置売上が増加し、産業資材事業とセンシング事業が堅調に推移したことにより、売上増となりました。

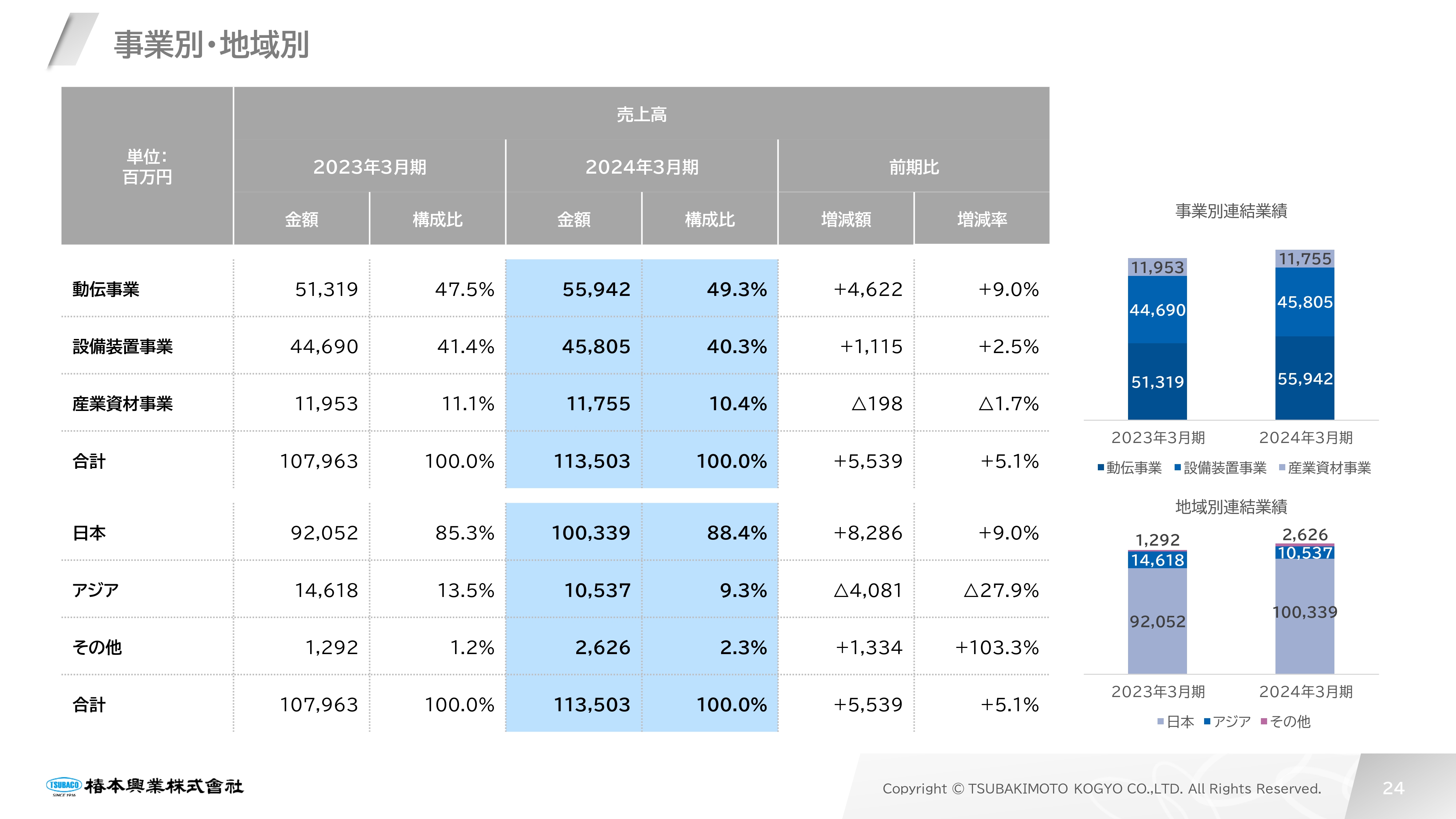

事業別・地域別

事業別・地域別の業績についてご説明します。動伝事業は、自動車部品・工作機械部品を中心に一般産業・重工業向けの部品販売も増加し、売上を拡大しています。

設備装置事業は、自動車・物流・食品業界向けの設備装置売上が着実に増加しました。産業資材事業は、新型コロナウイルスによる介護・衛生関連商品の需要が一巡したこともあり、前期並みにとどまりました。

連結貸借対照表 (単位:百万円)

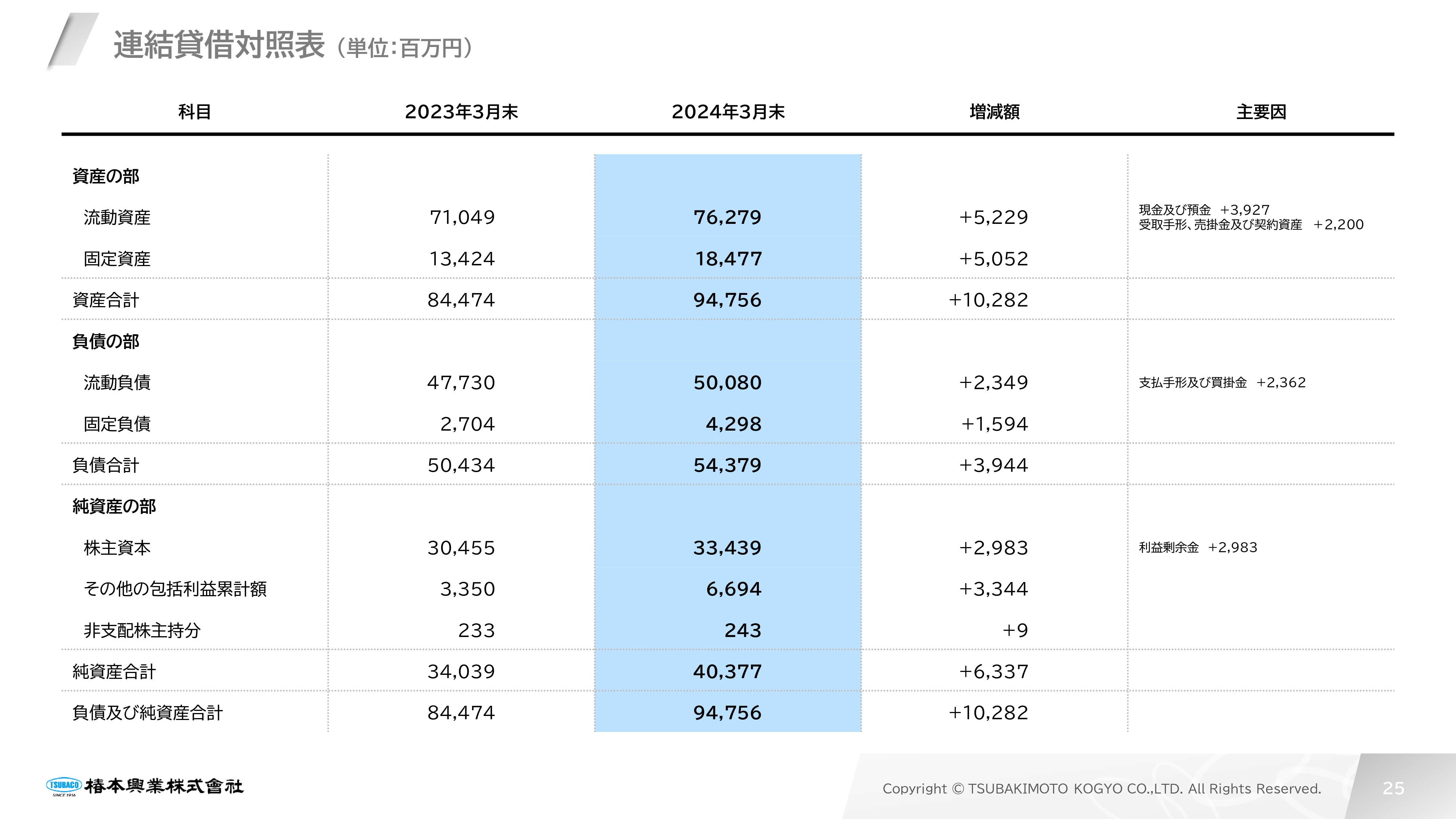

連結貸借対照表についてご説明します。2024年3月末の資産合計は947億5,600万円と、前期末から102億8,200万円増加しました。主な要因は、現預金、営業債権の増加です。

負債は前期末比で39億4,400万円、純資産は63億3,700万円増加しました。その結果、自己資本比率は42.4パーセントと高い財務安全性を維持できています。

キャッシュ・フローの状況(単位:百万円)

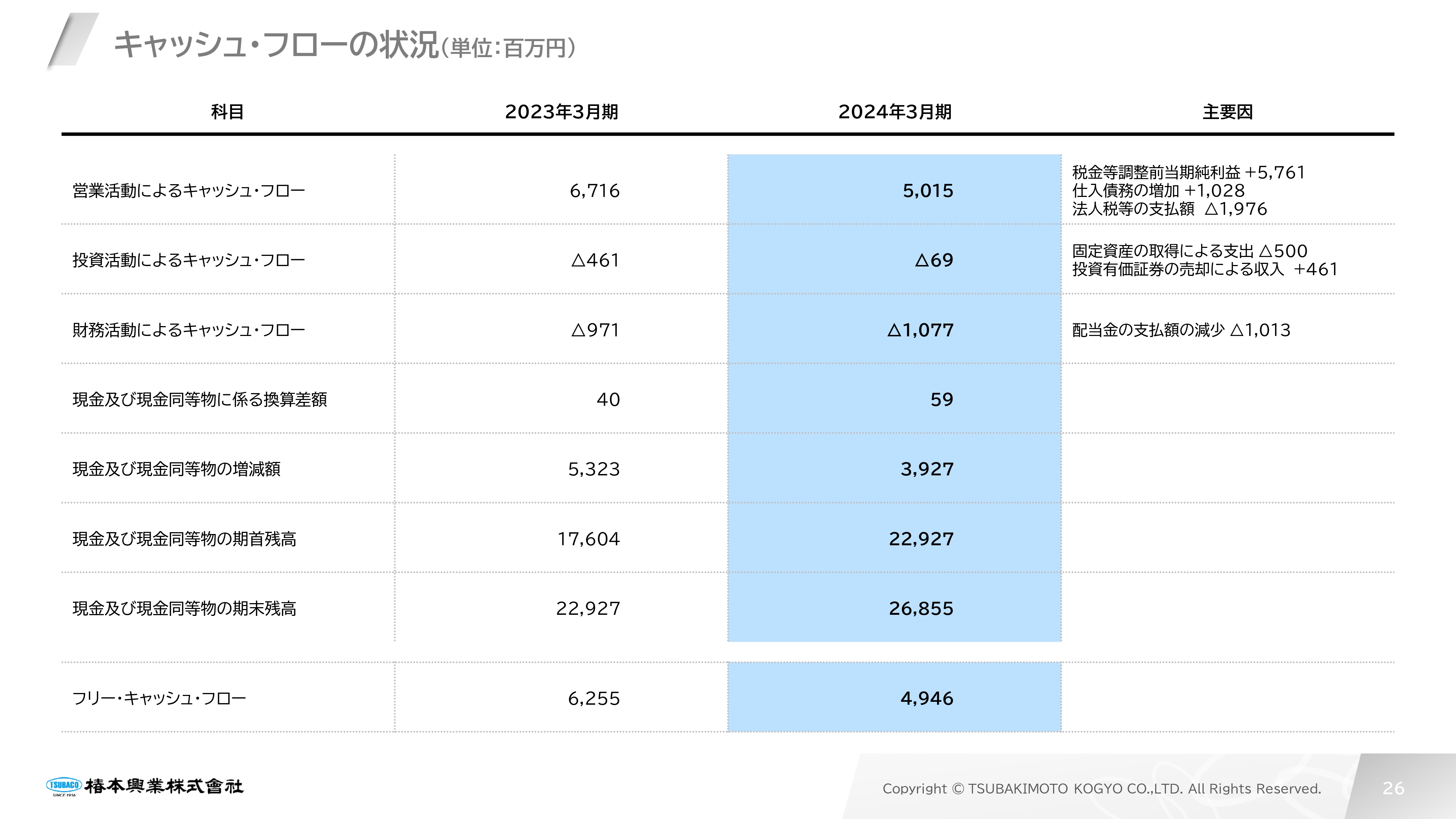

キャッシュ・フローの状況です。営業活動によるキャッシュ・フローは、50億1,500万円の収入となりました。主な要因は、税金等調整前当期純利益の計上と仕入債務の増加です。

投資活動によるキャッシュ・フローは、主に固定資産の取得により5億円支出し、投資有価証券の売却により4億6,100万円の収入があったことで、6,900万円の支出となりました。

財務活動によるキャッシュ・フローは、主に配当金の支払いにより10億7,700万円の支出となりました。

その結果、現金及び現金同等物の期末残高は268億5,500万円となり、前期末に比べて39億2,700万円増加しました。

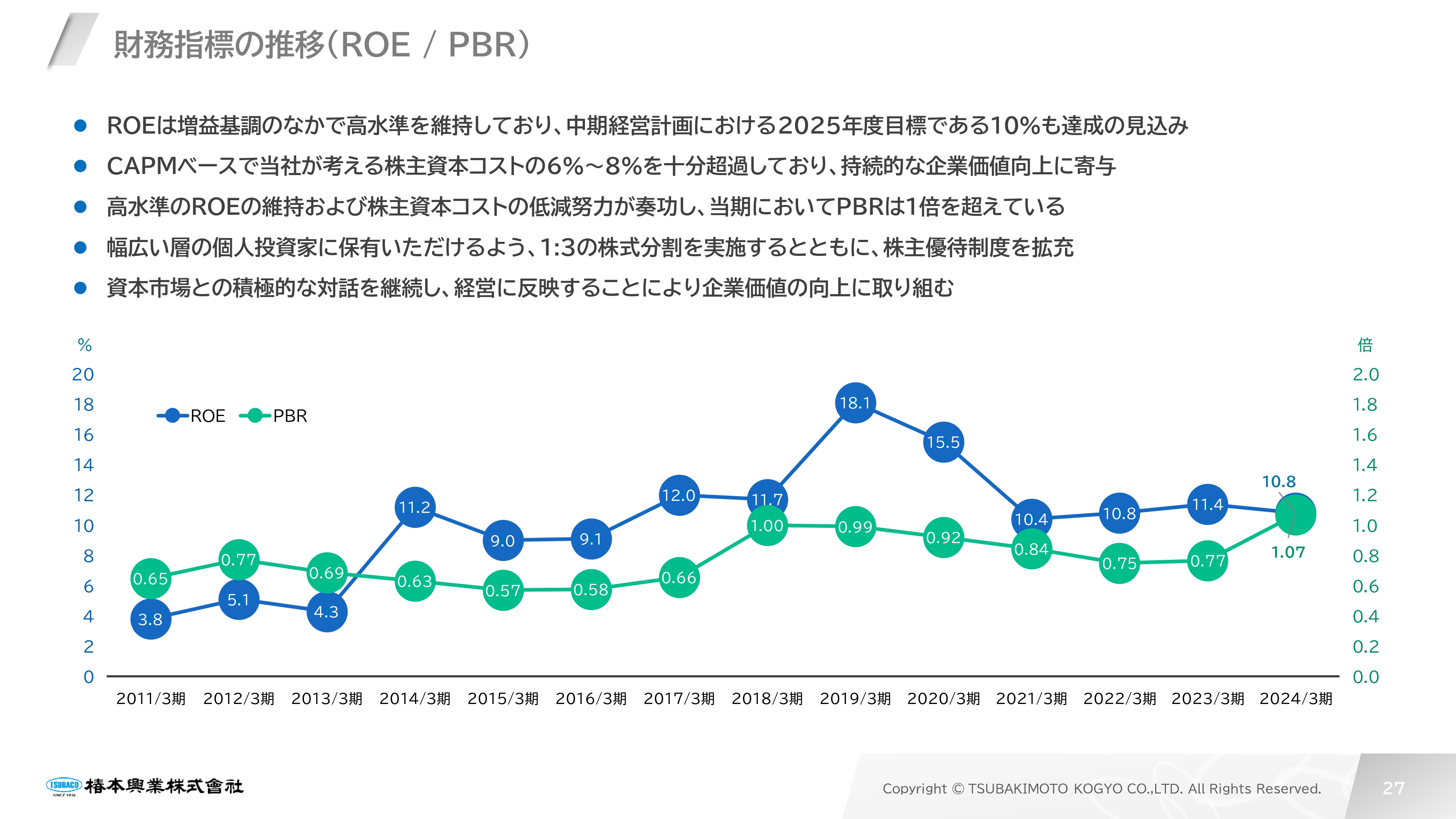

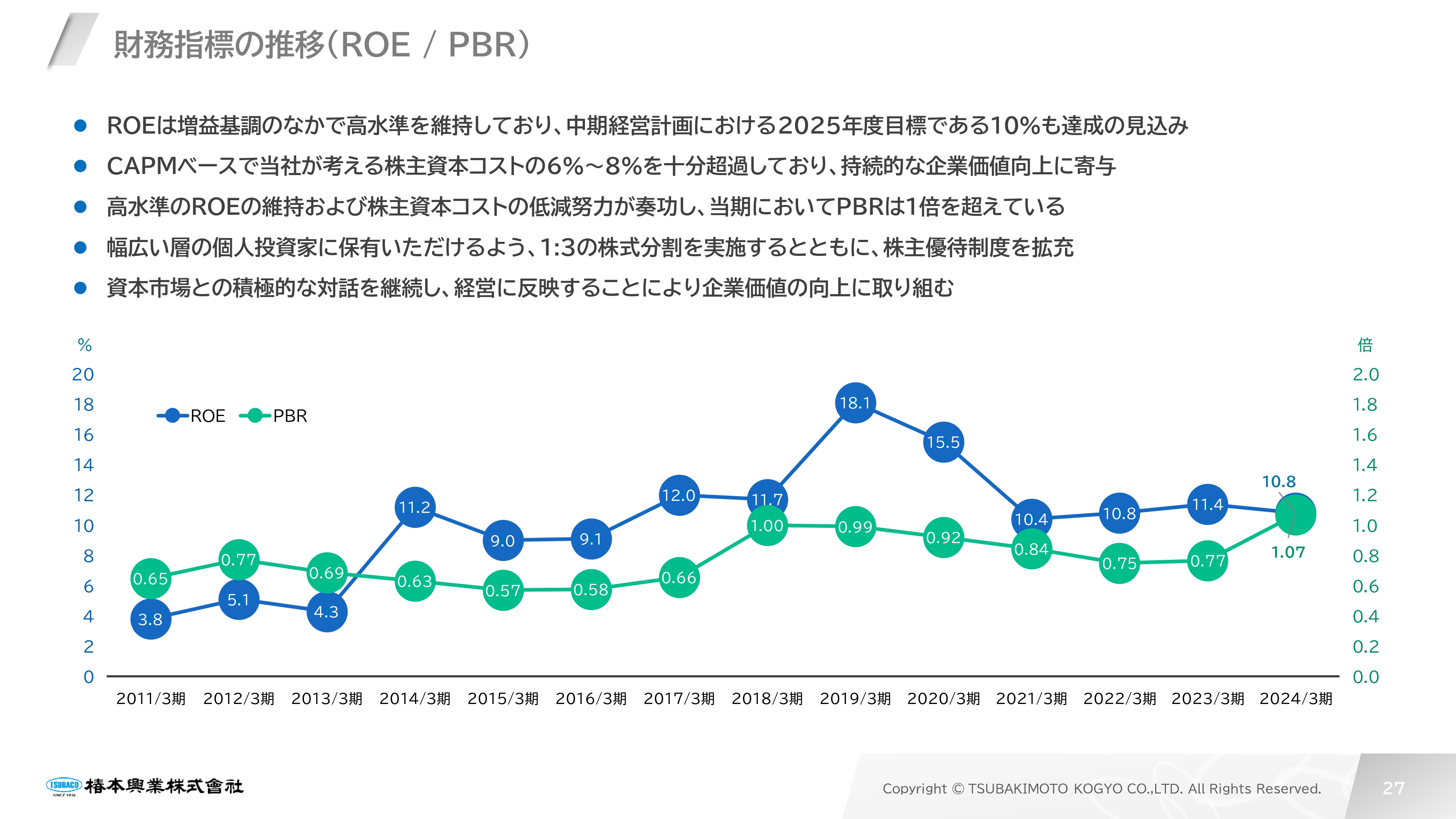

財務指標の推移(ROE / PBR)

財務指標の推移です。ROEは目標の10パーセントを維持できており、当社が認識している株主資本コストを超えて推移していますが、PBRは当期に1倍を超えたところです。

さらなる企業価値向上に向け、高水準のROEを維持しながら、IRの強化や株主還元、資本効率性の向上に取り組んでいきます。

中期経営計画の進捗状況

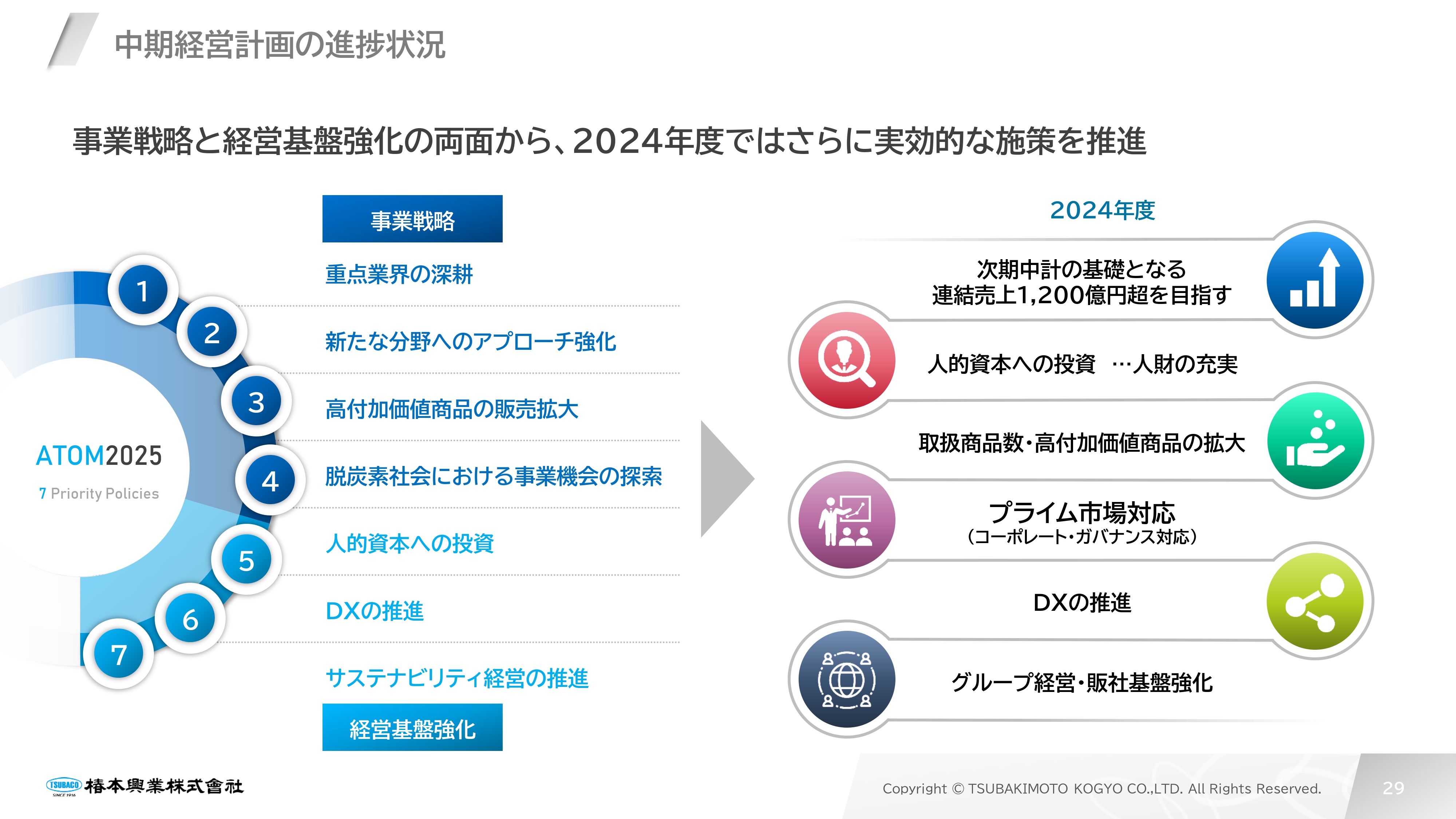

香田:ここからは、昨年公表した中期経営計画「ATOM2025」の進捗状況と、2025年3月期の連結業績計画についてご説明します。

新中期経営計画では、事業戦略と経営基盤強化の両面から重点施策を策定し、この1年推進してきました。その振り返りを踏まえ、今年度の重点課題を設定しています。

最重要課題は、人的資本と捉えています。特に、人財の充実に向けた人事制度の刷新をはじめ、さまざまな施策を推進していきます。加えて、商品開発と販売会社の基盤強化を図り、グループ経営を強化することによって、売上高1,200億円超えへの基礎を固めていきます。

重点施策の進捗状況

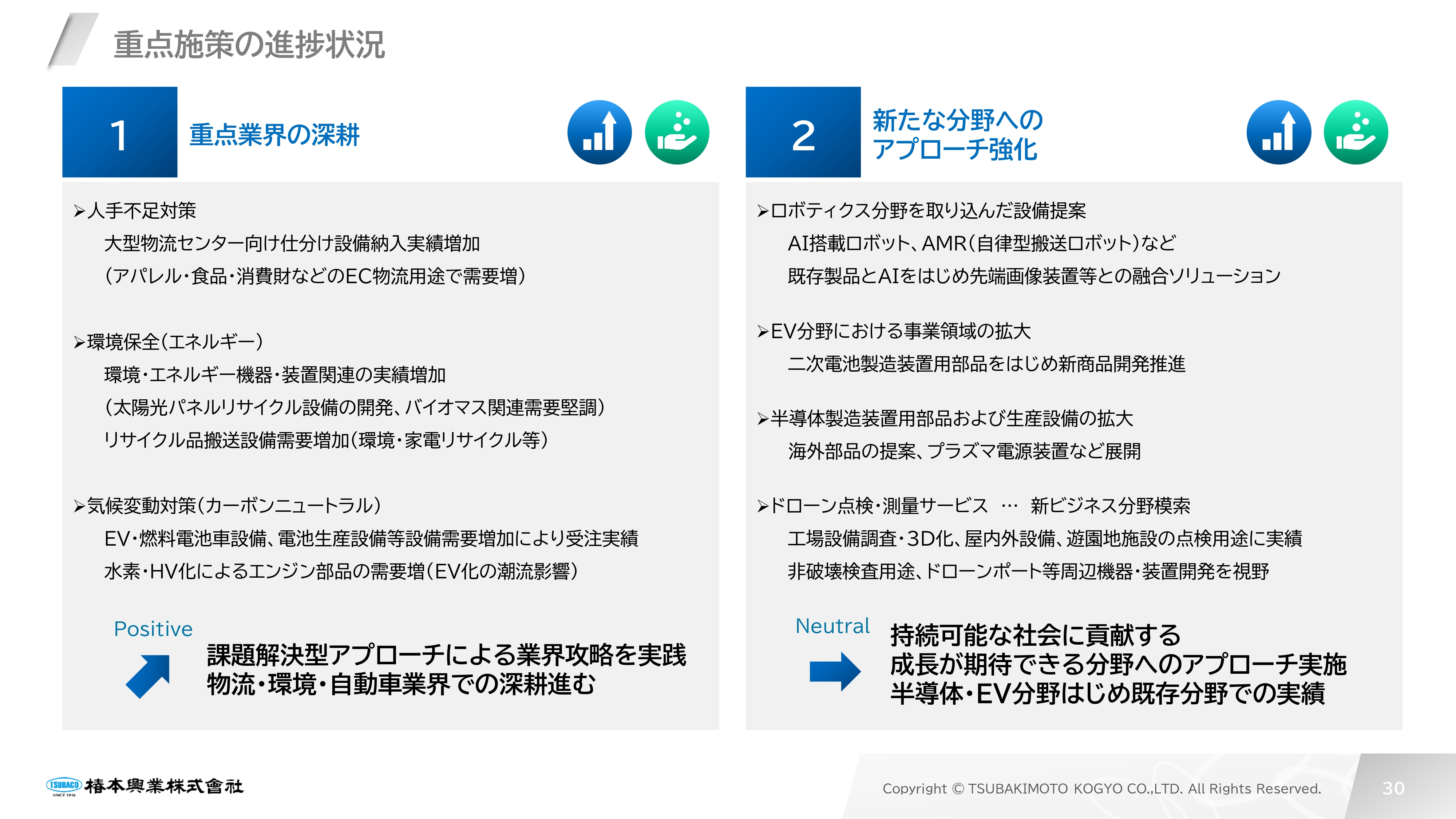

重点施策の進捗状況をご説明します。

1つ目の「重点業界の深耕」についてです。人手不足による自動化ニーズが高まり、物流や食品・自動車業界の実績が大幅に増えました。また、環境保全や気候変動対策への投資に必要な部品や設備の需要も、開発案件を含めて需要が拡大しています。

課題解決型アプローチによる業界攻略を実践したことにより、物流・環境・自動車業界への深耕はさらに進んだものと考えています。

2つ目の「新たな分野へのアプローチ強化」についてです。成長が期待できる分野と位置づけた半導体生産設備やロボティクス、EV分野へ注力し、新たなビジネス分野へのアプローチを進めてきました。

しかしながら、今はまだ既存分野への実績に限定されています。あらためて今年度の重要課題と認識し、スピード感を持って新分野へのアプローチを加速させていきます。

重点施策の進捗状況

3つ目の「高付加価値商品の販売拡大」についてです。半導体不足の影響で日本製の制御機器などの調達が困難となる中、特定用途での代替品の輸入により供給責任を果たしてきました。同時に、欧州等の高品質な製品を輸入し、取扱商品を拡充しています。

さらに、社会の要請に応える先端素材や自社ブランドである高付加価値商品の開発にも成功し、市場に投入しています。

4つ目の「脱炭素社会における事業機会の探索」についてです。CO2削減をはじめ、SDGsに貢献する商品の拡大に注力しています。その中でも、強力なマグネットを活用した非接触機器は、特に液晶分野など先端技術関連での実績が増加しています。

また、共同開発したEV用充放電装置「eLINK」は、需要が徐々に拡大しています。さらに自動車関連では、EVやハイブリッド向けに車載部品の需要が拡大しています。

重点施策の進捗状況

経営基盤強化における進捗状況をご説明します。

1つ目の「人的資本への投資」についてです。この1年は待遇面を中心に改善を図っており、2年連続で初任給の改定と、若年層の給与のベースアップを実施しました。その結果、全社ベースでの賃上げ率は4.4パーセント、組合員相当ベースでは6パーセントとなっています。

また、現状の残業時間は増加傾向にありますが、未来に向かって残業時間ゼロを目指し、働き方の検討と健康経営を推進していきます。

採用強化については、新卒および経験者の通年採用を実施し、必要な人材を確保しています。なお、障がい者雇用は法定雇用率を達成できるところまできています。

人材育成面では、DX人材育成をはじめとしたリスキリングを行えるようにeラーニングを活用し、これまでの研修制度も見直しています。今後も時代の要請を見据え、当社の未来に合った人事制度へ刷新しながら人的資本経営を推進していきます。

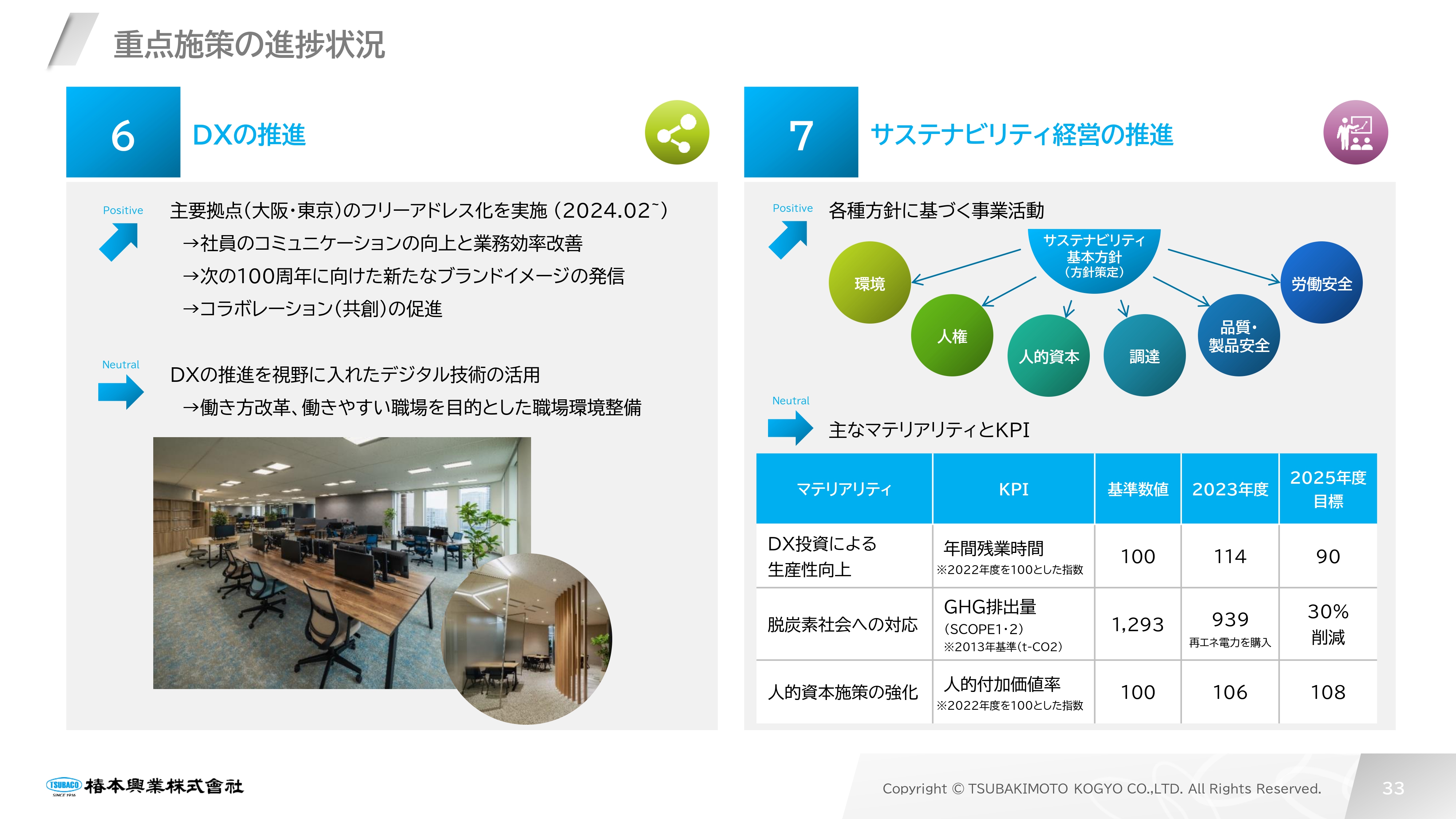

重点施策の進捗状況

「DXの推進」については、その一環として、大阪本社と東京本社のオフィスのフリーアドレス化を実施しました。ペーパーレス化の実現とコミュニケーションの向上を図り、デジタル技術も活用しながら業務効率の向上につなげています。

同時に、働き方改革や働きやすい職場を目的とした職場環境整備にもつながっていると考えています。今後は、さらなるDXの推進に取り組んでいきます。

「サステナビリティ経営の推進」については、中期経営計画の策定時に、サステナビリティ基本方針に則った各種方針を策定しています。加えて、マテリアリティに関連した主なKPIを設定しています。

GHG排出量および人的付加価値率は順調に推移していますが、年間の残業時間は、一時的な外部要因等により前年比で増加しました。

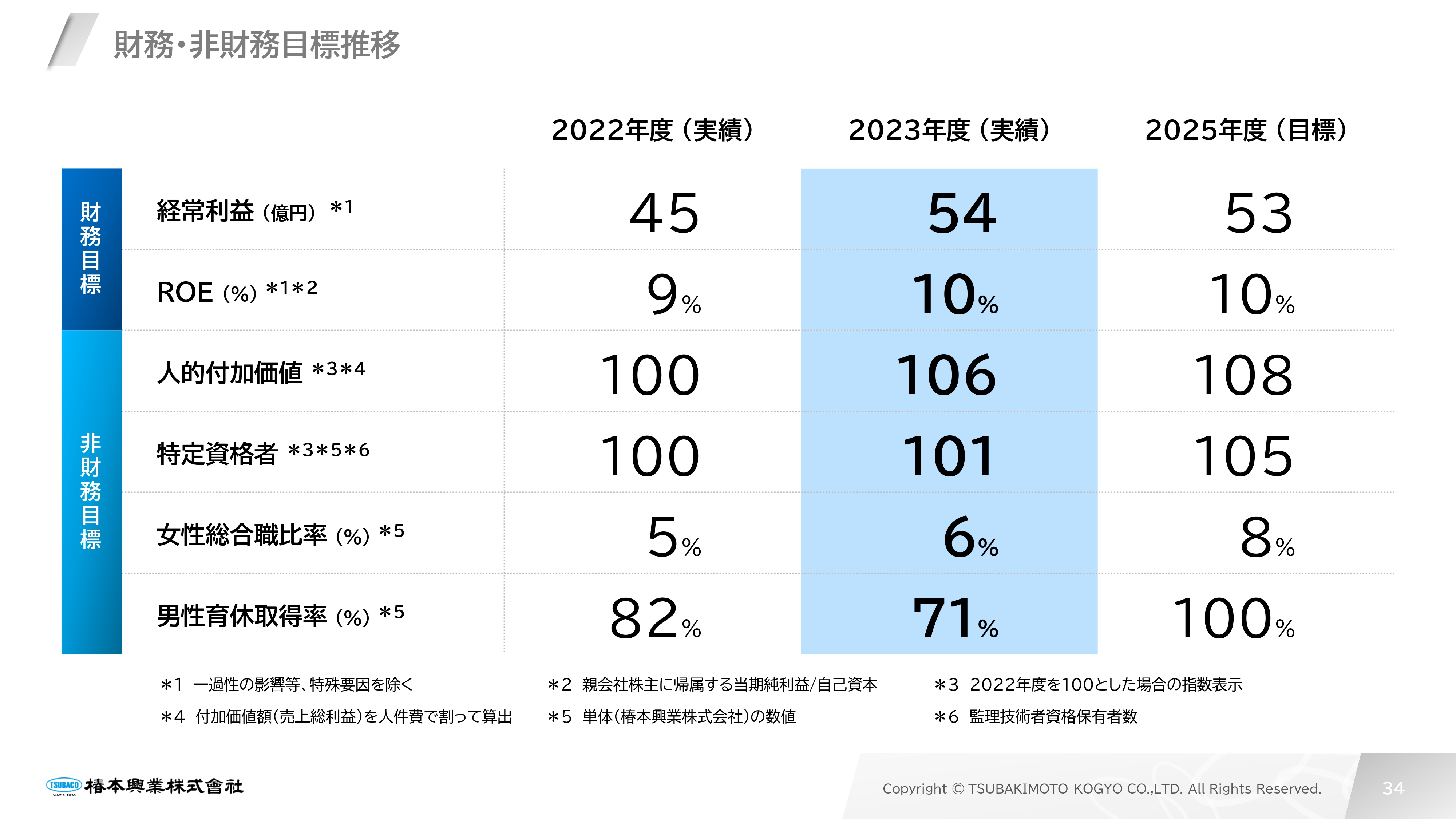

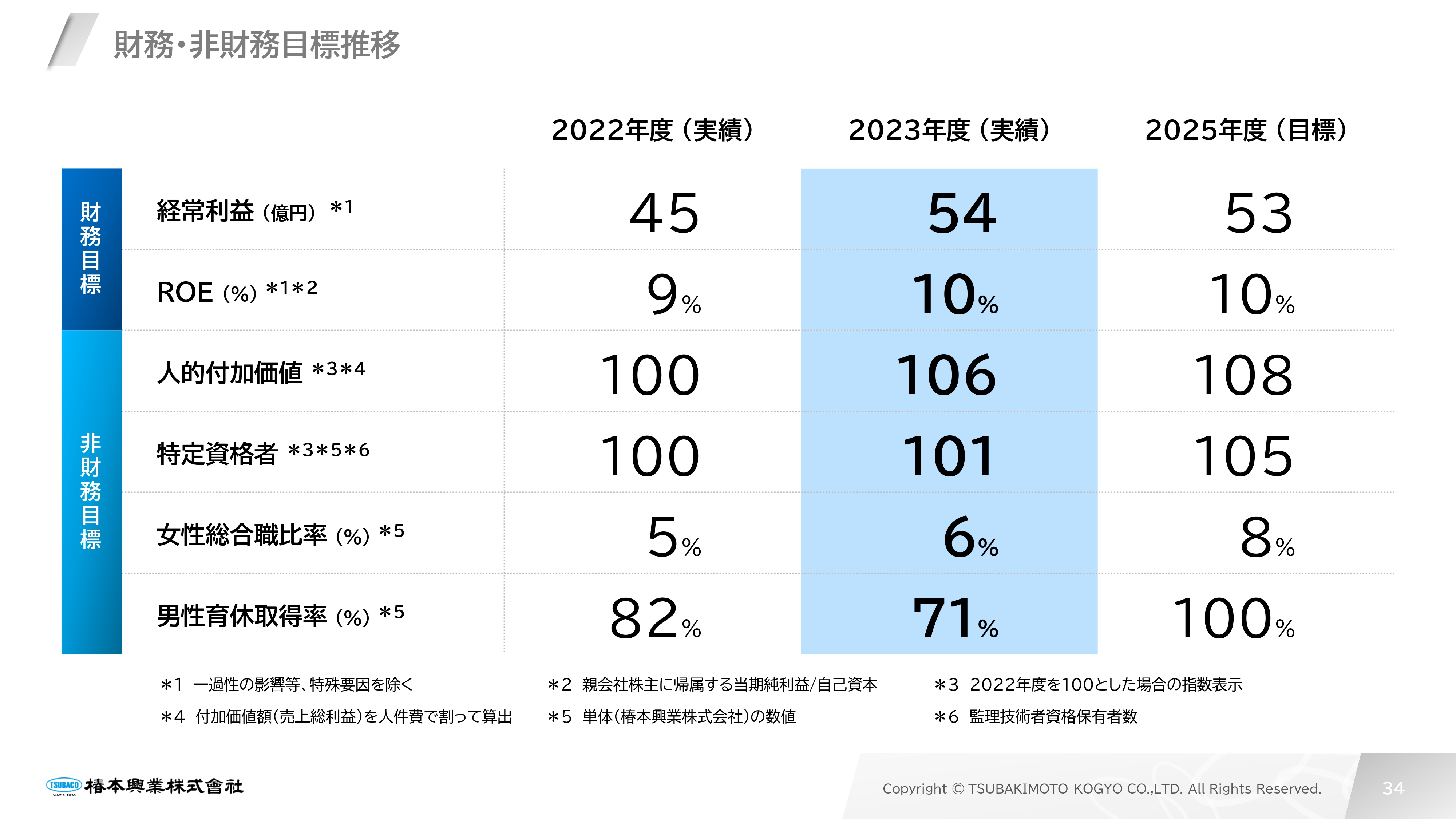

財務・非財務目標推移

中期経営計画における財務目標と非財務目標の進捗状況です。経常利益は54億円、ROEは10パーセントとなりました。こちらは、一過性の影響や特殊要因を除いた金額となっています。

中期経営計画に掲げた事業戦略を着実に推進しつつ、経営基盤強化に対する積極的な投資を行った結果、目標を超える着地となりました。今後も、高水準のROEを維持していきます。

非財務目標の人的付加価値率は、人件費以上に利益が大幅に増加したことで6ポイント上昇しました。また、当社特有の指標である特定資格者数についても、経験者採用等により増加しています。

人的資本に関する指標である女性総合職比率と男性育休取得率は、採用の多角化と管理職向け研修を継続して進めることで、中期経営計画最終年度の達成を目指していきます。

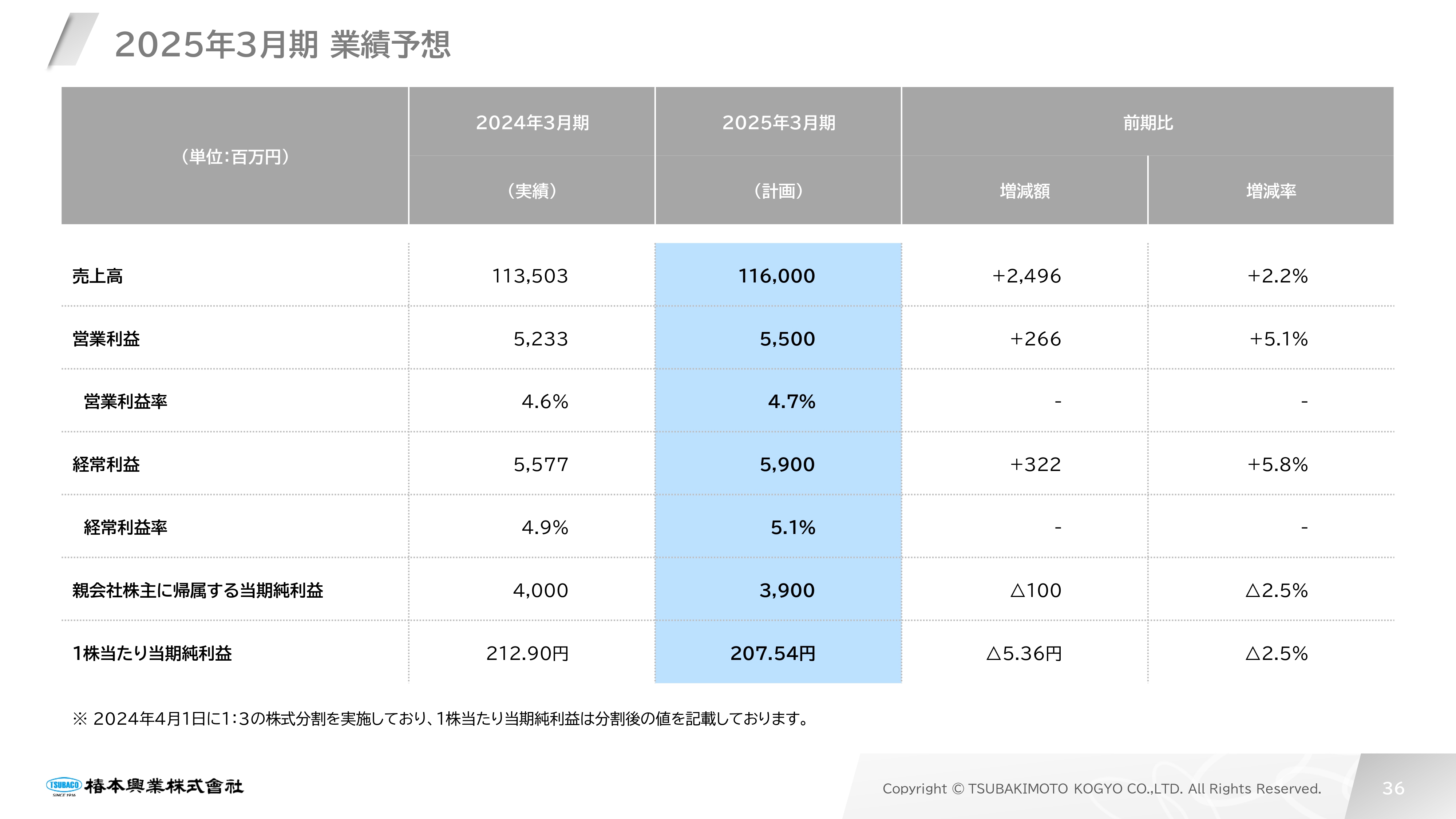

2025年3月期 業績予想

中期経営計画の2年目となる2025年3月期の業績予想についてご説明します。経済全体は、地政学的なリスクの高まりやインフレの継続により、不安定に推移すると考えています。しかし、このような状況下においても、当社は過去最高の受注残高を有しています。

納期予定などを総合的に判断した結果、通期の業績予想は売上高1,160億円、経常利益59億円としました。計画の前提として、昨年受注した新たな大型プロジェクトにおける工事進捗に応じた売上計上や、DX推進に伴うオフィスの改修費用などを考慮しています。

増収増益となる通期計画を必達するため、受注案件を着実かつ確実に納入します。同時に、地域特性に応じた積極的な営業活動と業界特性に合わせた最適な提案により、業績拡大にも努めていきます。

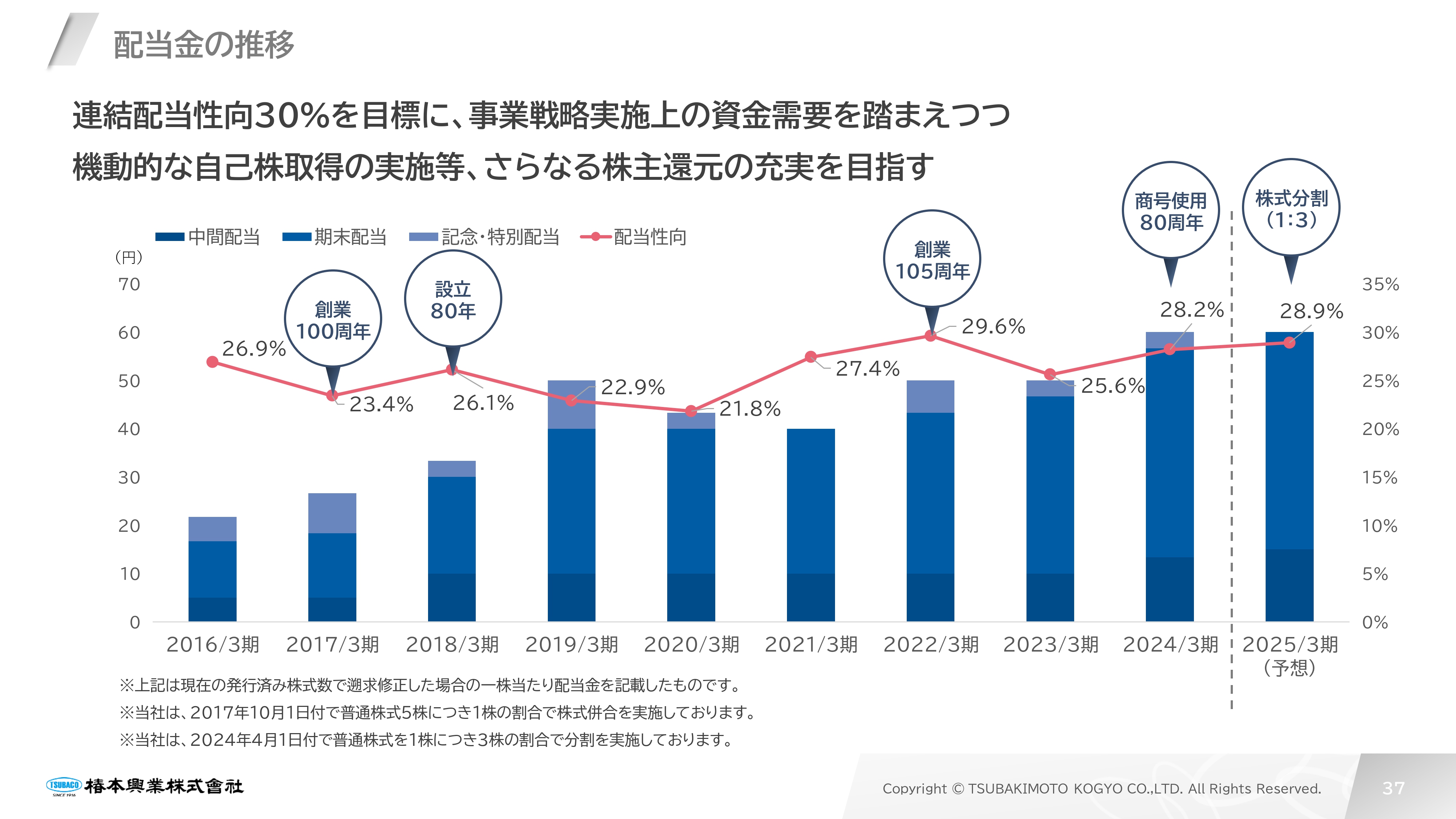

配当金の推移

配当金についてご説明します。当社は、2024年4月1日付で株式分割を行いました。スライドのグラフは、期間比較を容易にするために分割後の基準で遡及修正したものを示していますが、2024年3月期の配当金は実際の金額でご説明します。

期末配当金は、普通配当を20円増配し1株当たり130円としました。さらに、当社の商号使用開始80周年を記念して、記念配当を10円付加することにしました。これにより、中間配当の40円と合わせた年間配当は1株当たり180円となり、前期から30円増配となります。

2025年3月期の配当金は、分割後の金額で中間配当15円、期末配当45円の年間60円を予定しています。分割前の基準に換算すると、1株当たり180円になります。

当社は、連結配当性向30パーセントを目標に、期間損益に応じた適正な配当を安定かつ継続的に実施することを重視しています。もちろん、目標の損益を上回れば、積極的に株主還元を行っていきます。

IR活動強化(株主優待)

株主還元方針における株主優待とIR活動についてご説明します。株主のみなさまの日頃のご支援に感謝するとともに、当社株式への投資の魅力を高め、より多くの方に保有していただくことを目的として、年2回の株主優待制度を継続していきます。

2024年3月末を基準とする株主優待については、株式分割前の所有株式数に応じて実施します。株式分割後も、株主層の拡大を目的として、現行の株主優待制度の対象および内容を維持することにしました。今後、100株以上所有いただければ年2回の優待があります。

また、個人投資家のみなさまに向けては、当社をよくご理解いただき魅力を感じていただけるように、当社WebサイトのIR情報欄にページを新設しました。ぜひ「個人投資家の皆さまへ」のページをご覧ください。

ご説明は以上となります。本日は、椿本興業株式会社の2024年3月期決算説明会をご視聴いただき、誠にありがとうございました。

質疑応答:海外事業の取り組みと売上高比率について

司会者:「海外事業の取り組みと海外売上高比率を教えてください。今後、海外売上高を伸ばす予定はありますか?」というご質問です。

香田:海外事業については、国内事業と同一レベルのサービスとサポート体制にすることに加え、輸出関連だけではなく、特に台湾や米英・欧州からの輸入拡大を目指しています。将来的に、海外売上高を高めることは当然必要だと考えています。

現状の売上高比率は11.6パーセント、海外連結で7.1パーセントですが、最終的には20パーセントを目指したいと考えています。

質疑応答:業績目標の見直しについて

司会者:「中期経営計画の業績目標を1年目で達成したようですが、数値目標の見直しは行わないのでしょうか? 今後の業績のイメージについて教えてください」というご質問です。

香田:創業110周年となる次期中期経営計画のスタート時には、売上高1,200億円超、経常利益60億円超となることをイメージしています。

現在の経済不透明感等を考慮して、現状では見直しをする予定はありません。しかし、今期と来期の業績推移を見極めて予想より上回る状況になれば、上方修正も検討していきたいと考えています。

質疑応答:株式分割後の株主優待について

司会者:「株式分割後の株主優待について、詳しく教えてください」というご質問です。

春日部:当社は、2024年4月1日付で1株につき3株の割合で株式分割を実施しました。投資金額を引き下げることにより、個人投資家のみなさまに投資しやすい環境を整えることができ、株式の流動性向上につながると考えています。

株主優待については、分割前は、100株保有している株主に対して「QUOカード」1,000円分を年2回贈呈していました。分割後は、株式分割によって所有株式数が3倍の300株になり、3,000円を年2回贈呈することになります。

優待内容を維持することで、今後新たに100株所有される株主も優待対象となるため、実質的には制度の拡充になっています。

質疑応答:円安による為替影響と海外商材の収益性について

司会者:「円安傾向における為替の影響と海外商材の収益性を、どのように考えればよいのか教えてください」というご質問です。

香田:当社の海外取引は、大半が円建てとなっています。為替の変動について、直接的な影響はあまり受けません。一つひとつの取引は丁寧に為替予約などを行っているため、こちらも大きな影響はないと考えています。

しかしながら、国内外のお客さまの中に為替影響を受けるビジネスがある場合は、お客さまの業績が悪化した際に、間接的に当社も影響を受けることは考えられます。

質疑応答:人材の確保と育成について

司会者:「人材の確保と育成について教えてください。特にDX人材への具体的な取り組みをお聞かせください」というご質問です。

春日部:当社の競争力を強めて生産性を向上するためには、多様で有能な人材を採用することに加え、社員一人ひとりの能力を高めて最大限に発揮することが重要だと考えています。

そのため、女性の総合職をはじめとした多様な人材を採用するべく、新卒の通年採用や経験者採用に力を入れ、採用方法の多角化を進めていきます。また、部門ごとの社員に必要なスキルアップのためのリスキリング制度を導入し、DXの推進に対応できる人材の育成に努めていきたいと考えています。

質疑応答:同業他社との差別化について

司会者:「事業ポートフォリオにおける各事業の強みについてご説明がありましたが、同業他社との差別化についても教えてください」というご質問です。

香田:当社のようにエンジニアリング力に強みを持っている会社は、機械商社では比較的類を見ないと考えています。当社の事業は大きく3つあります。1つ目の動伝事業は、ブランド力や商社力、販売チャネルなどを活かしてビジネスを行っています。

2つ目の設備装置事業では、他社にない技術室や施工管理部門を有しており、強みを活かした技術提案を行っています。3つ目の産業資材事業では、ニーズに合わせた開発を特徴としたビジネスを展開しています。こちらは、長年培った経験と実績によるものです。

これらの特徴は、どちらかと言えば機械専門商社よりもメーカーの機能に近いため、同業他社との差別化につながっていると自負しています。

質疑応答:現在の株価やPBRについて

司会者:「現在の株価やPBRについて、どのように現状を分析しているのでしょうか?」というご質問です。

春日部:当社のPBRは、2023年末では1.07倍と1倍を超えました。しかし、直近5年間の平均は0.87倍と1倍を下回っています。

これは、現在の収益性は十分にあるものの、この収益性が将来にわたり長期的に維持され、成長につながっていくという市場からの信頼や評価が十分に得られていないことが要因だと考えています。加えて、当社の開示や情報発信が、成長ストーリーとして市場の評価を得るに至っていないためと分析しています。

このような課題を踏まえ、株価の上昇に向けて収益力を高めることでROEを高水準で維持し、さらなるIR活動の強化に取り組んでいきたいと考えています。

質疑応答:IR活動強化に関する取り組みについて

司会者:「IR活動強化に関する具体的な取り組み状況と、今後の取り組みについて教えてください」というご質問です。

香田:当社は毎年5月か6月に、機関投資家と個人投資家、アナリストを対象にした決算説明会をWebでライブ配信しています。

そして年に1回、個人投資家向けの会社説明会にデジタル出展をしています。また、必要に応じて、国内外の機関投資家のみなさまとミーティングを実施するなど、IR活動に取り組んでいます。

さらに、自社のWebサイトからのIR発信やIR関連資料の充実にも努めており、積極的な情報開示に取り組んでいます。来年度に計画している統合報告書の発刊など、今後もIR活動と株主との対話の充実に努めていきたいと考えています。

この銘柄の最新ニュース

椿本興のニュース一覧- 本日の【上場来高値更新】 住友鉱、フジクラなど148銘柄 今日 20:10

- 本日の【上場来高値更新】 マクドナルド、旭化成など130銘柄 2026/02/24

- 今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 2026/02/21

- 本日の【上場来高値更新】 浜ゴム、IMVなど122銘柄 2026/02/19

- 高市政権「高圧経済」で刮目、インフレ長期化追い風の有望商社株7選 <株探トップ特集> 2026/02/17

マーケットニュース

- 対米投資候補として脚光再び、騰勢前夜の「アンモニア」関連株を追う <株探トップ特集> (02/25)

- 明日の株式相場に向けて=復活の鐘を鳴らすレアアース関連 (02/25)

- 25日香港・ハンセン指数=終値26765.72(+175.40) (02/25)

- 欧米為替見通し: ドル・円は伸び悩みか、円売り継続も高値では介入に警戒 (02/25)

おすすめ条件でスクリーニング

椿本興業の取引履歴を振り返りませんか?

椿本興業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。