東京計器、2Qは増収も原材料価格高騰等により減益 通期予想は下方修正するも年間配当は期初予定を維持

2023年3月期 第2四半期 決算発表のポイント

安藤毅氏:みなさま、こんにちは。東京計器の安藤でございます。それでは、2023年3月期第2四半期の決算についてご説明申し上げます。

まず最初に、2023年3月期第2四半期の決算概要です。売上高は前年同期比で増収となったものの、損益面では減益となりました。

増収の主な要因は、その他の事業に含まれる鉄道機器事業において主力の超音波レール探傷車の販売が増加し好調に推移したことや、船舶港湾機器事業における円安効果があったことです。

減益の主な要因は、原材料価格の高騰、及び防衛・通信機器事業での製品ミックスの変化により原価率が上昇したことです。ここで言う、製品ミックスの変化とは、当社は多様な事業を展開しているために原価率の低い製品から高い製品と、さまざまな製品を抱えており、その売上構成が毎年変化するため原価率が変動し、利益に影響を及ぼすことです。

一方で、受注残高は前年同期比22.2パーセントの増加と高水準となりました。

次に、2023年3月期の通期見通しです。船舶港湾機器事業での円安効果はあるものの、防衛・通信機器事業において部品の供給不足による来期以降への納期遅れが発生したことや、主に油空圧機器事業において想定以上の原材料価格高騰の影響による原価率が上昇したことから、2022年5月13日に公表した業績予想を下方修正いたしました。

今期に発生した高付加価値案件の繰り越しや現在取り組んでいる売価適正化効果の刈り取りは、来期以降に見込まれます。年間配当につきましては、今期の利益を期初予想に対し減益に修正いたしましたが、普通配当を5円増配した30円とする予定を維持いたします。

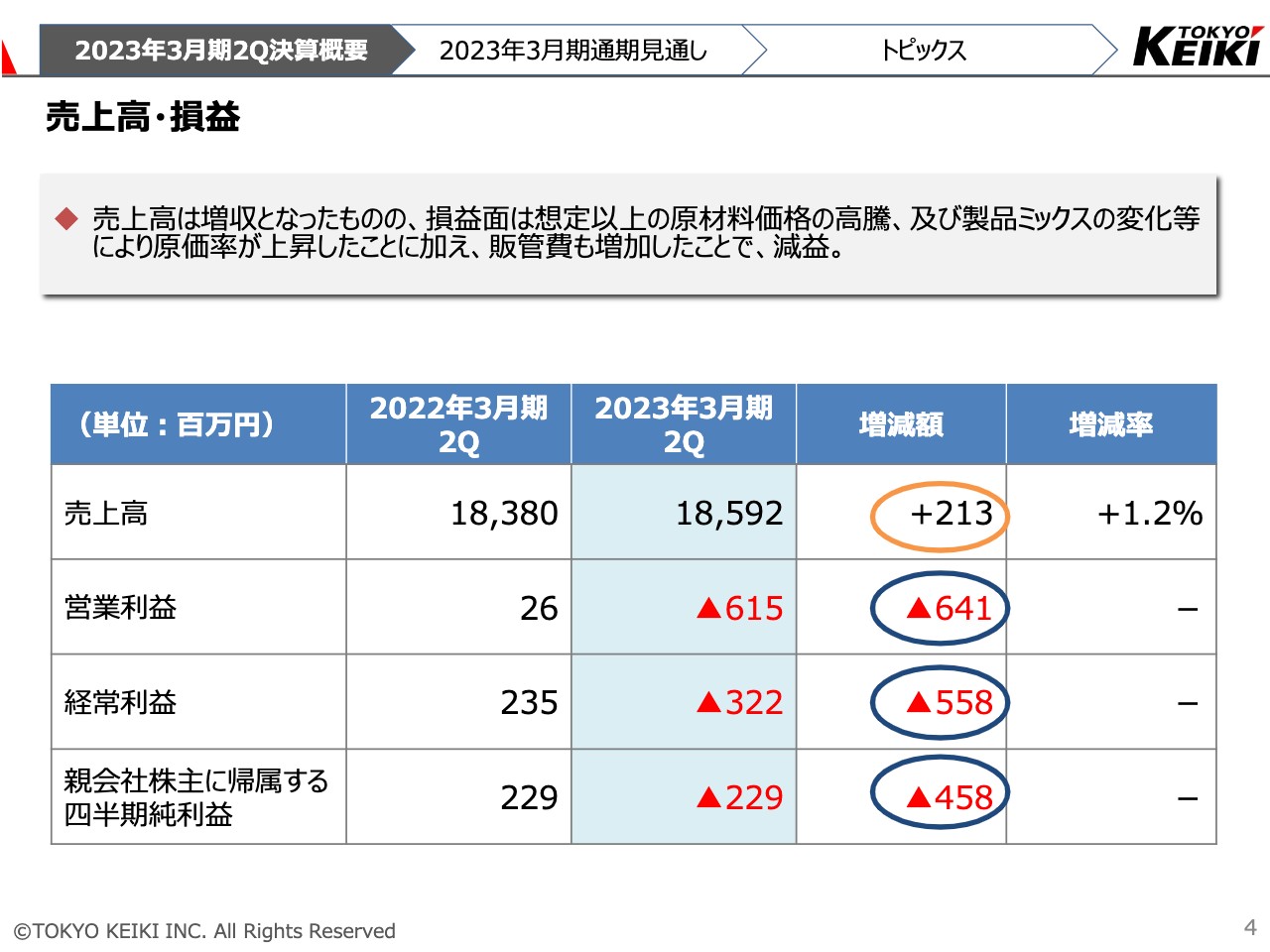

売上高・損益

2023年3月期第2四半期の実績です。売上高は185億9,200万円で、前年同期に比べ増収となりました。一方、営業利益は前年同期に比べ6億4,100万円減少し、6億1,500万円の損失となりました。

経常損失は3億2,200万円、親会社株主に帰属する当期純損失は2億2,900万円となりました。当期は想定以上の原材料価格の高騰、及び製品ミックスの変化などにより原価率が上昇したことに加え、販管費も増加したことで損失が拡大しました。

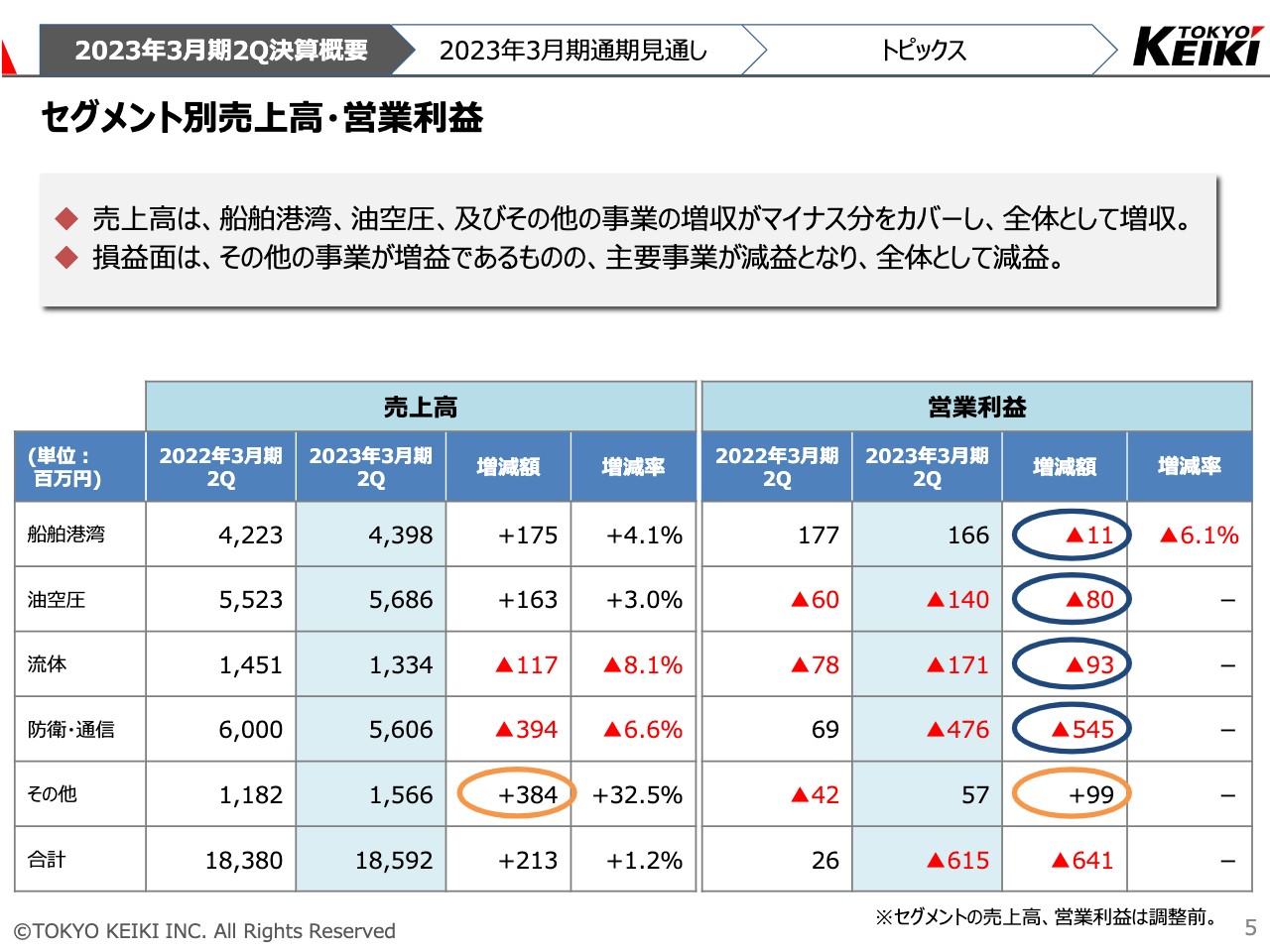

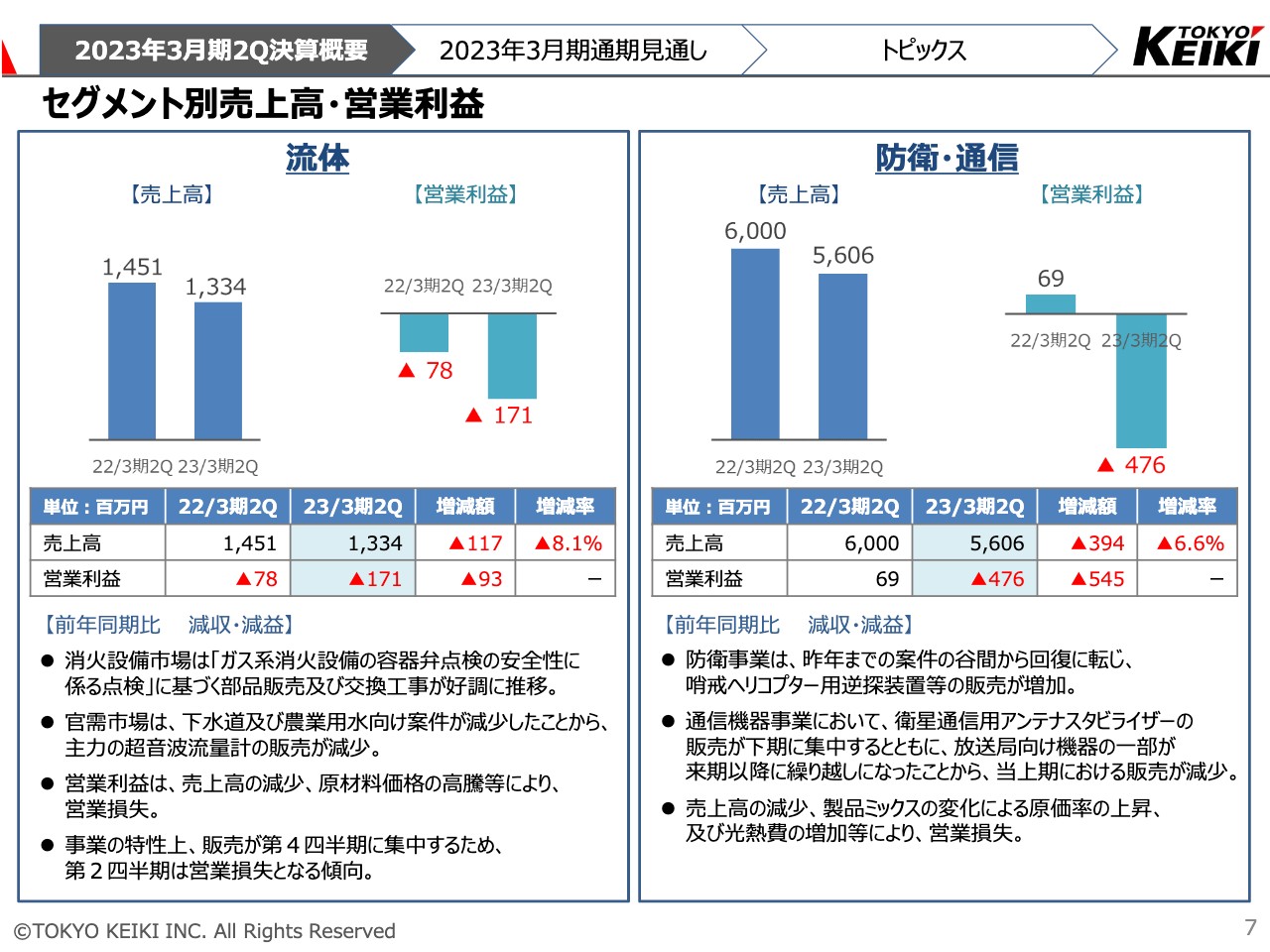

セグメント別売上高・営業利益

セグメント別についてご説明いたします。売上高は、船舶港湾機器事業、油空圧機器事業、及び鉄道機器事業を含むその他の事業の増収が、流体機器事業と防衛・通信機器事業のマイナス分をカバーし、全体として前年同期に比べ増収となりました。損益面では、その他の事業が増益であるものの、主要事業が減益となり、全体として減益となりました。

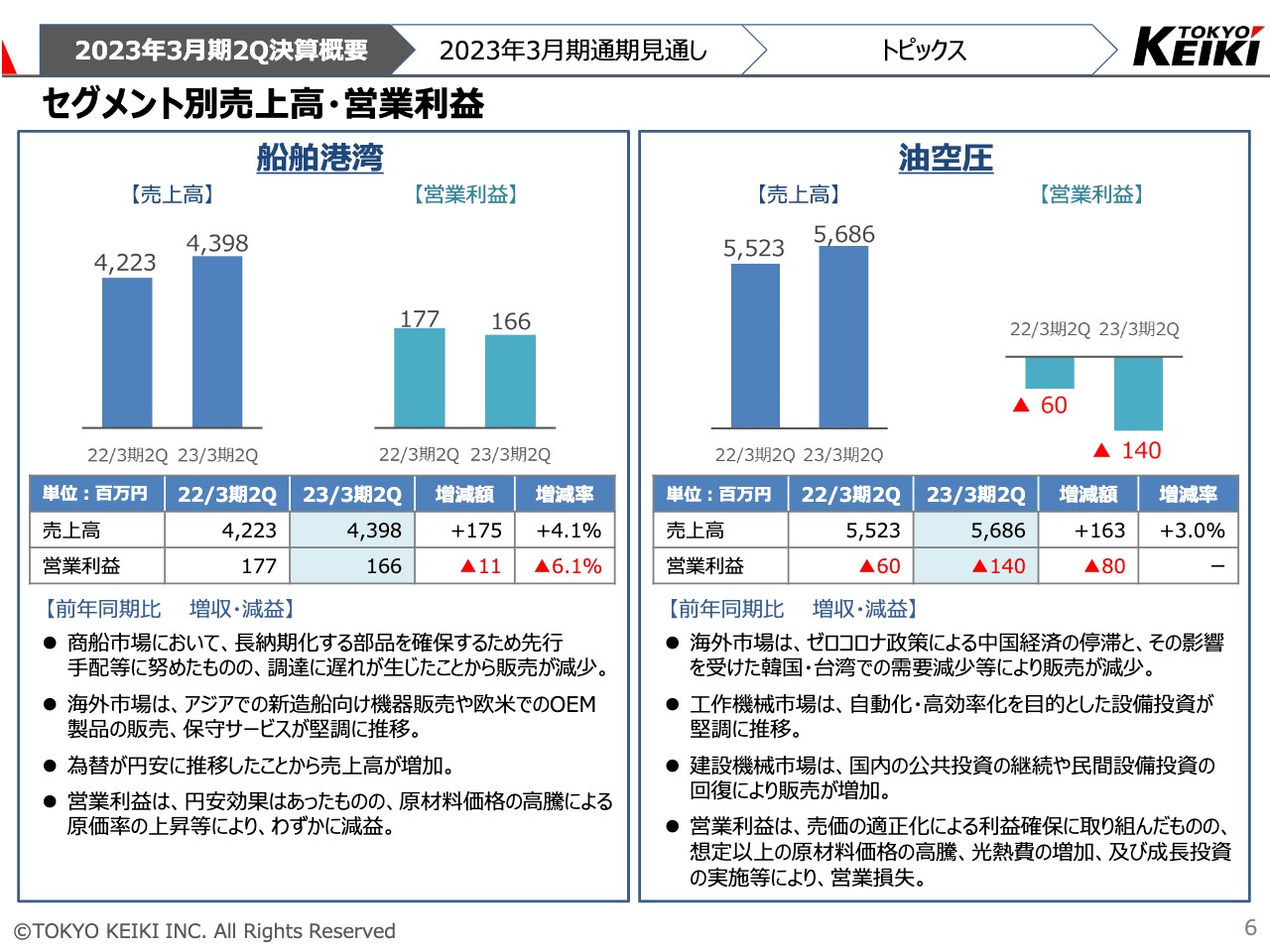

セグメント別売上高・営業利益

次に、セグメント別の詳細をご説明させていただきます。まず、船舶港湾機器事業につきましては、前年同期比で増収増益となりました。要因としては、商船市場において、長納期化する部品を確保するため先行手配などに努めたものの、調達に遅れが生じたことから生産が滞り、販売が減少しました。

一方で、海外市場においては、アジアでの新造船向け機器販売や欧米でのOEM製品の販売、ならびに保守サービスが堅調に推移したことに加え、為替が円安に推移したことから売上高が増加しました。営業利益は、円安効果はあったものの、原材料価格の高騰による原価率の上昇などにより、前年同期比で減益となりました。

油空圧機器事業につきましては、前年同期比で増収減益となりました。売上高につきましては、海外市場においてゼロコロナ政策による中国経済の停滞と、その影響を受けた韓国・台湾での需要減少などにより販売が減少しました。

一方で、工作機械市場においては、自動化・高効率化を目的とした設備投資が堅調に推移したことに加え、建設機械市場でも国内の公共投資の継続や民間設備投資の回復により販売が増加しました。

営業利益は、売価の適正化による利益確保に取り組んだものの、想定以上の原材料価格の高騰、光熱費の増加、及び成長投資の実施などにより営業損失となりました。

セグメント別売上高・営業利益

流体機器事業につきましては、前年同期比で減収減益となりました。売上高につきましては、消火設備市場において「ガス系消火設備の容器弁点検の安全性に係る点検」に基づく部品販売及び交換工事が好調に推移しました。

一方で、官需市場において、下水道及び農業用水向け案件が前年同期に比べ減少したことから、主力の超音波流量計の販売が減少しました。

営業利益は、売上高の減少、原材料価格の高騰などにより営業損失となりました。なお、官需製品が中心である本事業の特性上、販売が第4四半期に集中するため、例年、第2四半期は営業損失となる傾向にあります。

防衛・通信機器事業につきましては、前年同期比で減収減益となりました。売上高につきましては、防衛事業において昨年までの案件の谷間から回復に転じ、哨戒ヘリコプター用逆探装置などの販売が増加しました。

一方で、通信機器事業において、衛星通信用アンテナスタビライザーの販売が下期に集中するとともに、放送局向け機器の一部が来期以降に繰り越しになったことから、当上期における販売が減少しました。

営業利益は、売上高の減少、製品ミックスの変化による原価率の上昇、及び光熱費の増加などにより営業損失となりました。

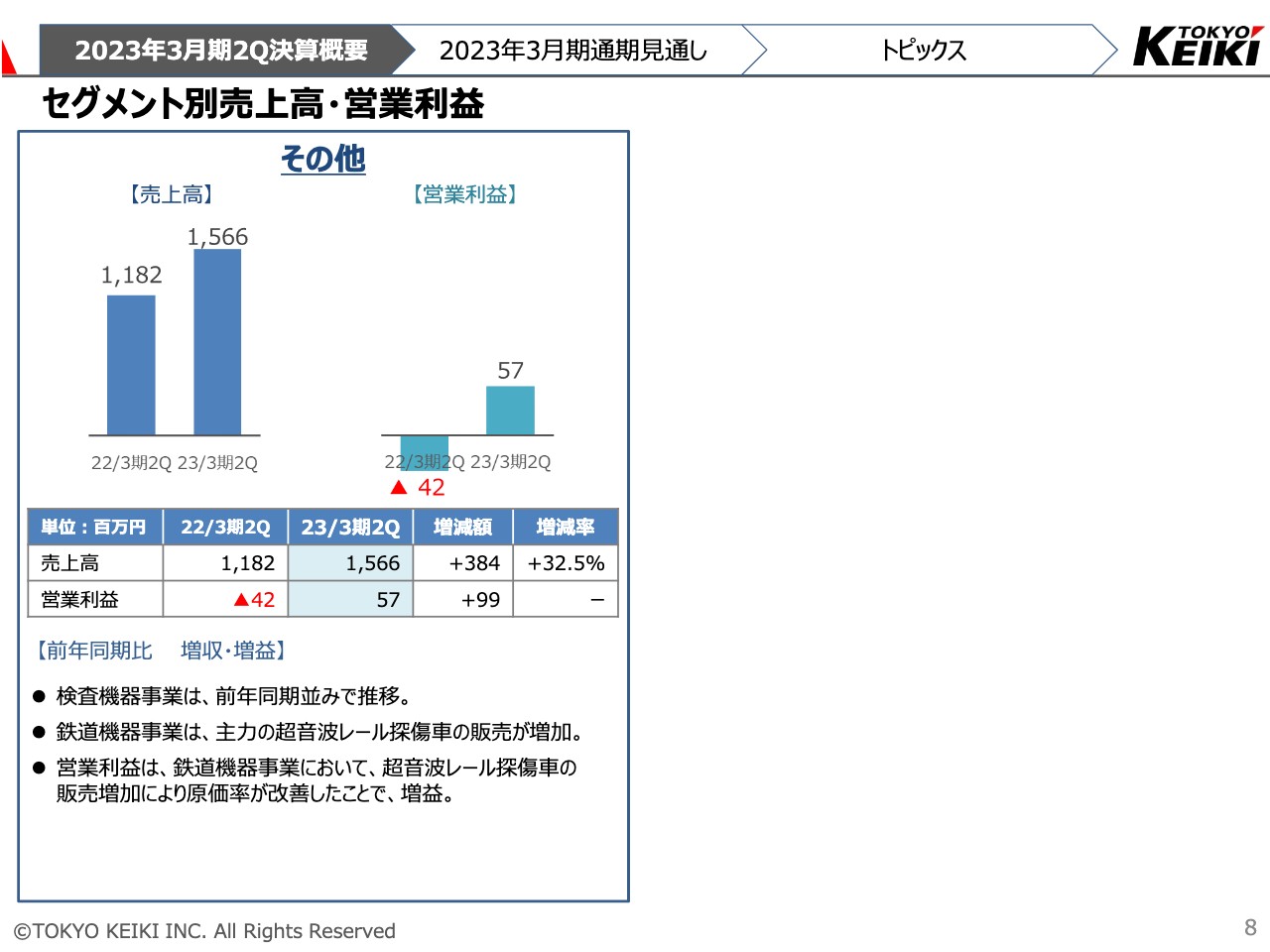

セグメント別売上高・営業利益

その他の事業につきましては、前年同期比で増収増益となりました。当事業に含まれる検査機器事業は、前年同期並みで推移しました。一方で、当事業に含まれる鉄道機器事業は、主力の超音波レール探傷車の販売が増加しました。この結果、全体としては、前年同期比で増収となりました。

営業利益は、鉄道機器事業において、超音波レール探傷車の販売増加により原価率が改善したことで、前年同期比で増益となりました。

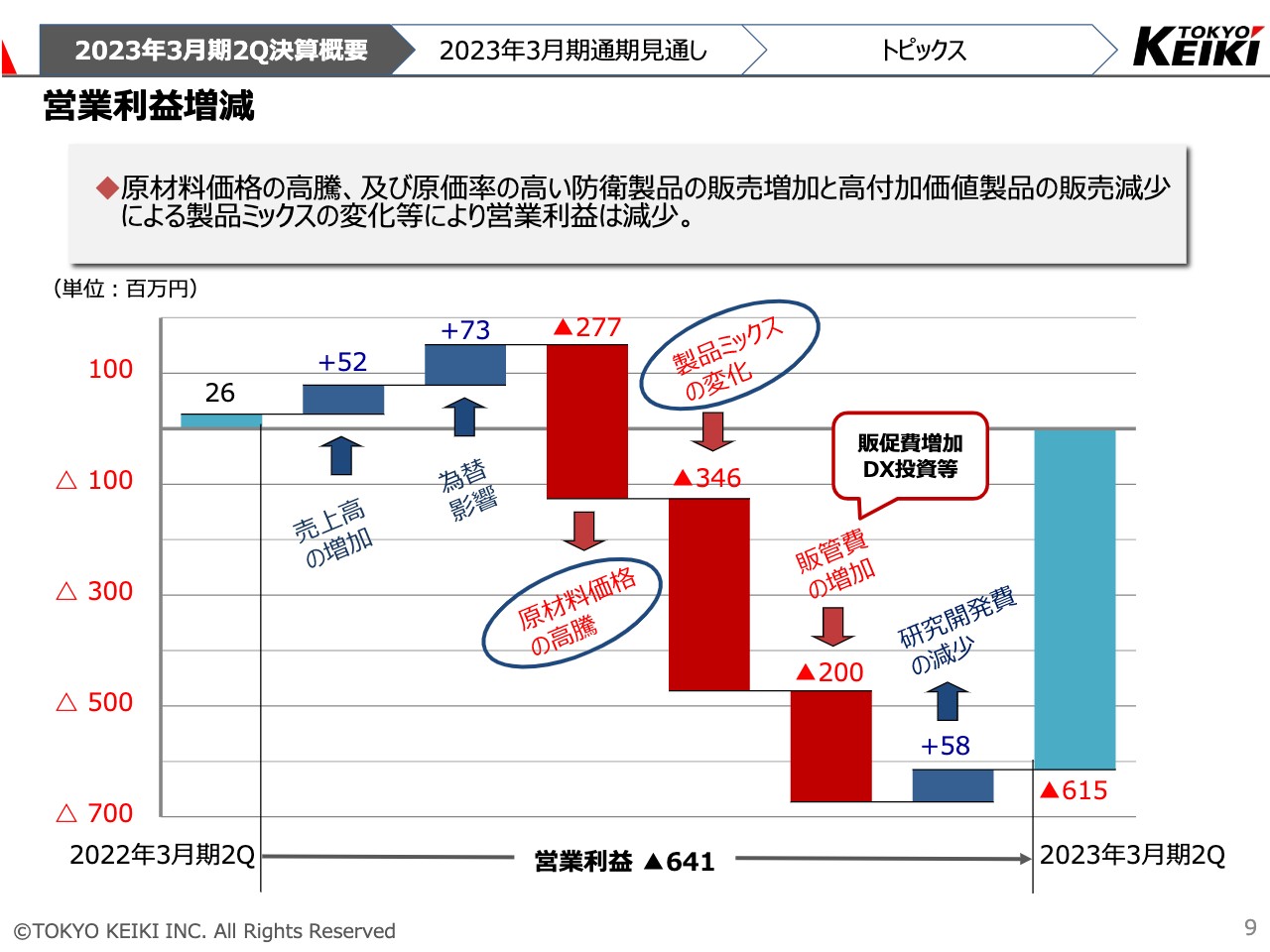

営業利益増減

次に、営業利益の増減要因についてご説明いたします。

営業利益が前年同期比で減少した要因は、原材料価格の高騰、原価率の高い防衛製品の販売増加の一方、高付加価値製品の販売減少による製品ミックスの変化、加えて販促費や生産システムへの投資等による販管費の増加等でございます。

当社は、海外への販売比率が前期実績で17パーセントとまだまだ低いため円安効果による増益については限定的です。そのため、原材料価格高騰の影響をカバーするまでには至っておりません。海外販売の拡大は、当社の重要課題と認識しており、中期事業計画で「グローバル化の推進」を基本方針の1つに掲げております。その達成に向けてしっかりと取り組んでまいります。

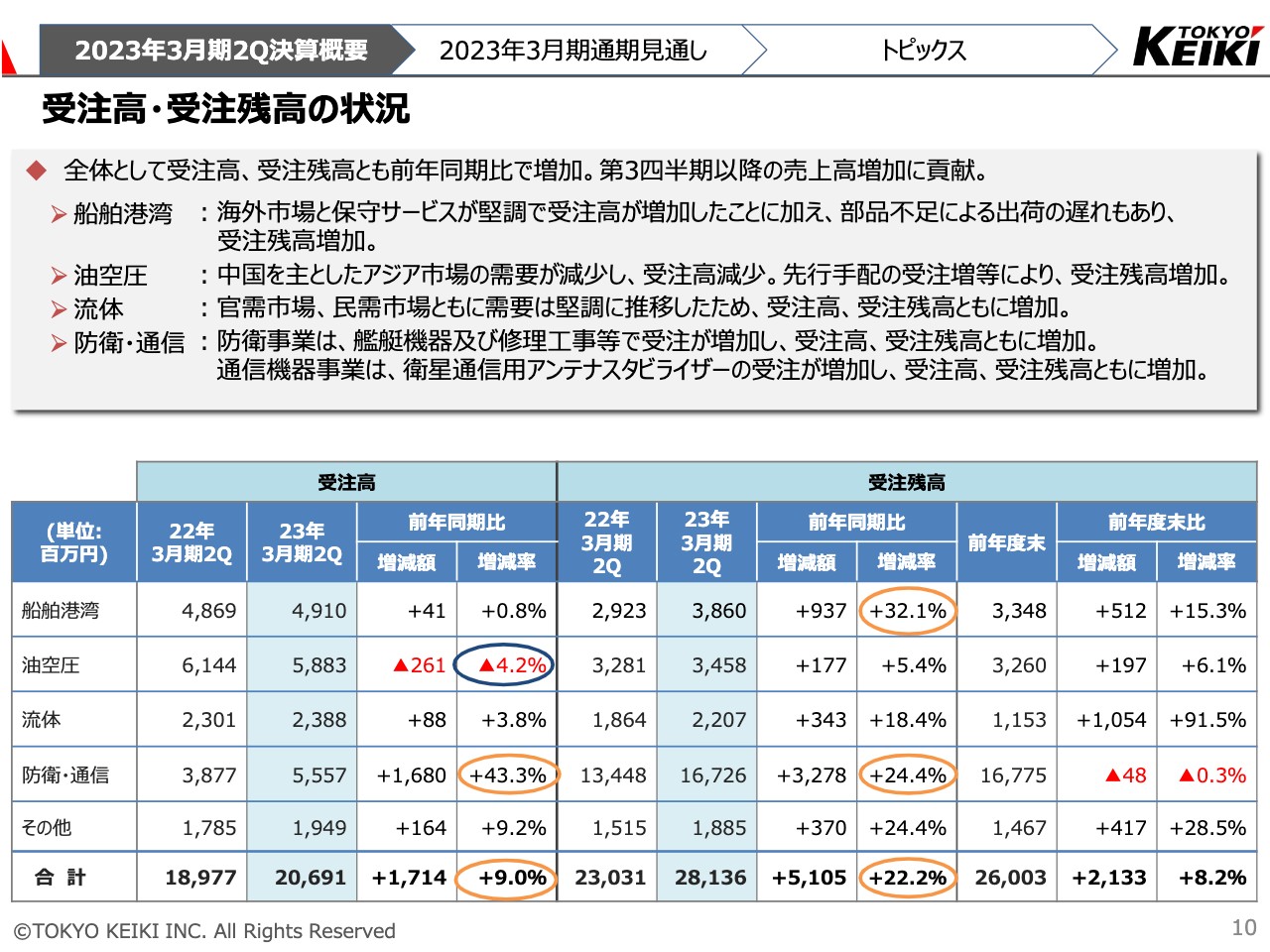

受注高・受注残高の状況

受注高・受注残高については、全体として前年同期比で増加し、第3四半期以降の売上高増加に寄与する見込みです。

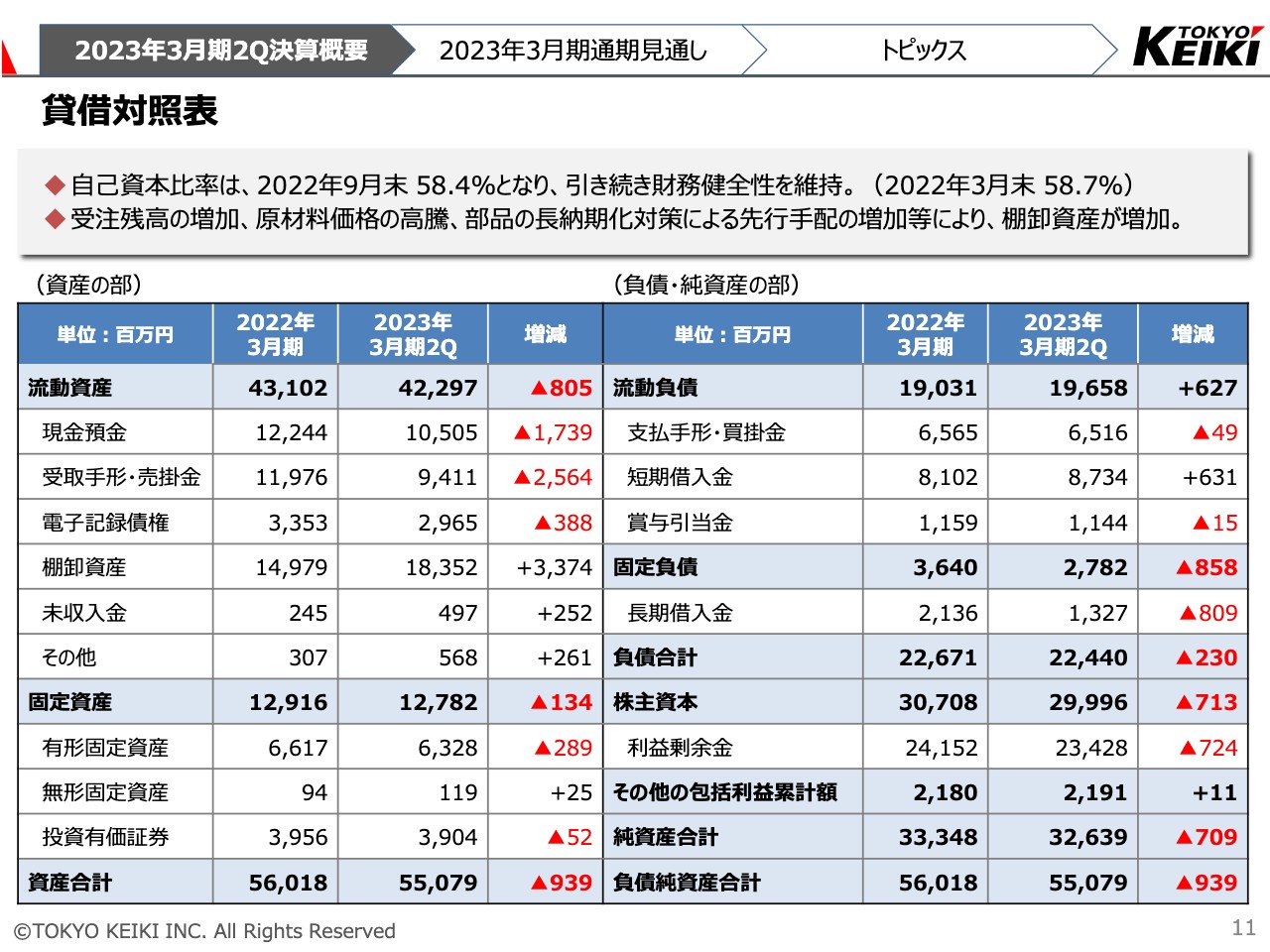

貸借対照表

貸借対照表です。2022年9月末の自己資本比率は58.4パーセントとなり、引き続き財務健全性を維持しています。棚卸資産は、受注残高の増加に加えて、原材料価格の高騰、部品の調達期間の長期化対策による先行手配の実施により、前期末に比べ、33億7,400万円増加しました。

棚卸資産増加の一因となっている部品の調達は、お客さまのフォーキャストなどを基に当社の生産計画に織り込んだ上で行っており、第3四半期以降の売上に寄与していくものです。しかし、主に半導体などの電子部品の長納期化は継続しており、調達の適切な管理に注力してまいります。

以上が、2023年3月期第2四半期の決算概要のご説明でございます。

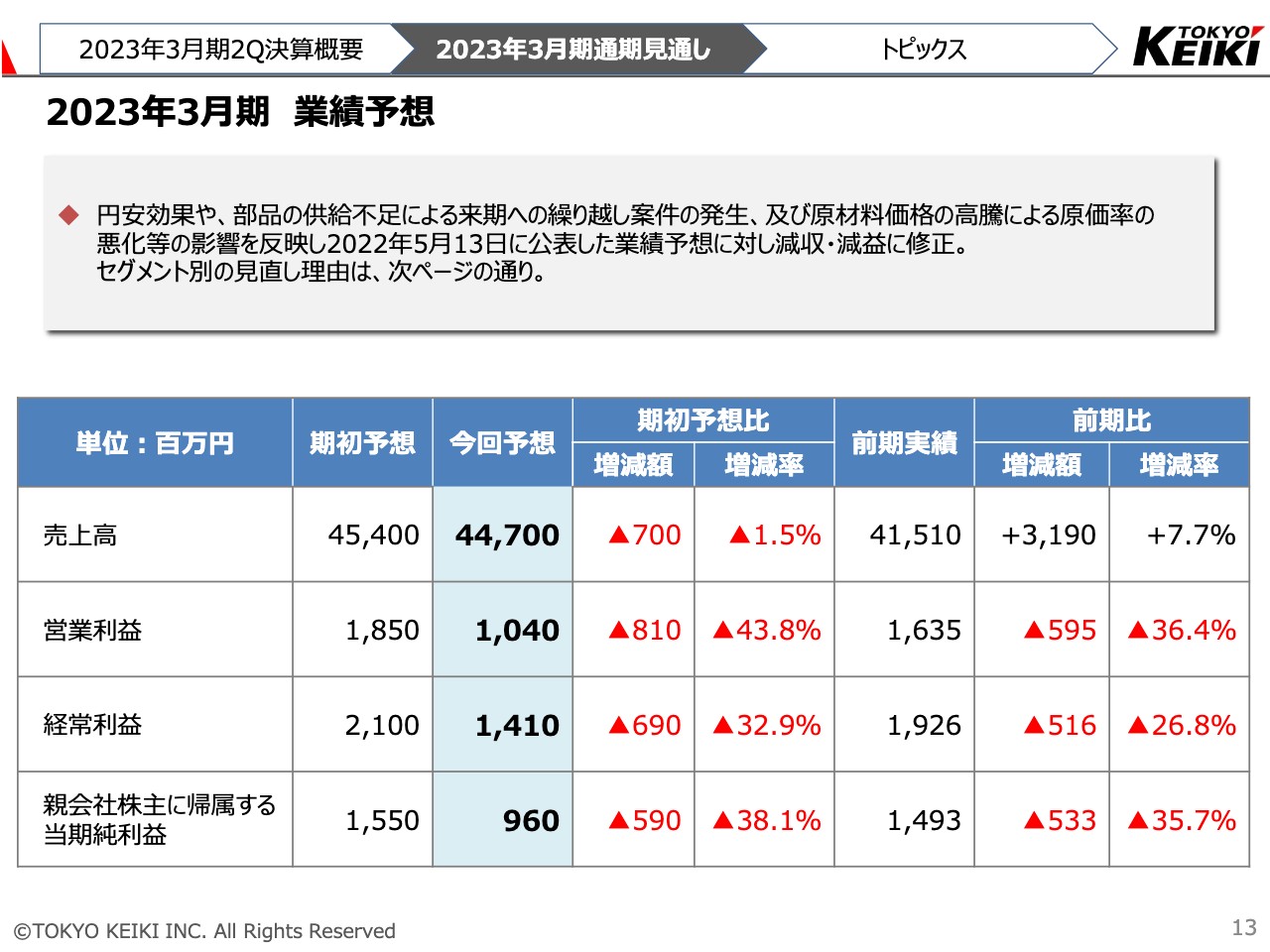

2023年3月期 業績予想

続いて、2023年3月期の通期見通しについてご説明いたします。2023年3月期通期の業績見通しにつきましては、輸出による円安効果はあるものの、部品の供給不足による納期遅れや、今期予定していた高付加価値製品がお客さまの購入計画の変更により来期以降へ繰り越されること、及び原材料価格の高騰による原価率の悪化等の影響を反映し、2022年5月13日に公表した業績予想を減収減益に修正いたしました。

売上高447億円、営業利益10億4,000万円、経常利益14億1,000万円、親会社株主に帰属する当期純利益は9億6,000万円を見込んでおります。

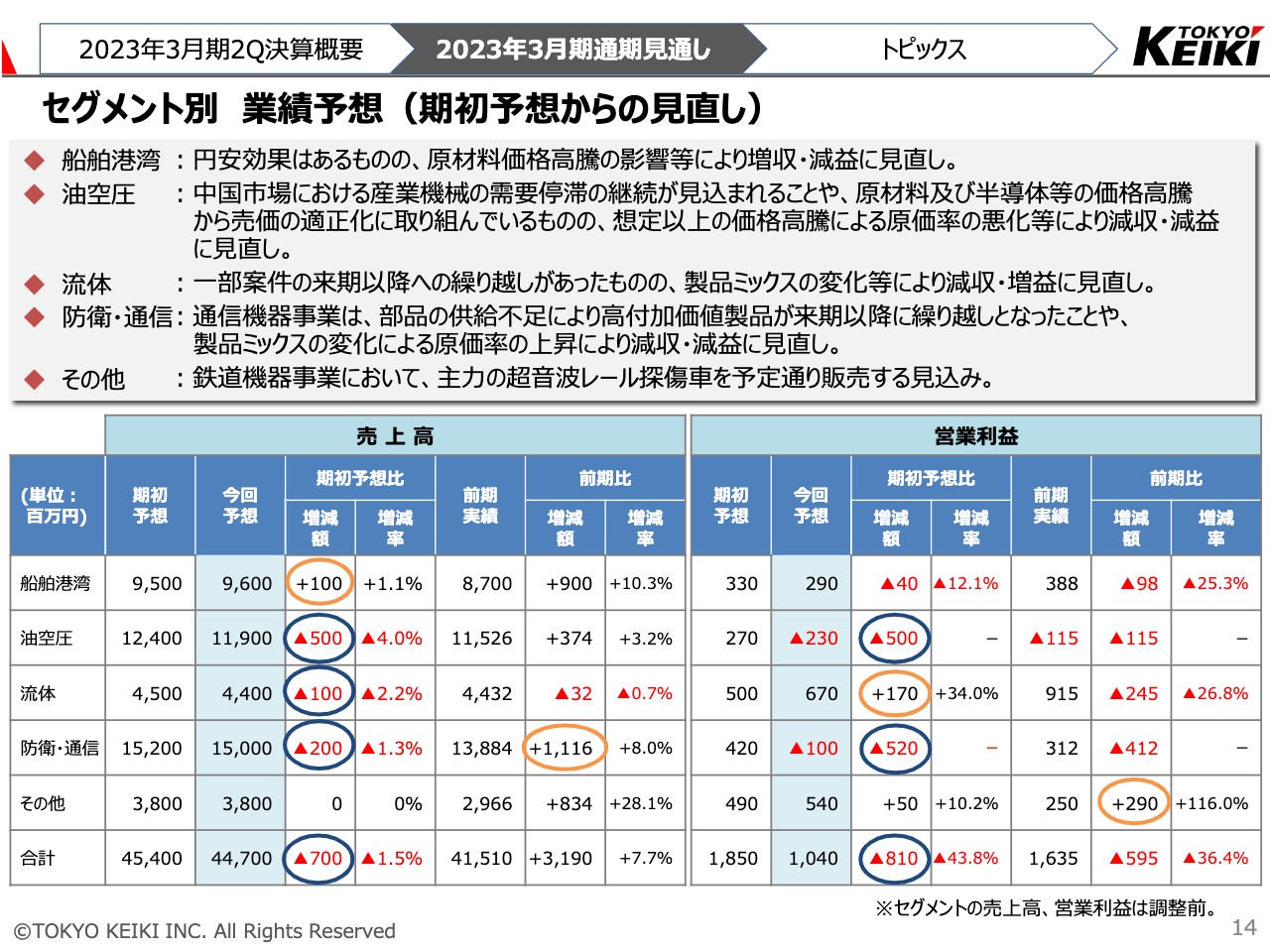

セグメント別 業績予想(期初予想からの見直し)

セグメント別の期初予想からの見直しの要因についてご説明させていただきます。船舶港湾機器事業は、円安効果により増収となるものの、主に原材料価格の高騰の影響により、減益に見直しました。

油空圧機器事業は、中国市場における産業機械の需要停滞の継続が見込まれることや、原材料及び半導体等の価格高騰から売価の適正化に取り組んでいるものの、想定以上の価格高騰による原価率の悪化により、減収減益に見直しました。

本事業は、今期黒字転換を図ってまいりましたが、減収減益の見込みとなりました。これは、部品の供給不足が継続される中、お客さまへの納期を遵守するため高額な市場在庫品を使わざるを得なかったことや、原材料価格の高騰に対する売価の適正化交渉の効果が得られるまでには時間を要することが要因です。今後、より一層売価の適正化と原価率の改善に取り組んでまいります。

流体機器事業は、官需市場で予定していた入札案件の一部が来期に繰り越しとなったことなどから減収となるものの、製品ミックスの変化等により増益に見直しました。

防衛・通信機器事業は、通信機器事業において、部品の供給不足による納期遅れや、お客さまの購入計画の変更により今期予定していた高付加価値製品の来期以降への繰り越しの発生、さらに製品ミックスの変化による原価率の上昇により、減収減益に見直しました。

来期以降に繰り越しとなりました半導体製造装置向け機器や、放送局向け機器等の高付加価値製品につきましては、確実に刈り取りができるよう生産を進めてまいります。

今回は、通信機器事業における主力案件の繰り越しにより大幅な減益となりましたが、成長ドライバーとして挙げている宇宙関連事業も含め、本事業における高付加価値製品の開発・製造・販売に引き続き注力してまいります。

その他の事業は、今期は鉄道機器事業において主力の超音波レール探傷車の販売を3式予定しております。上期に1式を販売済みですので、下期の販売に向け万全の体制で進めてまいります。

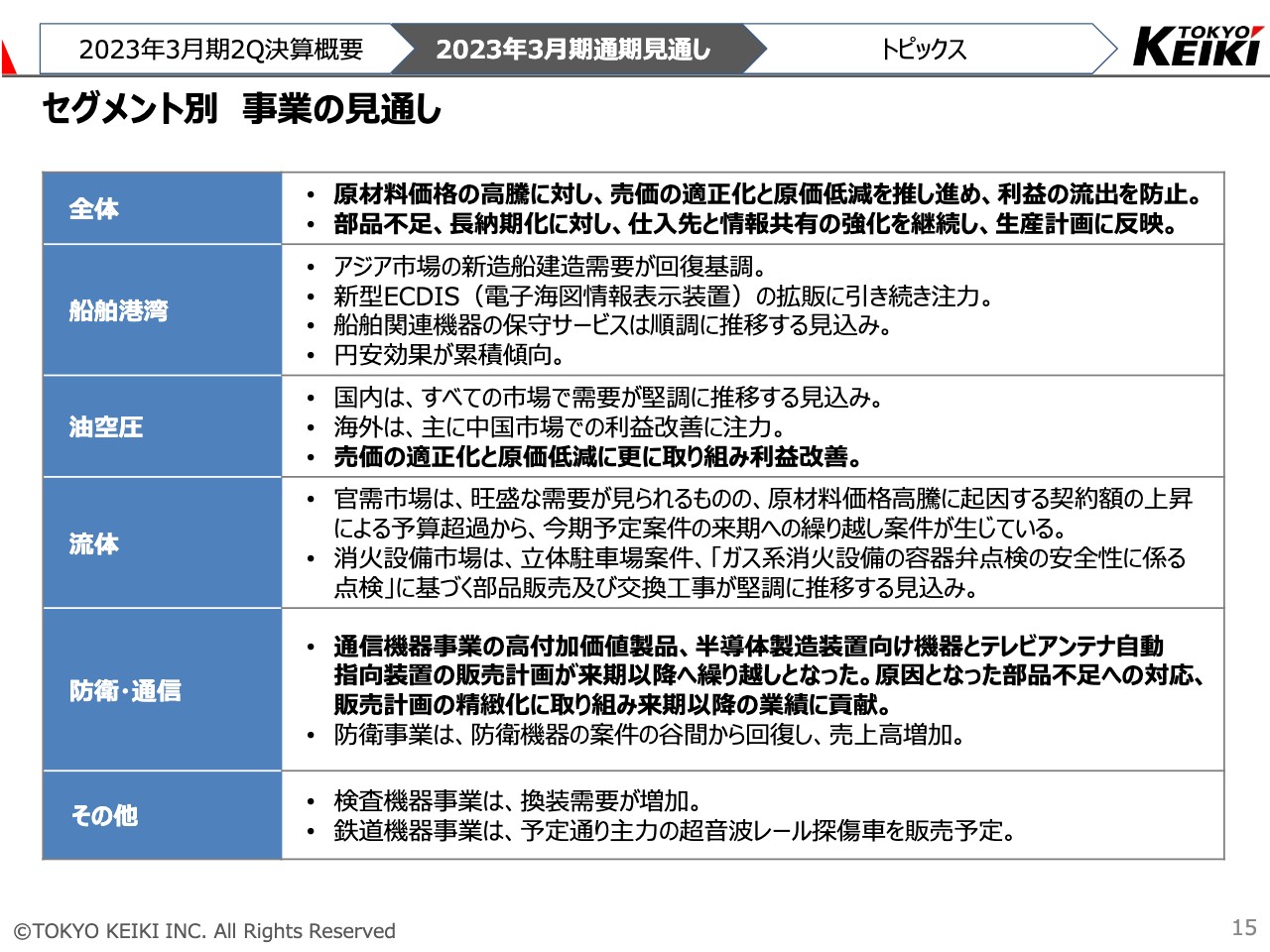

セグメント別 事業の見通し

セグメント別の事業の見通しです。事業全体としては、売価の適正化を推進し、利益の流出防止に取り組んでまいります。さらに、お客さまへの納期を遵守しつつ確度の高い部品調達を行うため、仕入先との部品のリードタイム・入荷情報等の共有を強化し、生産計画への早期の反映に努めてまいります。

事業セグメント別では、船舶港湾機器事業は、アジア市場の新造船建造需要の回復による機器販売、第1四半期にリリースした新型ECDISの拡販、及び世界の商船市場でシェアナンバーワンを保有するジャイロコンパスの保守サービス需要の取り込みに注力してまいります。

油空圧機器事業は、売価の適正化と原価低減に取り組み、利益改善を進めてまいります。

流体機器事業は、官需市場で来期への繰り越し案件が生じているものの、消火設備市場において、立体駐車場案件、「ガス系消火設備の容器弁点検の安全性に係る点検」に基づく部品販売及び交換工事が堅調に推移する見込みです。

防衛・通信機器事業は、通信機器事業の高付加価値製品の来期以降への繰り越し案件について、設計変更を含めた部品不足への対応、お客さま情報を含めた販売計画の精緻化に取り組むことで、来期以降の刈り取りを確実に行い、業績に貢献してまいります。

最後に、その他の事業では、検査機器事業はお客さまの換装需要の確実な取り込み、鉄道機器事業では、主力の超音波レール探傷車2式の下期での販売に取り組んでまいります。

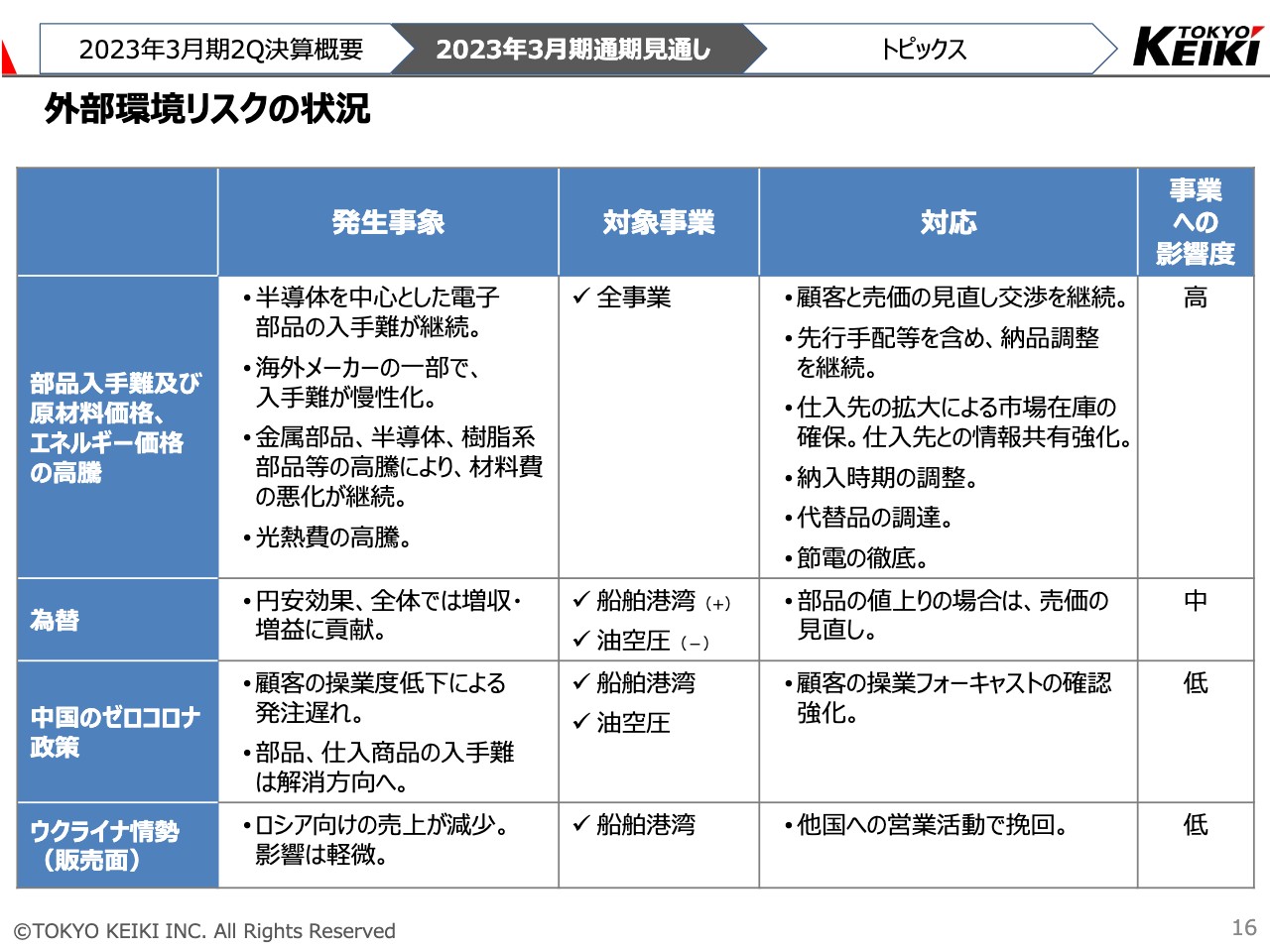

外部環境リスクの状況

当社が認識している外部環境リスクについてまとめたものです。当社の事業環境における外部的なリスクの最大のものは、部品入手難、及び原材料価格やエネルギー価格の高騰です。各事業で影響度は異なるものの、今回見直しました見通しの達成と、来期以降に向けた活動を継続してまいります。

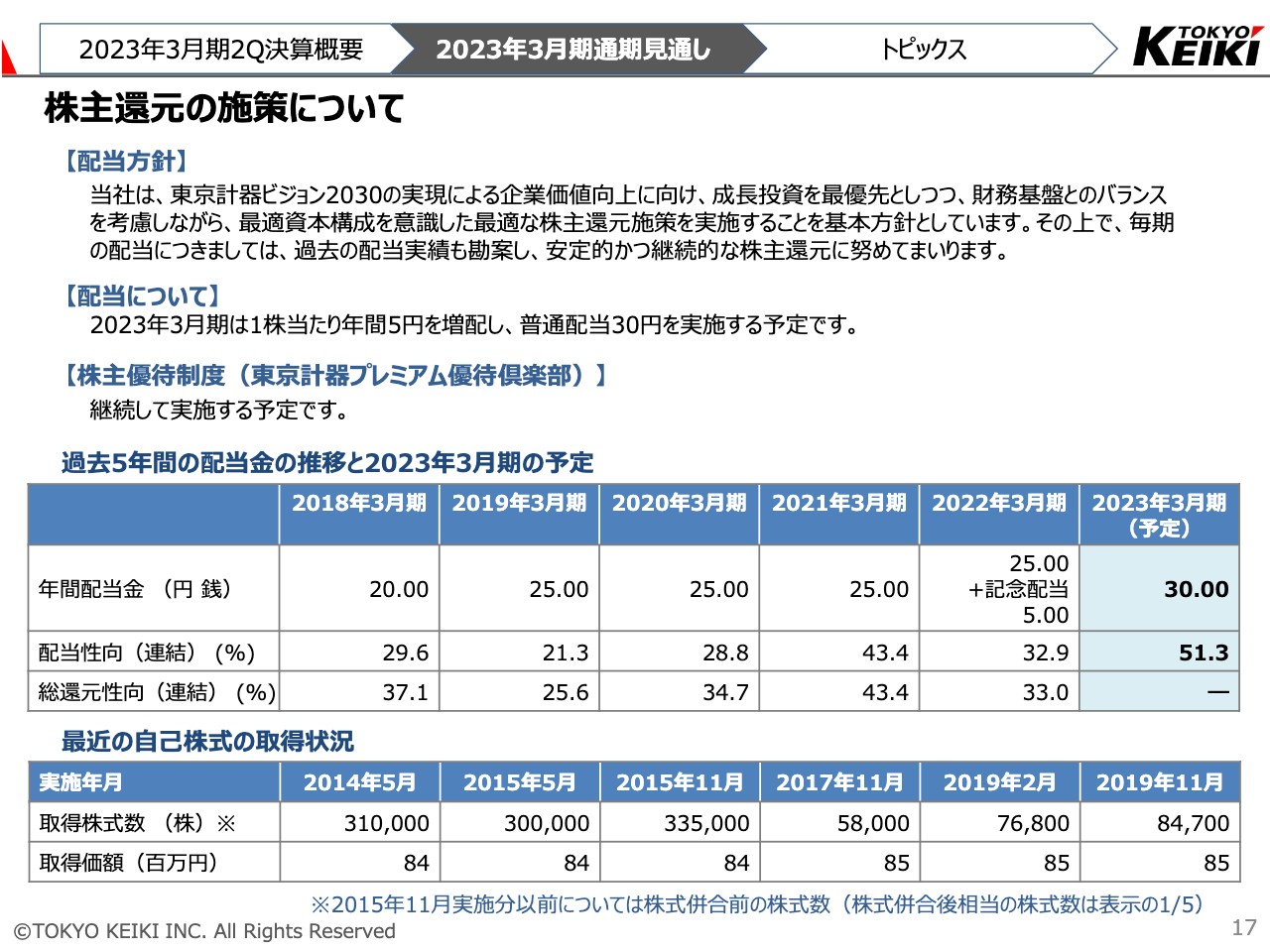

株主還元の施策について

株主還元の施策についてです。今回、通期の利益見通しを下方修正いたしましたが、今期の年間配当は期初の予定を維持します。1株あたりの普通配当を前期比で年間5円増配し、30円を予定しております。また、株主優待は継続して実施する予定です。

今後とも株主・投資家さまのご期待に添えますよう、安定的かつ継続的な株主還元に努めてまいります。

以上が2023年3月期通期見通しのご説明となります。

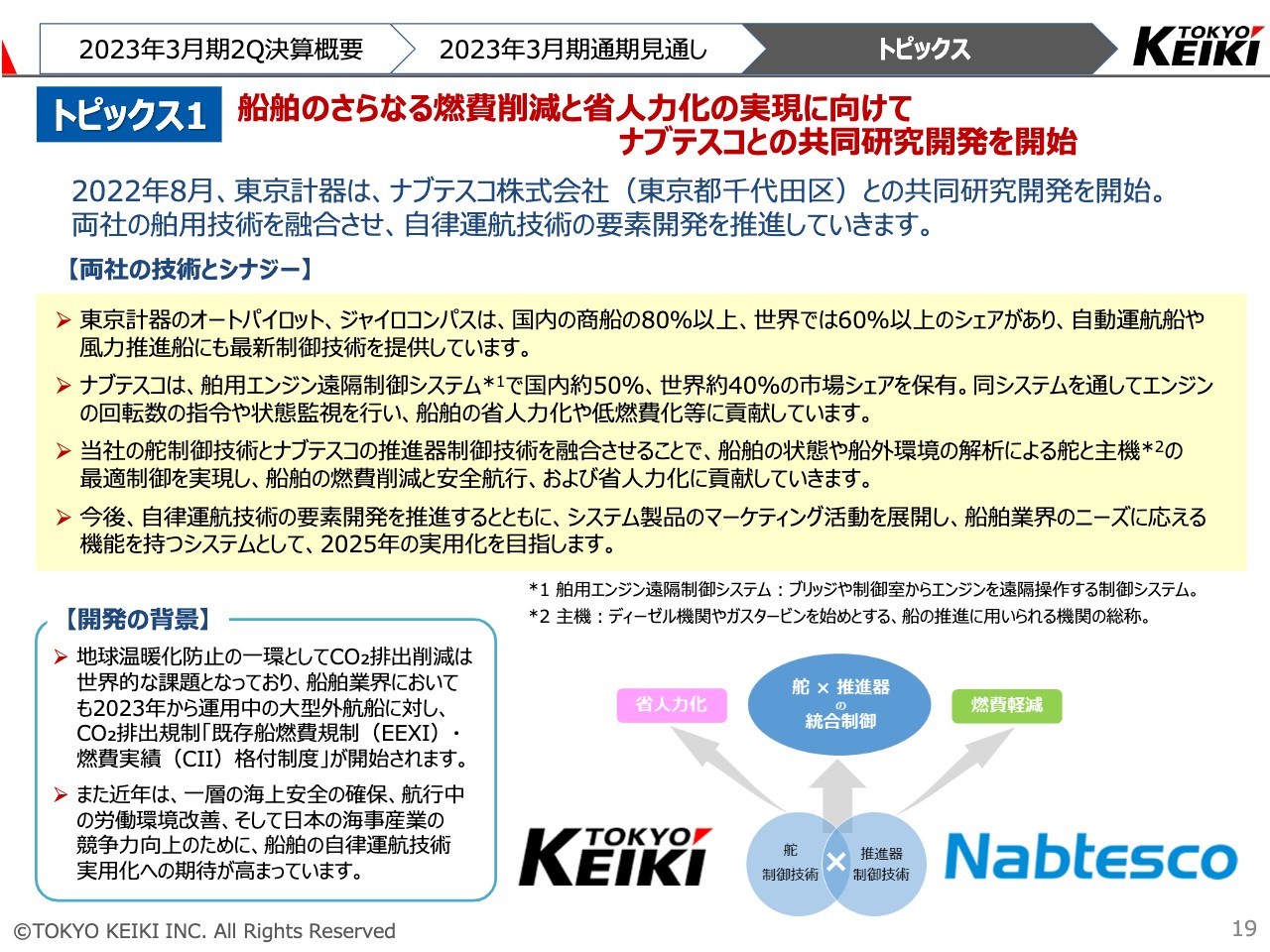

【トピックス1】船舶のさらなる燃費削減と省人力化の実現に向けてナブテスコとの共同研究開発を開始

最後に、トピックスを3件ご説明させていただきます。1件目は、当社とナブテスコ株式会社との共同研究開発の開始についてです。両社は、各々の舶用技術を融合させ、船舶のさらなる燃費削減と省人力化の実現に向けたシステム製品の共同研究開発を進めることといたしました。

共同研究開発の背景として、船舶業界を取り巻く状況があります。船舶業界においても、世界的な課題である地球温暖化防止の一環としてのCO2排出量の削減が求められています。また近年は、より一層の海上安全の確保、航行中の労働環境改善、そして日本の海事産業の競争力向上のために、船舶の自律運航技術実用化が期待されています。

当社はオートパイロットやジャイロコンパスで培った舵制御技術を提供し、ナブテスコ社は舶用エンジン遠隔制御システムで培った推進器制御技術を提供します。それらを共同研究開発で融合させることで、船舶の状態や船外環境の解析による舵とエンジン等の推進器の最適制御を実現し、船舶の燃費削減と安全航行及び省人力化に貢献してまいります。

今後、共同開発の成果がご報告できるようになった時点で、またご案内をさせていただきます。

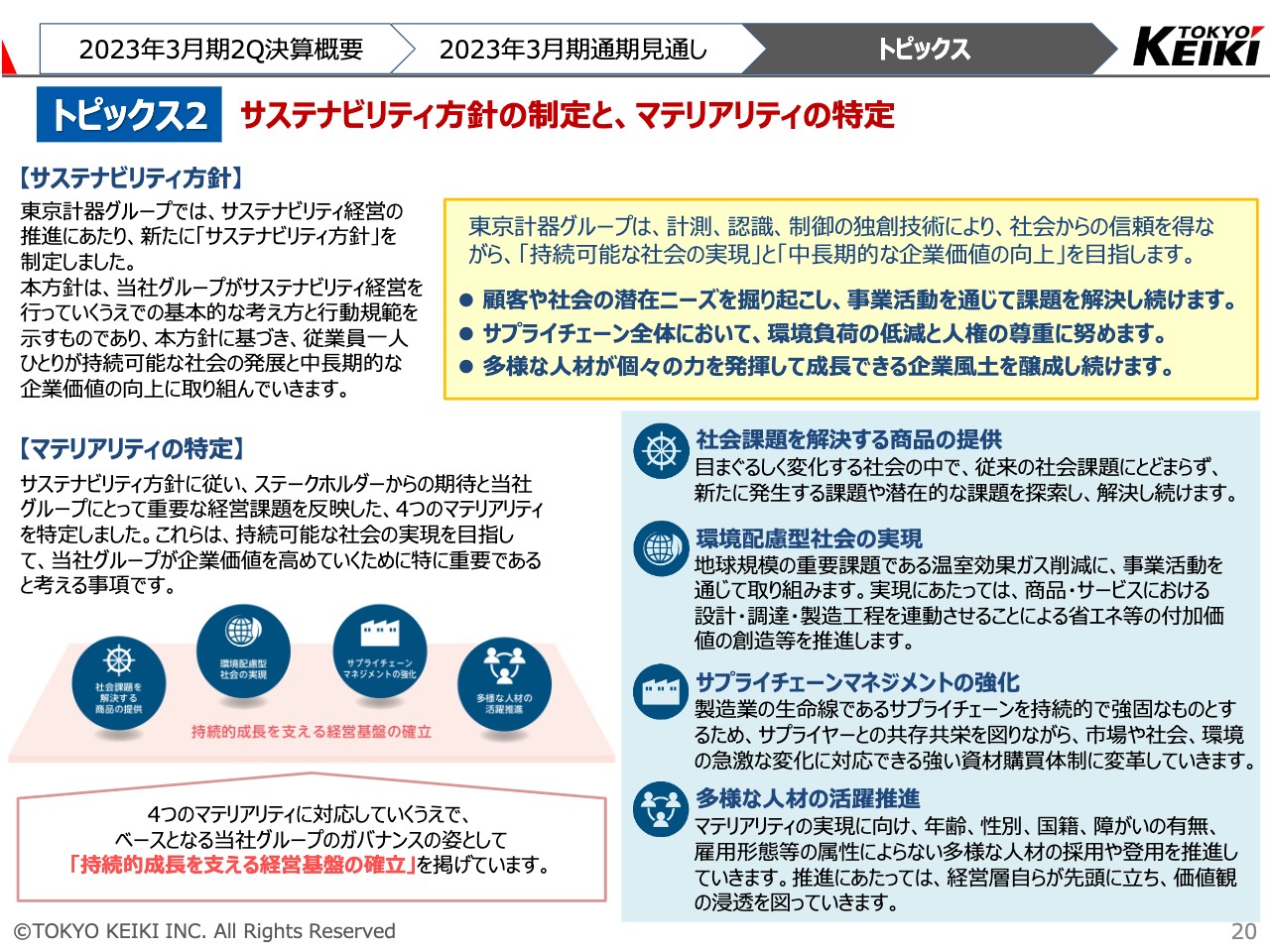

【トピックス2】サステナビリティ方針の制定と、マテリアリティの特定

次のトピックスは、サステナビリティ方針の制定とマテリアリティの特定です。当社グループでは、社会インフラを下支えする企業として、経営理念や行動指針を継承しつつ、環境・社会・経済の持続可能性の観点から、サステナビリティ方針を新たに制定しました。

本方針は、当社グループがサステナビリティ経営を行っていく上での基本的な考え方と行動規範を示すものであり、方針に基づき、従業員一人ひとりが持続可能な社会の発展と中⾧期的な企業価値の向上に取り組んでいきます。

サステナビリティ方針に従い、ステークホルダーからの期待と、当社グループにとって重要な経営課題を反映した4つのマテリアリティを特定しました。これらは、持続可能な社会の実現を目指して、当社グループが企業価値を高めていくために特に重要であると考える事項です。

さらに、4つのマテリアリティに対応していく上でベースとなる当社グループのガバナンスの姿として、「持続的成⾧を支える経営基盤の確立」を掲げています。詳細は11月末に発行を予定している「サステナビリティレポート2022」の特集をご覧いただければ幸いです。

【トピックス3】TCFD提言への賛同を表明

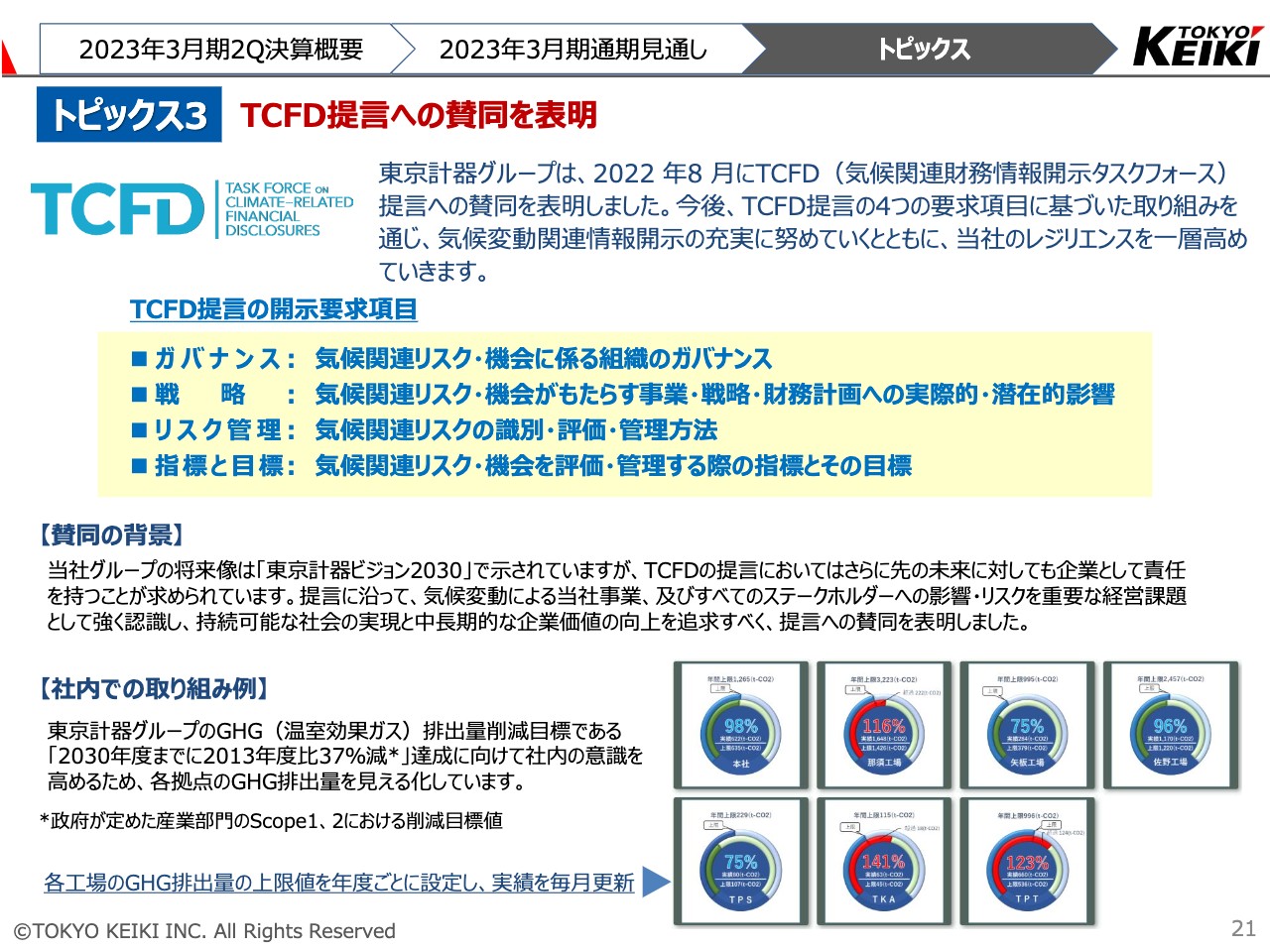

最後となりますが、3件目はTCFD提言への賛同表明です。当社グループは、2022年8月にTCFD(気候関連財務情報開示タスクフォース)提言への賛同を表明いたしました。

当社グループでは「東京計器ビジョン2030」でグループの将来像を提示していますが、TCFDの提言においては、さらに先の未来に対しても企業として責任を持つことが求められています。

提言に沿って、当社グループの事業、及びすべてのステークホルダーへの気候変動による影響・リスクを重要な経営課題として強く認識し、持続可能な社会の実現と中長期的な企業価値の向上を追求してまいります。

ここで、社内での取り組みの一例をご紹介いたします。当社グループでは、2030年度のGHG排出量を2013年度比で37パーセント削減することを目指しています。

そこで、年度ごとに設定される各工場のGHG排出量の上限値と、毎月更新される実績値をビジュアル化してイントラネットに掲載し、全社員が光熱費の削減等の省エネへの取り組みを常に意識できるようにしています。

以上、安藤からステークホルダーのみなさまにご説明させていただきました。

この銘柄の最新ニュース

東京計器のニュース一覧- 週間ランキング【業種別 騰落率】 (1月24日) 2025/01/25

- 【↑】日経平均 大引け| 4連騰、米株高を受け一時4万円台を回復 (1月23日) 2025/01/23

- 東京計器---200日線突破から25日線を上回る場面も 2025/01/21

- 株ブロガー・さなさえ:賀正!新春もイケメンチャート継続で「お年玉」を狙う注目株【FISCOソーシャルレポーター】 2025/01/04

- 前場に注目すべき3つのポイント~個人主体の材料株物色が中心~ 2024/12/26

マーケットニュース

おすすめ条件でスクリーニング

東京計器の取引履歴を振り返りませんか?

東京計器の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。