【QAあり】リビングプラットフォーム、事業開発・M&Aにより連結売上高は前年比+21.7%で好調 事業は順調に回復

INDEX

金子洋文氏(以下、金子):リビングプラットフォーム代表取締役の金子洋文です。本日はご参加いただき、ありがとうございます。これより、2024年3月期決算説明会を開催します。はじめに私より決算説明を行った後、質疑応答に移ります。

今回は通期の連結決算業績、各事業の状況をご説明し、最後に中期経営計画にも触れたいと思っています。よろしくお願いします。

連結決算ハイライト

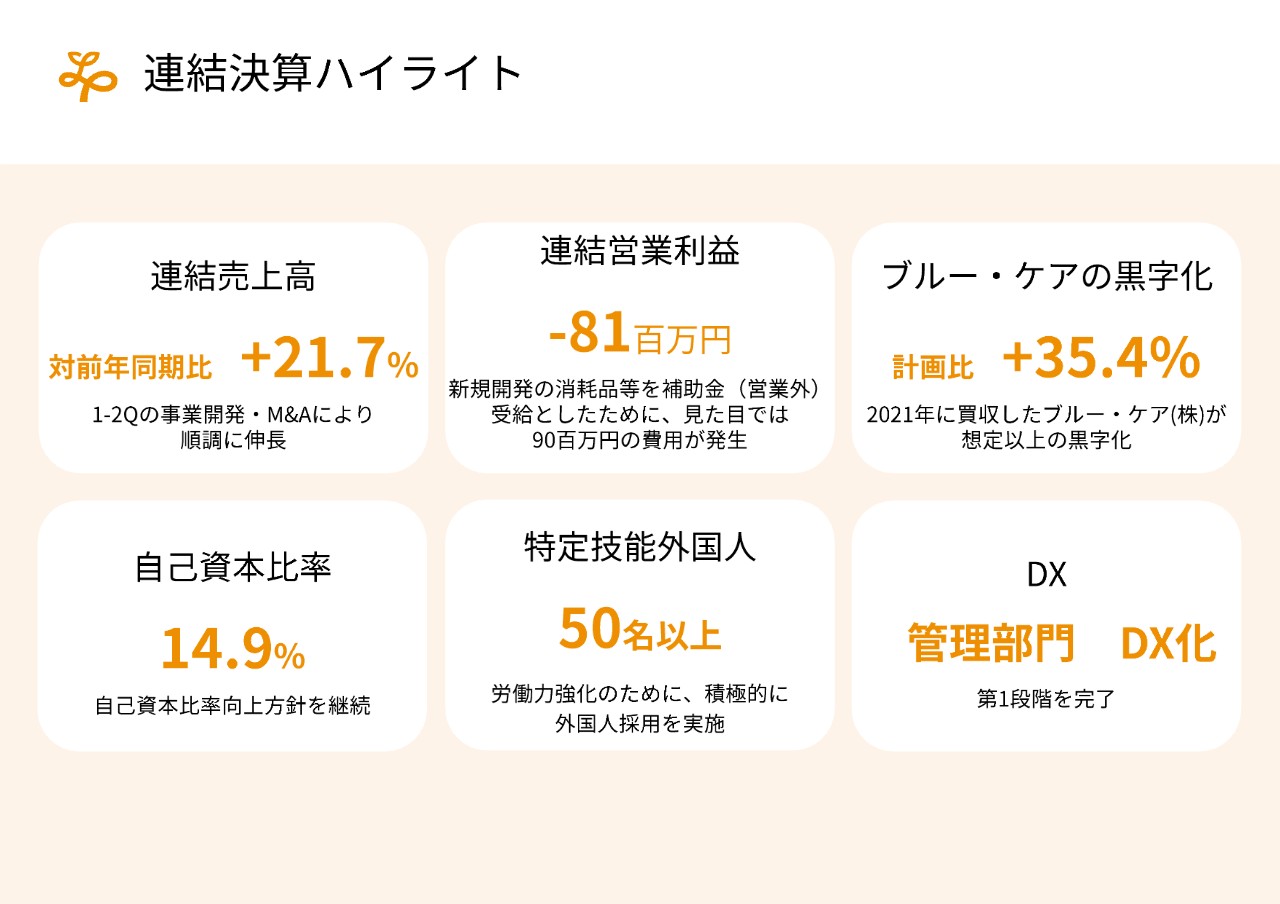

連結決算ハイライトです。連結売上高は、前年同期比プラス21パーセントを超える水準まで上がりました。営業利益はマイナスとなってしまいましたが、こちらは新規事業の開発の際、補助金を受けた分の費用を一過性のものとして計上したことが、1つの大きな要因です。

一部の補助金は事業計画に見込んでいましたが、後から補助金が出ることになり、当期純利益ではプラスですが、営業利益ベースではマイナスが発生してしまうことがありました。

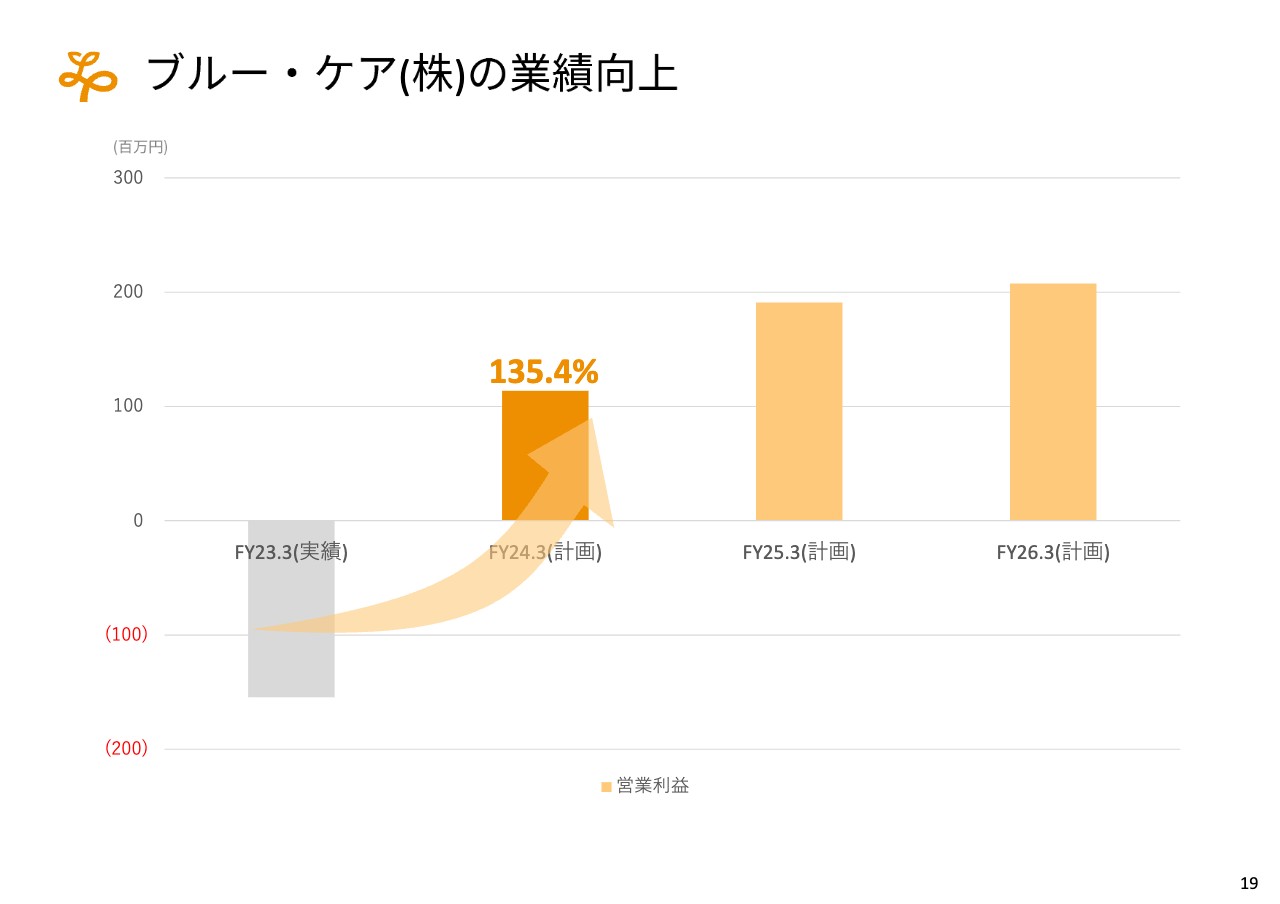

ブルー・ケア社については、前々期の決算においてマイナスが大きかったことはご報告しましたが、2024年3月期は計画を達成し、黒字基調を定着化させることができました。今年度を含めてさらに黒字は大きくなっていく見通しであり、これから十分にグループの利益に貢献してくれると思っています。

自己資本比率についても、多少ですが上がりました。昨今の金利上昇も踏まえて、自己資本比率を上げていく予定のため、今後も注視していきます。

特定技能外国人については、3月末までにすでに50名以上の方に実際に働いていただいている状況です。今年度も含め、一定の水準で外国人の採用を進めていきたいと考えています。

DXについても、ある程度進んでいます。今後はますますDXを進めていく方針であり、現在は、得られたデータを経営のPDCAサイクルにスピーディに持ち込める体制を構築していく過程にあります。

連結貸借対照表の概況

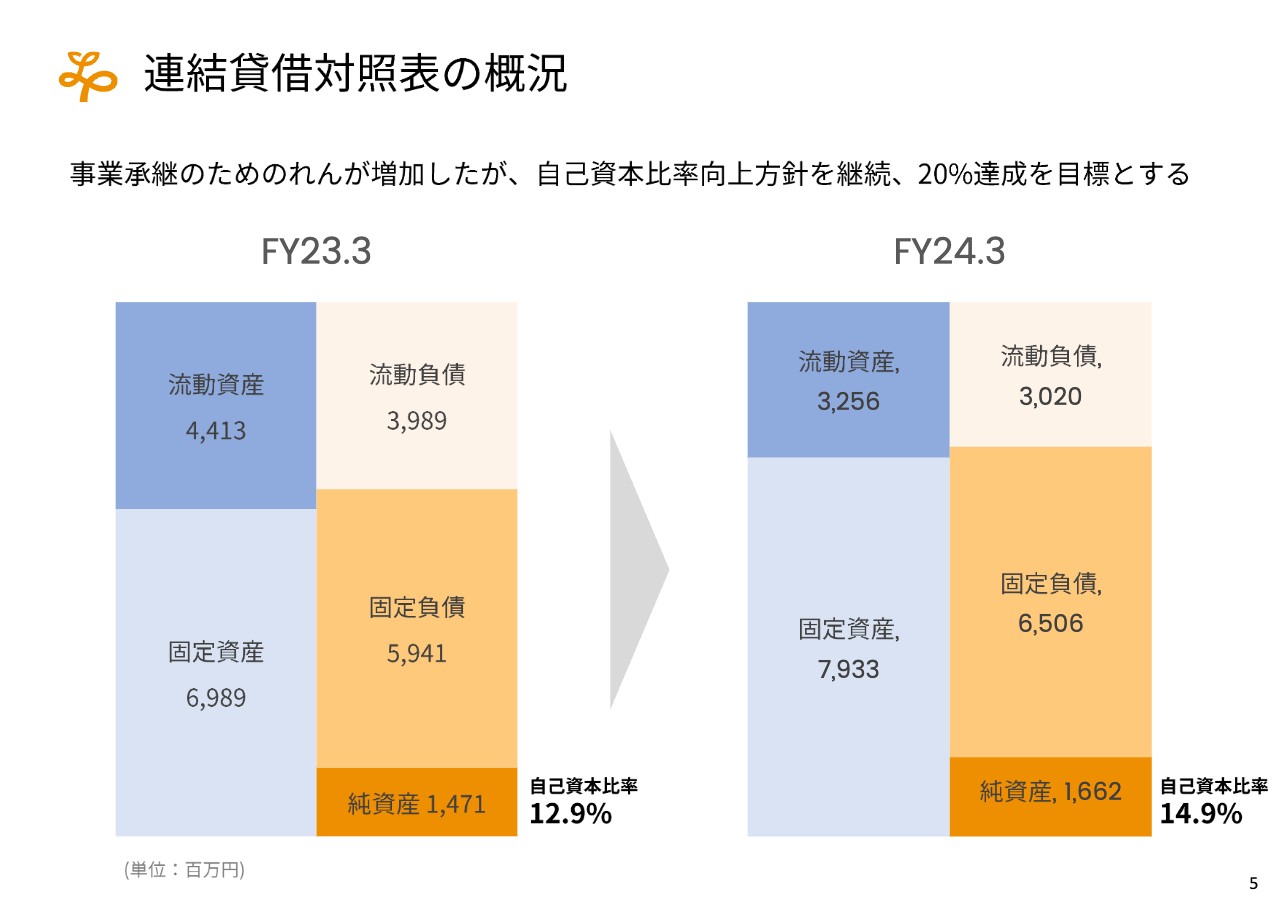

連結貸借対照表の概況です。負債については、新規の投資や開発も行っているため、増えている状況です。

売上と営業利益、経常利益、税前利益、当期純利益の推移

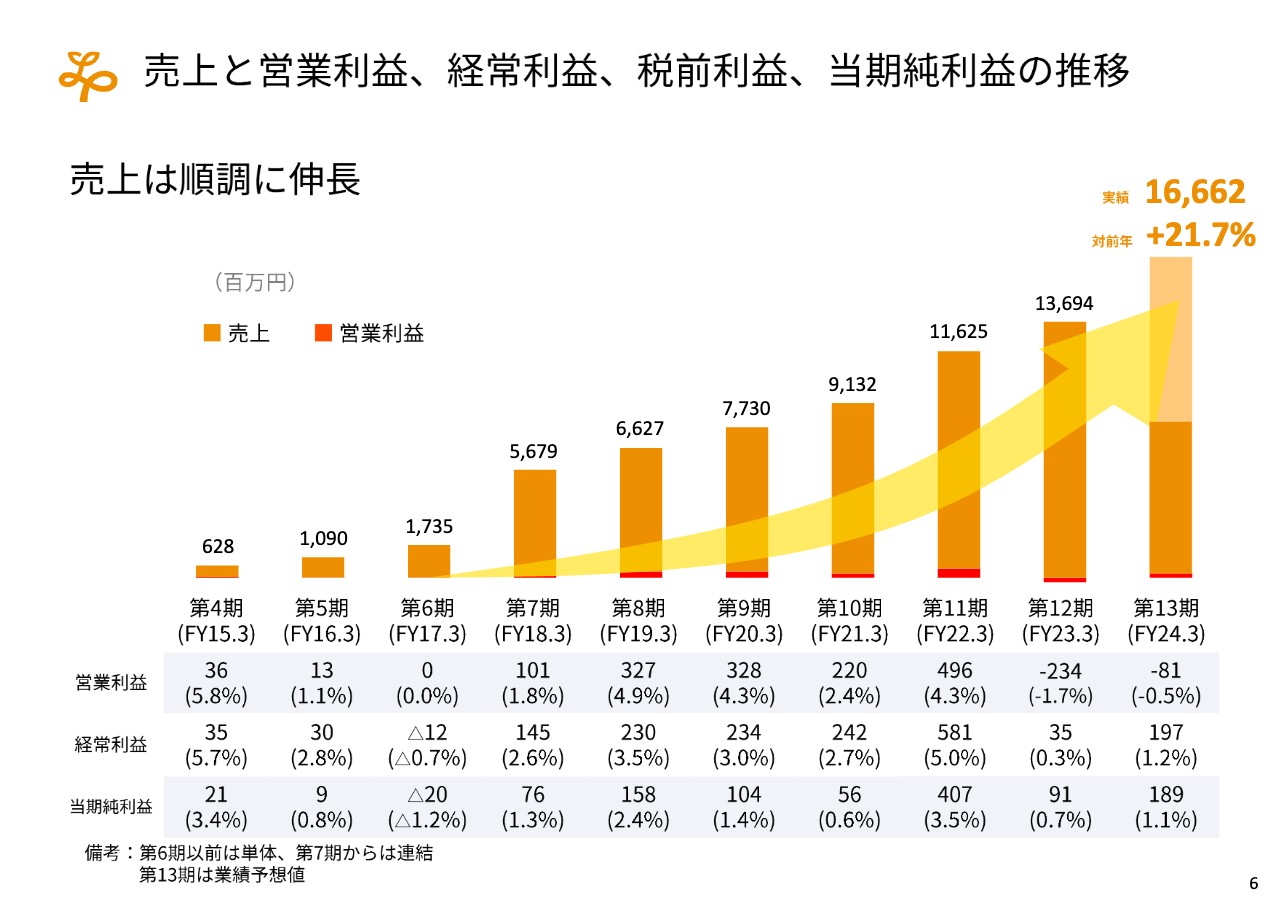

売上および各段階の利益です。スライドをご覧のとおり、今期の営業利益に関しては、前期よりは改善されたものの、当初想定した利益水準には到達できませんでした。経常利益や当期純利益に関しては、前期から上がっています。

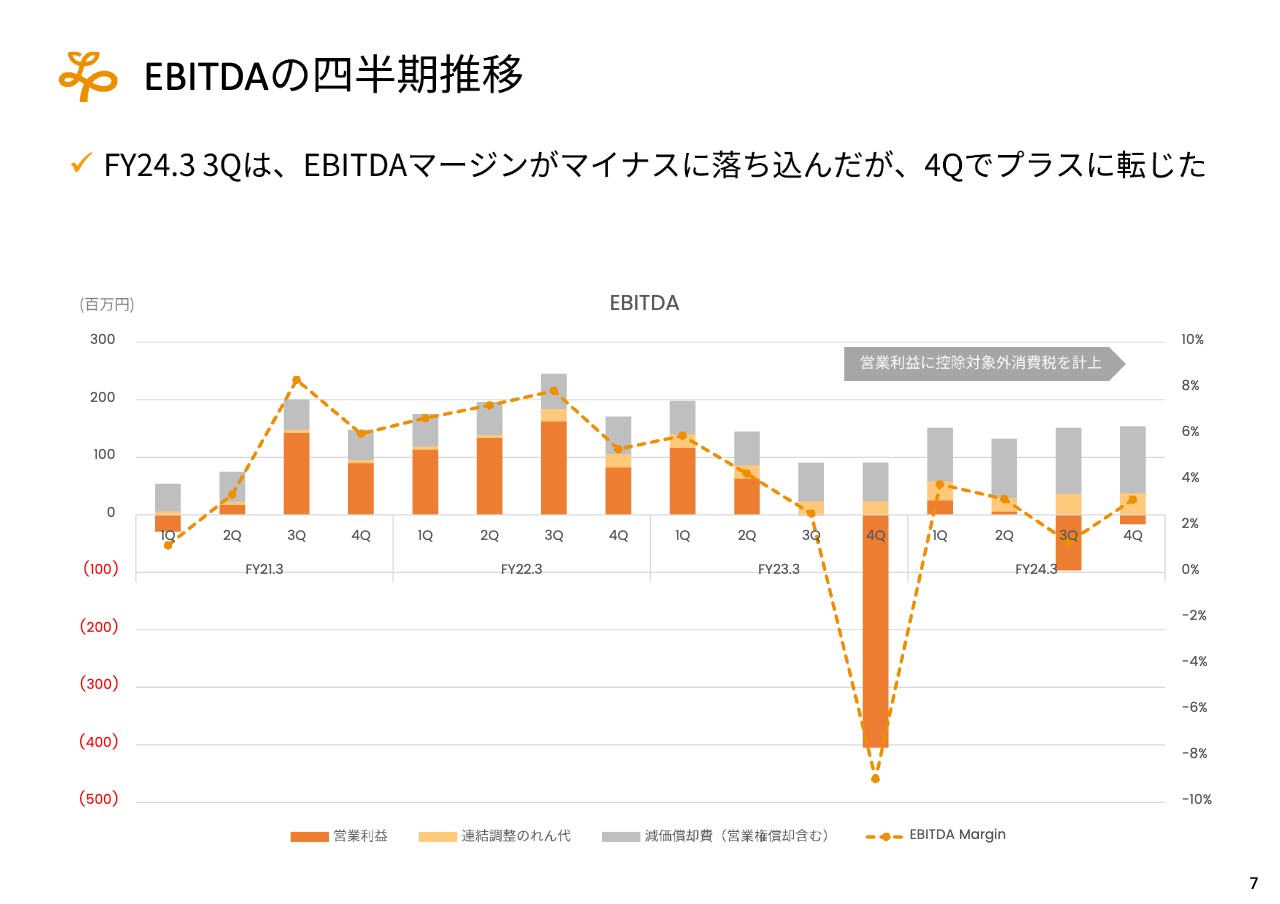

EBITDAの四半期推移

EBITDAの四半期推移です。第3四半期は大幅にマイナスとなってしまいましたが、第4四半期にはプラスに転じています。

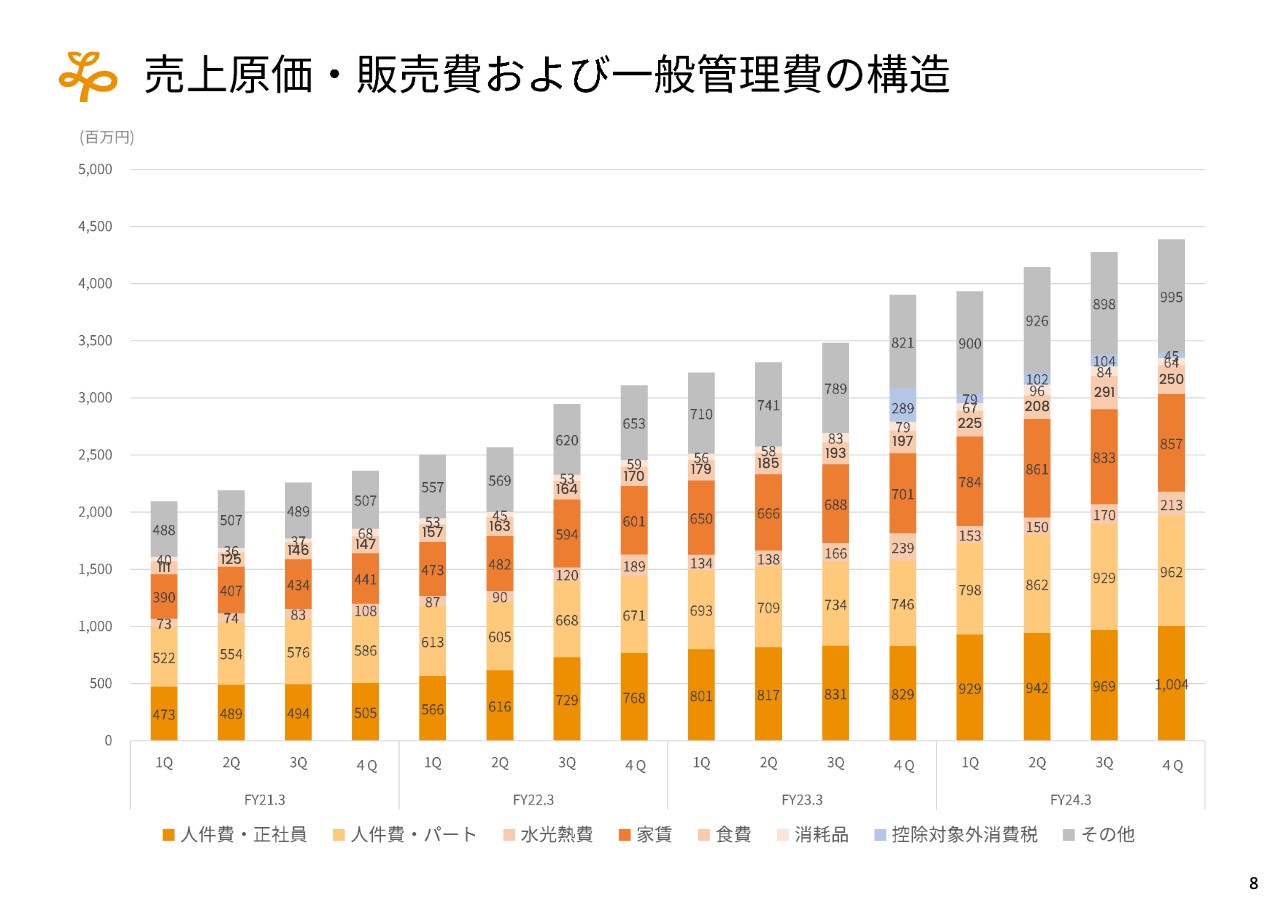

売上原価・販管費および一般管理費の構造

販管費は、かなり上がってしまった印象です。後ほどご説明しますが、前期第2四半期以降、コロナ禍中に他業種から転職してくださったパートタイムの方を中心に一気に離職が進み、それに対応するコストが一気にかかってしまったことが要因です。

現在の離職状況はある程度落ち着いていますが、2024年3月期決算ではそれが響いた状態でした。

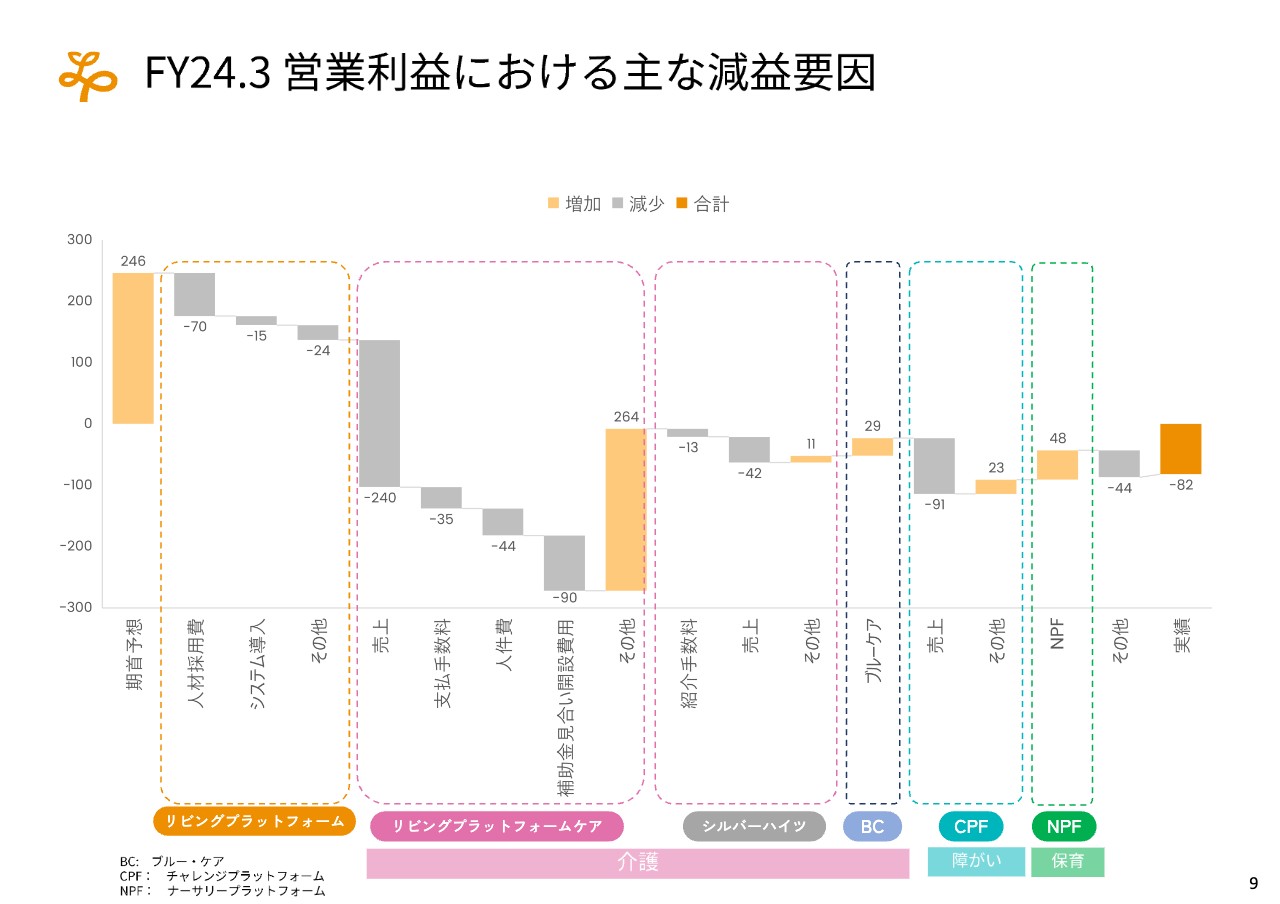

FY24.3 営業利益における主な減益要因

営業利益における主な減益要因です。

当初は営業利益が2億円を超える想定でしたが、主に人材の採用費が想定以上にかかりました。加えて、介護事業を行うリビングプラットフォームケア社においては、新規施設の売上マイナスが非常に大きく響き、売上が大きく落ち込みました。後ほどあらためてご説明しますが、特に2施設のマイナス要因が非常に大きかった印象を持っています。

雇用の手数料も多数発生し、こちらも想定を大きく上回ってしまった状況です。

シルバーハイツ社でも、近年まれに見るほどの退去がありました。そのほとんどがご逝去でしたが、売上が大きく下がっています。ただし、グループに入っていただいたブルー・ケア社や、保育を担うナーサリープラットフォーム社は想定よりプラスで推移しました。

チャレンジプラットフォーム社は、障がい者支援事業を担う会社です。未熟だった管理体制を、約1年かけて整えてきました。しかし改善のピッチが間に合わず、それに伴い入居が伸び悩んだこともあり、売上が大きくマイナスに寄与してしまいました。

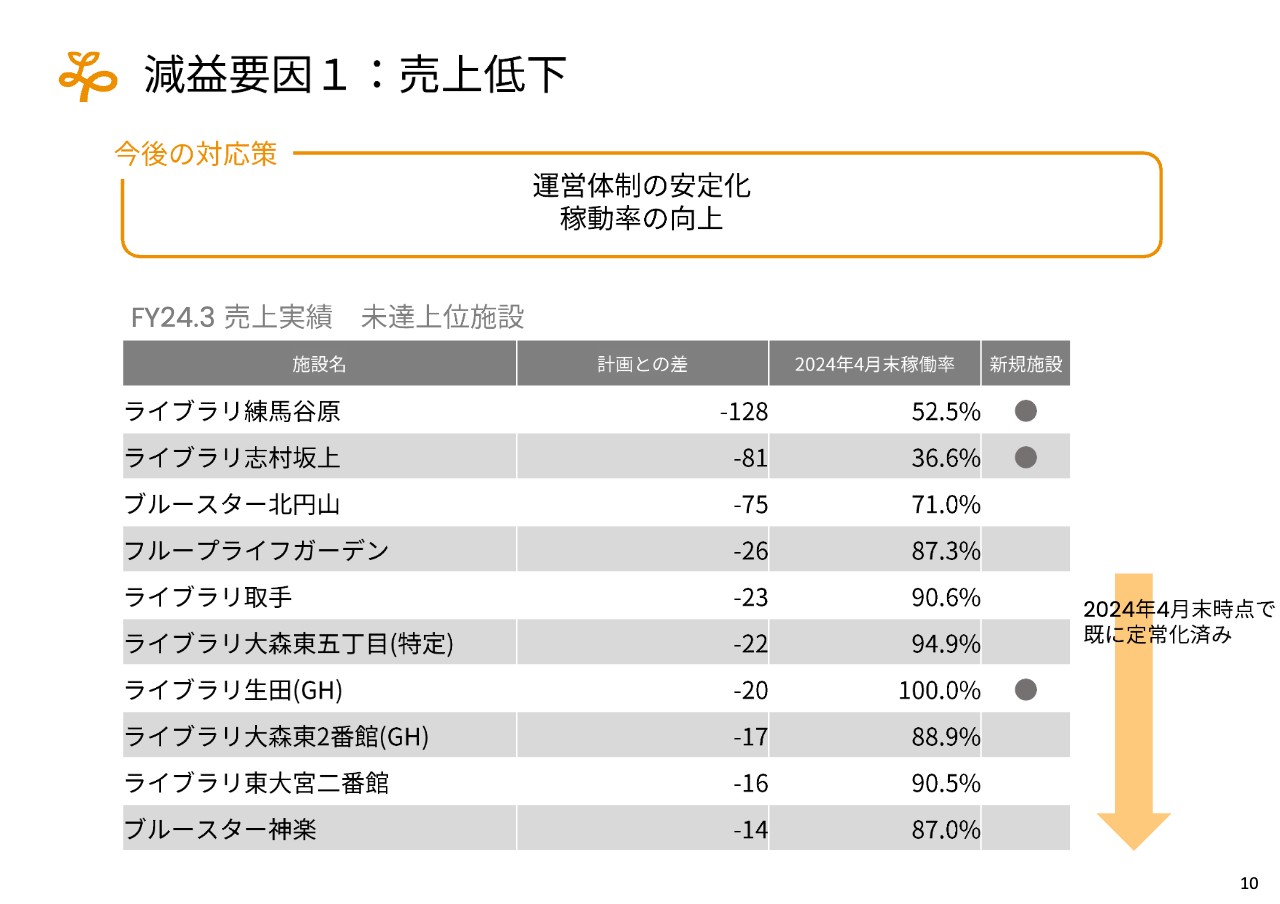

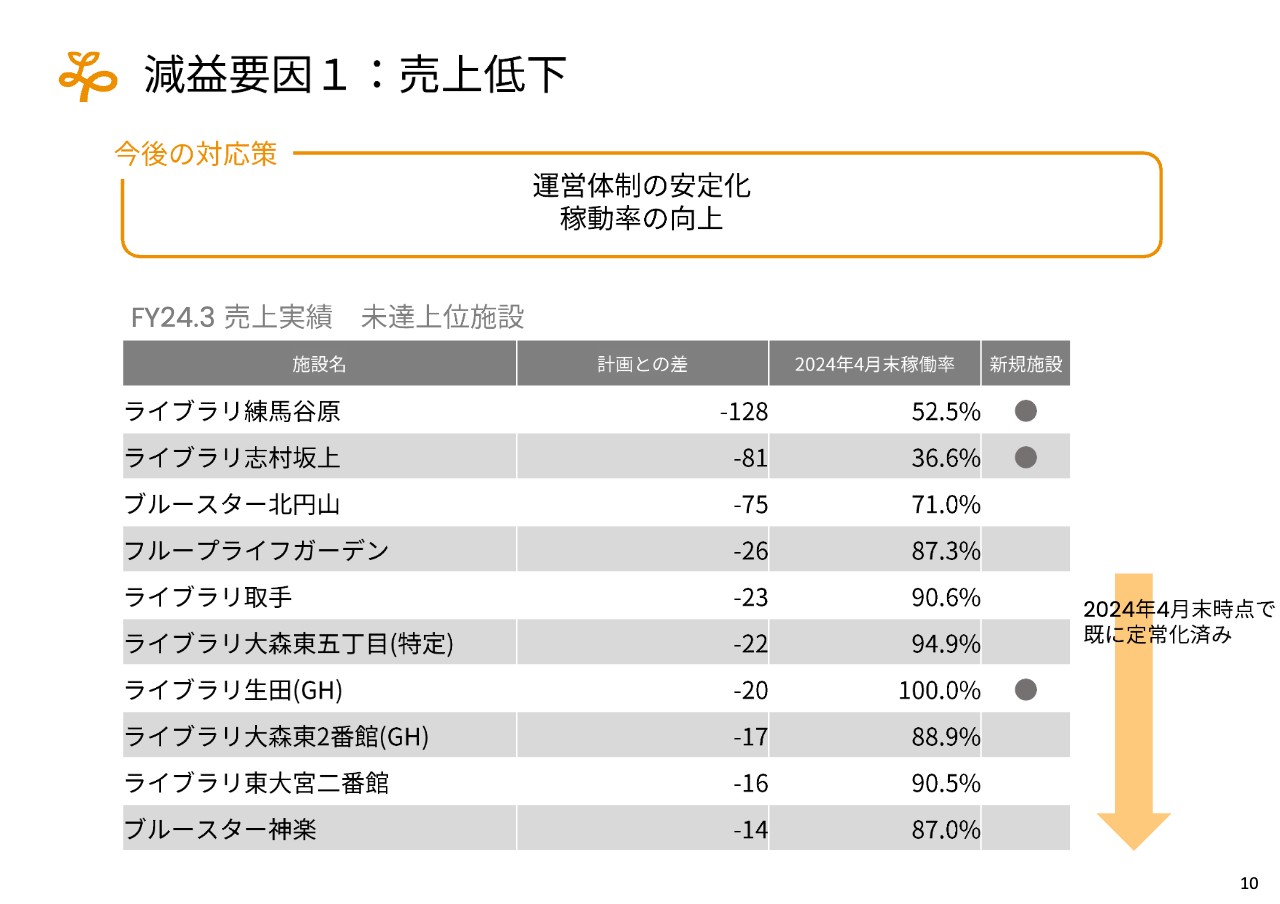

減益要因1:売上低下

減益の要因の1つ目、売上低下について詳細をご説明します。先ほども触れたように、リビングプラットフォームケア社では、売上が想定よりも2億4,000万円下がってしまいました。このうち2億円強は、新規施設のうち練馬谷原と志村坂上の2施設で大きくマイナスが出てしまったことによるものです。

それだけではなく、既存施設の一部では稼働が一気に落ちてしまった事業所もありましたが、2024年3月から4月の時点では、すでに高い稼働率に到達しています。昨年度は大きくマイナスに振れてしまったものについても、今年度期初には回復した状態でスタートを切っています。

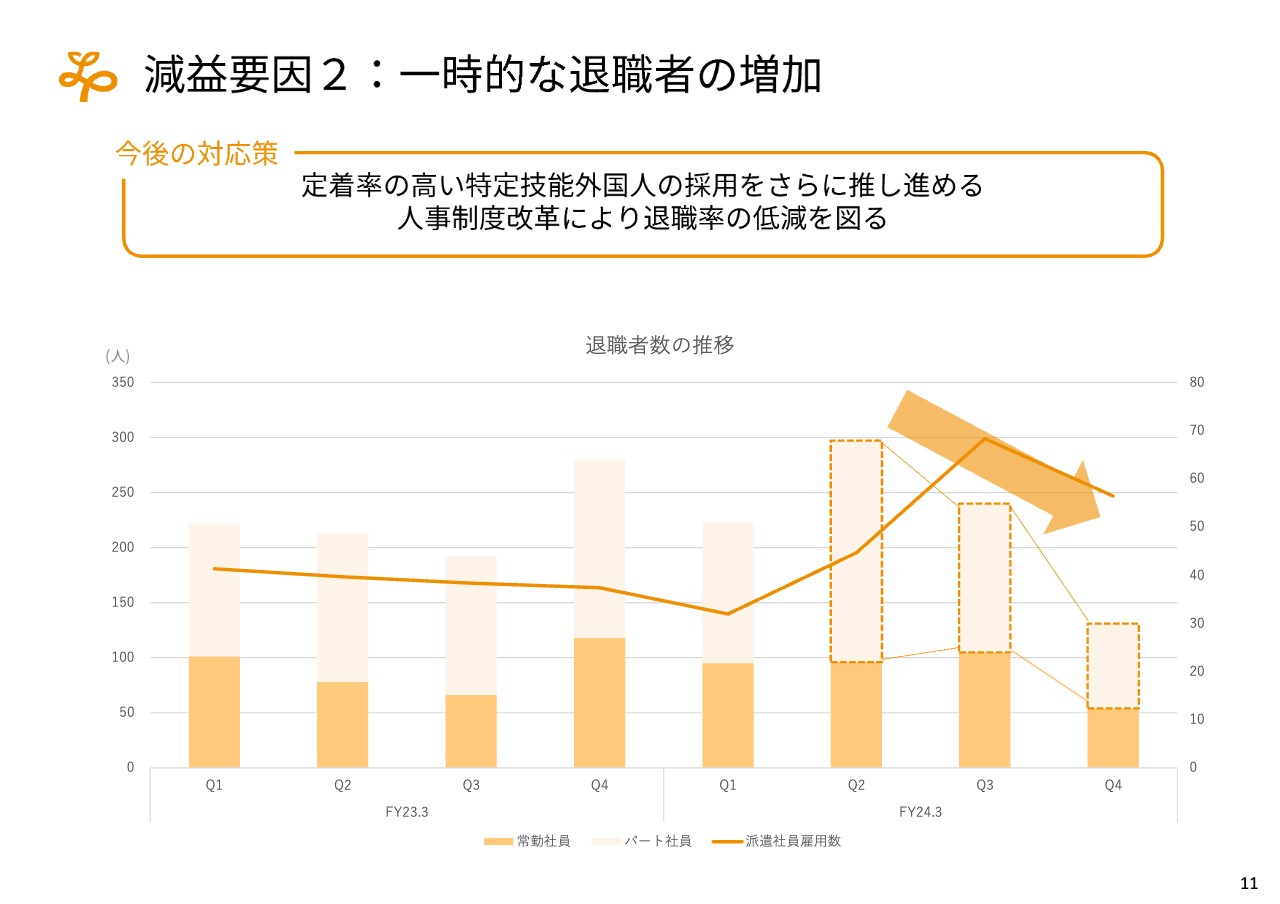

減益要因2:一時的な退職者の増加

減益の要因の2つ目は、一時的な退職者の増加です。先ほども触れたように、我々の給与水準は業界でも非常に高いため、コロナ禍に入った直後は業界を超えて入職者が集まったという、プラスの面がありました。

しかし、新型コロナウイルス感染症が5類に移行し、生活が通常運転に戻る中、その方々が元の業界に戻っていってしまったことで、第2四半期から第3四半期は急激に退職者が増えました。

第4四半期には退職者がかなり減ってきていますが、これが売上の減少や人材採用コストの高騰などを招いた主因であると考えています。

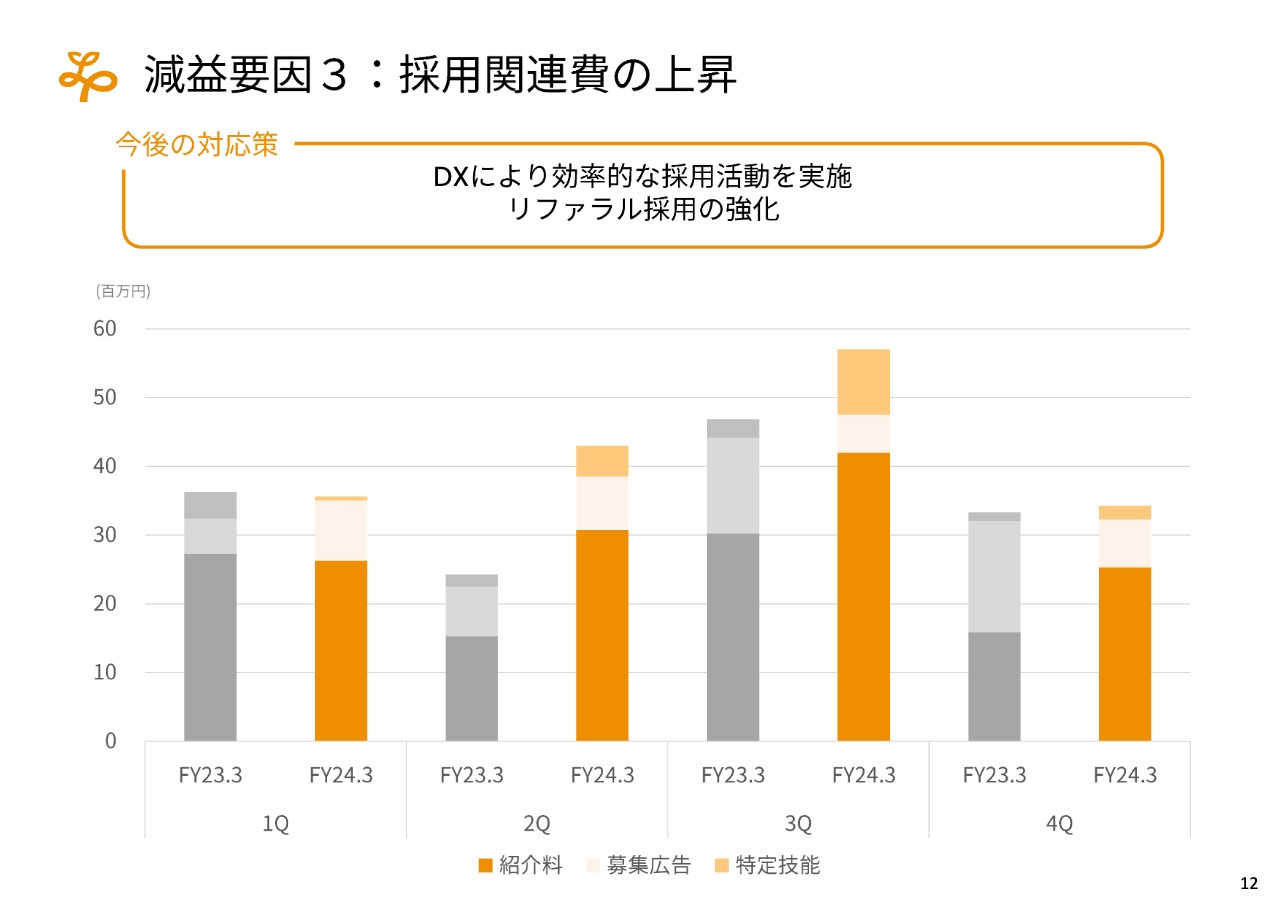

減益要因3:採用関連費の上昇

採用コストも一気に上がってしまいましたが、現在はだいぶ少なくなってきた状況にあります。

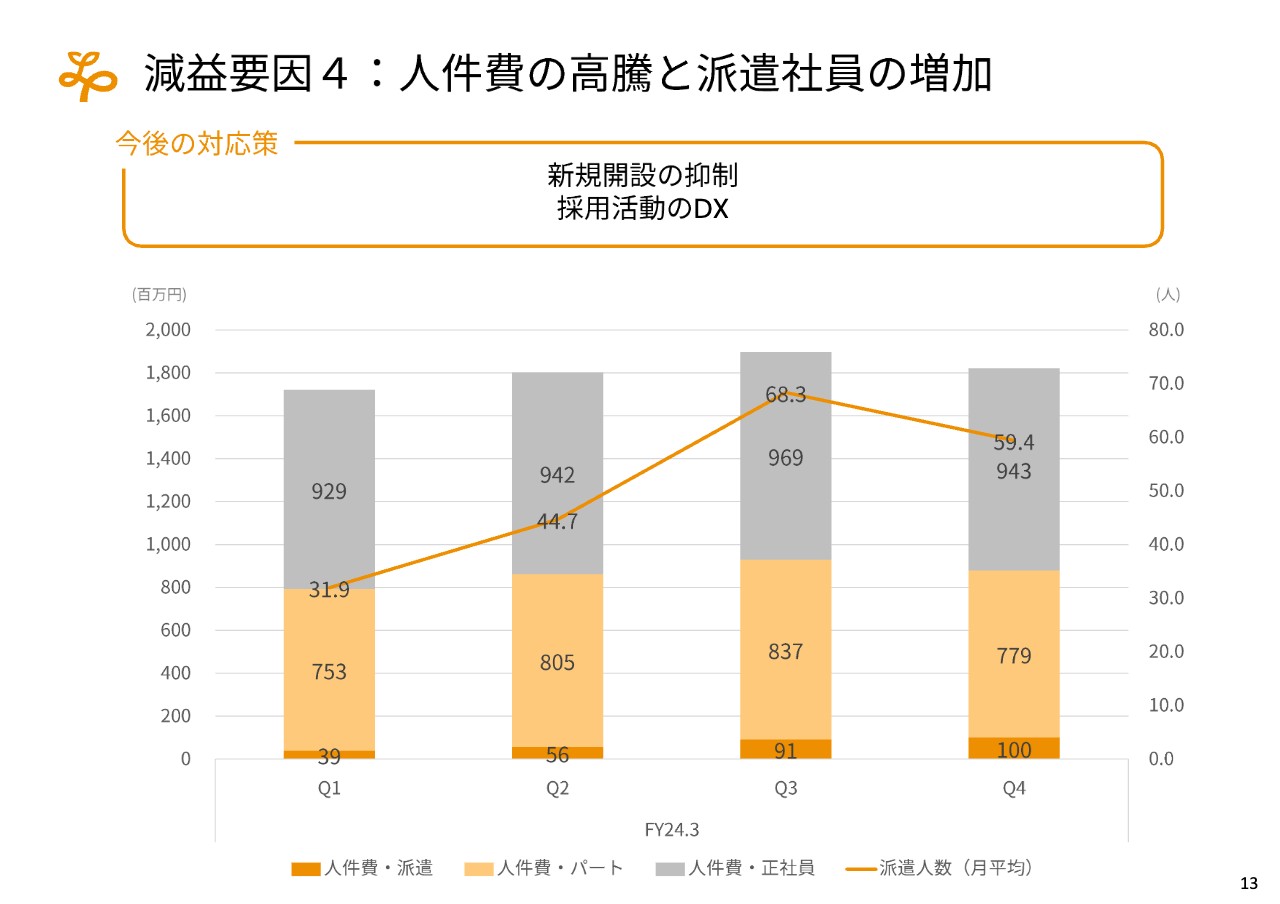

減益要因4:人件費の高騰と派遣社員の増加

派遣社員の人数もかなり増えてしまっていますが、第3四半期をピークに、だんだん少なくなってきています。今後は特定技能の方々の採用に入れ替わっていくため、今年の年末から年度末にかけて、派遣人数はかなり少なくなる見込みです。

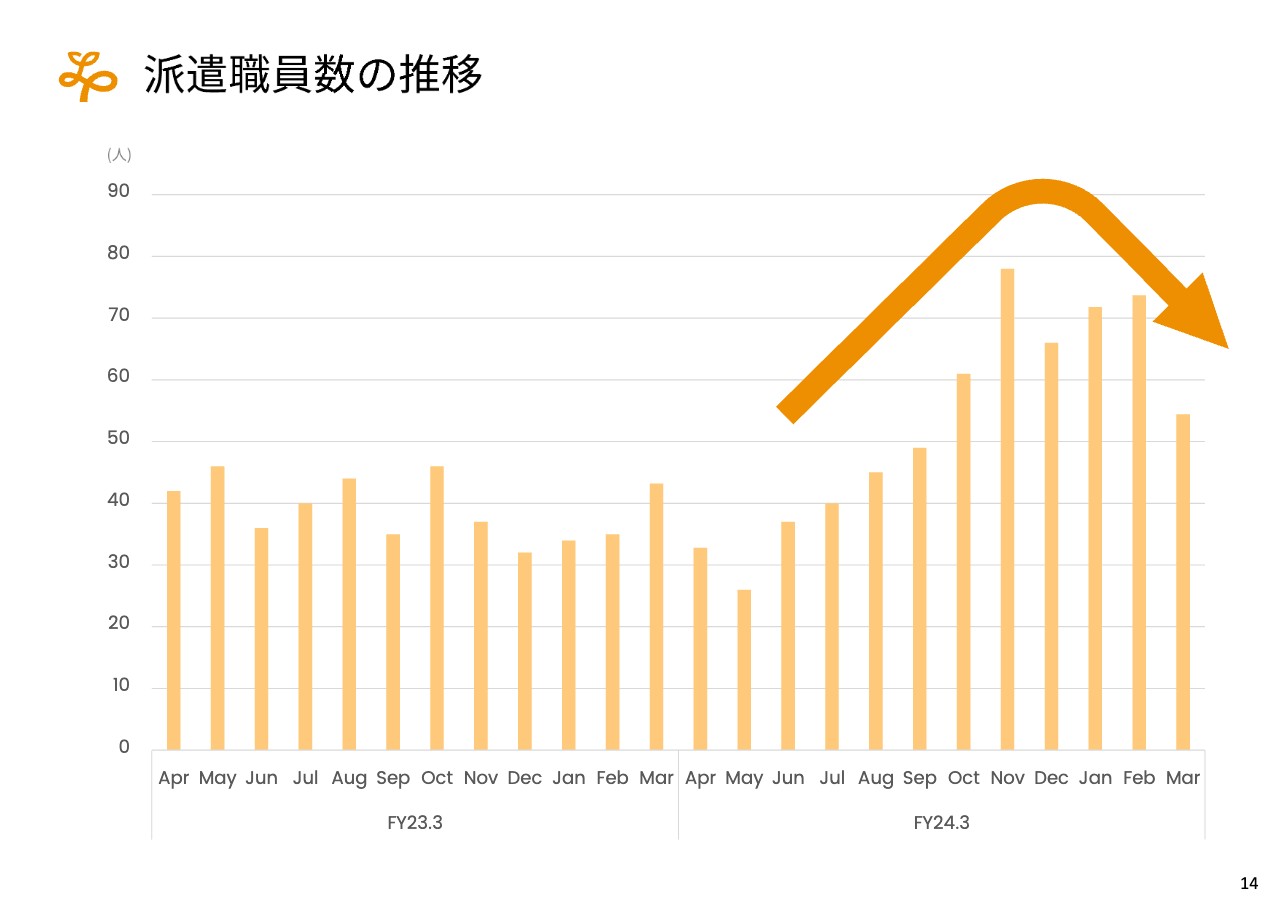

派遣職員数の推移

スライドをご覧のとおり、現在の派遣職員数は大方ピークアウトしています。

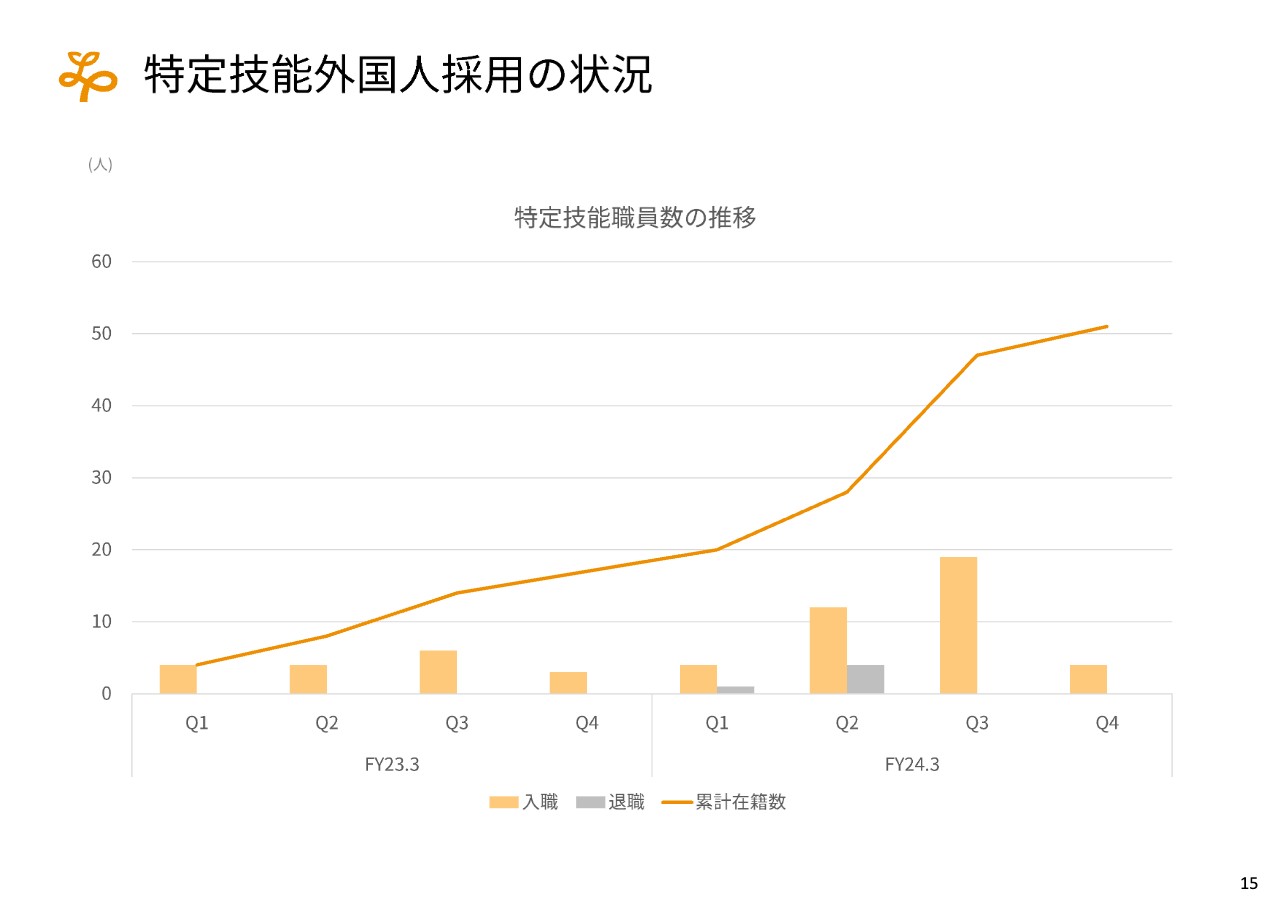

特定技能外国人採用の状況

特定技能外国人については、第2四半期以降どんどん入職者が増加しています。今年度も適宜、それぞれのタイミングで入職が進んでいる状況です。

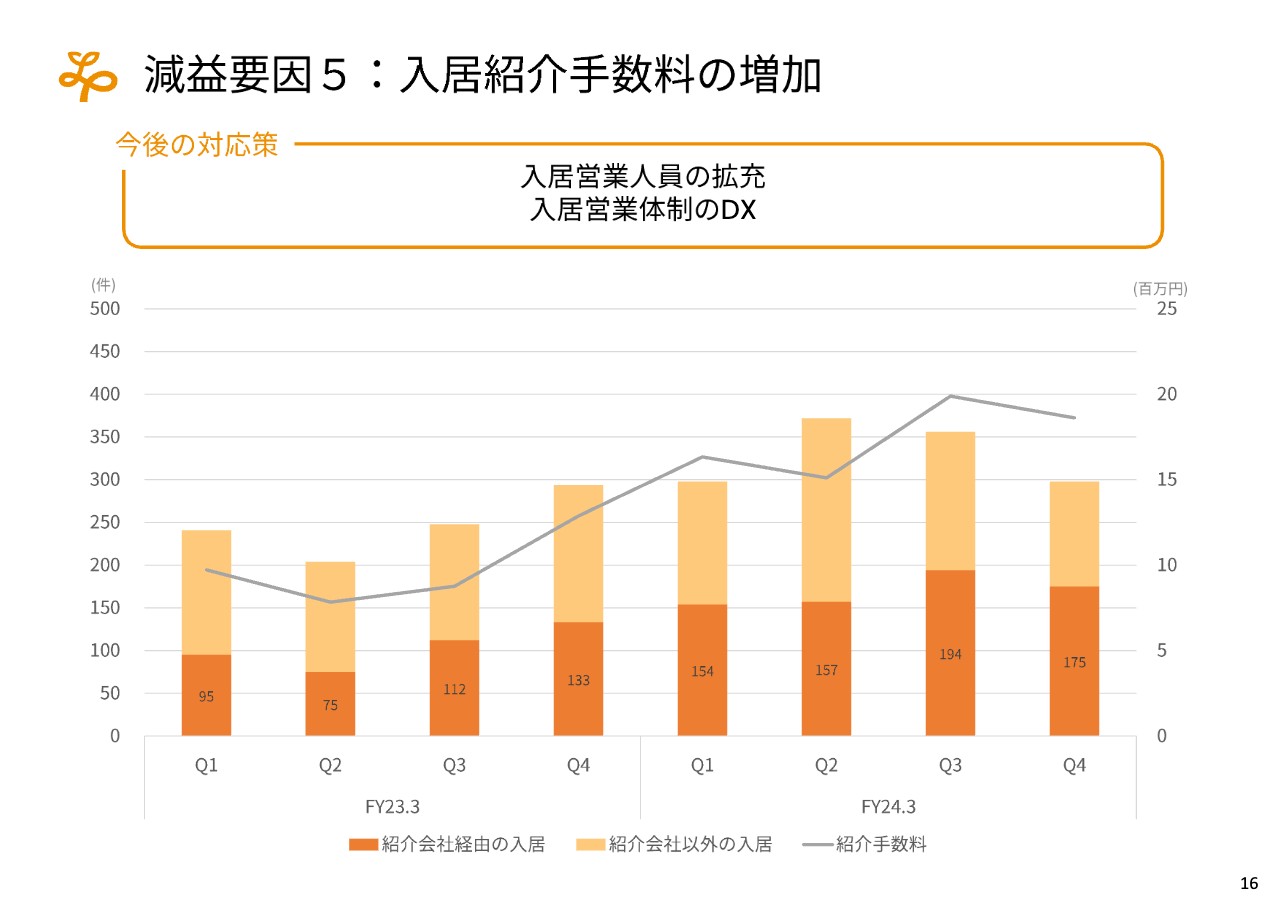

減益要因5:入居紹介手数料の増加

もう1つの減益要因は、入居紹介手数料です。現場で人が足りなくなると、入居の営業にもなかなか行きづらくなり、紹介会社に頼らざるを得なくなったため、その費用がかさみました。

こちらについては、入居営業体制のDX推進など、すでにさまざまな改善策を進めており、現在は非常に筋肉質な組織および運営になってきています。

具体的には、Webサイト上の各問い合わせ内容や、入居に至るまでの各段階のコンバージョンレートなどを週次で捕捉できています。全事業所の中でどこに改善の余地があるのかが、タイムリーに把握できる体制になっています。

問い合わせ単価や入居単価などを、媒体別、かつ週次で数値化できるようになっているため、これからは入居の営業体制をかなりスピーディに良いサイクルで回していけると思っています。

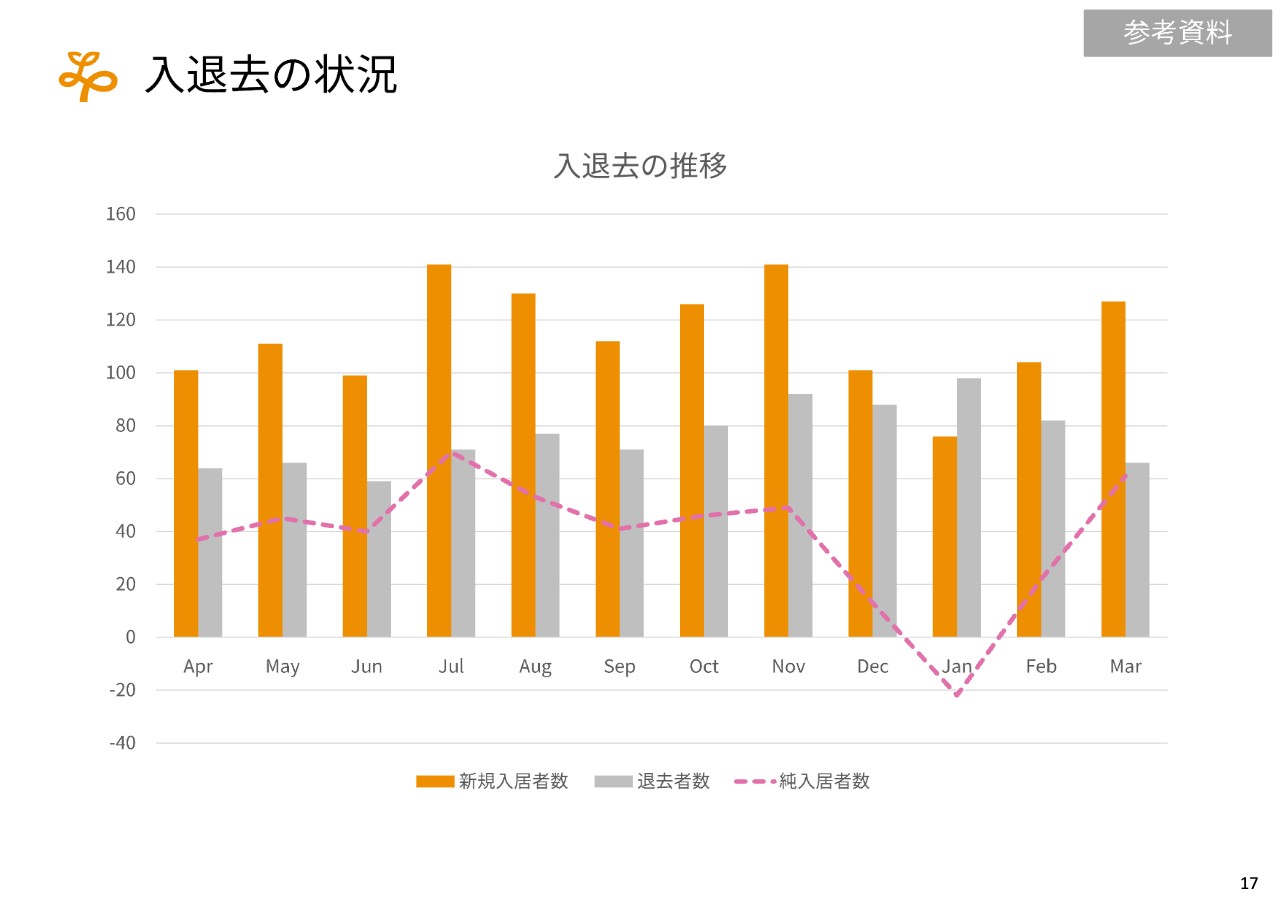

入退去の状況

入退去の状況です。通常、12月、1月、2月は純入居者数が非常に少なくなり、3月以降に増える傾向がありますが、今回は4月も含めて60名以上純増しています。入居が増えている状況にあるため、これが数ヶ月続くことによって稼働率はかなり増えると予測しています。

スライドには2024年4月の実績の記載はありませんが、70名を超える純増となっています。3月末時点の空室がすでに650床程度になっているため、単純計算すると、1年も経たずに満床になるペースです。

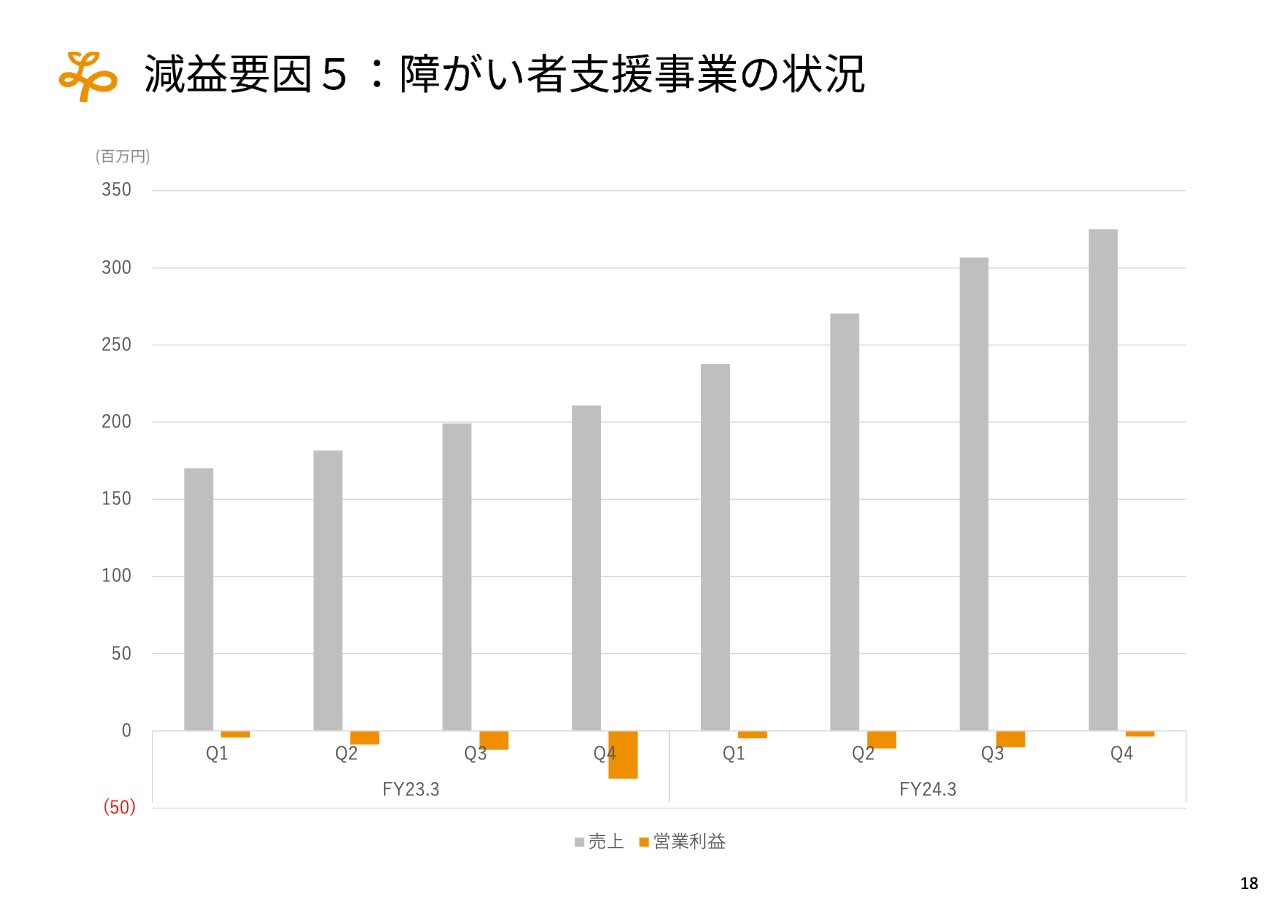

減益要因5:障がい者支援事業の状況

もう1つの減益要因としては、すでにお伝えしたとおり、障がい者支援事業では安定的な運営ができれば非常に高い利益率をもたらすと想定していますが、運営体制の整備が遅れ、約1年前から運営の改革をしていました。

こちらに少し時間かかりましたが、足元ではすでに黒字基調になっているため、今期こそは利益に貢献してくれると考えています。

ブルー・ケア(株)の業績向上

ブルー・ケア社について、前期は非常に悪い決算となりましたが、今期は非常に業績が良く、すでに営業利益は1億円を越えています。さらに今期は、足元ですでに利益が上がってきているため、通期になればさらに利益が伸びる体制になっています。

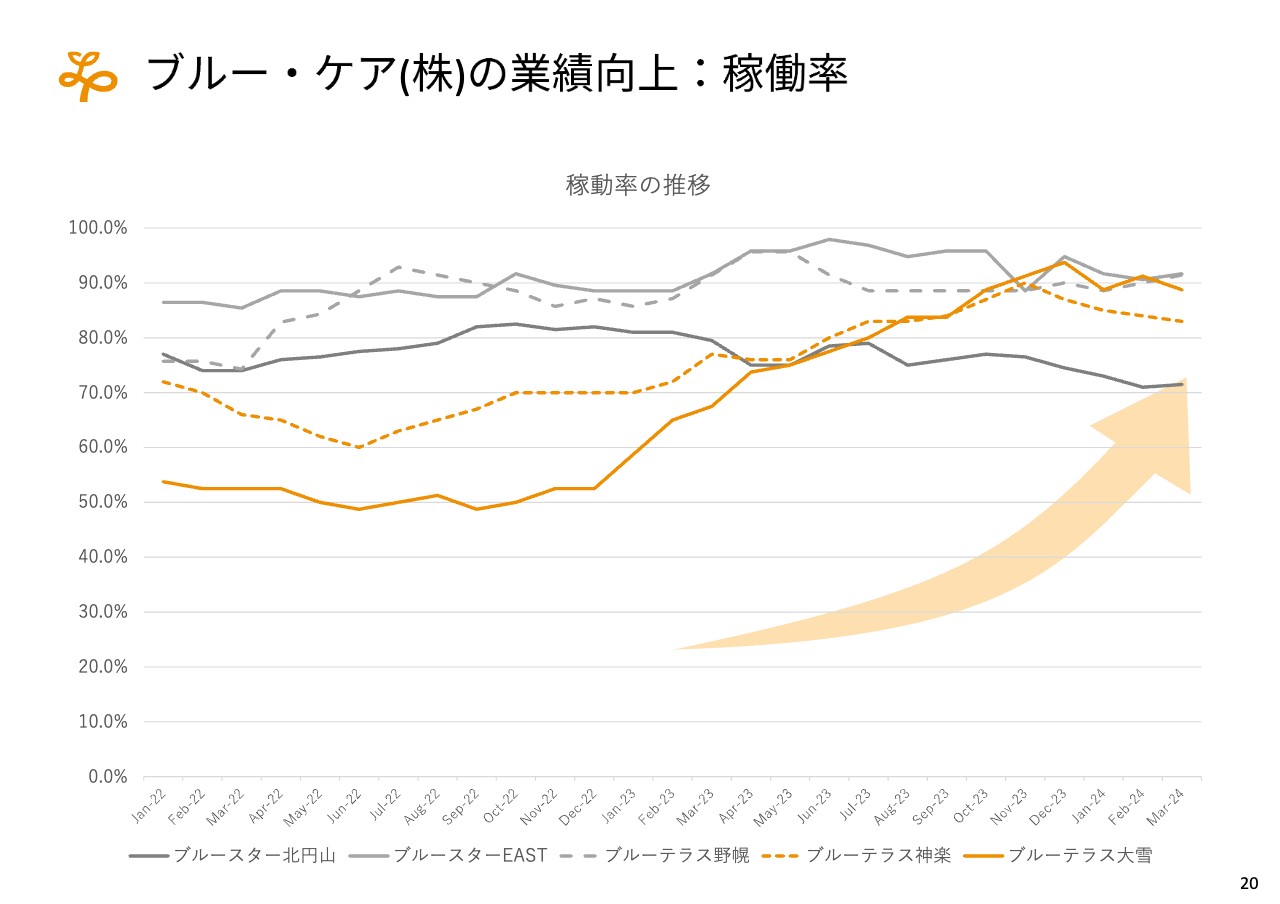

ブルー・ケア(株)の業績向上:稼働率

スライドに記載している施設のうち、「ブルースター北円山」は、200床の非常に大きな施設です。現在は若干低迷していますが、足元では6月頃から一気に稼働率が上がってくると考えています。稼働率が9割以上になることで、業績はさらに上がると思っています。

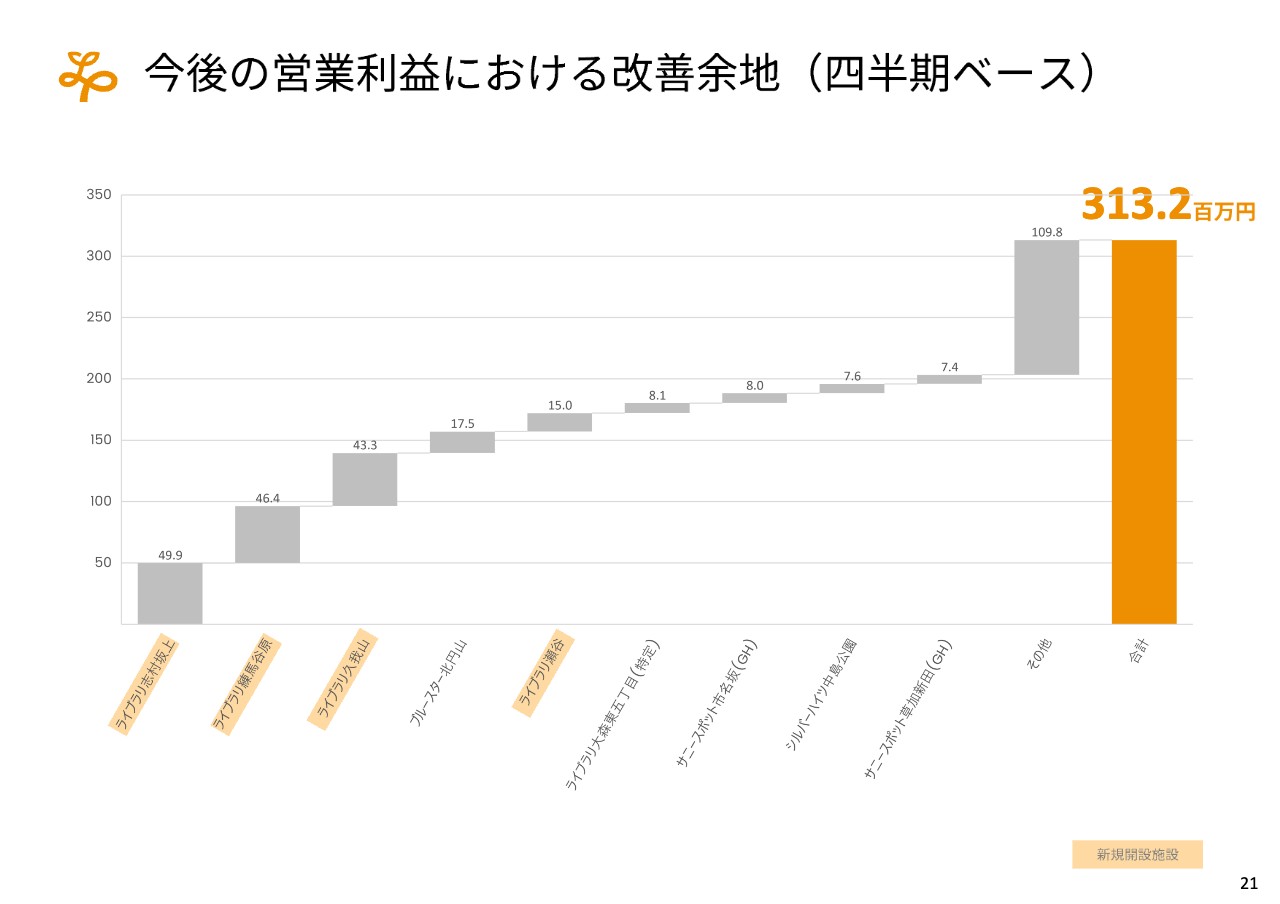

今後の営業利益における改善余地(四半期ベース)

営業利益における四半期ベースの改善の余地は、まだかなりあると思っています。特に、「ライブラリ志村坂上」と「ライブラリ練馬谷原」です。

また、新規オープンした「ライブラリ久我山」にも改善の余地があると思っています。「ライブラリ瀬谷」は、足元で稼働率が85パーセントを越えているため、来月か再来月には9割を越えるだろうと思っています。

「ライブラリ大森東五丁目(特定)」も、すでに稼働率が90パーセントに達しているため、今後は安定稼働になっていくことを期待しています。

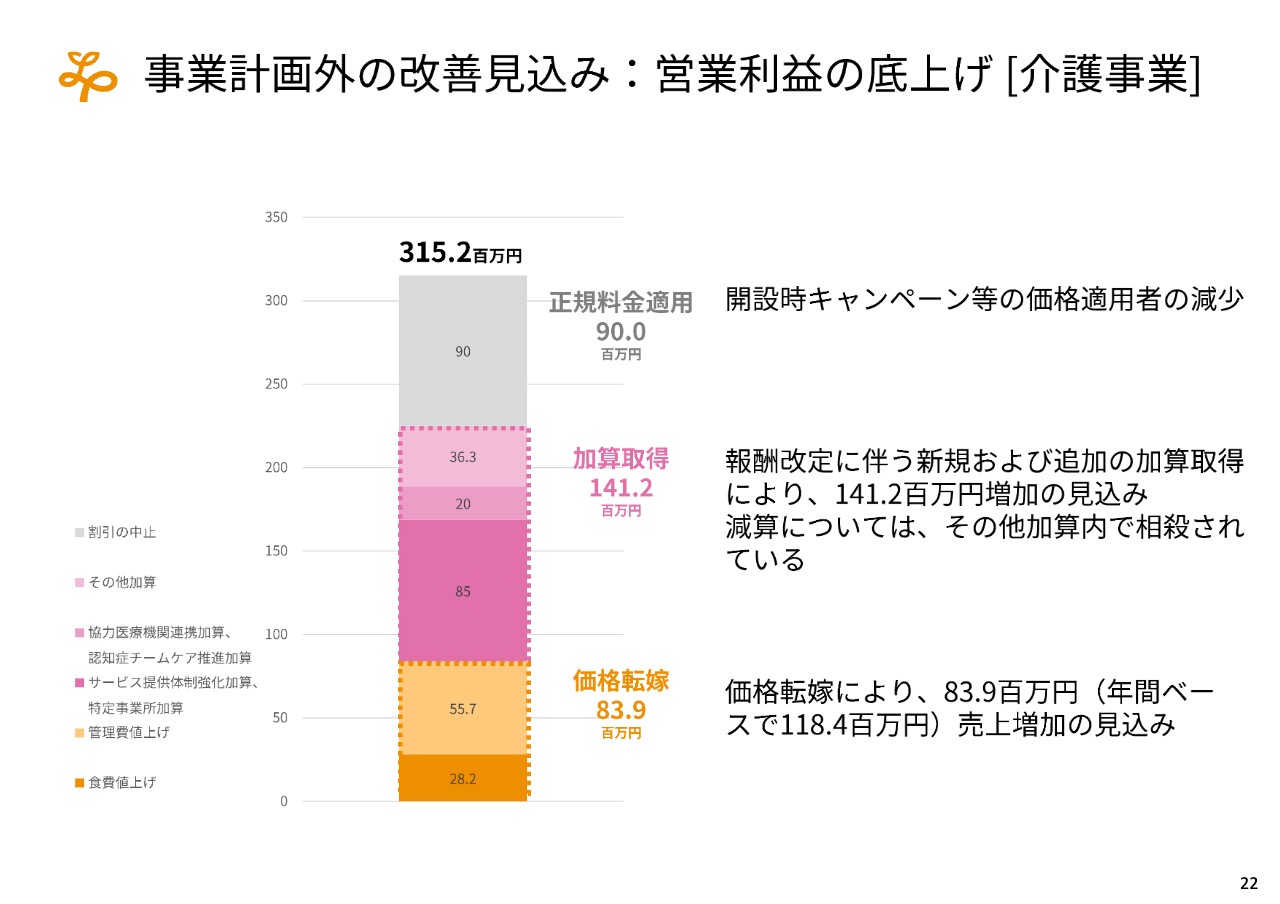

事業計画外の改善見込み:営業利益の底上げ[介護事業]

今期の業績予想を発表しましたが、計上していないものについてご説明します。

アップサイドの営業利益については、介護報酬の改定に伴って減算になる部分もありました。しかし、追加でさまざまな加算の取得を進めているため、昨年度と比べて年間ベースで1億4,000万円以上のプラスになると思います。

申請については、各自治体の行政の受付状況によるため、なるべく早く加算取得ができるように努力していますが、業績予想には見込んでいません。

価格については、食事などのさまざまな費用が高騰しているため、転嫁していきます。6月から8月頃を目処に、さまざまな行政の交渉や利用者へのアナウンスなどを行っているため、転嫁できれば利益に貢献すると考えています。

施設開設時にはキャンペーンを行い入居促進を図っていますが、人が入れ替わることによって、より利益率が高くなるという要素もあります。

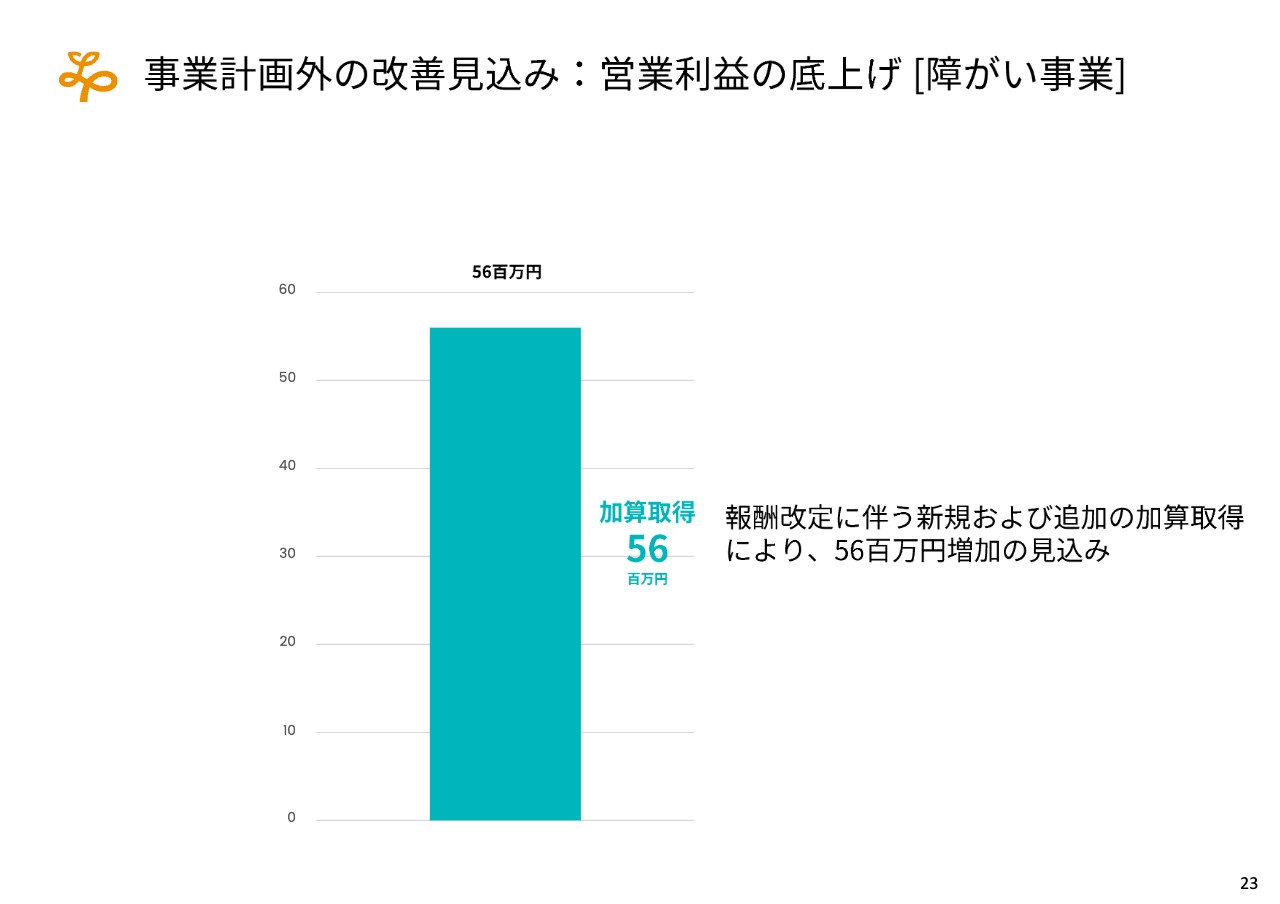

事業計画外の改善見込み:営業利益の底上げ[障がい事業]

障がい者支援事業は、介護事業と同じタイミングでさまざまな報酬改定が行われました。それによって追加の利益が得られると想定していますが、今期は計画外としています。

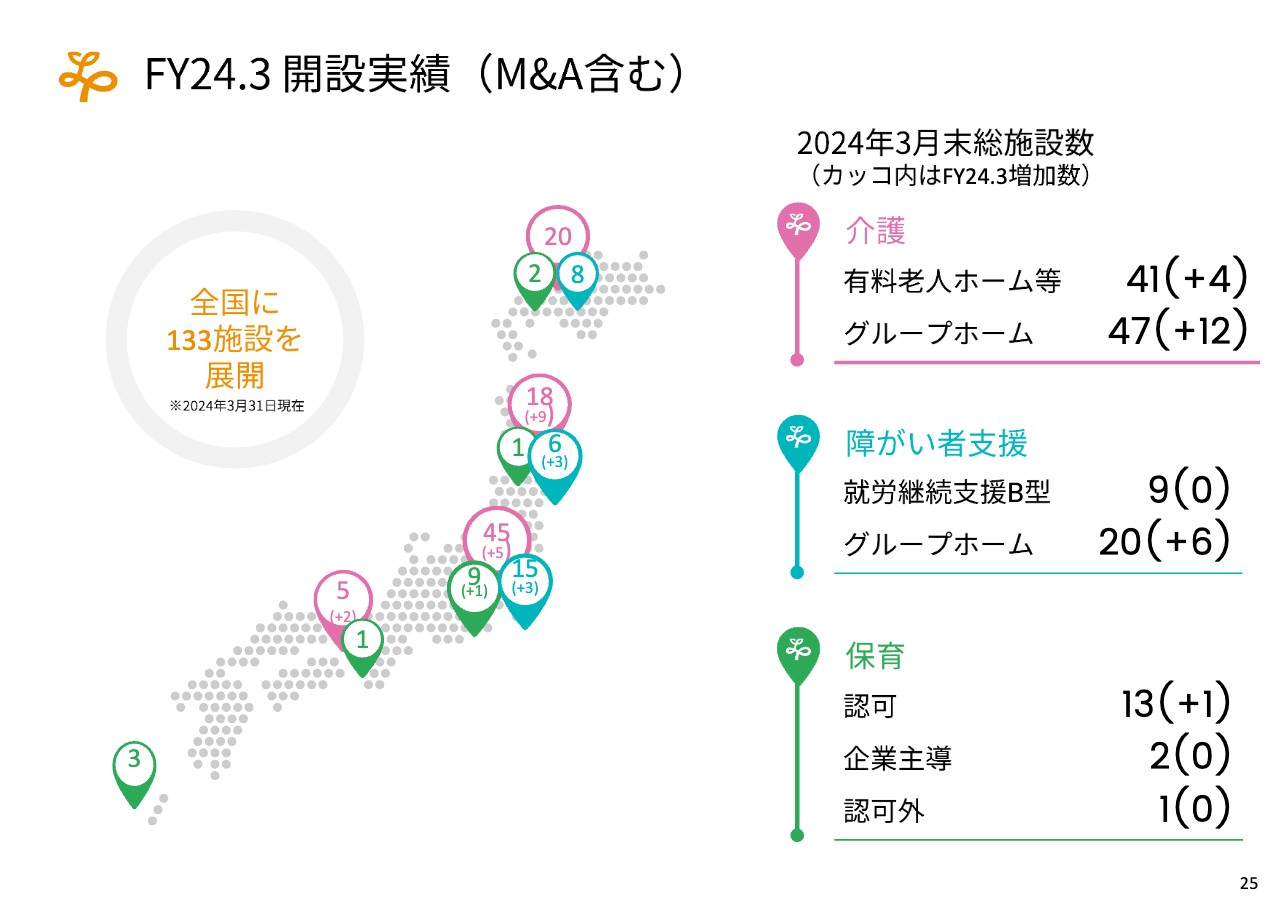

FY24.3 開設実績(M&A含む)

各事業の状況です。昨年度は承継も含めて介護事業で16棟、障がい者支援事業で6棟、保育事業で1棟、合計23棟の施設が増えました。

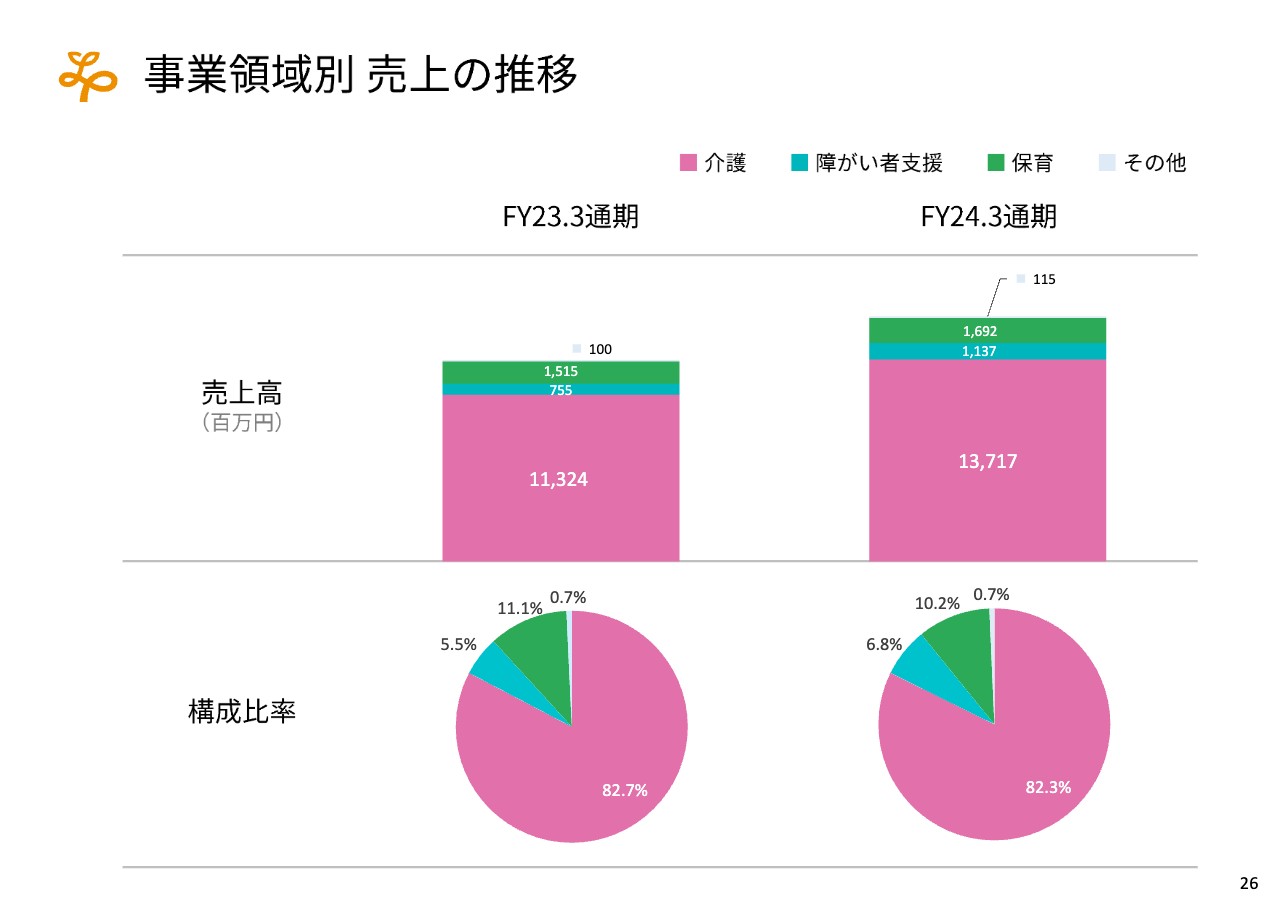

事業領域別 売上の推移

売上の割合は、引き続き82.3パーセントを介護事業が占めています。今後は保育事業のシェアが少なくなり、障がい者支援事業のシェアが増えていくだろうと思っています。

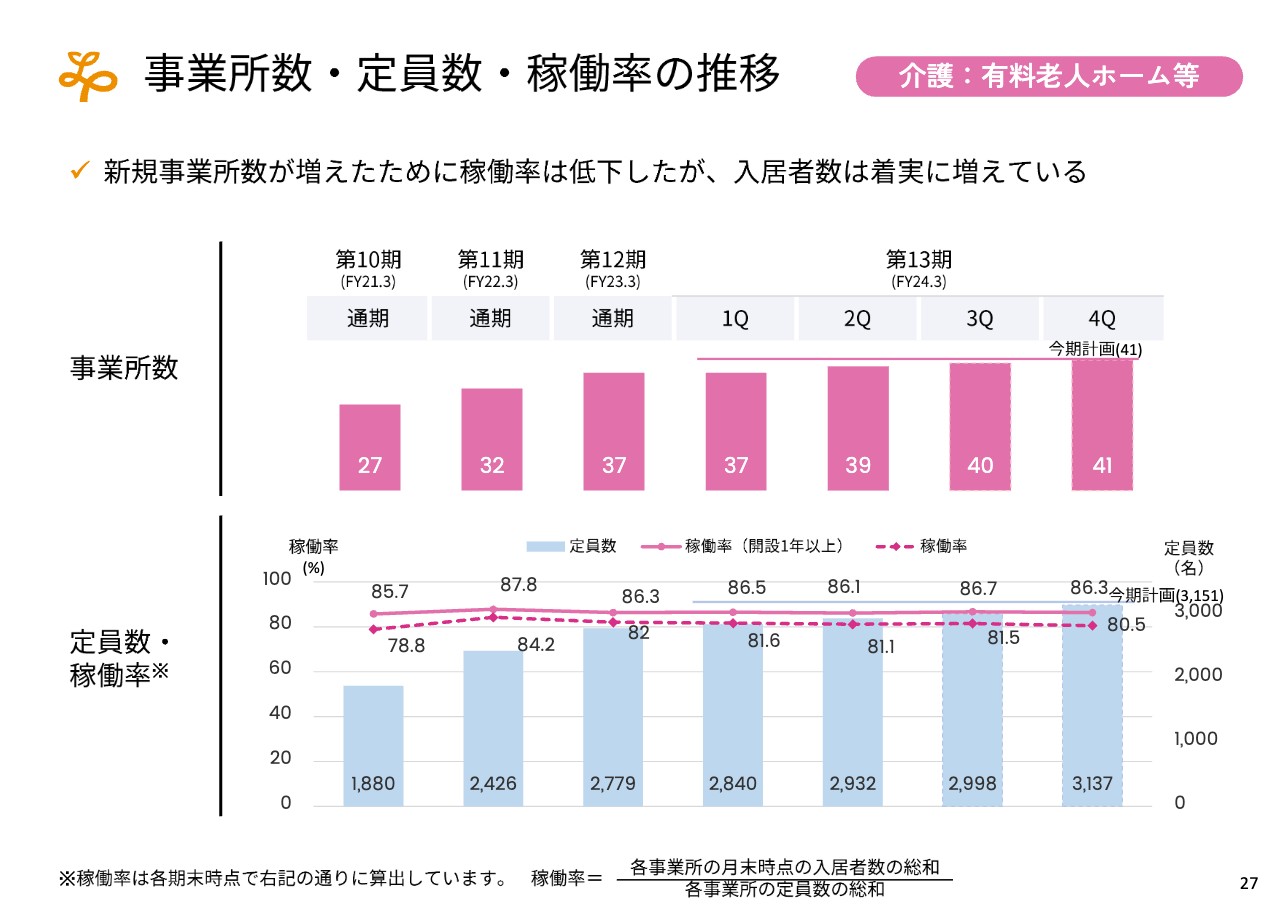

事業所数・定員数・稼働率の推移 介護:有料老人ホーム等

稼働率は大きくは変わっていませんが、現在は入居が急速に進んでいるため、だんだん増えていくと考えています。

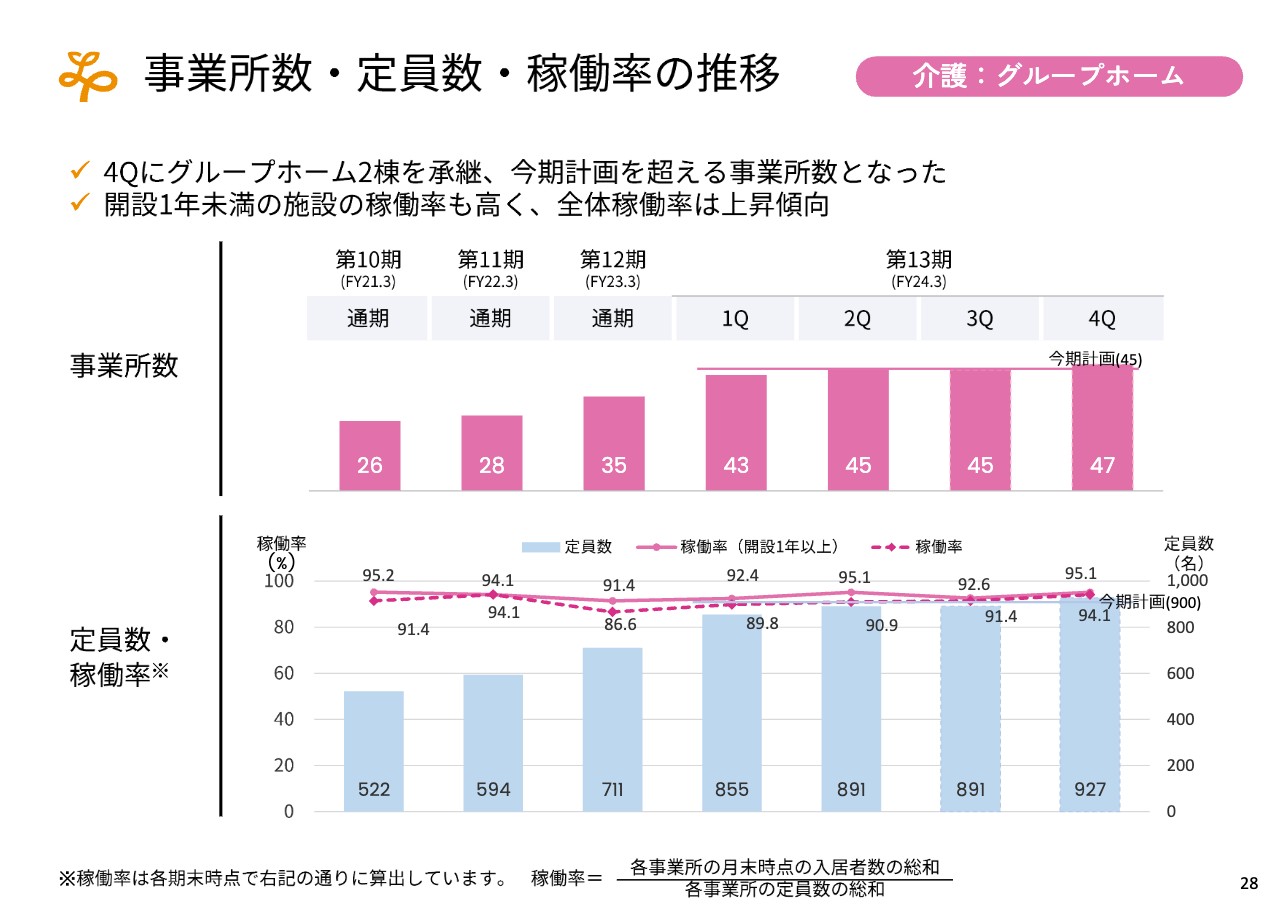

事業所数・定員数・稼働率の推移 介護:グループホーム

グループホームも同様です。すでに94パーセントを越える水準になっており、最終的には今よりもさらに高くなるだろうと考えています。

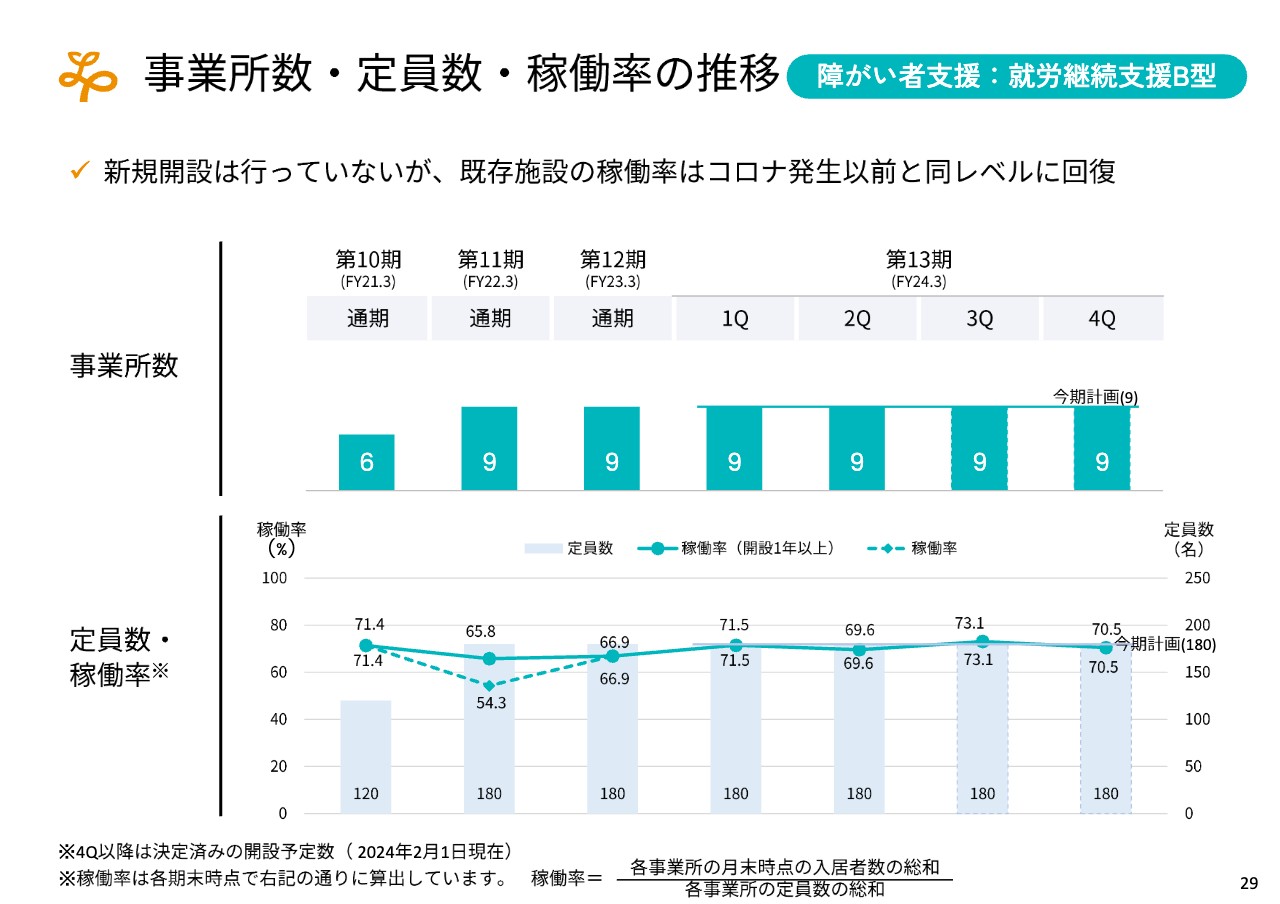

事業所数・定員数・稼働率の推移 障がい者支援:就労継続支援B型

就労継続支援B型の稼動率は約7割ですが、現在、さまざまな努力をしているため、もう少し上がっていくと考えています。

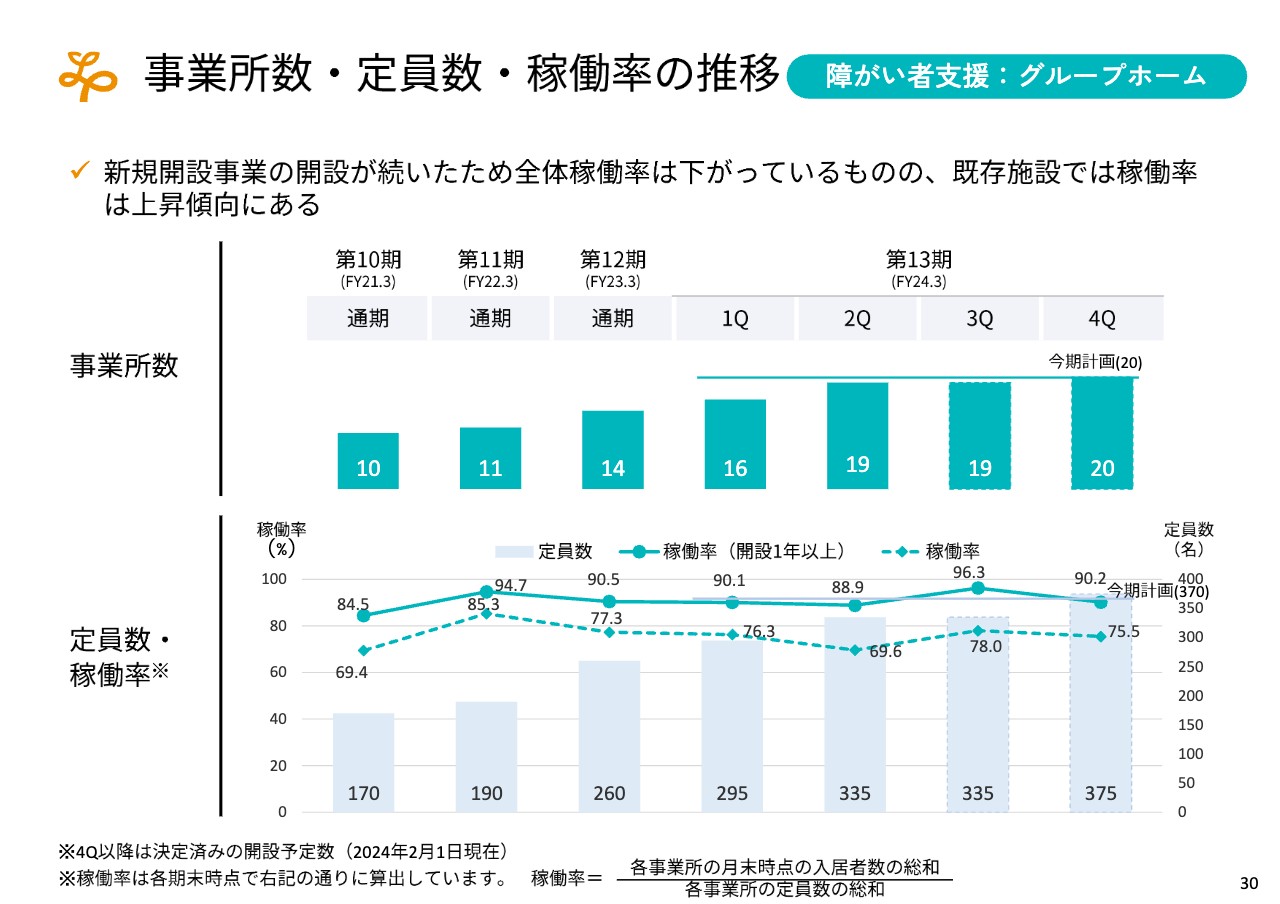

事業所数・定員数・稼働率の推移 障がい者支援:グループホーム

グループホームは基本的に、安定するとほぼ100パーセントの稼働率になる事業です。

また、平均入居期間が非常に長いため、回転が少なく、稼働率が安定化できると思います。運営の改革がある程度進んだため、今期は期待しています。

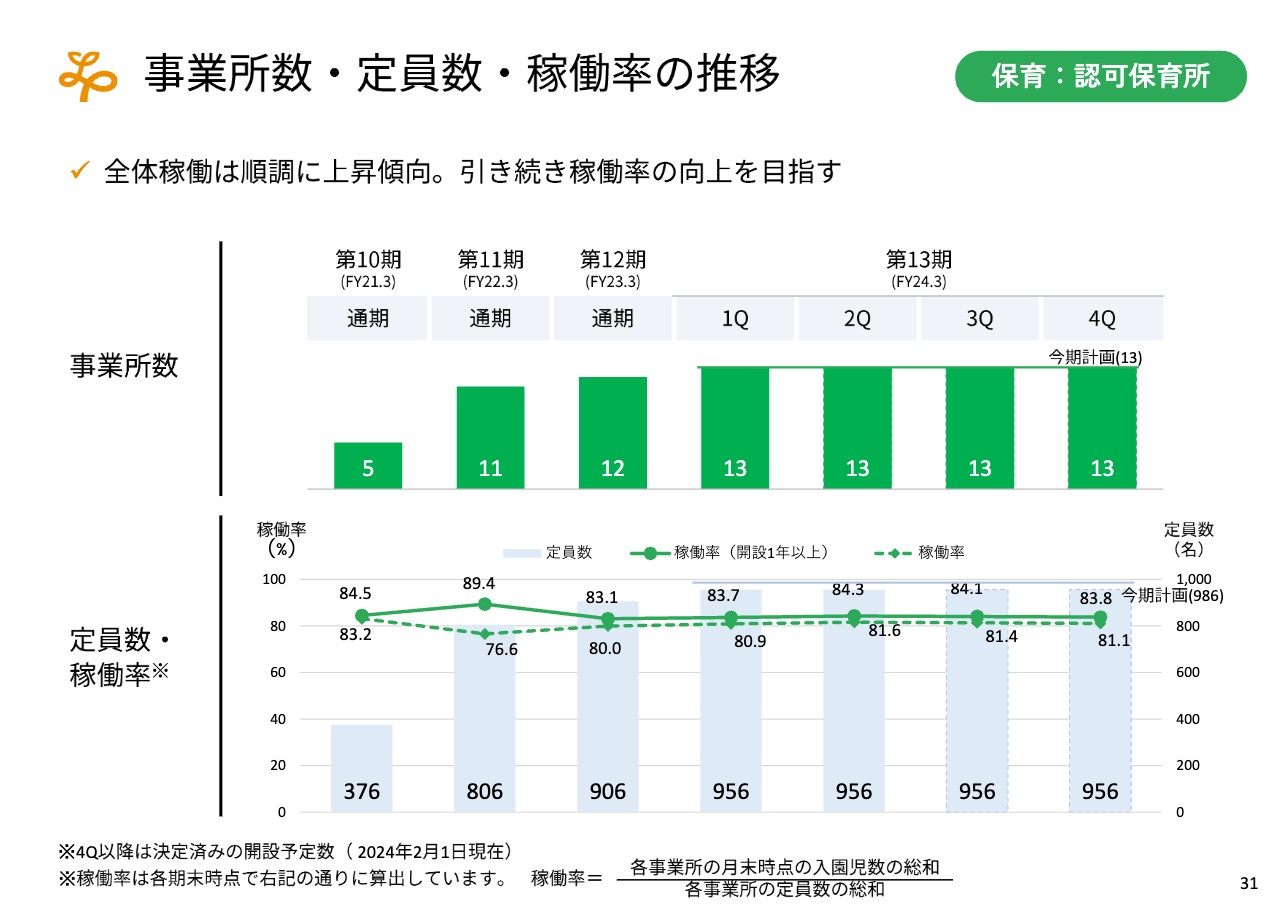

事業所数・定員数・稼働率の推移 保育:認可保育所

認可保育所は、オープンしてから1年ごとに稼働率が高くなるモデルです。引き続き粛々と増えていくと考えています。

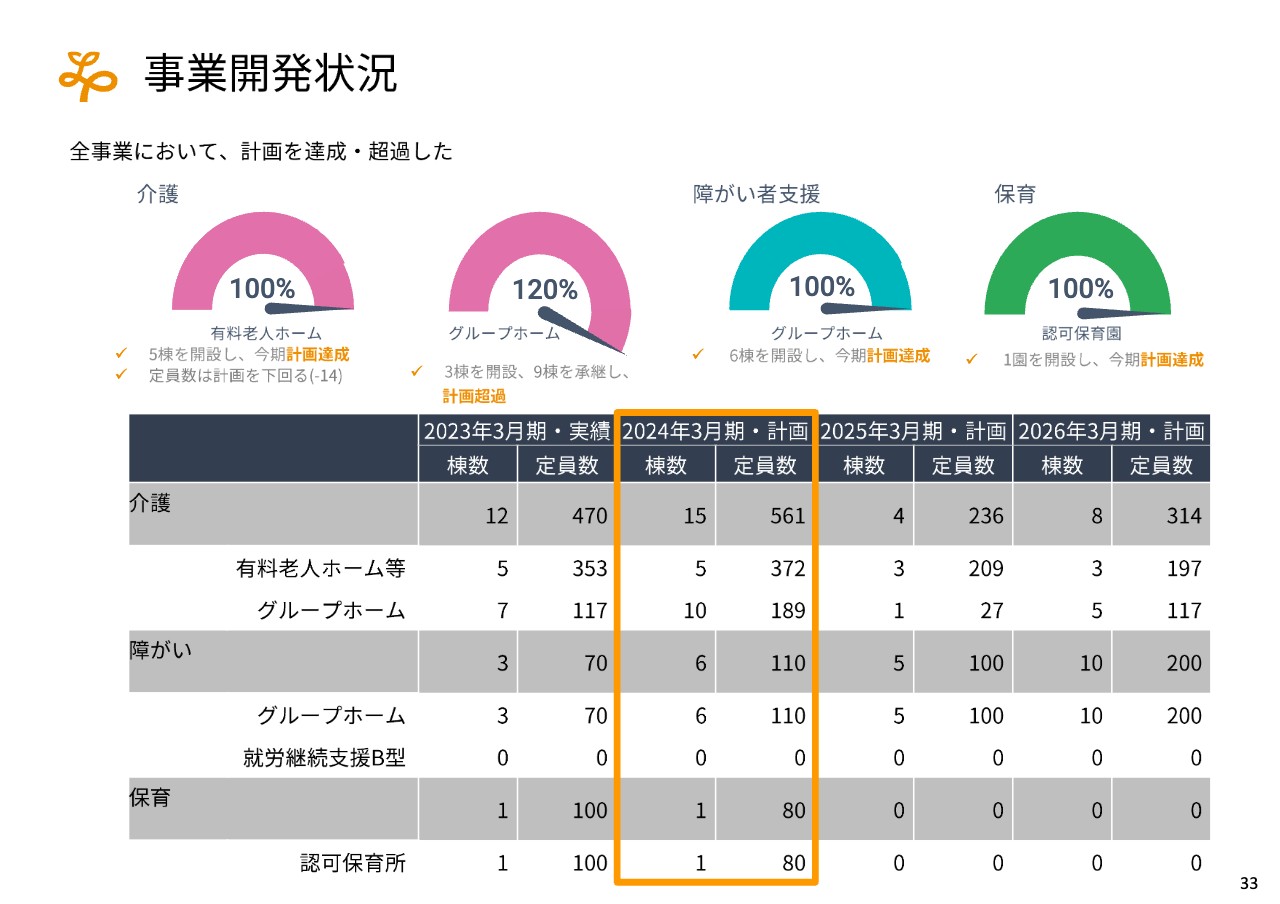

事業開発状況

事業開発については、当初の全事業で計画を達成しましたが、介護事業のグループホームでは計画を超過しました。

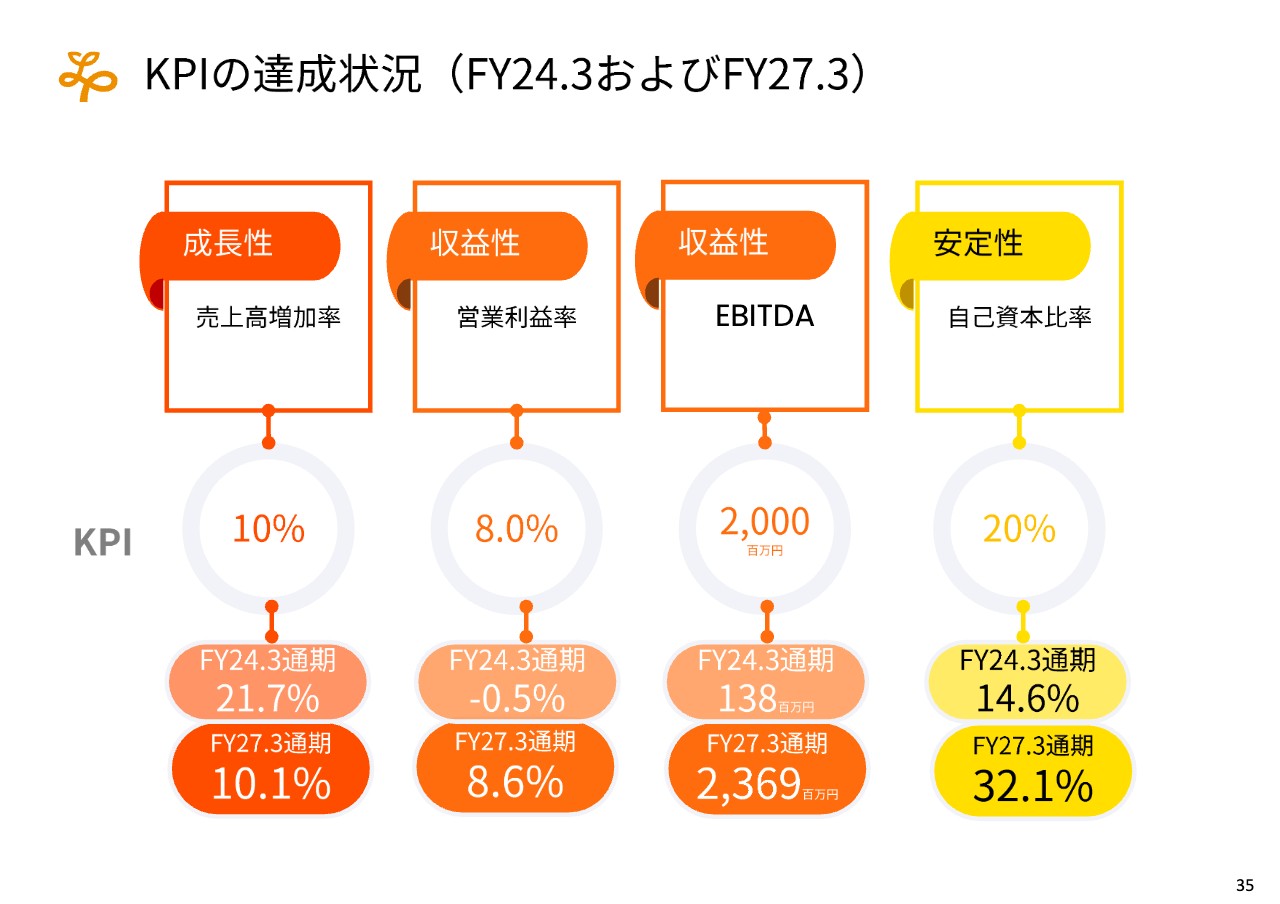

KPIの達成状況(FY24.3およびFY27.3)

中期経営計画については、1年のロールをして、2027年の3月までカバーするかたちで公表しています。KPIについては、従前の目標を変えていませんが、売上高増加率は10パーセント程度まで下げていきます。

営業利益率のターゲットは8パーセントで、EBITDAは20億円を目指します。安定性として、自己資本比率は早期に20パーセントを超えていきたいと考えています。

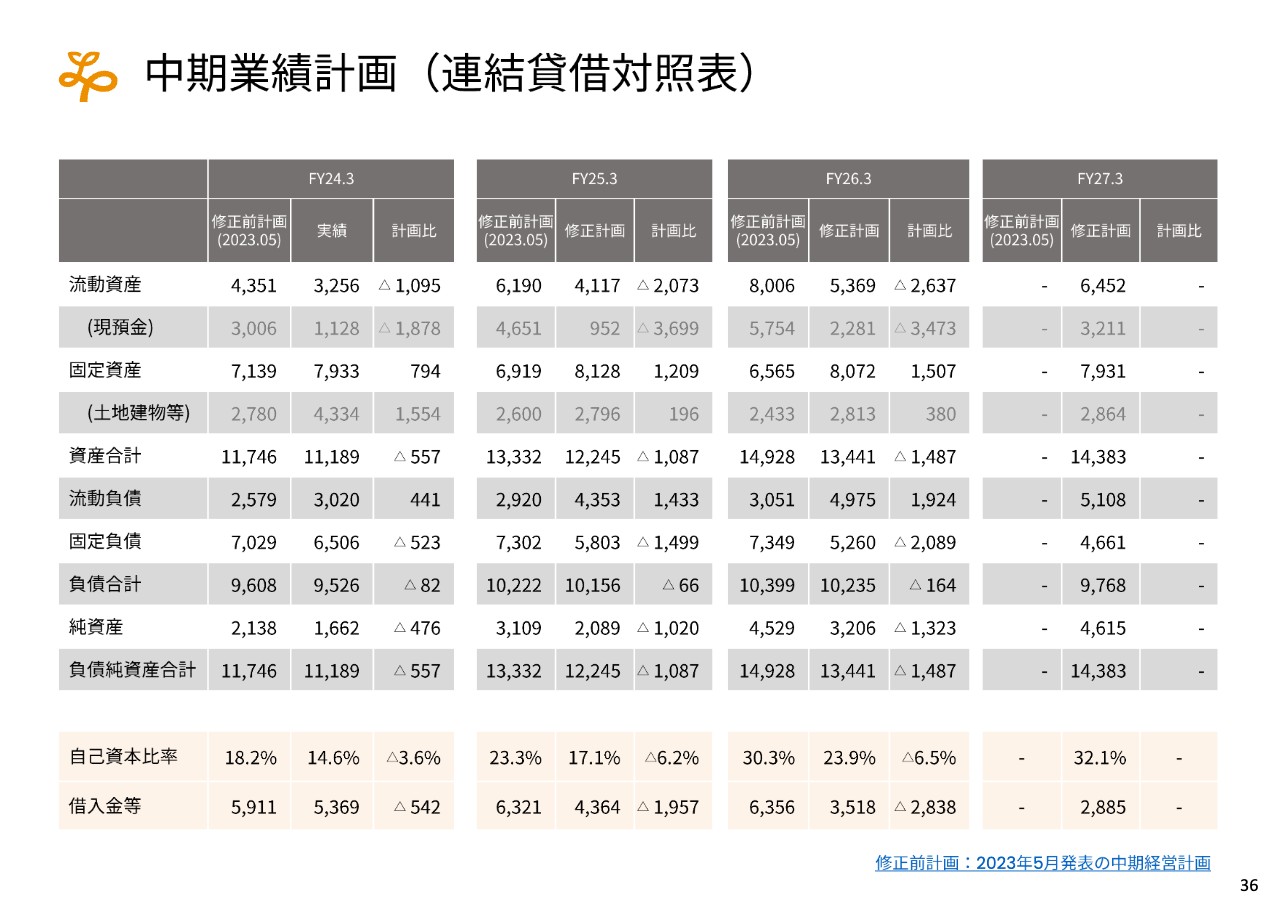

中期業績計画(連結貸借対照表)

バランスシートについては、早期に自己資本比率20パーセントを達成したいと考えており、2026年3月期に到達すると考えています。

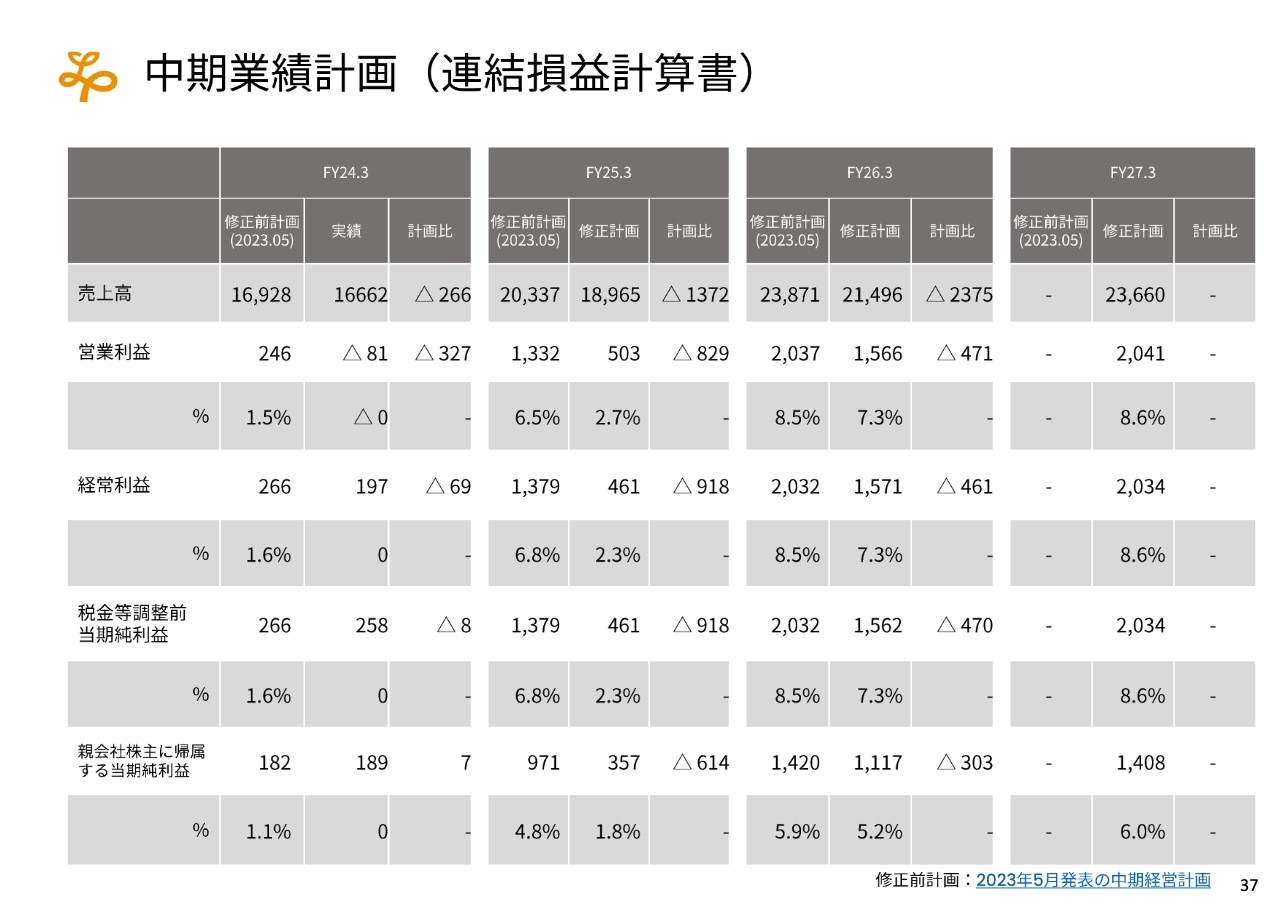

中期業績計画(連結損益計算書)

損益計算書は、先ほどお伝えしたとおり、トップラインの成長率を20パーセントから10パーセント程度までだんだん落としていきます。これにより、各段階の利益率が上がっていくと想定しています。

2025年3月期から2026年3月期に一気に利益水準が上がるのは、成長を抑制する中で、KPIにあった水準まで到達できるものと考えています。

今期第1四半期は、まだそれほど強く利益が上がる状況にはないと思いますが、第2四半期と第3四半期で上がっていくと考えています。第4四半期のうち、特に2月は営業日数が少なくなり、利益を出すのは厳しいと考えています。そのため、第4四半期の利益は第3四半期に比べて落ちると想定しています。

なんとか第1四半期を乗り切り、第2四半期でそれなりの利益を積み上げられることを期待しています。

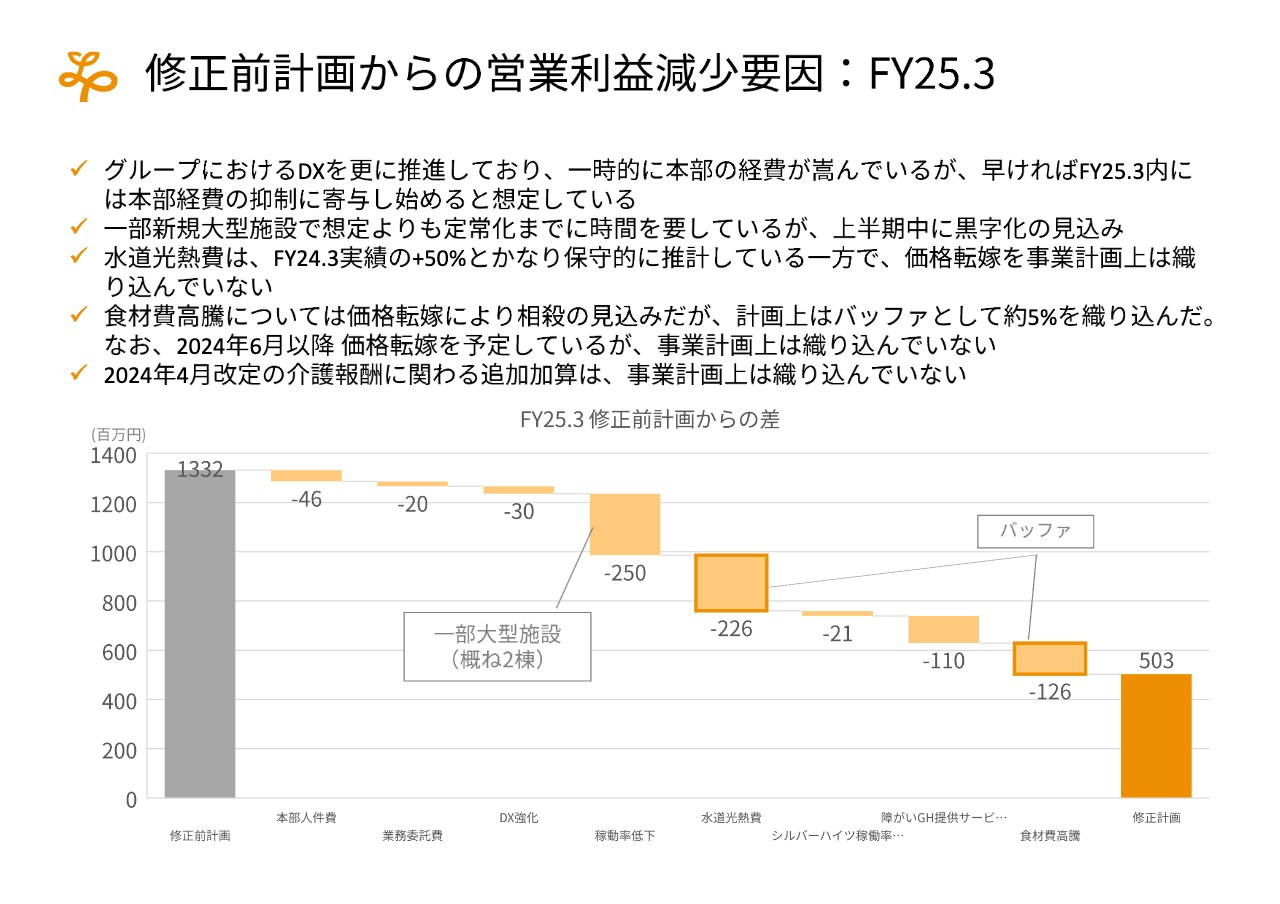

修正前計画からの営業利益減少要因:FY25.3

昨年公開した、中期経営計画からの修正です。もともと13億円程度の営業利益を想定していましたが、昨年度は、先ほどお伝えした大型2施設の稼働率が上がらなかったため、足元は未だ低空飛行となっており、大きく利益を抑制してしまっています。

一方で、水道光熱費や食材費の高騰について、1.5倍とバッファを含めて計上しています。実際はそこまではいかないと思いますし、先期もバッファ部分を超えませんでした。

食材費は、実際はお客さまへの価格転嫁を見込んでいるためマイナス要因にはならないと想定をしていますが、保守的にあえて見込んでいる状況です。本部の人件費は、今後DXが進めば、ある程度圧縮されていくと考えています。

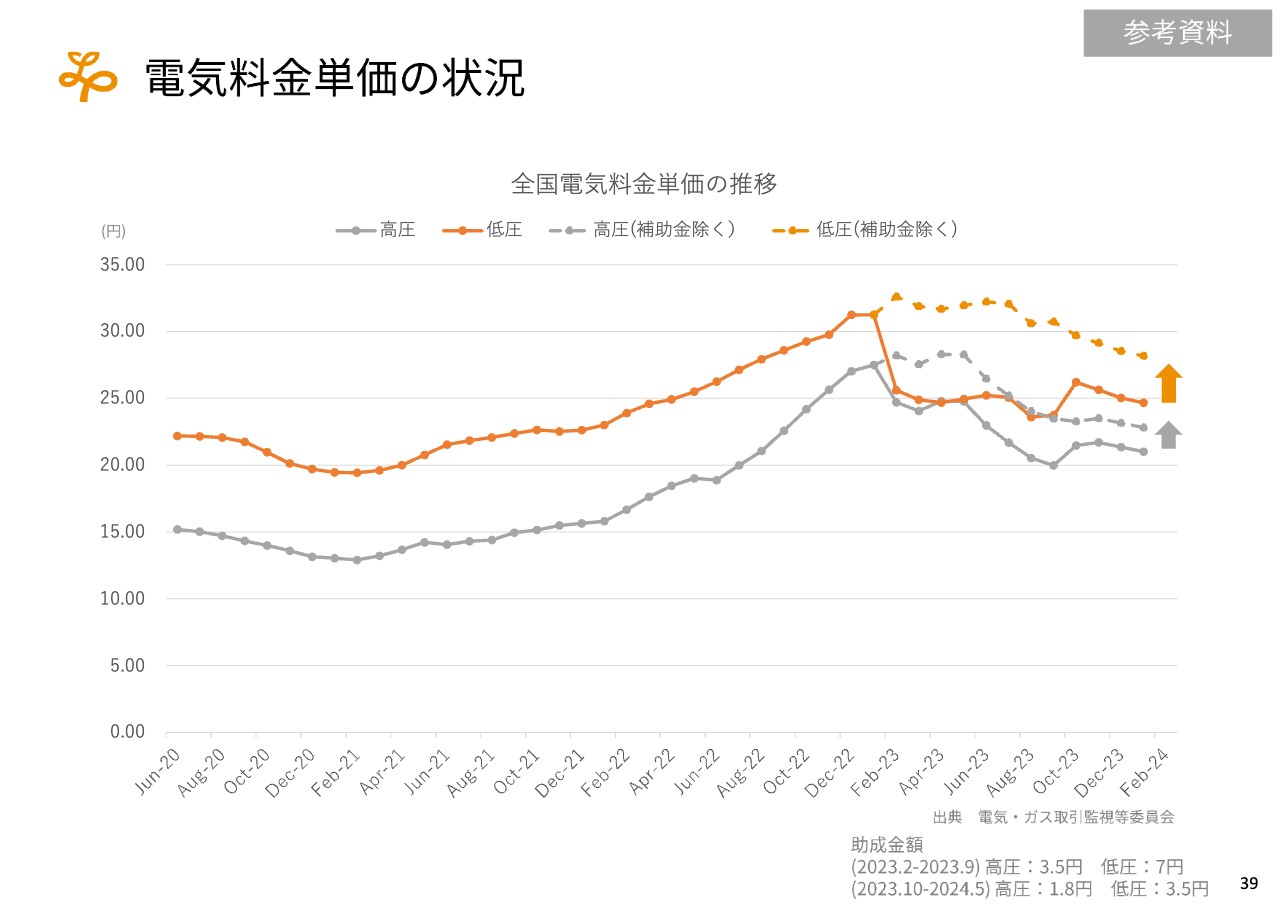

電気料金単価の状況

バッファにある水道光熱費のうち電気料金単価は、スライドに掲載したグラフのとおり、だんだん上がってきています。補助金の影響で一時的に下がっていますが、その影響が今後終了することで、単価が上がっていくと想定しています。

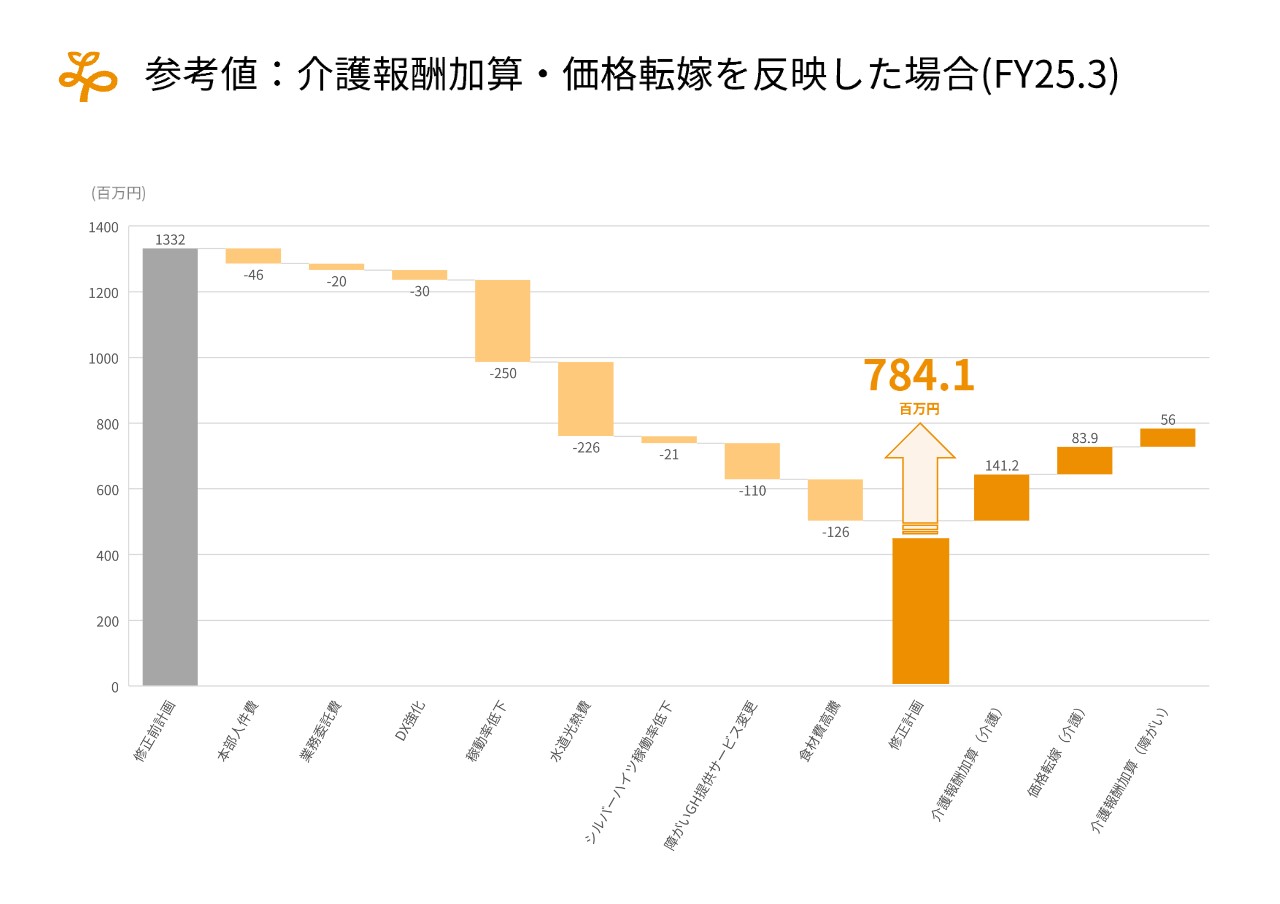

参考値:介護報酬加算・価格転嫁を反映した場合(FY25.3)

今回の業績予想では今期の利益水準を公開していますが、先ほどお伝えしたいくつかのバッファを含めると、まだそれなりにアップサイドがあると思っています。アップサイドをきちんと実現させられるように、がんばっていきたいと考えています。

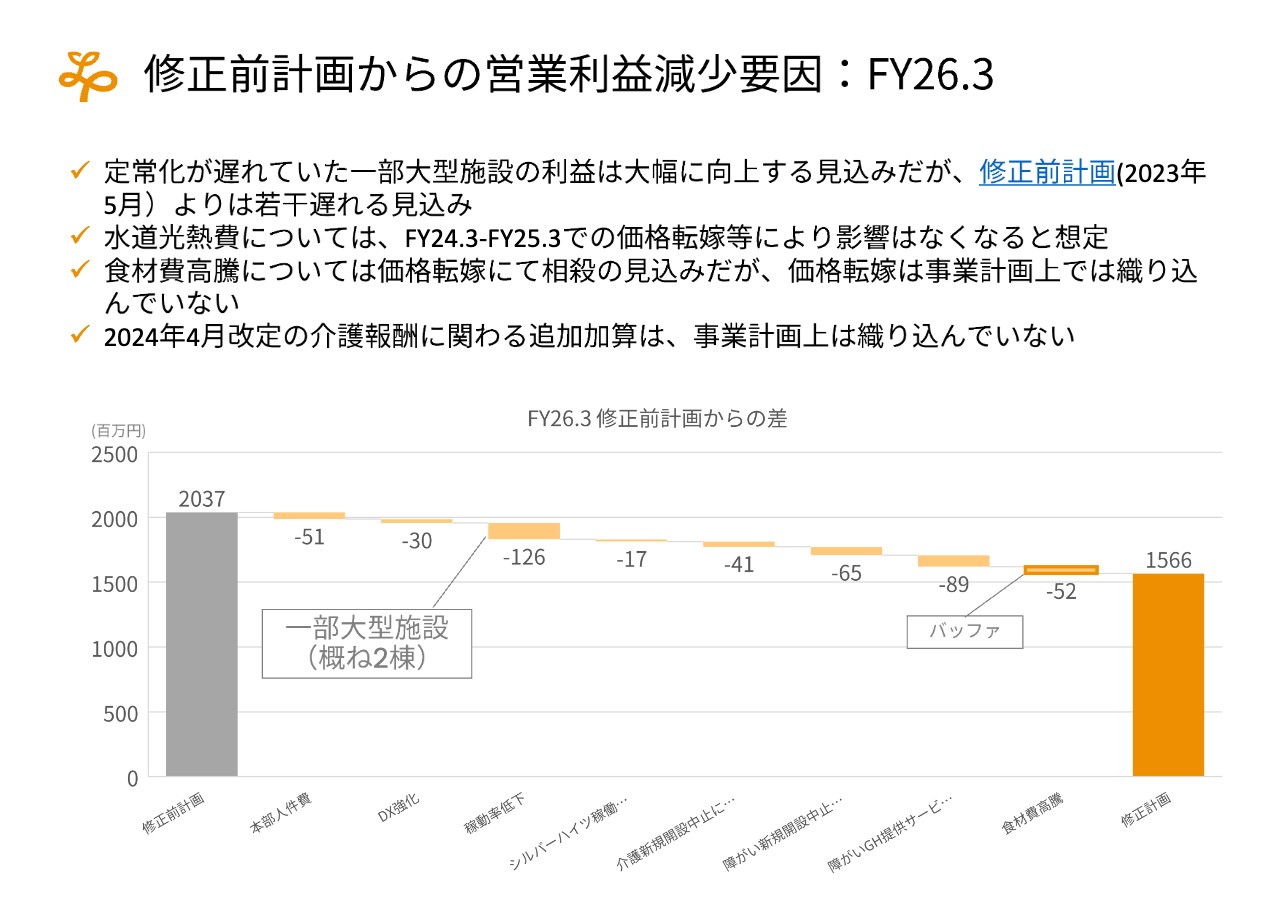

修正前計画からの営業利益減少要因:FY26.3

来年度は、2棟の大型施設の減益要因はだいぶ減ります。いくつかのバッファも踏まえ、一定の利益水準にいくだろうと考えています。

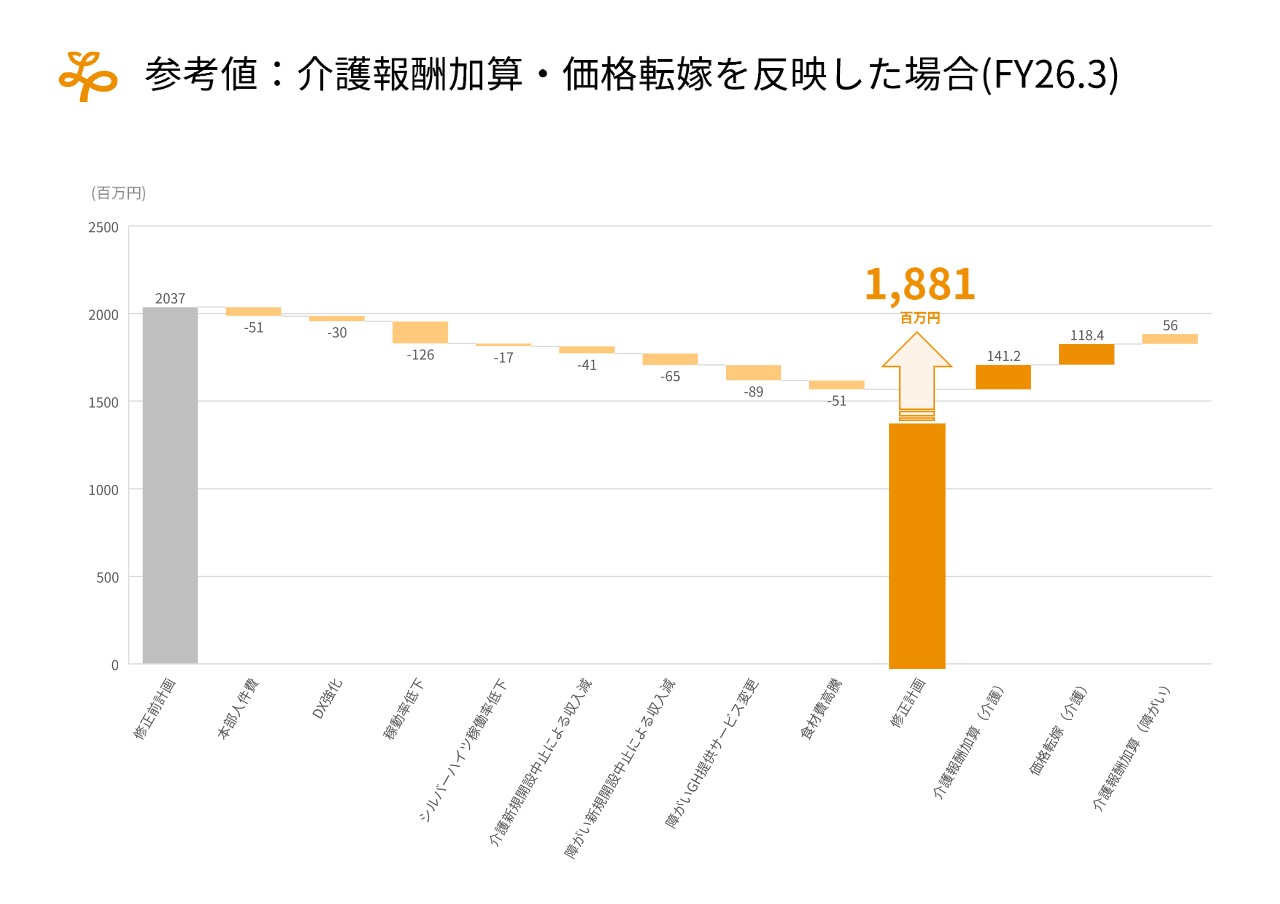

参考値:介護報酬加算・価格転嫁を反映した場合(FY26.3)

来年度も、今期4月の改定を踏まえたアップサイドは入っていないため、この計画をさらに超えていけるように努力したいと考えています。

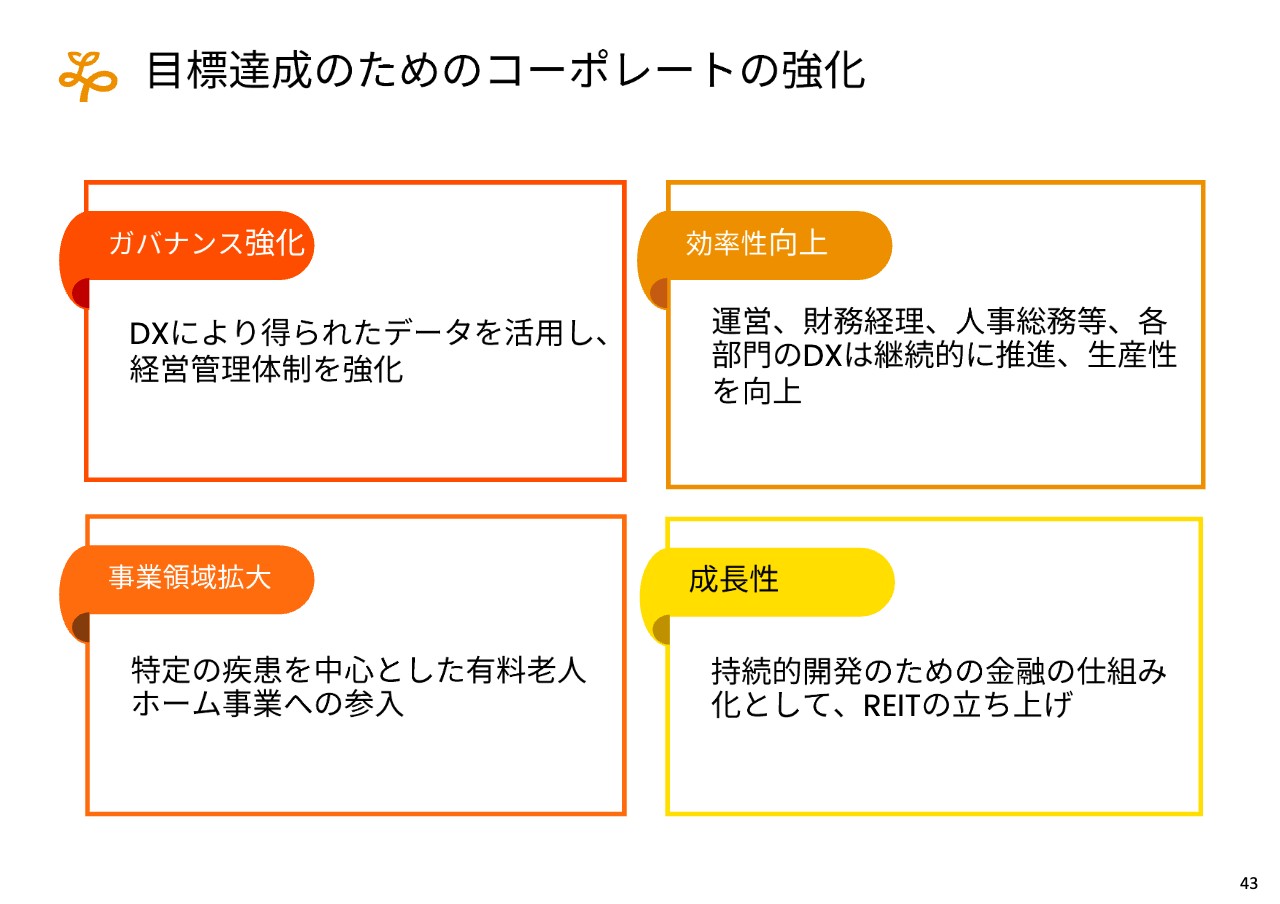

目標達成のためのコーポレートの強化

目的達成のためのコーポレート強化も必要になります。現在は、急激にDXを進めています。かなりのシステムを導入し、活用できるようになってきたため、PDCAをできるだけ効率的かつスピーディに回せる体制に近づいてきました。今後もさらに強化していきたいと思っています。

特定の疾患を中心とした有料老人ホーム事業への参入については、既存事業のフロアごとにトライしており、それをまた少し広めてみようかと考えています。

また、REITの立ち上げは粛々と進めています。複数の会社との協業の中で、その仕組みに参加することにより、将来のさまざまな可能性を探りたいと考えています。

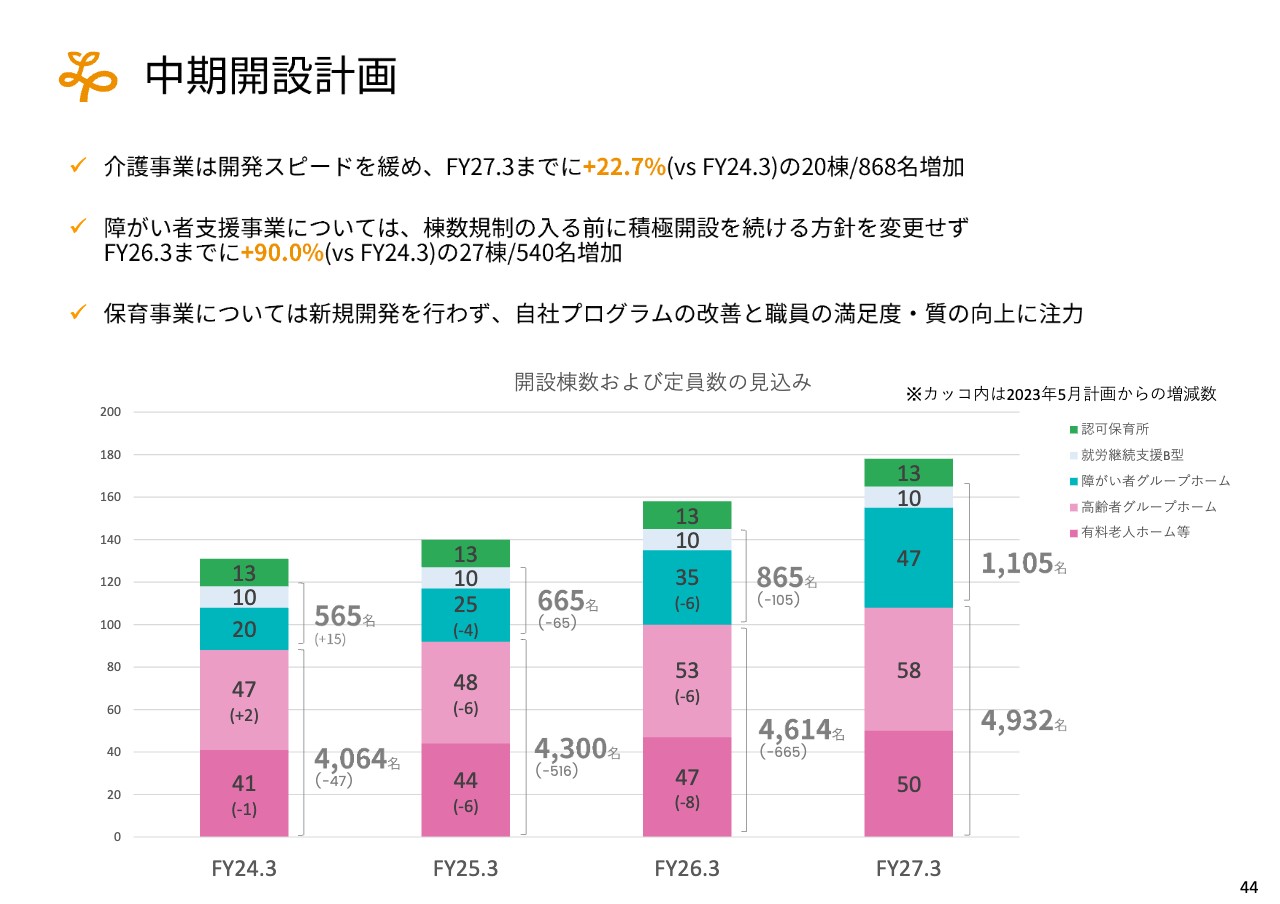

中期開設計画

それらも踏まえた、中期開設計画です。今年度は介護事業で4棟、そして障がい者支援事業で5棟程度と、今後も10パーセント上げる中で、昨年度のように一気には増えないと思いますが、粛々と増やしていくプロセスは変わりません。

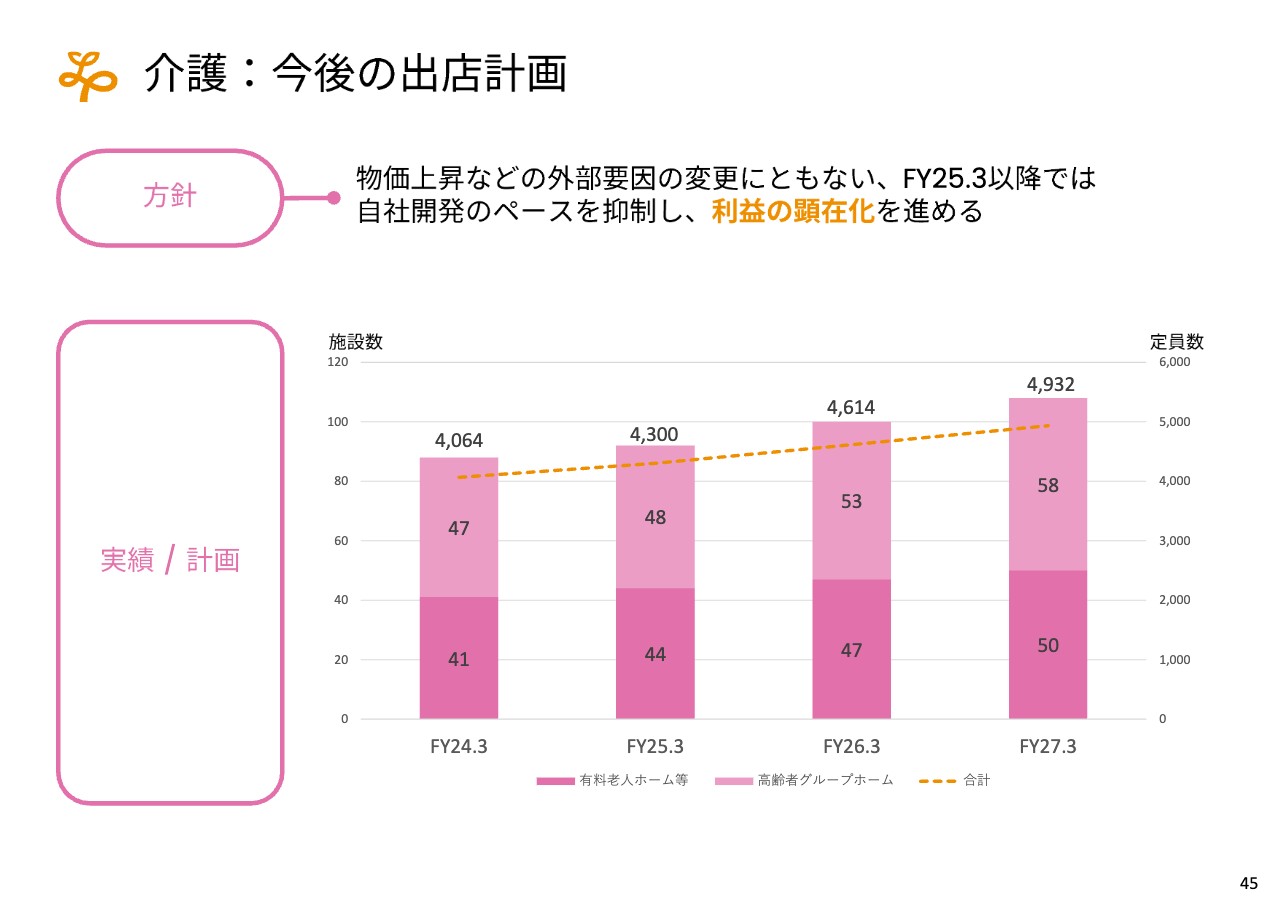

介護:今後の出店計画

現在の介護事業のキャパシティはすでに4,000床を超えていますが、今後数年で200床から300床ずつ、粛々と増やしていくことを目指しています。

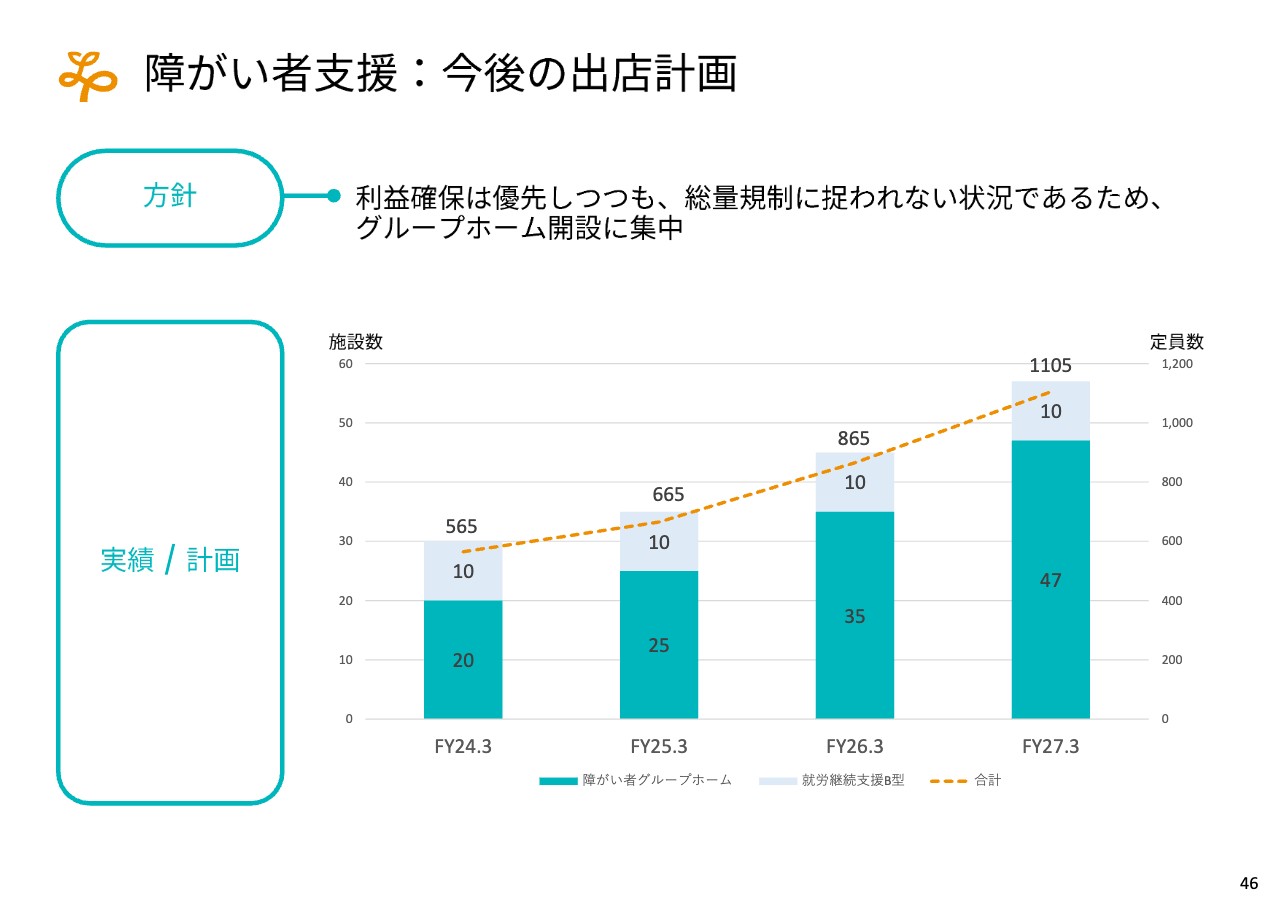

障がい者支援:今後の出店計画

障がい者支援事業について、変化率や成長率の観点で言えば、さらに伸ばしていきたいと思っています。この3年で2倍程度の規模になればと思っており、今以上に開発に注力したいと考えています。

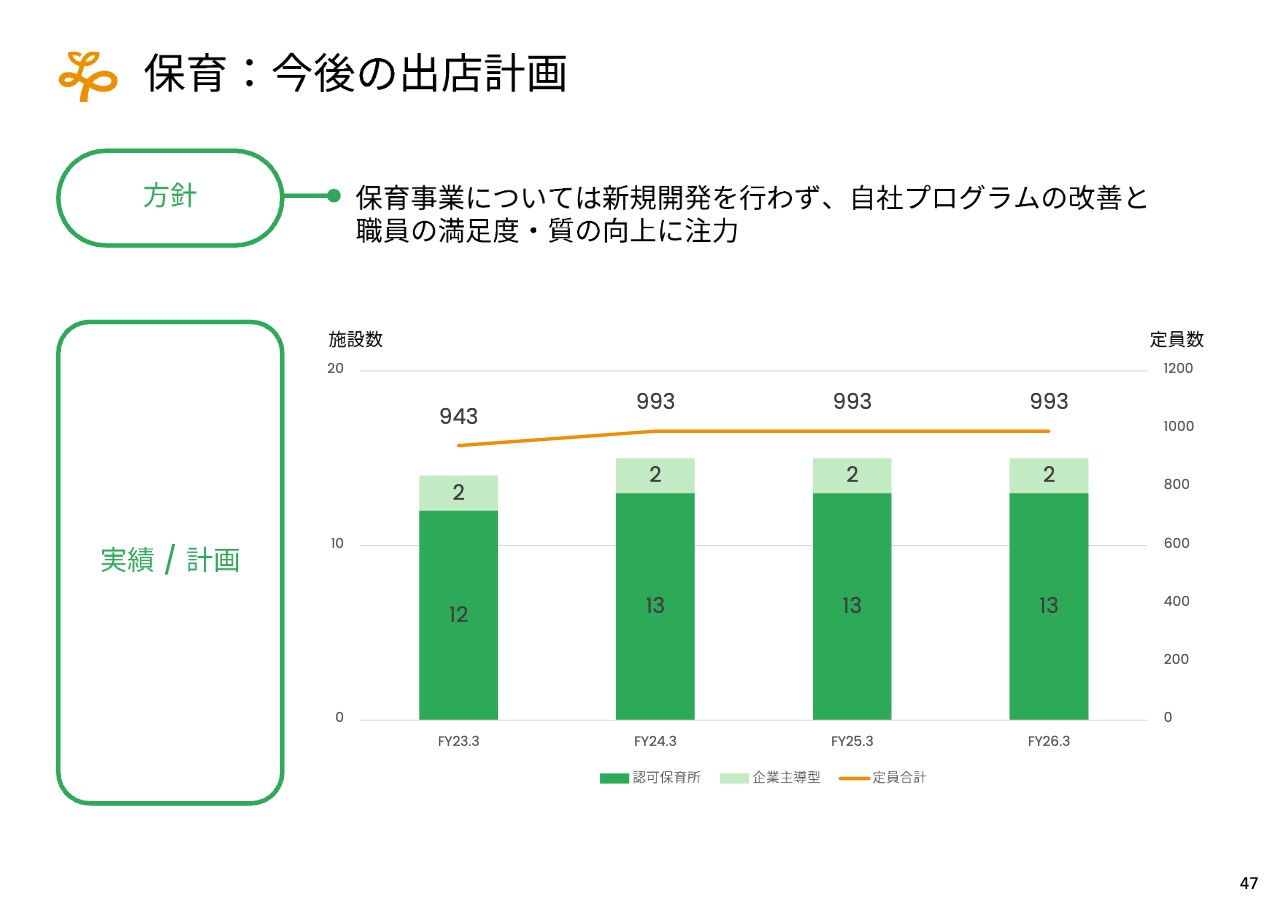

保育:今後の出店計画

保育事業については、新規開設のピークアウトはすでに起こっているため、今後は粛々と良いプログラムを作り上げ、良い職員に来ていただき、誰もが通いたくなるような園を目指すフェーズに入っています。今後は、その部分に注力していきたいと考えています。

質疑応答:営業利益等の具体的な計画について

司会者:「今期から急激に営業利益等が伸びる印象ですが、どこでどのように伸びるのか、具体的な計画の前提を教えてください」というご質問です。

金子:スライドでもご説明しましたが、コロナ禍に入った直後から、他業種より、特に多くのパートタイムの方が入職してくださいました。しかし、昨年度はその方々の離職が一気に進んだため、その離職を補うためにさまざまな費用や紹介料を使いました。また、職員の人員体制が下がると、既存事業の稼働率も自動的に下がってしまいます。

それが大きな原因となってしまいましたが、2024年3月までには、既存事業はほぼ安定稼働に戻り、足元の3月では60名、4月では70名を超える入居者の純増があります。

空室については、3月末で約650室、介護事業の新規施設だけで約250室ありますが、それがあったとしても、一定の稼働率には達すると想定しています。

また、当社のビジネスモデルは普及版の価格帯のため、ブレークイーブンが他社に比べて若干高いのですが、その水準に達したあとは一気に利益が出ることになるため、早々にその水準に届くかと思っています。

新規開設についても触れましたが、介護事業で4施設、障がい者支援事業で5施設、保育事業で0施設と、昨年度よりも大きく抑制しています。かなり利益を圧迫する新規開設が少なくなることから、営業利益が伸びると想定しています。

質疑応答:マイナス要因である大型施設の回復の見込みと具体的な施策について

司会者:「今期の業績予想において、マイナス要因の大型施設が回復するとのことですが、見込みは立っているのでしょうか? 具体的な施策があれば教えてください」というご質問です。

金子:先ほども触れましたが、「ライブラリ志村坂上」と「ライブラリ練馬谷原」の2施設が大きなマイナス要因でした。

「ライブラリ志村坂上」は運営体制を変更し、直近でもかなり入居が進んできているため、年末あたりにはそれなりの推移になるかと考えています。

「ライブラリ練馬谷原」はまだうまくいっていないという実情ですが、体制も変えました。ビジネスモデルとしては、特定施設で120床の介護付き有料老人ホームであり、通常の運営を行えば、非常に大きな利益が出る事業所です。今後は運営体制をきちんと整え、利益に貢献できるようがんばりたいと思っています。

質疑応答:今期の再値上げについて

司会者:「昨年も価格転嫁を行っていると思いますが、今期の再値上げも滞りなく行われると考えてよいでしょうか?」というご質問です。

金子:まず昨年度は、2024年3月期後半にほとんどの価格転嫁を終えています。しかし、行政へのエビデンスの提出や、さまざまな調整も必要だったため、時間がかかったことは確かです。

今期も、6月から8月頃に直近のさまざまな仕入れの値上げ分を転嫁するために、利用者さまへのご協力を得たいと考えています。もともと当社の利用料は他社に比べてリーズナブルな水準となっているため、価格転嫁は十分に可能だと考えています。

質疑応答:今期の販管費について

司会者:「2024年3月期は販管費がだいぶ増えたように思いますが、今期はいかがでしょうか?」というご質問です。

金子:販管費率はあまり増えないと想定していましたが、前期は急増したと認識しています。こちらは、先ほども触れていますが、人材紹介費用や派遣の費用などが増えてしまったということがあります。

しかし、だいぶDXが進んできたため、今やろうとしていることが進めば、どこよりも効率的な体制ができると思います。そのため、今後は販管費率がそれほど大きく伸びないと想定しています。

質疑応答:介護報酬改定によるマイナスの影響について

司会者:「介護報酬改定によるマイナスの影響はないのでしょうか?」というご質問です。

金子:今回は一部減算となる部分がありましたが、さまざまな加算を取得することにより、障がい者支援事業においても、介護事業においても、結論的に言うとプラスに振れることになっているため、マイナスの影響はそこまで想定していません。

この銘柄の最新ニュース

リビングPFのニュース一覧- 連結子会社における会社分割(吸収分割)による事業の承継に関するお知らせ 2026/02/24

- (訂正)「連結子会社間の合併に関するお知らせ」の一部訂正について 2026/02/18

- 連結子会社間の合併に関するお知らせ 2026/02/18

- [PTS]デイタイムセッション終了 15時30分以降の上昇1733銘柄・下落1200銘柄(東証終値比) 2026/02/17

- 2026年3月期(第15 期)配当予想の修正(初配)に関するお知らせ 2026/02/13

マーケットニュース

- ダウ平均は急反発 トランプ発言で買戻し強まる=米国株概況 (03/10)

- NY各市場 4時台 ダウ平均は354ドル安 シカゴ日経平均先物は5万3675円 (03/10)

- 欧米の金融政策のかい離見通し 原油急騰下では誤り=NY為替 (03/10)

- NY各市場 3時台 ダウ平均は416ドル安 ナスダックは小幅安 (03/10)

おすすめ条件でスクリーニング

リビングプラットフォームの取引履歴を振り返りませんか?

リビングプラットフォームの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。