クックビズ、通期売上高は10期連続の増収で過去最高を達成 当期純利益も前年比の約2倍に拡大

私たちのビジョン

藪ノ賢次氏(以下、藪ノ):クックビズ株式会社の藪ノと申します。本日はお忙しいなか、当社の決算説明会にお集まりいただきまして、ありがとうございます。私からまず、決算の概況についてご説明いたしますので、よろしくお願いいたします。

はじめに、私たちはビジョンとして「『食』を人気の『職』にする」というものを掲げています。ビジョンというのは、我々が実現したい未来ということです。日々の営業活動のなかで、どこに向かってビジネスを展開しているかということで、この「『食』を人気の『職』にする」を実現したいといった思い、ビジョンを掲げてビジネスを展開しています。

そのなかで、一番の課題となっているのが働き手の不足です。そこに対して、我々は飲食に特化した人材サービスを提供しているのですが、今後の成長戦略のなかでは、もちろん人材ビジネスで解決できる「負」もありますし、それ以外のサービスで解決しなければならない「負」もあると思っています。

その意味では、今後我々が新規事業で立ち上げていくものも、基本的にはこのビジョンに則って、このビジョンに近づくのかどうなのかという判断でビジネスを展開していきたいと考えています。よって、私たちにとって非常に重要なメッセージです。

通期決算概要 ~前期比較

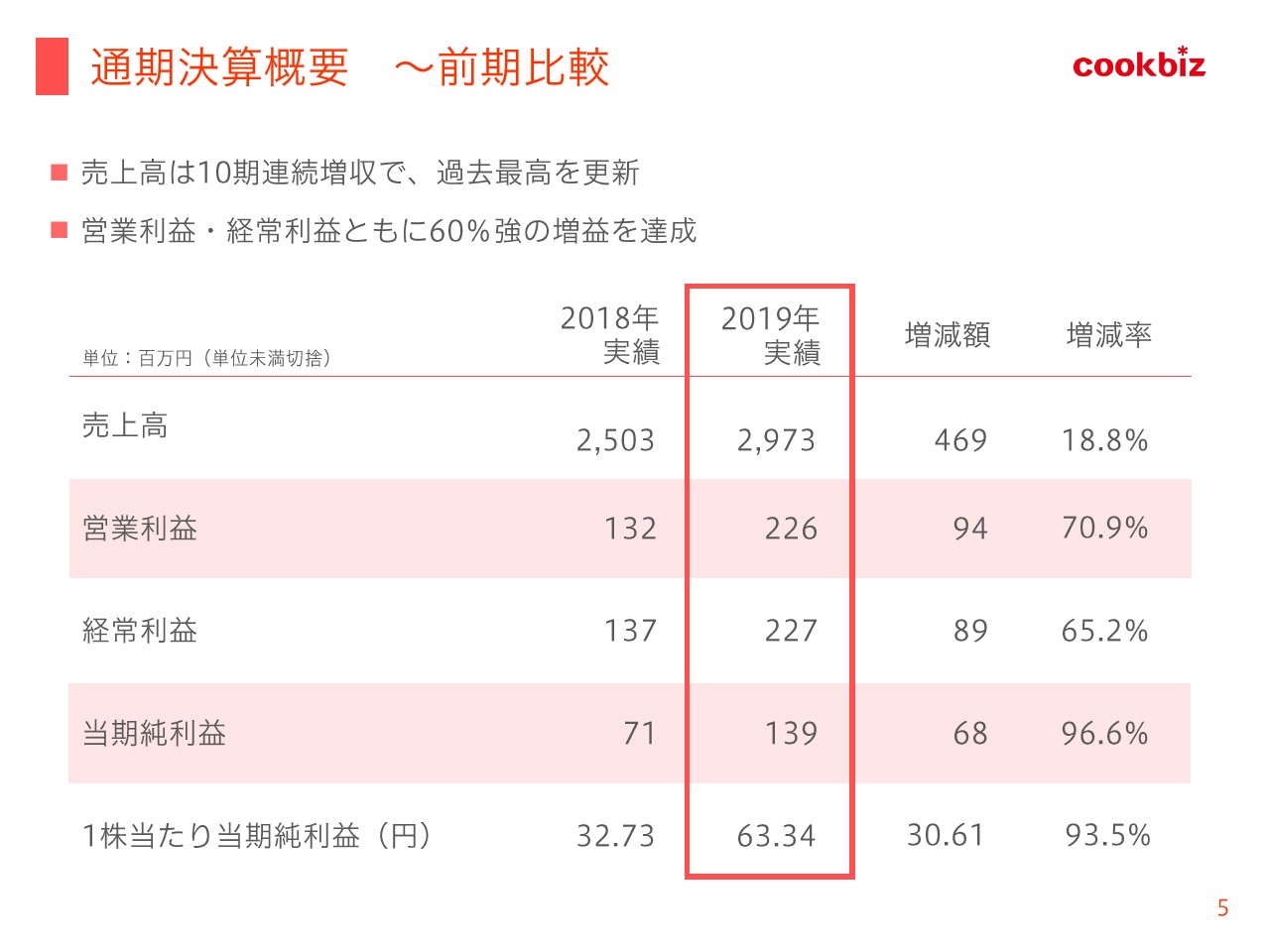

本日は、決算概況とセグメント別の業績、業績予想についてご説明します。まずは決算概況です。12期ですが、売上高は10期連続増収で過去最高を達成しました。

具体的には、売上高が前期比18.8パーセント増の29億7,300万円、営業利益が70.9パーセント増の2億2,600万円、経常利益が65.2パーセント増の2億2,700万円、当期純利益が96.6パーセント増の1億3,900万円、1株当たり当期純利益が93.5パーセント増の63.34円ということで、すべての項目で増収増益を達成しました。営業利益、経常利益ともに60パーセント強の増益を達成しています。

通期決算概要 ~予想比較

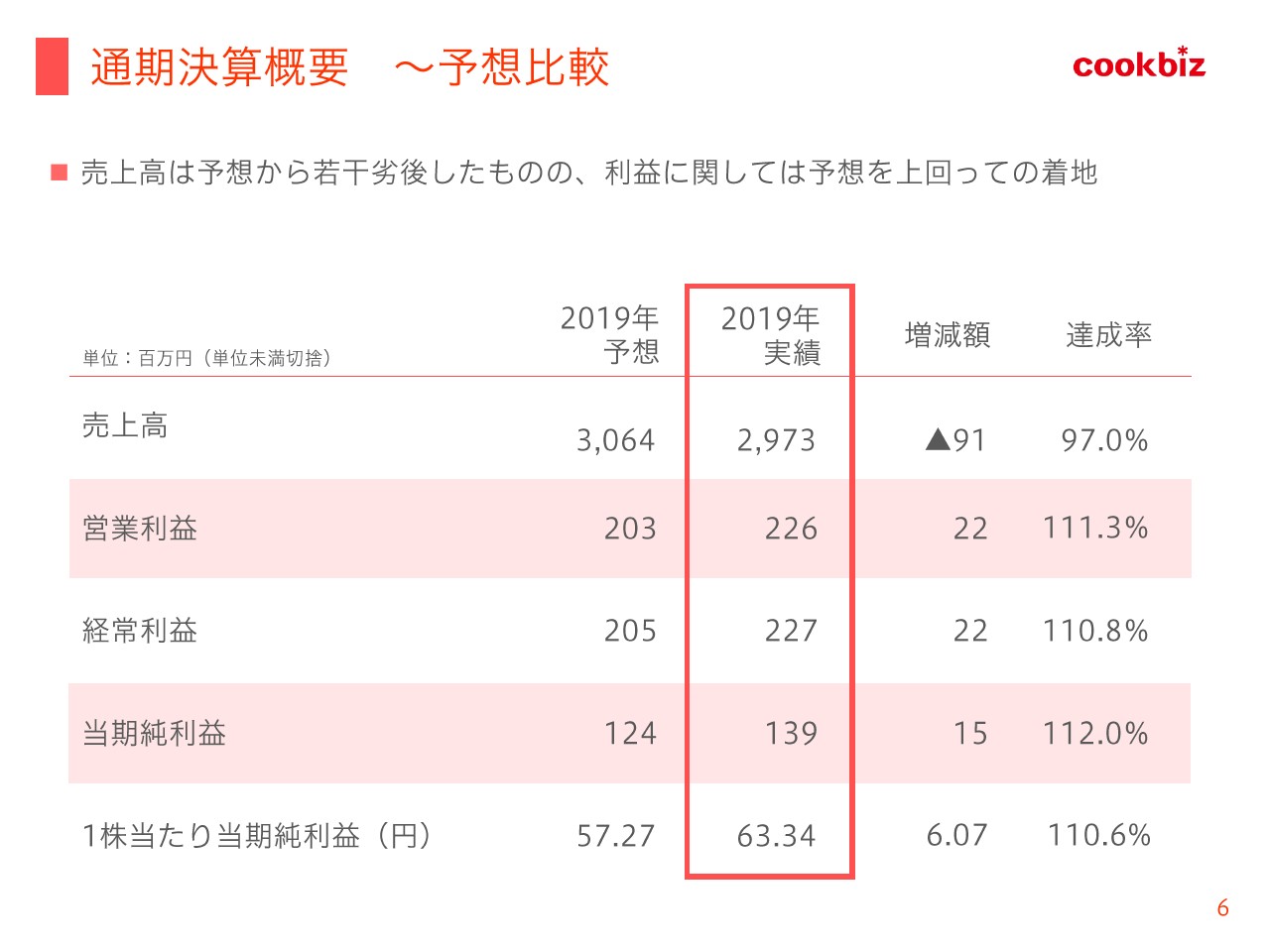

予想との比較になります。残念ながら、売上高のみ予想の30億6,400万円に届かず、29億7,300万円ということで、達成率が97パーセントと未達で終わっています。

一方、営業効率の見直しが功を奏しまして、営業利益、経常利益、当期純利益ともに110パーセント以上の達成率を誇っており、予想を上回るかたちで着地しました。

その結果、営業利益率が今期の予想を6.6パーセント上回り、7.6パーセントということで、前年比で2パーセント以上改善しています。効率が上がっているということが言えるかと思っています。

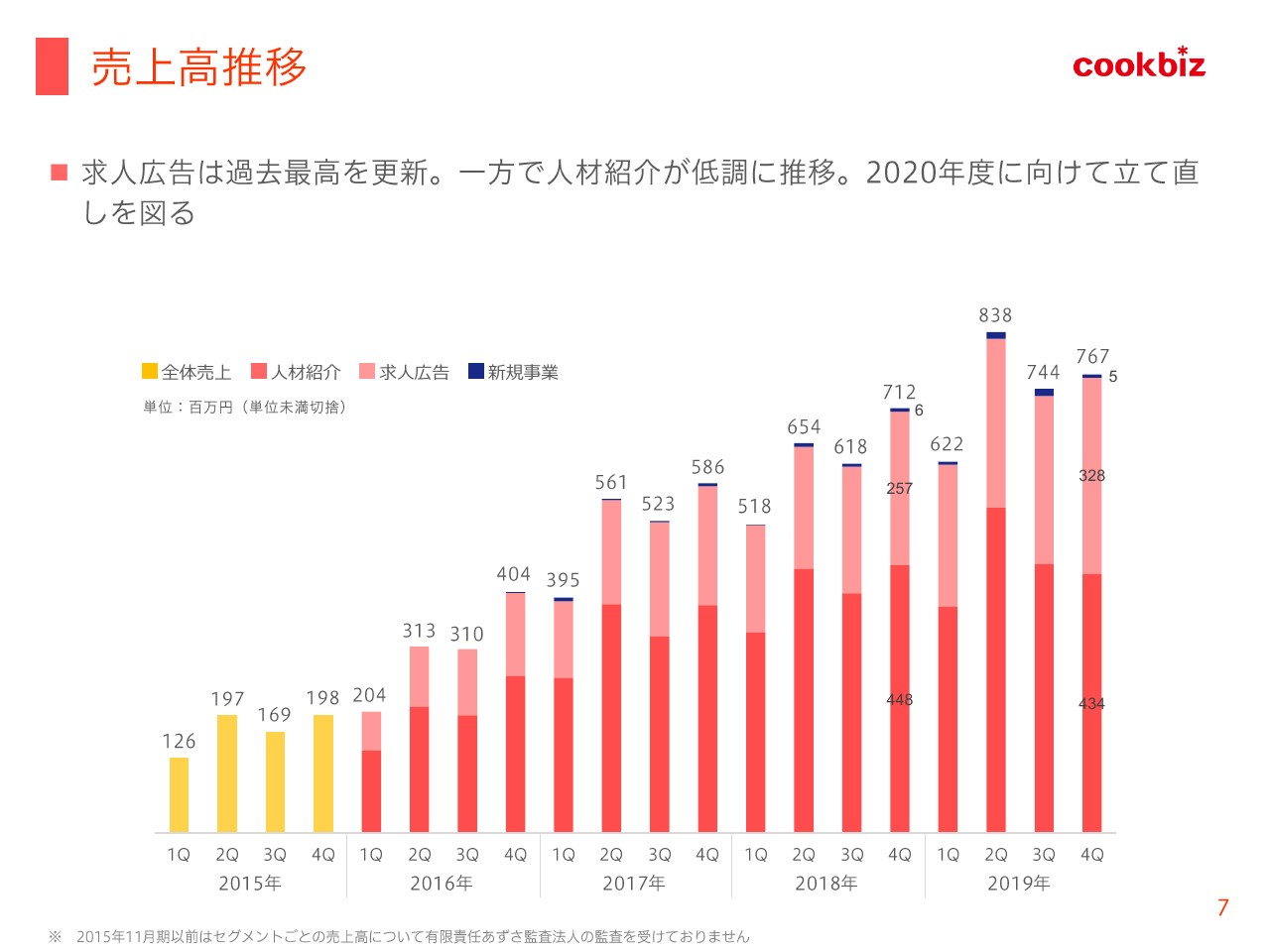

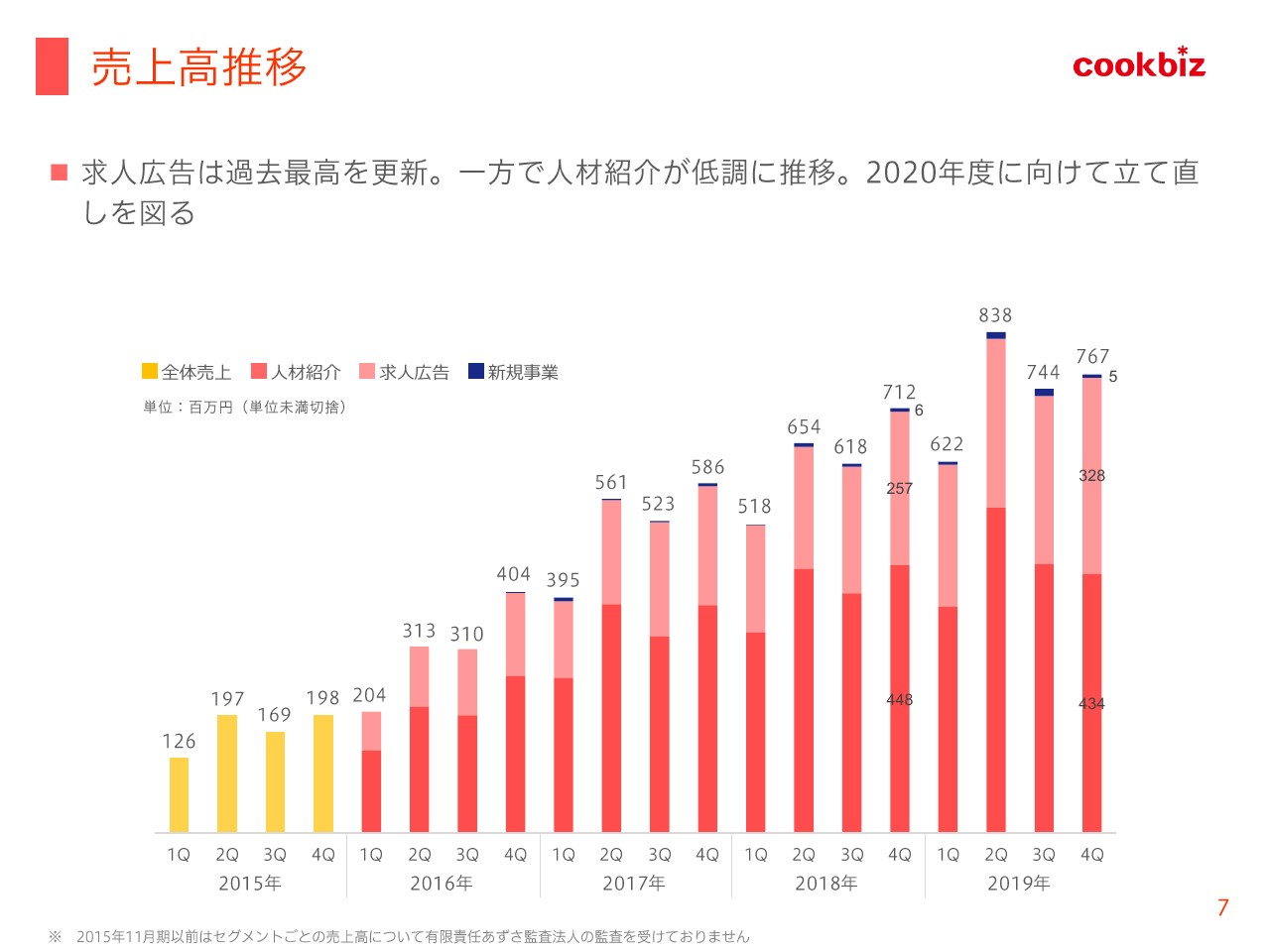

売上高推移

売上高の推移ですが、求人広告事業は過去最高を更新しました。一方、人材紹介はとくに第4四半期は低調に推移して前年比割れしています。こちらは13期、2020年度の今期で立て直しを図っているところです。そのあたりは、のちほどご説明します。

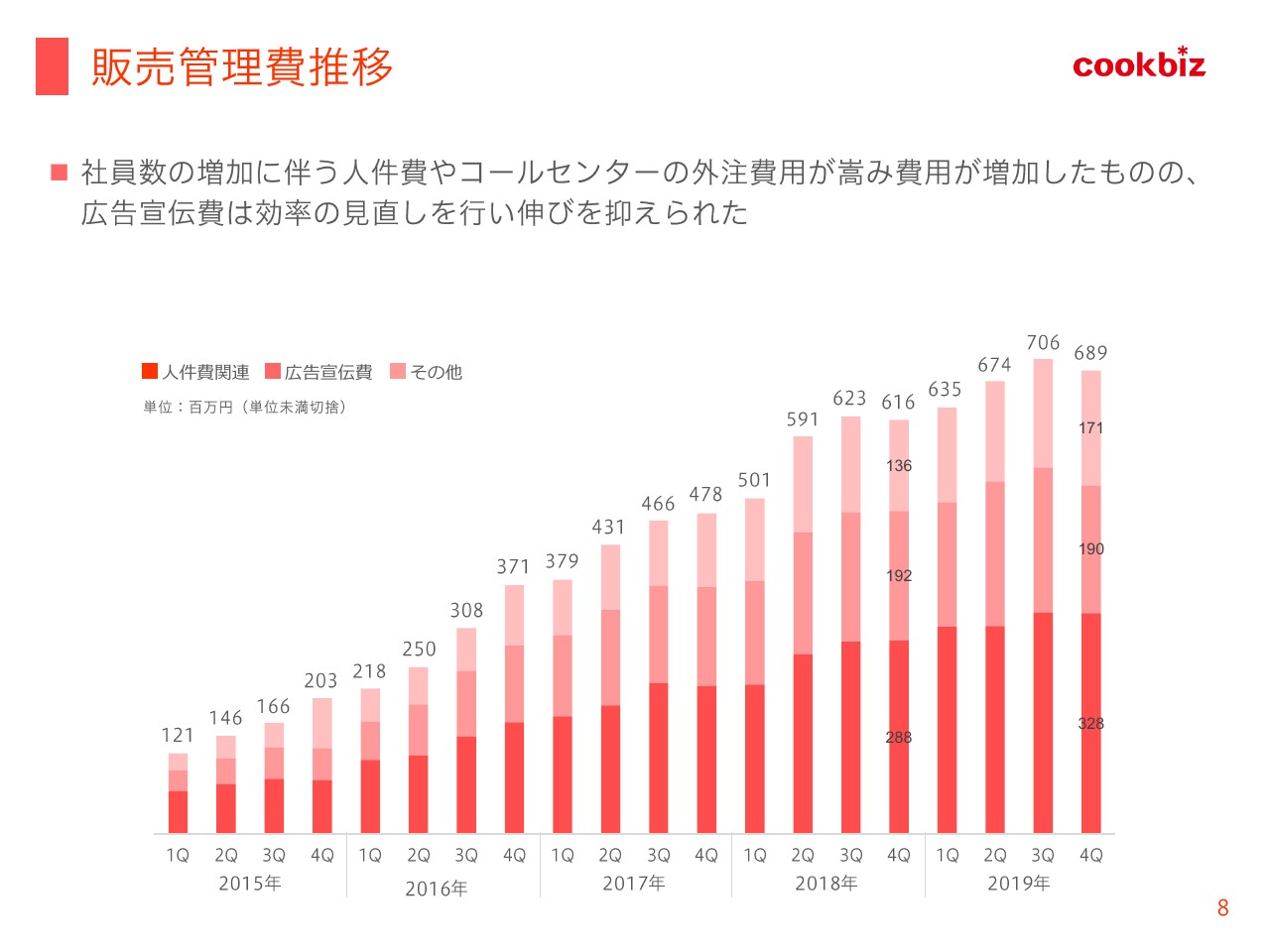

販売管理費推移

販管費ですが、今はまだ発展途上、成長途中の会社ですので、社員数の増加という意味で人件費が非常に増加しています。

また、コールセンター業務はおもに人材紹介事業部の求職者の応募に対応して面談設定をするという、ある意味では仕入の部分で非常に重要なのですが、時間外労働を抑える目的もあり、コールセンターの外注化を進めています。

夜の7時以降や土日祝日など、我々が働くことが難しい時間帯に、外注のコールセンターと契約して面談の設定数増加を図っており、こちらの費用がかさんでいます。

一方、広告宣伝費は効率の見直しを行いました。主にデジタルマーケティングを中心に広告費を投下しているわけですが、とくにCPA、面談の設定率、それ以降の実際のマッチングの成約数から逆算して、効果の出ていない広告チャネルは随時見直しを行っています。

このあたりは、いたずらに広告を掲載するというフェーズはいったん終わり、広告効率を求めるフェーズに来ていると考えています。

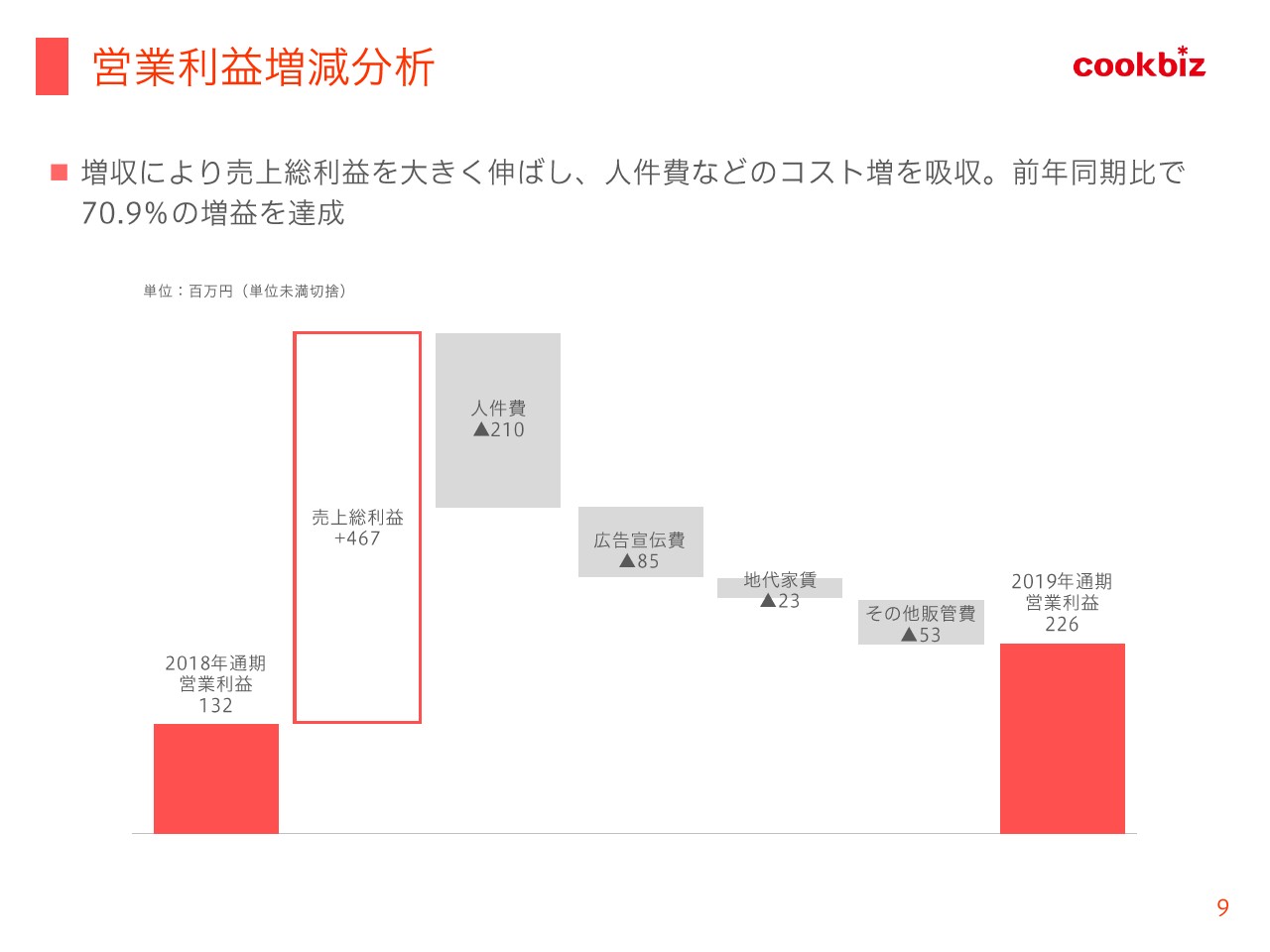

営業利益増減分析

営業利益の増減分析ですが、大きく増収しており、売上総利益が大きく伸びています。販管費のなかではとりわけ人件費と、前々期の第11期の7月と9月に福岡支店と横浜支店をオープンしており、通期でそのあたりの賃料が効いてきていまして、昨対では主に人件費と地代家賃が増えています。

一方、広告宣伝費を抑えることができましたので、前年同期比で70.9パーセントの増益を達成している状況です。

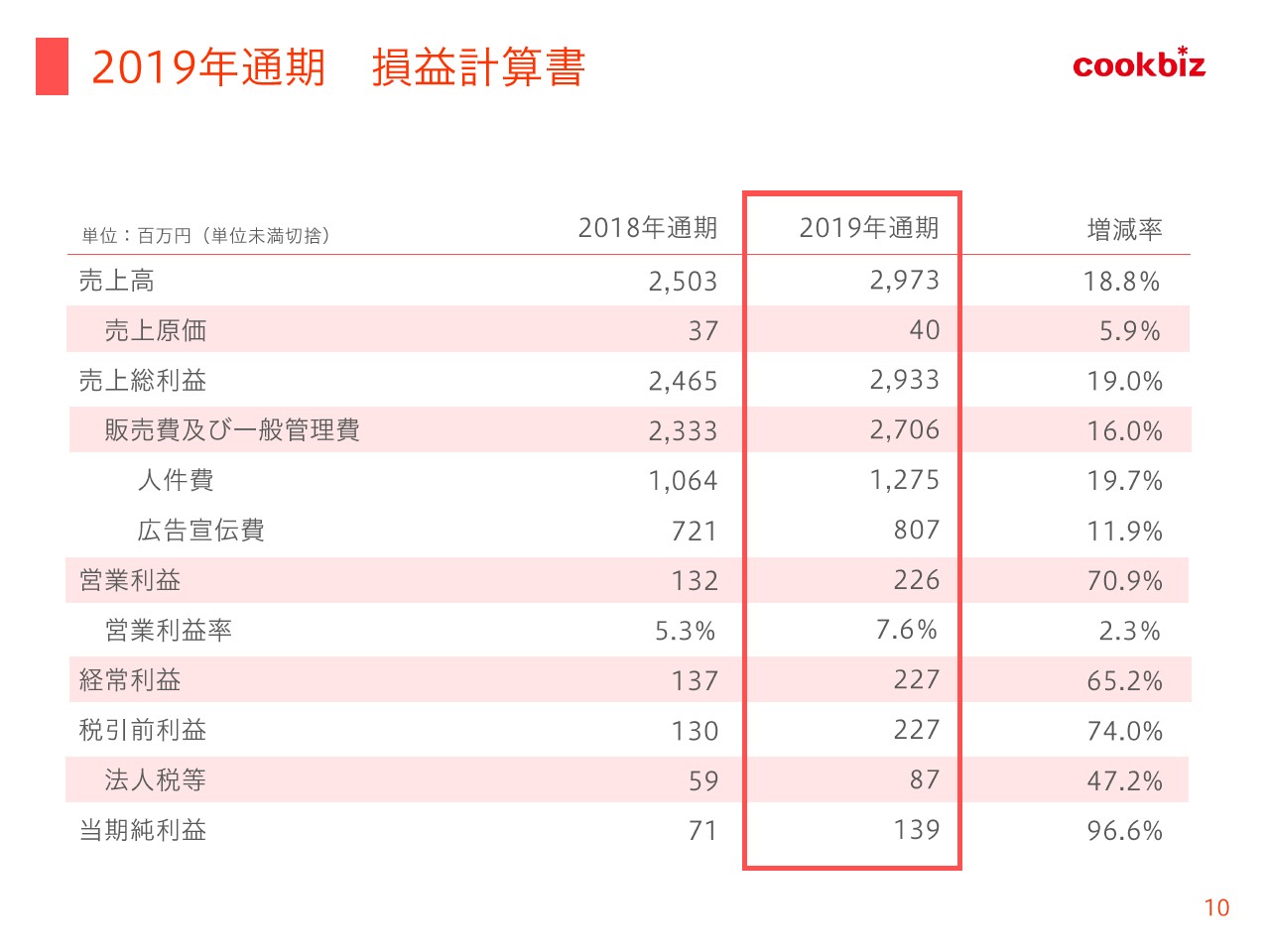

2019年通期 損益計算書

2019年通期の損益計算書についてです。先ほどご説明しましたように、売上高は18.8パーセント増です。販管費のメインは先ほど申し上げた人件費、広告費、家賃ということで、家賃は開示していないものの、販管費、一般管理費で16.0パーセント増に抑えられたことで、営業利益が出ました。

とくに広告宣伝費ですが、売上が18.8パーセント増加しているのに対して、11.9パーセント増で抑えられたところが利益として効いている状況です。

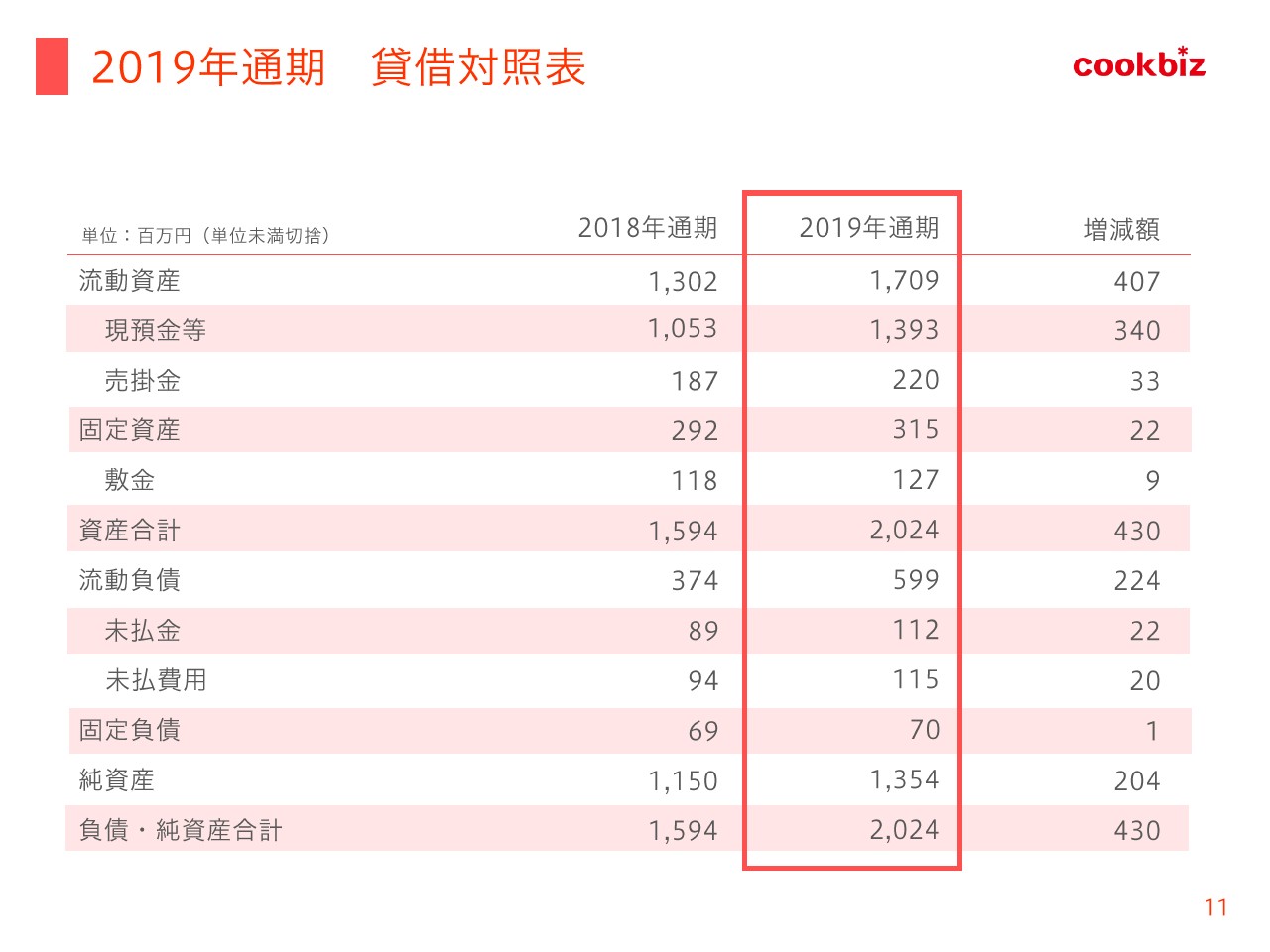

2019年通期 貸借対照表

貸借対照表についてです。総資産は、前事業年度末に比べて4億3,000万円増えて20億2,400万円に達しています。主な要因としては、現金および預金が3億4,000万円増加したとともに、売掛金が3,300万円増えたことです。

負債に関しては、前事業年度末に比べて2億2,600万円増加して6億7,000万円になっています。主な要因は、前受金が8,500万円増えていることと、未払法人税等が7,500万円増えていることです。

純資産は、前事業年度末に比べて2億400万円増加して13億5,400万円になっています。こちらの要因は、当期純利益の計上により利益剰余金が1億3,900万円増加したためです。

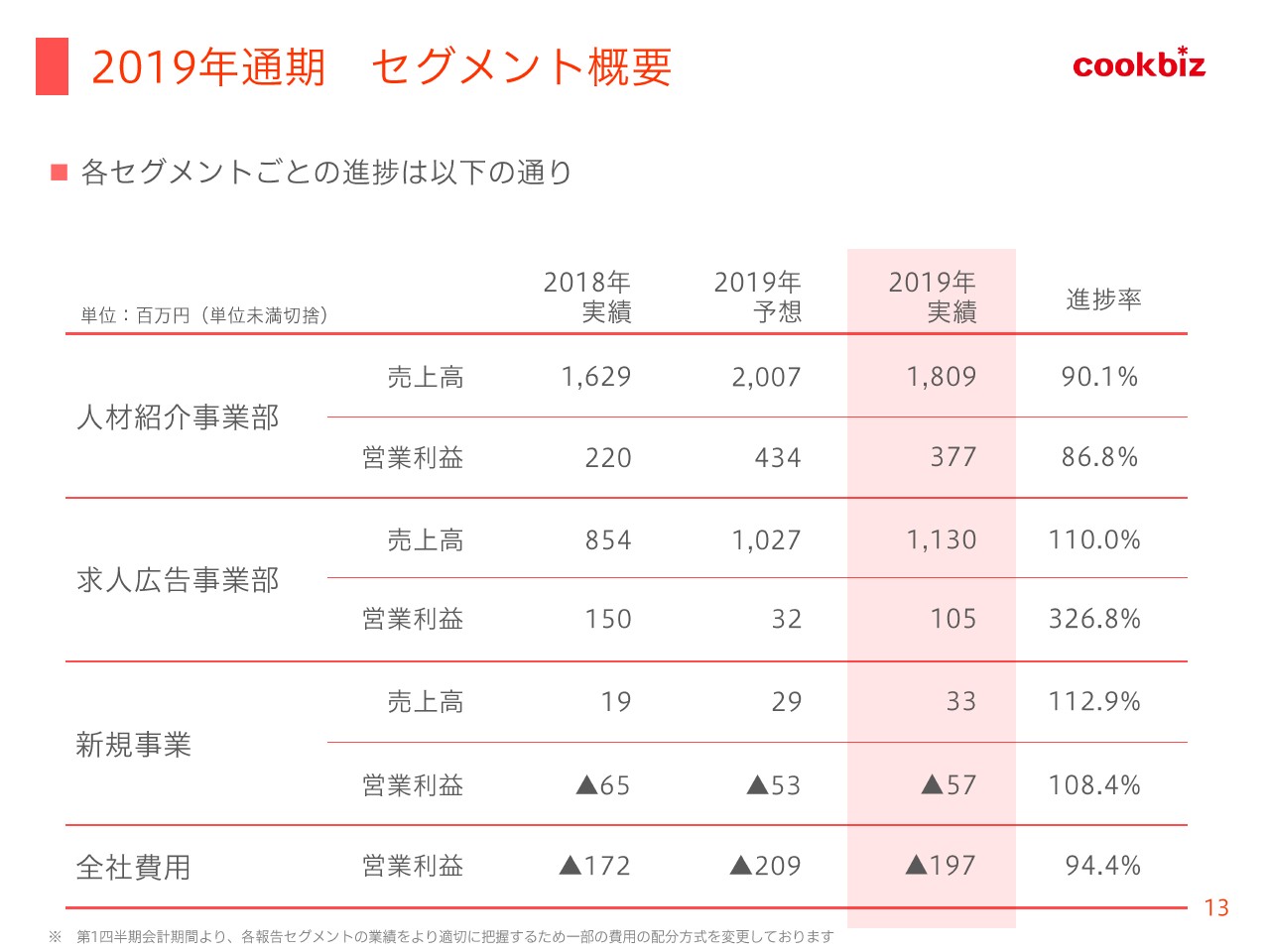

2019年通期 セグメント概要

セグメント別の業績に移ります。我々の主力事業は2つありまして、1つは人材紹介事業です。2007年の創業当時からのサービスであり、それゆえ一番大きなシェアを誇っており、全体の3分の2を占めています。残りの3分の1が求人広告事業で、この2つの事業を展開しています。

2019年通期は、予想では3分の2、3分の1の比率を維持したまま成長していこうと思っていましたが、やはり人材紹介の売上が高くなっており、マーケットのシェアも増えてきていることで伸びが鈍化しています。それゆえ、実績の進捗が90.1パーセントに留まっています。

一方、求人広告はマーケットに対してまだ10億円ほどで売上シェアは非常に小さいため、進捗率は110.0パーセントで着地しています。

従前からお伝えしているとおり、人材紹介の売上が大きいため、90パーセントの未達を110.0パーセントで補うことができず、全体としては97パーセントで着地しています。

会社全体の売上シェアは、人材紹介が61パーセント程度、求人広告が38パーセント程度です。人材紹介が未達に終わってしまったことは原因を解明するべきなのですが、比率が下がっていくことに関しては、中長期でもそのようになっていくと考えています。

理由としては、人材紹介が求人広告よりもマーケットが小さいため、シェアを伸ばしていくと自ずと求人広告事業の売上が大きくなっていくはずですので、中長期で見ればこのトレンドは、そこまでおかしなことではないと考えています。

一方で、新規事業の売上が全体の1パーセント程度に留まっていることに関しては課題となっています。まだまだ主力の人材サービスに依存したかたちで成長してしまっている部分を課題として認識しています。

14ページ以降のセグメント(ごとの数値の詳細)については、これまでの情報に加えて増減額と増減率を記載しています。お手隙の際にご覧いただきたいと思いますので、ご説明を割愛します。

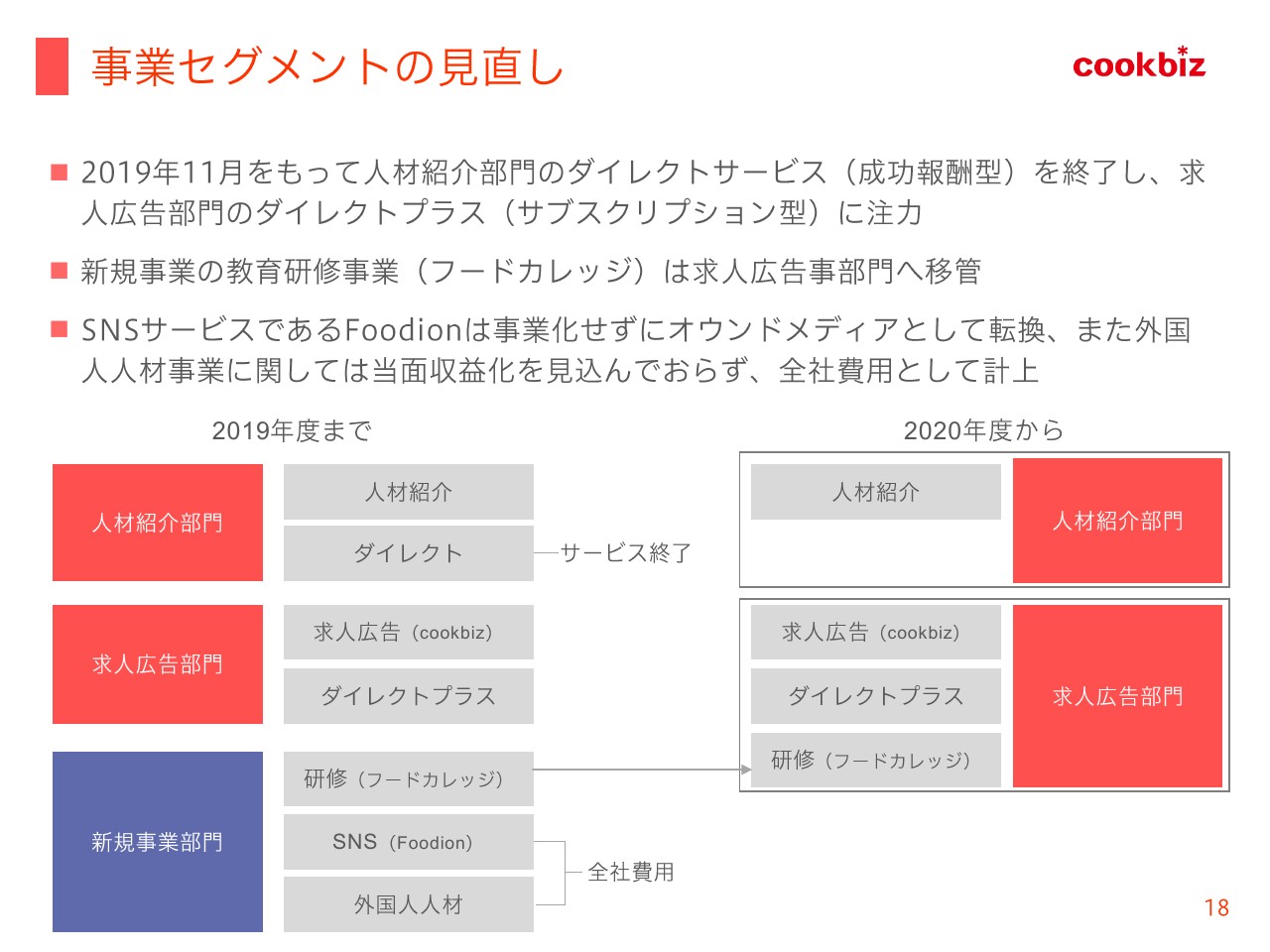

事業セグメントの見直し

業績予想に移る前に、セグメントの見直しをご説明します。我々もリリースを出させていただきましたが、契約社数が伸びていると報告させていただいている「ダイレクトプラス」というサブスクリプション型のサービスです。

従来は「ダイレクト」を人材紹介と似たかたちで成果報酬型で提供していました。ですので、セグメントも人材紹介に加えていたのですが、サブスクリプション型の「ダイレクトプラス」に関しては、期中から求人広告のセグメントに移管して計上しています。

2019年度までは、「ダイレクト」が人材紹介、「ダイレクトプラス」が求人広告で両立体制だったのですが、今期の2020年度からは「ダイレクト」の終了にともない、「ダイレクトプラス」のみ求人広告事業に計上しています。

以前、新規事業として立ち上げていた「フードカレッジ」という研修事業も、セグメントとしては求人広告事業に分けて入れさせていただきました。その結果、求人広告事業は求人広告と「ダイレクトプラス」と研修の3つのサービスを取り扱うセグメントになっています。

背景についてですが、この3つのサービスに共通するところは、販売力が非常に重要であるということです。いくらよいクラウドサービスを作っても、販売経路を持たないことには契約社数が伸びていきません。

そのような意味では、求人広告チームで培った営業力を大いに活用しながら、「ダイレクトプラス」の契約社数を拡大していくことが営業戦略になっています。

営業の立場からしても、求人広告という1つのソリューションだけでお客さまと対峙するよりは、「ダイレクトプラス」のような費用を抑えられるサービス、もしくは採用から定着まで提案できる研修サービスということで、複合的に提案できたほうが、よりクライアントに価値を提供できます。よって、これからの自社の教育では複合的に売る力も磨いていこうと考えています。

新規事業で取り扱っていたSNSサービス「Foodion」は、中長期で見てもマネタイズが難しいこともありまして、現状はオウンドメディアとしてWebを中心に運営しています。我々には「クックビズ総研」というオウンドメディアがあるのですが、そちらとうまく棲み分けをしながら2つのオウンドメディアを運営していくことで、当社の認知度向上に寄与できればと考えています。

また昨年、外国人人材の事業に参入することを発表させていただきましたが、ご存知のとおり、この事業に関しては海外との取引もありまして、主にベトナムから人材を確保して日本に送り出すかたちで、海外の送り出し機関と協力しながら展開していくビジネスです。

報道にありますとおり、まだ日本国とベトナム国で送り出しに関する費用の最終的な合意が得られていない状況で、我々民間としては、その送り出し条件が発表されることを待っている状況です。

現状としては、今期の2020年度の売上予測としては計上しておらず、そこに係るコストに関しては全社費用として吸収しています。

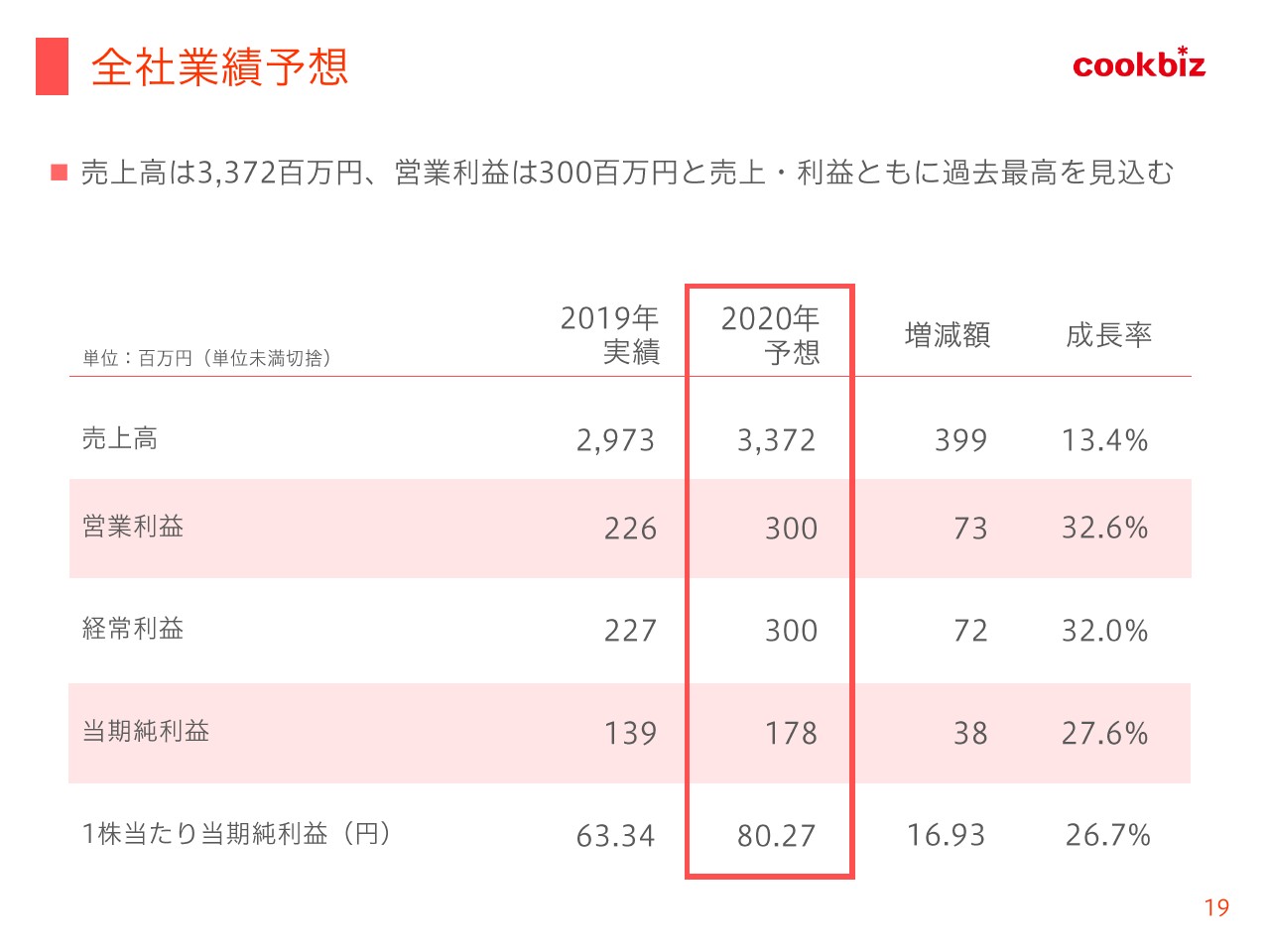

全社業績予想

これらを前提として、全社業績予想をご覧いただければと思います。売上高は33億7,200万円、営業利益は3億円で、売上、利益ともに過去最高を見込んでいます。とくに営業利益に関しては、上場時の2億7,600万円をようやく超えることができる、過去最高益を目指すということで、このような予想を発表させていただきました。

トップラインの売上高は13.4パーセント増、営業利益は32.6パーセント増の3億円、経常利益は32パーセント増の3億円、当期純利益は27.6パーセント増の1億7,800万円、1株当たり当期純利益は26.7パーセント増の80円27銭を見込んでいます。

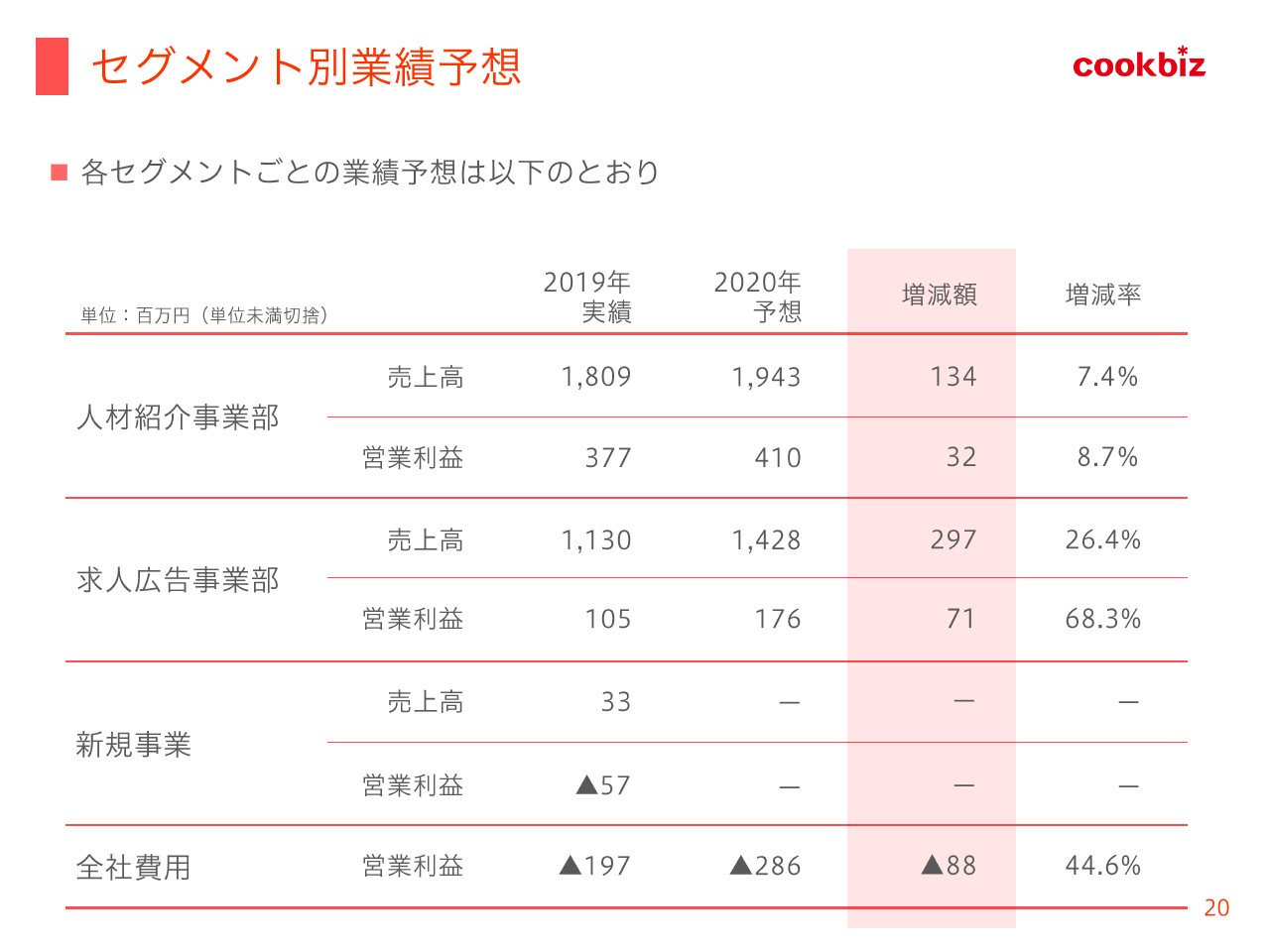

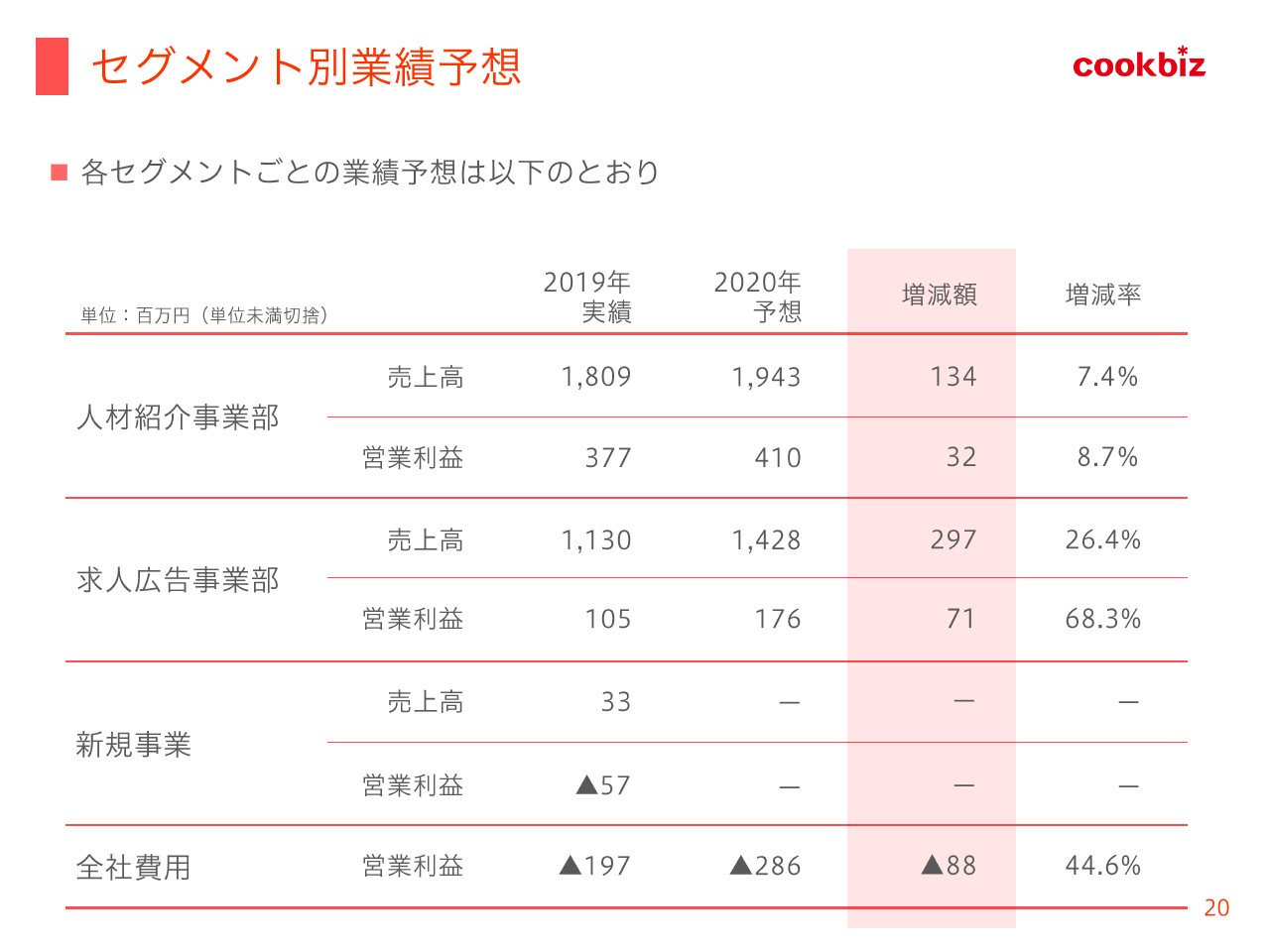

セグメント別業績予想

セグメントの業績予想に移ります。人材紹介事業部は、前年対比で売上高が7.4パーセント増の19億4,300万円です。また営業利益は8.7パーセント増の4億1,000万円を見込んでいます。

こちらについては成長率が鈍化しているとお伝えするべきだと思うのですが、2019年度の実績には終了した「ダイレクト」というサービスも入っていますので、実際の人材紹介の売上で見ると、成長率がここまで鈍化しているわけではありません。また求人広告事業については、前年対比で売上高が26.4パーセント増の14億2,800万円です。営業利益は68.3パーセント増の1億7,600万円を見込んでいます。

両事業部に言えることなのですが、この2年から3年の間、特に求人広告事業はずっと投資拡大を続けてきました。今期のセグメント利益は、人材紹介は20パーセント以上、求人広告も12パーセントまで見込んでいますので、今までもこれからもトップラインを伸ばしていくという戦略は変わらないものの、営業利益、セグメント利益がしっかり出るかたちでこちらの2つの事業を伸ばしていこうというところが現状です。

また新規事業のセグメントがなくなったということで、今期の予想はなしにしていますので、ご確認いただければと思います。

成長戦略 ~全体像

成長戦略についてですが、今後、我々が中期的に成長していくなかで、事業間のシナジーの取り組みを強化しつつ、3つの成長戦略によって売上利益の持続的成長を考えています。

成長戦略 ~拠点展開

1つ目として、拠点の展開が挙げられます。先月、決算短信で発表させていただいたとおり、京都の四条烏丸に京都オフィスをオープンさせていただくことになりましたので、あわせてご報告します。

これによって、1月にオープンした北海道を加えると全部で8拠点となります。人材大手は全国で10拠点以上を展開しているところが多くあります。我々は東京都内でも2拠点しかありません。仙台、中国、四国地方など、まだまだ出店余力は残されていると考えていますので、今後も求職者、求人企業の利便性の向上に向けてカバー領域を増やしていきたいと考えています。

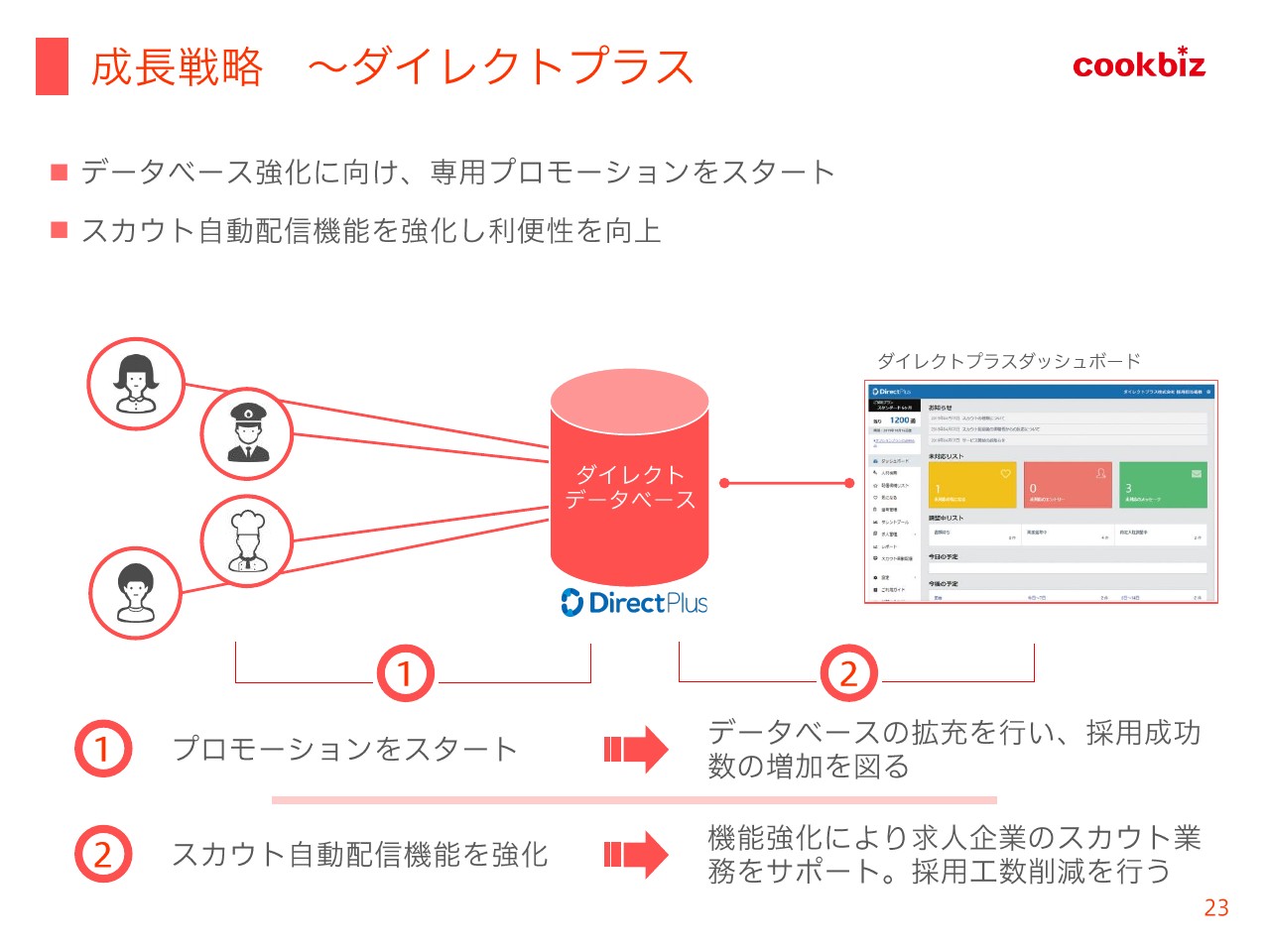

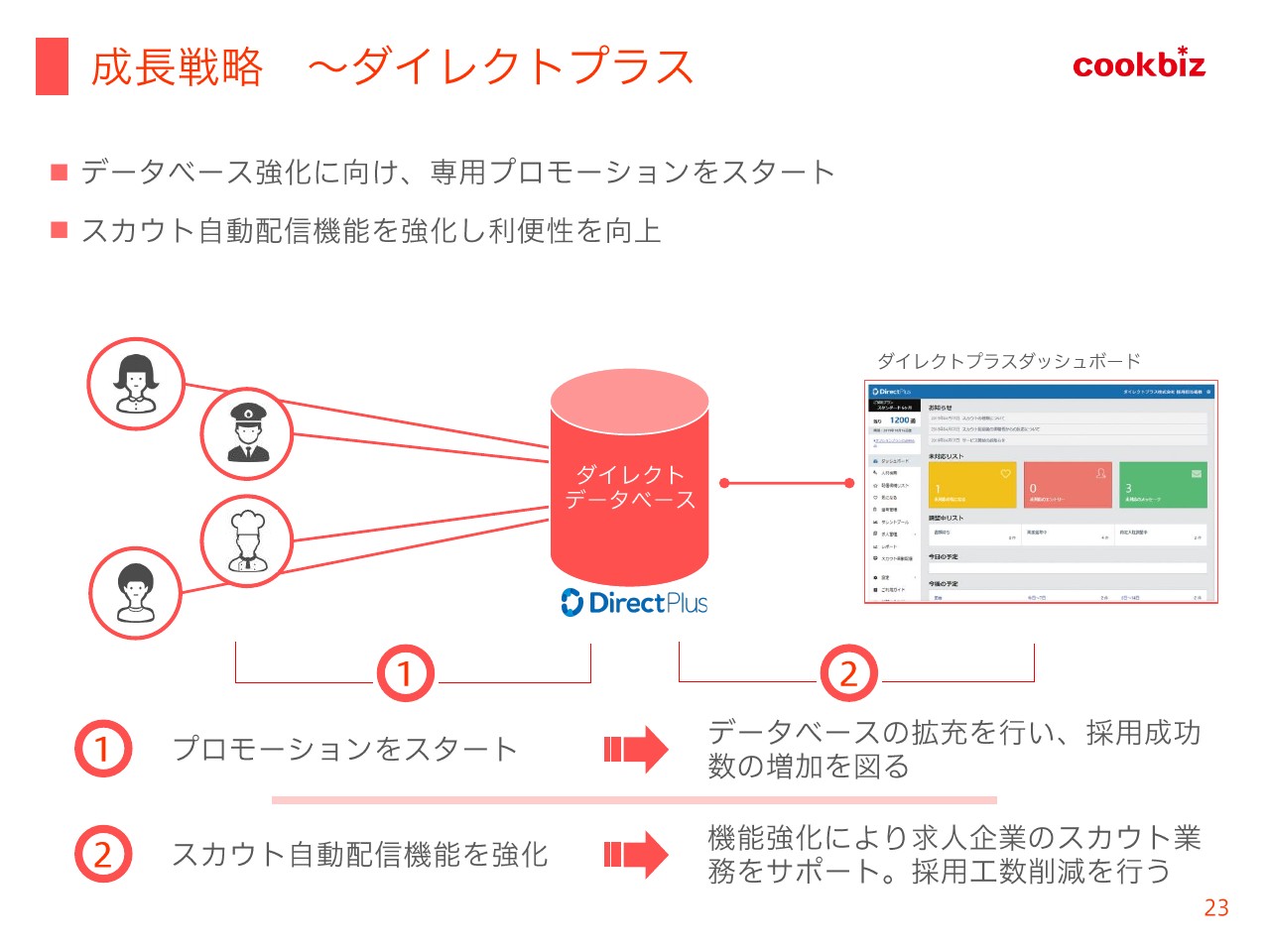

成長戦略 ~ダイレクトプラス

成長戦略の2つ目として、「ダイレクトプラス」を拡大していくということを挙げさせていただきたいと思います。この「ダイレクトプラス」は、いわゆるスカウトサービスです。主に人材紹介、求人広告を中心として獲得した会員のデータベースに対して、企業が月額会費を払えば直接的にスカウトメールを送ることができるものです。月額費用は固定ですので、採用すれば採用単価をすごく下げることができる商品になっています。

人材紹介で獲得した会員さま、求職者さまのなかには、我々に頼らず自分自身で転職したいという方も少なからずいらっしゃいますので、そのような方に直接オーナーさまや店長さまから声をかけていただく、スカウトしていただくようなものになります。

戦略としては大きく2つあります。まず、「ダイレクトプラス」は人材紹介、求人広告の後発のサービスですので、専用のマーケティング・プロモーションは行ってこなかったわけですが、今は非常に引き合いがあるということで「ダイレクトプラス」専用のプロモーションを行います。データベースをどんどん増やしていけるようにプロモーションしていきたいと考えています。

また、スカウトの自動配信機能も、より使いやすいものにしていくことが挙げられます。飲食店のオーナーさまは非常お忙しい方が多く、人事というものがきちんと確立されている会社は非常に少ないわけです。

店舗数で50店舗から100店舗を超えていない場合、オーナーさまや店長さまが通常の運営業務の合間に、兼務で人事を行っているのが現状です。「ダイレクトプラス」のようなものは、データベースで求職者の職歴をご自身で見ていただき、興味を持った方に「1 to 1」でメッセージを送っていただくのが理想です。

この業界の特性を考えると、そのような時間を捻出することが難しいオーナーさまや店長さまに代わって、初期設定した条件に引っかかる新規ユーザーがいたら自動でスカウトを配信できるような機能を強化しています。これによって、マッチングの最大化を図っていきたいと考えています。

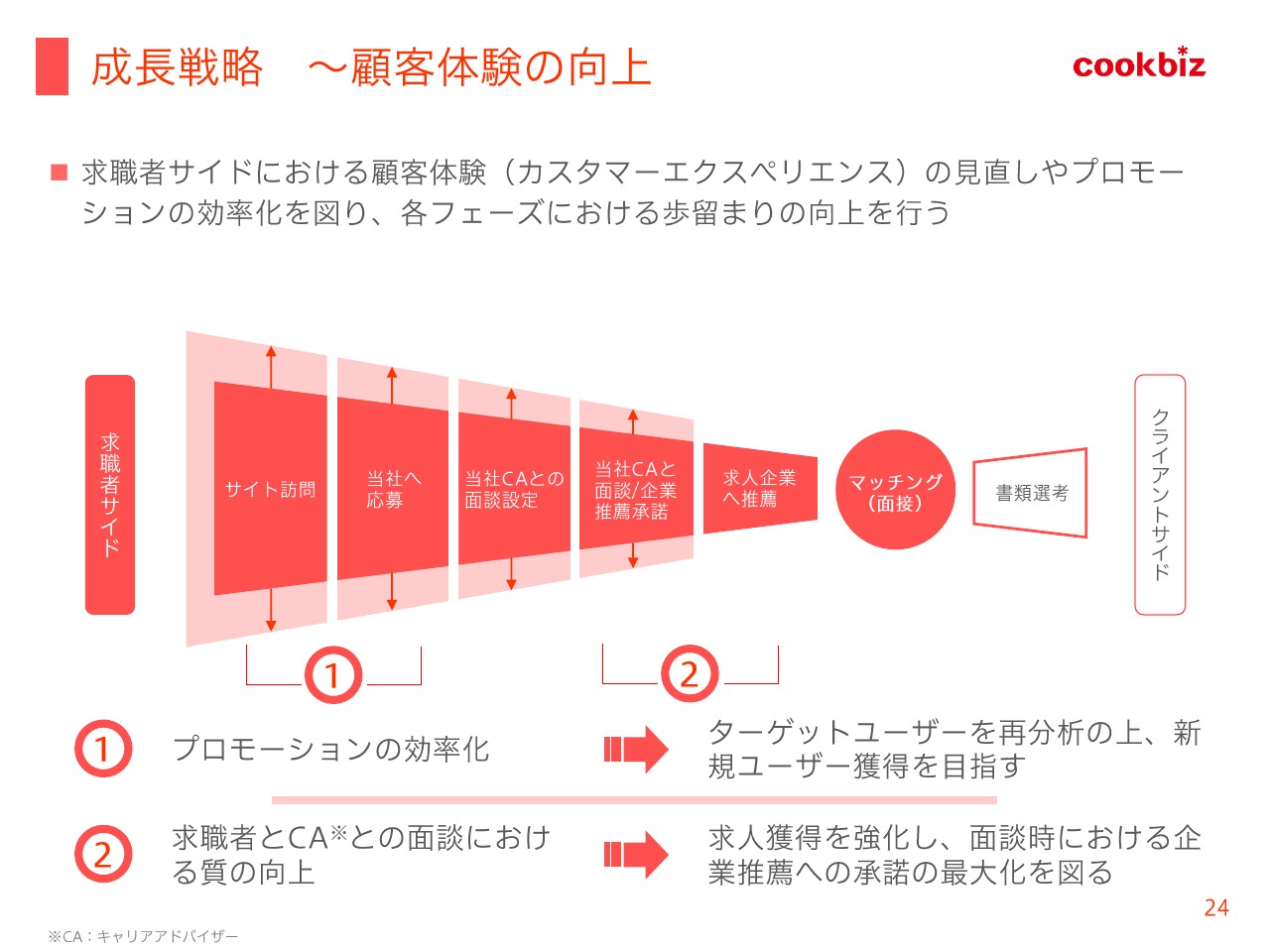

成長戦略 ~顧客体験の向上

成長戦略として、顧客体験の向上を挙げています。顧客体験のなかでも、主に求職者に対する顧客体験を見直すべきだと考えています。

特に未達に終わった人材紹介事業部などはそうなのですが、求職者に応募いただいた後に、いかにマッチングまでもっていけるかということで、この歩留まりを改善することが非常に重要な施策です。

このスライドのように簡単にフェーズで分けると、サイトを訪問してから応募、面談設定、実際の面談、企業への推薦と実際の面接ということで、たくさんのフェーズで分けて管理する必要があります。

各フェーズで2パーセントや3パーセントを改善しただけでも、マッチングの数は全体で見ると1.5倍や2倍になるということで、改善を繰り返していくことが非常に重要だと考えています。

そのなかでも、まずは最初のユーザーとの出会い、プロモーションのところでターゲットユーザーの分析を再度行い、広告の無駄打ちをなくしていくことが必要だと考えています。それによって、成約する可能性が高い新規ユーザーの獲得を目指すべきだと考えています。

続いて、求職者とキャリアアドバイザーの面談における質の向上です。ユーザーの満足度が何によってもたらされるかについてですが、お忙しいなか、せっかく時間をあけて、お休みのときに面談にお越しいただきますので、やはり求人数の多さが重要です。

1つ、2つの求人を提案するのではなく、複数の求人を提案して、クックビズを信頼して転職活動していただけるような関係性を作ることが重要だと考えています。面談時における企業推薦の承諾の最大化を図るために、今一度基本に立ちかえって改革を行っていきたいと考えています。

それ以外にも、歩留まり改善のところです。それはすなわち顧客体験の向上だと思うのですが、ここが今期、2020年度の最重要課題だと考えていますので、全社で取り組んでいます。また四半期等々の報告で改善を報告できればと考えています。

私からの説明は以上で終わらせていただきます。ご清聴ありがとうございます。

質疑応答:第4四半期の人材紹介の売上が前年比減である理由について

質問者1:人材紹介事業の実績についてですが、前回の説明会で御社の飲食業界のシェアが20パーセントだとうかがって、ブランドができ始めているとのご説明を承りました。

そのなかで第4四半期だけを見てしまうと、売上が前年比で若干減収になっています。この点について補足説明をお願いします。

藪ノ:ブランドシェアを確立したというところは、第4四半期の結果を見てもそこまで自信が揺らいでいるわけではありません。さまざまなKPIを見ても、面談から応募の承諾であったり、そこからの決定率は下がっておらず、むしろ改善している傾向にあります。

つまり、その前のフェーズである面談数の確保が難しくなってきています。KPIが最もずれているポイントとして、面談設定の実施数が一番足りていないため、その改善が非常に重要だと考えています。

質疑応答:競合と比較した今の状況について

質問者1:もう1点、競合(と比較して)の状況はいかがでしょうか? 業界シェアで20パーセントということですが、(成長の)鈍化というお話をいただきました。競合と比べて状況は厳しくなっているのかどうかについて、教えていただけないでしょうか。

藪ノ:以前の説明会でもご説明しましたが、エリアのカバー率であったり、サービスの多様性、つまり人材紹介に限らず求人広告や「ダイレクトプラス」、研修といった4つのサービスと8つの本店、支店といったところで、カバー領域の広さとサービス領域の広さは、いずれも我々に優位性があると考えています。

この強化のところで、今まさに京都オフィスや北海道オフィスを立ち上げているように、そこが強みの部分であると認識していますので、これからも磨いて優位性を確保し続けていきたいと考えています。

質疑応答:「ダイレクトプラス」の状況について

質問者2:最終的な「ダイレクトプラス」の状況を教えてください。9月に500社を突破したということで、そこから少し時間が経っているため、今がどのぐらいの社数で、離脱したところはどこなのかなど、引き合いが強いというお話もあるなかで、今期の見通しでは前期よりもどのぐらい上げられるのかといった、現状と見通しを教えていただきたいと思います。

藪ノ:以前に、(契約社数)300社と500社のリリースを出させていただいたのですが、こちらは契約社数ですので、実際のアクティブな社数や解約数、いわゆる継続率みたいなところは現状では非開示にしています。

契約社数の開示が300社、500社と進んできて、「次は700社か?」とみなさまからご期待をいただいていたのですが、細かく出していくことが果たしてよいのかということも、社内で検討しています。

今後に関しては、いたずらに契約社数だけを開示していくのがよいのか、それとも継続率や解約率のような、より重要な指標を開示していくのがよいのか、そのあたりは社内で検討を進めている状況です。いずれは、「ダイレクトプラス」の業績の推移を、もう少しみなさまにわかりやすくお伝えできるような環境整備をしていきたいと思っています。

しかし、まだリリースして1年も経っていないサービスですし、非常に吸引力があるというところで、競合優位性の面では、もう少し求人広告の事業部のなかでしっかりと育てて、よりよいかたちで伸ばしていけるような環境を整えたいと思っています。

とくにIRにおいて、みなさまから「ダイレクトプラス」に非常にご関心をいただいており、よくご質問もいただくのですが、個別のKPIや契約社数に関しては非開示情報です。今後、開示できるようなかたちにしていきたいとは考えていますが、現状としては非開示です。

質問者2:定量的なところはよいのですが、いわゆる500社までは手応えがあるということで、そこは変わっていないのか……例えば日数が経っているため、それなりに改善しなくてはいけない点があるのかなど、現状のイメージだけでももう少し教えてもらえますか?

藪ノ:定性的な観点で申し上げると、そこまで勢いが衰えた、または勢いが2倍になっているということではなく、今までの獲得社数の状況が続いているとご認識いただいて、大きな間違いはないと思っています。

質疑応答:今期の求人広告事業について

質問者2:定量的なところをうかがえないため、数字のところは難しいかもしれないのですが、今期の求人広告事業の考え方について教えてください。前下期に「ダイレクトプラス」が入ってきて、今期は通期で入ってくるわけですが、前下期のところで利益が伸び悩んでいるのは、いろいろと先行費用を使い、またサブスクリプションのため利益がきちんと出ても……という状況だからでしょうか? 今期の考え方は、ある程度の先行投資は行いながらも若干抑制するため、利益が1億円から1億8,000万円ぐらいに膨らんでいくのでしょうか? 前下期から今期の求人広告のところで、コスト面での考え方を教えてください。

藪ノ:求人広告事業は、やはり営業員数と成熟度と言いますか、売る力が非常に大きく業績に寄与していると考えています。以前は中途採用がメインで、営業経験のある方を採用して即戦力として現場に投入するやり方でしたが、経験がある方は、以前の職場での売り方やマネジメント手法を使うということで、組織のなかでの売る力や売り方、マネジメント手法が統一されておらず、それに課題を感じていました。

そこで、育成のルールや研修制度を準備しまして、1年半ほど前から未経験の方や経験が浅い方を中心に採用しています。その研修制度のなかで標準化しながら教育していくということを行ってきました。

2019年11月期にそこまで利益貢献していなかったのは、研修途中の方やまだ一人前の営業員になっていない方の数が一時的に増えたためです。セグメント全体の従業員のなかで、研修中の方の数が多いか少ないかということで、(研修中は)実際に現場に出て売ることはあまりしません。我々はいわゆる営業員をクローザーと呼んでいるのですが、研修を続けていくなかでクローザーではない方の割合が一時的に増えてしまっていたため、そこは利益貢献しなかったということが要因として挙げられます。

今期の2020年度も、もちろん採用は行うのですが、1年半ほど前から育ててきた方は、営業員として徐々に現場に出て売り始めています。全体の従業員数のなかで、研修生の数は割合としては減ってきていますので、そのような部分で利益貢献してきているのが現状です。

質問者2:追加の質問です。求人広告の売上の考え方について、「ダイレクトプラス」は増えているのですが、例えば営業は「ダイレクトプラス」に注力するため、既存事業は逆に売上が少し減ったというイメージでしょうか?

藪ノ:減ってはいないですが、ご指摘のとおり「ダイレクトプラス」を注力して売っている者もいます。個別の予算は非開示ではあるものの、前は求人広告だけを伸ばしていればよかったのですが、これからは求人広告も「ダイレクトプラス」も研修も、ある程度バランスよく伸ばしていかなければいけません。

ですので、売る力が同じだとすると、求人広告だけに割く営業力は今までより相対的に低くなっています。前年比でみると成長率は抑えながらも、やはり「ダイレクトプラス」の市場の期待に応えるべく、そこを優先的に販売しております。

質疑応答:セグメント別の業績予想について

質問者3:1点目ですが、セグメント別の業績予想についてです。

前期は人材紹介事業に「ダイレクト」が少し入っていたため、実際は7.4パーセントの増収よりももう少し上の数字になっているということかと思いますが、実際に、例えば前期の「ダイレクト」を除いたベースで比較すると、どれぐらいの増収をイメージされているのでしょうか?

藪ノ:先ほどの求人広告と同じなのですが、各サービスのセグメントにおける売上比率は非開示情報になっています。7.4パーセントに対して「それ以上です」とお伝えしましたが、詳細は控えさせていただければと思います。

質問者3:2点目です。先ほどの質問のなかでご回答がありましたが、「ダイレクトプラス」に営業のリソースを割き、軸足を置いている人もいるということでした。一方で、狙いとしては従来の求人広告に加えて「ダイレクトプラス」と研修サービスの複合的な提案をしていくところかと思います。

例えば、実際に営業先のお客さまのところで、複合的にサービスを採用してくれる人が増えてきている感触や手応えはありますでしょうか?

藪ノ:2019年4月に始まったサービスで、頻繁にサービス改変していますので、まずはお客さまに販売する前に、従業員が効果やサービスを理解する必要があると思っています。社内を見ますと、サービスの勉強会などをかなり頻繁に行っており、自分が売りたいと思ったサービスを売れる環境作りを積極的に行っているのではないかと見ています。

そのなかで実際の営業場面で言いますと、例えば数十店舗を展開するような大手の企業さまをクライアントとして持つ部隊や、新規開拓に特化している部隊があります。もしくは、数店舗しか展開していないけれどもリピートのお客さまを中心に販売する部隊であったりと、さまざまな顧客セグメントに分けて販売戦略を構築しているのが現状です。

お客さまの規模、フェーズ、業態、出店エリアによって、課題点は大きく異なると考えています。例えば、東京駅や丸の内などのオフィス街は、実際にホワイトカラーの方がたくさん働いており、ブルーカラーの方は相当少なくなってしまいます。ホールスタッフやキッチンスタッフが足りてないことの1つの例えなのですが、エリアや業態や会社のフェーズによって異なる課題があるのが飲食業界です。

そのようなところをしっかりと理解して、今後もそれに合った提案をしていくことを進めていければ、当社の強みであるカバーエリアやサービスラインナップの豊富さを発揮できると考えています。この部分は、研修や教育を継続して行っていきたいと考えています。

質問者3:既存のお客さまに新たにダイレクトプラスを提案したり、新たに研修を提案するといったこともあると思うのですが、課題としては拠点を広げていくなかで新しいお客さまを増やしていく方法といったところでしょうか?

藪ノ:エリアによって異なると考えています。例えば、東京、名古屋、大阪などですが、大阪は本社がある土地ですので、実際には新規を取り続けるよりは既存のお客さまにサービスラインナップの拡充をお伝えしていきます。お客さまもお忙しく、まだ当社がサービスを拡充したことはご存知ないので、既存のお客さまにご案内するケースが非常に多いです。

一方で、東京はまだまだ我々の知名度が低く、成長余力は残されています。新規も取りながら、既存のお客さまで実績が出ているお客さまに関しては単価アップを狙って、よりたくさんのサービスを提案していくなど、対応はエリアによって少し異なると思います。

例えば北海道や京都などの本当に新しい土地に関しては、新規を中心に営業を行っていくなど、エリアによって販売戦略が少し異なるとお考えいただければと思います。

質疑応答:求人広告事業の業績予想について

質問者4:「ダイレクトプラス」についてです。「500社×10万円×12ヶ月」であれば、単純に計算すると6億円になりますが、求人広告事業は(業績予想の)売上が11億円から14億円と3億円の増収になっています。

別段、「ダイレクトプラス」を保守的に見ているというわけではなく、割引や継続率などをきちんと考えたうえで、このような予算組みをしているという理解でよいでしょうか?

藪ノ:そのとおりです。長期のものは半年プラン、1年プランがあるのですが、ようやく半年プランの継続検討企業が出てきたというフェーズです。500社や300社のなかには、求人広告とセットで販売しているような、もう少し短期のプランもありますので、そのような部分は継続率はそこまで気にしていません。

我々が気にしているのは、半年プランや1年プランなど、「ダイレクトプラス」を戦略的にご活用いただいている企業さまがどれだけ継続しているのかです。そこが重要なのですが、継続率の数値はまだほとんど拾えていません。

2019年4月からのサービスですので、10月、11月ぐらいに初回の継続検討のお客様が出てくるわけですが、まだ数ヶ月しかデータが集められていません。その数字をもって、どれくらい改善するかというところは、やはり保守的に見ざるを得ません。

そのような部分で、新規を獲得していきながらも、継続率を精緻にKPIとして予算に組み込んでいくのは、来期以降ぐらいになるのではないかと考えています。

質問者4:新規は順調で、継続率がどうなるかはお客様の判断次第でわからないため、そこを踏まえて予算を組んでいるという意味ですね?

藪ノ:そのような意味です。

この銘柄の最新ニュース

クックビズのニュース一覧- 週間ランキング【値下がり率】 (12月13日) 2024/12/14

- 週間ランキング【約定回数 増加率】 (12月13日) 2024/12/14

- 前日に動いた銘柄 part2 メタプラネット、pluszero、eWeLLなど 2024/12/13

- 東証グロ-ス指数は反発、買い一巡後は上値の重い展開 2024/12/12

- 東証グロース(大引け)=値下がり優勢、GreenB、シルバエッグがS高 2024/12/12

マーケットニュース

おすすめ条件でスクリーニング

クックビズの取引履歴を振り返りませんか?

クックビズの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。