【QAあり】Gunosy、新経営体制へ変更 連結営業利益の赤字は大幅縮小し、通期見通しを上方修正

INDEX

西尾健太郎氏(以下、西尾):みなさま、こんにちは。代表取締役社長の西尾健太郎です。株式会社Gunosyの2024年5月期第2四半期決算説明を始めます。

概要として、この第2四半期までに生じた体制変更や、今回の業績修正などのトピックスを交えながら、事業状況や実績をご説明します。よろしくお願いいたします。

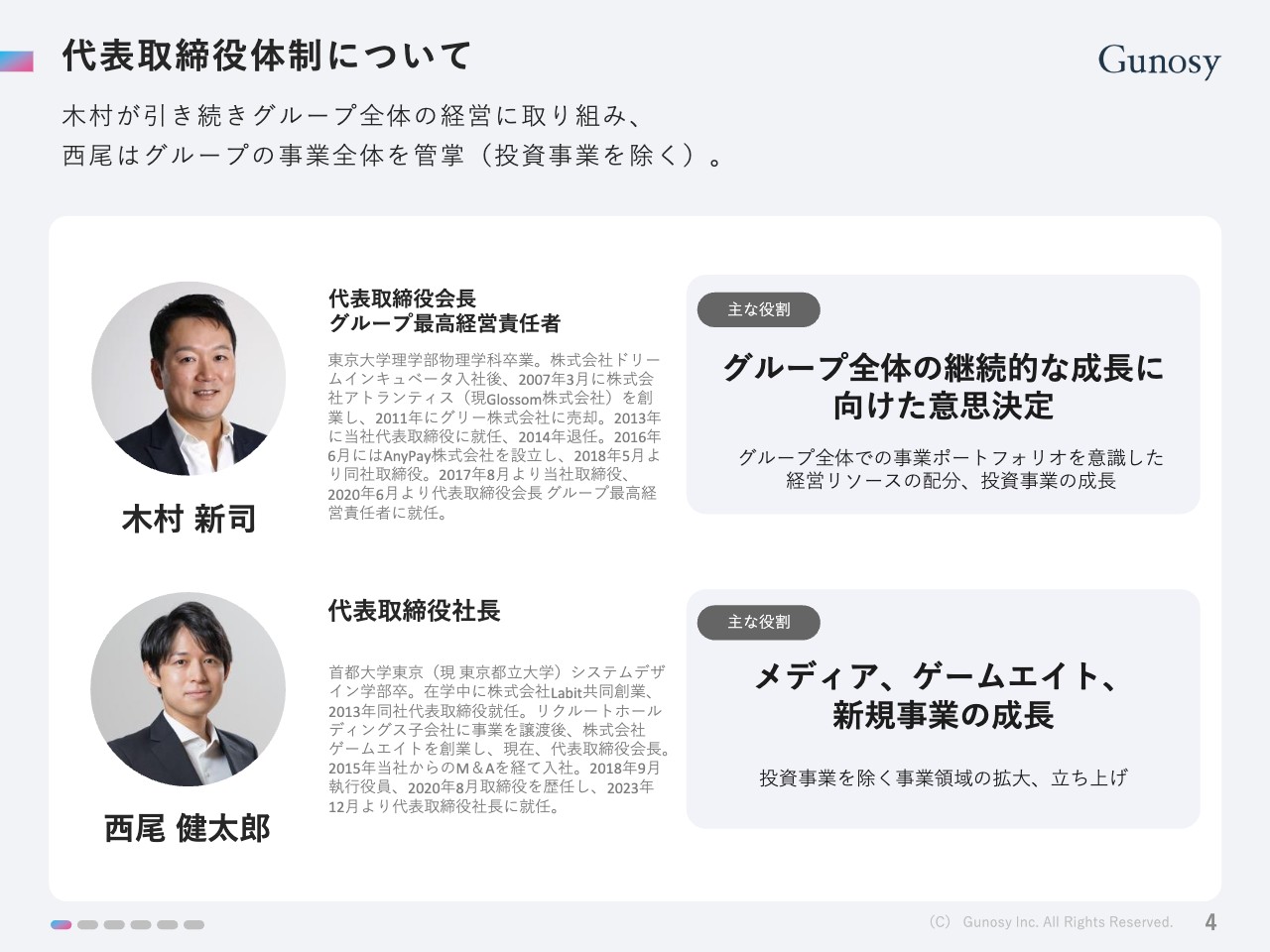

代表取締役体制について

まずは、新経営体制の変更についてです。2023年11月16日に公表したとおり、2023年12月1日より代表取締役体制を変更しています。変更後の内容はスライドのとおり、木村会長と私の2名体制となっています。

役割分担としては、私がもともと「ゲームエイト」と新規領域の役員を担当していましたが、そちらに追加して「グノシー」を含めたメディア事業も担当します。これによって、投資事業以外すべての領域の事業を私が担います。

一方、木村会長は変わらず、グループ全体の継続的な成長に向けた意思決定を行う役割となっています。また、投資事業も加えた総合的な責任を担っています。

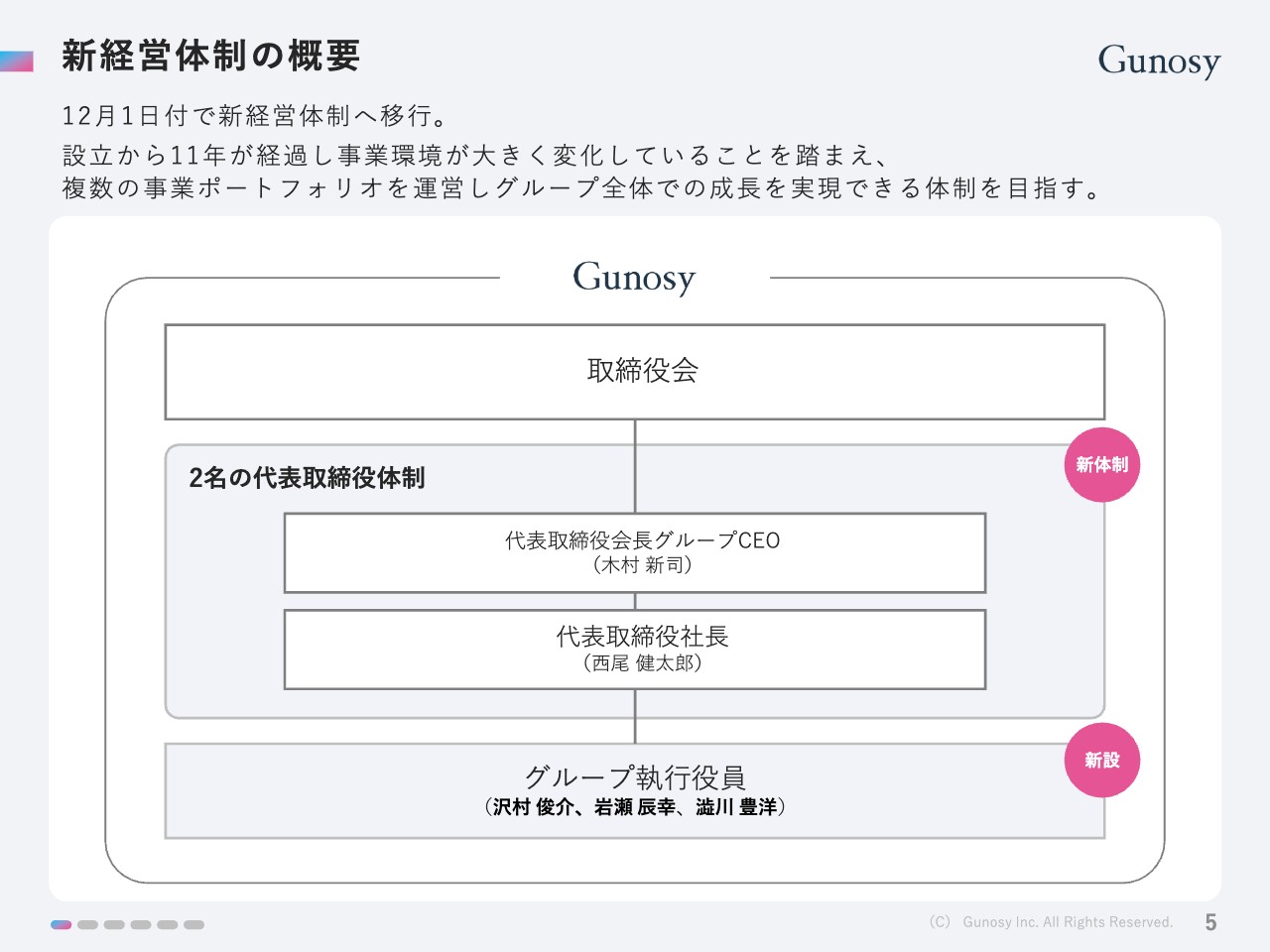

新経営体制の概要

新経営体制の概要です。木村会長と私の2名となった代表取締役体制ですが、その下に今回新たにグループ執行役員を設置しました。このグループ執行役員はグループ全体の経営強化を担い、より迅速な業務執行を目指します。

経営陣のご紹介

2023年12月1日付の現経営陣の体制です。

グループ執行役員の紹介

グループ執行役員の紹介です。スライドのとおり、沢村、岩瀬、澁川の3名に、グループ全体の執行を担う役割を任命しています。沢村には主にグループ全体の事業推進を、岩瀬にはファイナンス面を、澁川にはテクノロジー面を担当してもらい、この3本柱で事業全体の執行を推進していきます。

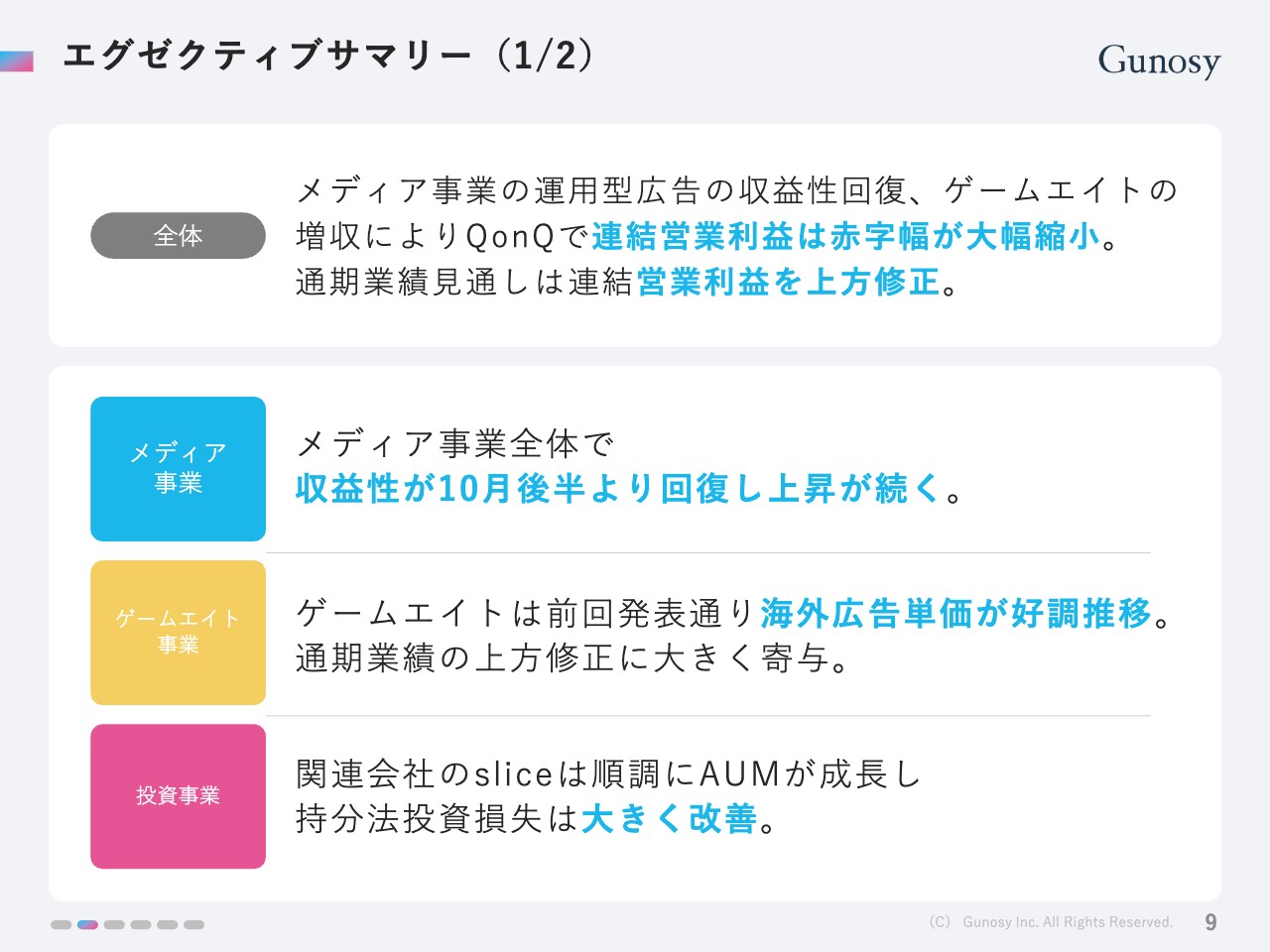

エグゼクティブサマリー(1/2)

財務ハイライトをお伝えします。全体的なエグゼクティブサマリーとしては、メディア事業の運用型広告の収益性回復、そして「ゲームエイト」の増収によって、連結営業利益の赤字幅が四半期単位で大きく縮小しました。通期では上方修正をいたしました。

事業別の概要は、「グノシー」を中心としたもともとのメディア事業では、その収益性が2023年10月後半よりも回復し、上昇し続けています。

「ゲームエイト」の事業は前回発表のとおり、海外事業における広告単価が好調に推移しており、通期業績の上方修正に大きく寄与しています。

投資事業については、関連会社が提供する「slice」のAUMが順調に成長し、持分法投資損益が大きく改善する結果となっています。

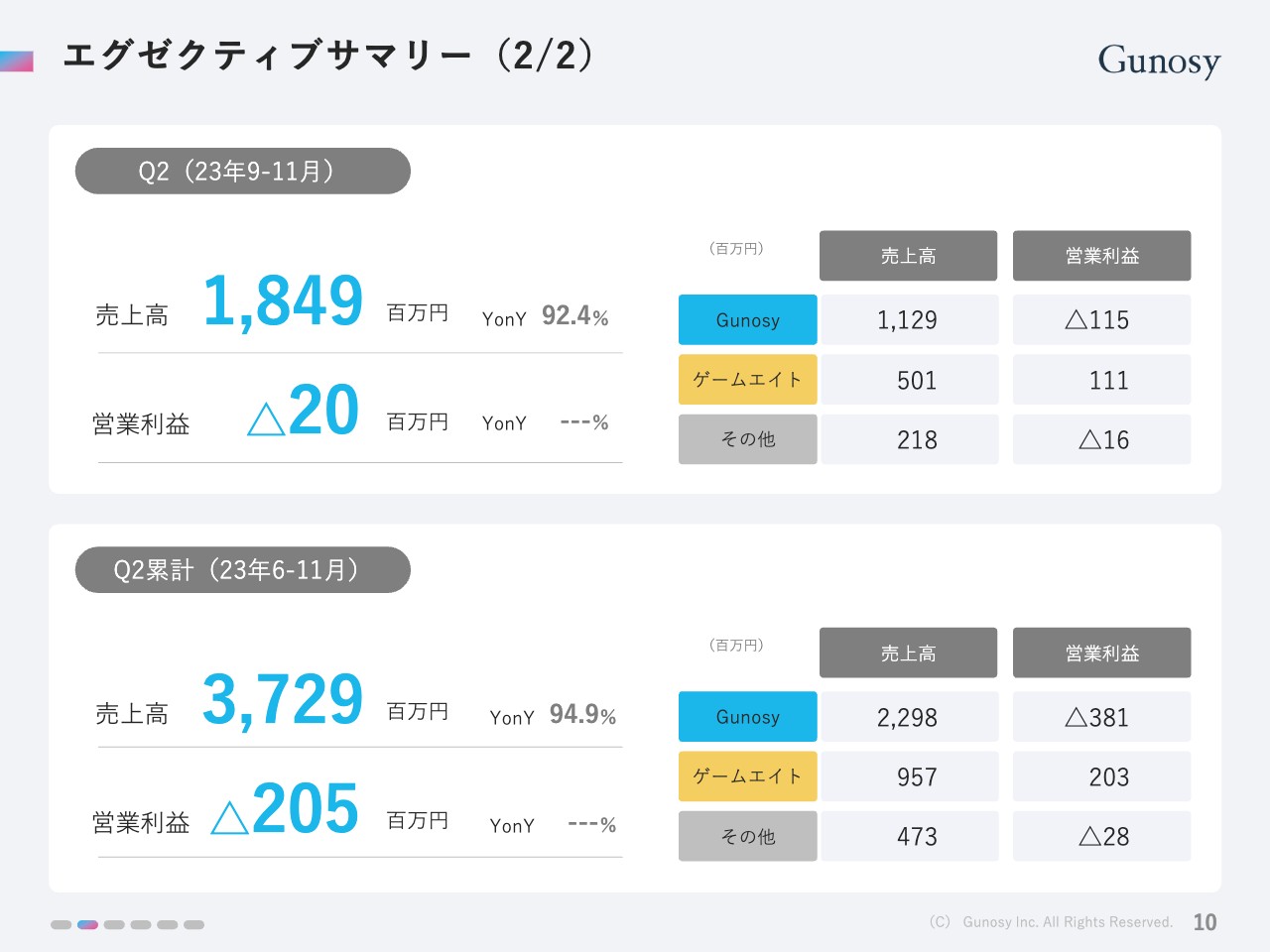

エグゼクティブサマリー(2/2)

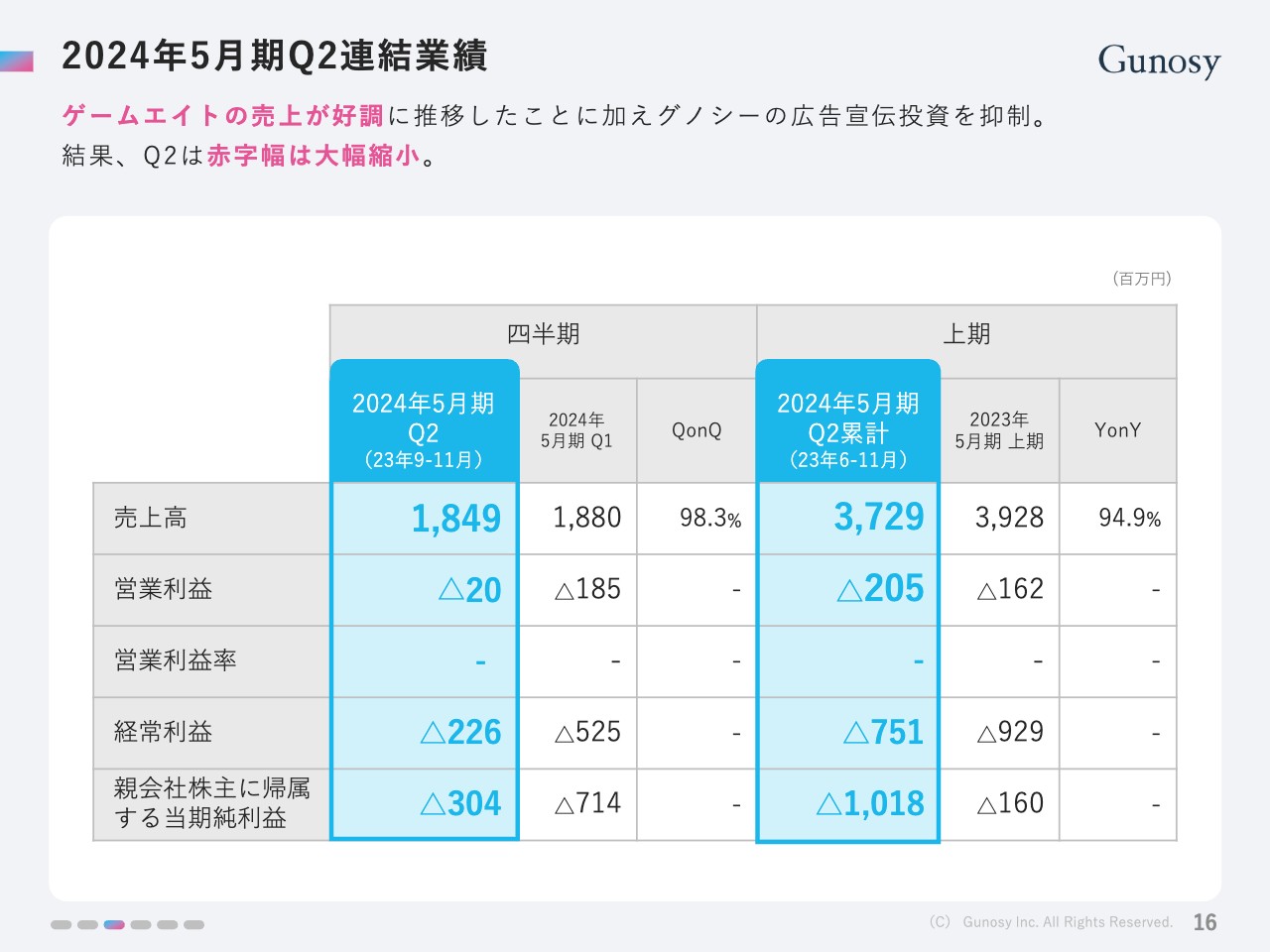

2024年5月期第2四半期と上半期の実績です。2023年9月から2023年11月までの売上高は約18億5,000万円で、営業利益はマイナス2000万円となりました。上半期累計の売上高は約37億2,900万円で、営業利益はマイナス約2億円です。ご覧のとおり、第1四半期から第2四半期にかけて、利益の赤字幅が大きく減っていることがわかるかと思います。

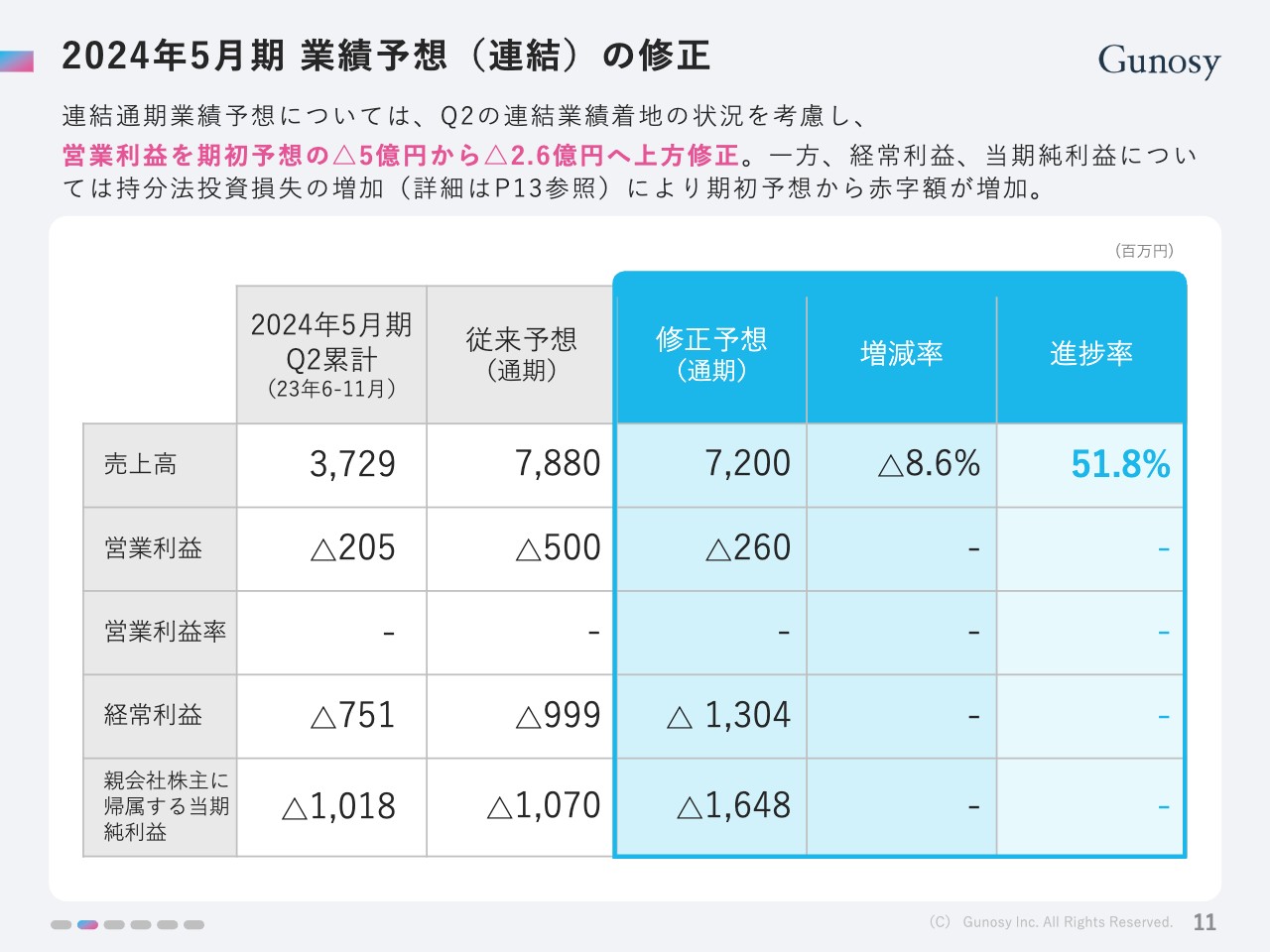

2024年5月期 業績予想(連結)の修正

これらを踏まえ、2024年5月期の業績予想を修正しました。連結の業績予想については、第2四半期までの着地を考慮し、営業利益を当初のマイナス5億円からマイナス2.6億円へ上方修正しました。約2.4億円ほど利益が改善する見込みです。

一方で、経常利益および親会社株主に帰属する当期純利益については、持分法投資損失の増加により、期初予想から赤字額が大きく増加するかたちになっています。詳しくはスライド13ページに記載しています。

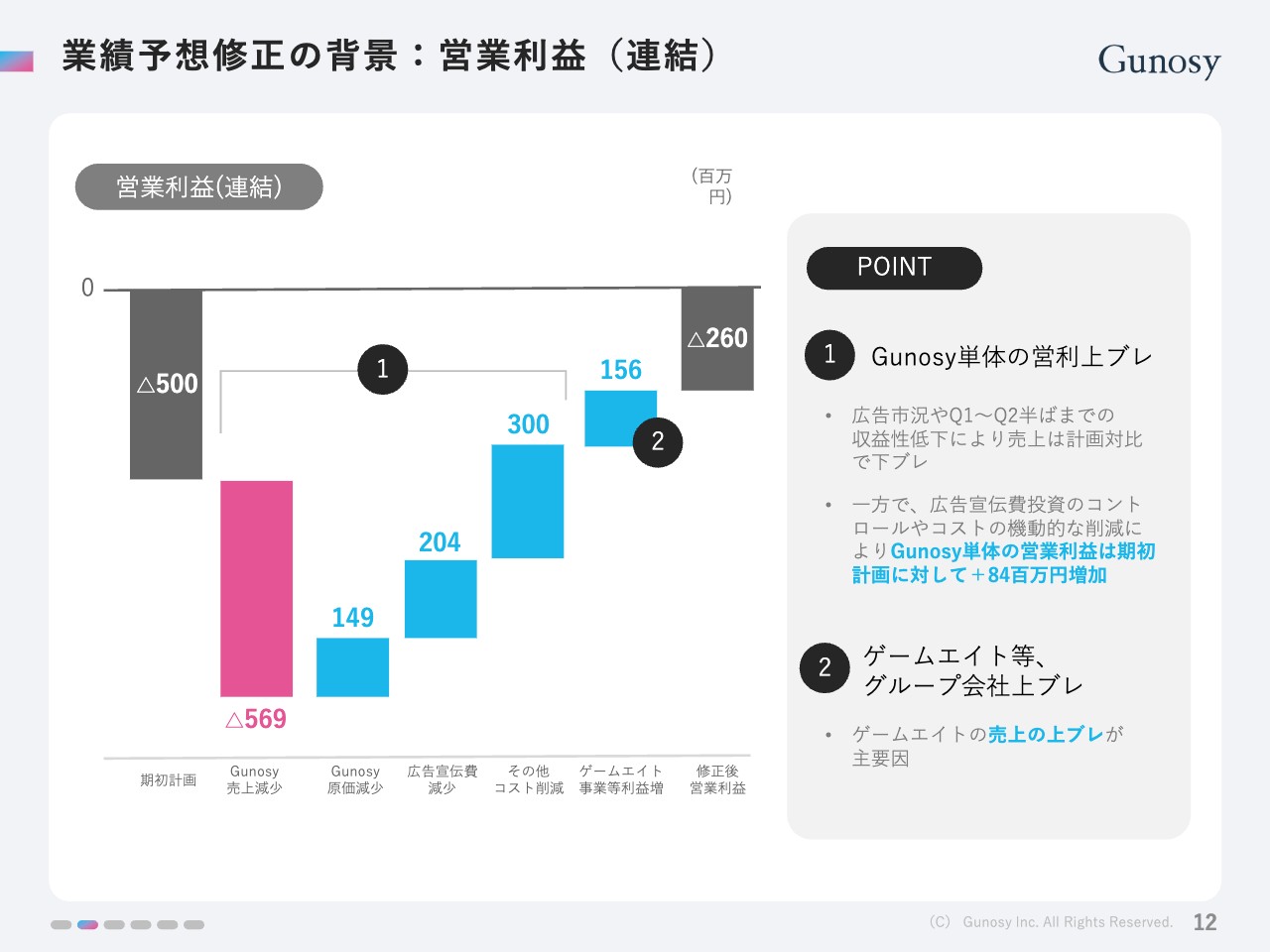

業績予想修正の背景:営業利益(連結)

業績予想修正の背景です。スライドに、営業利益の要因を滝グラフで示していますが、大きなポイントは2つあります。

1つ目は、当社単体で営業利益を改善させている部分です。売上の低下は第1四半期からありました。そのため、売上自体の改善はすぐにはできないと判断し、その上で利益改善をなるべく進める動きを続けています。具体的には、売上が下がっているため、それに比例して原価が減って改善しています。また、広告宣伝費の抑制も行っています。

それ以外のコストコントロールについても、しっかりと引き締めて行っています。その影響もあり、当社単体での利益は改善しています。

さらに、2つ目のポイントとして記載のとおり、「ゲームエイト」の売上上昇に伴う利益が加わっています。その結果、最終的な営業利益はマイナス2.6億円で着地しました。

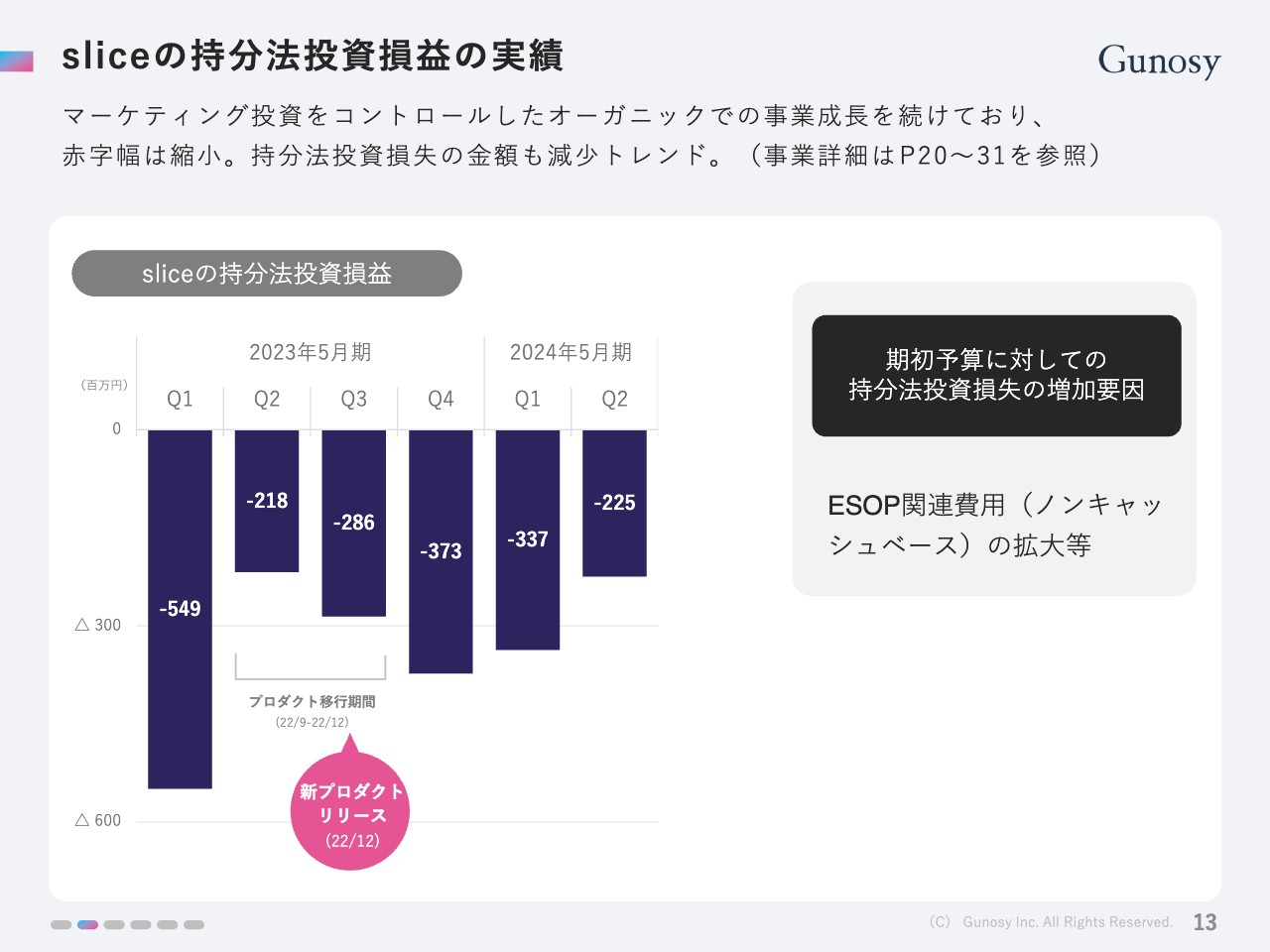

sliceの持分法投資損益の実績

「slice」の持分法投資損益の実績です。「slice」はマーケティング投資を進め成長してきました。しかしながら、現在はマーケティング投資をコントロールし、オーガニックでの事業成長に力を入れるべく、徐々に舵を切っています。その成果が出たことで、赤字幅が縮小しています。

また、持分法の投資損失額も減少トレンドとなっています。事業の詳細はスライドの20ページから31ページをご参照ください。

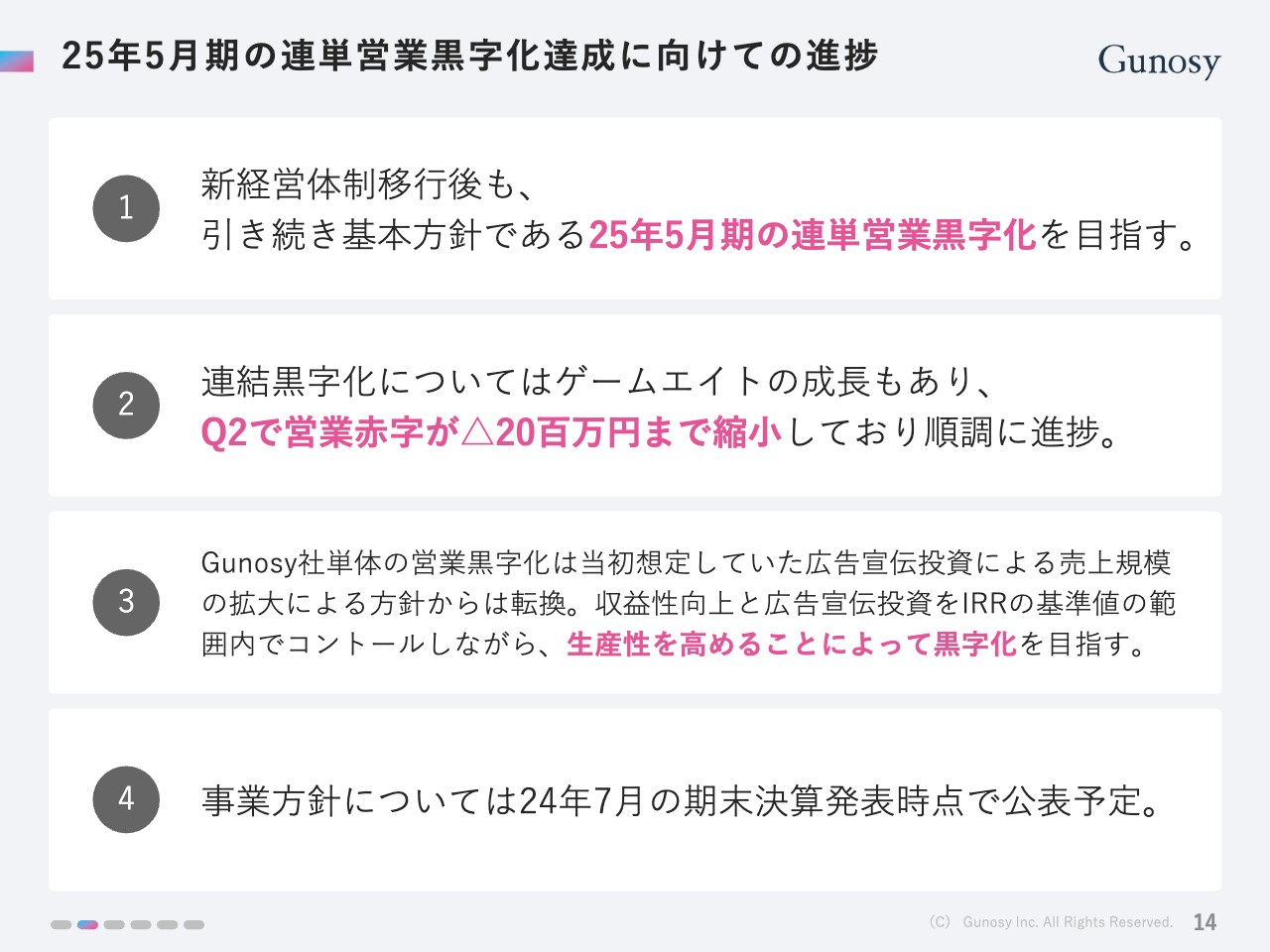

25年5月期の連単営業黒字化達成に向けての進捗

2025年5月期の連結および単体での営業利益の黒字化達成に向けた進捗です。新体制への変更後も変わらず、2025年5月期に連単営業利益の黒字化を目指す基本方針は大きく変えていません。これは、私の責任の範囲で、一番重視して経営するポイントです。

連結黒字化に関しては、「ゲームエイト」の成長が継続しており、先ほどご説明したように、2024年5月期第2四半期時点で営業赤字が2,000万円くらいまで縮小しているため、順調に推移している感触を持っています。

当社単体での黒字化に向けては、当初想定していた広告宣伝費の投資による売上規模の拡大策からは方針を転換します。収益性の向上を意識し、広告宣伝費の投資をIRRの基準値の範囲内でしっかりとコントロールしながら、より生産性を高めるところを意識して黒字化を目指していきます。

今後の体制変更を踏まえた新しい事業方針については、次回2024年7月の期末決算発表時に公表予定です。

2024年5月期Q2連結業績

2024年5月期第2四半期と通期の連結決算概要です。スライドのとおり、全体的に「ゲームエイト」の売上が好調に推移しており、「グノシー」は広告宣伝費用の投資を抑制しています。その結果、赤字幅は大幅に縮小しました。

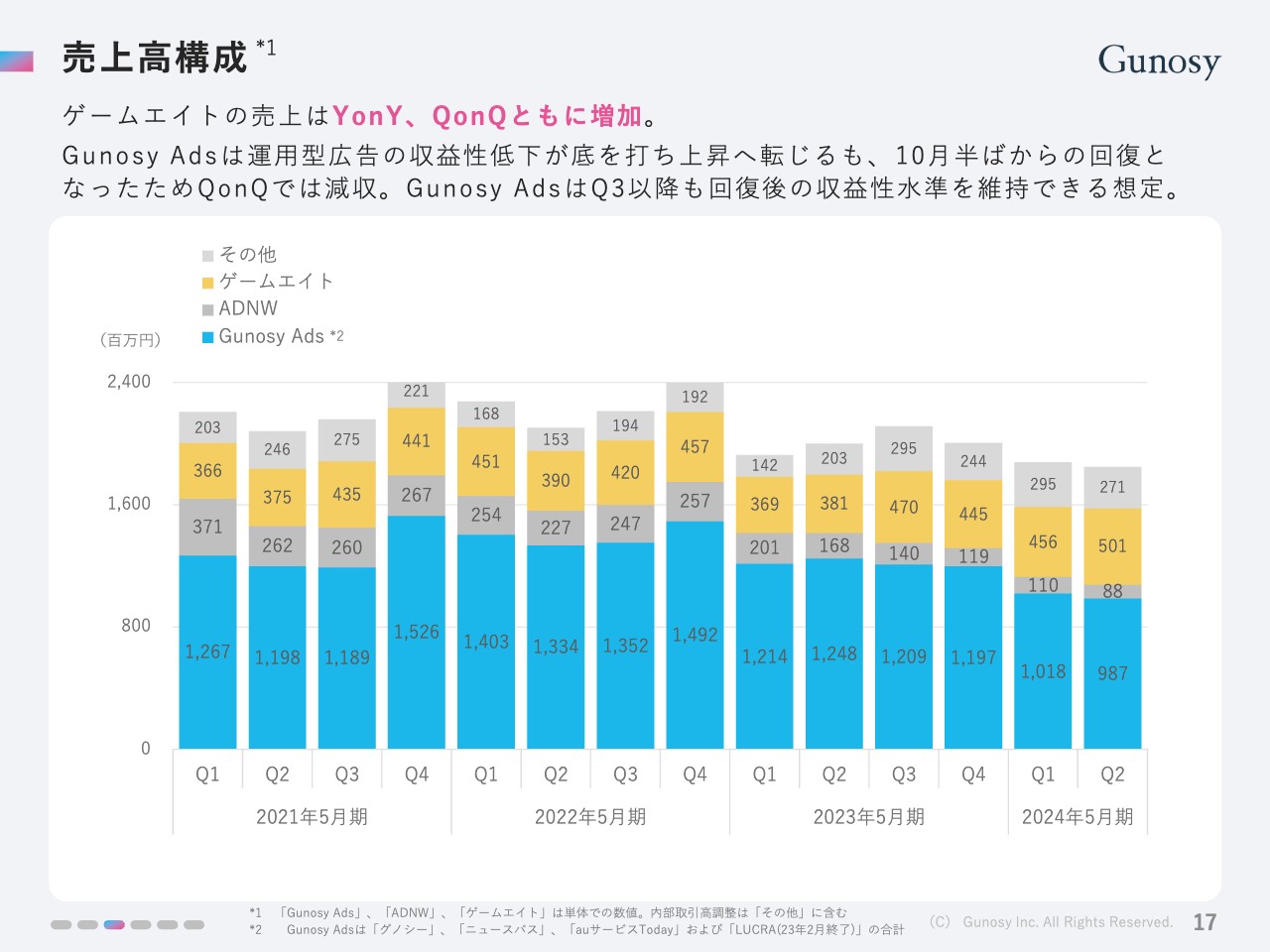

売上高構成

売上高の構成です。「ゲームエイト」の売上は、前年同期比および前四半期比ともに増加しています。

「Gunosy Ads」は、運用型広告の収益性が低下していたものの、底を打つようなかたちで上昇に転じました。ただ、2023年10月半ばからの回復となっているため、前四半期比では減収となっています。この「Gunosy Ads」の成果が表れるのは第3四半期以降となる見込みで、回復後の収益性の水準を維持できるのではないかと考えています。

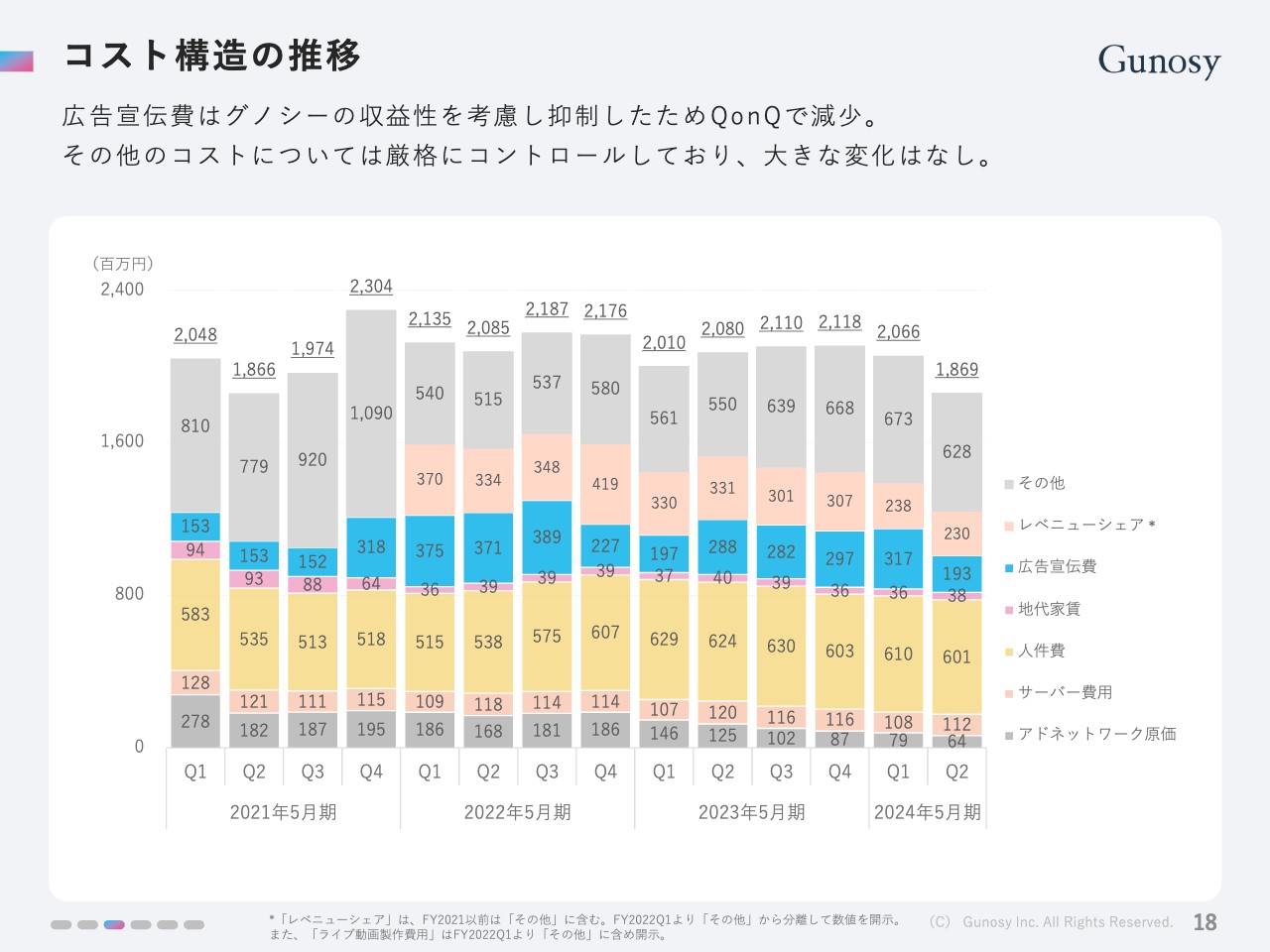

コスト構造の推移

コスト構造については、主に広告宣伝費を中心にコントロールしているため、前四半期比で減少しています。その他のコストも厳格にコントロールしているため、大きな変化はありません。

sliceと当社の関係について

ここからは事業別にご説明します。まずは「slice」の概要です。「slice」に対しては2019年より投資を開始しており、当社から累計でおよそ30億円を出資しています。

2022年4月に、取締役の派遣によって持分法適用の関連会社となっています。スライドに記載のとおり、比率としては約17パーセントを当社グループが保有しています。間庭を取締役として派遣しています。

会社情報サマリー

会社情報のサマリーです。新しい情報としては、スライド左下に記載のとおり、直近のP/L・B/Sを今回初めて公開しています。売上高は152億円、税引前当期純損益はマイナス約71億円、総資産は339億円となっています。

sliceの沿革

「slice」の紹介です。「slice」は飛躍的な成長を遂げ、2021年12月にユニコーンとなっている会社で、ラジャンCEOの「数十億人のインド人のために 金融体験を一新し、変革する」というビジョンに基づき、事業が運営されています。

sliceの事業内容

「slice」の事業内容です。「slice」はインドを代表する消費者向けの決済サービスで、直感的なデジタル決済を実現し、人口のボリュームゾーンであるミレニアル世代、Z世代から高い支持を受けています。

ユーザー数は先ほどのスライドにも記載のとおり、1,500万人を超え、マーケット・リーダーとなっています。

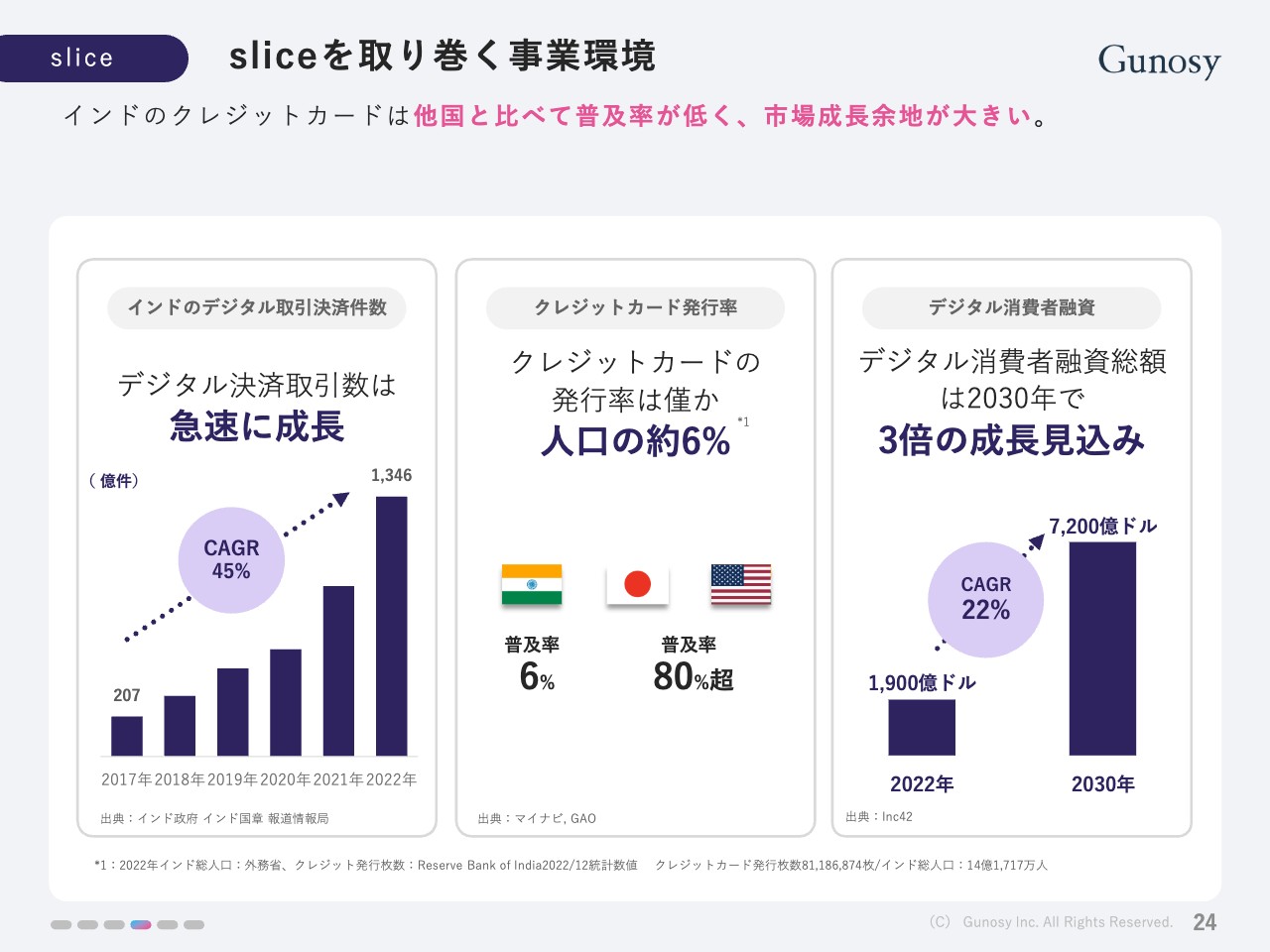

sliceを取り巻く事業環境

「slice」を取り巻くマーケットの大きさを示したものです。インドではデジタル決済の取引数が急増しており、そのマーケットの中で、我々のプロダクトも併せて成長しています。

sliceの強み

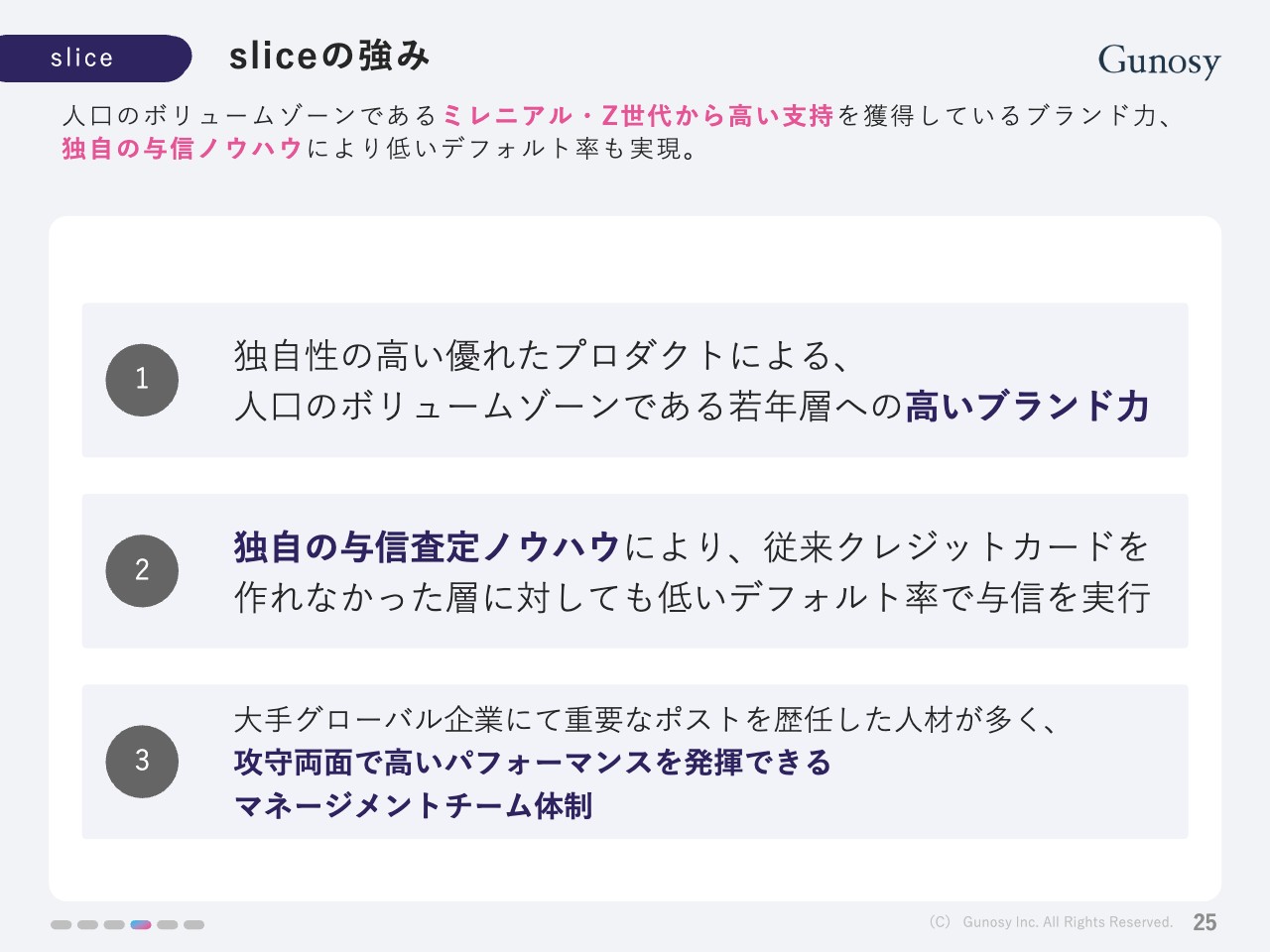

「slice」の強みです。まず、独自性の優れたプロダクトによって、人口のボリュームゾーンである若い人への高いブランド力を有していることがあります。

次に、独自の与信査定ノウハウにより、従来クレジットカードを作ることができなかった層に対しても、低いデフォルト率で与信を実行していることも強みになります。

さらに、大手のグローバル企業において重要なポジションを歴任していた人材も多く在籍しており、攻めと守りの両面で高いパフォーマンスを発揮できるマネジメントチームがそろっていると判断しています。

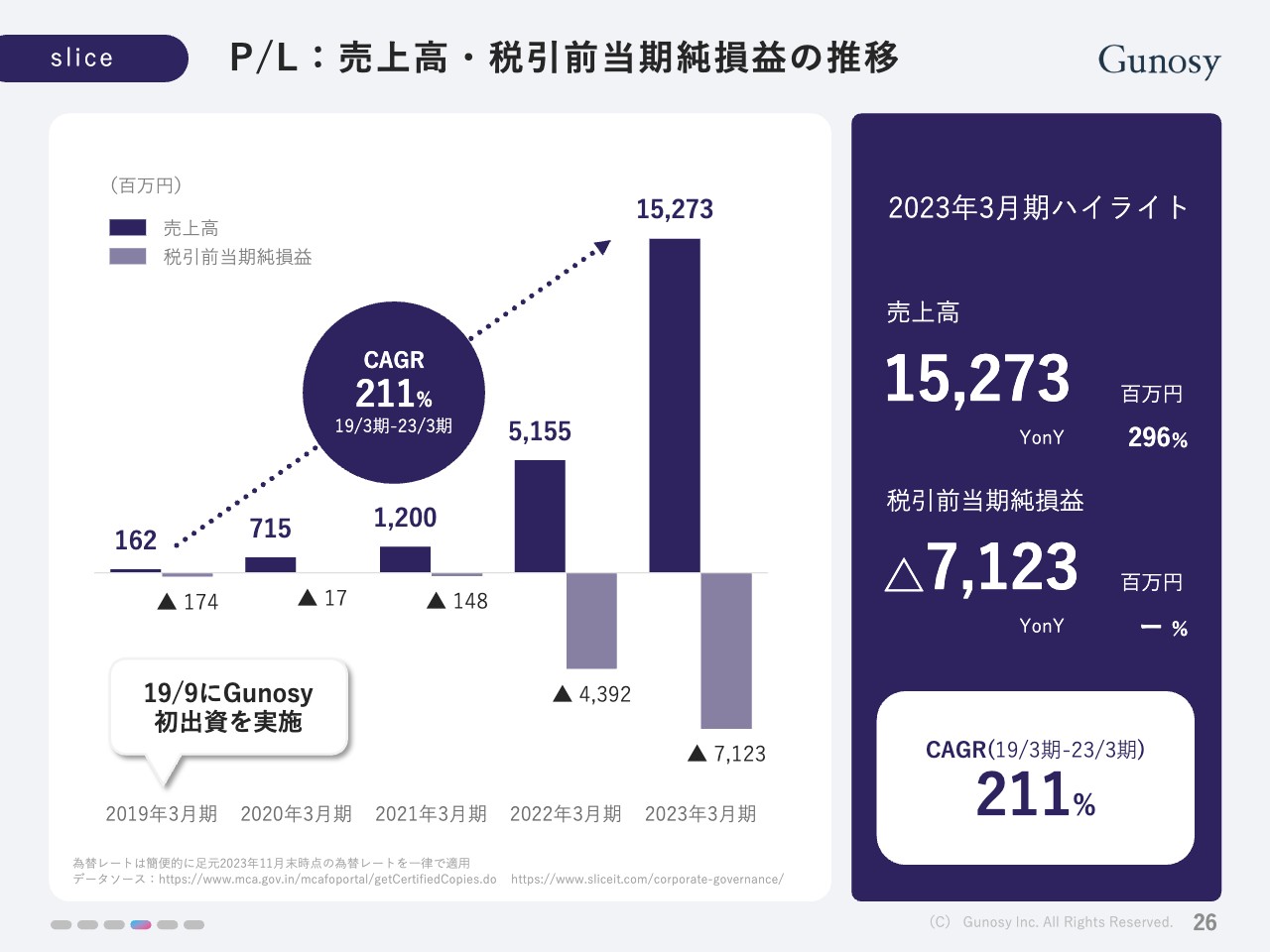

P/L:売上高・税引前当期純損益の推移

こちらが今回初めて掲載したP/Lです。先ほどご紹介したとおり、売上高は150億円で、ずっと右肩上がりで急成長しています。利益に関しては、税引前当期純損益がマイナス70億円という数字で推移しています。

B/S(2023年3月期末時点)

B/Sの内容も、先ほどご紹介したとおりです。

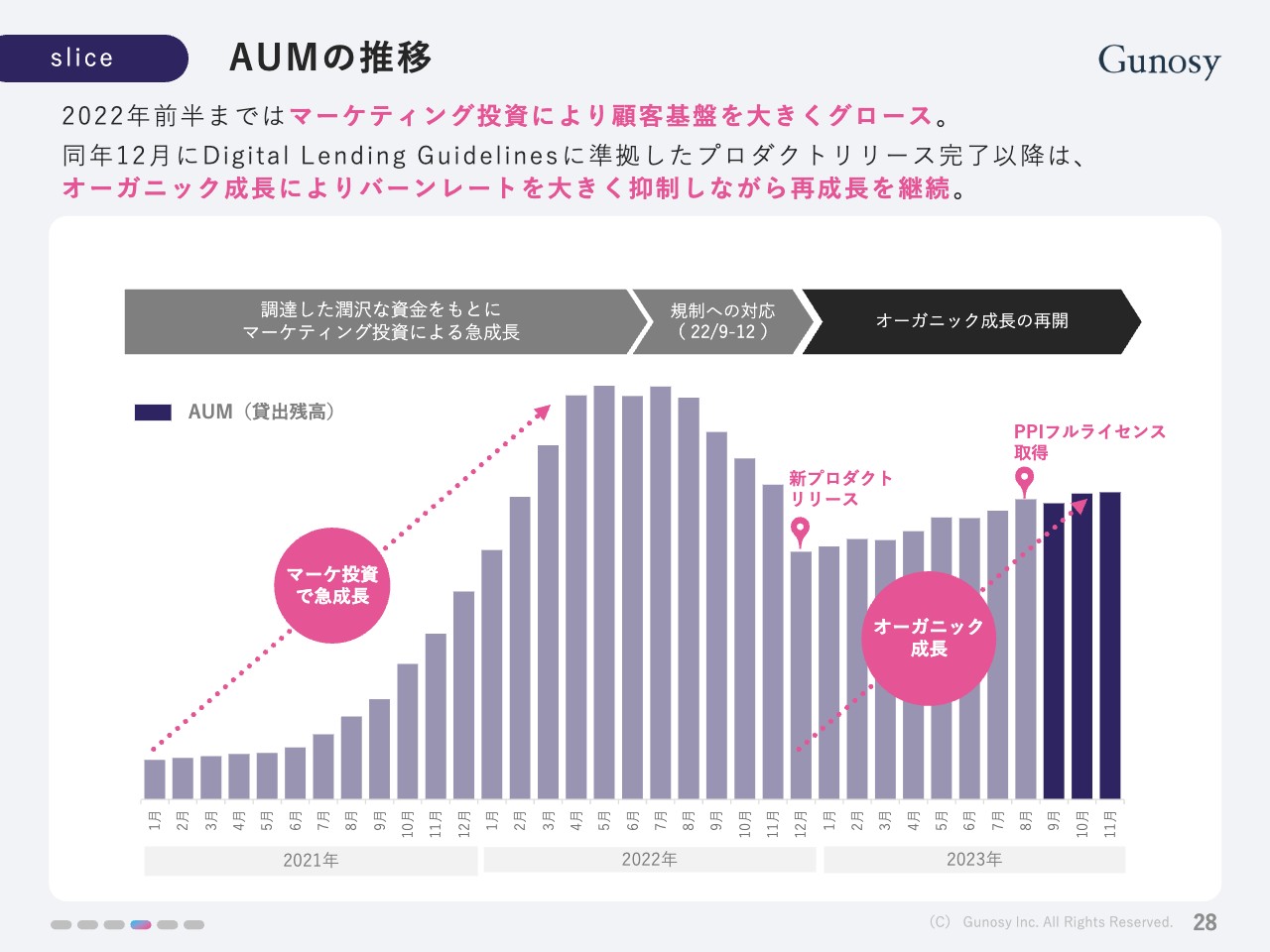

AUMの推移

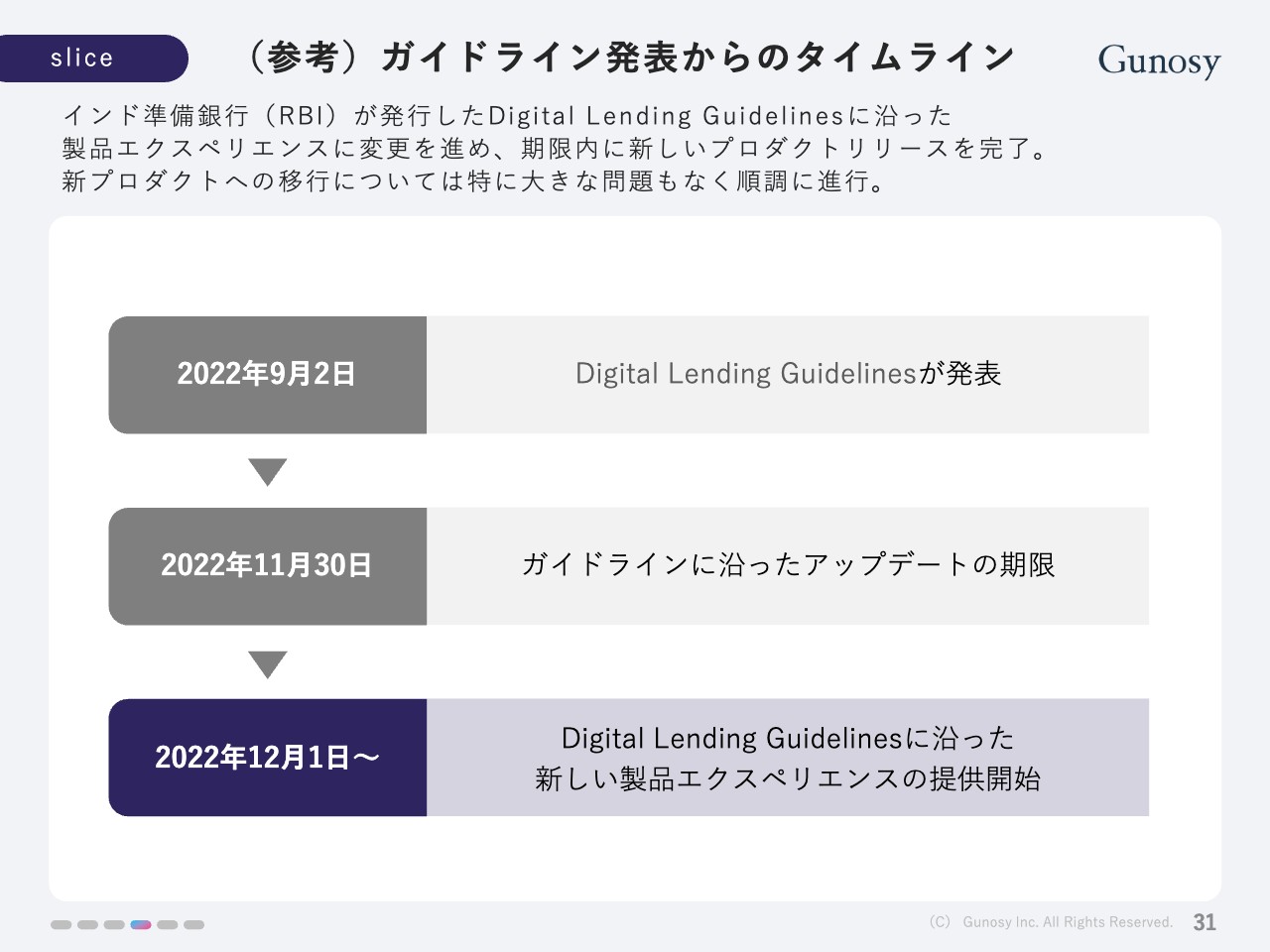

AUMの推移です。2022年前半まではマーケティング投資により、顧客基盤を大きくグロースさせていましたが、同年12月に「Digital Lending Guidelines」が行使されたため、そちらに準拠したプロダクトへの変更を行いました。

以降は、オーガニックでの成長を意識した動きにかじを切り直しており、それによってバーンレートを大きく制限しながら再成長を継続しています。そのため、70億円という赤字は徐々に抑制されていると見ています。

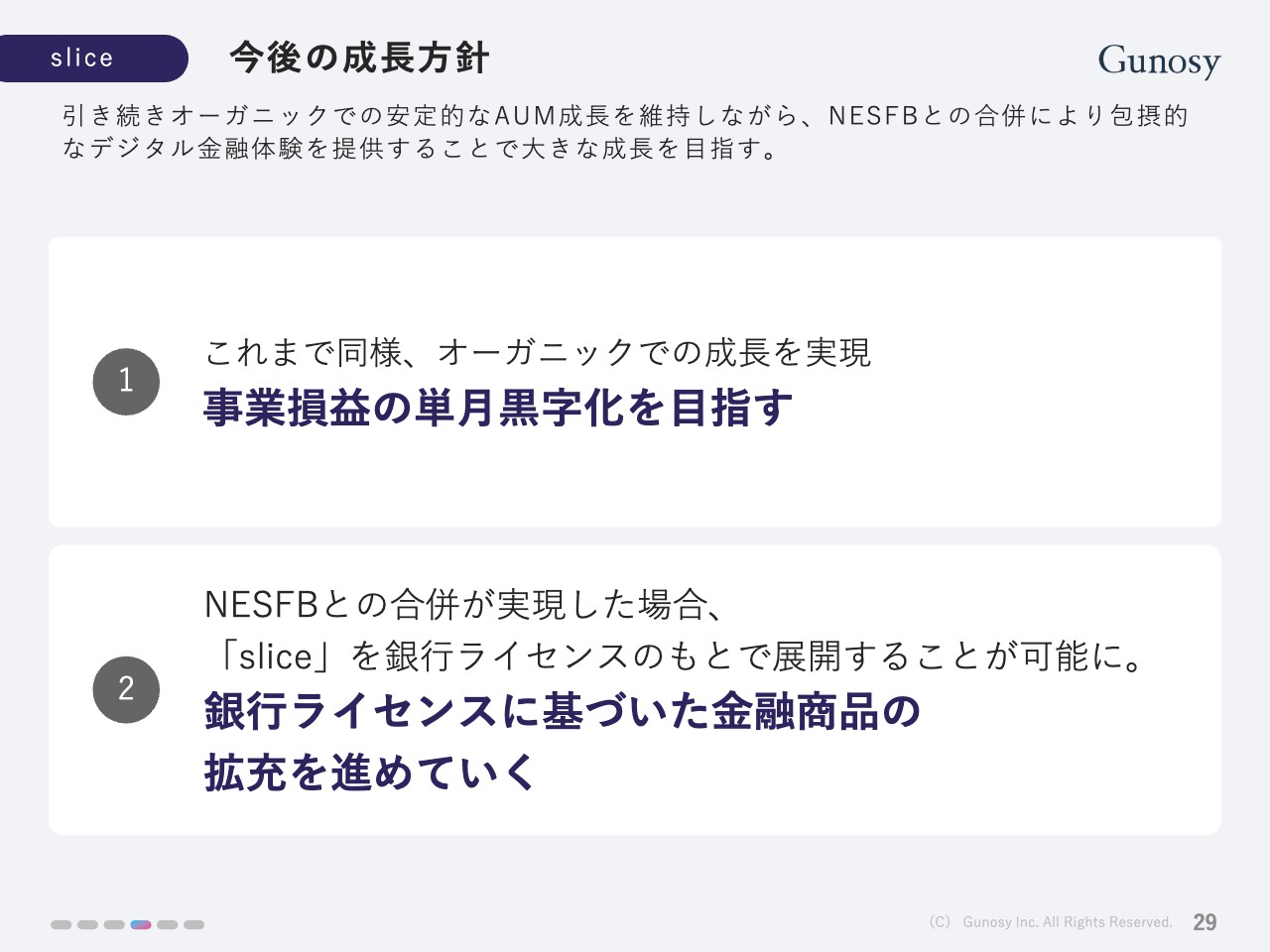

今後の成長方針

引き続き、オーガニックでの安定的なAUMの成長を維持しながら、NESFBとの合併により包括的なデジタルでの金融体験を提供し、大きな成長を目指す方針で推進しています。

この成長方針のポイントとしては、これまでと同様にペイドでの獲得にこだわらず、オーガニックで成長していくことを掲げており、これによって事業損益の単月黒字化を目指しています。

また、NESFBとの合併が実現できた場合においては、「slice」の銀行ライセンスに基づき、さまざまな商品を展開することが可能になるのではないかと考えているため、こちらの拡充を進めていくことを基本方針としています。

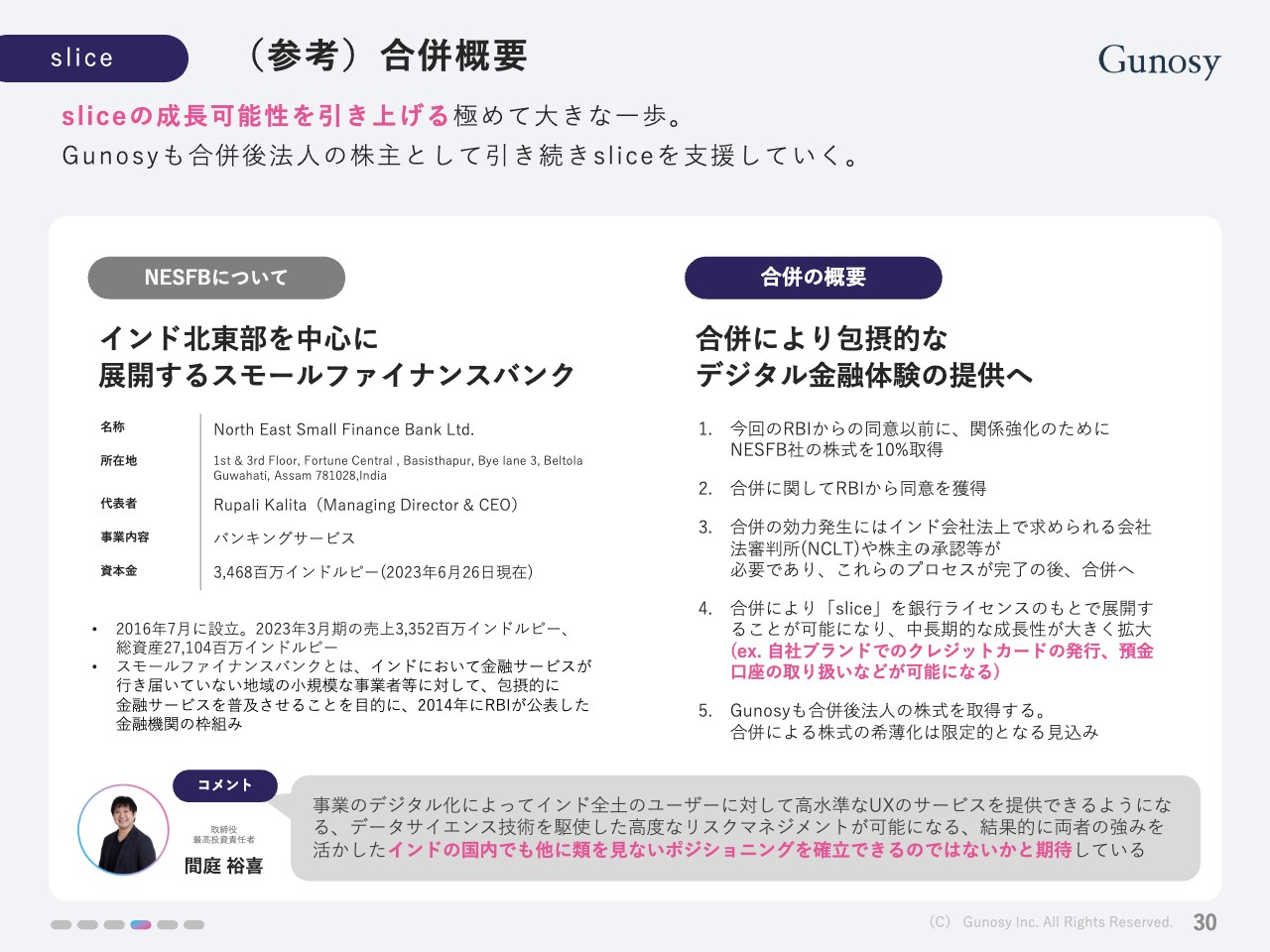

(参考)合併概要

合併の概要です。こちらは従前より開示しているとおりとなっています。

(参考)ガイドライン発表からのタイムライン

こちらも同様に、ガイドライン発表からのタイムラインとなっています。

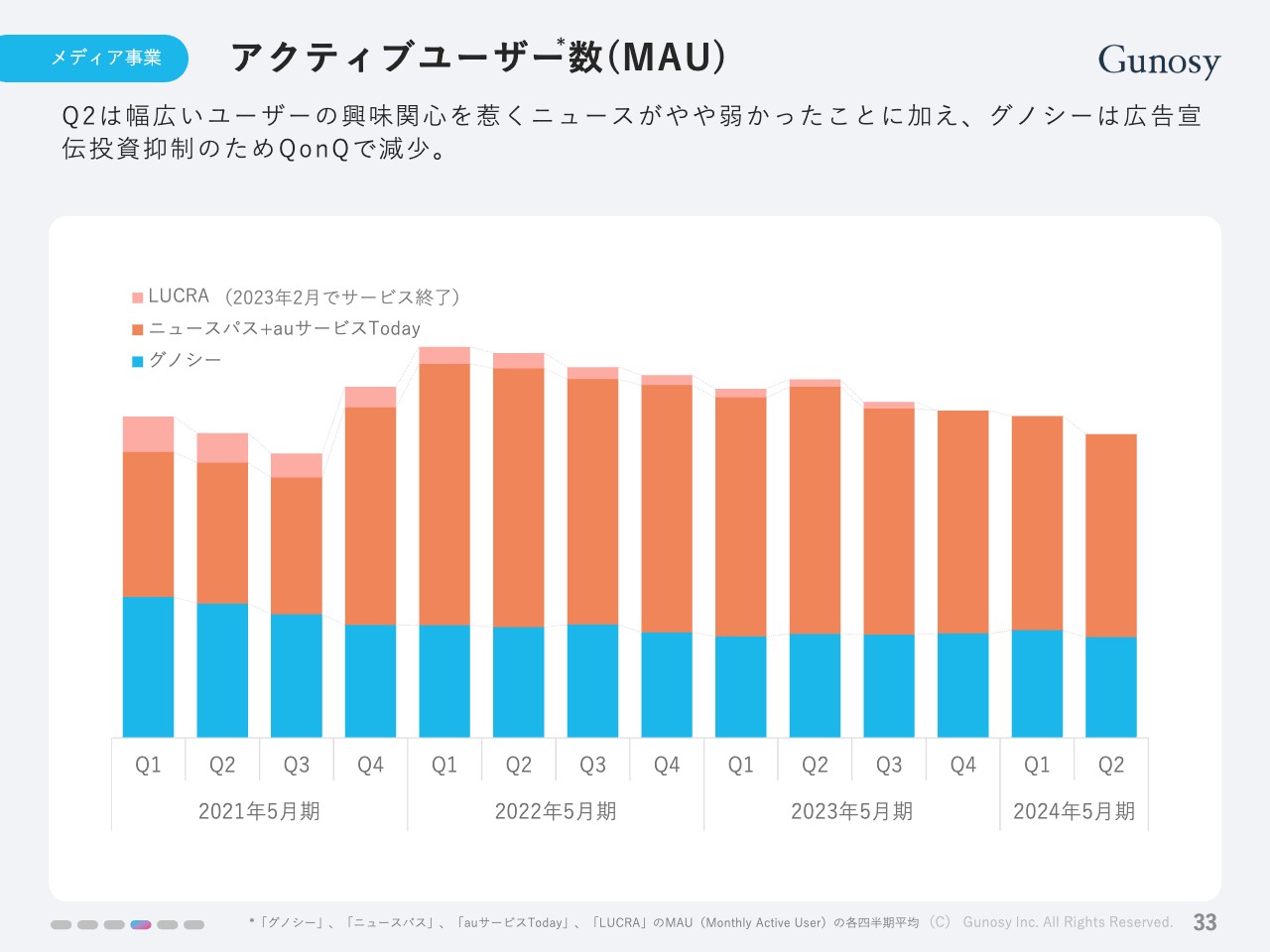

アクティブユーザー数(MAU)

続いて、メディア事業についてです。まずは、メディア事業のアクティブユーザーの推移となります。2024年5月期第2四半期は幅広いユーザーの興味関心を惹くニュースがやや弱かったことに加え、「グノシー」は広告宣伝費を従前お話ししたとおり抑制しているため、前四半期比ベースでは減少しています。

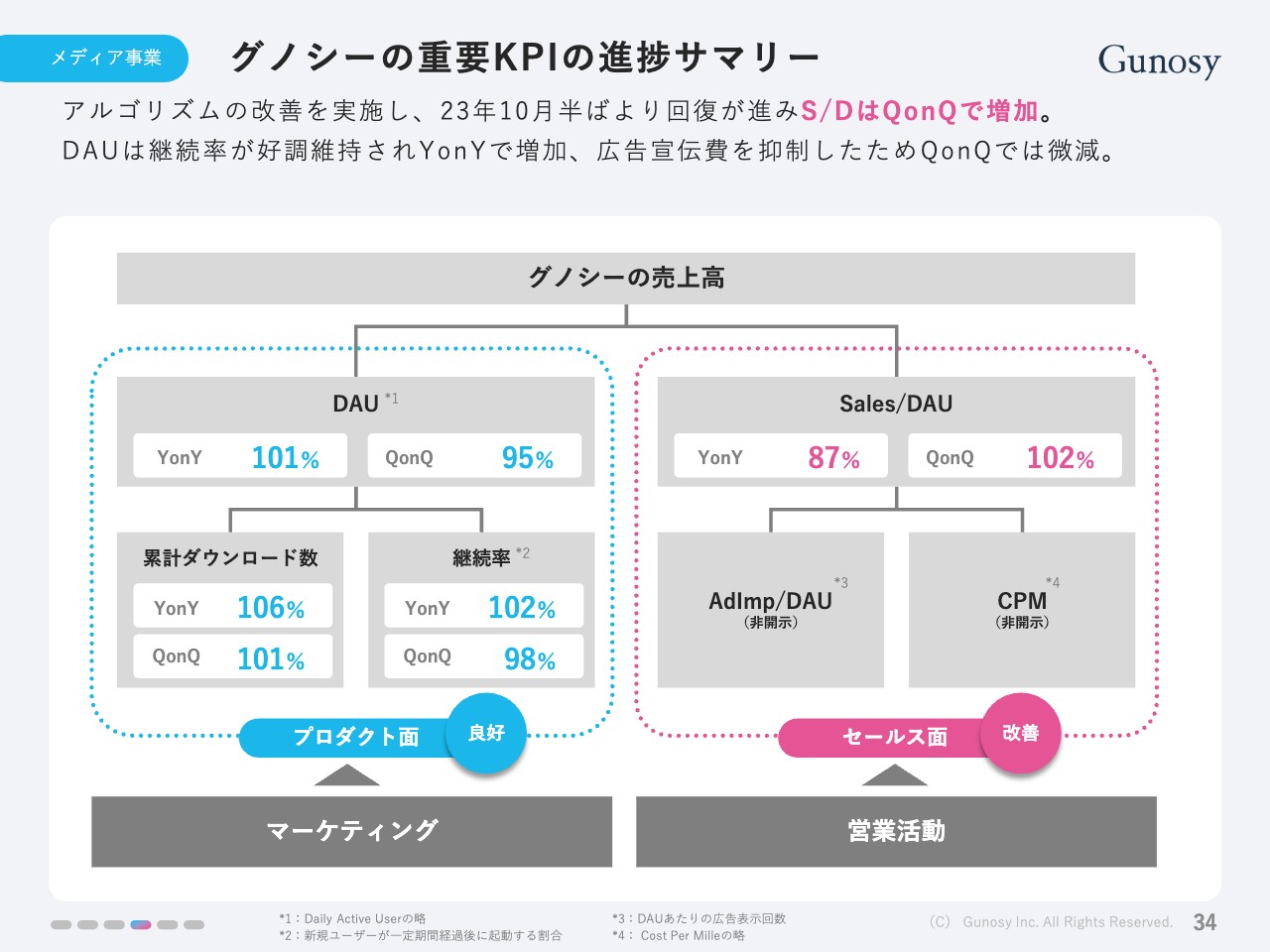

グノシーの重要KPIの進捗サマリー

重要なKPIのサマリーです。主なポイントはアルゴリズムを改善したことで、低下の傾向が続いていたSales/DAUが大きく改善する結果となりました。

DAUは、継続率を好調に維持しており、前年同期比で増加しています。ただ、広告宣伝費は抑制しているため、前四半期比では微減となっています。

総じてプロダクト面では良好な数値を維持しているものの、セールス面での課題については、アルゴリズムの改善を実施した結果がまだ完全に反映されておらず、要改善、あるいはまだ改善の局面にあると思っています。しかしながら、徐々に改善が進んでいることは確認できています。

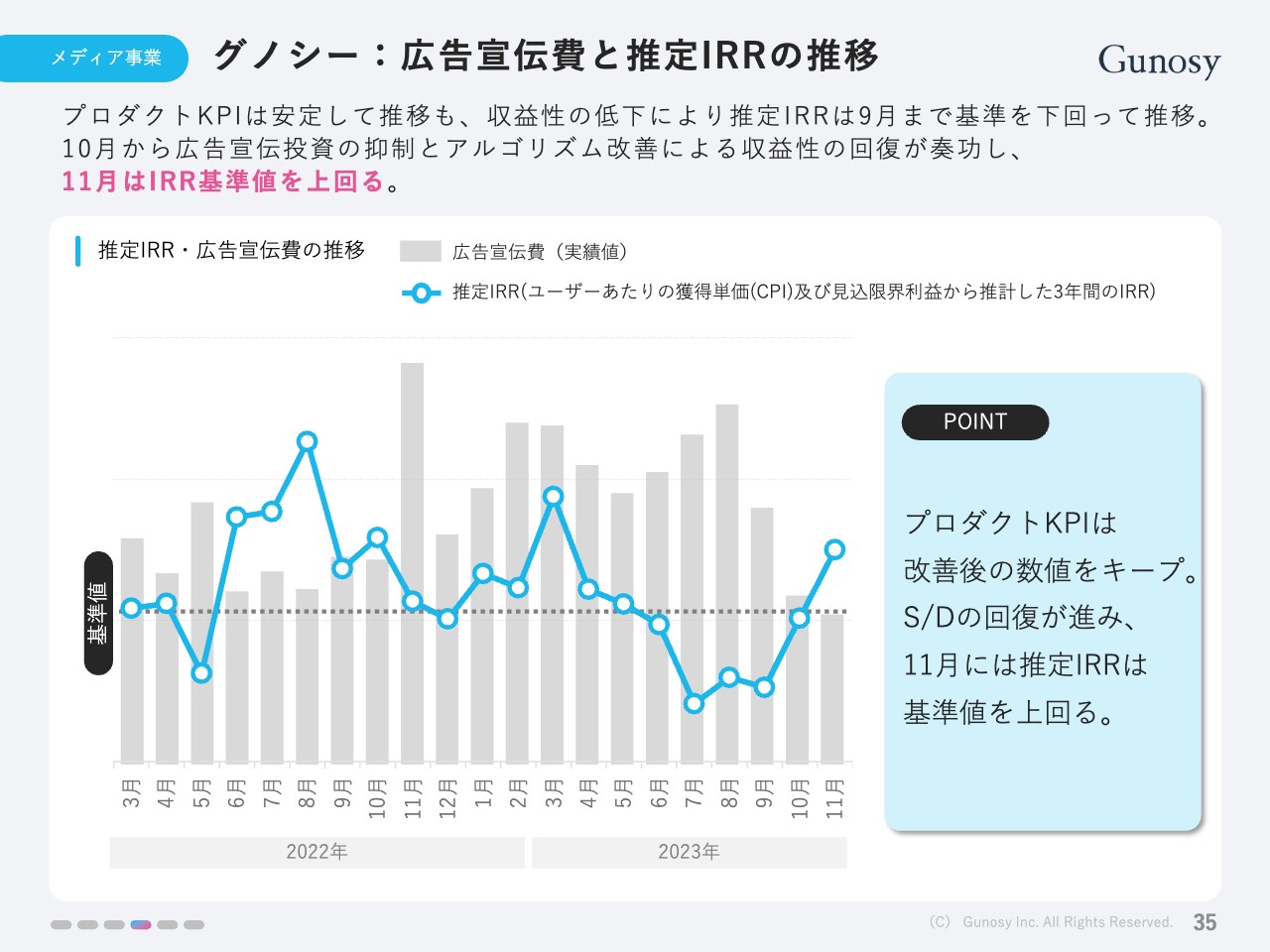

グノシー:広告宣伝費と推定IRRの推移

広告宣伝費とIRRの推移についてです。プロダクトのKPIは安定的に推移しているものの、収益性の低下に伴い、IRRは2023年9月まで基準を下回って推移していました。

一方、2023年10月からは広告宣伝投資の抑制とアルゴリズムの改善の効果が出てきており、2023年11月以降はIRRが基準値を上回っています。

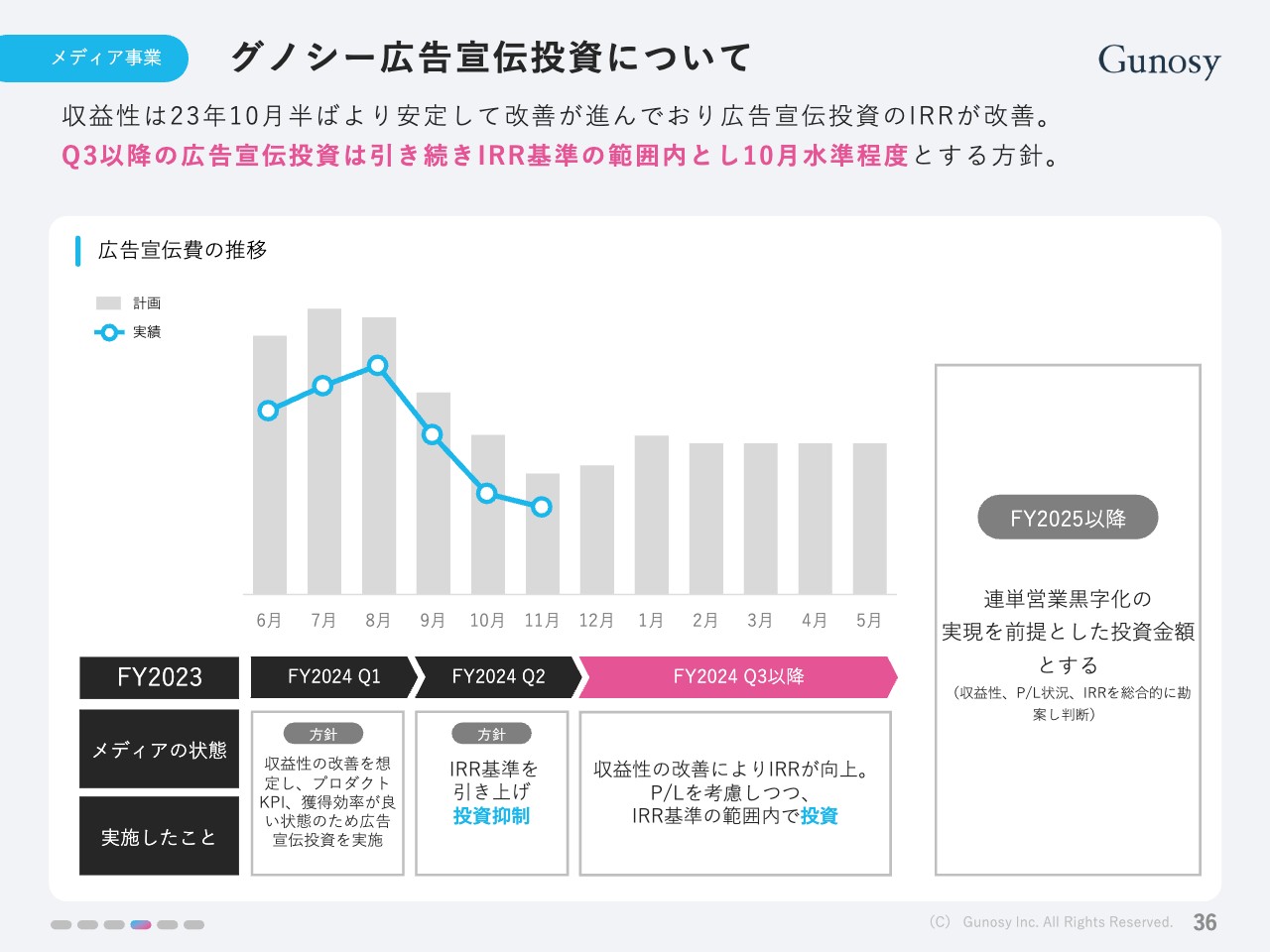

グノシー広告宣伝投資について

収益性については2023年の10月半ばより安定した改善が進んでおり、広告宣伝投資のIRRも改善しています。第3四半期以降の広告宣伝投資は、引き続きこのIRRの基準の範囲内とし、基本的に10月水準程度とする方針です。

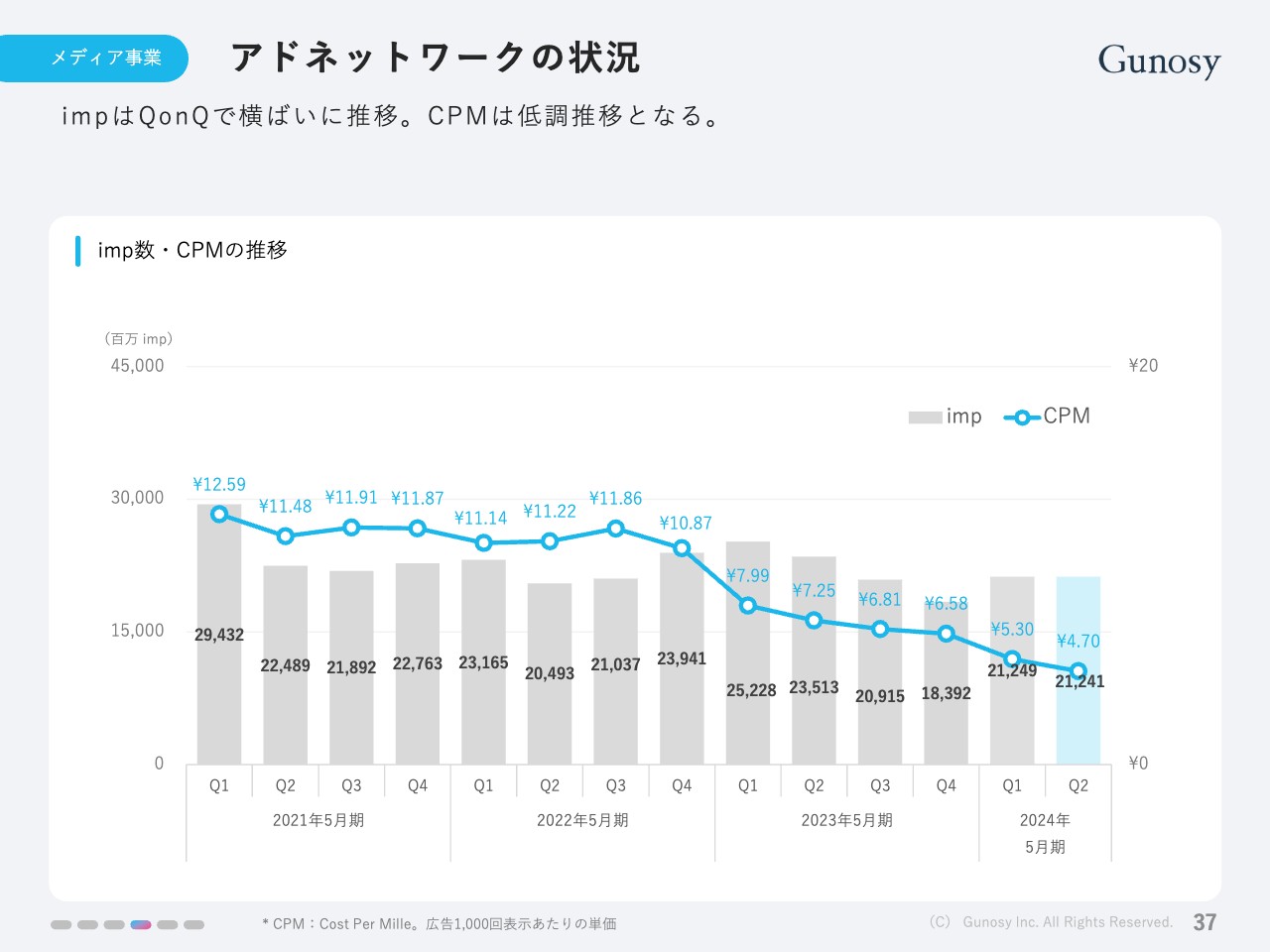

アドネットワークの状況

「ADNW(アドネットワーク)」の状況です。インプレッションは前四半期比で横ばいに推移しているものの、CPMは低調となっています。

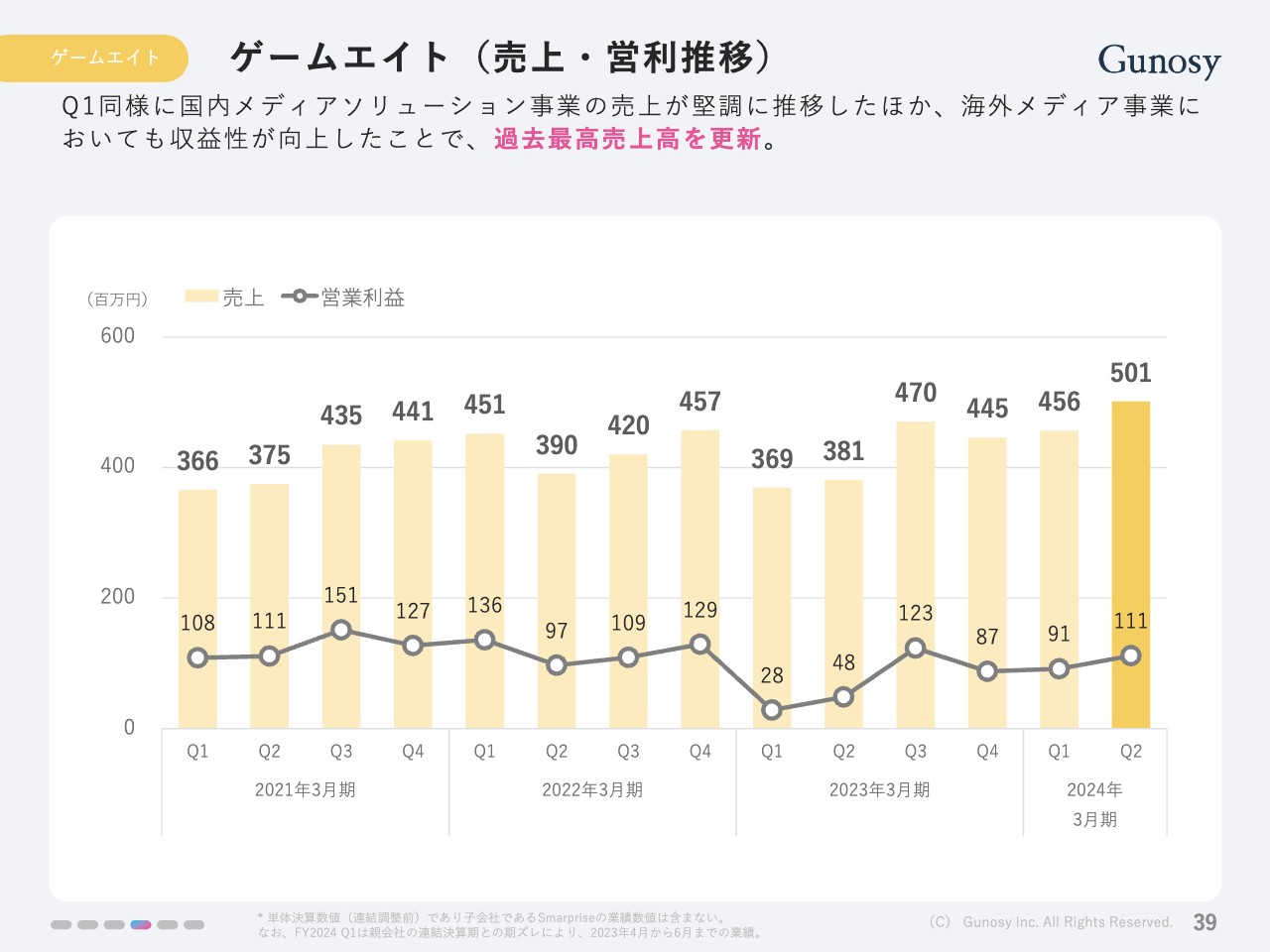

ゲームエイト(売上・営利推移)

続いて、「ゲームエイト」事業の説明です。第1四半期同様に国内メディアのソリューション事業の売上が堅調に推移したほか、海外事業における収益性が向上したことで過去最高の売上を記録しています。

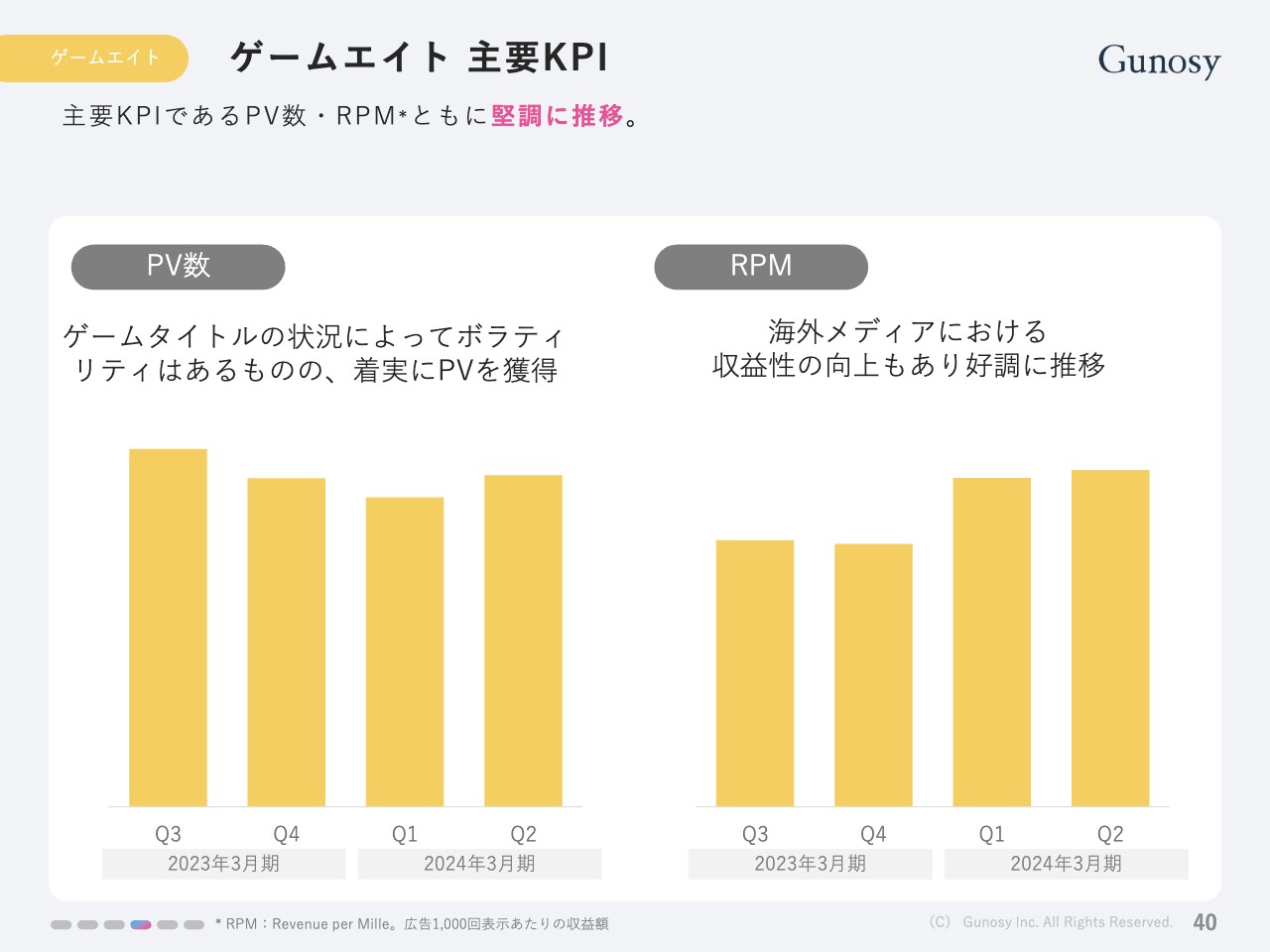

ゲームエイト 主要KPI

主要KPIであるPV数と、広告単価であるRPMという指標を置いていますが、ともに堅調に推移しています。ゲームタイトルの状況によってボラティリティがあるものの、着実にPVを獲得している状況です。広告単価も海外メディアにおける収益性の向上もあり、好調に推移しています。

LLM(ウデキキ)

その他のトピックスです。主に新規事業についての説明となります。以前、公表していたとおり、2023年11月に「ウデキキ」を正式リリースしました。こちらは生成AIを活用したプロダクトとなっています。過去にリリースした「Gunosy AI(仮称)」の導入を「ウデキキ」の中で進めており、顧客のフィードバックをもとに、プロダクト自体を改善するかたちで事業運営を行い、PMFを進めている段階です。

主なトピックスとしては、業務をサポートする20を超えるスキルを追加しました。また、生成AIの活用サービスを実装するための専任のエンジニアリングチームを新たに発足させ、開発リソースをさらに強化して事業運営を行っています。今後、社内文章、社内にあるオリジナルのデータを基にした生成AIの回答機能をリリースするための準備を行っています。

YOU IN

当社では「YOU IN」というD2C事業を運営しています。もともとお茶のD2Cを提供していたところから、新商品として入浴剤をリリースしました。さらに、既存商品のお茶の一部が、マタニティフードに認定されるという動きもありました。

決算の説明は以上となります。

質疑応答:広告の市況と広告単価が改善した要因について

質問者:広告の市況について、「グノシー」の広告単価などは改善しているように聞こえました。これは自社要因が強いのか、それとも市場全体として少し需給が締まっているのかを教えてください。

西尾:広告が軟調に推移している要因には、自社要因と外的要因の両方があると考えています。もともとは外部要因が大きかったと理解していますが、一方で、それ以上に当社のアルゴリズム面での課題がいくつか見られました。

それらを改善することで収益を上げることができるポイントが複数見つかったため、その対応を今回行いました。その結果、広告部分が改善したという実績を作ることができ、今後も数値は改善していく見込みです。

質問者:広告の市況全体としては、明確な回復や底打ちはまだ見えていないのでしょうか?

西尾:そうですね。マーケットとしてはそのように考えています。

質疑応答:来期に向けた営業面の改善策について

質問者:広告の黒字化に向けて、アルゴリズムの改善に従前より取り組まれているかと思いますが、営業面が根本的なボトルネックとなっている気がします。来期にかけて、どのように改善されるのでしょうか?

西尾:営業面も、当然アルゴリズムとセットでの改善が必要だと考えています。今まで以上に、KPIの設定など、社内での目標を高く持つことによって生産性を高め、より多くの案件を獲得できる動きを意識しながら運営していこうと考えています。

質問者:実際に売上を獲得するところまでは、なかなか至っていない印象がありますが、今の延長線上で打開できるという理解でしょうか?

西尾:アルゴリズムが改善されると、より顧客へのパフォーマンスも返しやすくなります。そちらの結果が出ることによって、顧客への営業の効率もさらに上がっていく見込みです。両輪を回しながら改善していこうと考えています。

この銘柄の最新ニュース

Gunosyのニュース一覧- 戦略投資先「slice」の新CEO就任に関するお知らせ 2026/02/17

- 株式会社Gunosy:2026年5月期第2四半期決算説明会文字起こし(10) 2026/01/21

- 株式会社Gunosy:2026年5月期第2四半期決算説明会文字起こし(9) 2026/01/21

- 株式会社Gunosy:2026年5月期第2四半期決算説明会文字起こし(8) 2026/01/21

- 株式会社Gunosy:2026年5月期第2四半期決算説明会文字起こし(7) 2026/01/21

#相場見通し の最新ニュース

マーケットニュース

おすすめ条件でスクリーニング

Gunosyの取引履歴を振り返りませんか?

Gunosyの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。