【QAあり】カバー、通期の営業利益がYoY+62.0% IPを活用したコマース展開により収益構造のシフトが加速

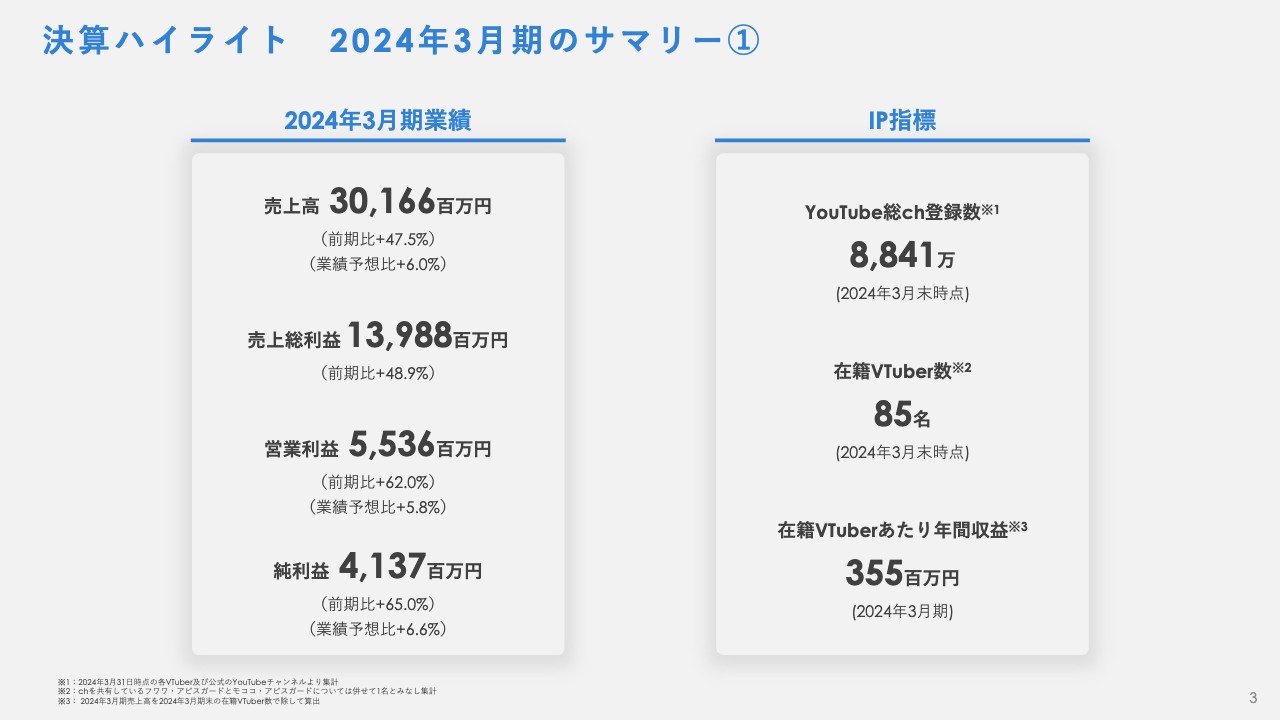

決算ハイライト 2024年3月期のサマリー①

金子陽亮氏(以下、金子):CFOの金子です。まずは私から過年度業績についてご説明し、続いてCEOの谷郷から、中長期の事業方針および2025年3月期の事業計画についてご説明します。

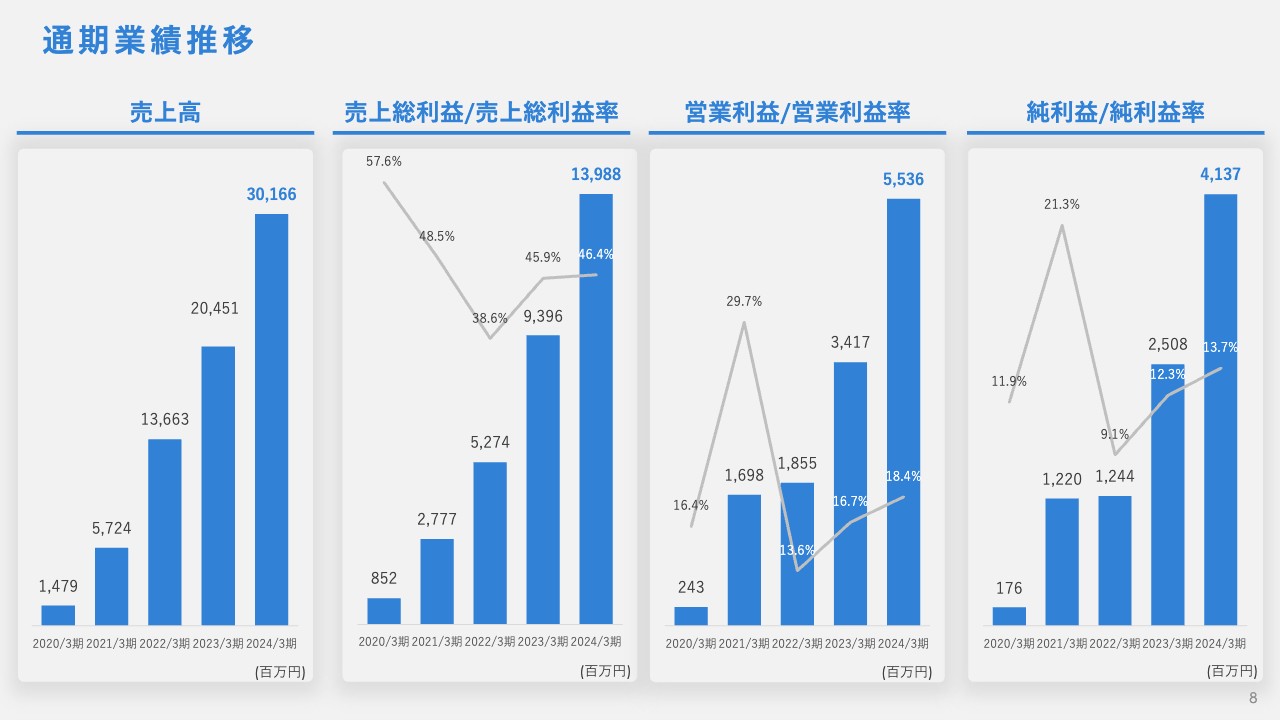

2024年3月期の決算ハイライトは、売上高が301億6,600万円、営業利益が55億3,600万円、純利益が41億3,700万円という結果になりました。

売上高成長が前年比プラス47.5パーセントとなったことに加え、営業利益は前年比プラス62.0パーセントとなり、増収増益となっています。

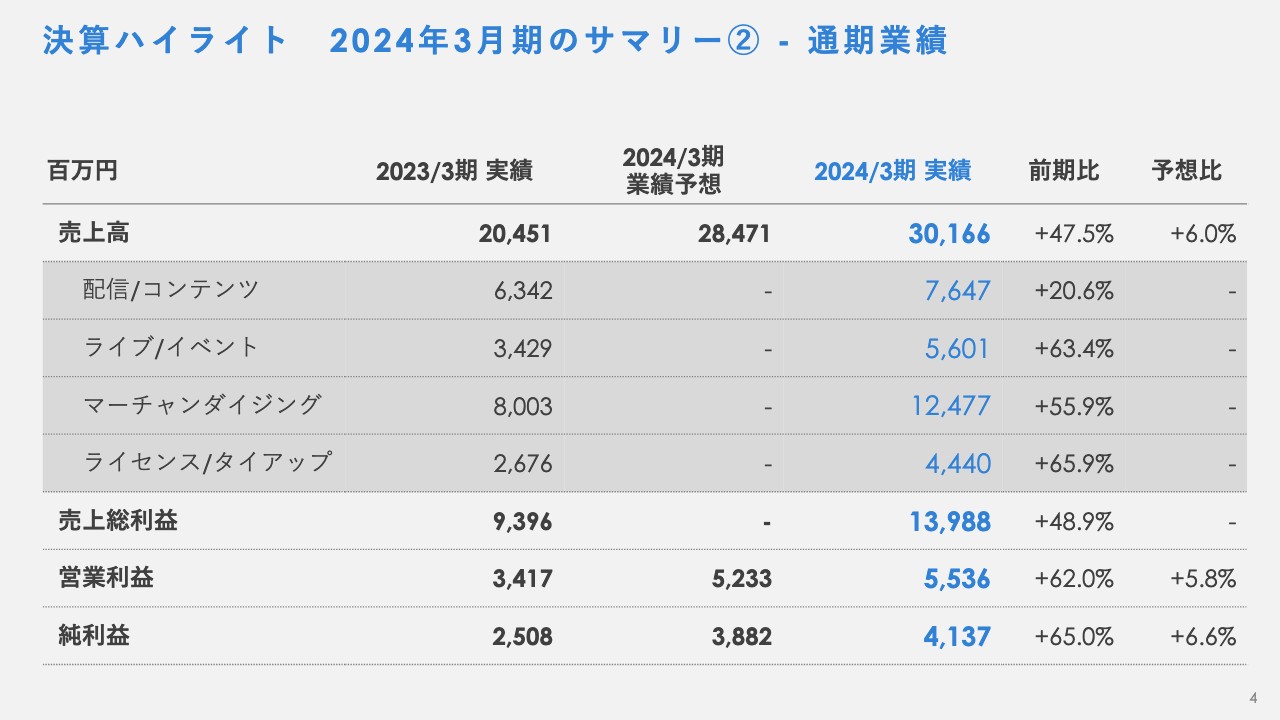

決算ハイライト 2024年3月期のサマリー② -通期業績

サービス領域別の通年売上高成長率は、ライブ/イベント、マーチャンダイジング、ライセンス/タイアップ、いずれのセールスセグメントでも、前年比成長が50パーセントを超える状況となっています。コマース分野の継続的な成長が、収益性の改善にも寄与している状況です。

決算ハイライト 2024年3月期のサマリー③ -Q4業績

第4四半期期間の前年同期比での売上高成長率は、プラス43.0パーセントとなりました。ライブ/イベント分野では、3月に実施した大型イベントの成功が寄与しており、マーチャンダイジング分野では、四半期売上で過去最大の水準を記録しました。

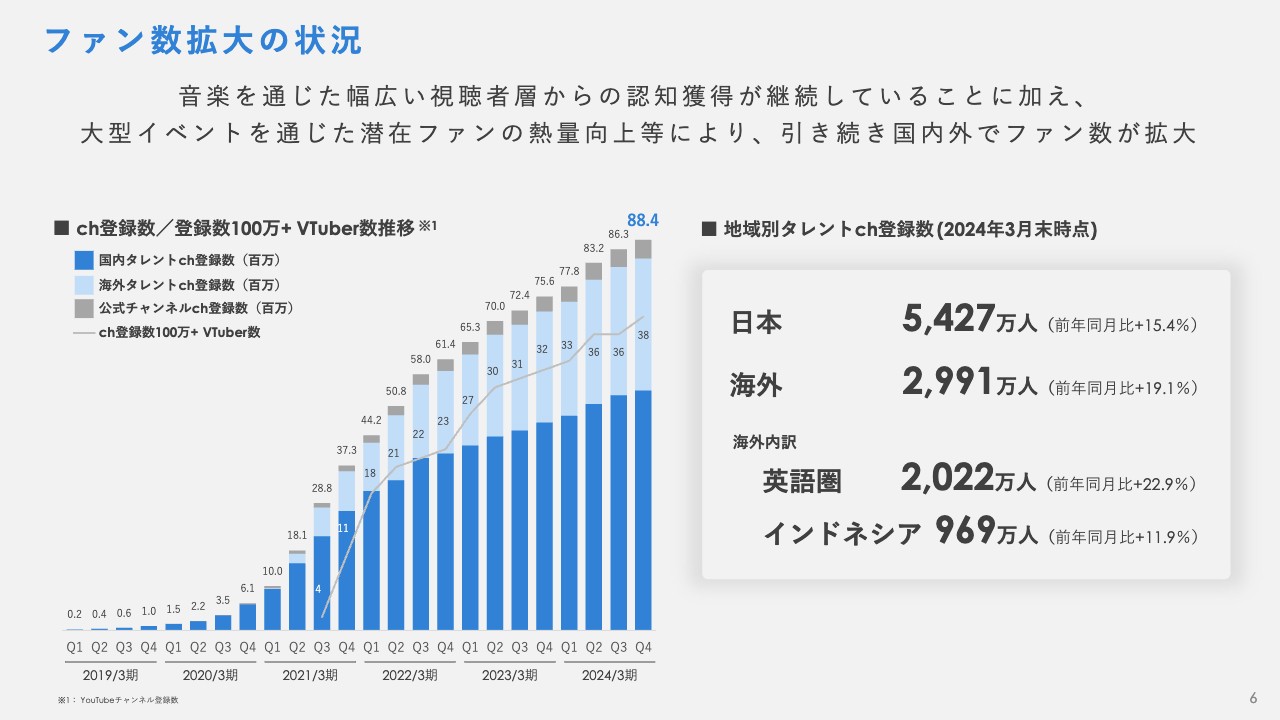

ファン数拡大の状況

ファン数拡大の状況としては、2024年3月末時点で「YouTube」総登録者数がおよそ8,800万人まで成長しています。音楽を通じた幅広い視聴者層からの認知獲得が継続していることに加え、大型イベントを通じた潜在ファンの熱量向上などにより、引き続き国内外でファン数が拡大しています。

海外では、昨年度年央にデビューした新グループの「hololive English -Advent-」の人気が寄与し、英語圏のファン数拡大が相対的に大きくなりました。

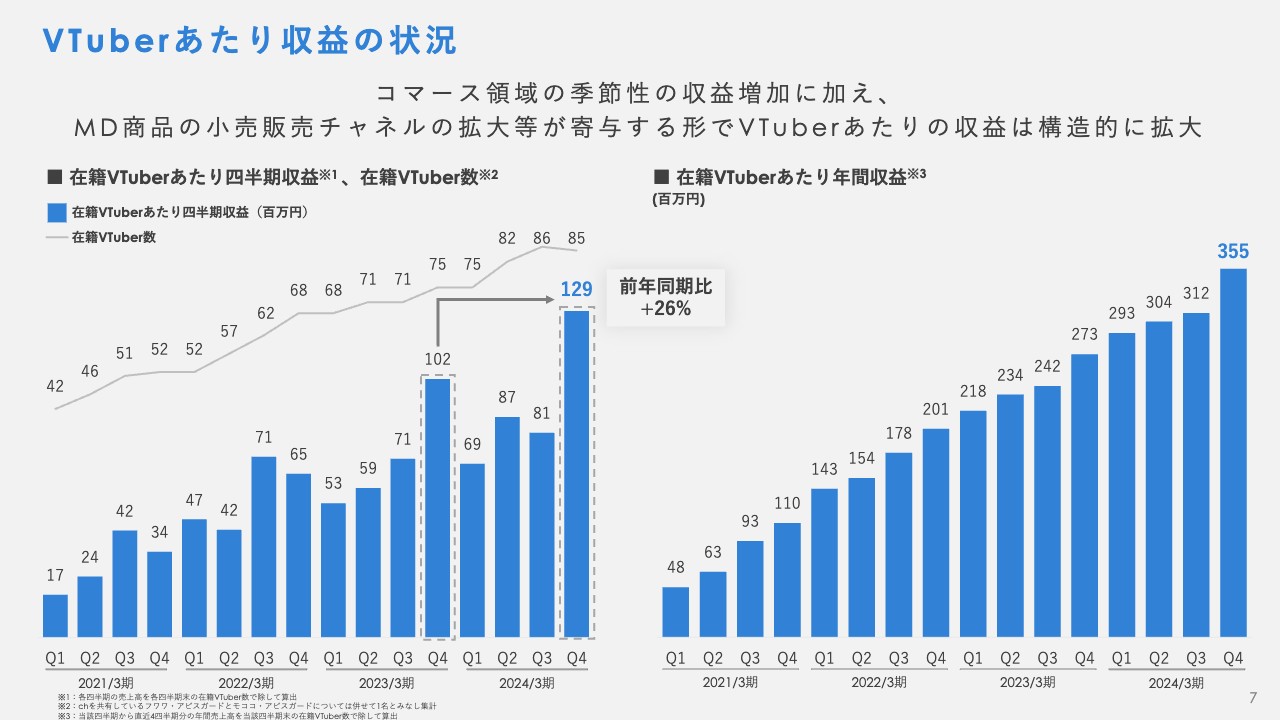

VTuberあたり収益の状況

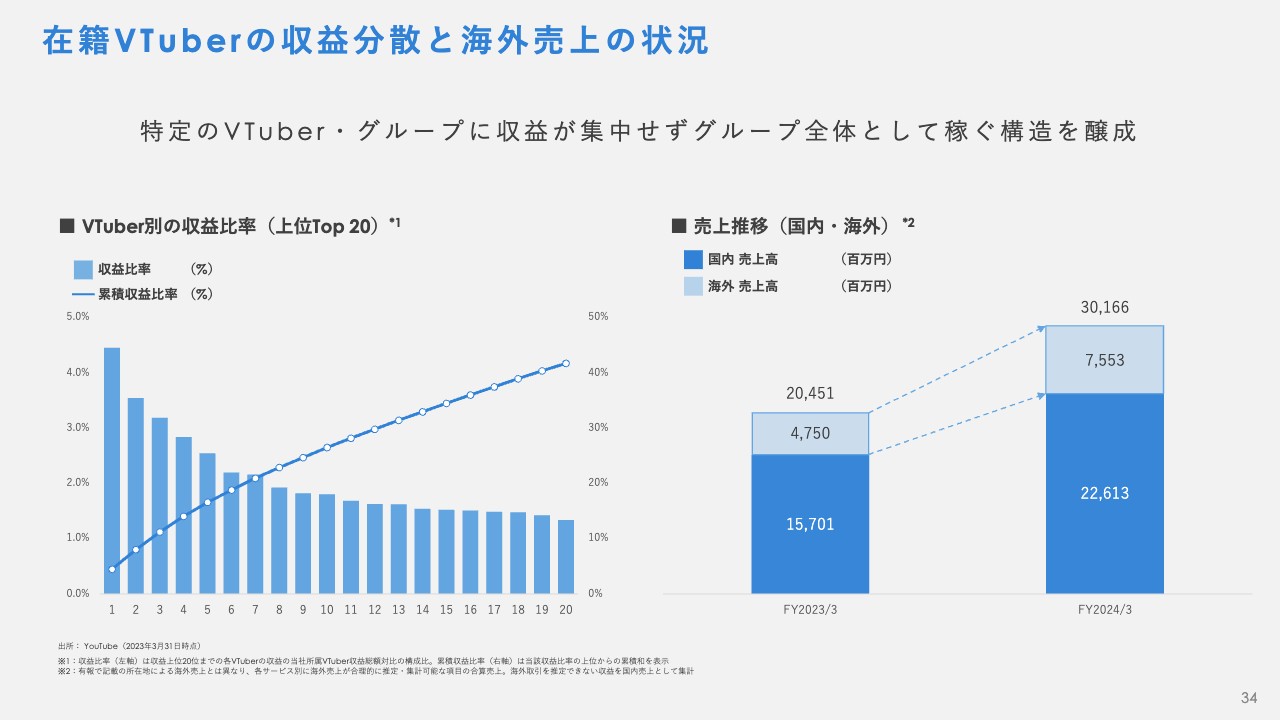

VTuberあたり年間収益の指標は、2023年3月期末の約2億7,300万円から、2024年3月期末時点では、約3億5,500万円まで大きく成長しました。

国内外で複数の新規VTuberユニットがデビューした一方で、国内外でのファン数の増加、商品・サービスの多様化や、ディストリビューションの拡大といった要素を背景として、IPあたりの収益性も引き続き改善しています。

通期業績推移

結果として、通期業績は前年度と比較して増収増益の決算となっています。スタジオ設備投資および運用体制の拡充など、IP強化に資する支出を行いつつも、限界利益が高いコマース領域で売上高が大きく牽引した結果、固定費比率が低下し、営業利益率も改善した1年間となりました。

足元の詳しい収益・コストの推移状況については、続くページでご説明します。

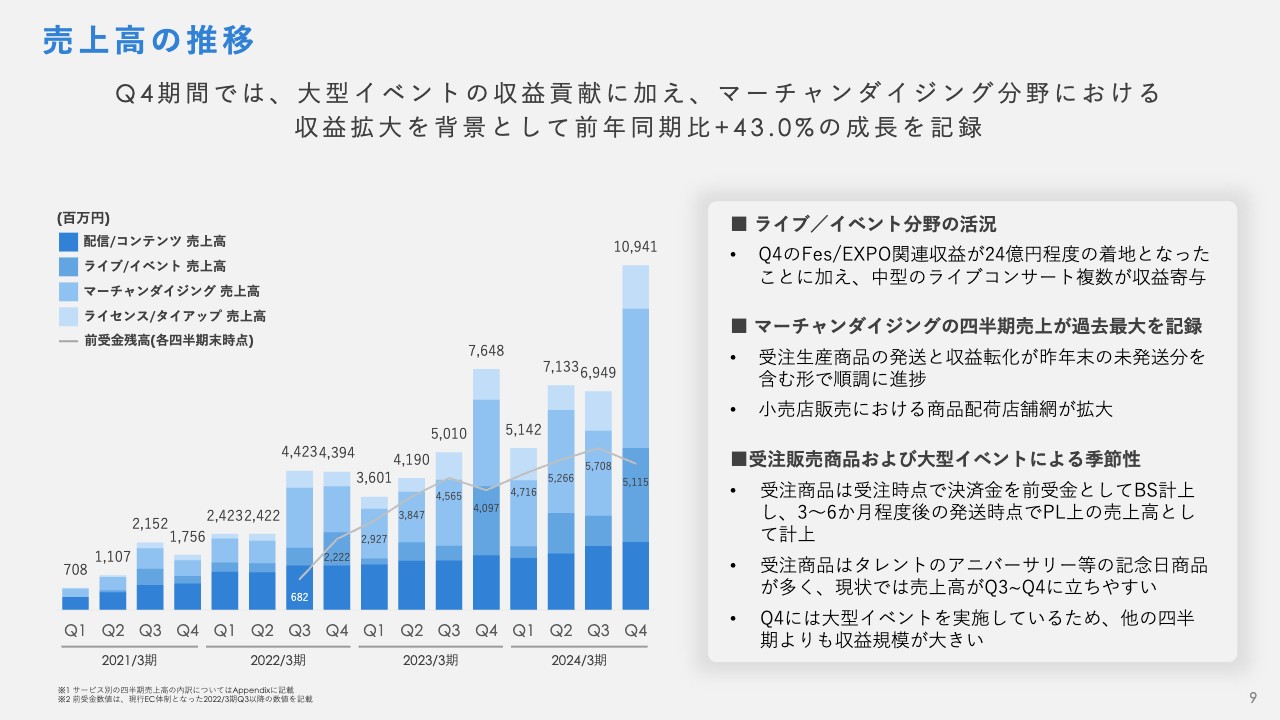

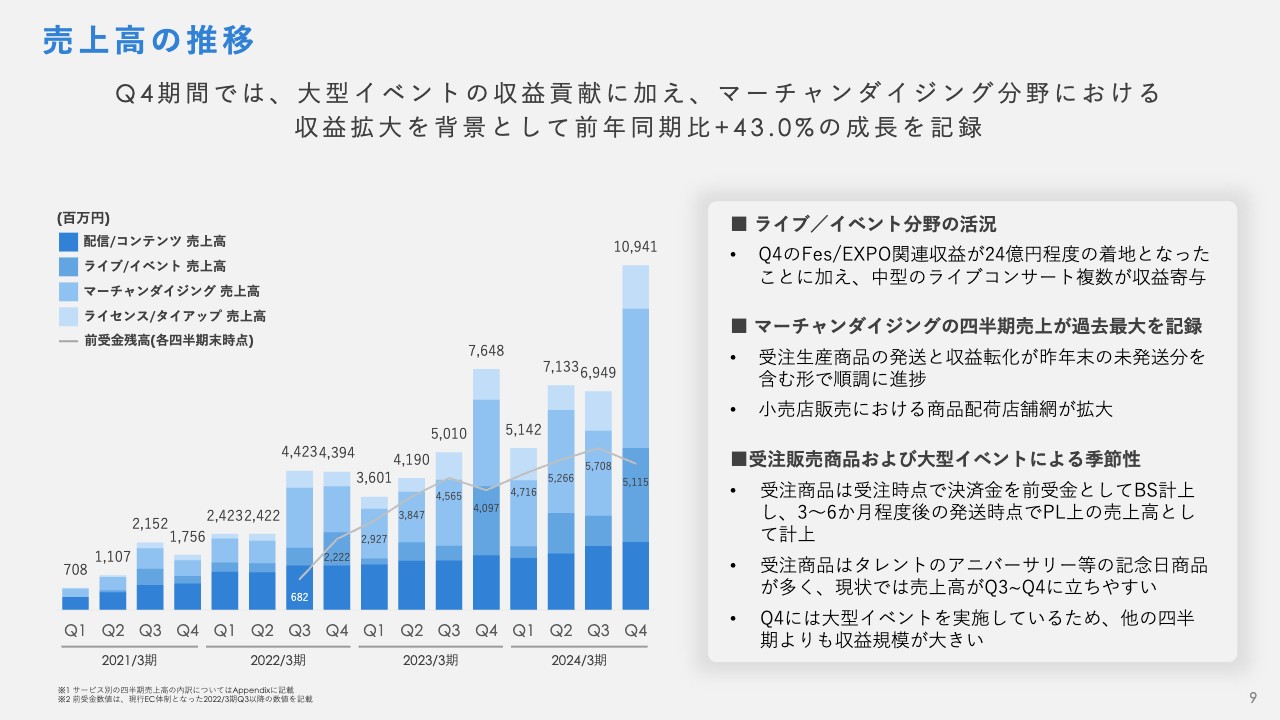

売上高の推移

続いて、売上高の四半期ごとの時系列推移です。第4四半期期間の売上高は、大型イベントの収益貢献に加え、マーチャンダイジング分野における収益拡大を背景として、前年同期比プラス43.0パーセントの成長を記録しました。

ライブ/イベント分野では、3月に実施したFes/EXPO関連収益が24億円程度の着地となったことに加え、複数の中型ライブコンサートが収益に寄与した状況となりました。

また、マーチャンダイジング分野では、受注生産商品の発送と収益転化が昨年末の未発送分を含むかたちで順調に進捗したほか、小売店販売における商品配荷店舗網の拡大もあり、四半期売上高は過去最大を記録しています。

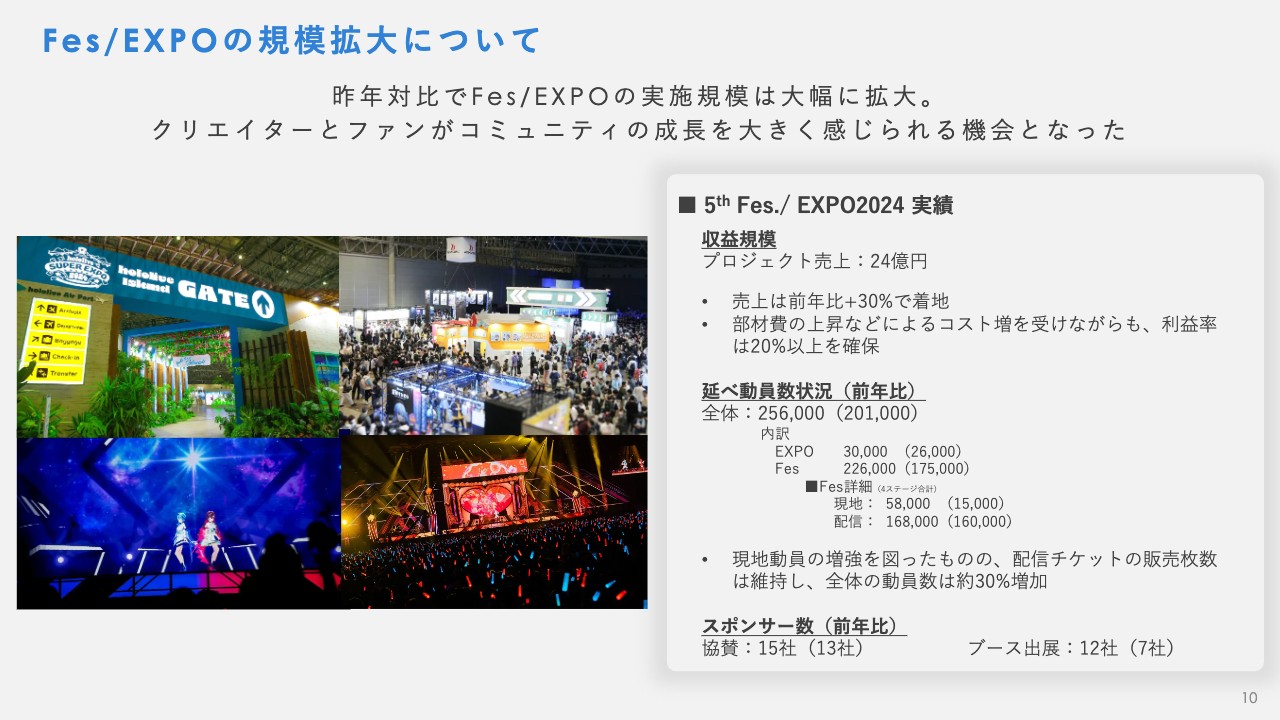

Fes/EXPOの規模拡大について

3月に実施した5th Fes./EXPO2024の規模は、売上高が前年比プラス30パーセントの24億円、延べ動員数は前年比プラス約30パーセントの約25万6,000人まで増加しています。クリエイターとファンが、コミュニティの成長を大きく感じられる機会となりました。

コストについては、部材費の上昇などによる影響を受けたものの、プロジェクトマネジメントの洗練化や集客の拡大により、20パーセント以上のプロジェクト粗利率を確保している状況となっています。

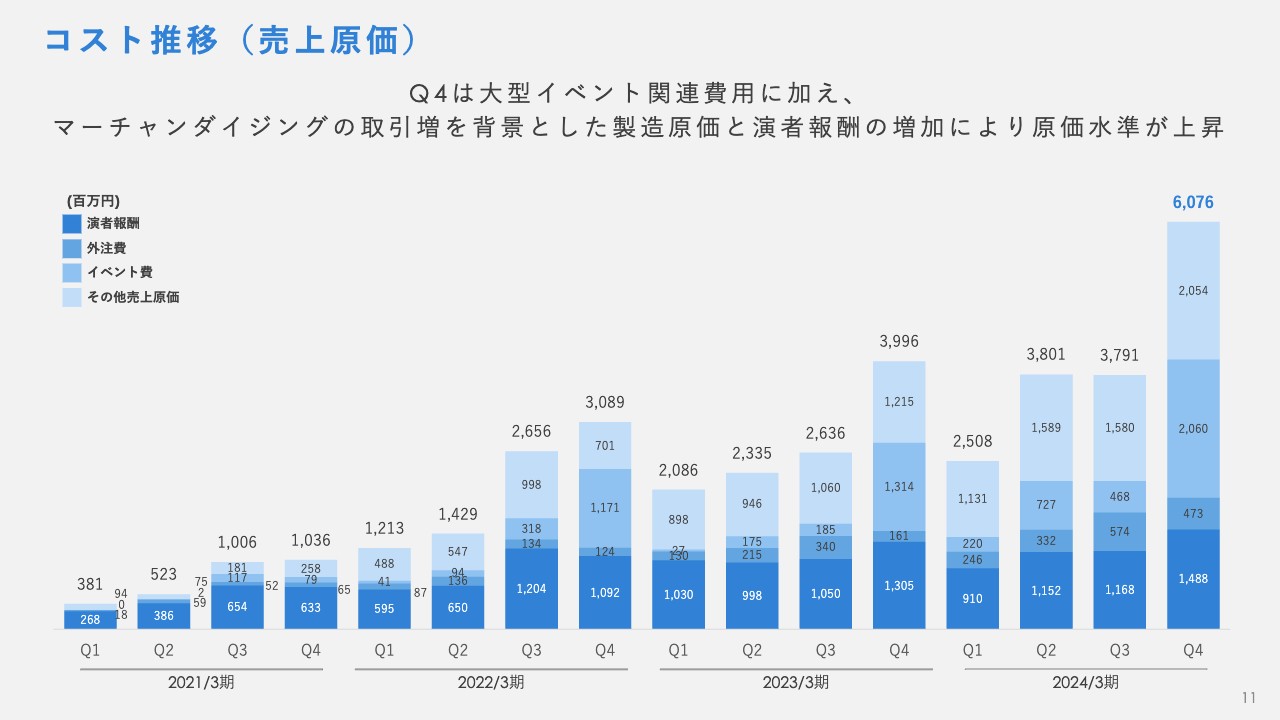

コスト推移(売上原価)

第4四半期の原価の推移は、大型イベント関連費用の計上に加え、マーチャンダイジング分野の取引増加を背景とした製造原価と演者報酬の増加により、原価水準が上昇しています。

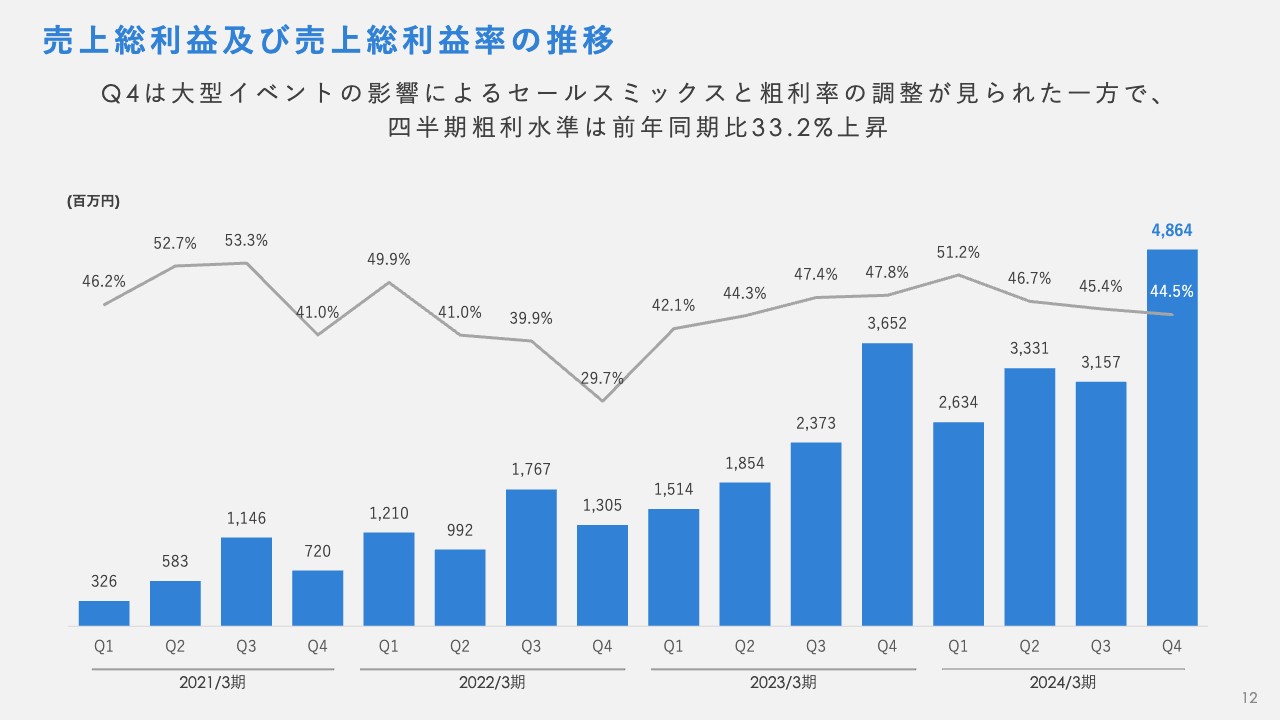

売上総利益及び売上総利益率の推移

第4四半期の売上総利益は、大型イベントの影響によるセールスミックスと粗利率の調整が見られた一方で、四半期粗利率は前年同期比33.2パーセント上昇しています。

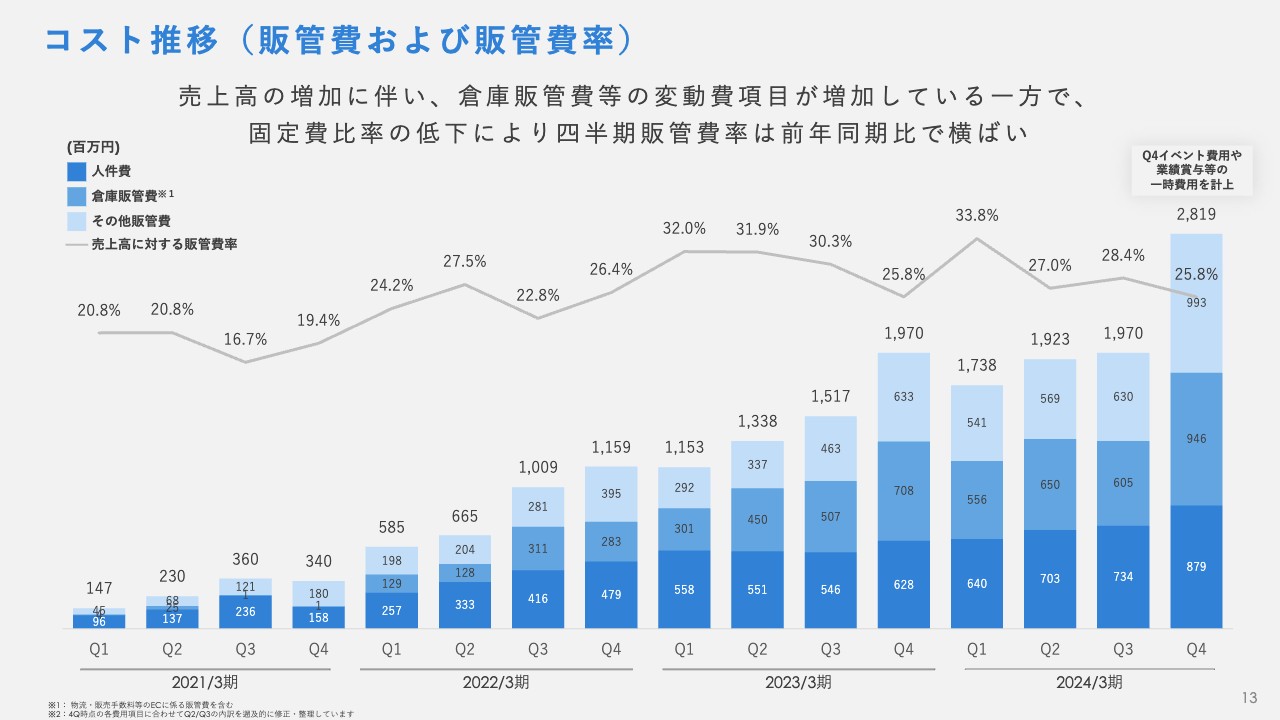

コスト推移(販管費および販管費率)

第4四半期の販管費は、売上高の増加に伴って倉庫販管費などの変動費項目が増加している一方で、固定費比率の低下により、四半期販管費率は前年同期比で横ばいとなっています。

また、第4四半期は人件費項目で業績賞与、その他販管費項目でイベント関連広告宣伝費などの一時費用を計上しています。

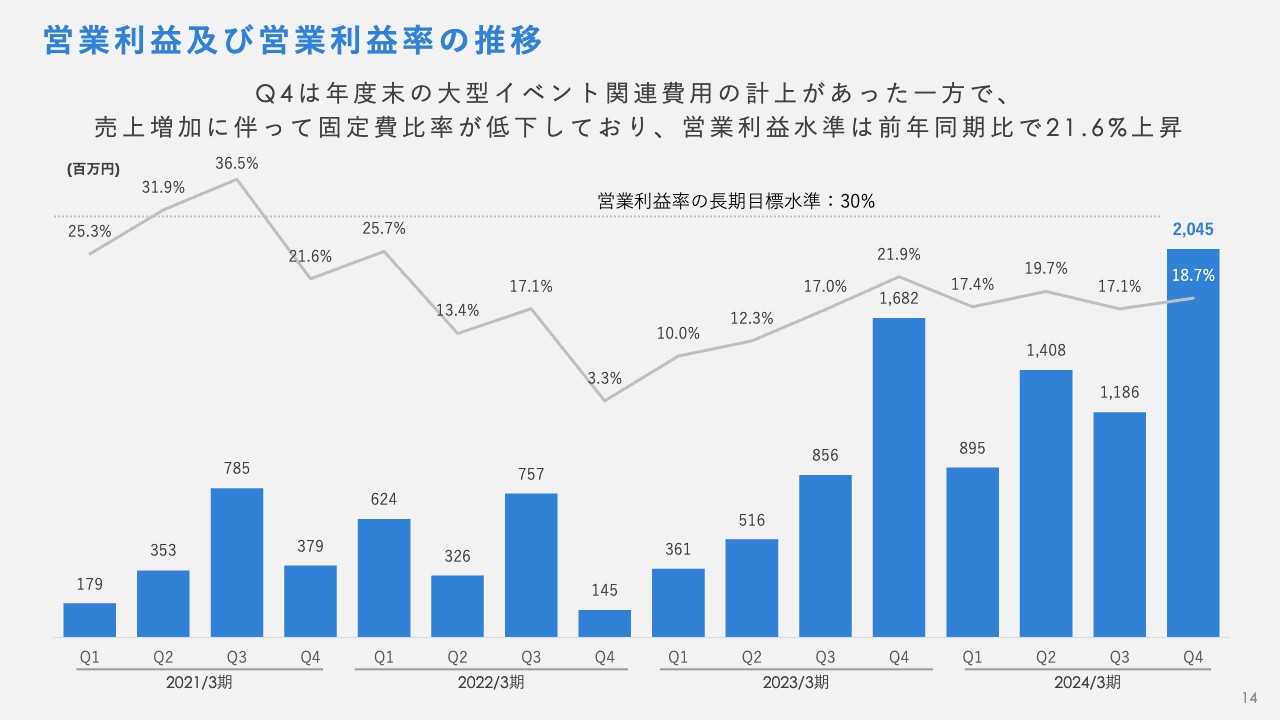

営業利益及び営業利益率の推移

第4四半期の営業利益は20億4,500万円、営業利益率は18.7パーセントとなりました。

第4四半期は年度末の大型イベント関連費用の計上があった一方、売上増加に伴って固定費比率が低下しており、営業利益水準は前年同期比21.6パーセント増加しました。

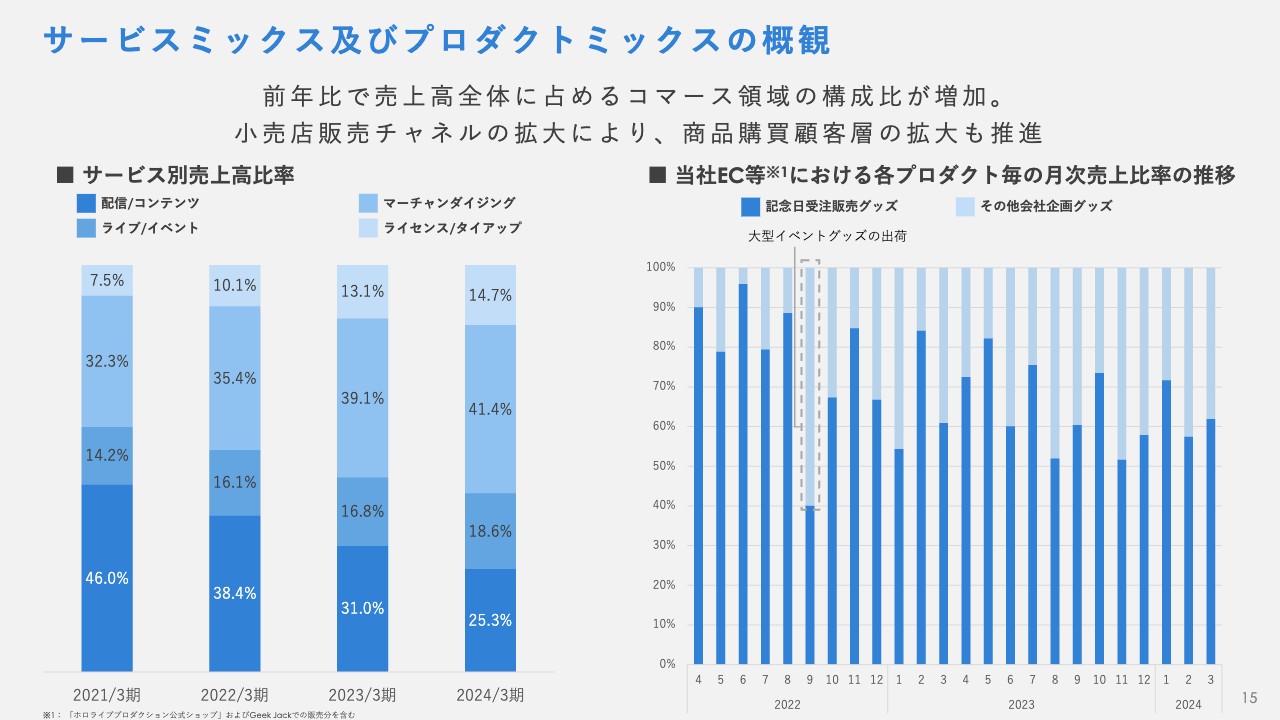

サービスミックス及びプロダクトミックスの概観

2024年3月期は、マーチャンダイジング分野における商品種増加や、ライセンス/タイアップ分野におけるBtoB取引先の拡大等により、前年度よりもコマース領域の売上構成がさらに高まっています。

足元では小売店販売チャネルの拡大などによって商品購買顧客層も拡大しており、今後この傾向はさらに強くなっていくことが想定されます。

中長期の方針については、谷郷よりご説明します。

ミッション

谷郷元昭氏(以下、谷郷):当社のミッションは「つくろう。世界が愛するカルチャーを。」です。私たちは、ARやライブストリーミングに最新技術を使って日本初のエンターテインメントカルチャーを作り出し、世界中のユーザーに広めていくことにより、日本のユニークな強みである、アニメ・ゲームといった文化に関わるクリエイターの活動の場を増やすことを目指しています。

VTuberの多面的な特性を活かした事業展開

当社は現在、スライドに記載の4分野を主として収益を得ています。動画や音楽コンテンツ、ライブ/イベント等でVTuber IPの幅広い認知と熱量の高いコミュニティを作り出し、立ち上がったIPをベースとしたマーチャンダイジングやライセンス/タイアップのビジネスを展開することによって、事業を拡大しています。

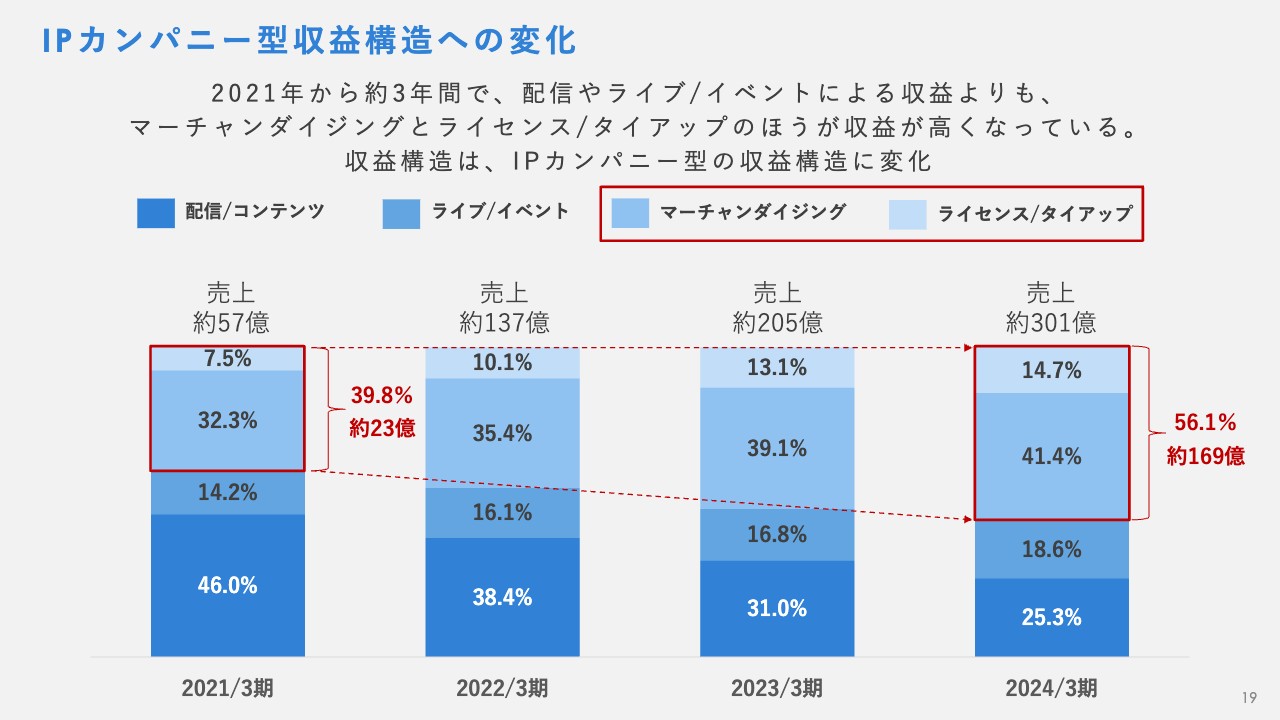

IPカンパニー型収益構造への変化

マーチャンダイジング分野およびライセンス/タイアップ分野といったコマース領域の売上高構成比は、2021年3月期の39.8パーセントから、2024年3月期には56.1パーセントまで上昇しており、金額も同期間で年間約23億円から約169億円まで大幅に拡大しています。

このように、当社の収益構造は、従来よりも一層IPカンパニー型へと変化していることをご確認いただけるかと思います。足元ではマーチャンダイジング商品の小売店販売網や、ライセンス/タイアップ案件の取引先企業数も拡大しており、今後この傾向はさらに強まっていくことが想定されます。

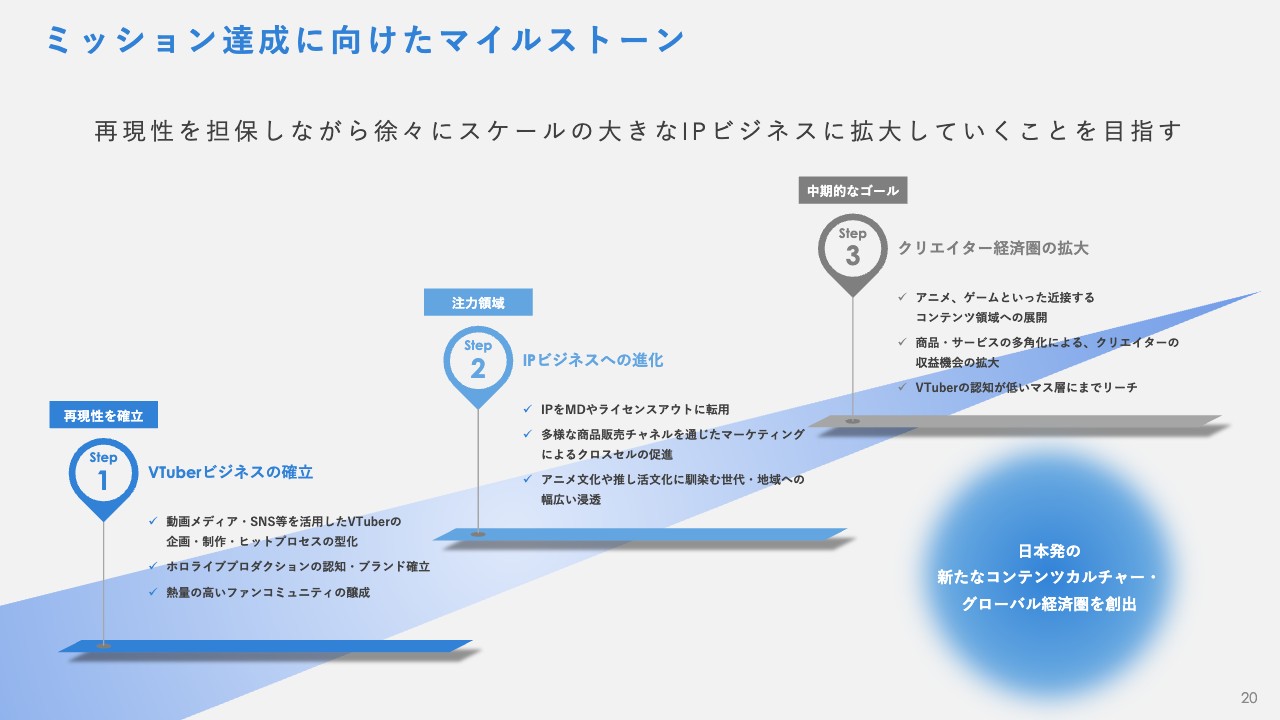

ミッション達成に向けたマイルストーン

当社は、これまで掲げていた中長期戦略を発展させるかたちで、①VTuberビジネスの確立、②IPビジネスへの進化、③クリエイター経済圏の拡大の3段階の事業戦略を定めています。

動画メディアを活用した再現性の高いヒットIPの立ち上げ、IPをベースとしたマーチャンダイジングやライセンスアウト等による商品・サービスのグローバル展開、アニメ・ゲーム等のさらに大きな近接するコンテンツ領域への展開といった、それぞれの要素を強化することによって再現性を担保しながら、徐々にスケールの大きなIPビジネスに拡大していくことを目指します。

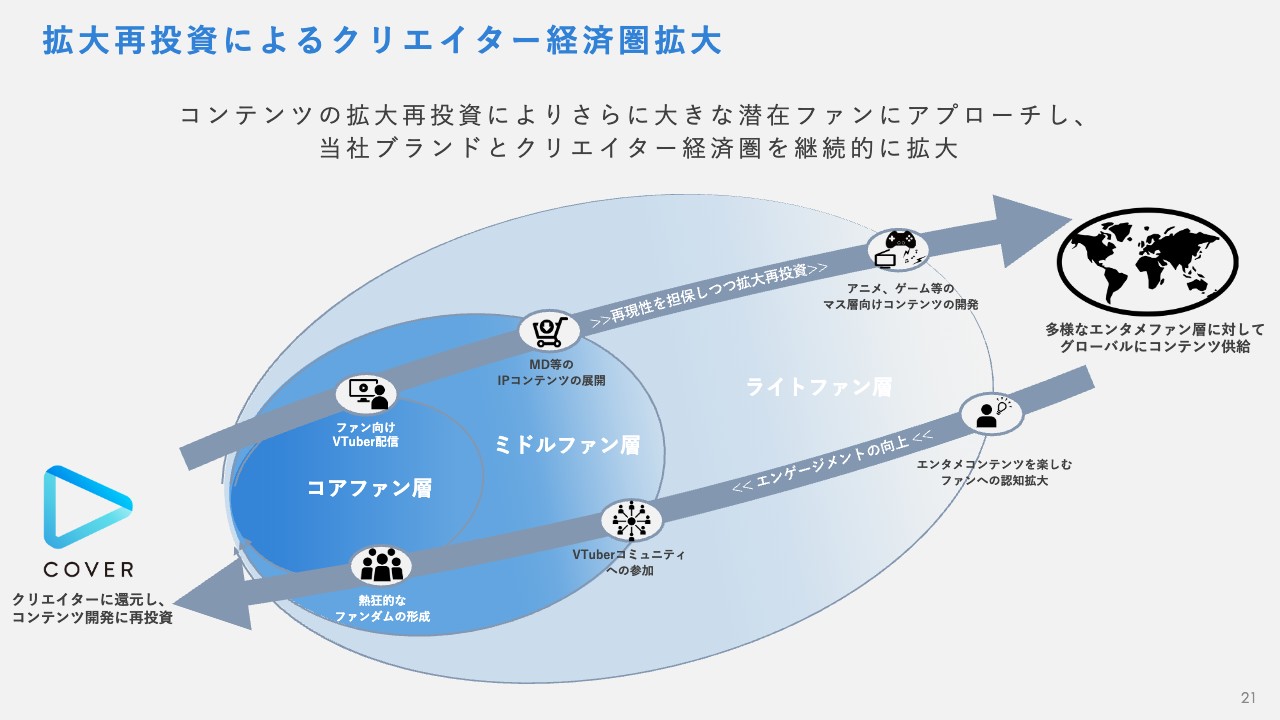

拡大再投資によるクリエイター経済圏拡大

スライドの図は、当社を取り巻く経済圏を中長期的にどのように拡大していくのかについて表しています。

まず、IPのコマース展開で得られた収益をアニメやゲームなど浸透力の高いコンテンツへ投資することによって、当社のIPやブランドの認知をグローバルのライトファン層まで大きく拡大します。

次に、複数の地域や事業領域にまたがって広がったライト・ミドルファン層に対し、マーチャンダイジングやイベント・ライブ配信等を通じた多様なIP接触機会を提供することによって、エンゲージメントの向上を図ります。

このような認知拡大とエンゲージメント向上のプロセスについては、すでに音楽領域で再現性の高い事例を作ることができています。今後も、動画メディアに限定されないマーケティングプロセスの循環が、中長期の事業成長にとって重要になってくると考えています。

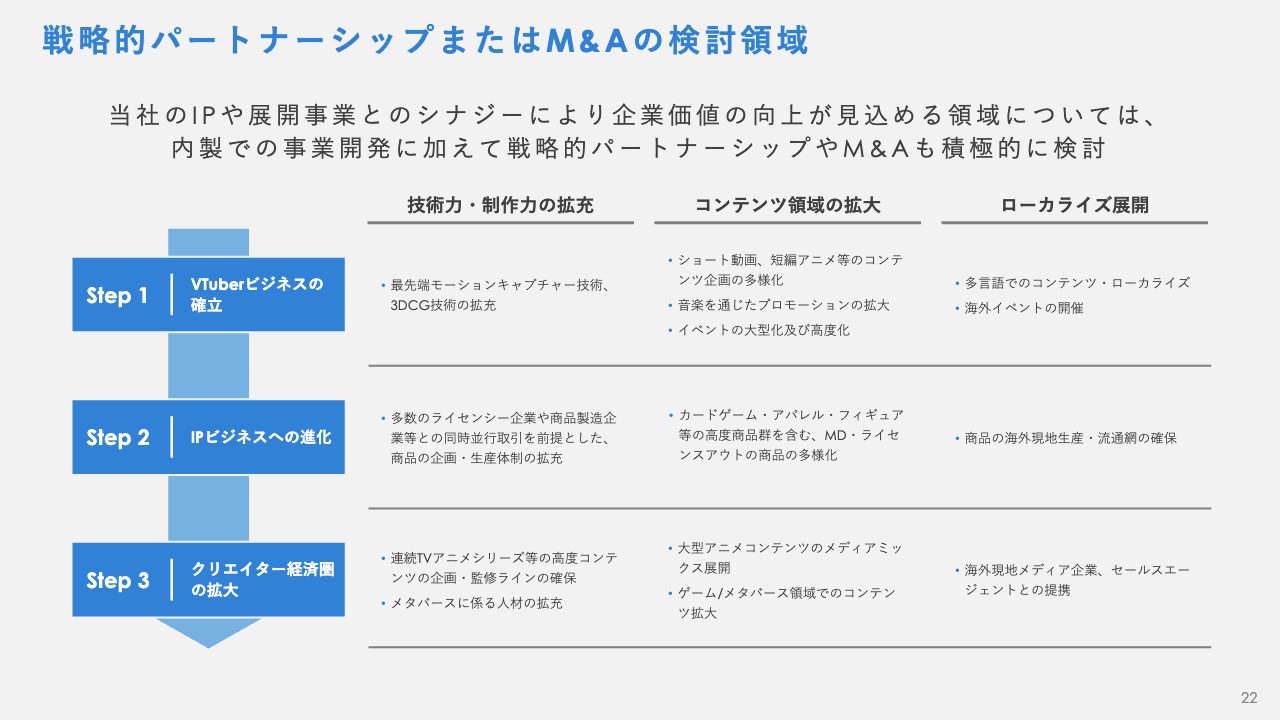

戦略的パートナーシップまたはM&Aの検討領域

前述の成長戦略を軸としつつ、当社のIPや展開事業とのシナジーが見込める領域については、戦略的パートナーシップやM&Aも積極的に検討していく想定です。

成長戦略のいずれのステップにおいても、技術力・制作力の拡充、コンテンツ領域の拡大、複数地域でのローカライズ展開といった要素が重要になってきますが、これらの能力拡充にあたって積極的に外部との提携等を推進することにより、スピード感を持って事業を展開していきたいと考えています。

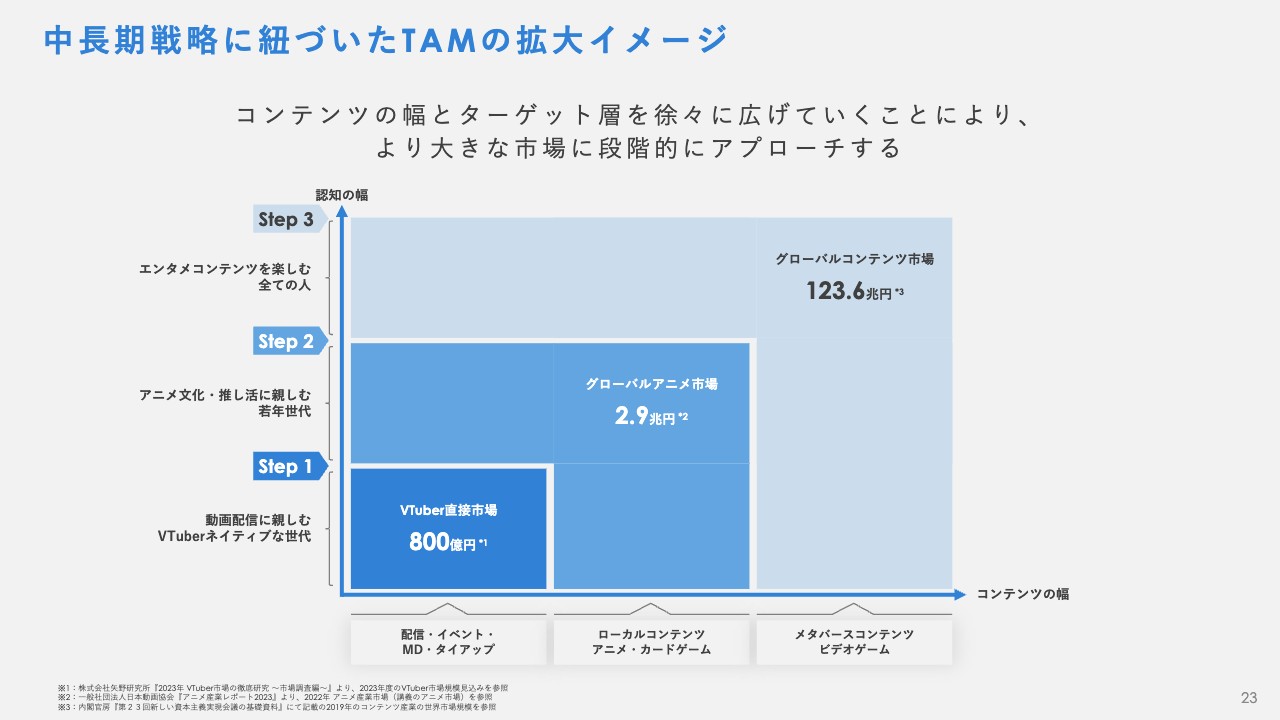

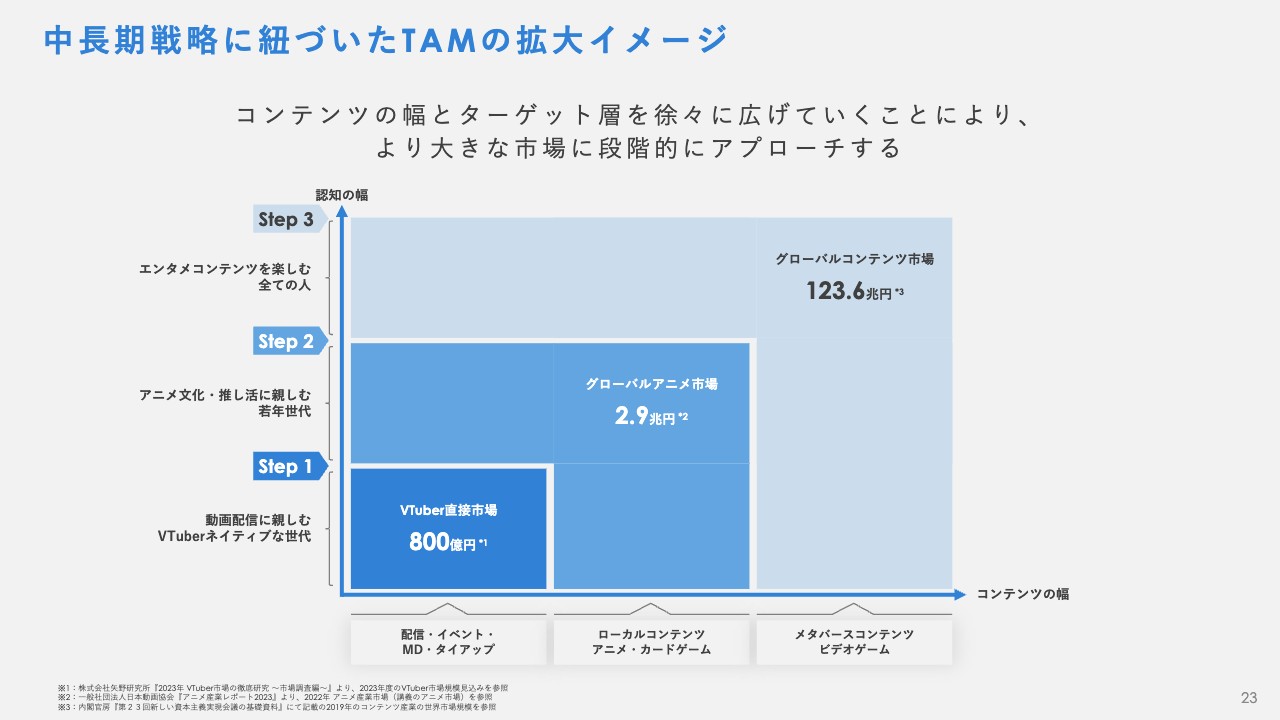

中長期戦略に紐づいたTAMの拡大イメージ

VTuber市場は比較的新しい市場ではあるものの、VTuber IPを中心としたライブ配信、音楽、イベント、マーチャンダイジング、ライセンス/タイアップ、アニメ・ゲーム等の、さまざまなコンテンツビジネスの集合として確立しつつあります。

直接市場規模および成長性は、2023年度の見込みで800億円、前年度比153.8パーセントとなっており、今後もグローバルアニメ市場やグローバルゲーム市場等を含むグローバルコンテンツ市場を潜在市場として、継続的な拡大を見込んでいます。

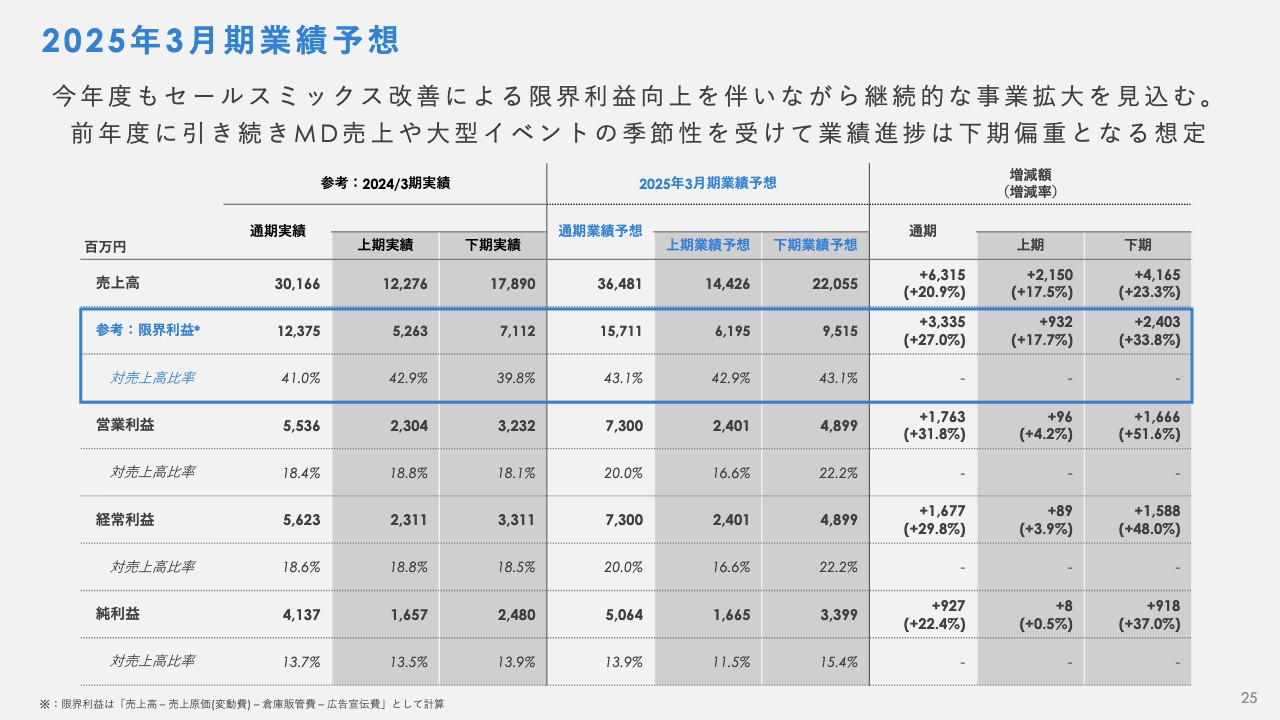

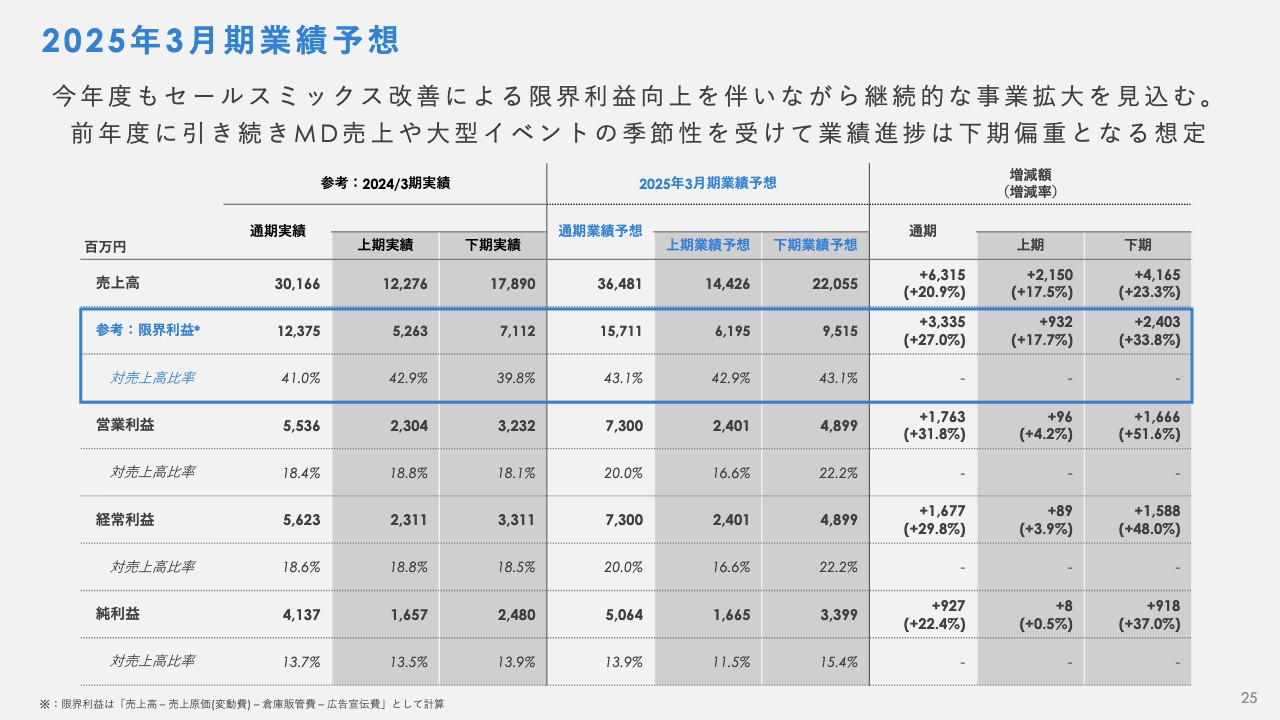

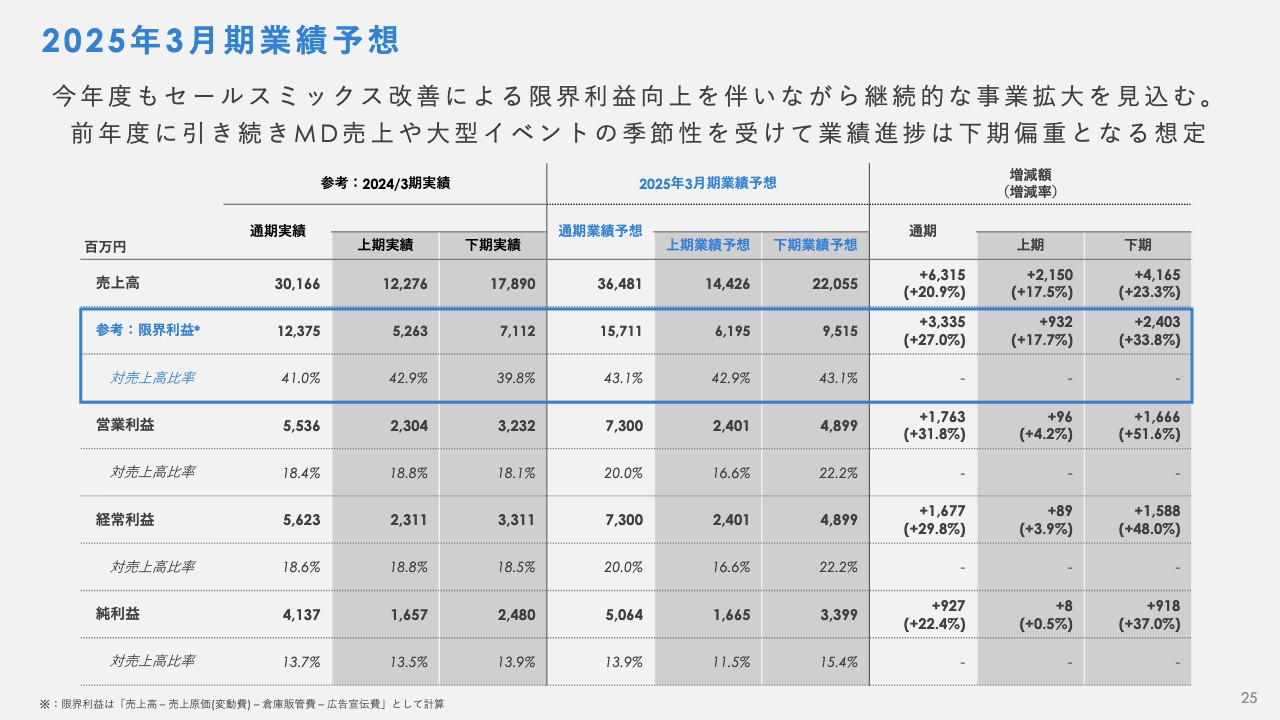

2025年3月期業績予想

2025年3月期の事業計画についてご説明します。期初時点での今年度業績予想としては、売上高364億8,100万円、営業利益73億円、経常利益73億円、純利益50億6,400万円を想定しています。

今年度も、中長期的な成長のための組織拡大や先行投資を実施しつつ、セールスミックス改善による限界利益向上を伴った、継続的な事業拡大を見込みます。前年度に引き続き、MD売上や大型イベントの季節性を受け、業績進捗は下期偏重となる想定です。

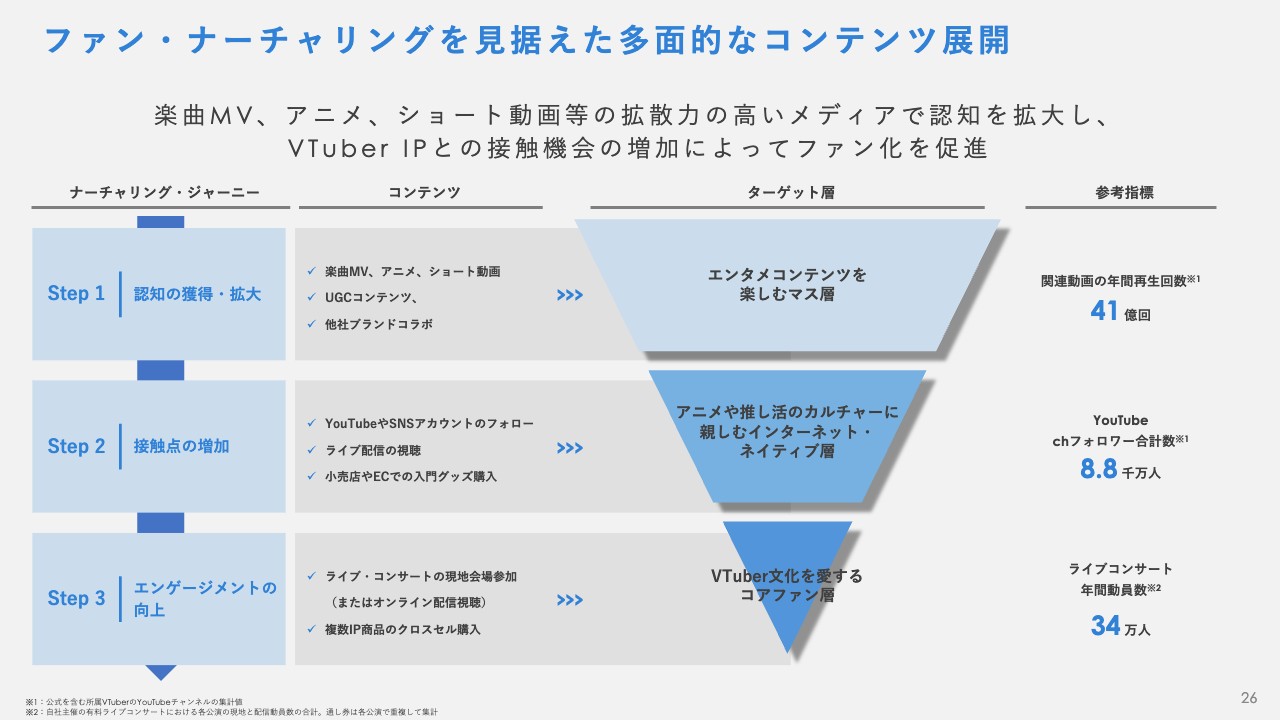

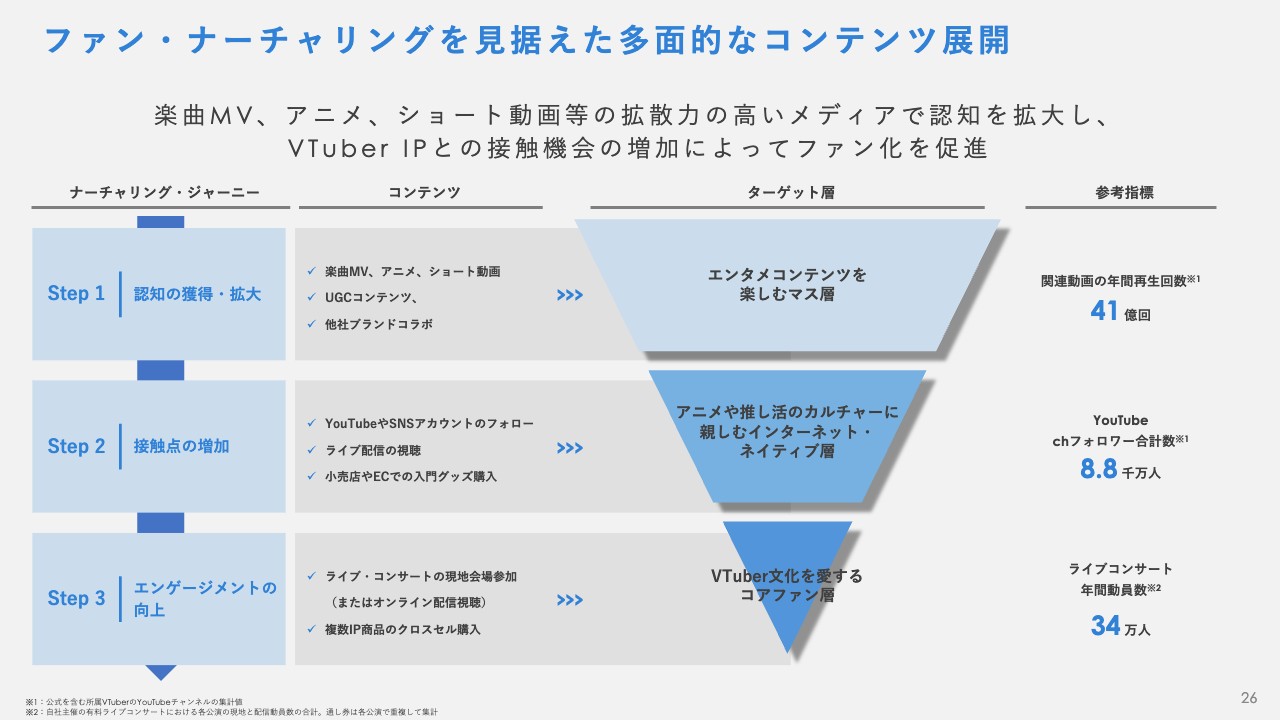

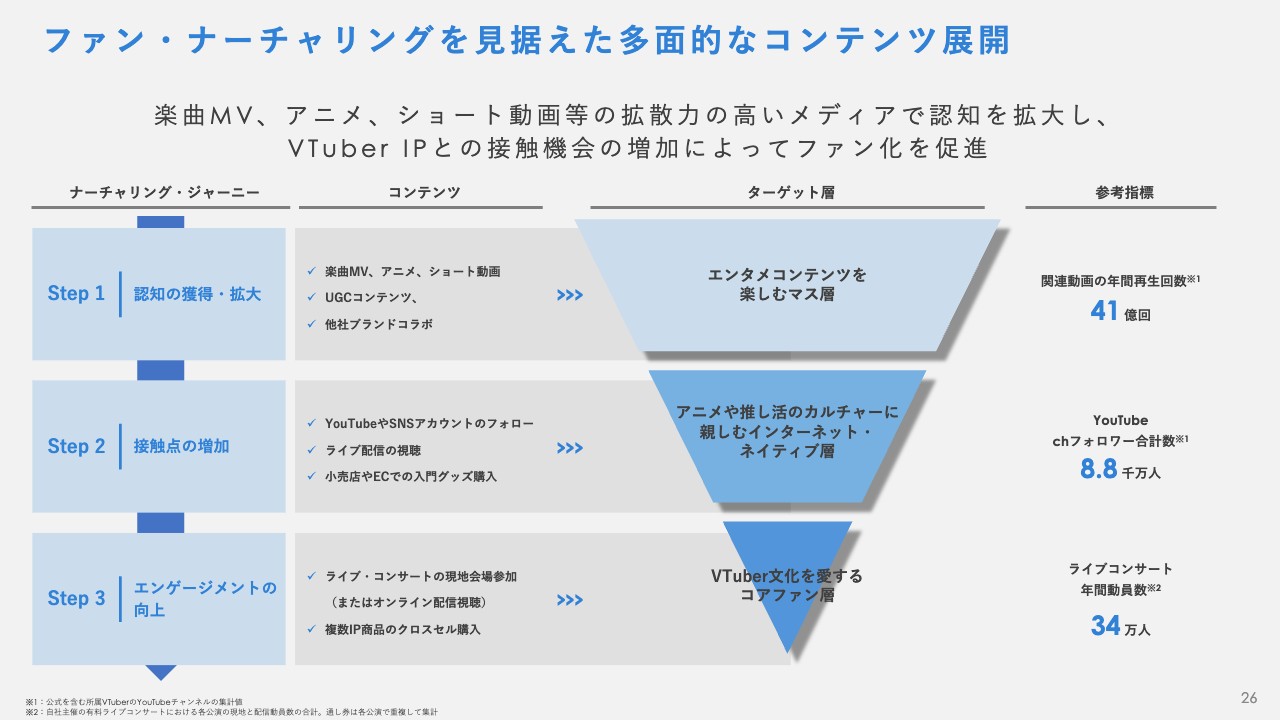

ファン・ナーチャリングを見据えた多面的なコンテンツ展開

今年度は、潜在ファンのエンゲージメントの高さに応じた、適切なコンテンツ・商品・サービスの提供を拡大していきます。まず、当社VTuber IPを認知していない層に対しては、楽曲MV・アニメ・ショート動画等の拡散力の高いコンテンツの供給により、認知獲得を行います。

昨年度1年間においては、「YouTube」上における弊社供給動画だけでも40億回以上再生されています。これに加えて、さまざまなプラットフォームでのUGCコンテンツの展開等により、潜在ファンが当社IPを目にする機会を増やしました。

幅広い認知の獲得が、当社VTuberの「YouTube」アカウントやSNSのフォロワー等につながれば、ライブ配信を通じてさらにIPを身近に感じていただくことができます。また、主要獲得の潜在ファン層がアクセスできるような小売店やECでの入門グッズ展開を拡大させ、商品を通じてVTuber IPをより深く楽しんでいただける機会を増やしていきます。

すでに特定のVTuber IPのファンになってくださった方に対しては、ライブ・コンサートやシリーズ商品を通じた複数IPのクロスセル等により、ホロライブプロダクションのブランド全体に対するエンゲージメントを高めていただける機会を提供していきます。

このような認知拡大とエンゲージメント向上のプロセスを繰り返すことにより、当社を取り巻くファンコミュニティとクリエイター経済圏をより大きなものにしていくことを目指します。

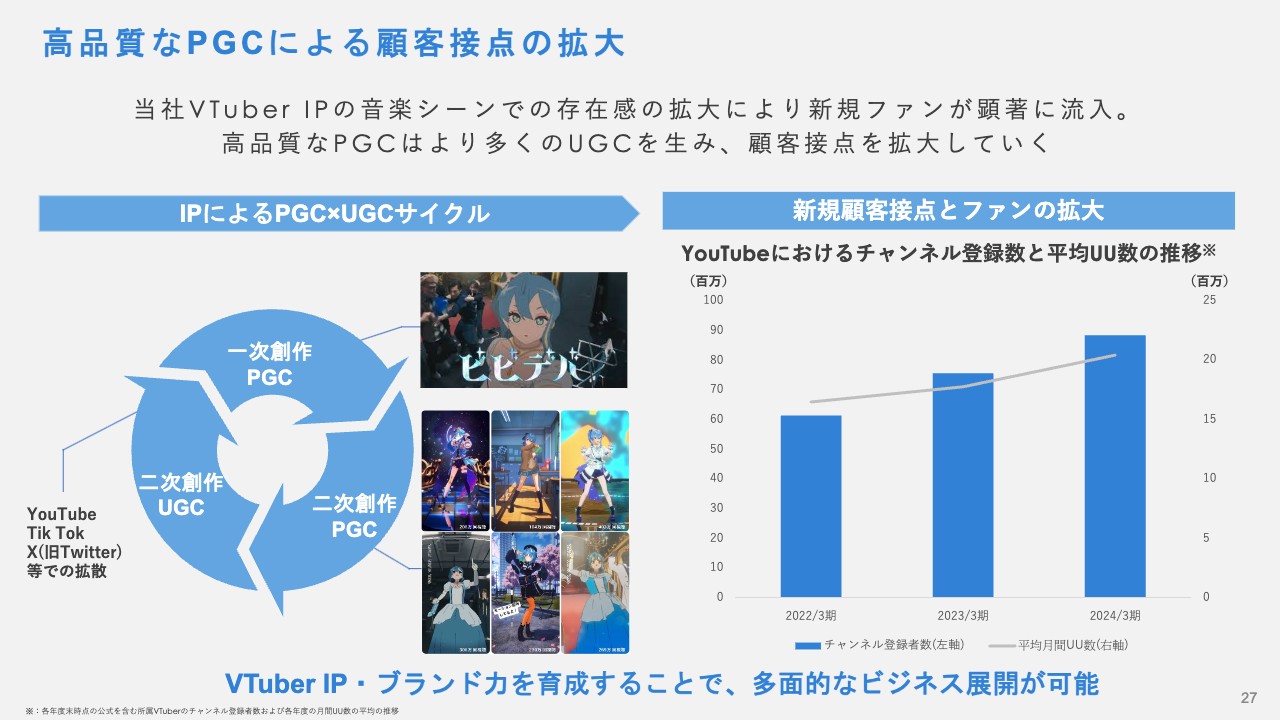

高品質なPGCによる顧客接点の拡大

未認知層へのアプローチにおいては、楽曲MVと関連UGCを通じた施策により、再現性高く大きな効果を生むことに成功しています。当社VTuberの楽曲が連続してビルボードチャートでランクインするなど、当社VTuberの音楽シーンでの存在感は高まりつつあり、「YouTube」における生配信以外での主要な新規ファン流入経路となっています。

音楽などの浸透力の高いメディアを通じて幅広い認知を獲得し、VTuber IPを育成することが、その後の多面的なビジネス展開のベースとなります。

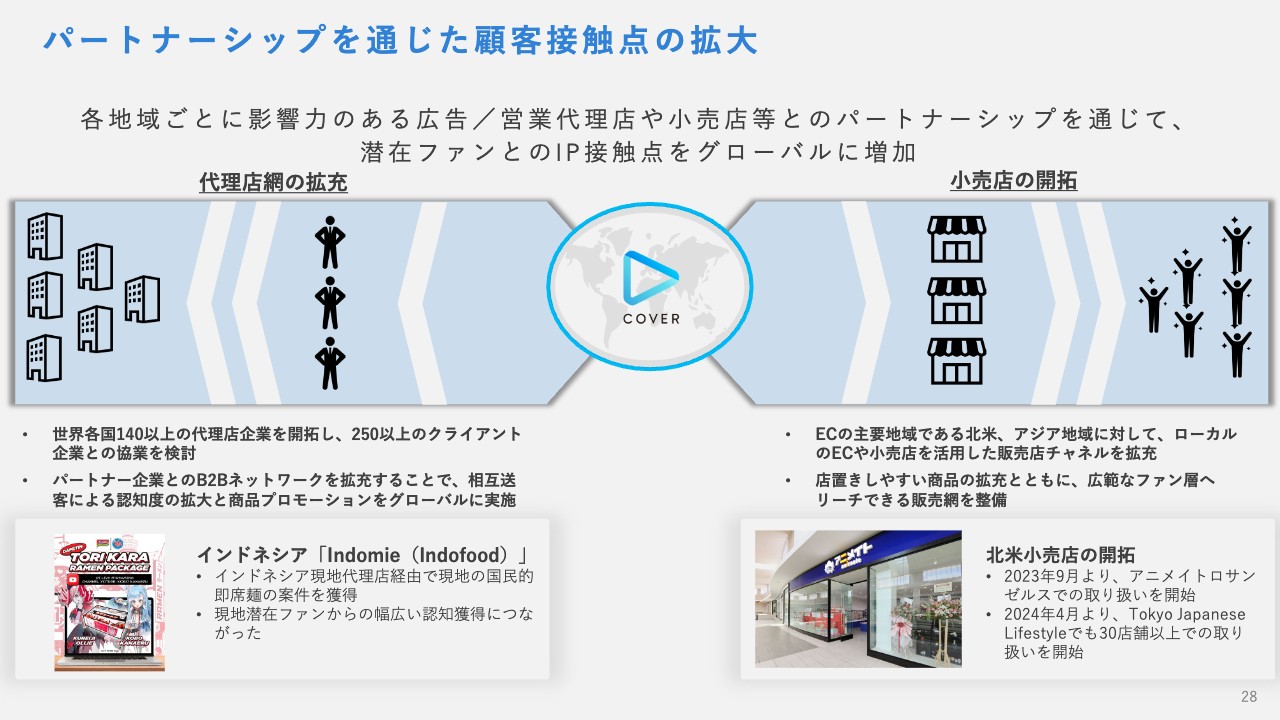

パートナーシップを通じた顧客接触点の拡大

グローバルな潜在ファンに対するIP接触機会の増加施策としては、地域ごとに影響力のある営業代理店や小売店等とのパートナーシップを拡充していく想定です。営業代理店については、すでに国内外で140社以上と取り組みを行っており、多様な地域や業界とのネットワークを通じて、現地商流での商品・サービス供給を拡大していくことを想定しています。

インドネシアの国民的即席麺「Indomie(Indofood)」とのコラボレーション案件事例では、コラボの取り組みが現地潜在ファンからの幅広い認知獲得につながりました。このような現地企業との取り組みを各地域で実施することで、他社ブランドとの相互送客による認知拡大をグローバルに推進していきたいと考えています。

また、マーチャンダイジング商品の小売店販売チャネルの拡充に関しては、国内だけでなく、海外についても開拓が進みつつあります。2024年4月には、北米西海岸の「Tokyo Japanese Lifestyle」において、30店舗以上で当社商品の取り扱いが開始されています。

海外でも当社商品の配荷を高めていくことにより、潜在ファン層のIP接触機会を拡大していきたいと考えています。

マーチャンダイジング拡大による潜在ファンのIP接触機会の増加

マーチャンダイジングについては、商品販売チャネル・販売地域の拡大に加え、多様な想定顧客層や売り場に合わせた商品の企画開発を行うことにより、潜在ファンのIP接触機会を増やしていくことを予定しています。

昨年度は、公式ECにおける展開SKU数を、前年度の倍以上となる2,500SKU程度まで増加させましたが、潜在需要に対してはまだ商品供給が不足していると考えています。

また、今年度は9月にオフィシャルカードゲームの販売を予定していますが、このようなシリーズ商品の展開を強めることにより、特定のVTuber IPのファンに別のVTuberへの興味を深めていただくようなクロスセルの推進を企図しています。

海外ファン向け商品・サービスの充実

海外展開に関しては、アニメ市場の浸透が高い北米およびアジア地域を重視し、各地域の潜在ファンがアクセスできるイベントや商品・サービスの増加を目指しています。

今後の配信/コンテンツ分野では、海外向けIPを育成するための大型企画の実施や、UGC促進のためのコミュニティマネジメントを予定しています。ライブ/イベント分野では、昨年度に増して現地でのライブ・コンサートやローカルイベントの積極的な実施を予定しています。

マーチャンダイジング分野では、ECにおけるグローバルファンドの拡充や、ローカルの小売店舗への商品配荷拡大を予定しています。ライセンス/タイアップ分野では、現地営業代理店や企業とのパートナーシップの強化や、ライセンスアウトによるローカライズされたコラボ商品の拡充を予定しています。

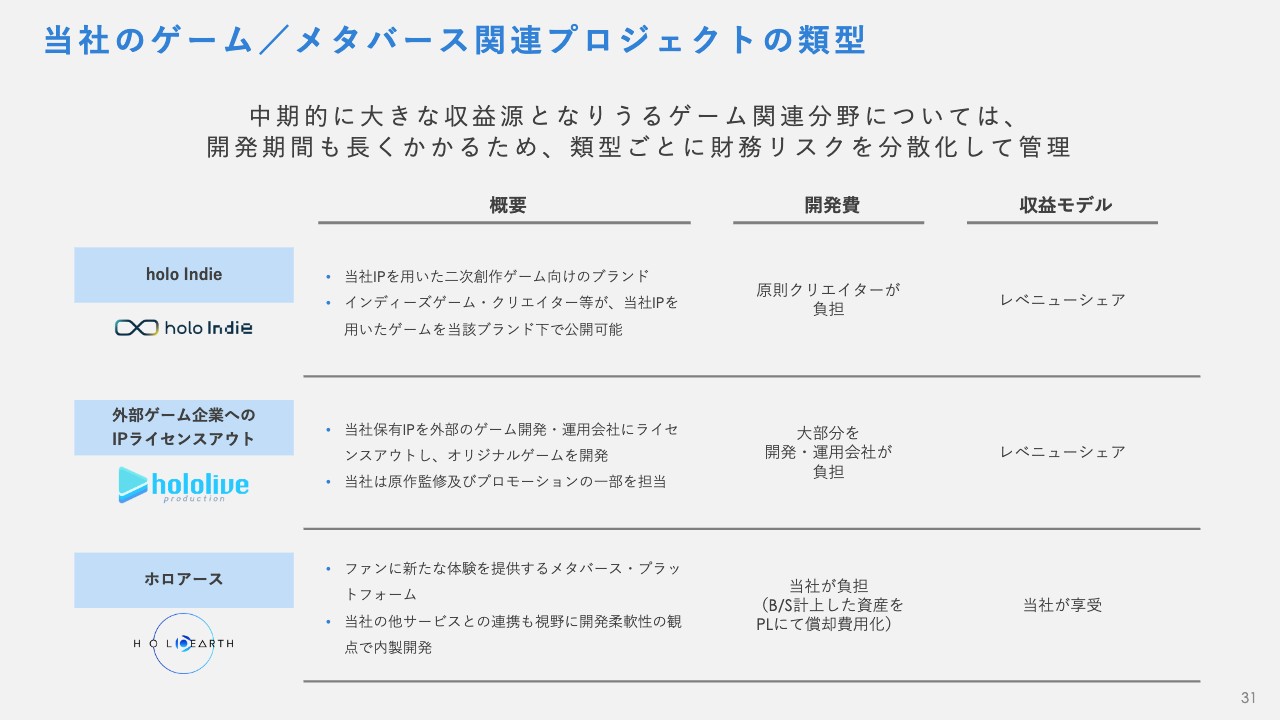

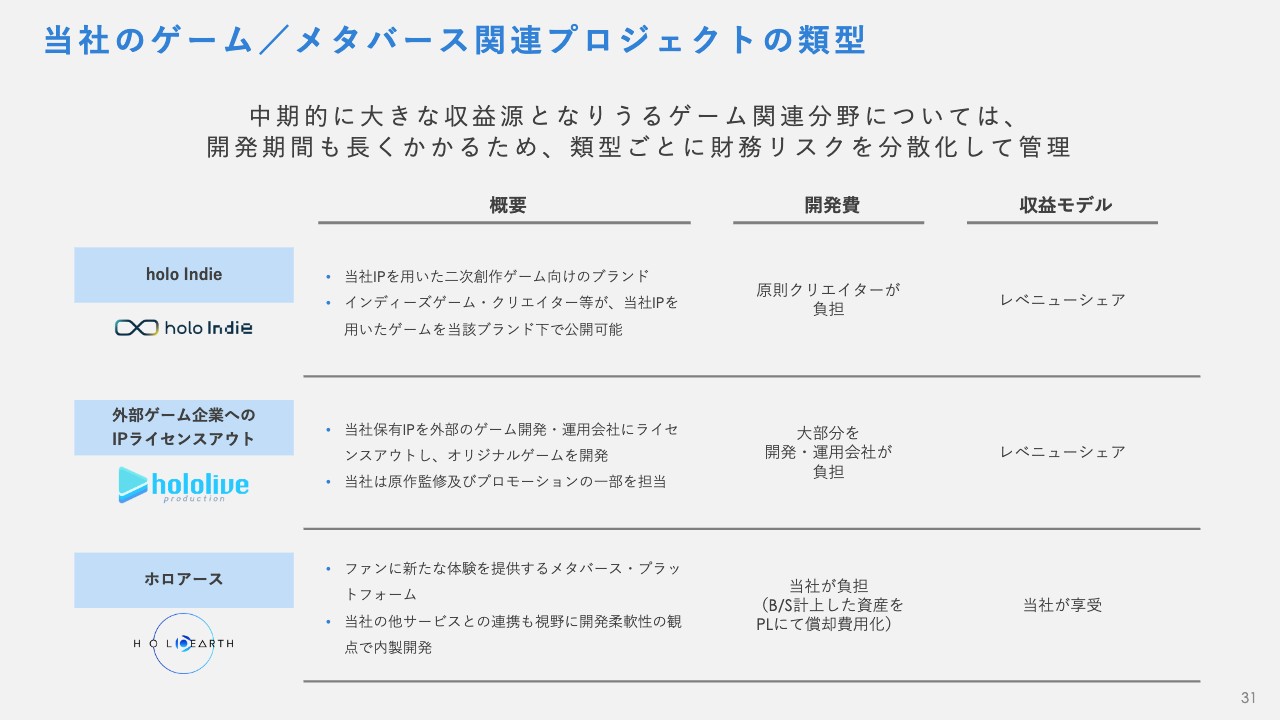

当社のゲーム/メタバース関連プロジェクトの類型

中期的に大きな収益源となりうるゲーム関連事業は、開発期間も長くかかるため、類型ごとに財務リスクを分散化して管理する想定です。

当社IPを用いた⼆次創作向けのブランド「holo Indie」や、当社IPのゲームデベロッパー向けライセンスアウトプロジェクトにおいては、外部のクリエイターや企業が開発の裁量を持つ一方で、当社は開発費に関するリスクを大きく負わず、収益モデルはレベニューシェアとなります。

メタバースプロジェクト「ホロアース」においては、当社の他サービスとの連携も視野に入れ、開発柔軟性の観点から内製開発を行っており、当該プロジェクトからの収益も当社が享受するかたちとなります。

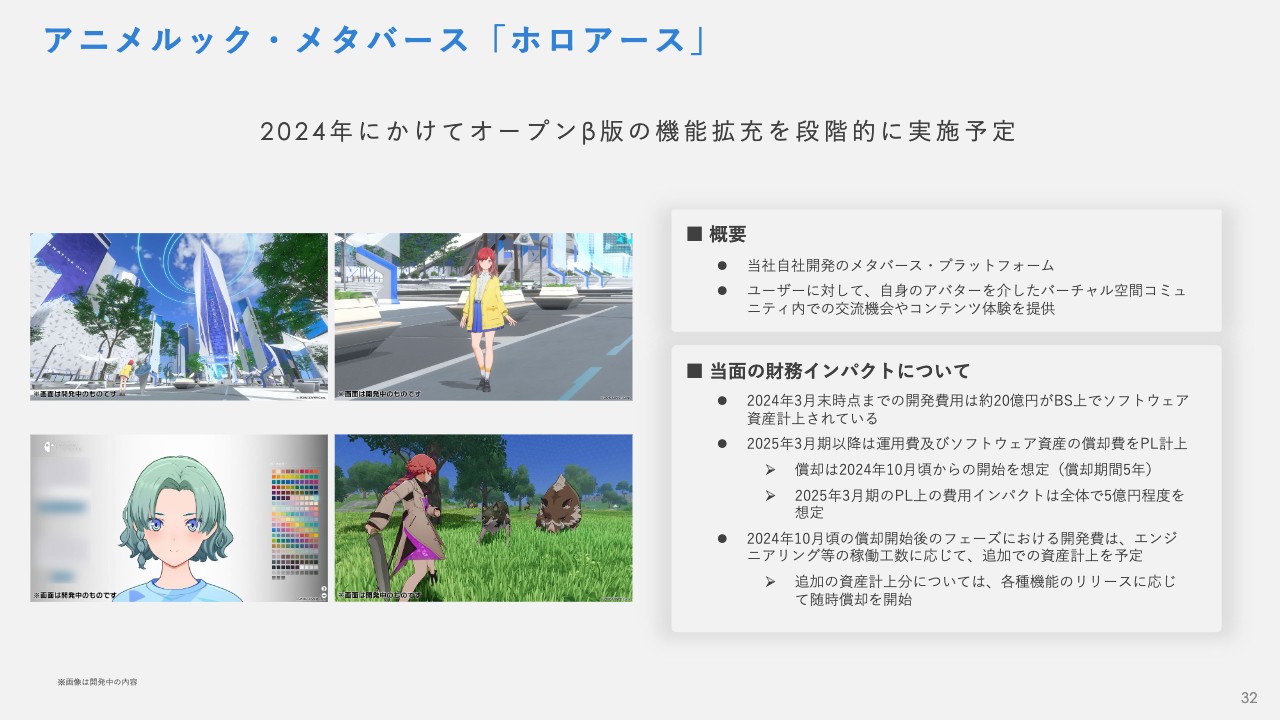

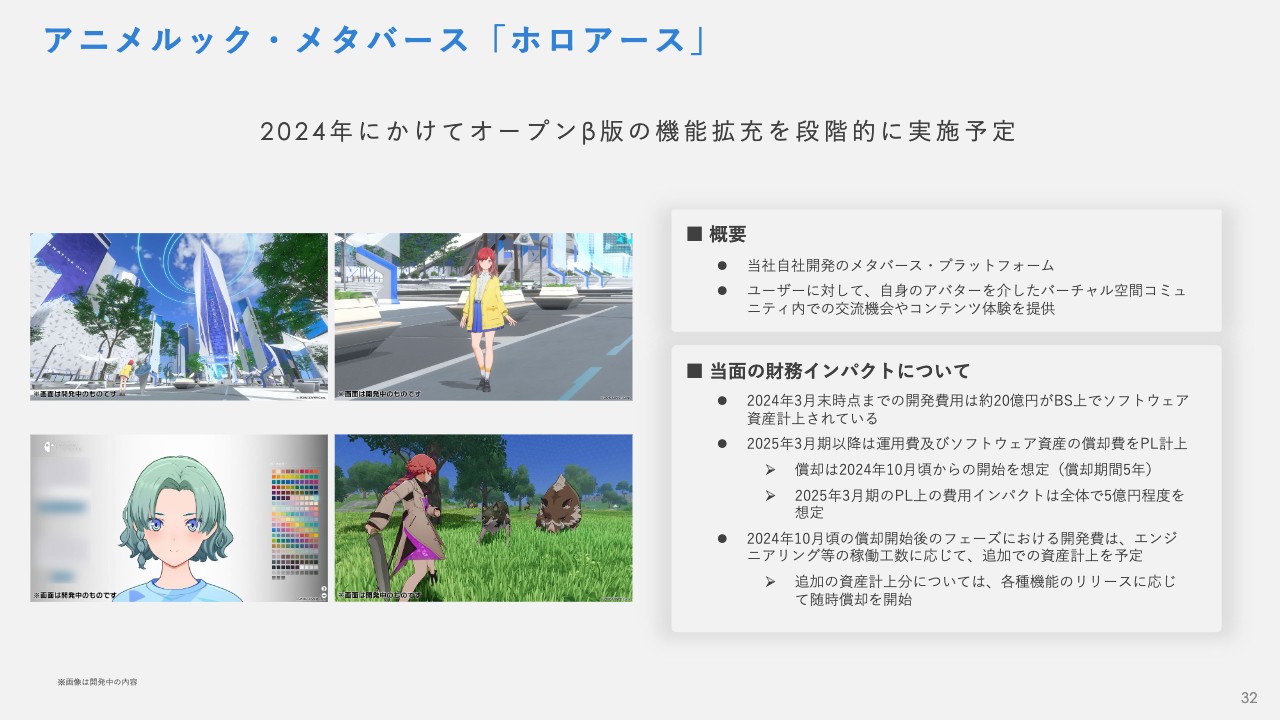

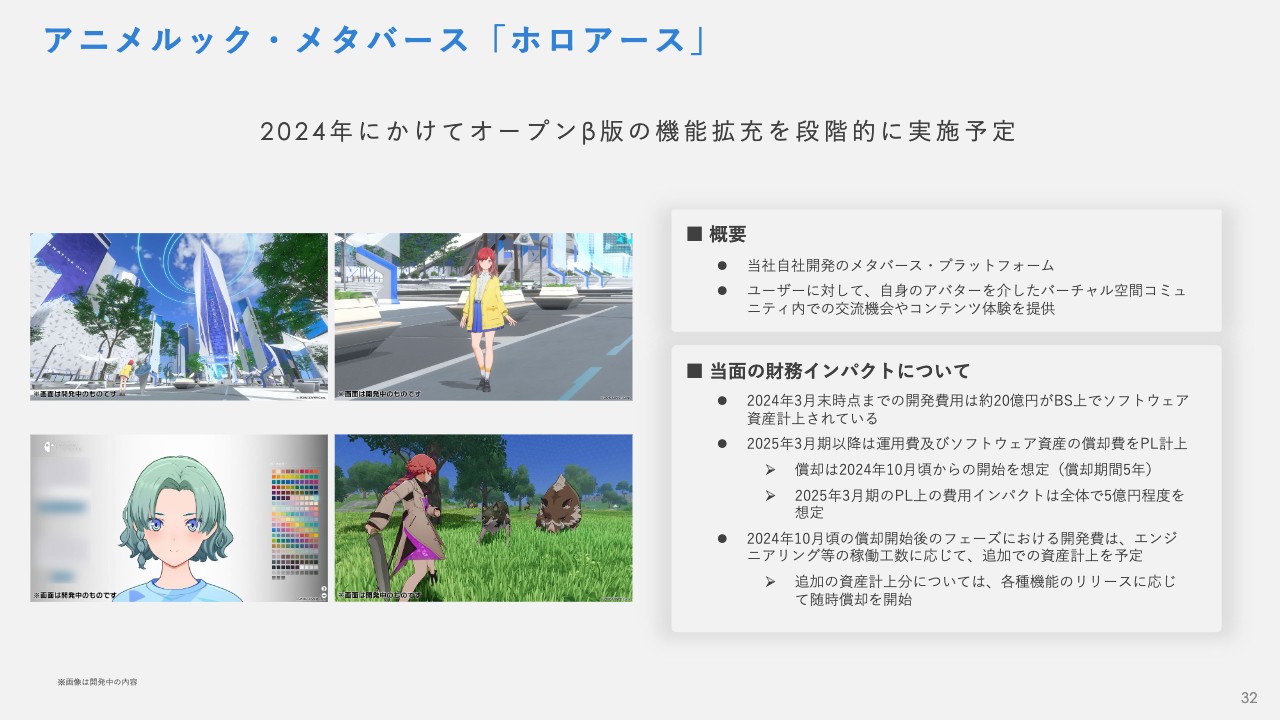

アニメルック・メタバース「ホロアース」

「ホロアース」については、2024年にかけてオープンベータ版の機能拡充を段階的に実施していく予定です。当面の財務インパクトとして、2025年3月期以降は運営費およびソフトウェア資産の償却費をPL計上する想定です。

償却は2024年10月頃からの開始を想定しており、2025年3月期のPL上の費用インパクトは、全体で5億円程度を想定しています。2024年10月頃の償却開始後のフェーズにおける開発費は、エンジニアリングなどの稼働工数に応じて、追加での資産計上を予定しています。追加の資産計上分については、各機能のリリースに応じて随時償却を行う予定です。

質疑応答:上期の業績の考え方について

質問者:2025年3月期事業計画のうち、特に上期の計画の考え方について質問です。昨年度はまだ、新規VTuberユニットの業績貢献がなかったかと思います。また、マーチャンダイジング分野でも前受金が順調に積み上がっており、かつ自社企画のSKU数やチャネルも拡充していると思います。

さらに、ライセンス/タイアップ分野の案件もかなり増えていると思いますので、そのような点を踏まえると、(上期の計画は)やや保守的に見えます。海外のイベントやマーチャンダイジング分野の第2四半期のハードルが高いことは承知していますが、保守的に見える点について、上期の業績の考え方を教えてください。

金子:中段でもご説明したとおり、現在の会社全体の売上高のドライバーについては、配信/コンテンツ分野よりもマーチャンダイジング分野、ライセンス/タイアップ分野がドライブしている状況です。

また、ライブ/イベント分野では、夏頃から中型・大型のものが徐々に実施され、下半期に件数も規模も大きくなっていく状況を想定しています。

加えて、マーチャンダイジング分野では記念日受注販売グッズなどの季節性を受け、下半期に大きくなる状況です。

ライセンス/タイアップ分野では、本年度も下半期の季節性が一定程度強かった状況であり、さらに年初から営業組織の構造的な改革が進んでいる状況ではありますが、この効果は季節性要因も含んで特に下半期に出てきやすいだろうと思っております。これらの複合的な要因によって、上半期よりも下半期偏重の予想になっています。

質疑応答:他社デベロッパー、他社パブリッシャーとの協業の内容や見通しについて

質問者:ゲームについて質問です。「holo Indie」、「ホロアース」についてはご説明いただいていたと思いますが、他社デベロッパーや他社パブリッシャーとの協業は今回初めて出てきたことではないかと思います。どのような時間軸でどのようなタイトルが出てくるかなど、ご説明を聞かせてください。

金子:非公開の他社との取引もあるため、具体的な規模感や時間軸はご説明しづらい内容ですが、決算説明資料31ページに記載したIPライセンスアウトでは、大小複数のディールを予定しています。

小規模から中規模のものについては、すでに当社VTuberと他社デベロッパーとの共同タイトルがPCやコンシューマー機でもプレイできるかたちで数億円規模の収益を上げています。このような小型、中型から大型のものまで、多数を複数時間軸で仕込んでいる状況です。

質疑応答:「ホロアース」のリリース遅延理由や影響および進捗状況について

質問者:「ホロアース」について質問です。リリースが当初想定より少し遅れている気がしますが、この要因と影響、また、特にゲーム部分に関するユーザーフィードバックを含めた現在の手応えについて教えてください。

金子:「ホロアース」については、もともとユーザーに公開しながら制作を深めていくとご説明しております。明示的にどこかのタイミングで大きく機能拡充するというよりも、ユーザーの動向を見ながら徐々に機能拡充が進んでいく状況かと思っています。そのような意味で、社内的には大きな遅延感が広がっているわけではないという認識です。また、当初の開発計画は順調に消化しており、さらなる追加開発とユーザーフィードバックを鑑みて、本格展開の時期に正式リリースを置き換えているような状況でございます。

もう1つが、ユーザーからのフィードバックについてです。サンドボックスの本格的な部分や、ゲーム性の体験がユーザーに対して提供しきれていない状況であるため、我々がユーザーのフィードバックを本格的に得ていくのも、今年これから起きていくことかと思います。

質疑応答:第4四半期の粗利率低下の背景について

質問者:第4四半期の着地について、前年対比では粗利率がやや低下したように思います。これはどのような背景からなのか、また、こちらは一過性として捉えてよいのか、補足説明をお願いします。

金子:第4四半期のみに関しては、大型イベント「Fes/EXPO」が現地会場を広げたことで、原価がやや高くなった部分はあると思っています。

もう1つは構造的な部分として、例えば本年度の予算期間に関しては、スタジオが前年度の年初よりもフルキャパシティで運用できるようになっています。そのため、運用スタッフなどの固定費的な費用も、原価での計上度合いが強まっています。

予算に関するスライドで示しているように、限界利益は上がっていくものの、原価のうち固定費的なものの割合が一定程度増えるというのが前年度末あたりの状況であり、今年度も一定続いてくる状況でもあると思っています。

また、原価に計上する固定費的な要素としては、スタジオの減価償却費や運用人件費に加え、「ホロアース」に関するスライドにも記載のとおり、2024年10月頃からメタバースの積み上げ開発費用であるソフトウェア資産の償却を開始する予定であり、一定比率を原価側で積んでいく想定になっています。

一方で、限界利益全体としては、セールスミックスの改善によってこれまでどおり改善していくのではないかという見立てです。

質疑応答:今年度の計画の上振れ要素の中身とそのイメージについて

質問者:今年度の計画の上振れ要素の中身やイメージについて、補足をお願いします。資料でも、メディアミックス企画等の貢献は保守的に予算化すると言及もありましたが、あらためてこのあたりの中身や、実際に発現した時にどの程度の業績貢献になるイメージなのか、可能な範囲で教えてください。

金子:追ってユーザー向けのプレスも含めて具体的に開示されていくと思いますが、今年度は海外に向けたコンテンツや、ビジネスディストリビューションの拡充に加えて、国内においても、これまで行っていたものよりも大がかりな企画をいくつか予定しています。

加えて、新規VTuberユニットのデビューも複数予定しています。そのため、要素としては国内および海外での企画と新規IPの立ち上がりがあると思っています。

昨年度と同様、期初時点で過剰に保守的にしているわけではありませんが、売上高のアップサイドは完全には読みにくいという実態です。

一方で、どの程度の規模かについては端的にご説明しづらいのですが、例えばオンラインチケットの販売や、立ち上がったIPの多面展開によって計画より上振れるような収益拡大は一定の可能性があると考えております。

質問者:今ご説明いただいた取り組みのお話は、時間軸としては上期よりも下期をイメージされているのでしょうか?

金子:冒頭のご質問への回答でも申し上げたとおり、興行については下半期に強くなると考えています。

質疑応答:上期の利益率の悪化理由と下期に改善するドライバーについて

質問者:ガイダンスの上期と下期の前提について、営業利益率の観点から質問です。2025年3月期上期の営業利益率は16パーセントから17パーセントとなり、前期上期と比較すると、今期は前期よりも下回る水準となっている一方で、下期の営業利益率は22パーセントになると思います。

興行などがあるため下期が重めになっているというお話もありましたが、利益率を見た際、上期の利益率が若干悪化する理由と、逆に下期に改善するドライバーについて、それぞれ教えてください。

金子:大きな興行やマーチャンダイジング分野の売上が下半期に偏ると、どうしても上半期は全体の売上に対する固定費の比率が大きくなる状況です。このような因果関係のもと、上期は少し営業利益率が抑えめであり、むしろ下期は改善している予算感です。

質疑応答:北米拠点の収益貢献や立ち上がりのイメージについて

質問者:3月に、今期第2四半期から北米拠点の営業を開始するとリリースされていましたが、そちらの今期の収益貢献や立ち上がりのイメージについて解説をお願いします。

金子:北米地域からの収益拡大は期待される一方で、北米拠点単体では大きな収益は見込んでおりません。北米拠点はBtoBパートナーシップマネジメントの拠点となる予定ですが、BtoB案件発生時の契約主体は東京の本社になる可能性が高いと考えております。

質疑応答:「ホロアース」のコンセプトについて

質問者:「ホロアース」について質問です。「ホロアース」で実現しようとしている世界というのは、御社としてはどのようなコンセプトでお考えなのか、方向性について教えてください。

谷郷:「ホロアース」では、VTuberやユーザー同士が同じ3D空間上で臨場感あるコミュニケーションが可能になり、ユーザーに対してより豊かな体験価値の提供が可能となる想定です。

また、他のメタバース開発運営者と比較した際の当社の独自性として、当社はVTuber IPを自社で保有しており、平時からVTuberと世界中のファンのリアルタイムな交流を運営していることが挙げられると思っています。

そのようなユーザー体験と統合的なサービスとして、「ホロアース」を自社で開発運営することによって、「ホロアース」をコミュニティサービスとして継続的に拡大していくことを想定している状況です。

また、現状、当社ではフィジカルなグッズの販売が増えていますが、「ホロアース」を通じて、デジタルなグッズの販売も強化していくことを想定しています。

質問者:そのような世界を構築するとなると、「ホロアース」の対応プラットフォームはパソコン系と理解してよろしいでしょうか?

谷郷:当初ではPCをベースとしてリリースする想定ですが、昨今はスマートフォンやiPadなどのタブレット端末もスペックが上がってきています。フルスペックのサービスを提供できるかはわかりませんが、そのようなプラットフォームも将来的に見据えていく想定です。

質疑応答:今年度の下期の利益率について

質問者:通期計画に関して度々質問が出ていますが、昨年下期では限界利益率と原価の利益率が落ちており、今期下期は元に戻る想定で数字を組まれていると思います。この変化について、どのようなことを想定して利益率が上昇すると考えておけばよろしいでしょうか? 前年度の下期と今年度の下期の計画を比較した際の利益の変化について、項目で教えてください。

金子:ライセンス/タイアップ分野の拡充が大きいと思っています。中段でご説明したとおり、複数のチャネルから国内外で代理店を拡充するなど、ライセンス/タイアップ分野のディール拡大を見込んでいる状況です。

こちらのセールスセグメントについては、粗利率が80パーセント以上ある状況です。ここを拡大できると、利益の貢献も大きいという状況です。

また、当社の業績推移を初めてご覧いただくと特殊かもしれませんが、スライドに記載した売上高のチャートにもあるとおり、マーチャンダイジング分野の上半期と下半期の売上構成・売上水準の度合は、受注生産商品の季節性によって著しく下半期に偏っている状況です。

ライセンス/タイアップ分野ほどではありませんが、マーチャンダイジング分野も粗利が高いセグメントであるため、そのような点が要因しているという背景があります。

質疑応答:ユーザーの年齢層について

質問者:ユーザーの年齢層については、今のところ足元でもあまり変化は出ていないと理解しておいてよろしいでしょうか?

谷郷:音楽などをフックに、15歳から25歳ぐらいの若い年齢層のファンがより増えてきている状況です。

質疑応答:市場変更後のIR方針や新たな取り組みについて

質問者:本日15時に「プライム市場への上場区分変更申請に向けた準備のお知らせ」という開示を出されていました。市場変更をするとなると、東証から求められていることなどがグロース市場とは違ってくると思いますが、今後のIR方針で加えていきたいことや、チャレンジしたいことはありますか?

金子:第一に、英文開示の充実があると思っています。現在、決算開示で短信の抄訳などは同日タイムリーに出せていますが、それ以外の一般的な開示はまだ日本語の開示のみになっているものがあるため、そのあたりを拡充していく点があると思っています。

また、コーポレートガバナンスコードへの対応なども必須になってくるため、このあたりの開示の拡充も進んでいく可能性があると思っています。サステナビリティ関連の開示も求められてくると思いますので、徐々に開示の拡充が進んでいくと想定しています。

質疑応答:人的資本やKPIへの対応について

質問者:一つ前の質問に関連して、これからは例えば人的資本の話や、KPIを設定されていくと思いますが、そのようなことも含めて積極的に対応していくイメージでしょうか?

金子:組織拡充の状況もみながら、当然ながら、中長期的には積極的に拡充していく方針です。

質疑応答:今後の株主還元の考え方について

質問者:プライム市場に行くことになると、どうしても株主還元の話が出てくると思います。そのあたりの今後のお考えについてうかがえますでしょうか?

金子:これまでの方針を継続するかたちではありますが、当社はまだ成長フェーズにあると考えているため、現時点で短期的に大きな配当は予定しておりません。当面は事業成長に資する投資やパートナーシップ構築をしっかりと行いながら、中長期での成長ドライバーを確保する優先度が高いと考えています。

そのために、今回の開示としてはこちらのページで、戦略的パートナーシップやM&Aの検討領域を積極的に打ち出している状況です。

質疑応答:売上高の伸長に寄与した部分について

質問者:2024年3月期の着地は売上高が50パーセント近く伸びましたが、部門によって異なると思いますが、客数、客単価、1人当たりの利用回数のような区分であえて因数分解すると、御社としてはどの部分が伸びたと認識されているか教えてください。

金子:ご質問のとおり、収益獲得チャネルが多岐に渡っているため、一言では難しいのですが、平均値で少し定性的に言うと、音楽での集客のページでもお伝えしたように、客数は確実に上がっている状況です。

こちらのスライドの図がわかりやすいと思います。認知を拡大し、IPの接触点を増加し、入門グッズなどを楽しんでいただいて、そこからライブコンサートなどでよりエンゲージメントを高めていくプロセスが、現在まさに走っている実感を持っています。この広がった客数に対し、本年度は低単価の入門グッズやボイスドラマのようなデジタル商材の供給を増やしました。

したがって、客単価について言えば、もともとECビジネスの一般的な水準と比較して客単価が高いコマースビジネスだったとは思いますが、入門グッズの単価が低いため、平均値としては少し下がっている状況だと思います。

一方で、これまでグッズを買ってくれた方も、コンテンツは知っているもののグッズを買う機会が一切なかった方も、小売店やさまざまなところで商品に触れていただく機会が増えた年だったと思いますので、購買頻度は相対的に上がってきていると思います。

質疑応答:国内と海外の売上の伸びの状況について

質問者:把握しづらいと思いますが、2024年3月期の売上高約301億円のうち、国内と海外はどのような構成で、どのような伸びになってきているかについて、把握されている傾向があれば教えてください。

金子:ご質問に対して直接ご回答になる資料ではありませんが、Appendixの34ページの右側に、回答に資する資料を入れています。我々のビジネスにおいて、純粋に海外顧客がお金を使ったと計測しやすいものだけを海外の売上として計測した場合は、記載のとおりの内訳になります。

昨年度と今年度でECの海外売上は一貫して30パーセント程度でしたが、昨年度は海外のライブコンサートやBtoBのライセンシングディールなどが相対的に少なかったため、今年度はそのようなECを通したマーチャンダイジング分野以外のセグメントでも、海外の売上が広がったと思います。

足元ではセグメントごとの海外ディストリビューションが広がることによって、着実に海外売上を拡大しており、これからも広がっていくと考えています。

質疑応答:市場全体の成長性と会社のポテンシャルについて

質問者:2024年3月期の着地は売上高が約50パーセントであり、2025年3月期は約20パーセント伸びる予想ですが、市場全体の成長性をどのように見ているのでしょうか? 御社の見立てとしている3年先、5年先の中長期的な売上の成長率や、どの程度のポテンシャルを見通しているかについて、数字をお持ちであれば教えてください。

金子:大きな意味でのTAMを示しているスライドには、矢野経済研究所が発表した調査レポートを参照し、800億円のVTuber直接市場規模見込みを記載しています。このレポートによると、VTuber直接市場だけでもYoYで153.8パーセントの前年比規模になっていると理解しています。

アニメコンベンション出展の盛況や日常的なユーザーの動態を見ていると、VTuber市場はゲームやアニメ市場に大きく浸透していっている状況だと理解していますが、今後も本市場は年率プラス30パーセント前後で大きく成長していくのではないかと見込んでいます。

我々も、VTuber市場そのもののオーガニックグロースに加え、グローバルのアニメ市場やゲーム市場、キャラクターグッズ市場、マーチャンダイジング市場のシェアを取っていくかたちで、年率20パーセントから30パーセント程度の売上高成長を当面継続するイメージを十分持てるのではないかと思っています。

質疑応答:マーチャンダイジングの売値を上げることについて

質問者:みなさまが質問されている、マージンに関して質問です。「ホロアース」の償却等が始まることを考えると、その他の部分となるマーチャンダイジングやイベントのプライシングを上げることでマージンを確保すれば、償却増加もカバーしながら粗利を確保できると考えられるのか教えてください。マーチャンダイジング分野の売値を上げる考え方についてはどの程度お考えでしょうか?

金子:まず、ユーザーの全体像で言うと、スライド右側にある参考指標のとおり、年間41億回動画が再生され、その中のフォロワー数が8,800万人、ライブコンサートの延べ動員数が34万人となります。

全体の認知に対し、まだペイドユーザーの余白がある状況だと思っているため、既存のペイドユーザーに対して猛烈な価格上昇などを行うことで、マーケティング領域が矮小化していく展開は避けたいと思っています。したがって売値上昇については、今後、物価や為替の影響で世の中全体として価格が上がっていくペースをみながら、徐々に検討すべきものというイメージを持っています。

全体の利回りでは、マーチャンダイジング分野でより商品を手に取っていただける方、つまりペイドユーザー数全体を拡大していくことによって、結果としてコンテンツ制作のための費用や固定費の比率が下がり、全社の利回りが上がっていくことがメインシナリオであり、そのようなかたちで実現可能であるという感覚です。

質疑応答:上期におけるアップサイドのある要素の有無について

質問者:上期ガイダンスについて、アップサイドの点を確認させてください。先ほどのご説明では、基本的にライセンスタイアップ、マーチャンダイジング、ライブイベントは下期に寄っているということでした。

事業のセグメントで見た際、上期にはアップサイドがある要素はないと考えた方がよいのでしょうか? それとも、タイミング次第では、先ほどご説明されたIPや期中で発生するものが上期に乗ってくる可能性もあるのでしょうか?

金子:上期にアップサイドがある要素は、下期よりも相対的に少ないのが実情だとは思いますが、大きなものとしては、商品小売の拡大があると思っています。というのも、我々は上場直後から商品の小売店、オフラインでの配荷を強めていくことを標榜していたものの、実際の小売店向けの商品やBtoBロジスティクスの拡充スピードの問題により、実現に時間がかかってしまっていました。

しかし2024年3月期第4四半期末頃から、各種大手レコードショップやフィギュアショップ、アニメ専門小売店などで配荷がかなり上がってきている状況にあります。したがって、2025年3月期上期はそのようなモメンタムを引き続き享受できる可能性があると思っています。

質疑応答:「ホロアース」の開発の考え方、進め方について

質問者:「ホロアース」について、先日大型のアップデートで遅れが出たことをふまえ、今後エンジニアを追加で雇い、開発体制をさらに強化する必要があるのかをお聞きしたいです。

また、「ホロアース」のブログのようなサイトへのコメントで、正式リリースを予定したものの、今後いろいろとこのような機能拡充の中でベータバージョンという表現を外さずに進めていくとありました。これについて、コマーシャルの観点ではどのように理解すればよいのかご教示いただきたいです。

コマーシャルレベニューは一応発生するものの、ベータバージョンという前提で開発を進めていくものと理解してよろしいのでしょうか?

金子:まず後者のご質問について、コマーシャルレベニューの観点で言いますと、当初の計画どおり2024年の展開では大きな収益を見込んでいなかったため、そのような意味ではPL上は大きな変化がなく、大きな収益化は本格展開以降を見据えているというのが実態です。

前者のご質問については、他社ゲームの状況から考えると、短期間のうちに大規模にアセットを作り込むことよりも、ユーザーの遊び方に合わせて徐々に作っていくことが重要だと考えています。したがって、ここから加速度的にエンジニア数を積み増していくことは、そこまで想定していません。

質疑応答:長期目標のタイムラインと、VTuberポートフォリオのイメージについて

質問者:「事業計画及び成長可能性に関する事項」の40ページで「長期の目標のゴール位置を据え置き」というかたちで置かれていますが、御社のビジネスモデルは比較的早く成長するところを鑑みると、そこまで遠くない先に達成してもいいようなゴールかと思います。

この粗利率50パーセントと営業利益率30パーセントをどの程度のタイムラインで達成できるとお考えでしょうか? また、その際に適切なVTuberポートフォリオのようなイメージがあればお聞きしたいです。

今くらいのVTuber1人当たりの売上で、どんどんポートフォリオを大きくした方がよいのでしょうか? それとも、コンテンツの作り込みによって1人当たりのVTuberの魅力がさらに上がり、1人当たりの売上単価も上がっていく姿を想像した方が、このマージン達成にはより効果的なのでしょうか?

金子:タイムラインについては、IPOのロードショーなどで、IPO時点から3年から5年程度とお伝えしてきました。現在もそのようなイメージです。

短期では、開発ソフトウェアの償却費が原価に乗ってきたり、スタジオをフルキャパシティで運用し始めた費用が、償却費や人件費として原価に乗ってきたりするところがあります。そのため、粗利率が短期的に少し沈む場合もあるとは思いますが、中長期で言えば、引き続き3年から5年の時間軸で、我々が標榜している粗利率と営業利益率の水準を達成していくような想定をしています。

VTuberポートフォリオについては、VTuberの人数を増やすことによって売上と利益の増分を作っていくというフェーズは、やや卒業しつつあるように感じています。それよりも、VTuber IPあたり認知度の拡大や、収益性の増大を図ることによって全体の売上規模を増やしていくようなかたちで考えています。

質疑応答:「ホロアース」の償却について

質問者:先ほどから出ている「ホロアース」の償却は10月から始まるとのことですが、何か売上がある程度立つようなコンテンツが10月から始まるということでしょうか?

金子:今よりもゲーム性のある体験を拡充することはありうると思っており、その結果として、まだ実験的なサービスではありますが、課金が進むことはあると考えます。ただ、それはあくまでそのユーザーの体験価値にどのような影響を与えるかを箱庭的に実験するような試みという想定ですので、ここで収益をドライブするところまでは期待していません。

質疑応答:FesとEXPOのチケット単体での売上について

質問者:Fes/EXPOの売上高が前年比で約30パーセント伸びているとのことでしたが、一方でイベントの原価もけっこう上がっていますので、グッズを含めた売上なのだと思います。チケット売上単体でみても収益化できている、つまり黒字になっているという理解でよろしいでしょうか?

金子:我々の会社に限らず一般的なライブコンサート興行と同様に、例えばライブコンサートで、大きなコストがかかる会場費用や、人件費、制作費をアーティストのライブグッズなども含めた全体の収益で賄っているのが通例です。そのため、マーチャンダイジングやライブ物販も含めたイベント全体のプロジェクトPLを管理するかたちで運営しており、そこで20パーセントを超えるプロジェクト粗利を確保している状況です。

質疑応答:よりマーチャンダイジングを伸ばすための改善点について

質問者:御社は特に今期は、マーチャンダイジングが非常に伸びていると思いますが、これをさらに伸ばすために改善すべき点は、御社の商品の企画の部分なのか、製造や物流の確保の部分なのか、それとも小売のリレーションの部分なのでしょうか? おそらくすべてだとは思いますが、あえて挙げるとすれば、どのような部分が改善点として今後挙げられるのか教えてください。

金子:今おっしゃったものの複合的な要因だと考えています。例えば商品企画については、直近年度のユニークSKU供給数が2,500程度であり、デジタルグッズを除くと1,500程度なのですが、この数を3,000から4,000程度まで伸ばしていくことが必要であると考えています。

また、ユーザーの需要に対して適切なタイミングで適切な商品を届けるには、多様な地域や販売チャネルを前提とした生産や物流の合理化も重要になってきます。そのうえで適切な商流に商品を乗せるための小売店などへの営業活動も強化が必要です。

この銘柄の最新ニュース

カバーのニュース一覧- 東証グロース市場250指数先物概況:投資マインド悪化やダウ先物下落で安値引け 2026/01/26

- マイクロアド---子会社IP mixer、カバー社が運営するホロライブEnglish所属VTuberとのコラボ香水を発売 2026/01/20

- 東証グロ-ス指数は大幅反発、出遅れ感強い新興市場に資金向かう 2026/01/15

- 前週末9日に「買われた株!」総ザライ ―本日につながる期待株は?― 2026/01/13

- 新興市場見通し:高市政権の政策関連銘柄を探る動きに 2026/01/10

マーケットニュース

おすすめ条件でスクリーニング

カバーの取引履歴を振り返りませんか?

カバーの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。