【QAあり】コマースOneHD、連結営業利益がYoY+29.3% 「futureshop」機能強化と市場拡大でARPU成長

目次

清水究氏(以下、清水):株式会社コマースOneホールディングス取締役兼管理本部長の清水です。2025年3月期第1四半期の決算説明を開始します。よろしくお願いします。

説明資料のアジェンダはスライドのとおりです。会社概要、財務サマリー、成長戦略、ビジネス概要、そして最後に関連会社についてご説明します。

1.会社概要 企業理念

企業理念についてご説明します。当社グループは、企業理念に「テクノロジーを活用する人の力を最大化させるプラットフォーム」と「誰もが自己実現を追求できるフェアな社会の実現」を掲げています。

1.会社概要 事業内容

事業内容をご説明します。当社グループは、中規模ECショップで成長してきた事業者をメインターゲットとしており、国内中規模ECサイト事業者に向けたSaaS型のECプラットフォームを提供してきました。

事業は、フロントエンドツールを提供するフューチャーショップを中心に、バックヤードツールを提供するソフテル、祖業である認証サービスを提供するTradeSafe(トレードセーフ)、Web接客ツールを提供する空色、エンジニアリソースを提供するSAMURAI TECHNOLOGY(サムライテクノロジー)で事業を構成し、ホールディングスカンパニーとして事業を拡大しています。

1.会社概要 コマースをトータルで支援するプロダクトを保有

当社グループは、先ほどお伝えした5社で、Eコマースをトータルで支援するプロダクトを保有しています。主な事業内容は、各プロダクトが保有するテクノロジーやデータと、グループ各社がフロントエンドやバックエンドで収集してくるノウハウを統合したコンサルティングを集結させて、Eコマース支援を通して企業のDX、生産性向上を行っていくことです。

1.会社概要 グループビジネスモデル

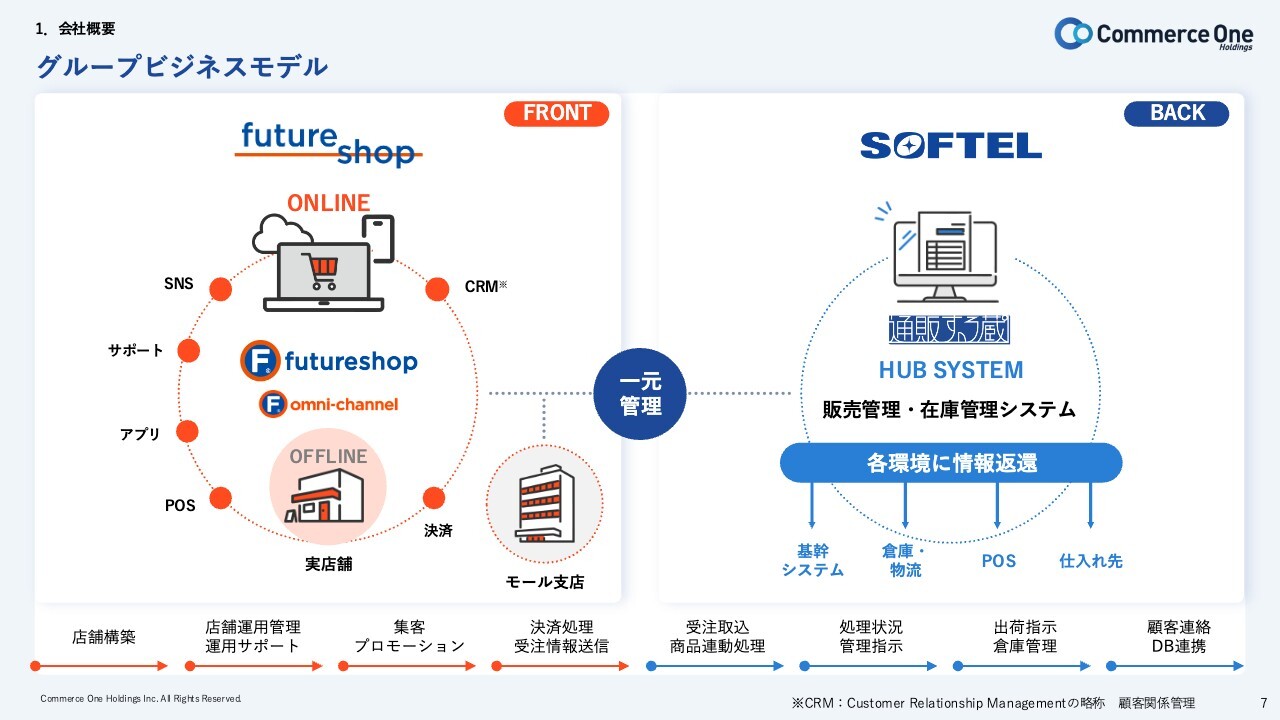

当社グループのビジネスモデルの特徴をスライドに記載しています。当社グループは、フロントサイドでカートと呼ばれる「futureshop(フューチャーショップ)」を中心としたECサイトの構築プラットフォームを提供しています。

加えて、ソフテルでは、ECのバックヤードを効率化させるツールを「通販する蔵」という商品名で提供しており、フロント、バックともにSaaS型で保有し、グループとして一気通貫でお客さまに提供できるのが大きな特徴になっています。

1.会社概要 創業からの軌跡

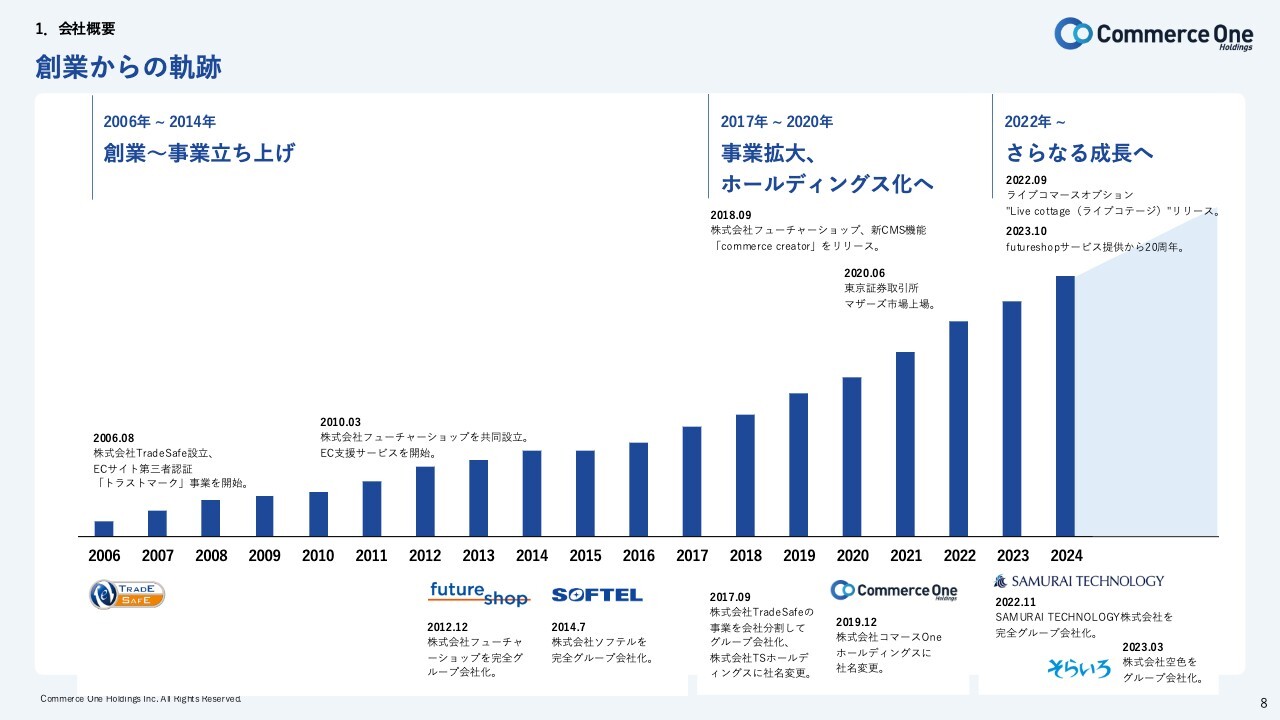

創業からの軌跡です。2006年に創業し、EC市場の信頼と安全性をテーマに、これまで少しずつさまざまな事業を拡大し、売上を積み上げてきています。

2.財務サマリー 2025年3月期第1四半期サマリー

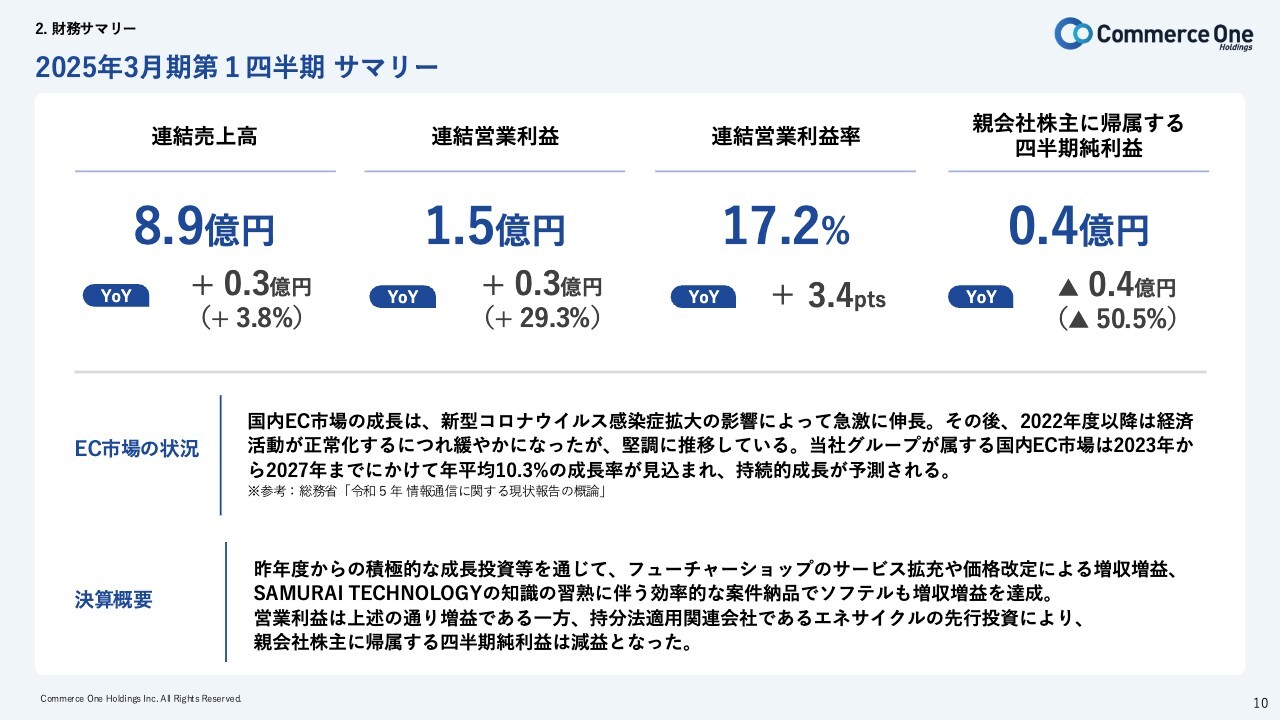

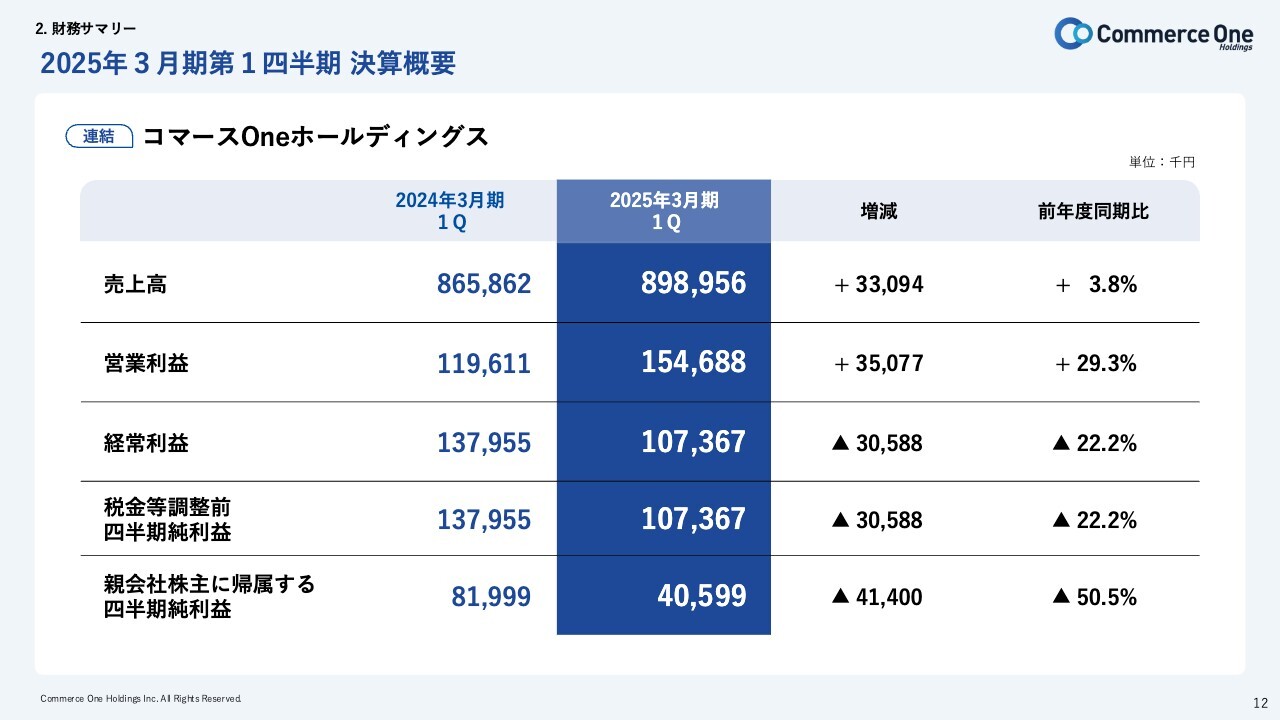

財務サマリーをご説明します。前提として、2025年3月期第1四半期は、2024年4月から6月までの3ヶ月間になっています。連結業績についてお伝えします。連結売上高は8億9,000万円、連結営業利益は1億5,000万円、親会社株主に帰属する四半期純利益は4,000万円となっています。

前年同期比で連結売上高は3.8パーセント増、連結営業利益は29.3パーセント増、親会社株主に帰属する四半期純利益は50.5パーセント減となっています。

連結売上高、連結営業利益は、前年同期比で3,000万円程度増加したものの、持分法適用関連会社のエネサイクルにおいて先行投資を実施しており、その影響により、親会社株主に帰属する四半期純利益は4,000万円程度減益になっています。

当第1四半期の連結決算概要ですが、メイン事業であるフューチャーショップ、ソフテルにおいては、サービス拡充や価格改定によって増収増益を達成しています。

一方で、営業外収益に当たる持分法投資損益において、マイナス計上を行ったため、結果として、四半期純利益は、対前年同期比で50.5パーセント減の4,000万円となっています。

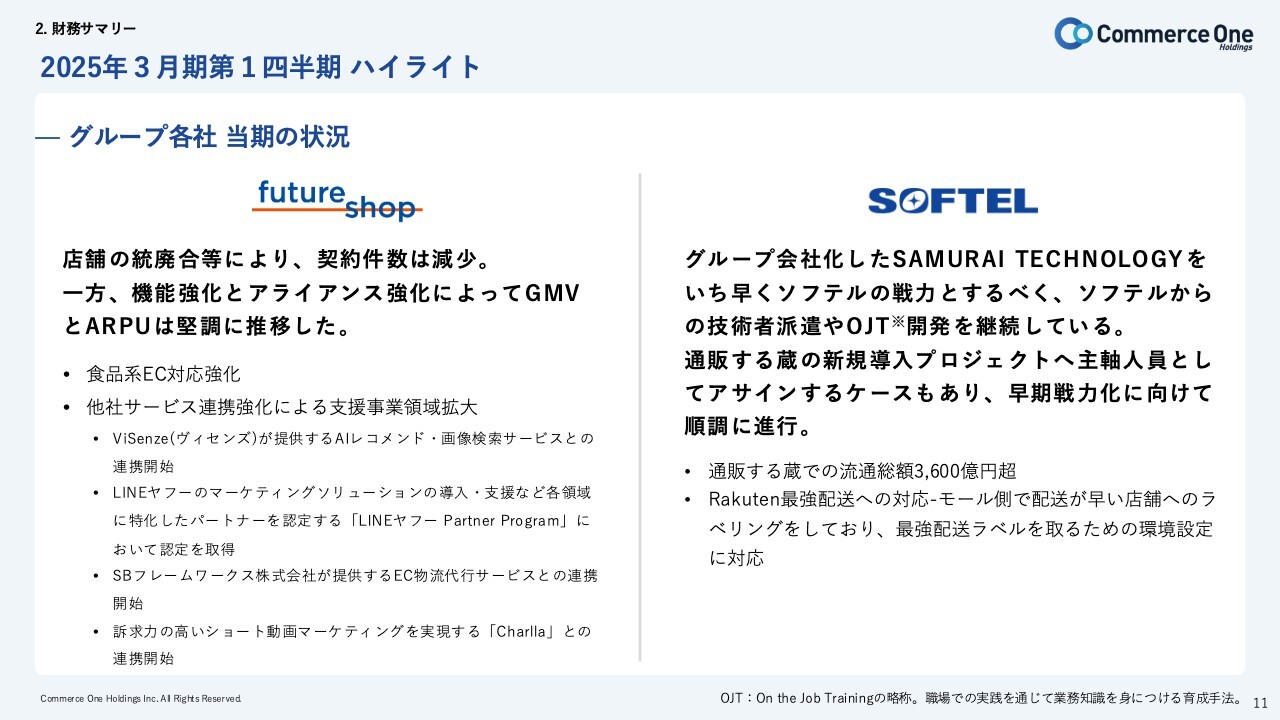

2.財務サマリー 2025年3月期第1四半期ハイライト

グループ主要各社の事業進捗についてご説明します。フューチャーショップは、店舗の統廃合等によって、契約件数は昨年度末に比して純減しています。一方で、機能強化とアライアンス強化によって、GMV、ARPUは堅調に推移しています。

ソフテルでは、SAMURAI TECHNOLOGYのエンジニアリングリソースを即戦力とするべく積極的に人材に投資し、開発委託を実施することで、「通販する蔵」の機能を強化し、ご利用いただいているEC業者の取り扱い受注総額が3,600億円を突破しています。

また、次世代バックヤードプラットフォームの「Commerce Connect(コマースコネクト)」の開発を急ぐために社内リソースの投入を拡大しています。

2.財務サマリー 2025年3月期第1四半期 決算概要

連結決算概要です。前年同期比の数値はスライドの表のとおりです。連結売上高、連結営業利益は、先ほどお伝えしたとおりです。

連結経常利益が前年同期比で減少しているのは、持分法適用関連会社のエネサイクルにおいて先行投資を実施しており、その影響により6,000万円程度、損失を計上したことによります。

2.財務サマリー 2025年3月期第1四半期予算進捗

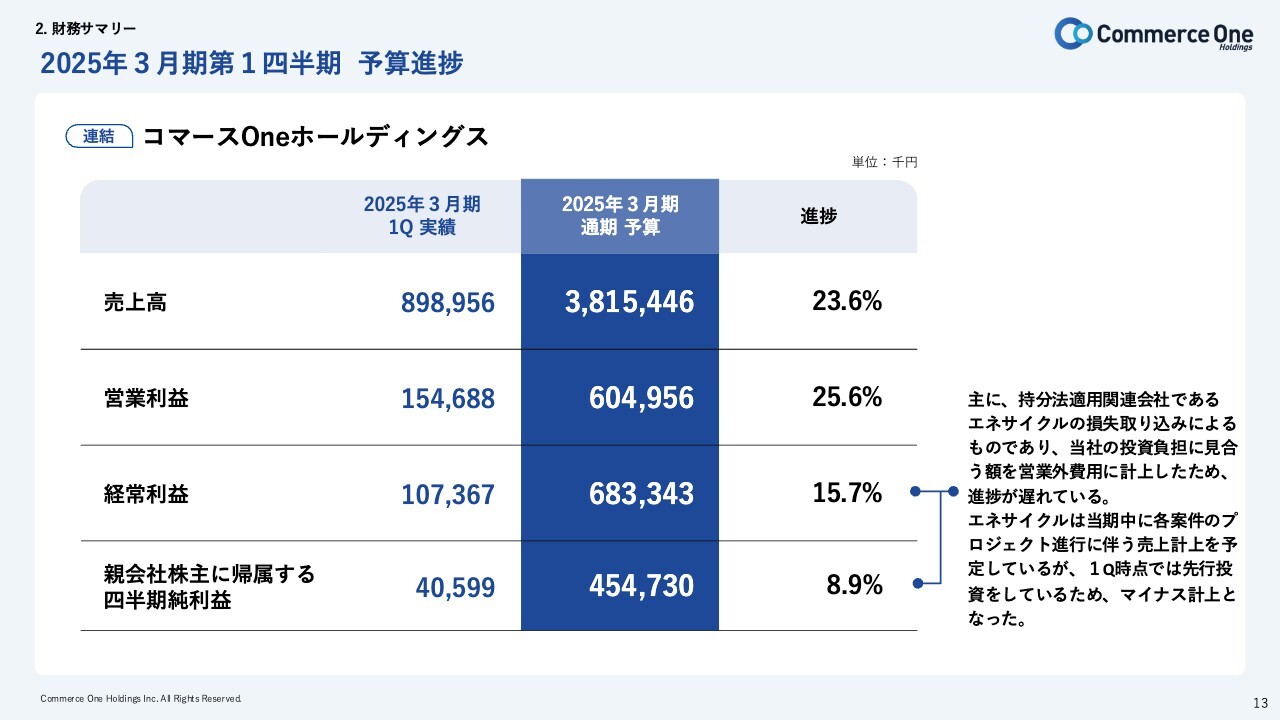

2025年3月期の予算進捗です。営業利益までは当初予算のとおり進捗しています。また、経常利益以下においては、進捗が遅れているように見えますが、持分法適用関連会社における案件進捗によって、今期中には予算相当に見合う利益の取り込みができると見込んでいます。そのため、第1四半期時点では想定どおりの進捗です。

2.財務サマリー 2025年3月期第1四半期フューチャーショップ概要

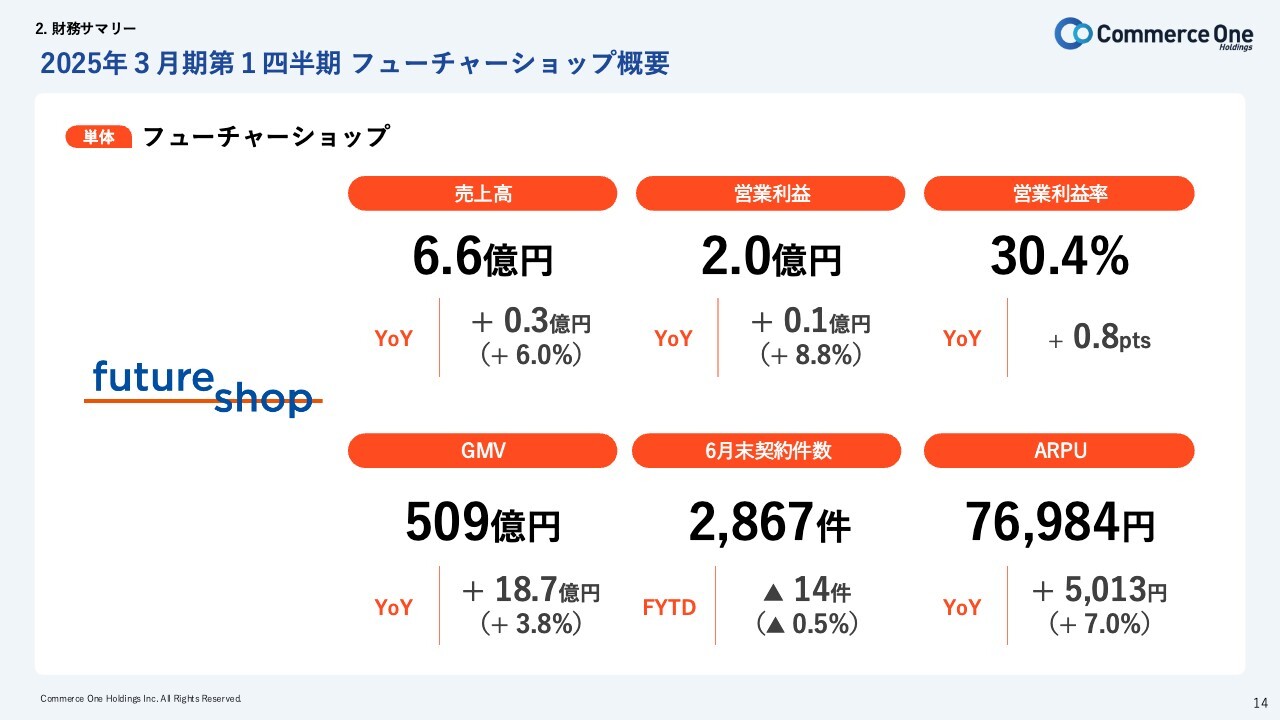

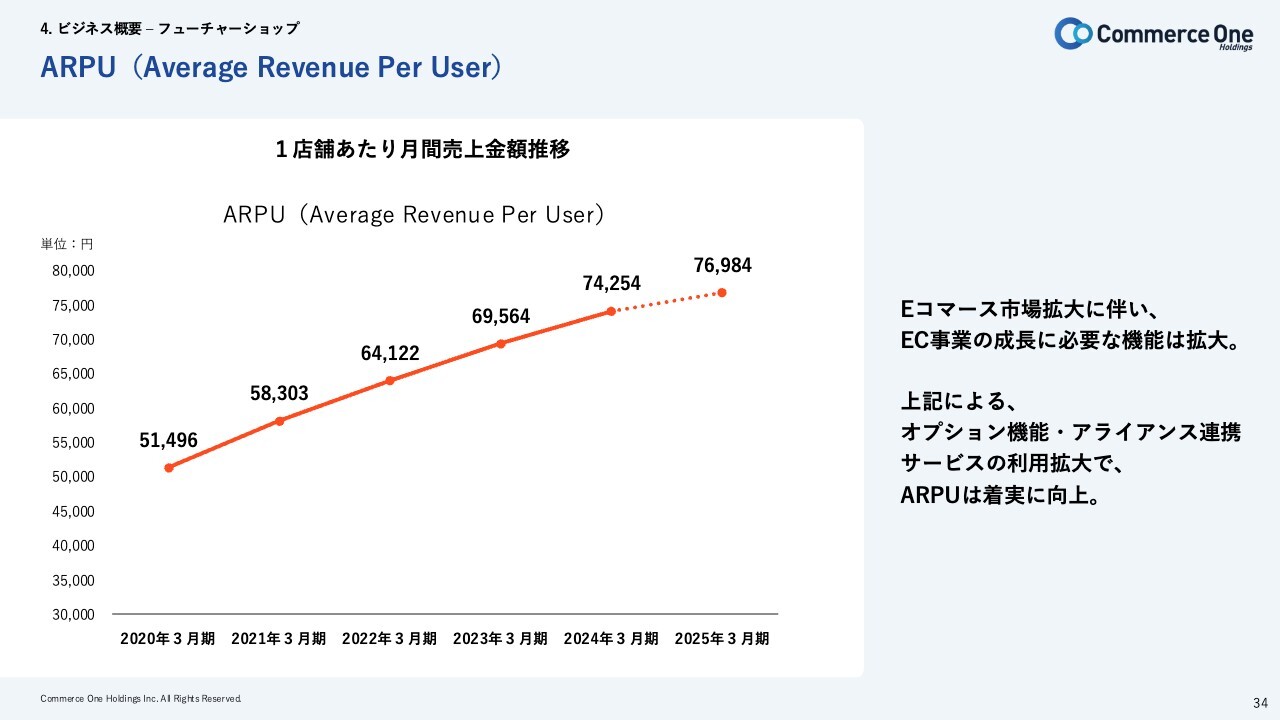

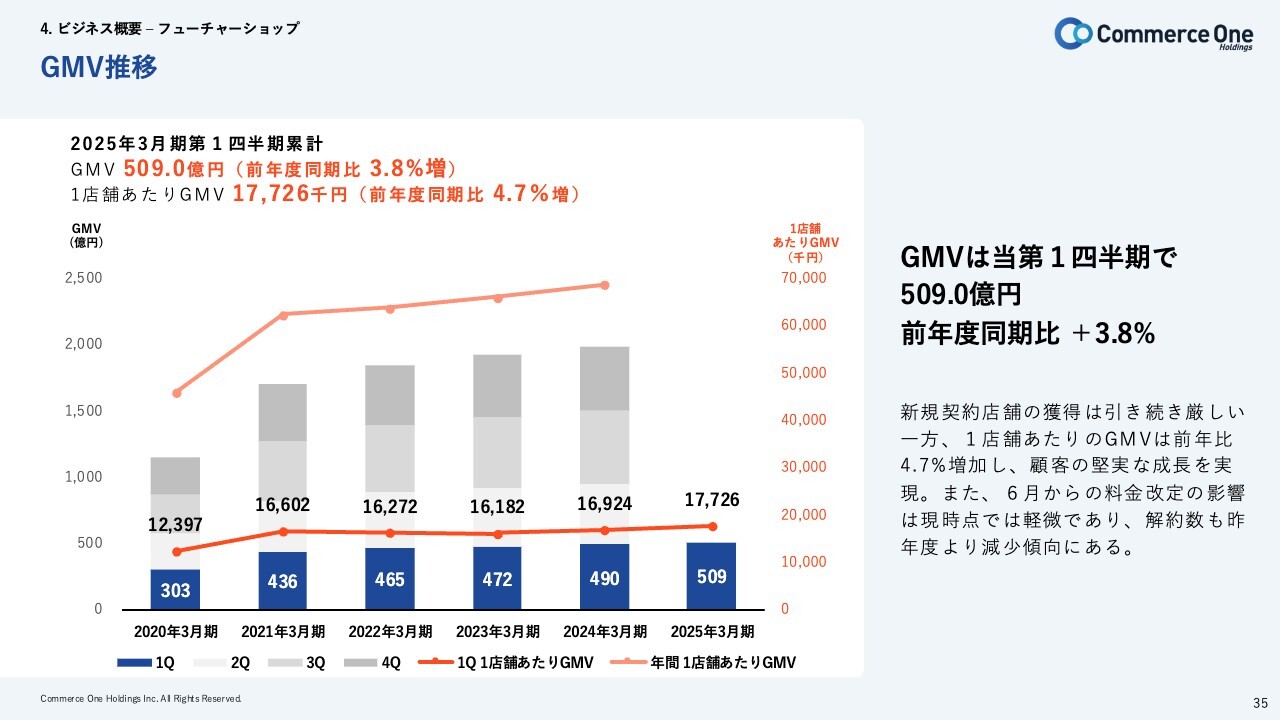

フューチャーショップ単体の当期実績についてご説明します。売上高は前年同期比3,000万円増の6億6,000万円、営業利益は前年同期比1,000万円増の2億円、営業利益率は前年同期比0.8ポイント増の30.4パーセントとなりました。GMVは前年同期比18億7,000万円増の509億円、契約件数は前年同期比で14件減少の2,867件、ARPUは前年同期比5,013円増加の7万6,984円となっています。

売上高、ARPUの増加要因としては、引き続き導入企業の成長に伴うオプション機能、アライアンスサービス利用の拡大、ならびに価格改定の影響が挙げられます。

2.財務サマリー 2025年3月期第1四半期ソフテル概要

ソフテルとSAMURAI TECHNOLOGY合算の当期実績についてご説明します。売上高は前年同期比760万円増の2億1,000万円、営業利益は前年同期比440万円増の2,000万円、営業利益率は前年同期比1.8ポイント増の9.6パーセントになっています。

営業利益が前年同期比でプラスに転じているのは、一昨年から投資していたSAMURAI TECHNOLOGYのエンジニアの育成コストが減り、収益化に貢献できるようになってきたことが要因になっています。

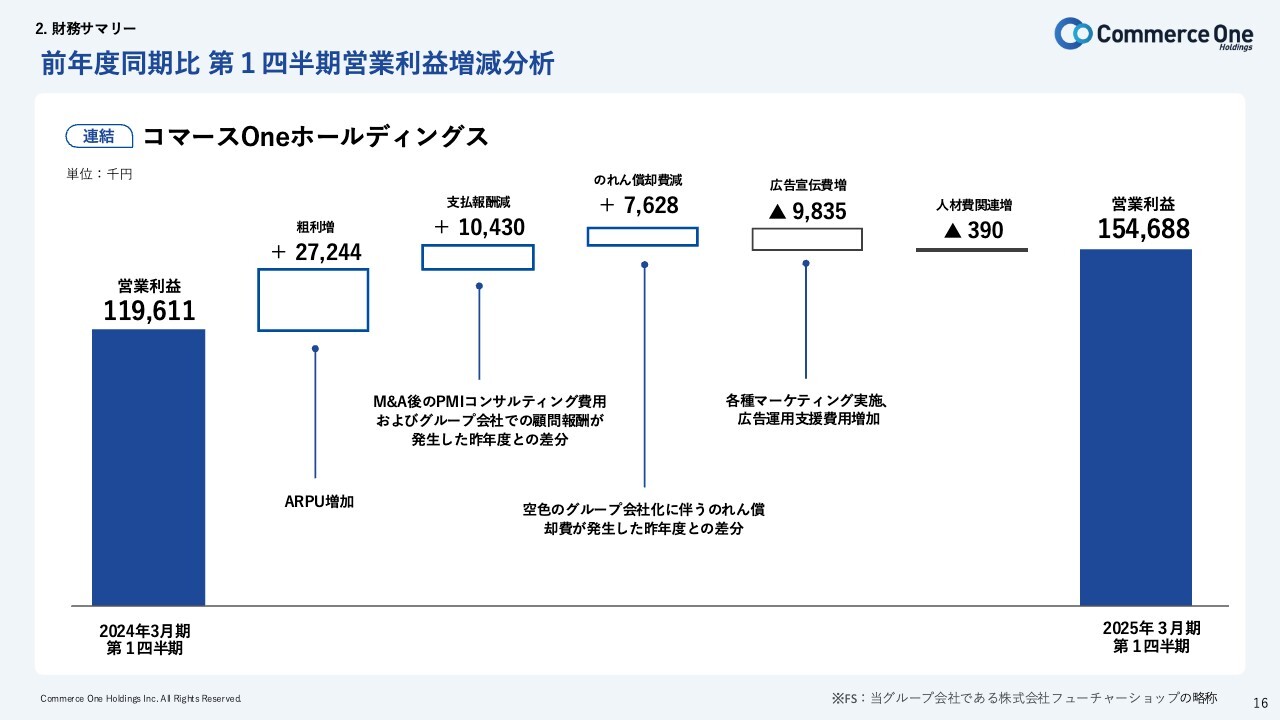

2.財務サマリー 前年度同期比第1四半期営業利益増減分析

連結営業利益の増減分析です。連結営業利益は1億5,468万8,000円と、前年同期の1億1,961万1,000円に対して、3,507万7,000円の増益となっています。

増加要因としては、フューチャーショップの取引高拡大に伴う粗利の増加が2,724万4,000円、また、前年のM&Aに係るPMIコストがなくなっていることから、支払い報酬が1,043万円減少しています。さらに、連結のれんの償却もなくなっているため、コストが762万8,000円減少しています。

減少要因としては、フューチャーショップを中心とした各社マーケティングの実施費用により、983万5,000円の広告宣伝費が増加したことが挙げられます。結果として、連結営業利益は1億5,468万8,000円となっています。

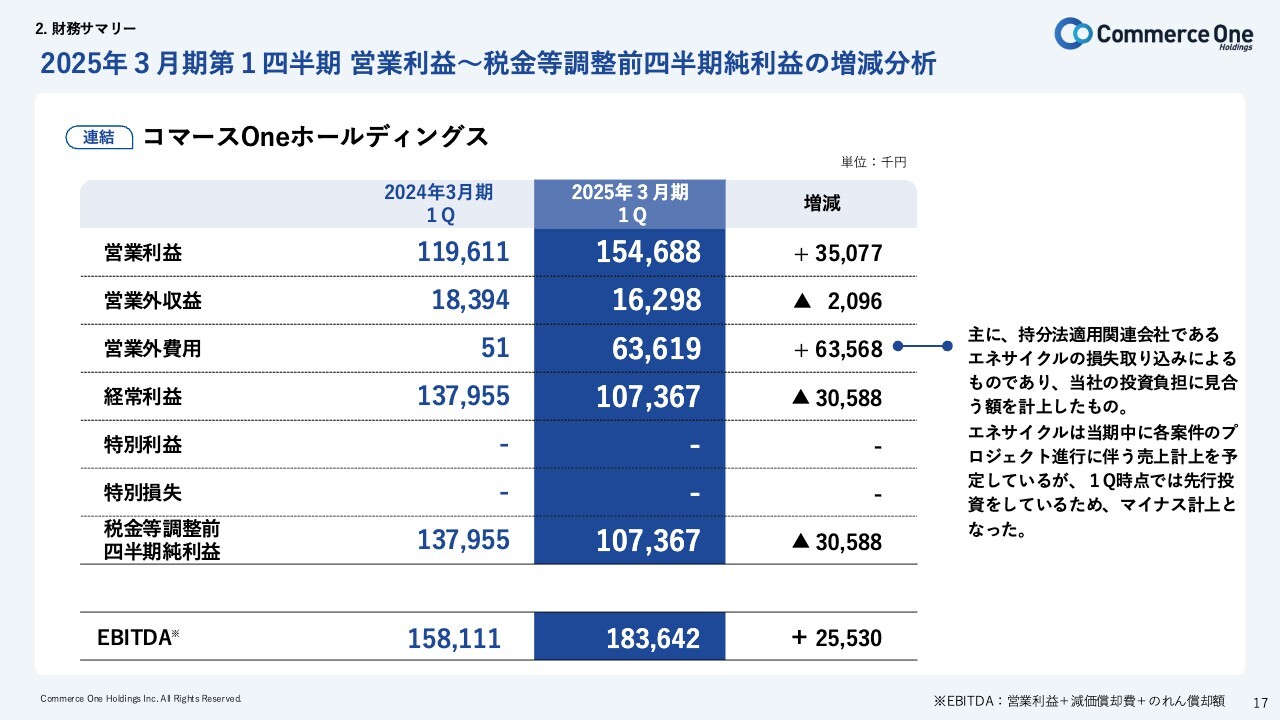

2.財務サマリー 2025年3月期第1四半期営業利益~税金等調整前四半期純利益の増減分析

連結営業利益以下の項目の前年同期比です。連結営業利益以下では、持分法適用関連会社エネサイクルにおいて先行投資を実施しており、その影響で6,000万円程度の損失を取り込んだことによって、前年同期比で連結経常利益が3,000万円程度減少しています。

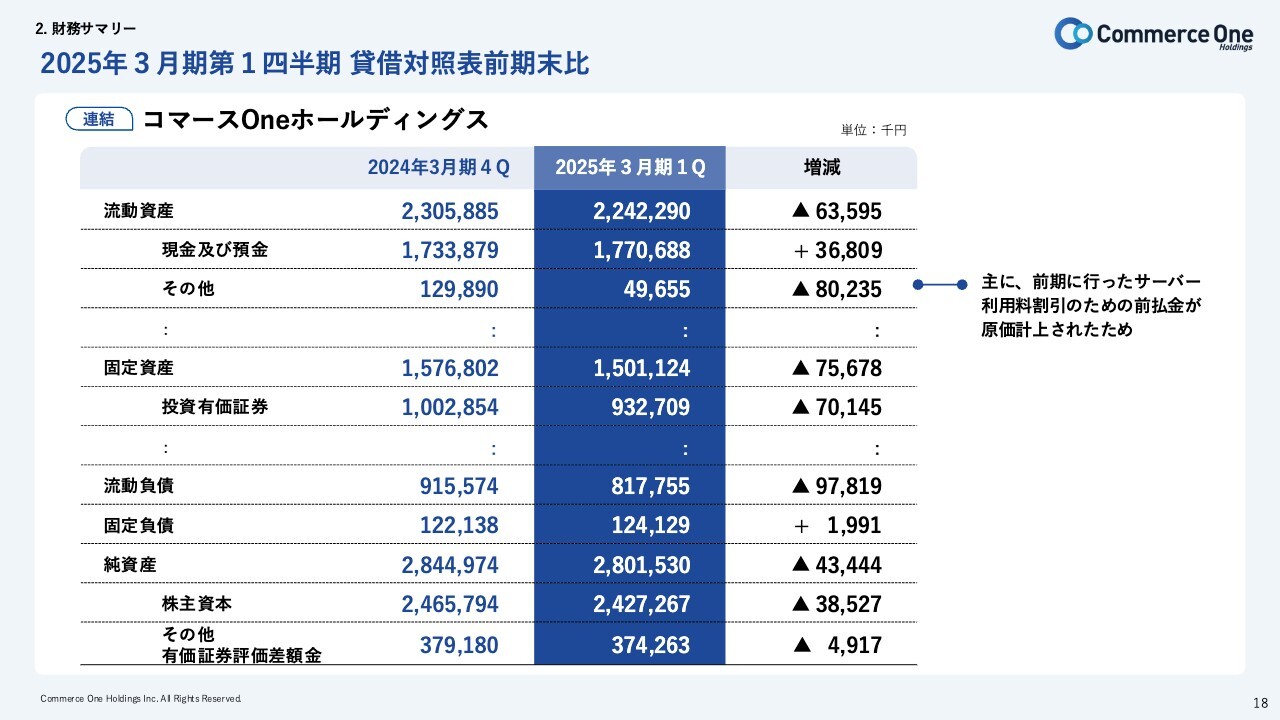

2.財務サマリー 2025年3月期第1四半期貸借対照表前期末比

連結貸借対照表の前期末比を示した表です。主な増減は記載のとおりです。

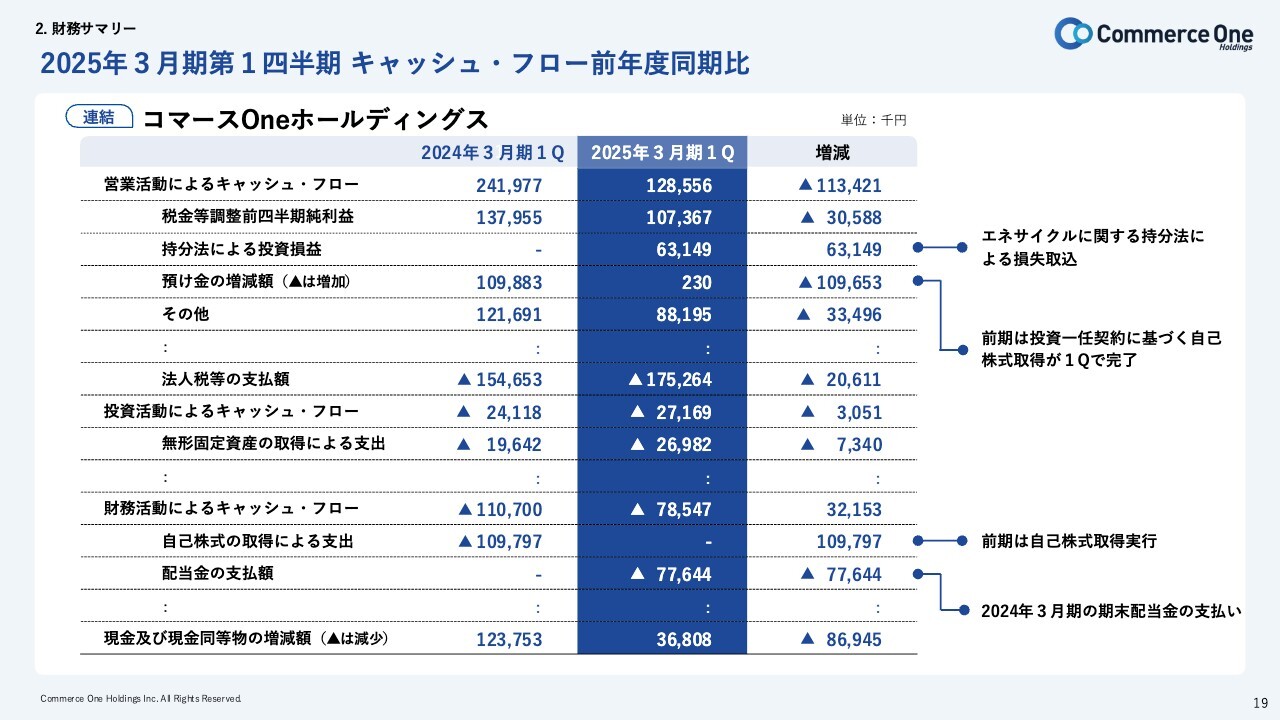

2.財務サマリー 2025年3月期第1四半期キャッシュ・フロー前年度同期比

連結キャッシュ・フロー分析です。営業活動によるキャッシュ・フローは、約1億2,855万円と、前年同期の約2億4,197万円に対して約1億1,342万円減少しています。法人税等の支払いが前期に比して増加したこと、預け金の戻り額が減ったことが主な減少理由です。

投資活動によるキャッシュ・フローでは、当第1四半期で約2,716万円を投資しています。主な投資の内容としては、ソフトウエアの開発によるものがほとんどです。

財務活動によるキャッシュ・フローでは、当第1四半期で約7,854万円の支出を行っています。主な支出は、期末配当によるものです。

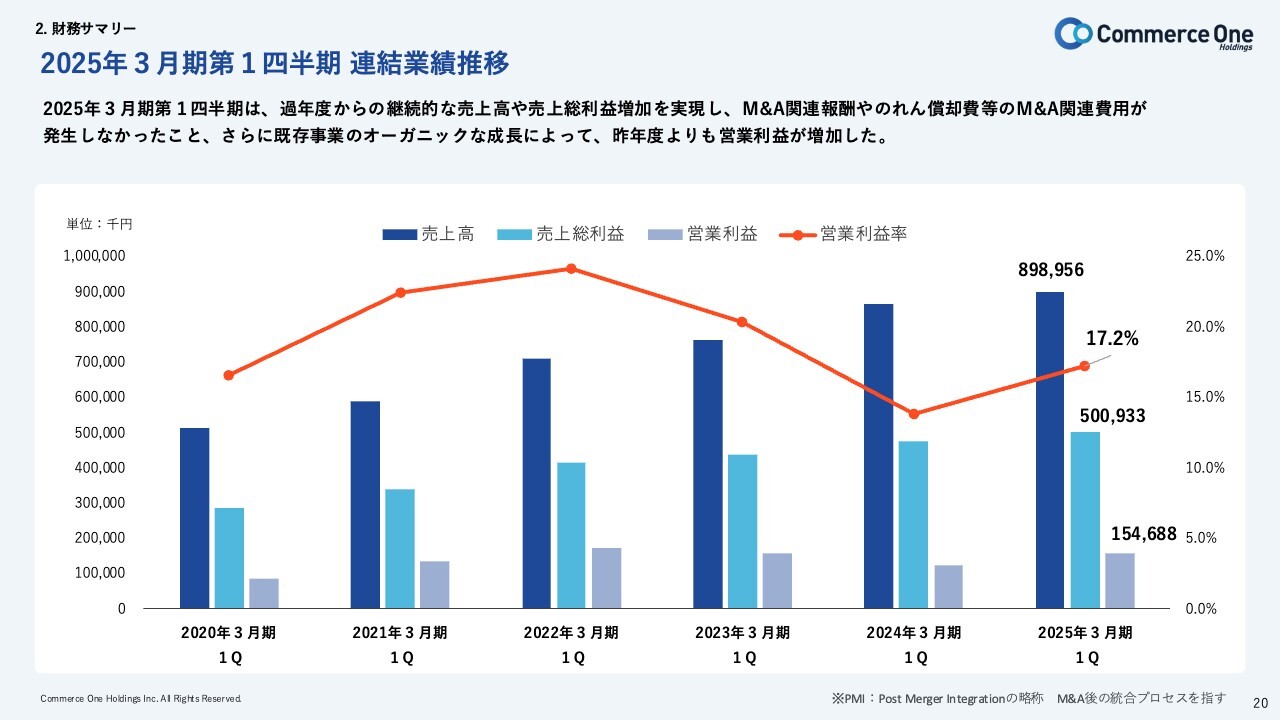

2.財務サマリー 2025年3月期第1四半期 連結業績推移

連結業績の推移です。売上高は継続的に増加しています。要因としては、フューチャーショップの業績が好調に推移していることが挙げられます。利益面においては、前期にあったM&A関連の費用がなくなったことと、フューチャーショップにおいてARPUが増加したことによって、増益しています。

結果として、連結営業利益率は、前年同期比3.4ポイント増の17.2パーセントで着地しています。

2.財務サマリー 財務戦略(中期経営計画)

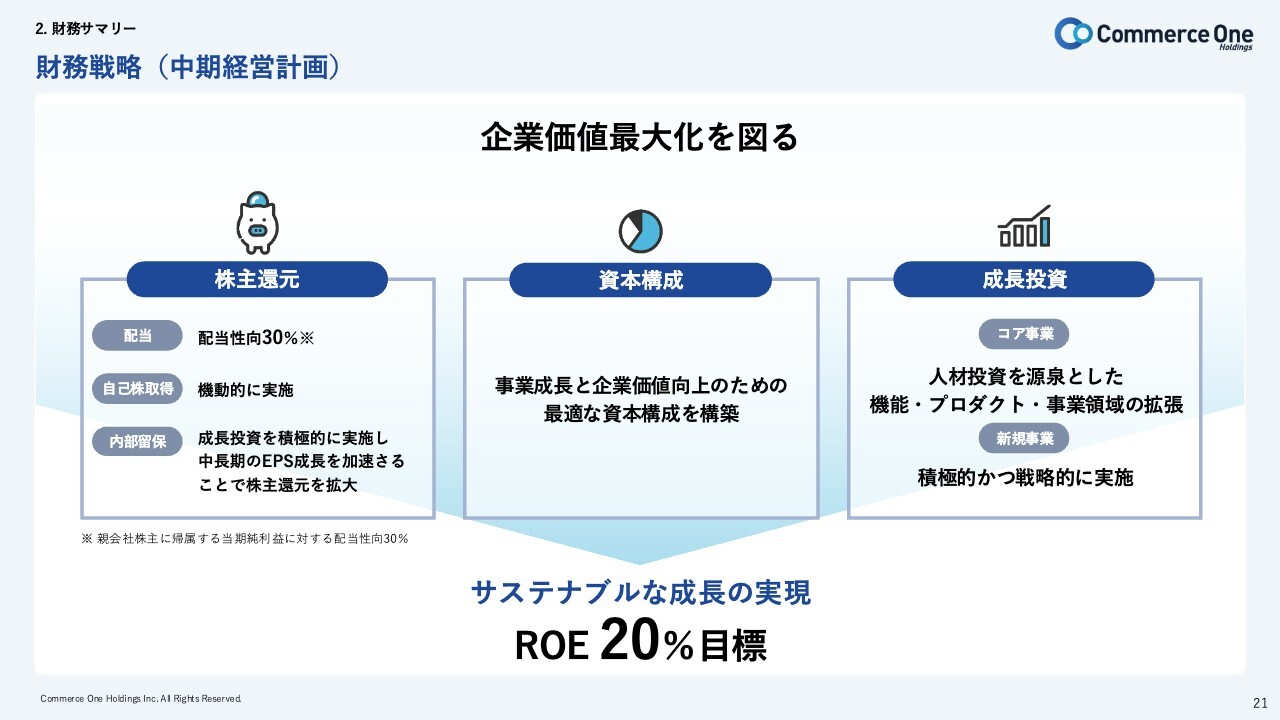

当第1四半期の決算発表を行った際に開示した、自己株式に係る取得事項のご説明の前に、中期経営計画で提示した財務戦略の骨子をご説明します。計画を進める上で、「企業価値最大化を図る」ことが目標になっており、当社グループの目標値は、2027年3月期においてROE20パーセントです。

これを達成するために3つの方針を定めています。1つ目は株主還元です。配当性向30パーセント以上を目標値としています。

さらに、自己株式取得についても機動的に実施していく方針です。また、内部留保された利益、キャッシュについては、積極的に成長投資へ充て、中長期におけるEPSの成長を加速させることで、株主のみなさまへの還元を拡大していこうと考えています。

2つ目は資本構成についてです。事業成長と企業価値の向上のために、最適な資本構成を構築する方針です。

3つ目の成長投資は、コア事業と新規事業とに分けており、人材投資を源泉とした機能・プロダクト・事業領域の拡張をコア事業で投資していきます。新規事業については、積極的かつ戦略的に実施していく方針で、企業価値最大化を図り、ROE20パーセントを目標値に進めていきたいと思っています。

2.財務サマリー 自己株式取得

財務戦略において、機動的な自己株取得を行うことに決定しましたので、内容を説明します。

財務状況や株価水準を総合的に勘案して、当社グループ目線で株価が割安だと考えられるうちは、積極的に自己株式の取得を行っていきたいと考えています。取得に係る事項の内容は記載のとおりです。

3.成長戦略 成長方針

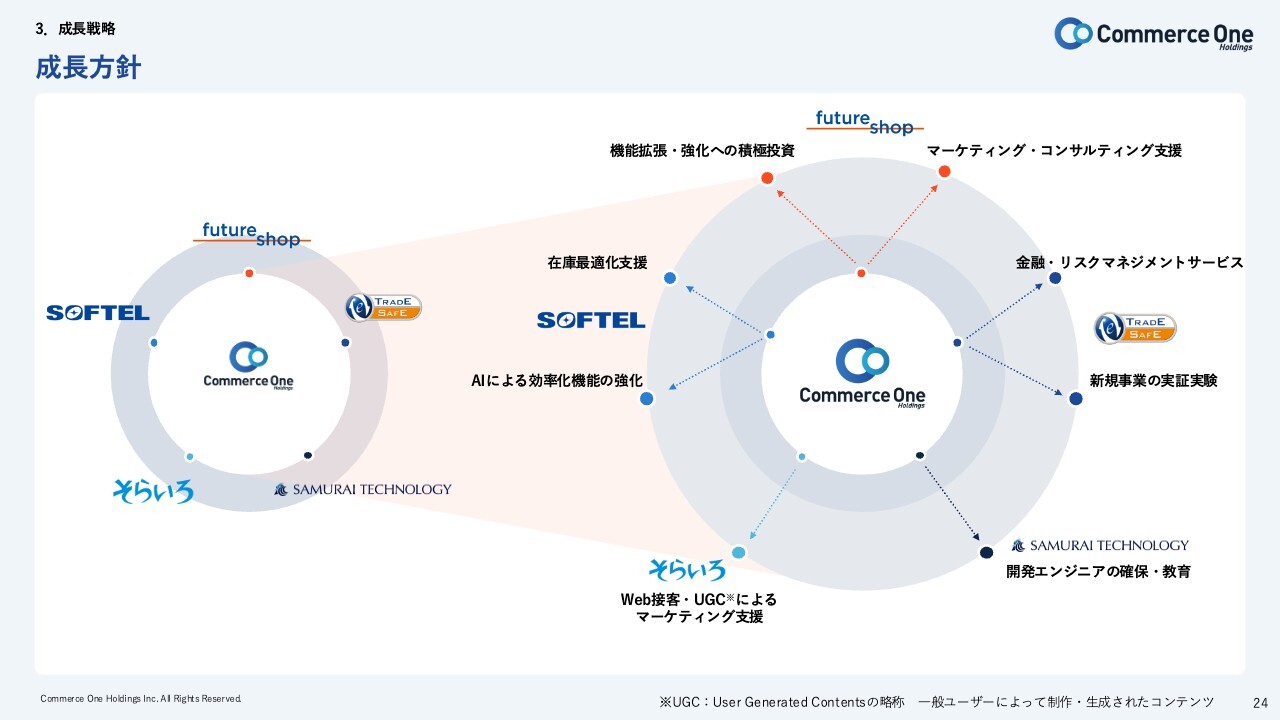

今後の基本的な成長戦略をご説明します。これまでグループ各社がそれぞれのマーケットポジションでしっかりと事業を捉えて、お客さまの信頼を獲得し、力強く成長してきています。

今後は新しく加わった空色やSAMURAI TECHNOLOGYを含め、当社グループ一体となり、新たなサービスを立ち上げていきます。それぞれのサービスを育てながらグループ各社のサービスが点と点でつながり線となり、そして面としてよりシナジーを創出し、市場を押さえて成長していきたいと考えています。

3.成長戦略 中期成長方針

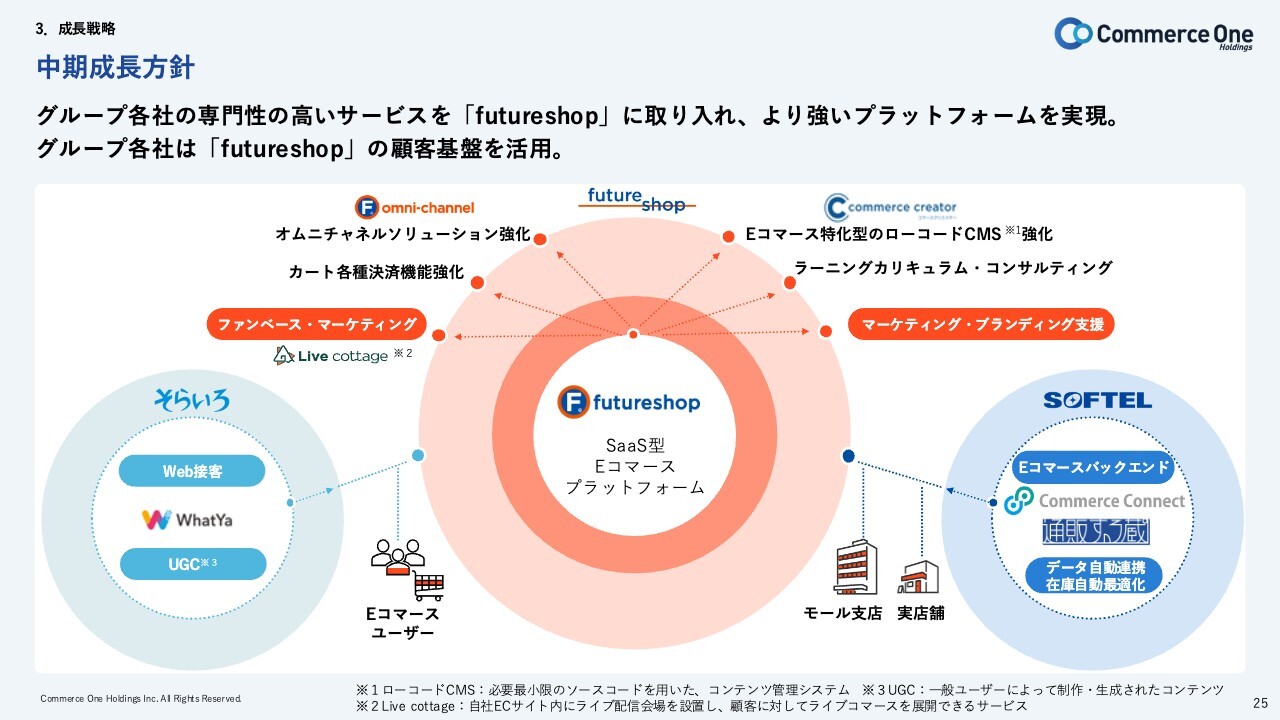

中期の成長方針です。グループ各社の専門性の高いサービスを「futureshop」に取り入れ、より強固なプラットフォームを実現していきたいと考えています。

「futureshop」の顧客基盤を活用してグループ各社でサポートし、強いプロダクトに進化させていこうという方針です。また、新たにグループインした空色や、バックヤードのソフテルが「futureshop」の成長を支えるオプションやツールを提供していくことで、お客さまにとってよりシンプルでわかりやすく、一元的で利便性の高いツールに進化・成長させていくことが基本方針になっています。

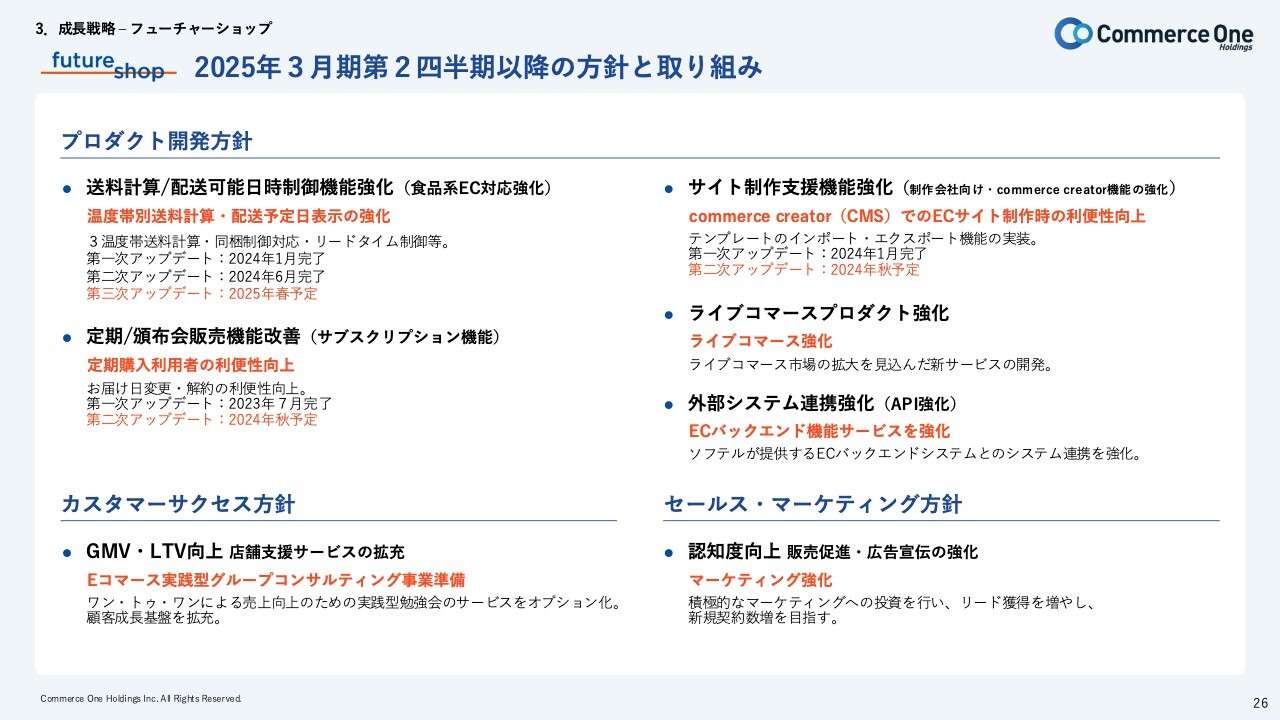

3.成長戦略-フューチャーショップ 2025年3月期第2四半期以降の方針と取り組み

フューチャーショップの第2四半期以降の取り組みの方針は記載のとおりです。

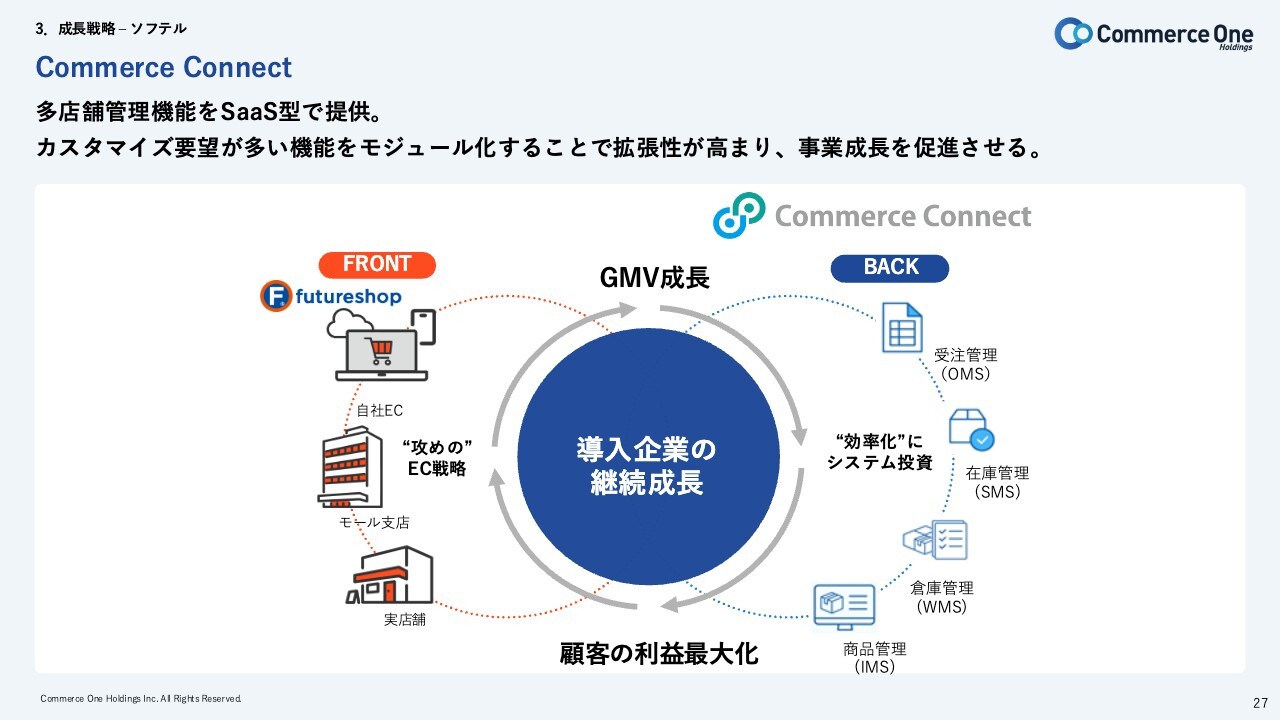

3.成長戦略-ソフテル Commerce Connect

株式会社ソフテルで開発している「Commerce Connect」というSaaS型システムについてご説明します。ソフテルでは受注管理、在庫管理、倉庫管理、商品管理などさまざまなバックエンドソリューションを提供しています。

EC店舗ではバックヤードが効率化されないと、そこで事業が詰まってしまって成長が止まるケースが多く見られます。人手不足などの問題に対してテクノロジーでDXをサポートし、さらにそこに蓄積されたデータを再利用することで、お客さまの利益の最大化に貢献します。

このようなソリューションをさらに進化させていきたいと考えています。

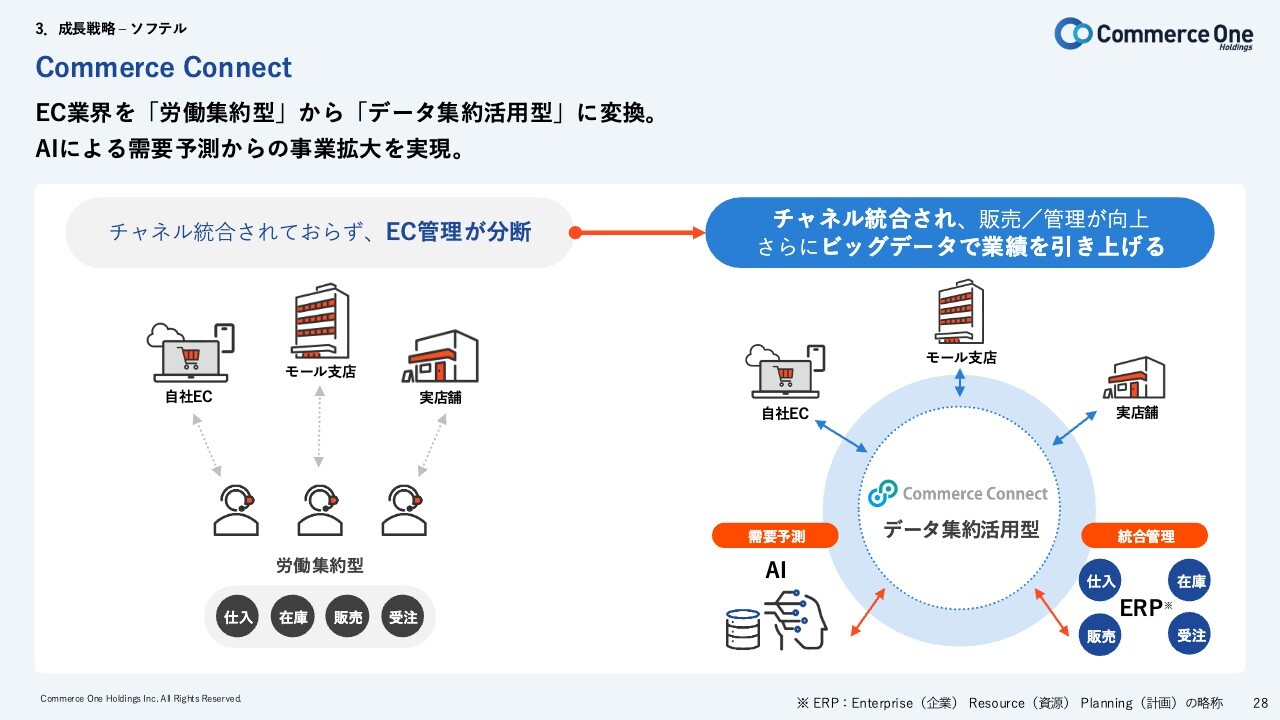

3.成長戦略-ソフテル Commerce Connect

「Commerce Connect」では蓄積したデータを活用することで、EC業界を「労働集約型」から「データ集約活用型」に変化させていきます。AIによる需要予測などを活用し、お客さまのバランスシートのスリム化に貢献します。将来的に在庫過多となり、売れ残りの可能性が出てしまった商品在庫等は、ライブコマースのセールで売り切ることもできるのではないかと考えています。

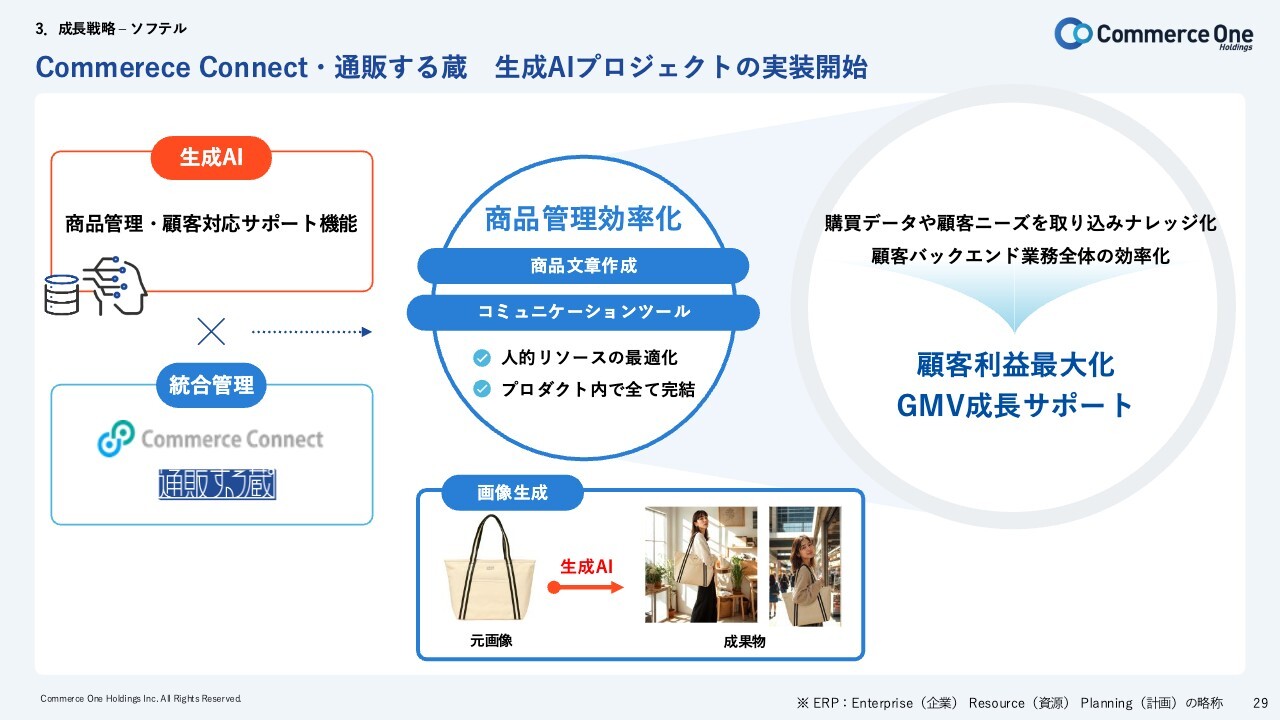

3.成長戦略-ソフテル Commerece Connect・通販する蔵 生成AIプロジェクトの実装開始

「Commerce Connect」「通販する蔵」に乗せている、生成AIプロジェクトについてです。商品管理や、顧客サポートのデータを活用して、プロダクトの商品説明文を自動作成する機能や、顧客クレームに対応したコミュニケーションの支援を行う機能等のPoCを始めています。

また、画像生成機能として、生成AIに商品画像を通すことで、スライドにあるように商品使用イメージ画像を自動生成できる機能のPoCも始めています。

EC事業者のバックエンド業務全体を効率化するツールを、今後も続々と開発していく予定です。

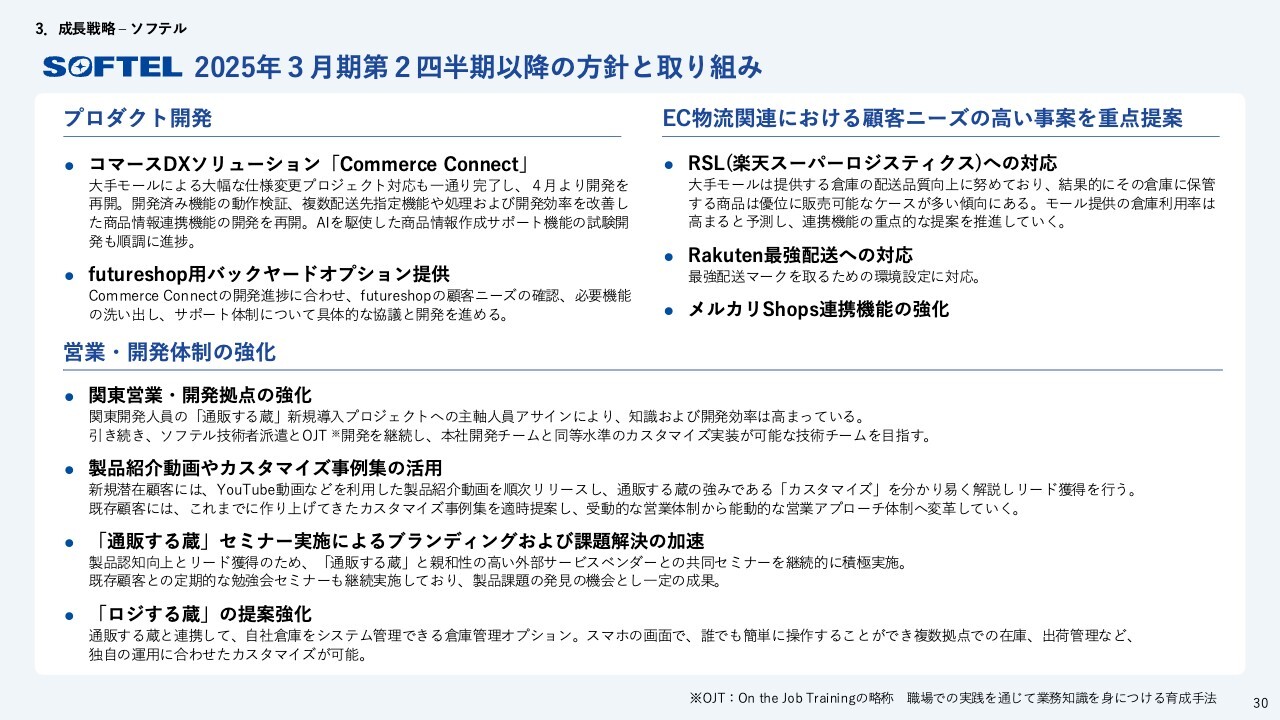

3.成長戦略-ソフテル 2025年3月期第2四半期以降の方針と取り組み

ソフテルでの第2四半期以降の方針と取り組みです。

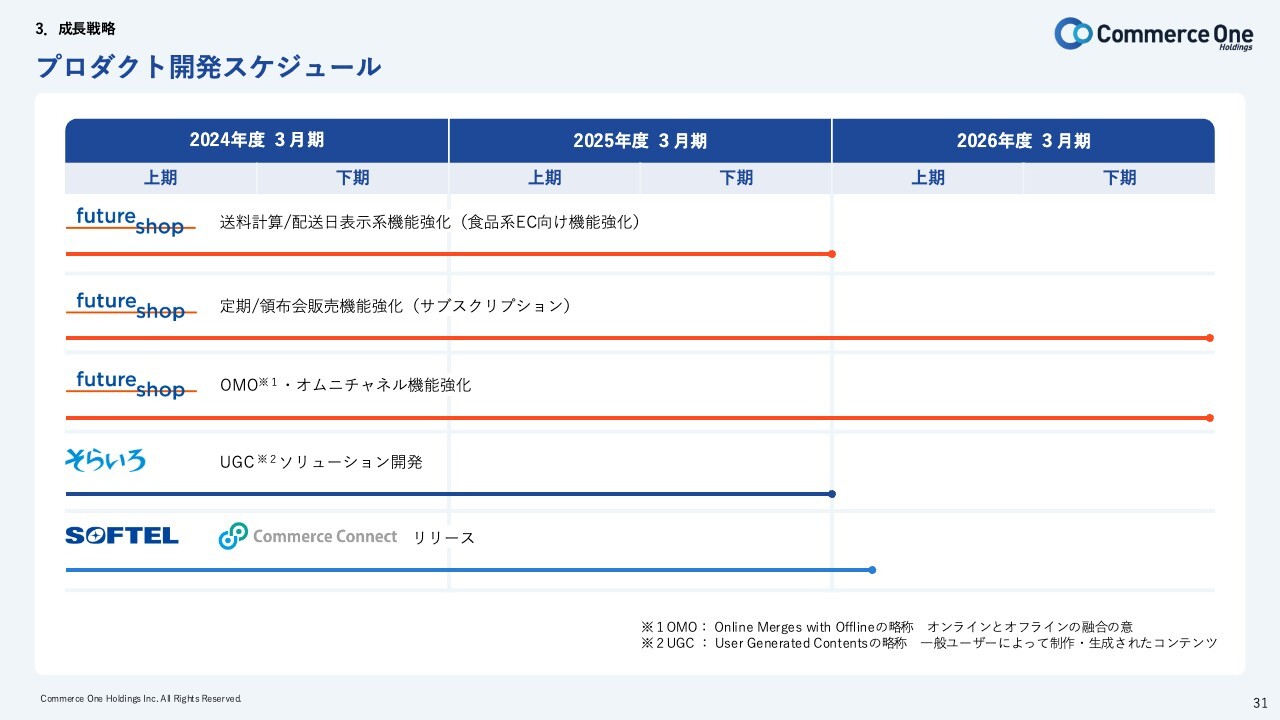

3.成長戦略 プロダクト開発スケジュール

プロダクトの開発スケジュールはスライドに記載のとおりです。

4. ビジネス概要-フューチャーショップ ARPU(Average Revenue Per User)

グループ主要各社のビジネス概要をご説明します。まずは、フューチャーショップのARPUの推移についてです。

2025年3月期第1四半期のARPUは、7万6,984円と、グラフのとおり右肩上がりで順調に推移しています。

4. ビジネス概要-フューチャーショップ GMV推移

GMVの推移です。当第1四半期では509億円と、前年同期比で3.8パーセント増加しています。市場環境としてGMVがなかなか伸びにくい状況にはなっていますが、一時期よりは、緩やかながらもしっかりと成長を積み上げている状況です。

これは、より商流を持ったお客さまが増えていることに加えて、当社グループのサポートとお客さまの努力による成長が要因だと考えています。成長に比例して大きくなる手数料収入も確実に積み上げている状況です。

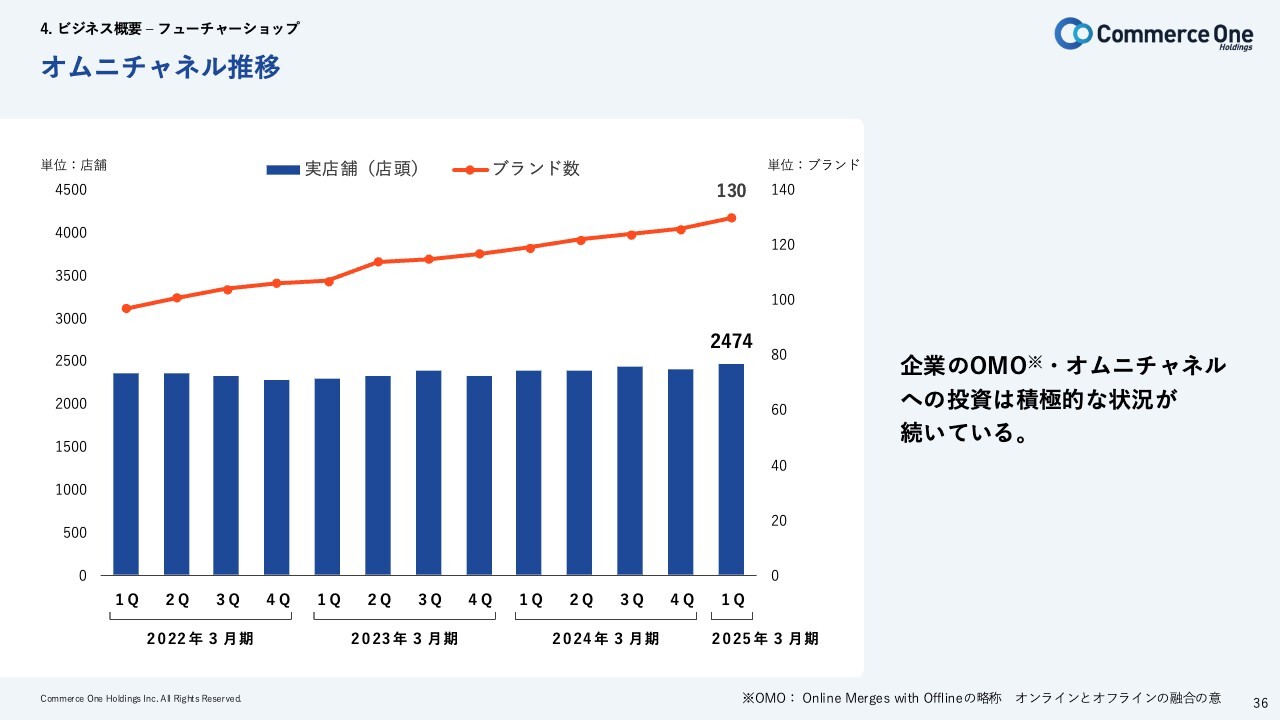

4. ビジネス概要-フューチャーショップ オムニチャネル推移

オムニチャネルの推移です。前期の第1四半期では119ブランドでしたが、当第1四半期では130ブランドと、ゆっくりですが着実に増加している状況です。

OMOの領域については、EC事業者の施策等で重要なテーマになっていますので、ソリューションを提供し順調に拡大させていきたいと考えています。

4. ビジネス概要-フューチャーショップ サービスの特長

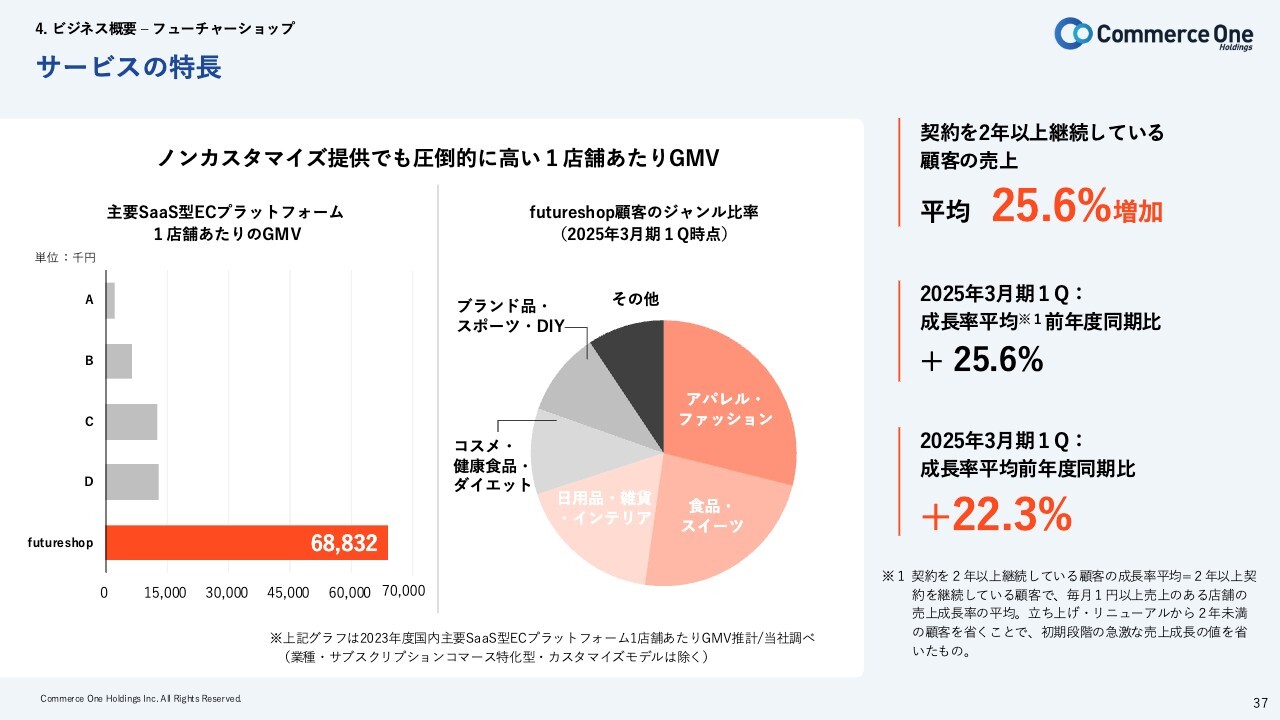

「futureshop」のサービスの特長です。2年以上契約しているお客さまの売上が平均で25.6パーセント成長しています。長く使っているお客さまは、当社グループのサポートによって継続的に成長できているという実績の表れになっています。

お客さまの商材は、アパレル・ファッション、食品・スイーツなどさまざまですが、競合他社のSaaS型のプラットフォームに比べて、1店舗あたりのGMVが高くなっており、「futureshop」を利用することで着実に成長できていると考えています。課金モデルが、月額固定で手数料中心であるため、お客さま目線でROIが向上していくことも大きな特長です。

4. ビジネス概要-フューチャーショップ サービスの特長 – futureshop omni-channelの顧客満足度および認知度

「futureshop」のお客さま満足度および認知度を表にまとめています。

ECサイト構築部門の「Leader」バッジを20期、5年連続で受賞しました。これは、IPS向けIT製品・クラウドサービスのレビューサイト「ITreview」において、顧客満足度・認知度両項目の評価が高い製品であることを示しています。

4. ビジネス概要-フューチャーショップ 経済合理性の高いマルチテナント・ノンカスタマイズのSaaS型ビジネスモデル

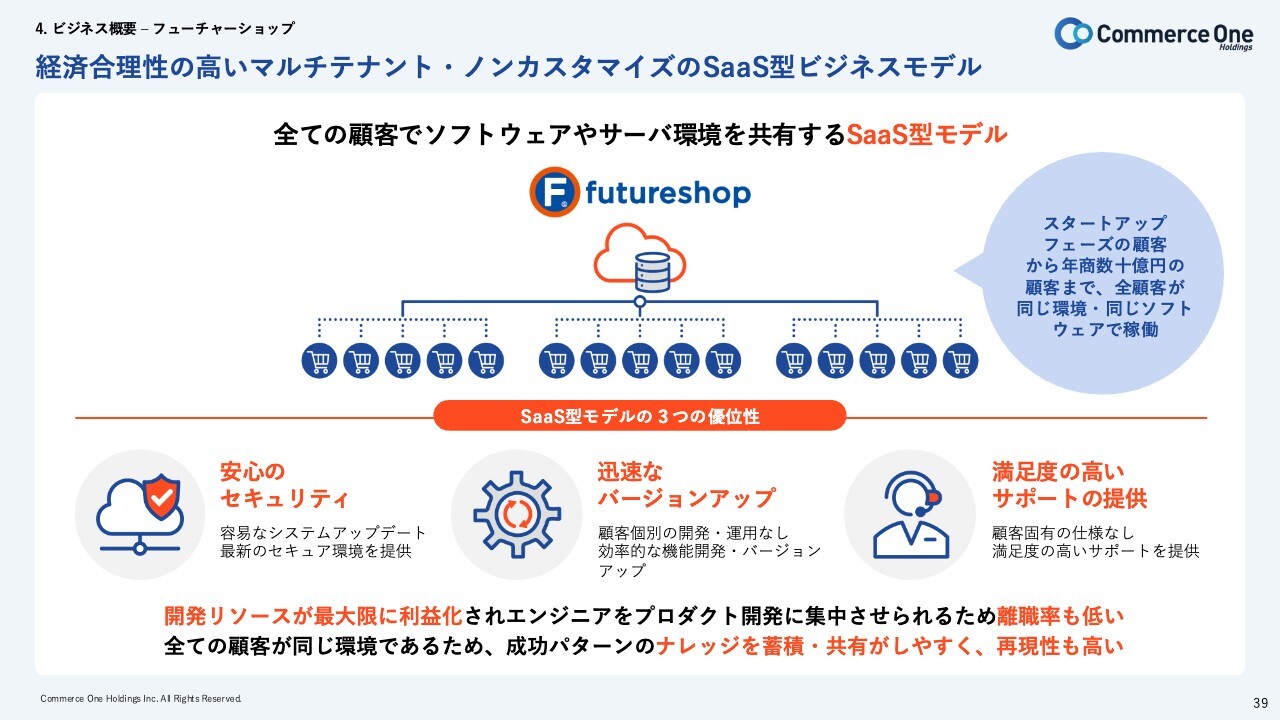

「futureshop」のビジネスモデルについてご説明します。「futureshop」は経済合理性の高い、マルチテナント・ノンカスタマイズのSaaS型ビジネスモデルになっています。

また、すべてのお客さまがソフトウェアやサーバー環境を共有するSaaS型のモデルとなっています。スタートアップフェーズのお客さまから年収数十億円のお客さままで、すべてのお客さまが同じ環境とソフトウェアで稼働しています。このようにサーバー環境を共有するSaaS型のビジネスモデルにより、「futureshop」は3つの優位性を担保しています。

1つ目は安心のセキュリティです。システムアップデートにより最新のセキュア環境を提供しています。

2つ目は迅速なバージョンアップです。お客さま個別の開発・運用がないため、効率的な機能開発とバージョンアップを実現しています。

3つ目は満足度の高いサポートの提供です。お客さま固有の仕様がないことにより、満足度の高いサポートを可能にしています。

結果として、開発リソースを最大限に利益化することが可能になり、エンジニアがプロダクト開発に集中できることで離職率が低くなっています。さらに、すべてのお客さまが同じ環境であるため、成功のパターンやナレッジの蓄積・共有が容易になり、成長の再現性も高くなっています。

4. ビジネス概要-フューチャーショップ サービスの強み

「futureshop」のサービスの強みをご説明します。ノンカスタマイズでありながらも、カスタマイズ性を担保するプロダクトのテクノロジーと拡張性、お客さまの成長を支援するカスタマーサクセスチームを有しています。

スライド左上のテクノロジーに記載している「commerce creator(コマースクリエイター)」は特許取得済みのツールです。ECサイトのデザインカスタマイズ性と更新性を両立する、Eコマース特化型のCMSで、比較的自由にデザインができるツールになっています。

スライド右上の拡張性については、ネットとリアルの販売チャネルを融合するオムニチャネルにより、実店舗とECの顧客データを統合することで、会員ステージ機能やポイント共通化の仕組みをフル活用し、店舗でもECでも消費者のファン化に向けた施策を展開することが可能となっています。

そして一番の強みが、スライド右下のカスタマーサクセスチームです。お客さまを成長させるためのアカデミーカリキュラムの運営や、日々の電話・メールサポート、コンサルティングなどを手厚く行っています。

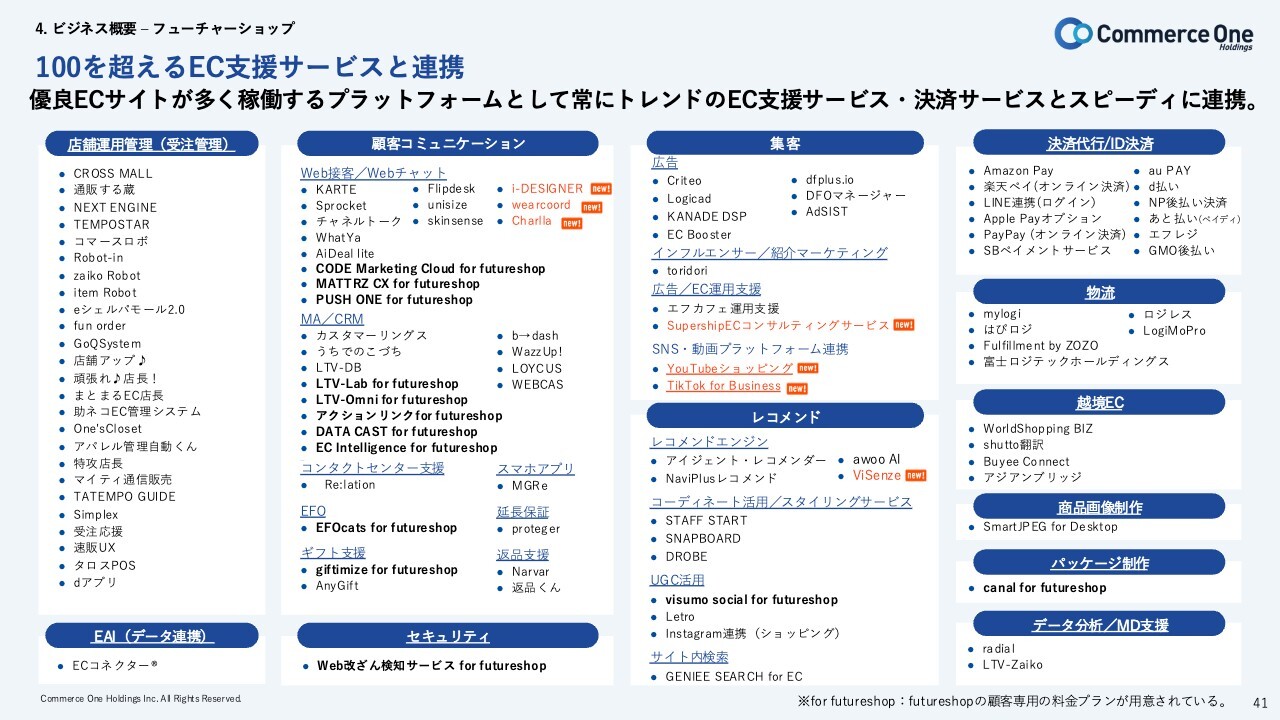

4. ビジネス概要-フューチャーショップ 100を超えるEC支援サービスと連携

現在「futureshop」が連携しているEC支援サービスの一覧です。優良ECサイトが多数稼働するプラットフォームとして、常にトレンドのEC支援サービスや決済サービスとスピーディな連携が可能となっています。

4. ビジネス概要-フューチャーショップ 2025年3月期第1四半期のカスタマーサクセス活動

カスタマーサクセス活動です。アカデミー講座カリキュラム・セミナー、およびOne to One相談をオンラインで開催しています。リテラシーと成長力が高いお客さまが多いため、カスタマーサクセス活動が1店舗あたりのGMV向上に効果的に作用し、ARPUの向上にもつながっていると考えています。

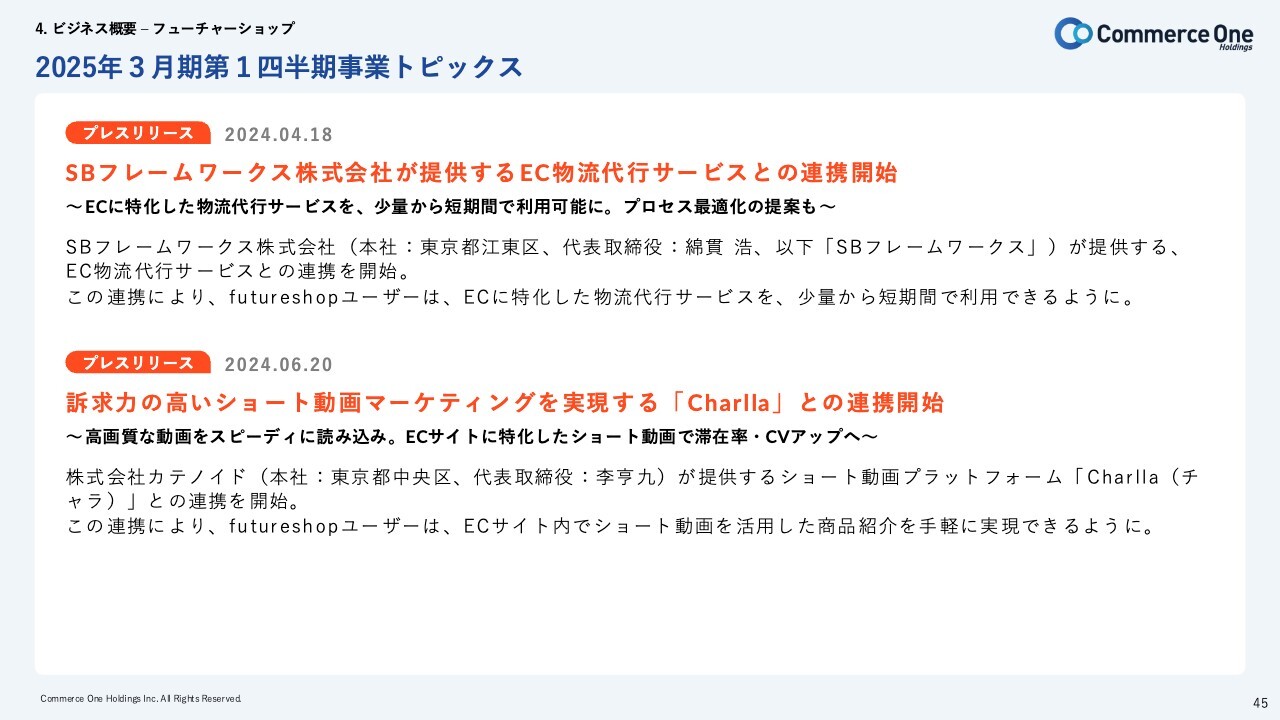

4. ビジネス概要-フューチャーショップ 2025年3月期第1四半期事業トピックス

当第1四半期のトピックスについてご説明します。ViSenze(ヴィセンズ)社が提供するAIレコメンド・画像検索サービスとの連携を開始しています。

4. ビジネス概要-フューチャーショップ 2025年3月期第1四半期事業トピックス

LINEヤフーのマーケティングソリューションの導入・支援などで、各領域に特化したパートナー認定の仕組み「LINEヤフーPartner Program」において、認定を獲得したというリリースです。

4. ビジネス概要-フューチャーショップ 2025年3月期第1四半期事業トピックス

その他、物流関係や動画のマーケティングなど、いろいろなものとの連携を強化しています。

4. ビジネス概要-フューチャーショップ フューチャーショップと空色のシナジー

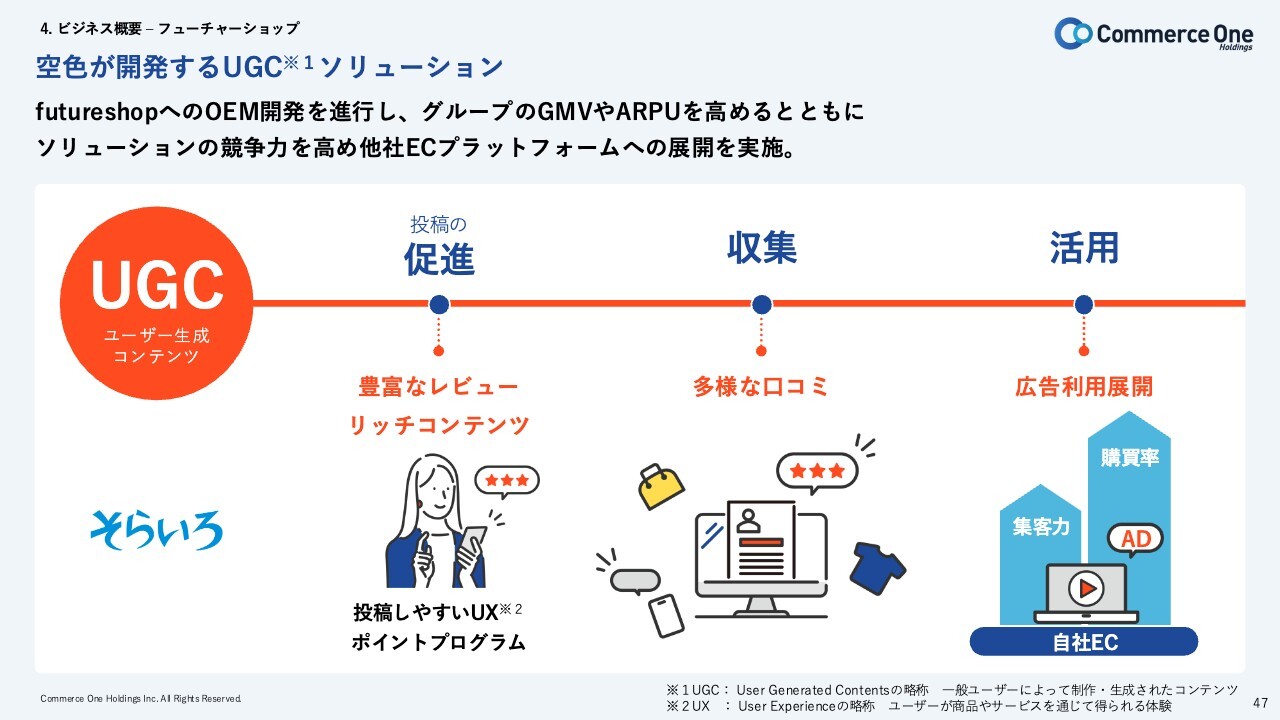

フューチャーショップとグループ会社の空色が開発しているUGCツールについてご説明します。

フューチャーショップと空色は、今まで蓄積してきたデータとノウハウを利用して、UGCと言われるコンテンツ領域のソリューションとして新しいプロダクトの開発を進めており、まずは「futureshop」への提供に向けて準備を進めています。

フューチャーショップでは、今期よりお客さまの広告運用代行サービスを開始し、収益が着実に拡大しています。プラットフォームに蓄積したデータを分析し、サイト内の改善コンサルと広告運用代行サポートを利用していただくことでUI/UXの改善を図り、コンバージョンレートを向上させて収益を最大化させていきます。

今後、「futureshop」にUGCツールを実装することで、マルチチャネルプラットフォームとして、フューチャーショップを中心にグループシナジーを創出し、お客さまの成長を支援していきたいと考えています。

4. ビジネス概要-フューチャーショップ 空色が開発するUGCソリューション

空色が開発するUGCソリューションについて、もう少しご説明します。フューチャーショップのグループシナジーの観点では、「futureshop」のニーズを汲み上げつつ、開発に活かしていきたいと考えています。

マーケットにマッチするUGCツールをリリースして、今後の成長につなげていけるのではないかと考えています。

UGCはソーシャル領域に近いツールで、近年SNSが90パーセント以上定着してきたというデータもあります。特にZ世代を中心に、瞬時に判断して購買につながる行動をとるようなユーザーに支持されるツールを提供していきたいと考えています。店舗のファンを増やし、利便性を高めていくツールとして、シナジーを創出しながら、積極的に販売していく方針です。

ソーシャル領域については、海外を含めまだ成長はしていますが、ライブコマースもソーシャルの一部であり、そのようなツールもソーシャルコマースの領域だと考えています。

ソーシャルコマースのメリットは、ECサイトへの誘導がシンプルになること、ユーザーの距離が近くなることにあります。SNSコンテンツ作成の領域は、空色が効率的かつシンプルに作成できるツールを担うかたちになっていくと考えています。

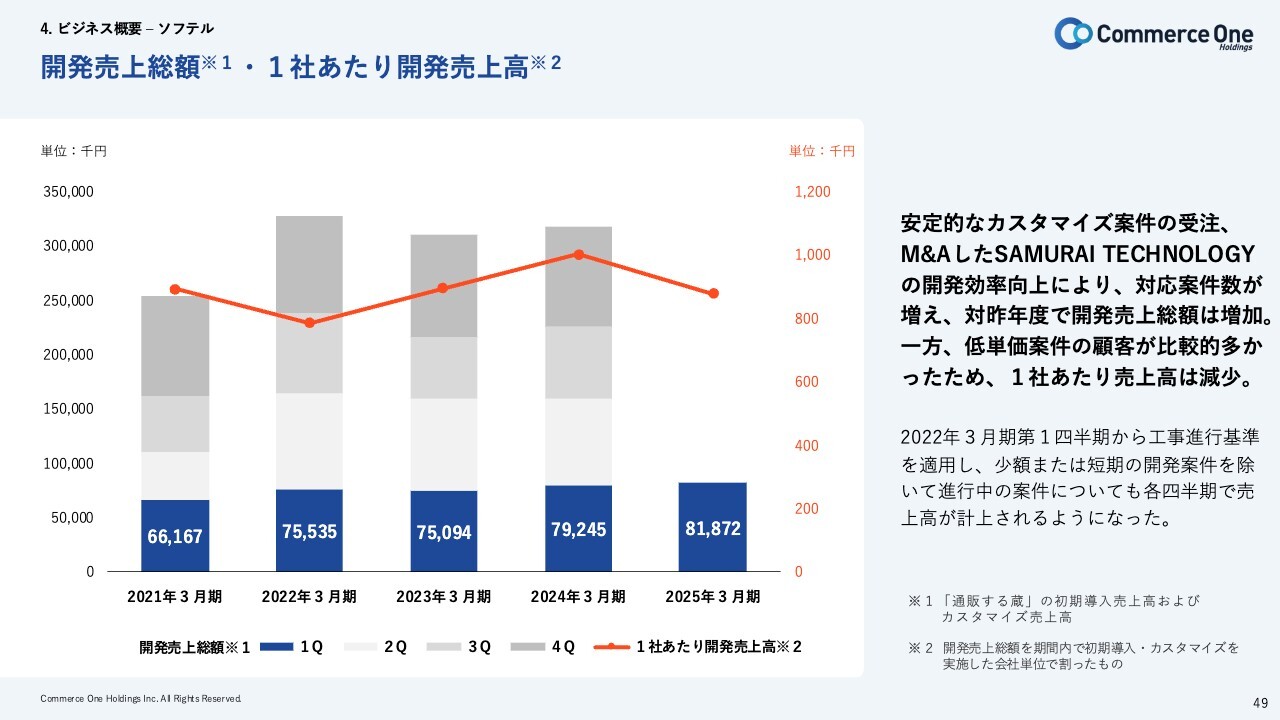

4. ビジネス概要-ソフテル 開発売上総額 ・1社あたり開発売上高

ソフテルのビジネス概要についてご説明します。開発売上高は順調に積み上がってきています。一昨年M&AしたSAMURAI TECHNOLOGYの開発効率が向上したことにより、案件の対応数が増えています。一方で、当第1四半期においては、前期よりも単価が低い案件が増えたことが要因で、1社あたりの開発売上高自体は減少しています。

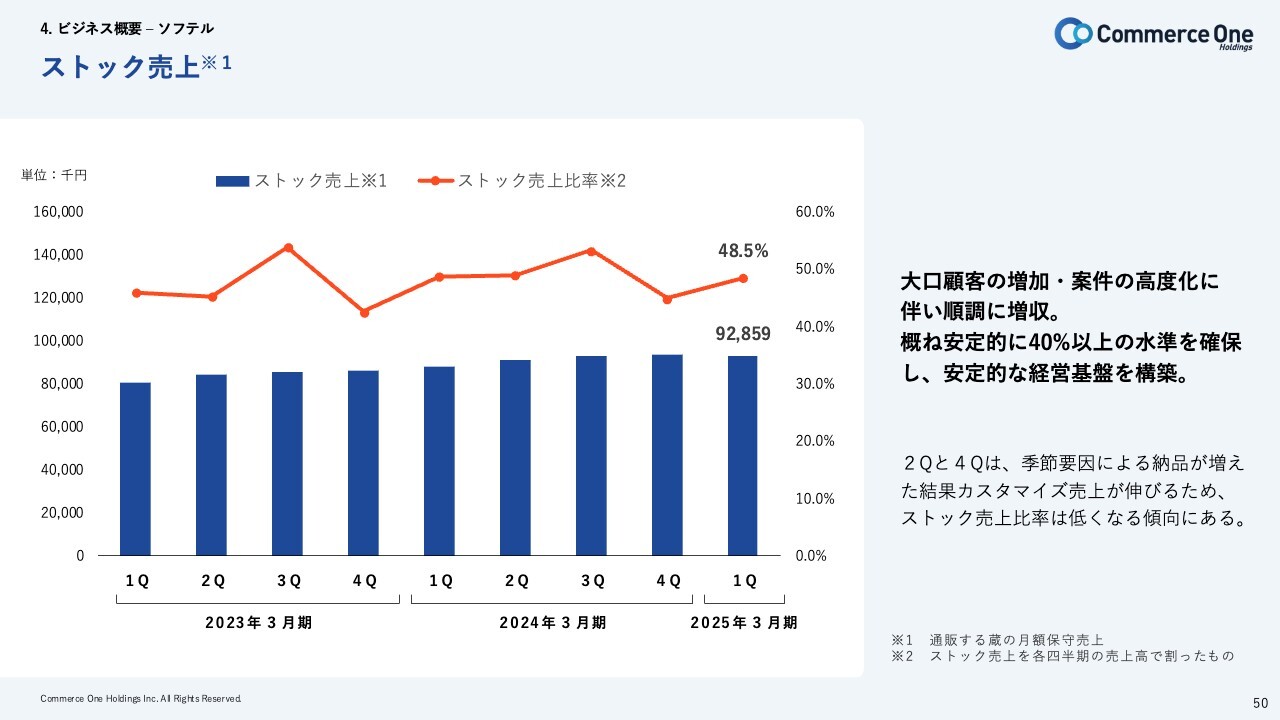

4. ビジネス概要-ソフテル ストック売上

ストック売上高についてご説明します。ストック売上高は、カスタマイズしたソリューション「通販する蔵」の保守費用と定義しています。スライドの棒グラフは、2023年の3月期から四半期ごとにストック売上を並べたもので、こちらも徐々にではありますが、右肩上がりになっています。

折れ線グラフで示しているストック売上比率は、おおむね安定的に40パーセントを超える水準で確保できている状況です。

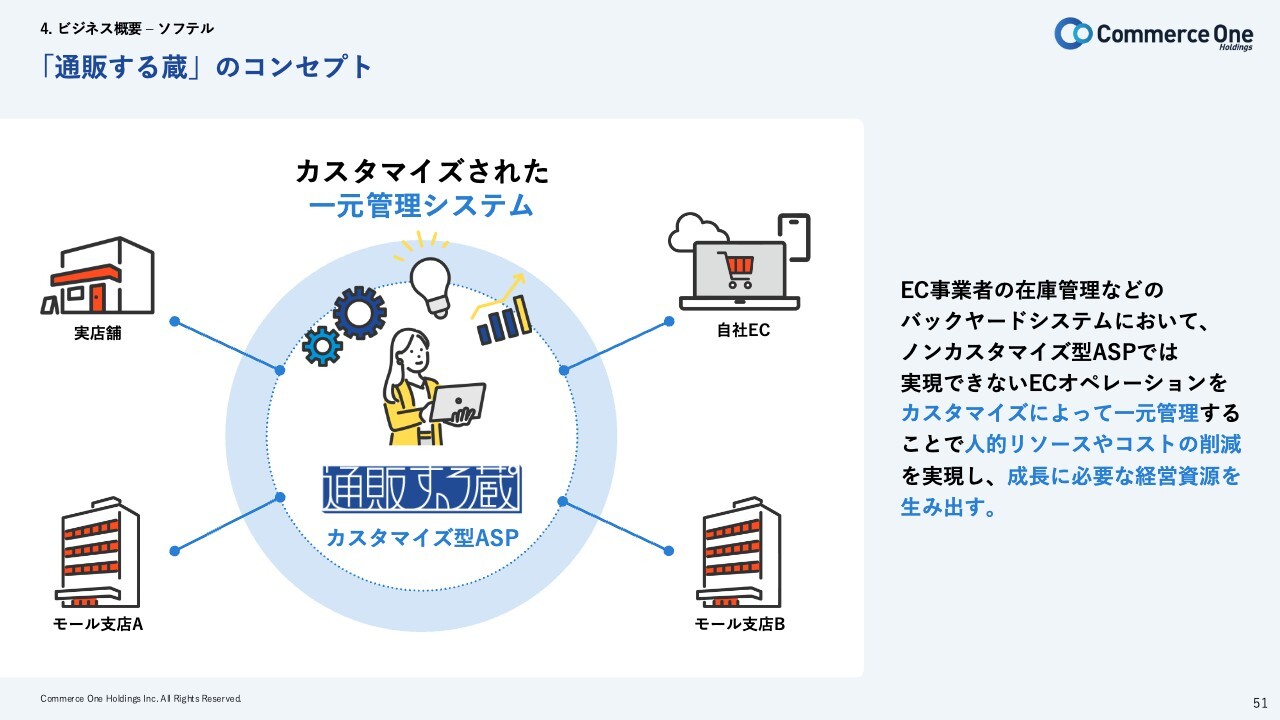

4. ビジネス概要-ソフテル 「通販する蔵」のコンセプト

スライドの図は、ソフテルが主要プロダクトとして販売している「通販する蔵」のコンセプトを示したものです。「通販する蔵」は、お客さまの在庫管理やバックヤードを支援するシステムになっています。

ノンカスタマイズのASPでは実現できない多店舗の管理を、カスタマイズによって一元管理することで、人的リソースやコスト削減を実現し、お客さまの成長に必要な経営資源を生み出すことを目指しています。

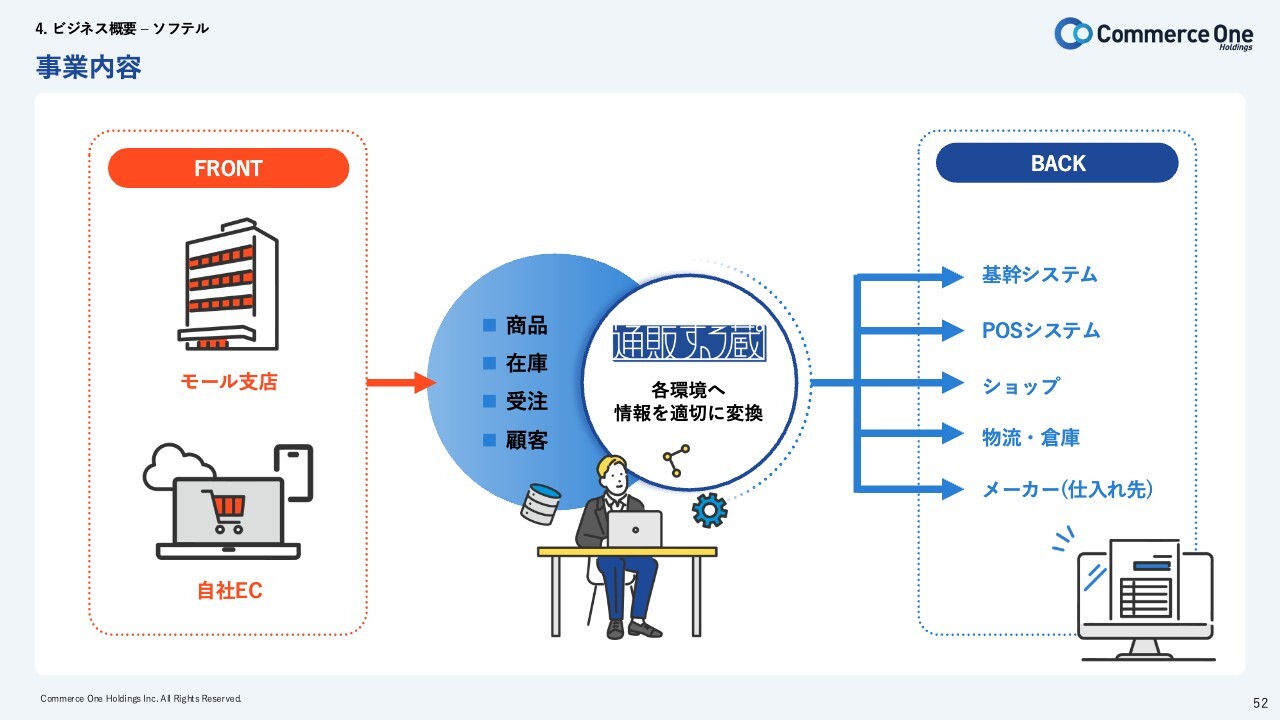

4. ビジネス概要-ソフテル 事業内容

ソフテルの事業内容についてご説明します。「通販する蔵」を中心に、「Amazon」や「楽天市場」など、モール支店、自社EC等にある商品・在庫・受注・顧客などのフロント側のデータを、基幹システム、POSシステム、ショップ、物流・倉庫、メーカーなどの、バックヤード側へ情報を適切に変換して提供しています。

フロントによるモール支店等の多店舗展開によって大きくなったデータを、効率的に基幹システムやPOSシステムに接続することで、バックヤード業務での効率化を図っています。

お客さまの事業状況に応じた高いカスタマイズ性と豊富な実績で、国内大手・中堅企業を中心に、収益性の向上を目的とした事業展開をしています。

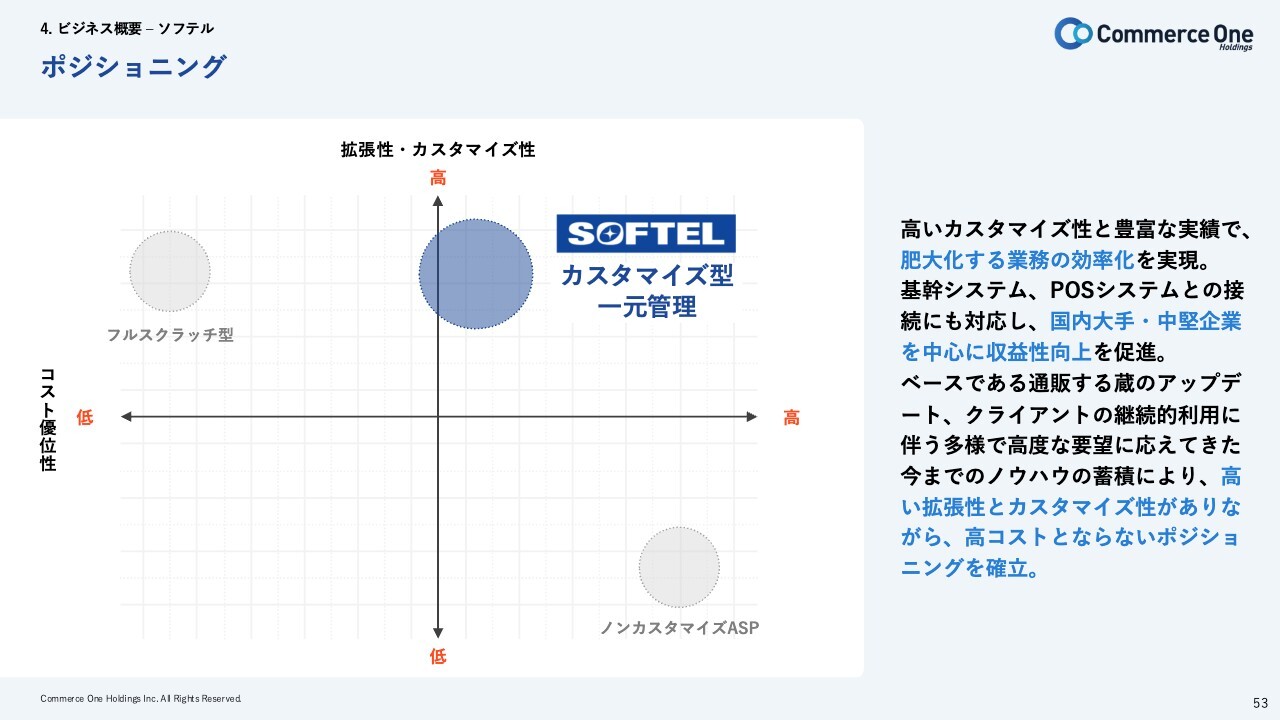

4. ビジネス概要-ソフテル ポジショニング

スライドは、ソフテルのポジショニングを示しています。横軸がコスト優位性で、右にいくほど高くなります。縦軸が拡張性・カスタマイズ性で、上に行くほど高くなります。

コスト優位性が高いものとして「ノンカスタマイズASP」、カスタマイズ性・拡張性が高いものとして「フルスクラッチ型」があり、それぞれのメリットとデメリットが明瞭になっています。

ソフテルにおいては、「カスタマイズ型一元管理」でコスト優位性を担保しながら、カスタマイズ性も高めていくことを目指しています。

カスタマイズのベースである「通販する蔵」のアップデートと、お客さまの継続的利用を伴う多岐にわたる高度な要望に応えてきたこれまでのノウハウの蓄積によって、高い拡張性とカスタマイズ性を担保しながら、高コストにならないポジショニングを確立していると言えると思います。

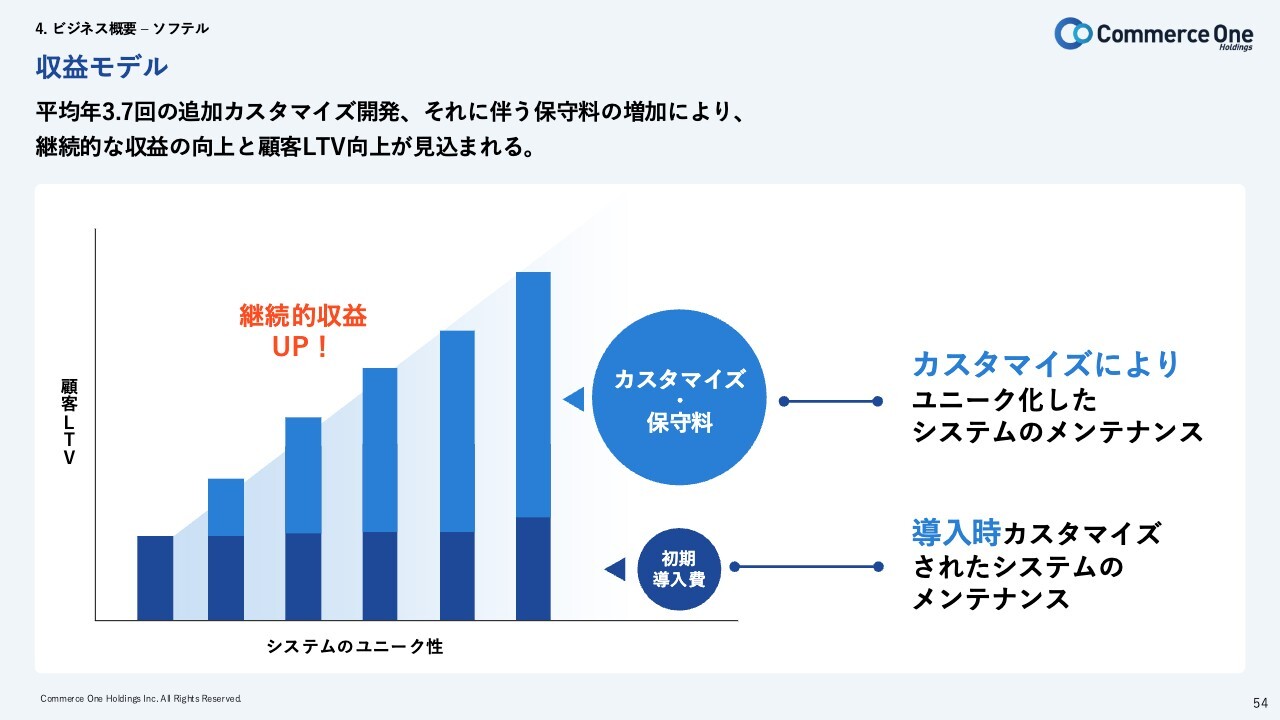

4. ビジネス概要-ソフテル 収益モデル

スライドは、ソフテルの収益モデルを示しています。棒グラフの下部が、導入時にカスタマイズとして入っている初期導入費用です。それに加えてカスタマイズと保守料が主な収益源になっています。

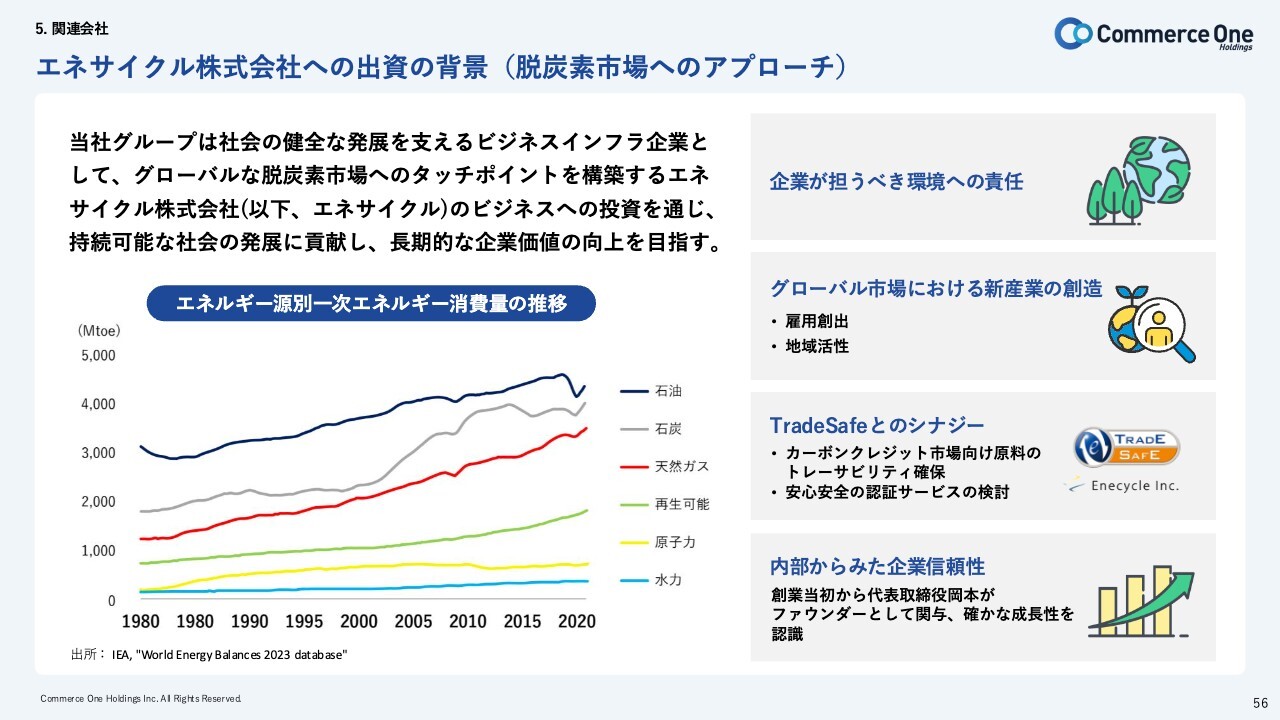

5.関連会社 エネサイクル株式会社への出資の背景(脱炭素市場へのアプローチ)

持分法適用会社になったエネサイクルについてご説明します。当社グループの基本的な考え方は、社会の課題をビジネスで解決していくことで収益を得て成長していくところにあります。

この考えのもと、国内EC市場の業者に対して、安心・安全に関する課題を解決するTradeSafeの「トラストマーク」と、各地で良い商品を取り扱っている中堅・中小企業のみなさまが全国へ商圏を拡大し、成長するためのECプラットフォームとして「futureshop」を提供してきました。

そして現在、社会の大きな課題である脱炭素をテーマとした具体的なソリューションを提供するエネサイクルという会社に投資することで、全世界に広がる脱炭素市場へアプローチし、そして持続可能な社会の発展にも貢献したいと考えています。

また、この投資によって、当社グループも企業価値の向上を目指すことができると考えています。具体的には、投資収益に加えて、これから2030年に向けて成長が期待されるカーボンクレジット市場に対するサービスや、現状の認証制度などにもTradeSafeとのシナジーを出していけると考えています。

また、当社代表は、エネサイクルのファウンダーとして創業当初から見守ってきました。その中で、市場の可能性や確かな成長を感じていることから、持続可能な社会に貢献するための投資でもあるという側面があります。

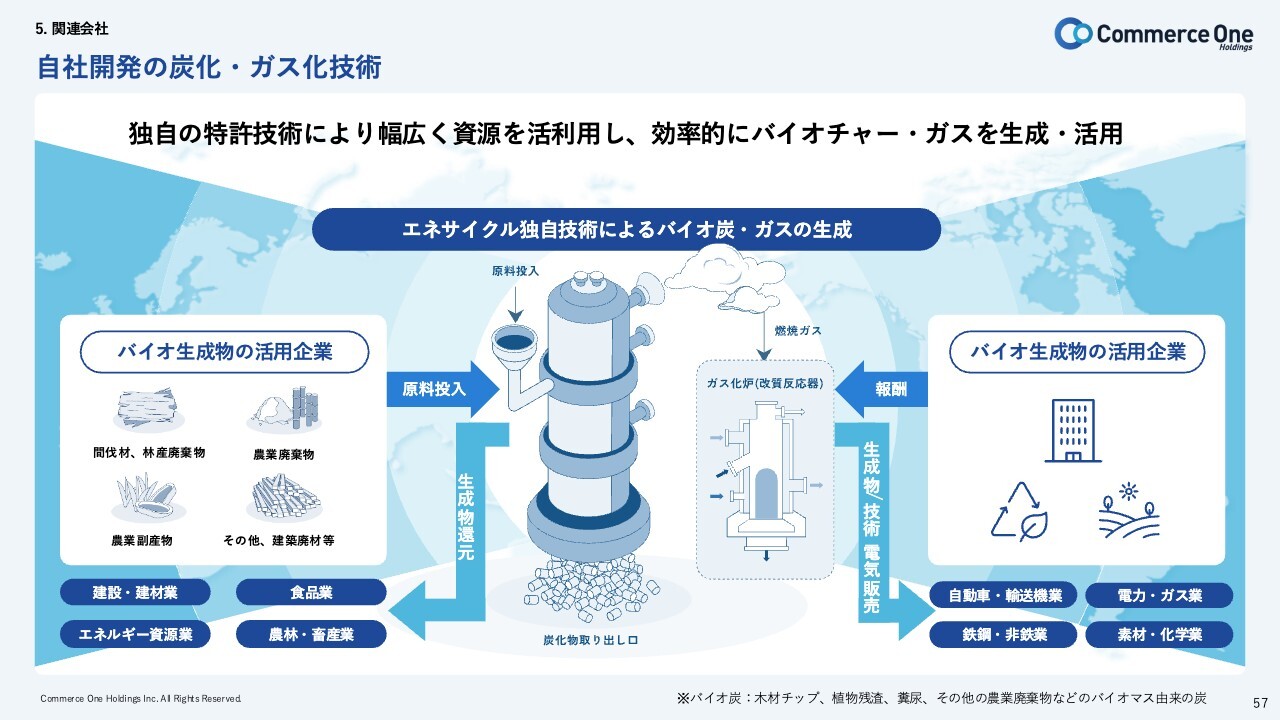

5. 関連会社 自社開発の炭化・ガス化技術

エネサイクルの独自技術についてご説明します。エネサイクルは、廃棄植物などのバイオマス資源の炭化やガス化技術を独自に開発しており、特許を保有しています。

スライド左に記載があるような間伐材、農業廃棄物、農業副産物、建築廃材等、いわゆる燃やすことのできる廃棄物を使って、バイオマス資源を次世代エネルギーに変換し、さまざまな脱炭素ソリューションを提供することができる企業です。

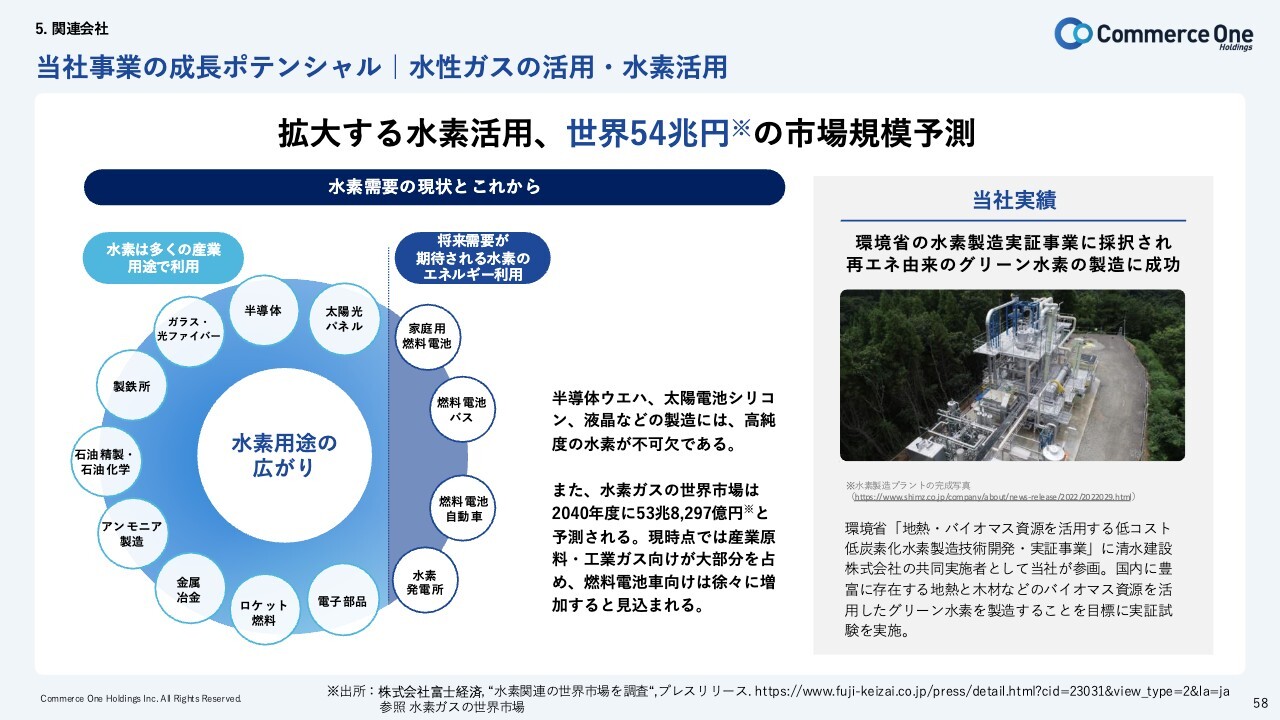

5. 関連会社 当社事業の成長ポテンシャル|水性ガスの活用・水素活用

スライドに記載のとおり、環境省の実証事業でも採択されており、新たな水素製法の開発をしています。現在、エネルギー分野で世界をリードする大手企業や各業界大手企業とのプロジェクトが進行しています。世界にある推定25億トン/年の廃棄バイオマス資源を、脱炭素エネルギーに変換する事業を展開しています。

全世界にエネルギー需要があり、ビジネスとして拡張性がある市場です。日本国内でも、2023年5月にGX推進法が成立し、大きな予算が確保されようとしています。

今後、カーボンクレジット等も、脱炭素によってグローバルな話になっていきます。廃棄植物は、発展途上国や僻地にも多くあります。それらのエリアと協業し、ビジネスを持ち込むことにより、地域活性化や雇用創出にも取り組んでいきたいと思っています。世界的に大きな課題である貧困撲滅にも、少しでも貢献できると考えています。

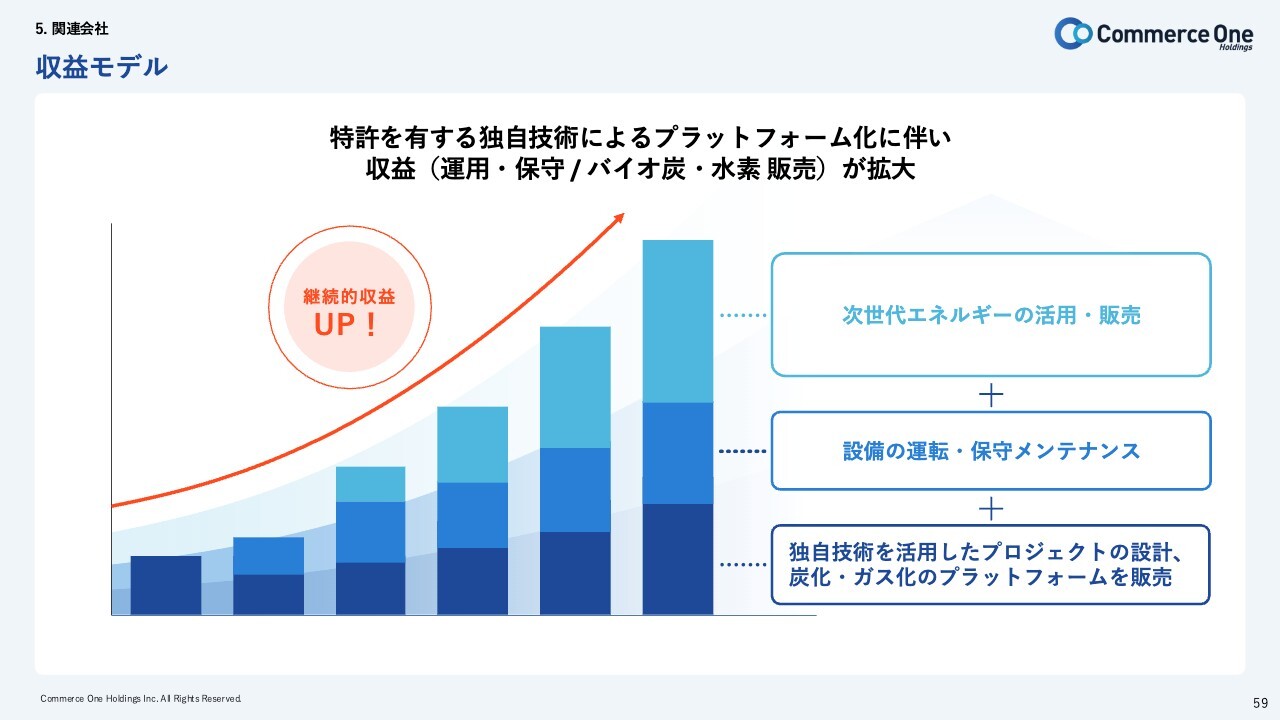

5. 関連会社 収益モデル

エネサイクルの収益モデルです。3段階になっており、1つ目が、独自技術を活用したプロジェクトの設計、炭化・ガス化のプラットフォームを販売することです。2つ目が、販売したプラットフォーム設備の運転・保守メンテナンスで報酬を得ることです。3つ目が次世代エネルギーの活用・販売です。これらが融合することによって収益が拡大していく計画です。

質疑応答:エネサイクルの投資損失の内容について

質問者:エネサイクルの投資損失の内容について教えてください。

清水:9パーセント未満の持分ではありますが、一部投資関係の契約があり、当1Qは全額の損失取り込みをしています。

ただし、当1Qは計画上も想定内で、案件自体は順調に進んでいます。売上は進行基準売上になる見込みで、進捗につれて利益が計上されるため、年度で見た場合は、通期予算レベルに着地すると見込んでいます。

質疑応答:当期予算で経常利益減少となっている理由について

質問者:当期予算で経常利益減少となっている理由について教えてください。

清水:当1Q時点では営業利益までは順調に積上げできているので、持分法適用関連会社であるエネサイクルの影響が大きくあります。

通期でみた場合は、当初予算を達成するレベルまで利益が取り込めると想定しているため、3Q以降で経常利益も回復していく見込みです。

質疑応答:中期経営計画の達成に向けて、現時点での主な施策について

質問者:中期経営計画の達成に向けて、現時点での主な施策について教えてください。

清水:「Commerce Connect」というバックオフィス側のツール開発があります。昨年は、ソフテルが楽天市場関連の対応等で開発リソースを思うように割くことができませんでした。

当期は、予算をしっかり確保しながら、リソースを割いて対応する予定です。SaaSでバックヤードを持っている強みをしっかり成長させて、中期経営計画をしっかり達成したいと考えています。

今回の決算説明資料の説明は以上です。ありがとうございました。

この銘柄の最新ニュース

コマースワンのニュース一覧- フューチャーショップ、ECサイトの「買われない理由」を可視化するECコンサルティングサービス「Commerce INSIGHT.」との連携開始 2026/02/26

- コマースOneHD、業容拡大に伴う費用増加も、ARPU上昇とGMVの堅調推移で収益モデル強化 2026/02/20

- フューチャーショップ、CVR改善サービス「ResolVoost」との連携を開始 2026/02/19

- 2026年3月期 第3四半期決算説明資料 2026/02/13

- コマースワン、4-12月期(3Q累計)経常が18%増益で着地・10-12月期は9%減益 2026/02/13

マーケットニュース

- 来週の株式相場に向けて=脱「半導体」相場は続くか、春はTOPIX優勢も (02/27)

- 東京株式(大引け)=96円高と4日続伸、幅広く買われ連日の最高値更新 (02/27)

- ダウ平均は大幅安、マグニフィセントセブンも売り目立つ=米国株序盤 (02/28)

- NY各市場 0時台 ダウ平均は679ドル安 ナスダックもマイナス圏での推移 (02/28)

おすすめ条件でスクリーニング

コマースOneホールディングスの取引履歴を振り返りませんか?

コマースOneホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。