【QAあり】リックソフト、Atlassianライセンス売上は過去最高を記録 クラウド版・オンプレミス版共に前期比2倍に伸長

目次

大貫浩氏(以下、大貫):リックソフト株式会社、代表取締役の大貫です。さっそくとなりますが、決算説明を始めさせていただきます。

本日の目次です。6項目のうち、私からは最初の4項目である、成長ビジョンまでを説明します。残りの2項目は、資料として後ほどご参照いただければと思います。

Mission

新しいミッションとビジョンについてご説明します。当社では事業領域を広げたいと思い、新しいミッションを設定しました。それが「イノベーションを起こしてあらゆる人の可能性を最大化する」になります。具体的にはスライド下部に書かれているように、「新しい働き方を可能にすること」「組織の生産性を飛躍的に向上させること」を目指します。

これまでも私たちはツールにこだわり、お客さまにこのようなことを提供してきました。しかし、どちらかというと下流工程をメインの事業領域にしていたため、今後はより上流工程に取り組んでいきたいと考え、ミッションとビジョンを刷新しました。

Vision

ビジョンについてです。ミッションはかなり遠い目標や方向性などを指し示していますが、ビジョンはその中間地点、つまり見える範囲で私たちが今後お客さまに提供していくことを示しています。それが「繋ぐ 繋がる 創造する」になります。

具体的にはスライド下部の絵に描かれているように、例えば「経営と現場が繋がって迅速な意思決定を創造する」「部門と部門が繋がってスピードと品質を両立する」といったことを実現できる世界を、当社の事業領域としてお客さまに提案、提供していきたいと考えています。

当社の特徴

当社の特徴と強みをご説明します。2点ありますが、1点目は「エンタープライズ・アジャイルを推進し、日本企業のDXに貢献する」です。新しいミッション・ビジョンが設定されましたが、これらは当社の特徴と矛盾のない内容になっていると考えています。

「開発の範囲、経営や営業、マーケティングにアジャイルのような仕事の取り組み方を広めていきたい」という市場の動向を、非常に肌で感じています。また、そのようなことが、実際にDXを推進する上で非常に重要なファクターになっていると私は考えています。

2点目は数値目標になっており、「20パーセントから25パーセントの売上成長を継続し、それとともに、中長期的に高い利益率を生み出す組織を構築する」というものです。この2点によって、株主の期待に応えていこうと思っています。

ご参考:Atlassianの特徴・強み

スライドは当社が事業の柱としているAtlassian社の参考資料です。ご存じでない方に向けて簡単にご説明すると、Atlassian社は本社がシドニーにあるIT企業で、現在、NASDAQでTEAMというティッカーとして上場しています。従業員数は7,000人、顧客数は25万社以上と、非常に存在感が大きくなっており、日本でもその名前が非常に広く知れ渡るようになってきています。

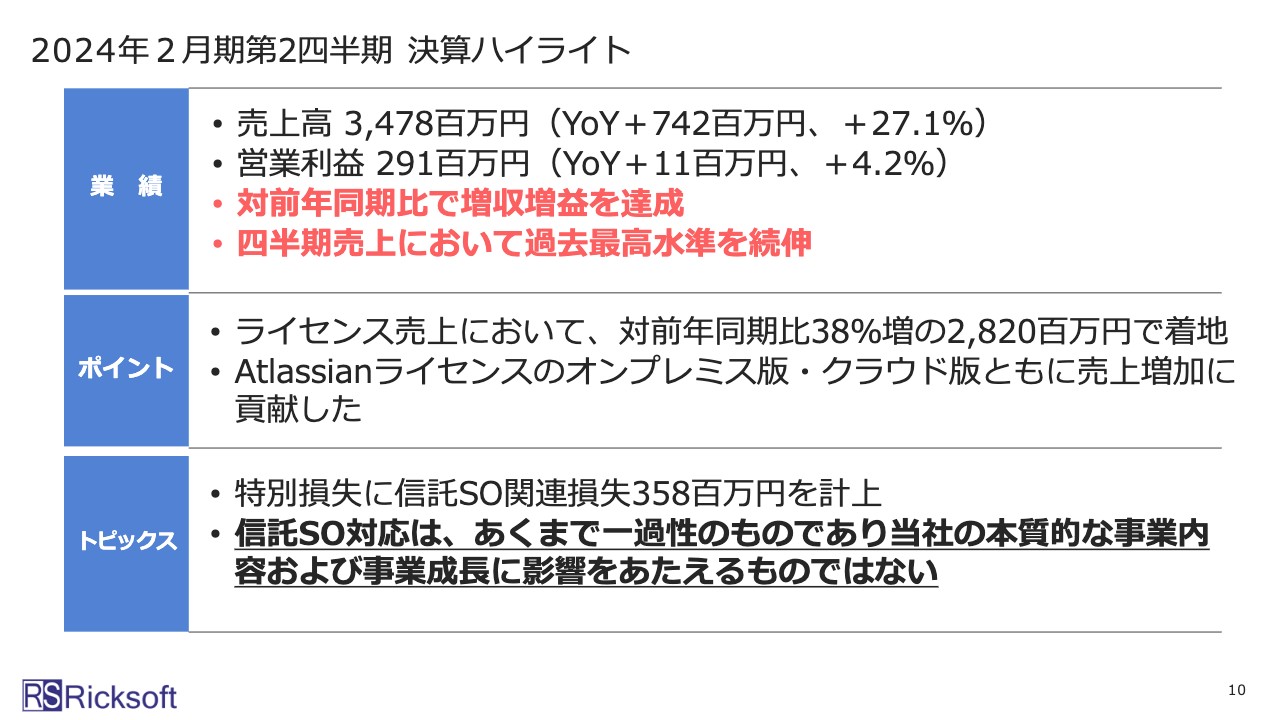

2024年2月期第2四半期 決算ハイライト

2024年2月期第2四半期の決算ハイライトをご説明します。

まずは業績です。売上高は34億7,800万円で、成長率プラス27.1パーセント、営業利益は2億9,100万円で、同じくプラス4.2パーセントで、ともに前年同期比で増収増益となっています。また、四半期の売上では過去最高の数値を達成していますが、そちらは前回からの継続となっています。

売上が好調だったポイントとして、ライセンス売上が前年同期比38パーセント増の28億2,000万円で着地したことが挙げられます。その要因は、Atlassianライセンスのオンプレミス版・クラウド版の2つの売上が増加したことにあると考えています。

最後のトピックは、少しネガティブな要素のお話になりますが、今回、信託SO関連の特別損失として3億5,800万円を計上しました。ただし、これは一過性のものであり、当社の本質的な事業成長に影響を与えるものではないと理解しています。

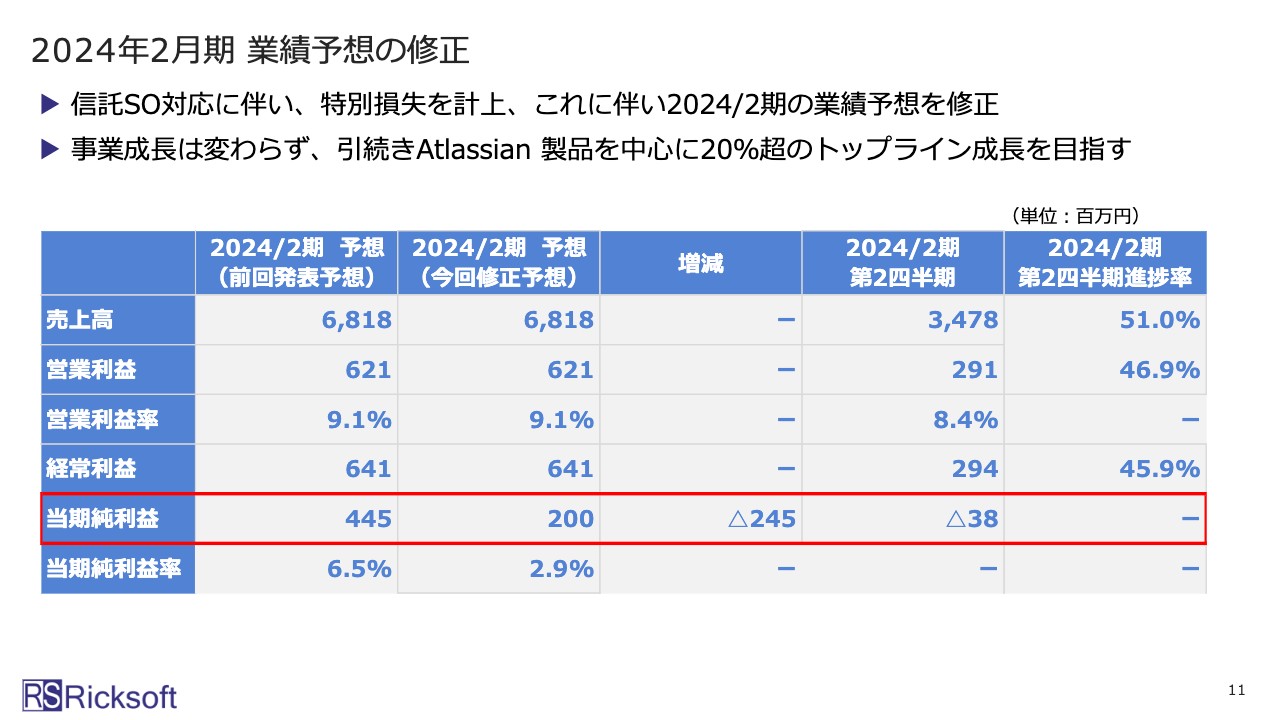

2024年2月期 業績予想の修正

業績予想の修正です。先ほどお話しした信託SOの特別損失により、業績予想を修正しました。事業内容は変わっていないため、売上高、営業利益、経常利益に関する修正は行わず、当期純利益を修正しています。

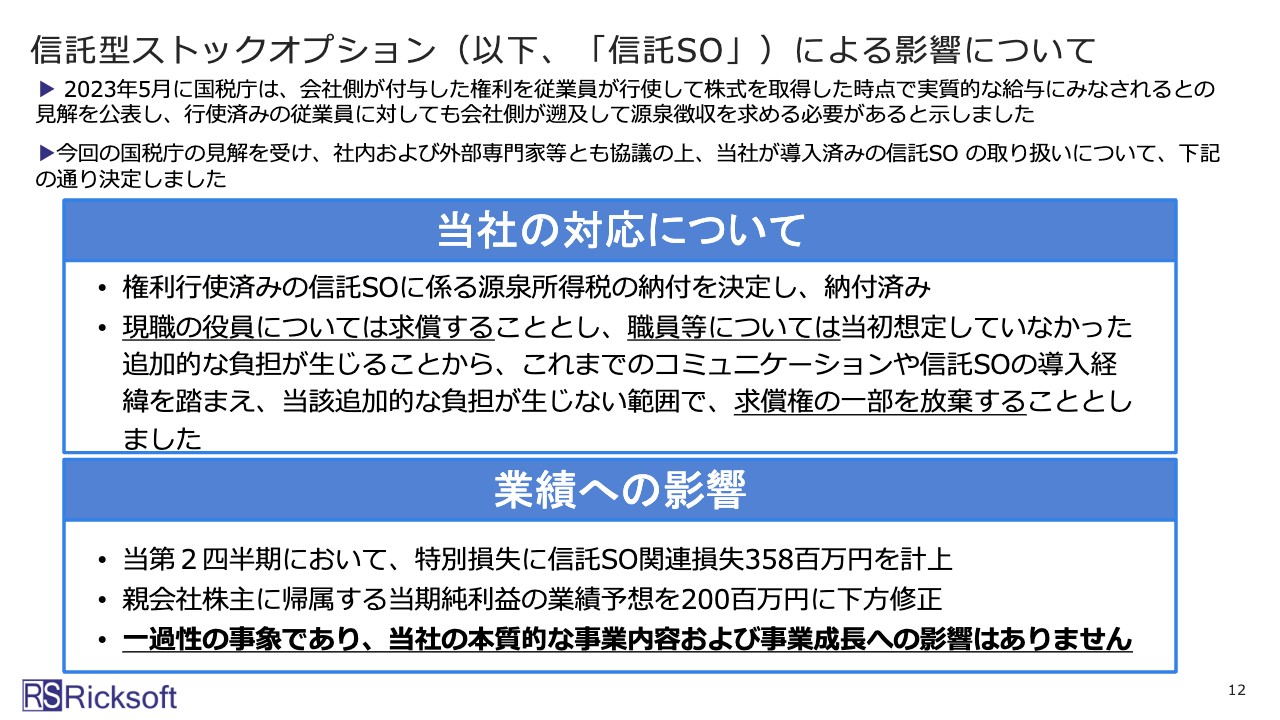

信託型ストックオプション(以下、「信託SO 」)による影響について

信託SOについてです。今年の5月に国税庁から信託SOに関する見解が出され、当社の社内でもさまざまな議論や、外部の専門家との協議を重ねてきました。その結果、当社の対応が決定したため、スライドに記載しています。

当社の対応としては、権利行使済みの信託SOに関わる源泉所得税の納付を決定し、すでに納付済みです。さらに、一度納付したものを役職員に求償するのかどうかについて、現職の役員には求償することとし、職員等については求償権の一部を放棄することにしました。そのような対応の業績への影響が、最終利益に出ています。

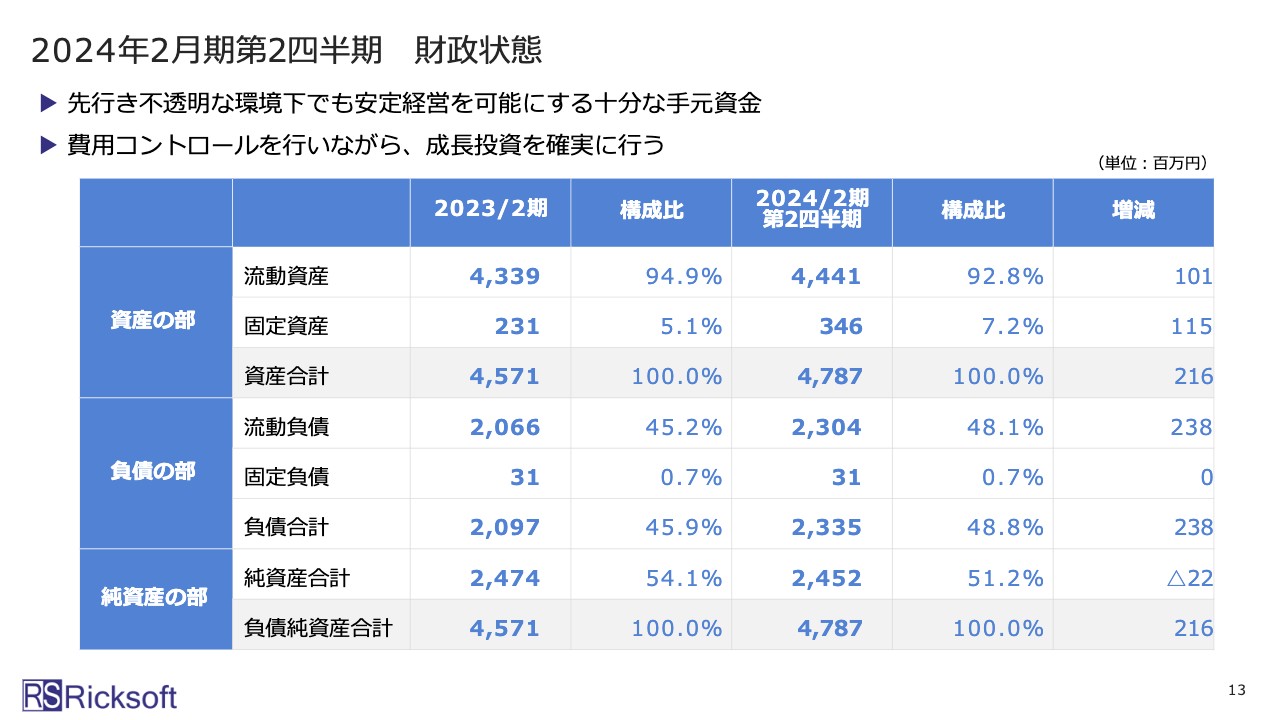

2024年2月期第2四半期 財政状態

スライドの財政状況を見ると、問題なく十分な安定性を持った経営を行える資金、流動資産があることがわかります。この安定した経営状況のもと、成長するための投資を行い、事業成長を継続していきたいと考えています。

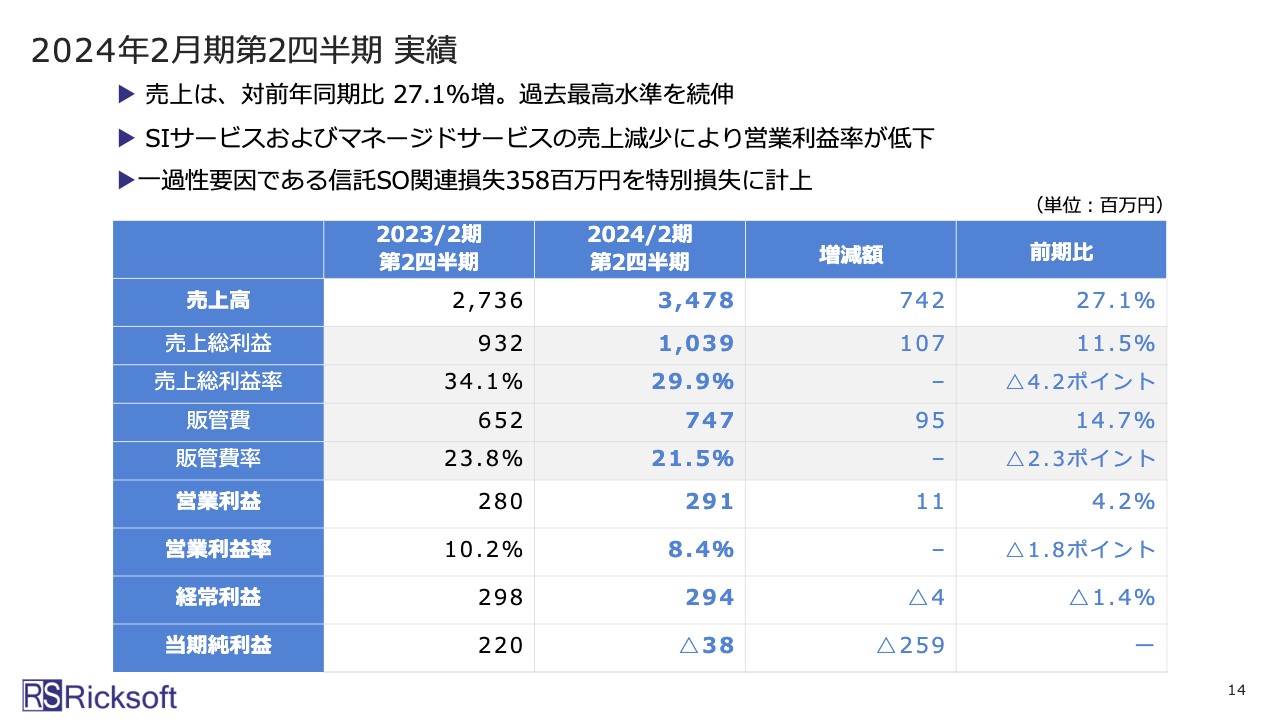

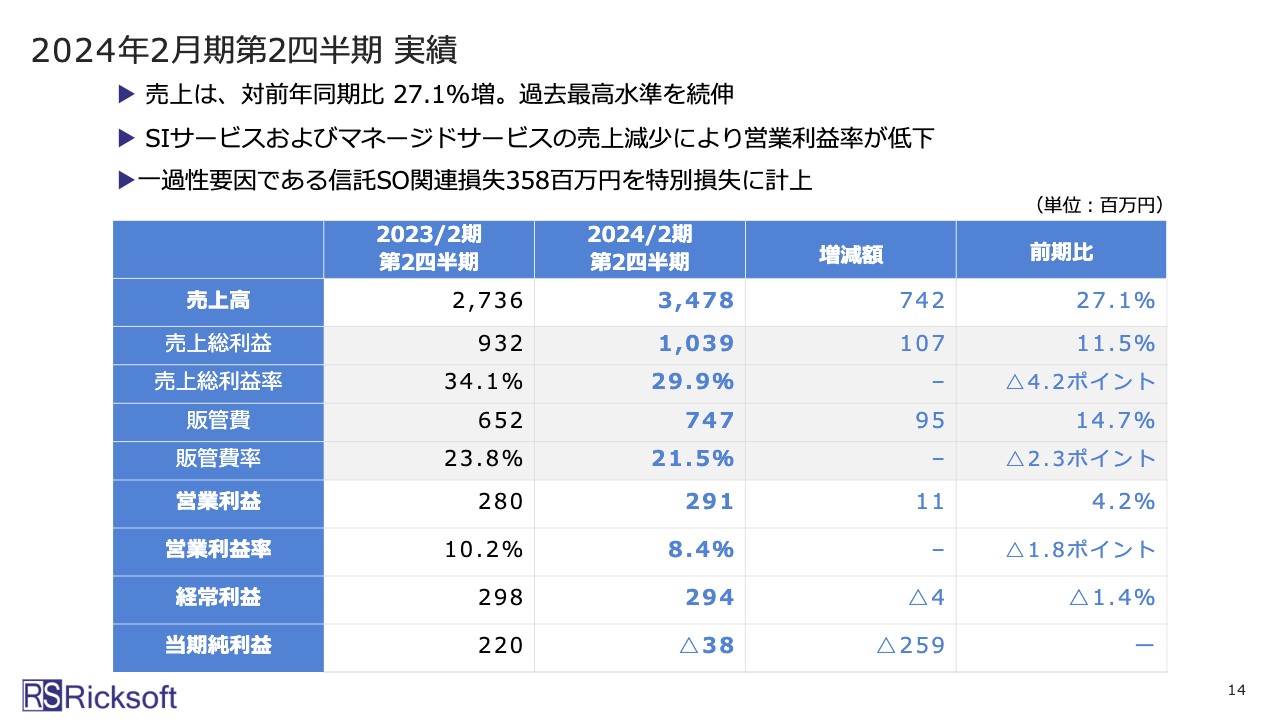

2024年2月期第2四半期 実績

2024年2月期第2四半期の実績です。売上高は前年同期比27.1パーセント増で過去最高水準を続伸しています。ただし、SIサービスおよびマネージドサービスの売上減少により、営業利益率の数字が低下しています。

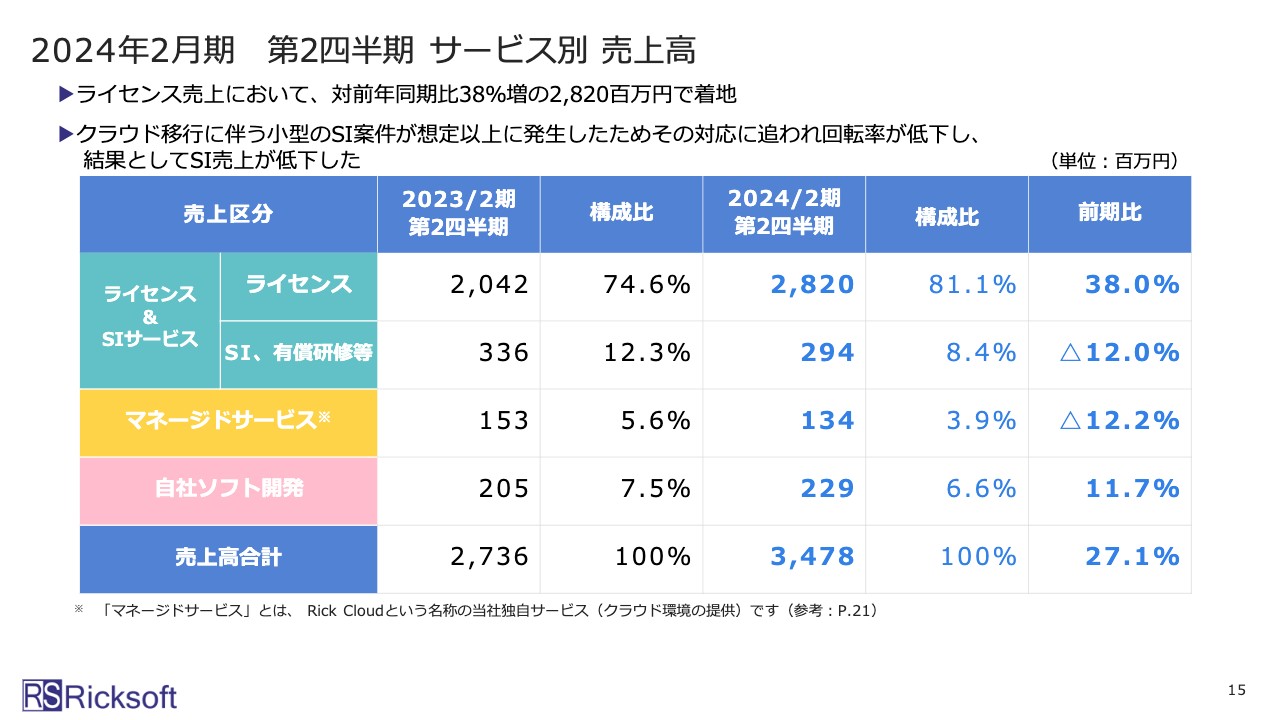

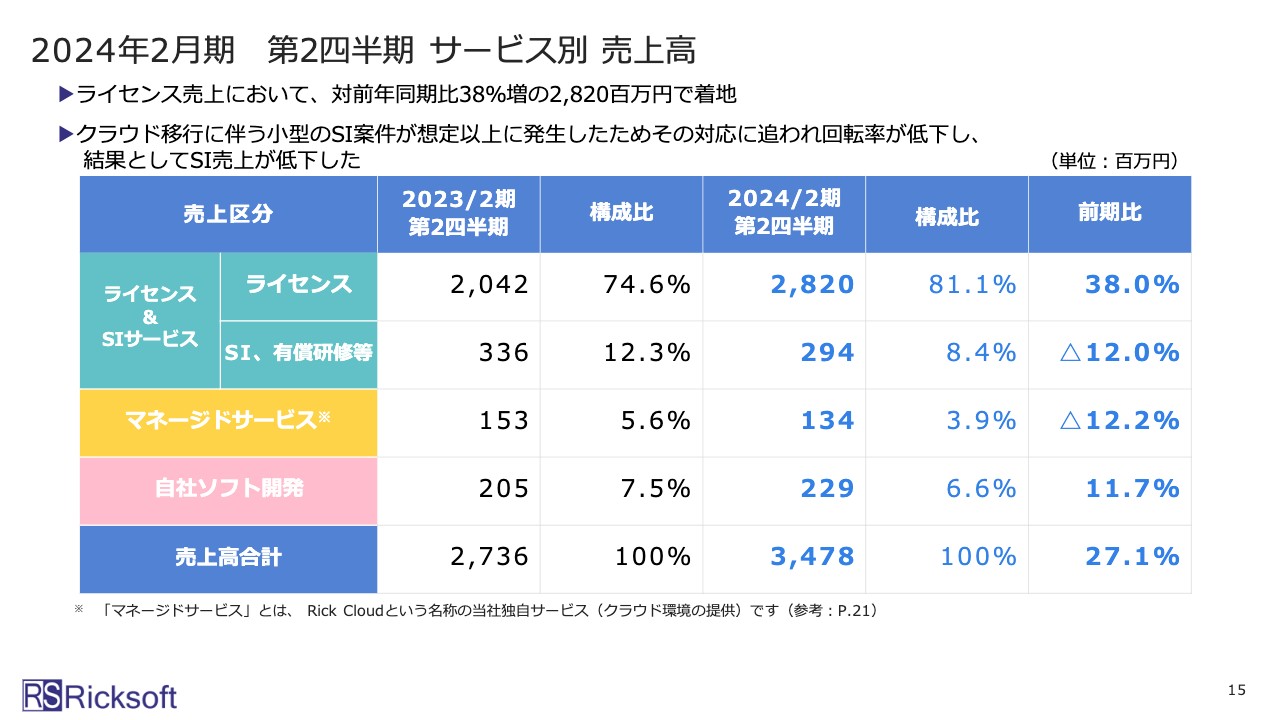

2024年2月期 第2四半期 サービス別 売上高

スライドには、サービス別の具体的な売上高を示しています。ライセンスの売上高は、前年同期比38パーセント増の、28億2,000万円で着地しています。

一方で、少し調子が悪かったのがSIサービスです。クラウド移行によりAtlassian製品の切り換え時期がありました。クラウド移行は進んでいるものの、それに伴って小型のSI案件が想定以上に多く発生し、その対応に追われました。

もちろん、お客さまに継続利用してもらうためには必要な対応であると判断していますが、実際はそれにより効率が悪くなり、回転率が低下した結果、SIサービスの売上高が下がりました。

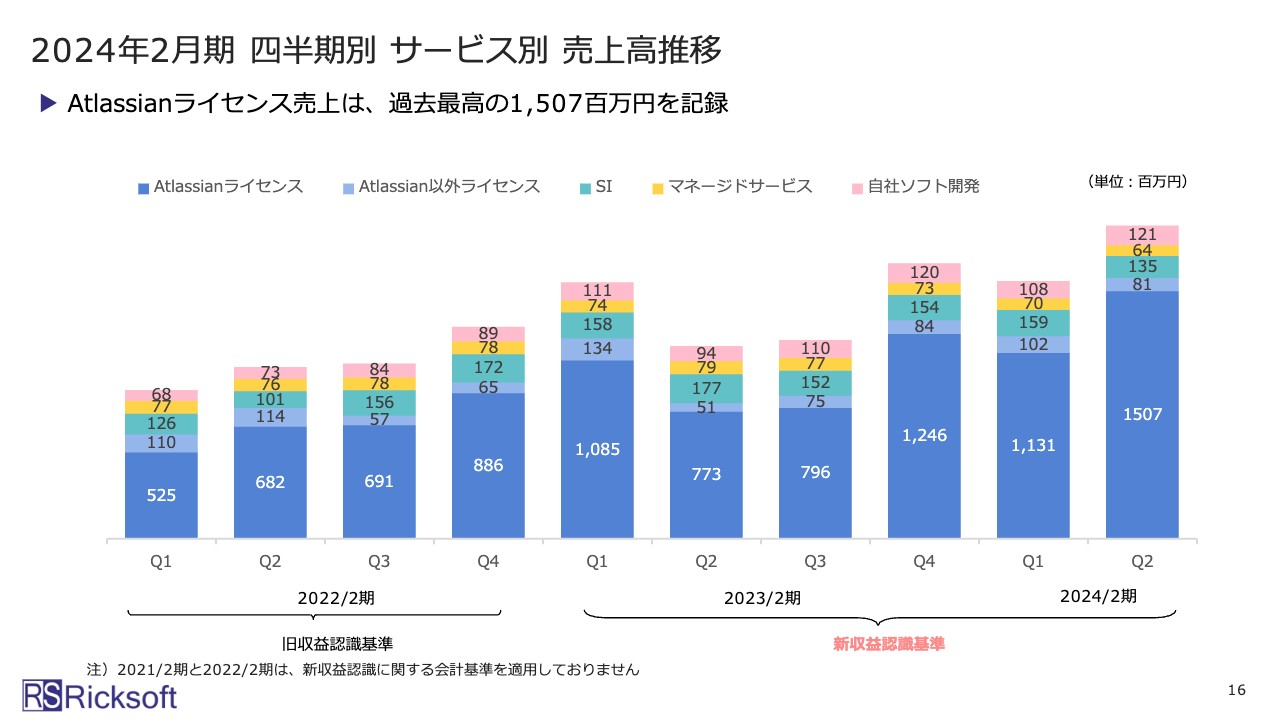

2024年2月期 四半期別 サービス別 売上高推移

サービス別の売上高の推移です。スライドには、四半期別に2年半の売上高を並べています。Atlassianライセンスを見ると、多少のでこぼこがあるものの、基本的には右肩上がりの成長を記録していることがわかると思います。そして、今期の第2四半期には過去最高の15億700万円を記録することができました。

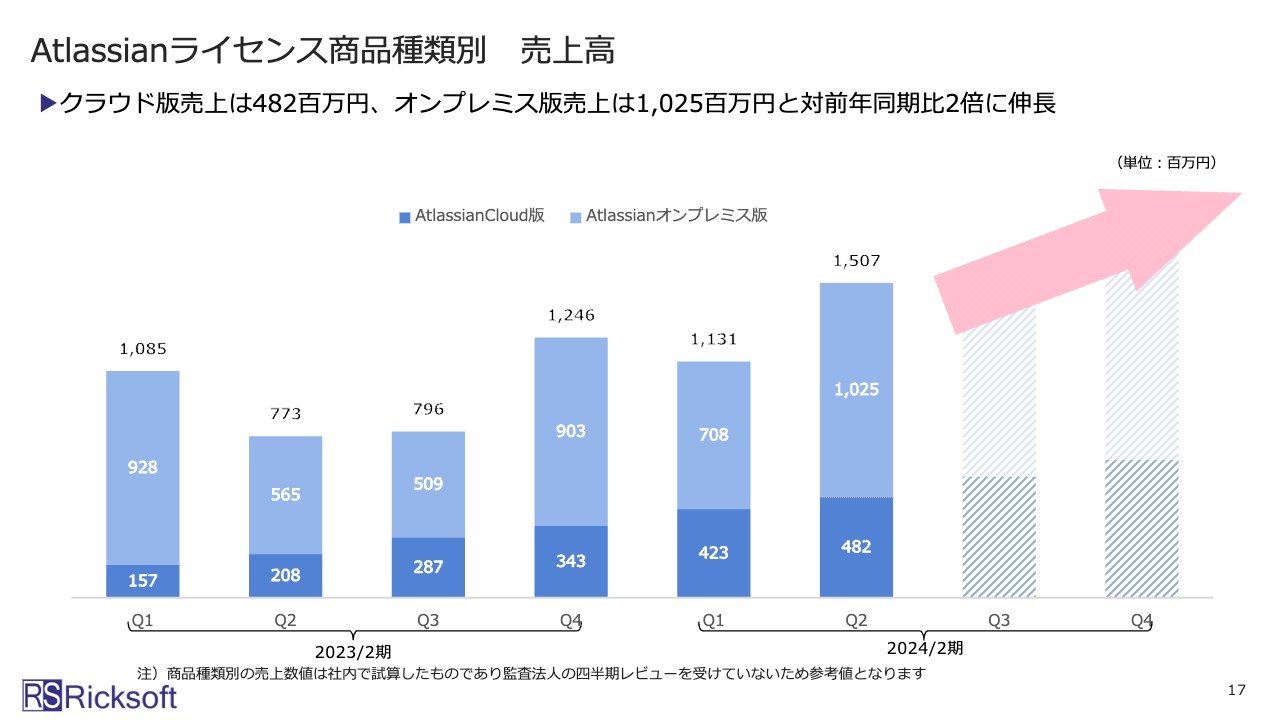

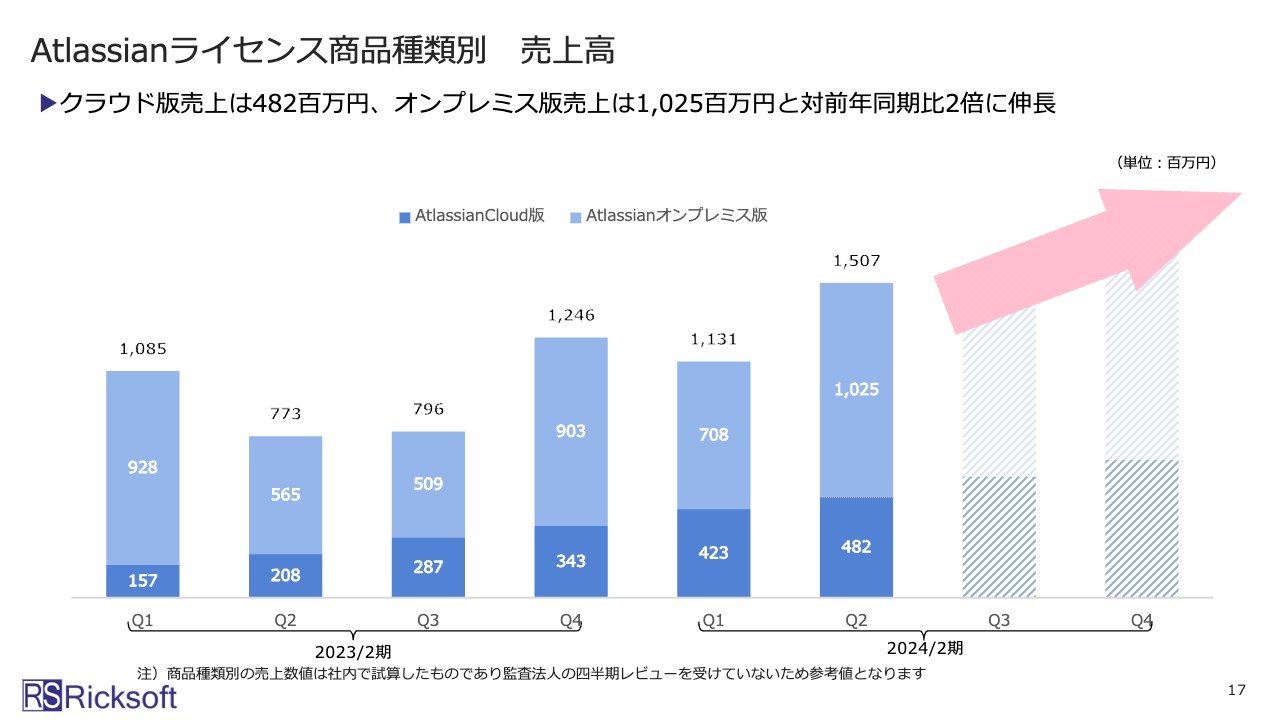

Atlassianライセンス商品種類別 売上高

Atlassianライセンスの商品種類別の売上高についてです。Atlassianライセンスにはクラウド版とオンプレミス版の2種類があり、今期の第2四半期の売上高は4億8,200万円と10億2,500万円でした。

前年度の第2四半期に比べ、それぞれ約2倍の数値となっております。ともにクラウド移行が進んでいますが、オンプレミス版も引き続き継続的に成長しています。もちろんクラウド版は、グラフを見てわかるとおり、着実に四半期ごとに売上を積み上げることができています。

2024年2月期 四半期別 営業利益額・営業利益率の推移

営業利益についてです。収益認識基準の適用により、従来と比較して安定的に営業利益を創出できていると感じています。

ただ、人員等への積極的な先行投資や、SIサービス案件の売上が少し低下したことにより、営業利益は下がっています。現在の数字を見ると下がりが少し強めに出ていますが、体制の構築を推進している最中ということもあり、将来的な営業利益率を向上するために力を蓄えているところだとご理解いただけましたら幸いです。

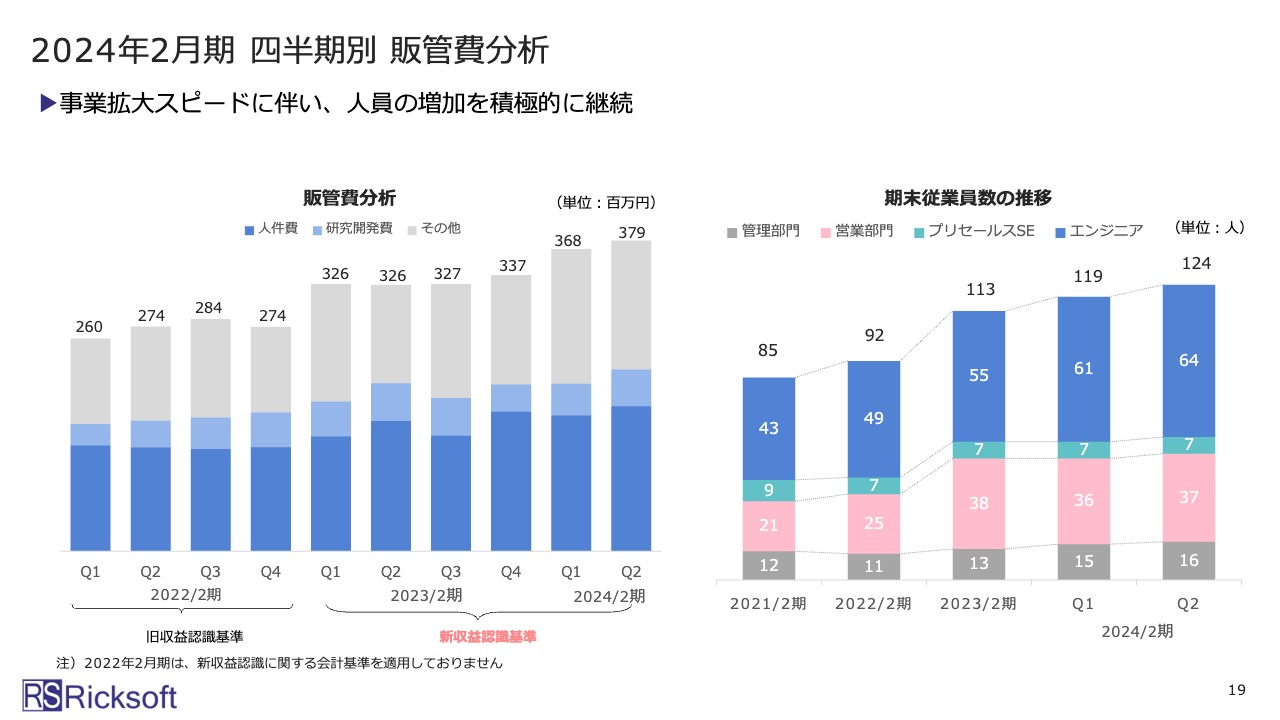

2024年2月期 四半期別 販管費分析

販管費についてです。先ほどもお伝えしたとおり人員を積極的に増やしていることが、グラフで示した費用および従業員数の推移からも読み取れると思います。

「クラウド移行」とは

クラウド移行についてです。Atlassian社が推し進めているクラウド移行がどのようなことなのかを、スライドに記載しています。

私たちは現在、サーバー版という古い製品からサブスクリプションライセンスである「Atlassian Cloud版」「Data Center版」の2つの新製品への移行を、日本のお客さまに積極的に進めています。

移行については、さまざまな良いこと、悪いことがあります。しかし基本的にはお客さまを維持したまま移行を完成させ、さらに新しい環境に移った中で高い成長率を維持していくための組織作りを行っています。

Atlassian CloudとRickCloudについて

「Atlassian Cloud」と「RickCloud」についてです。当社が扱うクラウドには「Atlassian Cloud」と「RickCloud」の2種類があります。「RickCloud」は、当社が運営するクラウドサービスです。「名前が似ていてわかりづらい」というご指摘があり、サービスの違いを示すため、スライドではそれぞれを比較しています。

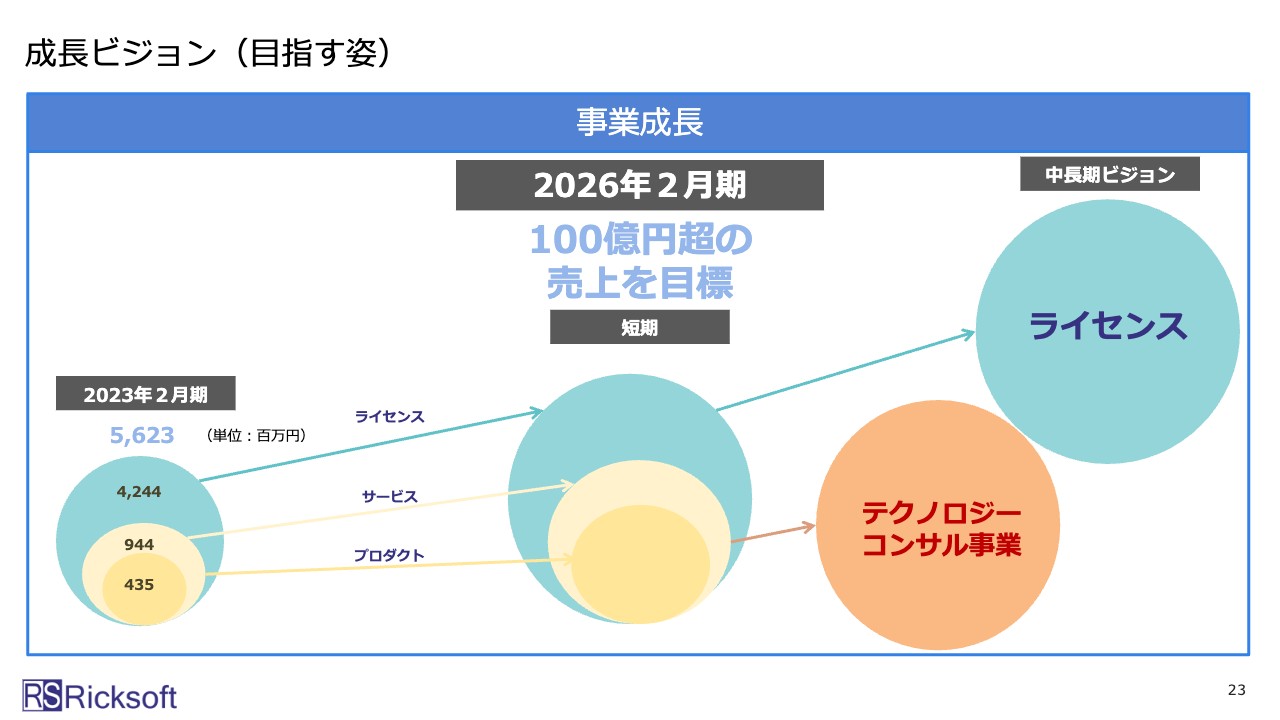

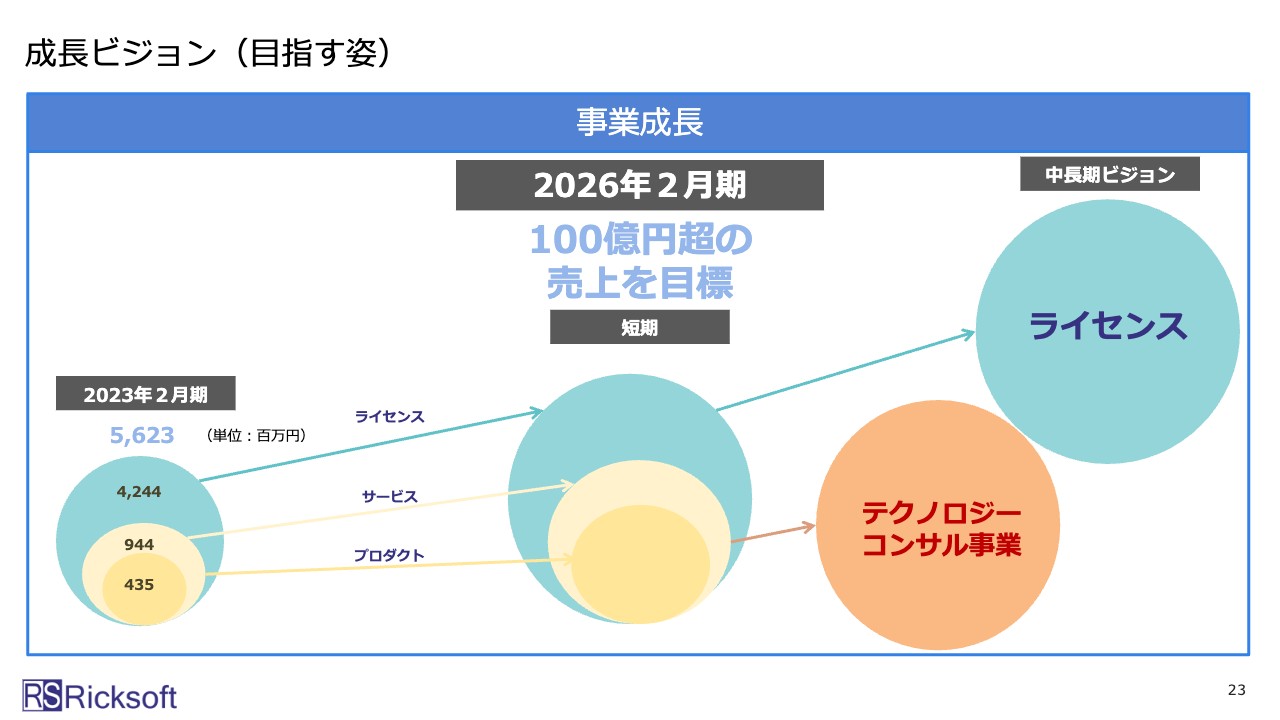

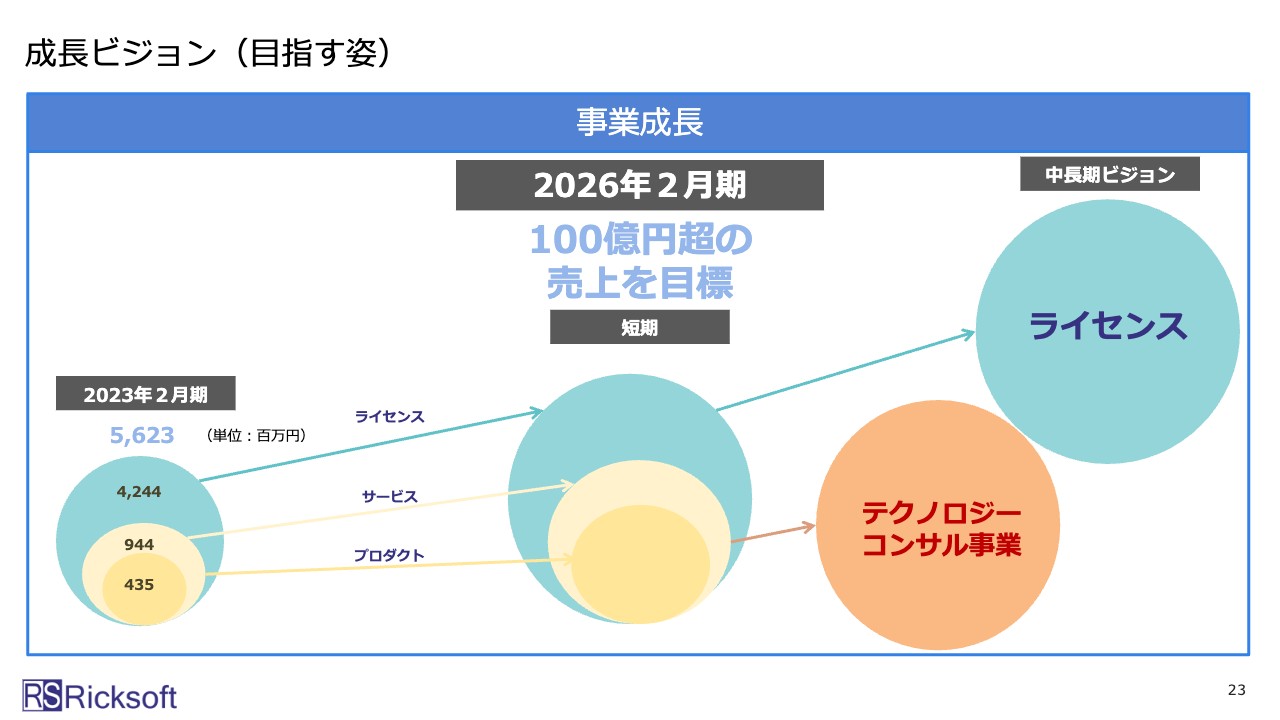

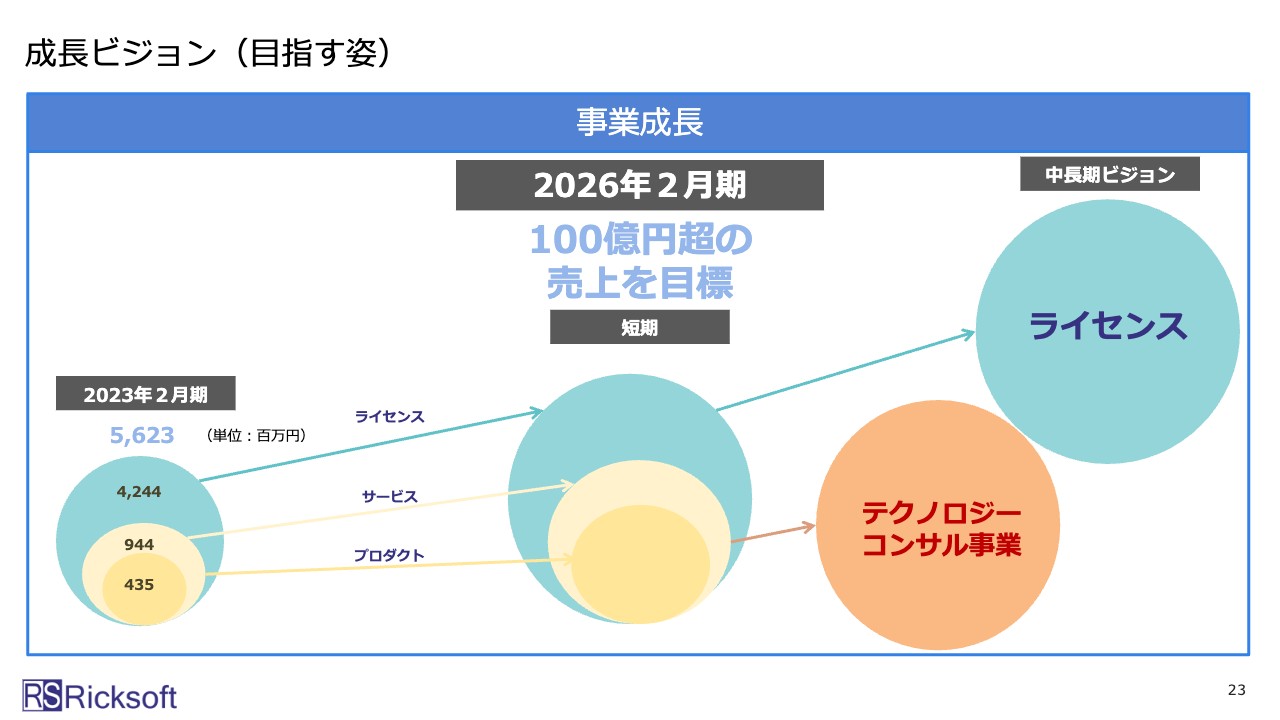

成長ビジョン(目指す姿)

成長ビジョン(目指す姿)をご説明します。スライド左側に記載のとおり、2023年2月期で56億2,300万円が当社の事業規模です。これを3年後の2026年2月期には100億円超の事業規模にするという計画を立てています。

そのとき、メインになる事業がライセンスだと思っています。その先の中長期ビジョンにおいても、お客さまの新規開拓や維持という点で、ライセンス事業が重要になると考えています。そこから、一度弊社のお客さまになっていただいた方々に、より高度なサービスを提供していきます。

今まではサービスとプロダクトを分けて提供してきましたが、お客さまからの要望も増え、私たちができることも増えてきました。そのため、これらを1つにし、テクノロジーコンサル事業という名称に変えて、上流工程に踏み出そうとしています。

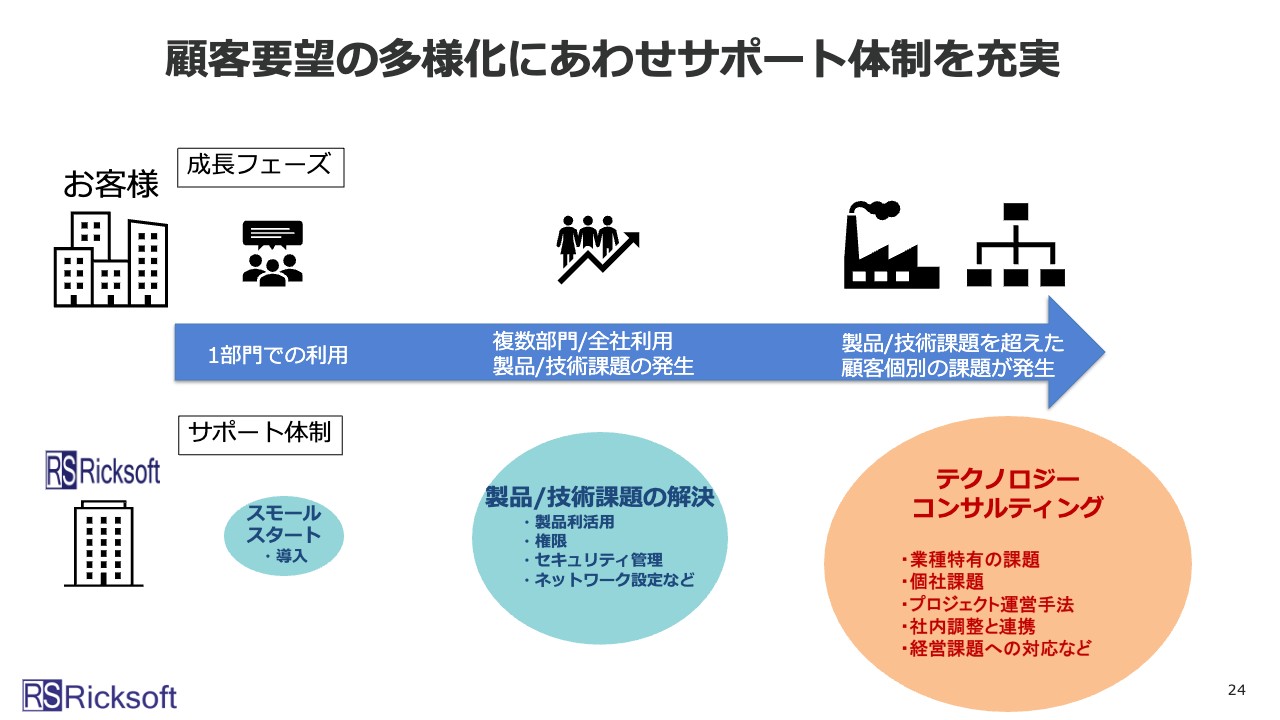

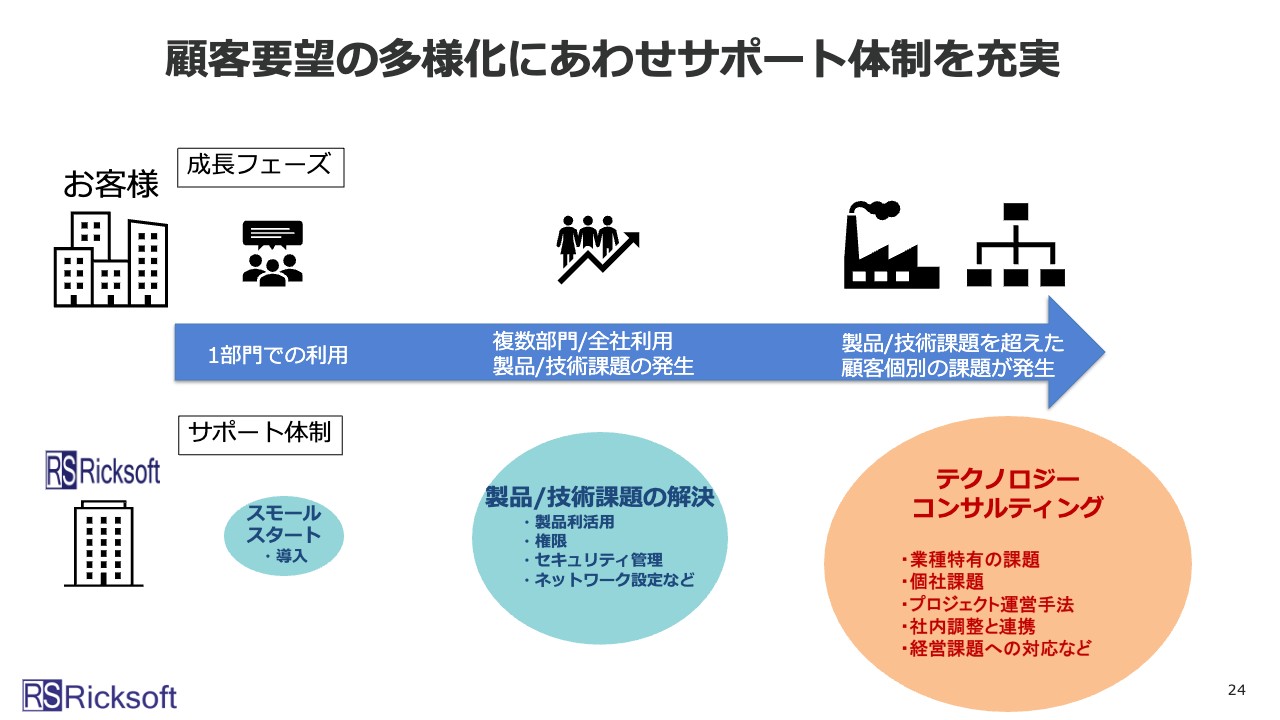

顧客要望の多様化にあわせサポート体制を充実

上流工程に踏み出す理由を、こちらのスライドに載せています。一言でいうと、お客さまの要望が最近非常に増えており、私たちに寄せられる期待値が、より高くなってきていることから、それらに対応していこうと考えています。

スライド中央の矢印をご覧ください。まず、お客さまが1部門でAtlassian製品を買い、使い始めます。それがだんだんと複数部門、あるいは全社での利用に広まっていきます。そのようなときに、たいてい製品や技術の課題が発生します。私たちはそのようなことを解決し、顧客層を増やしてきました。

ただ最近はその先に、製品や技術課題を超えたお客さま個別の課題が発生しています。例えば製造業や情報通信業など、業種特有の課題に加えて、会社ごとの課題などもあります。それらの解決をテクノロジーコンサルティングに分類し、事業領域を広げていきたいと考えています。

もちろん製品や技術課題の解決も継続して行いますが、そこにテクノロジーコンサルティングを追加することで事業領域を広げていきます。先行する数社のお客さまに関しては、すでに提供を始めていますが、これを一般的に広め、次の事業の柱にしていきます。

顧客サポート体制の強化

それを行うために顧客サポート体制を強化します。当社は代理店を介さない直接営業が特徴です。これまで営業チームがお客さまを新規開拓し、技術面および製品面のサポートを直接行ってきたことで、当社はすばらしい顧客層を持つことができました。

その顧客層に対し、テクノロジーコンサルティングチームが難易度の高い課題を解決したり、より高度な製品の使い方やカスタマイズを行ったりすることで、より充実した顧客サポート体制を構築しようと思っています。

つまり、今までは営業チームが1つの点でお客さまと繋がっていたところを、営業チームとテクノロジーコンサルティングチームの2つの点でお客さまに深く寄り添い、当社の事業領域を広げていきたいと考えています。

当社主要顧客

当社の主要顧客の一例として、スライドに企業のロゴを載せています。

以上で、私からのご説明を終了いたします。ご清聴ありがとうございました。

質疑応答:今回の決算に当たって一番良かった点について

司会者:「今回の決算で、大貫社長が一番良かったと考えている内容を教えてください」というご質問です。

大貫:今回の決算で一番良かった点は、売上高が前年同期比27.1パーセント増になったことです。これは今期の売上の調子が良かったというだけではありません。

将来の目標として、2026年2月期に売上高100億円を超えるという目標を掲げていますが、現在はその最初の6ヶ月が過ぎたところで、100億円に向かって良いスタートが切れたと考えています。

質疑応答:今期の第2四半期の売上総利益率低下の原因について

司会者:「第2四半期の粗利率が大幅に低下しています。SIサービス、マネージドサービス、比率低下といった理由だけでは説明がつかないと思うのですが、Atlassian製品のクラウド比率の増加など、他に要因があれば教えてください」というご質問です。

大貫:おっしゃるとおり、今回は粗利率が4.2ポイント低下しています。この原因として、ご指摘があったライセンスの減化や粗利率の低下は発生しているものの、私たちの想定範囲内で収まっていると判断しています。

また、構成比だけでは説明ができないとのことですが、SIサービスの売上の低下については、エンジニアの数を増やしているため、そのコストがかかっています。しかし、効率性や回転率の低下によって今回は売上が伸び悩んだという背景があり、利益が非常に圧縮されてしまったといえます。

SIサービスの構成比は8.4パーセントですが、将来に向けて人を増やすという投資などを含め、コストはかかっています。ただ、増えた人員数ほど、売上を伸ばすことができなかったという理由で、全体の粗利率が低下し、足を引っ張るかたちになりました。

マネージドサービスも、今までより人を減らしているわけではないため、同様にコストはかかっており、売上が減少した分、粗利率の低下に動いてしまったと理解していただければと思います。

質疑応答:営業利益率の低下傾向について

司会者:「公開以降、営業利益率の低下が続いていますが、この傾向は今後も続くのでしょうか? もし改善に転じるのであれば、その時期はいつ頃になる見込みでしょうか? また、2026年2月期の売上高100億円という中期イメージを達成した場合、営業利益はどの程度になりますか?」というご質問です。

大貫:おっしゃるとおり、市場に出てから営業利益率が低下していることは認識しています。ライセンスの利益率も徐々に下がってきているため、テクノロジーコンサル事業を利益率向上の1つの解決策として見ています。

サービスとプロダクトを単純に合わせるだけではなく、そこにコンサルティングの要素を入れ、少し下がってきた営業利益率を改善していこうと考えています。

また、23ページのスライドでは、2026年2月期以降に「テクノロジーコンサル事業」を作っていくように見えてしまっていますが、今この事業は、一部ではすでに始まっています。この図の前後関係に依存せず、組織変更も早急に進めるなど、もう少し前倒しで行っていこうと思っています。

そして、「いつ頃から利益率が改善し、2026年2月期にはどのぐらいのパーセンテージになっているのか?」というご質問については、具体的に「この時期になる」と言い切るのはなかなか難しいといえます。目標として、今の低下している営業利益率を復活させ、少し上げていく程度には持っていきたいと考えています。

このあたりは、実際の数字が見えてきた時点で将来の見通しをお伝えしていきたいと思いますが、今言えるのはここまでとなります。

質疑応答:Atlassianライセンスの商品種類別売上高について

司会者:「Atlassianライセンスの商品種類別の売上高について、もう少し詳細に教えてください」というご質問です。

大貫:17ページのスライドに記載のとおり、Atlassian社は大きく2種類のライセンスを持っています。それがクラウド版とオンプレミス版です。クラウド移行が世の中のIT市場の流れになっていますが、これはAtlassian製品でも同じです。四半期ごとに、5,000万円から8,000万円が、クラウド版にプラスされていくのが、このグラフからも読み取れると思います。

この流れは今後も同様に続くと予想し、2024年2月期の第3四半期、第4四半期のところに影の部分を描いています。実際にはもう少し加速する可能性が高く、右肩上がりの一直線のような着実な伸び方になるだろうと考えています。

一方で、「オンプレミス型はなくなってしまうのではないか?」「IT業界のある製品群では、オンプレミス版がまったく売れない」といった話もあります。しかし実は、Atlassian製品ではまだオンプレミス版のほうが多く使われています。また、現在の当社の実績を見ると、オンプレミス版の売上高が微増していることが読み取れるため、この傾向はもう少し続くと思っています。

おそらく直近から中期ぐらいまではクラウド版、オンプレミス版ともに増えていき、長期ではクラウド版に集約されていくと思います。そして、その時にはクラウド版のほうが大きく 伸び、オンプレミス版がシュリンクしていく流れになると予想しています。

そのような遷移を、投資家、株主のみなさまに詳しく説明したいと考え、今回17ページのスライドを作成しました。

質疑応答:2026年2月期の売上目標について

司会者:「2026年2月期の売上目標が100億円となっていますが、こちらはM&Aを含まない、オーガニックの成長という理解でよろしいのでしょうか?」というご質問です。

大貫:おっしゃるとおり、オーガニックな成長で100億円を超えることを計画しています。

質疑応答:テクノロジーコンサル事業について

司会者:成長ビジョンのスライドについてです。「御社はテクノロジーコンサル事業へ進出されるということですが、その内容をもう少し詳しく教えてください」というご質問です。

大貫:テクノロジーコンサル事業への進出は、一部ではもう始まっています。それをよりメニュー化するなど、扱える要因を増やし、1サービスとして着実に、「リックソフトはコンサルもできる」というマーケティング施策も行っていくことになります。

先ほどもお伝えしたように、やるべきことはかなり具体的に見えており、私たちの場合は業種特有の課題が一番多いと思っています。例えば、日本の製造業の方々には、「海外の製造業の先進的な開発の仕方やツールの使い方のようなものを知りたい。良いものを早く自社に取り込みたい」という要望が非常に強くあります。

当社にはAtlassian社とのネットワークがあるため、そのようなものを日本へ非常に輸入しやすい立場にあります。そのため、日本の製造業、情報通信業、金融業などの大手のお客さまに、海外の先進的な手法やアジャイルな取り組み方などを、十分な対価をいただいた上で、コンサルティングとして提供することを進めていきたいと考えています。

質疑応答:Atlassian製品の移行に伴う駆け込み需要について

司会者:「足元の状況として、Atlassian製品のサーバー版のサポート終了を控えていますが、この移行に伴う駆け込みの需要などはありますか?」というご質問です。

大貫:移行に伴う変化はあります。約3年前にAtlassian社が「もうサーバー製品はやめて、別の新しい製品に移動、推移する」と言いました。2020年10月に、同社はそれを「クラウド移行」と発表しました。

実際に3年が経ち、当然「Atlassian Cloud版」に移行しましたが、「Data Center版」に移行しているお客さまも数多くいます。傾向としては、セキュリティを考慮しない日本のお客さまは、できれば「Atlassian Cloud版」に移行したいというのが、これまでのトレンドでした。

ただ、最近は残された期間が半年もないということで、「Atlassian Cloud版」に移行できないと見て、金額は高くなるものの、あまり技術的な変化のない「Data Center版」に移ろうと考えるお客さまが最近は多くなっています。

そのような意味で今後は「Data Center版」の売上が増えると私たちは予想しており、それを駆け込みと捉えるのであれば、「駆け込みの需要はある」と思っていただいてけっこうです。

質疑応答:Atlassian製品の値上げについて

司会者:「Atlassian製品の値上げが10月18日から行われるということですが、足元でなにか変化はありましたか?」というご質問です。

大貫:実は毎年、年末に向けた値上げの実施がここ5年、6年のAtlassian社の恒例になっており、お客さまのほうも「また来たか」という反応になっています。

私たちもお客さまに「バッファを取っておいてください」と伝えているため、お客さまもある程度、値上げのことは予測していると感じています。そのため、「この値上げによって製品の利用をやめよう」という話はほとんど聞こえてきていません。

大貫氏からのご挨拶

本日はお忙しい中、当社の説明会にお集まりいただき、誠にありがとうございます。説明の中でも何度も述べましたが、今、当社ではメインであったライセンス事業から、テクノロジーコンサル事業のほうへ幅を広げていきたいと思っています。

これによって成長をより加速し、みなさまの期待に応えられるよう、売上だけの成長ではなく、利益率を元に戻し、上げるような動きも取り始めています。引き続き、当社の数値や成果に期待して、ウォッチを続けていただけたらと思っております。本日はどうもありがとうございました。

この銘柄の最新ニュース

リックソフトのニュース一覧- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】引け後 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … アクセルHD、ABEJA、abc (1月14日発表分) 2026/01/15

- 2026年2月期第3四半期決算短信〔日本基準〕(連結) 2026/01/14

- リックソフト、9-11月期(3Q)経常は59%増益 2026/01/14

- 2026年2月期 第3四半期 決算補足資料 2026/01/14

マーケットニュース

- 来週の株式相場に向けて=高値急騰後の一服場面か、日本版「HALO」株に期待感 (02/13)

- 東京株式(大引け)=697円安と続落、利益確定売りで5万7000円割れ (02/13)

- 13日香港・ハンセン指数=終値26567.12(-465.42) (02/13)

- 来週の為替相場見通し=高市首相の施政方針演説に注目 (02/13)

おすすめ条件でスクリーニング

リックソフトの取引履歴を振り返りませんか?

リックソフトの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。