ダイキアクシス、2Q連結売上高は前期比+5.1% 安定した事業基盤を背景に、業績は堅調に推移

目次

大亀裕氏:株式会社ダイキアクシス社長の大亀でございます。本日は大変お忙しい中、2022年12月期第2四半期決算説明会をご視聴いただきまして誠にありがとうございます。また、日頃より弊社の事業・経営に対するご理解を賜り、厚く御礼申し上げます。

それでは、さっそくご説明に移ります。まず、2022年12月期第2四半期の決算実績に触れたあと、今期の業績予想、成長戦略についてご説明します。

1. 経営成績の概況 ダイキアクシスグループの概況

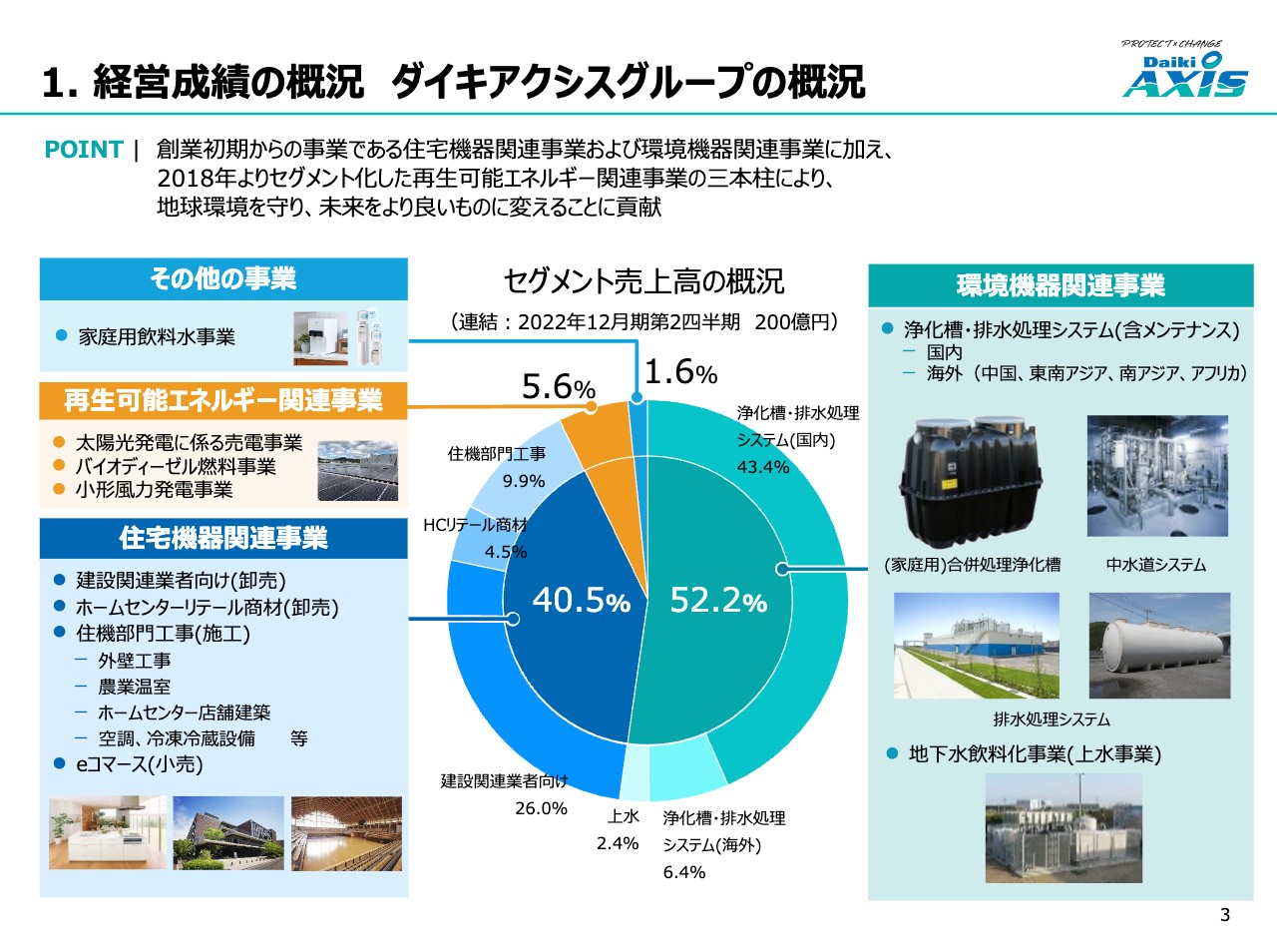

グループの概況として、2022年12月期第2四半期の売上数値をもとに、セグメント別の売上高の状況を示しています。

創業初期からの事業である住宅機器関連事業および環境機器関連事業に加え、2018年よりセグメント化した再生可能エネルギー関連事業の3本柱により、コーポレートスローガンである「PROTECT×CHANGE」のもと、地球環境を守り、社会の未来をよりよいものに変えるべく、事業活動を推進しています。

1. 経営成績の概況 連結業績推移

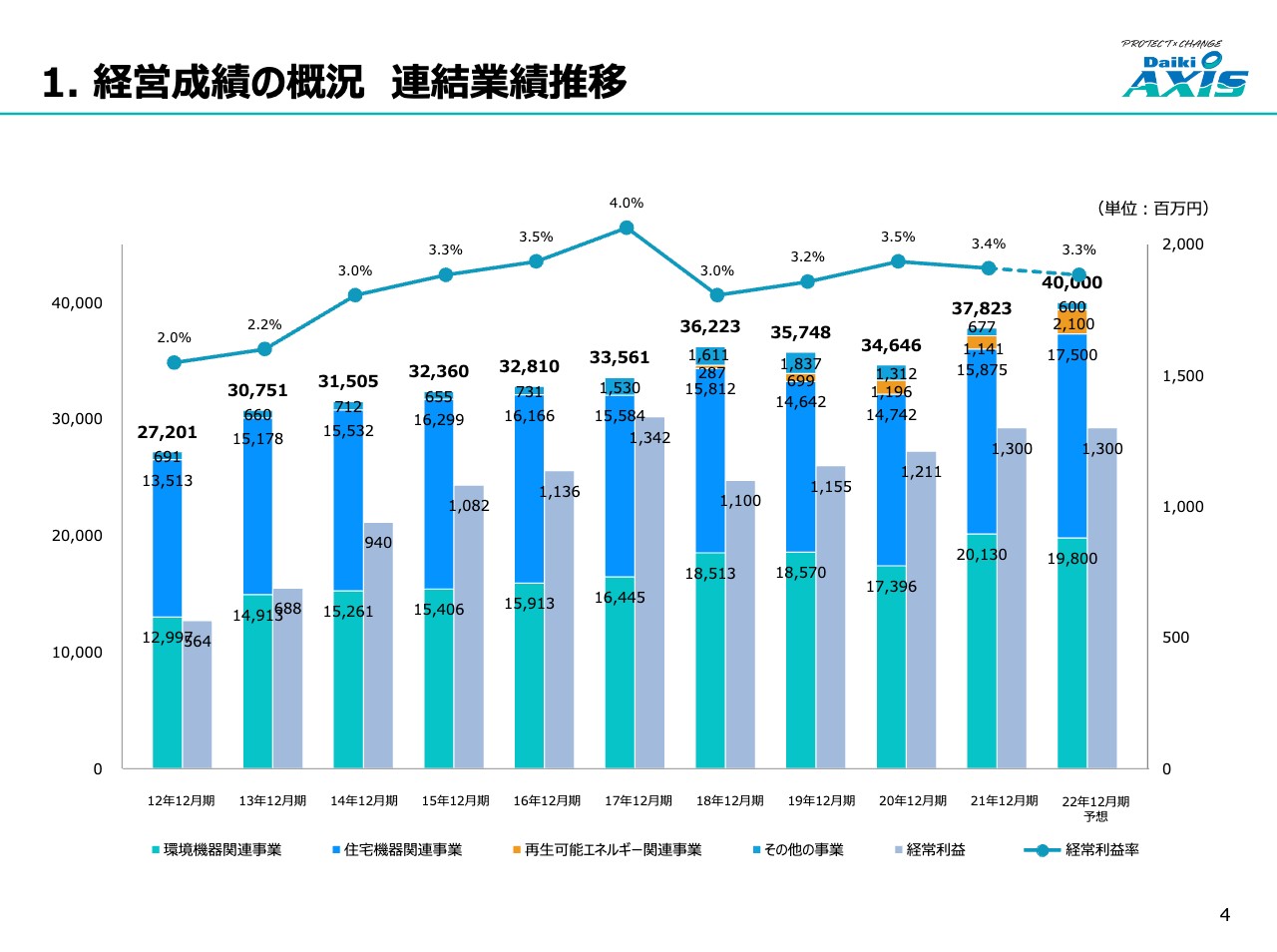

2012年から10年間の連結業績推移および今期予想をグラフ化しました。安定した事業基盤を背景に、業績は堅調に推移しています。

2. 2022年12月期第2四半期経営成績(1)決算概要総括

環境機器関連事業については、国内における産業用排水処理施設の大型案件需要が拡大しているものの、大型工事案件の進捗状況の影響により前年同期と比較して国内売上高が減少している状況です。しかし、成長戦略に基づきメンテナンスなどのストックビジネスに注力していることから、契約者数は増加しています。

海外に目を向けますと、排水規制の強化など世界的な環境意識の高まりは続いており、イラク・インドネシアでの大型案件の完成、スリランカでの浄化槽販売拡大により、売上は増加しました。

一方で、輸送費や各種資材の高騰、新型コロナウイルスに関連する規制緩和に伴う交通費の増加、インド新工場稼働に伴う教育のための工場要員の先行採用などにより、利益率は低下しました。

住宅機器関連事業については、前期に需要が多かった便座の自動開閉、自動洗浄機能などの非接触型商材の需要が一巡したことや、新型コロナウイルスの拡大に伴う各メーカーの出荷制限による商品供給の遅れにより、建設関連業者向けの売上高は減少しました。

一方で、ホームセンターの店舗建築案件の完成、農業用ハウスの設備投資需要の回復により、施工が伴う売上については増加しました。しかし、利益率の高い冷凍・冷蔵・空調設備工事について、前期と同等の高利益案件の受注がないことから、セグメント全体の利益率に大きく影響を及ぼしています。

再生可能エネルギー関連事業については、脱炭素が加速する中、新しいエネルギー源として再生可能エネルギーへの引き合いが増加し、官民挙げての取り組みが進展しています。その中で当社は、前年度に太陽光発電施設の設計・施工・販売・保守が可能なサンエイエコホームを取得しており、売上は大きく増加しています。

しかし、高利益率であるFITによる売電事業の比率が下がったことから、セグメント全体の利益率においては低下しています。バイオディーゼル燃料事業においては、軽油に当社製品を5パーセント混合した「B5軽油」の契約数が伸びています。

また、小形風力発電事業においては、FITによる売電施設5サイトが新たに連系完了し、合計17サイトが稼働しています。

2. 2022年12月期第2四半期経営成績(1)決算概要総括

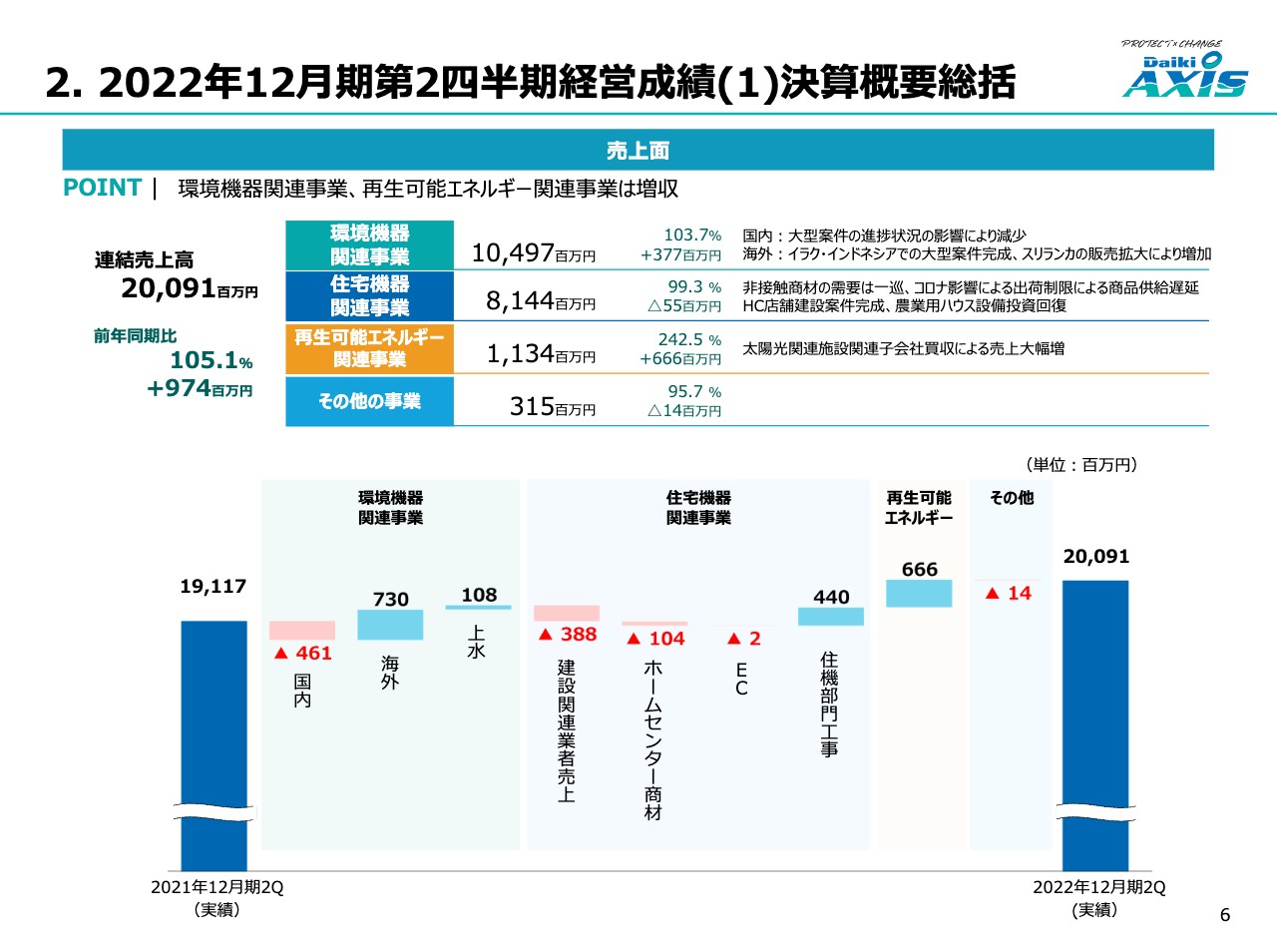

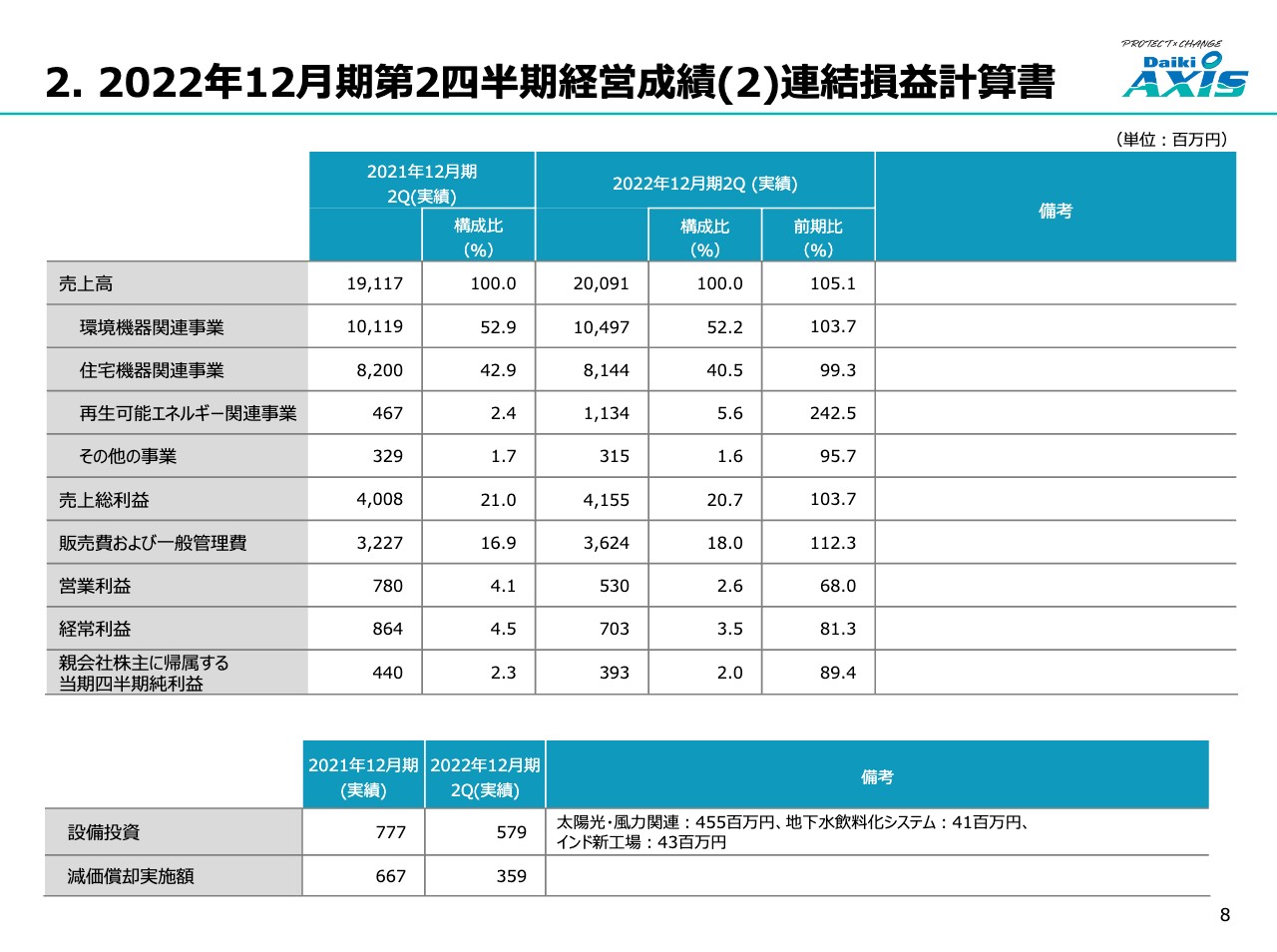

2022年12月期第2四半期の連結売上高は200億9,100万円と、前年同期比5.1パーセントの増収となりました。

セグメント別売上高については、環境機器関連事業は前年同期比3.7パーセント増、金額で3億7,700万円増の104億9,700万円となりました。住宅機器関連事業は前年同期比0.7パーセント減、金額で5,500万円減の81億4,400万円です。再生可能エネルギー関連事業は前年同期比142.5パーセント増、金額で6億6,600万円増の11億3,400万円となりました。その他の事業は前年同期比4.3パーセント減、金額で1,400万円減の3億1,500万円となっています。

2. 2022年12月期第2四半期経営成績(1)決算概要総括

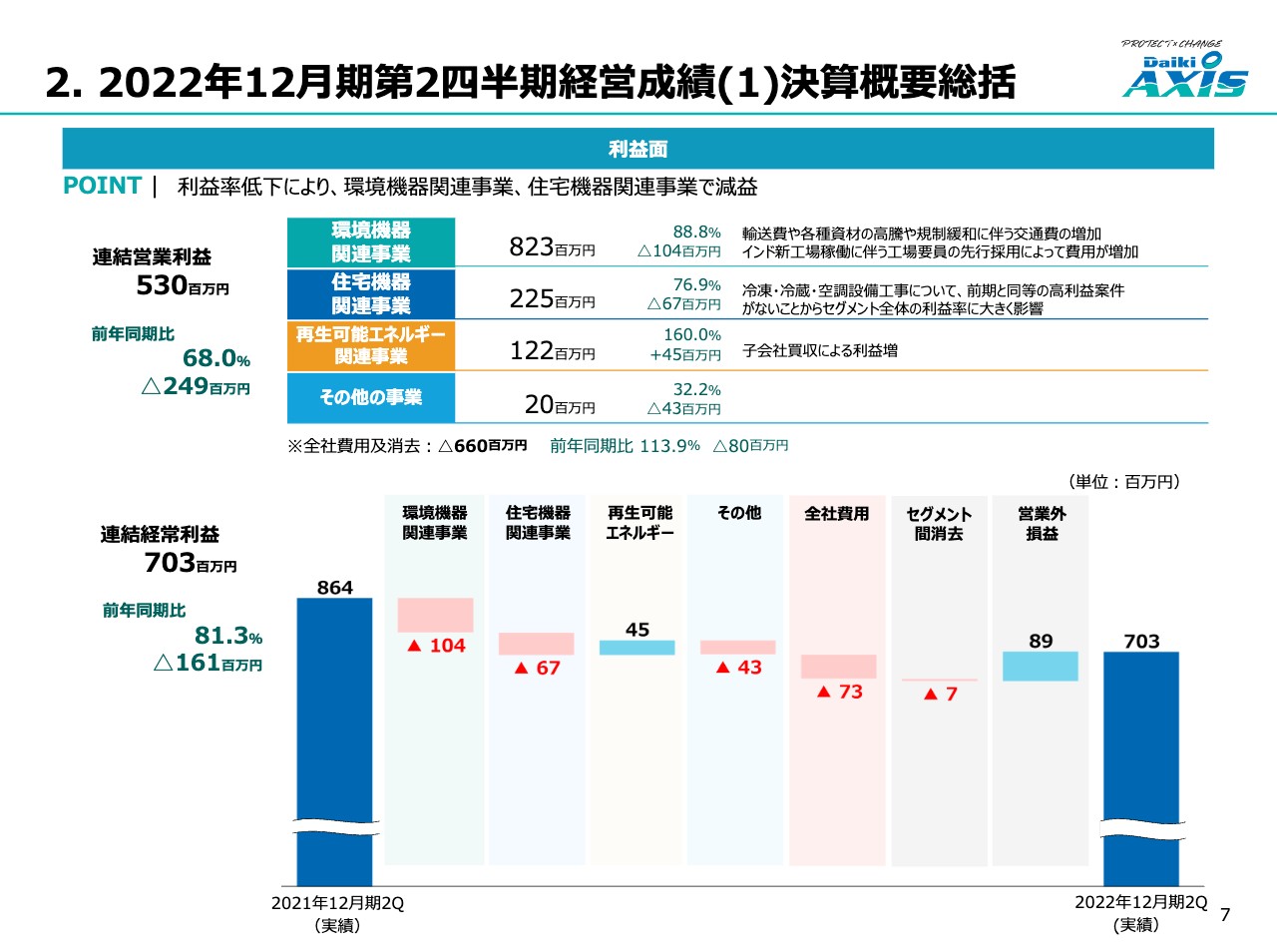

営業利益の概況です。利益率の低下により、環境機器関連事業、住宅機器関連事業で減益となり、前年同期比32パーセント減、金額で2億4,900万円減の5億3,000万円となりました。

セグメント別に見ますと、環境機器関連事業は前年同期比11.2パーセント減、金額で1億400万円減の8億2,300万円となりました。住宅機器関連事業は前年同期比23.1パーセント減、金額で6,700万円減の2億2,500万円です。再生可能エネルギー関連事業は前年同期比60.0パーセント増、金額で4,500万円増の1億2,200万円となりました。その他の事業は前年同期比67.8パーセント減、金額で4,300万円減の2,000万円となっています。

2. 2022年12月期第2四半期経営成績(2)連結損益計算書

このような状況から、連結経常利益については前年同期比18.7パーセント減の7億300万円、親会社株主に帰属する当期四半期純利益は前年同期比10.6パーセント減の3億9,300万円となっています。

2. 2022年12月期第2四半期経営成績(4)連結貸借対照表

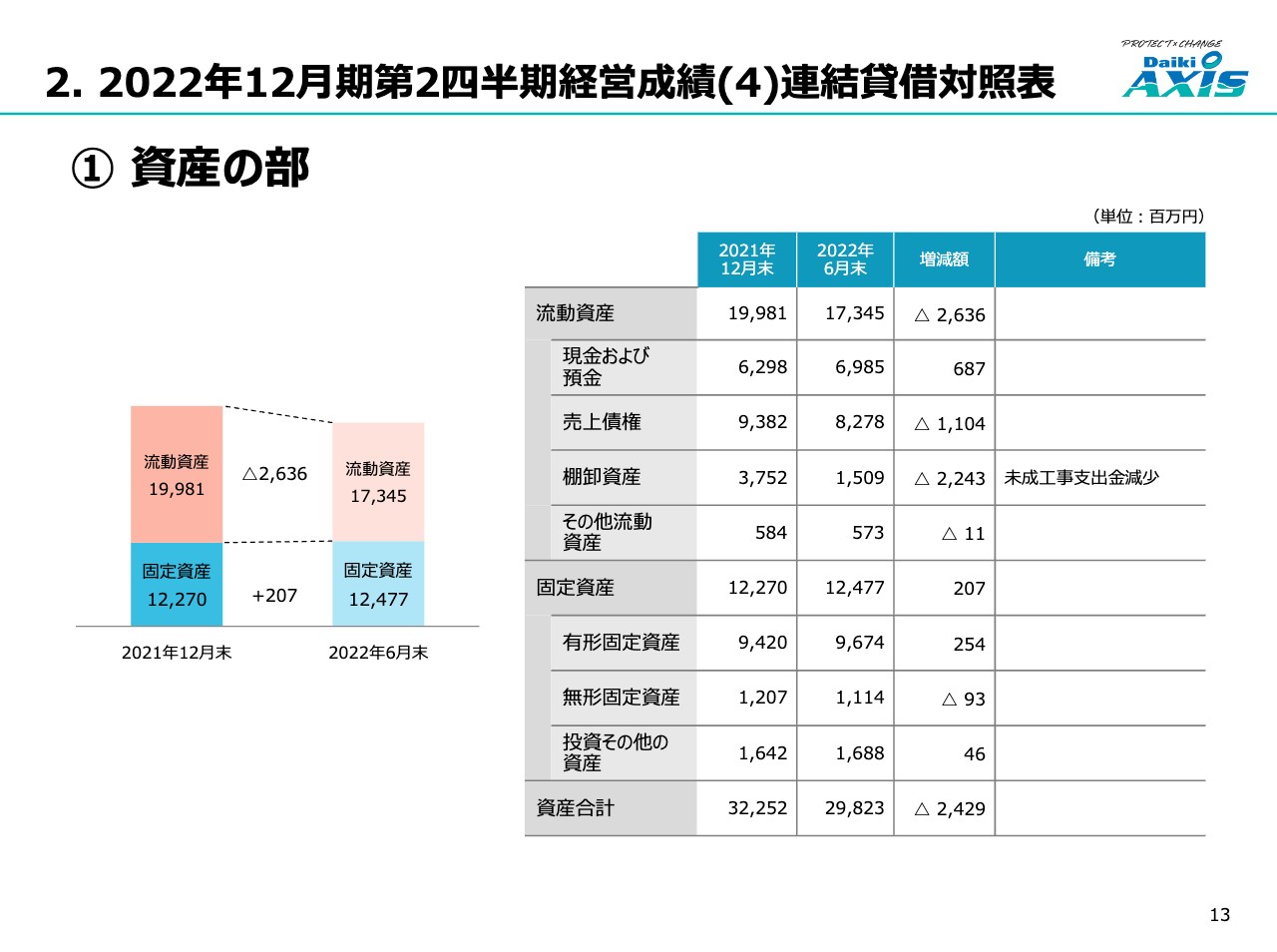

貸借対照表に関しては、スライドのとおりの増減です。

2. 2022年12月期第2四半期経営成績(6)連結CF計算書

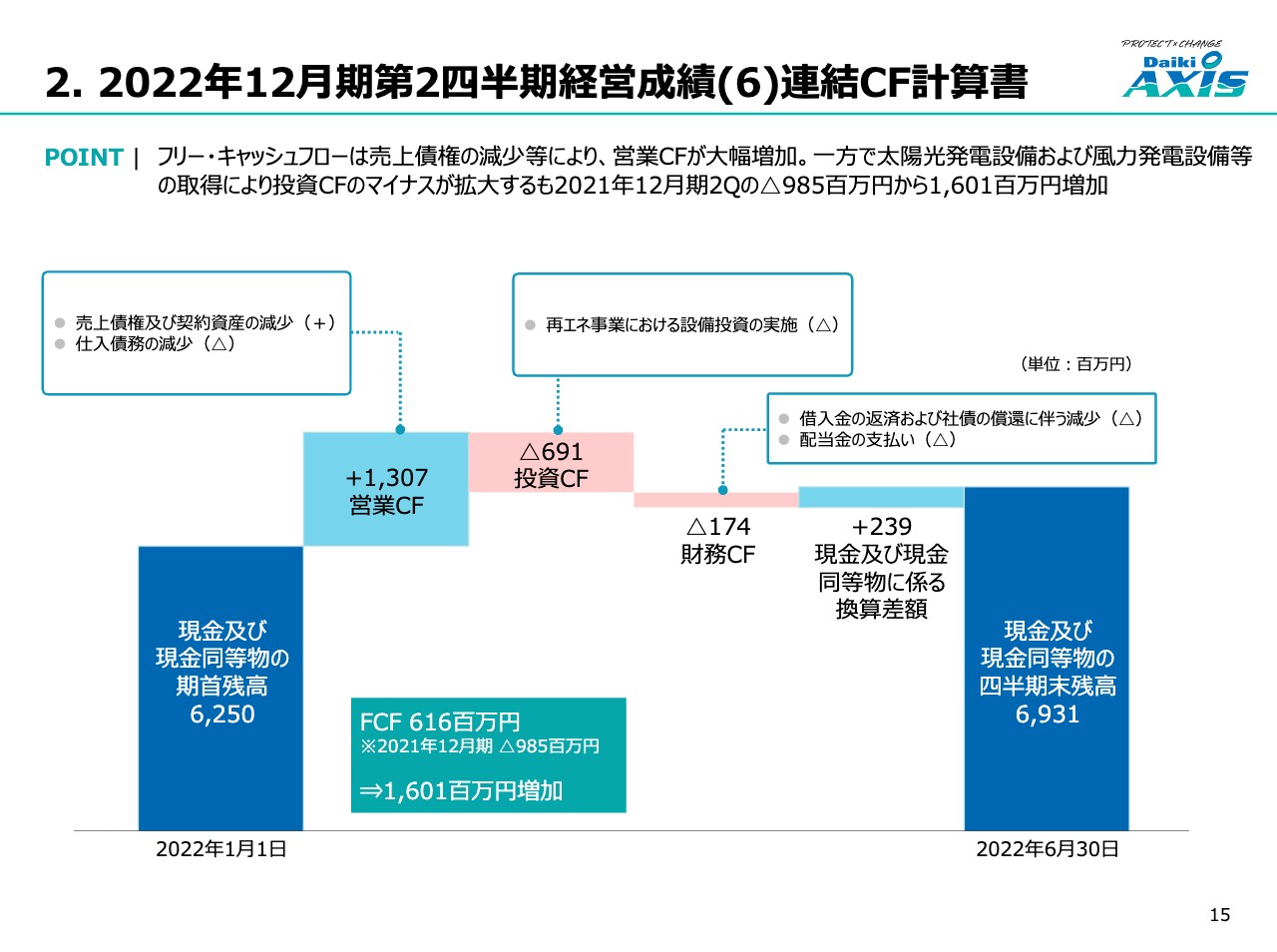

キャッシュフロー計算書は売上債権の減少などにより、営業キャッシュフローが大幅に増加しました。一方で、太陽光発電設備および風力発電設備などの取得により投資キャッシュフローのマイナスが拡大していますが、前年同期との比較ではフリーキャッシュフローが16億100万円と大幅に増加しています。

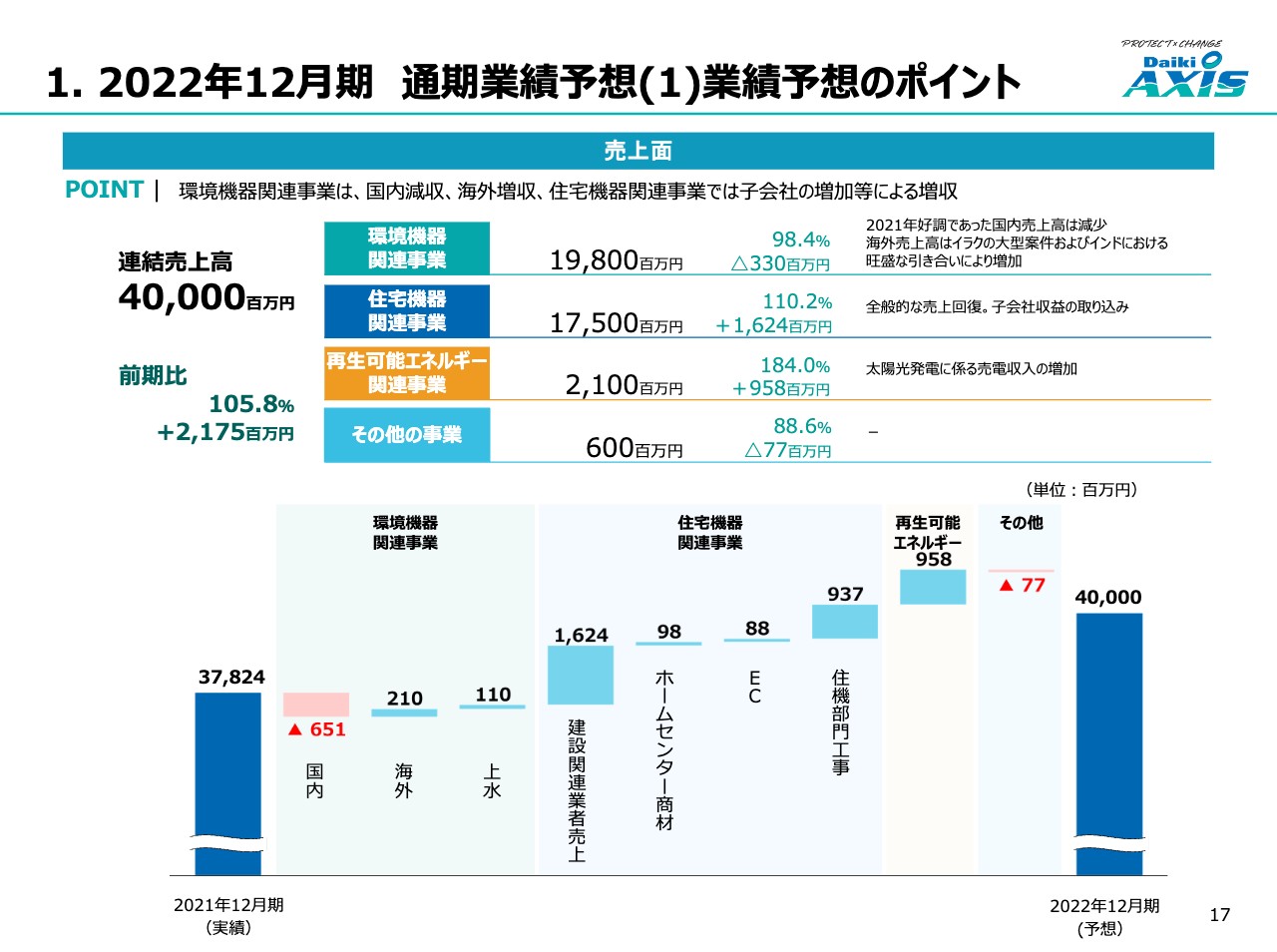

1. 2022年12月期 通期業績予想(1)業績予想のポイント

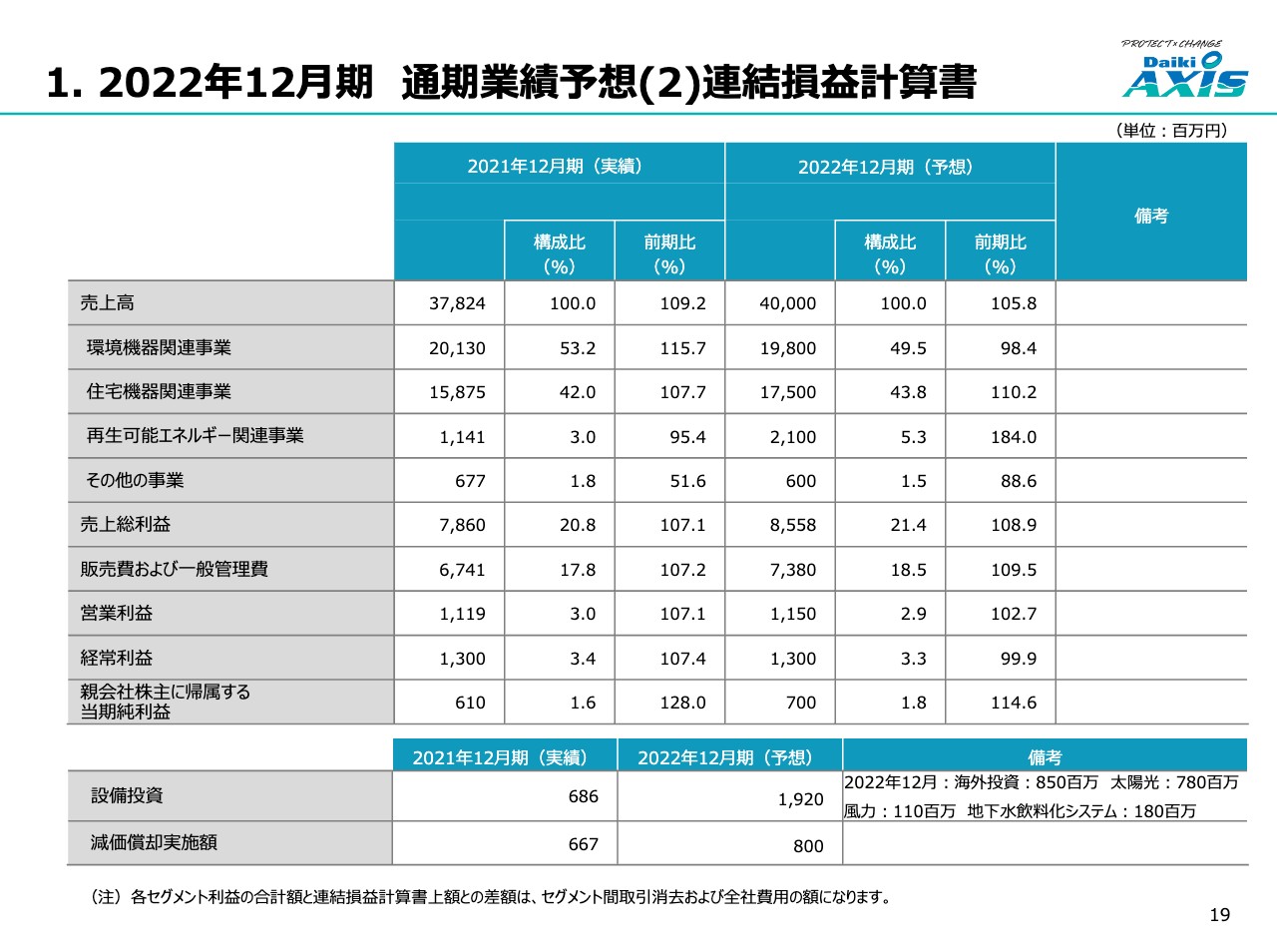

2022年12月期の通期計画についてはスライドをご覧のとおりで、今年2月の発表から変更していません。連結ベースで売上高は400億円で前期比5.8パーセント増、営業利益は11億5,000万円で前期比2.7パーセント増を計画しています。

売上面については、環境機器関連事業の国内では排水処理システムおよび補助金事業の2021年度からの反動減が生じることから前期比で減少する予想です。海外ではイラクの大型案件およびインドにおける旺盛な引き合いにより売上高が大きく増加するものの、セグメント全体では前期比減収の予定です。

住宅機器関連事業においては、前期はなかった住宅機器部門工事におけるホームセンター店舗建築の完成により増収を見込んでいます。再生可能エネルギー関連事業においては、買収したサンエイエコホームが本格寄与することから、大幅に売上が拡大する予定です。小形風力発電事業においてもFITによる売電施設の連系は進んでおり、収益が計上される予定です。

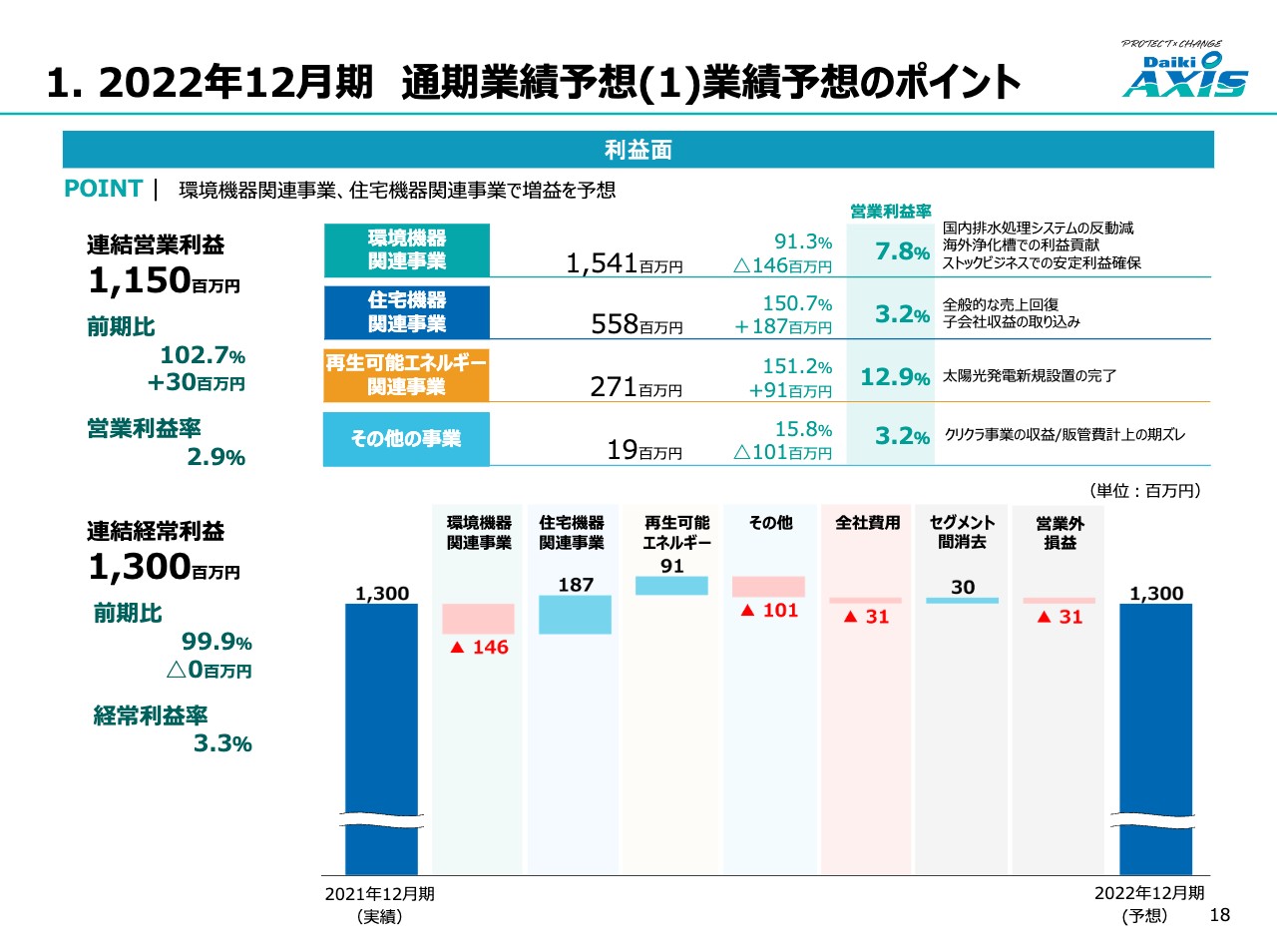

1. 2022年12月期 通期業績予想(1)業績予想のポイント

利益面においては、売上面と同様の理由による増減を想定しています。

1. 2022年12月期 通期業績予想(2)連結損益計算書

このような状況により、経常利益については13億円、親会社株主に帰属する当期純利益は7億円と増益を見込んでいます。設備投資についてはインドの新工場建設を中心とし、太陽光発電施設、風力発電施設、地下水飲料化システムへの設備投資を進めています。

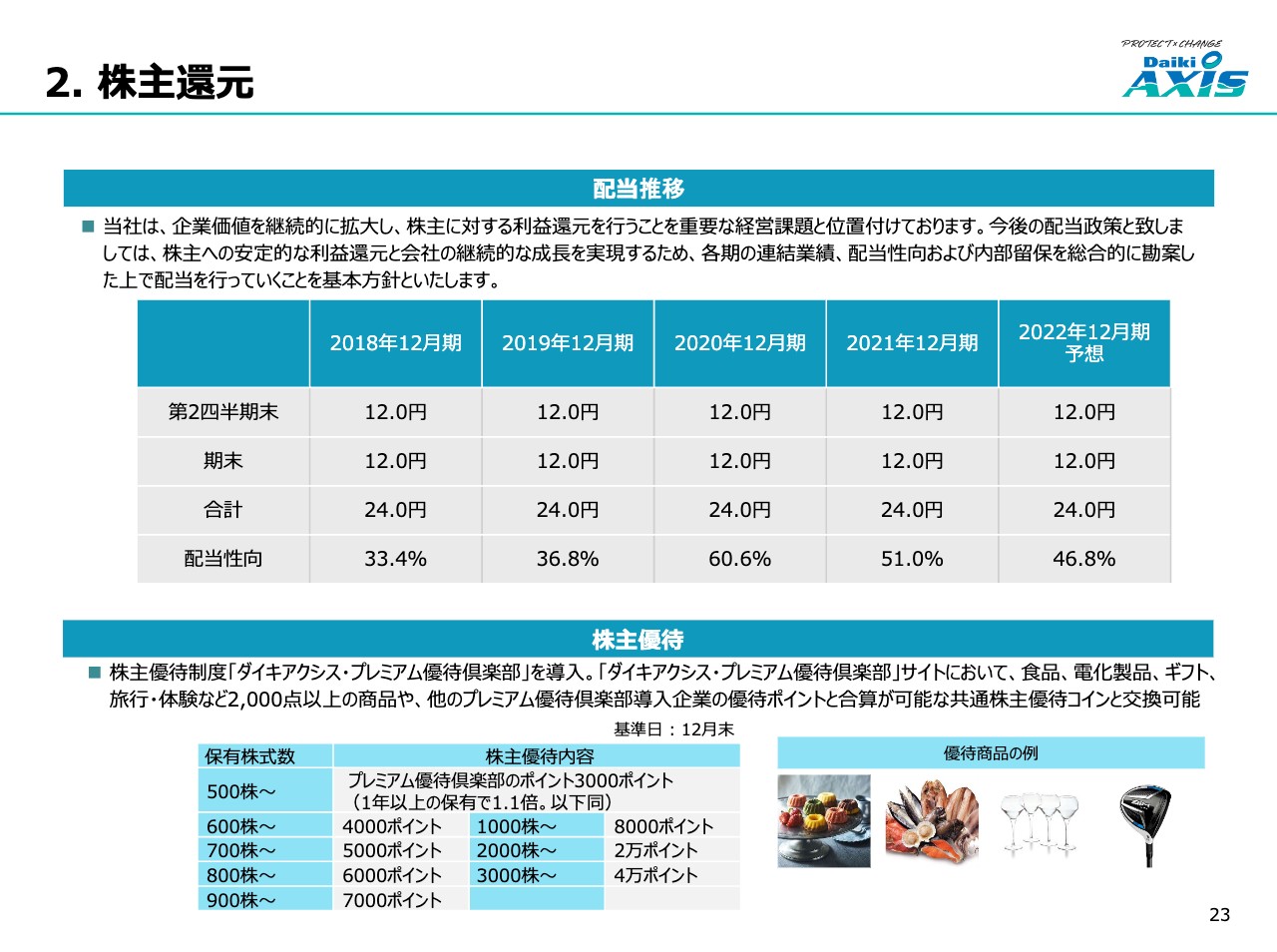

2. 株主還元

配当政策は、各期の連結業績、配当性向および内部留保を総合的に勘案した上で配当を行うことを基本方針としています。2022年12月期は前年と同様に、第2四半期末12円、期末12円、年間24円の計画です。

株主優待については、前年度の内容を継続しています。「ダイキアクシス・プレミアム優待倶楽部」サイトにおいて、食品、電化製品、ギフト、旅行、体験など2,000点以上の商品や、ほかのプレミアム優待倶楽部導入企業の優待ポイントと合算が可能な共通株主優待コインと交換可能なものとなっています。

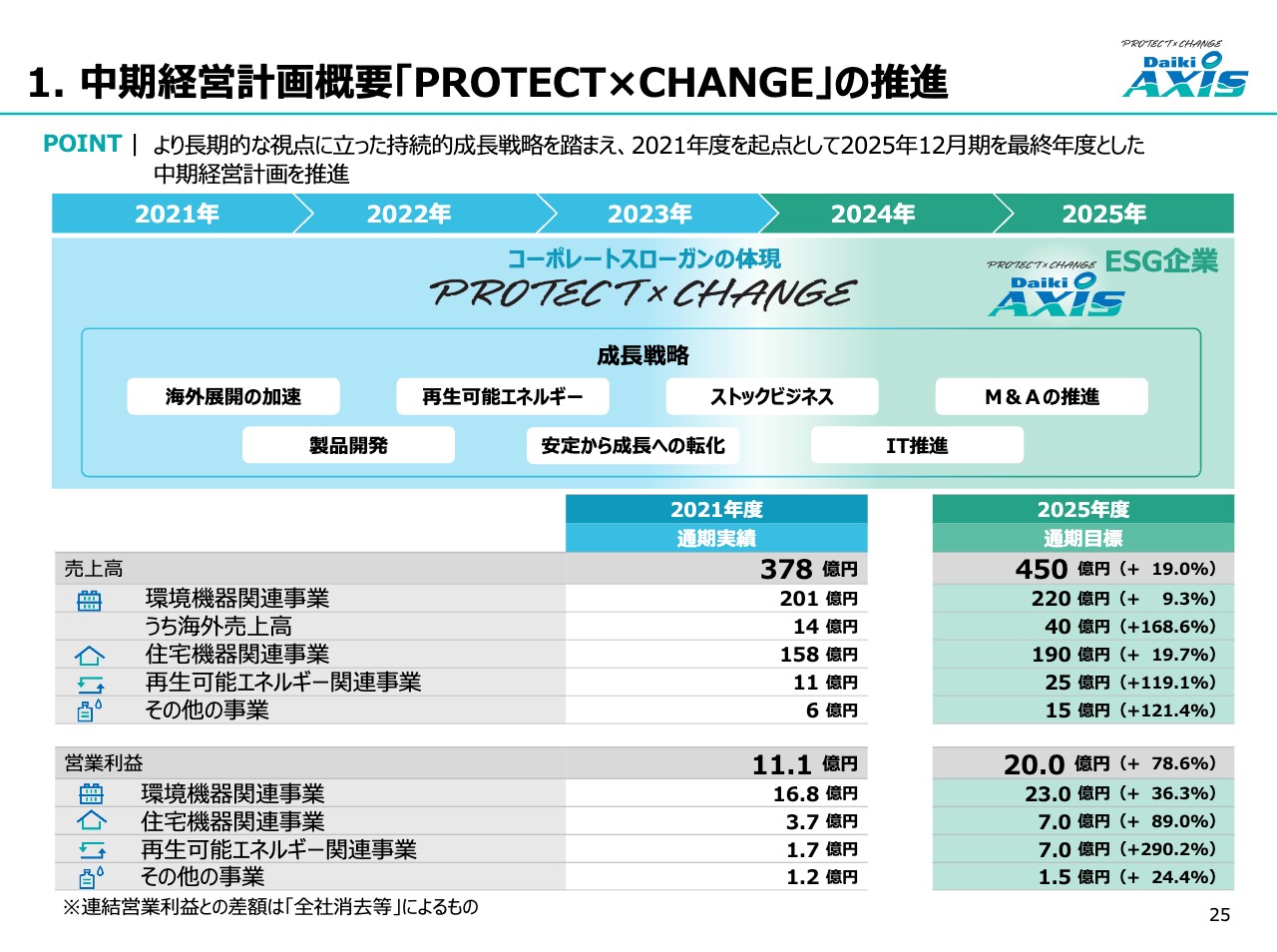

1.中期経営計画概要「PROTECT×CHANGE」の推進

成長戦略についてご説明します。まず、現中期経営計画の概要についてです。当初は2019年から2021年の3ヶ年の中期経営計画としてスタートしましたが、新型コロナウイルス感染拡大に伴う国内外の大幅な環境変化により、2023年までの延長を実施しました。

さらに、より長期的な視点に立った持続的成長戦略を踏まえ、2025年12月期を最終年度として数値目標を設定しました。

中期経営計画のタイトルはコーポレートスローガンである「PROTECT×CHANGE」としており、「環境を守る。未来を変える。」をスローガンにグループ一丸となって取り組んでいく方針です。成長戦略については前中期経営計画の内容を引き続き推進し、グループ全体として積極的に挑戦する7つのテーマを掲げています。

2025年度までの中期経営計画の数値目標は、全事業で増収増益を計画しています。環境機器関連事業では、インドを中心とした海外での排水処理事業が大きく伸長する計画です。

住宅機器関連事業も、リフォームEC事業、特殊商材の取り扱いやエリアの拡大などの進展で売上を伸ばすとともに、効率化を推し進めてマージンを拡大し、利益も伸ばしていきます。

再生可能エネルギー関連事業では、世界的な環境意識の高まりという追い風の中、太陽光発電、小形風力発電、バイオディーゼルの3本柱により、適切なエネルギーミックスを提案していくことで、売上・利益ともに大きく向上させていく計画です。

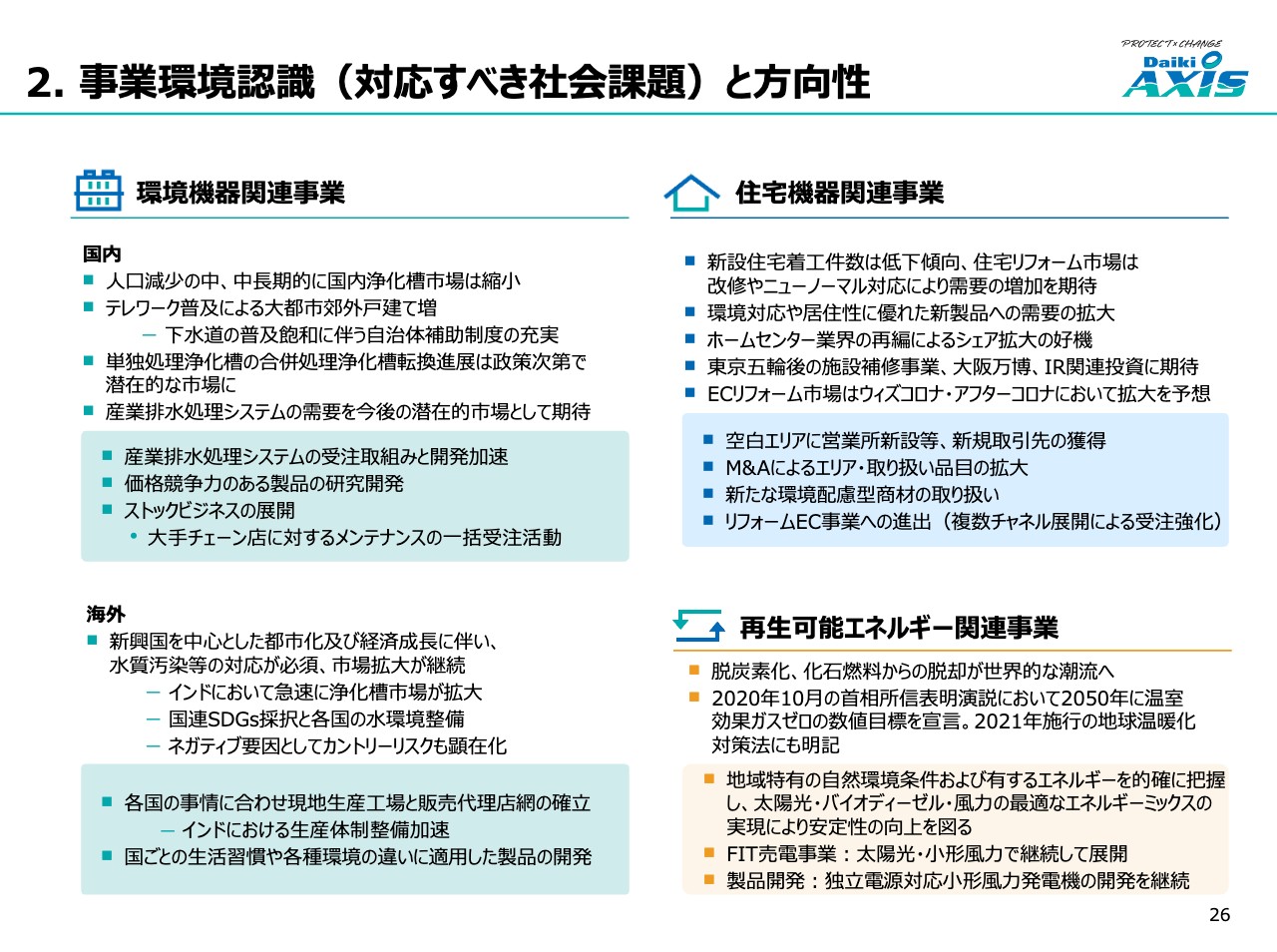

2.事業環境認識(対応すべき社会課題)と方向性

弊社が現在認識している事業環境と対応すべき社会課題、方向性についてご説明します。環境機器関連事業では国内の浄化槽市場は縮小するものの、下水道についても普及が飽和する中、各自治体でも大規模なインフラを必要としない浄化槽の補助制度を充実させてきており、戸建て増加などに伴う浄化槽需要が発生しています。

また、現在でも多くの単独処理浄化槽が存在しており、転換が進んでいません。単独処理浄化槽はトイレからの排水のみを処理するものであり、新設される住宅への設置は認められていません。今後の政策次第では、既設単独処理浄化槽の合併処理浄化槽への転換が進む可能性があります。当社としては、引き続き価格競争力のある製品の開発に取り組む方針です。

国内の工場などの産業排水処理システムは底堅い需要があり、環境負荷軽減の流れの中でさらに高度な処理や処理方式の多様性が要求されています。これらに対応するために研究開発を加速していきます。

海外では、新興国を中心とした市場拡大が確実に継続していく見込みです。アジア・アフリカにおける低い下水道の普及率やSDGsの「安全な水とトイレを世界に」という課題を鑑み、公衆衛生の改善に向けた動きが加速しています。すでにインドを中心に進出した各国でそれを実感しているところです。

住宅機器関連事業では住宅リフォーム市場が底堅く、今後は関東地域でのアフターコロナのインフラ関連の補修事業、関西地域での大阪万博やIR関連での公共事業およびホテル、マンションの需要拡大に期待が持てると考えています。また、環境対応や居住性に優れた製品の需要が拡大している状態です。

リフォーム分野では、いまだeコマースが浸透していませんが、価格の透明性が増すことにより市場は今後伸びていくのではないかと考えています。

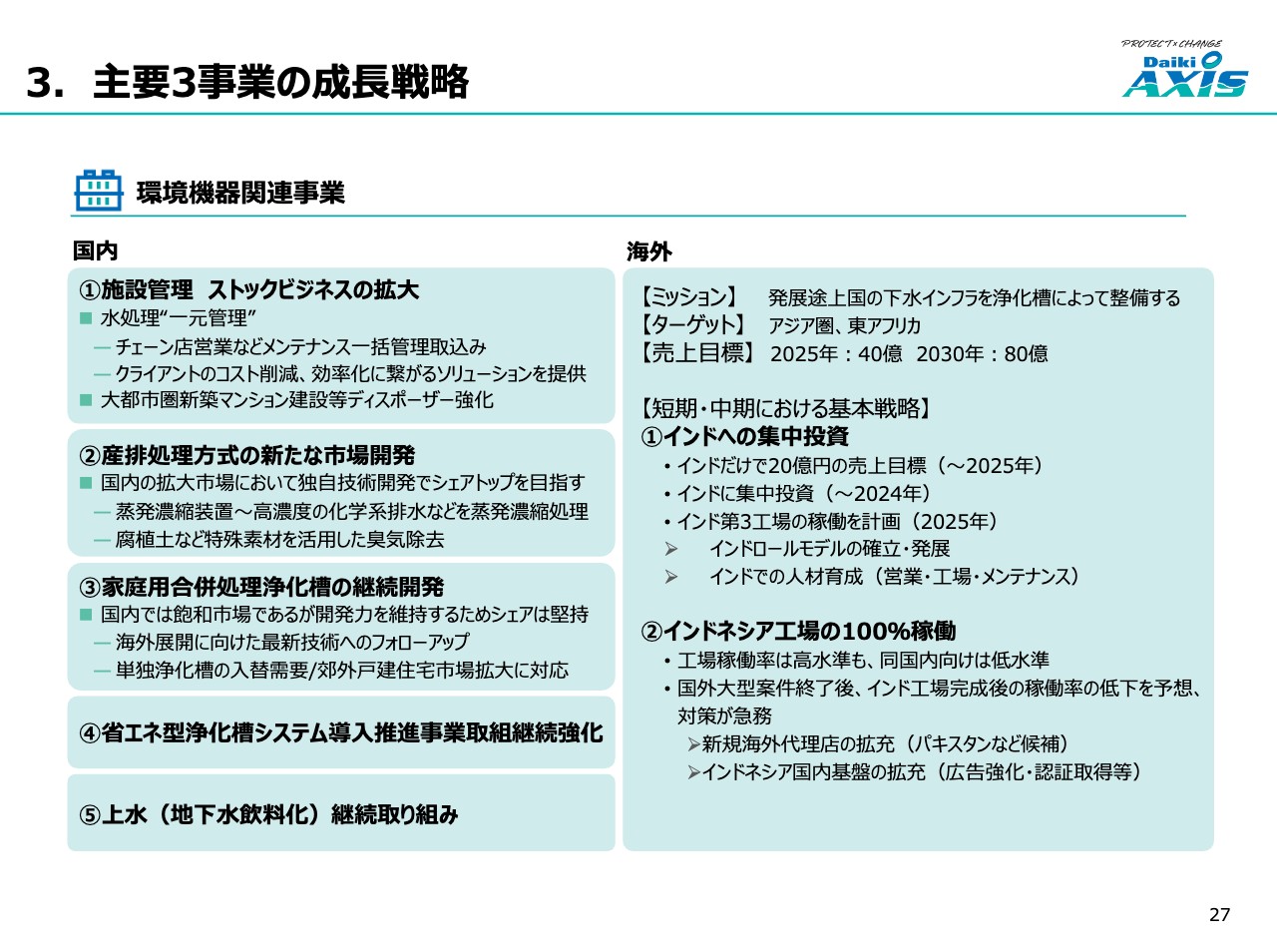

3.主要3事業の成長戦略

先ほどの事業環境も踏まえた主要事業での成長戦略についてご説明します。まず、環境機器関連事業です。国内での戦略の柱は、スライド左側に記載した5つです。主に従来進めてきた施策ですが、あらためて簡単にご説明します。

1つ目は、ストックビジネスの拡大としての施設管理に注力していきます。チェーン店営業などメンテナンス一括管理取込みを推進してきたことなどで、十分なストックが積み上がり、安定的な収益をあげられる体制が整ってきました。

今後は取り組みをさらに拡大していくとともに、交換時期を見越したポンプやブロワーの更新提案などの埋もれたニーズの取込みを図っていきます。

2つ目は、当社の主力である産業排水処理システムに関連し、新たな開発の成果が出ています。その1つが、高濃度の排水を減容化することで、汚泥の処分費用を抑えることができる装置の開発です。

生物処理に適さない高濃度の化学系排水などであっても、利用エネルギーを抑えつつ汚泥の減容化を行うことができ、装置のランニングコスト、廃棄物の処分費用が抑えられます。また、腐植土など特殊素材を活用した臭気除去方法の研究など、今後ダイキアクシス特有の技術として提供し、多様なお客さまのニーズに応えることを目指しています。

3つ目の家庭用小型合併浄化槽は、市場が飽和し競争が厳しい分野であり、利益率が取りにくい事業との位置づけとなってきています。しかし、当社の開発力の源泉でもあるため、この分野でも他社と比べて競争力のあるラインナップを整えることで、国内シェアを堅持していきます。また、国内での開発力強化が海外展開に向けた技術のフォローアップにつながるとも認識しています。

4つ目は、2017年から続けてきた環境省の補助金事業である省エネ型浄化槽システム導入推進事業についてで、2022年以降も規模は縮小しつつも継続中です。このようなビジネスチャンスに積極的に取り組んでいきます。

5つ目の地下水飲料化システムは、安定的なニーズがあるため取り組みを進めていく方針です。上水道価格高騰の動きに対応し、各地域でニーズが拡大しています。以前は設備を貸し出すエスコの方式が多かったですが、近年では資金力のある請負主体の増加が多く、買い取り型の営業を強化しています。

スライド右側は、ダイキアクシスグループにおける海外事業の基本戦略の概要です。「発展途上国の下水インフラを浄化槽によって整備する」ことをミッションとし、ターゲットをアジア圏、東アフリカに絞り、2025年までの売上を40億円、2030年までの売上を80億円という目標を置いています。

短期・中期的な基本戦略は大きく2点あり、1つ目がインドへの集中投資、2つ目がインドネシア工場の100パーセント稼働です。2025年度までにインドのみで20億円の売上目標を目指しており、それを達成すべく経営資源をインドに集中投資していきます。

現在、既存の委託工場に加え、当社グループ独自運営の工場をして建設中で、今年11月には製品の出荷を始めることができる見込みです。また、新工場の運営が安定したあとは、製造台数の拡大のみならず、インド国内にさらなる工場の建設を計画していきたいと思います。

今後、インドでの成功事例をロールモデルとして確立・発展し、他地域に広げていきたいと考えているところです。なお、インドでは営業・工場・メンテナンスのさまざまな面で人材育成を進めており、将来的には日本からのサポートに頼らず、独力で運営していく体制としていきたいと考えています。

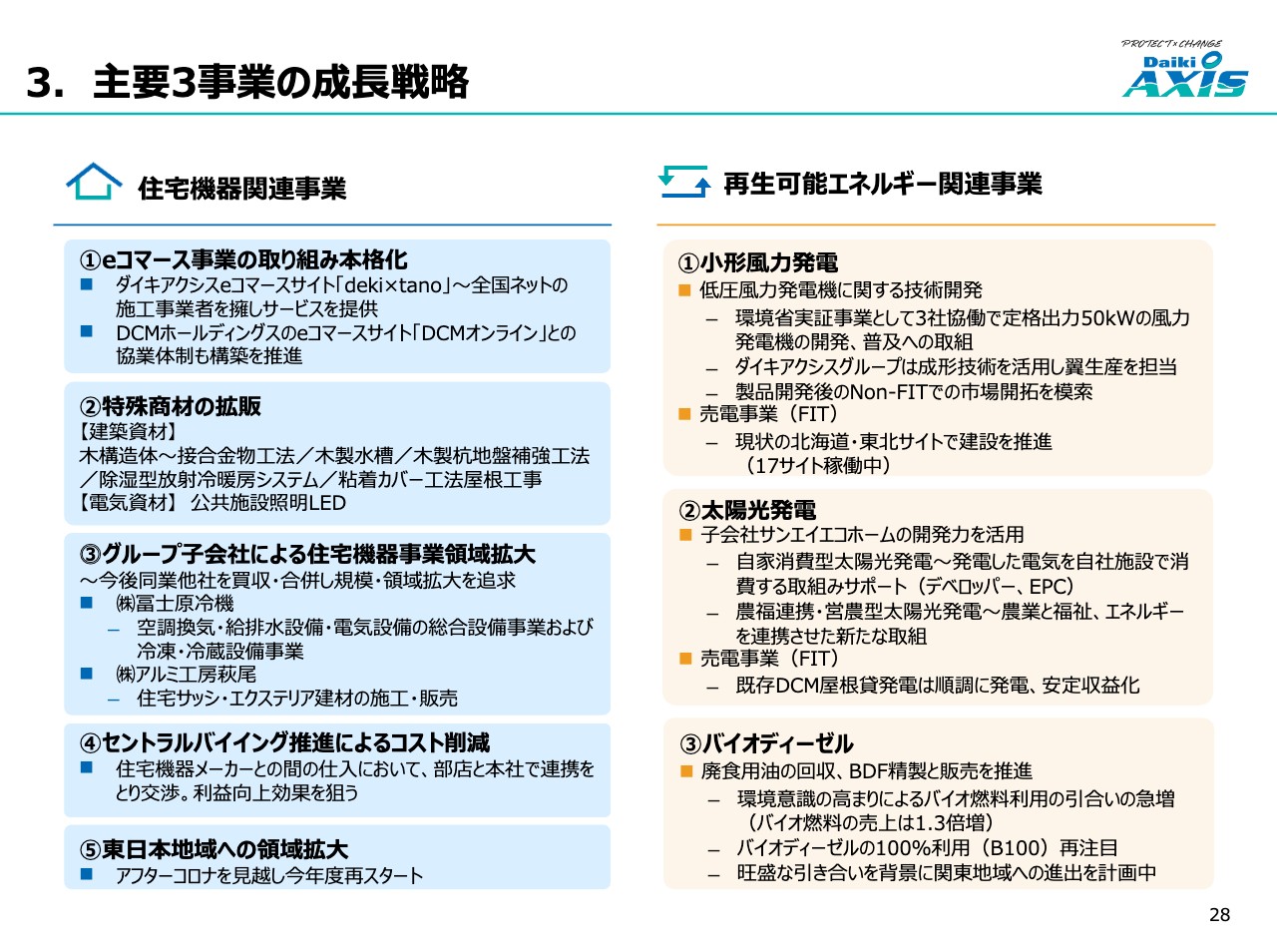

3.主要3事業の成長戦略

住宅機器関連事業の成長戦略です。前中期経営計画より市場環境の変化に対応し、成長路線に舵を切ってから久しくなりますが、現中期経営計画でもその路線を継続し、発展していく方針です。主にスライド左側に記載した5つの重点施策を中心に進めていきます。

新規に力を入れているのは、1つ目のECリフォームビジネスです。今般1月にリフォームECサイト「deki×tano(デキタノ)」を開設しました。全国ネットの施工事業者を擁し、全国でリフォームサービスの提供を展開していきます。「YouTube」などのSNSで認知度を高めていく拡販戦略と、大手企業グループなどの社員向けの福利厚生を提供する特設サイトを軸にプロモーションを図っていきます。

DCMグループとの協業による別のリフォームECサイト「DCMオンライン」も推進しており、こちらも引き続き展開していきます。リフォーム分野のeコマース市場はいまだ発展途上のため、今後の拡大を期待しているところです。

2つ目は、特殊商材の取り扱いの拡大も今後の成長に向けた大きな課題と認識しています。メーカー独自の技術で大規模・中高層建築を木造で可能とした工法や、木製水槽、木製杭を用いた地盤補強工法、除湿型の放射冷暖房システムなど、環境配慮型の建築資材を中心に新たな商材を次々に取り入れてきました。最近では建築資材に加え、新たにLED照明などの電気資材も公共施設などに提案しています。

3つ目として、近年は地元の愛媛の企業を中心にM&Aを行っています。今後も、中国・四国地方を中心としたM&Aによる事業規模・領域拡大を追求していきます。2019年10月に取得し子会社化した冨士原冷機については、空調・冷凍・冷蔵分野で当社の全国ネットワークを活かしたシナジー展開を推進しています。

また、2021年10月には住宅サッシ・エクステリア建材の施工・販売を行うアルミ工房萩尾を取得し、子会社化しました。今後、住宅サッシ事業については中国・四国地方を中心とした展開を推進すべく、M&Aを活用しつつ拡大を追求していきます。

こうした施策に加え、コスト面ではセントラルバイイング推進によるコスト削減を進めていきます。さらに、東日本地域への領域拡大については新型コロナウイルスの影響で停滞していましたが、今年度から再スタートをかけています。特殊商材を中心とした営業を行っていく方針です。

スライド右側の再生可能エネルギー関連事業についてご説明します。グループの再生可能エネルギー事業の特徴は、顧客からのニーズに応じて風力・太陽光・バイオディーゼルという再生可能エネルギーの最適ミックスを提案できる体制を実現していることです。

導入から運用までの一連の業務を最適なプランニングにより総合的かつワンストップで実施することを可能とし、市場に対して包括的でスピード感のある提案を実現していきます。

小形風力発電で現在注力しているのが、環境省実証事業としての定格出力50キロワットの風力発電機の開発と普及への取り組みです。こちらについては後ほどご説明します。

風力発電のFITの発電所建設については順調に進んでおり、昨年までに12サイトが稼働しています。今期は6月までで新たに5サイトの連系が完了し、合計17サイトが稼働しています。引き続き、2025年までに70サイト稼働の計画に向けて進んでいきます。

太陽光発電については、昨年度グループインしたサンエイエコホームの開発力を利用し、電力需要家に対して当社が発電した電力を販売する事業に取り組んでいます。特色のある取り組みとしては、農福連携・営農型太陽光発電という農業と福祉、再生可能エネルギーを連携させた新たな取り組みも推進しています。

バイオディーゼル燃料事業においては、2002年より事業を開始し、廃食用油を原料としてクリーンなディーゼル代替燃料であるDOiLの製造およびDOiL製造プラントの販売と維持管理を行ってきました。足元では、事業展開している愛媛でも環境意識の高まりによりバイオディーゼル燃料利用の引き合いが急増しており、今年のバイオディーゼル燃料の売上は昨年の1.3倍に増加しています。

今までは軽油に当社が製造したバイオディーゼル燃料を5パーセント配合した「B5軽油」という製品の販売が主流でしたが、100パーセントバイオディーゼル燃料についても急速に注目が集まっており、今後は自動車向けの対応も検討していきたいと考えています。

また、世界的な環境対策の流れで、バイオディーゼルへの関心や引き合いが全国的に高まっていることから関東地域への進出を計画しており、事業用地が決まれば設備を整えていきたいと考えています。

4. 成長戦略トピックス(1)海外展開<世界水ビジネス市場規模とアジアにおける浄化槽普及のポテンシャル>

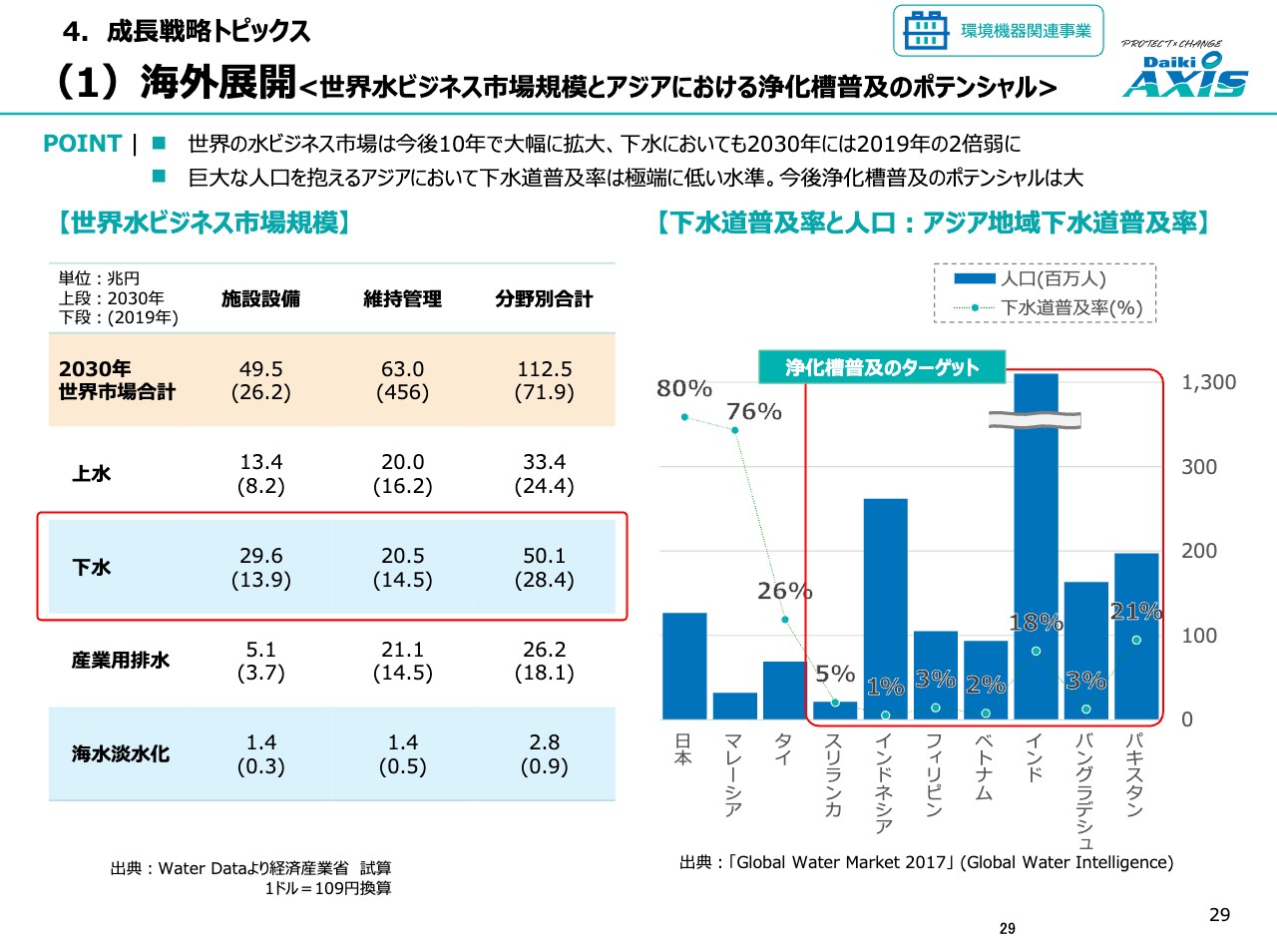

成長戦略のトピックスとして、グループで最も期待される成長ドライバーとしての環境機器関連事業の海外展開についてご説明します。まず、世界の水ビジネスの状況についてです。スライド左側が世界の水ビジネス市場規模についての表です。各項目の上段の数字が2030年の予測規模、下段の数字が2019年の実績です。

2030年における世界水ビジネス市場は合計112.5兆円規模となっており、2019年と比べると1.5倍です。また、我々のターゲットである下水市場は、2030年は2019年に比べ1.7倍の成長見込みであり、50.1兆円の規模を有しています。

スライド右側がアジア諸国の人口と下水道普及率を表したグラフです。我々がすでに展開している国々の中で、特にインドやインドネシアについては人口が多いにもかかわらず、下水道普及率がインドは18パーセント、インドネシアは1パーセントです。

経済成長が加速している国であっても、依然として水環境インフラが整備されていない現実がデータとしておわかりいただけると思います。

4. 成長戦略トピックス(1)海外展開<日本における浄化槽普及モデルをアジア・アフリカに展開>

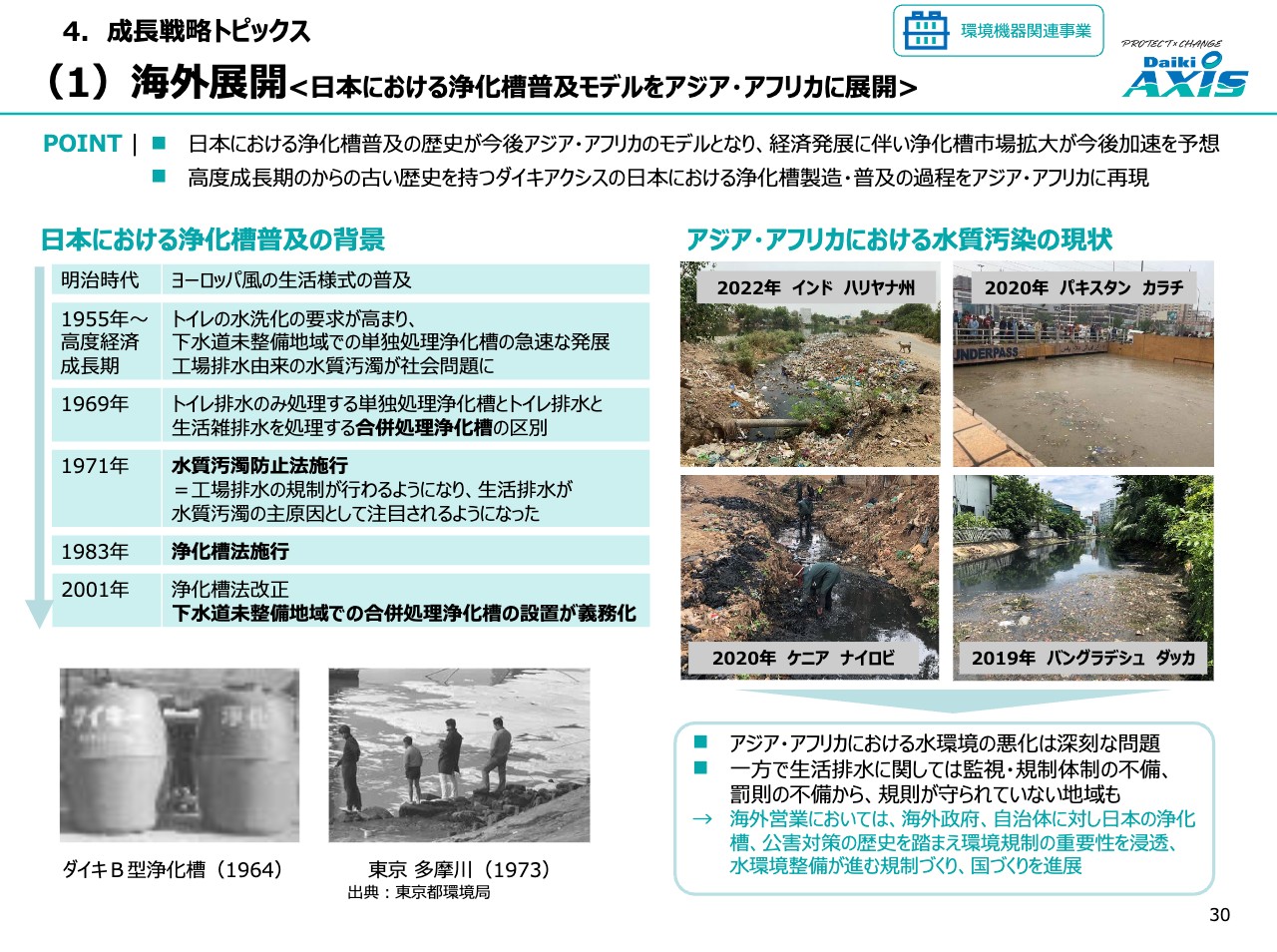

ダイキアクシスとともに歩んできた浄化槽の歴史を少し振り返ります。浄化槽は1950年代から開発され始めた日本特有の水処理技術です。1955年頃から日本は高度経済成長期に入りますが、同時期にみなさまもご存知のイタイイタイ病や水俣病などの水質汚濁が原因の健康被害が出始め、社会問題化しました。

1971年に水質汚濁防止法が施行され、工場および事業場から公共用水域に排出される廃水が規制され始めました。産業排水の規制が強化され、工場などからの排水処理対策が進むことで、生活排水が水質汚濁の大きな原因と注目されるようになりました。

スライド下部の右側の写真は、1973年の東京の多摩川の様子です。泡の原因は家庭洗剤によるもので、多摩川を管理する人々が改善を呼びかける看板を設置していました。そして1983年に、浄化槽によるし尿および雑排水の適切な処理を図り、生活環境保全および公衆衛生の向上に寄与することを目的とした浄化槽法が施行されました。

下水道の通っていない地域に浄化槽を設置しなければならないことなどの浄化槽の管理ルールを定めた法律で、これにより浄化槽は加速度的に普及し、現在に至っています。以上が日本の浄化槽の歴史になります。

一方で、スライド右側はアジア・アフリカの水質汚染の現状です。当社の拠点がある国の河川や湖をいくつかご紹介しています。ゴミなどの浮遊物だけでなく、油が浮かんでいる場所や河川にほとんど流れがないことから一部で嫌気状態となっている場所もあります。

このようにアジア・アフリカでは、下水道などの設備が一部整備されていたとしても、現地の経済成長や人口増加をカバーしきれていないのが現状です。水質汚濁が続くと生態系が破壊されたり、汚染された地域に住む魚を食べることによる人々の健康被害につながります。

生活排水に関しては、監視・規制体制の不備や罰則の不備から規則が守られていない地域もあり、現地政府も対応に苦慮しているところです。

グループとしては、日本における浄化槽普及や公害対策の歴史とともに歩んできた経緯と経験を踏まえて、アジア・アフリカの政府や自治体に対し環境規制の重要性を浸透させ、水環境整備が進む規制作りや国作りを進展させつつ、浄化槽の普及を進めていきたいと思っています。

4. 成長戦略トピックス(1)海外展開<全体像:アジア・アフリカ各国における生産拠点・代理店網(35社)構築>

足元の海外展開の状況についてです。スライドをご覧のとおり、インド・インドネシア・ケニア・スリランカ・ミャンマー・ベトナム・バングラディシュ・ネパール・パキスタンでの各国の代理店網の構築が進展しており、世界で35社の代理店を配備しています。特にインドでは代理店の数が増減しつつ拡大しており、現在25社となっています。

インドを除く各国の状況についてご説明します。中国においては大連に現地法人がありますが、競合の少ない無機系排水処理の対応を進めるなど営業の幅を広げ、日本からのテコ入れを図っている状況です。

また、合弁会社について建設部規制が厳格化したことから、全体的に中国国内での浄化槽普及が足踏みしていた時期がありました。地方政府ごとの条件に適合する浄化槽の普及に努めた結果、今後も穏やかではありますが販売が伸長していくことが期待されています。

インドネシアにおいては新型コロナウイルスの影響が大きく、前年度は伸びがありませんでしたが、今後は従来の日系向け大型排水処理施設の販売に加え、現地ローカル向けの製品の拡販に注力していく方針です。

バングラディシュにおいては代理店の販売が好調で、政府・軍関連、工場、リゾートを中心に市場が急成長しています。日本円で4,000万円から5,000万円の売上となっており、今後営業強化のため駐在員派遣も検討している段階です。

スリランカでは既存代理店の機能に取り組み、独資での現地法人の設立を実施してアセンブリ工場を建設し、稼働に向けて進捗しています。不安定な中でも経済は動いており、引き合いはいただいている状況です。

ケニアにおいては、現地の代理店USAFIと排水処理事業のほか、販売や設置メンテナンスを行う合弁会社を設立しています。今後ケニア国内で輸入を通じた浄化槽の拡販を図る方針ですが、コロナ禍の影響によって現地での活動が難しく、停滞している状況です。

4. 成長戦略トピックス(1)海外展開<インドモデルの確立とさらなる発展に向けて>

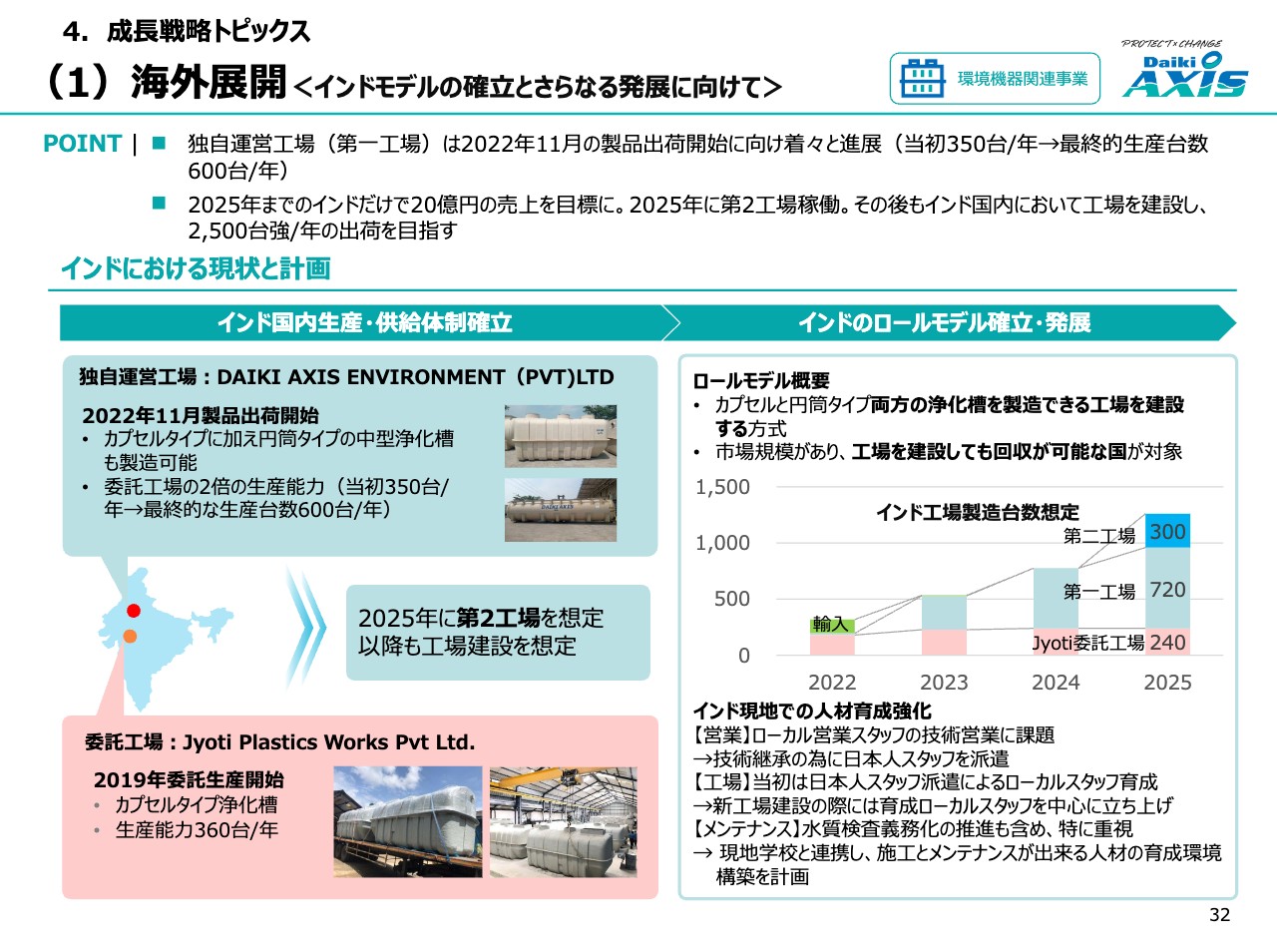

海外展開の重要地域であるインドの状況についてご説明します。2019年より委託工場にて生産を進めてきましたが、インドでの急速な需要拡大に対応するためダイキアクシスとしての独自工場の建設を進めてきました。

新工場は現状の委託工場の2倍の生産能力です。新工場ではカプセルタイプに加え、円筒タイプの中型浄化槽の製造も可能な設備を整えていきます。

先ほどもお伝えしたとおり、今後のグループの基本戦略として2025年までインドへの集中投資を計画しており、インドでの浄化槽製造と普及のロールモデルを確立し発展させることを目的としています。

ロールモデルの概要としては、建設中の新工場のようにカプセルと円筒タイプの両方の浄化槽を製造できる工場を建設する方式です。インドがまさにそうですが、市場規模があり、工場を建設しても投資回収が十分に可能な国が対象となります。将来的にはインドでの成功体験を確立し、他の周辺国に発展的に伝播させていくことを思い描いています。

インドでは現在の委託工場である独自運営第1工場に加え、2025年には独自運営第2工場を稼働させ、年間1,200台超の生産規模を目指していきます。また、それ以降もさらなる工場の建設を構想しています。工場を順調に稼働させることに併行し、インド現地での営業、工場、メンテナンスのさまざまな面で人材育成を強化していきます。

4. 成長戦略トピックス(2)再生可能エネルギー<持続可能な社会実現に向けた取り組み>

再生可能エネルギー事業に関するトピックスについて、2点ご紹介します。まず、スライド左側です。ダイキアクシス・サステイナブル・パワーは、環境省のCO2排出削減対策強化誘導型技術開発・実証事業の1つである低圧風力発電機に関する技術開発・実証事業に参画しています。

これは地域の防災対策や、自営線・既存配電網を活用した独立系グリッドを作る動き、事業所内で再生可能エネルギーを自家消費する動きが顕在化する中、ゼファー、リコージャパン、ダイキアクシス・サステイナブル・パワーの3社協働により社会受容性の高い定格出力50キロワットの純国産の小形風力発電機を新たに開発し、太陽光発電と並ぶ電源として普及させることへ取り組むものです。

グループの役割分担としては、ダイキアクシス・サステイナブル・パワーにおける長年の小形風力発電の研究開発および売電事業で培った豊富な研究データが活かせることと、ダイキアクシスの環境機器関連事業において長年培ってきた長尺物のFRP成形のノウハウを活用できることにあります。これらが実用化された暁には、高効率な特性を活かし、さまざまな場面での活用が想定されています。

スマート・グリッドや独立電源ニーズにとどまらず、現在の低買取価格帯のFITでも十分に採算が取れる可能性にも着目されています。商品化の際には、ダイキアクシスにおいてもブレードをラインで大量生産しつつ、ダイキアクシスネットワークで拡販していくことも想定しています。

スライド右側が、太陽光発電における新たな取り組みとしての農福連携・営農型太陽光発電です。全国に点在する使われていない農地を活用し、太陽光発電パネルを並べるとともに下の土地で野菜などの農耕を行います。農業生産には障碍者が取り組みます。

まさに農業と福祉、エネルギーの連携による新しい取り組みであり、それを推進する事業者をサポートしていきたいと考えています。単なる営農型太陽光発電は一般的になりつつありますが、こちらのモデルは福祉を絡めているのが大きな特徴となっています。

5. ダイキアクシスグループが目指すESG経営について

ESG経営については、引き続き現中期経営計画においても推進しています。当社は経営理念として「環境を守る。未来を変える。」を使命とし、環境創造開発型企業として発展し続けることで、社員の生活向上および社会の発展に貢献すると定めています。

このためには、ESG企業であることが最も重要であると考えています。今後も引き続き、事業基盤となる企業統治をしっかりと固め、事業活動・企業活動を通じて水を軸とした環境および社会への貢献を進めていきます。

1. ダイキアクシスグループ概要

Appendixとして、グループ概要や沿革、事業別の各製品、システムなどを写真や図でそれぞれご紹介しています。

最後に、我々ダイキアクシスグループ役職員一同は、「PROTECT×CHANGE」のコーポレートスローガンのもと、「環境を守る。未来を変える。」を使命とし、今後も新しい取り組みに挑戦し、社会に貢献できる企業でありたいと考えています。

今後ともみなさまのご支援をお願いするとともに、期待に応えられる企業であり続けることをお約束して、ご報告を終わりたいと思います。長時間ご清聴いただきまして、誠にありがとうございました。

この銘柄の最新ニュース

D・アクシスのニュース一覧- 組織変更及び人事異動に関するお知らせ 2024/12/20

- <12月10日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/12/11

- ダイキアクシス---ダイキアクシスG、セブン-イレブン店舗への配送車両にバイオ燃料供給開始 2024/12/05

- ダイキアクシスG、セブン-イレブン店舗への配送車両にバイオ燃料供給 2024/12/03

- ダイキアクシスG、セブン-イレブン店舗への配送車両にバイオ燃料供給 2024/12/03

マーケットニュース

- 本格普及期へ突入、テスラ効果で「自動運転関連」は大相場確変モード <株探トップ特集> (12/23)

-

明日の株式相場に向けて=ビッグデータやクラウド周辺株に勝機

(12/23)

明日の株式相場に向けて=ビッグデータやクラウド周辺株に勝機

(12/23)

- NY各市場 5時台 ダウ平均は54ドル安 ナスダックはプラス圏での推移 (12/24)

- NY各市場 4時台 ダウ平均は小幅安 ナスダックはプラス圏での推移 (12/24)

おすすめ条件でスクリーニング

ダイキアクシスの取引履歴を振り返りませんか?

ダイキアクシスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。