信和、売上収益は前年比+8.2%の89億900万円 企業活動の回復基調に伴う輸送用機器の需要増が寄与

信和について

則武栗夫氏(以下、則武):信和株式会社の決算説明会をご視聴いただきまして、ありがとうございます。本日は、会社概要、2023年3月期第2四半期決算概要、業績見通し、ESGへの取り組みの順序に沿ってご説明していきます。

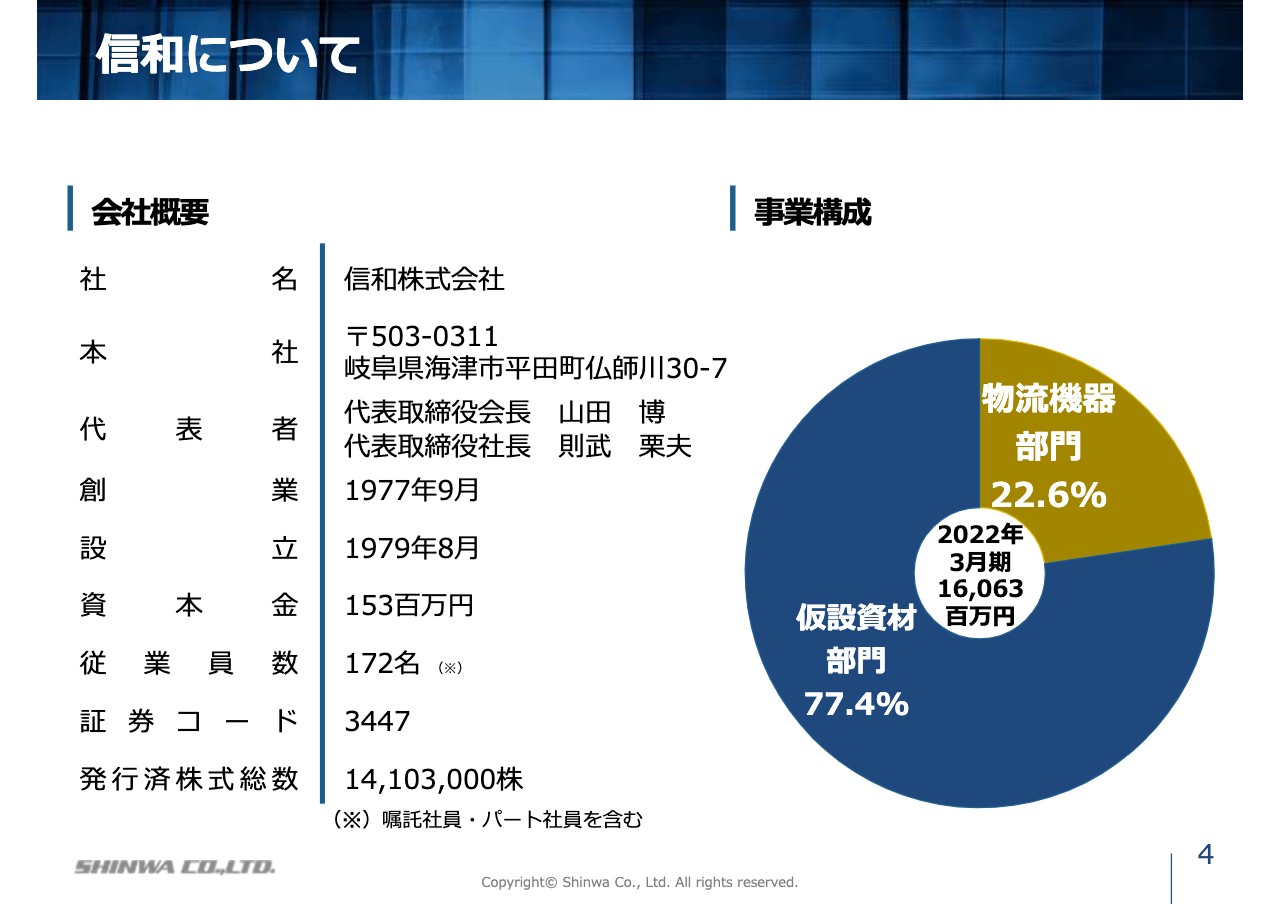

まずは、会社概要についてです。当社は、岐阜県海津市に本社をかまえる金属加工メーカーです。スライド右側の円グラフは事業構成になります。2022年3月期の売上収益は160億6,300万円で、そのうち仮設資材部門は77.4パーセント、物流機器部門は22.6パーセントです。

仮設資材部門は、建設現場で使用される足場などの仮設資材の製造・販売を行っています。物流機器部門は、工場、倉庫、建設現場などにおける物品の保管・運搬に使用されるパレット・ラックなどの製造・販売を行っています。

当社の理念

当社の「PURPOSE」は「命を守り、未来を支える」です。当社は、仮設資材である足場製造を通じて、社会に貢献できる企業と考えています。

日本は地震、台風、大雨などの自然災害が発生しやすい国土です。この国の未来を持続可能かつ強靭なまちづくりで守る必要があり、そのまちづくりの重要なリソースの1つが仮設資材です。当社は足場製造を通じて、大切な「命」、そして美しい街並みや生活を守り続けるために、これからも愚直にモノ作りに取り組み、社会の発展を少しでも支えていきたいと考えています。

当社の沿革

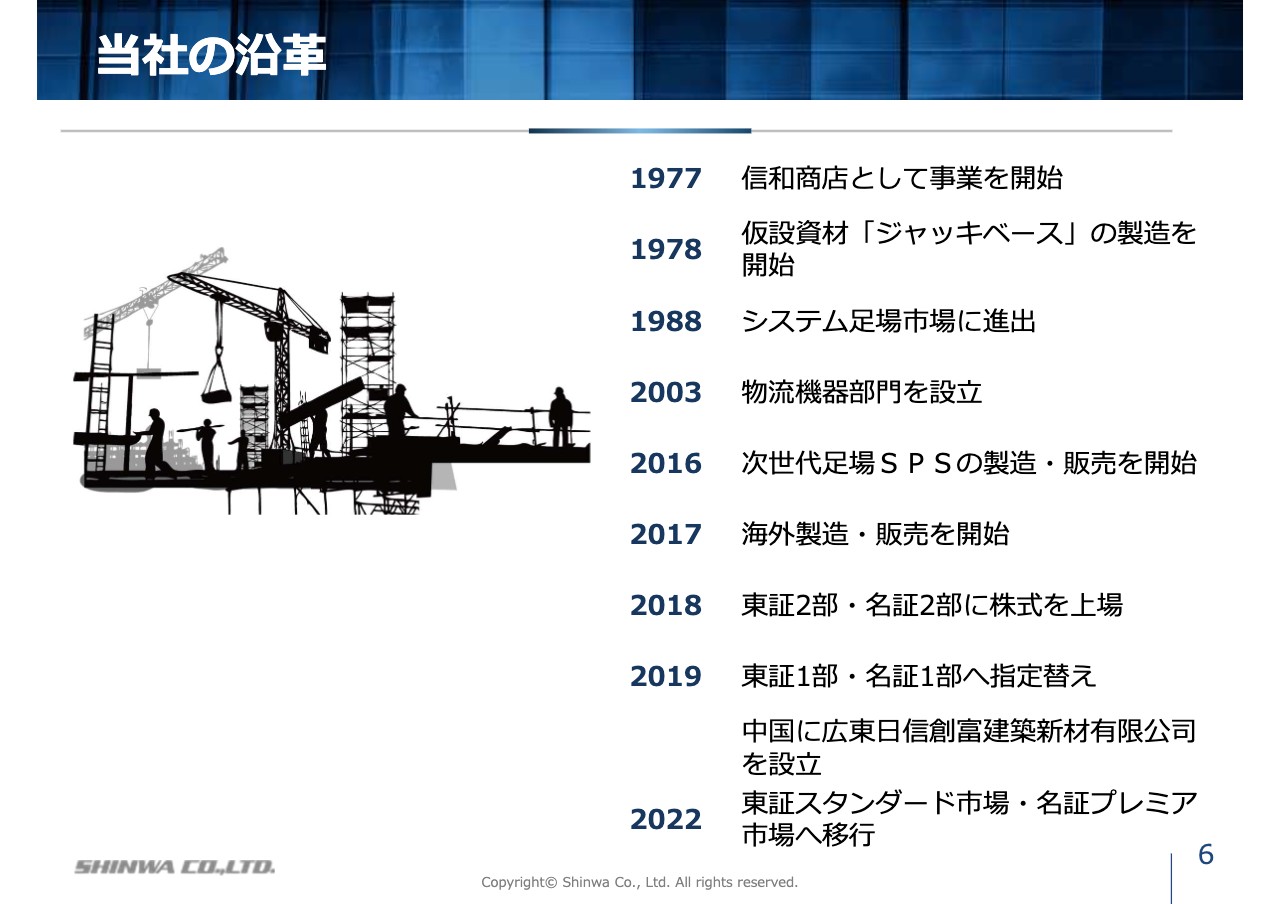

当社の沿革です。1977年に創業し、今年で創業45年目になります。1988年に開発したシステム足場「シンワキャッチャー」は、その後、システム足場のデファクトスタンダードとなり、当社が成長する大きな足掛かりとなりました。

2003年には物流機器部門を設立しました。その後は、次世代足場「SPS」の開発や海外進出などの取り組みを経て、2018年に東京証券取引所、名古屋証券取引所へ上場しています。2022年に新市場区分の再編が行われ、東証スタンダード市場、名証プレミア市場へ移行しました。

当社の独自ポジショニング

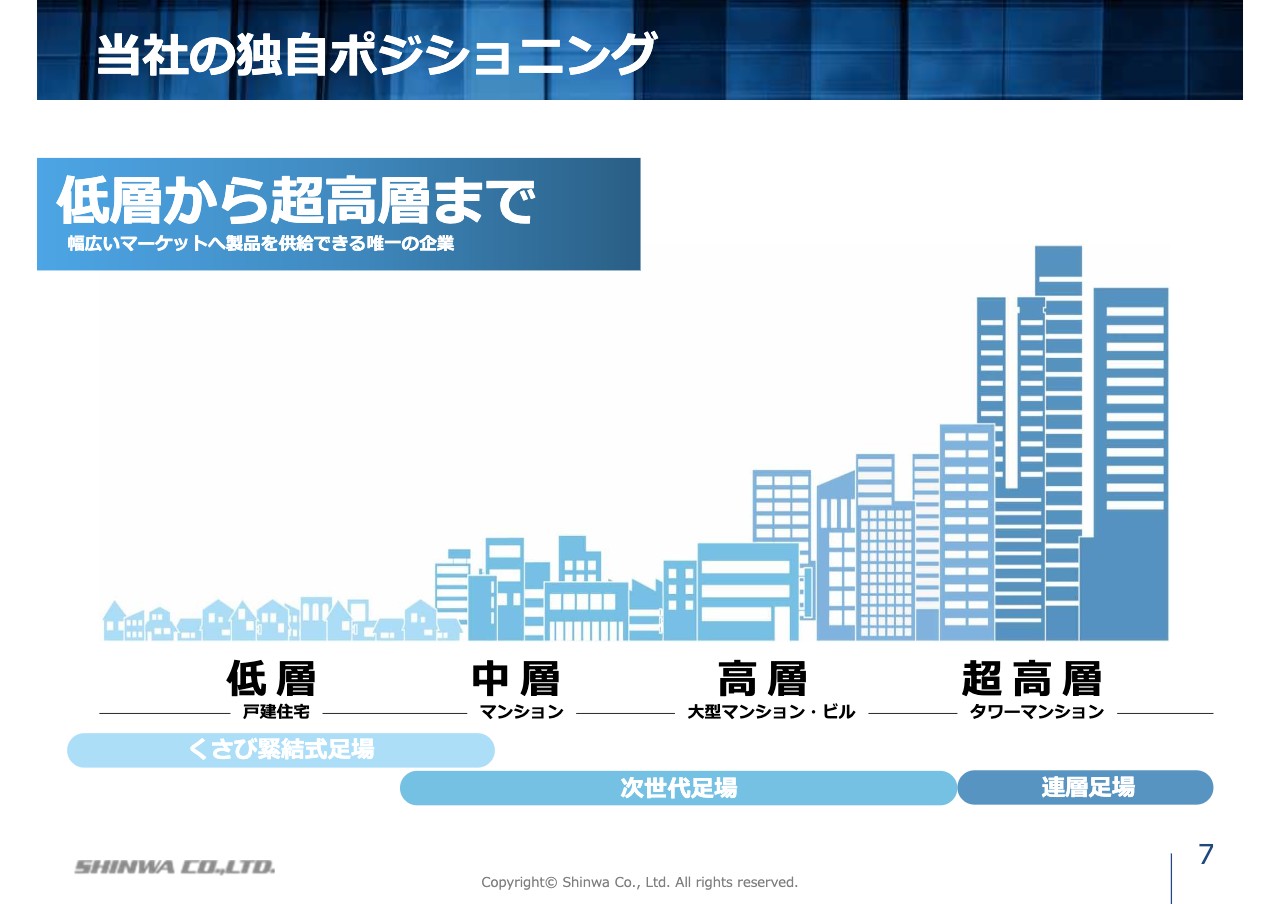

当社の独自ポジショニングについてです。当社には、同業他社にない特長があります。それは、低層戸建住宅から超高層建築物までの幅広いマーケットにおいて自社製品を供給できる、唯一の企業であることです。

2023年3月期第2四半期の決算概要については、執行役員管理本部長の平澤よりご説明します。

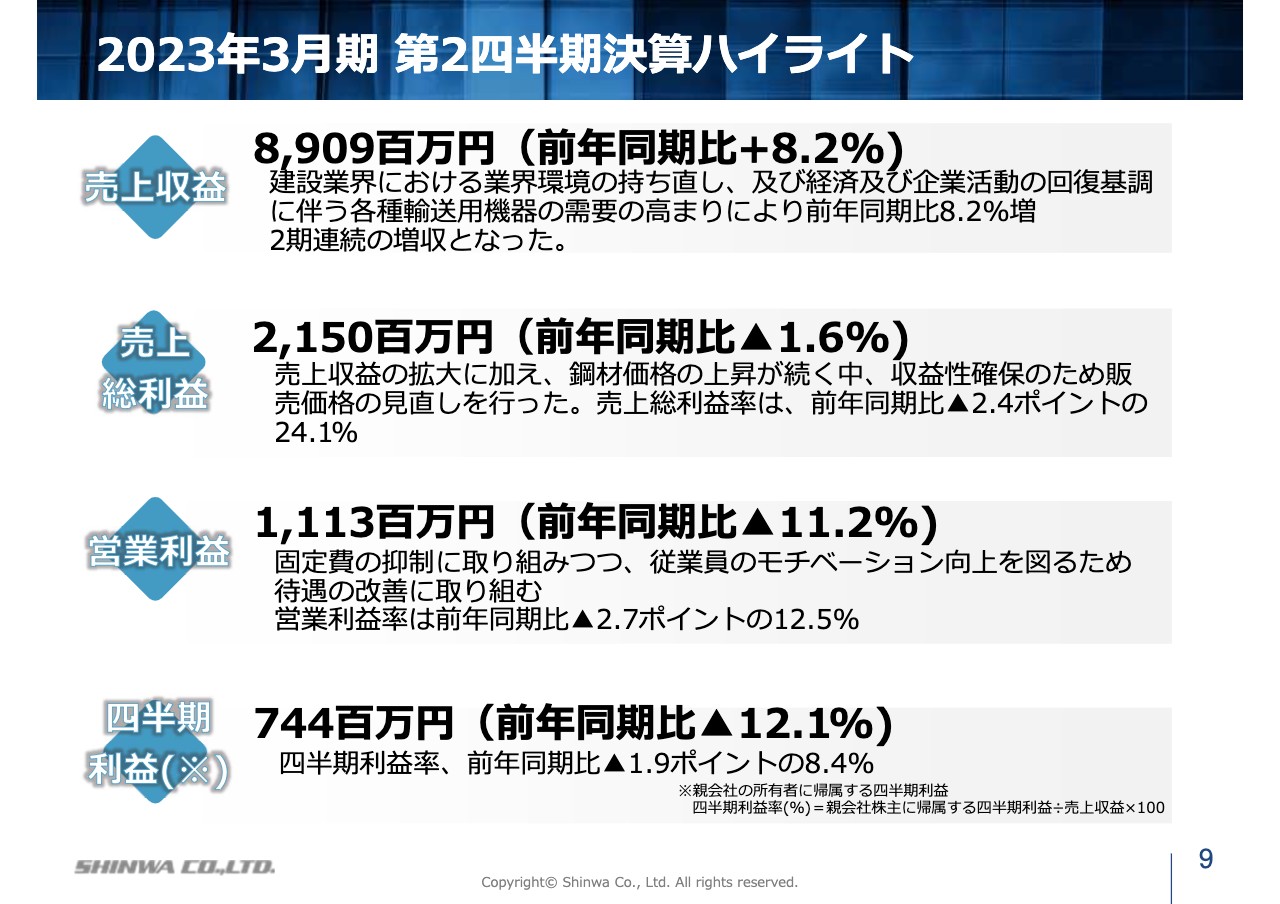

2023年3月期 第2四半期決算ハイライト

平澤光良氏:まずは、決算ハイライトです。2023年3月期第2四半期は、売上収益89億900万円、営業利益11億1,300万円で、増収減益となりました。今期の売上収益は、建設業界における業界環境の持ち直しや、企業活動の回復に伴う輸送用機器等の需要の高まりなどにより、前期比8.2パーセントの伸びとなりました。

利益面では、鋼材価格の上昇が続く中、収益性確保のために販売価格の見直しを行いましたが、販売量としては伸び悩みました。また、従業員のモチベーション向上を図るため待遇面の改善などの取り組みも行ったため、売上総利益、営業利益ともに前期比で減益となりました。

2023年3月期 第2四半期 連結業績

スライドは、今ご説明した連結業績の概要を表にしたものです。先ほど「増収減益」とご説明しましたが、表の中央にある期初計画数値との対比で実績をご覧ください。

コスト面の影響により利益的にはかなり厳しい見通しであったため、期初の段階で増収減益の計画となっていました。結果としては、売上収益は計画を3.6パーセント上回り、利益面では計画を2パーセント前後上回る水準となりました。

売上収益の内容については、次のスライド以降で、仮設資材部門と物流機器部門に分けてご説明します。

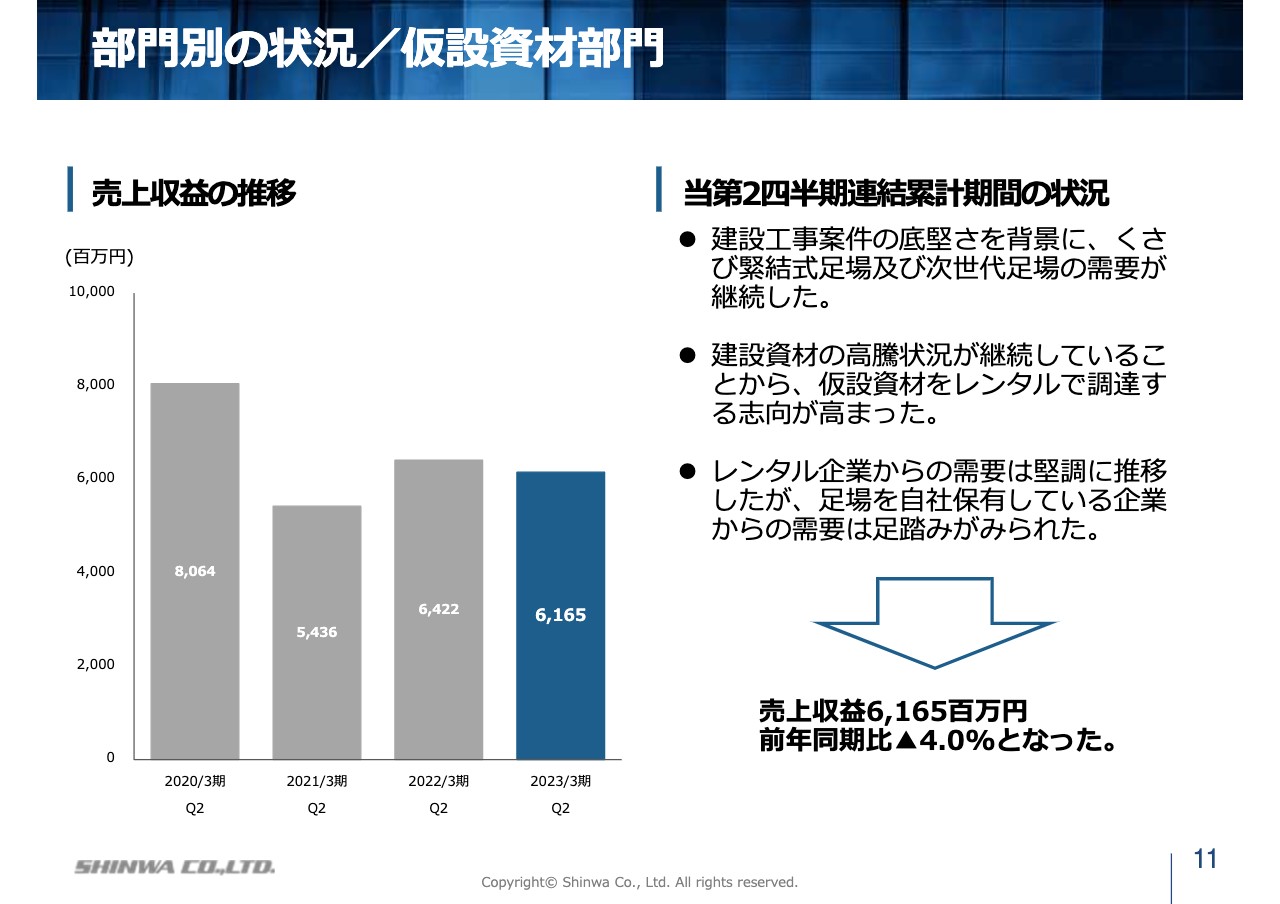

部門別の状況/仮設資材部門

仮設資材部門では、建設工事案件の底堅さを背景に、くさび緊結式足場および次世代足場の需要が継続しました。一方で、建設資材の高騰状況が継続していることから、仮設資材をレンタルで調達する志向が高まり、レンタル企業向けの需要は堅調に推移しましたが、足場を自社保有している企業からの需要は足踏みが見られました。

これらの結果、売上収益は61億6,500万円、前期比4パーセント減となりました。

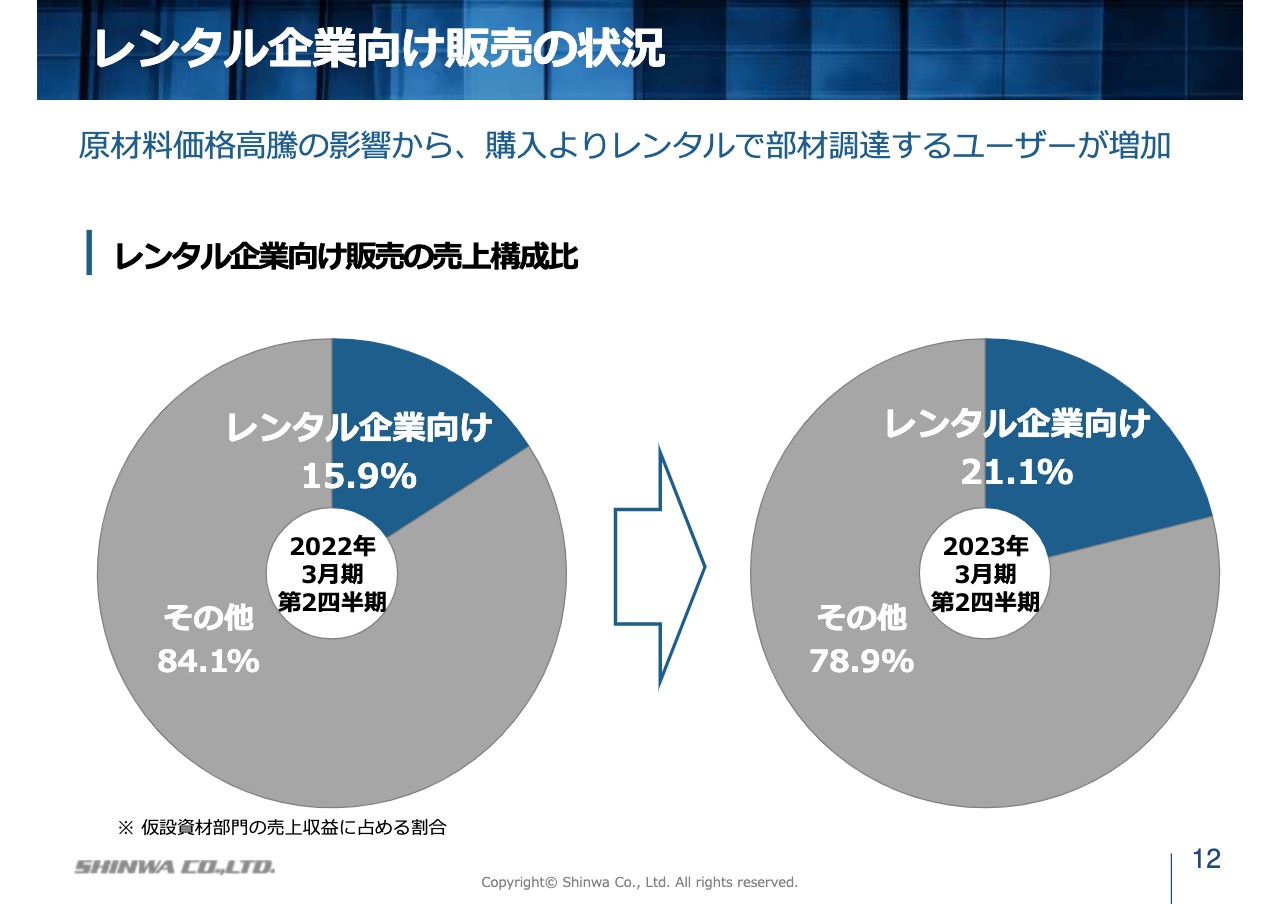

レンタル企業向け販売の状況

レンタル企業向け販売の状況です。スライドのとおり、仮設資材部門に占めるレンタル企業向け販売の売上構成比は、前年15.9パーセントから今期21.1パーセントと、前年同期比で5.2ポイント増加しました。また、売上収益としても、前年同期比で26.5パーセント増加しました。

原材料価格高騰を背景に、今まで足場を購入していたユーザーが、調達手段をレンタルへ変更する傾向が見られています。

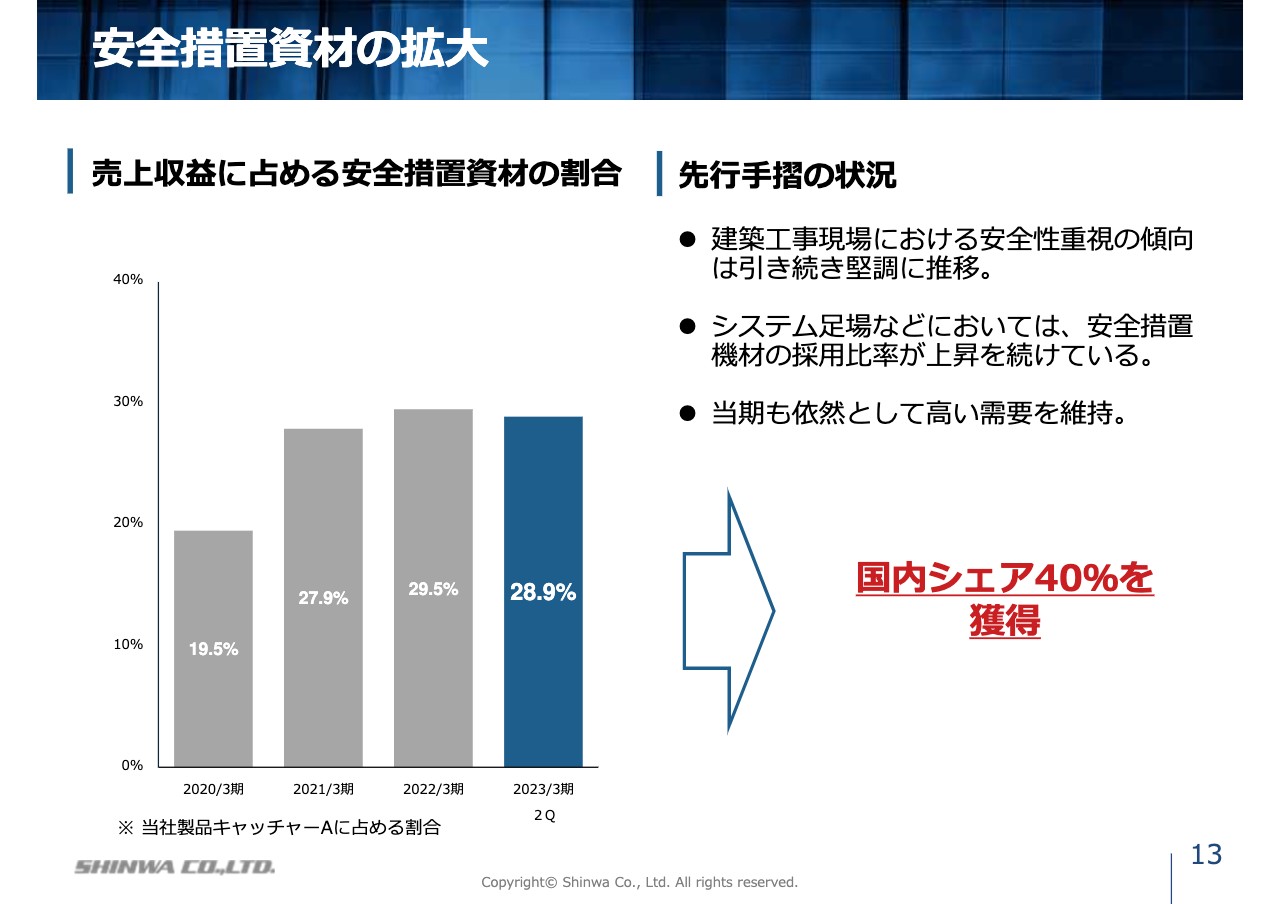

安全措置資材の拡大

仮設資材のうち、安全措置資材の販売は依然として高い需要を維持し、国内シェア40パーセントを獲得しています。

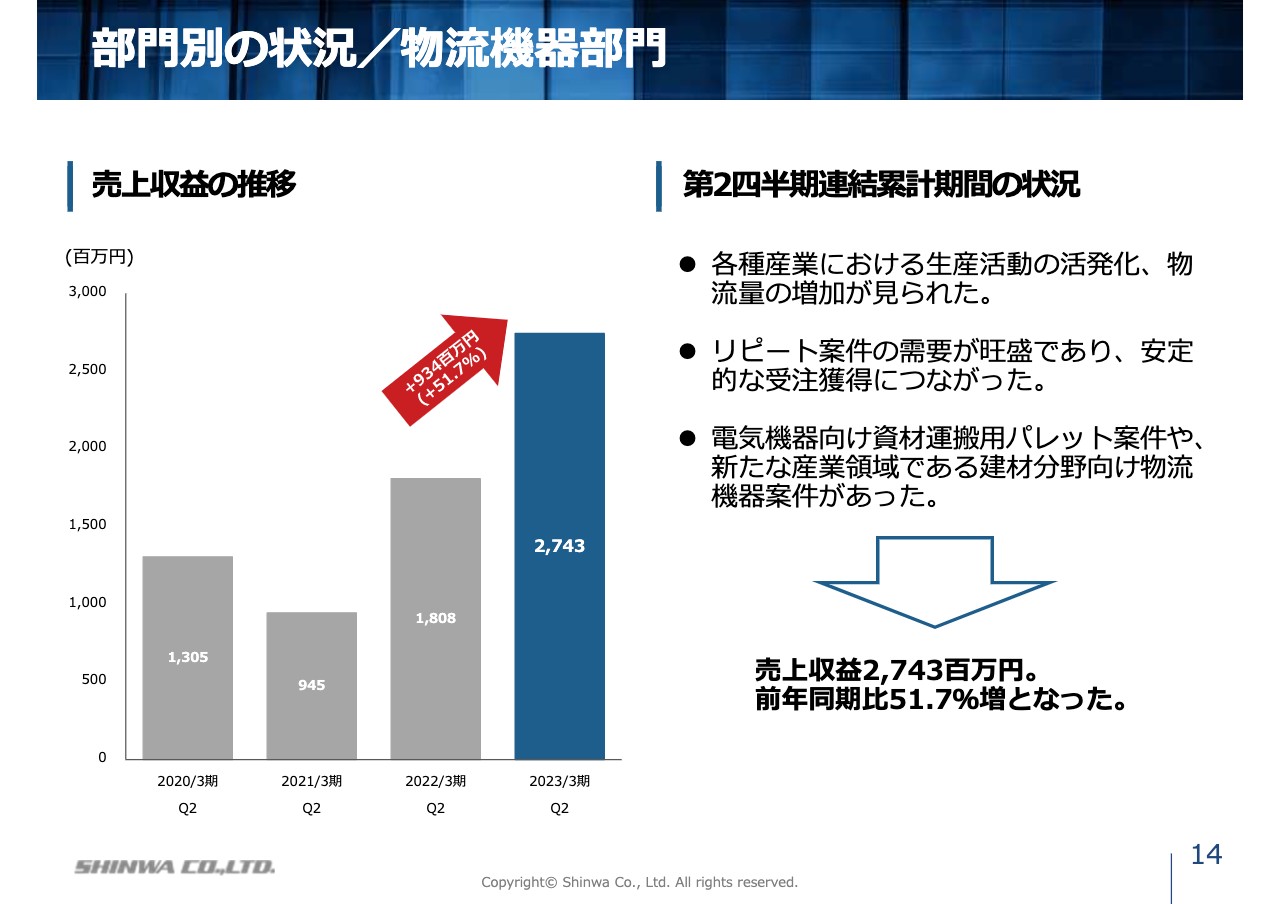

部門別の状況/物流機器部門

物流機器部門では、各種産業における生産活動の活性化や物流量の増加が見られたことから、リピート案件の需要が旺盛で安定的な受注獲得につながりました。加えて、電気機器向け資材運搬用パレット案件や新たな産業領域である建材分野向け物流案件が発生しました。

これらの結果、売上収益は前期比51.7パーセント増の27億4,300万円となりました。

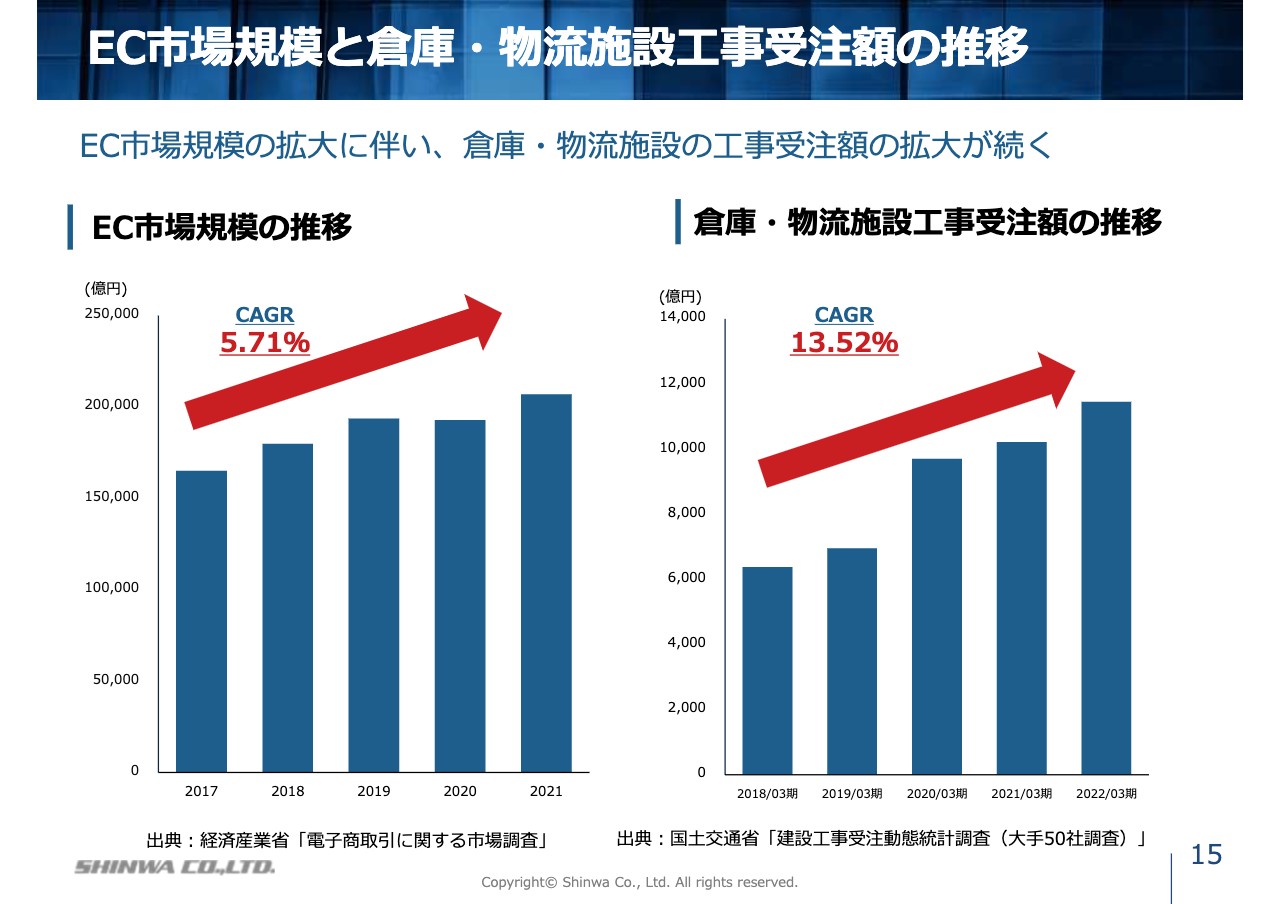

EC市場規模と倉庫・物流施設工事受注額の推移

Eコマース市場の拡大に伴い、倉庫・物流施設工事は年々増加傾向にあります。当社としても、この需要の拡大を着実に業績に取り込んで行きたいと考えています。

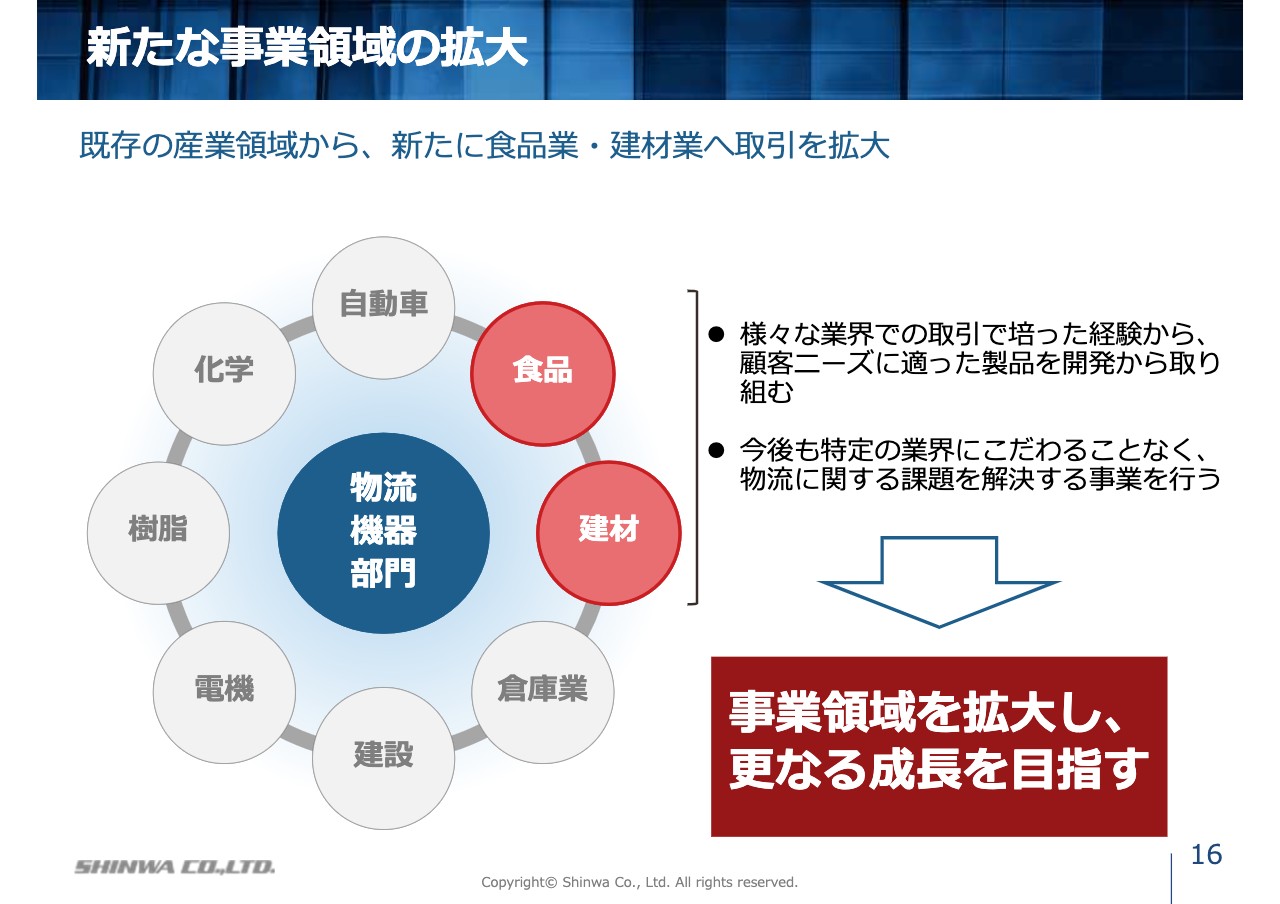

新たな事業領域の拡大

また、今期は既存の産業領域に加えて、新たに食品分野や建材分野へ取引を拡大しました。今後も事業領域を拡大し、さらなる成長を目指していきます。

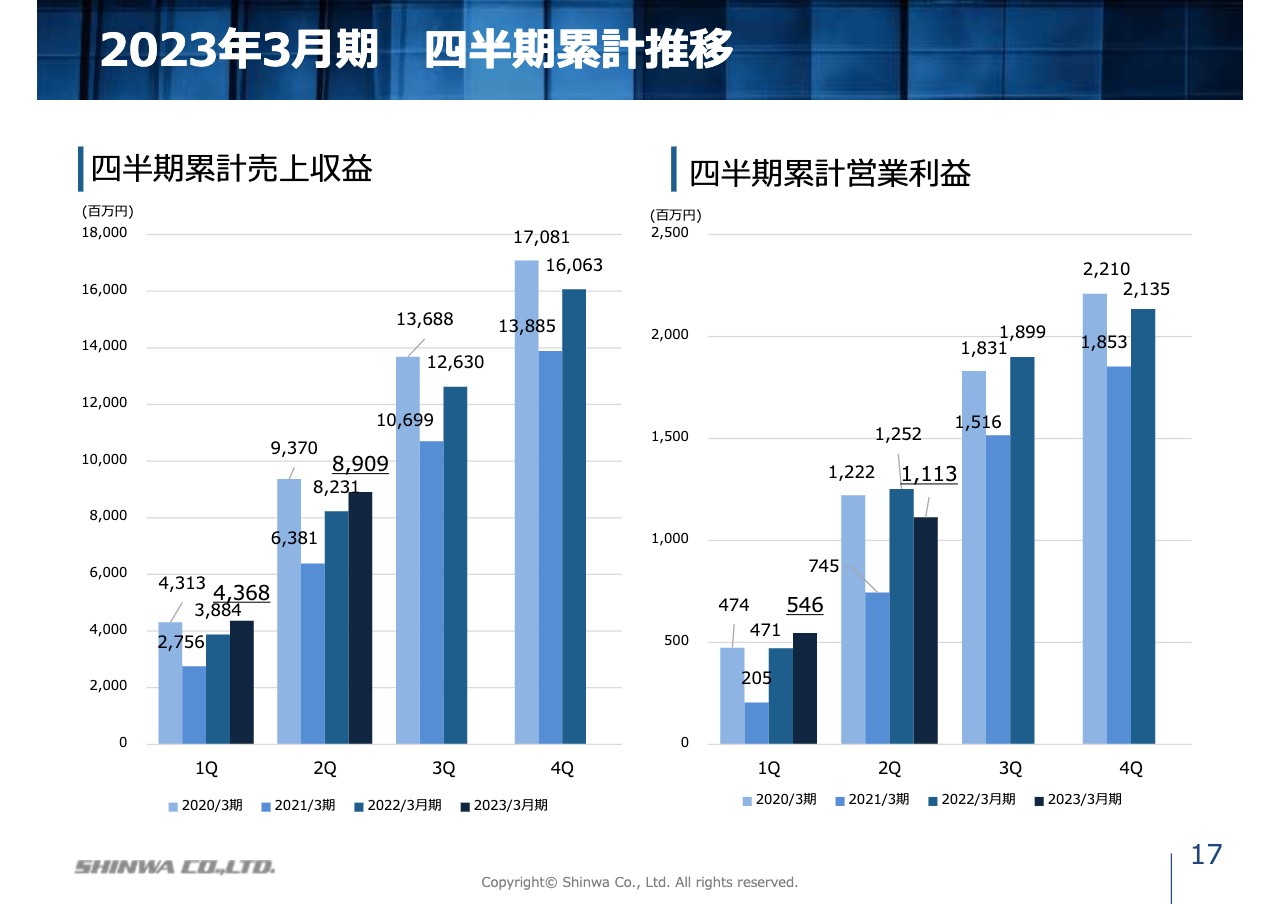

2023年3月期 四半期累計推移

四半期ごとの累計売上収益および営業利益の推移です。スライド左側のグラフは四半期累計での売上収益を4期間並べたもので、右端の濃い青の棒グラフが2023年3月期ですが、第2四半期累計では2期連続の増収となりました。

スライド右側のグラフは営業利益の状況になります。今期は減益ではあるものの、過去のトレンドを踏まえると、相応の結果を維持していると認識しています。

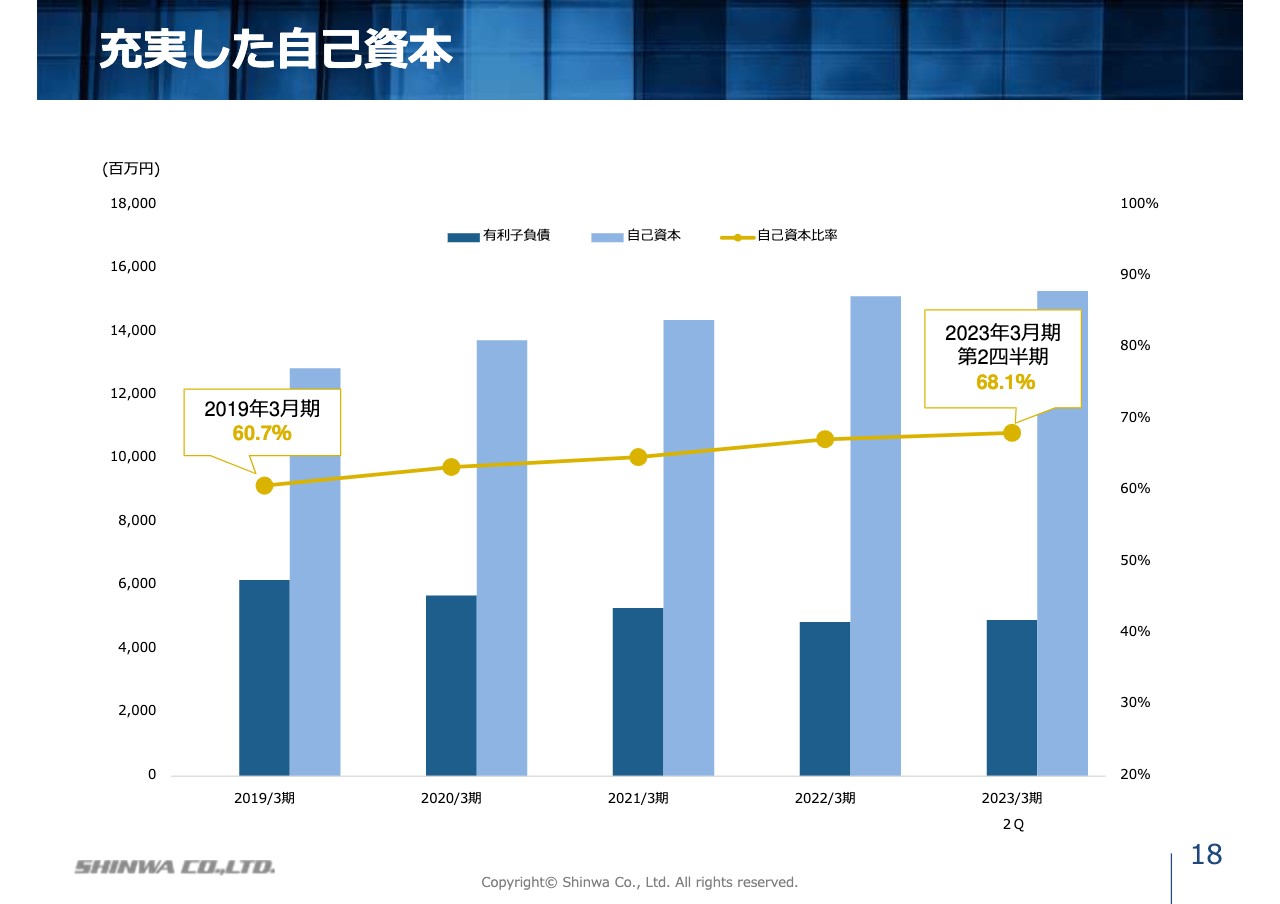

充実した自己資本

有利子負債と自己資本比率の推移です。スライドのグラフのとおり、2023年3月期第2四半期の自己資本比率は68.1パーセントで、充実した資本となっています。こちらは当社が財政政策として、有利子負債の削減を中心に行っていたことによるものですが、今後も資本効率(ROE)の改善を意識しつつ、取り組んでいきます。

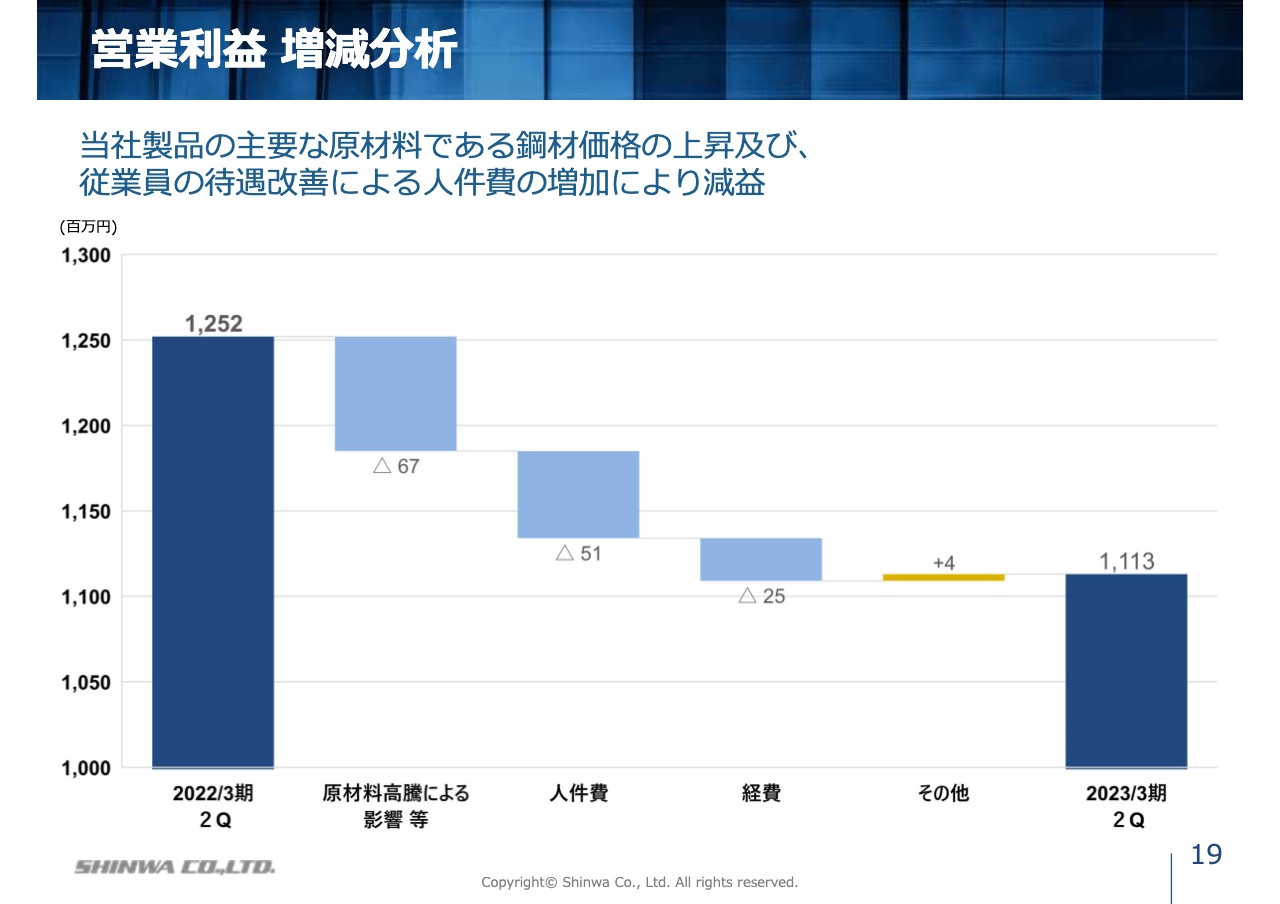

営業利益 増減分析

営業利益の増減内容です。今期は想定どおり、鋼材価格の上昇が続きました。収益性確保のため、販売価格の見直しに努めましたが、原材料高騰によるコスト増をすべてまかなうことができず、売上総利益は減益となりました。

人件費は従業員の活力向上を目的として、従業員への給付水準の増加に着手したことによるもので、経費は発送配達費の増加などによるものです。結果として、連結営業利益は減少しました。

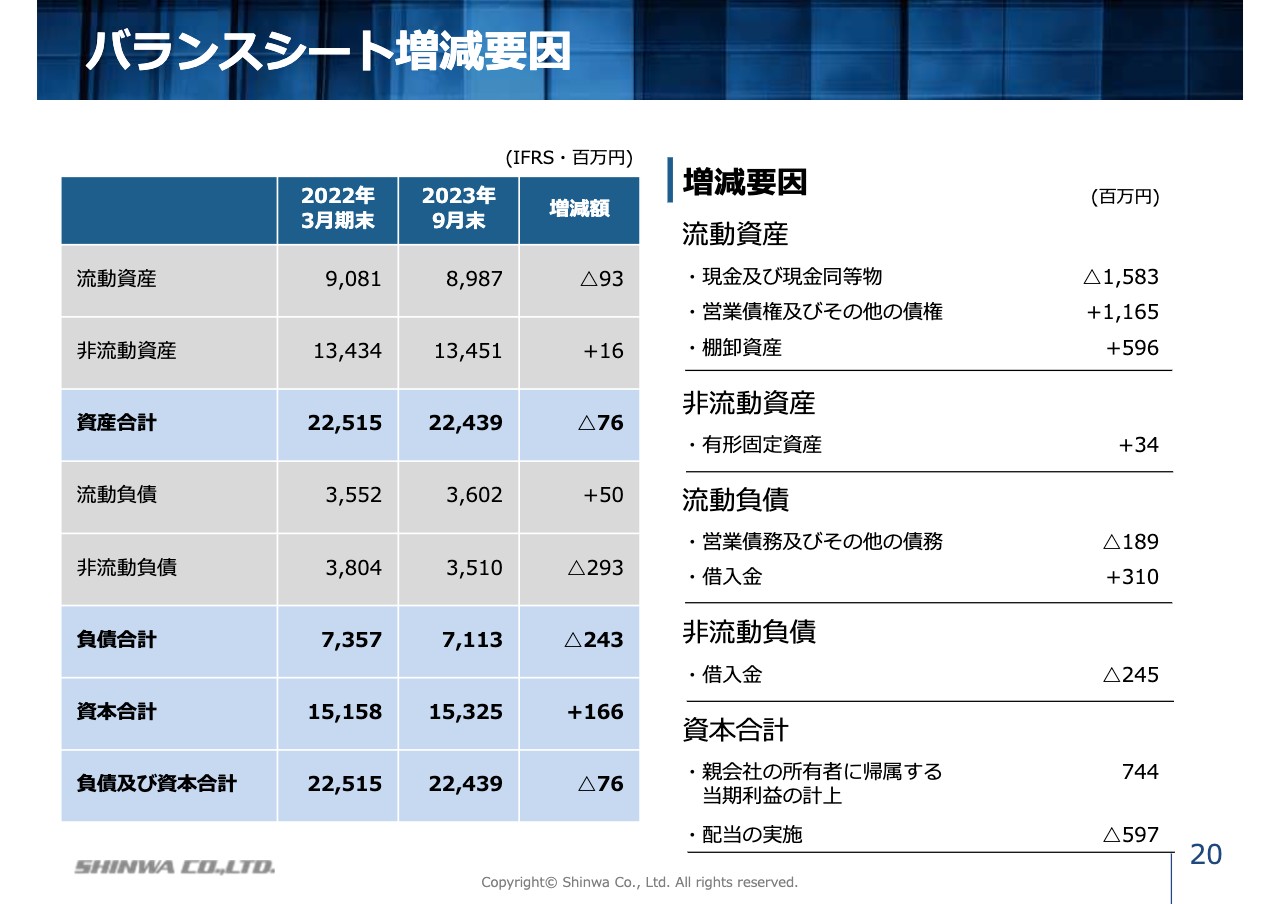

バランスシート増減要因

バランスシートの増減要因について、ポイントが2つあります。1つ目は、営業債権およびその他の債権が11億6,500万円増加したことです。こちらは、債権の回収サイトが長い海外での売上があったことによるものです。

2つ目は、棚卸資産が5億9,600万円増加したことです。3月末時点の棚卸資産からさらに積み増していますが、原材料の上昇リスクに備えて、材料を購入したことによるものです。

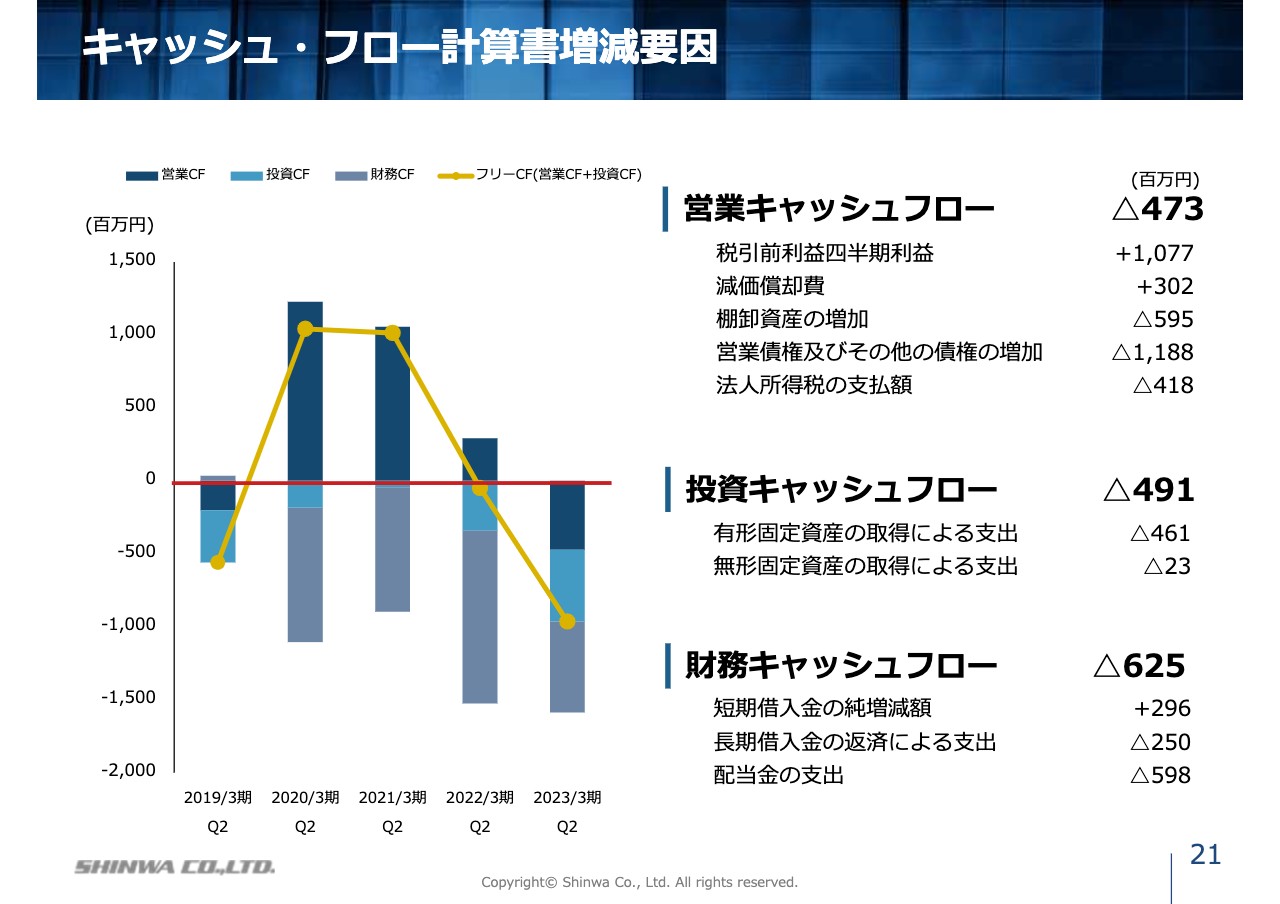

キャッシュ・フロー計算書増減要因

キャッシュ・フローの概要です。営業キャッシュフローは、マイナス4億7,300万円となりました。要因としては、先ほどもご説明したとおり、棚卸資産が5億9,500万円増加したことや、営業債権およびその他の債権が11億8,800万円増加したことが挙げられます。

投資キャッシュフローについては、レンタル投資の増強が主な支出となっています。

2023年3月期の業績見通しについては、社長の則武よりご説明します。

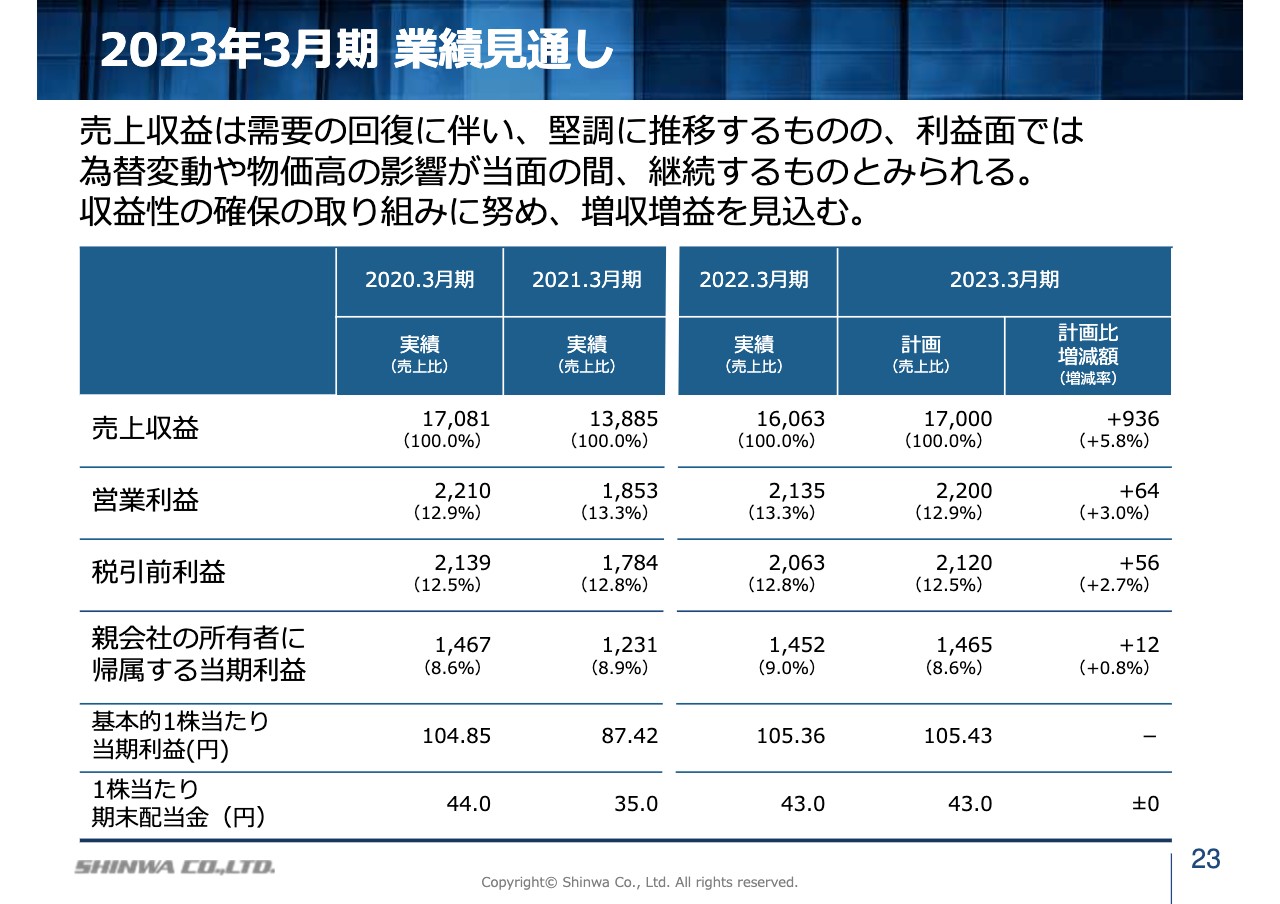

2023年3月期 業績見通し

則武:2023年3月期の売上収益についてです。仮設資材部門、物流機器部門ともに需要は堅調であると想定していますが、ロシアによるウクライナ侵攻や新型コロナウイルス感染症による経済面への悪影響、さらに為替相場の急激な円安化や関連する物価の上昇の影響を受けることが想定されています。

今期は中期経営計画の2年目にあたりますので、中期経営計画で想定した成果を得るための施策を実施していきます。計画策定時に想定していなかった事態も一部で生じていますが、現段階では、計画の変更は不要と判断しています。

その結果、期初の計画どおり、売上収益は170億円、営業利益は22億円と、増収増益を見込んでいます。

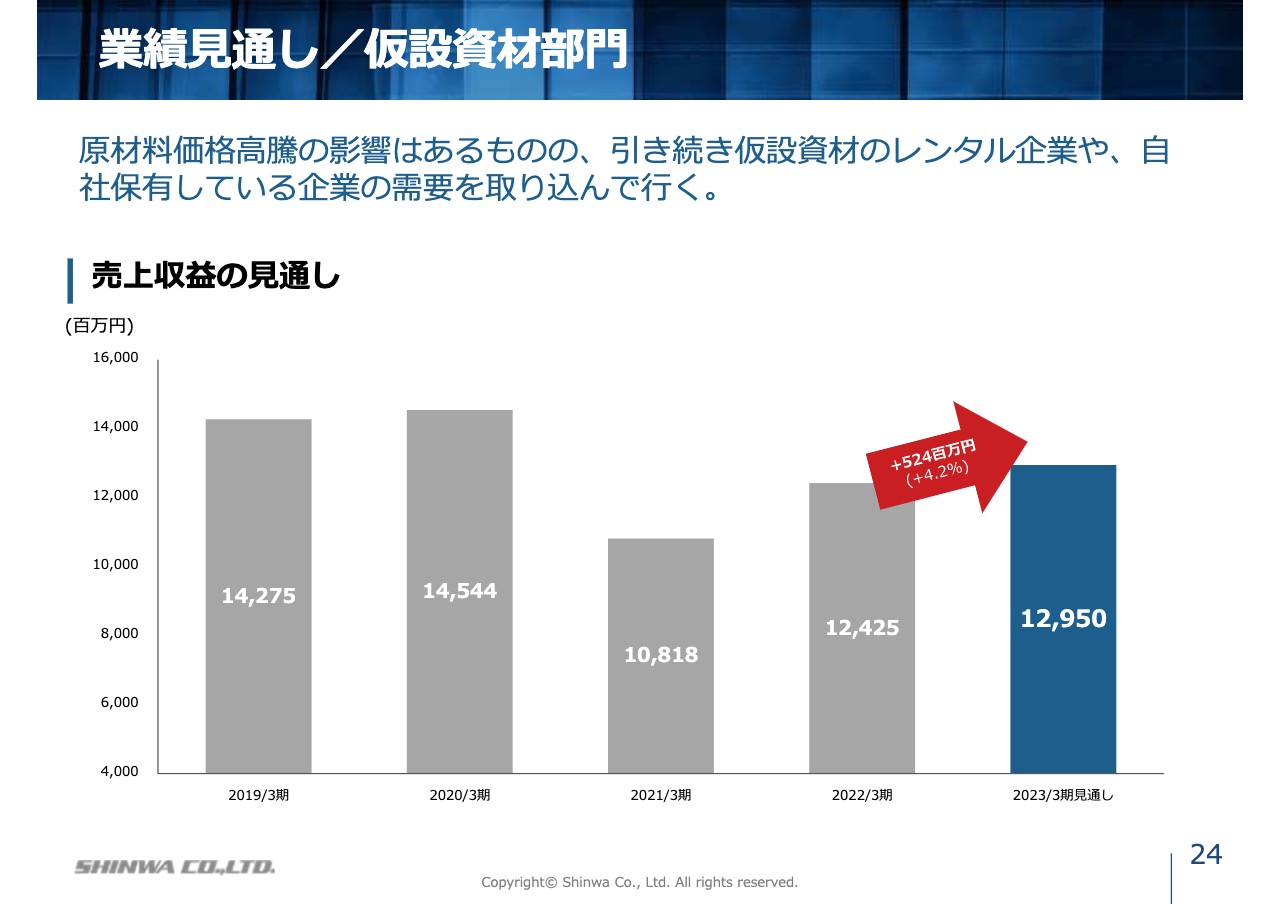

業績見通し/仮設資材部門

仮設資材部門の業績見通しについてです。原材料価格の高騰の影響はあるものの、引き続き仮設資材のレンタル企業や、自社保有しているお客さまの需要を取り込んでいきます。

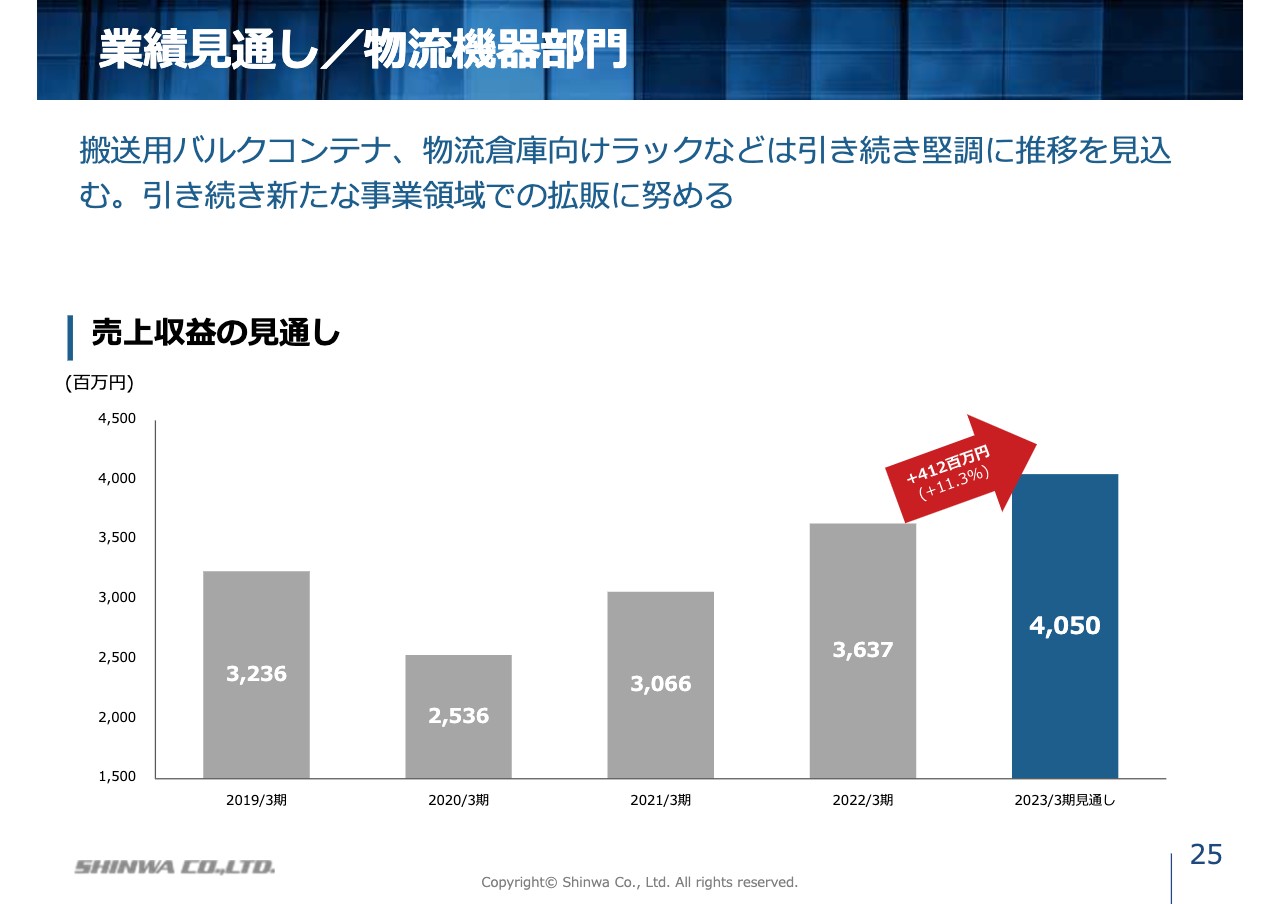

業績見通し/物流機器部門

物流機器部門については、液体搬送用バルクコンテナや物流倉庫向けラックなどが引き続き堅調な推移を見込んでいます。また、上期に引き続き、新たな事業領域での拡販に努めていきます。

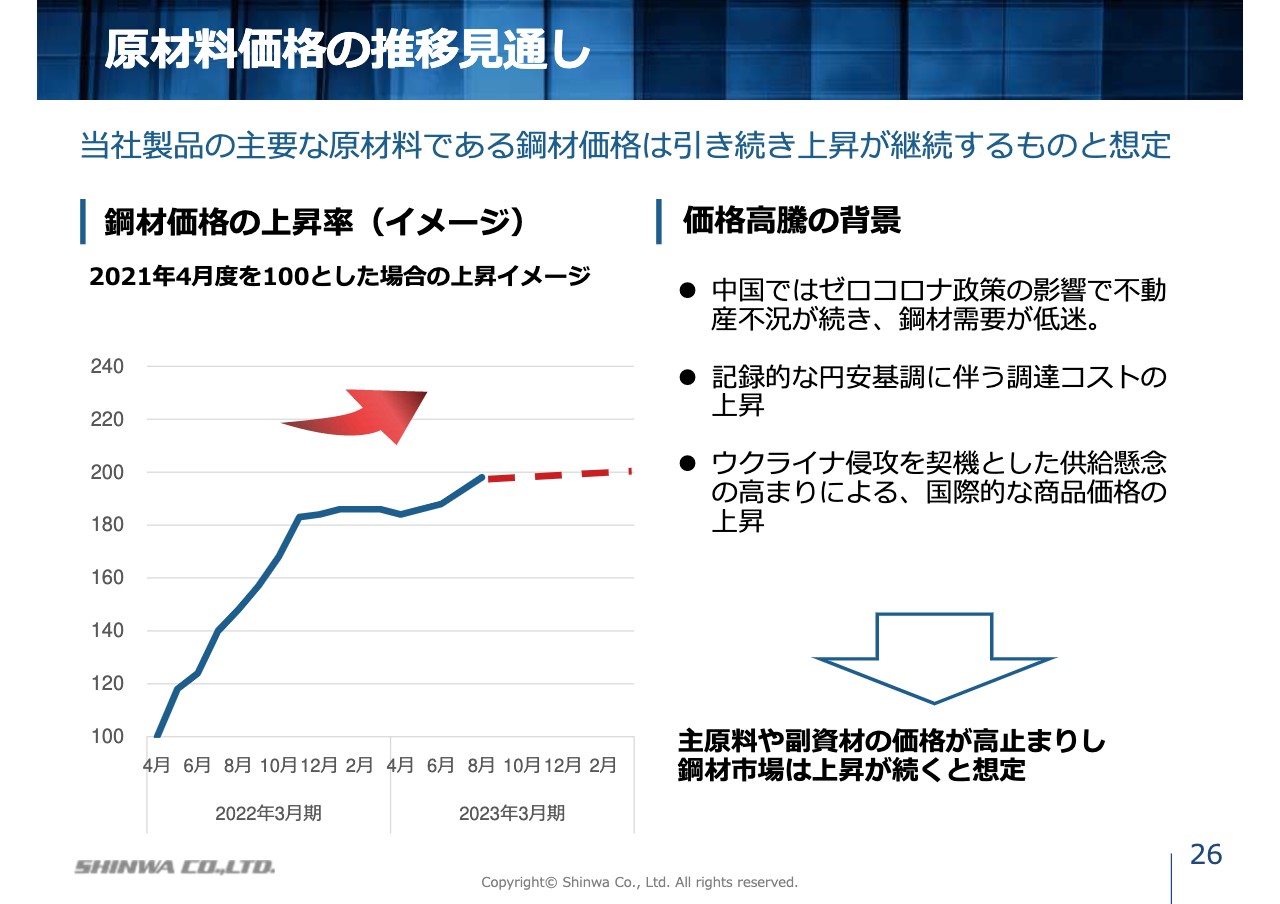

原材料価格の推移見通し

当社製品の主要な原材料である鋼材の価格水準は、業績に大きく影響してきます。今期に入り、原材料価格の上昇率は緩やかになりましたが、上昇は依然として続くものと考えています。調達先の多様化など、引き続き効率的な生産体制の運営を行っていきます。

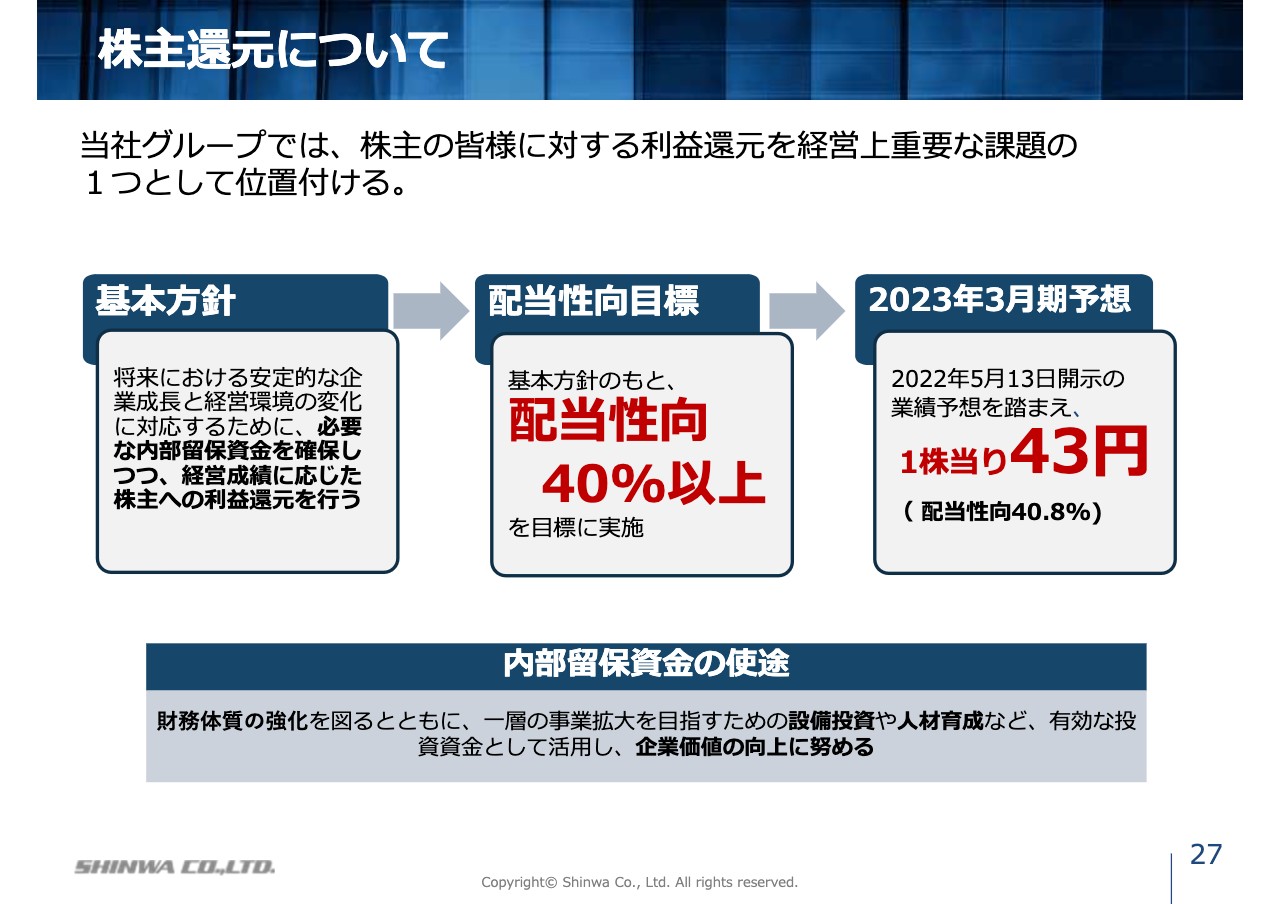

株主還元について

株主還元についてご説明します。当社では、株主のみなさまに対する利益還元を、経営上の重要な課題の1つとしてとらえ、配当性向を40パーセント以上とすることを目標にしています。この方針と業績予想にもとづき、2023年3月期の配当金額は1株あたり43円を見込んでいます。

中期経営計画の概要について

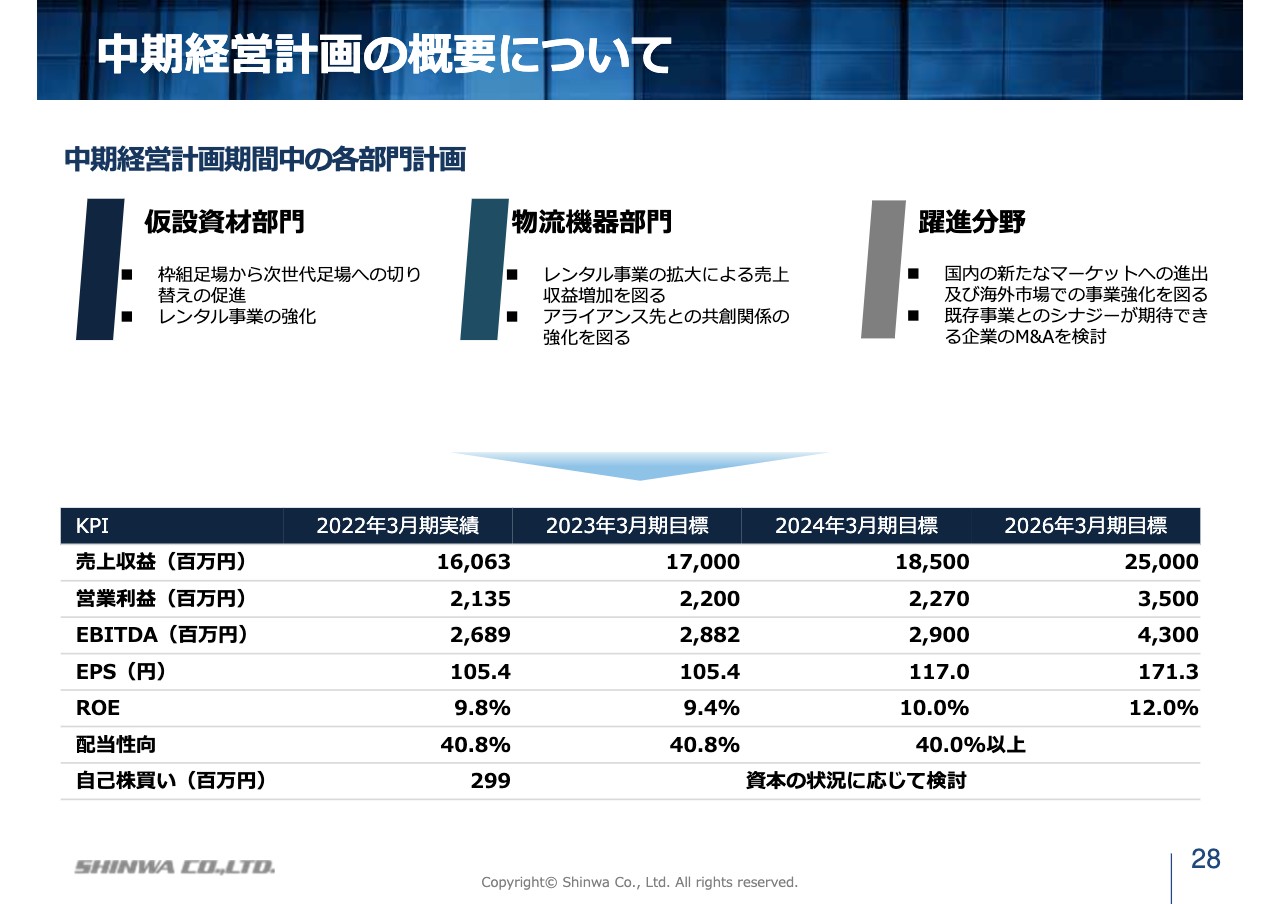

続いて、中期経営計画における事業戦略とKPIについてご説明します。事業戦略について、仮設資材部門では、枠組足場から次世代足場への切り替えの促進、レンタル事業の強化を推進していきます。

物流機器部門では、レンタル事業の拡大による売上収益の増加、アライアンス先との共創関係の強化を推進していきます。

躍進分野では、国内の新たなマーケットへの進出および海外市場での事業強化、既存事業とのシナジーが期待できる企業のM&Aの検討を推進していきます。

その結果、中期経営計画の最終年度である2026年3月期には、売上収益250億円、営業利益35億円、ROEは12.0パーセントを達成することを目標としています。なお、配当性向は、計画期間を通じて40パーセント以上を目標に実施していきます。株主還元としての自己株買いは、資本の状況に応じて適宜検討していきます。

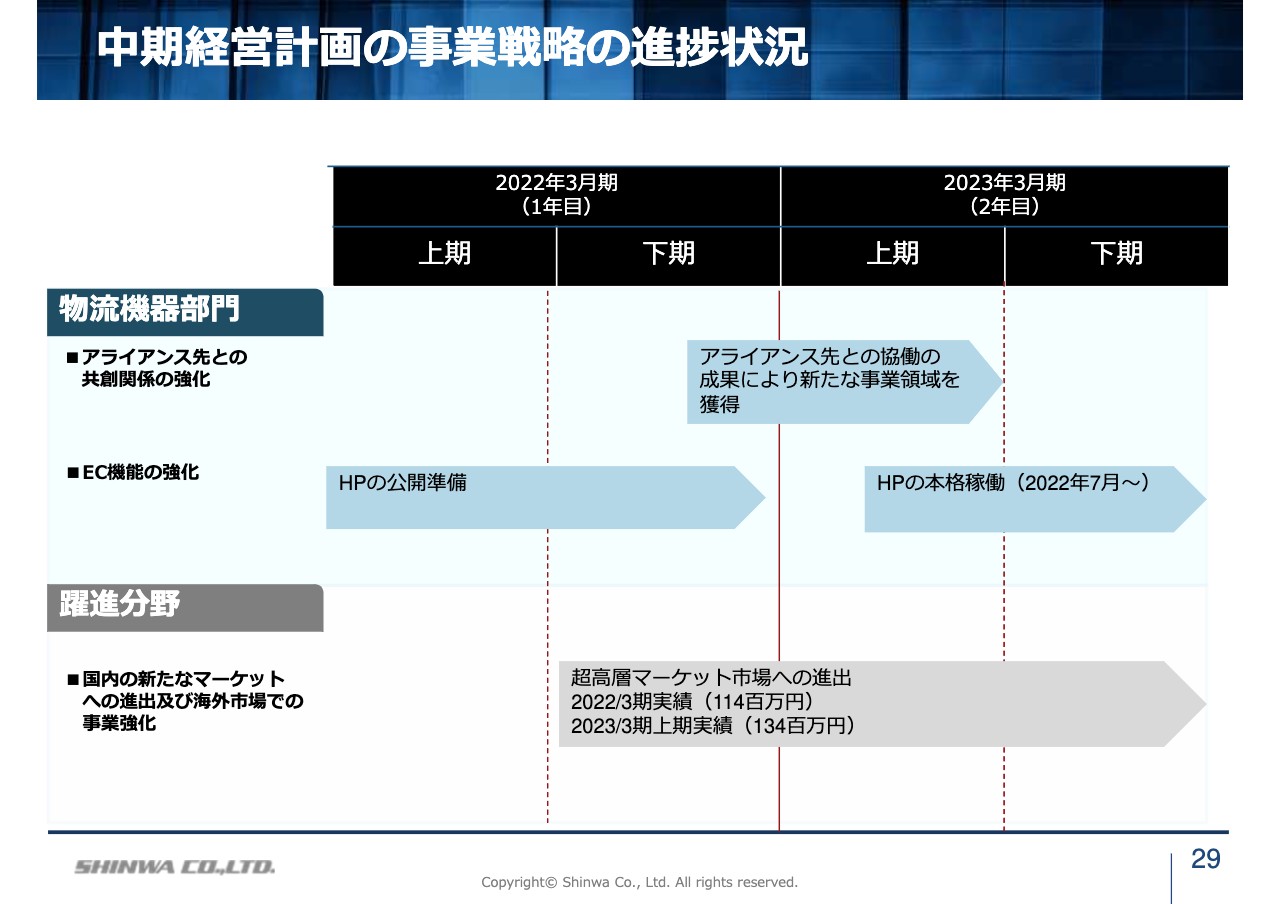

中期経営計画の事業戦略の進捗状況

中期経営計画の2年目にあたる2023年3月期の進捗状況は、スライドのとおりです。物流機器部門は、アライアンス先との協働の成果により、建材分野における専用パレットの販売などで新たな顧客を獲得しました。また、EC機能の強化として、2022年7月から物流機器部門専用のホームページを本格稼働させています。

躍進分野については、国内の新たなマーケットへの進出として、超高層マーケット市場への進出に取り組んでいます。

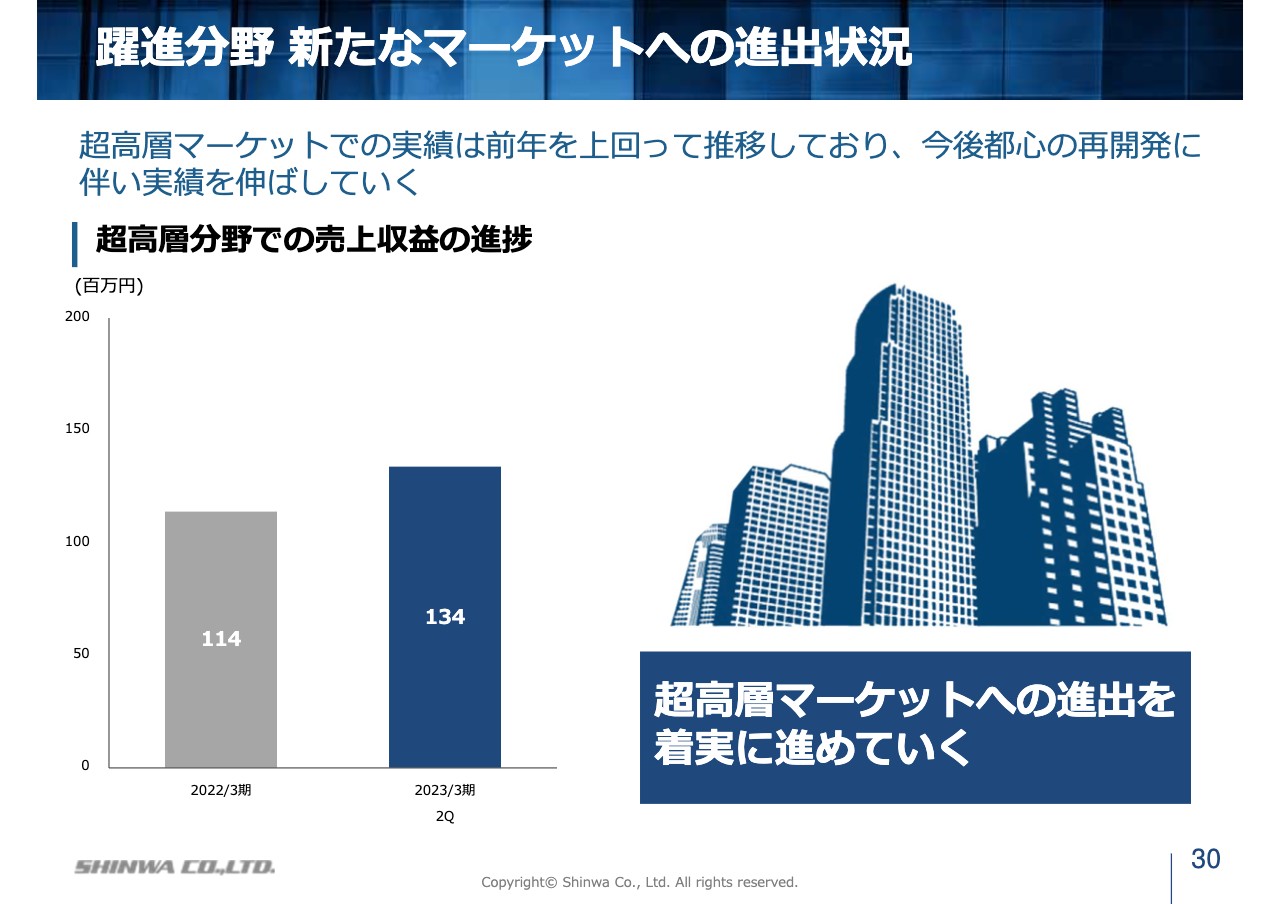

躍進分野 新たなマーケットへの進出状況

スライド左側のグラフのように、超高層マーケットでの実績は前年を上回って推移しています。今後は、都心の再開発に伴い実績を伸ばしていきます。

ESGの取り組みについて①

ESGの取り組みについてご説明します。当社が長期的かつ持続的に成長するためには、経営においてESGの観点が重要と考え、環境、社会、企業統治、それぞれの課題に取り組んでいます。

環境については、「カーボンニュートラルを目指した取り組み」「森林資源の保護・非森林資源の原料活用」「廃棄物の削減推進」の3つの項目に取り組んでいます。

ESGの取り組みについて②

社会については、「社会課題解決を事業として推進」「人材の育成強化」「職場環境の整備」「ダイバーシティとインクルージョンの向上」「地域活性化の支援」の5つの項目に取り組んでいます。

ESGの取り組みについて③

ガバナンスについては、以前より「実効性の高いガバナンスの実践」「投資家との建設的な対話(IRの充実)」の2つの項目に取り組んでいましたが、検討を重ねた結果、今期から新しく「株式報酬制度の導入」を始めました。

以上で、私からのご説明を終了いたします。ご清聴ありがとうございました。

この銘柄の最新ニュース

信和のニュース一覧- 出来高変化率ランキング(10時台)~免疫生物、トランスGGなどがランクイン 2025/12/04

- 信和が5日続落、資金の不正流出が子会社で発生 2025/12/04

- 出来高変化率ランキング(9時台)~ブルーイノベ、サイバダインなどがランクイン 2025/12/04

- 当社子会社における資金流出事案について 2025/12/03

- 【Delayed】Consolidated Financial Results for the Six Months Ended September 30, 2025 [IFRS] 2025/12/02

マーケットニュース

おすすめ条件でスクリーニング

信和の取引履歴を振り返りませんか?

信和の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。