メイホーHD、受注高47億円超で前年比+約15億円 大型案件が進展し通期予想は据え置き

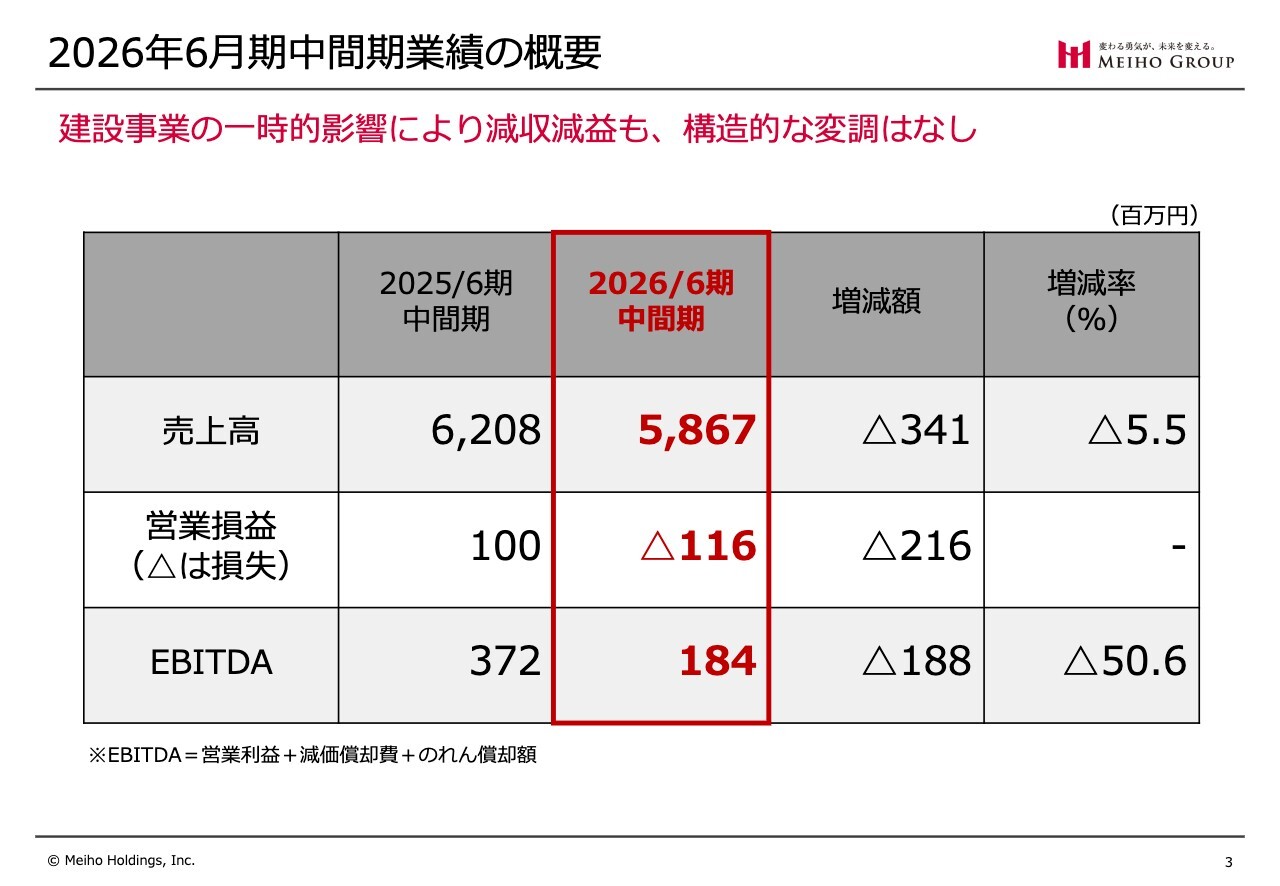

2026年6月期中間期業績の概要

尾松豪紀氏:株式会社メイホーホールディングス代表取締役社長の尾松です。ただ今より、2026年6月期中間期の決算説明を行います。

2026年6月期中間期の業績についてです。売上高は58億6,700万円となりました。前期の62億800万円に対して、3億4,100万円減少し、前年同期比で5.5パーセントの減少となっています。

営業損益は、当期の半期で1億1,600万円の赤字でした。前期は1億円の営業利益でしたので、差し引きで前年同期比2億1,600万円の減少となっています。

EBITDAは1億8,400万円でした。前期は3億7,200万円でしたので、差し引きで前年同期比1億8,800万円の減少、増減率では50.6パーセントの減少という結果になっています。これらの理由は、建設事業の一時的な影響によるものと考えています。

当社グループとして構造的な変調はまったくないことを、まずお伝えします。

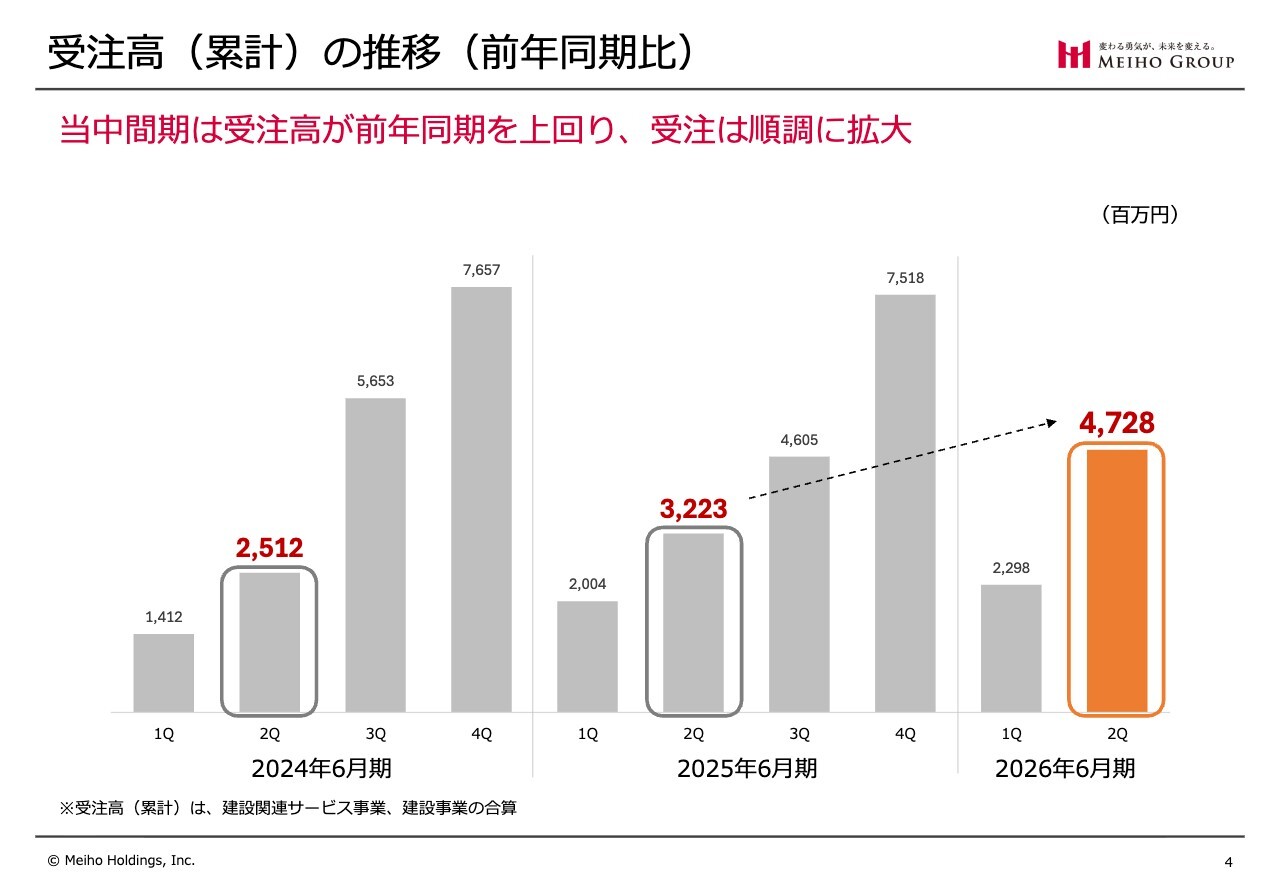

受注高(累計)の推移(前年同期比)

2025年12月末日時点での受注高および受注残高についてご説明します。2025年12月末日の受注高は47億2,800万円でした。前期の2024年12月末日時点では32億2,300万円でした。したがって、当期は受注が約15億円増加している状況です。

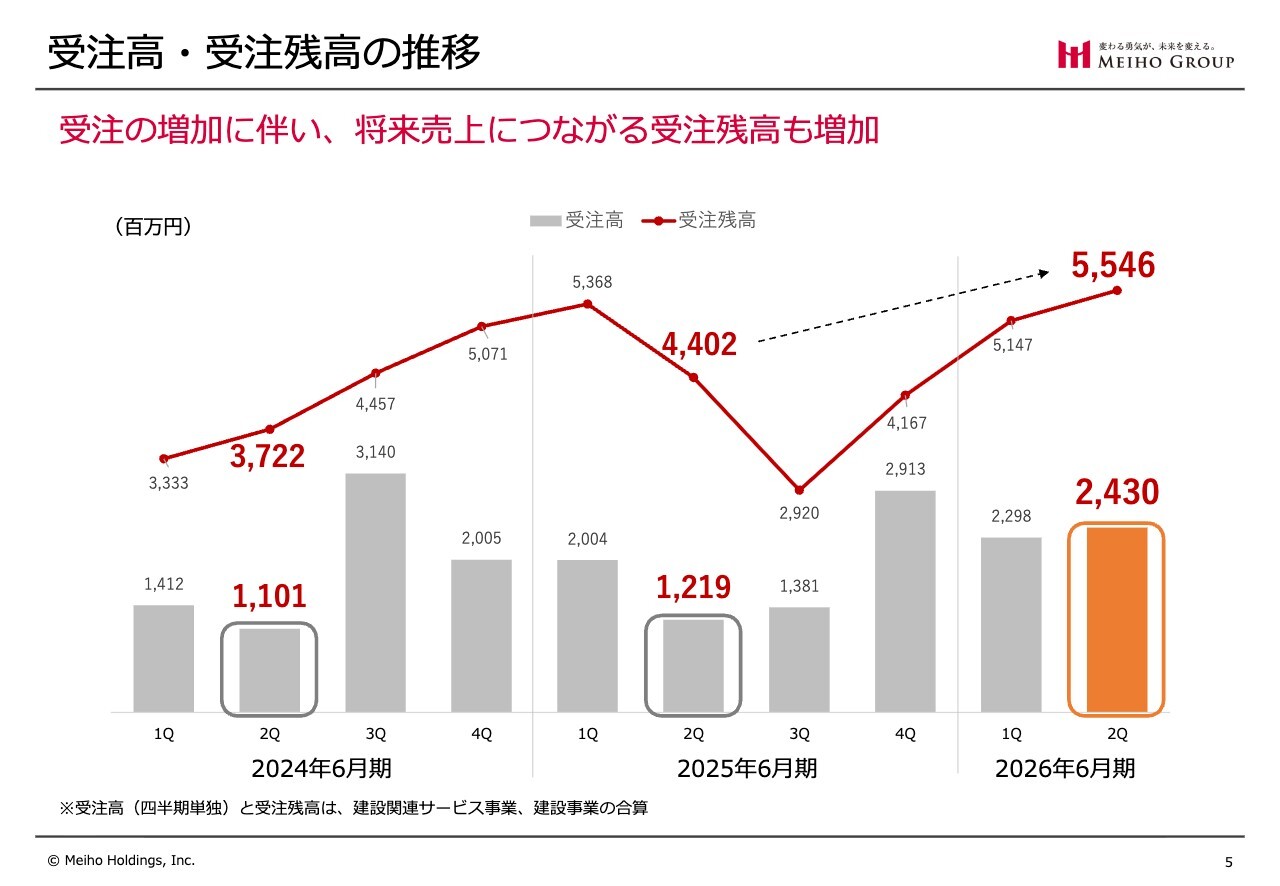

受注高・受注残高の推移

受注高・受注残高の推移についてご説明します。スライドの折れ線グラフが受注残高を示していますので、折れ線グラフの赤い数字をご覧いただければと思います。

2026年6月期中間期、すなわち2025年12月末日現在での受注残高は55億4,600万円でした。一方、前期の2024年12月末日現在での受注残高は44億200万円であり、前期と比較して10億円以上の増加となっています。

受注残高は、受注した仕事のうち、これから行うべき仕事の残りを指します。これらの数字が今後の売上に寄与していくとご理解いただければ幸いです。

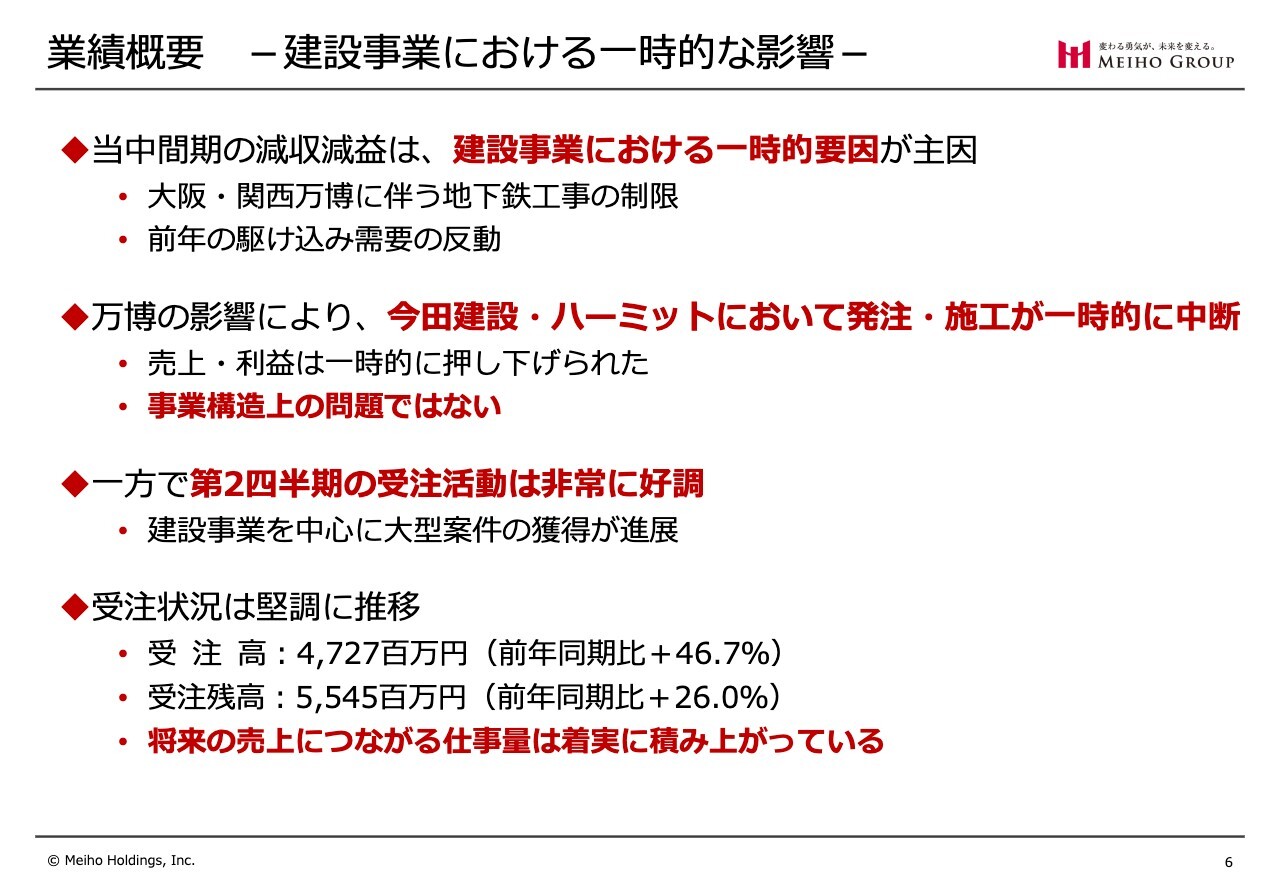

業績概要 -建設事業における一時的な影響-

業績概要です。当中間期の減収減益は、建設事業における一時的な要因が主因と考えています。大阪・関西万博に伴う地下鉄工事の制限がありましたが、大阪・関西万博の開幕前には駆け込み需要も見られました。

この影響により、今田建設およびその子会社であるハーミットにおいて、発注や施工が一時的に中断しました。これにより、売上高と利益は一時的に押し下げられましたが、事業構造上の問題ではありません。

一方、第2四半期の受注活動は非常に好調でした。建設事業、特に今田建設およびハーミットにおいて、大型案件の獲得が進展しています。

受注状況は堅調に推移しており、受注高は47億2,700万円で前年同期比46.7パーセント増、受注残高は55億4,500万円で前年同期比26パーセント増と、将来の売上につながる仕事量を着実に積み上げています。

業績概要 -建設事業における一時的な影響-

建設事業特有のタイムラグにより、業績への顕在化は限定的ではあるものの、受注環境は明確に回復軌道に入っており、量・質ともに改善しています。また、原価管理や採算管理の徹底により、収益体質が構造的に転換しています。

足元で積み上がっている受注残と収益基盤が、今後の業績回復を確実に牽引すると考えています。回復局面への移行はすでに完了しており、今後は数字として表れる段階にあると考えています。

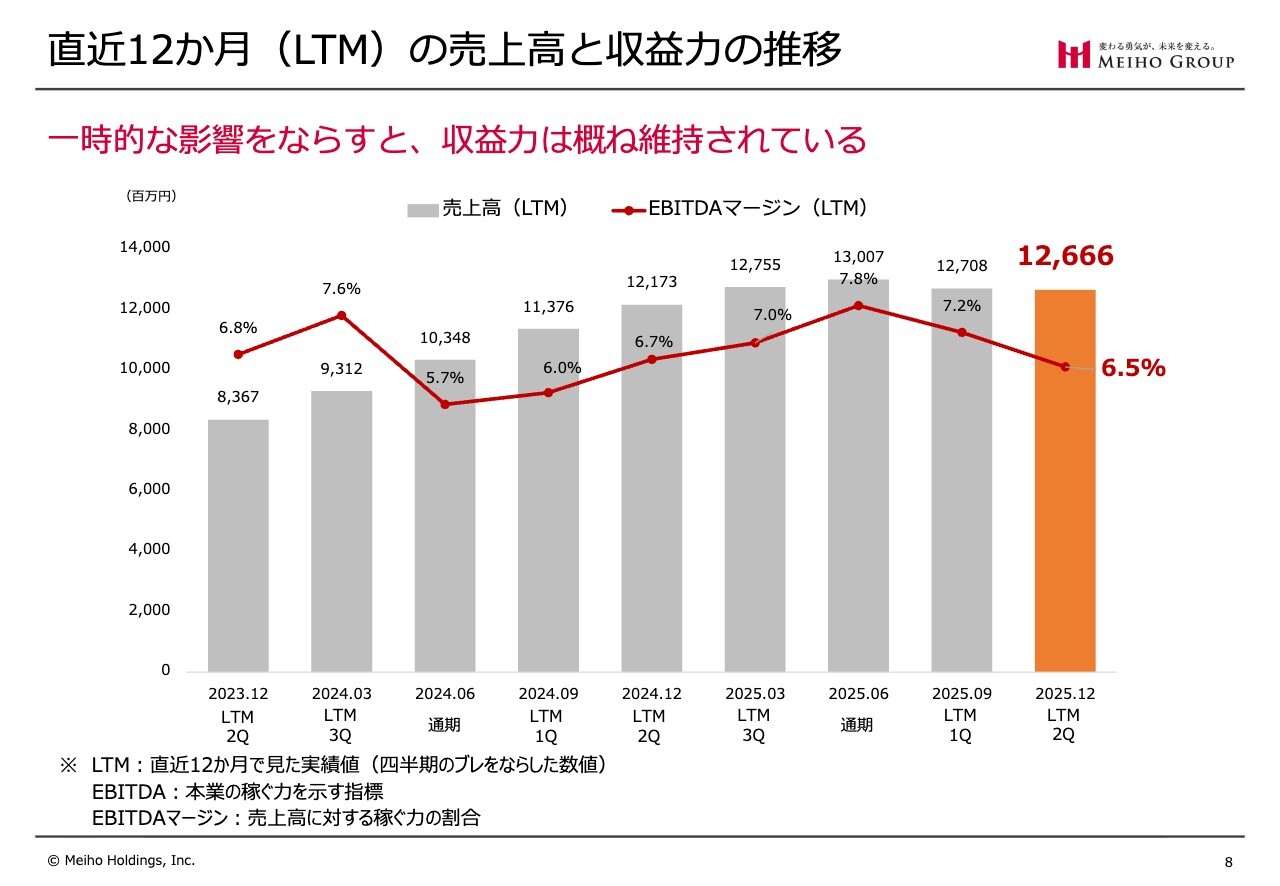

直近12か月(LTM)の売上高と収益力の推移

直近12ヶ月の売上高と収益力の推移についてです。四半期ごとの過去12ヶ月の移動平均を示したのがスライドのグラフになります。棒グラフが売上高、赤い折れ線グラフがEBITDAマージンを表しています。

一時的な影響はありますが、収益力はおおむね維持されていることがご理解いただけるかと思います。

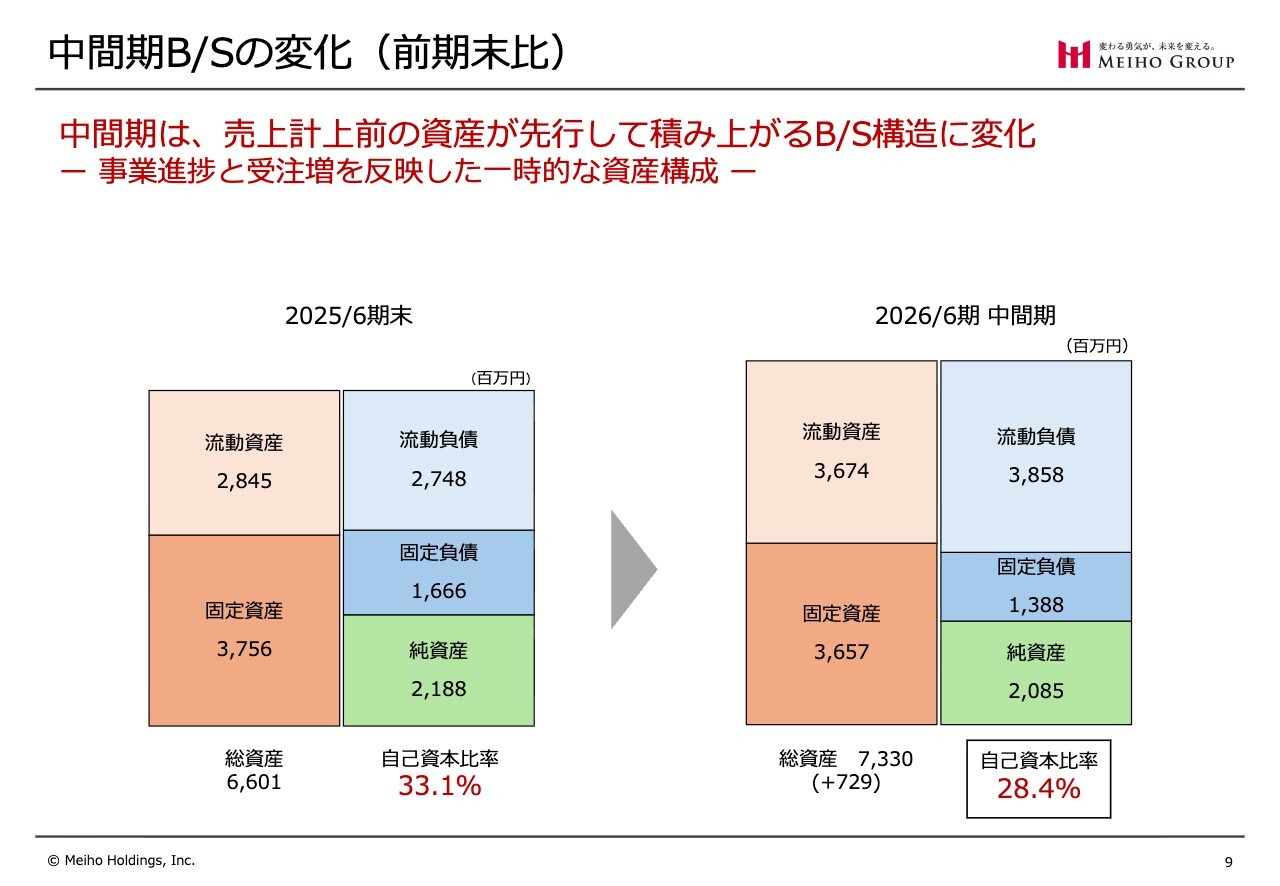

中間期B/Sの変化(前期末比)

中間期のバランスシート(B/S)の変化についてお話しします。2025年6月期末における自己資本比率は33.1パーセントでした。それから6ヶ月が経過した2025年12月末時点では、自己資本比率は28.4パーセントと約5ポイント低下しています。

これは、売上計上前の資産が先行して積み上がるB/S構造に変化しているためであり、事業の進捗と受注増を反映した一時的な資産構成と考えています。

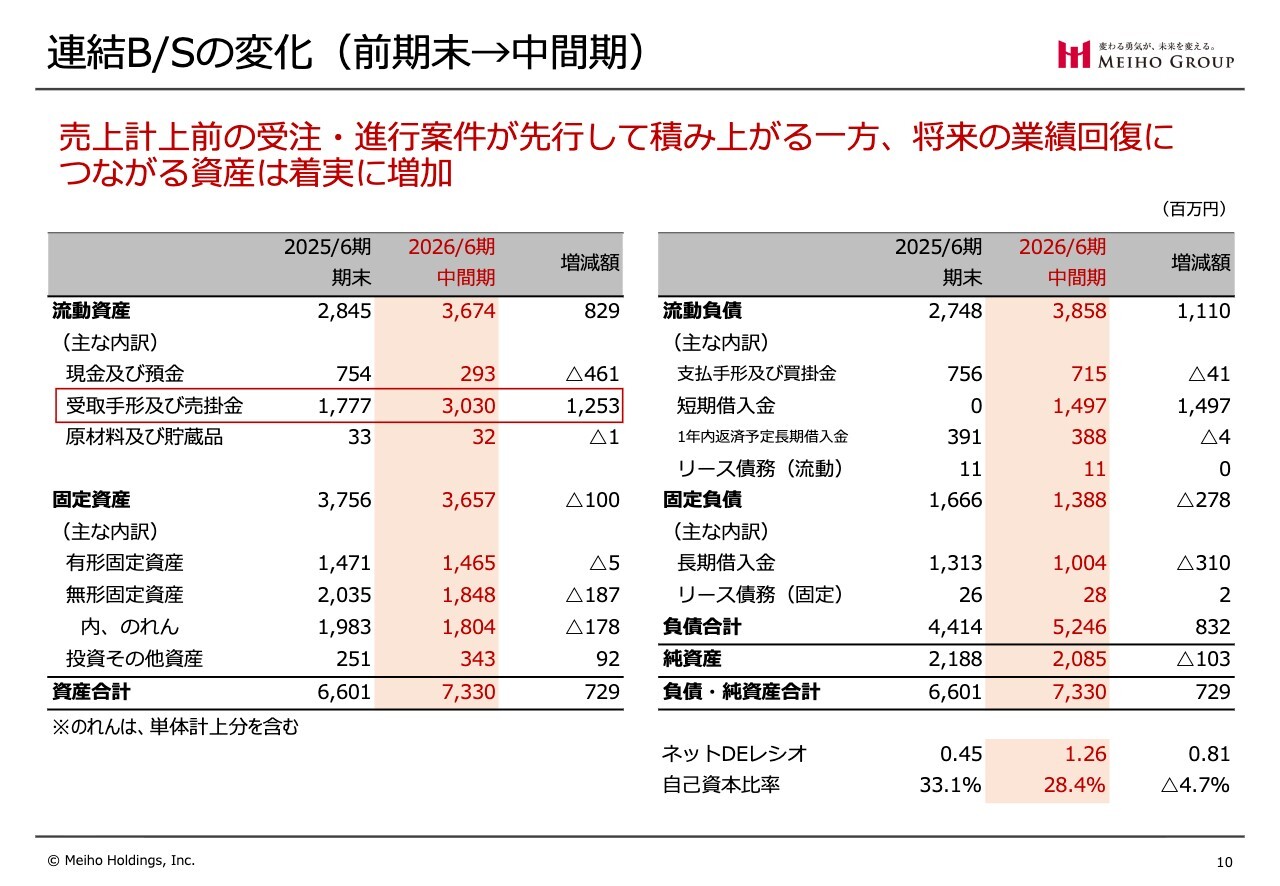

連結B/Sの変化(前期末→中間期)

先ほどお伝えした内容を詳細にしたものが、スライドのB/Sです。スライド右下をご覧いただくと、自己資本比率が4.7パーセント低下していることがわかります。

スライド左側の流動資産内にある受取手形および売掛金をご確認ください。6ヶ月前は17億7,700万円であった流動資産が30億3,000万円へと増加し、12億5,300万円の増加となっています。

したがって、売上計上前の受注や進行中の案件が先行して積み上がっている状況です。これは、将来の業績回復につながる資産が着実に増加している状況ですので、安心していただければと思います。

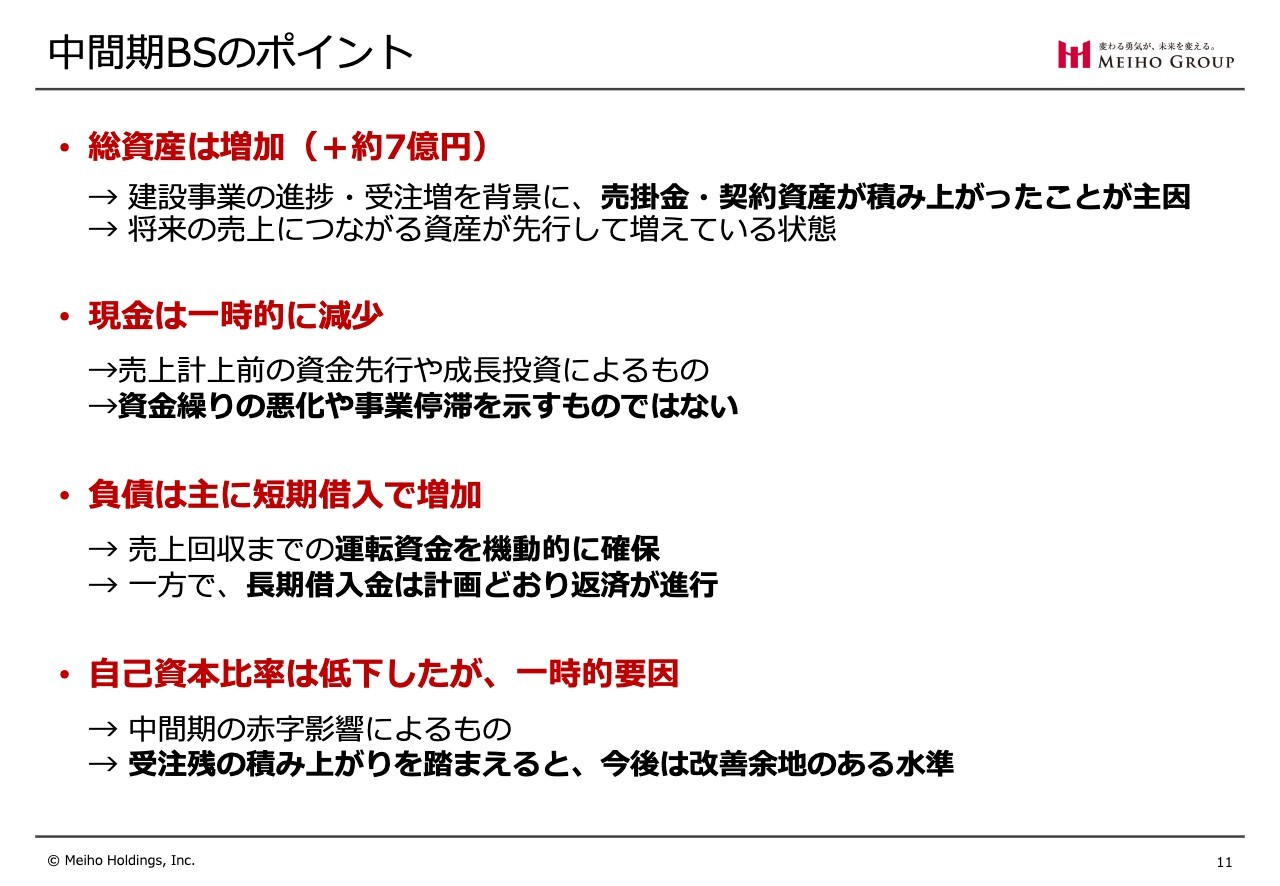

中間期BSのポイント

B/Sのポイントについてお伝えします。総資産は7億円増加しました。主な要因は、建設事業の進捗や受注増を背景に、売掛金および契約資産が積み上がったことです。これは将来の売上につながる資産であり、先行して増加しています。

これに伴い、現金は一時的に減少していますが、売上計上前の資金先行や成長投資によるものです。資金繰りの悪化や事業停滞を示すものではまったくありません。

負債は主に短期借入で増加しています。売上回収までの運転資金は機動的に確保されています。一方、長期借入金については、計画どおり返済が進行しています。

自己資本比率は低下していますが、先ほどから繰り返しお伝えしているように、一時的な要因です。1つには中間期の赤字が原因ですが、受注残の積み上がりを考慮すると、改善余地が十分にあると考えています。

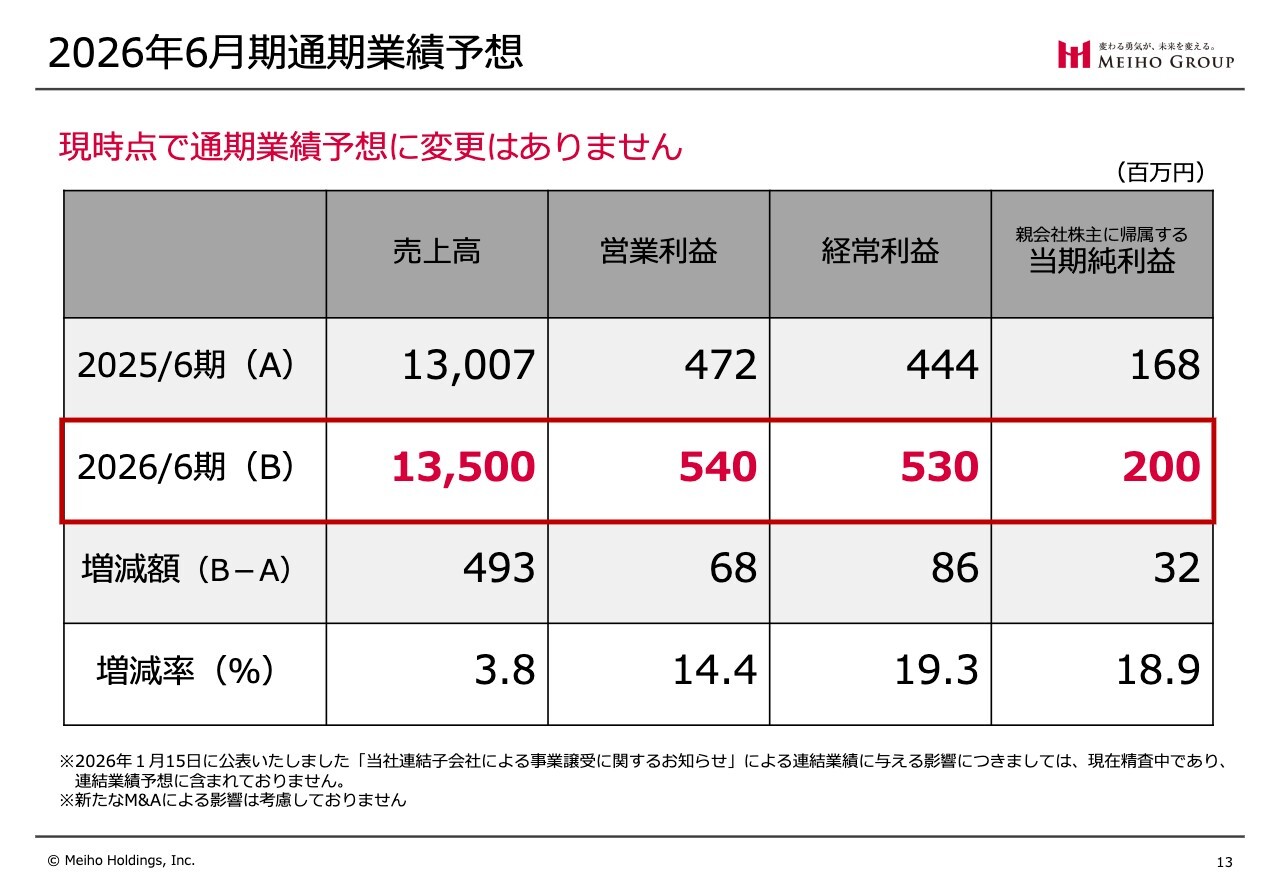

2026年6月期通期業績予想

2026年6月期通期の業績予想についてご説明します。2026年6月期通期の業績予想は、現時点で変更はありません。売上高は135億円、営業利益は5億4,000万円、経常利益は5億3,000万円、純利益は2億円です。

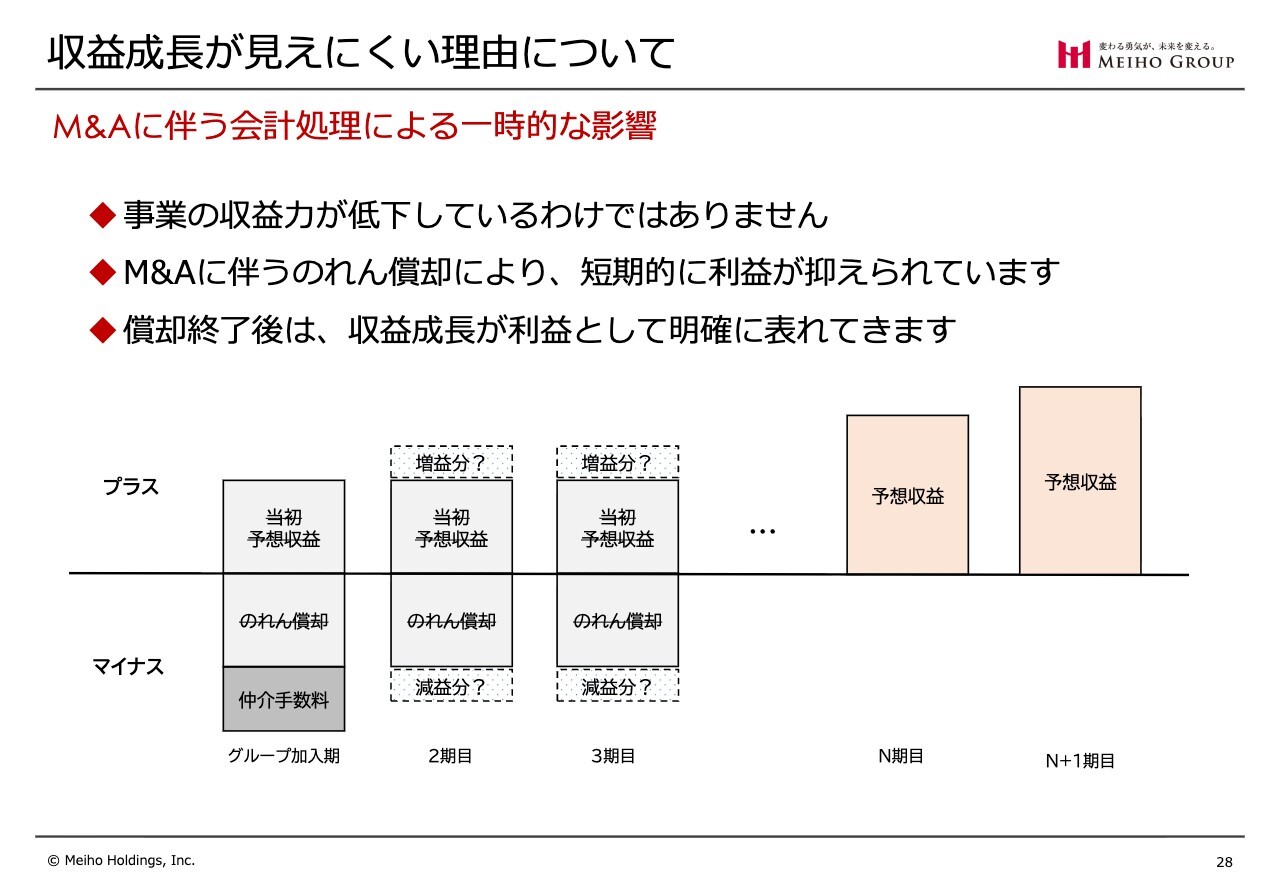

収益成長が見えにくい理由について

最後に、当社の収益成長が見えにくい理由について、一言だけお話ししたいと思います。

当社グループは、M&Aを成長戦略の柱としています。そのため、当社グループの売上に対して収益成長が見えにくいのは、M&Aに伴う会計処理による一時的な影響であることを、みなさまにご理解いただければと思います。

なお、これは事業の収益力が低下しているわけではありません。M&Aに伴うのれん償却により、短期的に利益が抑えられています。のれん償却が終了すれば、収益成長が利益として明確に表れていきます。

売上はM&Aを実施した時点で大きく増加しますが、のれん償却期間中はのれん相当分がキャッシュアウトを伴わない経費として発生します。この経費は減価償却費のようなものです。

そのため、当社では常にEBITDAを公開しています。しかし、のれん償却が終了するまでの間、日本の会計基準に基づき減益に見える部分があります。これが当社の収益成長が見えにくい理由です。

この点をご理解いただき、安心して投資をご検討いただければと思います。以上で発表を終わります。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7369

|

542.0

(09:00)

|

+4.0

(+0.74%)

|

関連銘柄の最新ニュース

-

02/16 21:10

-

02/16 21:06

-

02/13 13:10

-

02/13 13:10

-

02/13 13:10

新着ニュース

新着ニュース一覧-

今日 09:42

-

-