【QAあり】ビジョン、2028年の営業利益100億円目標に向け積極投資 2025年中間期は進捗率103.8%と順調に推移

2025年12月期 第2四半期(中間期)決算説明資料

佐野健一氏(以下、佐野):みなさま、こんにちは。株式会社ビジョン代表取締役会長CEOの佐野です。本日はお忙しい中お集まりいただき、誠にありがとうございます。それでは、2025年12月期中間決算についてご説明します。

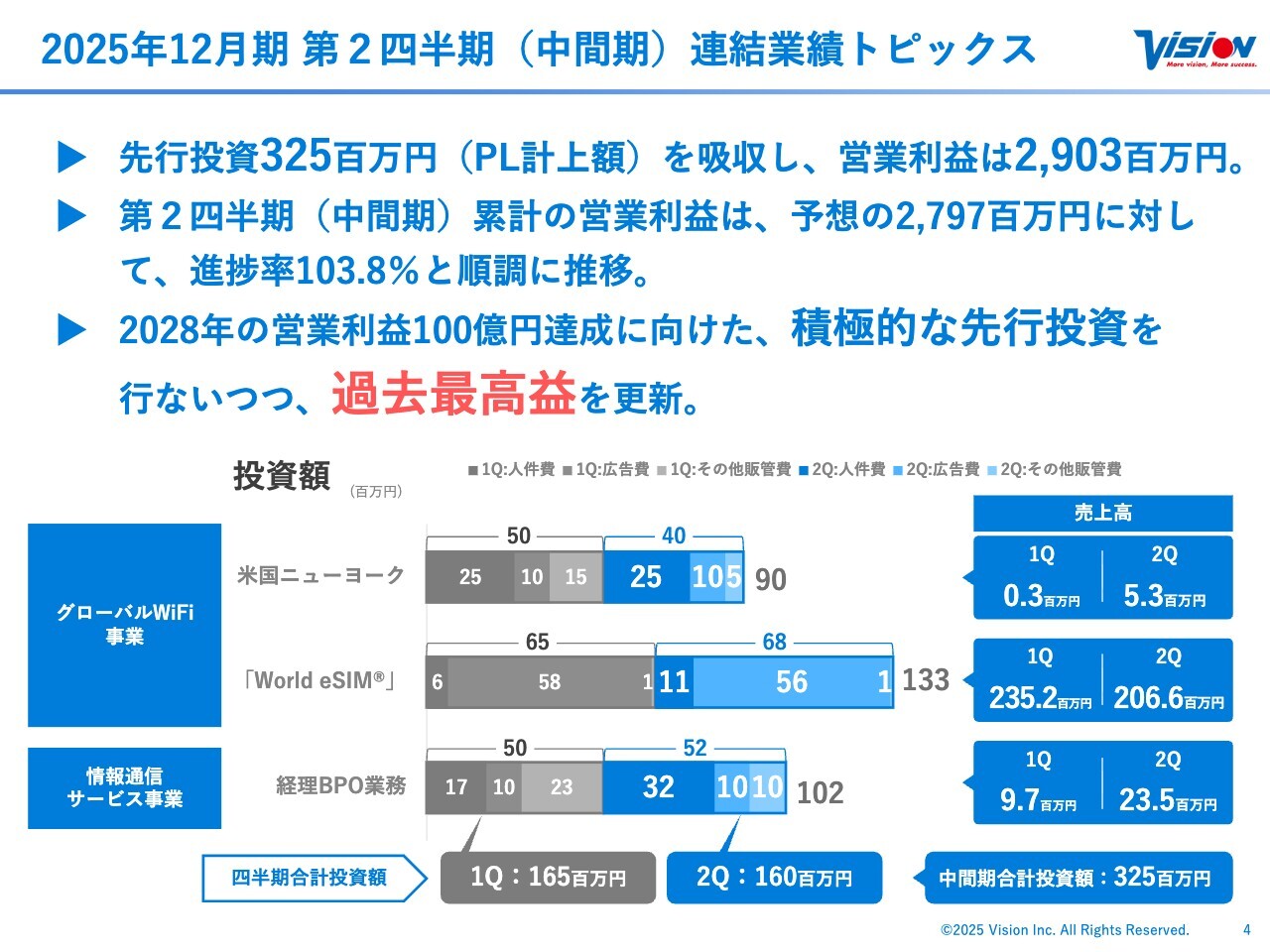

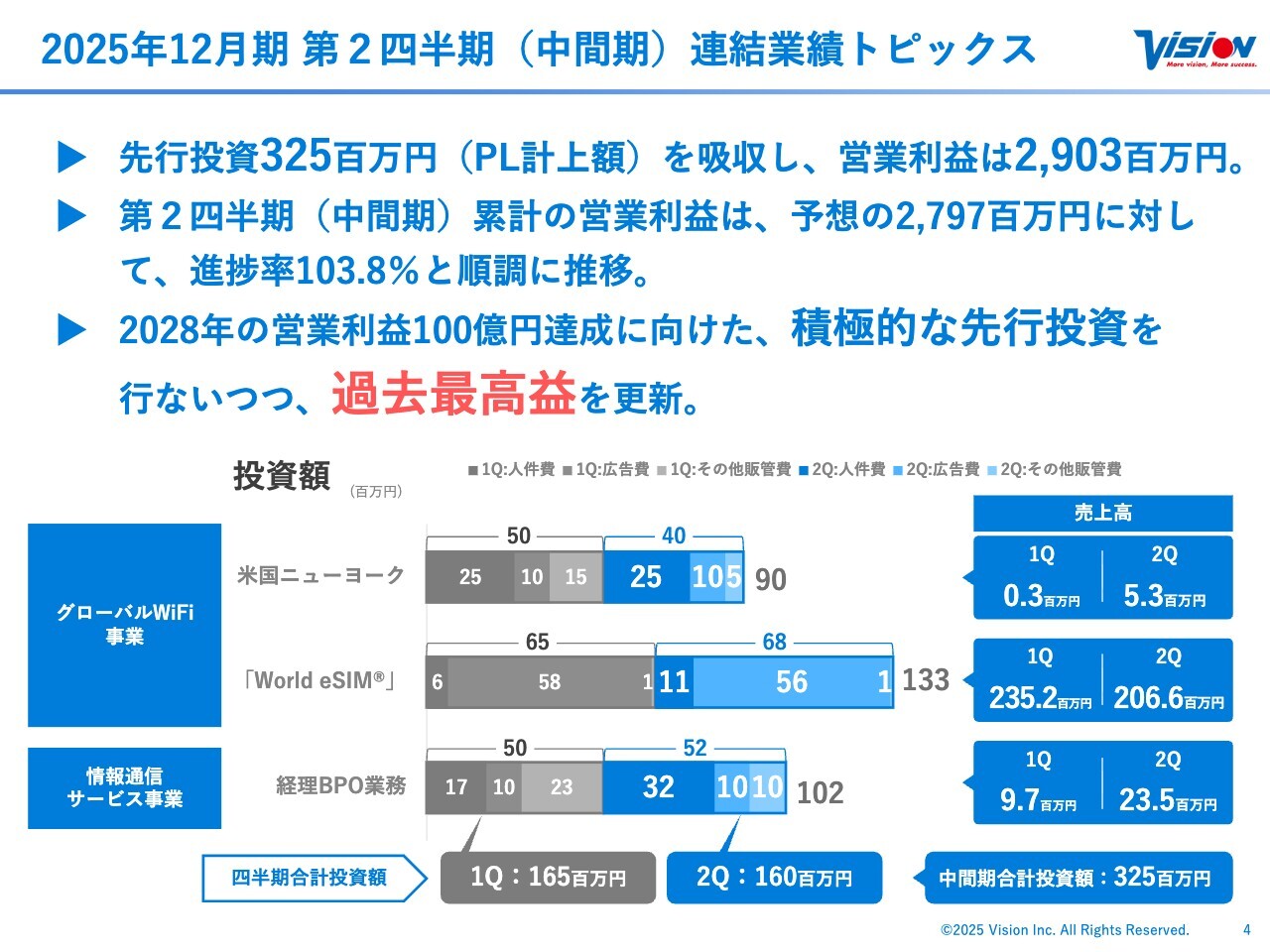

2025年12月期第2四半期(中間期)連結業績トピックス

まず、業績のハイライトについてです。トピックから先にお話しします。2028年の中期経営計画で掲げる100億円の目標に向けて、現在積極的に投資を行っています。この上期では、3億2,500万円の先行投資を行いました。P/Lに直接影響している投資分を抜き出しています。

第2四半期(中間期)の営業利益予算27億9,700万円に対して、29億300万円と予想を上回りました。これは約3.8パーセントの増加に相当します。今回から投資の内訳を明確にし、みなさまにわかりやすく提示するため、下段にアメリカ・ニューヨーク、「World eSIM」、そして経理BPOへの投資の3項目を記載しています。

第1四半期と第2四半期の内訳についてですが、アメリカに関してはほぼ第2四半期から営業を開始しており、売上が上がり始めています。

投資については、人件費、広告費、その他販売管理費で色分けをしています。当初の計画どおりに進んでいます。

「World eSIM」はまだ認知度が低いため、積極的な広告投資に重きを置いており、その状況はスライドをご覧いただければわかると思います。また、第1四半期と第2四半期の売上については、第2四半期のほうが下がっていますが、これは閑散期によるものです。なお、第1四半期は「World eSIM」の個人の売上が多い状況でした。学生などの卒業旅行のニーズにおいて、この4年間で海外に行かれていない方々が「グローバルWiFi」の存在を認識しておらず、「World eSIM」を選ぶ方が多いという状況です。

「World eSIM」はフィジカルSIMと同様にアクティブに利用する方々が使うと予想していましたが、企業や複数人での利用では「グローバルWiFi」をご利用いただくケースが多いです。

このジェネレーションギャップを埋めるため、「World eSIM」の認知度を高める必要があります。これまで取り込めなかった1人で利用する層にもアプローチできる可能性があるため、積極的に拡大していきます。

第1四半期は順調に進んでおり、第2四半期は渡航者数が減少しましたが、その状況化でも順調に進んでいます。ただし、広告費を多く投じているフェーズです。

情報通信サービス事業においては、経理BPOを3拠点に展開し、それらが稼働し始めています。売上も第1四半期に比べて倍以上に伸びています。

第1四半期と第2四半期の投資額を見てみると、全体の比率としては大きくありませんが、3億2,500万円となっています。この投資にもかかわらず、営業利益は前期を下回ることなく、過去最高を更新しながらも積極的な投資を行っている点をご理解いただければと思います。

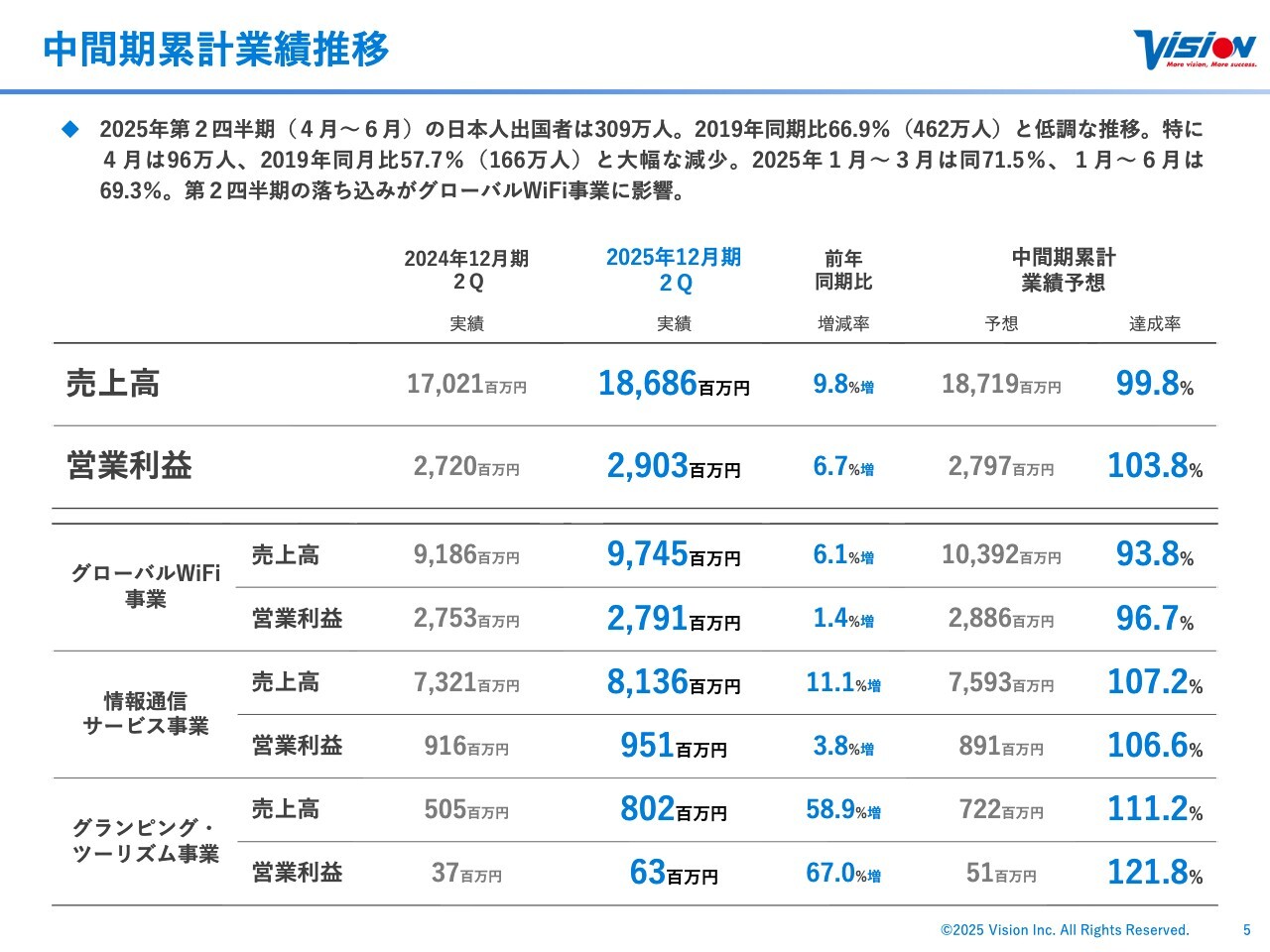

中間期累計業績推移

累計業績の推移についてです。まず、スライドの一番上の文章に2019年比の渡航者数が示されています。

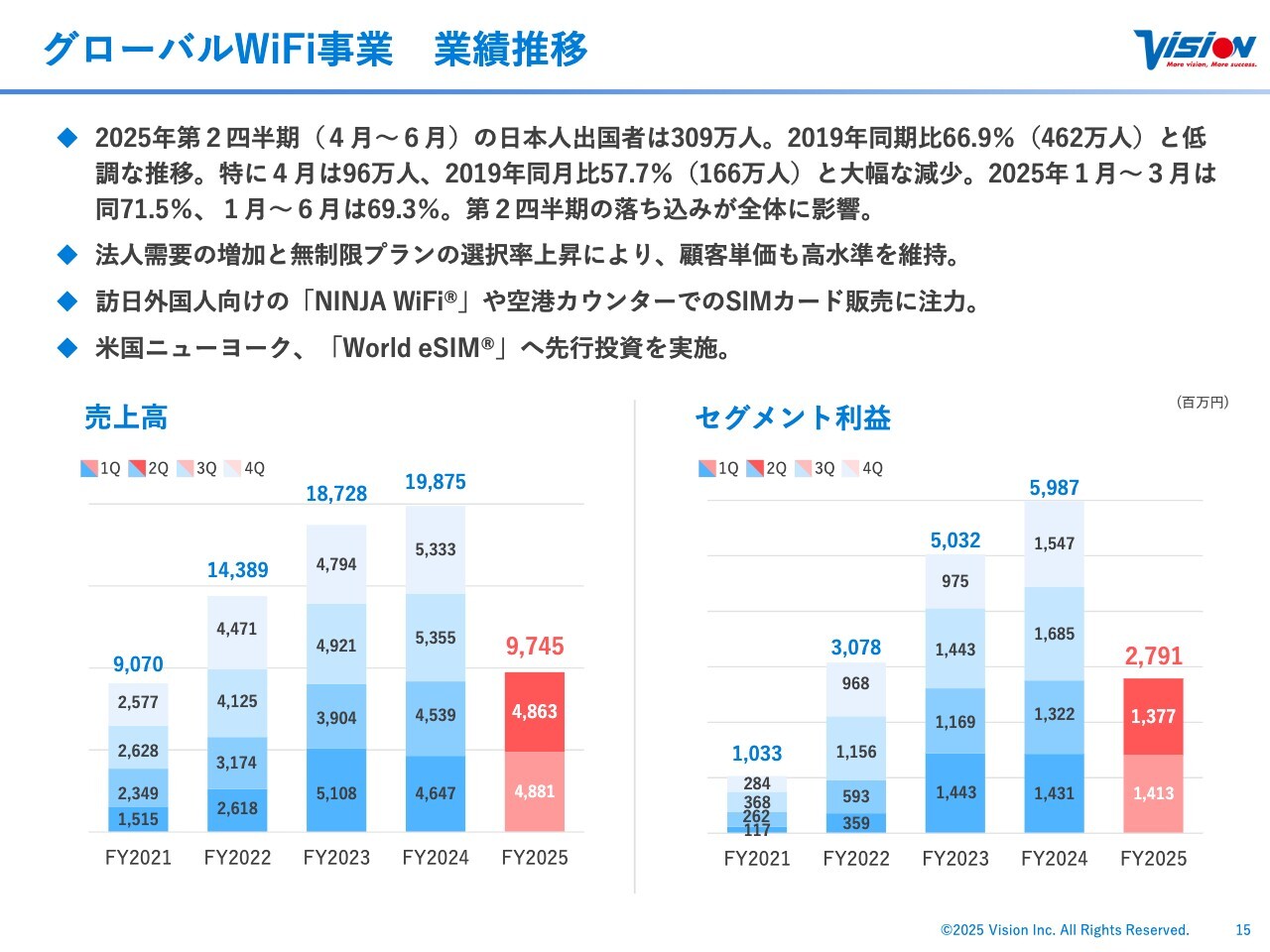

資料を読み込んでいる方もいらっしゃると思いますが、2019年の第2四半期には462万人を記録していた渡航者数が、2025年は同期比66.9パーセントの309万人となり、大幅に落ち込んでいる状態が続いています。

2019年におけるビジョングループ全体の営業利益は33億円でしたが、今年は64億円を予定しています。一方で、主力である「グローバルWiFi」のお客さまを約30パーセント失った状態で営業利益を倍増させている点については、ご理解いただけるかと思います。この内訳に関しては、法人向け事業が主ですが、後ほど詳しく説明していきます。

特に4月に関しては、渡航者数が166万人から96万人まで減少し、2019年同月比57.7パーセントとなりました。これは半分に迫る勢いでの減少を示しており、個人の方々にとって円安の影響が非常に大きい状況です。また、卒業旅行の反動ということで一過性の需要がなくなったことも影響しています。

3月20日から4月10日までは移動期や期の始まりであることから大きな減少が見られましたが、これは想定内です。このような背景があることをご認識ください。

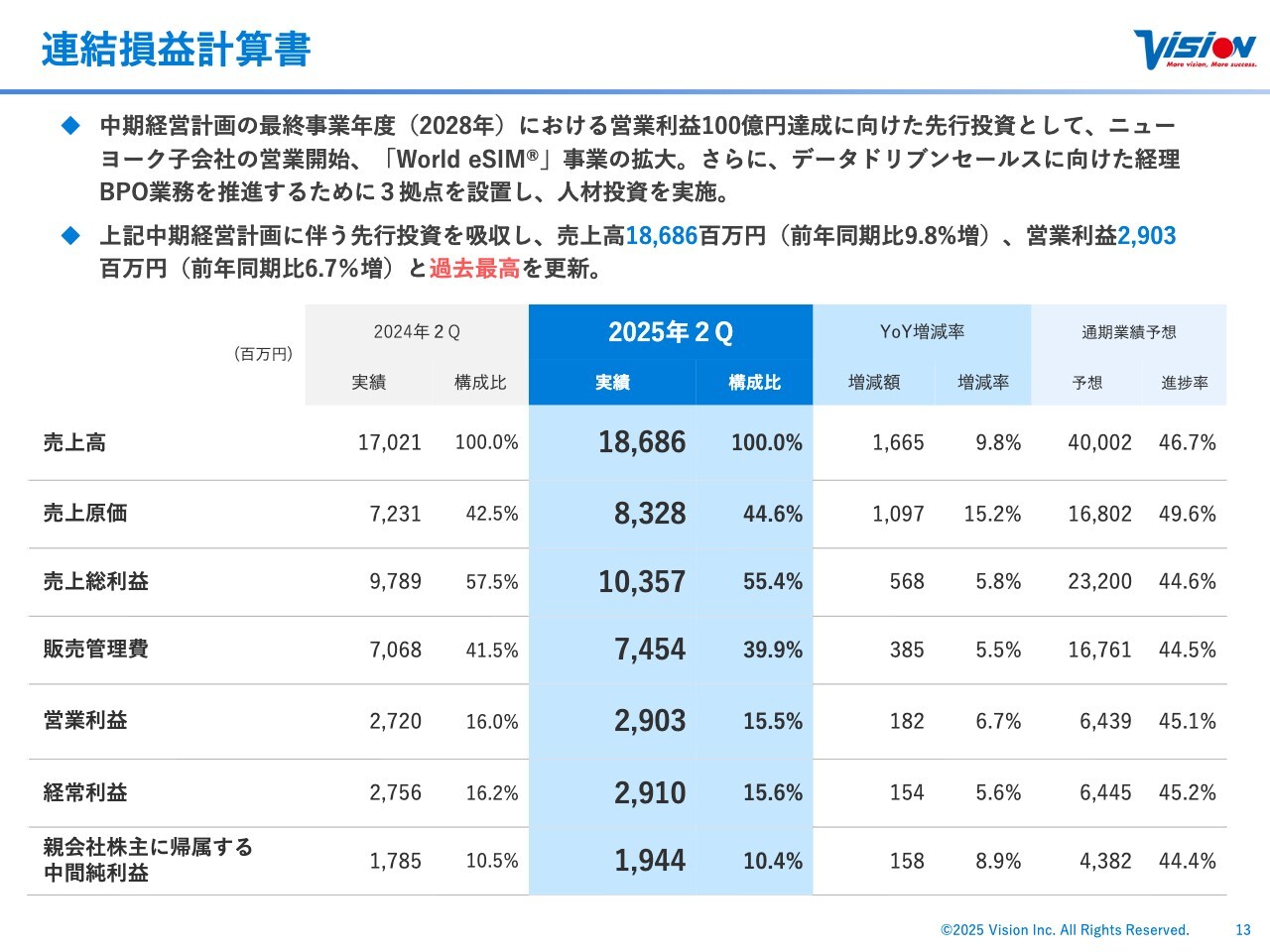

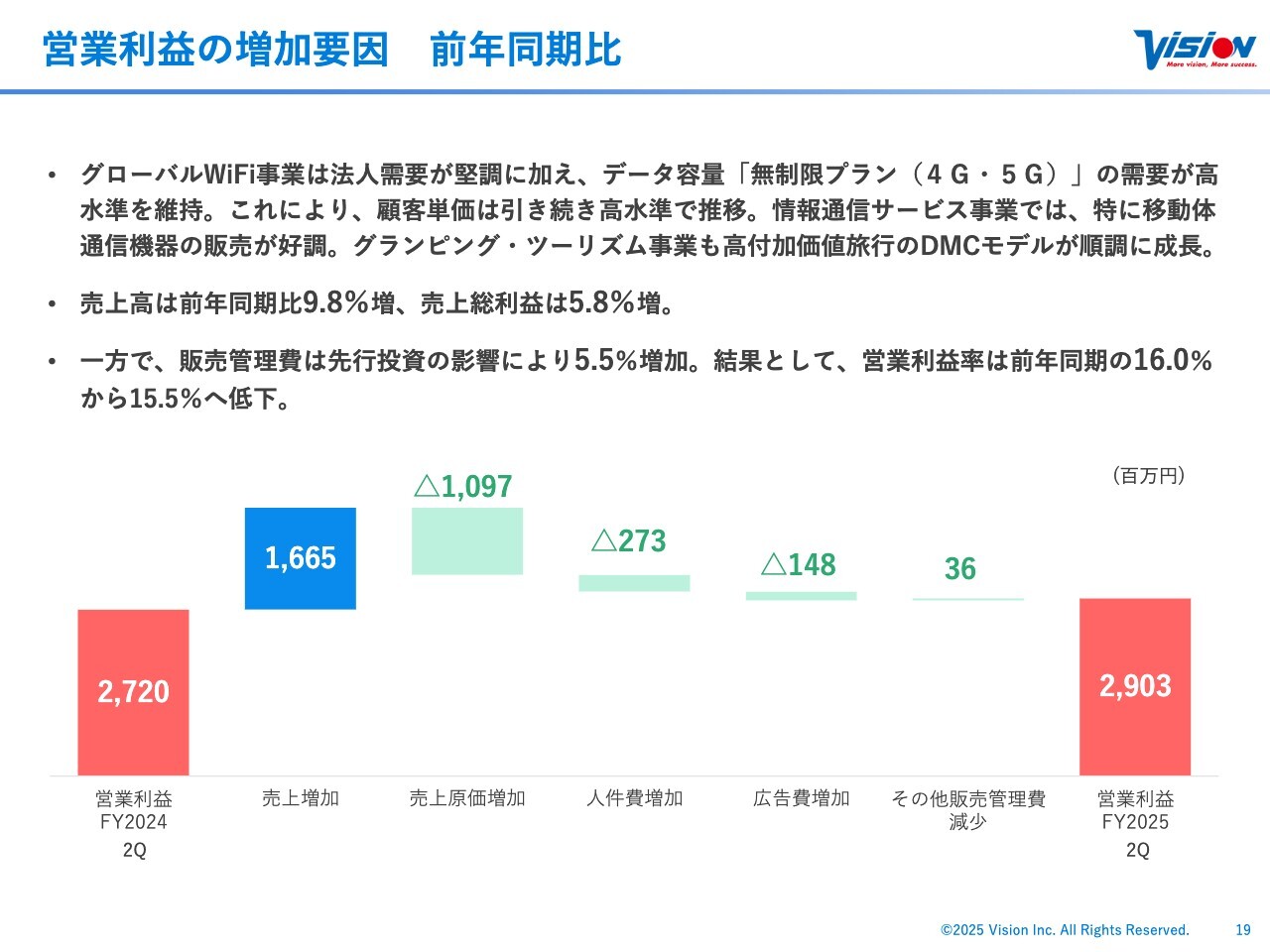

このような中、売上は前年同期比9.8パーセント増の186億8,600万円で、当初予定の99.8パーセントにほぼ近い数字を達成しました。営業利益については、前年の27億2,000万円から29億300万円へと6.7パーセント増加しました。当社が27億9,700万円としていた予定に対して103.8パーセントの達成率です。

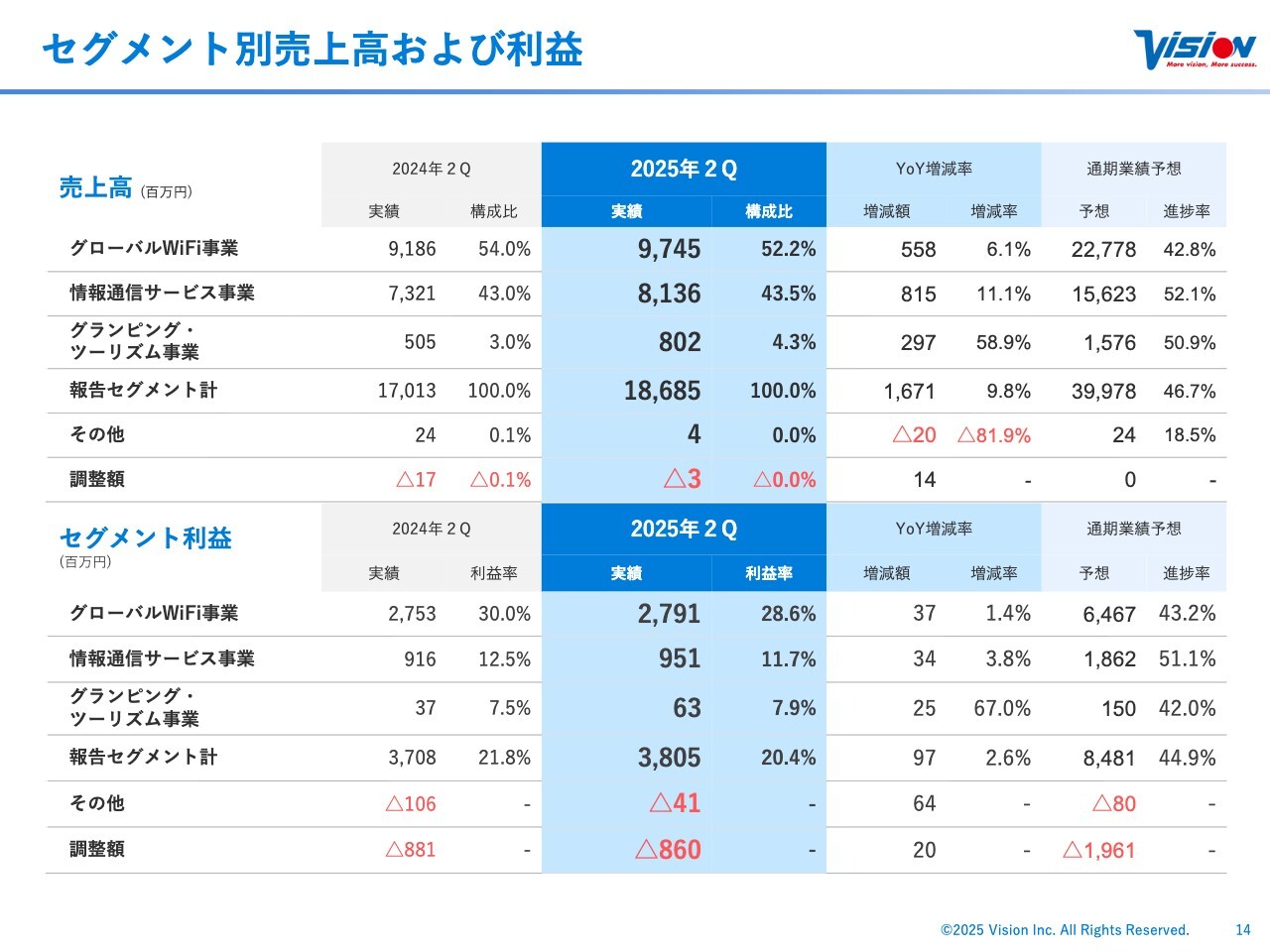

グローバルWiFi事業は4月の影響を受けつつも91億8,600万円から97億4,500万円に増加し、6.1パーセントの伸びを記録しました。社内予算比は月ずれなどの影響もあり93.8パーセントで着地しています。営業利益は27億5,300万円から27億9,100万円と1.4パーセント増となり、ニューヨークへの積極的な投資なども考慮して96.7パーセントの達成率でやや未達でしたが、これは想定内と考えています。

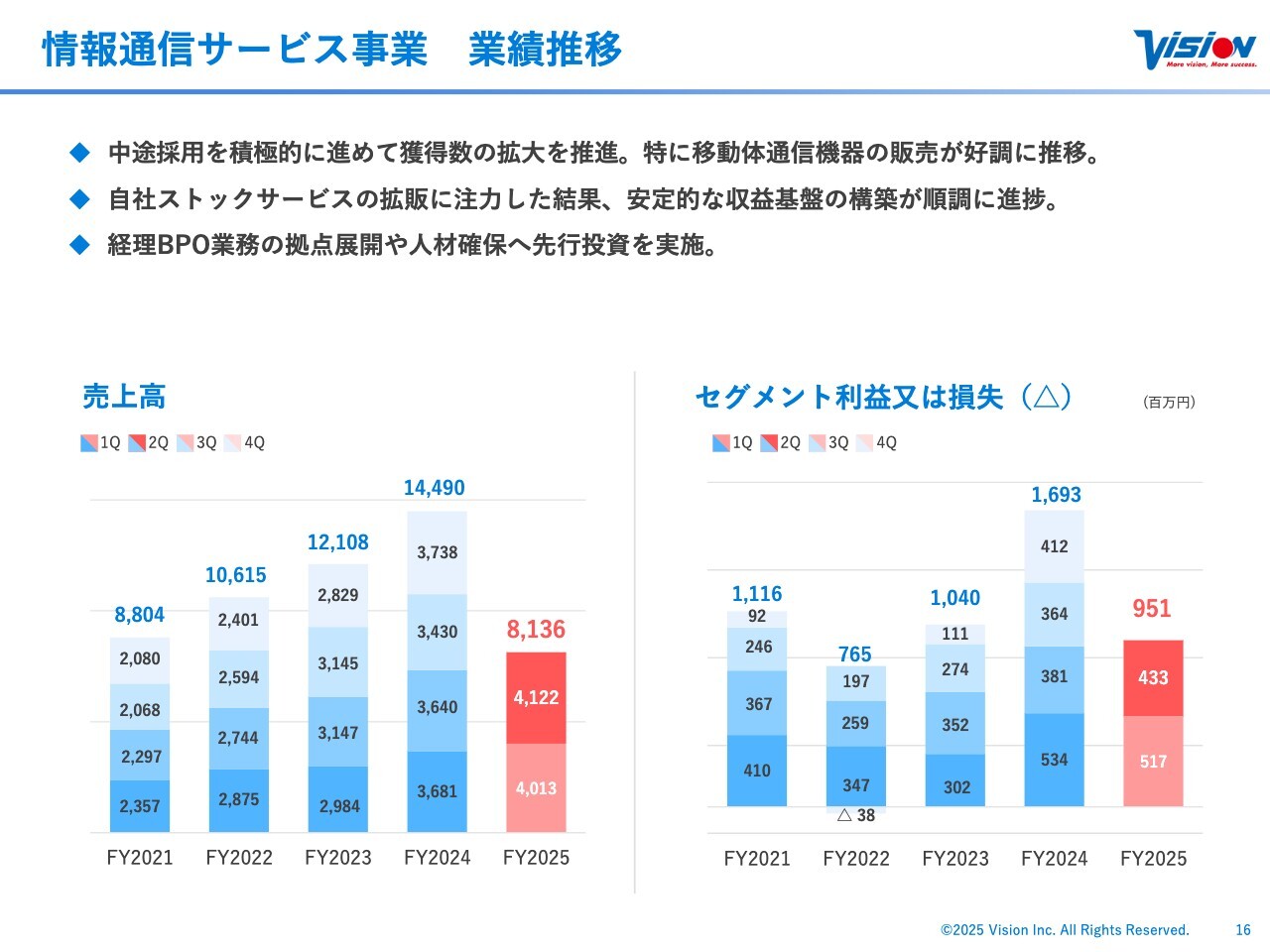

情報通信サービス事業は、売上が73億2,100万円から81億3,600万円へと11.1パーセント増加し、予算比107.2パーセントで推移しています。情報通信サービス事業は順調に拡大しています。また、利益は9億1,600万円から9億5,100万円に増加し、サブスクや自社サービスの拡大でライフタイムバリュー自体は向上しているため、将来の収益も伸びており、達成率は106.6パーセントです。

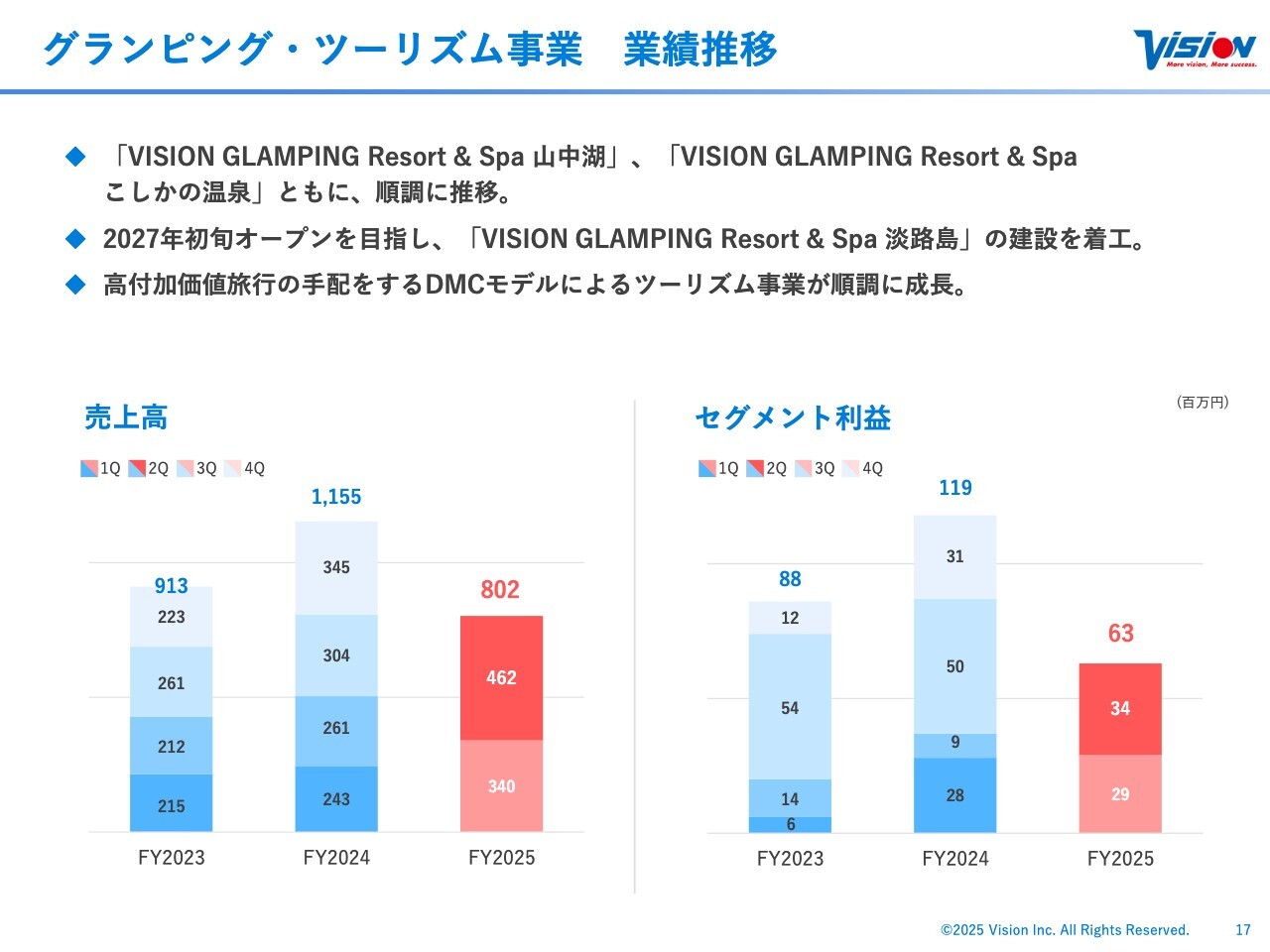

グランピング・ツーリズム事業の売上は5億500万円から8億200万円と58.9パーセント増加し、予算の7億2,200万円に対して111.2パーセントを達成しました。営業利益は3,700万円から6,300万円と67パーセント増加し、達成率は121.8パーセントとなっています。

この事業では、グランピングだけでなくツーリズムの分野で、海外からのインバウンド需要に対するアクティビティやさまざまな手配を行っており、欧米を中心に順調な成長を見せています。

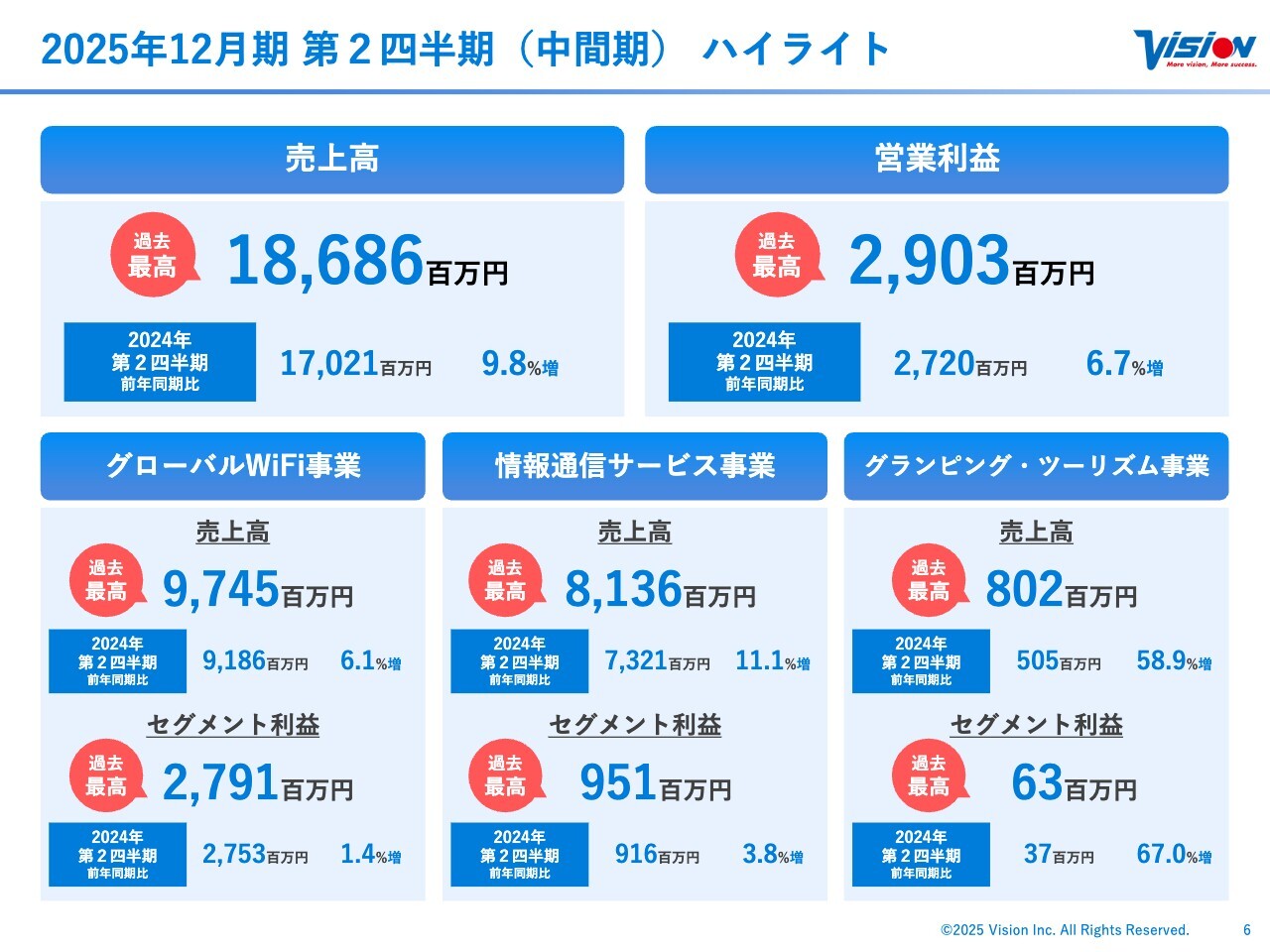

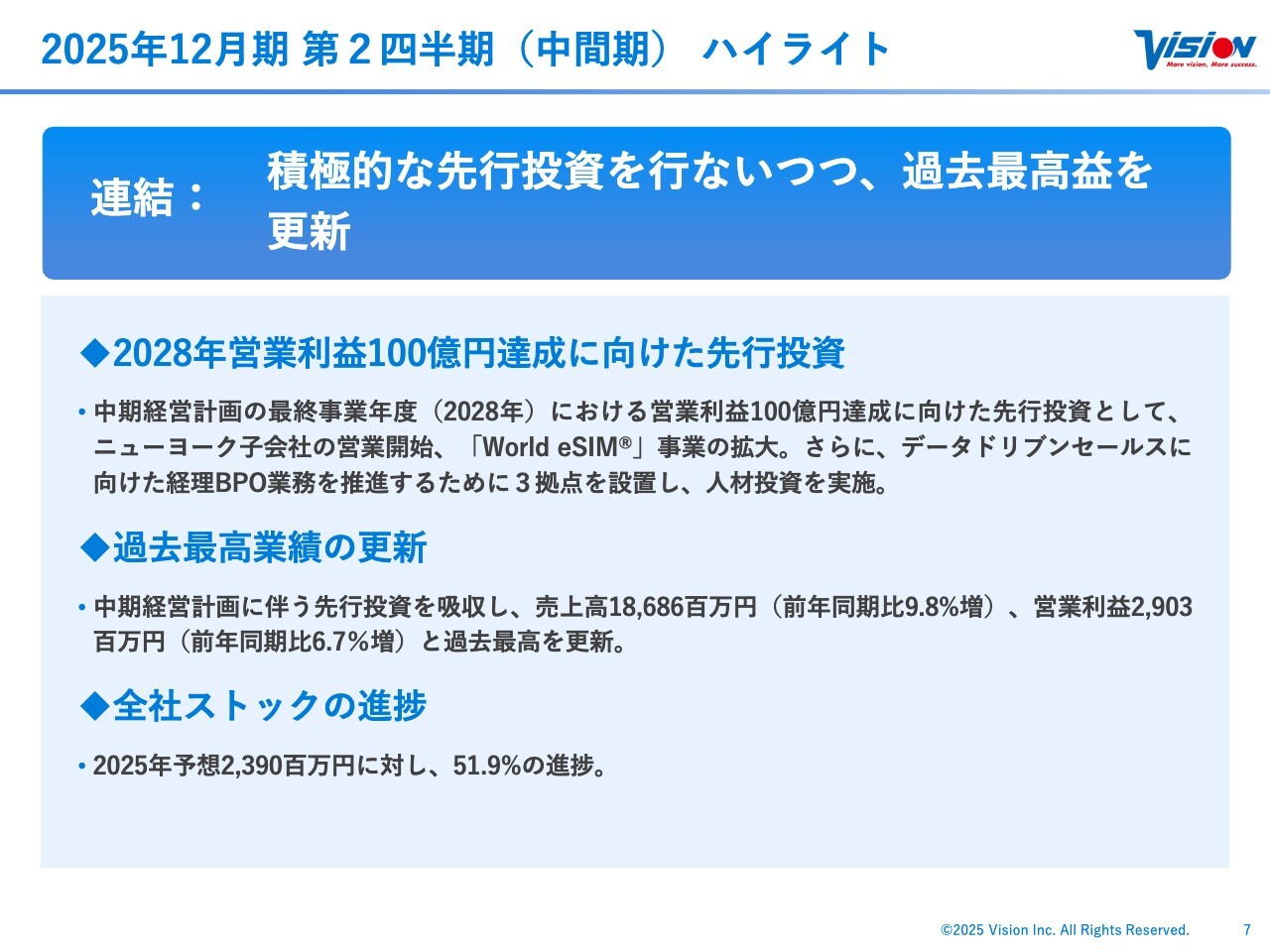

2025年12月期第2四半期(中間期)ハイライト

全体のハイライトです。先ほど申し上げた数字のとおり、すべてのセグメントで過去最高を更新しています。大幅に増加したわけではありませんが、堅調に計画どおり推移しているとご認識ください。

2025年12月期第2四半期(中間期)ハイライト

続きまして、ハイライトの内訳についてです。営業利益100億円を新たなスタートラインとし、ニューヨークで事業を開始しています。ニューヨークのマーケットについては、後ほどご説明します。

また、「World eSIM」も拡大しています。こちらについても後ほどご説明します。

さらに、データドリブンセールスに向けた経理BPO業務は件数が大きく伸びており、人材採用もうまく進んでいます。投資は先行していますが、将来的には非常に期待できる状況になっています。

今期スタートから半年が経過しましたが、この半年間を振り返ると、3つの事業に対する将来への期待感やそれぞれの役割については揺らぎがないと感じています。

過去最高の業績については、先ほど申し上げたとおりですので割愛します。

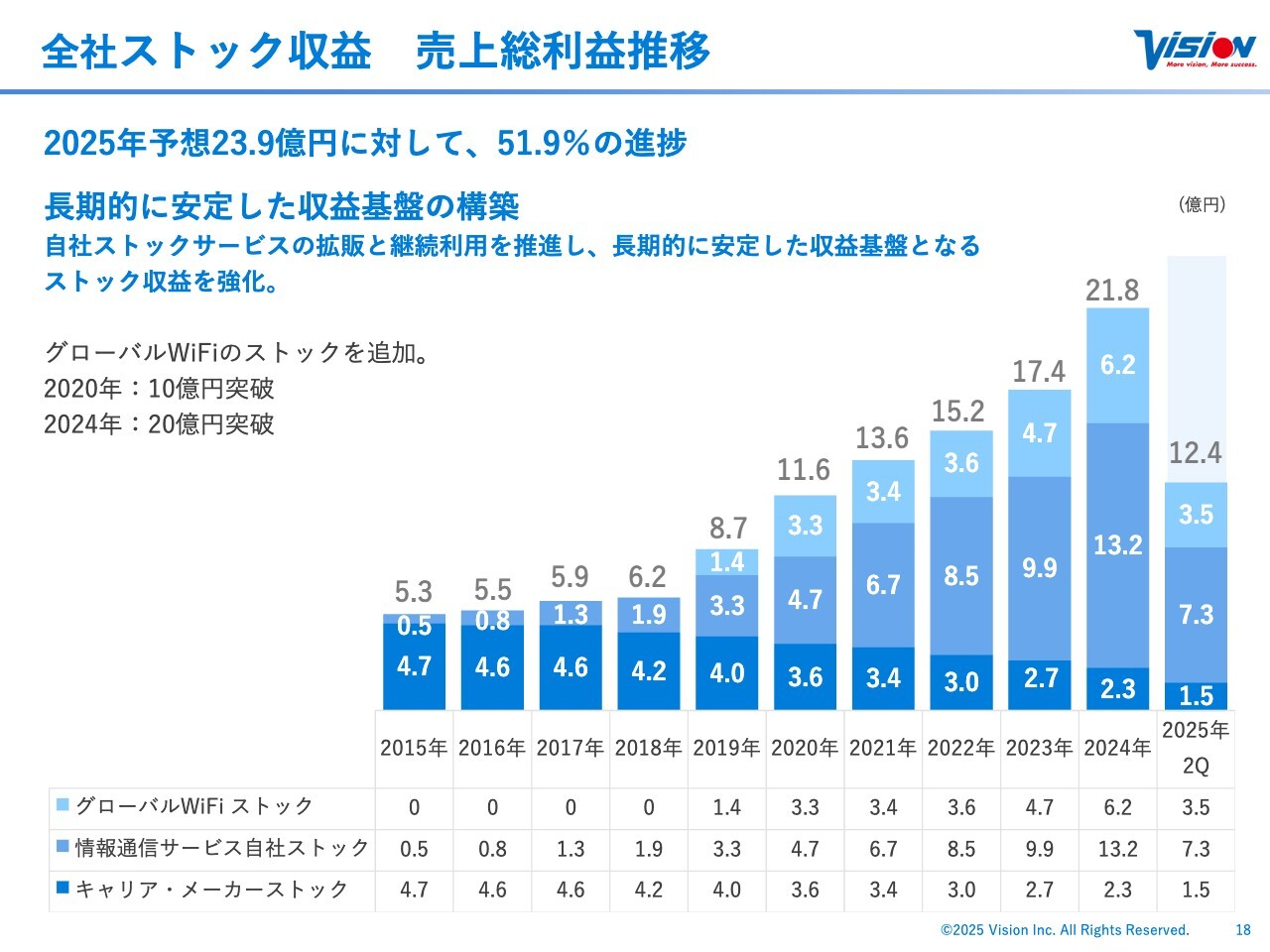

全社ストックの進捗状況は51.9パーセントと基準を上回り、23億9,000万円となっています。少し細かい点ですが、まず法人需要の増加に関して言えば、人員の増加が出国者数として直接見られるわけではありません。

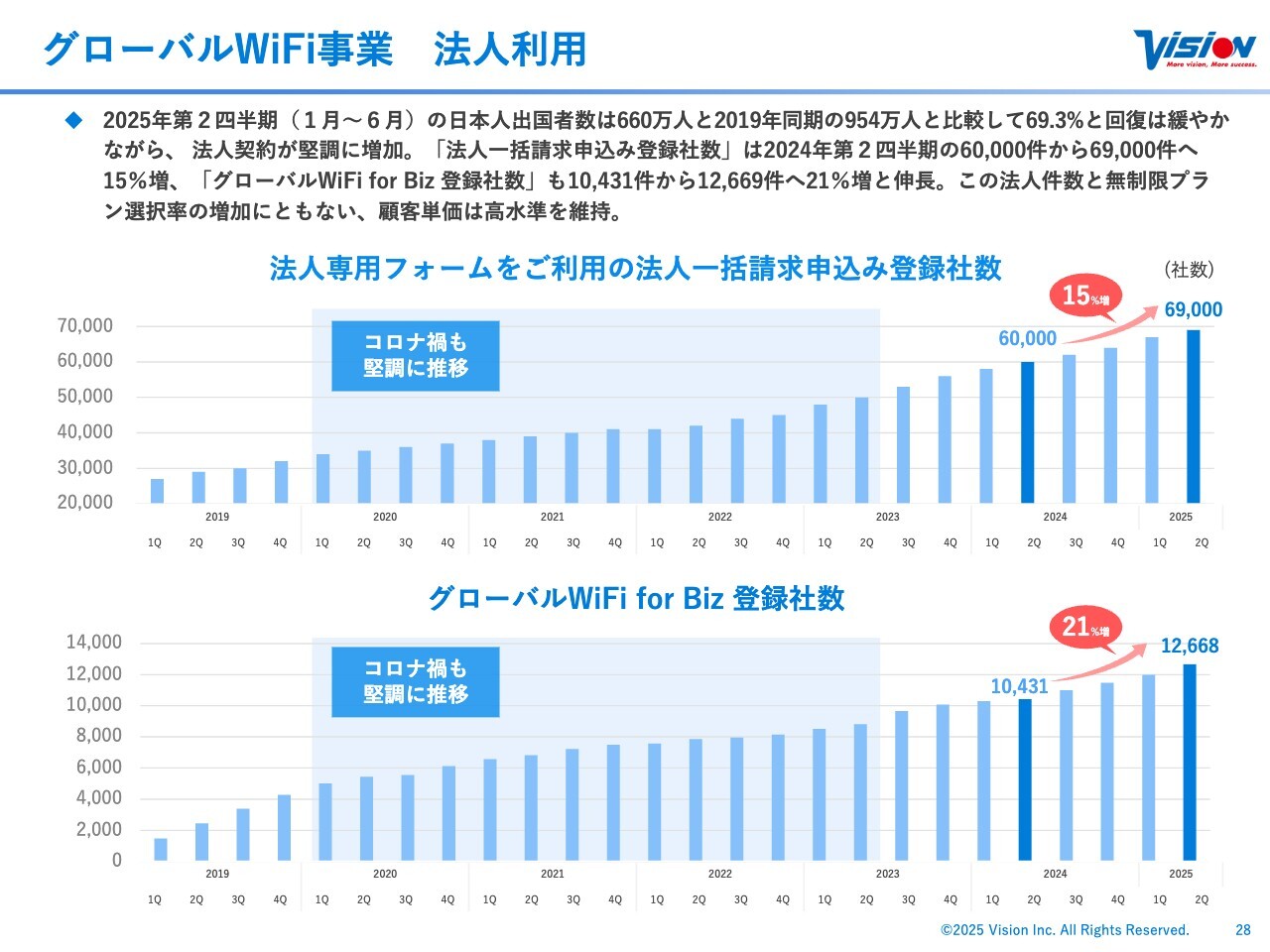

当社の獲得件数につきまして、法人一括申し込みというものがあります。当社の契約をいただいている法人は、昨年の第2四半期中間期では6万件でしたが、現在は6万9,000件となり、1年間で9,000件、15パーセント増加しています。

また、「グローバルWiFi for Biz」の契約件数は、1万431件から1万2,669件へと、21パーセント増加しました。このプランは、オフィス内に据え置きすることが可能で、国内外の申し込みがなくとも使用できる仕組みとなっています。

ここは、円安を含めたさまざまな要因が影響し、海外展開を進める企業がますます増えると考えています。そのため、非常に重要なターゲットとして、この分野を引き続き伸ばしていきたいと思います。

また、無制限通信の利用率についても、非常に活発に利用されています。「Zoom」によるミーティングをはじめ、さまざまなやり取りがありますので、「World eSIM」では対応が難しい部分も多くあります。そのため、「グローバルWiFi」の活用をぜひ進めていただきたいと考えています。

また、訪日外国人向けには、大阪・関西万博にてWi-Fi機器の店舗を展開するとともに、空港には自動販売機を設置し、積極的に活用しています。プロモーションとして、当社独自のモバイルバッテリーを販売するほか、「ChargeSPOT」との連携で商品を提供し、かなり多くの販売数を記録しています。この取り組みによって、非常に良い手応えを感じています。

グローバルWiFi事業についてのハイライトは以上です。

情報通信サービス事業については、採用が順調に進んでおり、ストックが確実に積み上がっています。また、経理BPOの売上も増加しています。

さらに、グランピング・ツーリズム事業に関してですが、2027年に兵庫県淡路市岩屋にグランピング施設をオープンする予定で発表しました。すべての部屋から明石海峡大橋が眺められ、夜景が非常に美しいため、山中湖同様、大変な人気を集めるのではないかと考えています。

また、ツーリズム事業では、インバウンド需要に対応するため、さまざまな企業と提携し、商品を造成するとともに、世界中の旅行会社と提携し、ご要望に応じた旅行を造成しています。特にアジアだけでなく、欧米市場が非常に伸びているため、長期滞在を視野に入れながら、欧米市場をターゲットとしてさらに拡大していきたいと考えています。

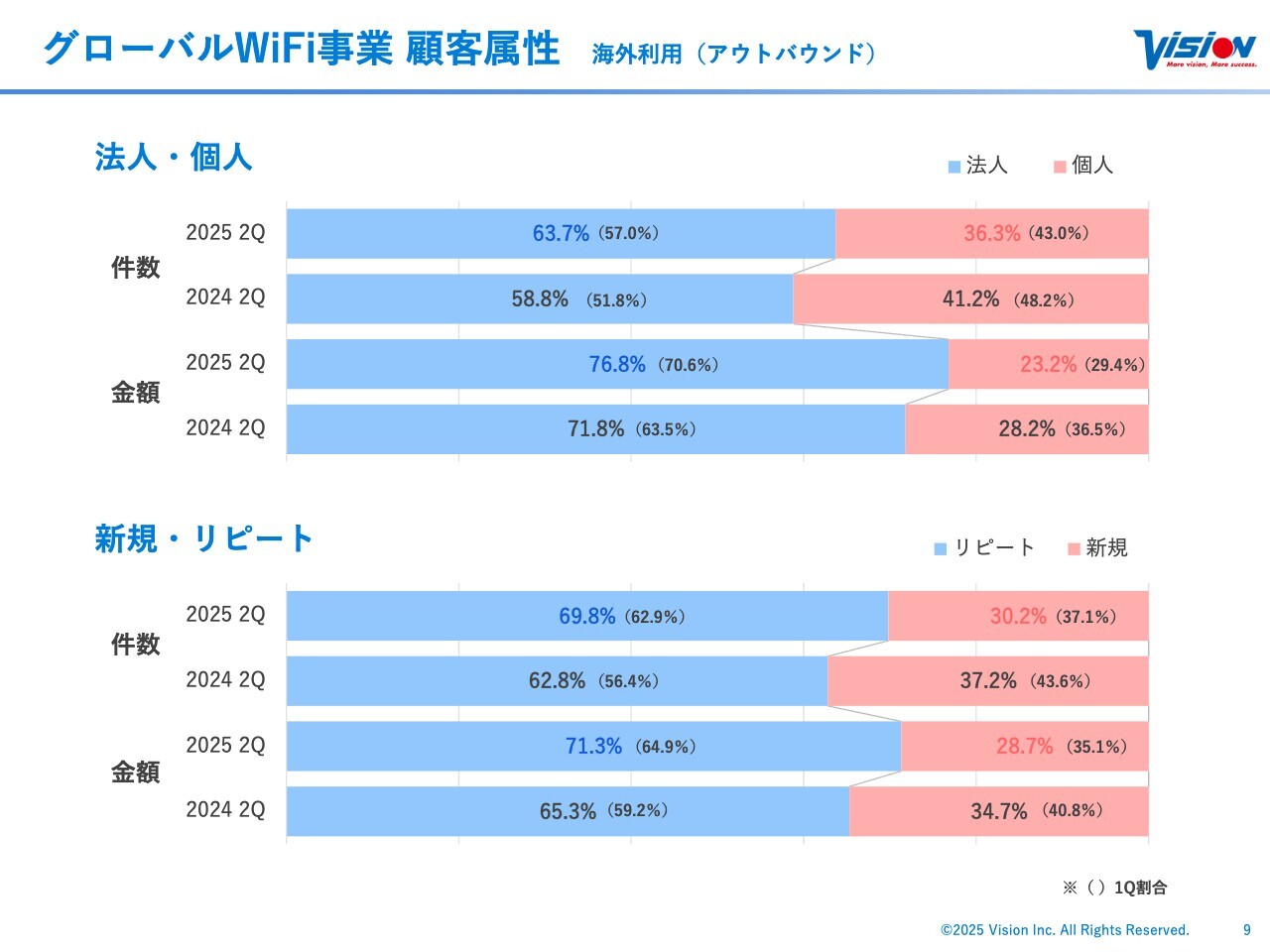

グローバルWiFi事業 顧客属性

グローバルWiFi事業のお客さま属性についてご説明します。法人と個人の比率ですが、法人は昨年の58.8パーセントから63.7パーセントまで引き上げられました。これは、全体の旅行者数があまり伸びていない中で、法人のお客さまを積極的にうまく取り込めていることを示しています。

また、リピート率も向上しています。これは、渡航回数が増加していることによるリピートの増加を反映しています。回数の増加は非常に良い傾向であり、流動化していないことの証明でもあります。

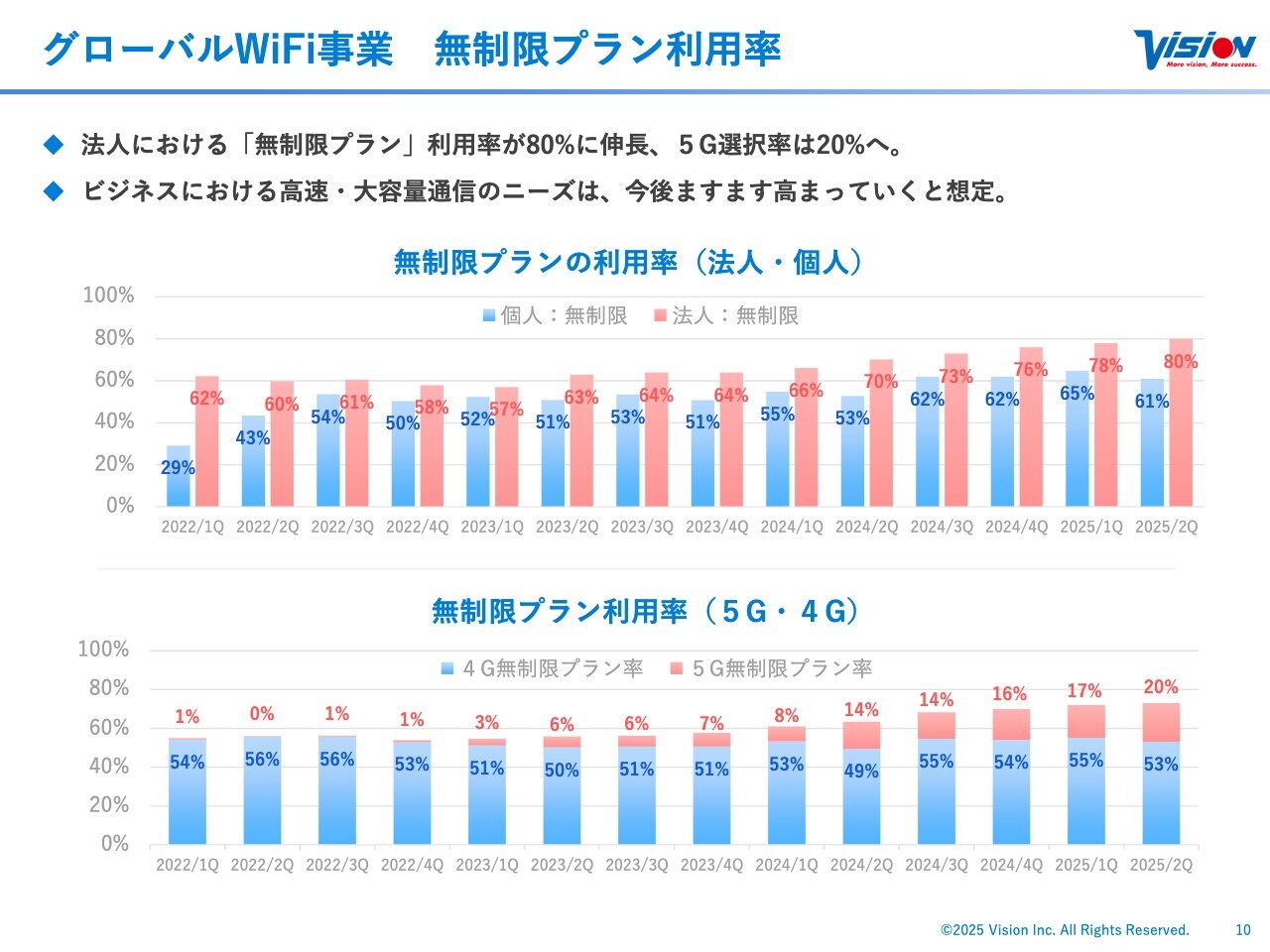

グローバルWiFi事業 無制限プラン利用率

法人における「無制限プラン」に関しては、現在80パーセントまで伸長しています。5Gに関しては20パーセントと、徐々に伸びてきています。

個人向けでは、無制限利用の契約が若干減少していますが、月ごとにまだばらつきがあることや、4Gと5Gの大きな違いがない点も少し影響していると考えています。このあたりはもう少し分析が必要だと思いますが、特に大きな変化が起きているわけではないと認識しています。

また、大容量の通信や、「無制限プラン」を必要としない方もいらっしゃいます。そのため、お客さまのニーズに合った適切なプランを提供できるよう、今後も努めていきます。

グローバルWiFi事業 –「グローバルWiFi」と「World eSIM」の比較–

スライドは「グローバルWiFi」と「World eSIM」についてです。広範囲で使用できるのが「グローバルWiFi」です。複数のキャリアをクラウドでコントロールしているため、SIM単体ではキャリアのエリアに依存してしまう問題があります。一方で「グローバルWiFi」は、同じ国内でも広域で利用できる仕組みを構築しています。また、3人や4人でシェアして利用でき、割り勘で使えるというメリットもあります。

「World eSIM」に関しては、韓国や都市部の中心部のみを訪れる方や、「Zoom」のミーティングのようにアクティブにデータを多く使用しない方であれば、特に問題はないと思います。

一方で、世界中のキャリアにとって、この市場自体がまだ積極的に拡大を目指すマーケットではないため、帯域制限などの課題が多く残されています。そのような背景の中、あまり優遇していない部分もありますが、ニーズは存在します。

そのため、課題を一つひとつクリアしながら、複数人で複数の「World eSIM」を使っている方や、eSIMしか知らずに「World eSIM」を利用している法人の方を「グローバルWiFi」に移行していただく取り組みも行っています。これにより、1つのリードとしての役割が重要だと考え、取り組んでいます。

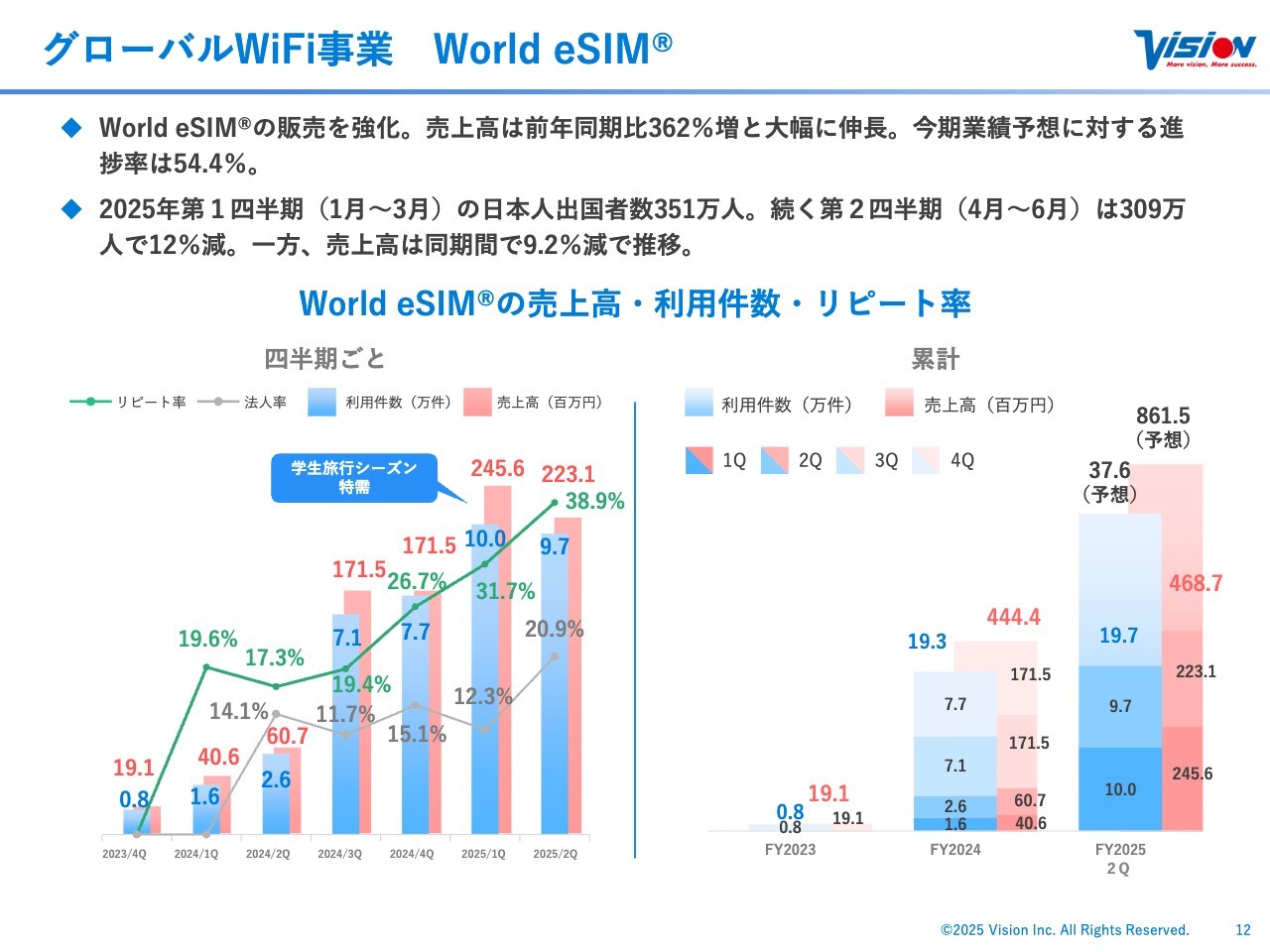

グローバルWiFi事業 World eSIM

「World eSIM」についてです。進捗率は計画に対し54.4パーセントで、第1四半期が大きく貢献しましたが、第2四半期も全体の渡航者数が減少している中で善戦していると考えています。品質改善やUI/UXの改善、広告関連のさまざまなテストの実施など、先行投資を進めており、これらを組み合わせながら対応しています。ただし、現時点では1人で利用するケースが圧倒的に多い状況です。

ほぼ1人でご利用されているため、1人当たりの単価は低い状況で、国内市場だけでは大きな売上や利益への貢献は期待できません。しかし、「World eSIM」は世界で展開することを決定して進めているため、今後さまざまな施策で伸ばしていきたいと考えています。

連結損益計算書

こちらのスライドは先ほど説明した内容となりますので、割愛します。

セグメント別売上高および利益

セグメントについても、先ほど説明したとおりです。

グローバルWiFi事業 業績推移

グローバルWiFi事業について不足があるとすれば、インバウンドの部分です。「NINJA WiFi」も順調に成長しており、空港カウンターでのSIMカード販売に関しては、まだ「グローバルWiFi」の認識がない方もいます。

アメリカなどでは、SIMにSIMロックがかかり始めて利用が難しくなってきています。とはいえ、世界にはeSIMが問題なく使用できる国もあります。

周波数やバンドをすべて把握した上でSIMを購入するのは、お客さまにとって大変なことです。

ただし、旅慣れていてSIMカードを入れ替える方も一定数おり、そのようなお客さまに向けて、空港のカウンターよりも自動販売機を積極的に設置しています。この結果、販売数は順調に伸びています。

情報通信サービス事業 業績推移

情報通信サービス事業については、先ほどご説明したとおりです。

グランピング・ツーリズム事業 業績推移

グランピング・ツーリズム事業についても同様で、スライドにあるとおりです。

全社 ストック収益 売上総利益推移

スライドはストックの説明です。先ほど23.9億円に対して51.9パーセントの進捗であるとお話ししましたが、各部分で順調に伸びています。

営業利益の増加要因 前年同期比

営業利益の増加要因についてですが、先ほどから申し上げている「無制限プラン」の需要の高水準化、またグランピング・ツーリズム事業の付加価値が影響しています。それ以外の基本的な増加率については抑えられています。

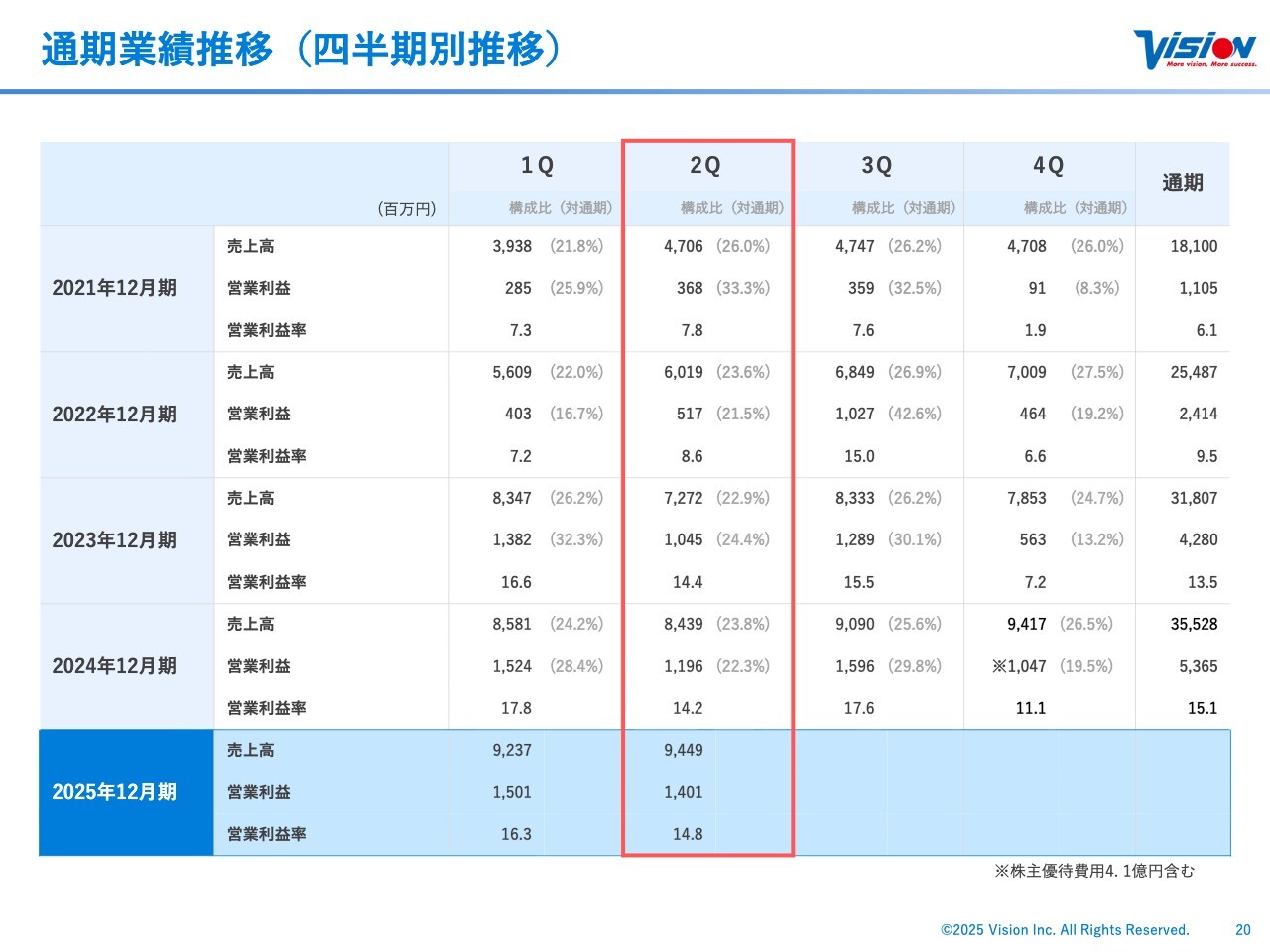

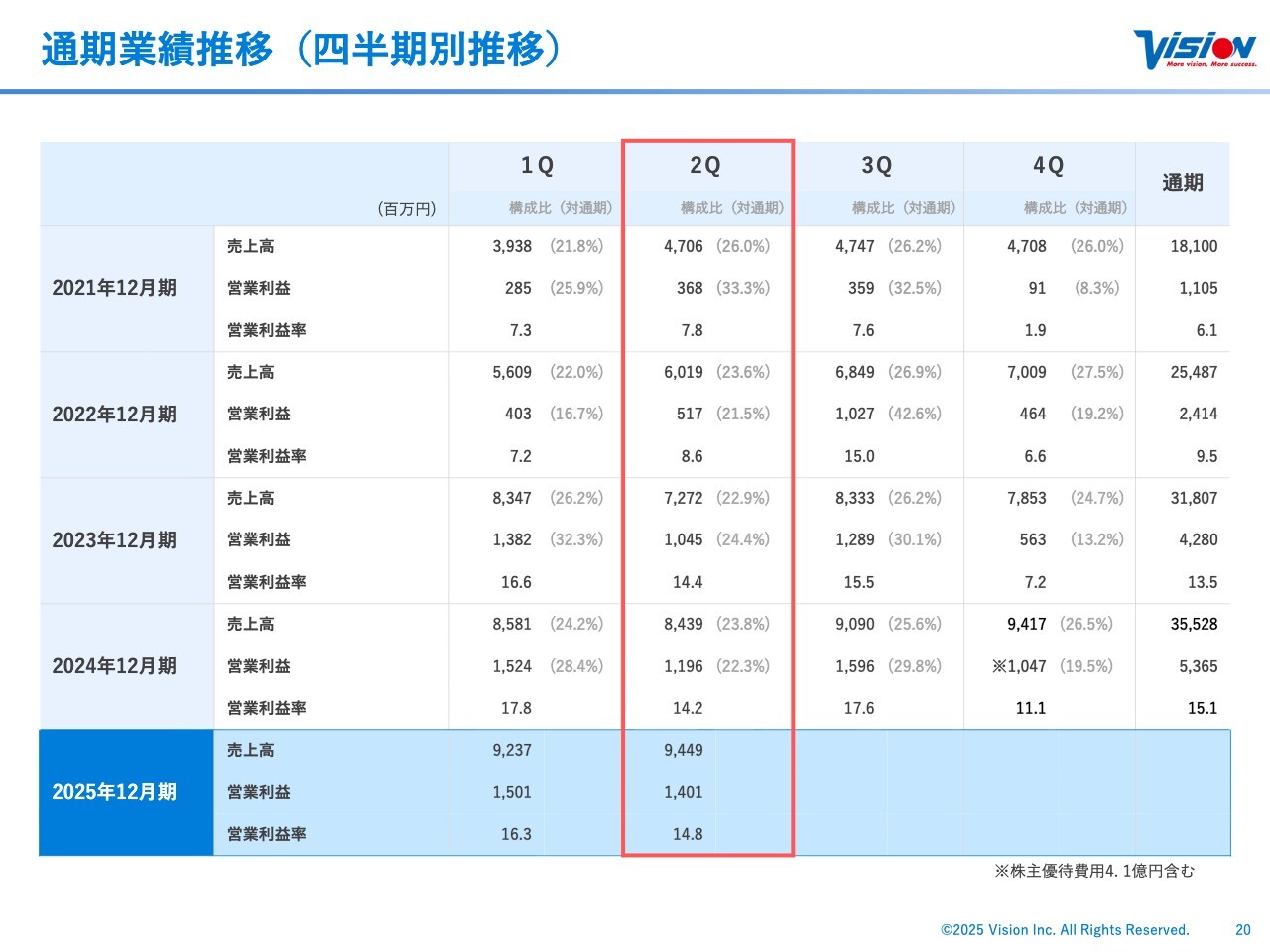

通期業績推移(四半期別推移)

こちらは第2四半期の5年間の比較です。2021年、2022年、2023年はコロナ禍での比較となりますが、第2四半期としては過去最高の売上と利益を達成しました。昨年の売上は11億9,600万円で、今年は14億100万円まで増加しています。

上昇傾向の中でも特に注目すべき点は、第2四半期における旅行者が少ない環境下での獲得シェアが伸びていることではないかと思います。

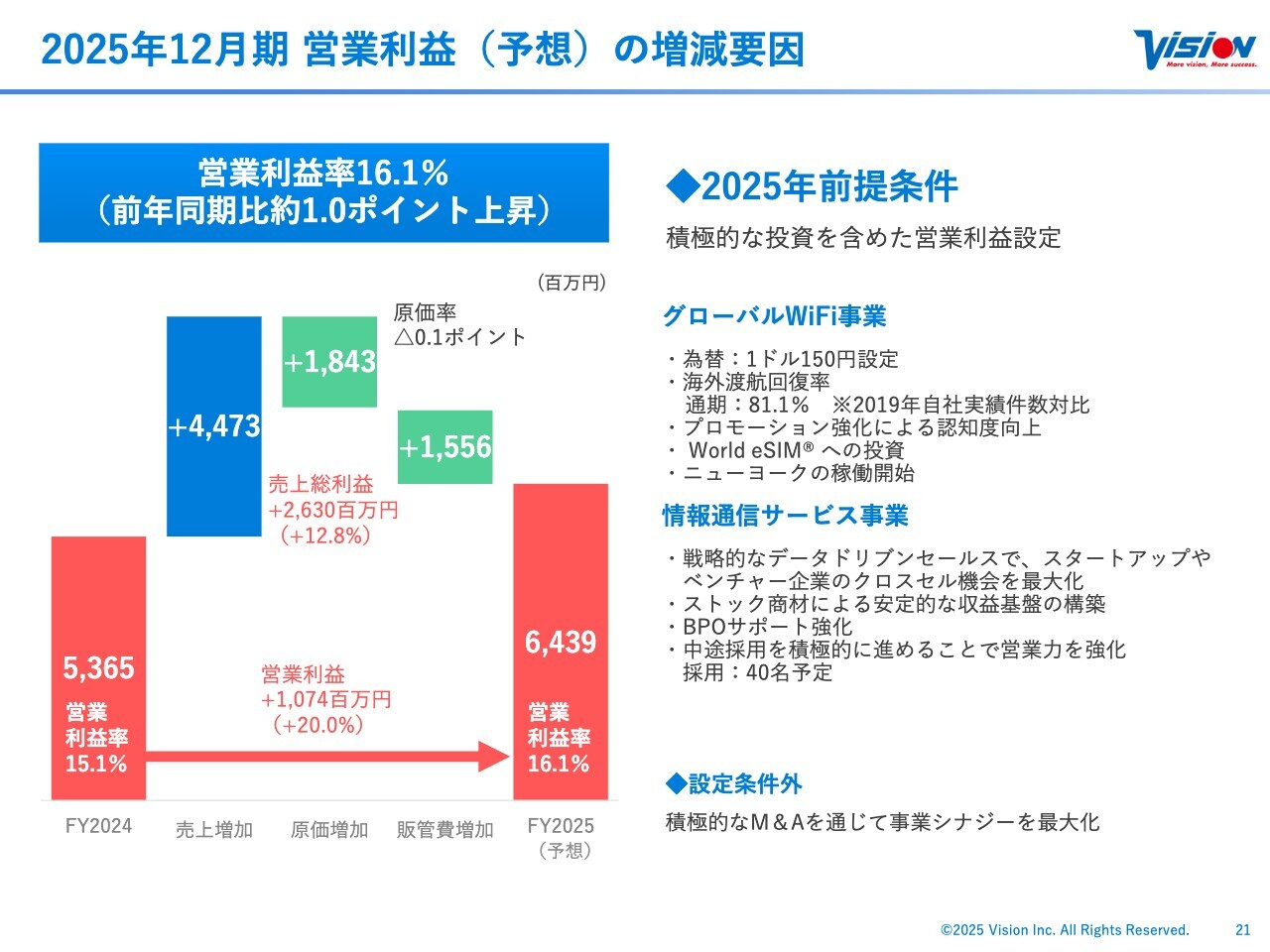

2025年12月期営業利益(予想)の増減要因

こちらは利益の前提条件です。1ドル150円程度を設定していますが、結果的には145円前後だったと思います。通期の海外渡航回復率は81.1パーセントで、自社比における数字です。この数値は2019年を100とした場合の81.1パーセントまで回復することを前提にしています。

市場の回復を明らかに上回る獲得回復率を達成していますので、この数字で目標を達成できる見込みで進行しています。

プロモーション強化を積極的に進める「World eSIM」についても、これから投資を進め、ニューヨークでも稼働することが前提条件に入っています。さらに、経理BPOにおいては40名の採用を計画しており、採用は順調に進んでいます。お客さまの獲得や解約率の改善についても、ターゲットに組み込まれています。これらを踏まえ、未来に対して非常に大きな可能性と手応えを感じています。

M&Aについてですが、これは条件外というところに該当します。

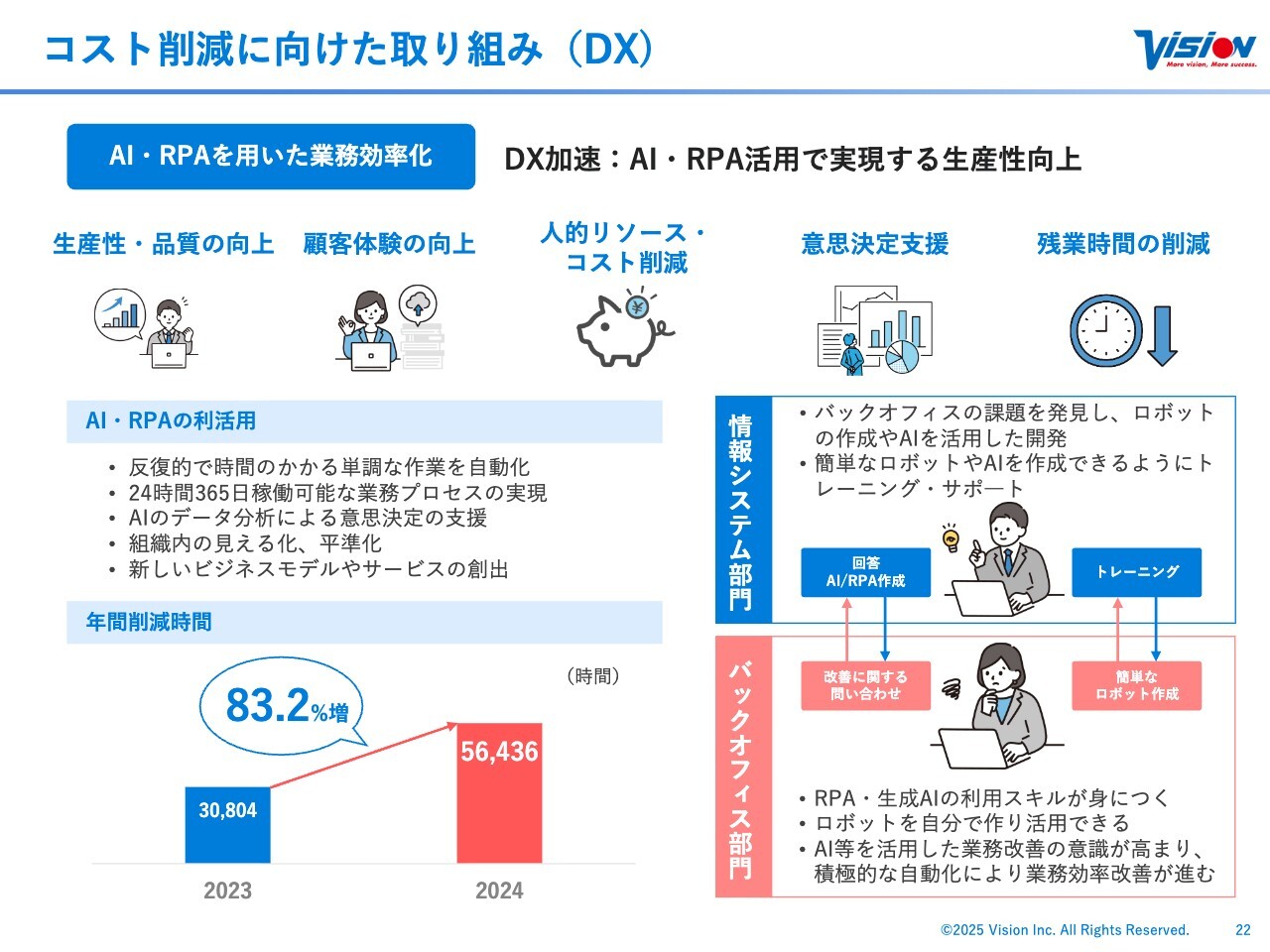

コスト削減に向けた取り組み(DX)

これも前回説明しましたが、AIやRPAについては、現在社内でRPAだけでいうと730機が、さまざまな業務に24時間365日体制で稼働しています。当社では、15年ほど前から知的生産性型への移行を目指して、労働集約型を排し、より効率的な取り組みを進めてきました。その結果、かなりの時間数を削減することができました。

また、AIの導入により、今後さらに多くの分野で効率化が進むと考えています。もちろんお客さまにもサービスを提供できるよう目指していきますが、まずは社内で十分に活用し、使いこなすことが最も重要です。

現在は特にAIが進化している段階にあり、進化がしやすい環境でもあります。そのため、さまざまなツールや技術をフル活用していきます。

利益の最大化や営業のターゲティングといった、さまざまなプラス要素に寄与することを目指して取り組んでいます。

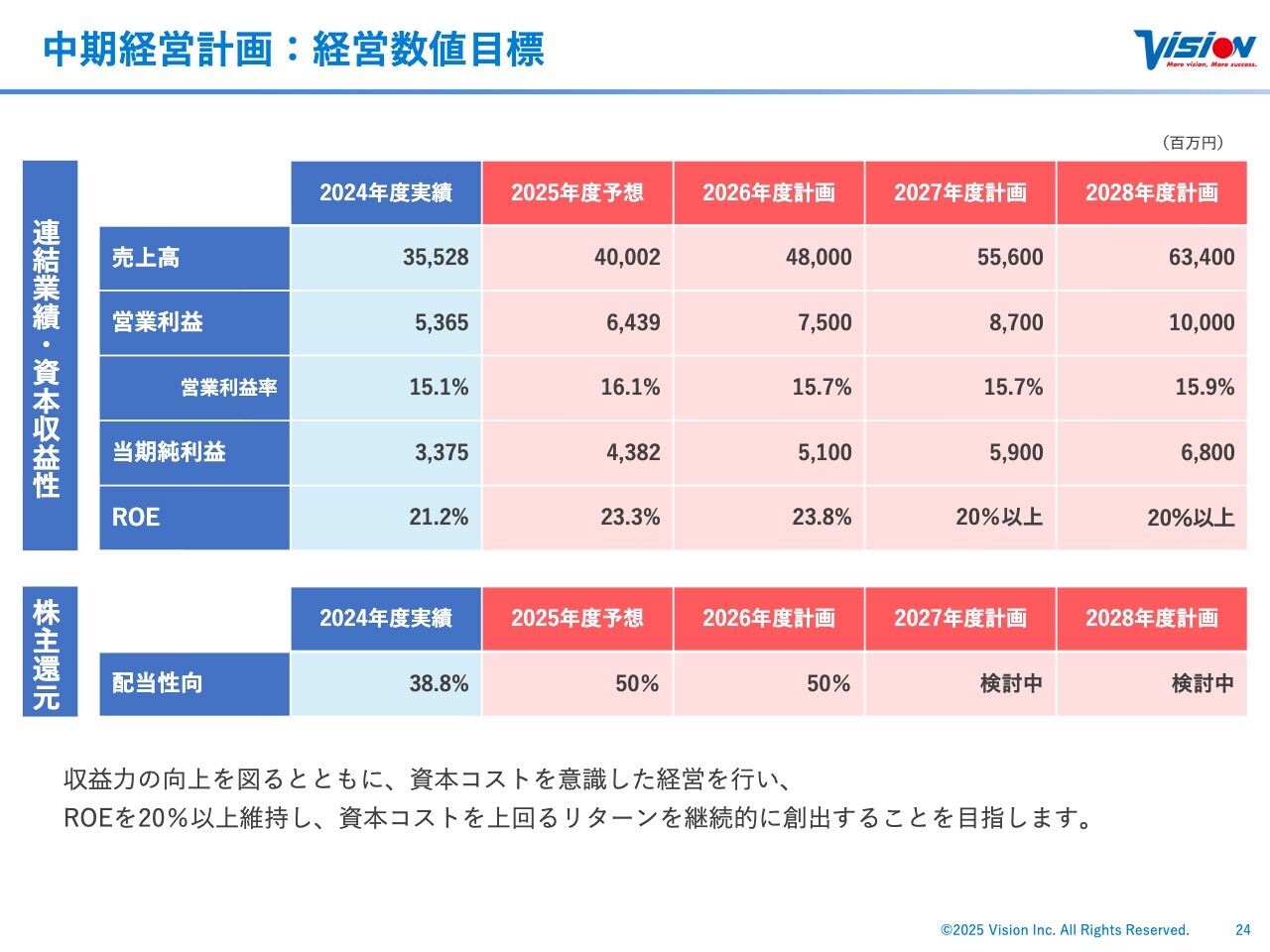

中期経営計画:経営数値目標

こちらのスライドが、中期経営計画です。特に変更はありません。今年は売上高400億円、営業利益64億3,900万円を目標としています。配当性向は50パーセントを2年間継続、ここから先は、投資状況や利益の規模、先々の投資を鑑みて決定していきたいと考えています。

グローバルWiFi事業 法人利用

先ほど申し上げた法人の登録者数と「グローバルWiFi for Biz」の時系列グラフです。先ほどは短いタームしか見られませんでしたが、今回は2019年からの推移を示しています。

推移がこのように増加しており、コロナ禍の時にも伸び続けていたことが、現在の法人の数字に影響を与えています。

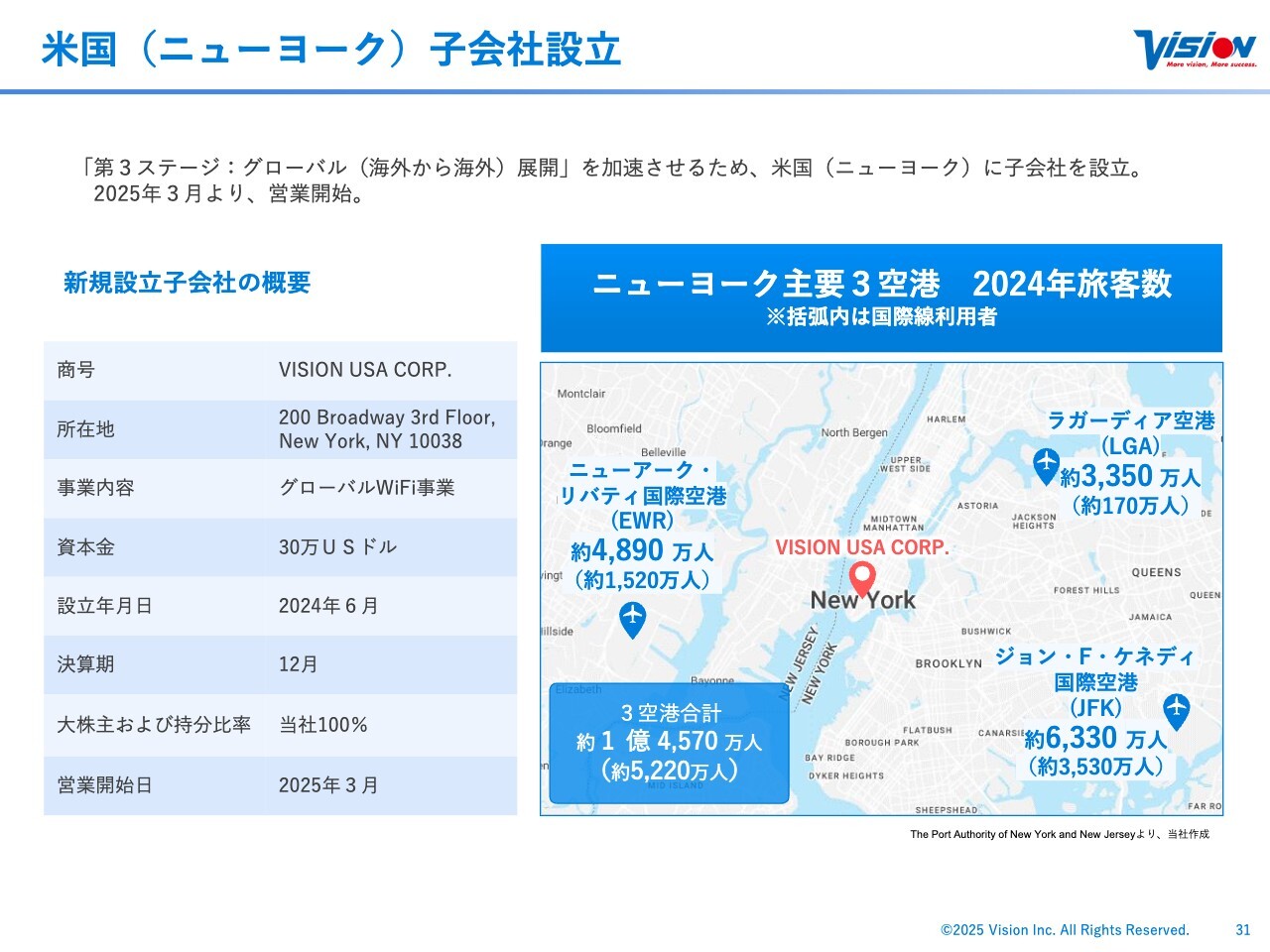

米国(ニューヨーク)子会社設立

ニューヨークの子会社を新たに設立しました。スライドに記載した3つの空港だけで、トランザクションは1億4,570万人に達しています。括弧内は、いわゆる国際線利用者のインバウンドとアウトバウンドを指します。合計で5,220万人となり、日本全体よりもこの3空港の合計のほうが多い状況です。

我々はニューヨークだけに焦点を当てるわけではありませんが、ニューヨークのマンハッタンはビジネス街であるため、法人営業を確実に行いたいと考えています。ヨーロッパや南米への渡航者が非常に多く、アジアへの渡航者も今非常に増加しています。

また、アウトバウンドが1億人を超える国であり、パスポートの所持率も50パーセントを超えてきていることから、今後ますますアメリカの方々が海外に出ていくというフェーズです。

1つ残念なことは、競合が存在しないという状況です。日本でグローバルWiFi事業をスタートした際には、競合会社が2社あり、3社で協力しながら宣伝活動を行うことで、Wi-Fiという存在を認知してもらう機会が加速度的に増えました。

今回は競合会社がいないという状態ですが、日本で事業を開始した頃と同じか、それ以上の反応をお客さまからいただいています。

ただし、現時点ではスタッフの人数が4人です。十分に物流を含めて整備し、お客さまにより快適にご利用いただきながらリピートしていただき、いずれは日本を超えていくような事業へと成長させていきたいと考えています。

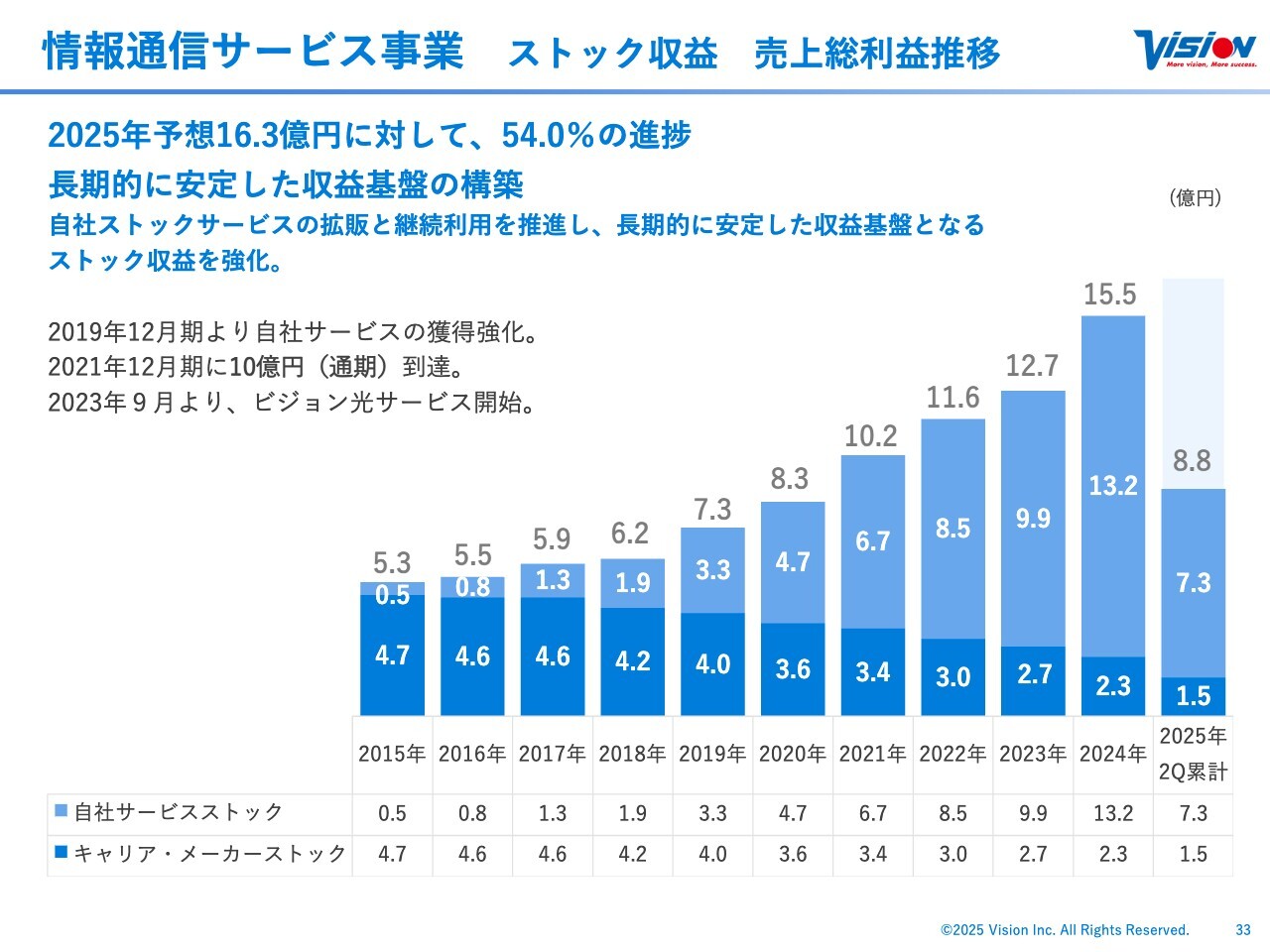

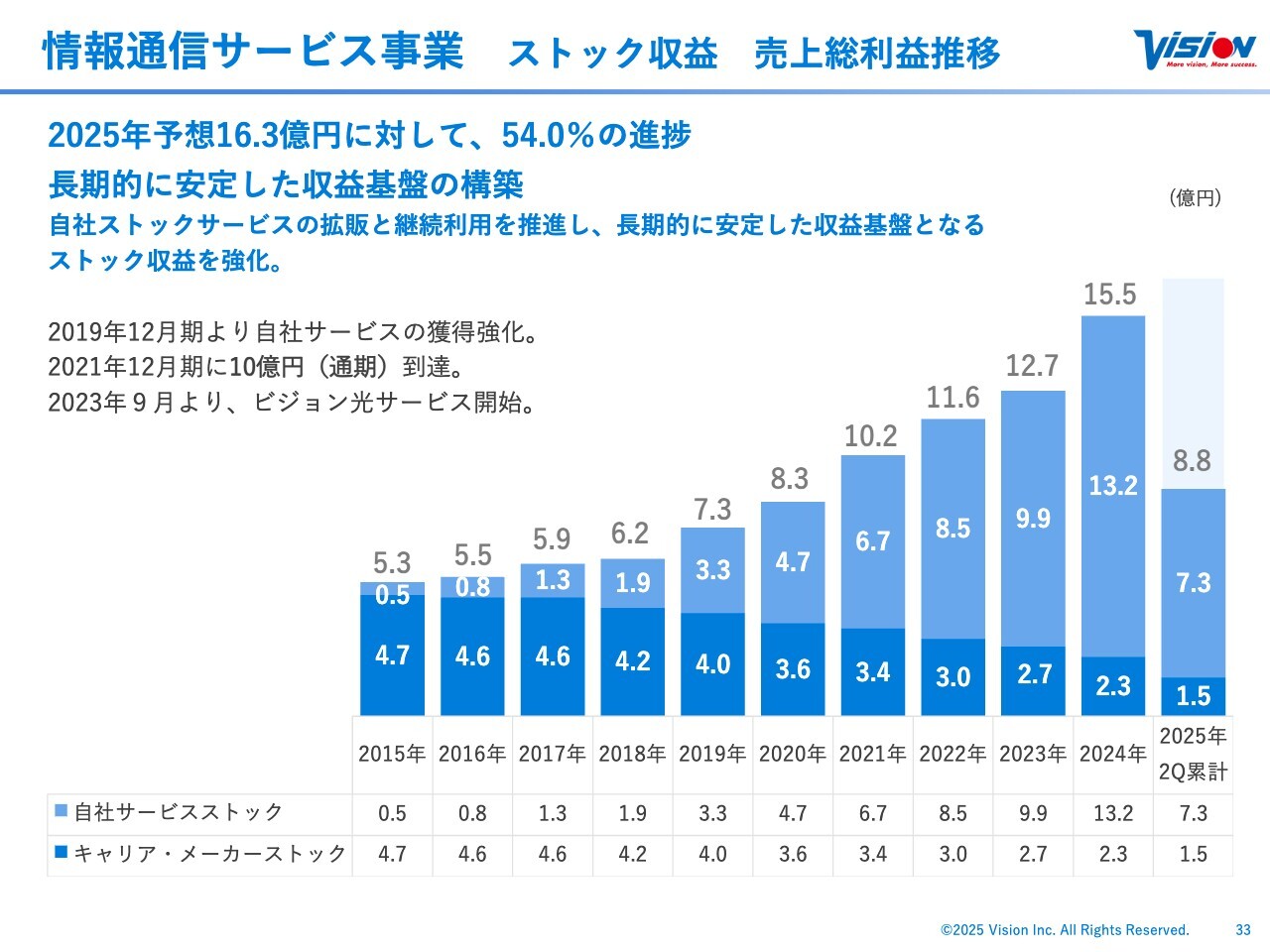

情報通信サービス事業 ストック収益 売上総利益推移

情報通信サービス事業については、ストック収益が順調です。

自社サービス ~記帳代行ドットコム~

スライドは「記帳代行ドットコム」についてです。

トピックス:情報通信サービス事業

自社のカメラをアップデートしました。これはOEM化したもので、毎月約500台が売れています。

いわゆるセキュリティカメラへの関心が非常に高まっている中で、当社ではサブスクリプション形式で提供を開始し、最初は1台から2台ほど導入していただき、徐々に台数が増え、1社で20台導入されるケースも多々あります。この分野に特化した専門部隊は設けていませんが、クロスセルを通じて積極的にお客さまのニーズに応じた販売を行っています。

ツーリズム事業

DMCサービスについてです。旅行において個別のさまざまな手配を行っています。

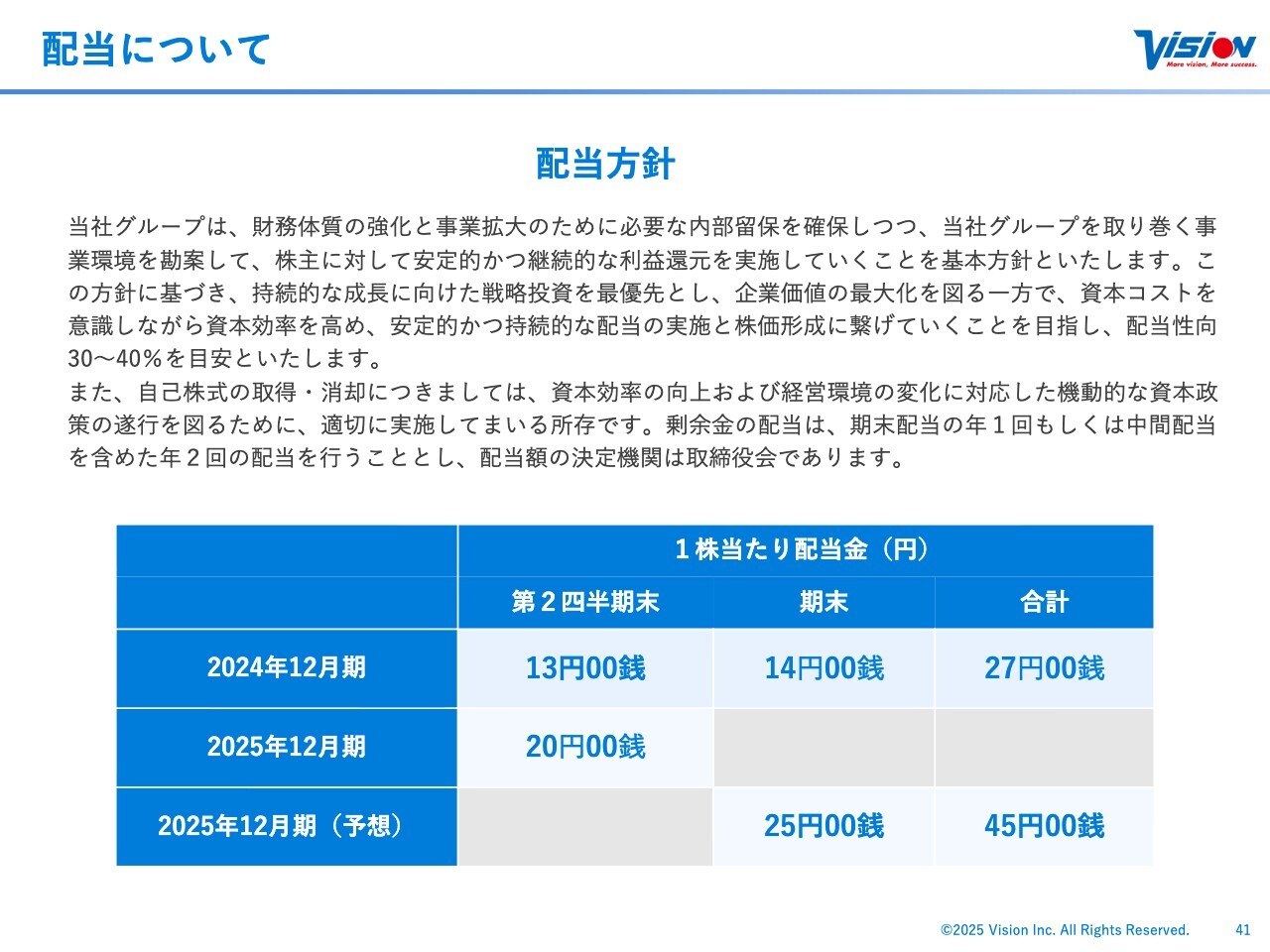

配当について

株主還元の方針に関しては、配当性向50パーセントとし、今日の短信でも発表しました。予定どおりの内容です。

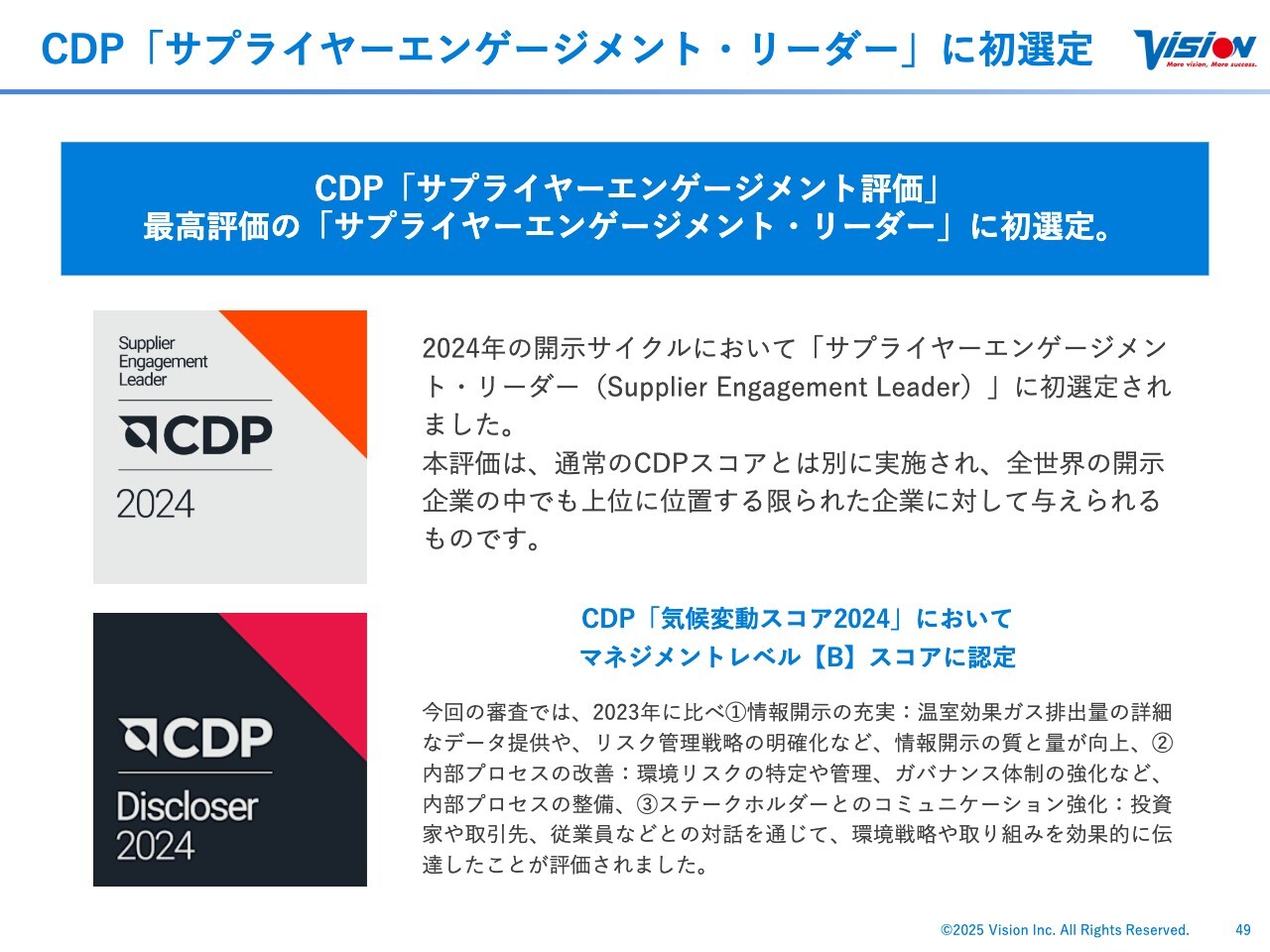

CDP「サプライヤーエンゲージメント・リーダー」に初選定

サステナビリティに関する取り組みとして、新たにCDP(サプライヤーエンゲージメント・リーダー)についてご説明します。

2024年度において、世界で2万2,000社ほどがエントリーした中で、この称号を得た企業は約1,400社、全体の6パーセントに過ぎません。その中で当社が選ばれたのは、現場がサステナビリティに対して高い意識を持ち、積極的に取り組んだ成果だと思います。

確実に数値を追いながら、地球に優しい会社であり続けることを目指し、社内でもサステナビリティに力を入れてきました。その結果が出せたことは非常に良かったと考えています。

以上をもちまして、2025年12月期中間決算の詳細説明を終了します。ありがとうございました。

質疑応答:第3四半期・第4四半期の利益見通しについて

質問者:第1四半期では前年比減益という着地で、やや期初計画の達成に懸念があるように見受けられました。しかし、第2四半期の利益は期初計画どおりの着地だったように感じられます。今後、先行投資をご計画されている中で、第3四半期および第4四半期の見通しについて、あらためてご教示ください。

佐野:第3四半期および第4四半期については、まだ進行期間中のため、現時点で正確にお答えすることは難しいですが、特に世界で不測の事態が数多く発生しているわけではないため、みなさまが把握されている情報と大きな差異はなく、インバウンドもアウトバウンドも順調に進んでいると考えています。

先行投資については、今後も現状のスタンスを特に変更する予定はなく、大きな投資がこれ以上発生する見込みはありません。可能性があるとすれば、ニューヨークでの事業が想定を上回る大きな伸びが見られた場合かもしれません。

しかし、現在はその基盤を整備している段階にあり、手ごたえは感じていますが、追加投資するような状況には至っていません。このため、第3四半期および第4四半期において、計画から大幅に乖離するような動きがあることは、現時点では予想していません。

質疑応答:「グローバルWiFi」法人向け領域の獲得好調の背景と今後の展望について

質問者:「グローバルWiFi」の法人向け領域について、第2四半期の法人件数は好調だったようです。先ほど佐野会長がおっしゃったように、獲得件数が6.9万件に伸びていますが、この獲得が好調な背景については、自社の努力、それから市場環境や競争環境について、どのように分析されていますか?

佐野:円安が進んでいる中で、海外での積極的な販売が進んでいます。これはインバウンド需要にも関係がありますが、日本の製品やサービスの優位性が世界中に伝わる速度が早まっていると感じています。

日本の製品がSNSなどを通じて世界中で見直され、メイドインジャパンの製品が売れてきている現状があります。そのため、企業が外貨を稼ぐために積極的に海外へ進出している兆候も見られます。こうした状況は、当社にとって法人顧客を増加させやすい環境といえます。

また、競合他社の状況については、詳しい事情は把握していませんが、当社の顧客流出がほとんど見られないことから、法人向けの営業活動が以前ほど活発ではないと推測しています。このため、競合による直接的な影響は限定的であると考えています。

それ以外に大きな競合は見受けられず、「グローバルWiFi」では「World eSIM」へ流れるお客さまも、品質面やエリア面を考慮するとほとんどいない状況です。環境は非常に良い方向に動いていると考えています。

質問者:それでは、現在、国内マーケットでは御社が圧倒的なシェアを占めており、円安による需要増の恩恵を大きく受けられている状況になります。第2四半期の実績である6.9万件から、今後7万件、8万件へとさらに件数を伸ばしていける蓋然性についてはどのようにお考えでしょうか?

佐野:まだマーケットをすべて獲得できているわけではありませんので、今後も同程度の水準で獲得していくだろうと考えています。ただし、リストの生成方法が非常に重要になってきます。要するに、ロスが出るような営業を増やしていくのではなく、ターゲティングした営業活動を含め取り組んでいます。

「World eSIM」もその一環としてリードを拡大しており、現在成長を続けています。その中で法人案件も徐々に増加しており、そのようなお客さまに対しては「会社で『グローバルWiFi』はいかがですか」というアプローチを行っています。その結果、さまざまなリードから分母を拡大し、法人案件を積み重ねています。

ただし、もう1つ重要な要素があります。それは社数だけでなく、企業内のシェアも非常に重要なポイントということです。特に大企業においては、このシェアの拡大が重要です。「3つの部門までは広がっているが、4つ、5つの部門まで導入するのにかなり時間がかかる」ということがあり、最終的に会社全体への導入に時間がかかる場合があります。

現状、件数という表示はそのような取り組みの結果を示していると思いますが、それぞれの会社においてすべての部門で利用していただけるよう努めていけば、社内シェアをさらに拡大できると考えています。

現時点では、各社の利用率が100パーセントに達していないため、現在の件数のままでも社内シェアを拡大していくことで、まだ成長の余地が多く残されていると見ています。

質問者:こちらは、例えば営業人員を拡充するご計画はあるのでしょうか?

佐野:先ほど申し上げたリストの数とのバランスだと考えています。そのため、「World eSIM」などでリストが増えれば拡充します。また、まったくなにもせずに「御社は海外へ行きますか?」というテレアポを無作為に行うつもりはありません。我々のサービスを利用してくださった企業の獲得率が圧倒的に高いからです。

また、データの利活用においては、さまざまなコラボを行っている企業と連携し、法人をターゲットにした施策を進める可能性もあります。該当部署には人数を増やしてほしいと伝えているため、現時点で営業人員が減ることはまったく考えておらず、まだ確定ではないものの、方向性としてはおっしゃるように増える可能性があります。

質疑応答:情報通信の自社ストック収益の再成長見通しについて

質問者:情報通信サービス事業のストック収益について、自社ストックの粗利が四半期あたり3.6億円から3.7億円ほどで、直近1年間にわたり足踏みしているように見えます。おそらく費用が先行していることが大きな要因かと思われますが、今後の再成長に向けた見通しについておうかがいできますでしょうか?

佐野:情報通信のストック収益については順調に拡大しています。

質問者:自社サービスの部分ですが、四半期ごとに見ると、直近の4四半期ほどは停滞しているように見えます。

佐野:自社サービスは伸びています。昨年の自社サービス売上は13.2億円で、今上半期では7.3億円です。このまま単純に2倍すると14.6億円となり、順調に拡大しています。上の段のデータを見ても、この4年間で6.7億円、8.5億円、9.9億円、13.2億円と、どこかで成長が止まったケースはないと思います。

質問者:それでは、特段費用を大幅にかけているということではないと理解してよろしいでしょうか?

佐野:はい。獲得活動は積極的に行っています。

質疑応答:営業利益見通しと戦略的投資の進捗・調整について

質問者:連結営業利益についてです。この四半期では2億円ほどの増益があり、第1四半期からモメンタムが上がったかたちだと思います。ただ、第2四半期はマーケット環境が良くなかったため、この中での2億円増益は安心感のある内容かと思います。

通期では、御社の今期は私の計算で10数億円増益すればよい計画になっていると思います。第3四半期、第4四半期で株主優待の影響による4億円の増益があれば、徐々に増益が加速し、営業利益に順調に到達できると考えています。

御社としてはこのように楽観的な見方をされてよいのか、それとも、楽観的に見られるのは適切ではなく、なにかコストを活用して目標値に収めるよう考えていらっしゃるのか、ご見解をお聞かせください。

佐野:状況的には決して楽な状況ではありません。もちろん、細かな調整を行いながら、ストックの比率を上げたり、新規事業のウエイトをもう少し伸ばしたりと、さまざまな工夫はしていますが、現時点では順調に進んでいるとは考えていません。この数字が堅いかどうかはわかりませんが、現場は自信を持って取り組んでいます。

今期・来期を見据えた中長期的な取り組みが最も重要なテーマです。瞬発的な利益ではなく、継続的に利益を生み出せる強い組織やサービスを構築していきたいと考えています。そのため、この数字は絶対に外さないよう全力で取り組んでいきます。

質問者:社内的には、先行投資を十分に行えたというイメージなのでしょうか? それとも、実績ベースでは進捗が厳しく、それほど良い状況ではなかったという感じでしょうか?

佐野:先ほど述べたように、3つとも良い感触を得ています。ニューヨークは少し人数が少ないのですが、私と中本は最初から「グローバルWiFi」に取り組んできたので、当時からすると「良い感触だね」という話をした記憶が残っています。細かい部分については控えますが、ARPUが高いといった裏付けとなる数字が見え始めており、私たちの中で確信めいたものに変わりつつあります。

そのため、大田社長にも理解をしていただきつつ、適切なタイミングで一気に進めることを模索したいと考えています。

また、経理BPOの分野も非常に社会貢献が高く、大きな成長の可能性を感じています。お客さまからの満足度も上がっており、その手応えを得ています。少し予想外だったのは「World eSIM」に関する部分くらいです。

「World eSIM」のマーケットはやや小さい状況です。リード獲得の役割を果たせる私たちにとって非常に良いサービスではありますが、100万人のお客さまを獲得しても売上が25億円程度にとどまる点や、世界中のキャリアがまだeSIM市場を重要視していない点を踏まえ、「そこまで無理する必要があるのか」という感触を若干持っています。

しかし、リードとしての役割やお客さまの満足度などを総合的に考えると、これまで獲得できなかったマーケットを開拓できているという点で、売上の規模にかかわらず将来性につながる可能性があります。1つの役割としての位置づけを見直しており、その意味では方向性を切り替えている状況と言えるかもしれません。

質問者:仮に想定以上にマーケットが小さい場合には、中期経営計画の投資額にとらわれず、「World eSIM」への投資を微調整して、経理BPOやアメリカ・ニューヨーク、または他の戦略投資などに振り向けるといったポートフォリオ転換のような微修正を重ねながら中期経営計画を進めるという発想もあると思いますが、そのようなフレキシビリティは御社にはあると考えてよろしいでしょうか?

佐野:もちろんです。市場環境の変化に応じて投資配分は柔軟に調整しますのでご安心いただければと思います。

質疑応答:アメリカ事業と経理BPO事業の成長目線について

質問者:スライド4ページに関連するものです。アメリカでは500万円の売上が増加し、経理BPOでは前四半期比で1,400万円もの売上増となった場合、単純にこれを4回繰り返すかたちで成長を想定すると、楽観的すぎる予測になりがちです。

しかし、今期あるいは来期以降の成長を考える上で、この2事業についてどれくらいの成長目線を持てばよいのでしょうか?

佐野:現状、事業基盤にはまだ課題が多く残っています。例えば、日本の「グローバルWiFi」と同じような環境がベースとして整備されていれば、単純に4倍という見積もりはむしろ控えめと言えるかもしれません。しかしながら、直前渡しを可能にする仕組みやタッチポイント、さらには物流面など、依然として多くの課題が存在しています。

そのため、無理に楽観的な予想を立てることはリスクが大きく、お客さまの声を聞きながら徐々に改善を進めている状況です。

特に興味深いと感じている点として、日本では「グローバルWiFi for Biz」があり、これが国内外で使えるようになっています。一方で、アメリカでは国内市場が非常に大きいため、その市場をどのように捉え、調整を進めていくかによって温度感が変わる可能性があります。

この点については、お客さまのデータを分析しながら調整を進めていきます。次回の発表時には、このあたりの裏付けについてさらに詳しくお話しできるようにしていく予定です。

まだスタートしたばかりですので、この掛ける4という単純な計算ではなく、成長していくと考えています。

質問者:例えば、第2四半期は前四半期比で500万円伸びたため、第3四半期はこのペースで1,000万円であったり、経理BPOも第2四半期は2,400万円伸びたため、第3四半期は4,000万円であったりという成長イメージを描いてよいのか悩むところです。

さすがにこのままのペースで進むというのは楽観的すぎると感じるため、どのくらいで見ておくのが適切なのか、今の状況を踏まえて教えていただきたいです。

佐野:難しいですね。この先に関わる部分なので、詳しくお答えしづらい部分があります。

受注は取れてきているため、特に問題がなければ下がる要素はないのではないかと思います。新規案件が加わり、リピート受注が積み重なるミルフィーユのようなかたちで進むため、先行きが伸びるという状況は、これまで私たちが取り組んできた「グローバルWiFi」と大きく変わらない状況だと考えています。

ただし、その成長の確度について具体的な数字を現時点で申し上げるのは難しいところです。もう少し時間が経てば、シーズナリティを含めて検討できると思います。現時点ではまだ規模が小さいためシーズナリティを語る段階ではないかもしれませんが、アメリカのシーズナリティは日本と異なる部分があるため、今後その点もキャッチアップしていきたいと考えています。

経理BPOに関しては、第1四半期から第2四半期の変化と同程度の成長は期待できると見ています。ただし、強化ポイントが複数あるため、何を優先するかによって「件数をもう少し取ろう」や「この部分は押さえて品質を上げよう」といった各項目の強弱に若干の変化が出る可能性はあると思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9416

|

1,235.0

(03/10)

|

+31.0

(+2.57%)

|

関連銘柄の最新ニュース

-

03/09 15:00

-

03/06 08:00

-

02/26 11:30

-

02/25 17:00

-

02/16 11:30

新着ニュース

新着ニュース一覧-

今日 01:52

-

今日 01:40

-

今日 01:16