【QAあり】三桜工業、上期は増収減益で着地 中国や欧州での不振が響く

2025年3月期第2四半期決算説明会

佐々木宗俊氏(以下、佐々木):みなさま、こんにちは。取締役CFOの佐々木です。本日は、11月14日に発表した2025年3月期第2四半期決算についてご説明します。

地域別に見ると、今期第1四半期は中国市場の落ち込みが大きい一方、販売好調の北米がカバーするかたちで推移しました。第2四半期においては、中国は引き続き厳しい環境が継続し、回復トレンドだった北南米セグメントでは一時的な費用を計上しています。それらの影響に伴い、連結の各段階利益は前年比でビハインドの状況です。

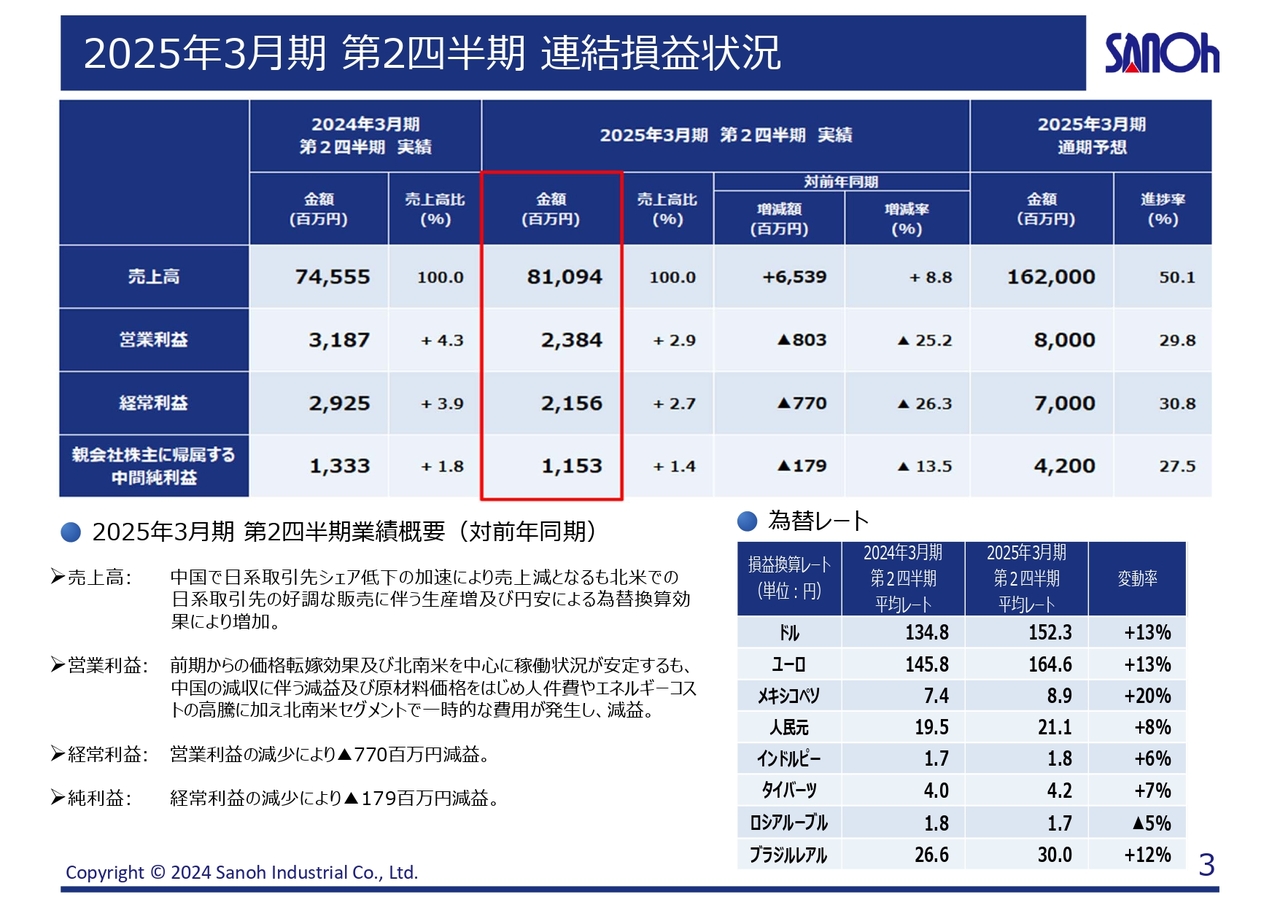

2025年3月期 第2四半期 連結損益状況

連結損益計算書です。こちらのスライドは前年同期との比較で、赤枠部分が第2四半期の結果を示しています。

売上高は前年同期比65億3,900万円、8.8パーセント増の810億9,400万円となりました。前年同期比では、ほとんどが為替影響によるものと説明できます。数量の中身は、北米の数量回復が、中国と欧州の売上減をカバーしている状況となっています。

営業利益は23億8,400万円となりました。前期からの価格転嫁の効果に加え、北南米の稼働状況は安定したものの、中国の減収に伴う減益やインフレを背景としたコスト高騰、北南米セグメントにおける一時的な輸入関税関連費用の発生により、前年同期比では減益となりました。

経常利益は21億5,600万円、親会社株主に帰属する当期純利益は11億5,300万円です。

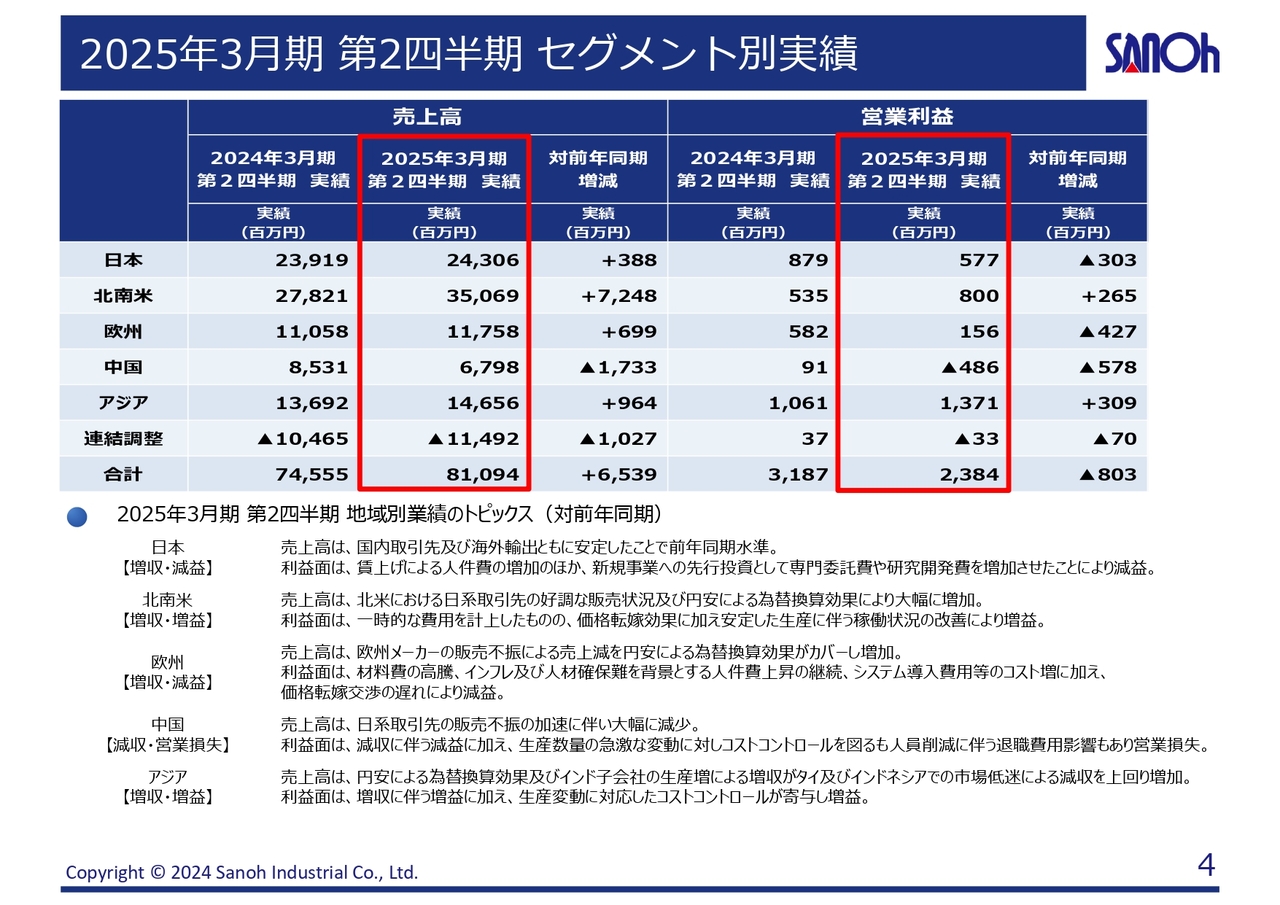

2025年3月期 第2四半期 セグメント別実績

セグメント別の状況です。日本は、売上高243億600万円、営業利益は5億7,700万円となりました。売上高は国内取引先向け、海外輸出ともに安定したことに伴い、前年同期比で増収しました。利益面は、増収による付加価値増に対し、賃金改定に伴う人件費増のほか、新規事業への先行投資として専門委託費や研究開発費などを増加させたことにより減益となりました。

北南米は、売上高350億6,900万円、営業利益は8億円となりました。北米における日系メーカーの好調な販売状況および円安による為替換算効果により、大幅な増収となっています。利益面は、前年比では増益となっていますが、当第2四半期に輸入関税の一時的なコストが発生した影響に伴い、第1四半期からの利益回復はスローダウンしている状況です。

欧州は、売上高117億5,800万円、営業利益1億5,600万円となりました。売上高は、欧州メーカーの販売不振による売上減を円安による為替換算効果がカバーし、若干の増収です。利益面は、材料費の高騰、インフレおよび人材確保難を背景とする人件費上昇の継続、システム導入費用等のコスト増加に加え、価格転嫁交渉の遅れに伴い減益となりました。

中国は、売上高67億9,800万円、営業利益マイナス4億8,600万円の赤字となりました。売上高は、円安による為替換算の効果はあったものの、日系取引先の販売不振の加速に伴い、大幅に減少しました。利益面は、減収に伴う減益に加え、生産数量の急激な変動に対しコストコントロールを図り人員削減を行いましたが、退職費用等の影響もあり、営業損失は拡大しています。

アジアは、売上高146億5,600万円、営業利益13億7,100万円となりました。売上高は、円安による為替換算効果およびインド子会社の生産増による増収が、タイやインドネシアにおける市場低迷による減収を上回り増加しました。利益面は、増収に伴う増益に加え、生産変動に対応したコストコントロールが寄与し、増益となりました。

2025年3月期 第2四半期 営業外及び特別損益等

営業利益以下の各段階利益です。円安に伴う為替差益があったものの、借り入れの金利上昇に伴う支払いの増加もあり、営業外費用も増加しました。特別損失については、日本国内において固定資産除却損を計上しています。

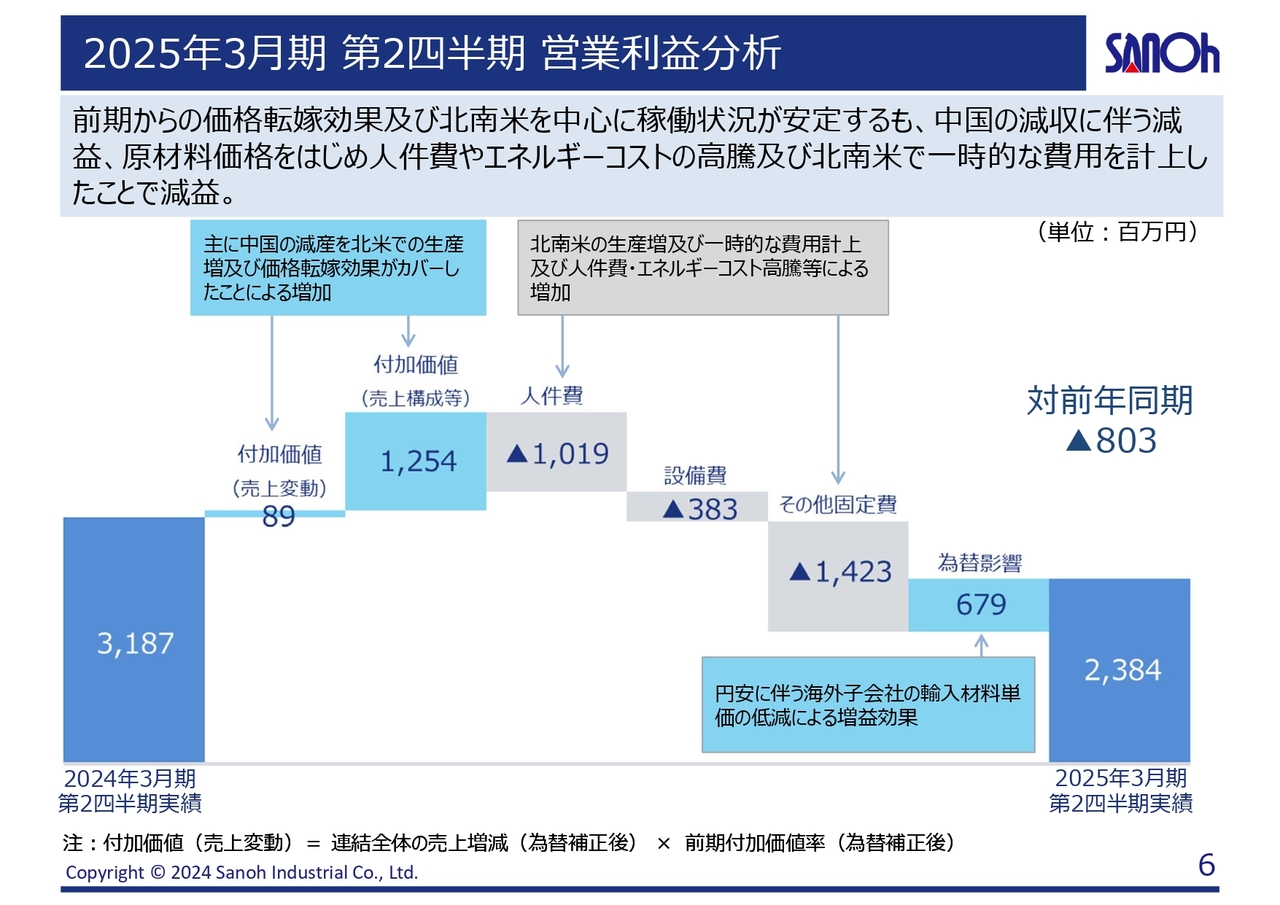

2025年3月期 第2四半期 営業利益分析

営業利益の前年同期比の滝グラフです。滝グラフ左側の付加価値(売上変動と売上構成等)は、価格転嫁の成果や北米の数量回復などが中国の減産をカバーし、13億円ほど増加しました。

人件費、設備費、その他固定費は、インフレや賃上げの影響により増加傾向となっており、その他固定費は北南米セグメントの一時的な費用を計上しているため、営業利益は前年の31億8,700万円から、今期は23億8,400万円と、前年同期比で8億300万円のマイナスとなっています。

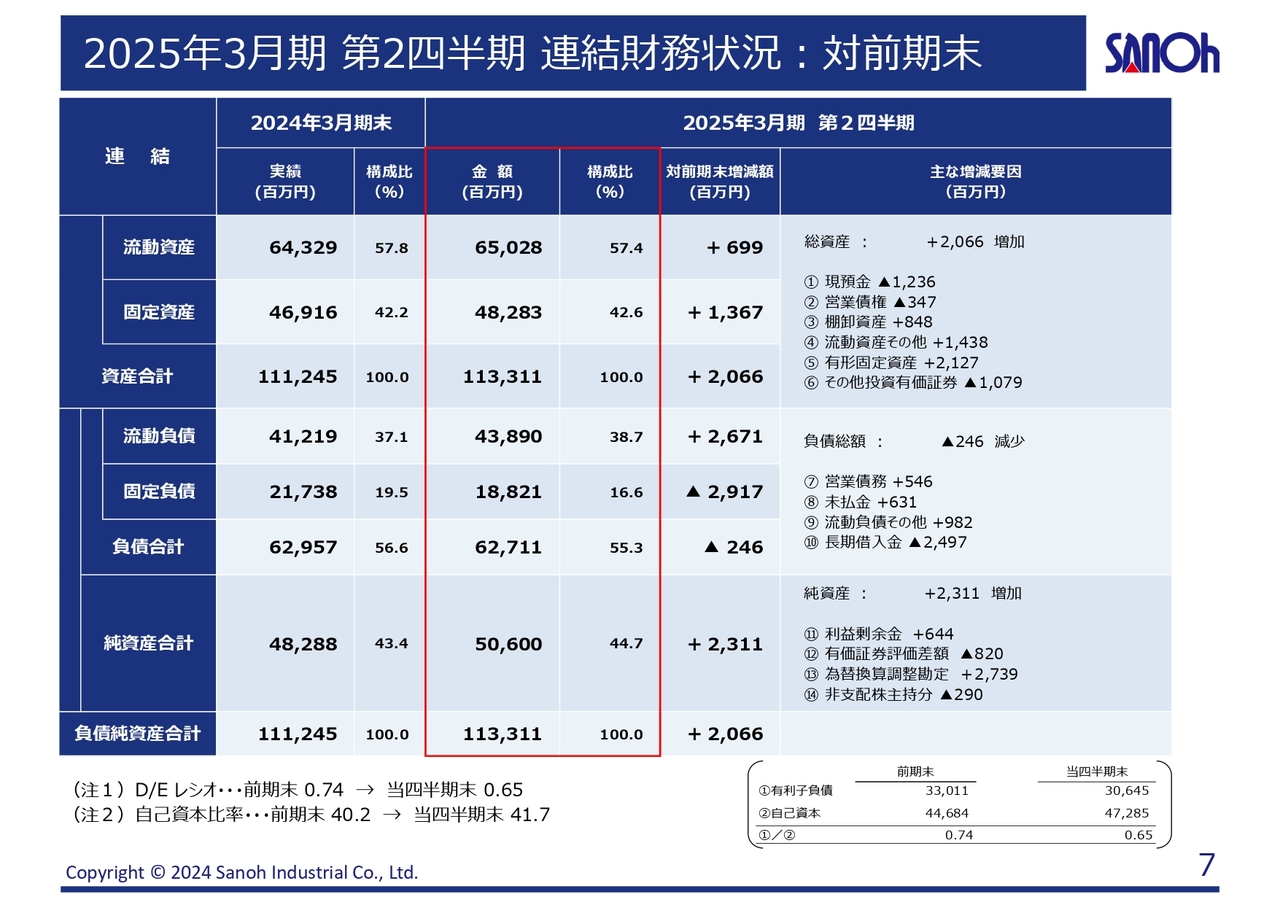

2025年3月期 第2四半期 連結財務状況:対前期末

連結貸借対照表です。前期末から大きな変動はありませんが、D/Eレシオは前期末の0.74から当四半期末は0.65に改善し、自己資本比率も前期末の40.2パーセントから当四半期末は41.7パーセントへと改善傾向にあります。

株式市場が若干落ち込んだことにより有価証券の評価差額がマイナスになった一方で、円安の影響を受けて為替換算調整勘定が増加している状況です。

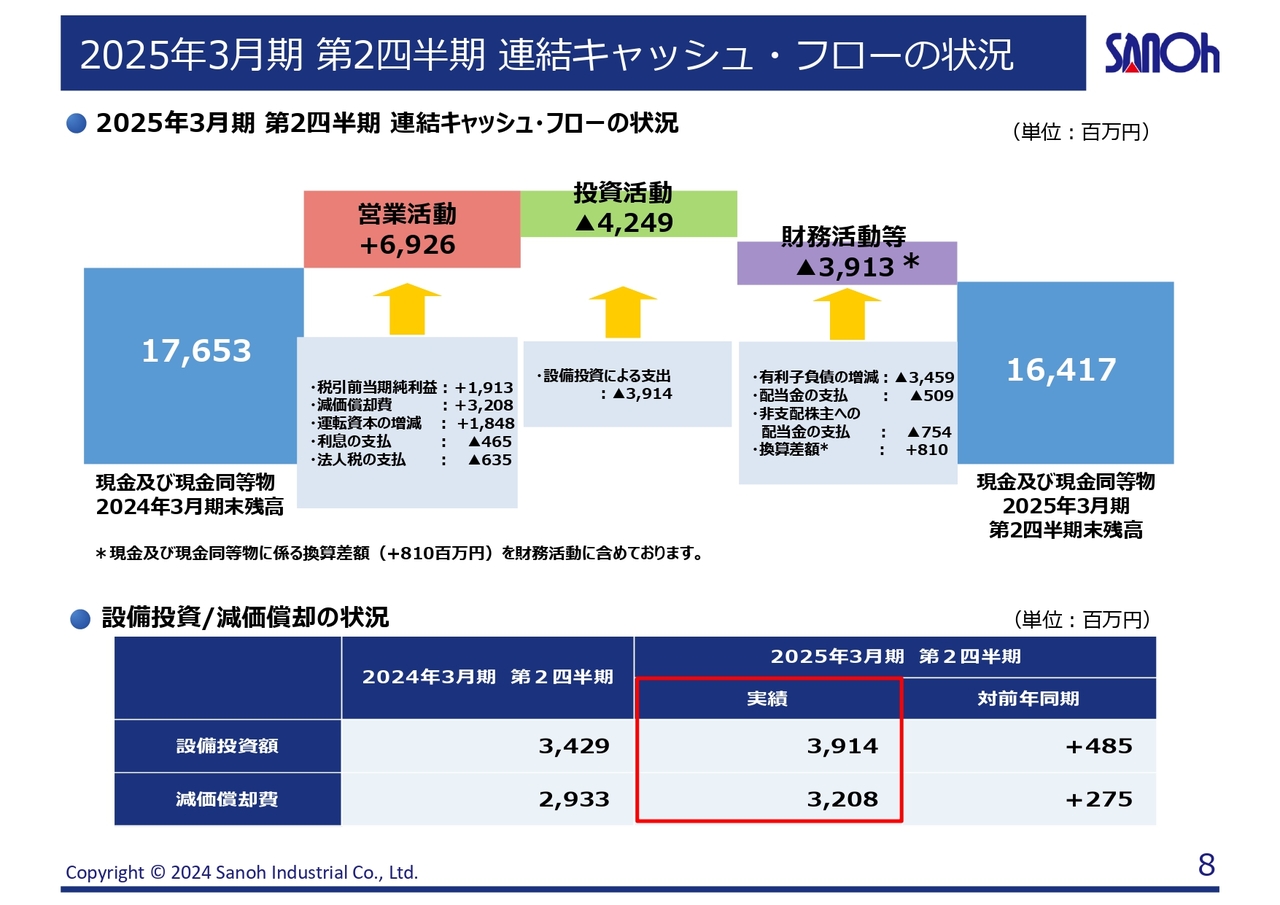

2025年3月期 第2四半期 連結キャッシュ・フローの状況

連結キャッシュ・フローの状況です。営業キャッシュ・フローは69億2,600万円、投資キャッシュ・フローはマイナス42億4,900万円、財務キャッシュ・フローはマイナス39億1,300万円となりました。

営業キャッシュ・フローは、利益創出ができていることに加え、運転資本の増加によるものも含まれています。投資キャッシュ・フローは、今期の効率化投資に伴って日本での積極的な設備投資を行っていることで、償却金額を若干超えています。第3四半期と第4四半期も、期初より決定している効率化投資が徐々に増えていく予定です。

当第2四半期は、地域別に見ると、中国における日系取引先の販売不振がさらに拡大し、欧州も自動車市場がスローダウンしている傾向が見られました。一方、北南米セグメントでは、オペレーション自体は好調だったものの、一時的な輸入関税関連コストを計上したことに伴い、第1四半期からの利益回復はスローダウンしています。アジアでは、タイおよびインドネシア市場の落ち込みをインド市場の回復でカバーするなど、地域間で強弱が入り混じる上期となりました。

本年5月に対外公表している中期経営方針でも述べているように、変化の多い外部環境の中、既存事業では引き続き残存者戦略による利益を創出し、特に下期はインフレや減産補償交渉などの推進に加え、既存事業で獲得した原資を、さらなる改善や将来の製品・事業のポートフォリオの変革投資に積極的に充てる方針で運営していきます。

2024年5月に見直した中期経営方針の概要

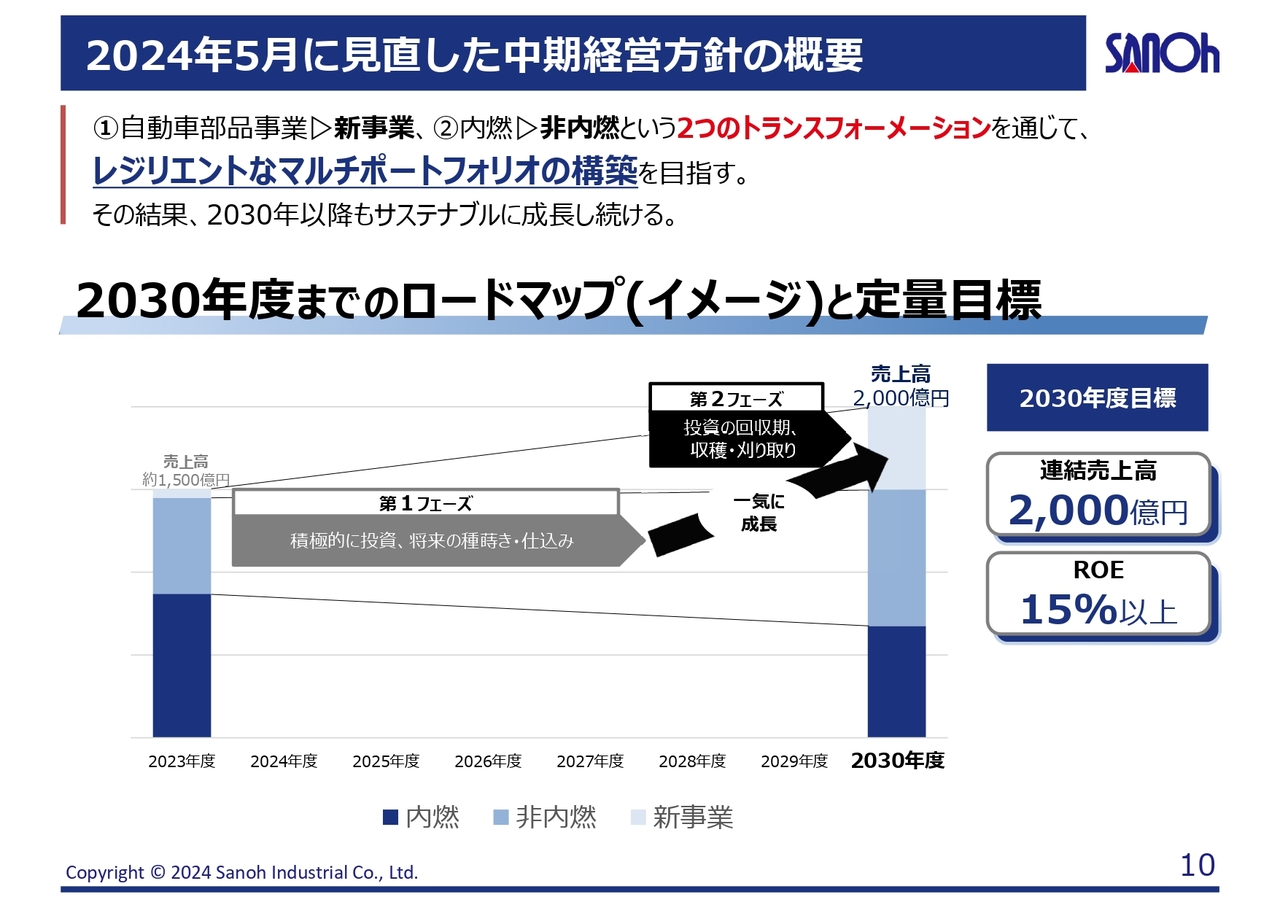

竹田玄哉氏(以下、竹田):取締役社長の竹田です。当社は2021年度に、2030年度に向けた10年計画の「中期経営方針」を策定しましたが、本年5月にその内容を見直し、新たな「中期経営方針」を改定しました。本日はその進捗についてご説明します。

まずは、中期経営方針の概要についてご説明します。こちらのスライドは、中期経営方針の全体像です。

本中期経営計画で2030年度までに達成したいこととして、サステナブルな成長を見据え、いかなる経営環境下でも安定して利益を出し続けられるように「自動車部品事業から新事業への転換」があります。

また、自動車部品事業では、EVなどの非内燃向けの売上比率を高める「内燃から非内燃への転換」を目指します。これら2つのトランスフォーメーションを通じ、レジリエントなマルチポートフォリオ構築を目指しています。

自動車部品事業を安定的にキャッシュカウ化した上で、当社固有の技術や市場における実績を活かし、事業ポートフォリオの多様化を段階的に進めていきます。2030年度までのロードマップとして、第1フェーズの5年間は、積極的な投資の実行により将来への種蒔きと仕込みを進めていきます。

そして、第2フェーズの2年間でその成果を刈り取り、投資の回収を図ります。そのため、2027年頃までは収益性や資本効率の点で一時的に踊り場を迎える可能性があるものの、投資の回収期において大きな成長を見込んでいます。

2030年度の定量目標には、連結売上高2,000億円、ROE15パーセント以上を設定しています。

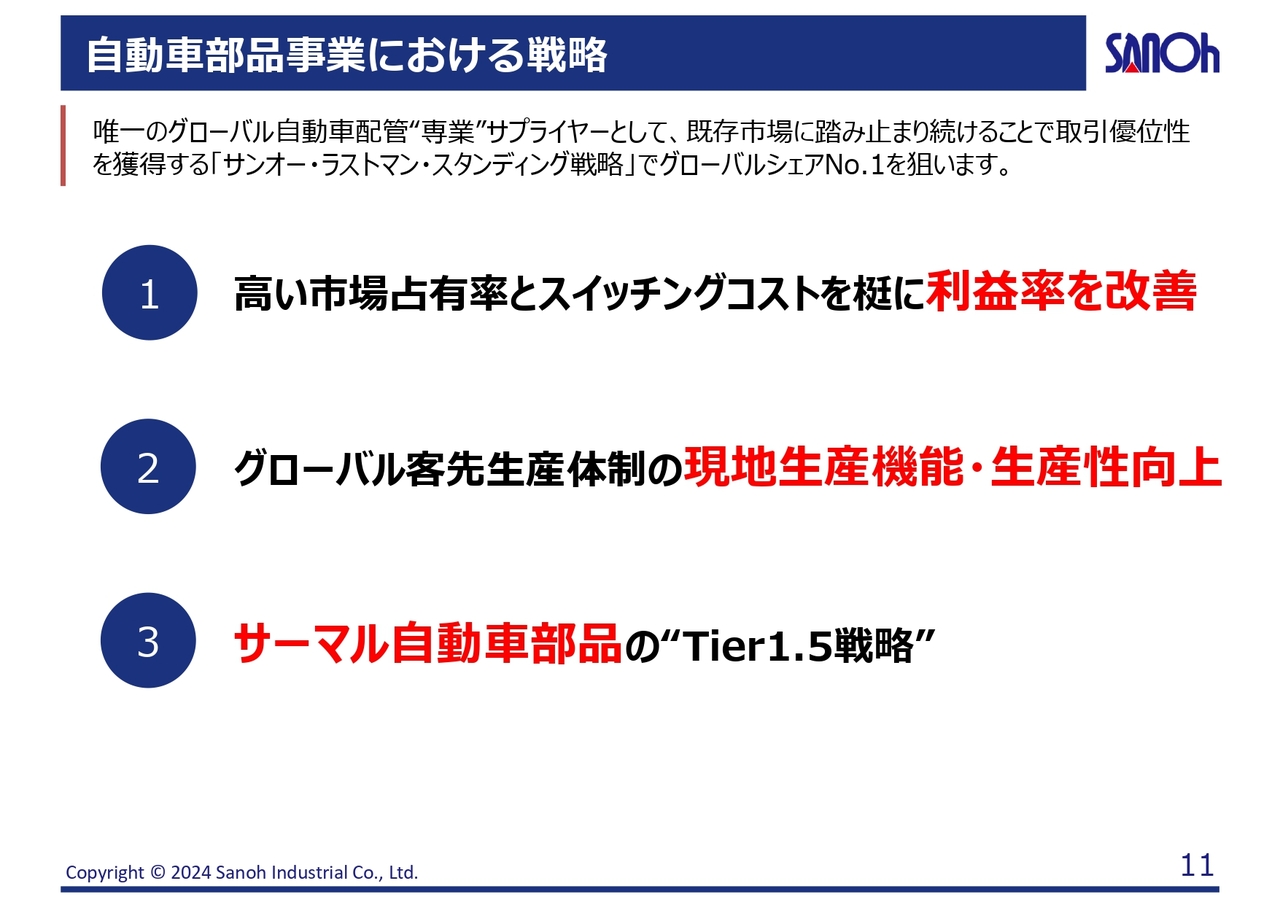

自動車部品事業における戦略

自動車部品事業における戦略は、スライドのとおりです。大要として、競合企業が内燃機関向けの製品から撤退していく中、自動車メーカーが従来の自動車配管製品をまだ必要としている限り、最後まで撤退はしない方針をとっています。こちらを「サンオー・ラストマン・スタンディング戦略」として2020年から推進しており、グローバルシェアNo.1に向けて邁進中です。

戦略の1つ目として、高い市場占有率と「重要保安部品」と呼ばれる代替の効きづらい製品による高いスイッチングコストの存在をてこに、利益率を改善していきます。すでに南米ブラジルやイギリスなど、局地的には当社がほぼ独占的に供給できる体制が整っています。

また、自動車メーカーから見ると、自社工場に近接して配管製品を納入できる企業が三桜工業しかいないという地域が、世界に多く存在しています。したがって、この1年ほどで、かつては取引量の少なかった欧米系の自動車メーカーやメガサプライヤーなどからも新しい取引をいただく機会が急増しています。

さらに、世界各地域でオンリーワンの存在になるために、その地域特有のインフレや為替などの金融リスク、事業リスクに関して、お客さまに一部リスクを引き受けていただき、製品価格に転嫁していただける機会も増えています。

戦略の2つ目として、グローバルに展開する生産体制の現地生産機能や生産性の向上を掲げています。成長ポテンシャルの見込まれるインドを含むアジアの能力増強、米国市場への供給を見据えた中米地域を起点とする生産性の向上に加え、マザー工場としての日本を中心に投資を行っていきます。

戦略の3つ目として、サーマル自動車部品の「Tier1.5戦略」を掲げています。サーマル自動車部品は、バッテリーEV車をはじめとする電動車市場に対し、航続距離の延長をサポートする観点から、発熱効率の最適化に貢献する部品群です。

サーマル自動車部品は、従来の取引慣行である自動車メーカーへの直接納入のみならず、実質的には製品の仕様決定権を有する、いわゆるCASE機能を担ってメガサプライヤー化するシステム・モジュールサプライヤーへの供給も狙った「Tier1.5戦略」を遂行していきます。

本説明会では、2つ目と3つ目の戦略における進捗についてご報告します。

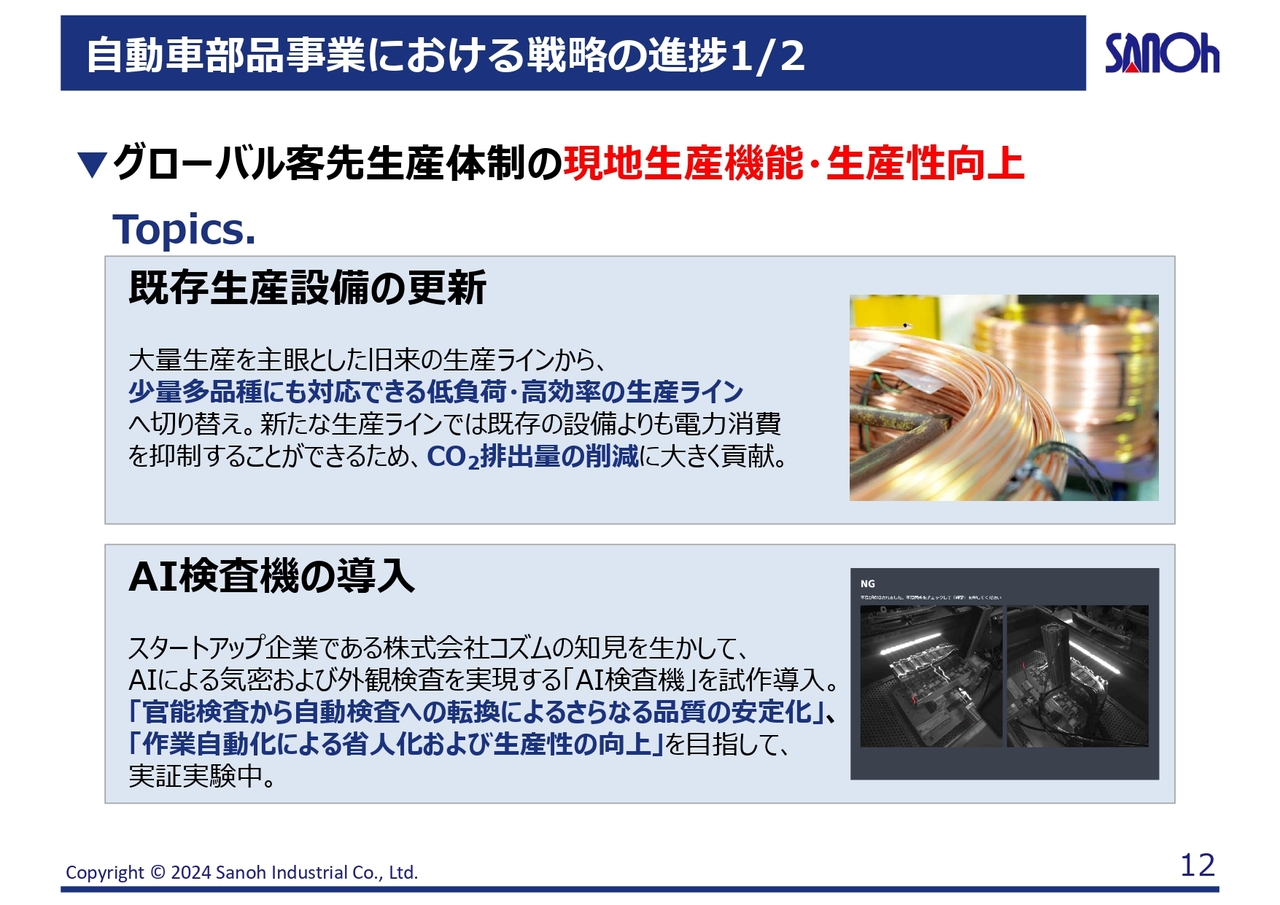

自動車部品事業における戦略の進捗1/2

現地生産機能・生産性向上の取り組みとして、まずは国内の既存生産設備の更新を順次進めています。車両配管の元となるチューブを作る造管工程において、炉を用いた設備を数十年以上使用していましたが、直接電気を通して造管を行う「直接通電方式」と言われる設備に順次切り替えています。

これにより、大量生産を主眼とした旧来の生産ラインから、少量多品種にも対応できる低負荷・高効率の生産ラインとしての稼働となり、品質はもとより、歩留まりの向上による利益率の改善につながります。

さらに、新しい生産ラインでは、電力消費を大きく抑制することができるため、CO2排出量の削減に大きく貢献します。今まさに、マザー工場の古河事業所にて最新工法への更新がすでに始まっており、今後はグローバル拠点への展開も進めていきます。

次に、AI検査機の導入についてご紹介します。当社では、AIを活用した検査工程の省人化と品質改善について、以前より大学の研究機関と提携するなど、さまざまな試みを進めてきました。今回、AIをはじめとする先端テクノロジーの研究・開発に注力するスタートアップ企業である株式会社コズムの知見を活かし、「AI検査機」を試作導入しています。

当社が扱う自動車部品は、人命の安全を担保するために厳格な品質管理が求められる、重要保安部品です。これらは製品の検査工程において、従来は人の手作業と目視で確認できる気泡や傷などの有無をもって、部品の欠損や傷の有無を確認していました。

今回のAI検査機の導入により、AIに画像データを学習させ、気泡や傷などを検知するシステムを実現することで、人による目視作業に比べて効率的かつ均一化された品質管理が可能となります。さらには、作業の自働化により、省人化および生産性の向上も図ることができます。

現在はコズム社との実証実験を進めており、気密検査および外観検査試作機の取り付けと稼働開始を2025年3月に予定しています。その後、顧客からの承認取得など丁寧なプロセスを経て、量産ラインでの稼働を開始します。

将来的には、AI技術の他工程への応用や、グローバル拠点への展開も視野に入れています。

自動車部品事業における戦略の進捗2/2

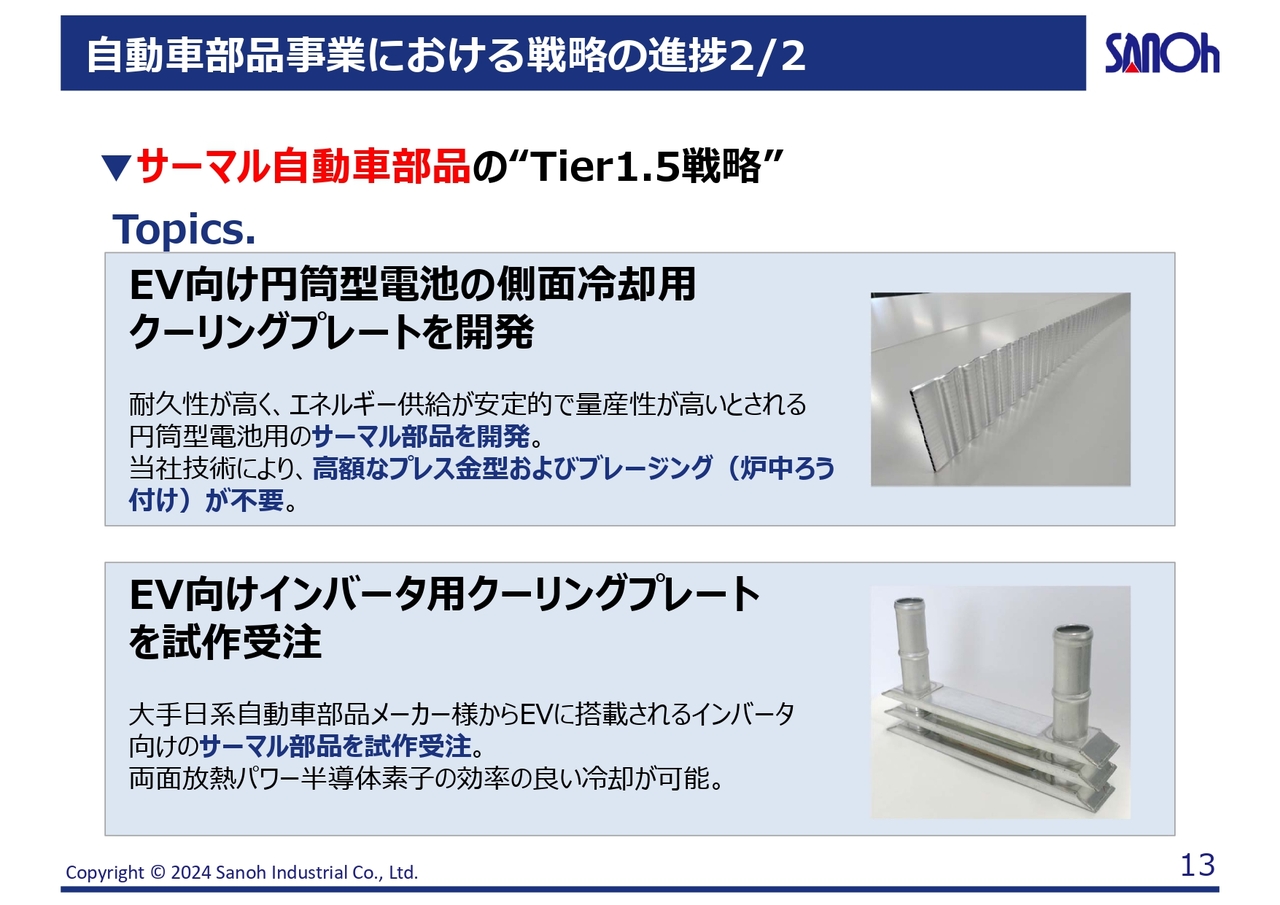

自動車部品事業における戦略の進捗において、EV向け新製品の開発実績を2つご紹介します。

1つ目は、EV向け円筒型電池の側面冷却用クーリングプレートの開発についてです。本開発品は、当社の持つブレーキ配管を曲げる機械式ベンダー技術を活用することで、曲げの深さや曲げの数を調整することが可能です。

また、当社独自の溶接技術を用いたヘッダ構造を採用することで、炉中ろう付けが不要となり、製造工程におけるCO2排出量の削減や製品の軽量化にも貢献します。すでに各社から多数の問い合わせをいただいており、将来の量産受注獲得を通じてサーマル・ソリューション事業の拡大を目指していきます。

2つ目は、Tier1の大手日系自動車部品メーカーからのEV向けインバータ用クーリングプレートの試作受注についてです。本試作品は、両面の放熱パワー半導体素子を非常に効率良く冷却できる設計となっており、製品化および量産受注の獲得を目指していきます。

新事業における戦略

中期経営方針における新事業の戦略について、まずは概要をご説明します。冒頭にお伝えしたとおり、当社ではレジリエントなマルチポートフォリオの構築を目指しています。そのため、自動車の配管技術をてこに、データセンターや家電用の水冷配管、設備の外販事業などの新事業への展開を積極的に推進しています。

主な戦略は3つです。1つ目は、データセンター事業です。数年前に、ハイパフォーマンスコンピューターの「富岳」に当社の配管製品が採用されました。そこで獲得した高い評価と実績をもとに、足元ではデータセンター用の冷却商材の開発やマーケティング活動に注力しています。

昨今、株式市場でもホットトピックスになっているデータセンター市場が世界で拡大する中で、サーバーの主要な冷却手法である空冷・水冷を問わず、自社開発製品に加えて、他社との協業やM&Aなどのインオーガニックな取り組みも積極的に駆使しながら、事業領域を拡大しています。

2つ目は、生産ソリューション事業です。三桜工業は自動車配管製品だけではなく、その配管製品を曲げるための加工設備の開発や設計、製作もこれまで自社で行ってきました。その設備や装置の内製ノウハウをもとに、自働化のニーズの高まりを受けて市場拡大が見込まれる設備の外販にも取り組んでいます。

自社グループと外部顧客双方の生産性向上に貢献しながら、いくつかのステップを経て、生産ソリューションの事業化を目指していきます。

3つ目は、冷蔵庫向けのワイヤーコンデンサー事業です。これまでも当社のインド拠点で手がけてきた事業ではありますが、足元のポテンシャルの高さを踏まえ、これまで以上に注力していく考えです。冷蔵庫向けのワイヤーコンデンサー事業は、かつての三桜工業の海外事業でもあります。

加えて、現地の冷却手法のメインストリームは三桜工業が得意とする水冷であることからも、配管製品の需要はもちろん、製造設備ニーズも見込まれる非常に有望な事業の1つであると考えています。今後、バリューチェーンの強化や能力増強投資などを通じて現地競争力をさらに高め、1つのまとまった事業として育てていきたい考えです。

新事業における戦略の進捗1/6

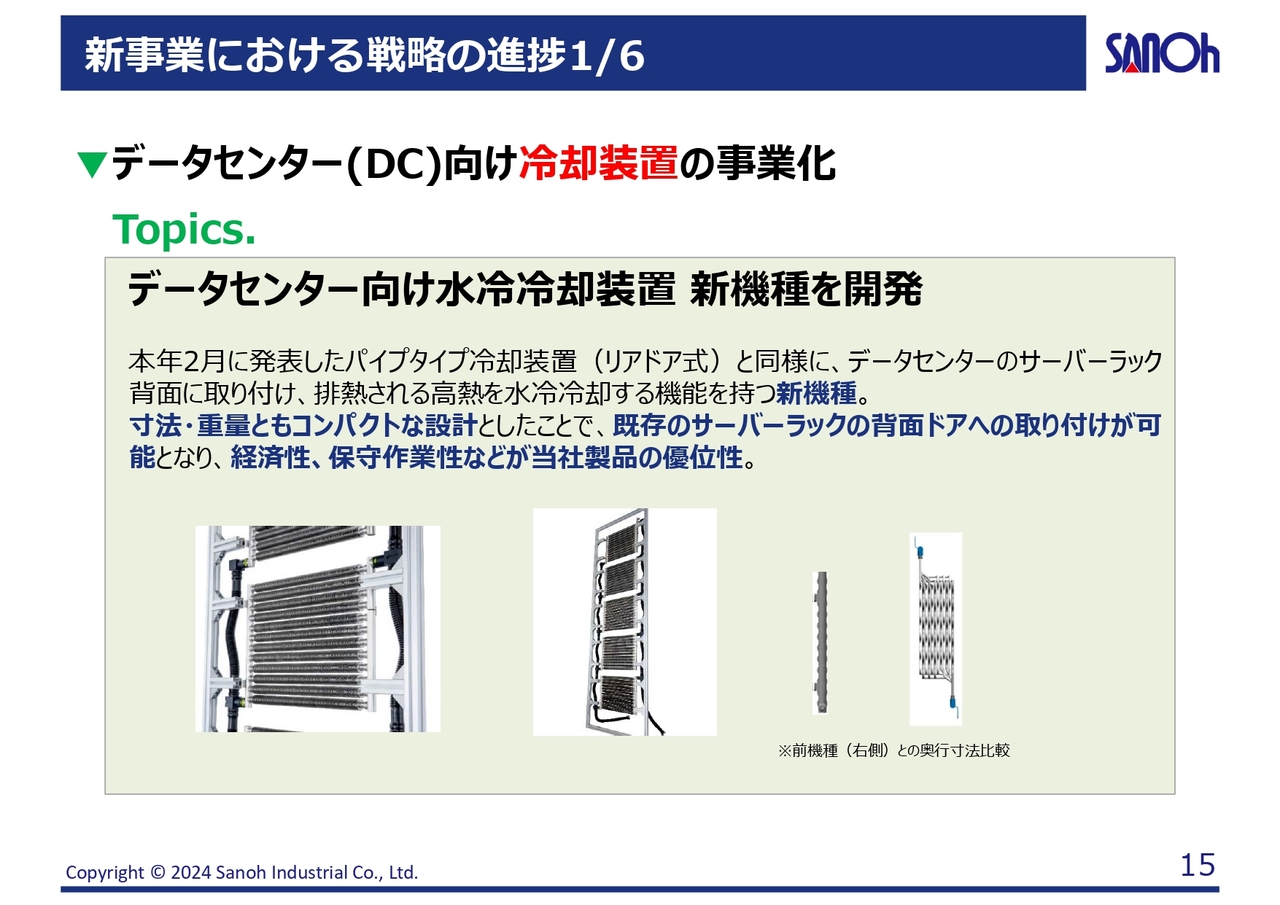

新事業の進捗についてご説明します。データセンター事業の進捗の1つとして、2024年11月20日付で、データセンター向けの水冷冷却装置の新機種品、フィンパイプタイプの冷却装置を開発した旨を公表しました。

詳細は同リリースをご確認いただければと思いますが、本事業の主力製品として扱っていたリアドア式の冷却装置と同様に、データセンターのサーバーラック背面に取り付け、排熱される高熱を水冷冷却する機能を持つ製品となります。

寸法、重量ともにコンパクトな設計としたことで、データセンターなどに設置されている既存のサーバーラックの背面ドアへの取り付けが可能となります。それにより、新たな専用サーバーラックの導入や奥行きを増すための拡張フレームの装着が不要となるため、経済性や保守作業性において大変優れている製品と言えます。

なお、製品を複数枚重ねることで熱交換能力を高められるため、ラック背面全体ではなく、一部分だけを集中的に冷却するという活用方法も可能となります。

新機種の開発によって、より多様な顧客層へのアプローチが可能となりました。引き続き、お客さまのニーズに応える製品やサービスの開発に努め、さらなる市場拡大と価値提供を目指していきます。

新事業における戦略の進捗2/6

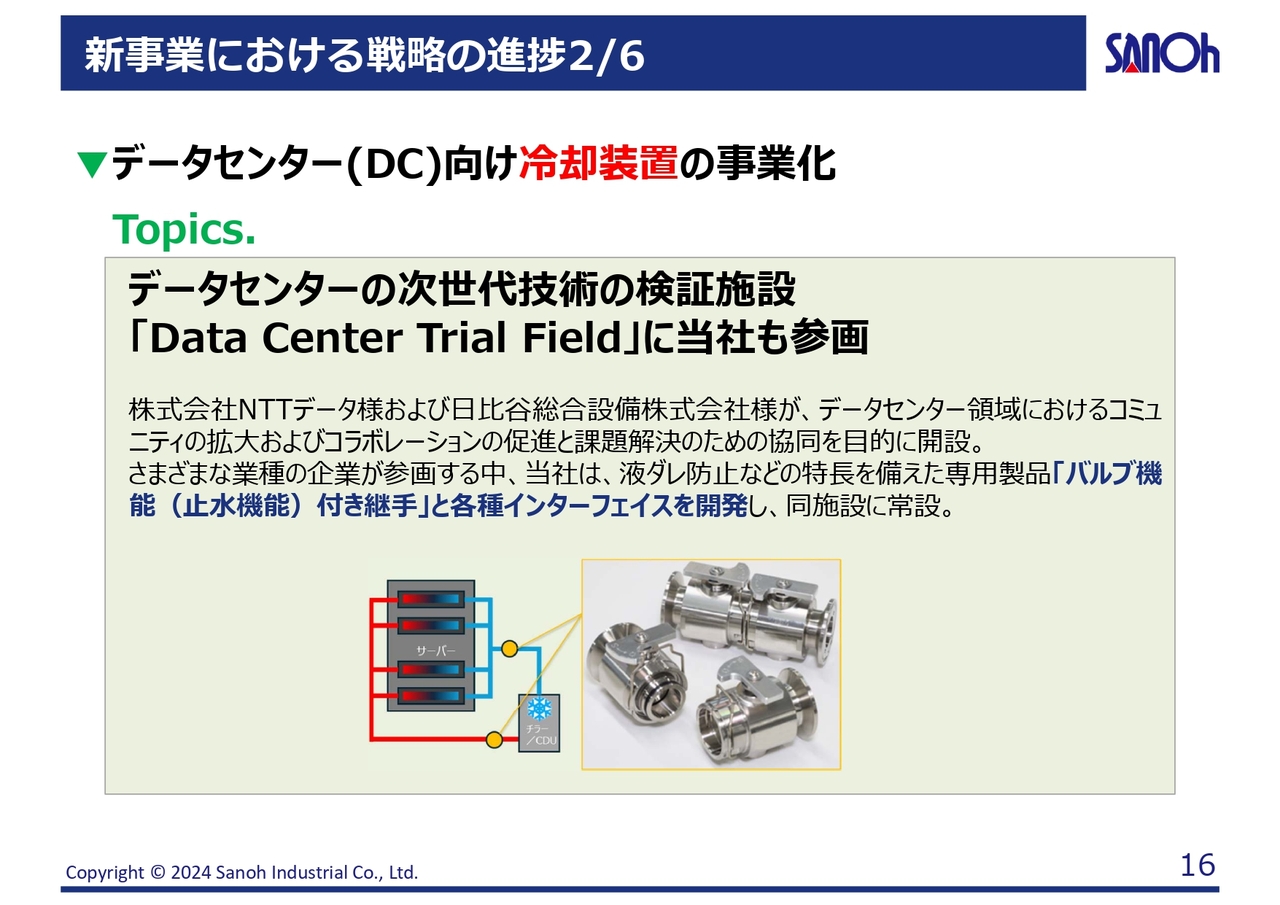

株式会社NTTデータと日比谷総合設備株式会社が開設した「Data Center Trial Field」の共同検証に、当社が参画することになりました。

近年、データセンターの高集積化と高発熱化が進んでおり、従来の冷却方式では対応が非常に困難な状況になりつつあります。さらに、CO2排出量削減の必要性も増えていることから、今後は高発熱に対応可能かつ省エネ性にも優れた、液浸や水冷などの次世代冷却技術が求められています。

このプロジェクトでは、当社を含む参画企業各社の技術力を結集し、次世代冷却技術の検証のみならず、導入時における課題なども解決することで、データセンターの効率化と持続可能な未来の実現を目指します。

当社の参画領域は、水漏れを防止する「バルブ」の水冷部品の供給です。冷却方式としての水冷、液浸のシステム構築、運用には液体配管工事や保守作業が必要となる中で、データセンター内の液漏れリスクはデータセンター事業者、施工会社、その他の関係事業者にとって非常に大きな懸念材料となっています。

また、「CDU」と呼ばれる分配ユニットとの接続部はメーカーごとに仕様が異なるため、施工品質の標準化も課題となっています。当社はこれらの問題に対応可能な「バルブ機能付き継手」と各種インターフェースを開発し、検証施設に常設します。

バルブ機能付き継手は、接続解除時の液ダレ防止や人為的な操作ミスの防止、低圧力損失、他社製品に比較してコンパクトなサイズなどの特長を備えた専用製品となります。複数のインターフェースを用意しており、各メーカーのCDUとの接続が可能です。

本プロジェクトの詳細については、幹事会社のNTTデータや日比谷総合設備のリリースもご参照ください。

新事業における戦略の進捗3/6

水冷装置の拡販活動の一環として、各種展示会への出展も精力的に行っています。出展を通じて、当社が自動車部品事業で培ってきた技術をてこに開発した水冷装置を、多様な業種からのご来場者へ説明する機会を得られています。

その中でも、2024年10月15日から4日間開催された、日本国内最大級のデジタルイノベーションの総合展「CEATEC 2024」に初出展した際は、想定よりもはるかに多いご来場者に当社ブースへお立ち寄りいただきました。当社製品のご説明、異業種の方々からのさまざまなニーズをお聞きすることができ、多くの商談や引き合いにつながる結果となっています。

今後の露出については、アジアにおける市場開拓を目的として、12月に中国最大級のデータセンター展示会「CDCE 2024」へ出展するほか、当社がゴールドスポンサーとして協賛する「データセンター・イノベーション・フォーラム2024」では、当社従業員によるデータセンターにおける冷却機能についての講演を予定しています。

展示会を通して、新事業の製品ないし当社のプレゼンスを高め、新事業の拡大に努めていきます。

新事業における戦略の進捗4/6

生産ソリューション事業については、積極的な拡販活動を通じて、自動車業界に限らず幅広いメーカーから、加工設備や搬送技術に関するお問い合わせやご契約をいただいています。生産ソリューション事業の専門部隊であるFA本部を2024年4月に開設してまだ日が浅いですが、9月時点ですでに39件の受注実績があり、非常に強い手応えを感じています。

また、拡販活動の一環として展示会への出展も行っています。2024年9月には、製造企業が多く参加する中国の展示会「Tube China 2024」へ出展しました。4日間の出展期間で、当社の曲げ機械や搬送機械をご紹介し、中国でのネットワークを構築することができています。

中国は非常に大きな需要が見込まれる市場と考えており、主に従来は競合関係にあった地場の部品サプライヤーとの提携は、当社の強みを十分に発揮できる領域だと認識しています。

中国の自動車業界は数十年にわたり、価格に重きを置くものの、品質に対する基準は低い状況でしたが、近年は安全品質基準が高まっています。そのため、重要保安部品を半世紀以上製造・販売してきた当社に「設備を販売してほしい」「生産工程を設計してほしい」「制御装置を作ってほしい」という要望を、中国の地場の部品サプライヤーから非常に多くいただいています。

新事業における戦略の進捗5/6

新事業に関しては、他社との協業を含めたインオーガニックな戦略も推進しています。その実績として、自動搬送システムの開発・販売を行う株式会社LexxPlussへの出資および業務提携があります。LexxPluss社が持つ自働化のソリューションを通じて、社会課題の解決の一助となるような事業活動を進めていきます。

なお、今回の業務提携を通じて、当社が開発・拡販活動を進めているAGV/AMR/ロボット専用のバッテリーパックをLexxPluss社製の自律走行搬送ロボットに採用し、搭載される予定です。業務提携およびバッテリーパックの事業に関しては、過去のリリースでもお知らせしていますので、ぜひご覧ください。

新事業における戦略の進捗6/6

冷蔵庫向けのワイヤーコンデンサー事業に関しては、生産能力の増強を目的として、子会社であるSanoh IndiaのDewas工場において、外製していたチューブ製造ラインの内製化とそれに伴う建屋の増築が進行中です。

内製化によって、安定したチューブ供給能力の確保や現地における売上とシェアの拡大を実現し、同時に製造原価の改善によるさらなる収益力の向上、品質管理の強化などに向けた取り組みも進めていきます。

IR活動の強化①フェアディスクロージャー

中期経営方針の進捗を含めた当社に関するアップデートは、IR活動を通じて、投資家のみなさまをはじめとするステークホルダーのみなさまにご説明しています。当社では、IR活動において当社の事業活動を効果的にお伝えすることを目的に、さまざまな施策を講じています。

主な施策の1つは、ステークホルダーのみなさまから頂戴した質問と、それに対する回答の開示です。ステークホルダーのみなさまへの情報発信の強化とフェア・ディスクロージャーを目的として、決算説明会やIR面談などの比較的クローズドな場で頂戴したご質問とそれに対する回答をお示ししています。

IR活動の強化②統合報告書説明会の開催

また、当社の認知度向上を目的として、2024年10月31日に統合報告書説明会を開催しました。説明会を通じて、同日に発行した統合報告書のコンテンツである当社グループの概要・沿革をはじめ、中期経営方針に沿った中長期的な戦略やグローバル拠点のさまざまな取り組みなどをご案内しました。

説明会は機関投資家、個人投資家を問わずどなたでもご参加いただけるように、ライブ配信のプラットフォームをご用意しました。ご参加いただいたみなさまには、1939年の創業から築き上げてきた三桜工業独自の強みやポジショニングについて、ご認知やご理解を深めていただくことができたと思っています。

当社の認知度向上に向けて、引き続きさまざまな情報提供の場を増やしていきます。

質疑応答:北南米セグメントにおける営業利益の減少要因について

司会者:「北南米セグメントの営業利益が第1四半期対比で大きく減少していますが、その要因は何でしょうか?」というご質問です。

佐々木:北南米セグメントのオペレーションのパフォーマンス自体は第1四半期からは好調を継続しており、価格転嫁効果と安定した販売状況に伴い第2四半期も利益は改善傾向にありました。

決算概要での「北南米セグメントにおいて一時的な費用を計上した影響」というご説明の内容については、輸入関税に伴う修正申告関連の費用などを含めた一時的な費用計上となります。当費用計上を除くとほぼ業績予想どおりの進捗となります。

質疑応答:中国セグメントの赤字拡大要因と今後の対策について

司会者:「中国セグメントの赤字が第1四半期対比でさらに拡大しているようですが、中国市場の自動車市場の減速、中でも日系完成車メーカーのシェア低下による影響はどの程度あるのでしょうか? また、どのような対策を今後打っていく考えなのでしょうか?」というご質問です。

佐々木:中国における日系自動車メーカーの販売不振のトレンドは明確なものとなっており、第2四半期も引き続き販売状況は低迷し、収益悪化の大きな要因となっています。

当社の中国市場は日系自動車メーカーのビジネスに偏重しているため、販売不振の影響を受けた結果、減収に伴う減益に加え、生産数量の急激な変動に対してもコストコントロールを図りましたが、この第2四半期では人員削減に伴う退職費用影響もあり営業損失となりました。

収益確保のためのさらなる固定費削減、減産に伴う顧客への価格交渉は足元でも実施していますが、さらに一歩踏み込んだかたちでの生産拠点の統廃合などを検討していきます。

質疑応答:データセンター向け冷却装置の新機種の特徴について

司会者:「今回新たに開発したデータセンター向け水冷冷却装置の新機種は、2月に開発した機種とどのような点が異なっているのでしょうか?」というご質問です。

竹田:今回発表した新機種は、本年2月に発表したパイプタイプ冷却装置(リアドア式)と同様に、データセンターのサーバーラック背面に取り付け、排熱される高熱を水冷冷却する機能を持つ製品の新機種となります。

構造上の特長としては、パイプ表面をフィン付き加工とすることで熱交換率を高め、それにより前機種同等の熱交換性能にて機器の奥行寸法を4分の1に大幅削減し、重量も2分の1に軽量化しています。

寸法・重量ともコンパクトな設計としたことで、データセンター等に設置されている既存のサーバーラックの背面ドアへの取り付けが可能となり、新たな専用サーバーラックの導入や奥行きを増やすための拡張フレーム装着が不要となるため、経済性、保守作業性などが当社製品の優位性となります。

質疑応答:北南米における一過性費用の発生とその影響について

質問者:上期の営業利益が約24億円で着地し、若干進捗が悪い状況のようですが、期初で見込んでいなかったと思われる北南米の一時的な費用が1つの下振れ要因だと思っています。

また、欧州や中国でも第2四半期で落ち込んでいる傾向にあり、全体的にも下振れの結果だと認識していますが、この結果についてどのように受け止めているのでしょうか?

佐々木:ご認識のとおり、北南米セグメントの一時的な費用は期初には想定していませんでした。

通期の営業利益を80億円と予想している中で、従来から上期よりも下期に利益が偏る傾向にありますので、上期に一時的な費用で下振れる結果になりましたが、中国および欧州において価格転嫁の交渉を実施中につき、下期での挽回を目指していきます。

質問者:北南米の一時的な費用は戻らないものだと認識していますが、欧州と中国の不振については通期で見れば挽回できる可能性があるのでしょうか?

佐々木:昨年に比べて市場環境はさらに厳しい状況にありますが、現地決算期の年末に向けて足元で最後の価格転嫁の交渉中につき、まだ挽回できる機会は残っていると考えています。

質疑応答:下期以降の事業環境と地域差について

質問者:為替の追い風もあり、第2四半期を終えた段階で売上高が対前年同期比で約9パーセント増えており、一定以上に売上が伸びている状況のように見えます。

この状況を踏まえて、地域によってばらつきはあると思いますが、下期はどのような事業環境になると展望しているのでしょうか?

竹田:グローバル全体での経済の停滞に加え、特に自動車産業においては各種報道のとおり、米州やインドなどの一部の地域を除いて、販売不振に陥っている地域が多い状況です。

中国は、日系だけでなくドイツ系の自動車メーカーの販売不振が顕著になっている中、中華系自動車メーカーのシェアが急激に拡大しています。顧客である日系、ドイツ系の自動車メーカーの販売不振に対応するために、拠点の統廃合やコスト削減を行っていましたが、上期はそのスピードに追い付かず、下期での構造改革を急いでいる段階となります。

欧州においても、当社の主要取引先であるフォルクスワーゲンがドイツ工場閉鎖を検討するなど、域内の自動車メーカーの苦境が報道されており、想定以上に売上が落ち込んでいる市場になります。この影響を受けて、当社としても、一時的な縮小均衡を検討しています。

好調なアジアについては、コスト管理や利益の創出面では問題を抱えていませんが、特にタイ国内における自動車ローンの与信厳格化を背景に自動車販売が鈍化している関係で、売上は若干の減少傾向にあります。

現状では特に米州やインドは好調な市場環境にあり、地域差のアップダウンはありますが、グローバル全体では自動車の生産・販売台数の成長が鈍化しているトレンドが当面は続くものと予想しています。そのような状況下で、まずは既存事業のスリム化を行った上で、中期経営方針でも掲げているキャッシュカウ化を確実に遂行するとともに、業態を変革させていくトランスフォーメーションの2軸で取り組んでいく必要があると考えています。

質疑応答:サンオー・ラストマン・スタンディング戦略の進捗と競合状況について

質問者:「サンオー・ラストマン・スタンディング戦略」について、同業他社にとっても市場環境が非常に厳しい中で、市場シェアの拡大・縮小や、場合によっては長期的に御社には追い風になるのかなど、進捗や考え方を教えてください。

竹田:「サンオー・ラストマン・スタンディング戦略」とは、他社が撤退した市場に最後まで残存することによって取引優位性のメリットを享受する利益獲得戦略です。

最も顕著に効果が出ているのは米州であり、従来より日系自動車メーカーを中心に一部製品などで100パーセントに近い市場占有率を占めているものが多く、メキシコにおいても30年近く前から自動車業界の中でも先んじて拠点を構えて、高いマネジメント能力による品質管理、コスト管理能力の高さをご評価いただいています。

また、これまで米系のビッグスリーの自動車メーカーとの取引はほとんどありませんでしたが、現在非常に多くの引き合いをいただいている状況です。

さらに、足元ではハイブリッド車やPHEVなどの内燃機関搭載車の需要が回復してきている影響で、Tier1(自動車メーカーへ直接部品を納入する部品メーカー)の燃料タンクメーカーや燃料システムメーカー向けの燃料関連製品の引き合いが非常に増えています。

これも競合他社が撤退を始めている影響で比較的早いペースで引き合いをいただけている状況になっています。

質疑応答:内燃機関製品の売上比率と5年後、10年後の見通しについて

司会者:「足元の売上高の全体に占める内燃機関部品の割合はどの程度か教えてください。5年後、10年後、その比率はどのように推移していくのでしょうか?」というご質問です。

竹田:当社の主力製品である集合配管は、内燃・非内燃機関問わず搭載されるブレーキ配管と、内燃機関のみに搭載される燃料配管が組み合わさった製品のため、おおよその比率になってしまいますが、5割から7割の割合とお考えいただければと思います。

つまり世の中の自動車が、内燃機関が搭載されないバッテリーEVのみになれば同割合の売上がなくなってしまうことになりますので、本年5月に見直した中期経営方針に沿って、非内燃向けのサーマル・ソリューション製品の売上比率の向上や、内燃か非内燃かを問わないブレーキ配管のシェア拡大を目指しています。

質疑応答:業界再編に対する考え方について

司会者:「『サンオー・ラストマン・スタンディング戦略』を追求する中で、業界再編に関する考え方について教えてください」というご質問です。

竹田:一部地域における経済の停滞による自動車需要が減退している状況下、一時的なトレンドとしての供給過多な状況に対応するため、Tier1同士の合従連衡が起きているケースが見受けられます。業界内で再編の必要性を認識する企業が増え、当社においても提携を持ちかけられるケースや、品質面や生産減に悩む競合他社から供給の支援を直接または自動車メーカーを介して依頼されるケースが増えてきています。

顕著な例として、中国の自動車業界は価格に重きを置くものの、品質に対する基準は低い状態でしたが、近年の安全品質基準の高まりを受け、当社が中国国内の競合である地場の配管サプライヤーから業務提携や技術提携を持ちかけられる機会が非常に増えています。

自動車メーカー、サプライヤーも含めて業界全体で生存競争が激しさを増す中、一部では再編が迫られる状況にあり、さらに当社の取引先である協力会社も、優れた技術を持っているが財務面で存続が厳しい、海外展開をしたいが叶わない、というような声も上がってきており、当社としては部品メーカーや設備メーカーとの統合または合従連衡も視野に入れています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6584

|

900.0

(02/10)

|

+18.0

(+2.04%)

|

関連銘柄の最新ニュース

-

02/10 16:33

-

02/10 15:30

-

02/10 15:30

-

02/10 15:30

-

02/10 15:30

新着ニュース

新着ニュース一覧-

今日 07:48