ランドコンピュータ、パッケージベースSIサービスが堅調に推移し上期最高売上高達成 景気回復に伴い市場拡大見込み

目次

福島嘉章氏:みなさま、こんにちは。本日は株式会社ランドコンピュータの決算説明会にお越しいただき、誠にありがとうございます。私は代表取締役社長の福島嘉章です。どうぞよろしくお願いします。

目次はスライドのとおりです。会社概要、2025年3月期の上期の連結業績、2025年3月末の通期連結業績の予想、成長戦略、株主のみなさまへの還元内容、弊社のサステナビリティという順でご説明したいと思います。

会社概要

会社概要です。代表者は私ですが、取締役会長にファウンダーの田村秀雄がいます。昨年度の連結売上高は137億円、社員数は連結で581人です。

東京の田町に本社を構えており、関西にも事業所があります。連結子会社は、株式会社インフリー、株式会社テクニゲートの2社です。

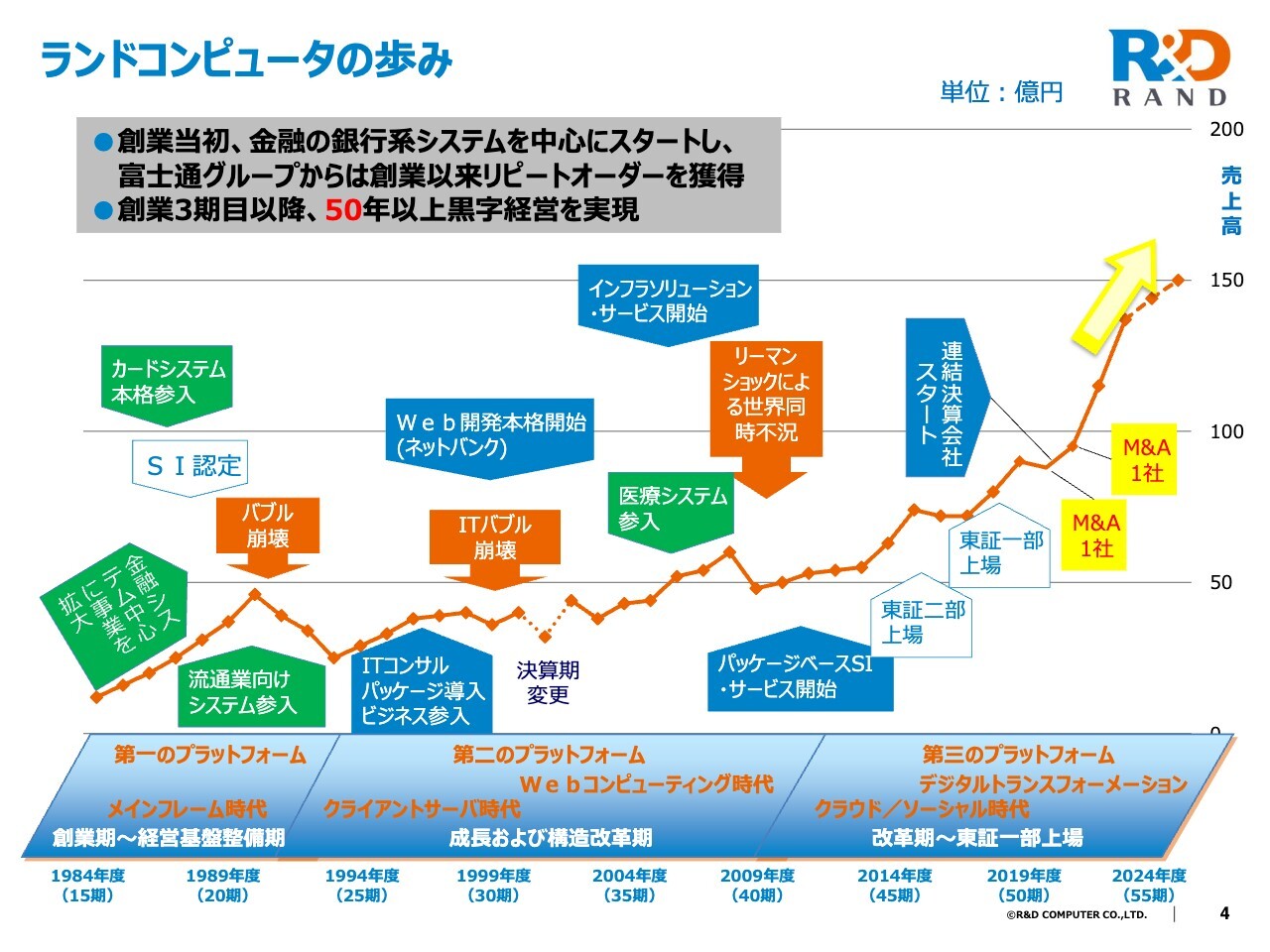

ランドコンピュータの歩み

弊社の歩みについて、スライドでは約40年前からの状況を折れ線グラフにしています。オレンジの折れ線が弊社の状況です。いろいろな要因により上下に起伏がありますが、1990年代にバブル経済が崩壊し、2000年代にはITバブルの崩壊や、2008年のリーマン・ショックもありました。そのような厳しいタイミングには、弊社の売上は落ちています。

しかし、緑や青の吹き出しにあるとおり、新しい分野への進出拡大により、上下はあるものの、M&Aも実行しながら、今年度は売上高150億円が見えてきている状況です。創業以来50年以上、黒字経営を実現している会社であることも見ていただければと思います。

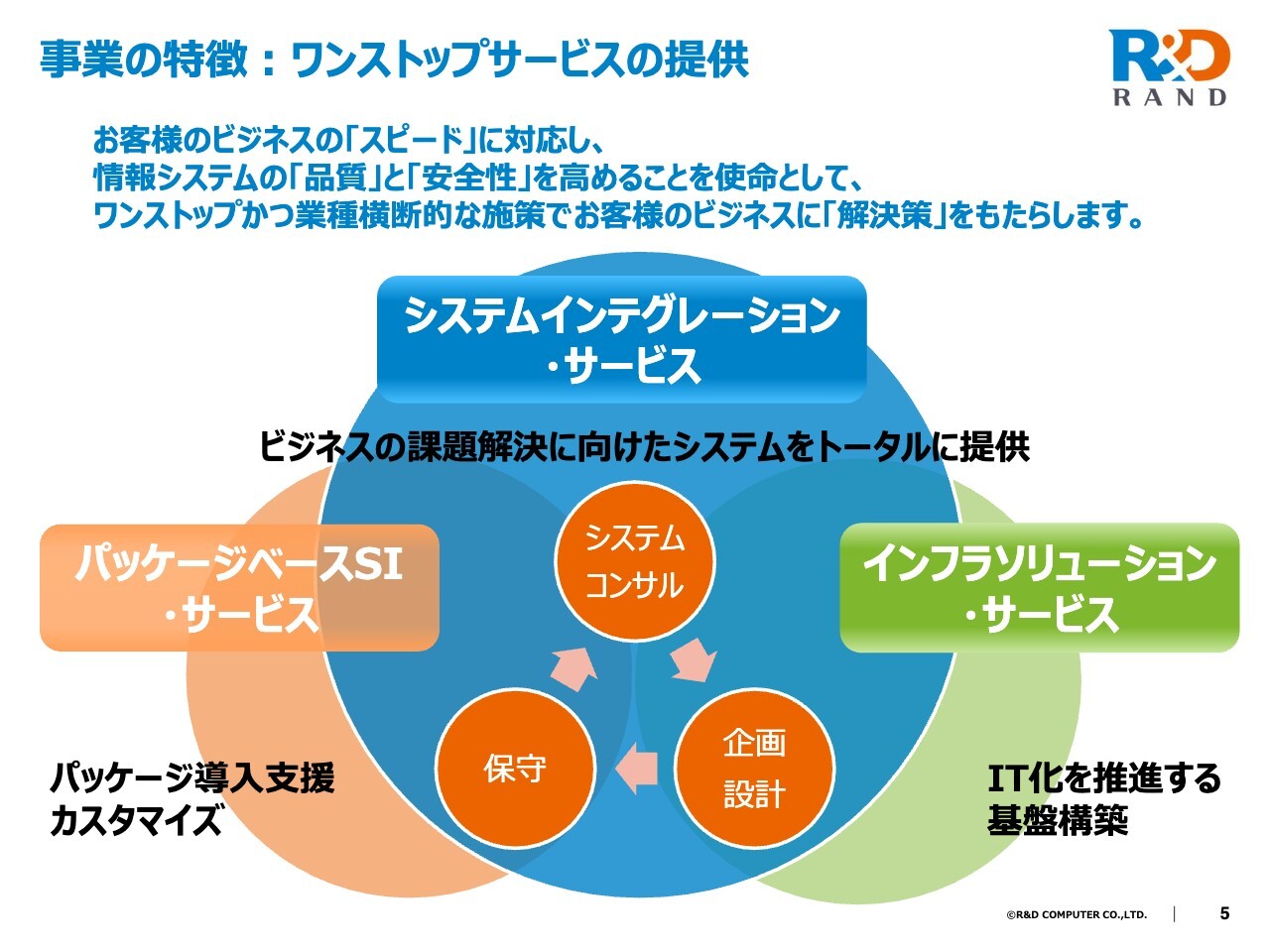

事業の特徴:ワンストップサービスの提供

弊社のサービスの中身です。スライド中央に、青のシステムインテグレーション・サービスを示しています。こちらはオーダーメイドのシステム構築を受託・開発する仕事で、弊社の祖業です。現在でも売上の半分以上を占めています。

システムインテグレーション・サービスを中心に、左側にオレンジで示したパッケージベースSI・サービスや、右側に緑で示したインフラソリューション・サービスも展開しています。アプリケーションだけではソフトウェアは動かないため、インフラについてもクラウド事業を中心にしっかり取り組んでいます。このようなかたちでワンストップサービスを提供している会社です。

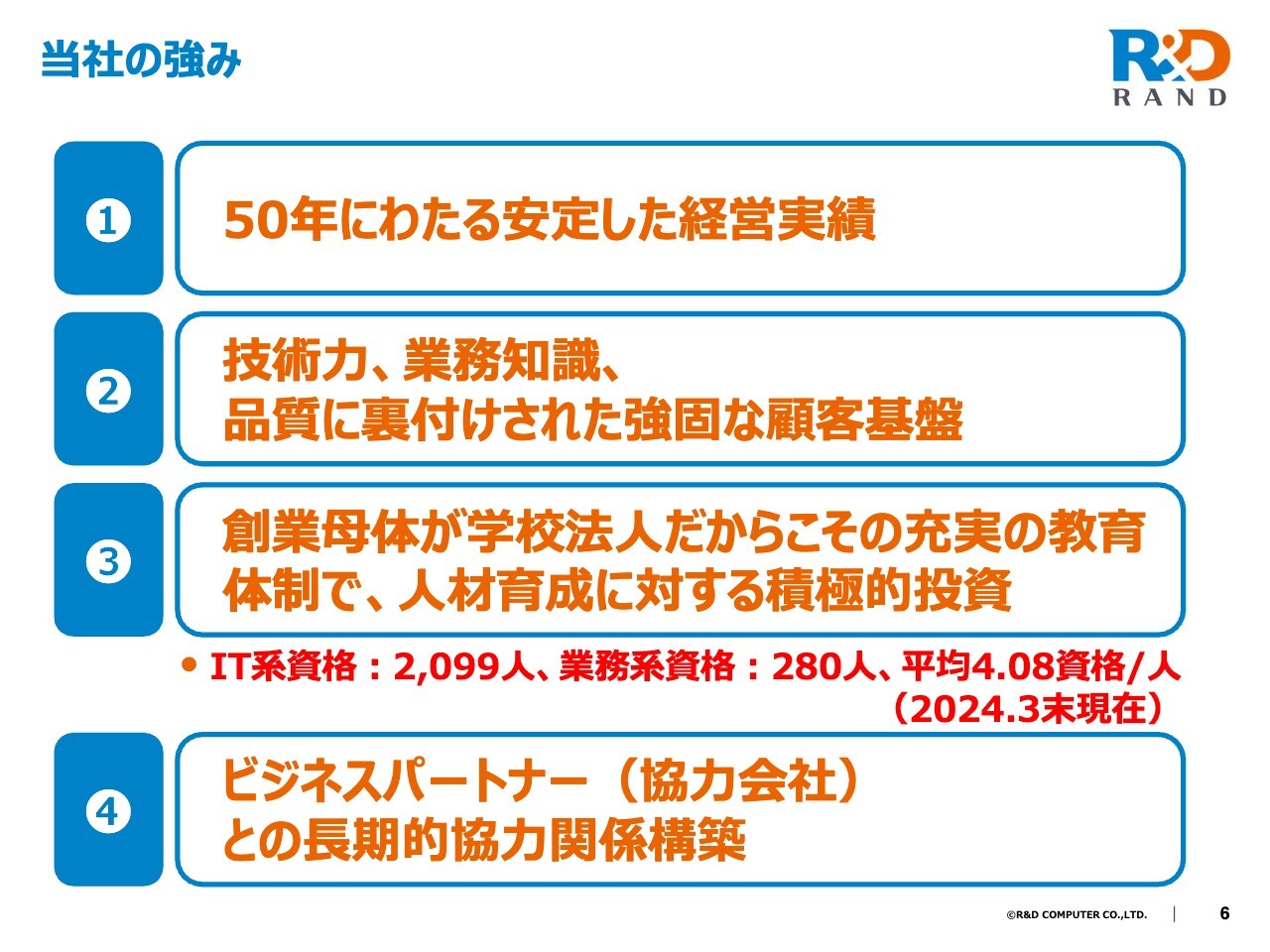

当社の強み

弊社の強みについて、スライドでは大きく4つにまとめています。1つ目は繰り返しになりますは、50年以上にわたり、安定した経営実績を残している会社であることです。2つ目は、この50年以上の蓄積により、技術力や業務知識など、業務の中身に精通しているメンバーをそろえていることです。同様に、顧客基盤も50年以上にわたり構築してきています。

また、3つ目が少し特徴的なのですが、そもそも創業の母体が学校法人で、現在の渋谷教育学園や多摩大学関連は、会長の田村3兄弟が作った会社です。そのため、教育のDNAを受け継いでおり、2024年3月末の実績では、1人あたり4.08の資格を有しています。こちらについては後ほどご説明します。

そして、もちろん弊社1社だけでは仕事はできません。50年以上にわたって事業を継続できた背景には、協力していただいている会社の存在があります。これが強みの4つ目です。協力会社のメンバーとも長期的に協力関係を構築しており、教育も含めて一緒にエコシステムを作っています。

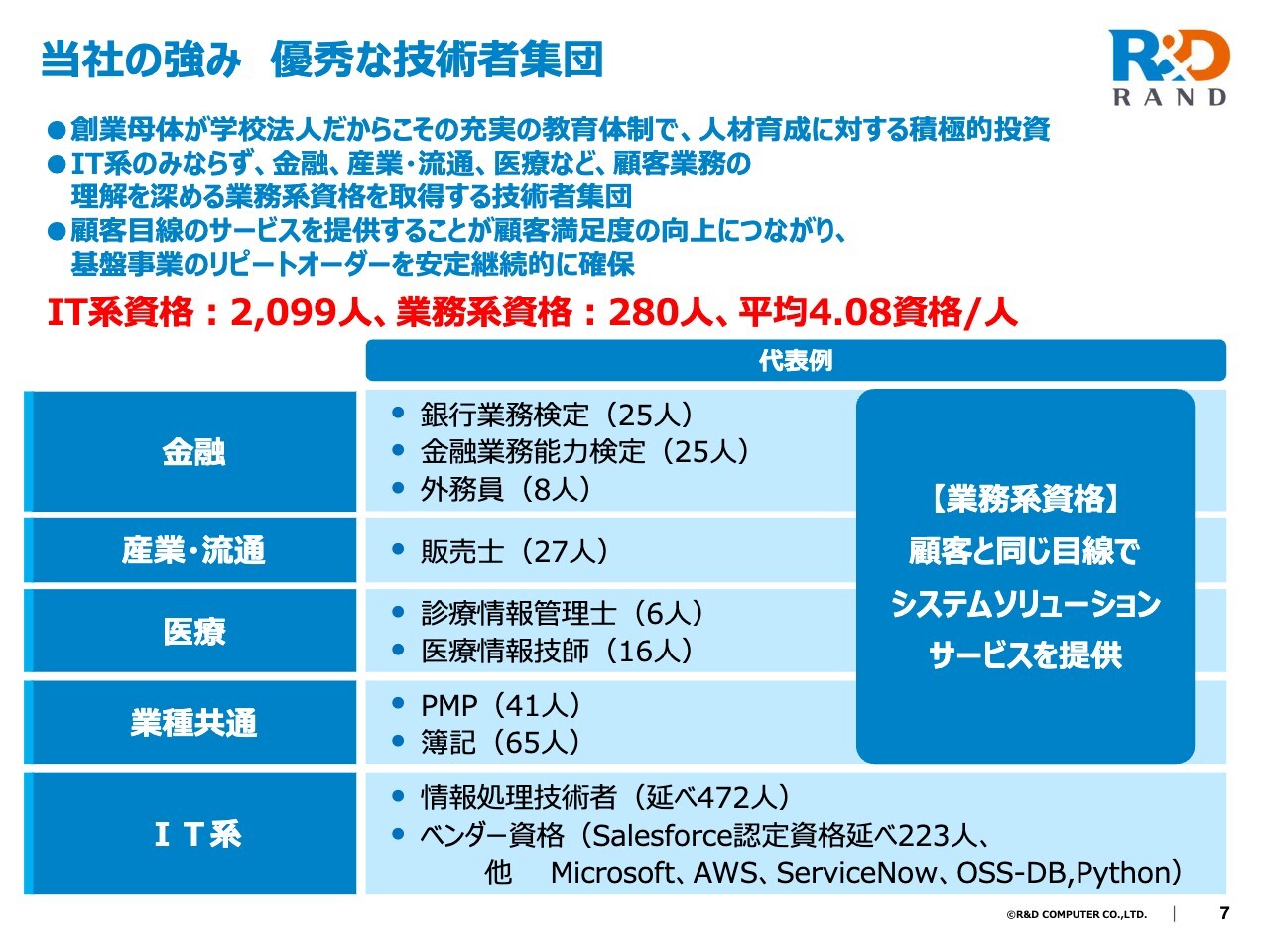

当社の強み 優秀な技術者集団

IT系の資格取得者が延べ2,000人ほどいることも強みです。弊社の特徴は、業務系の資格取得に注力していることだといえます。

スライドには代表例を挙げていますが、金融、産業・流通、医療など、「持っているとありがたい」とお客さまに思ってもらえるような資格が中心です。お客さま目線で仕事をすることが非常に大事ですから、業務資格の取得に注力して社員の育成を行っています。

2025年3月期第2四半期(中間期)業績概況

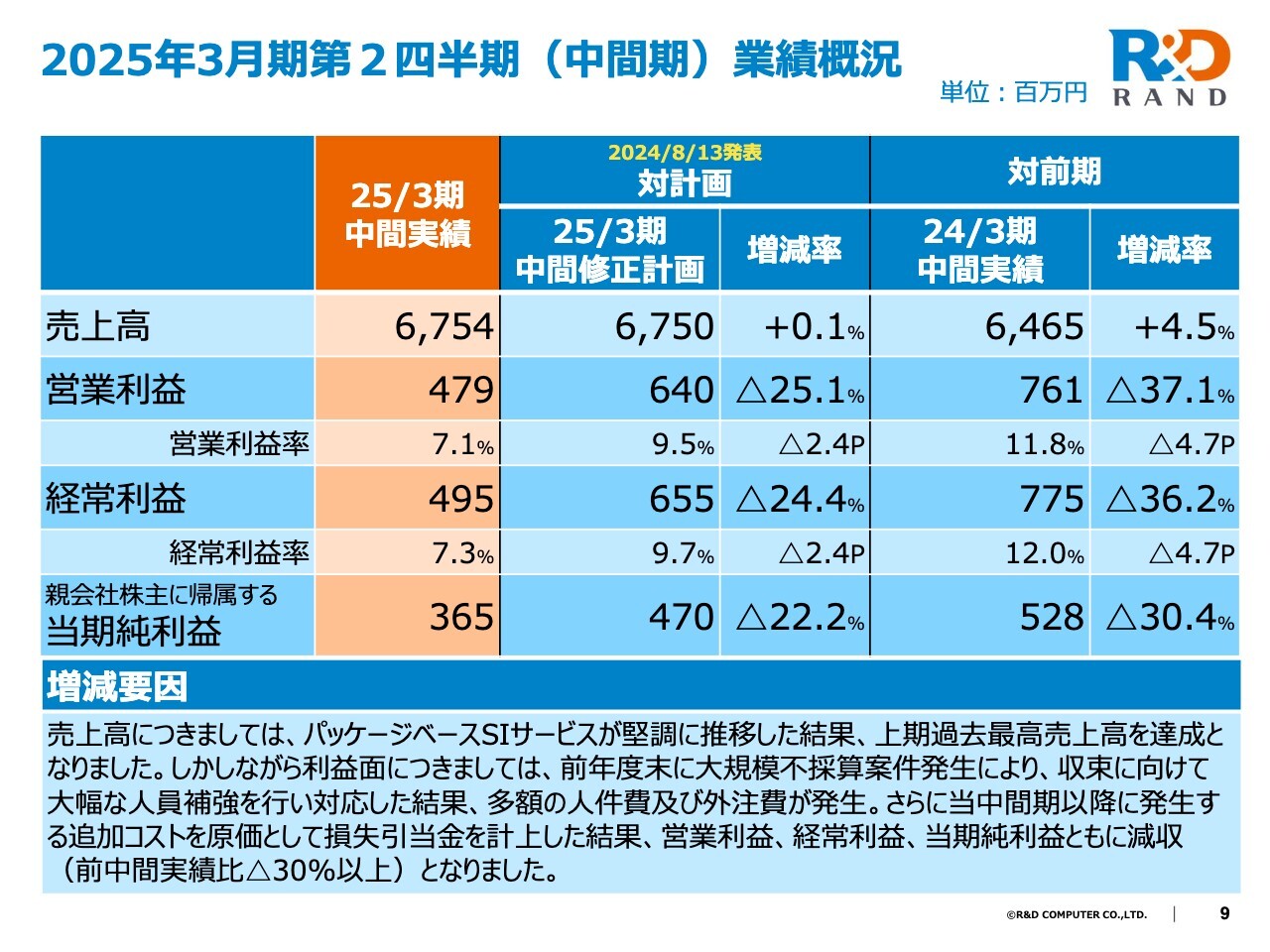

中間期の業績概況です。こちらスライドでは、大変厳しい状況をご説明しないといけません。表の一番左は2025年3月期中間実績、中央は計画に対しての増減率、一番右は前期実績に対しての増減率を示しています。

ご覧のとおり、売上高は計画比プラス0.1パーセントと、ほぼ計画どおりに着実に上げてきている状況です。一方で、営業利益、経常利益、当期純利益に関しては、計画に対して20パーセント以上のマイナスだったことが見てとれるかと思います。さらに、前期実績と比較すると、30パーセントを超えるような大幅な減益となりました。

ここ数年は毎年のように、すべての項目で過去最高を更新し、ずっと右肩上がりで成長していましたが、今期の上期には大型の不採算プロジェクトが発生しました。数としては1プロジェクトだけですが、こちらの収束に向けてお金と時間、社員の労力をかけて火消しを行ったため、マイナスの減損を計上したかたちです。

大変苦しい状況ですが、このプロジェクトも稼動が見えるところまできましたので、現在はほぼ収束に向かっています。上期はこのような状況でありましたが、これを糧にますます成長し、会社を1つにまとめていきたいと考えています。

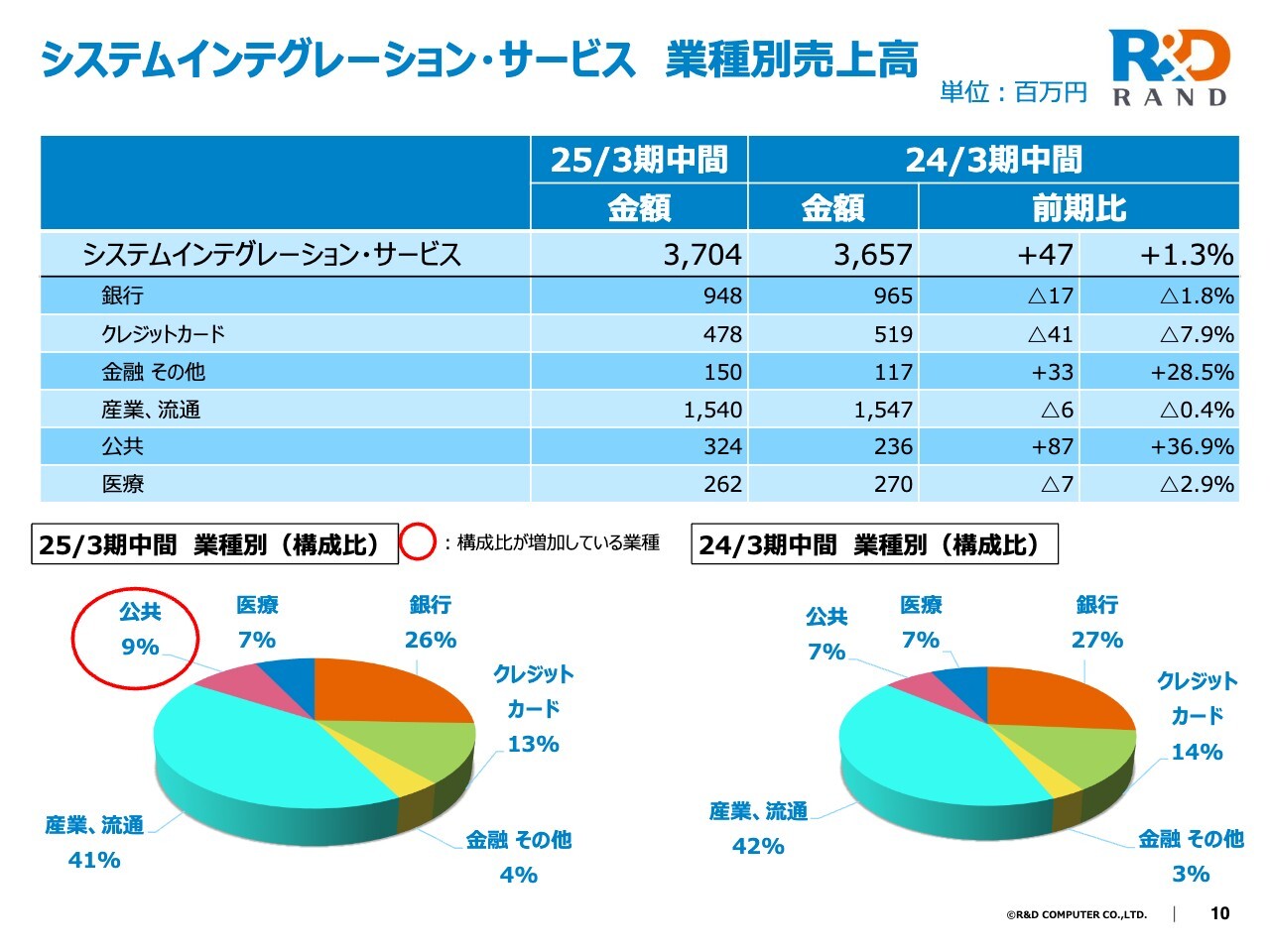

システムインテグレーション・サービス 業種別売上高

業種別の売上高についてです。3本柱の中心であるシステムインテグレーション・サービスは、前期に比べて成長しているといえるかと思います。

スライド左下の円グラフに赤い丸で示したのが、構成比の中で存在感を増やした中身です。ほとんど昨年と変わらない状況ですが、公共が7パーセントから9パーセントに伸びました。公共関連は、シュアな仕事をすることで確実にものにしていけるという意味で非常に重要な業種ですが、弊社もそこを組み入れて伸ばしていきたいと考えています。

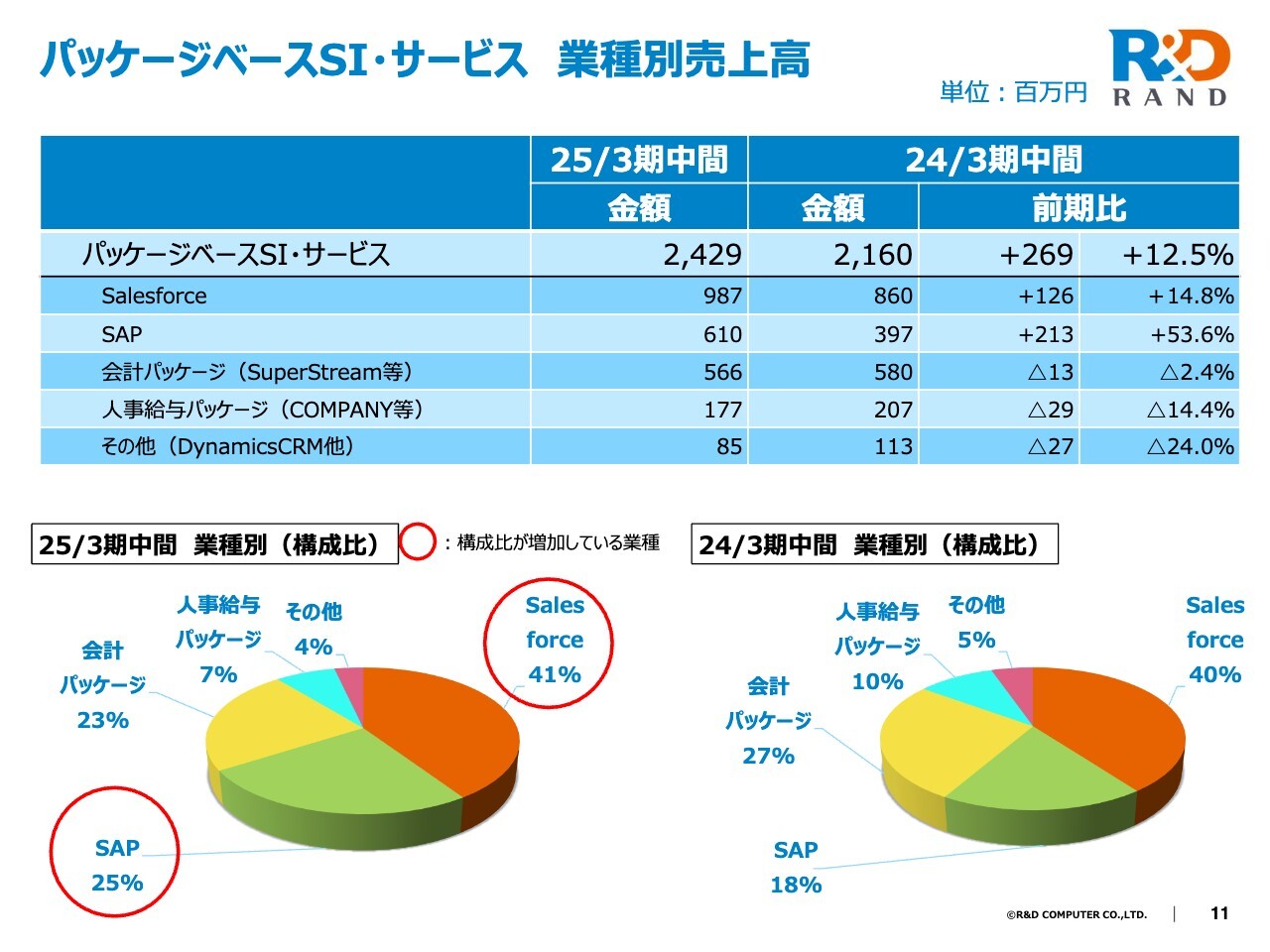

パッケージベースSI・サービス 業種別売上高

パッケージベースSI・サービスも前期比で12.5パーセント伸びています。スライド左下の円グラフに赤い丸で示したのが、「Salesforce」と「SAP」です。この2つのキーワードは新聞紙上でもよく出てきますが、弊社ではメンバーを抱えているため、会社の売上拡大に着実に貢献していることがわかるかと思います。

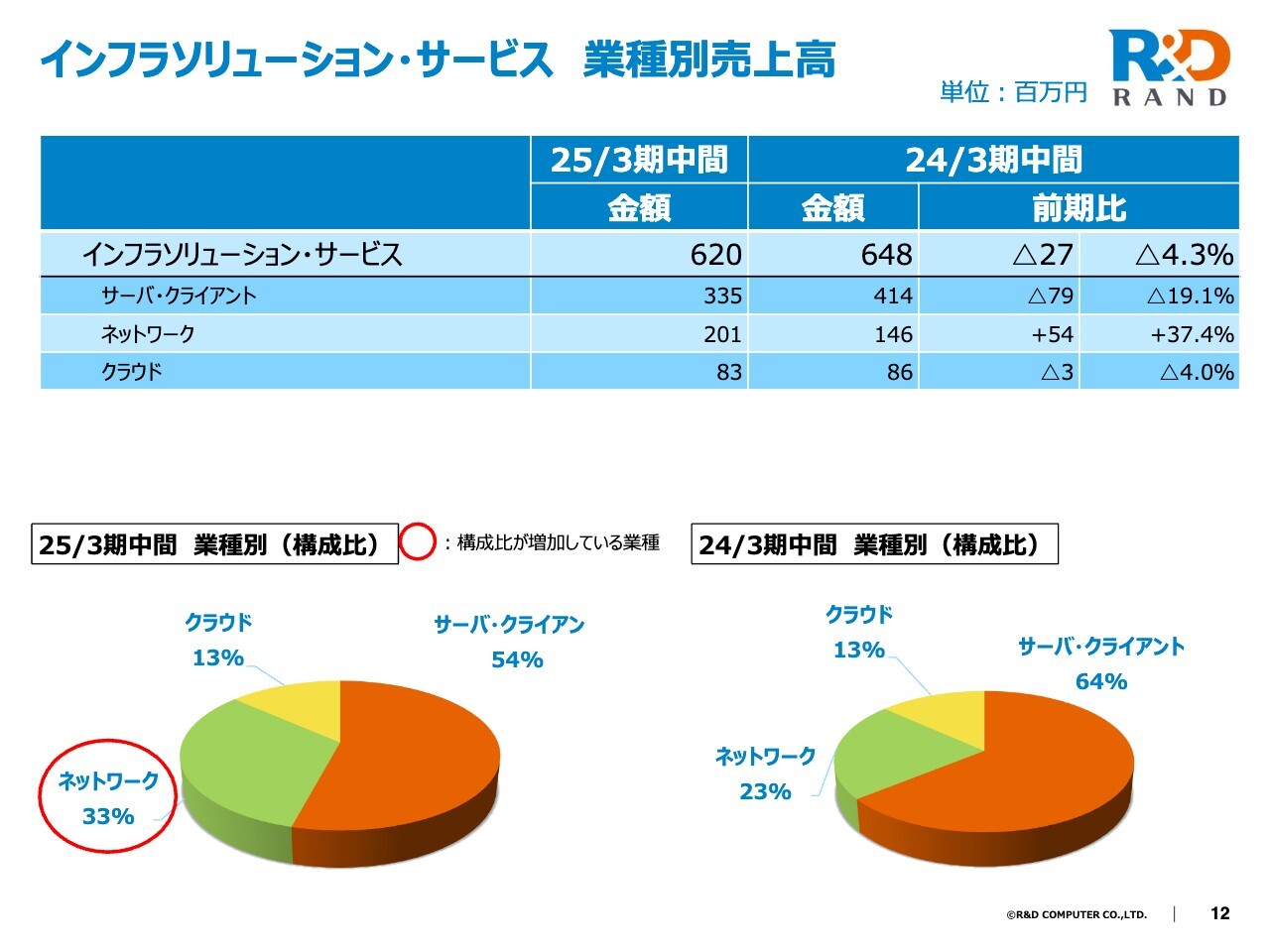

インフラソリューション・サービス 業種別売上高

インフラソリューション・サービスはアプリを支えるインフラの領域ですが、今期の上期はネットワークの受注が大変活況で、前期比で4割近く伸ばしている状況です。

一方、サーバ・クライアント、クラウドは前期比で若干減っていますが、これは大手ベンダーの組織変更の影響をもろに受けたかたちです。現在は営業活動を強化して、また仕事を増えていく予定でいますが、そのような要因から上期は非常に苦しい分野もありました。

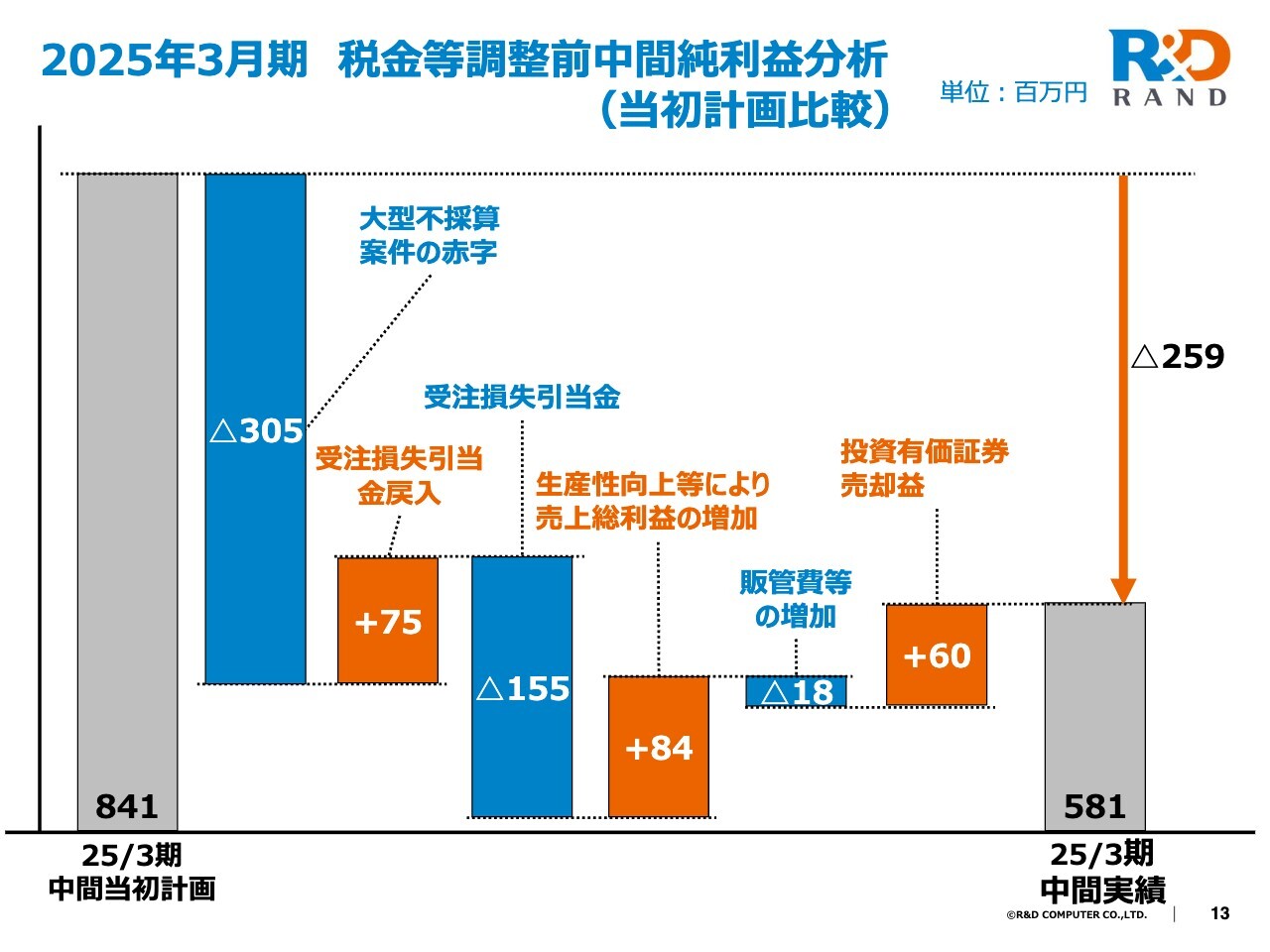

2025年3月期 税金等調整前中間純利益分析(当初計画比較)

今期の上期について、当初の計画では8億4,000万円の利益を上げる予定でしたが、結果は5億8,100万円となり、通期で約2億6,000万円のマイナスという状況となってしまいました。

スライドの中央に青とオレンジで分けている棒グラフがありますが、一番左の青の棒グラフにあるとおり、大型不採算案件の赤字でマイナス3億円となりました。一方で、昨年度末計上の受注損失引当金の戻りがあり、7,500万円のプラスに転じました。

しかし、現在進行している大型プロジェクトが下期も対応するため、再び受注損失引当金が下期にさらに1億5,000万円かかる見込みです。終息は見えていますが、そのようなものを含めて、利益への影響が出ています。

ただし、中央のオレンジの棒グラフにあるとおり、8,400万円のプラスも出ています。これは赤字プロジェクトを除いたプロジェクトですが、確実に生産性や利益率を上げられるよう、社員一丸となって地道に努力した結果です。加えて、有価証券を売却したため、売却益として6,000万円を計上しています。

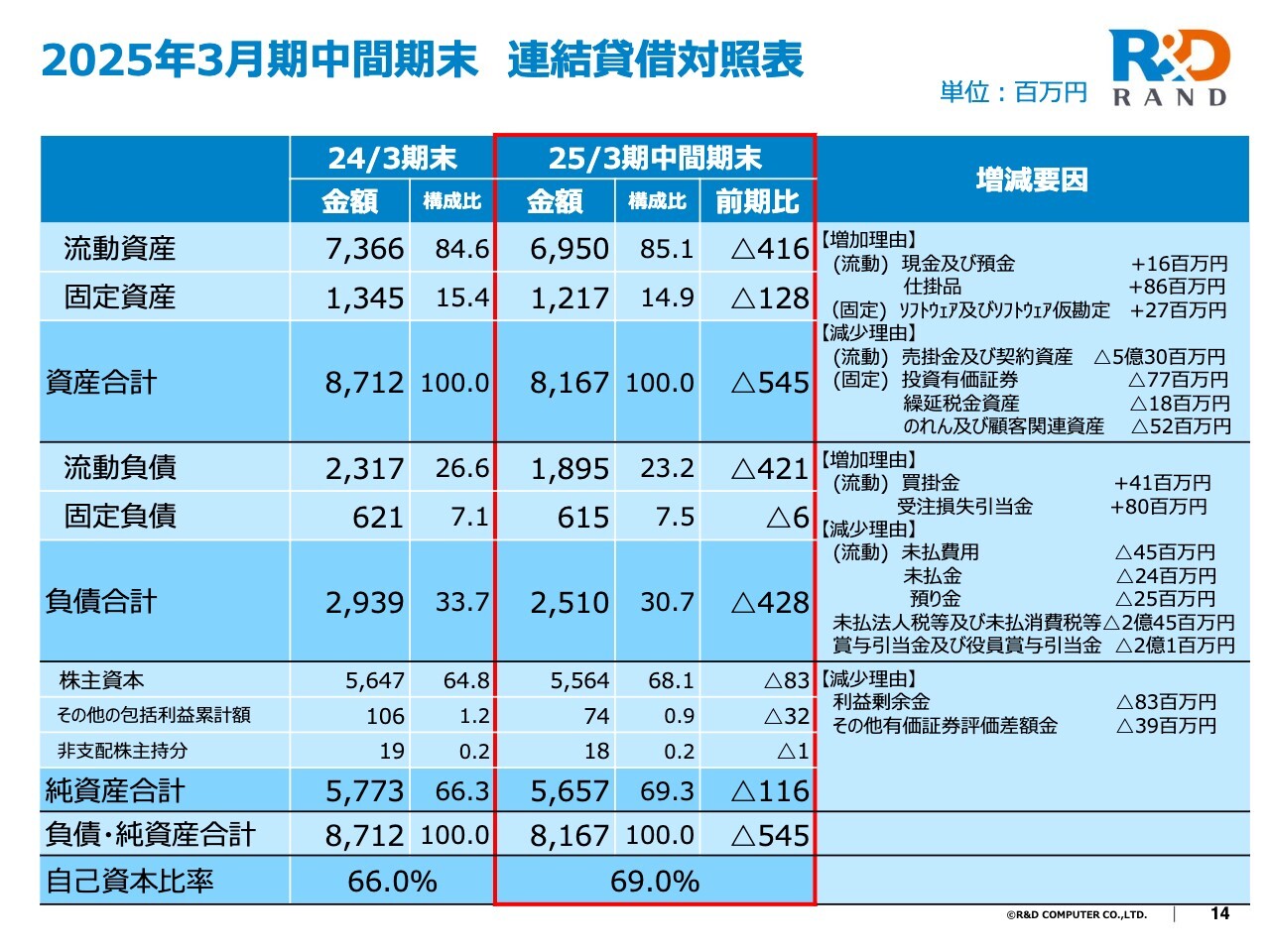

2025年3月期中間期末 連結貸借対照表

貸借対照表です。スライドの表は、2024年3月期の期末に対する2025年3月期中間期の資産、負債、純資産を示しています。

資産の合計に関しては期末に非常に大きくなるため、全般的には減る傾向にありますが、中間期末は5億4,000万円で、前期末比ではマイナスとなりました。大きな要因として、売掛金及び契約資産が5億3,000万円のマイナスだったことが影響しています。

負債の合計に関しても、前期末比で約4億3,000万円減っています。減少理由はスライドに記載のとおり、税金の支払いによるものです。法人税、消費税等の支払いがあったほか、賞与等も引き当てていますので、このあたりでも約4億5,000万円のマイナスとなり、負債も増えています。

純資産に関しては、前期末比で1億1,600万円のマイナスとなりました。これは利益剰余金の8,300万円が大きな要因です。

自己資本比率は、前期末比で3ポイント増やすことができています。現在は69パーセントと、70パーセントに迫る勢いで自己資本比率が上がっている状況です。

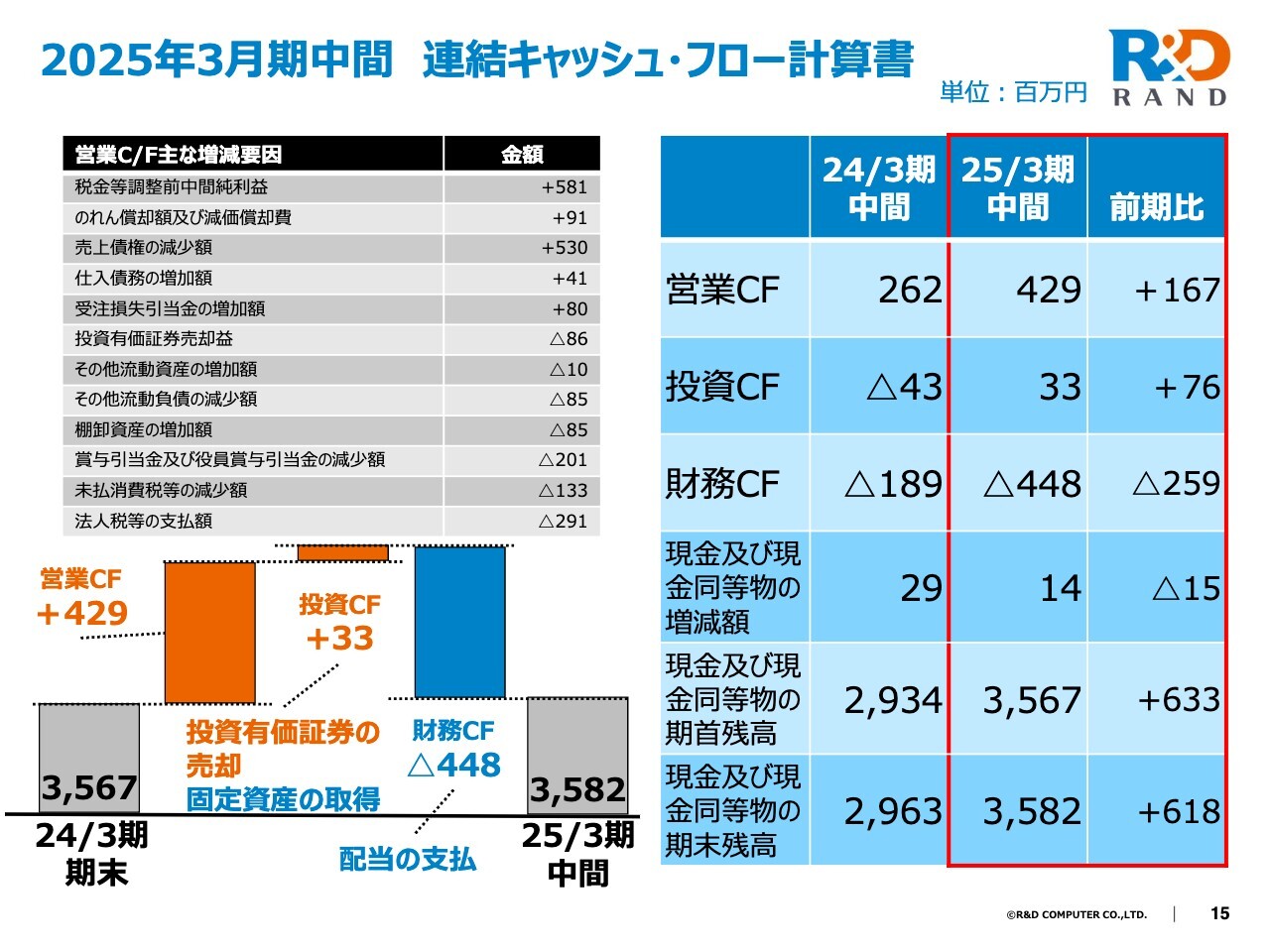

2025年3月期中間 連結キャッシュ・フロー計算書

キャッシュ・フロー計算書です。スライド左下の棒グラフは、2024年3月期の期末に対する2025年3月期中間期のキャッシュ・フローを示しています。

営業キャッシュ・フローは約4億3,000万円プラスに転じました。スライド左上の表に営業キャッシュ・フローの主な増加要因を記載しています。

現金及び現金同等物の純利益が5億8,000万円増えた一方で、売上債権の減少額も大きく、5億3,000万円のプラスとなりました。このような要因により、営業キャッシュ・フローが増えたということです。

投資キャッシュ・フローについては、投資有価証券を売却したため、3,300万円のプラスとなっています。財務キャッシュ・フローが4億5,000万円マイナスとなったのは、配当の支払いによるものです。結果として、連結キャッシュ・フローは約半年前と同程度となっていることが、この棒グラフから見てとれると思います。

スライド右側の表は、1年前の中間期との比較です。現金及び現金同等物の期末残高は6億1,800万円プラスとなりました。

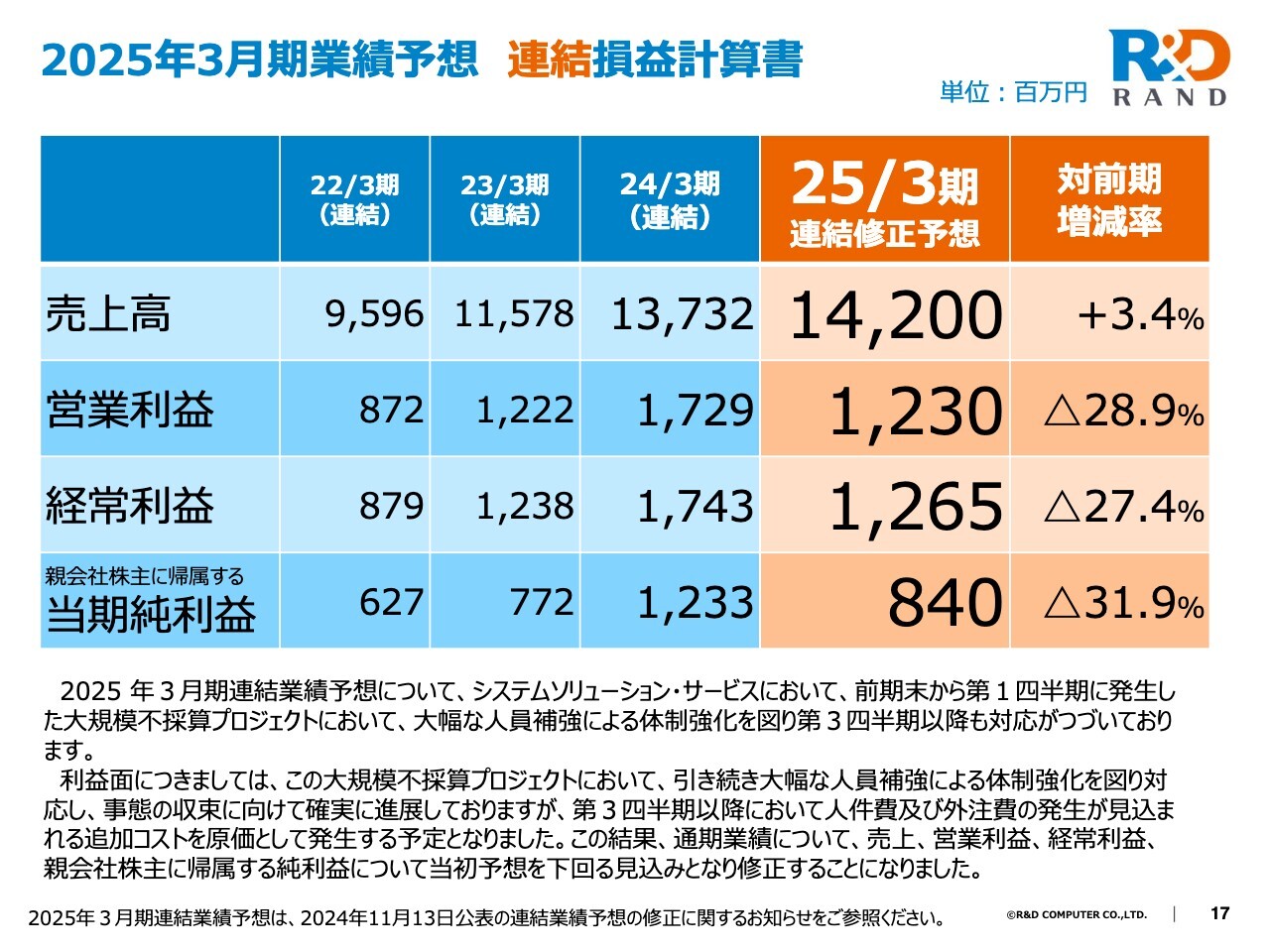

2025年3月期業績予想 連結損益計算書

連結業績の予想です。2025年3月期の連結業績についてどのような絵を描いているのかを数字で表しています。スライドの表の青い部分は実績です。この3年間は売上高、利益額ともに過去最高を常に更新し右肩上がりで成長してきました。

オレンジで示した2025年3月期の修正予想においても、売上高はもちろんプラスに転じて、142億円に伸ばします。営業利益、経常利益、当期純利益に関しては、上期の状況をご説明したとおり、大きな不採算プロジェクトが発生してしまったこともあり、その影響を取り入れた上での予想としています。

このあたりは当初予想を下回るかたちになってしまいましたが、しっかりと利益を確保し、すでにスタートしている下期についても、トップラインを上げていくことを中心に取り組んでいきます。不採算プロジェクトも終焉に向かっていますので、しっかりと収束させて、次のステージに進んでいきたいと考えています。

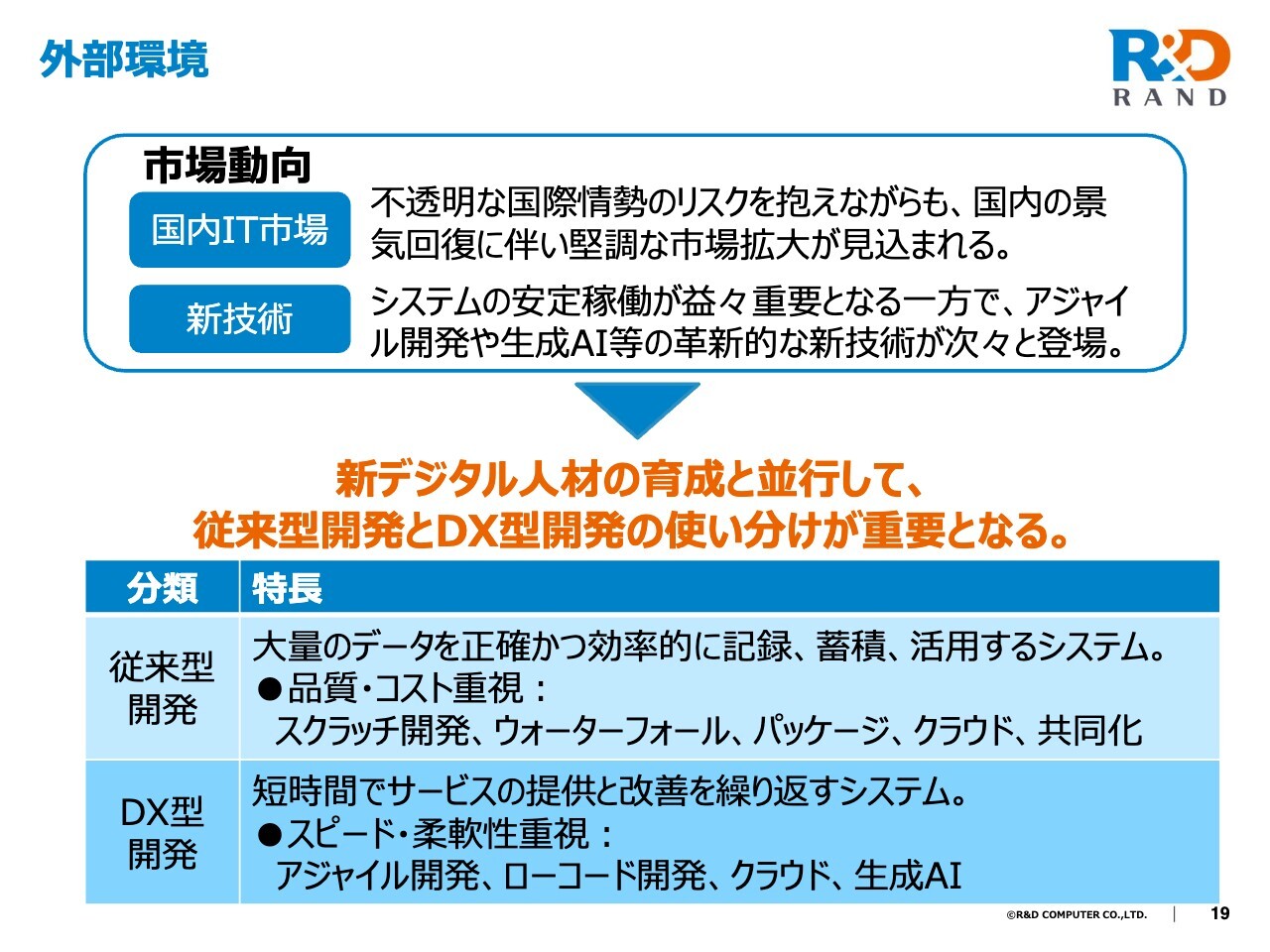

外部環境

中期経営計画についてご説明します。外部環境としては、国内のIT市場は非常に堅調な拡大が見込まれています。新しい技術も出てきており、特に「生成AI」というキーワードは、本当に毎日のように目にします。

今はすでに自律型のAIエージェントと呼ばれるものも出てきています。そのようなものをいかに取り入れながら、新しい提案型のソフトウェア開発をしていくかが非常に重要になってくるということです。

スライド下部に分類を記載していますが、従来型の開発は基幹システム含め、すでにたくさん手がけています。こちらは従来どおり品質・コスト重視で、スクラッチ開発、クラウド、パッケージベースを活かした提案型モデルの周辺開発をしっかりと行っていきたいと思っています。

一方で、DX(デジタルトランスフォーメーション)型の開発も当然ながら推進していきます。中でも、コードをできるだけ書かないような開発に加えて、クラウドの市場をどんどん膨らませていきます。生成AIについては、スライドにあるようなキーワードや、新しい開発手法を取り入れ、また、社員がそのようなものを実体験し、資格を取りながら強くしていくかたちで、どんどん拡大していきたいと考えています。

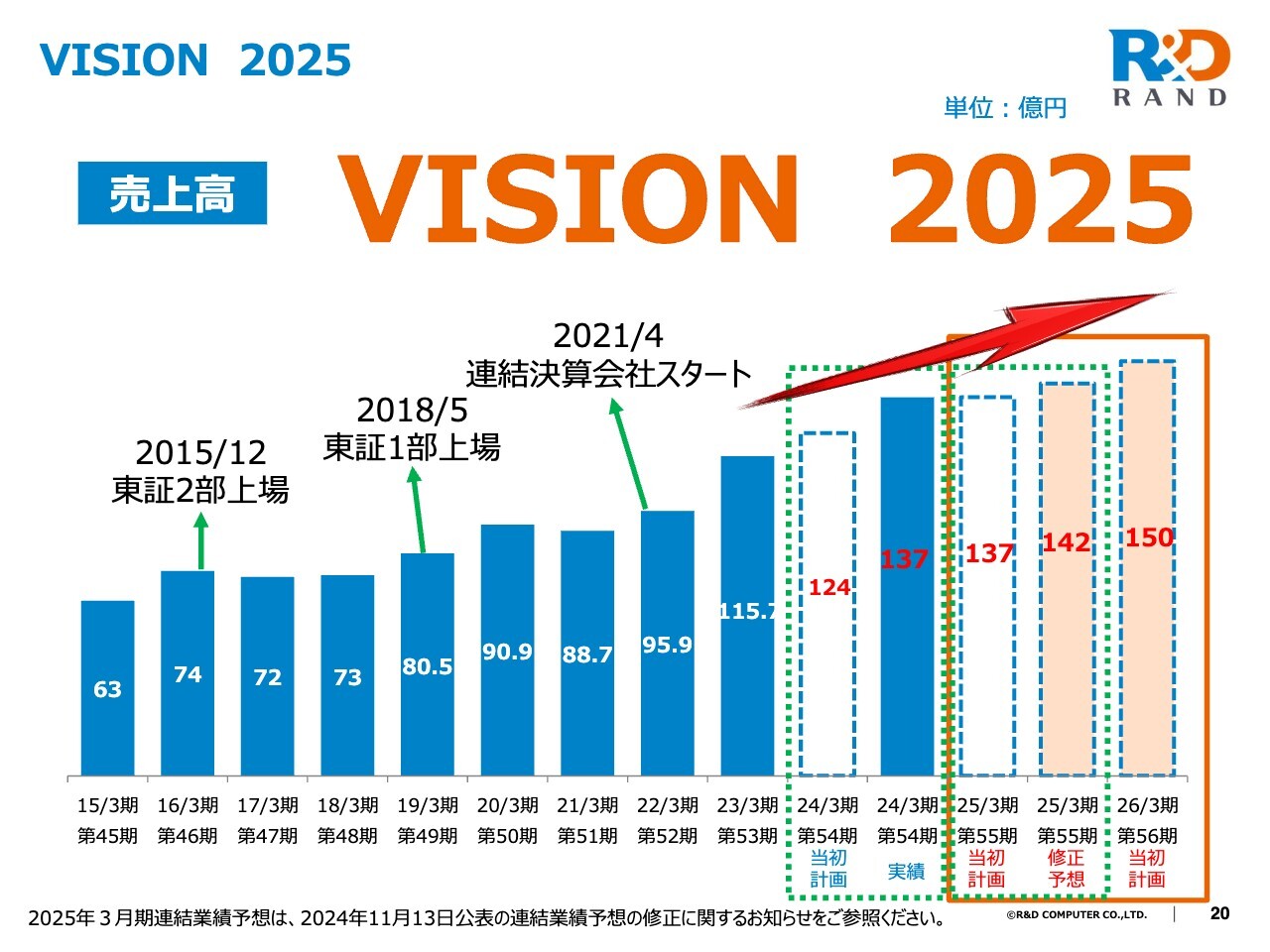

VISION 2025

スライドの棒グラフは、2014年からの売上高の推移を示しています。売上高は2015年3月期の63億円からずっと右肩上がりに伸び、途中で上場もしました。このような中で、売上高は昨年度に続き、今年度も過去最高となる予定です。

昨年度の実績は137億円でしたが、本来、中期経営計画では、今年度に137億円を達成する予定としていました。昨年度は124億円を予定していたため、1年前倒ししたかたちです。

したがって、今年は良いスタートが切れたこともあり、今年度はもう少し伸ばそうと売上目標を142億円に仕切り直しました。いずれにしても、2026年3月期の150億円という数字を意識して、早急に進めていきたいと考えています。

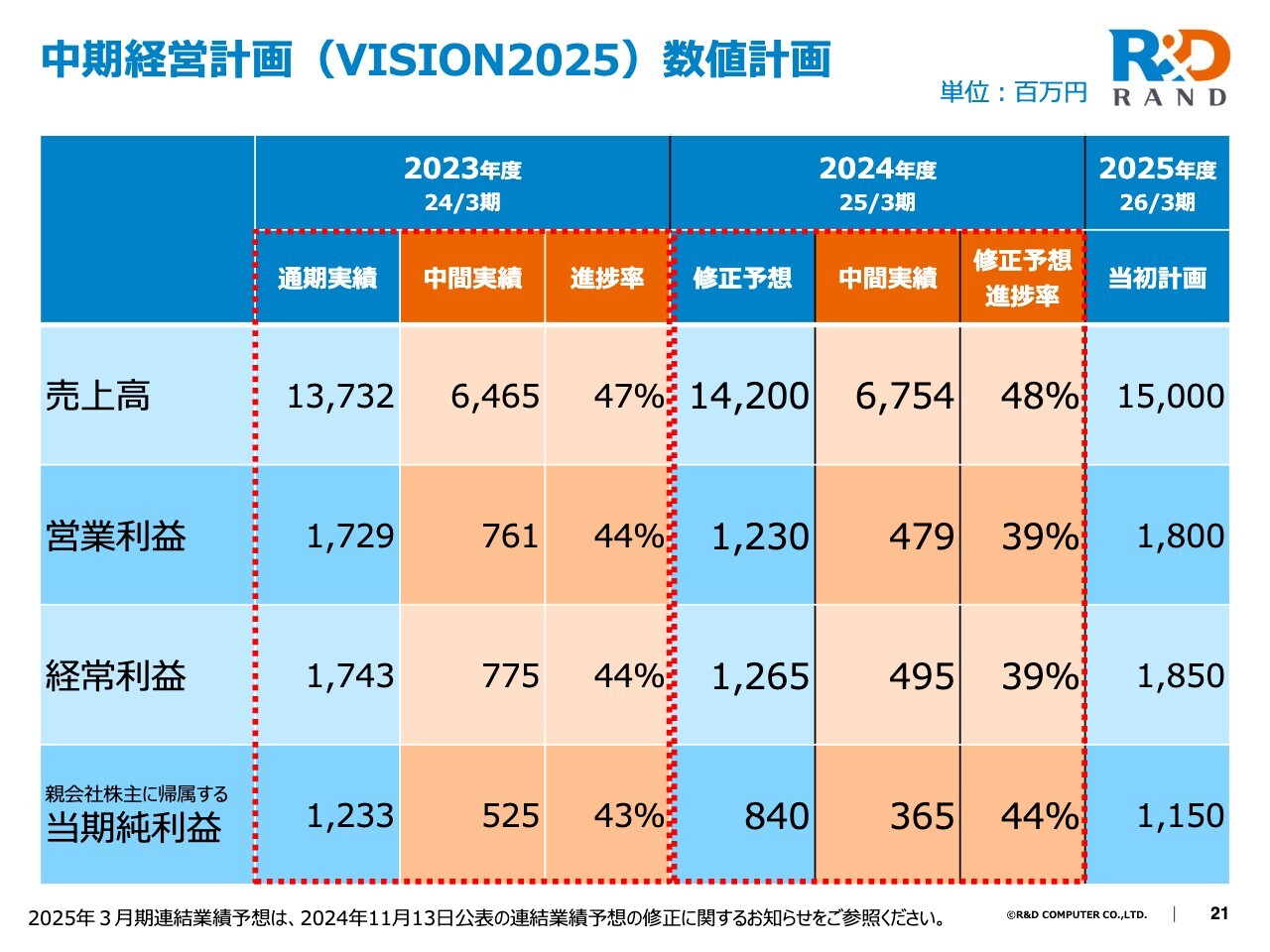

中期経営計画(VISION2025)数値計画

上期が終わった時点での進捗状況をご説明します。スライドの表は、通期の予定に対する半年終わった時点での進捗率について、昨年の上期が終わった時点の進捗率との違いを示しています。

表の左側が昨年の実績です。記載のとおり、昨年度の上期は大変好調な決算でした。さまざまな税制改革も含め、いろいろと取り込んだところもあり、進捗率も売上高で47パーセント、営業利益で44パーセント、当期純利益で43パーセントという結果でした。

今年度は売上高142億円という目標に対して、現在の進捗率は48パーセントで、昨年以上に進んでいる状況です。一方で、営業利益・経常利益の進捗率は記載のとおり、39パーセントとなっています。例年は42パーセント前後ですので、これを下回る大変苦しい状況です。

ただし、何回もご説明しているとおり、大型の不採算プロジェクトはすでに終焉を迎えていますが、これを取り込んだ上での進捗率です。加えて、受注損失は下期にかかるものを見込んで、上期に1億5,000万円を計上しています。そのようなことを含めての39パーセントとご理解いただければと思います。

なお、当期純利益の進捗率が良いのは、有価証券の売却があったからだと考えています。

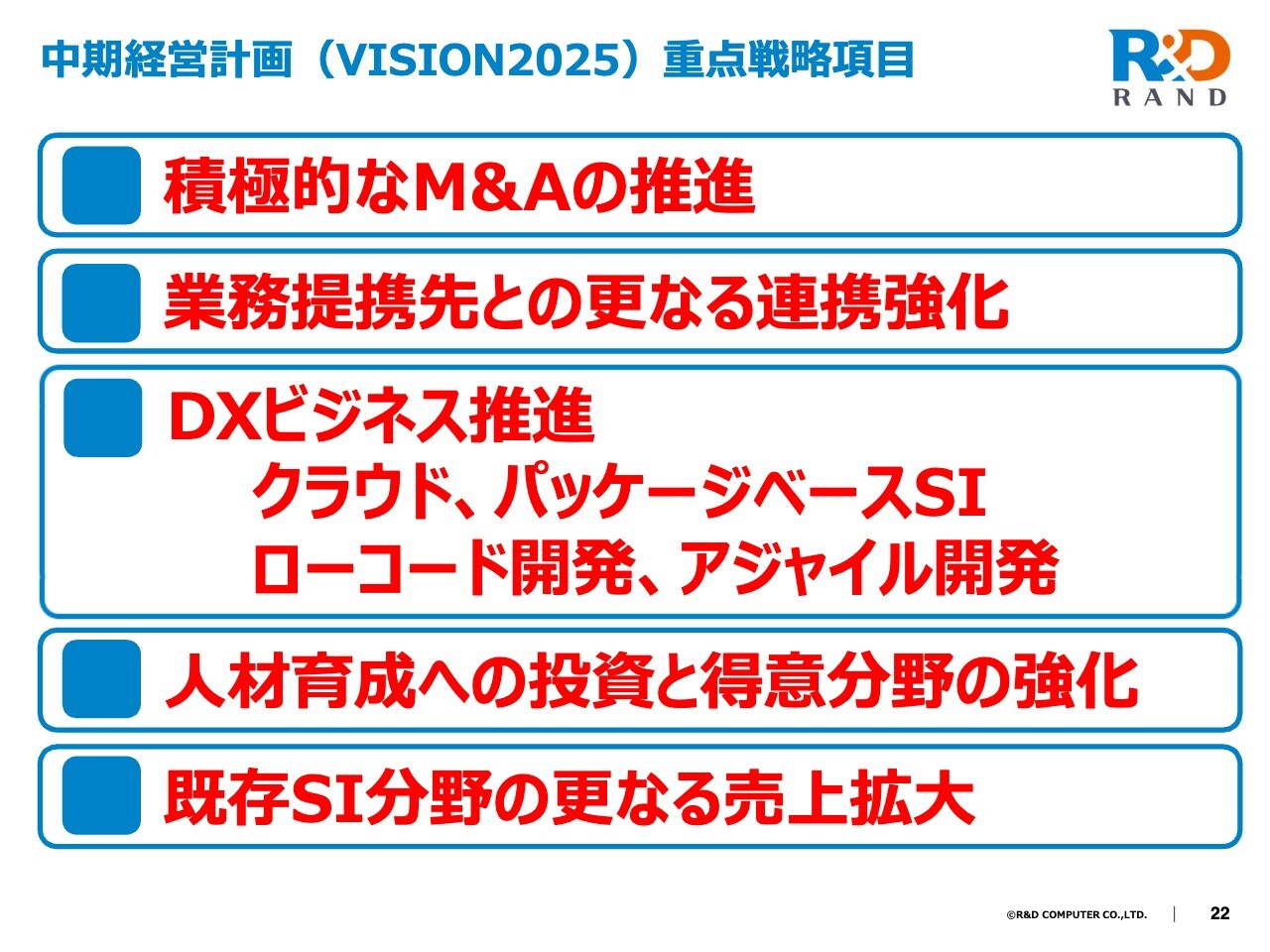

中期経営計画(VISION2025)重点戦略項目

5つの重点戦略項目です。1つ目は、積極的なM&Aの推進です。今も進行している案件がいろいろありますが、しっかり精査して、弊社の成長につながる仲間を取り入れていきたいと考えています。

2つ目は、業務提携先とのさらなる連携強化です。こちらについては後ほどご説明します。

3つ目は、DXビジネス推進です。スライドに掲げてあるようなキーワードは外せません。しっかり注力して、社員教育も含めて実施しています。

そして、4つ目の人材育成と、5つ目の既存のSI分野のさらなる売上拡大にも取り組んでいきたいと考えています。

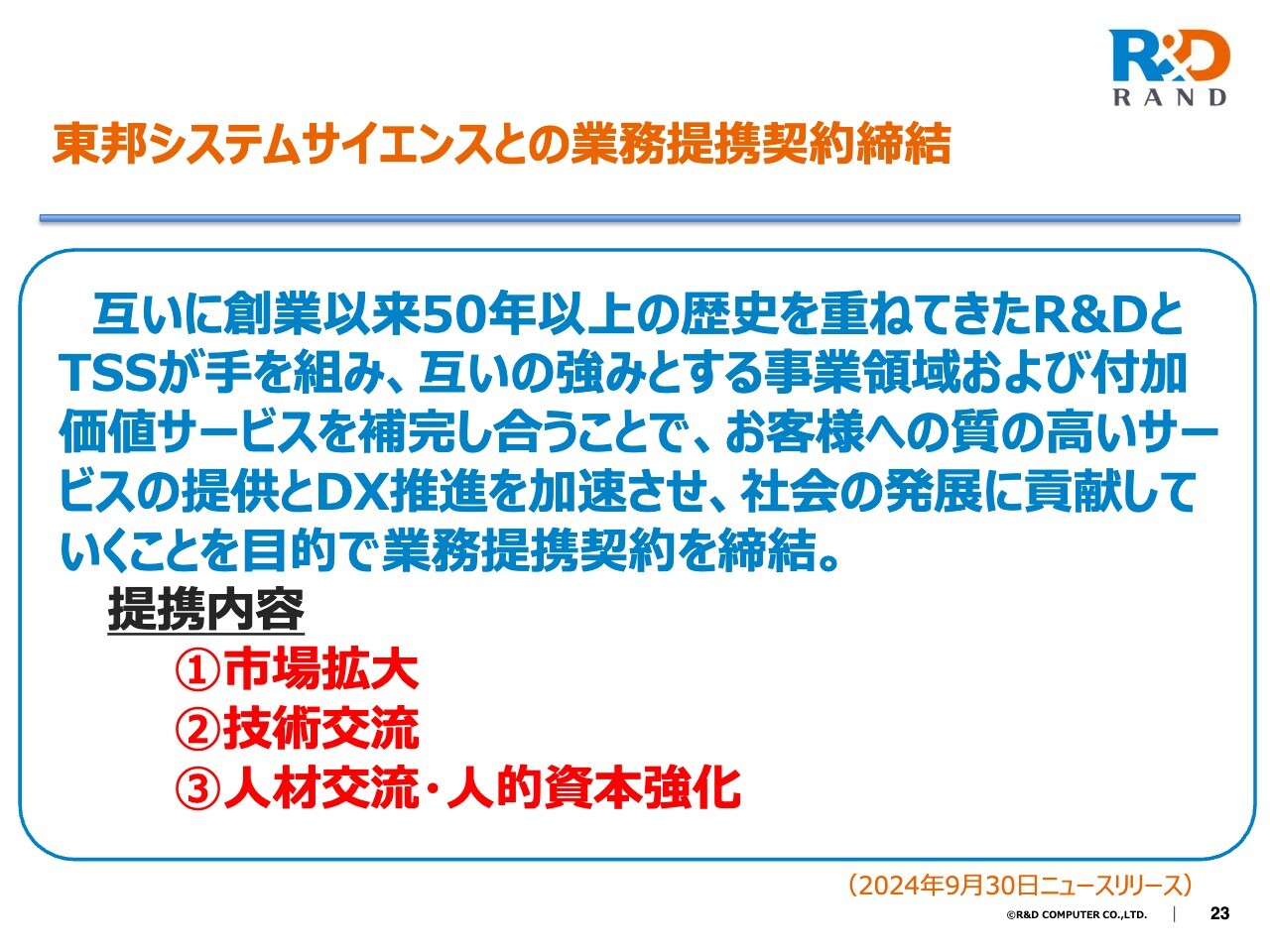

東邦システムサイエンスとの業務提携契約締結

既報のとおり、9月30日に東邦システムサイエンスと業務提携契約を締結しました。こちらは、旧東邦生命保険相互会社の情報システム部門がスピンアウトしてできた会社です。

大変優良なすばらしい会社で、東証プライムに上場しています、歴史も創立年が1971年と弊社とまったく同じで、売上と利益の規模も弊社と非常に似ています。

生命保険の流れを汲んでいるため、保険業務を中心とした金融分野に強い会社です。弊社も金融部門の売上が約4割と大変強いため、スライドに提携内容をまとめているとおり、まずはお互いの強みを発揮して市場開拓をしていきます。

そして、技術交流にも注力します。こちらはすでにスタートしており、DXも含む各分野で共同戦線を張って、しっかり拡大していきます。さらに、人材交流・人的資本強化にも共に取り組んでいます。

今回の業務提携ができたことは大変ありがたいと思っており、シナジーにつなげていきたいと考えています。

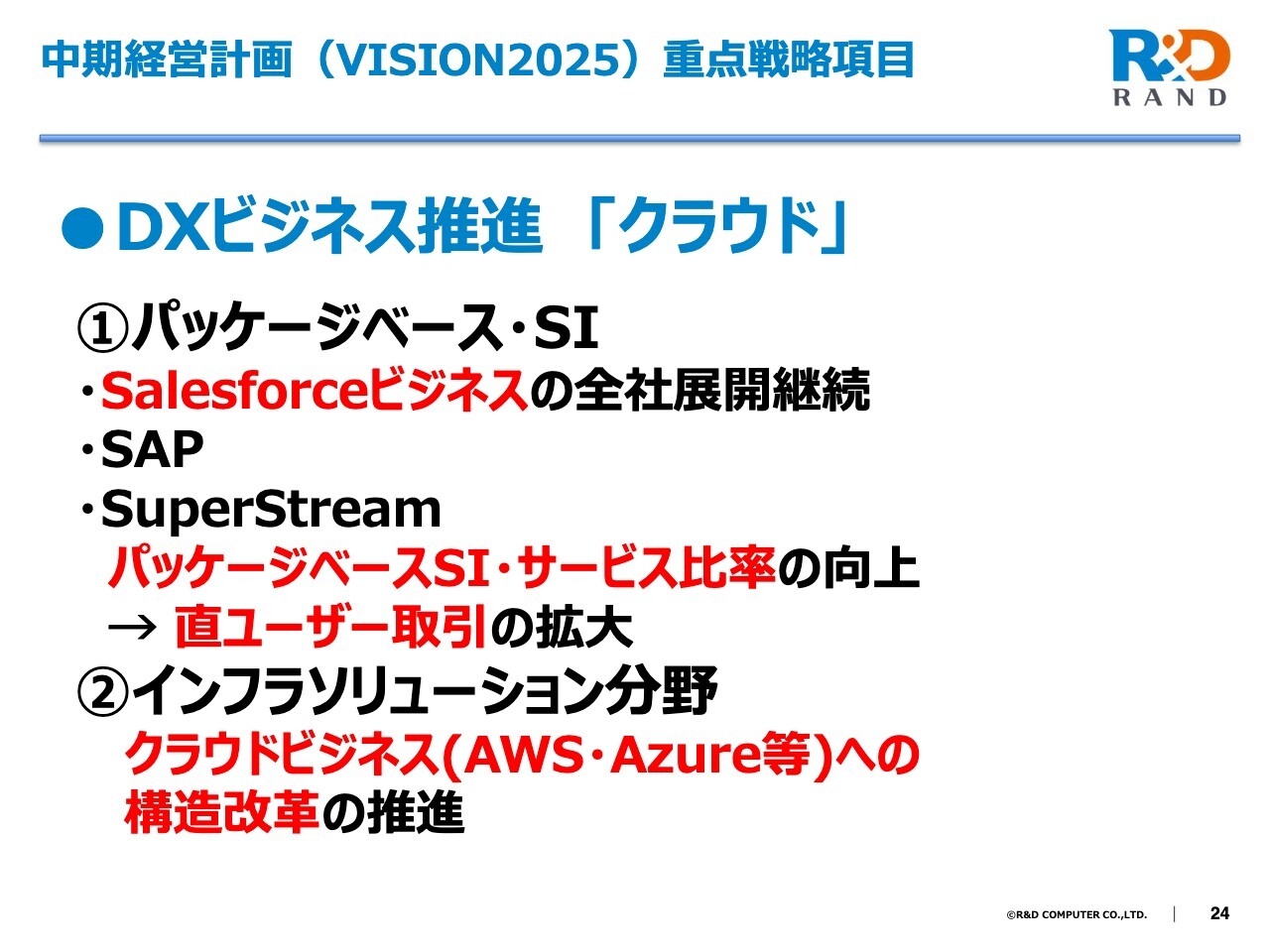

中期経営計画(VISION2025)重点戦略項目

DXビジネス推進「クラウド」については、「Salesforce」を含むデファクトの強い商品群をさらに強化しているところです。インフラソリューション分野のクラウドビジネスも、当然ながらしっかり注力しています。

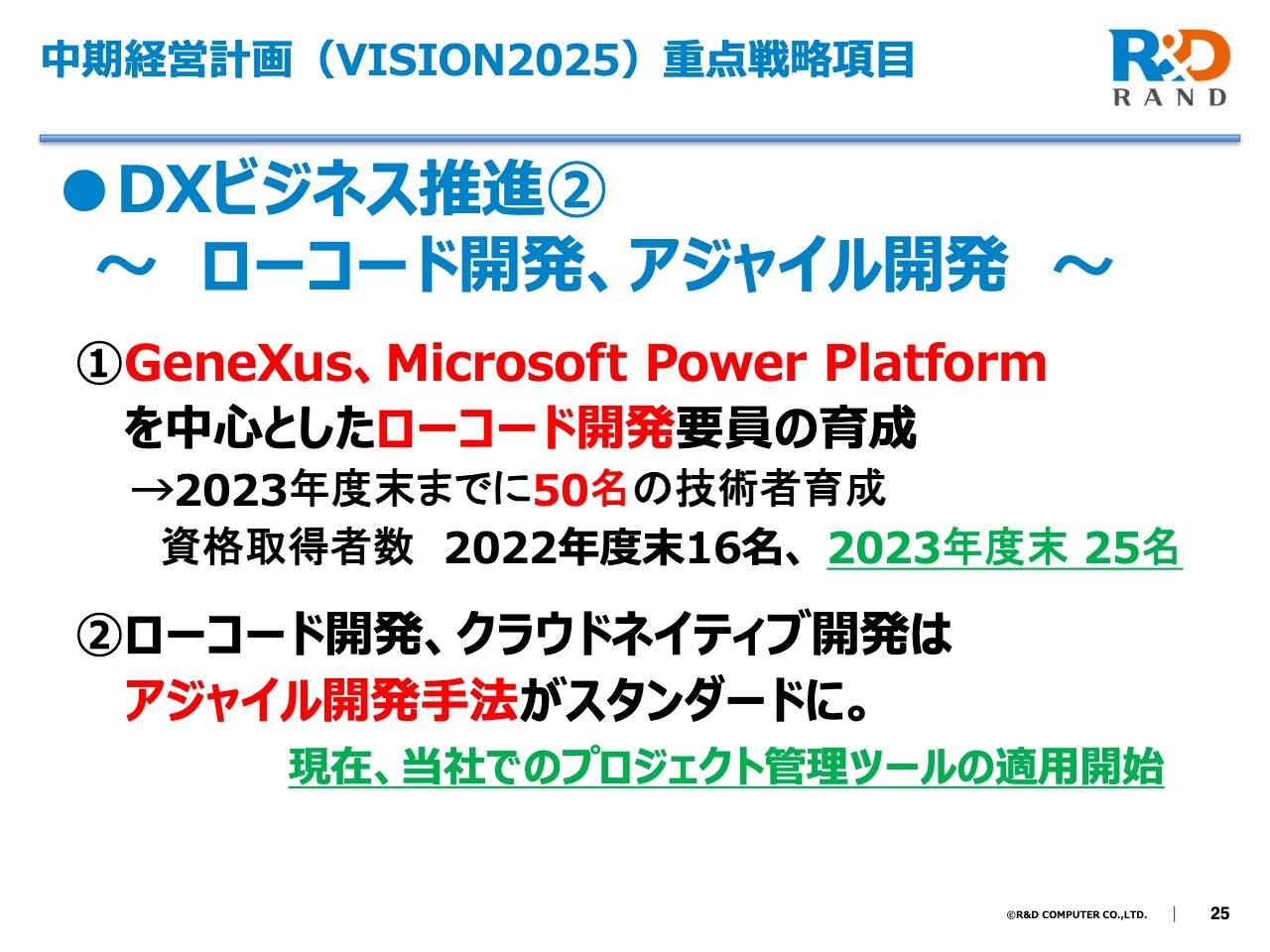

中期経営計画(VISION2025)重点戦略項目

ローコード開発、アジャイル開発についてです。高速開発ツールの「GeneXus」はウルグアイのパッケージで、専門分野の要員育成を掲げて教育しています。このようなものを取り入れて、ローコード開発を進めています。

アジャイル開発についても、クラウドネイティブ開発のできるメンバーをどんどん育成していきます。弊社でのプロジェクト管理ツールの適用を開始しており、しっかり進めていきたいと考えています。

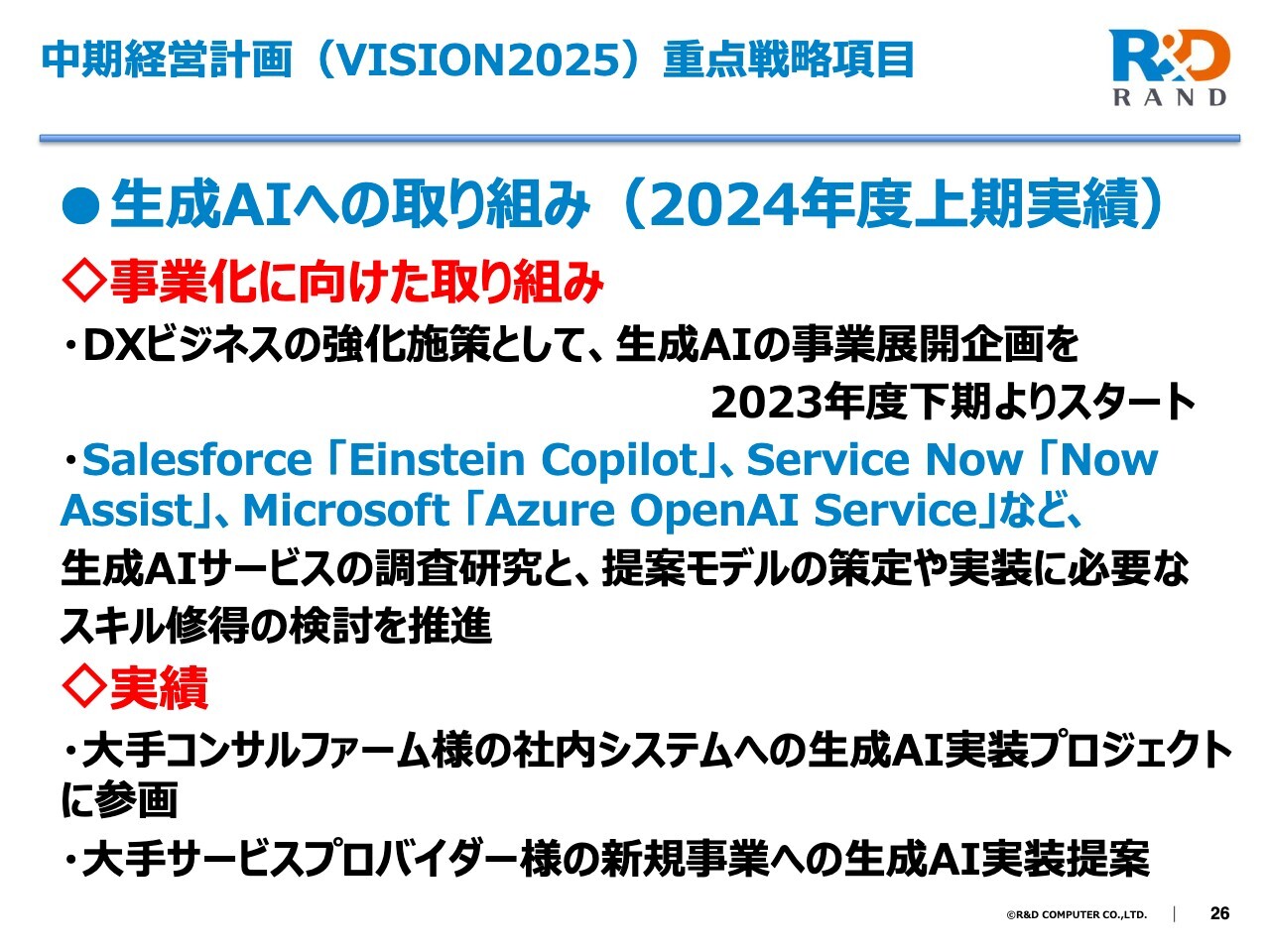

中期経営計画(VISION2025)重点戦略項目

生成AIへの取り組みについてです。スライドは上期の実績になりますが、弊社でもしっかり強化していく方針で、昨年度の下期からスタートしています。

青字で記載した大手の生成AIサービスに関して、スキル修得を含めて検討を推進してきました。実際に大手コンサルファームや大手自動車メーカーなどのサービスプロバイダーへの実装提案も行っており、大手と足並みをそろえて実績を積み上げてきているところです。

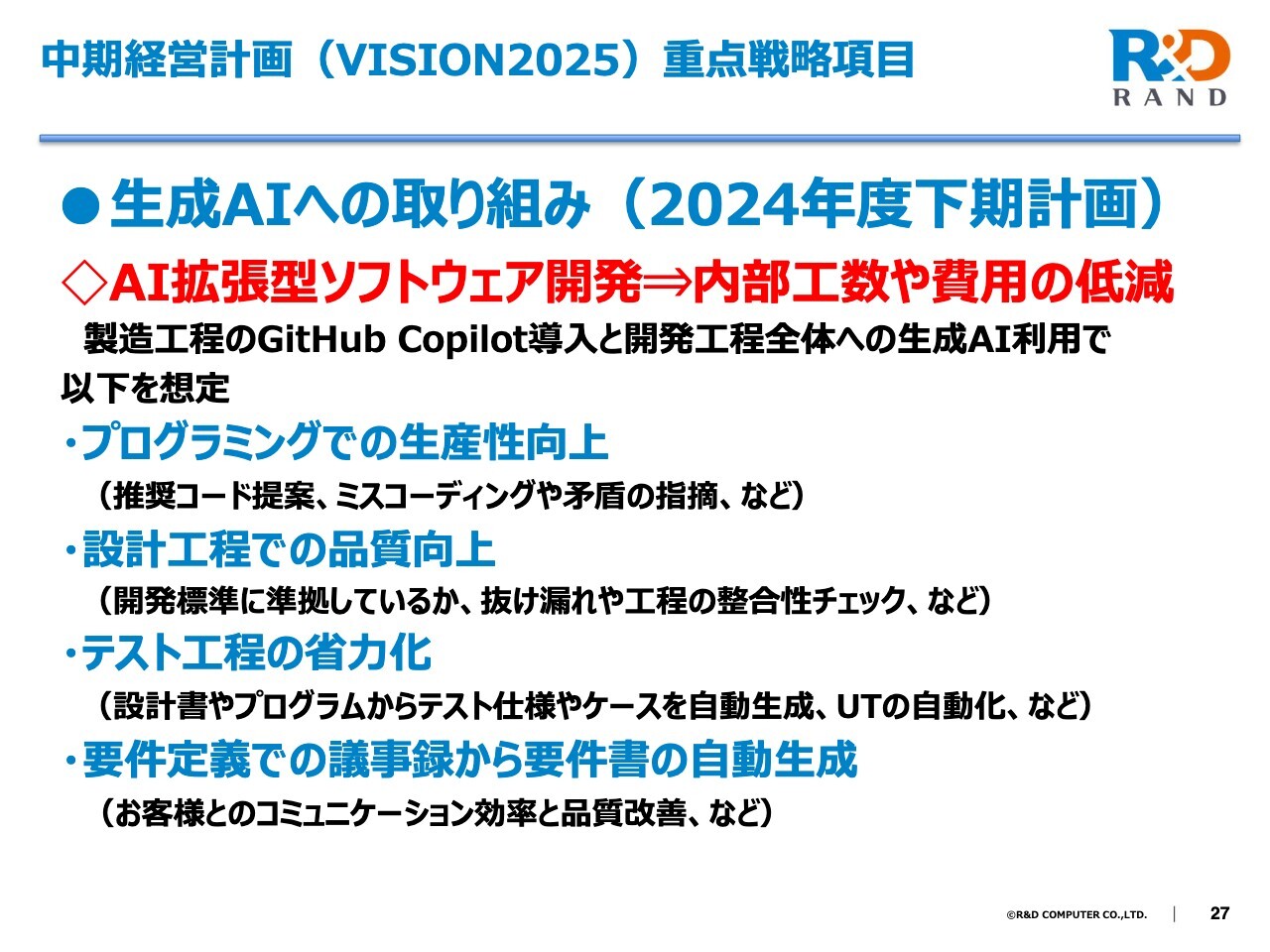

中期経営計画(VISION2025)重点戦略項目

生成AIについて、下期の取り組みをスライドに示しています。生成AIを使うことで、弊社の開発標準についても、青字の箇条書きで記載したような生産性向上、品質向上に寄与できるということで、内部の取り組みとして検証し、進めているところです。

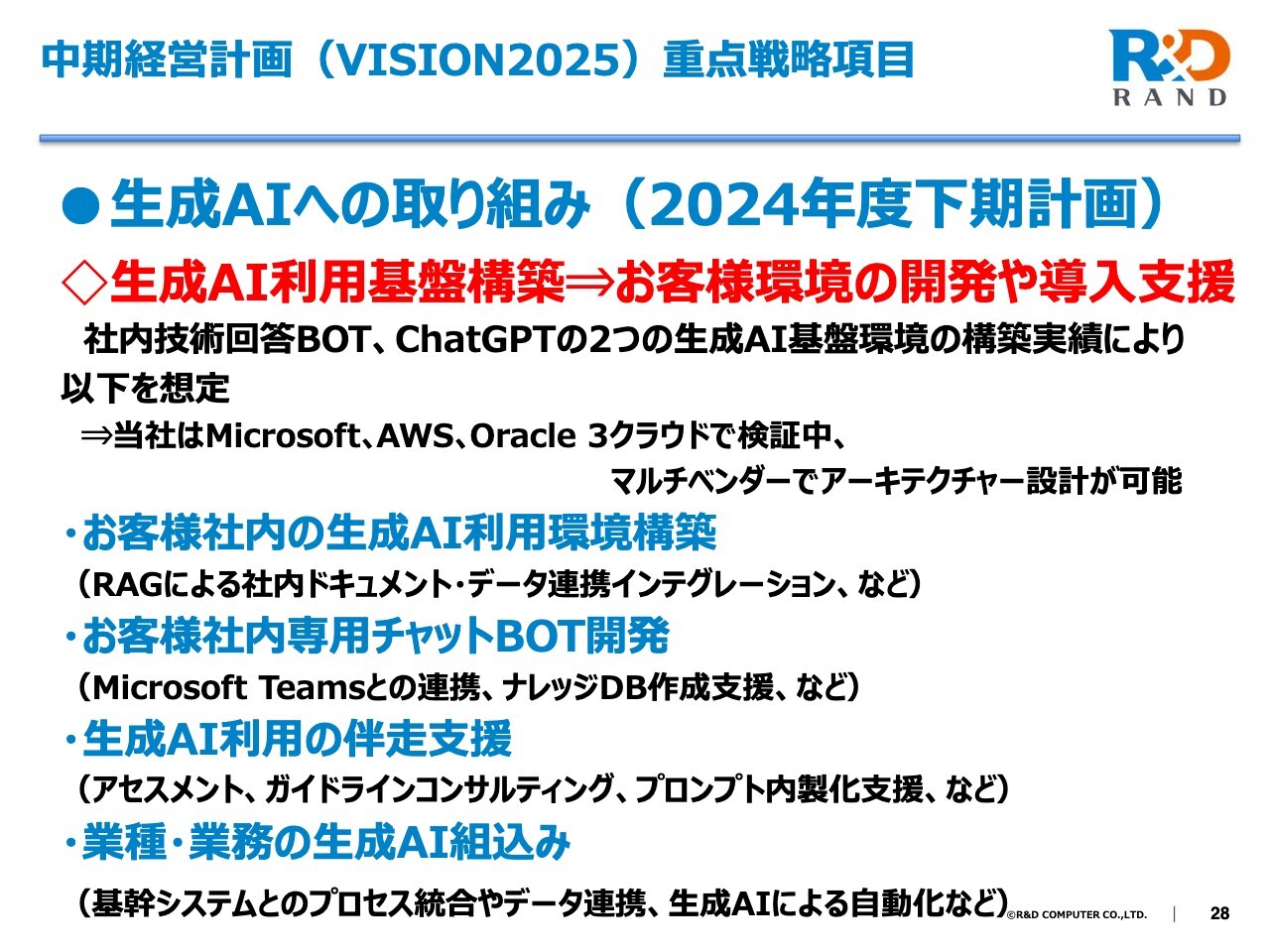

中期経営計画(VISION2025)重点戦略項目

新しい外向きの環境構築実績について、一例をスライドに示しています。11月にはセールスフォース・ジャパンとの共催で、クラウド上での生成AIを使った提案モデルの説明会を開くなど、お客さま接点を強化しながら環境構築やBOT開発の提案について伴走者としても取り組んでいるところです。

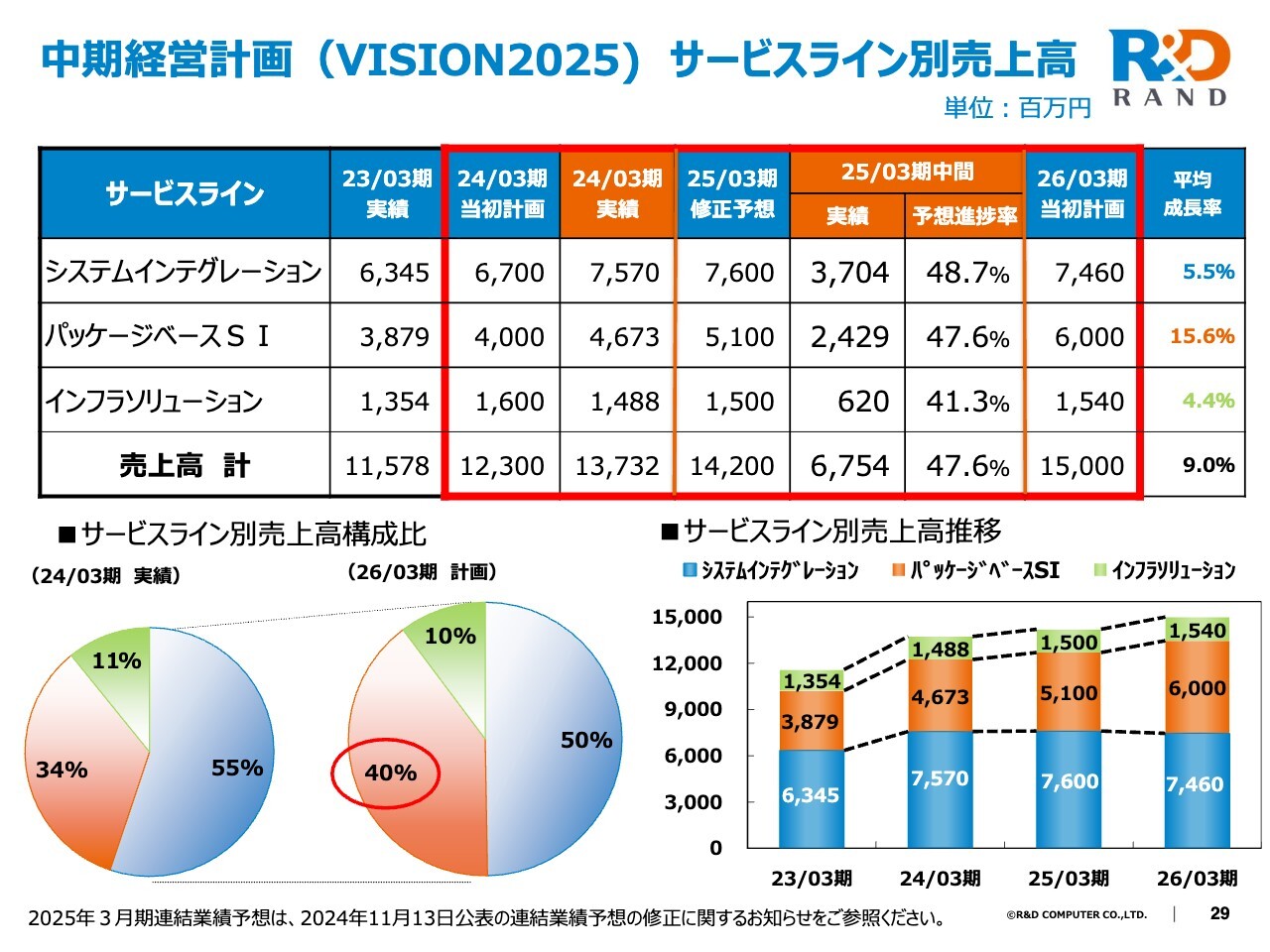

中期経営計画(VISION2025) サービスライン別売上高

3つのサービスライン別売上高についてご説明します。このスライドで最もお伝えしたいのは、売上高がどのように伸びてきたのかということです。

上段の表の一番右にある平均成長率をご覧ください。強いパッケージベースSIを軸にしながら、周辺開発も伸ばしてきました。この分野の需要は大変大きいです。

パッケージベースSIは平均成長率が15.6パーセントと着実に伸びてきており、ここは継続して注力し、膨らませていきたいと思っています。売上高構成比も2026年3月期には40パーセントまで増えてくるかたちになりそうです。

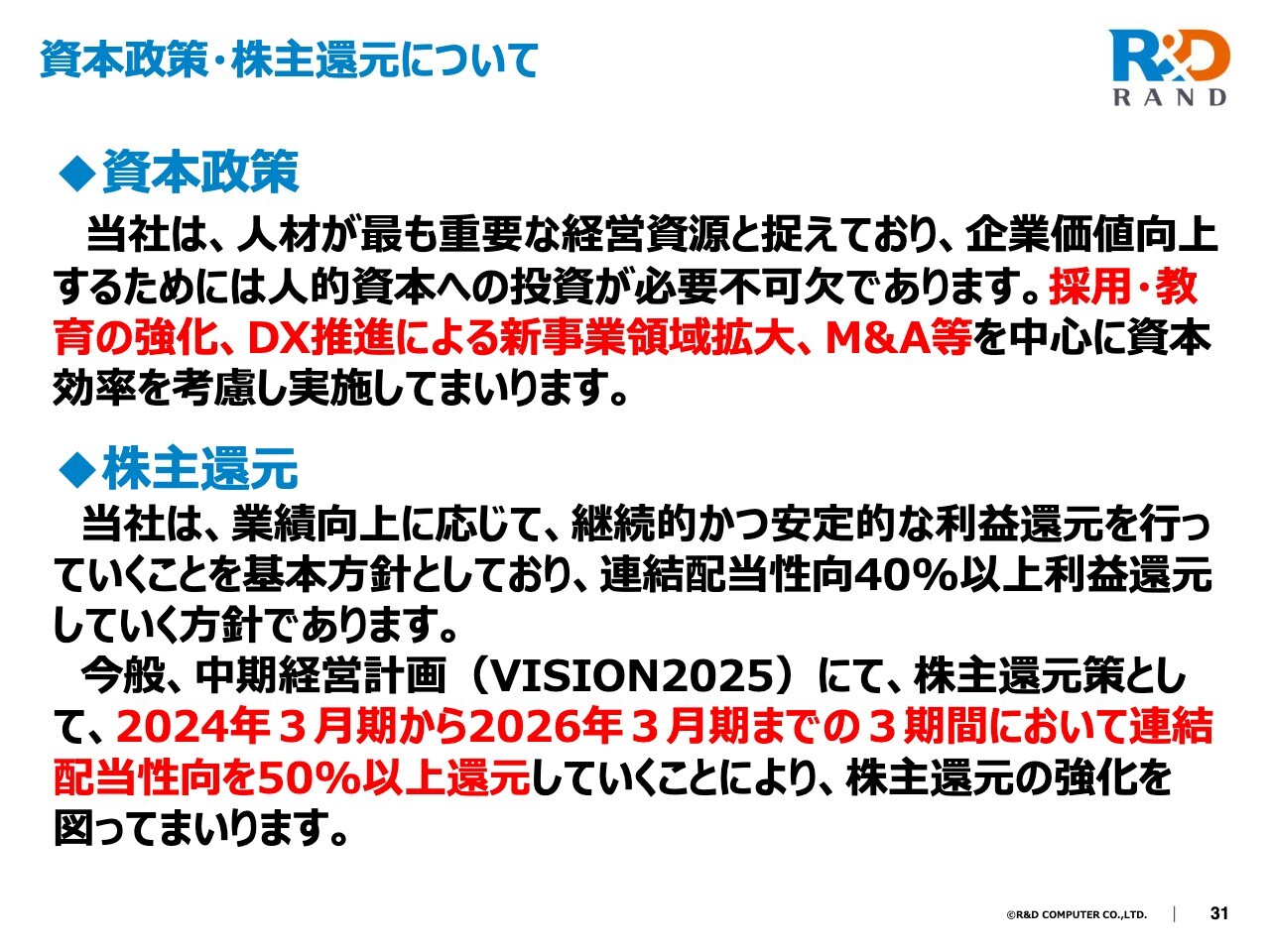

資本政策・株主還元について

資本政策と株主還元についてご説明します。採用・教育の強化、DX推進といった資本政策は変わらず実施していきたいと考えています。

株主還元では、当初は連結配当性向40パーセント以上を方針としていましたが、50パーセント以上に引き上げていくことをみなさまにお伝えします。

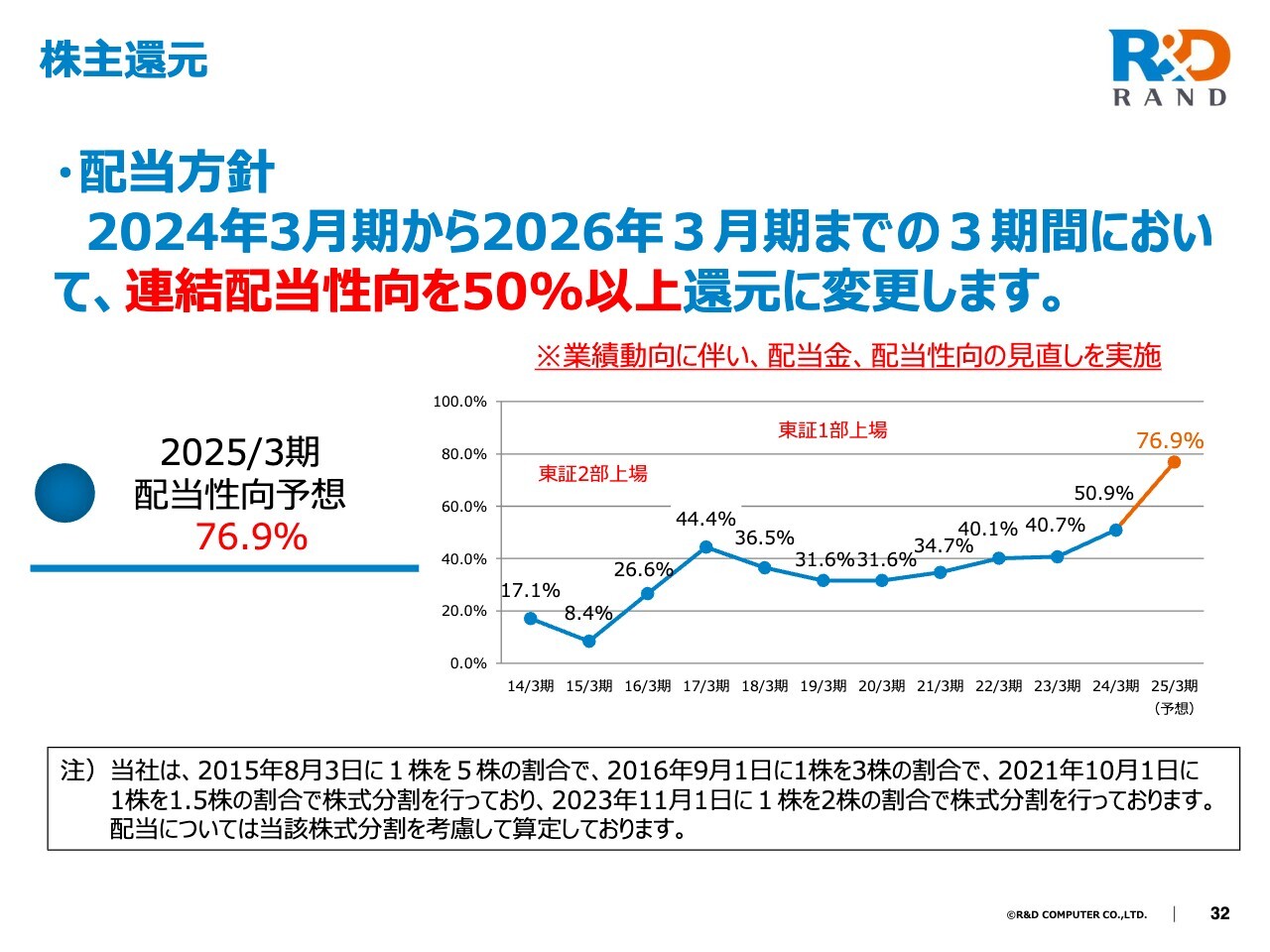

株主還元

そのような中で、今回はどのような配当性向を目指すべきか考えました。弊社はこれまで1度も減配していませんので、当然ながら減配はせず、株主に対してどのような施策が必要かということも含めて、よく議論しました。

その結果、減額は行わない方針とし、配当性向76.9パーセントを予想しています。利益が落ちたこともあって、このようなかたちになりましたが、株主重視の姿勢は弊社の一番大事なところですので、よく頭に入れて今後も経営をしていきたいと考えています。

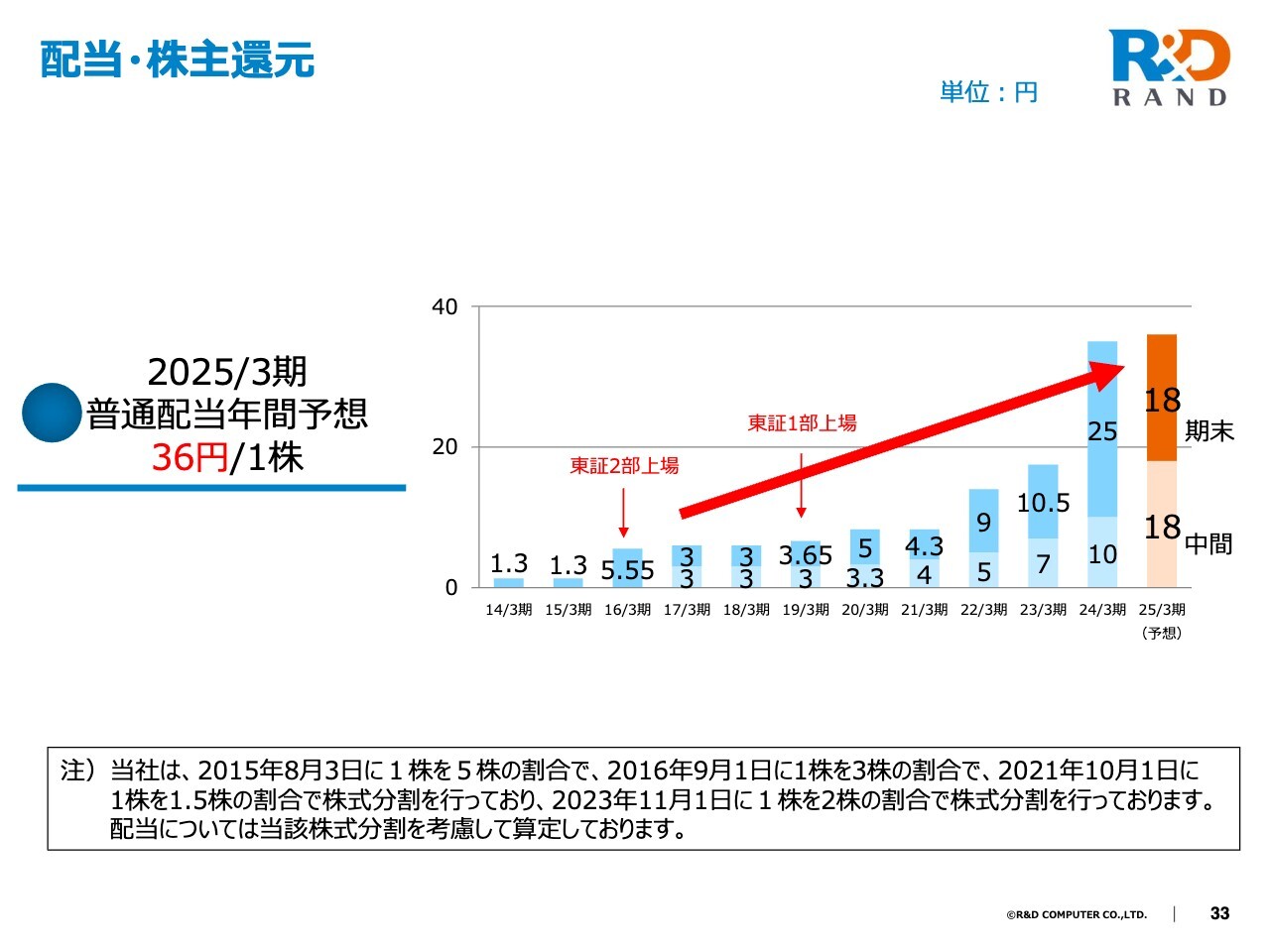

配当・株主還元

配当・株主還元の絶対額です。スライドに記載のとおり、今期は中間18円、期末18円で、普通年間配当は1株あたり36円を予想しており、このような配当予定で進めていきたいと考えています。

ランドコンピュータの目指すところ

サステナビリティについてです。当然のこととして、弊社では社員一人ひとりが健康で生き生きと働ける職場環境を、マザーシップとして常に提供し続けています。

これからの取り組み

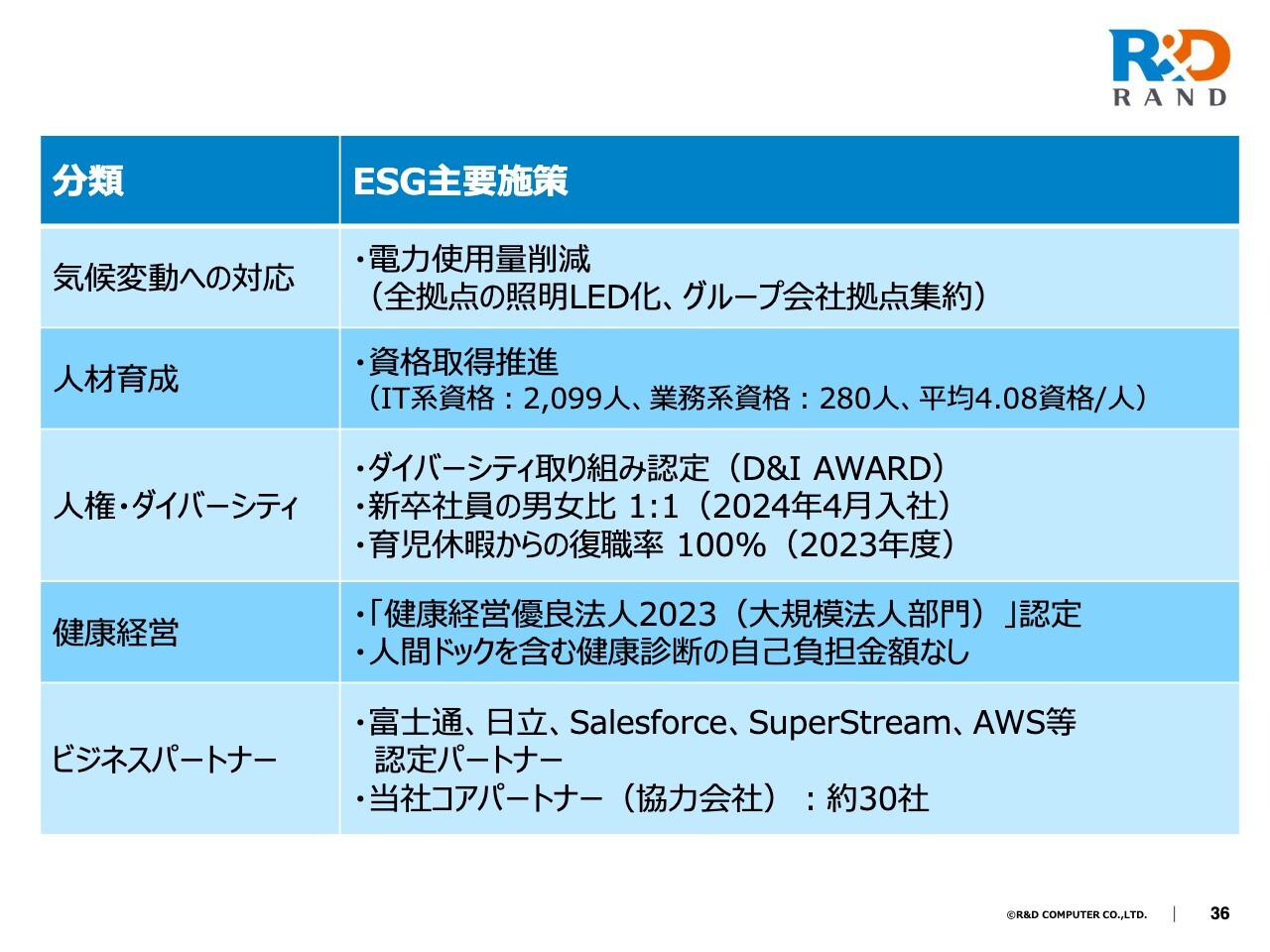

こちらのスライドにはESG主要施策を記載しています。全拠点のLED化を進めたり、紙を使わないようにしたりと、このようなことにしっかり取り組んでいます。

特に、人材育成においては資格取得を推進しており、現在は1人あたり平均4.08の資格を保有しています。これは1つの指標ですが、資格のみならず、レイヤーごとに、あるいはポジションごとにさまざまな教育を行っています。

私どもはもともと学校法人からスタートしました。そのため、教育に関しては大変こだわりを持っています。筋肉質でコミュニケーション能力や提案力のある人材育成を、資格取得も含めて継続して進めていく考えです。

また、人権・ダイバーシティの取り組みも進めていきます。健康経営についても、社員全員に人間ドックの受診を促しており、直近では希望者全員にインフルエンザの予防接種を実施しました。そのような取り組みを通じて、健康を維持した上で、安心して仕事に臨める環境を作っています。

加えて、ビジネスパートナーとしては、富士通、日立製作所などの会社と、創業以来の長いお付き合いとパートナー認定をいただいています。以上のような施策を軸として、確実に拡大を進めていきたいと考えています。

重点目標

SDGsに関する私たちの7つの重点目標です。先ほどご説明した内容も含めて、1つ目の人材育成から、7つ目のコーポレート・ガバナンスまで、これらをしっかりと意識しながら、世の中に貢献していこうと考えています。

本日は長い時間ご視聴いただき、ありがとうございました。これからもどうぞご愛顧いただけますよう、よろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3924

|

973.0

(01/30)

|

+3.0

(+0.30%)

|

関連銘柄の最新ニュース

-

01/16 15:30

-

2025/12/26

-

2025/12/25

-

2025/12/25

-

2025/12/02

新着ニュース

新着ニュース一覧-

01/31 20:30

-

01/31 19:30

-

-

01/31 17:10