【QAあり】ビジネスエンジニアリング、24年度1Q売上高、各利益ともに過去最高を更新 ライセンス販売の伸長が大きく寄与

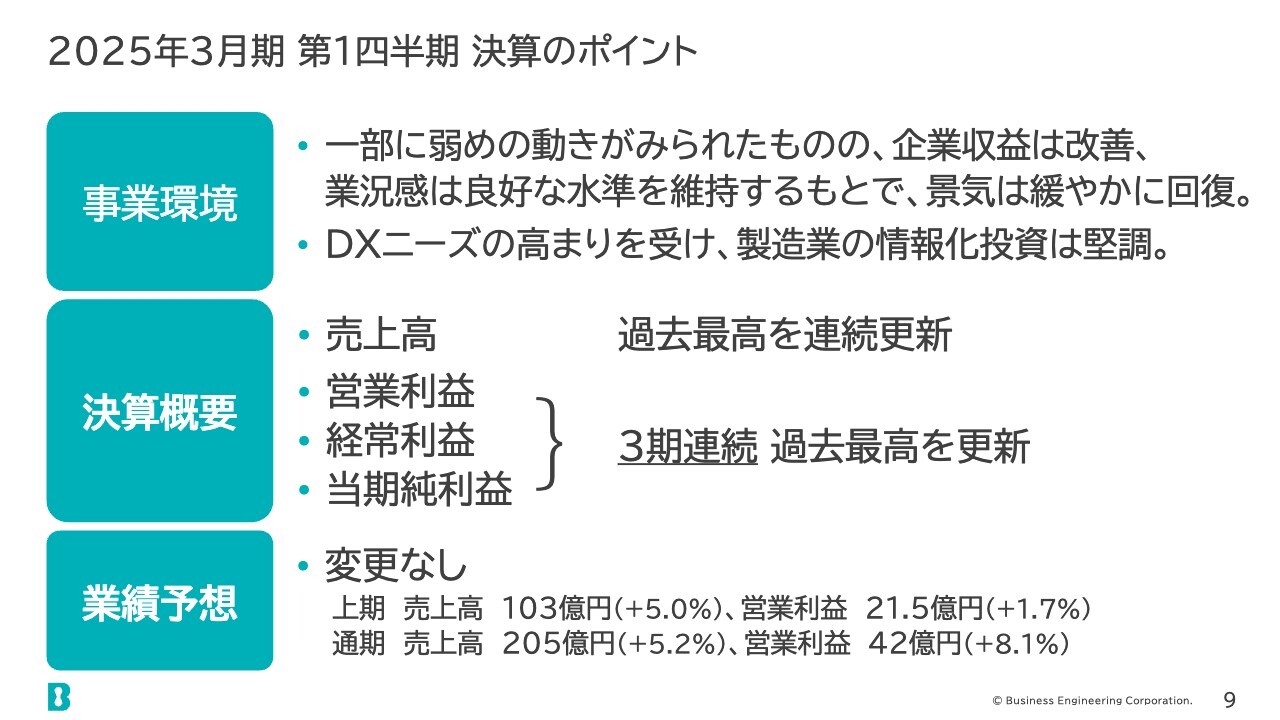

2025年3月期 第1四半期 決算のポイント

別納成明氏(以下、別納):ビジネスエンジニアリング、代表取締役専務取締役CFOの別納です。2025年3月期第1四半期決算の内容についてご説明します。まずは概要からお話しします。

今回の決算のポイントです。事業環境として、日本経済の状況は企業収益が改善し、業況感は良好な水準を維持しており、景気は緩やかに回復しています。その中で、製造業の情報化投資は変わらず堅調と考えています。

それを踏まえて、決算概要についてです。売上高は過去最高を連続更新し、利益の項目はいずれも3期連続で過去最高を更新しました。昨年度の決算を発表した5月10日に業績予想を公表しましたが、その内容に変更はありません。

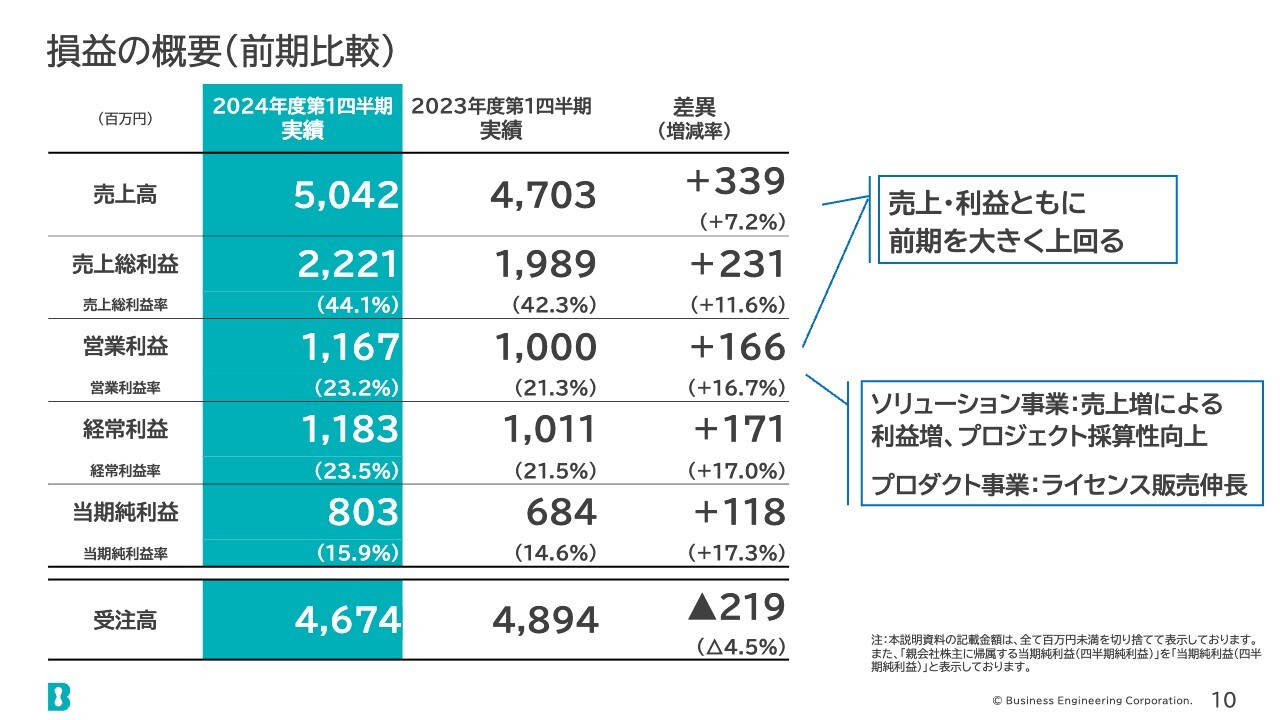

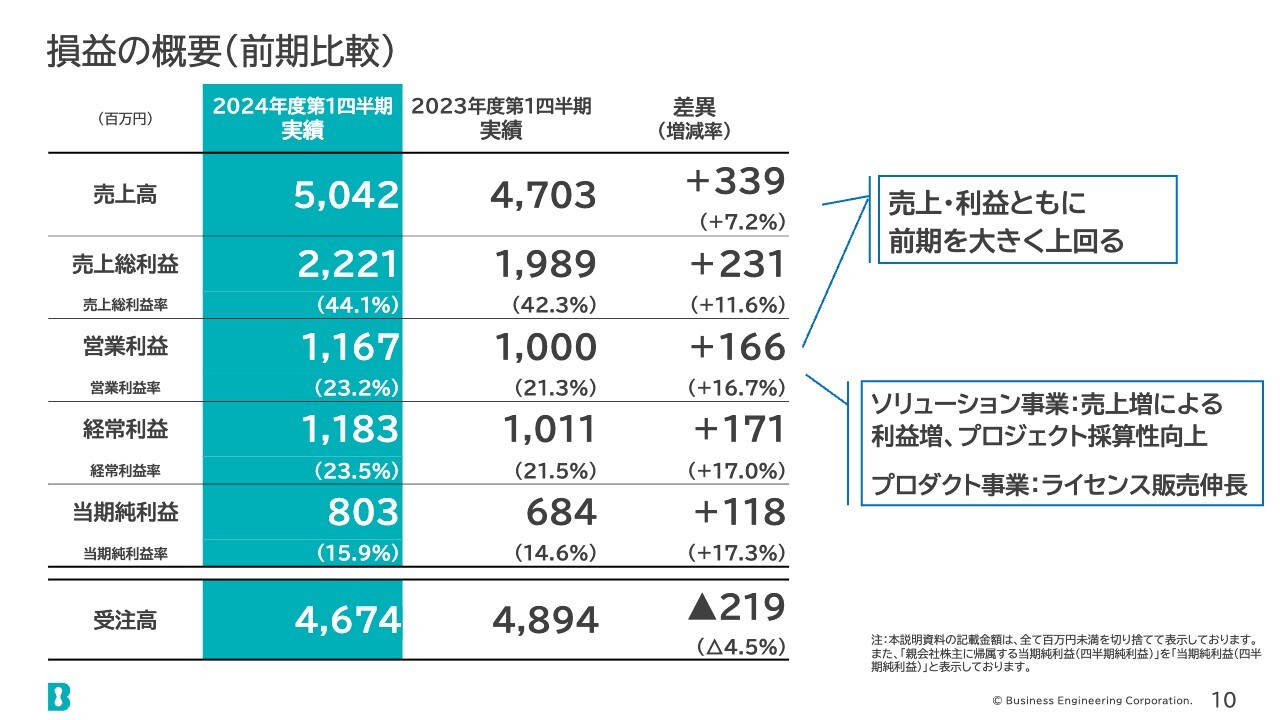

損益の概要(前期比較)

損益の概要です。売上高は50億4,200万円となりました。売上総利益は22億2,100万円で、売上総利益率は44.1パーセントです。営業利益は11億6,700万円で、営業利益率は23.2パーセントです。当期純利益は8億300万円、受注高は46億7,400万円となっています。

売上高は前期比プラス3億3,900万円で7.2パーセント増です。また、営業利益はプラス1億6,600万円で16.7パーセント増となり、売上・利益ともに前期を大きく上回っています。今期通期の増収見通しは前期比5.2パーセント増、また営業利益については8.1パーセント増のため、それに比べると上回っているかたちです。

営業利益増加の要因としては、ソリューション事業の売上増による利益増とプロジェクト採算性向上がありました。また、プロダクト事業についてはライセンス販売が伸長しました。

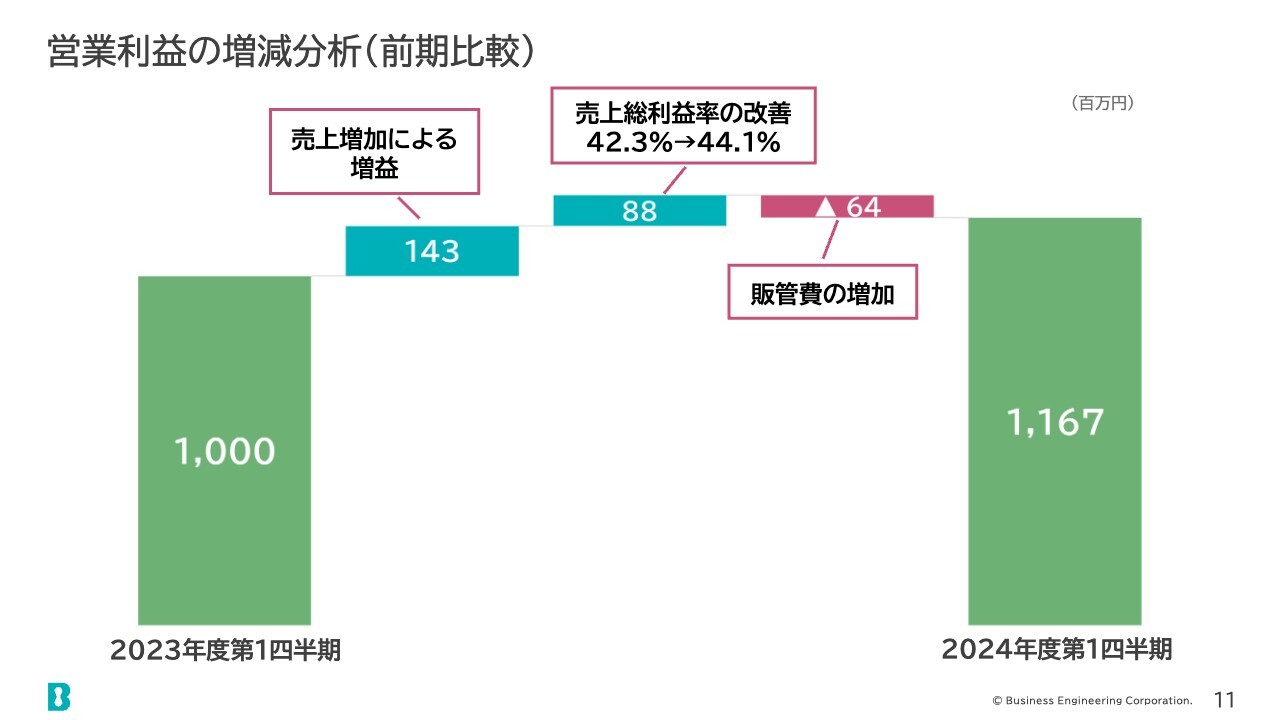

営業利益の増減分析(前期比較)

増減分析についてです。売上増加による増益が1億4,300万円でした。売上総利益率の改善としては、42.3パーセントから44.1パーセントに上がっており、この効果が8,800万円となっています。また、販管費の増加が6,400万円マイナスサイドにあり、今期の営業利益となります。

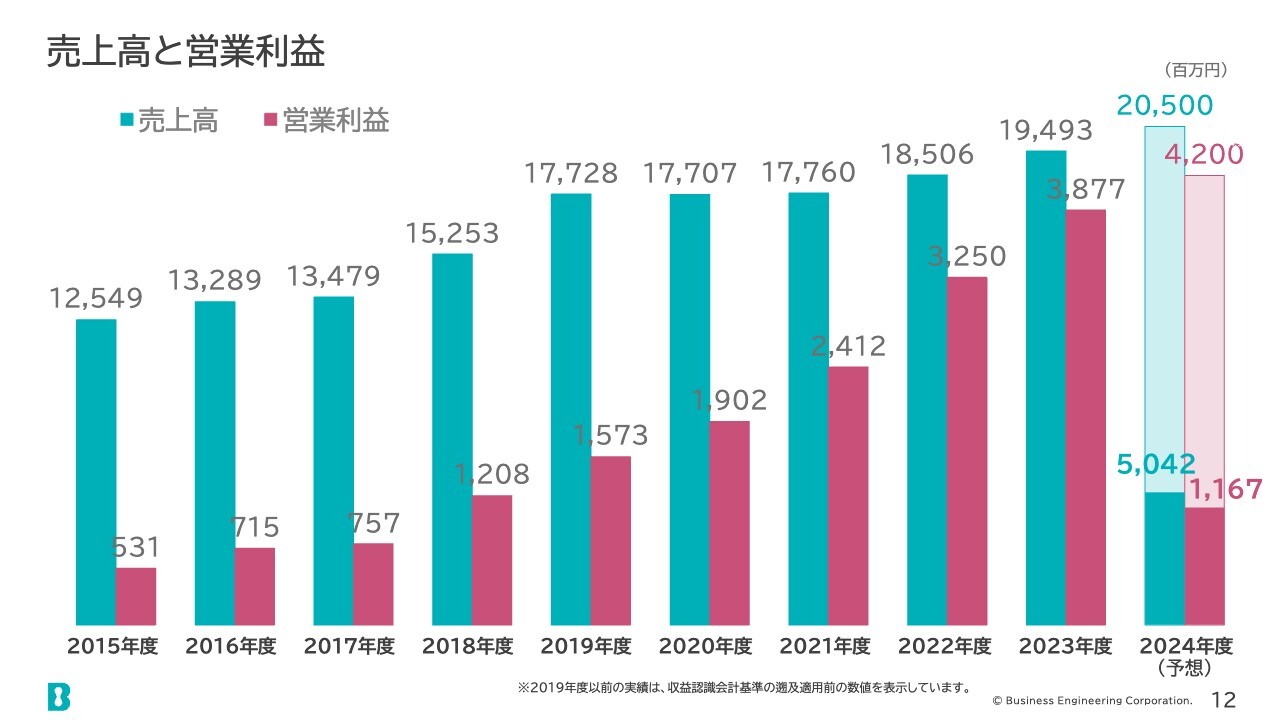

売上高と営業利益

過去からの推移です。今年度は通期で売上高は205億円、営業利益は42億円という予想を立てています。それに対して第1四半期で売上高は50億4,200万円、営業利益は11億6,700万円まで進捗しています。

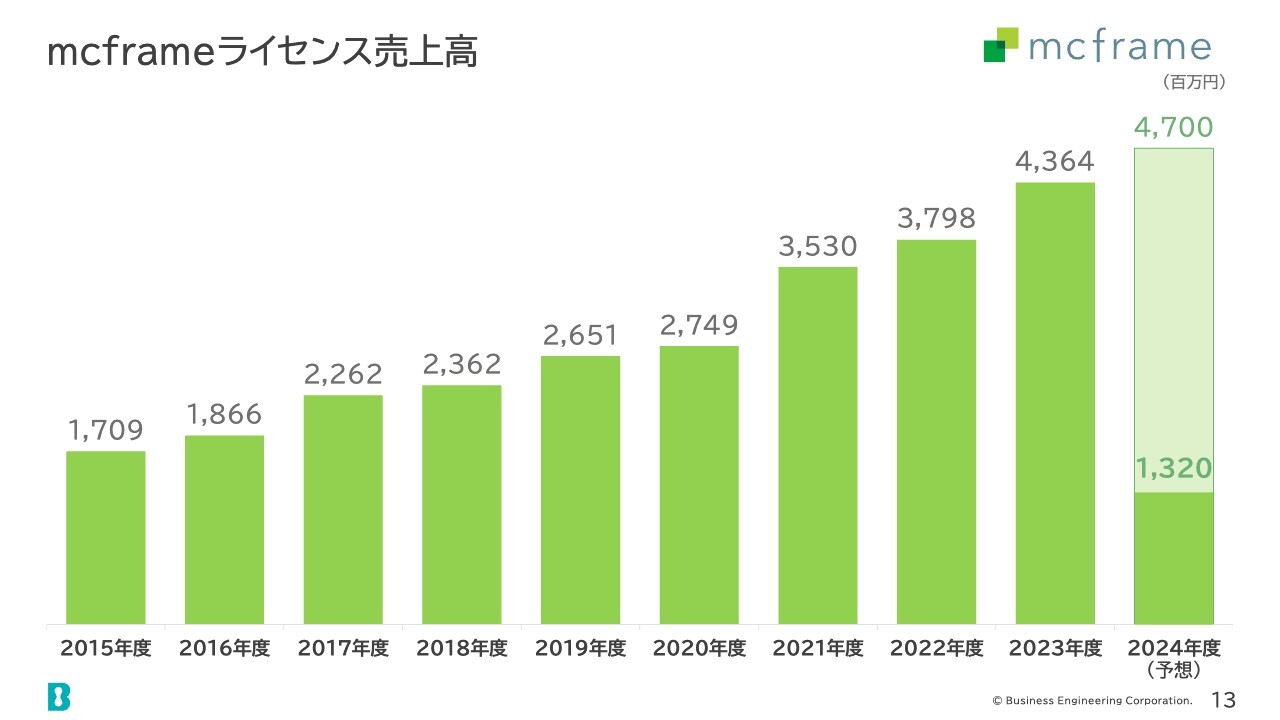

mcframeライセンス売上高

「mcframe」(エムシーフレーム)のライセンス売上高です。今期は通期で47億円の売上高を予想しており、第1四半期で13億2,000万円まで進捗したかたちです。

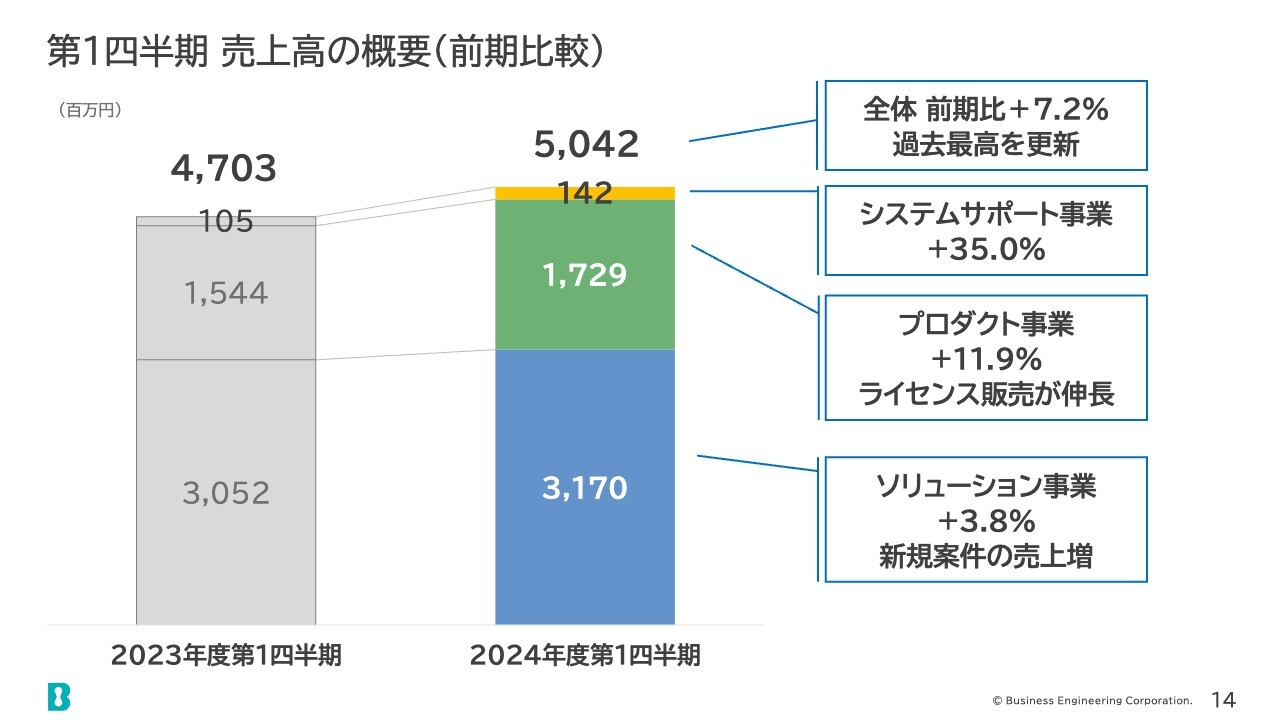

第1四半期 売上高の概要(前期比較)

売上高のセグメント別の状況です。全体では前期比7.2パーセント増となりました。プロダクト事業は17億2,900万円、前期比11.9パーセント増で、主な要因はライセンス販売の伸長です。

また、ソリューション事業は31億7,000万円で、前期比3.8パーセント増、新規案件の売上増が要因となっています。この新規案件は、前期の第1四半期と比べているため、前期の第2四半期以降に受注した案件の売上に対する貢献となっています。

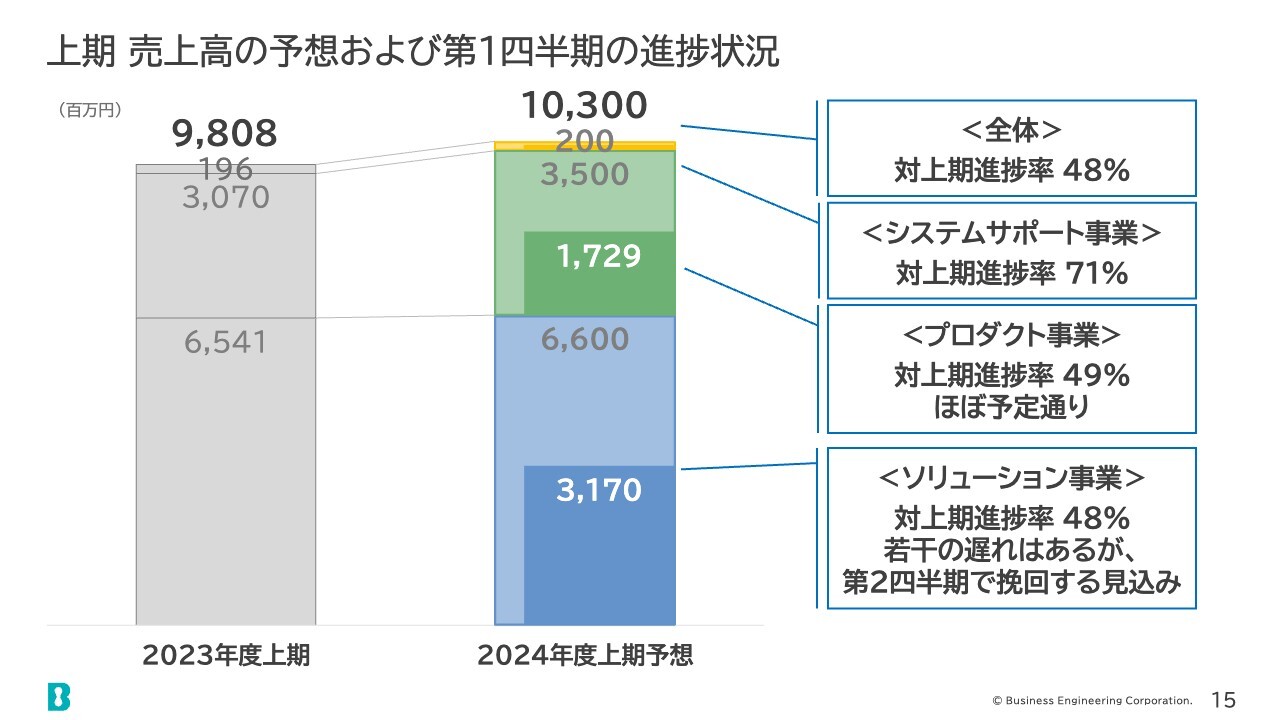

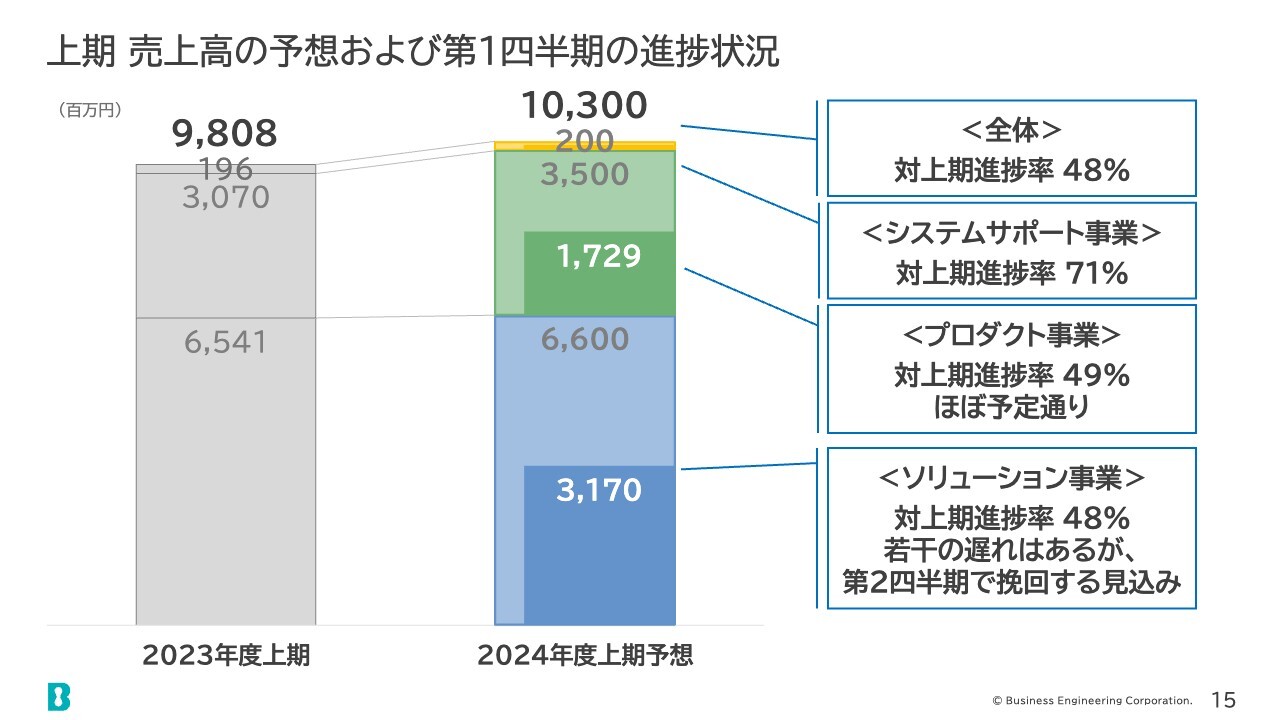

上期 売上高の予想および第1四半期の進捗状況

上期の売上高予想に対する進捗状況です。プロダクト事業は35億円の売上高予想を立てており、進捗率は49パーセントでほぼ予定どおりです。

ソリューション事業は66億円の売上高予想を立てており、進捗率は48パーセントとそれほど悪くない数字ですが、若干進捗が遅れているため、第2四半期で挽回する見込みです。

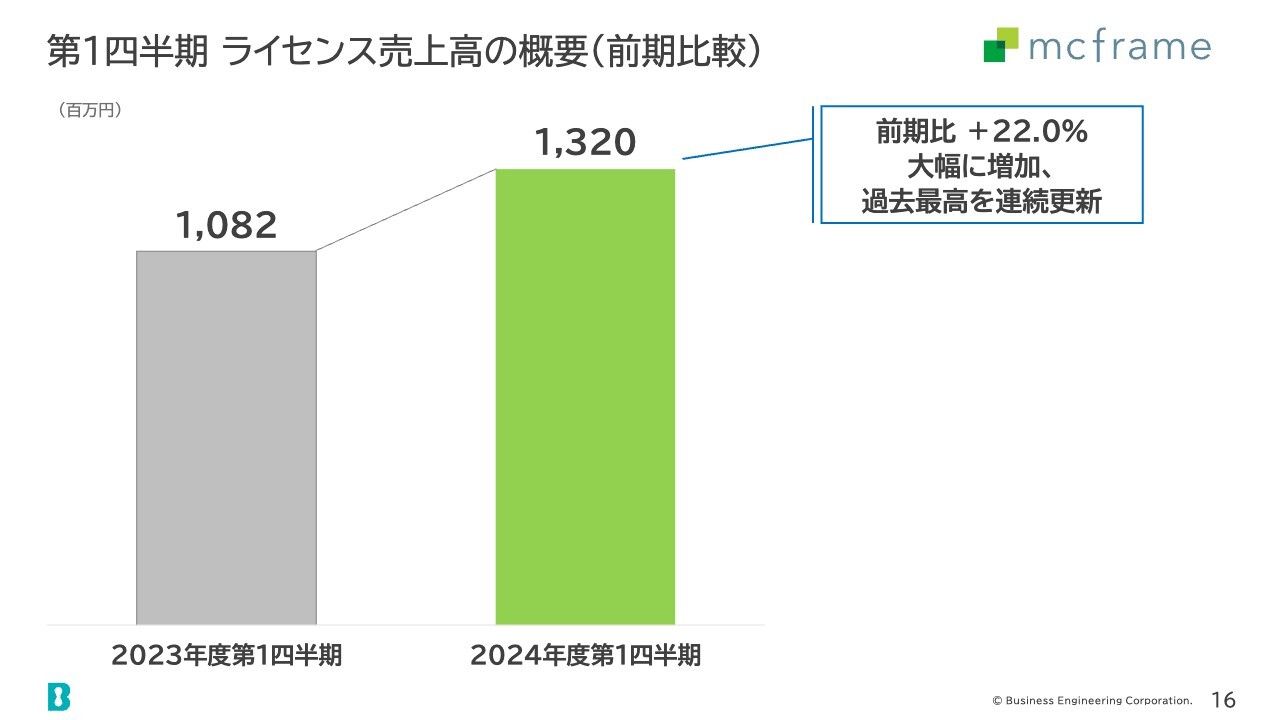

第1四半期 ライセンス売上高の概要(前期比較)

ライセンス売上高は前期比22パーセント増であり、これはかなり大幅な増加だと思っています。

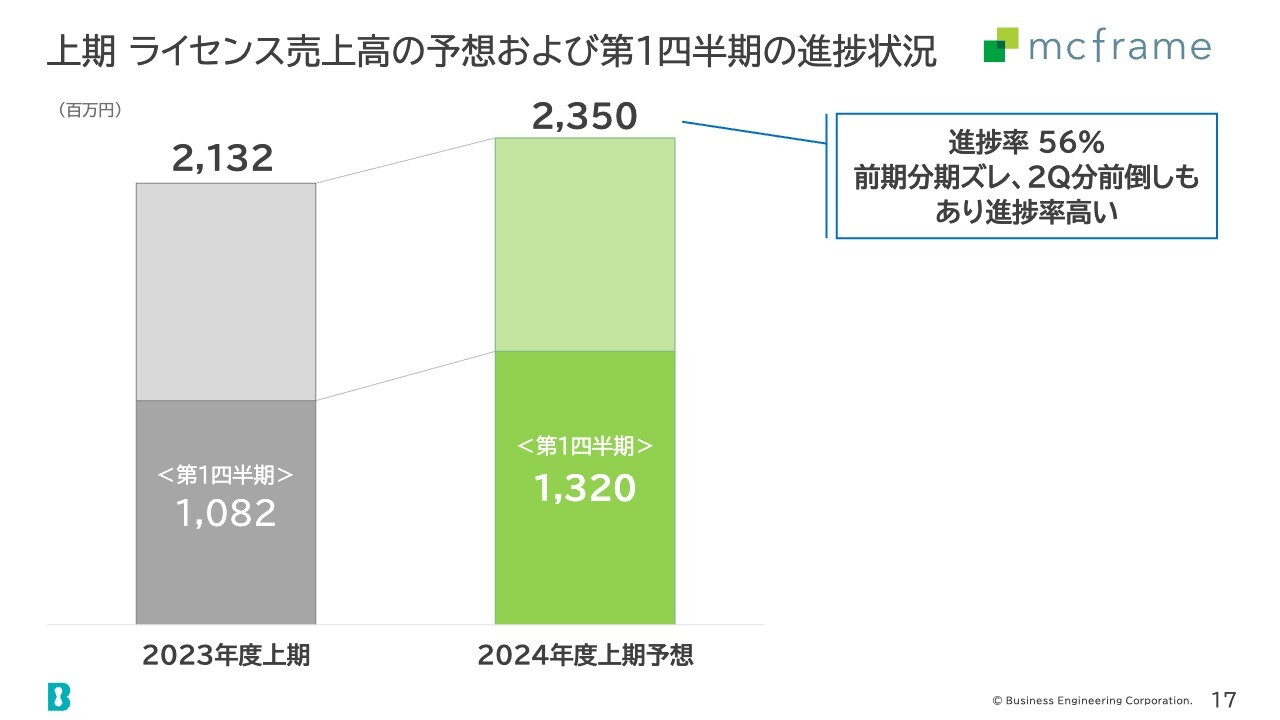

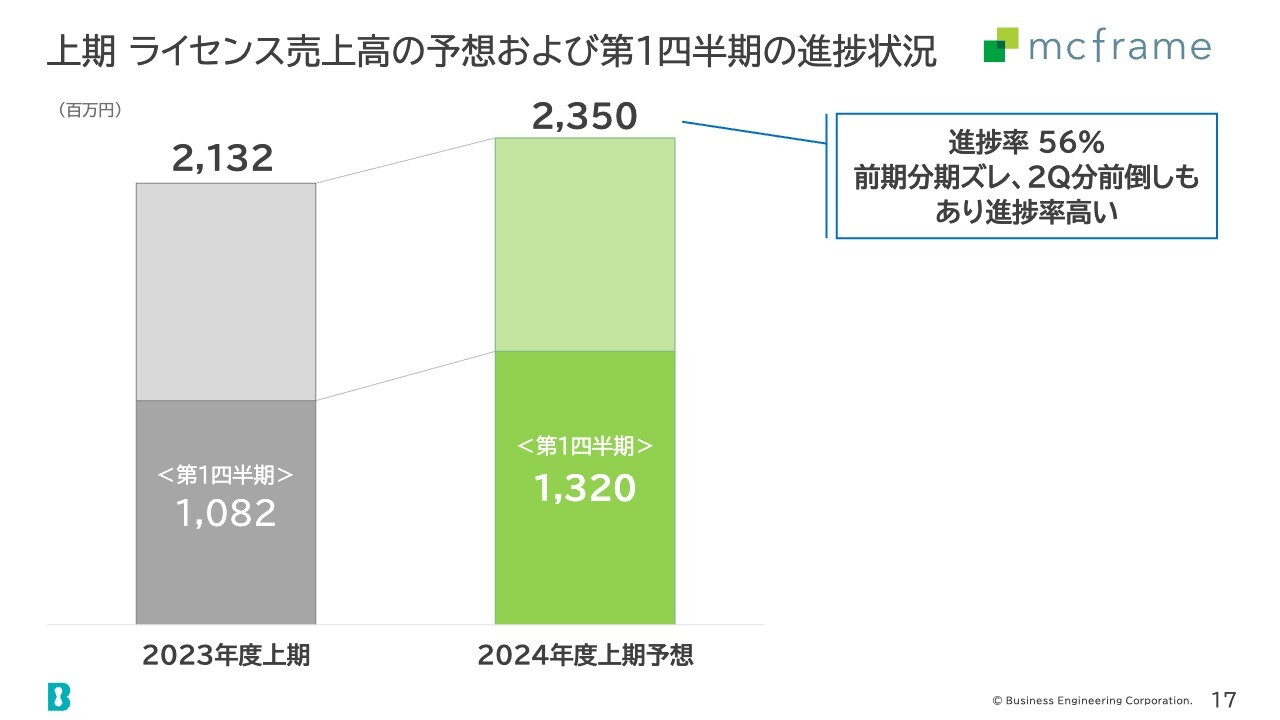

上期 ライセンス売上高の予想および第1四半期の進捗状況

ライセンス売上高の上期の進捗状況です。23億5,000万円の上期予想に対し、進捗率は56パーセントです。前期の第4四半期からの期ズレ分の売上と、第2四半期で予定していた売上の一部前倒しが要因で、第1四半期の進捗率が少し高くなっていると考えています。

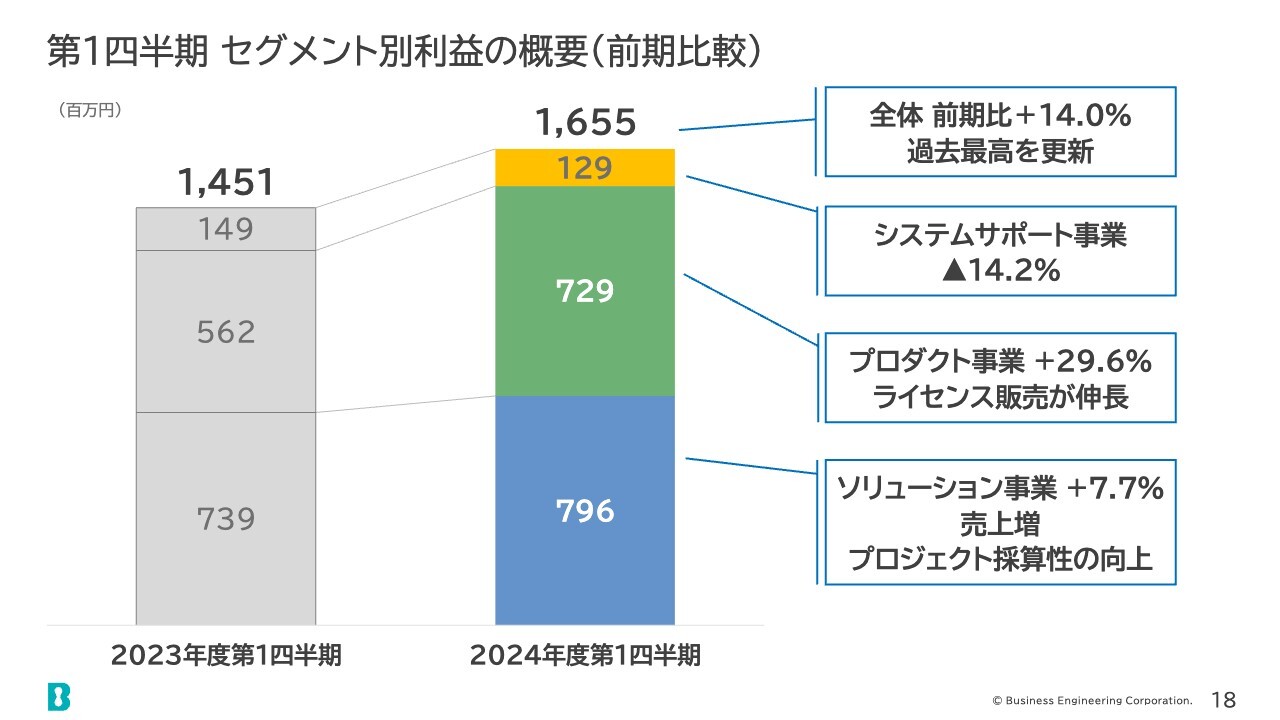

第1四半期 セグメント別利益の概要(前期比較)

セグメント別利益です。プロダクト事業は7億2,900万円で、前期比29.6パーセント増であり、これもライセンスの販売の伸長が寄与しています。ソリューション事業は7億9,600万円で、前期比7.7パーセント増です。これは売上増による利益増とプロジェクト採算性の向上によるものです。

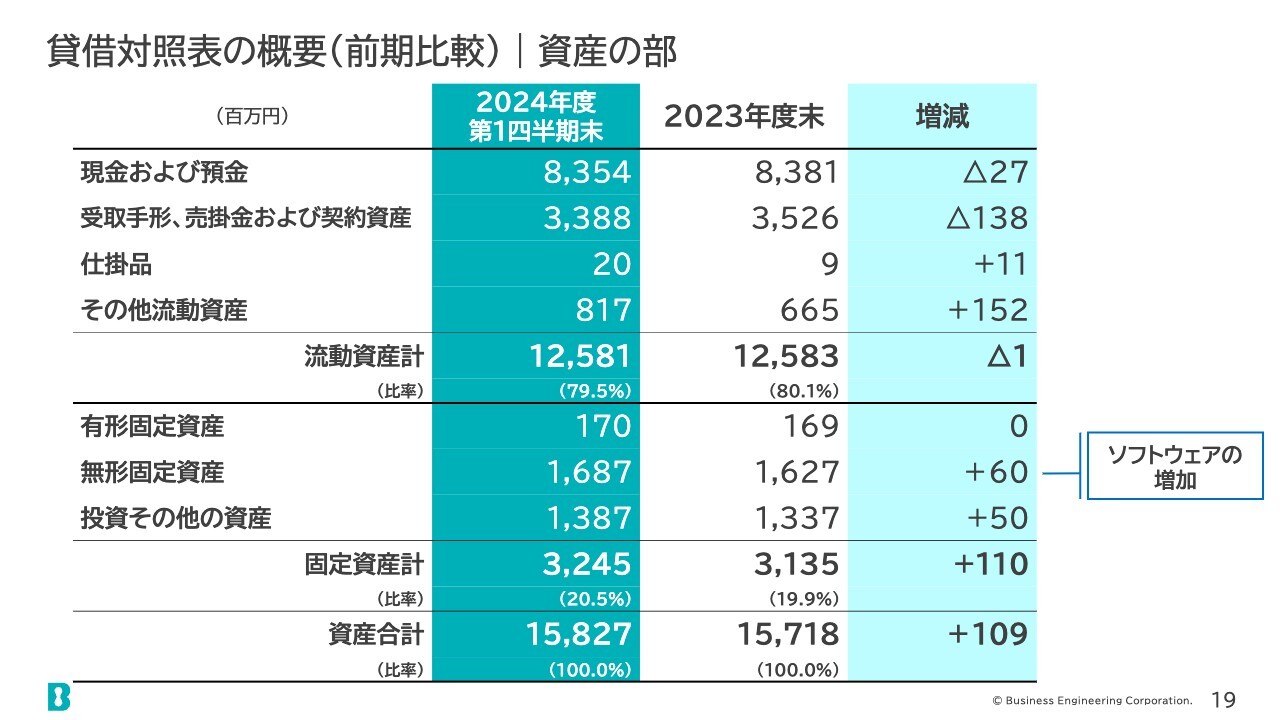

貸借対照表の概要(前期比較)|資産の部

貸借対照表です。特筆すべきところは1点だけで、無形固定資産が6,000万円増えています。こちらはソフトウェアの増加ということで、現在、研究開発や商品開発に関する投資を強めているため、それがここにも効いています。

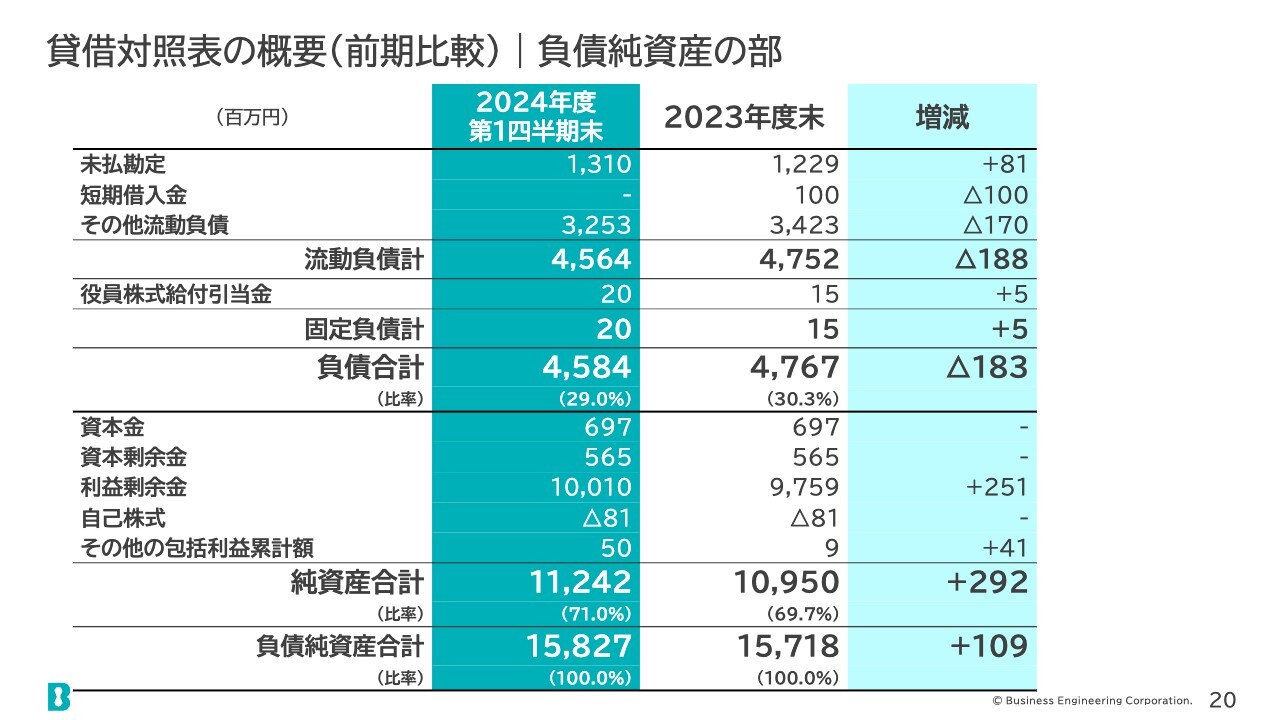

貸借対照表の概要(前期比較)|負債純資産の部

その他は、特筆すべきことはありません。

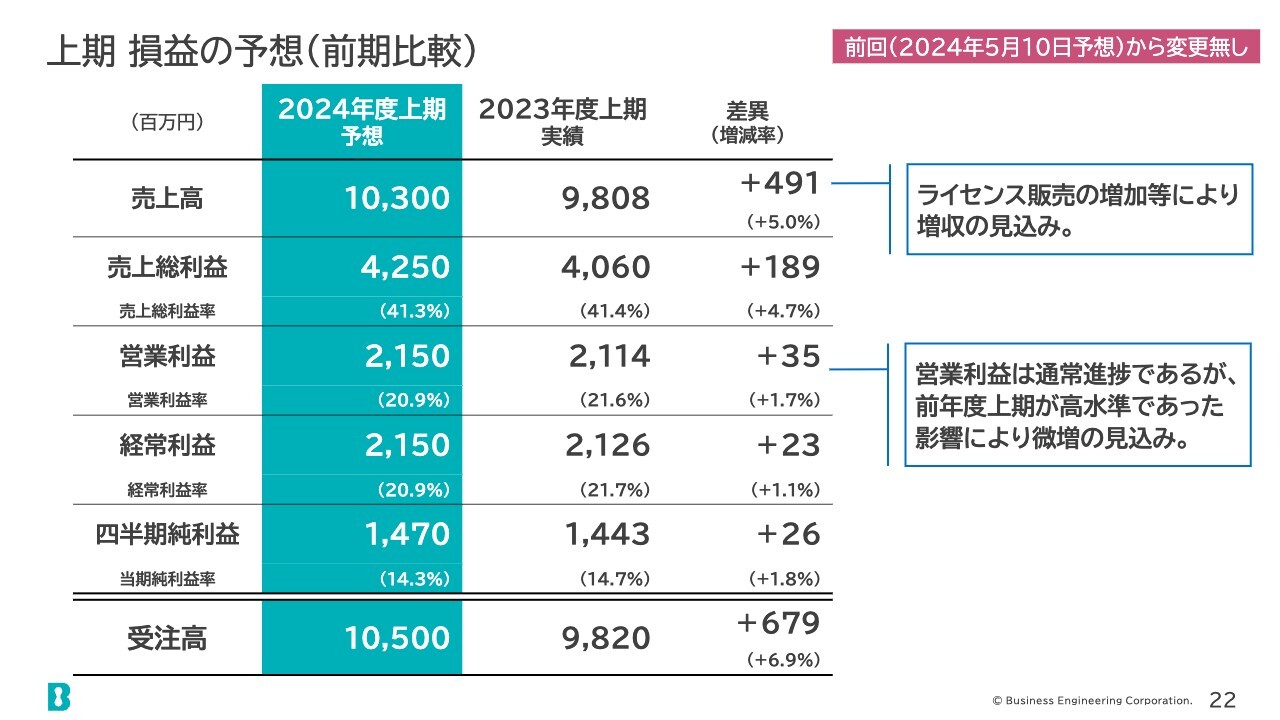

上期 損益の予想(前期比較)

上期業績予想については、先ほどお伝えしたように5月10日の予想値から変えていないため、その時の資料を再掲しています。

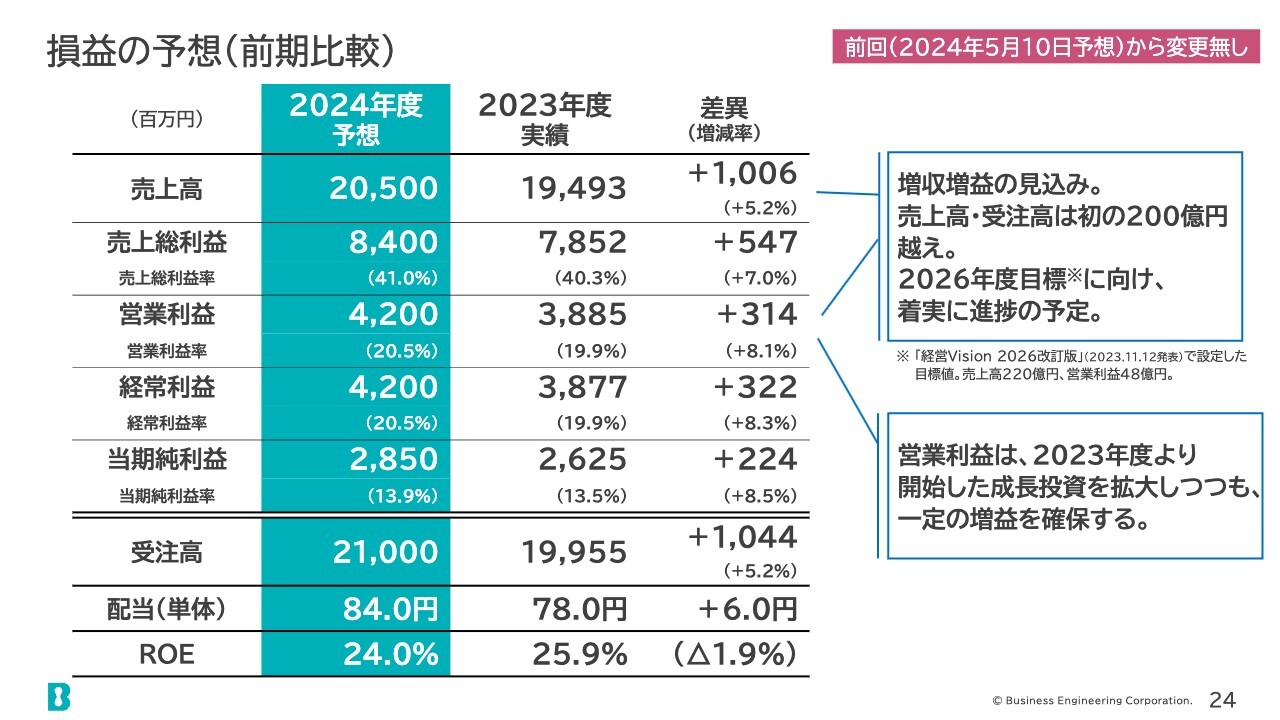

損益の予想(前期比較)

通期の業績予想についても、5月10日の予想値と変えていないため、その資料を再掲します。第1四半期決算のご説明は以上になります。

質疑応答:上期における売上総利益の変動理由について

質問者:第2四半期の見込みについて、上期の計画に変更なしということで単純に引き算すると、第1四半期の売上総利益率は約44パーセントでしたが、第2四半期はおそらく38パーセントや39パーセントなど、けっこう下がるようなかたちに見えてしまいます。

ライセンス販売の売上が前倒しで入ったことなど、いろいろとご説明がありましたが、売上総利益はそこまで悪くなるのでしょうか? 第1四半期と第2四半期で、売上総利益がこれだけ変わる理由をどのように見ておけばいいかというヒントをいただければと思います。

別納:おっしゃるとおり、第1四半期が44.1パーセントとかなり高い売上総利益率になっている要因は、ライセンス販売が伸びていることです。

ライセンス売上高の進捗率が高く、売上において占める割合が高かったため売上総利益が上がってます。第1四半期売上高の期ズレや、第2四半期売上高の前倒しなど特殊要因で上がっている部分があるので、第2四半期における売上高が、単純に第1四半期の2倍になるというわけにはいかないとは思っています。

ただし、売上高がどこまで積み上がるかについてまだ確証が持てないため、ひとまずこのままにしている状況です。引き算をすると売上総利益率は変な数字になりますが、そこまで落ちるわけではないと考えています。

質問者:そうすると影響が大きいのはライセンス販売なのでしょうか? ソリューション事業はいかがでしょうか?

別納:ソリューション事業の売上総利益が落ちるということは、今は想定していません。なにか不採算案件があるなど、ネガティブな状況を想定しているわけではありません。 ただ、売上高の進捗率が遅れているということであり、今後挽回する見込みで進行しており、それが売上総利益につながってくるだろうと考えています。

質問者:それでは売上総利益だけを考えると、第2四半期もライセンス売上高がどれだけ追加で入ってくるかが、一番大きなポイントですか?

別納:おっしゃるとおりです。第2四半期に売上が下がる見込みがあるわけではないのですが、第1四半期の特殊要因が影響すると思うので、どれだけ売上が上がってくるかということがポイントだと考えています。

質疑応答:上期より下期の売上予想が低い理由について

司会者:「上期より下期が低い売上予想ですが、足元の状況で変化はなさそうでしょうか? 上期に案件が多いのでしょうか?」というご質問です。

別納:現在、そのように業績予想を立てていますが、今の時期にはまだ下期を見通すことができていないことが理由でもあります。下期の業績が悪いという情報があるわけではありません。

今後、順調に案件が積み上がってくると、下期の売上高が上期以上になる可能性はまだまだあると思っています。単に上期の見通しが直近であり見通しやすかったために、売上予想が高いとご理解いただければと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4828

|

1,410.0

(02/27)

|

+7.0

(+0.49%)

|

関連銘柄の最新ニュース

-

02/16 08:00

-

02/16 08:00

-

02/13 08:00

-

02/06 15:25

-

02/06 12:00