【QAあり】銚子丸、原価率の低下や利益体質の改善努力により営業利益は前年比+155.3% 価格改定や改善努力等が奏功

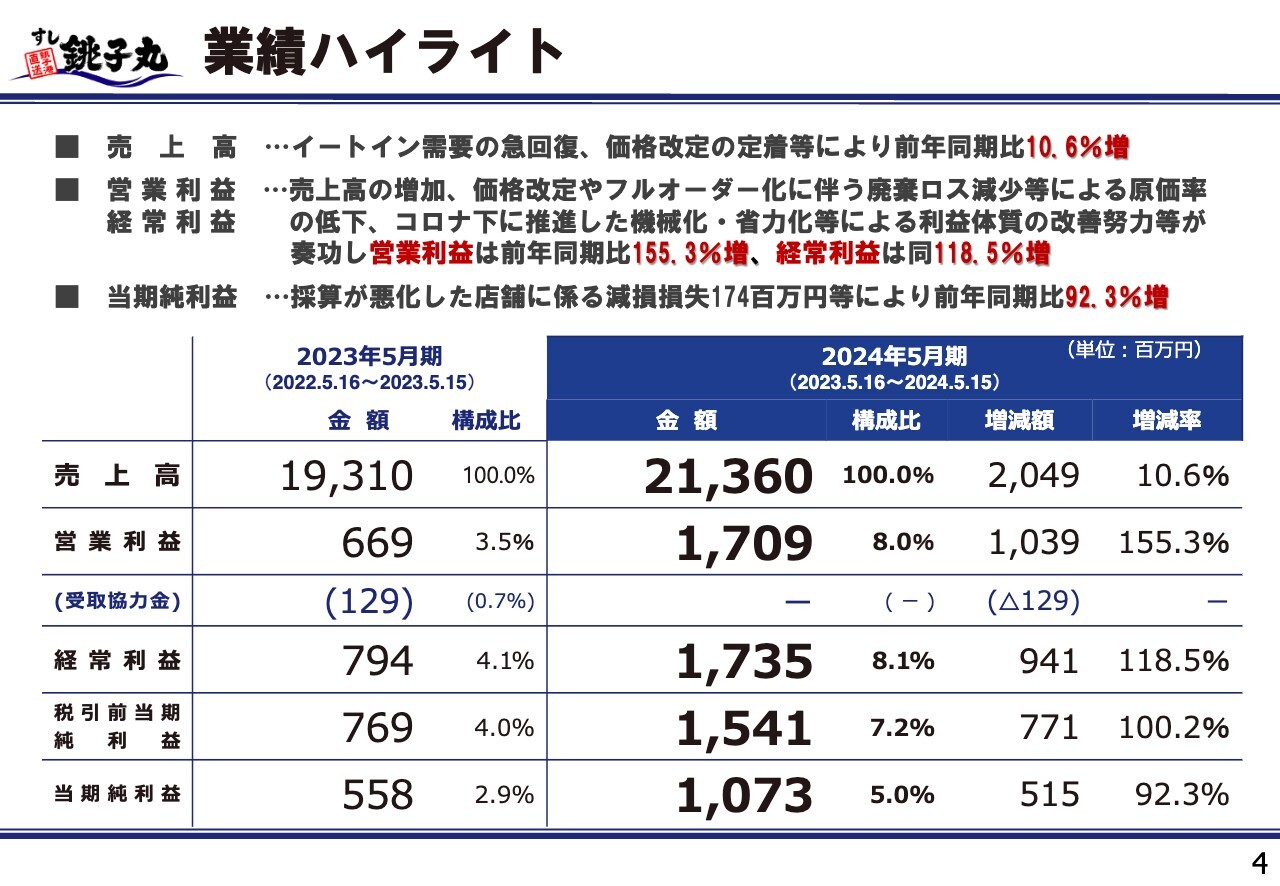

業績ハイライト

仁科善生氏:取締役管理本部長の仁科です。本日は決算説明会のご視聴ありがとうございます。説明会の前半は私から主に2024年5月期の実績について、後半は社長の石田より戦略と今後の取り組みについてご説明します。

業績のハイライトです。2024年5月期は大変順調な業績結果であり、売上高は213億6,000万円となりました。イートイン需要の急回復、価格改定の定着等により、前年同期比で10.6パーセント増加となっています。これは当社の創業以来最高の売上高です。

営業利益は17億900万円となりました。前年同期比で10億3,900万円の増加、2023年5月期からの増減率にして155.3パーセントの増加となっています。前年同期比で見ると利益額が大変膨らんだ結果になっています。

それに伴い、経常利益は17億3,500万円となり、前年同期比で9億4,100万円の増加、増減率は118.5パーセントの増加となっています。

これに対し、税引前当期純利益は15億4,100万円となりました。前年同期比で7億7,100万円の増加、増減率は100.2パーセントの増加です。経常利益から減損損失1億7,400万円を控除した結果、税引前当期純利益は若干減っています。

当期純利益は10億7,300万円、前期同期比で5億1,500万円の増加、増減率は92.3パーセントの増加となっています。

この売上の急回復は、昨年5月に新型コロナウイルスの感染法上の分類が2類から5類に引き下げられ、イートイン需要が急回復したことに伴って回復したものです。

営業利益・経常利益についても、売上の回復や、コロナ禍に推進したさまざまな原価率の低下や効率化、価格改定による顧客単価上昇といった要因を反映した結果となっています。

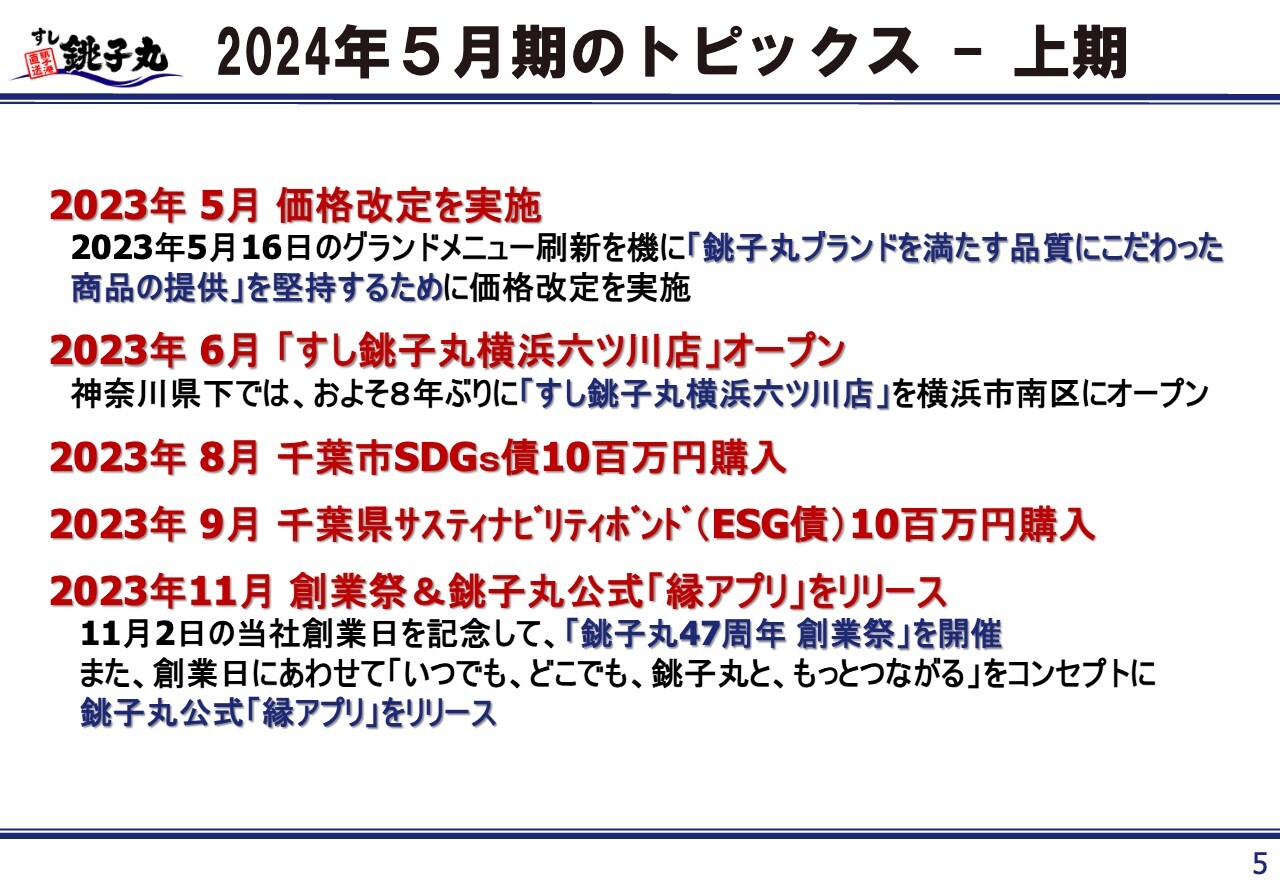

2024年5月期のトピックス - 上期

2024年5月期上期のトピックスです。2023年5月に価格改定を実施しました。みなさまご承知のとおり、2022年2月にロシアのウクライナ侵攻があり、魚価並びにエネルギー価格が高騰しました。これを価格に転嫁しなければ採算確保ができないということで、2022年9月に皿価格の改定を行いました。

価格上昇が継続していたことから、2023年5月に再度価格改定を余儀なくされ、グランドメニューの刷新に合わせて価格改定を行ったというものです。

2023年6月には、神奈川県下ではおよそ8年ぶりとなる店舗として横浜六ツ川店をオープンしました。

また、地元の各種プロジェクトへの資金投入という目的で千葉市・千葉県からそれぞれ要請があり、2023年8月に千葉市のSDGs債を1,000万円、2023年9月に千葉県のサスティナビリティボンド(ESG債)を1,000万円購入しました。

2023年11月には、創業祭に合わせて銚子丸公式「縁アプリ」をリリースしています。

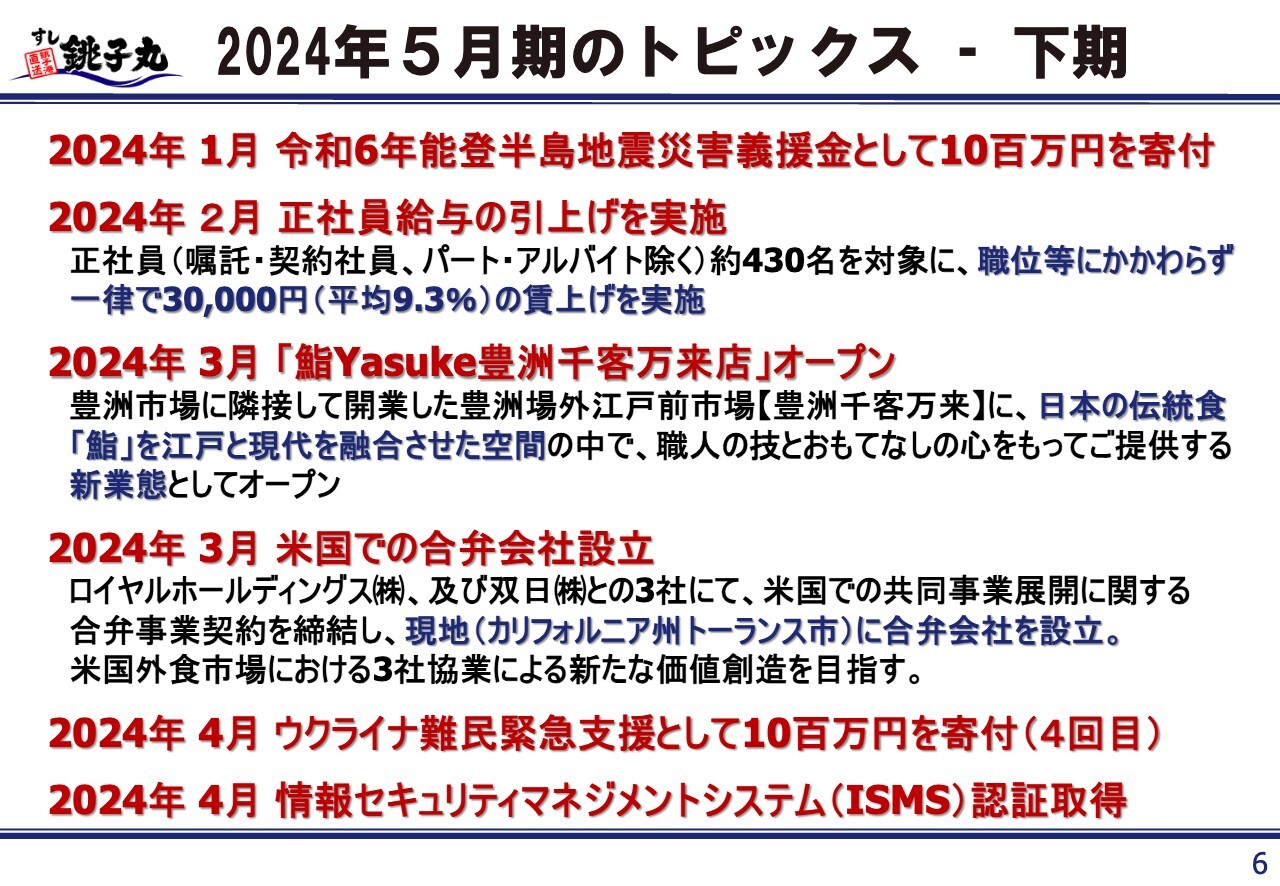

2024年5月期のトピックス – 下期

2024年5月期下期のトピックスです。2024年1月1日に能登半島地震が起きました。当社は同月12日に、日本赤十字社へ1,000万円の義援金を振り込んでいます。

2024年2月には正社員の給与引き上げを実施しました。正社員約430名を対象に、職位にかかわらず一律3万円の賃上げを行い、賃上げ率は全体平均で9.3パーセント、新入社員においては12.7パーセントとなっています。

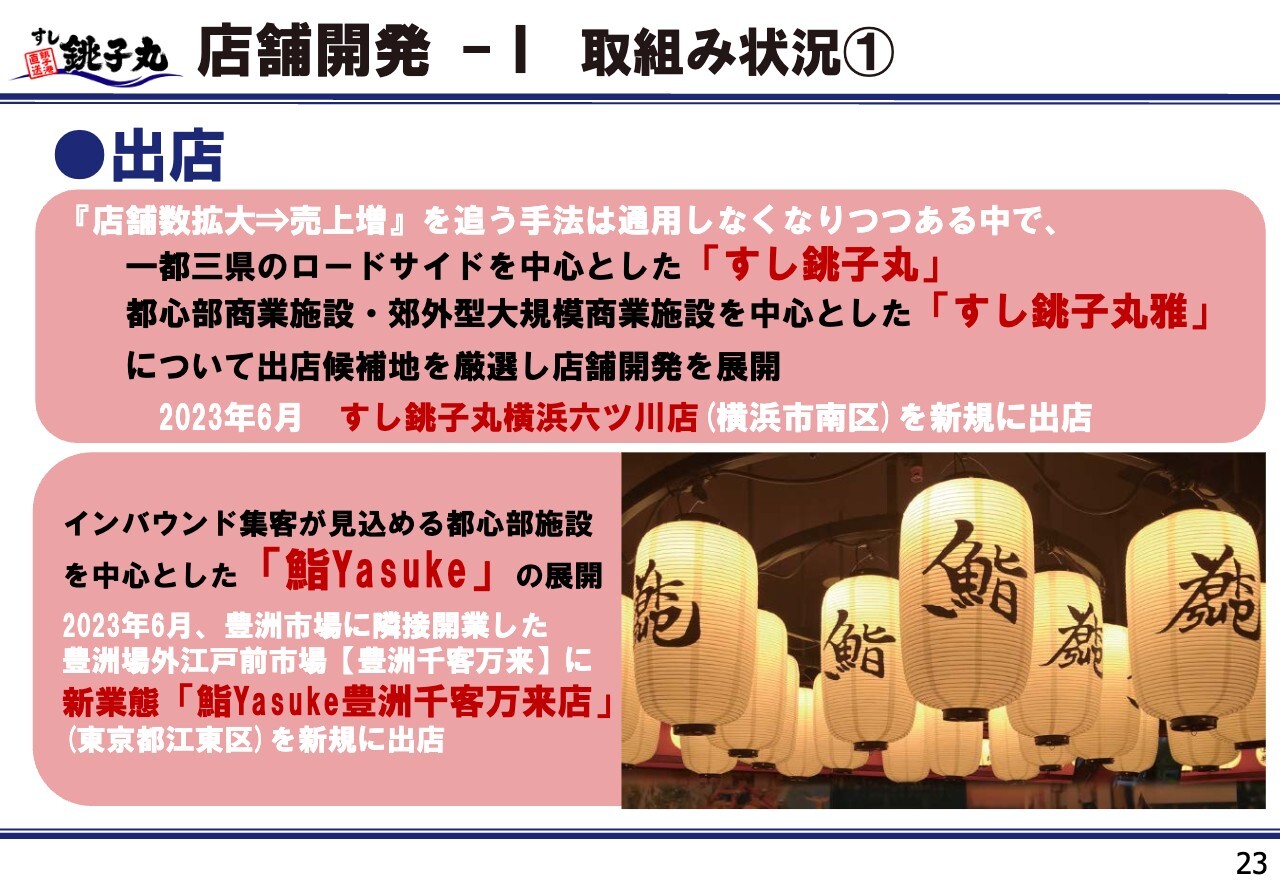

2024年3月には、鮨 Yasuke 豊洲千客万来店をオープンしました。これは豊洲市場に隣接して開業した豊洲場外江戸前市場「豊洲千客万来」に開店した店舗で、江戸と現代を融合させた空間の中、職人の技とおもてなしの心を持って日本の伝統食「鮨」を提供する新業態です。

インバウンドのお客さまも視野に入れた和テイストの店作りとメニューになっています。新しい顧客層をターゲットにしていますので、新業態のブランド「鮨 Yasuke」としてオープンしています。

同じく3月には米国での合弁会社を設立しました。ロイヤルホールディングス株式会社、双日株式会社、当社の3社で、米国での共同事業として設立した合弁会社です。会社はカリフォルニアに設立し、米国の外食市場において寿司を中心とした新たな価値創造を目指します。

2024年4月にはウクライナの難民緊急支援として1,000万円を寄付しました。寄付はこれで4回目となります。同じく4月に、情報セキュリティマネジメントシステム(ISMS)認証を取得しました。「縁アプリ」の導入により、お客さまからたくさんの会員情報を入手することができるようになりましたので、情報の適正な運用に有効という判断に基づいて取得したものです。

店舗政策

店舗政策です。出店についてはご説明したとおり、すし銚子丸横浜六ツ川店、並びに鮨 Yasuke 豊洲千客万来店の2店舗を出店しています。

一方退店については、一般店のすし銚子丸南浦和店・三鷹店・浦和木崎店の3店舗を退店しています。これは、店舗の老朽化や近隣店舗との競合により店舗採算が悪化する中、限られた人的資源の有効活用や、効率的な店舗網の再構築が必要であることから退店に至ったものです。

並行して、テイクアウト専門店の退店も行っています。すし銚子丸テイクアウト専門店荻窪店・初台店・落合店・ペリエ海浜幕張店の全4店舗です。

新型コロナウイルスが急拡大する中ではイートインのお客さまが急速に減り、お客さまの多くがテイクアウト事業の利用にシフトされました。テイクアウト専門店は、このテイクアウト需要にお応えするために戦略的に出店したものです。

コロナ禍の収束に伴うイートイン需要の急回復から、ニーズがテイクアウトからイートインへと急速にシフトする中で、テイクアウト店は歴史的使命を終えたということで全店を退店しました。

また、改装については大規模改装を3店舗、中規模改装を6店舗で実施しています。

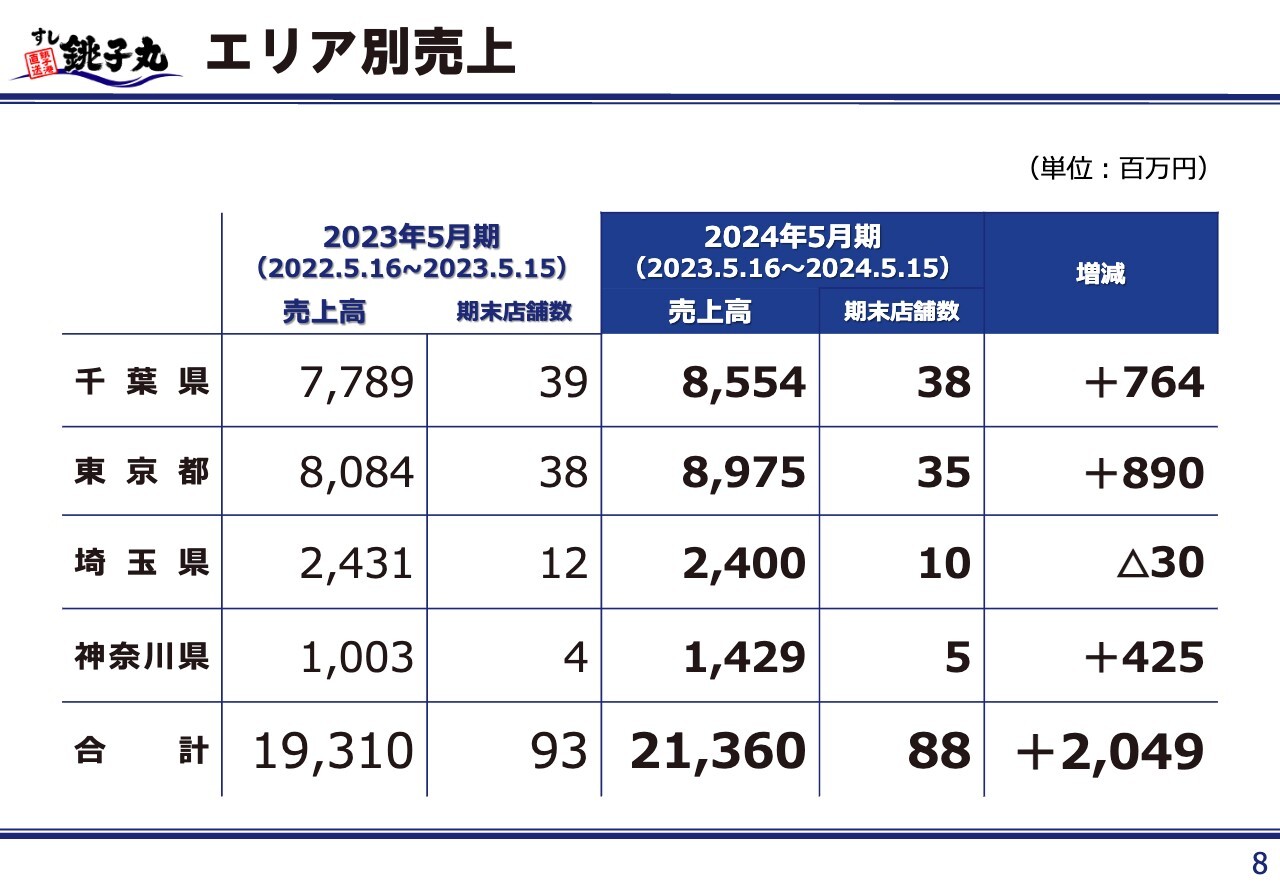

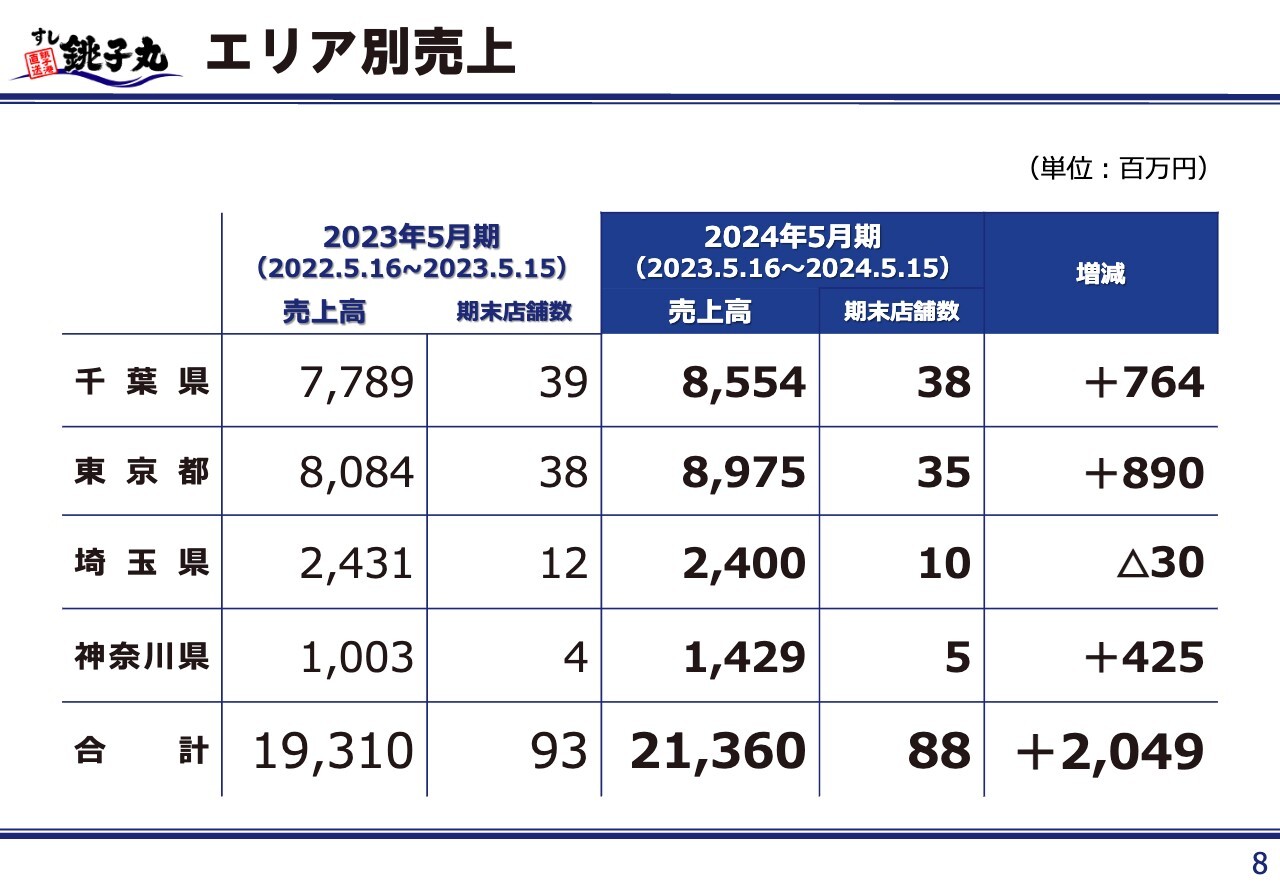

エリア別売上

エリア別の売上です。スライドの表下に記載した店舗数の合計をご参照ください。2024年5月期末の店舗数は88店舗で、2023年5月期末に比べて5店舗減っています。一方、売上高は20億4,900万円増えています。店舗数は減りましたが、総売上が増えたことで1店舗当たりの売上高は大きく増えています。

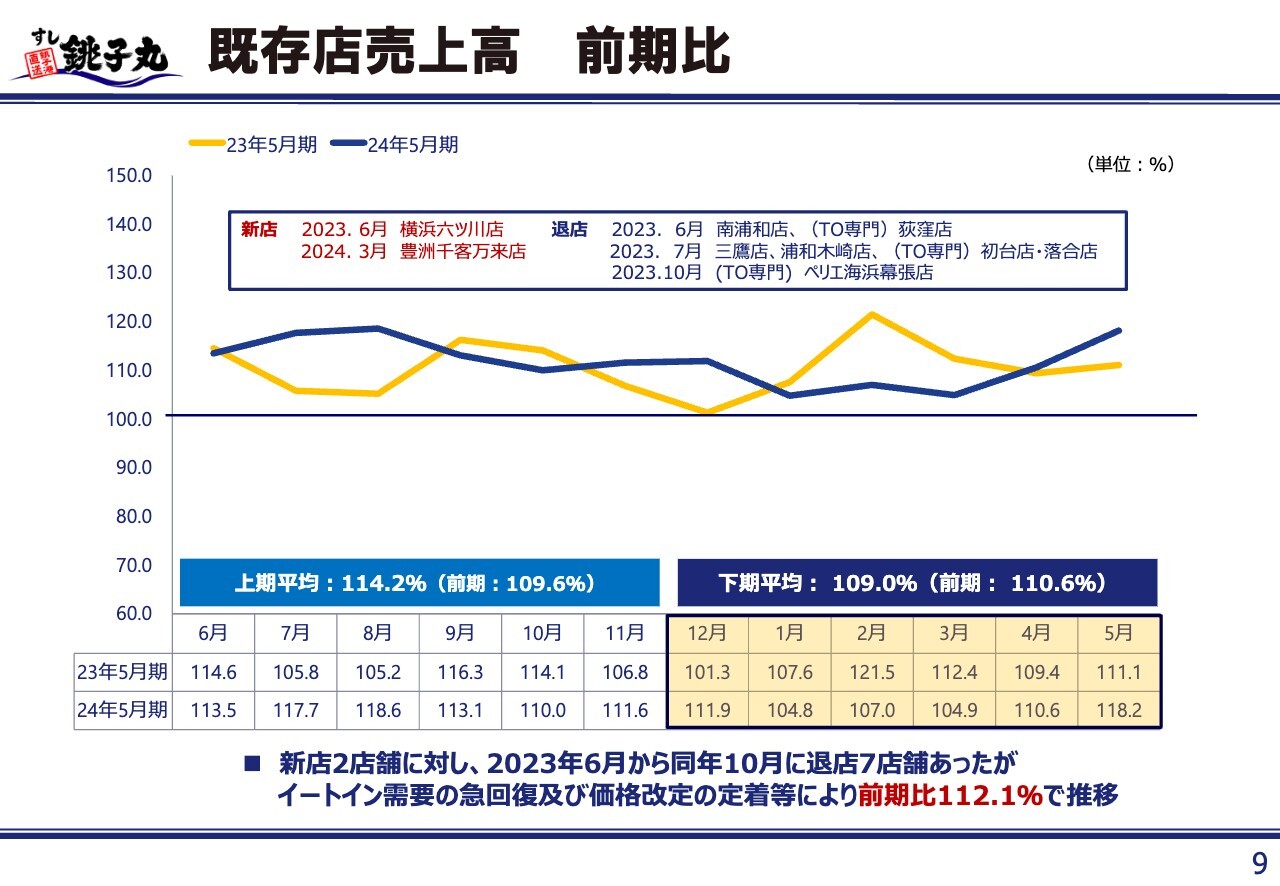

既存店売上高 前期比

そのように売上が増加している中で、既存店の売上高についてご説明します。スライドではオレンジ色の折れ線グラフが2023年5月期、青色の折れ線グラフが2024年5月期の売上高を示しています。

2024年5月期は既存店の売上高が常に前年同期比100パーセントを上回るレベルで推移し、平均では112.1パーセントでの推移です。退店が多かった一方で、既存店売上高は全体としては10パーセント以上の増加という結果が出ています。

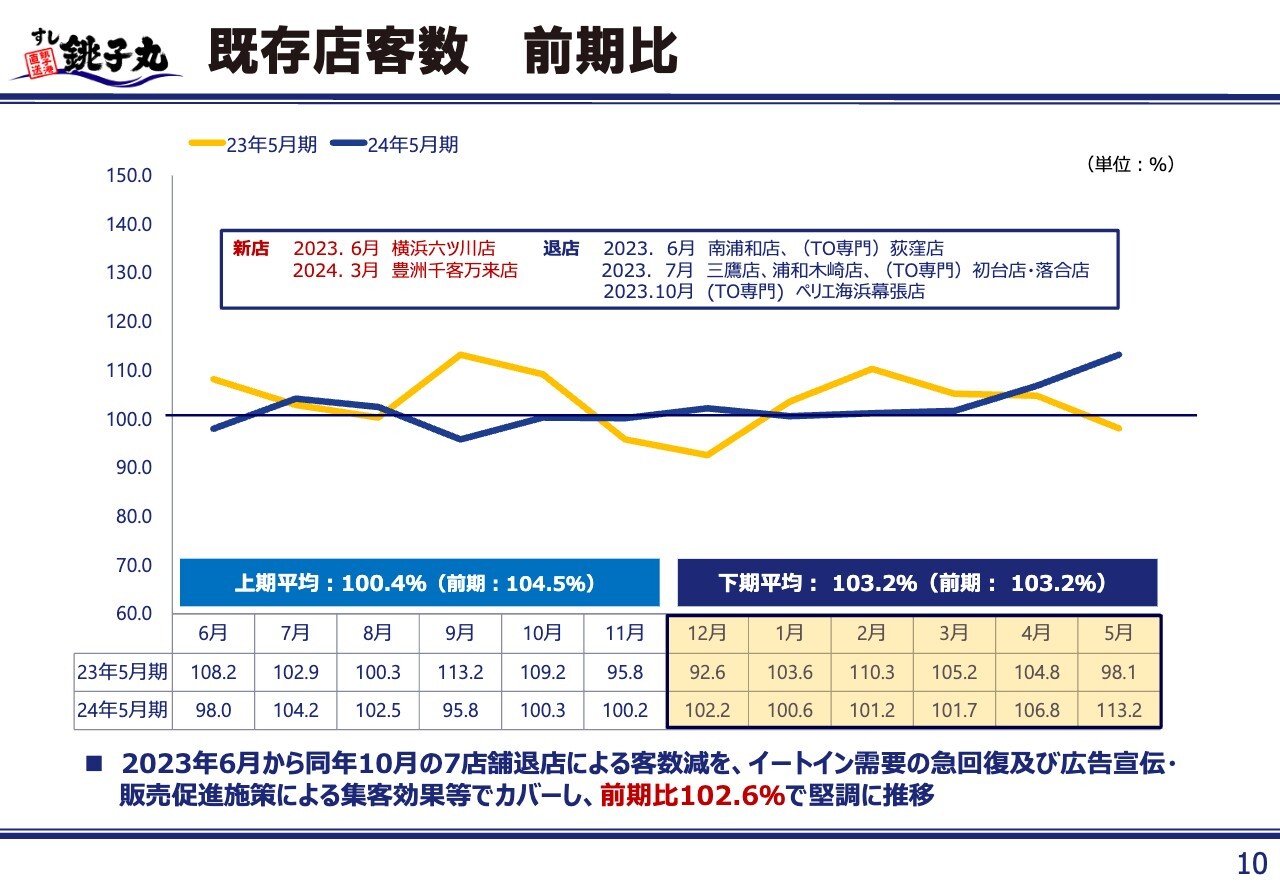

既存店客数 前期比

既存店客数の推移です。スライドのグラフは先ほどの売上高と同様、オレンジ色が2023年5月期、青色が2024年5月期を示しており、2024年5月期はほぼ前年同期比100パーセントで推移しています。

「増えていないじゃないか」と思われるかもしれませんが、グラフの上に記載した新店・退店店舗を見ると、新店も2店舗ありますが、7店舗が退店しています。

これだけの店舗を退店しても、なお既存店客数が前年同期比100パーセントレベルということは、退店によるお客さまの減少分を残った既存店がカバーして100パーセントになっているということです。このグラフだけを見て客数推移を算定するというよりも、そのような要因も加味した上で見ていただければと思います。

最終的に、既存店客数は通年で前期比102.6パーセントとなっています。

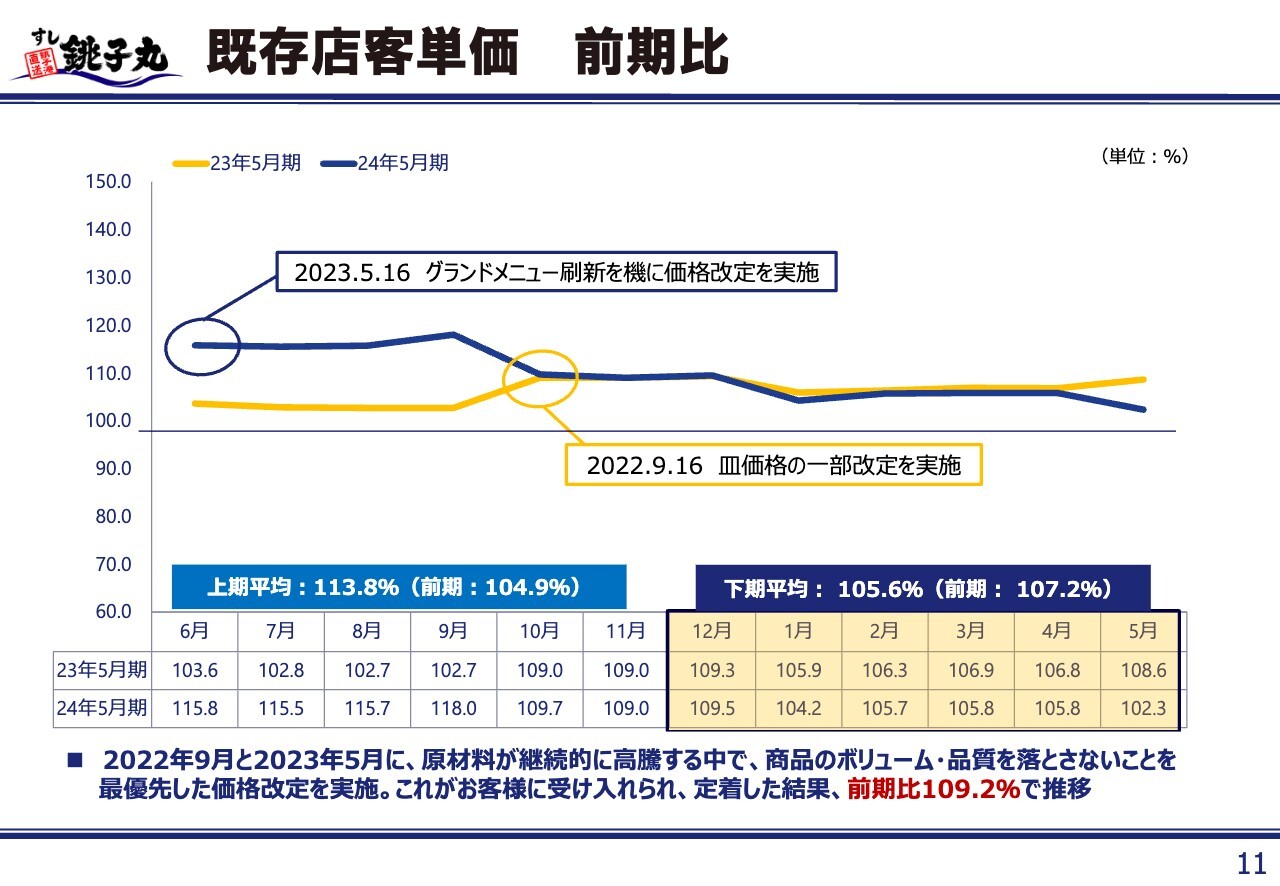

既存店客単価 前期比

既存店客単価についてです。スライドのオレンジ色の折れ線グラフで示した2023年5月期と、青色の折れ線グラフで示した2024年5月期が、ちょうど10月あたりで交わるかたちになっています。

オレンジ色の丸部分に示したとおり、2022年9月に皿価格を一部改定していますので、それ以降、客単価は前期比増で動いています。

一方、青色の丸部分に示したとおり、2023年5月にグランドメニュー刷新に合わせて価格改定を実施しています。これは前期比でさらに跳ね上がっているということです。これが続き、2022年9月の皿価格の改定のタイミングで同じような前期比の伸び率になっています。

ややこしいのですが、2022年9月以降に前期比での客単価のベースが上がった分、2023年10月度以降の前期比の客単価の比率が下がったということです。

客単価は順調に上昇しており、2024年5月期少なくとも上期平均が113.8パーセント、下期平均も105.6パーセントの伸び率になっています。通年では前期比109.2パーセントとなり、客単価のアップを実現しています。

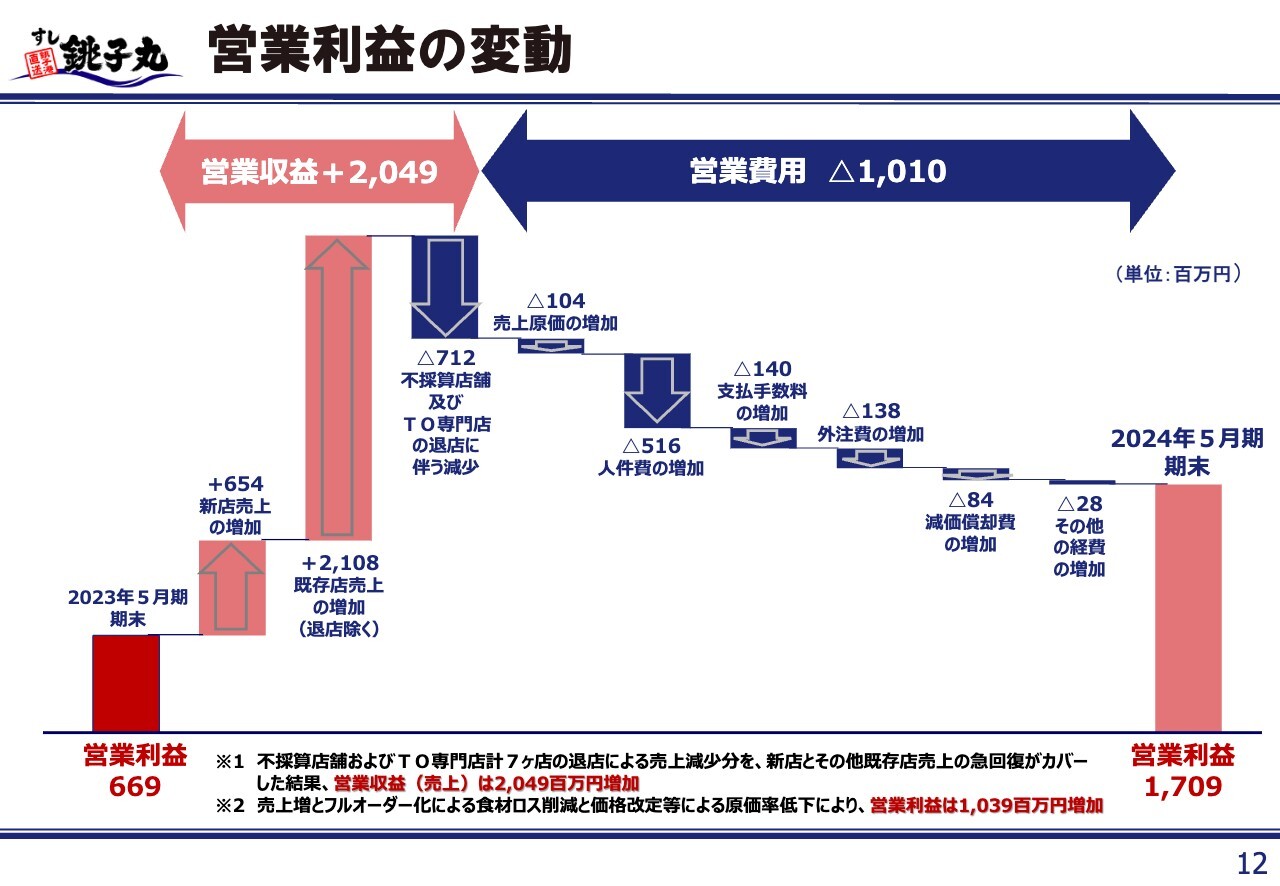

営業利益の変動

営業利益の変動についてです。スライド左側の営業収益20億4,900万円が売上の増加に該当するものです。内訳として、新店売上の増加が6億5,400万円、既存店売上の増加が21億800万円、退店7店舗の売上の減少分が7億1,200万円で、これらの合計額が20億4,900万円となっています。

一方で、スライド右側の営業費用は10億1,000万円の増加となっています。増加の内訳は、人件費の増加が5億1,600万円、支払手数料の増加が1億4,000万円、外注費の増加が1億3,800万円等となっています。

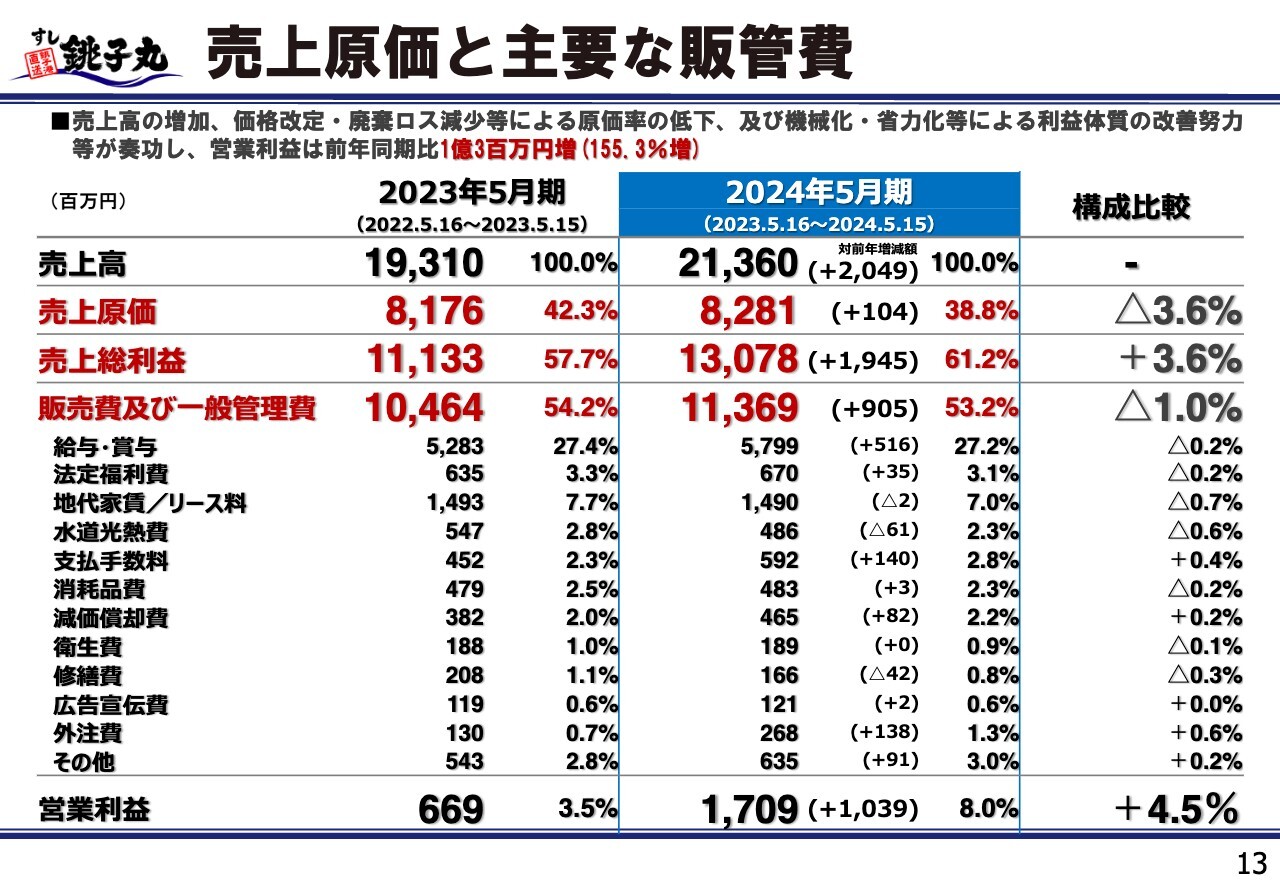

売上原価と主要な販管費

もう少しブレークダウンしてご説明します。売上原価と主要な販管費です。スライド中央の2024年5月期の売上高は213億6,000万円で、前年同期比で20億4,900万円の増加です。

売上原価は82億8,100万円で、前年同期比では1億400万円しか増えていません。なぜかというと、2023年5月期の売上原価率が42.3パーセントであるのに対し、2024年5月期の売上原価率は38.8パーセントと、前年同期比で3.6パーセント下がっています。したがってその分だけ売上総利益率がアップすることになります。

原価率が3.6パーセント下がったものの、売上高が20億4,900万円増えているため、売上増によって増える原価の額は、理論値としては8億7,000万円ぐらいです。原価率が3.6パーセント下がったことによって下がる原価額は7億7,000万円ぐらいということで、原価としては差し引き1億円だけ上がっているという内容になります。

この売上原価を控除した売上総利益額が130億7,800万円、前年同期比19億4,500万円の増加となっています。売上総利益に対して、販売費及び一般管理費が113億6,900万円で、前年同期比9億500万円の増加となっており、この内訳は先ほどの説明のとおりです。

賞与・給与は57億9,900万円で、前年同期比5億1,600万円の増加です。構成比としては27.2パーセントですが、2023年5月期の構成比が27.4パーセントです。売上が増加したほどには人件費は増えていないため、構成比としては0.2パーセント下がるという現象が起きています。

次に増加しているものは支払手数料の5億9,200万円で、1億4,000万円増加しています。約6割がDX等のシステム運用にかかる手数料です。減価償却費についてもDXに伴う資産の償却増、外注費は大半がDXに関わる外注費用が乗っているものになります。

これらの費用が乗った分を吸収してもなお、営業利益としては17億900万円で、前年同期比10億3,900万円の増益になりました。営業利益率は8パーセントとなり、前年同期比4.5パーセントの改善となっています。

以上が売上原価と主要な販管費についてのご説明です。貸借対照表ならびにキャッシュフローについてのご説明は割愛します。

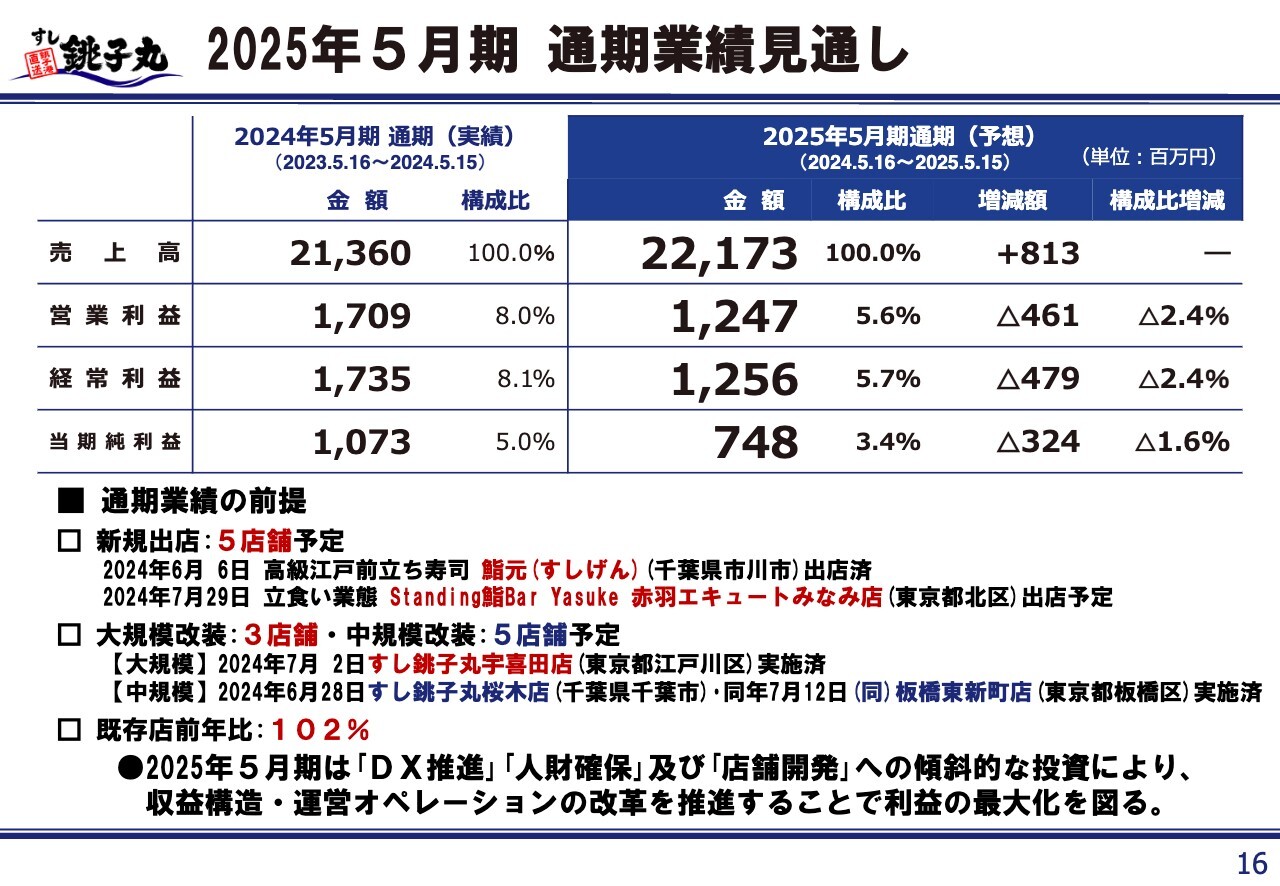

2025年5月期 通期業績見通し

2024年5月期の実績を受けた2025年5月期の通期業績見通しです。売上高は221億7,300万円を予想しています。前期比8億1,300万円の増加です。

営業利益は12億4,700万円で、前期比4億6,100万円の減少、経常利益は12億5,600万円で、前期比4億7,900万円の減少、当期純利益が7億4,800万円で、前期比3億2,400万円の減少です。

2023年5月期に比べると増収減益の予想となっています。消極的だと思われるかもしれませんが、2024年5月期は順調を超え、大変好調であったと認識しています。

このトレンドが続けばよいのですが、世の中はそこまで甘くないということで、売上は増収を予想しているものの、利益については売上高が先行して伸びる分、後追いで費用が増えていくという認識をしています。その部分を加味した結果として、スライドに記載している予想数字となっています。

業績見通しを策定するにあたっての前提条件がスライド下に記載した内容となります。新規の出店は5店舗、大規模改装は3店舗、中規模開発は5店舗を予定しています。既存店前年比は102パーセントです。

経営としてはこの予想数字を上回るようしっかりと運営していきたいと考えています。以上が2024年5月期の実績ならびに2025年5月期の通期業績見通しについてのご説明です。

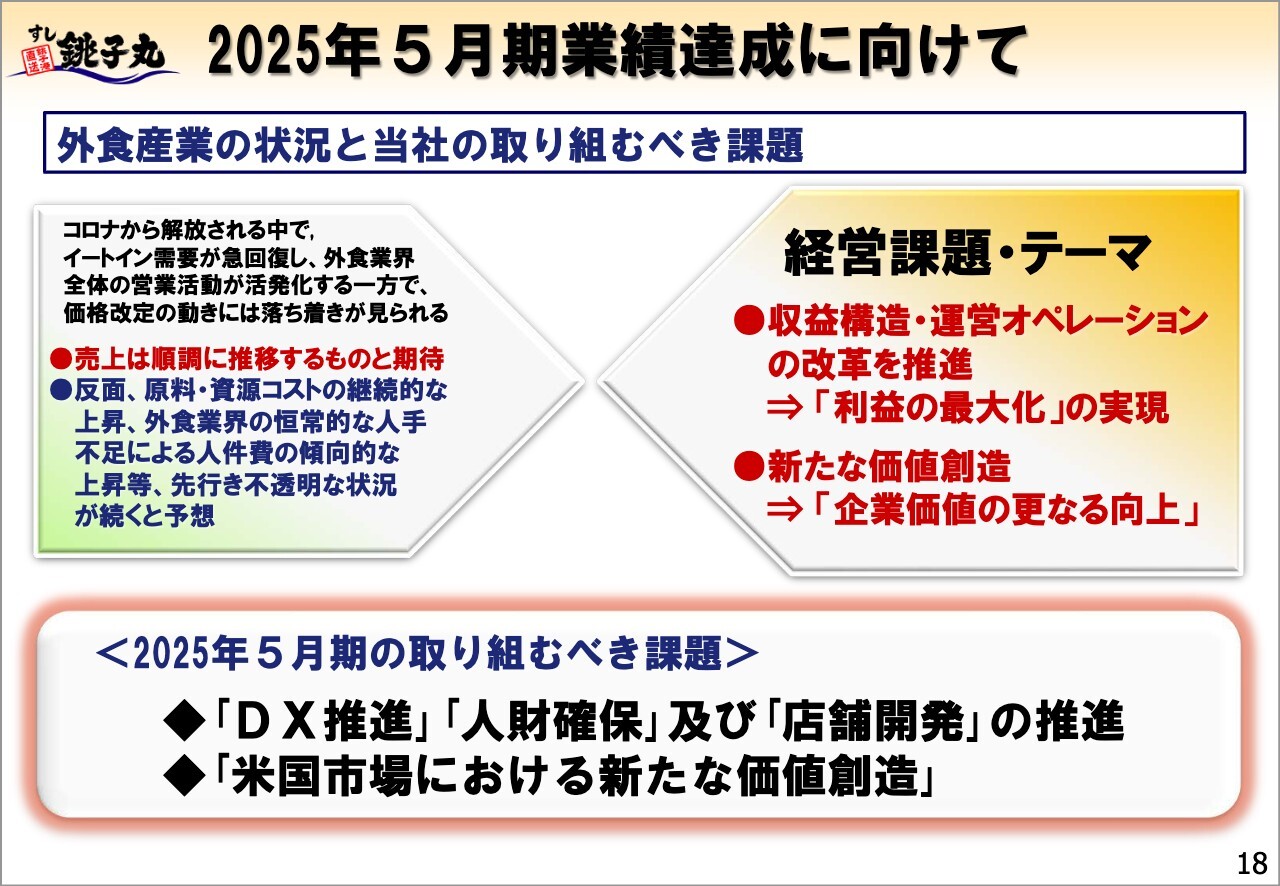

2025年5月期業績達成に向けて

石田満氏(以下、石田):代表取締役社長の石田です。本日はお忙しい中ご参加いただき誠にありがとうございます。48期となる2025年5月期の取り組むべき課題についてご説明します。

弊社の決算を振り返ると、3年前の45期がコロナ禍最後の年となり、翌46期はスタートから前年を超える売上高を獲得し、順調に推移してきました。

47期は、新型コロナウイルス感染症の5類移行に伴い、お客さまのイートイン需要が回復する中で、既存店の再成長を戦略上のポイントと定めて実効性のある改装を進め、受け入れ体制の強化を図りました。

それとともに、DX戦略と人財戦略にも注力することで、お客さまの利便性向上と居心地のよい店作りを進めてきました。グランドメニューの改定に合わせて行った価格変更も定着し、前年を上回る業績を残すことができたと考えています。

現在進行中の48期においても、47期の施策を引き続き深掘りすることで、アップトレンドを維持していく所存です。

グランドメニューの変更や毎月のイベント施策の充実等、自社の努力に加え、お客さま側での賃金アップの流れと経済消費活動の正常化の流れにより、売上高は順調に推移することが期待されます。

しかし、利益面では食材および原料、資源コストの継続的な上昇と、恒常的な人手不足に伴う人件費の上昇傾向など、先行き不透明な状況が続くことが予想されます。

そのような中で銚子丸が直面する問題は、来店客数が未だ回復途上にあることと、人手不足の深刻化が進み、店舗ごとの技術者不足が顕在化し始めていること、そしてそれらが相まって、従来の成功モデルの出店に頼った売上拡大手法は通用しにくくなりつつあることです。

そこで今期も既存店の再成長を中心に置きつつ、収益構造と運営オペレーションの改革、新たな価値創造をテーマに掲げ、次の4つの重点課題に取り組んでいきます。

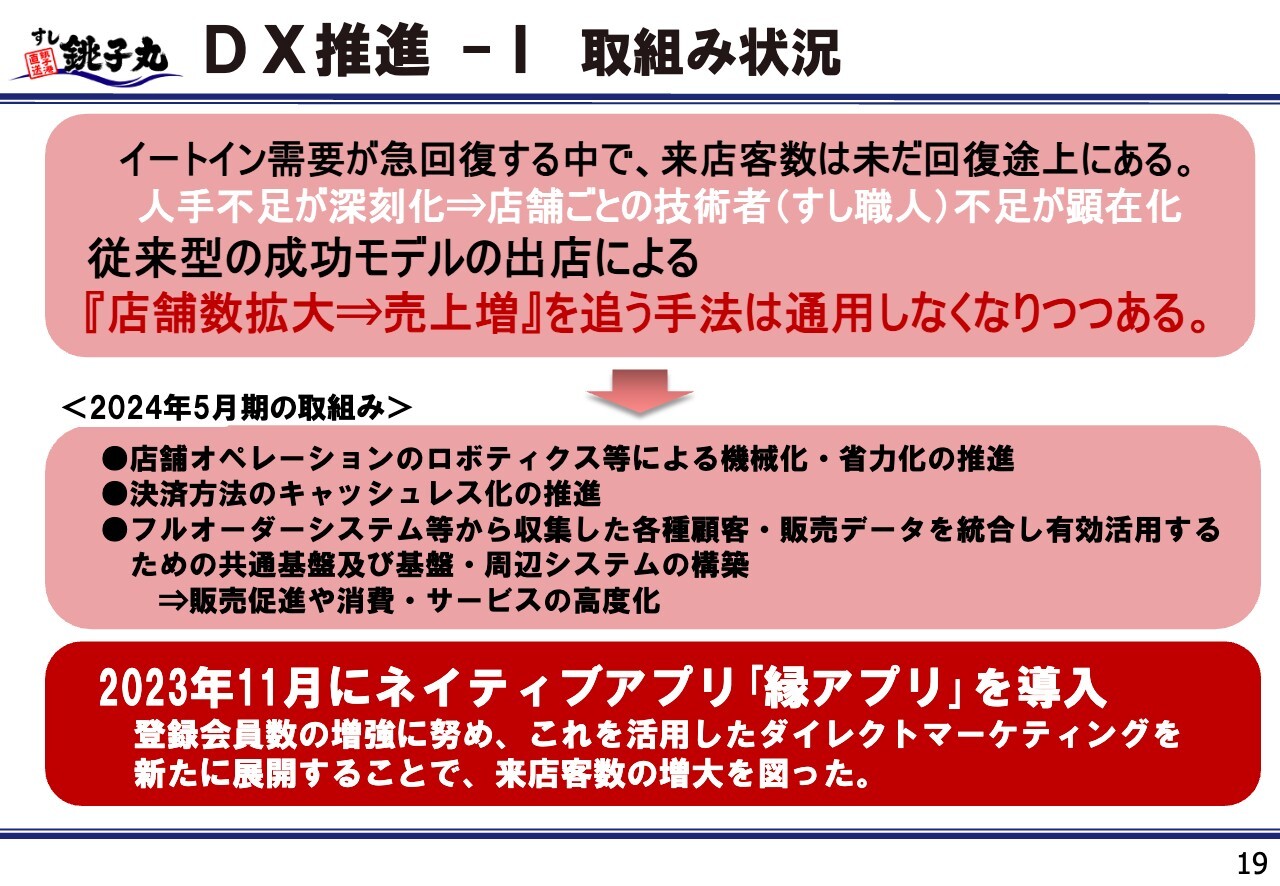

DX推進 - I 取組み状況

1つ目はDX戦略の深堀りです。イートイン需要が回復する中で、客数は未だ回復途上にあります。一方で人手不足の状況は常態化し、店舗ごとの技術者不足も顕在化し始めています。

このような中で、DX推進本部において、店舗オペレーションのロボティクス等による機械化、省力化、決済方法のキャッシュレス化を推進しています。

それに加え、フルオーダーシステム等から収集した各種のデータを統合し、有効活用するための共通基盤及び基幹・周辺システムの構築を進め、販売促進やサービスの高度化に注力してきました。

2023年11月には銚子丸のネイティブアプリ「縁アプリ」を導入し、登録会員数の増強に努めるとともに、これを活用したダイレクトマーケティングを展開することで来店客数の増大を図ってきました。

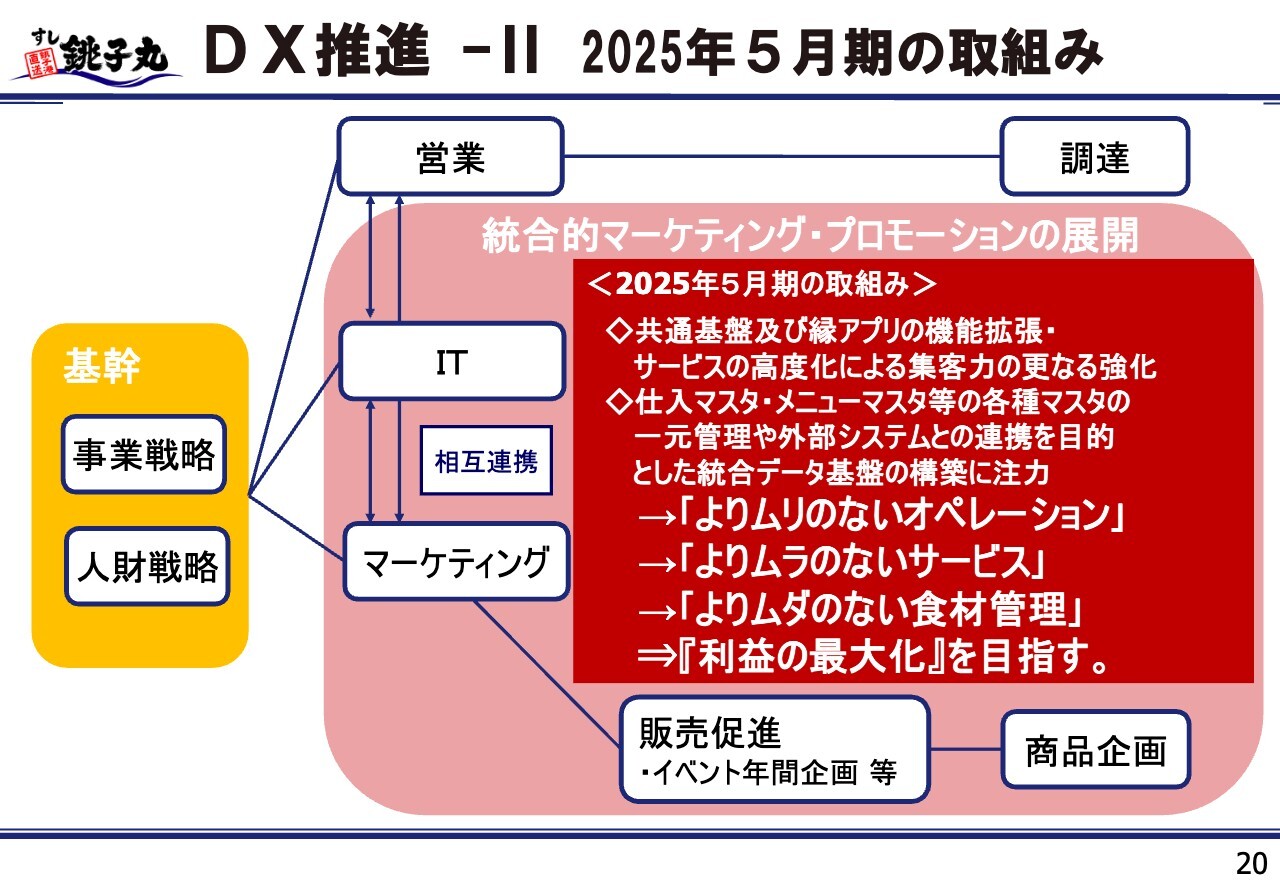

DX推進 - II 2025年5月期の取組み

現在「縁アプリ」の会員数は32万人を超えています。今後は共通基盤及び「縁アプリ」の機能拡張、サービスの高度化による集客力のさらなる強化を図ります。

それとともに、仕入マスタ、メニューマスタ等の各種マスタの一元管理や、外部システムとの連携を目的とした統合データ基盤の構築に注力します。これによってバックオフィス業務の効率化を含めたより無理のないオペレーション、よりムラのないサービス、よりムダのない食材管理を実現し、利益の最大化を目指します。

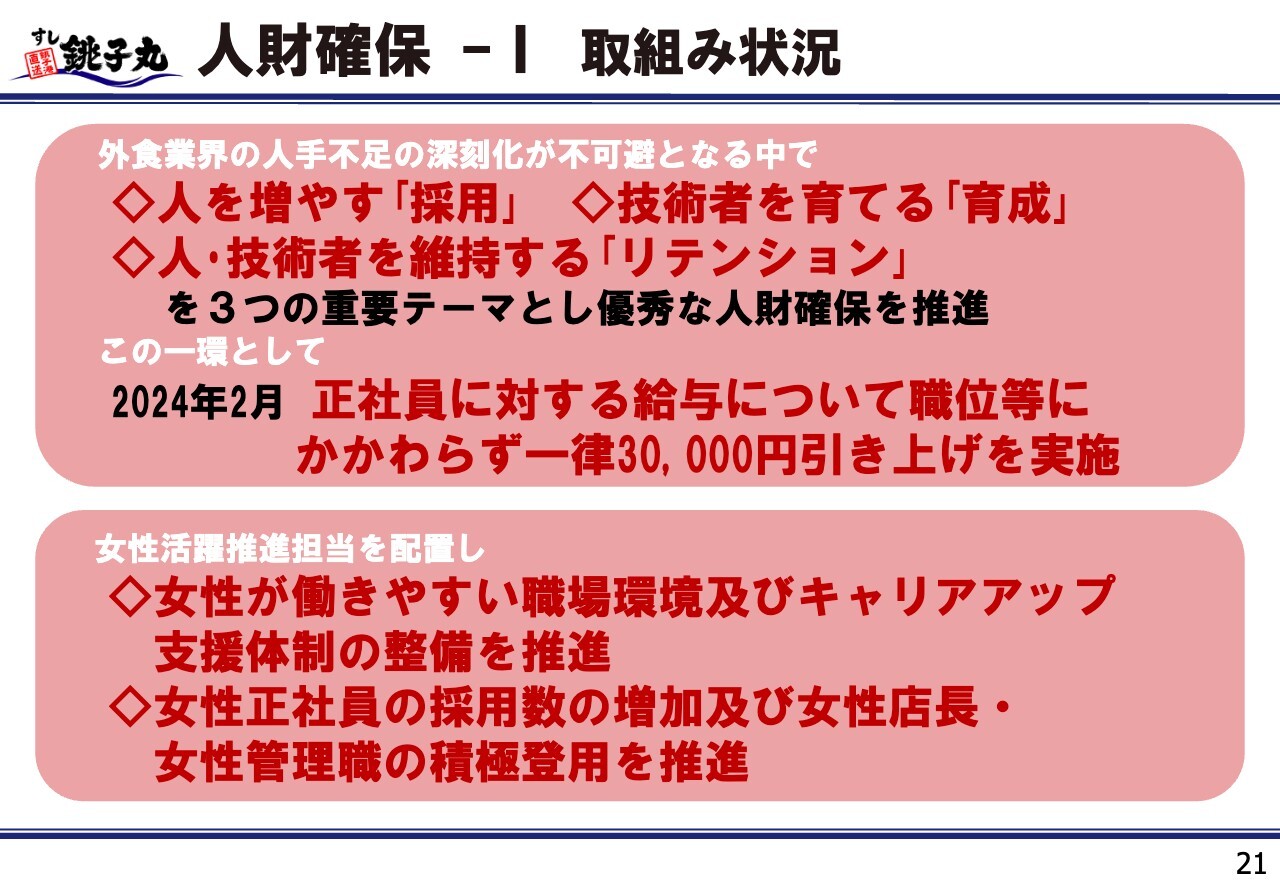

人財確保 - I 取組み状況

2つ目は人財戦略の継続的強化についてです。外食業界の人手不足の深刻化は不可避となっています。これに対し、当社は人財戦略本部において、人を増やす「採用」、技術者を育てる「育成」、人や技術者を維持する「リテンション」の3つを掲げ、優秀な人財の確保と定着を推進しています。

この一環として、2024年2月には正社員に対する給与について一律3万円の引き上げを実施しました。また、同本部に女性活躍推進担当を配置し、女性が働きやすい職場環境及びキャリアアップ支援体制の整備と、女性正社員の採用数の増加及び女性店長、女性管理職の積極的な登用に取り組んでいます。

給与アップと女性社員の積極採用の打ち出しにより、質のよい中途入社希望者の応募が増えつつあり、継続的に行ってきた教育ツールの充実と、研修店舗での研修経験によって育成スピードが向上してきています。

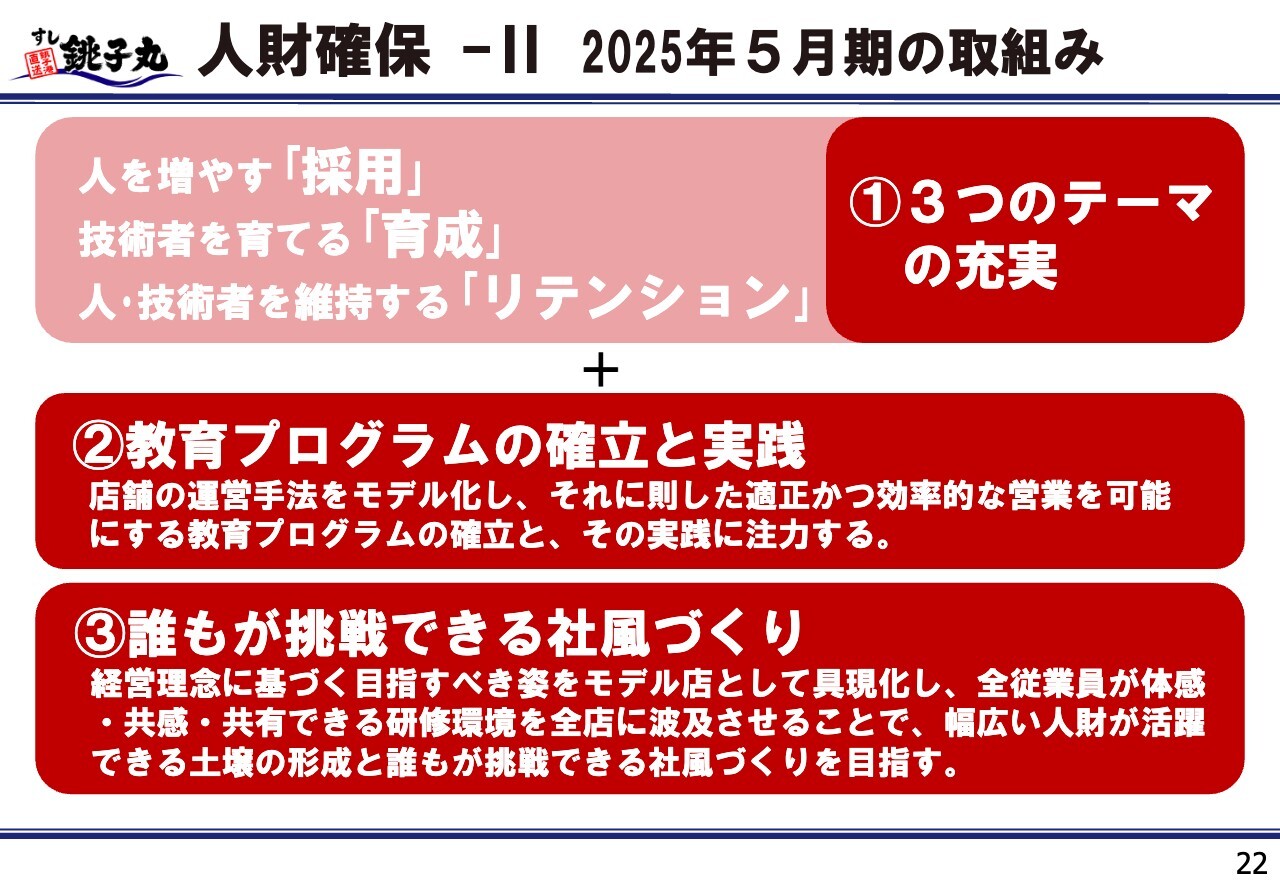

人財確保 - II 2025年5月期の取組み

今後はブランドごとに店舗の運営手法をモデル化し、それに即した適正かつ効率的な営業を可能にする教育プログラムの確立とその実現に注力していきます。

また、研修店舗の確立と研修体験の持ち帰りによる良さの横展開により、幅広い人財に成長機会を与え、誰もが成長実感を得られる仕組み作りに努めていきます。

店舗開発 - I 取組み状況①

3つ目が、店舗戦略での挑戦についてです。1都3県のロードサイドを中心とした「すし銚子丸」、都心部商業施設並びに郊外型大規模商業施設を中心とした「すし銚子丸 雅」に加えて、2024年3月にはインバウンド集客が見込める都心部の施設に「鮨 Yasuke」を新たに出店しました。

店舗開発 - III 2025年5月期の取組み①

これらのブランドについては、その特性に合った物件候補地を厳選し、特に神奈川地区をはじめとする未出店エリアでの出店や過去に退店を経験しているエリアでのリベンジ出店を強化し、新規顧客層および潜在する休眠顧客の獲得を図っていきます。

なお、立ち寿司業態である「江戸前すし 百萬石」ブランドについては、多店舗展開できるモデルを模索していきます。あわせて、新たに高級江戸前立ち寿司業態への参入により、回転寿司で育った正社員の寿司職人としての技術力アップにも挑戦していきます。

店舗開発 - IV 2025年5月期の取組み②

新業態への挑戦として、JR赤羽駅内にStanding鮨Bar Yasuke 赤羽エキュートみなみ店の出店を予定しており、初めての立ち食い業態の新店を開拓する予定です。

既存店については、人件費をはじめとしたさまざまな経費の上昇に耐えうる収益性を確保するため、席数の増加、作業性アップ、イメージアップ、省力化を重視した大規模・中規模改装を計画的に実施していきます。

並行して、不採算店舗の退店および好立地へのリロケーションを推進することで、利益体質の強化に努めていきます。

顧客層拡大戦略 - サービスの拡充

毎年お話ししている出張回転寿司事業は、47期も順調に伸びてきています。人の手がかかる事業であるため、手法を抜本的に変え、様変わりした業績を作っていこうと考えています。

企業価値向上の取り組み ‐ I

最後の4つ目は、米国・外国市場における新たな価値創造についてです。今後の人口減少に伴う国内市場の縮小を背景に、外食の分野においても、海外成長市場への進出は喫緊の課題といわれています。

このような状況に対応するため、当社は、ロイヤルホールディングス株式会社、双日株式会社との3社にて、米国での共同事業展開に関する合弁事業契約を締結しました。2024年3月には現地カリフォルニア州トーランス市に合弁会社を設立しました。

銚子丸としては、海外市場はまったくの未経験です。単独での挑戦であれば、事業面でも資金面でも大きなリスクになるところですが、経験値の豊富な両社と組むことで、各社の事業分野での強みを活かし、単独では成し得ない新たな価値創造を目指しています。

以上のとおり、DX推進、人財確保および店舗開発への傾斜的な投資によって収益構造と運営オペレーションの改革を推進することで、利益の最大化を実現し、さらなる投資余力を生み出します。そしてこれを再投資することで、さらなる売上増加と利益の拡大を循環させるサスティナブルな企業の確立を目指していきます。

あわせて、米国外食市場における3社協業による新たな価値を創造し、企業価値のさらなる向上に努めていきます。

以上、48期に取り組むべき課題についてご説明しました。ありがとうございました。

質疑応答:「鮨 Yasuke 豊洲千客万来店」の状況について

司会者:「『鮨 Yasuke 豊洲千客万来店』の月商は計画どおりに推移しているのでしょうか? 外国人比率はどのくらいなのでしょうか?」というご質問です。

石田:「鮨 Yasuke 豊洲千客万来店」の月商については、今のところ計画どおりに推移していますが、読み間違いもありました。

外国人比率については7対3で外国人が来店するとみていたところ、インバウンドのお客さまはまだそれほど多くない状況で、3割が海外のお客さま、7割が日本国内のお客さまです。特に観光バスでいらっしゃる方が増えてきている印象です。

月商については計画どおりと先ほどお伝えしましたが、なかなか難しい部分もあり、現在は3,000万円前後を行ったり来たりしています。こちらは、夜の集客がもう少し進むと、大きく跳ねてくると考えています。

質疑応答:「すし銚子丸 横浜六ツ川店」の状況について

司会者:「資料の8ページを見ると、店舗当たりの売上高は神奈川県が大きくなっていますが、6月に出店した『すし銚子丸 横浜六ツ川店』は絶好調なのでしょうか?」というご質問です。

石田:「すし銚子丸 横浜六ツ川店」については非常に好調で、予算を上回る数字が続いています。47期の数字でも、予算比で120パーセントくらいだったと思います。今は手元に数字がありませんが、期が変わった6月現在も、前年比で120パーセントから130パーセントで推移しています。

質疑応答:新業態への投資について

司会者:「最近の出店を見ると、従来の『銚子丸』ではなく『鮨元』や『Yasuke』など、いわゆる立ち寿司が増えてきましたが、このような業態の投資と売上高は回転寿司並みなのでしょうか?」というご質問です。

石田:先ほどご説明したとおり、ロードサイドのローカル立地での成功モデルの出店は、物件が少ないという部分もありなかなか計画できていません。

物件の数からは商業施設へのテナント出店のほか、投資コスト等の観点や挑戦という意味も込めて、回転レーンを設けるのではなく職人の良さを際立たせる立ち寿司業態へと進んでいるところです。

今、物件に誘導されるようなかたちで進めていますが、ロードサイドでの出店を諦めているわけではなく、堅実に3店舗くらいを目指して進めていくつもりです。

質疑応答:米国合弁会社の方向性について

司会者:「米国の合弁会社は『鮨元』のような高級路線で進めるのでしょうか?」というご質問です。

石田:米国の合弁会社では、日本人が想像する「お寿司屋さん」の業態をとるつもりはありません。米国の出店地域に合った、現地の方々にご贔屓いただける業態を開発する予定で進めています。

質疑応答:水産市況や為替の影響について

司会者:「水産市況や為替が原価に与える影響について教えてください。一昨年度、昨年度、そして今期の見込みで、それぞれどのような影響が出るのでしょうか?」というご質問です。

石田:当社が直接為替変動を計算して仕入れをする取引はありませんが、取引先が為替変動に合わせて価格を変えてくるため、仕入れ単価が大きく変動し、当社にも影響が及びます。

今期の見込みについては、冷凍本マグロの仕入れはざっくりと1年ごとに契約をしていくわけですが、今期はおかげさまで良い条件が取れてきているため、プラスに影響しています。また、主力商材のサーモンについては、価格は変動なしと聞いています。

そのように、魚はほぼ良い方向を向いているのですが、魚以外のお米、ガリ、海苔などは値上がりしています。そのような中でトータルの予想数量を掛けていくと、若干のプラスです。このプラスというのは、利益に良い影響を与えるということです。

質疑応答:今期の粗利率と販管費について

司会者:「今期の粗利率と販管費の計画値を教えてください」というご質問です。

石田:今期は原価率を38パーセントと見ており、粗利率は62パーセントくらいとなります。販管費については現状の56パーセントくらいと考えています。

ただし、この販管費については少し保守的にみているため、こちらの改善は随時行うこととし、また四半期等の数字でご報告します。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3075

|

1,614.0

(15:30)

|

+21.0

(+1.31%)

|

関連銘柄の最新ニュース

-

02/24 07:15

-

02/21 07:15

-

02/20 15:52

新着ニュース

新着ニュース一覧-

今日 16:13

-

-

今日 16:12

-

今日 16:11