【QAあり】サワイグループHD、ジェネリック医薬品供給不足の早期解決に向け能力拡充を計画 FY30に自社生産能力250億錠体制を目指す

INDEX

澤井光郎氏(以下、澤井):サワイグループホールディングス株式会社代表取締役会長兼社長の澤井光郎です。先の決算説明会で「寂しい」と言ってしまったためか、今日はたくさんの方々にお集まりいただき、ありがとうございます。

このたびサワイグループホールディングスでは、新中期経営計画「Beyond 2027」を策定しました。その内容について、スライドに示した順でご説明します。

「START 2024」期間中の振り返り

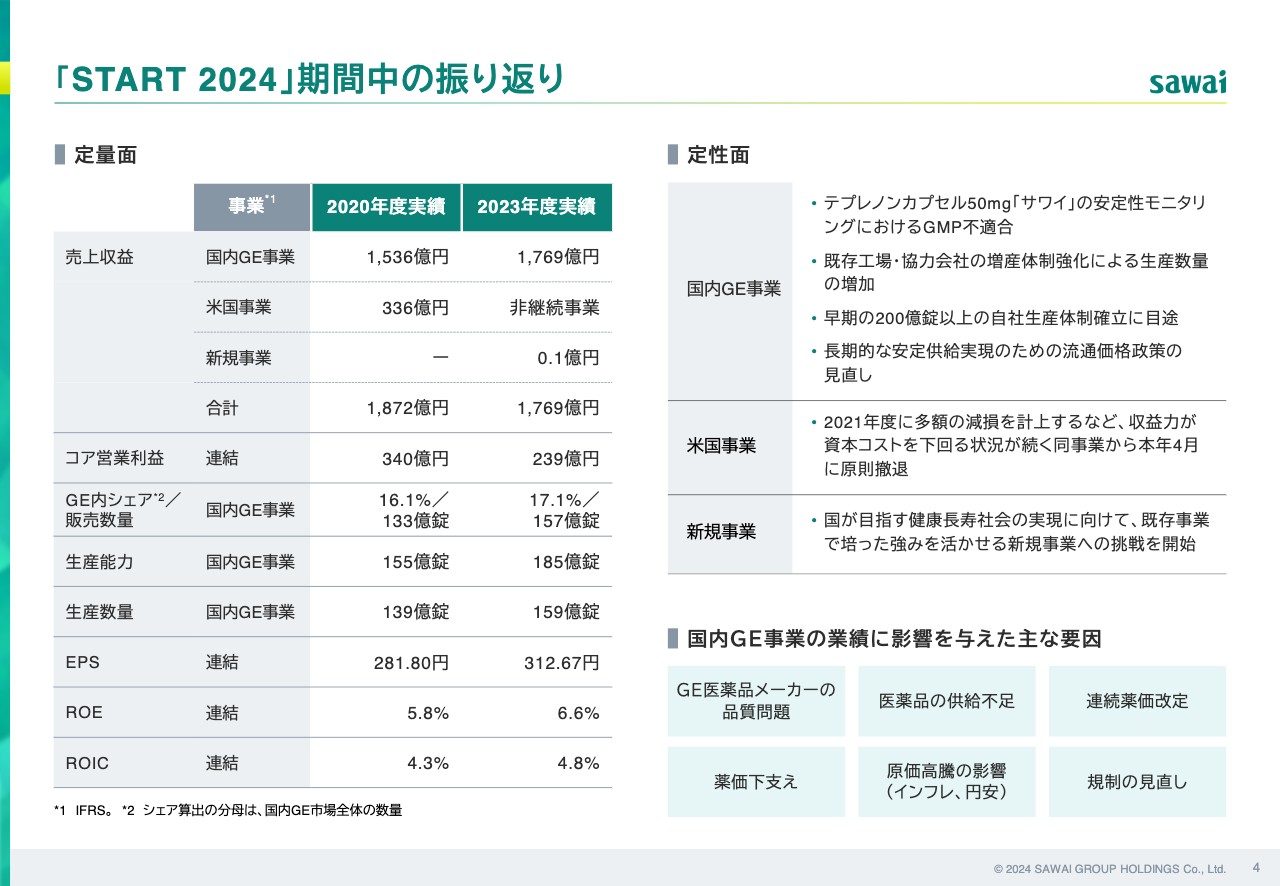

2018年から毎年改定を行い、4年目の2021年から始まった前中期経営計画「START 2024」の振り返りを行います。

当社が2030年度に目指したい将来のビジョンを描き、その実現に向けた最初の3年間として、「国内ジェネリック医薬品市場におけるシェア拡大」「米国事業における将来の成長に向けた事業投資」、新規事業への進出による「新たな成長分野の開拓」この3つの柱を掲げて取り組んできました。

中核である国内ジェネリック医薬品事業では、毎年の薬価改定や、小林化工から始まった品質に起因する供給不足、また、原価高騰といった環境の中、プラス面・マイナス面ともに、さまざまな要因が発生しました。

2017年に本格進出した米国事業からは、原則撤退しました。一方で、新規事業への取り組みを開始しました。その結果、2020年度の実績に対して、米国事業の非継続化の影響もあり、連結全体の売上収益は5.5パーセント減少、コア営業利益は30パーセント減少しました。

国内ジェネリック医薬品事業は、連続薬価改定等により大変厳しい環境だったものの、供給不安という環境の中、増産体制強化により生産数量が増加したことに加えて、新製品の一番手上市、また、単独上市による販売数量増加により、シェアは1パーセント上昇し、売上収益は15パーセント増収で着地し、EPSやROE、ROICの改善も実現しました。

「START 2024」国内ジェネリック医薬品市場シェア拡大

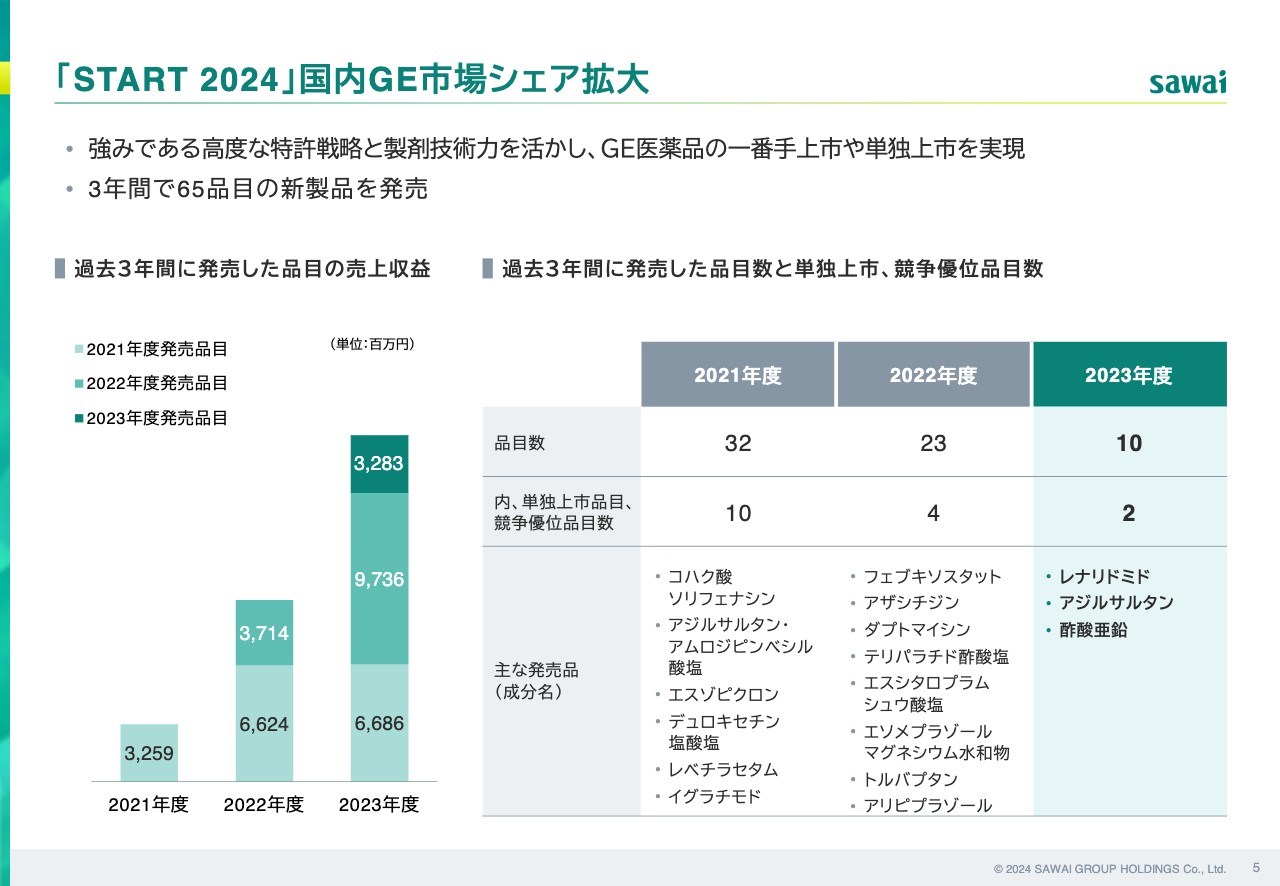

1つ目の柱である「国内ジェネリック医薬品市場におけるシェア拡大」の振り返りです。強みである高度な特許戦略と製剤技術力を活かし、3年間で65品目を上市しました。その売上合計は約353億円となりました。

「START 2024」国内ジェネリック医薬品市場シェア拡大

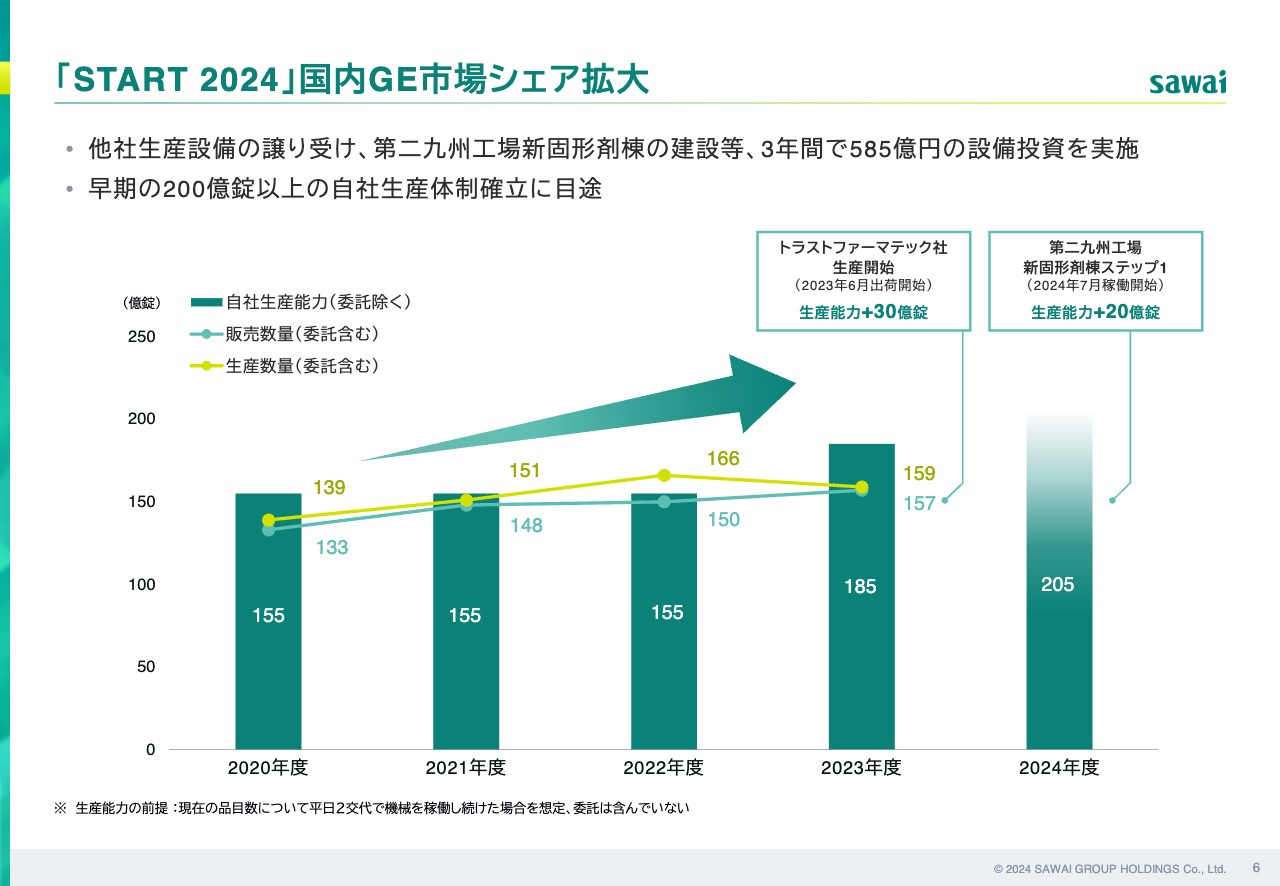

小林化工からの生産設備の譲り受けや第二九州工場新固形剤棟の建設など、3年間で約585億円と設備投資を積極的に行いました。ジェネリック医薬品の供給不足解消の先導となるべく、200億錠以上の自社生産体制の確立に目途がついたところです。

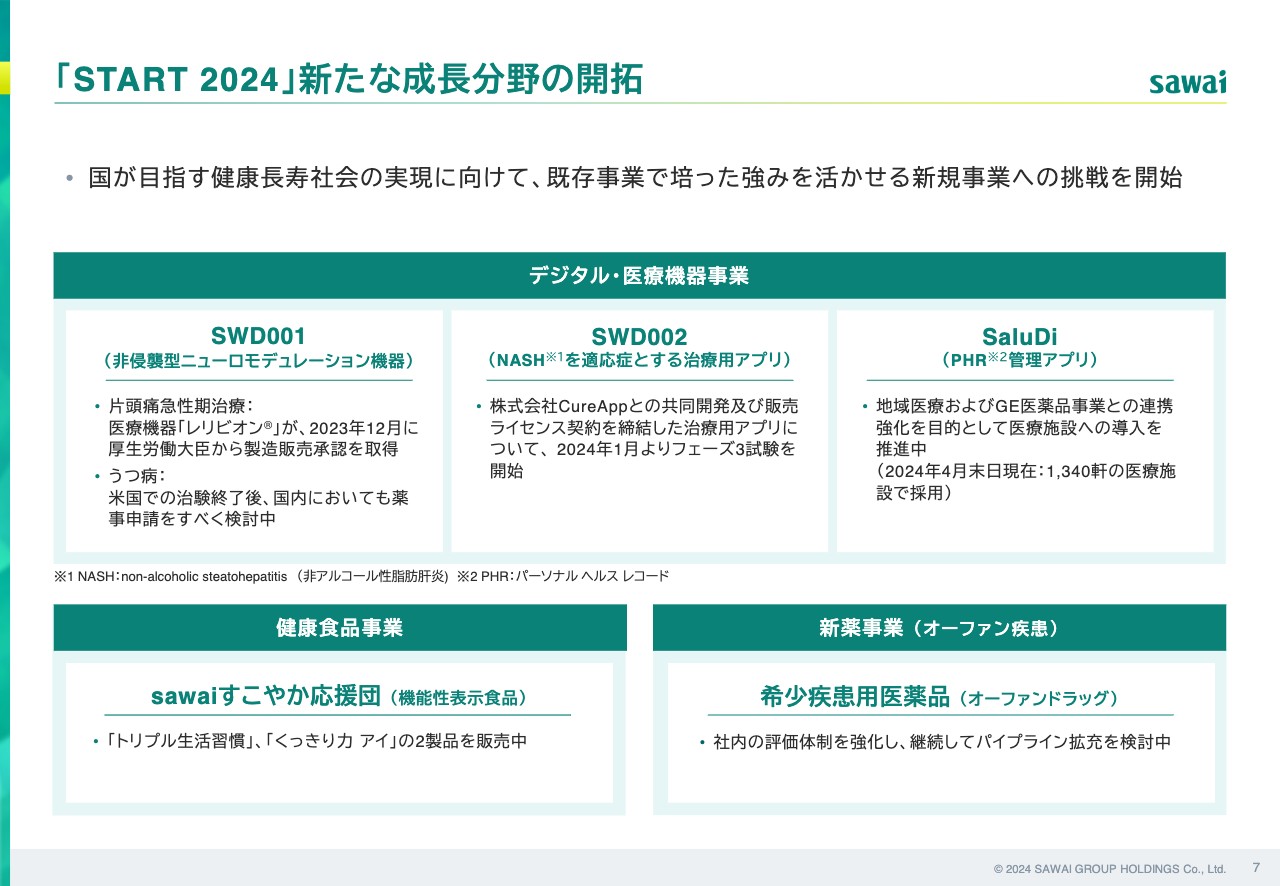

「START 2024」新たな成長分野の開拓

2つ目の柱である「新たな成長分野の開拓」の振り返りです。デジタル医療機器やPHR(パーソナルヘルスレコード)など、既存事業で培った強みを活かせる新規事業への取り組みを開始したところです。

「START 2024」財務戦略総括

財務戦略の総括です。成長ドライバーである研究開発投資に736億円、供給不足の対応や将来成長に向けた設備に約700億円の投資を実施しました。

株主還元においても、1株当たり年間130円の配当を安定的かつ継続的に実施し、3年間の配当総額171億円を実現しました。

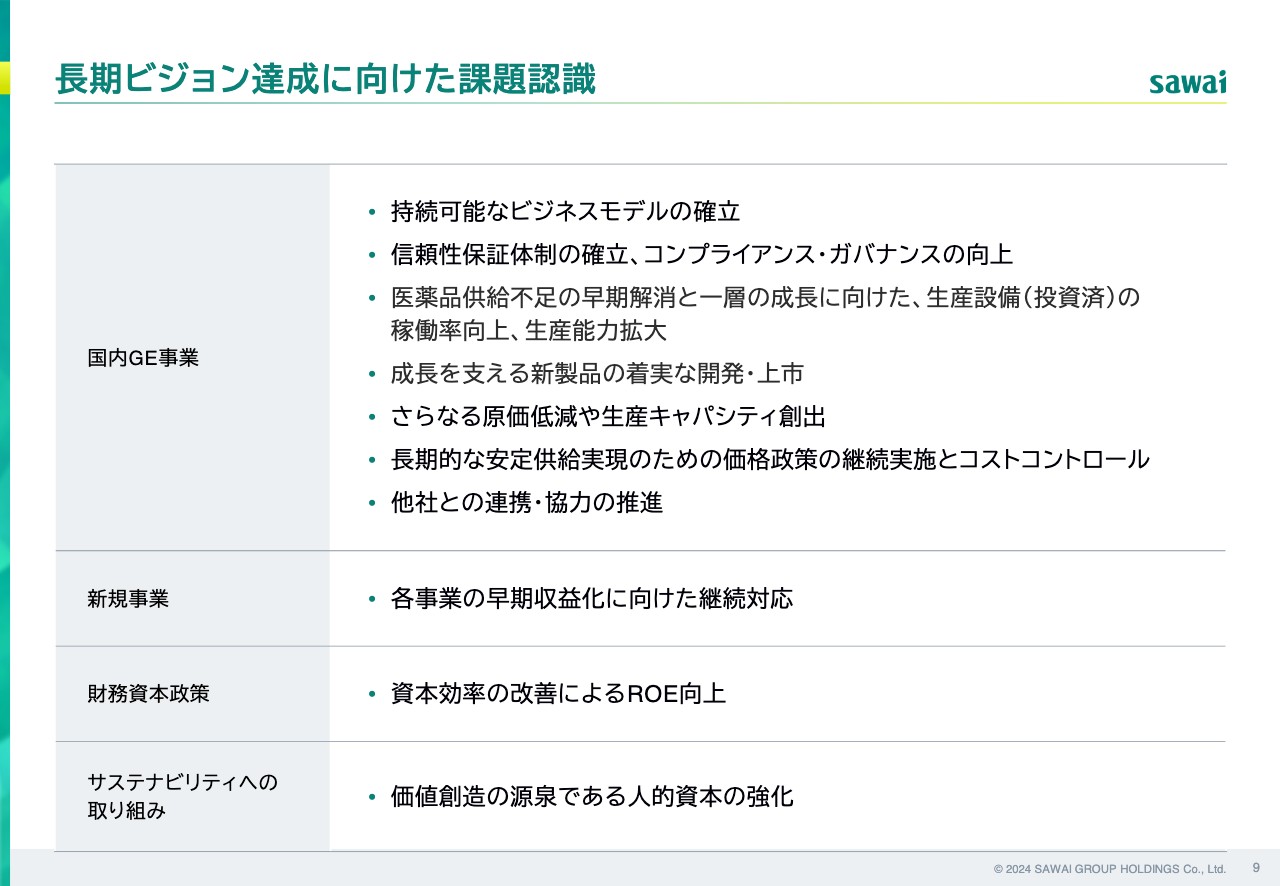

長期ビジョン達成に向けた課題認識

以上の前中期経営計画の総括を踏まえた、2030年のビジョン達成に向けた課題についてです。まず環境変化の著しい国内ジェネリック医薬品事業において、コンプライアンス・ガバナンス体制の構築など、持続可能なビジネスモデルの確立が大前提となります。

将来にわたってジェネリック医薬品産業の中核を担い、リードするため、これからの3年間はその体制を整備する重要な期間と位置づけています。今後起こりうる産業構造の変化に対応できる体制構築と、コスト競争力の強化、資本効率の改善を図る必要があります。

そしてなによりも、その実現においては、価値創造の源泉である人的資本の強化が最も重要であると認識しているところです。

これらの課題を踏まえて、あらためて2030年度に目指したい将来のビジョンについてご説明します。

グループ企業理念

グループ企業理念とマインドについては、スライドのとおりです。

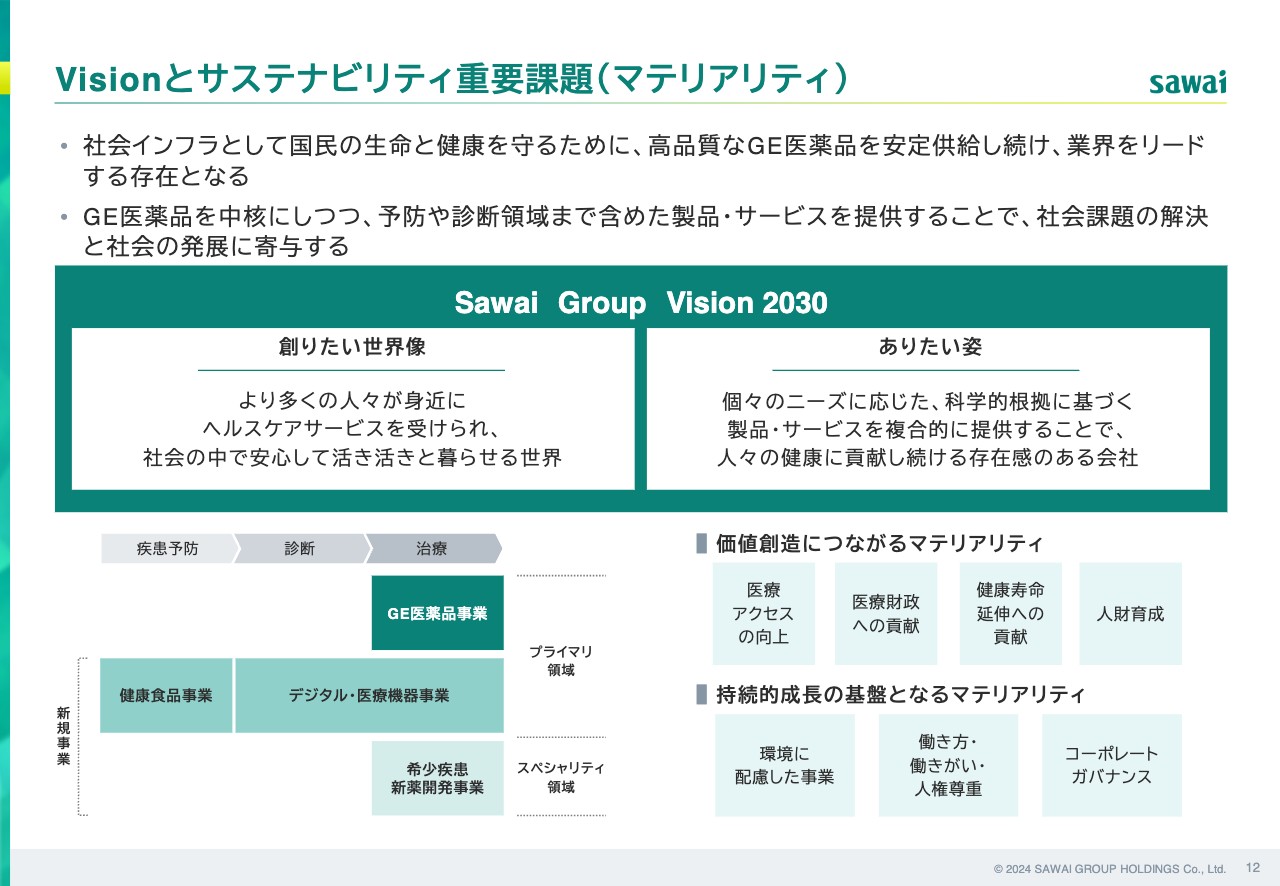

Visionとサステナビリティ重要課題(マテリアリティ)

2030年度に目標とするビジョンです。すでにジェネリック医薬品は社会インフラとなっています。当社は国民の生命と健康を守るため、高品質なジェネリック医薬品を安定供給し続け、業界をリードする存在となることを目指します。

そのためにも、中核であるジェネリック医薬品に加え、予防や診断領域まで含めた製品やサービスを提供することで、社会課題の解決と社会の発展に寄与していきます。

事業環境の見通し トレンド・技術

当社を取り巻く事業環境の認識です。高齢化社会の進展により、ますます医薬品の需要が増えてきます。

一方、人手不足の中での労働力確保、つまり労務費も増えていきます。AIやデジタル技術の改革が進み、医療やヘルスケアに対するニーズは、ますます多様化・高度化していきます。

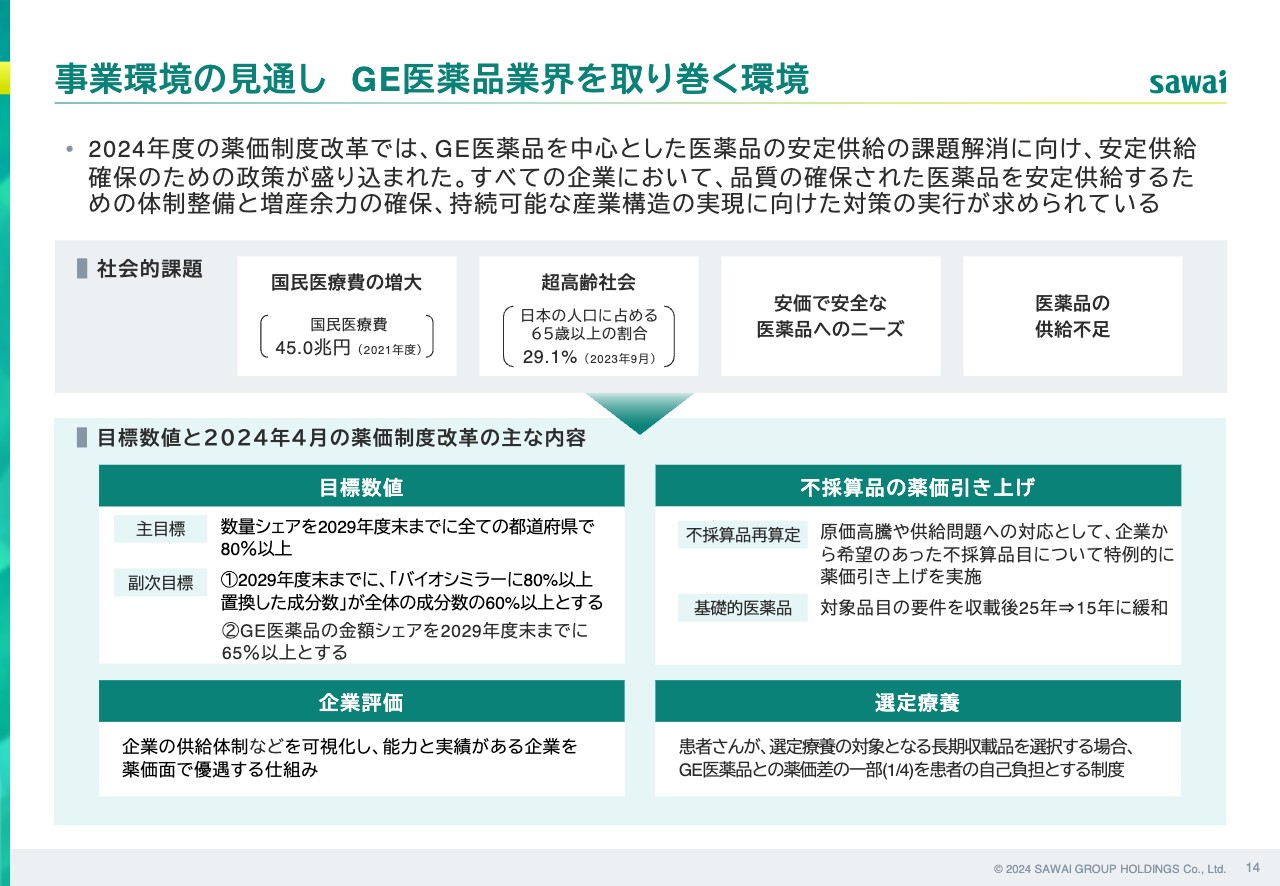

事業環境の見通し ジェネリック医薬品業界を取り巻く環境

スライドは、ジェネリック医薬品業界を取り巻く環境をまとめたものです。社会的課題として、高齢化社会の進展、それに伴う保険医療財政が悪化する中で、安価で安全なジェネリック医薬品がますます求められているにもかかわらず、いまだ供給不足は解消されていません。

この課題解決に向け、2024年度の薬価制度改革では、さまざまな政策が盛り込まれました。すべての企業において、品質の確保された医薬品を安定供給するための体制整備と増産余力の確保、持続可能な産業構造の実現に向けた対策の実行が求められています。

ジェネリック医薬品産業の在るべき姿の実現

厚生労働省の「後発医薬品の安定供給等の実現に向けた産業構造のあり方に関する検討会」の報告書では、品質の確保された医薬品を安定的に供給できるよう、「①製造管理・品質管理体制の確保」「②安定供給能力の確保」「③持続可能な産業構造」の実現を目指し、「5年程度の集中改革期間を設定して、実施できるものから迅速に着手しつつ、供給不安の解消、再発防止を着実に実施する」としています。

この3つの柱に沿った安定供給体制の実現に向けては、新中期経営計画において「信頼される企業基盤の確立」を土台としてテーマに取り組みます。医薬品不足を解消するためにも早期に自社の生産能力を拡大させ、企業間の連携や協力を推進していきます。

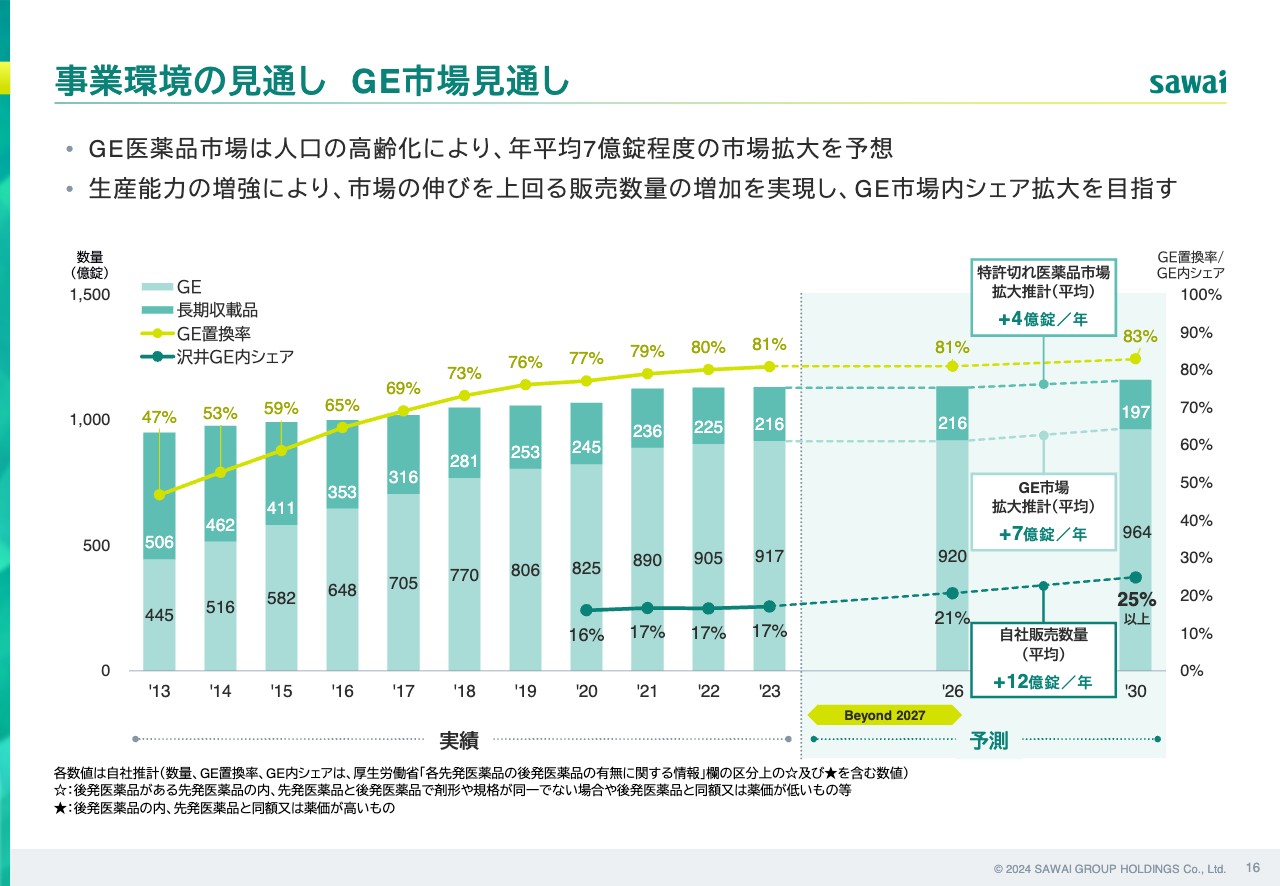

事業環境の見通し ジェネリック医薬品市場見通し

ジェネリック医薬品市場の見通しです。ジェネリック医薬品市場は、人口の高齢化により、2030年度まで年平均7億錠増え続けると予想しています。

当社では生産能力を増強させることで、2026年度にはシェアを現在の17パーセントから21パーセントに引き上げ、2030年度にはシェア25パーセント以上の拡大を目指します。

Sawai Group Vision 2030 定量目標

2030年度の目標数値です。国内ジェネリック医薬品事業はビジネスチャンスが到来しているという認識でおり、売上目標は、2021年度の計画から400億円上方修正し、3,000億円を目指していきます。

250億錠以上の生産能力体制を整え、国内数量シェアは25パーセント以上を目指します。すべての医薬品メーカーでNo.1となる240億錠を販売し、日本の社会インフラになくてはならない存在として、社会的責任を果たしていきます。

また、資本収益性のさらなる改善に向けた取り組みを推進することで、ROEは13パーセント以上、ROICは10パーセント以上とします。

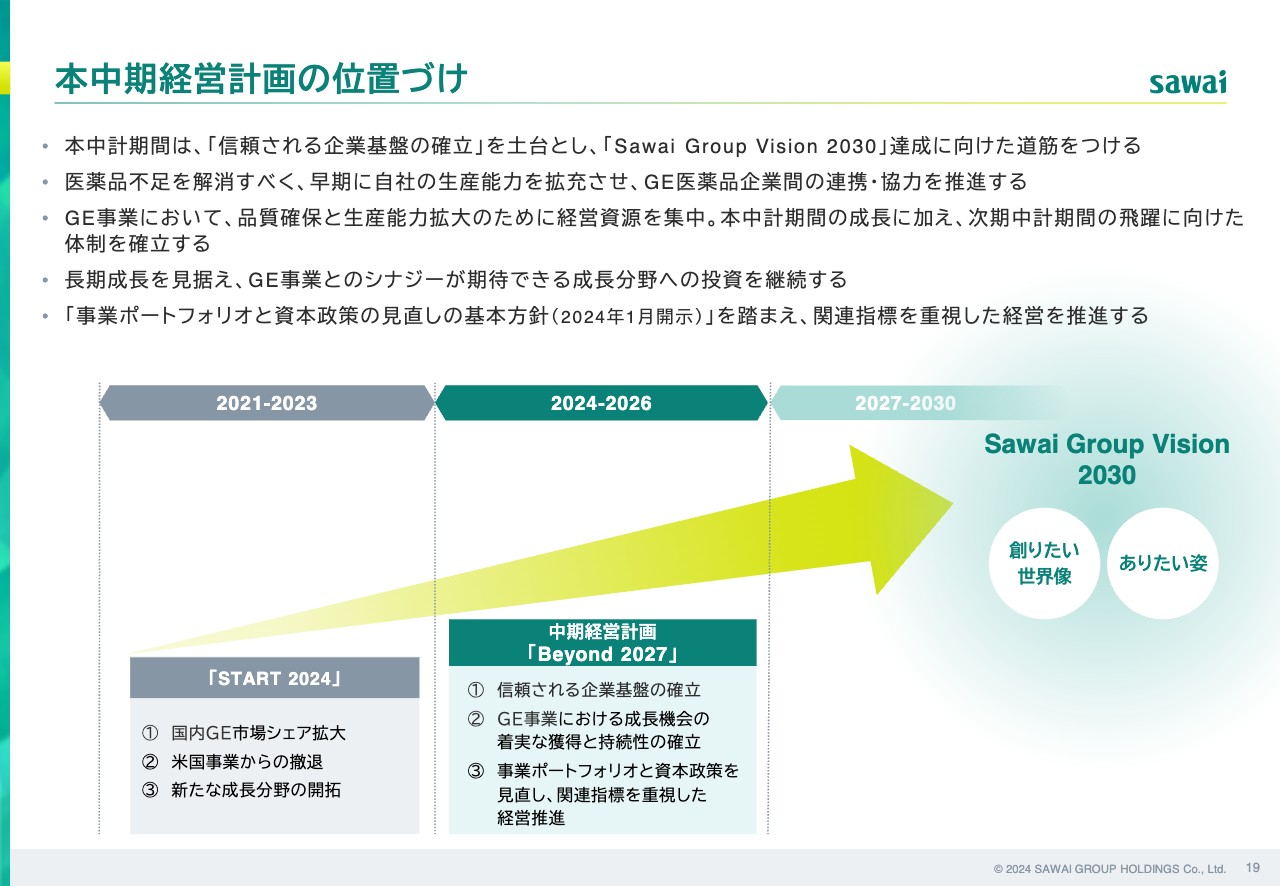

本中期経営計画の位置づけ

ここからは新中期経営計画「Beyond 2027」についてご説明します。今回の中期経営計画は、長期ビジョン達成に向けた中間点に当たります。最終年の2027年のその先を見据えた成長を目指すこと、そしてその中で生じうるさまざまな困難や限界を乗り越えること、そのための強い意志を「Beyond」という言葉に込めています。

本中期経営計画の土台を「信頼される企業基盤の確立」とし、長期ビジョン達成に向けた道筋をつけていきます。ジェネリック医薬品事業においては、品質確保と生産能力拡大のために経営資源を集中します。

また、次期中期経営計画の飛躍に向けた体制の確立と長期成長を見据え、ジェネリック医薬品事業とのシナジーが期待できる成長分野への投資を継続します。加えて、本年1月17日に開示した「事業ポートフォリオと資本政策の見直しの基本方針」を踏まえ、関連指標を重視した経営を推進していきます。

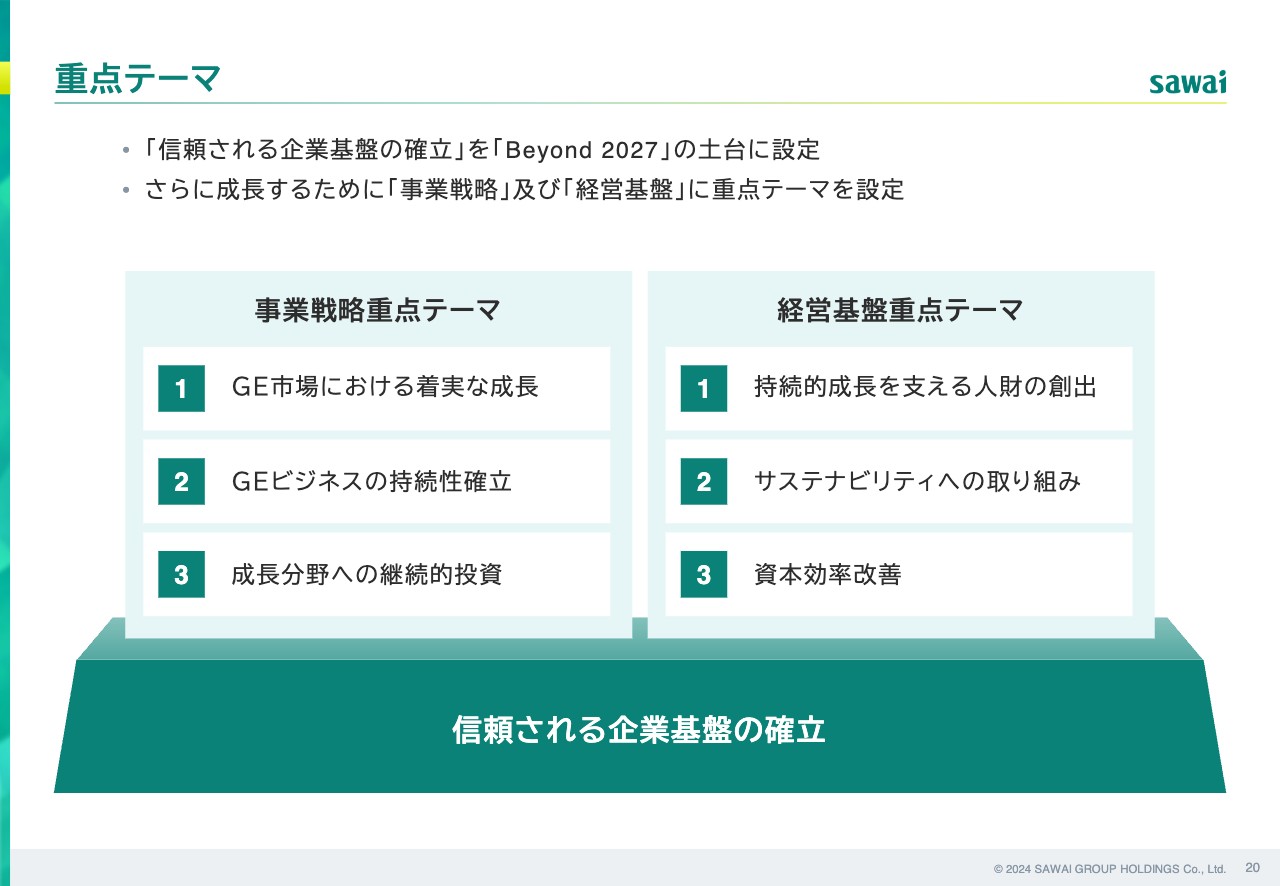

重点テーマ

成長を実現する上での重点テーマです。事業戦略と経営基盤を切り口とし、それぞれ3つのテーマを設定しました。これらを土台とし、信頼される企業基盤を確立することが、すべての大前提になります。

次のスライドより、それぞれの詳細についてご説明します。

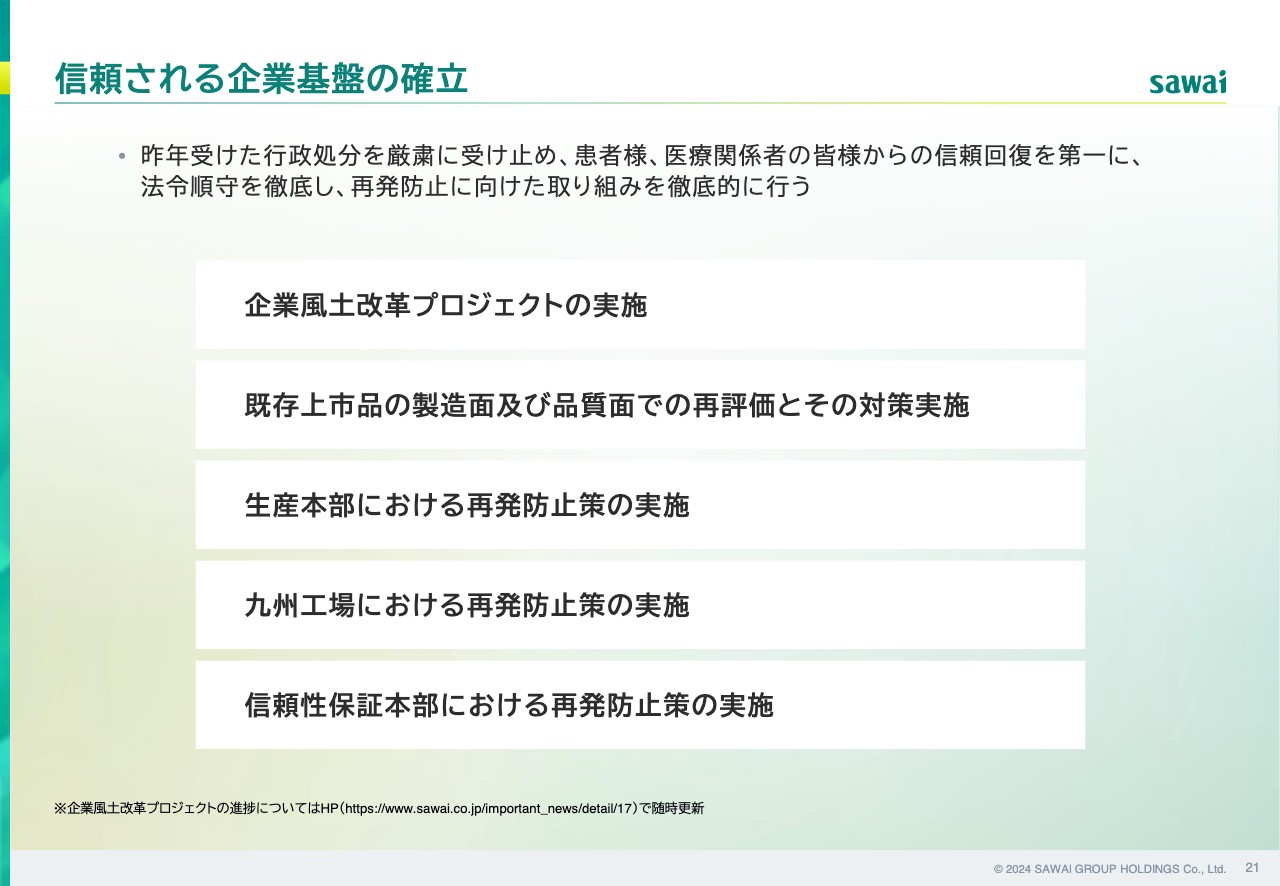

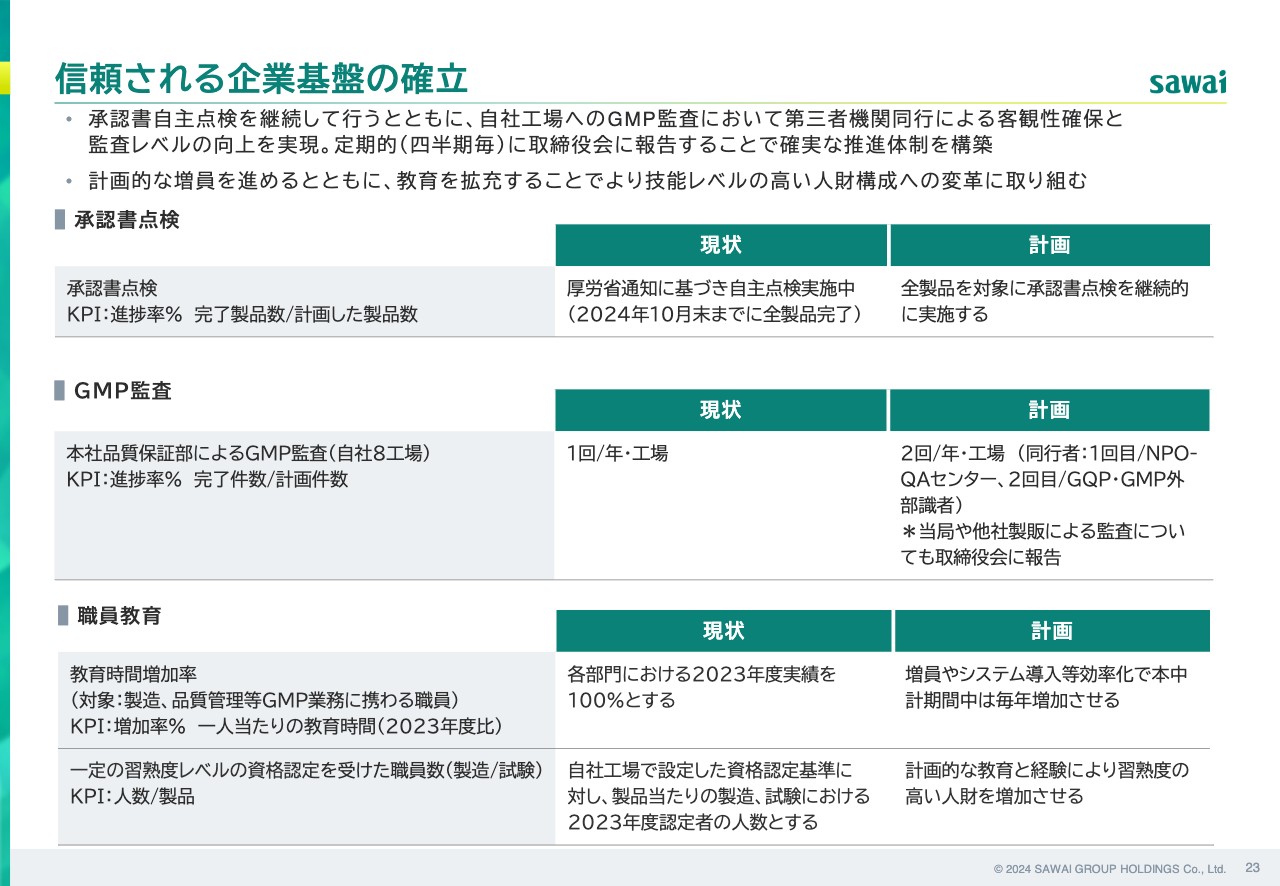

信頼される企業基盤の確立

スライドは、昨年から全社を挙げて取り組んでいる当社子会社における不適切試験に対する再発防止策です。外部の識者にも入っていただき、5つの再発防止策を着実に実施しています。

取り組み内容や進捗状況は、当社ホームページで定期的に開示・更新しています。

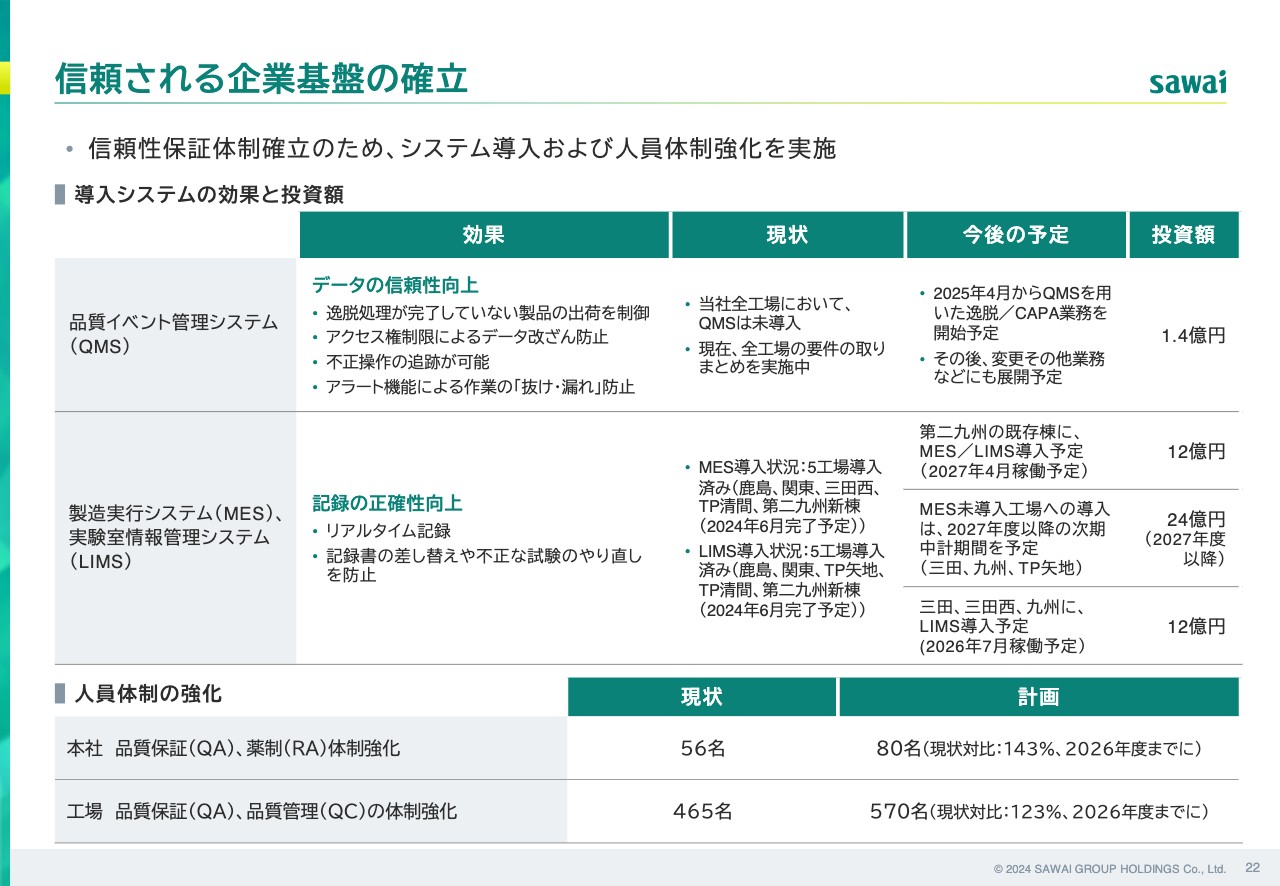

信頼される企業基盤の確立

スライドに記載のとおり、信頼性保証体制の確立のために、MES/LIMSをはじめとしたシステム導入と人員体制の強化を計画しており、実効性のある投資を行っていきます。

信頼される企業基盤の確立

承認書点検やGMP監査等は、外部機関の活用により客観性を担保し、職員の教育も含めてKPIを設定することで、定期的に進捗管理していきます。

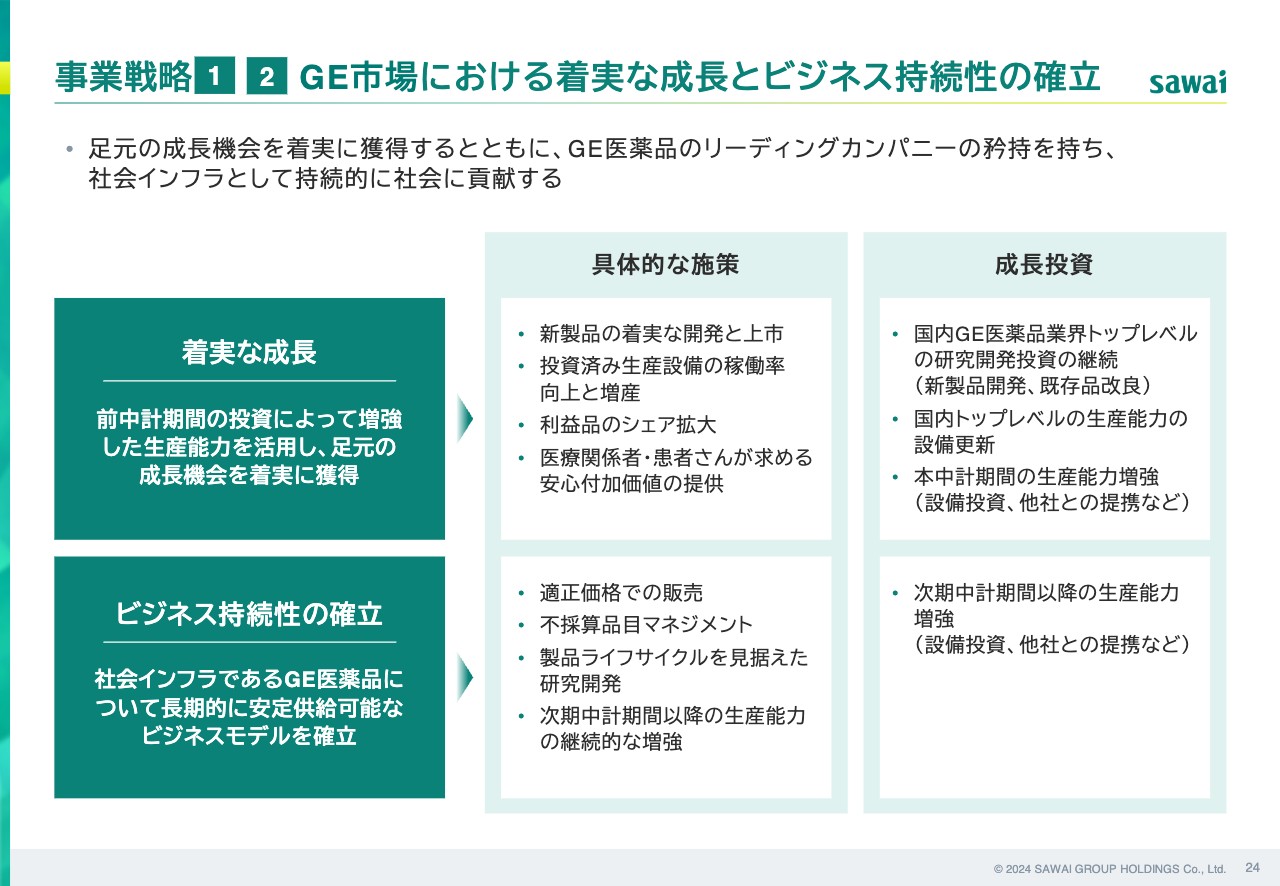

事業戦略①・② ジェネリック医薬品市場における着実な成長とビジネス持続性の確立

事業戦略の重点テーマである「ジェネリック医薬品市場における着実な成長」と、「ジェネリック医薬品ビジネスの持続性確立」についてです。

これらを実現するための施策と必要な成長投資について、中でも特に重要な「新製品の着実な開発と上市」、および「投資済み生産設備の稼働率向上と増産」に関してご説明します。

事業戦略重点テーマ① ジェネリック医薬品市場における着実な成長 新製品の着実な開発と上市

シェア拡大のドライバーは、新製品の売上増加です。当社にしかできない高い製剤技術力をもって、競争優位な品目開発や単独上市を実現し、他社を凌駕することで収益とシェアの拡大を図ります。

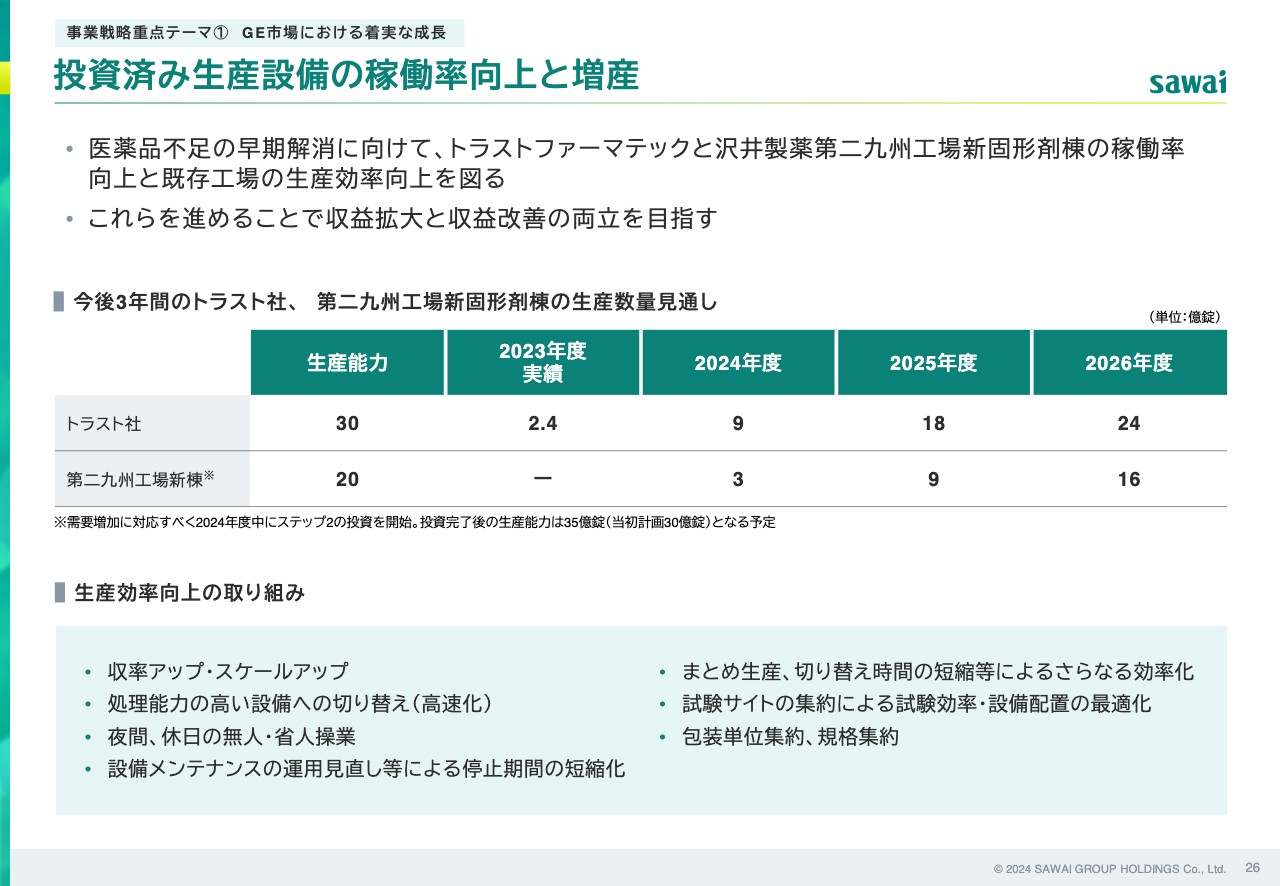

事業戦略重点テーマ① ジェネリック医薬品市場における着実な成長 投資済み生産設備の稼働率向上と増産

もう1つのドライバーは、安定供給力の強化です。トラストファーマテックと第二九州工場新固形剤棟の稼働率向上と、既存工場の生産効率向上を実現させます。

前者においては、最終年度に向けて着実に生産数量を増やしていきます。後者においては、可能な限りあらゆる手段を講じることで、全体での収益拡大と改善の両立を目指していきます。

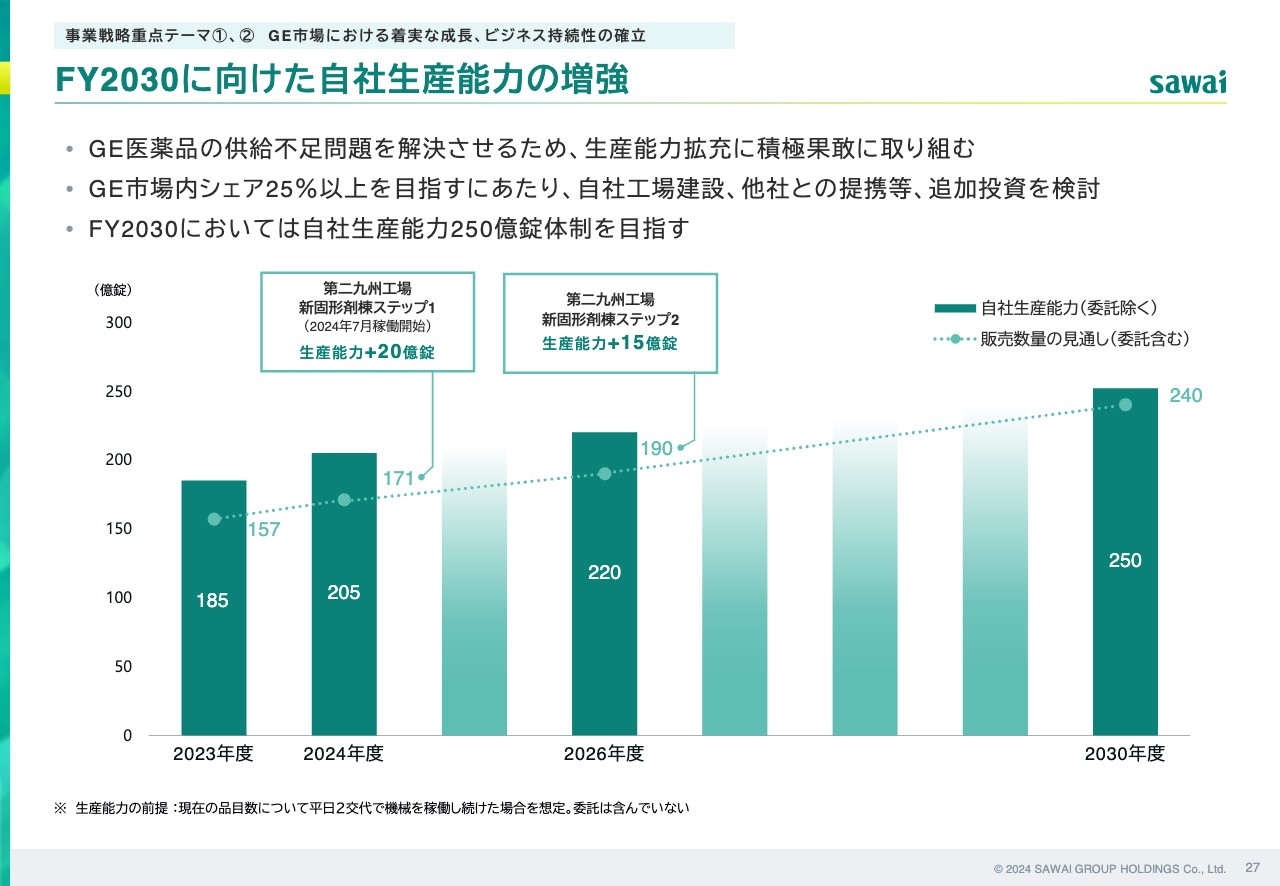

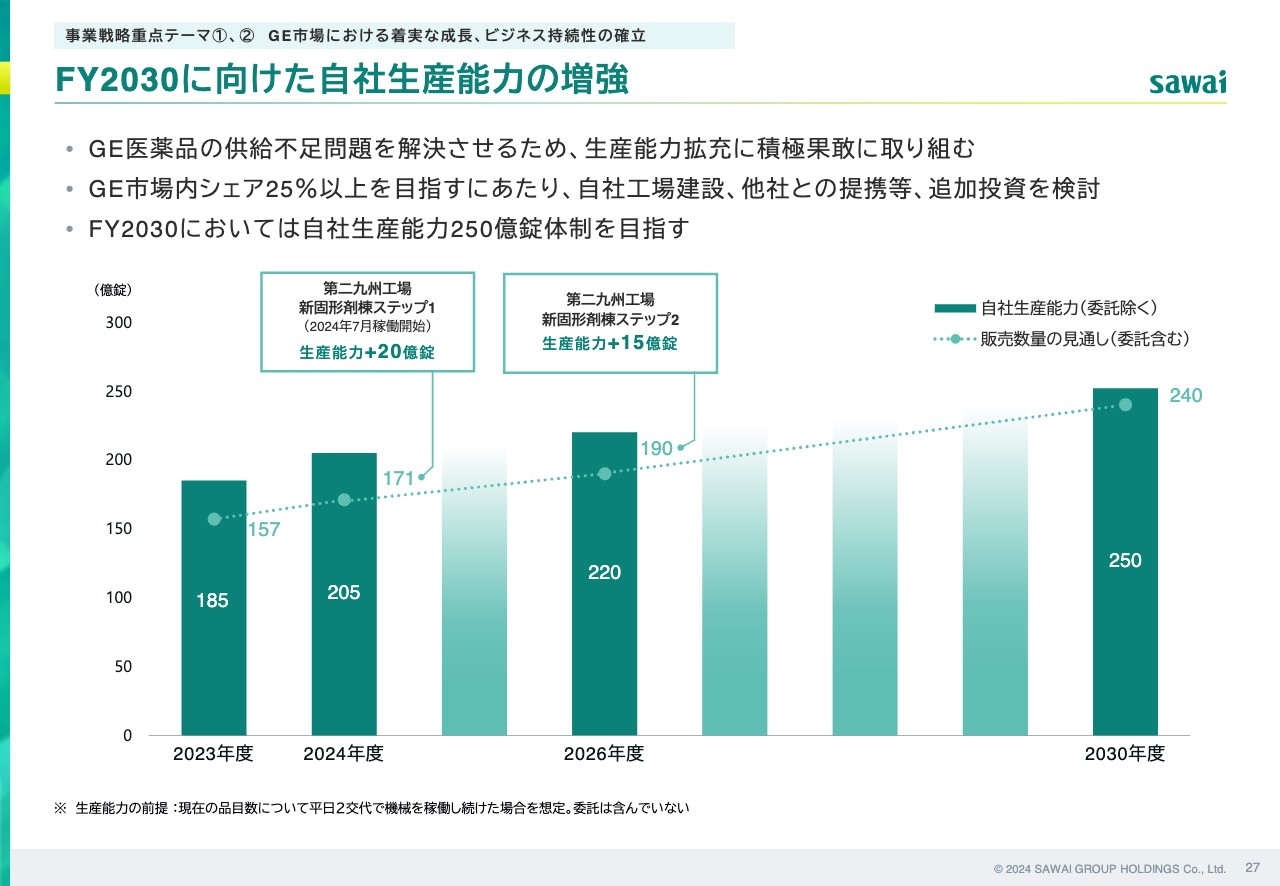

事業戦略重点テーマ①、② ジェネリック医薬品市場における着実な成長 、ビジネス持続性の確立 FY2030に向けた自社生産能力の増強

2030年に向けた自社生産能力拡大の道筋です。将来の需要拡大を見据えて実施してきた生産設備や人員の先行投資による安定成長を実現させ、当社は業界随一の生産能力と販売数量を誇ることを目指します。

今後の新製品発売をはじめ、ジェネリック医薬品の供給不足を早期に解消させるため、また、今後の業界再編・集約を見据えた能力拡充に積極的に取り組み、現状185億錠の自社生産能力を、中期経営計画中に220億錠以上へ引き上げていきます。

加えて、2030年には生産能力を現状から35パーセント引き上げ、250億錠体制の確立を目指します。そのため、自社工場の建設や他社との提携など、あらゆる手段を講じることで、さらなる生産能力の向上を図ります。

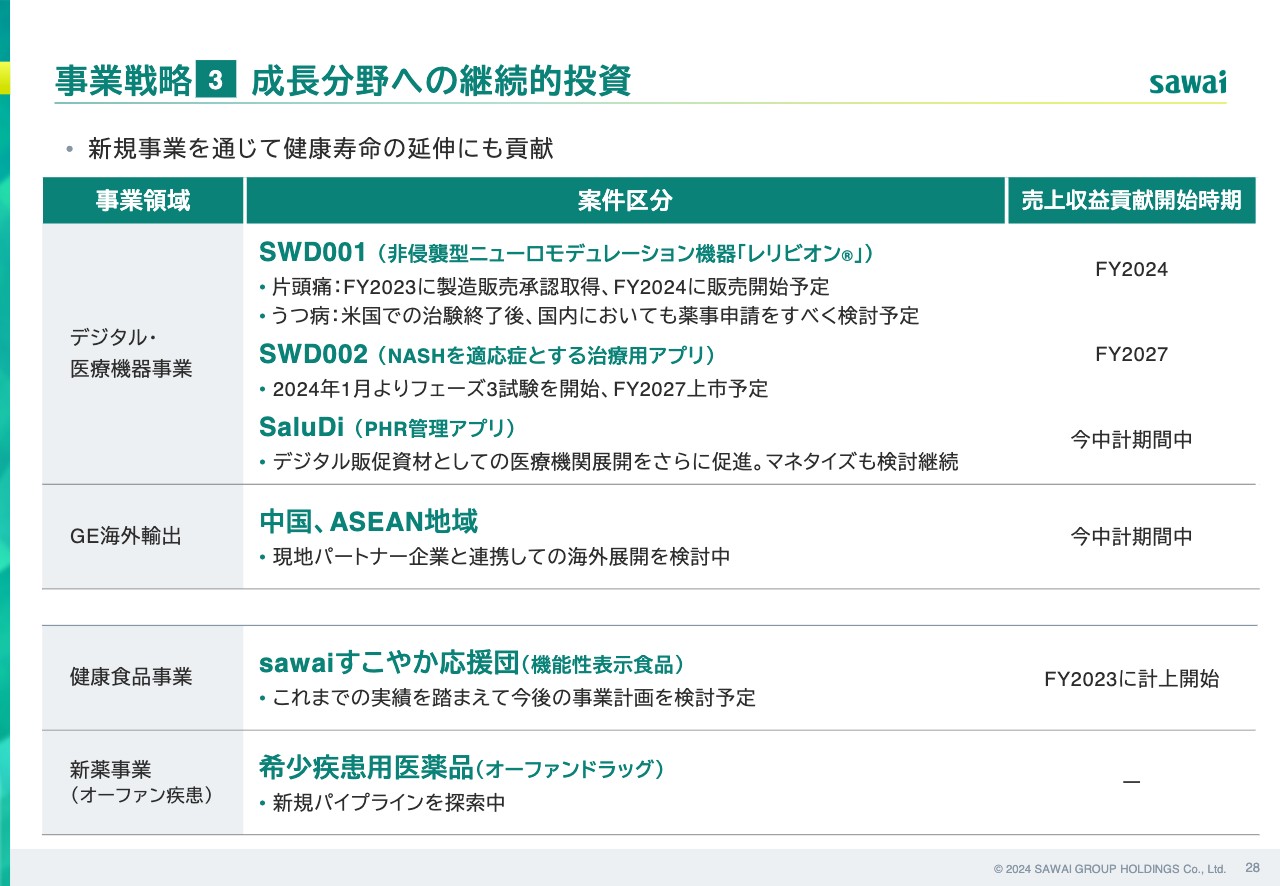

事業戦略③ 成長分野への継続的投資

事業戦略の最後のテーマは、成長への継続投資です。医療機器の「レリビオン」は今年度の販売開始予定、NASHの治療用アプリは2027年の上市を予定しています。いずれもスライドに記載のタイミングでの収益貢献を見込んでいます。

また、新たな展開として、地理的に近く、経済成長が進む中国、ASEAN地域をターゲットに、サワイジェネリックの海外輸出を実施します。ジェネリック医薬品の市場成長も高く、日本のジェネリック医薬品というブランド価値も期待できるところです。これらについては、2030年度以降の長期での成長を見据えて取り組んでいきます。

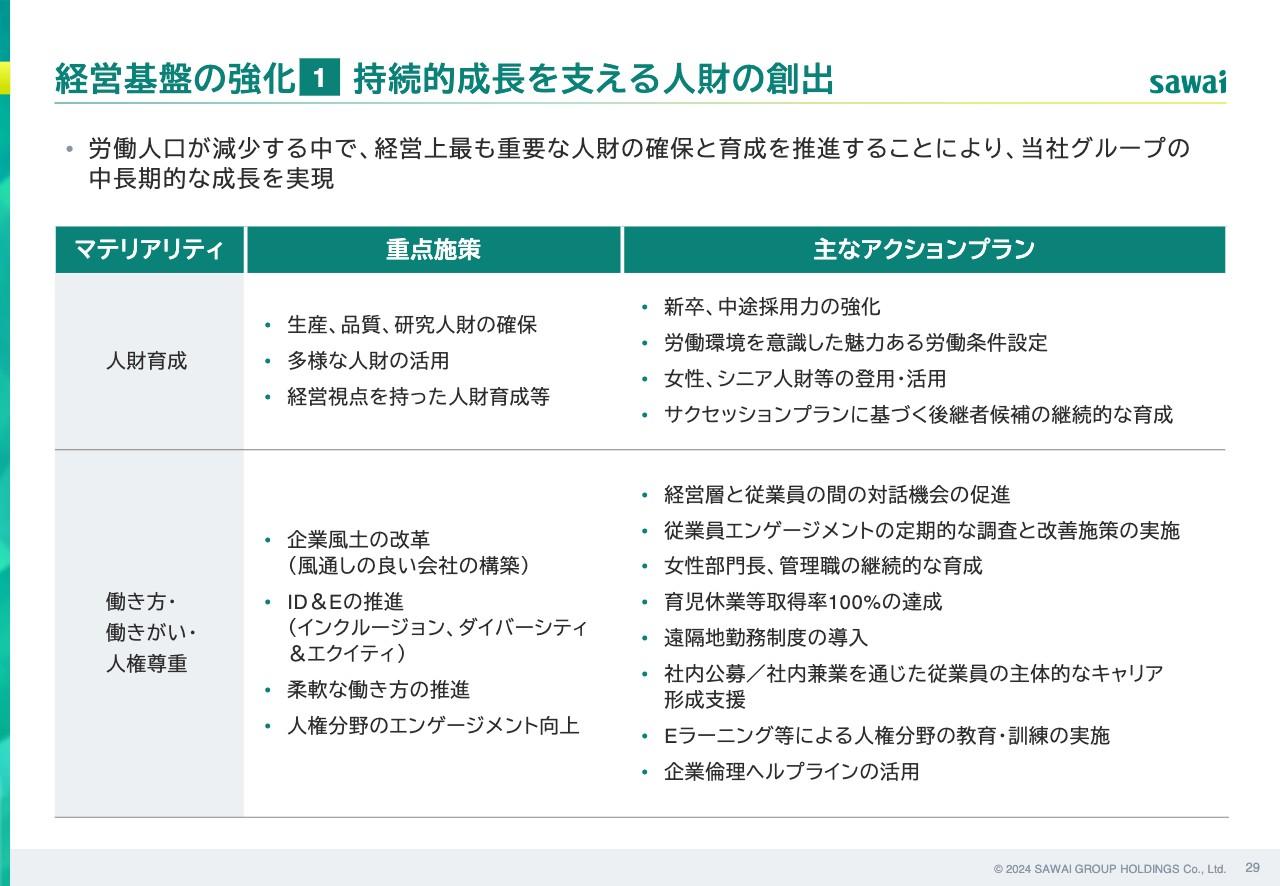

経営基盤の強化① 持続的成長を支える人財の創出

ここからは、経営基盤の強化に関する重要テーマである「持続的成長を支える人財の創出」についてご説明します。

当社グループが中長期的に成長し続ける上で、高品質・高付加価値のジェネリック医薬品を一番手上市し、安定的に供給することは必須条件です。とりわけ品質、生産、研究部門の強化が重要になります。

成長戦略に欠かせない多様な人財の確保と育成を基本とし、人的資本への投資を着実に推進していきます。

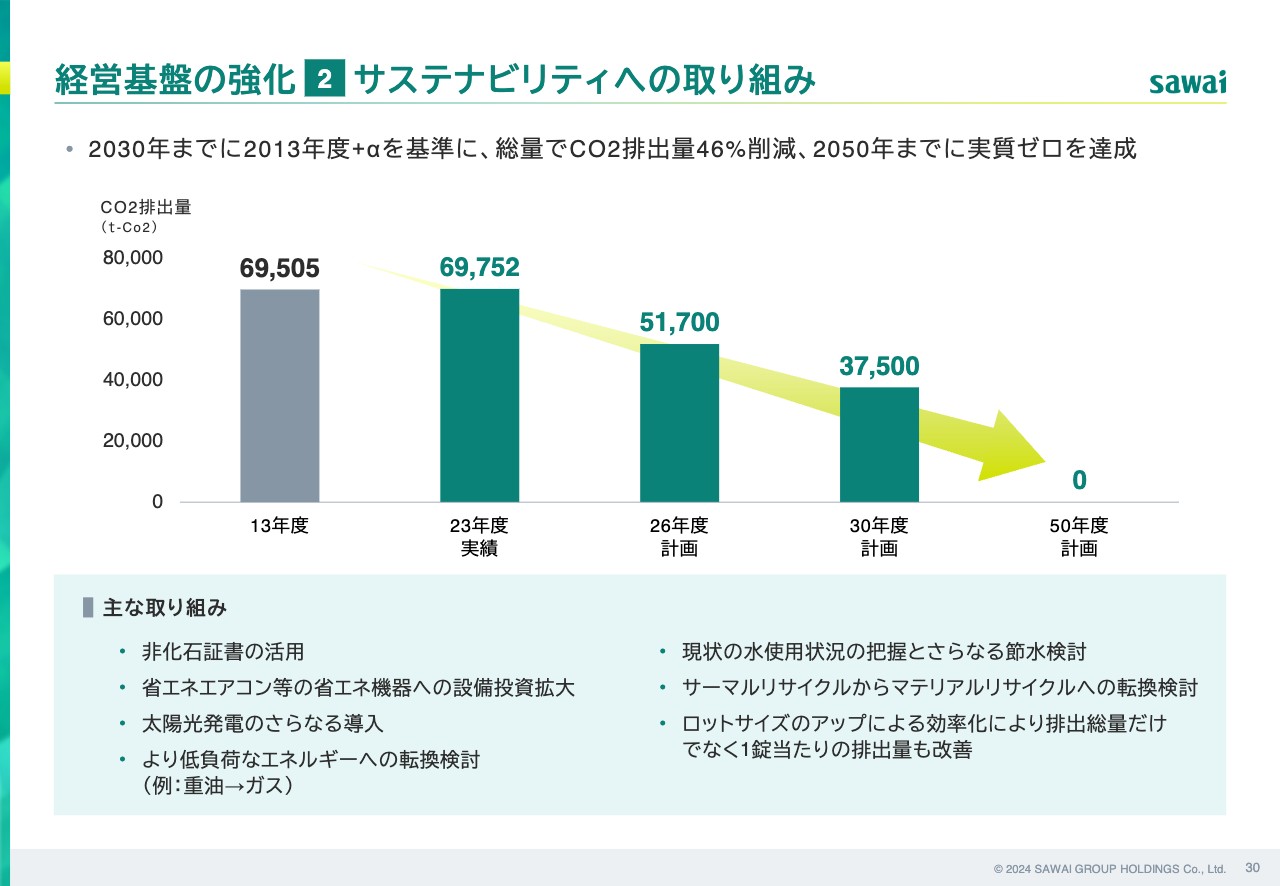

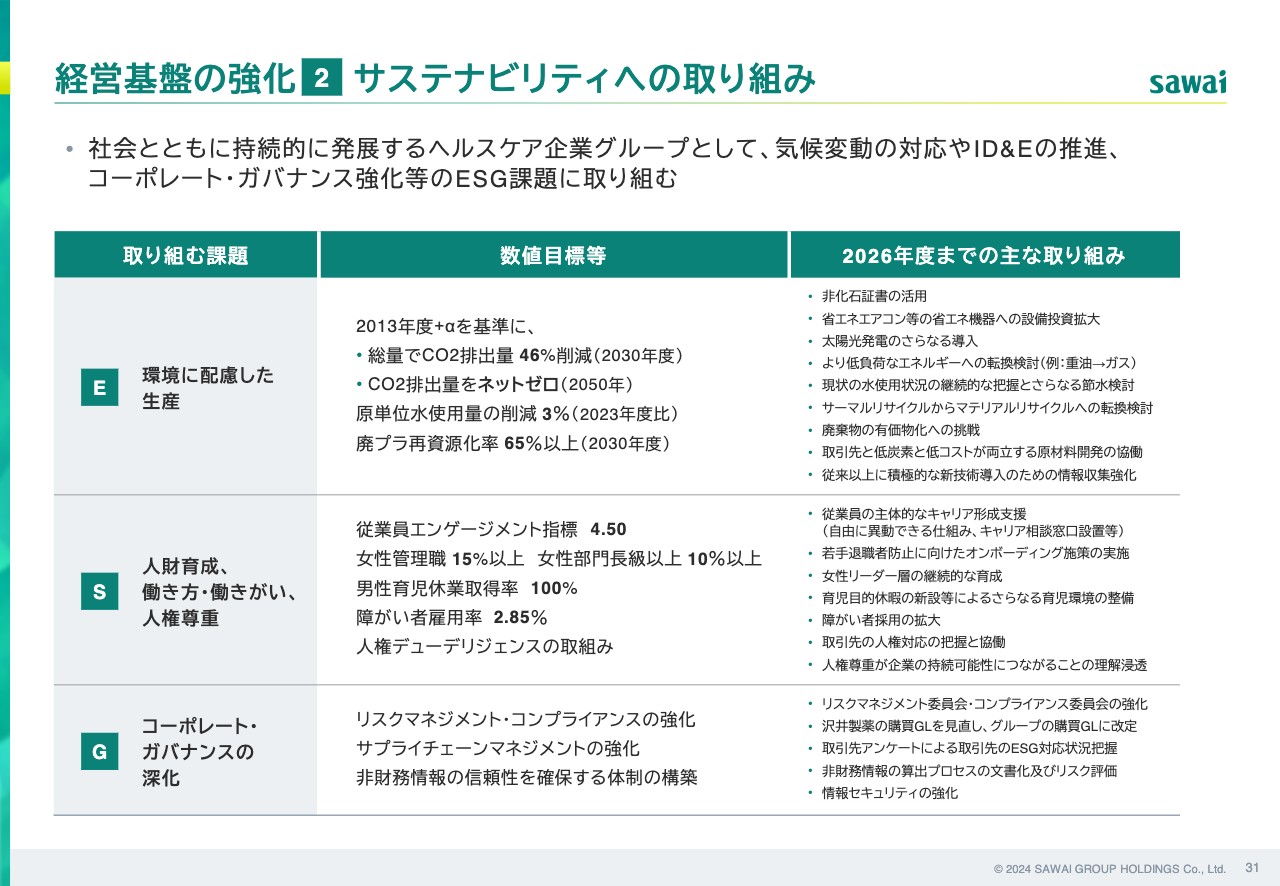

経営基盤の強化② サステナビリティへの取り組み

2つ目は、「サステナビリティの取り組み」です。前中期経営計画で掲げた環境目標のうち、CO2排出量に関する目標を一部見直しました。政府目標レベルに合わせて、2030年度のCO2排出量を2013年度比46パーセント削減し、2050年までにネットゼロに取り組んでいきます。

経営基盤の強化② サステナビリティへの取り組み

人財や環境面以外に、ジェネリック医薬品トップメーカーとして、コーポレートガバナンスをさらに深化させます。

製薬企業は信頼・信用が第一であり、一度の過ちが致命傷になりかねません。ジェネリック医薬品業界がこれからも成長を続けていくためには、当社も含め、ガバナンスやコンプライアンスの遵守がなによりも大切です。

行政処分を受けた12月22日を法令順守記念日にするなど、役職員一同、行政処分を忘れることなく、グループガバナンスの深化に取り組んでいきたいと考えています。

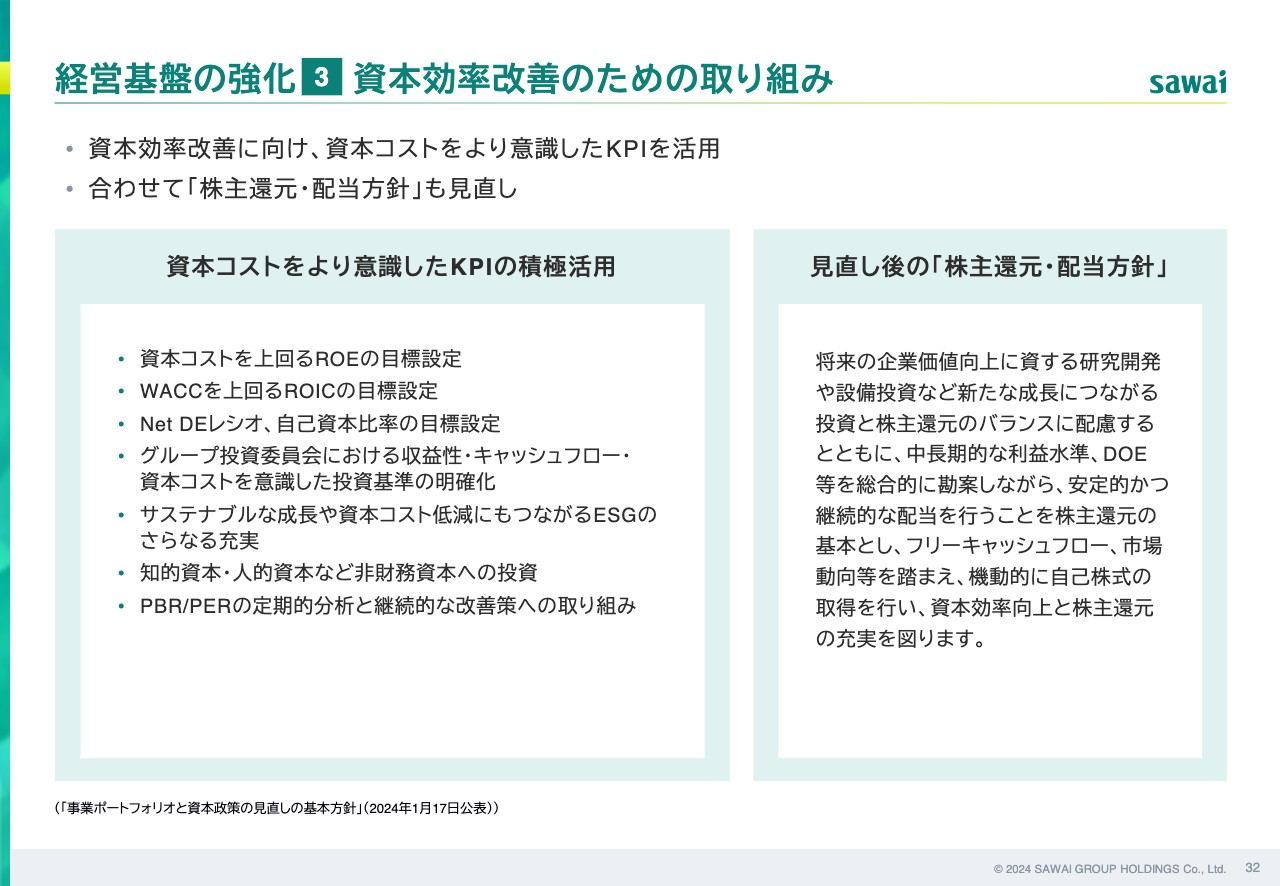

経営基盤の強化③ 資本効率改善のための取り組み

最後のテーマは「資本効率改善」のための取り組みです。1月17日に公表したとおり、P/L中心から、バランスシートやキャッシュフローを含めた資本コストを意識した経営に転換し、株主のみなさまの期待にお応えできるよう、経営改善に取り組んでいきます。

経営基盤の強化③ 資本効率改善のための取り組み

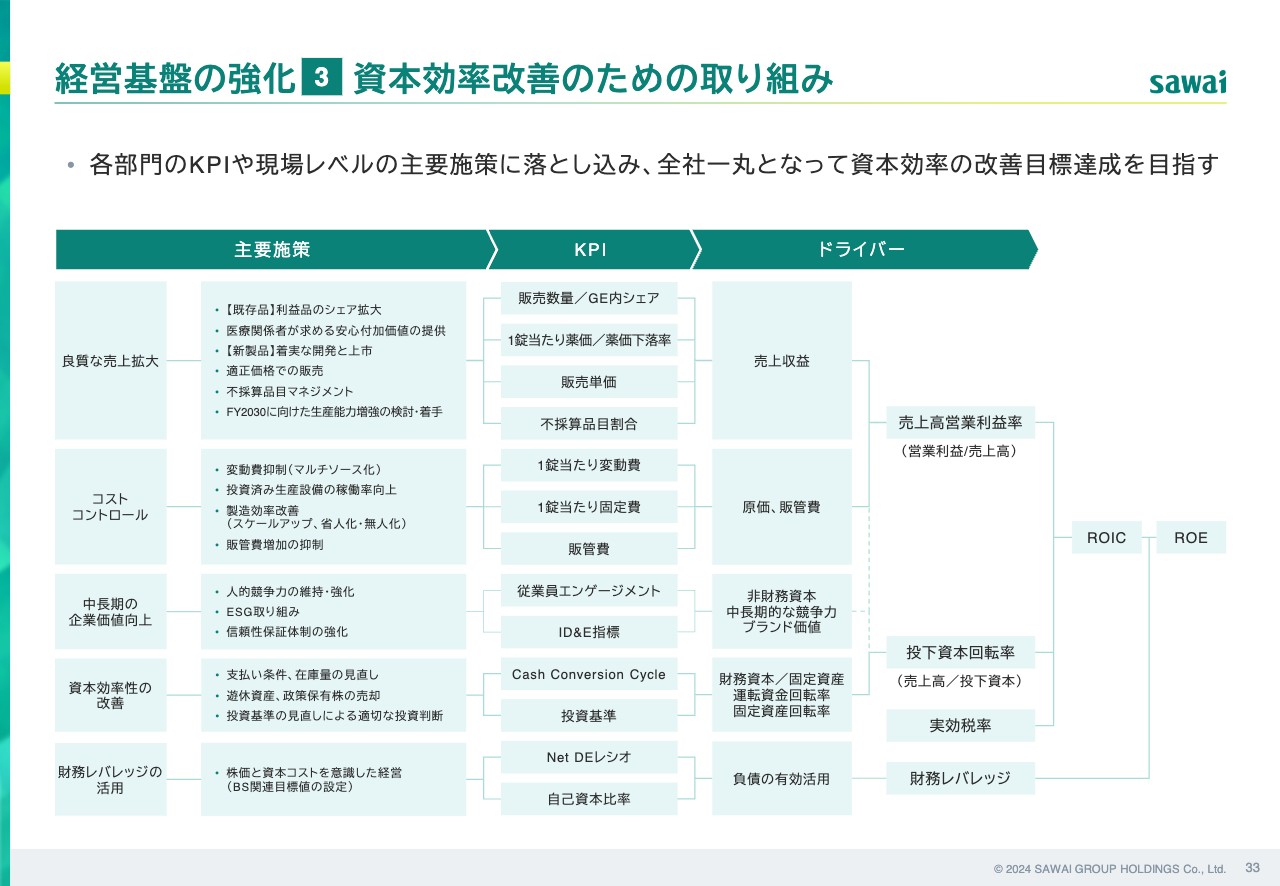

資本コストを意識した経営には、経営層だけでなく、社員一人ひとりが自分事として意識し、能動的に活動できるか否かが重要となります。

ROICの逆ツリーを活用することで、各部門のKPIや現場レベルの主要施策に落とし込み、全社一丸となって資本効率の改善目標達成を目指していきます。

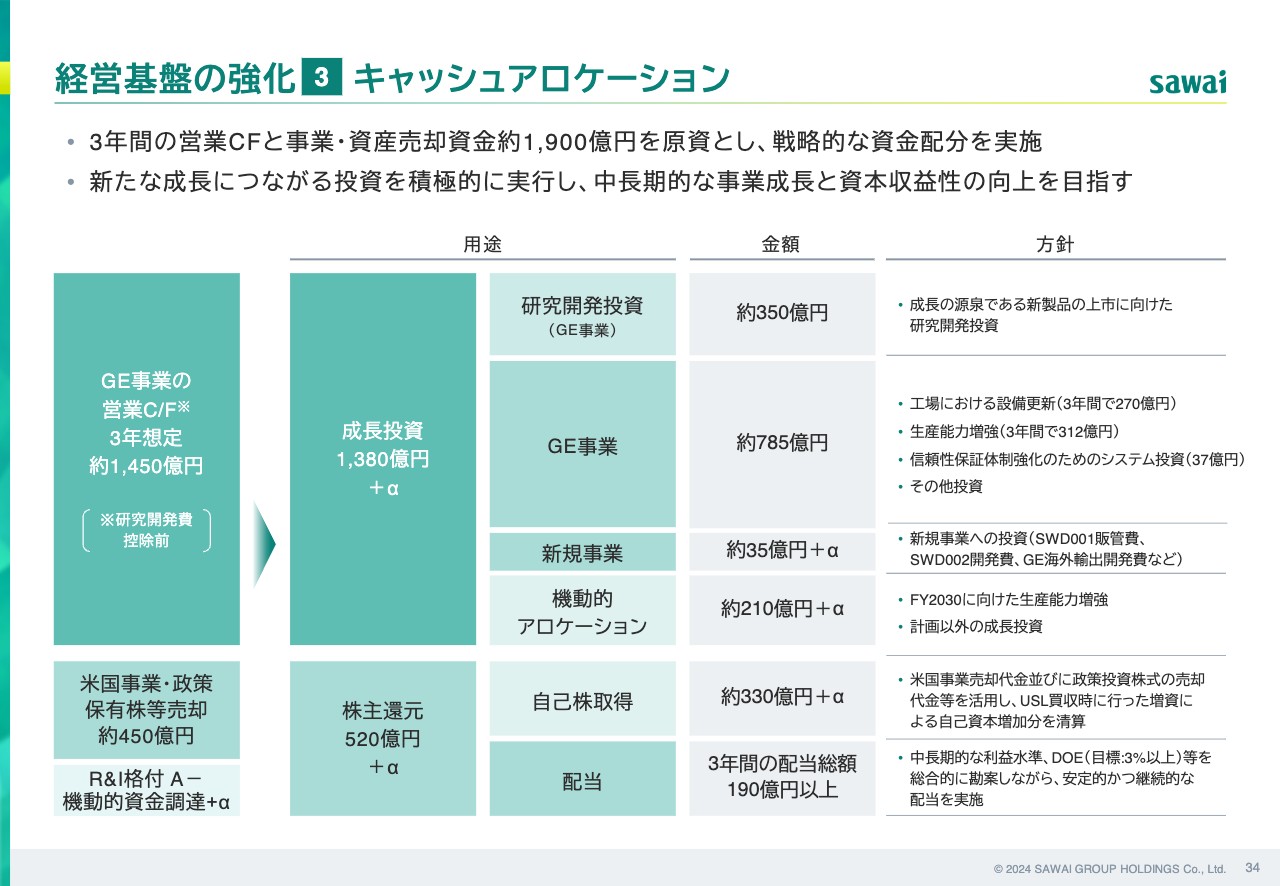

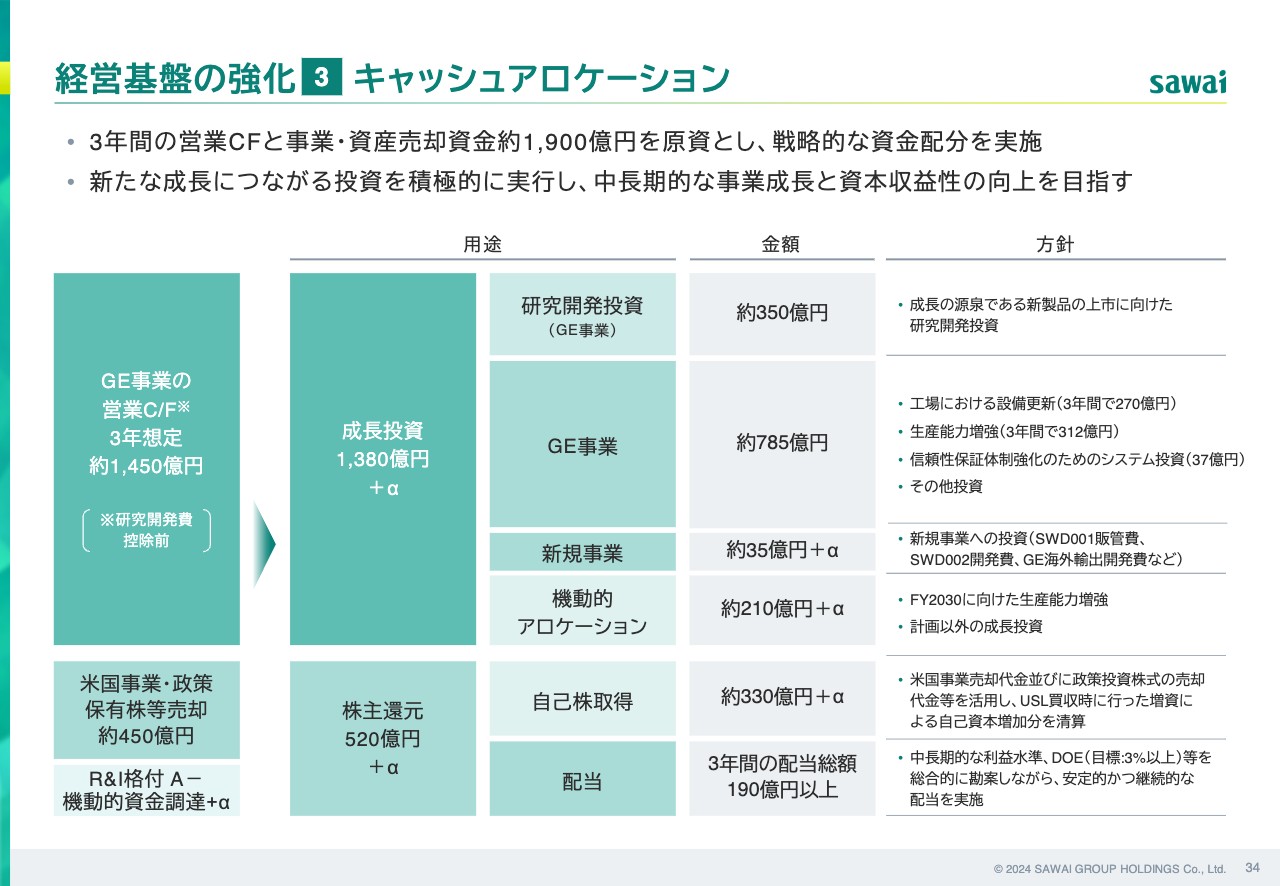

経営基盤の強化③ キャッシュアロケーション

3年間のキャッシュアロケーションです。ジェネリック医薬品事業で生み出した営業キャッシュフロー約1,450億円と、米国事業・資産売却資金約450億円の合計約1,900億円を原資とし、成長の源泉である研究開発投資をはじめ、生産能力増強や信頼性保証体制強化といった設備投資に優先して配分します。

また、株主還元については、米国事業や政策保有株の売却などにより、520億円規模での配当と自己株取得を実施します。

引き続き、継続的かつ持続的な成長に向けた設備投資や成長投資、株主還元を強化していきます。

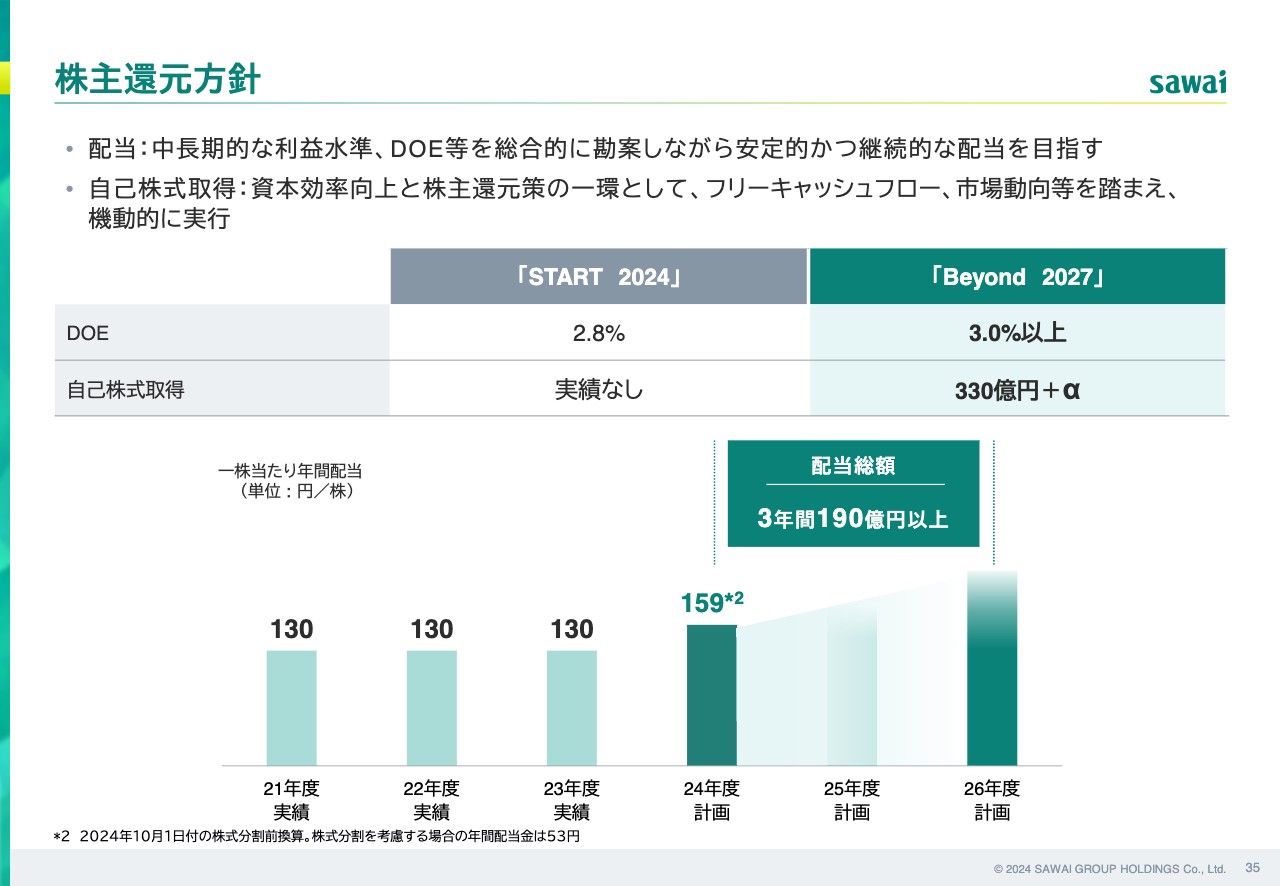

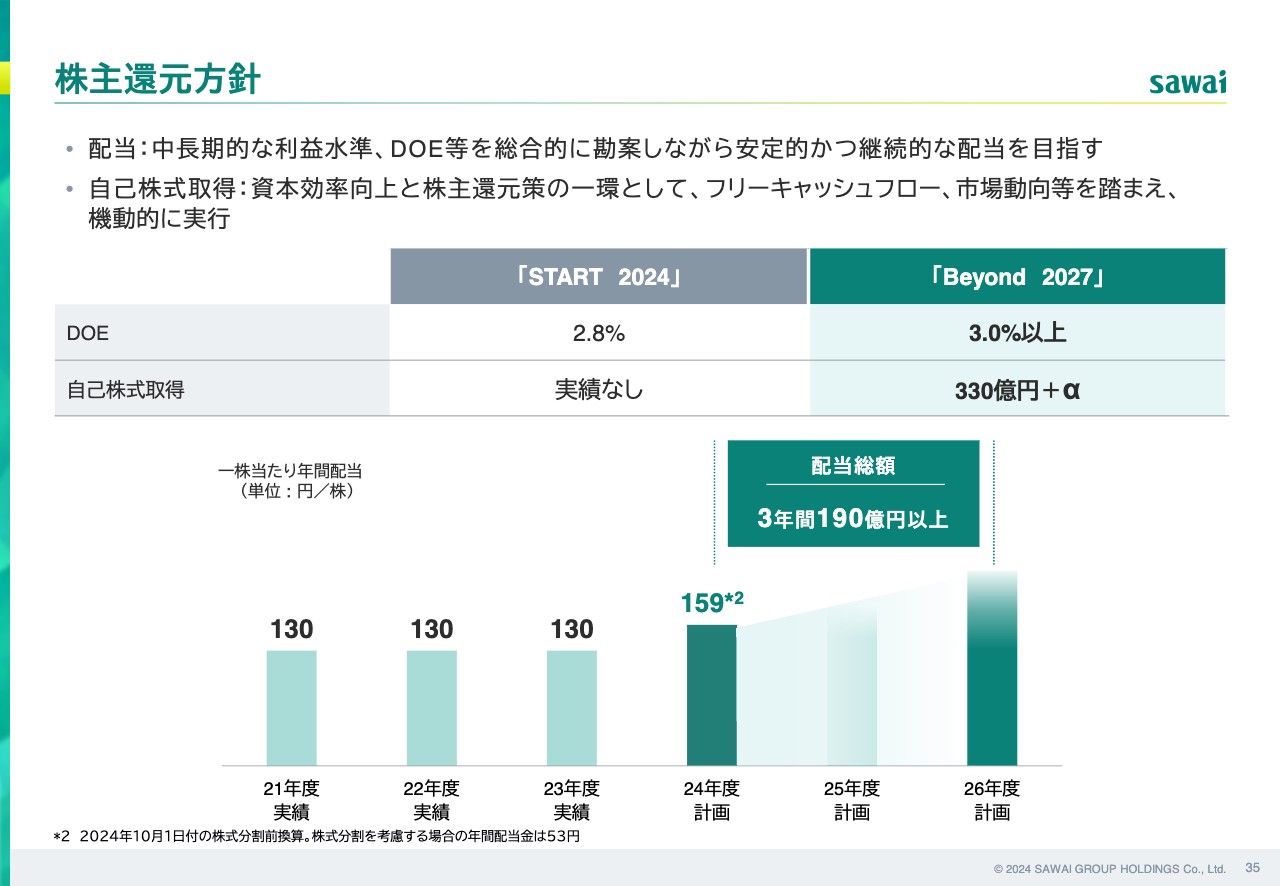

株主還元方針

当社では、株主のみなさまに対する利益還元を、経営の重要課題の1つとして位置づけています。資本コストを一層重視し、安定的かつ継続的な配当を実施する上で、基準とする指標を配当性向からDOEに変更し、3.0パーセント以上とします。

配当総額は本中期経営計画期間の3年間で190億円以上とし、あわせて330億円プラスアルファの自己株式取得を実行します。

これからも株主のみなさまの期待に応えていくため、資本効率の向上と株主還元の充実を図っていきます。

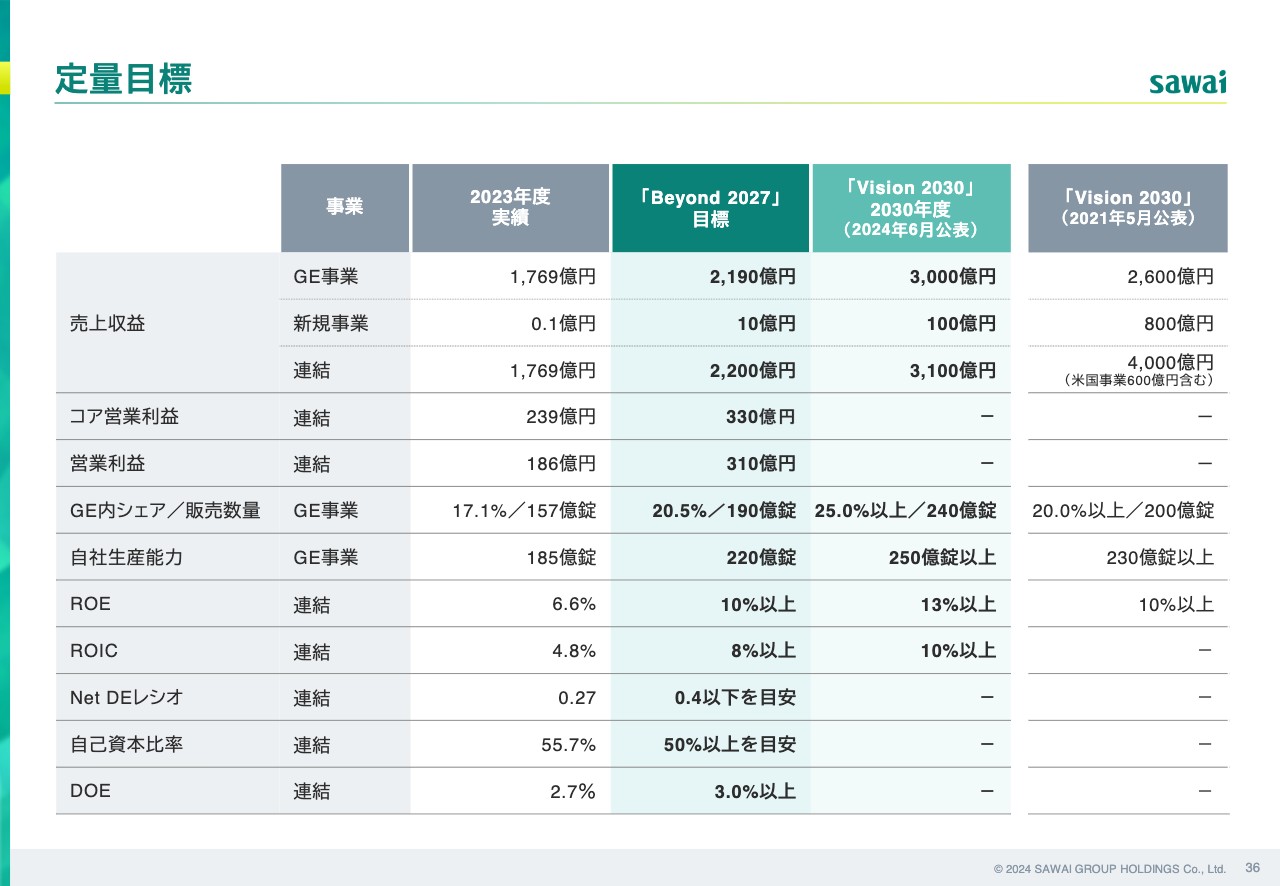

定量目標

最後に、本中期経営計画期間の目標数値です。最終年度の売上収益は、ジェネリック医薬品事業で2,190億円、新規事業で10億円、連結合計では2023年度実績に対して431億円プラスの2,200億円を目指していきます。

また、コア営業利益は2023年度実績に対して91億円プラスの330億円、ROEは10パーセント以上、ROICは8パーセント以上とします。

澤井氏からのご挨拶

最後に、一言考えを述べます。今般、厚生労働省の「後発医薬品の安定供給等の実現に向けた産業構造のあり方に関する検討会」のまとめが示したように、当社を取り巻く環境はこれから大きく変化していきます。

そして当社はこの変化を、ジェネリック医薬品事業のビジネスチャンスであり、患者さん、医療関係者さま、卸業者さまなど、医薬品不足で困っている方の問題解決に寄与できる大きなチャンスだと捉えています。このチャンスを確実につかむために、品質確保と生産能力拡大に経営資源を全集中したいと考えています。

加えて、事業ポートフォリオと資本政策への見直しの基本方針を踏まえ、先に申し上げた関連指標を重視した経営を推進します。

当社は事業そのものが社会貢献であり、医療費の増大という社会的課題に対して、毎年約3,000億円の医療費節減に寄与してきました。

持続可能な社会保障制度と医療アクセス向上のために、引き続きジェネリック医薬品事業を中核とし、社会とともに持続的に成長・発展するヘルスケアグループとして、1人でも多くの人々の健康に貢献できるよう努めていきたいと考えています。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:薬価設定の前提について

質問者:本日のご説明の中で、生産数量の増加や新製品の着実な上市について詳しくお示しいただきました。今回の中期経営計画、あるいは「Vision 2030」の中で、薬価に対してどのような前提が置かれているのか、定量的、あるいは定性的にでも構いませんので、教えてください。

木村元彦氏(以下、木村):今回の中期経営計画の中では、不採算品の再算定による影響を織り込んでいません。通常の薬価改定率程度を織り込んで計算しています。細かな数字については非開示とさせていただきます。

質問者:通常の薬価改定ということは、これから企業評価によって高い薬価が設けられるなどの優遇的な措置も織り込んでいないということでしょうか?

木村:その部分については、まだクリアに見えてきていないため、過去の薬価改定率をベースに「このぐらいの改定によるマイナスが来るだろう」という数字で織り込んでいます。

企業指標導入による影響については、なかなか読めない部分もあるためコンサバな数字で計算しています。

質疑応答:「2030年Vision」後半の単価改善について

質問者:事業環境の前提についてうかがいます。今回の売上目標と販売数量から、単価は2026年度にかけて徐々に上がっていき、2030年度にかけてはさらに単価改善が加速するようにも見えます。

先ほどもコメントがあった薬価改定に加えて、なにか長期的な販売戦略など、御社のマージンや単価を引き上げるような施策をお考えでしょうか?

澤井:まず、新製品の売上増加は単価の引き上げにつながります。過去は、薬価改定でかなり下がっていたため、単価が下がり気味になっていました。

2023年度に取り組んだ価格政策を引き続き実施していくことで、値下がりは非常に小さくなってきます。その計算をもとにしたものが今回の単価であり、それが今回の単価維持、もしくは上昇になると思います。

質問者:長期ビジョンの期間では、後半の2027年度以降に単価の改善が加速しているように見えます。そのような理解でよろしいでしょうか?

澤井:要は、新製品が単価を引き上げるという計算になります。

澤田豊博氏(以下、澤田):現在、長期ビジョンを踏まえた2030年度までに関しては、具体的にいくつの製品を申請・開発するという情報は示していません。しかしながら、引き続き当社が得意とする知財戦略や製剤技術力に基づいて、単独上市を含めた競争優位品を多く開発していく予定です。

また、価格政策も引き続き実施していくことにより、「Vision 2030」で掲げた目標を達成していきたいと考えています。

質疑応答:営業キャッシュフローの施策について

質問者:キャッシュフローの見通しで示されていた、この3年間での営業キャッシュフロー約1,450億円の実現に向けた施策についてうかがいます。

御社の研究開発費の100億円強の水準や、3年目の営業利益310億円という前提、償却費の規模等を考えると、従来どおり売上高に応じて運転資金が増加していく過程では、これだけのキャッシュ・フローを出していくことは少し難しいのではないかと感じています。

今回は1つのテーマとして、資本効率改善も含まれていると思います。いかにキャッシュフローを生んでいくのか、施策についてご説明いただけますでしょうか?

辻井潤氏(以下、辻井):キャッシュ・フローについてご説明します。約1,450億円の営業キャッシュフローには研究開発費が含まれており、これを除くと、3年間でだいたい1,000億円以上の営業キャッシュフローを生み出すことは可能だとみています。

先ほどご説明したように、価格政策によるネットセールス率の改善や、新製品上市による利益率の改善等も含めて、これだけのキャッシュは十分生み出せると考えています。

質疑応答:自社株式取得の時期について

質問者:株主還元に関連する自社株買いについて教えてください。330億円という数字は示されていたものの、「自社株買いをいつ、いくら行う」というお話はなかったと認識しています。

御社のバランスシートの状況や、第二九州工場の建設が終わったことにより、期近には大きなキャッシュのニーズが少ないことなどから、今が一番自社株買いを行いやすいタイミングだと思っています。

これから自社株買いを実施や検討するタイミングについて、「何があれば行う」というポイントなど、考え方を教えてください。

澤井:昨日の取締役会では、「3年間の中で330億円の自社株買いを行う」ということまでは決定しています。タイミングについても議論しているため、しかるべきタイミングで決定し次第、発表する予定です。

質疑応答:生産体制の確保について

質問者:生産について、自社生産と委託の両方を着実に伸ばしていかなければ、目標の販売数量は難しいと思います。そのような意味で、御社の工場はともかく、委託生産先の確保については、どの程度算段が立っているのでしょうか?

現在は自社生産対委託の比率が8対2くらいだと認識していますが、この8対2をキープしたまま委託を増やしていくことができるのでしょうか?

また、例えば武田テバ社の撤退などもありますが、現在や今後3年間、長期ビジョンにおいて、今後他社工場がどの程度ありそうなのか、2031年3月期まで作ってもらえる場所を確保できるのかについて、お考えを教えてください。

木村:現在は委託の比率は20パーセント程度です。委託の会社のコントロールは難しいものがあり、むやみやたらに会社数を増やすつもりはありません。今はCMOもかなり忙しく、今のところ新たに増産することは難しい状況のため、できるだけ自社でたくさん作っていく方向で考えていきたいと思っています。

2030年度に向けては、まだ工場1つ分ほど足りない部分があります。それについては、今回の中期経営計画の中で、どのようなオプションが取りうるかを前倒しで検討します。自社の工場を建てる場合、30億錠の工場でも500億円ぐらいかかります。よいM&A先があれば、そのチャンスもいろいろと評価していきたいと思っています。

この3年間で自社工場を建てるのか、あるいは買収先があれば購入するのか、また、ある意味では他社との提携などとも関係してくる部分があると思いますが、継続してその枠の中で考えていきたいと思っています。

質疑応答:ROE向上への施策について

質問者:「2030年Vision」にはROE13パーセントという数字があります。これについて、できる、できないではなく、どのようにここまで上げていくのかについて、もう少し解像度を上げてお話をうかがいたいと思っています。

先ほどお話があったように、設備投資が2028年3月期以降も必要になってくると思います。このROEを10パーセントから13パーセントまで上げるためにマージンを上げられるのか、それとも運転資本を減らしてバランスシートを小さくできるのか、また、設備投資が膨らんでいく中でも、このレベルの還元を続けていくのかなど、いろいろな合わせ技を行わなければ、10パーセントから13パーセントには上がらないと思います。

御社の中で、「実現できるだろう」という確信度が高い項目もあれば、チャレンジもあると思います。10パーセントから13パーセントへのブリッジについて、どのような施策をお考えなのか教えてください。

辻井:おっしゃるとおり、複数のことを検討しなければなりませんし、単純に利益を上げるだけではROE13パーセントは達成できないと考えています。

当然、分母・分子の関係で変わっていくため、両方をコントロールするためにも、1つには利益率を上げていくことによる利益改善、売上数量の増加による利益の増加も見込んでいます。一方で、今回発表したように、さらにその先を見据えて自社株買いも検討していくことになると思います。

そのようなものを合わせて、ROE13パーセントを達成したいと考えています。

質疑応答:自社生産能力の増強について

質問者:スライド27ページでは、ジェネリック医薬品市場内シェア 25パーセント、250億錠体制という非常に戦略的な計画となっています。しかし、不透明要因は多々あり、そもそも規制産業であるため、どのように実現できるのか非常に難しいと思います。

このような業界の環境下で「シェア25パーセント・自社生産能力250億錠」への道筋についてのイメージを教えてください。あくまで定量的ではなく定性的でけっこうです。

澤井:厚生労働省の「後発医薬品の安定供給等の実現に向けた産業構造のあり方に関する検討会」では、5年間の短期集中で業界の再編を実行する計画です。先ほどの質問にも関わりますが、当社では、「第二九州工場の新棟で何を作るか」が、極めて重要になってきます。

他社が品目を統合しようとした場合、コンソーシアムや企業統合などを行うにしても、増産体制を敷くためには、すでに生産余力がいっぱいになっているラインで作っている製品を、いったんどこかに出さなければなりません。

したがって、5年間の集中期間と言いつつも、実際に動くのは5年後です。今すぐに何かしようにも、お互いの製造ラインはいっぱいであり、そこに入れることはできません。そのため製造を受けるにしても、今作っているラインで「何を出して、何をやめるか」を議論して、結果が出るまで動けません。

当社の第二九州工場には、真っさらな新棟があり、さらに第二九州工場で作っているものは、今すぐにでも新棟で作れます。みなさまに「作ってください」と言われた製品を作っていけば、一気にこの供給不安は解消できます。

まず、今ある真っさらな空きラインを利用して、このモデルがスタートします。ここで我々は迅速にできる製品から製造に取り組みます。我々の工場をしっかりと利用していくことが重要だと考えています。

そういった中で、お互いに理念が共通したり、考え方を同じくする企業あれば、一緒に取り組んでいきたいと考えています。考え方が合わなければ、一緒になっても、うまくいきません。

このように他社の注文を受けていくことで、この5年間で25パーセントを達成することは十分に可能だと考えています。

質疑応答:資金配分の優先順位について

質問者:医薬品不足の中で、生産能力向上に向けた追加投資を行わなければならないと思います。求められるニーズや必要性の優先順位を考えると、まずは設備投資に資金を全額投入するという考え方でよろしいでしょうか? 自社株買いなどは、その先のことでしょうか? それとも、ある程度並行して行っていくお考えでしょうか?

澤井:並行して行っていきます。

質疑応答:自社株買いを発動しなかった理由について

質問者:本日、御社の株価が下がりました。本日の発表は良い内容だと思いましたが、具体的な行動が伴っていない印象です。その1つが、自社株買いについてです。金額は明示されたものの、今回、自社株買いの発動がありませんでした。この理由について教えてください。

御社は通期決算の時から「米国事業の撤退に伴い、以前実施した公募増資により調達した分はお返しします」という意味合いで「還元します」と明言されていたと思います。そのように市場の期待をあおってしまった面もあり、今後のコミュニケーションの取り方に気をつけていただく必要もあるかと思いますが、いかがでしょうか?

澤井:おっしゃるように、このタイミングで「自社株買いを行います」と言えば、最高のタイミングだということは重々理解していますが、本日のタイミングには合わなかったというのが理由です。

質問者:なるべく早く、時期を明確にしていただければと思います。

質疑応答:独自路線の維持と提携先の見込みについて

質問者:「後発医薬品の安定供給等の実現に向けた産業構造のあり方に関する検討会」で示された内容について、政治家が発言し始めるなど、にぎやかだと思います。

業界再編が進んだとしても、もともと御社は自ら主導するような立場を取らず、他社が退出したり合併することがあっても、「自分たちは自分たちの路線で行く」とおっしゃっていました。この考え方に変わりはありませんか? 先ほど「一緒にできる企業があれば検討する」というお話でしたが、実際に一緒に進められる企業はあるのでしょうか?

澤井:深いお付き合いをしたことがないためわかりませんが、当社には65億錠に相当する、まだ十分に稼働していない福井(トラストファーマテック)の工場と、第二九州工場の新棟があるため、現時点で他社と手を組む必要はありません。

ただ、全品目を当社が製造販売しているわけではありません。当社が扱っていない品目で、当社がある程度の製造を受けることによって、当社が扱っていない品目を供給や増産できるという企業があれば、やはり我々はお役に立たねばならないと思っています。

そのような品目を、これから第二九州工場で作っていけば、全体の医薬品不足解消に大きく寄与できると思っています。

この点も強調する必要があると思っています。これは患者さんのためでもあり、医療関係者さまのためでもあります。当社ができることには取り組んでいかなければならないと思っています。

質疑応答:モダリティ戦略について

質問者:今回はあまり言及がありませんでしたが、モダリティ戦略をどのように考えているか教えてください。バイオシミラーへの距離がある程度あるのは理解しているつもりです。

澤井:まずは、バイオシミラーに関して申し上げなければならないと思います。薬価は、「レミケード」が今年4月に17.6パーセント、「アバスチン」も27.3パーセントと、それぞれ下がりました。このような下がり方では開発費を回収できません。このような状況で今、急いで出る必要はないと考えています。

そのような中でバイオセイムが上市されれば、当社は太刀打ちできません。したがって、このモダリティの変化についての対応は難しいと考えています。

だからこそ、当社においては、バイオシミラーではなく、みなさまがスタートラインに立ったばかりのデジタル領域に取り組むという考え方です。

質疑応答:注射剤・外用剤の数値目標について

質問者:今回の新中期経営計画では、経口剤の錠数について詳しい説明がありました。剤形としてはほかにも注射剤や外用剤があります。それぞれの設備増強や数値目標が設定されていたら教えてください。

木村:注射剤については、前中期経営計画の間に建てた第二九州工場の新しい注射棟へ、凍結乾燥剤を中心に生産を移管しているところです。新しい注射棟では、既存あるいは新製品の製造を行っていきます。軟こう剤については製造を終えており、今後も自社生産に取り組んでいく予定はありません。

中長期的に見ると、新注射棟で自社が作れる注射剤はそれほどないため、この中期経営計画の間にさらなる注射剤の新棟建設は考えていません。むしろ固形剤の新棟をしっかり立ち上げ、また、トラストファーマテック社の増産を完遂することに集中したいと考えています。

質疑応答:原価率の見通しについて

質問者:価格戦略や生産性向上の一方で、原材料価格の動向も気になります。2024年3月期の水準と比べて、中期経営計画期間中における原価率の見通しを教えてください。

辻井:経費については、昨今の世界的なインフレと、円安等の影響や第二九州工場の減価償却費の計上開始などにより増える面はあります。

一方、原価低減の施策等を行っていくことで、現状水準の維持、あるいは若干の改善を目指しています。現時点の原価率は68.3パーセント程度ですが、この水準を維持しながら、少し改善していきたいという計画です。

質疑応答:新規事業の予算変更について

質問者:今回修正された長期ビジョンの目標数値では、新規事業の計画が以前の目標値であった800億円から100億円に修正されています。事業の優先順位や足元の進捗もあると思いますが、サマリーを含め、これまでの想定と違った部分について何かあれば教えてください。

取り組みを諦めたわけではないと思いますので、今後の外部成長、あるいはまったく新しい分野になるため、開発や営業をどのように強化されていくかについてもお考えをお聞かせください。

澤田:新規事業について、前中期経営計画開始時期においてはM&Aすなわち他社の買収などを含めたインオーガニックな成長を考えていました。その後、社内の戦略変更に伴い、まずはオーガニックな成長を目指すこととなりました。

さらに、これまで沢井製薬で培ってきた研究開発能力や信頼性保証、生産体制とのシナジー、もしくはそのようなケイパビリティを活用できるところに、新規事業としてチャレンジしていく考えです。特にデジタル関連に関して、医療機器および治療アプリ関連でのトライを進めています。

この方針に関しては、新中期経営計画「Beyond 2027」においても、継続して実施していく予定です。

質疑応答:提携がもたらすSaMD/DTxへのメリットについて

質問者:インオーガニックの優先順位は決して高くないかと読み取りましたが、一方で、SaMDやDTxを行う会社は企業規模や販路の面が十分ではないと思います。御社が組むことによるメリットが大きい会社が多いのではないかという印象ですが、お考えをお聞かせください。

澤田:現在、医療機器やSaMD/DTxの部分に関しては、他社との提携に基づいて実施しています。その提携においては、営業力や医療機関とのコラボレーションの強みなど、当社で培ってきた力についてご理解いただいているものと思います。

そのような意味では、沢井製薬でのケイパビリティを十分に活用した新規事業への成長投資については引き続き取り組みたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4887

|

2,180.0

(03/10)

|

+25.0

(+1.16%)

|

関連銘柄の最新ニュース

-

03/06 16:00

-

03/06 16:00

-

03/06 12:00

-

03/05 15:30

-

03/05 15:30

新着ニュース

新着ニュース一覧-

今日 05:42

-

今日 05:32