【QAリンクあり】紀文食品、売上成長率と連結営業利益率の中計目標を達成 次期中計ではROICを引き上げ営業キャッシュフロー拡大へ

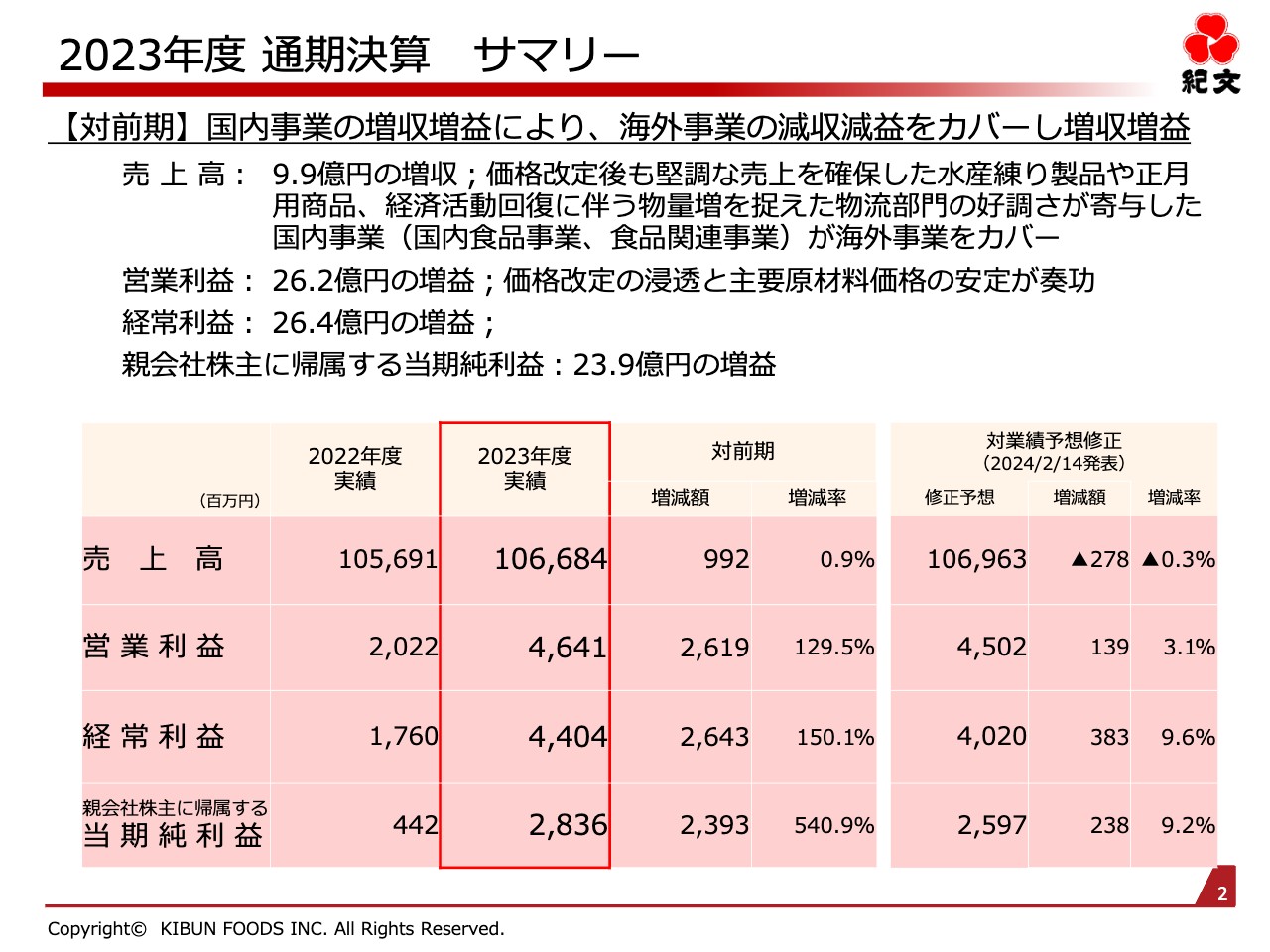

2023年度 通期決算 サマリー

堤裕氏:代表取締役社長の堤です。私より、紀文食品の2023年度決算についてご説明します。

まず、売上高は前期比9億9,200万円増の1,066億8,400万円、営業利益は前期比26億1,900万円増の46億4,100万円となりました。

売上高は、国内食品事業と食品関連事業が好調に推移し、増収となりました。営業利益は、国内市場向けの価格改定の浸透と主要原材料価格が安定したことで、大幅な増益となりました。

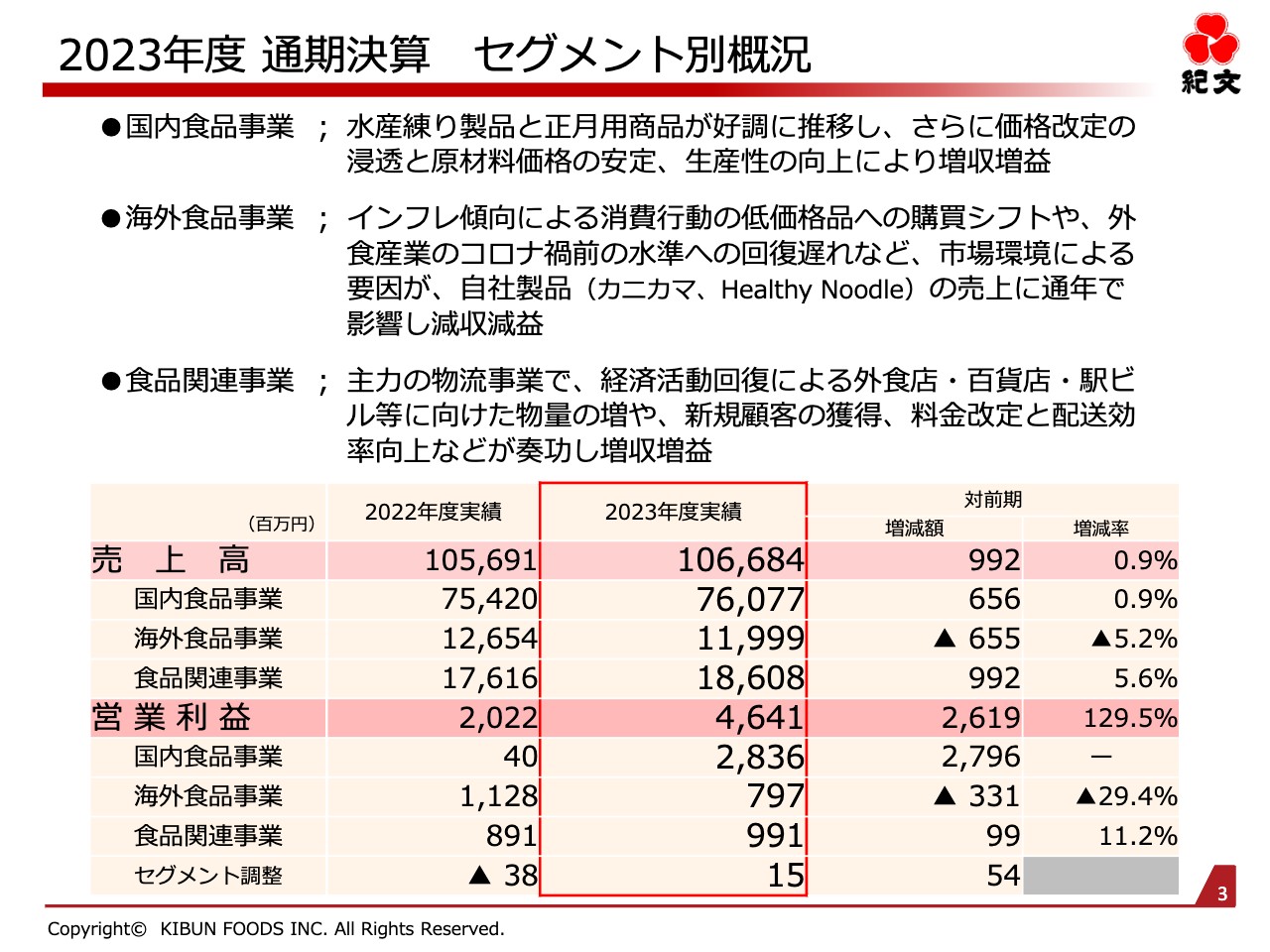

2023年度 通期決算 セグメント別概況

セグメント別の概況です。国内食品事業と食品関連事業は増収増益で、海外食品事業は減収減益となりましたが、全体では増収増益となりました。当期は国内の食品市場向け事業が大変好調な業績を上げ、通年でマクロ経済の影響を受けた海外食品事業をカバーしました。

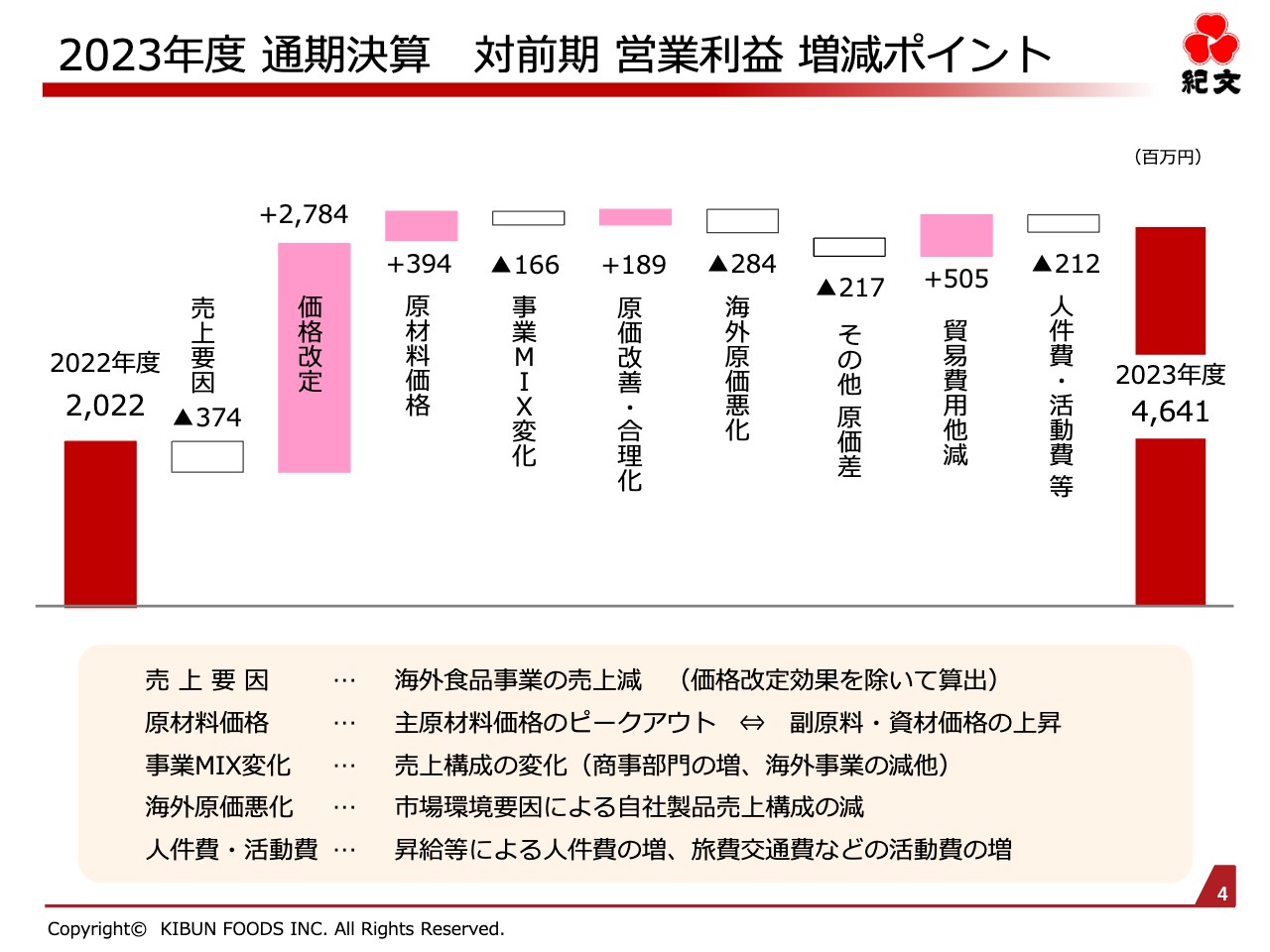

2023年度 通期決算 対前期 営業利益 増減ポイント

前期比での営業利益の増減ポイントです。価格改定の浸透が大きく寄与したことと主原材料価格が安定したことが、増益要因のトピックスとして挙げられます。

一方で、海外食品事業の不振により、売上要因でマイナスとなりました。海外の原価も、自社製品の売上構成比の減少により悪化し、海上輸送費などの貿易費用は減少しています。

また、人財投資の昇給等による人件費、および国内での活発な経済活動への対応による活動費は増加しています。全体ではプラス要因が大きく、営業利益が大幅に増加しました。

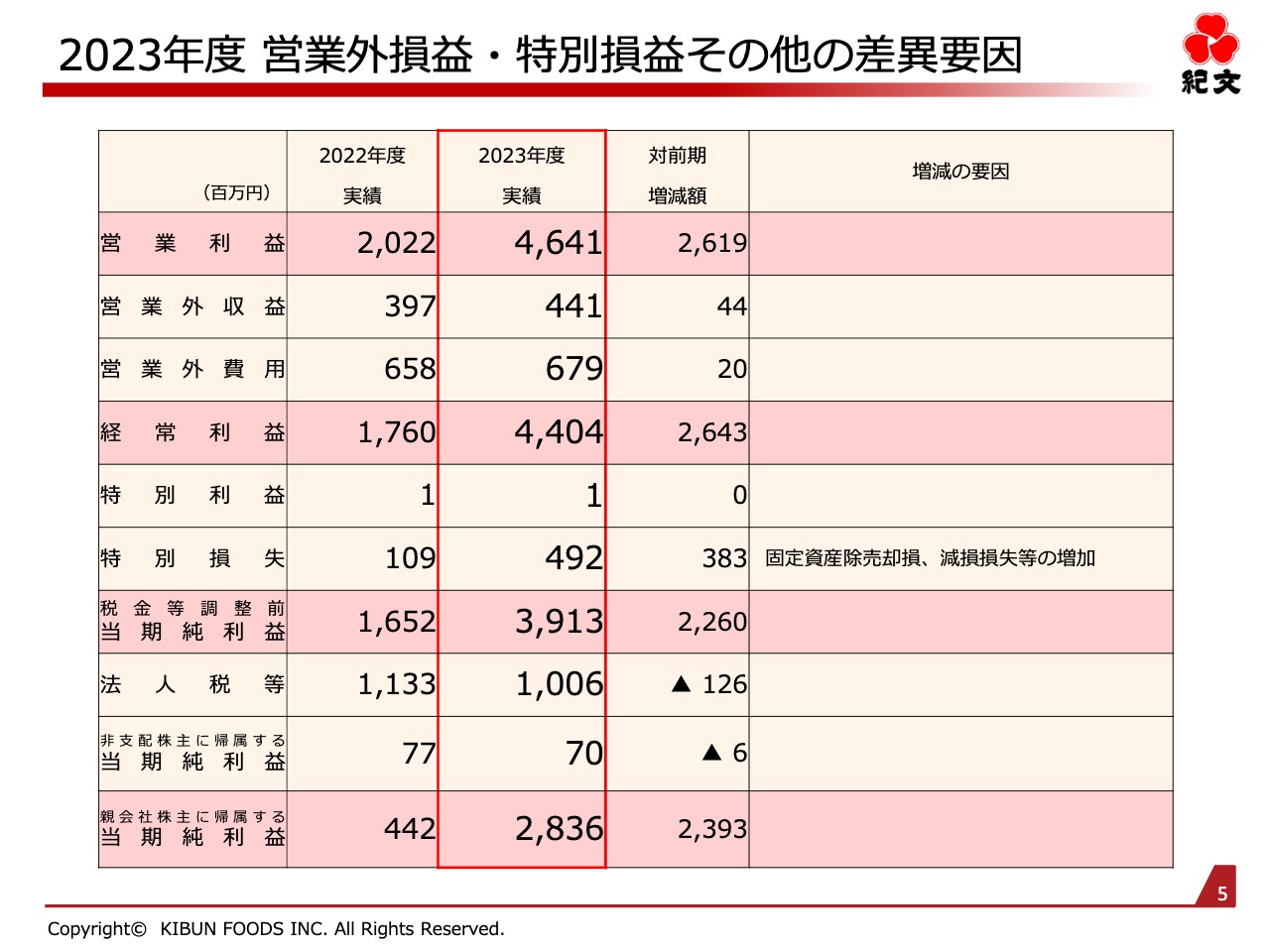

2023年度 営業外損益・特別損益その他の差異要因

営業外損益・特別損益その他の差異要因です。特別損失の増加は、新規投資に伴う既存資産の除売却損や減損損失などの増加によるものです。

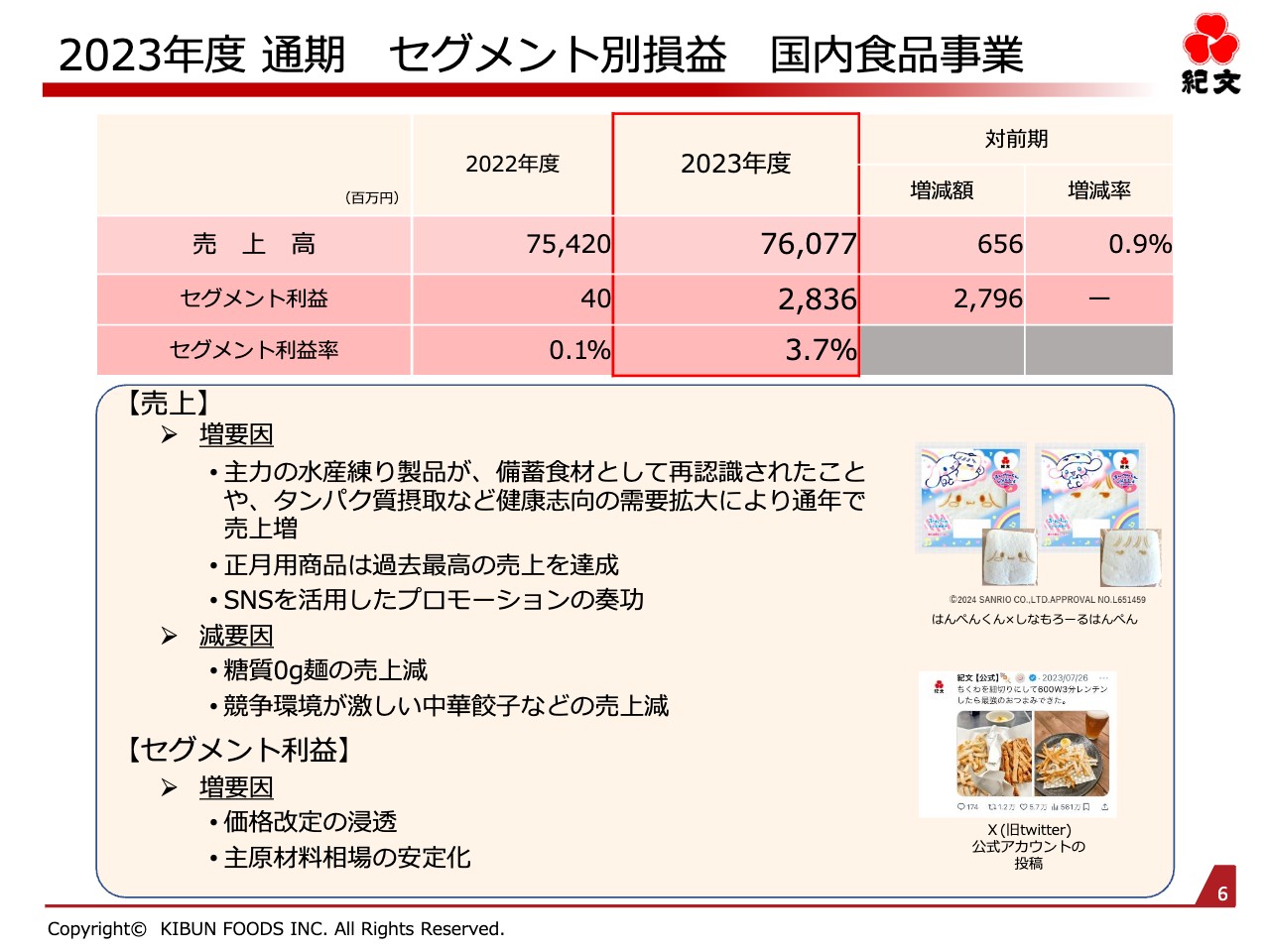

2023年度 通期 セグメント別損益 国内食品事業

セグメント別損益です。国内食品事業は、主力の水産練り製品が備蓄食材として再認識されたことや、高タンパク商品として健康志向の高い消費者の需要を捉え、売上増となりました。

また、正月用商品は、蒲鉾や伊達巻などの主力商品やセット商品が好調に推移し、プロモーションの展開も追い風となり、過去最高の売上を達成しています。

一方で、他の健康志向商品の伸長に伴う影響により、当社の「糖質0g麺」が前期比で売上減となりました。利益面では、価格改定の市場浸透と主原材料相場が安定したことにより、前期比で大幅な増益となりました。

参考)国内食品事業主力商品 売上実績(対前期増減)

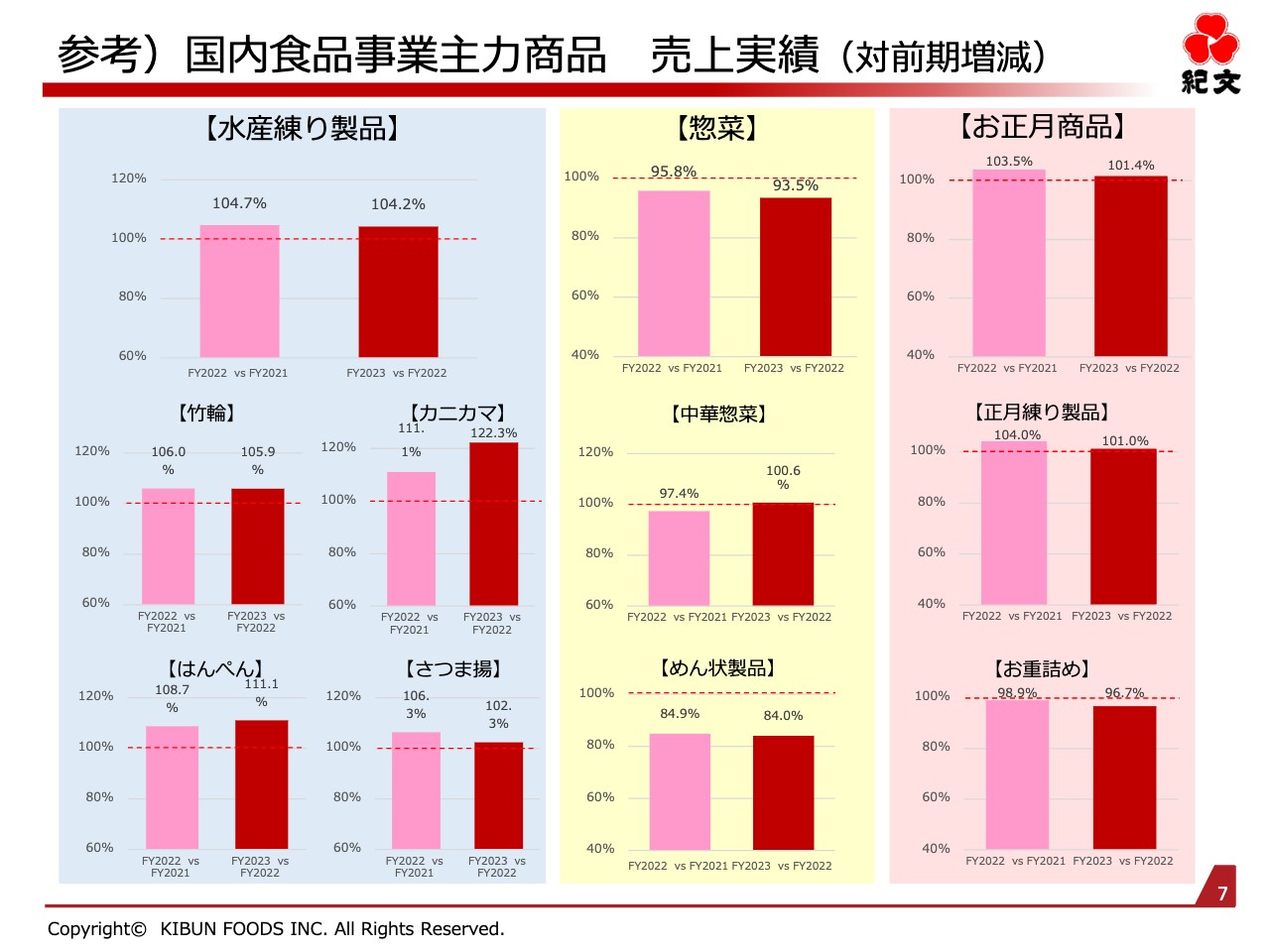

国内食品事業における、小売向け主力商品の売上金額の前期比です。水産練り製品は、価格改定後も堅調な売上増となっています。

中でも、良質なタンパク源として認知が高まっているカニカマ、生竹輪等は、販売数量も前年比で伸びています。はんぺんやさつま揚も、前期を上回る売上となっています。

惣菜では、中華惣菜の餃子が苦戦したものの、中華まんじゅうやワンタンなどが牽引し、前期を上回りました。一方で、めん状製品や、鳥インフルエンザによる鶏卵不足の影響で玉子焼き等の販売が減少し、全体では前期におよびませんでした。

2023年度 通期 セグメント別損益 海外食品事業

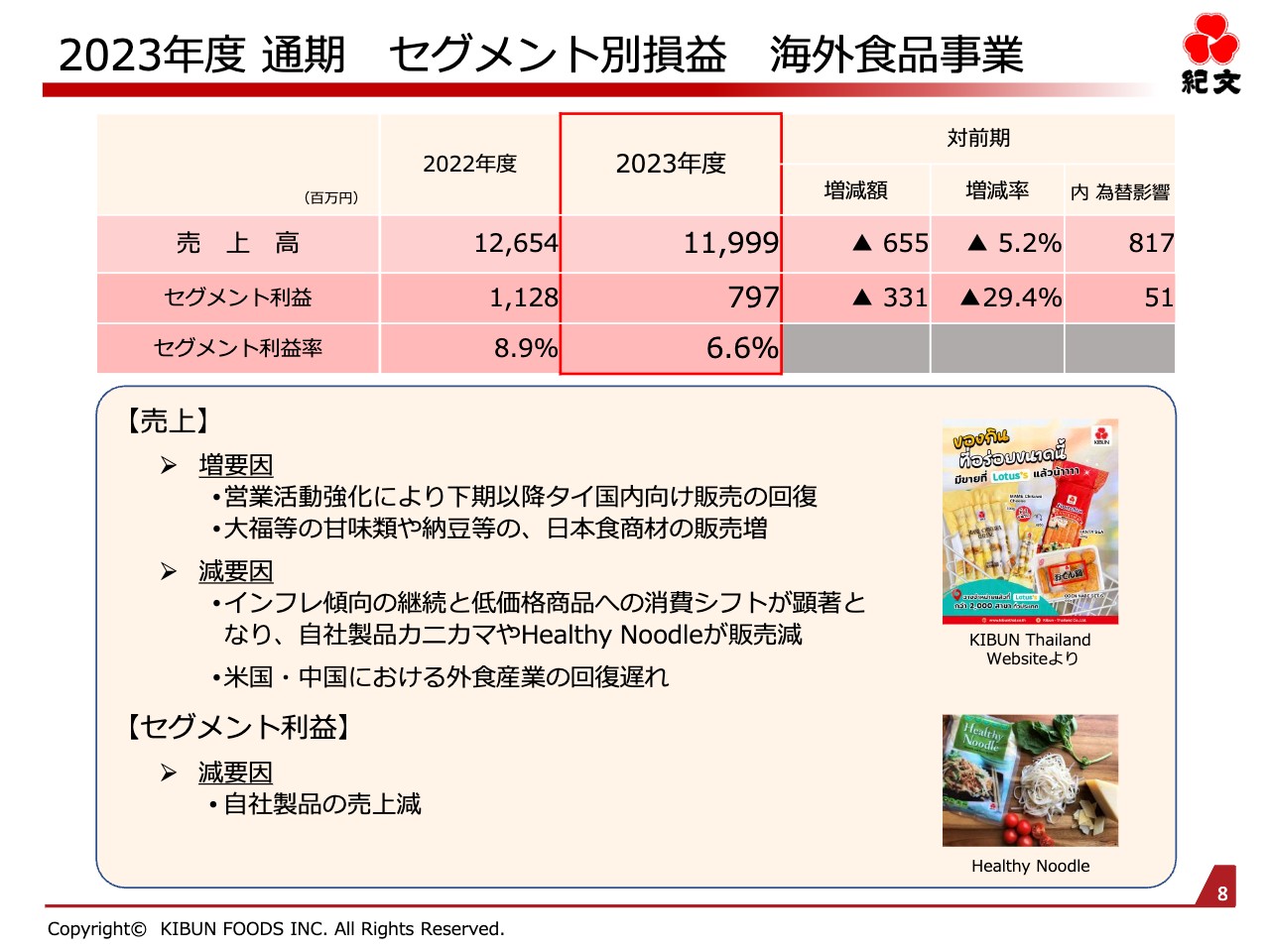

海外食品事業は3ヶ月の期ズレをしており、当期は1月から12月となります。

市場ごとに濃淡はあるものの、インフレ傾向や景気の鈍化など、通年でマクロ経済の影響を受けました。一方で、タイの国内向けの販売の回復基調が顕在化し、日本食商材の販売増など、明るい兆しも出てきています。

今後も、各国市場の動向や消費活動の状況を詳しく注視しながら、引き続き、戦略商品であるカニカマや「Healthy Noodle」を中心に、市場のニーズに応える商材で挽回を図っていきます。

参考)海外食品事業地域別売上推移(前期比)

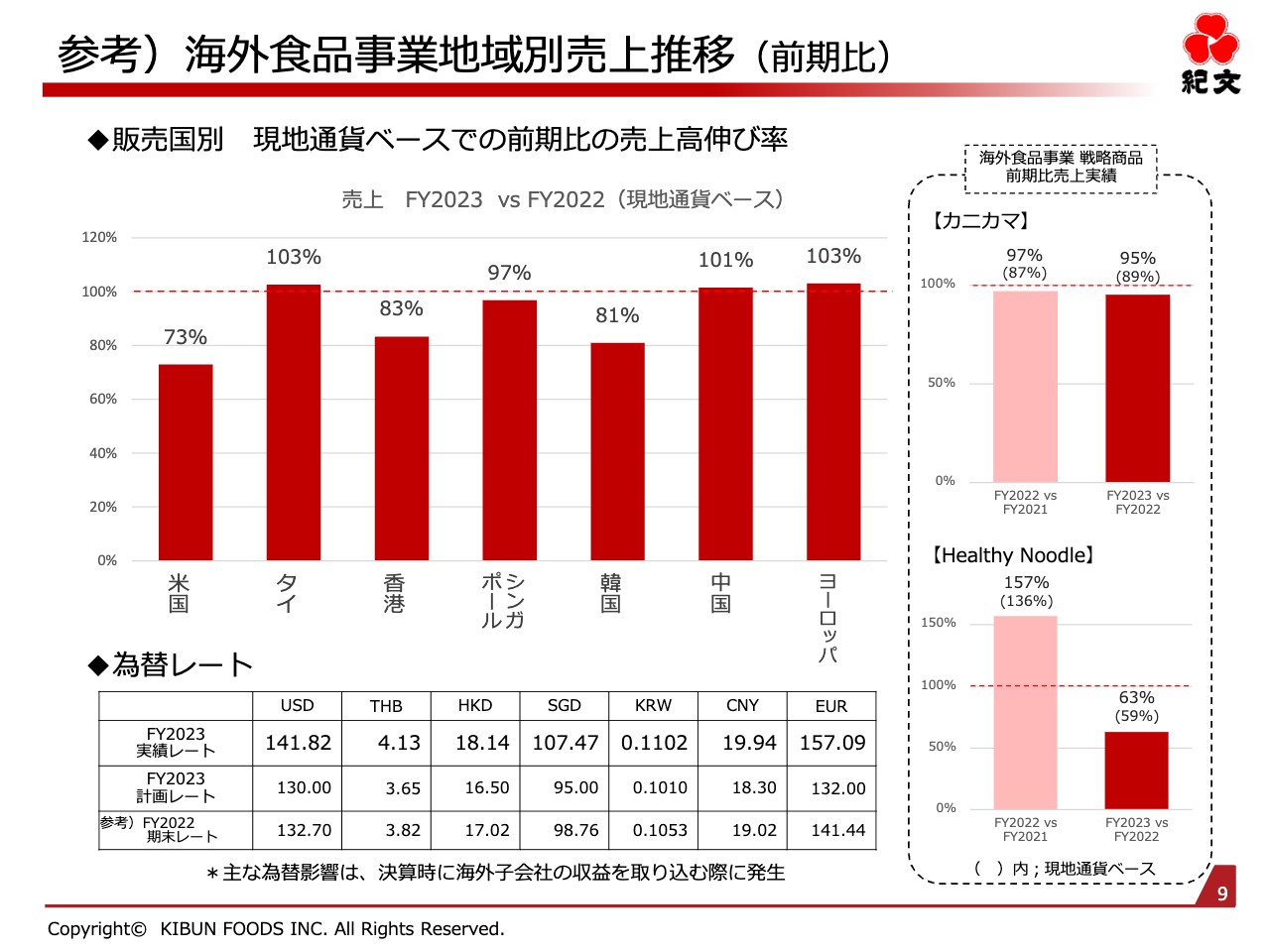

スライドには、海外販売国別の現地通貨ベースでの前期比の売上高伸び率のグラフを掲載しています。

タイでは、当期の下期から国内向けの営業活動を強化したことで、前期比でプラスとなりました。

商品別では、カニカマと「Healthy Noodle」はいずれも前期比で減少となりました。カニカマでは、市場の状況やニーズに合わせた惣菜や具材などの使い方提案や、品質と市場価格のバランスをとった商品開発と市場導入を行いました。

「Healthy Noodle」は、米国向けの新製品投入と他地域への展開拡大を通じて、挽回を図っていきます。

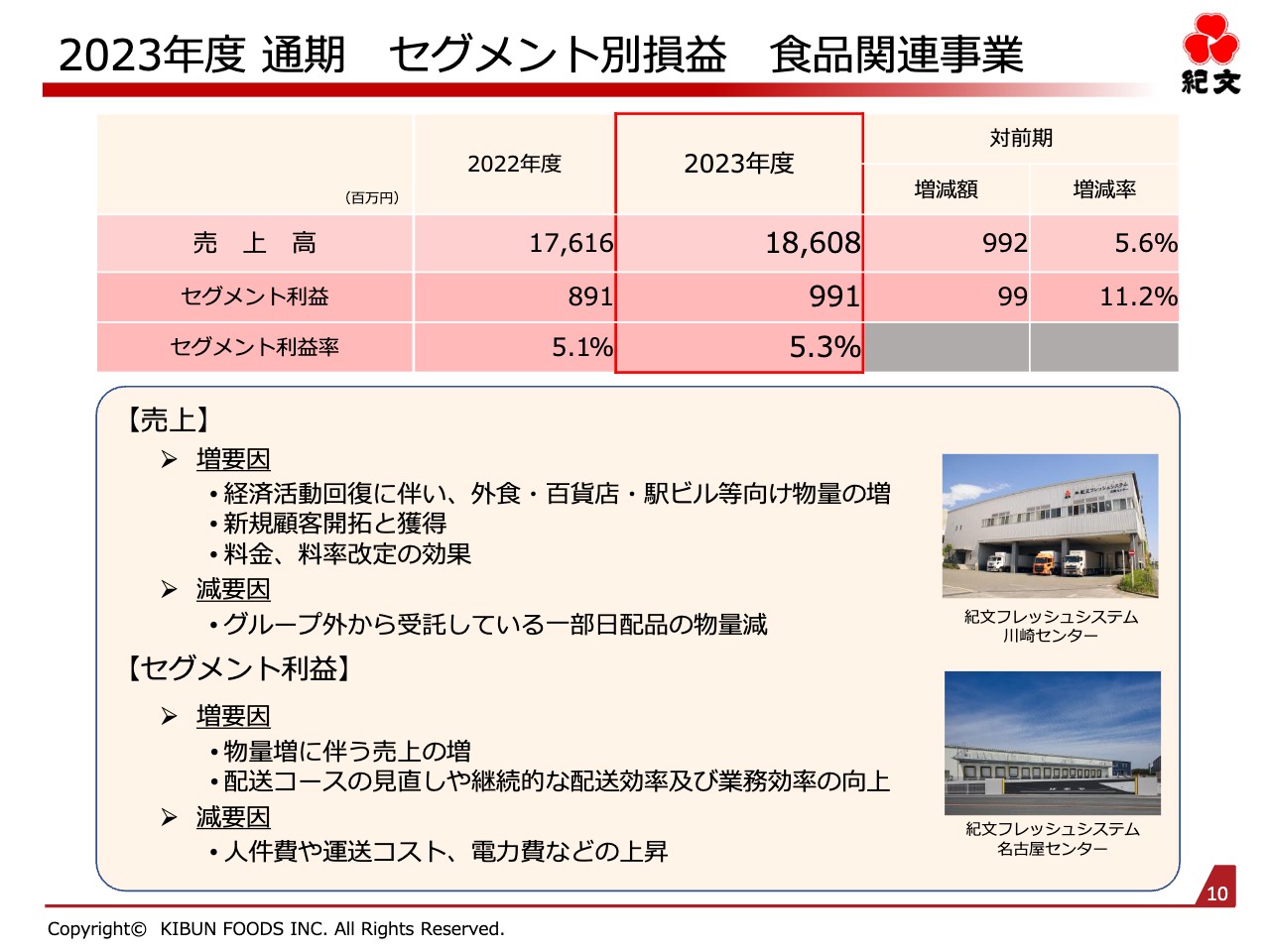

2023年度 通期 セグメント別損益 食品関連事業

食品関連事業です。この事業セグメントで大きな比重を持つ物流事業で、売上を伸ばしています。

要因は、経済活動の回復に伴い、外食・百貨店・駅ビル・観光地に向けた物量が大きく増加したことが挙げられます。また、営業努力が実り、新規顧客を獲得したことも大きく寄与しました。

利益面でも、物量の増加に伴う売上増や配送コースの見直し、配送効率や業務効率といった継続的な取り組みを通じて、前期を上回る実績となりました。

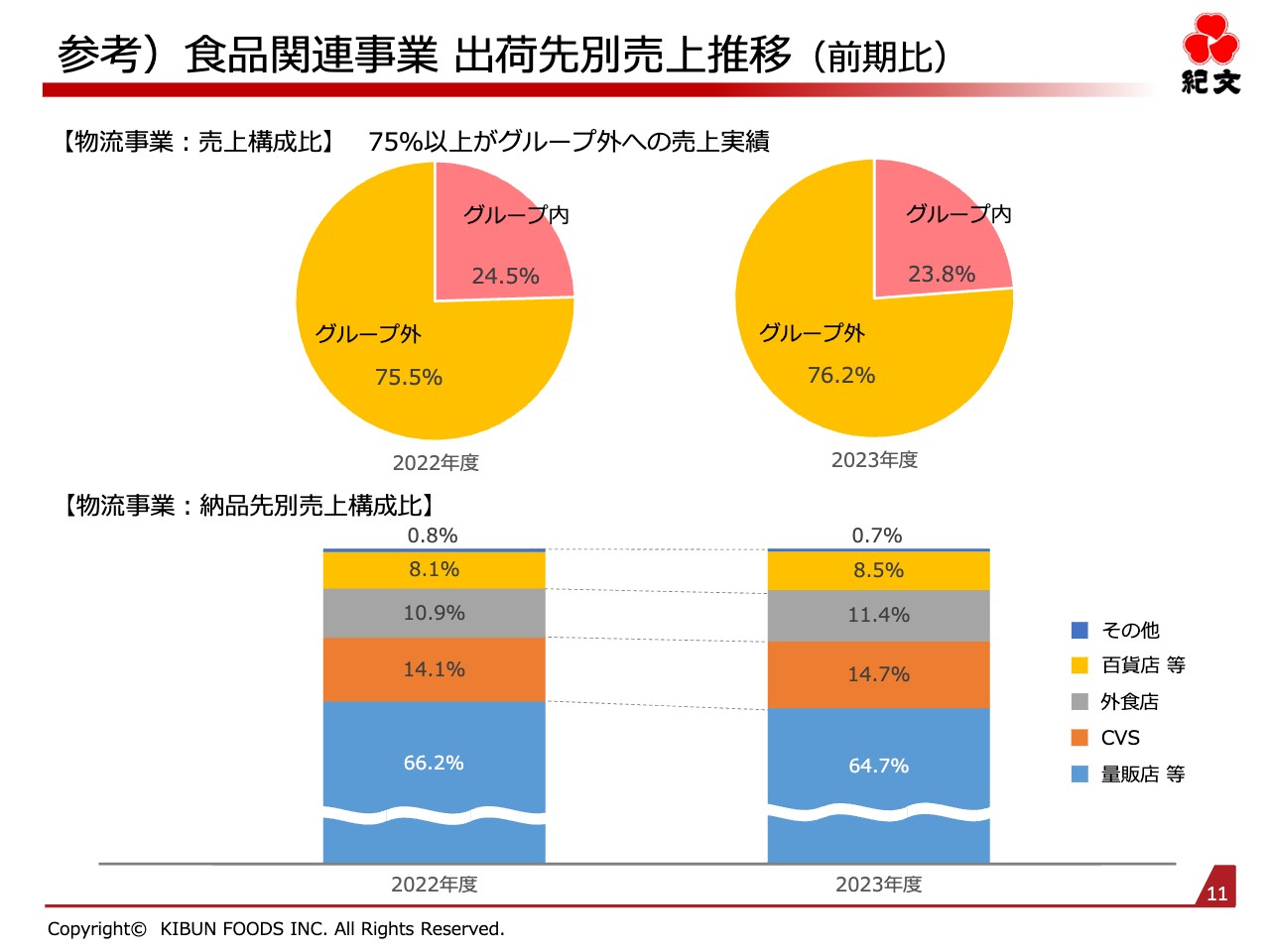

参考)食品関連事業 出荷先別売上推移(前期比)

スライドには、物流事業におけるグループ内外の売上構成比と、納品先別の売上構成比のグラフを掲載しています。スライド上部にある円グラフのとおり、グループ外の企業に向けた売上構成比が76パーセントと、全体の4分の3はグループ外での売上となっています。

納品先別でも、経済活動の回復に合わせて、百貨店や外食店、コンビニエンスストア向けなどの物量が増加し、それぞれ売上構成比は高まっています。

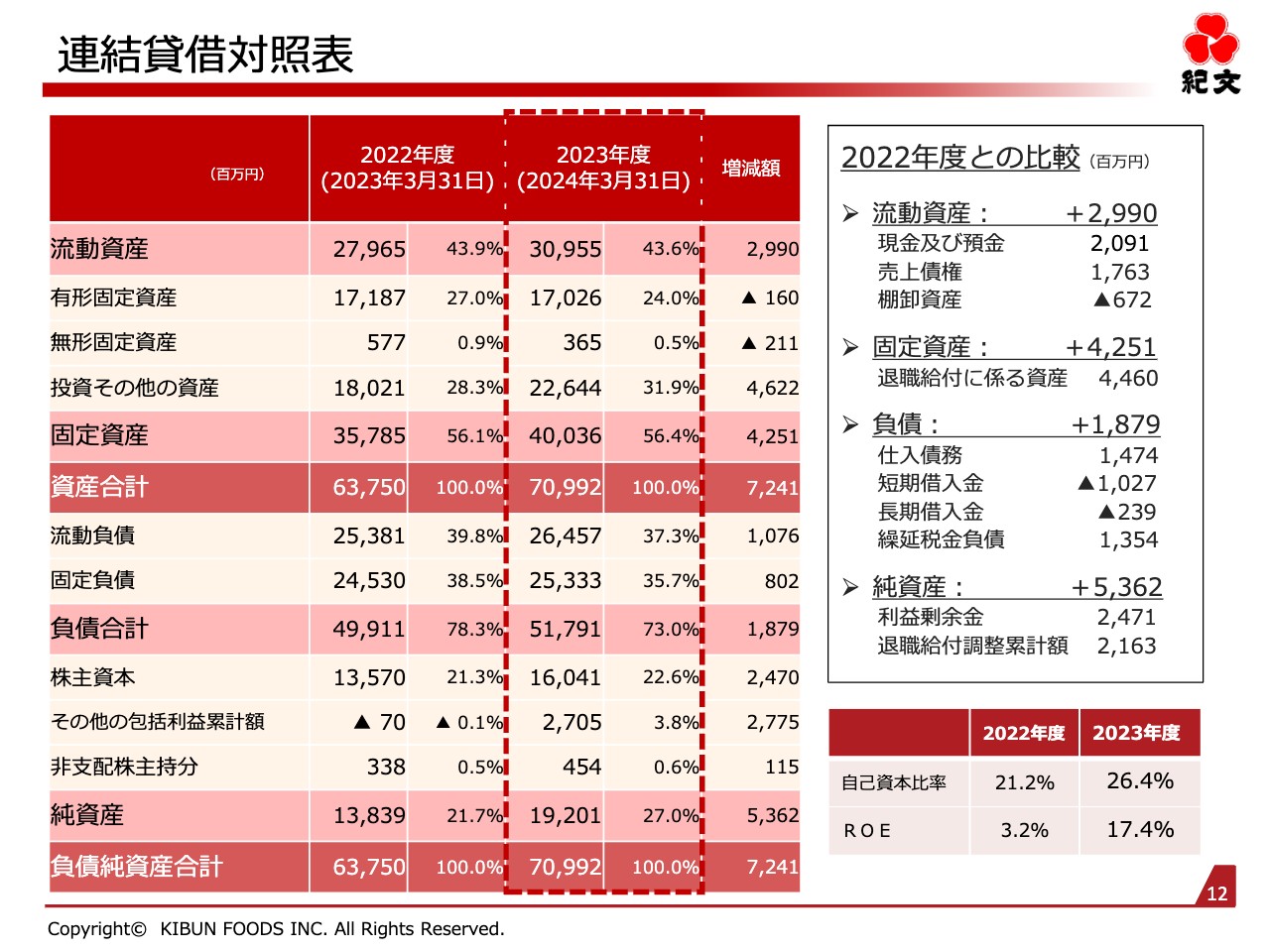

連結貸借対照表

バランスシートは、スライドに記載のとおりです。好調な業績により現預金が増加し、借入金は減少しました。また、利益と年金資産の好調な運用により、純資産も大きく増加しています。

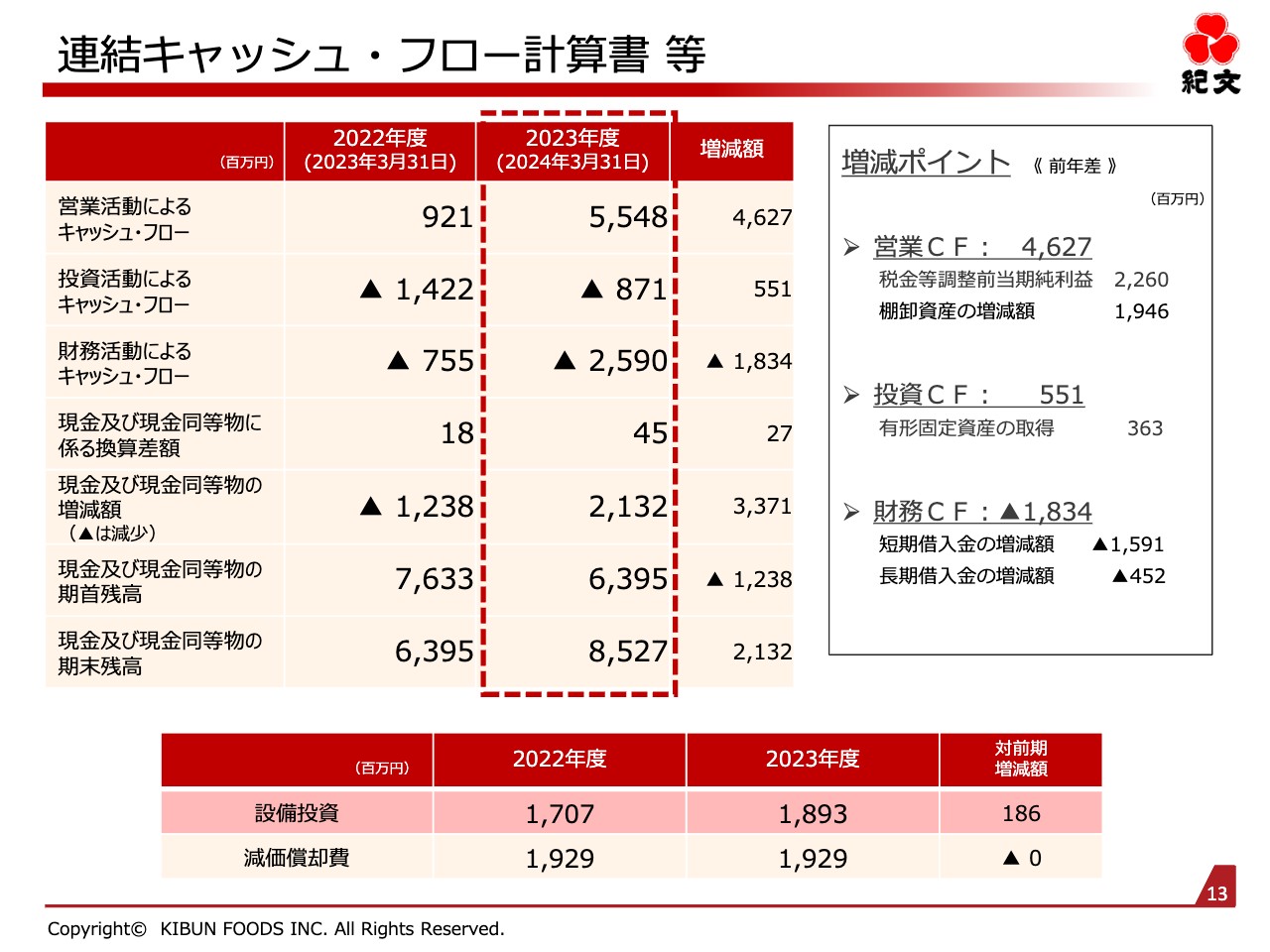

連結キャッシュ・フロー計算書 等

キャッシュ・フローと設備投資の実績は、スライドに記載のとおりです。営業キャッシュ・フローは、当期純利益の増加と運転資本の圧縮により、大きく増加しています。

今後も、資本効率を重視した経営を推進していきたいと思っています。

設備投資は、前期比増となりました。引き続き、生産効率の向上と生産能力の増強、環境負荷低減など、企業の成長に向けた投資を実施していきます。

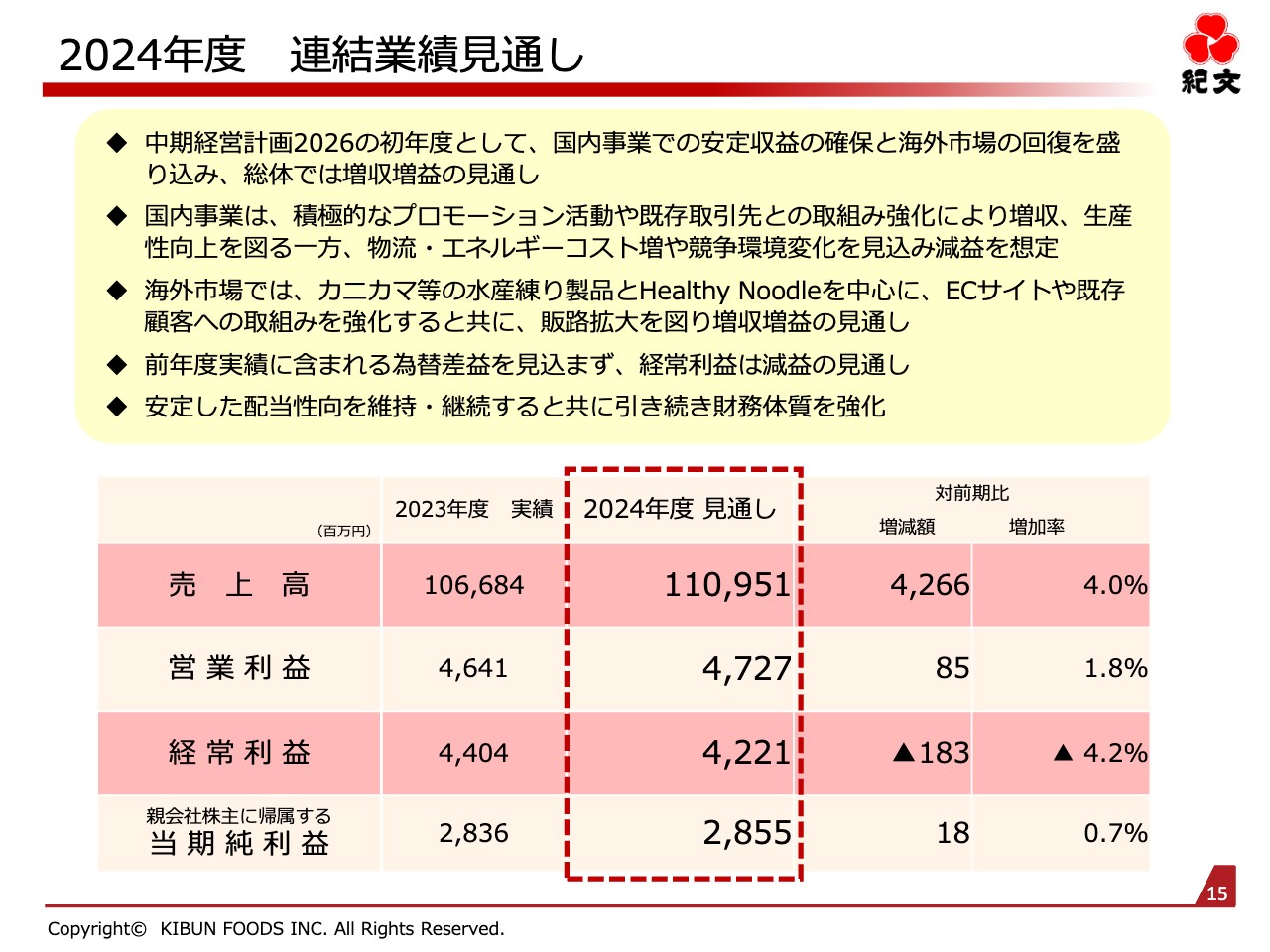

2024年度 連結業績見通し

2024年度の業績見通しです。2024年度は、後ほどご説明する「中期経営計画2026」の初年度として、国内市場に向けては安定収益の確保、海外市場に向けては戦略商品の展開強化や販路拡大による売上の回復を盛り込み、増収増益の見通しをしています。

売上高は2023年度比42億6,600万円増の1,109億5,100万円、営業利益は8,500万円増の47億2,700万円、親会社株主に帰属する当期純利益は1,800万円増の28億5,500万円です。

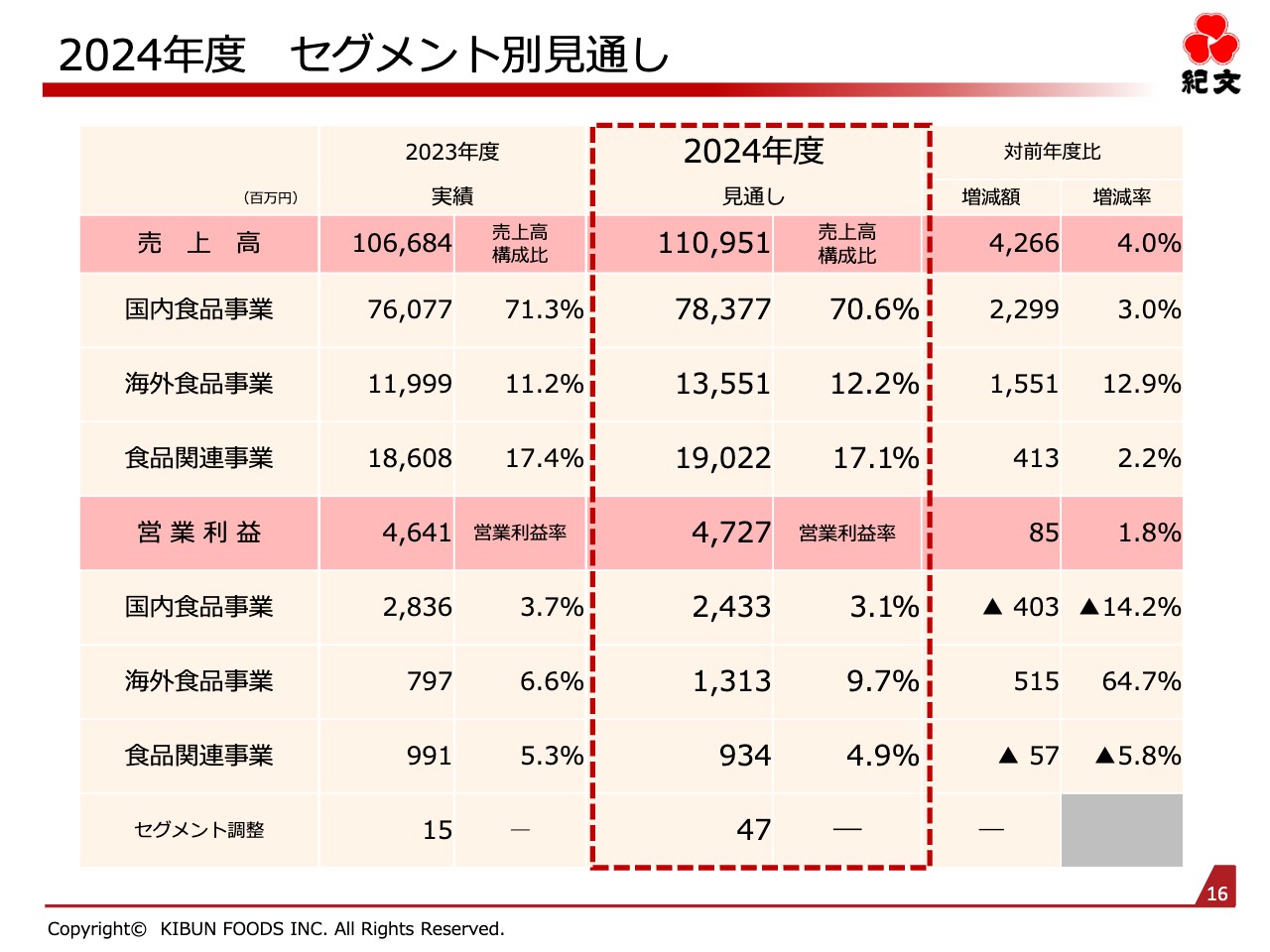

2024年度 セグメント別見通し

セグメント別見通しは、スライドに記載のとおりです。

国内食品事業では水産練り製品を中心に、プロモーション展開による効果を含めて売上高は堅調に推移するものの、エネルギー・物流費などのさまざまなコスト増や昇給による人件費の増加を加味し、前期比で増収減益を計画しています。

海外食品事業では、カニカマを中心とした水産練り製品と「Healthy Noodle」を軸に、市場ニーズに適した商品展開と販路拡大を通じて、増収増益を計画しています。

食品関連事業では、物流事業における2024年問題への対応費用等を見込み、増収減益を想定しています。

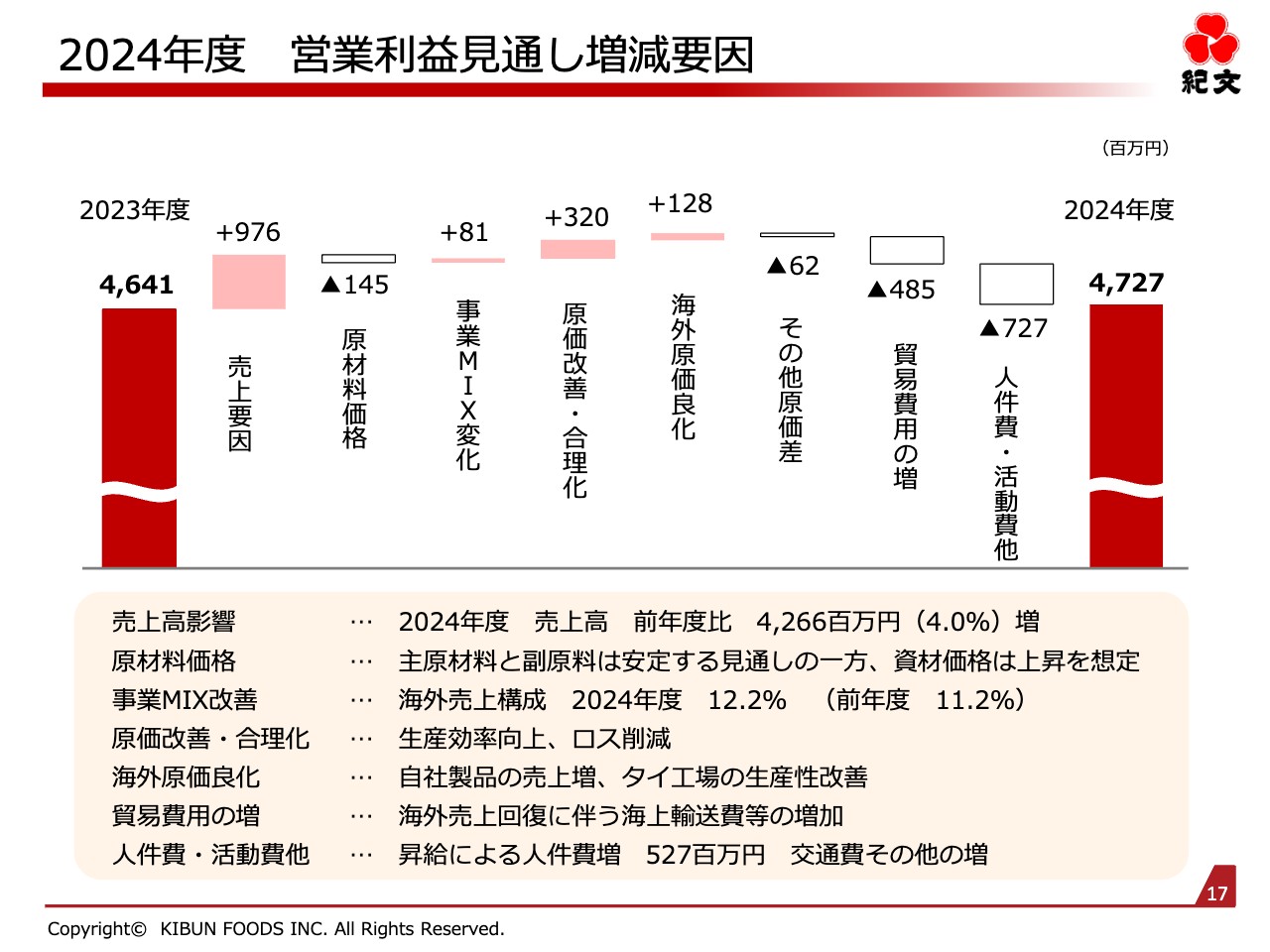

2024年度 営業利益見通し増減要因

営業利益の増減要因です。

増益要因としては、売上高の増加、継続して実施している生産性の向上、ロス削減による原価改善・合理化を想定しています。また、原材料価格は、主原料である魚肉すり身や副原料は安定するものの、資材は依然として上昇しており、その分を加味してマイナス要因と捉えています。

さらに、海外売上の回復による物流拡大と、紅海の緊迫化に伴う海上コンテナ費の上昇による貿易費用の増、昇給による人件費の増加等のコスト増を見込んでいます。

これらの結果、2024年度は47億2,700万円の営業利益を見通しています。

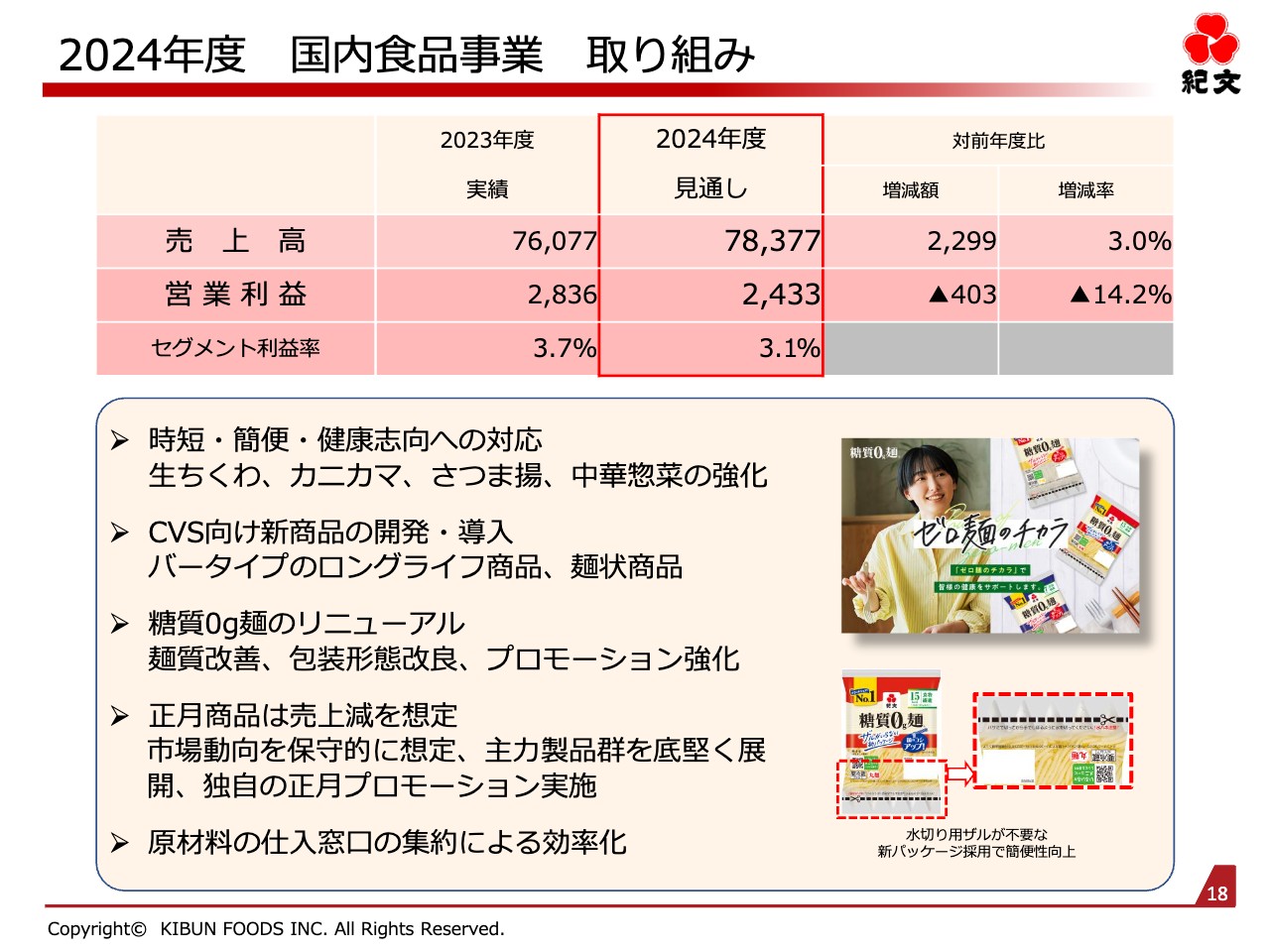

2024年度 国内食品事業 取り組み

セグメント別の見通しです。

まず、国内食品事業です。国内の食品市場では、消費者の節約意識は続くものの、それぞれの生活観を大切にしながら、品質、味、健康を基準として商品を選択する傾向が強いと見ています。

そのようなお客さまのニーズに合わせて、好調なカテゴリーを強化していきます。一例を挙げると、コンビニエンスストア向けに、ワンハンドで食べられるバータイプの商品として、カニカマに続いてさつま揚げを投入します。

「糖質0g麺」は、今年の春夏商戦よりリニューアルしました。食感を向上させるとともに、水切り用のざるが不要なパッケージを採用し、簡便性を高めています。あわせてSNSなどのプロモーションを通して商品特長の認知度を高め、喫食率の拡大に向けて取り組んでいきます。

このような取り組みを通じて、春夏・秋冬・正月の3つの大きな商戦に合わせた売上の確保と、市場ポジションのさらなる向上を目指していきます。

また、グループ内に分散していた原材料の仕入れ窓口を4月から一本化するなど、仕入れから販売までの工程で、さまざまな効率化を実施していきます。

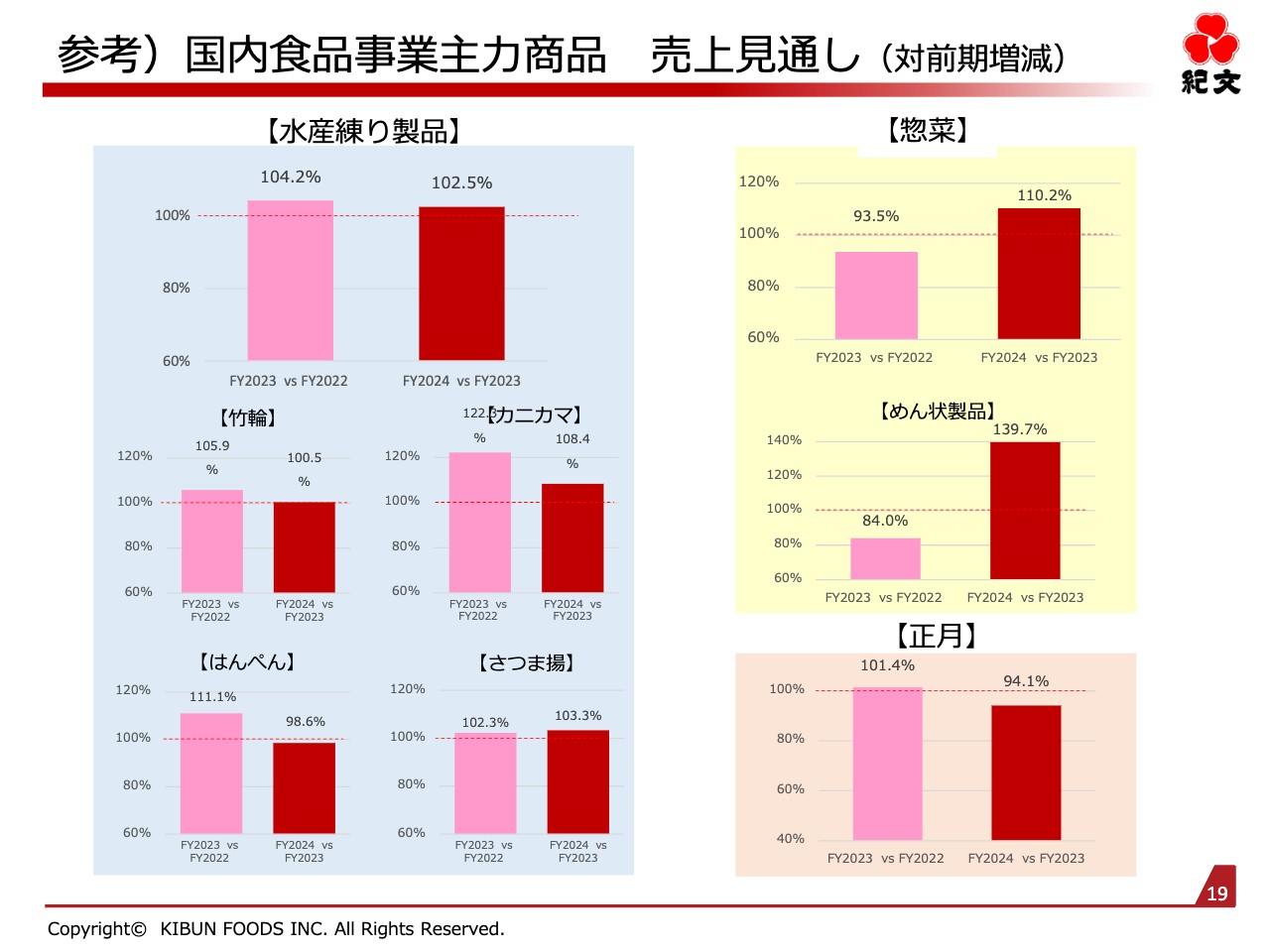

参考)国内食品事業主力商品 売上見通し(対前期増減)

スライドには、今期の国内食品事業における、小売向け主力商品の売上計画を前期比で記載しています。

水産練り製品の訴求を後押しするとともに、リニューアルした「糖質0g麺」や、根強い需要のある中華餃子などの惣菜に対してプロモーション展開を行い、全体の底上げを図っていきます。

正月商品に関しては、年末動向が読みづらいため保守的に捉え、売上減を想定しています。正月商品の主力である蒲鉾や伊達巻、セット商品などを全国で確実に展開するとともに、今年も正月ならではの独自のプロモーションを行い、市場の活性化を図っていきます。

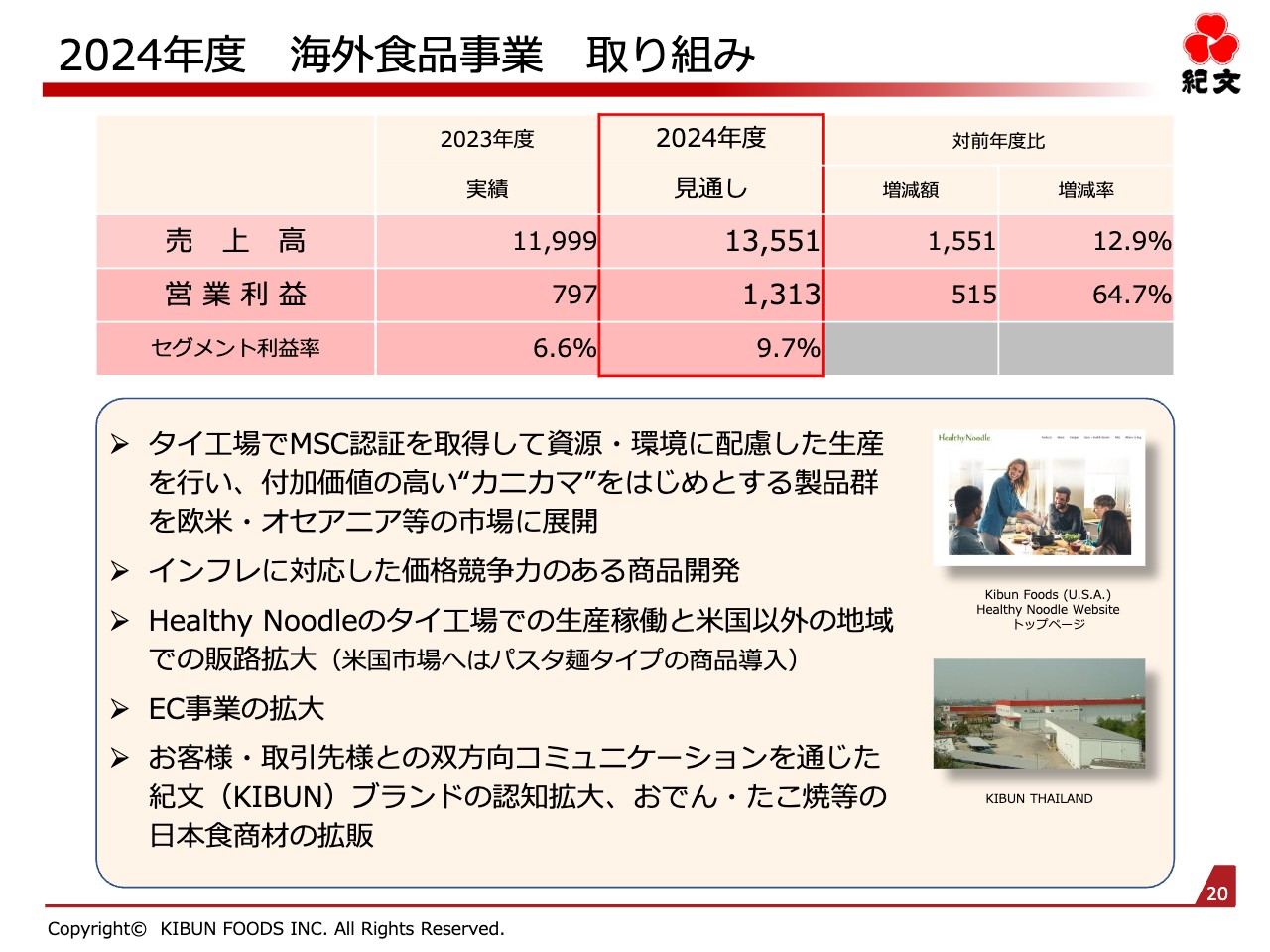

2024年度 海外食品事業 取り組み

海外食品事業です。タイ工場のMSC認証の取得により、欧米で支持される資源・環境に配慮したカニカマをはじめとする水産練り製品の導入に加え、インフレに対応した価格対応力のある商品開発を行っていきます。

「Healthy Noodle」は、現在の販売の中心である米国で、平麺に加えてパスタタイプの新製品を展開し、再拡大を図っていきます。

また、年後半にはタイ工場で「Healthy Noodle」の生産を開始し、タイ国内や中国など、アジアの他地域へも販売を広げたいと考えています。

さらに、中国で急拡大しているEC事業への取り組みや、各国市場での関心が高まっている日本食商材の拡販にも努めていきます。

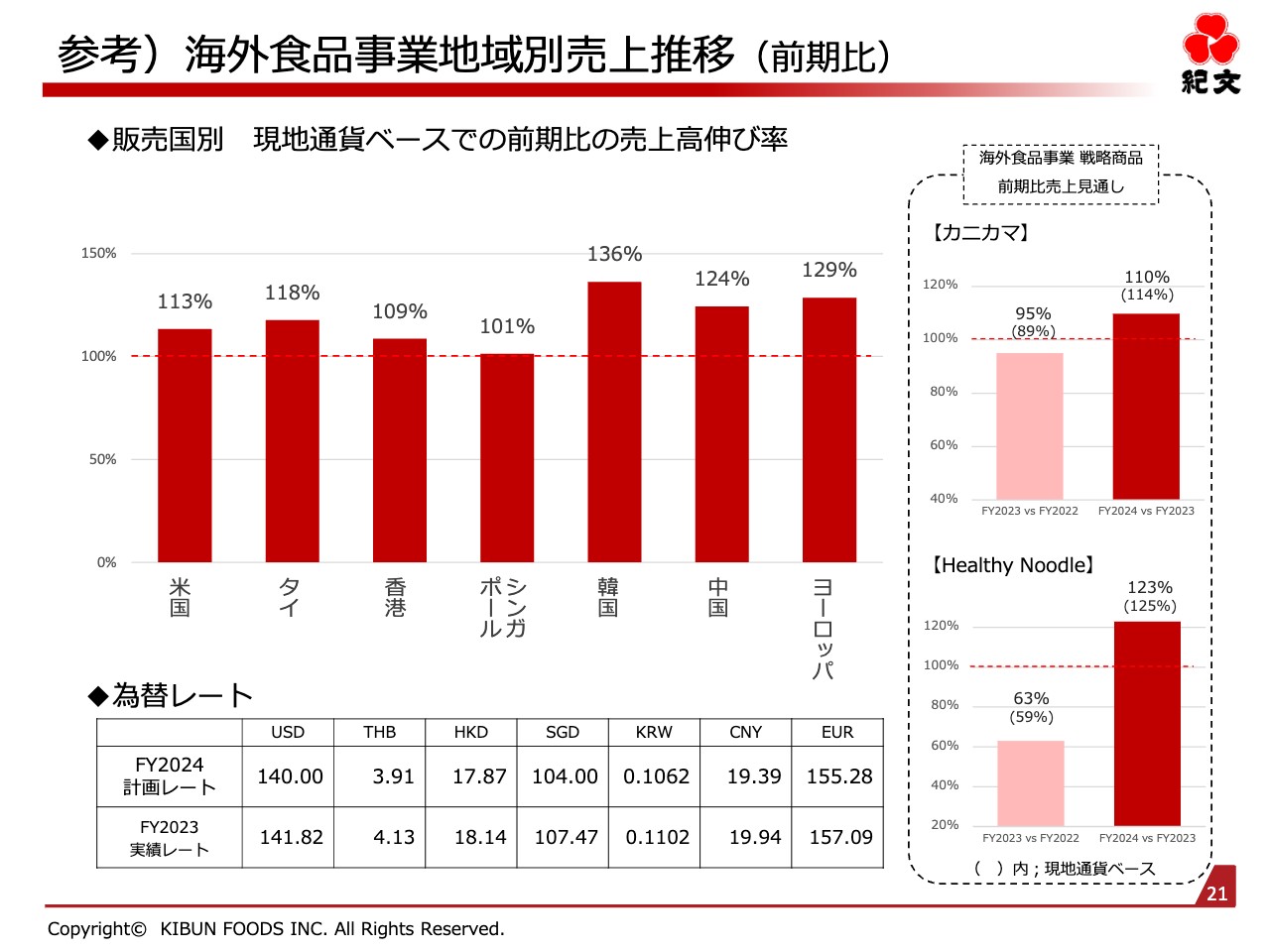

参考)海外食品事業地域別売上推移(前期比)

スライドには、海外食品事業において、販売国別の現地通貨ベースで見た売上計画の前期比のグラフを記載しています。

前年度第4四半期から、米国をはじめとして徐々に回復基調が見られるようになってきました。市場動向やニーズを捉えながら、先ほどご説明した施策を丁寧に実施していきます。

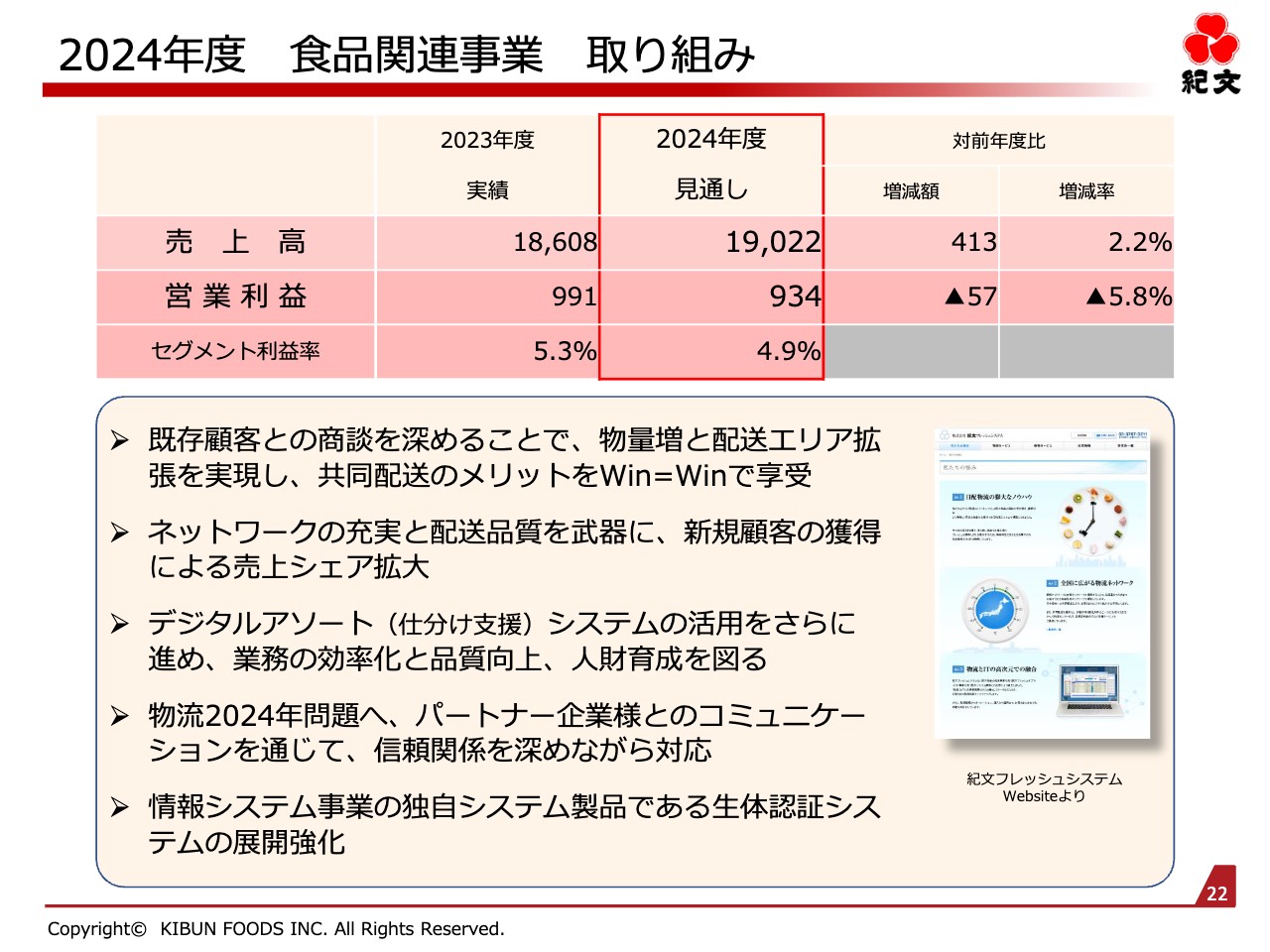

2024年度 食品関連事業 取り組み

食品関連事業です。物流事業全体として、引き続き独自の物流ネットワークを充実させ、取扱い物量の増加と配送エリアの拡大を実施していきます。

また、物流の2024年問題に対しては、パートナー企業とのコミュニケーションを通じた連携を図り、課題解決に取り組んでいきます。

さらに多角的な事業展開として、情報システム事業の独自システム製品である「生体認証システム」の販売展開を強化するなど、さまざまなシステムサービスの提供を拡大していきます。

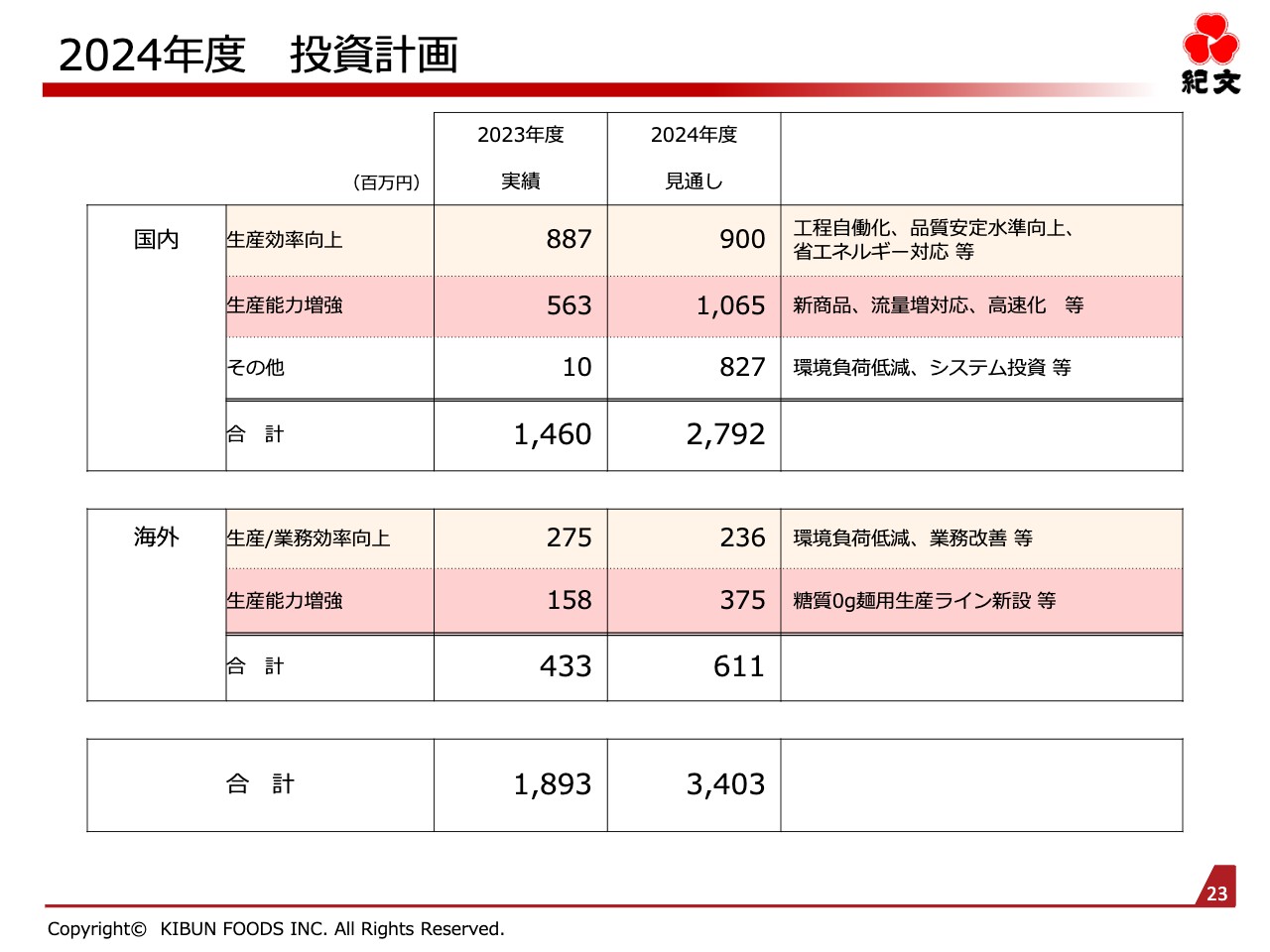

2024年度 投資計画

投資計画は、スライドに記載のとおりです。

2024年度は、国内市場向けには、バータイプの商品カテゴリーへの対応やカニカマの増強など、新商品を含めた生産能力の増強と生産効率の向上を図っていきます。また、海外では、タイ市場で生産性の向上と生産能力の増強を図っていきます。

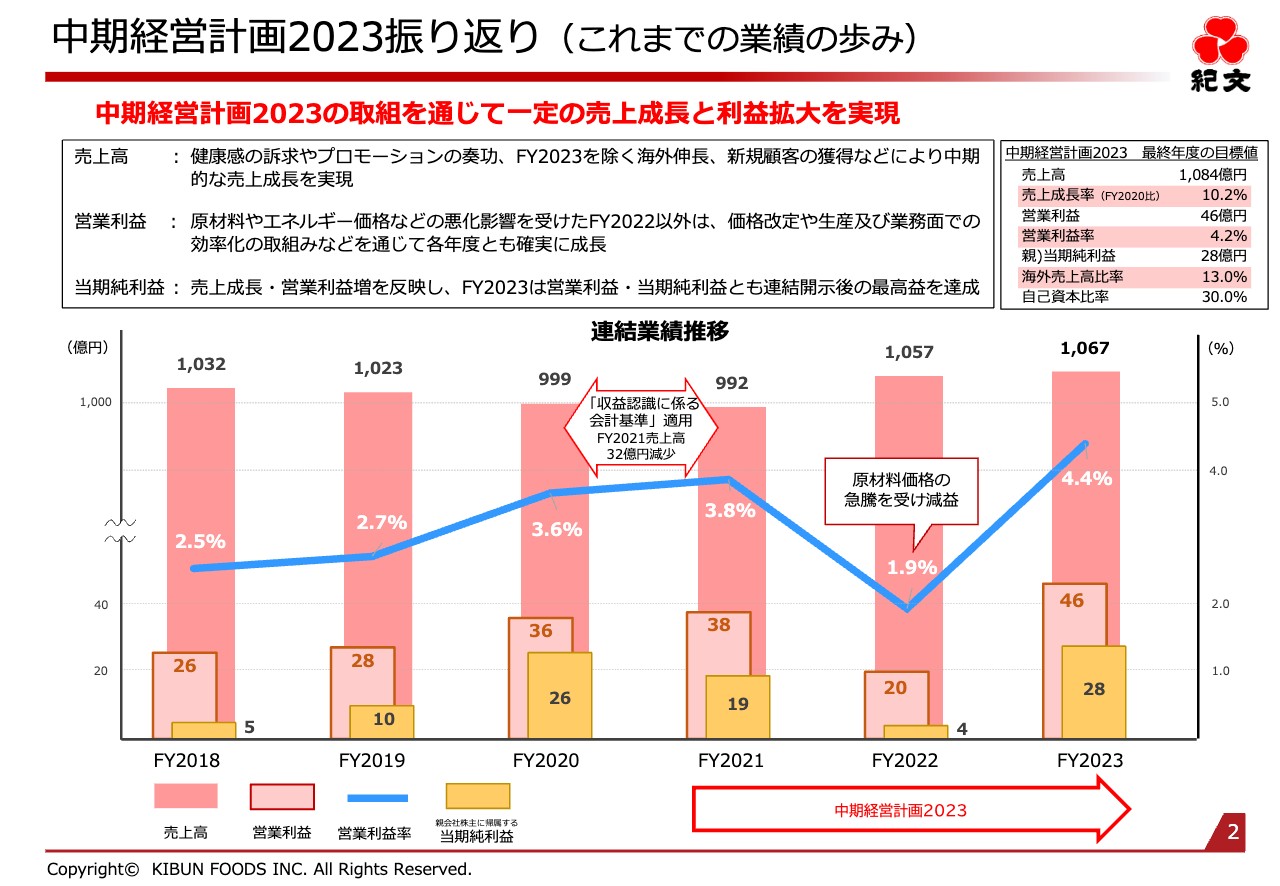

中期経営計画2023振り返り(これまでの業績の歩み)

続いて、今年度を初年度とする、紀文グループの「中期経営計画2026」をご説明します。まずは、「中期経営計画2023」の振り返りです。

最終年度の2023年の実績は、先ほどお伝えしたとおりです。3ヶ年の活動を通じて、一定の売上成長と利益の拡大を実現したと捉えています。

売上高は、会計基準変更の影響を考慮すると目標水準を上回りました。2022年度は足踏みした営業利益、当期純利益も、最終的には目標を超え、連結開示後最高益を達成しました。

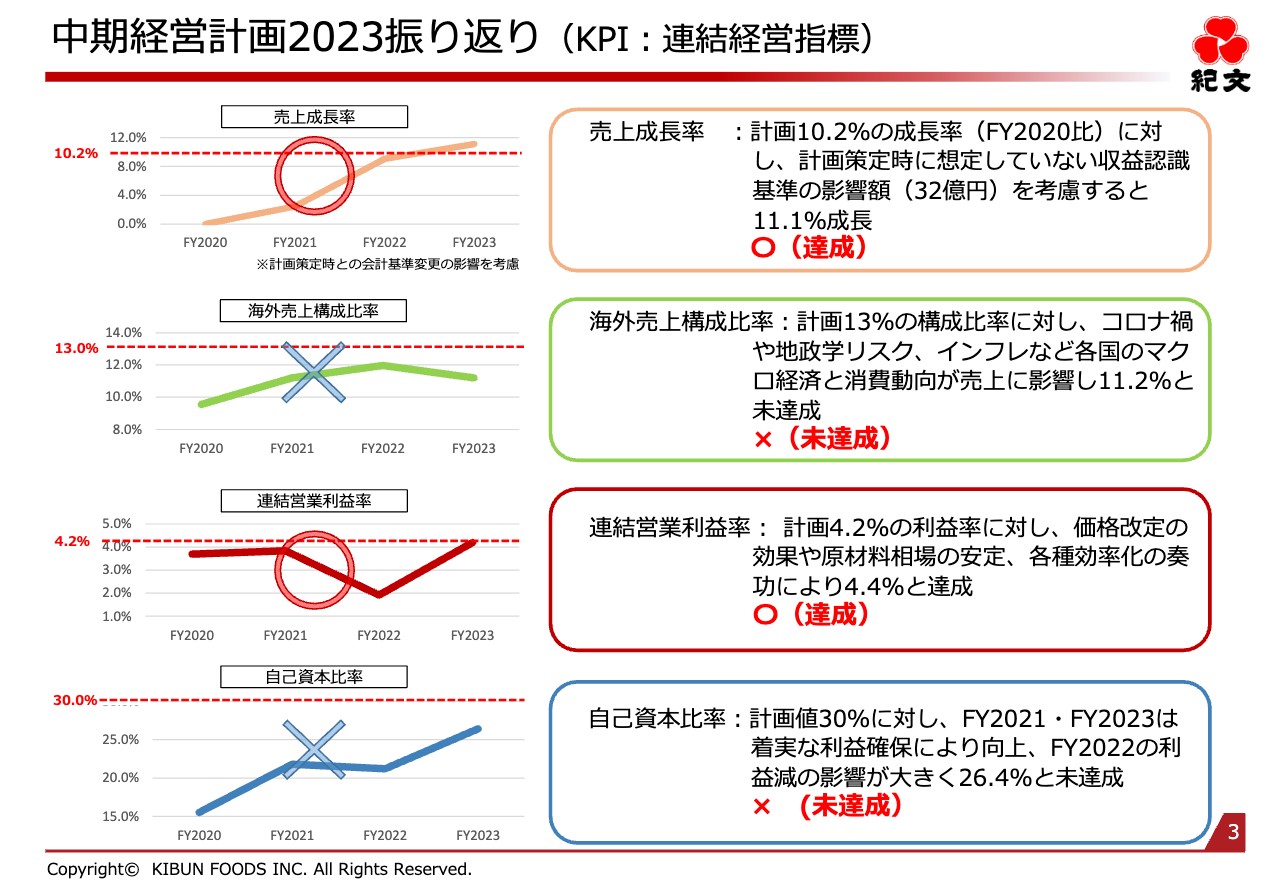

中期経営計画2023振り返り(KPI:連結経営指標)

KPIとして設定した経営指標は、売上成長率・海外売上構成比率・連結営業利益率・自己資本比率の4項目です。そのうち2項目が達成、2項目が未達でした。

海外売上構成比率は最終年度の2023年度に減速し、計画を下回りました。自己資本比率も2022年度の利益減が影響し、未達となりました。

一方で、売上成長率と連結営業利益率は目標を達成し、総体での成長性は実現できたと考えています。今後も、成長性と利益率の向上に尽力していきます。

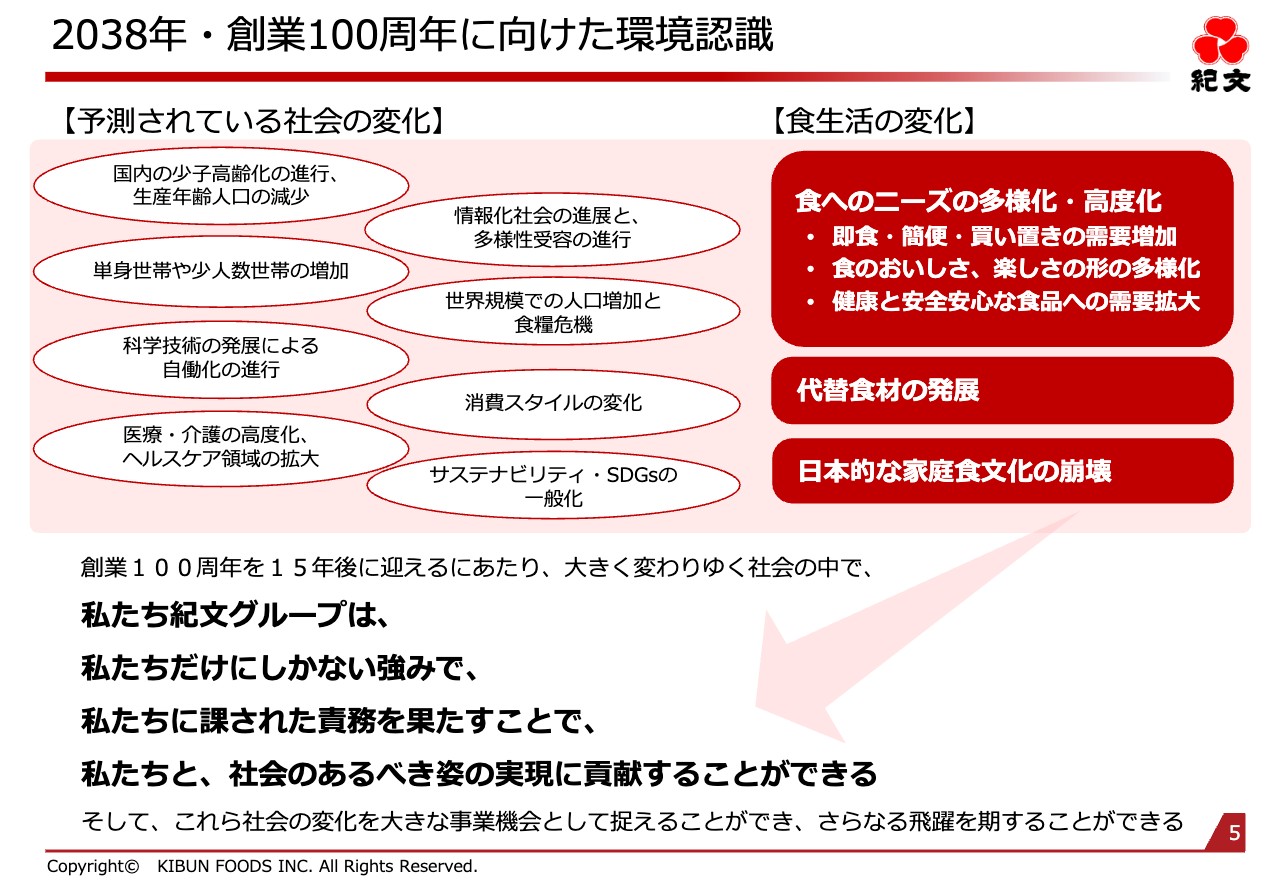

2038年・創業100周年に向けた環境認識

これからの中期経営計画の前提となる、紀文グループのビジョンと長期経営戦略についてご説明します。

紀文グループは、2038年に創業100周年を迎えます。その時の事業環境について、社会の変化、食の変化の観点から想定し、その中で紀文グループの社会における立ち位置を整理しました。

その結果、紀文グループは、私たちだけにしかない強みで、私たちに課された責務を果たすことで、私たちと、社会のあるべき姿の実現に貢献しなければならず、このことを通じて、さらなる飛躍をしていきたいと考えています。

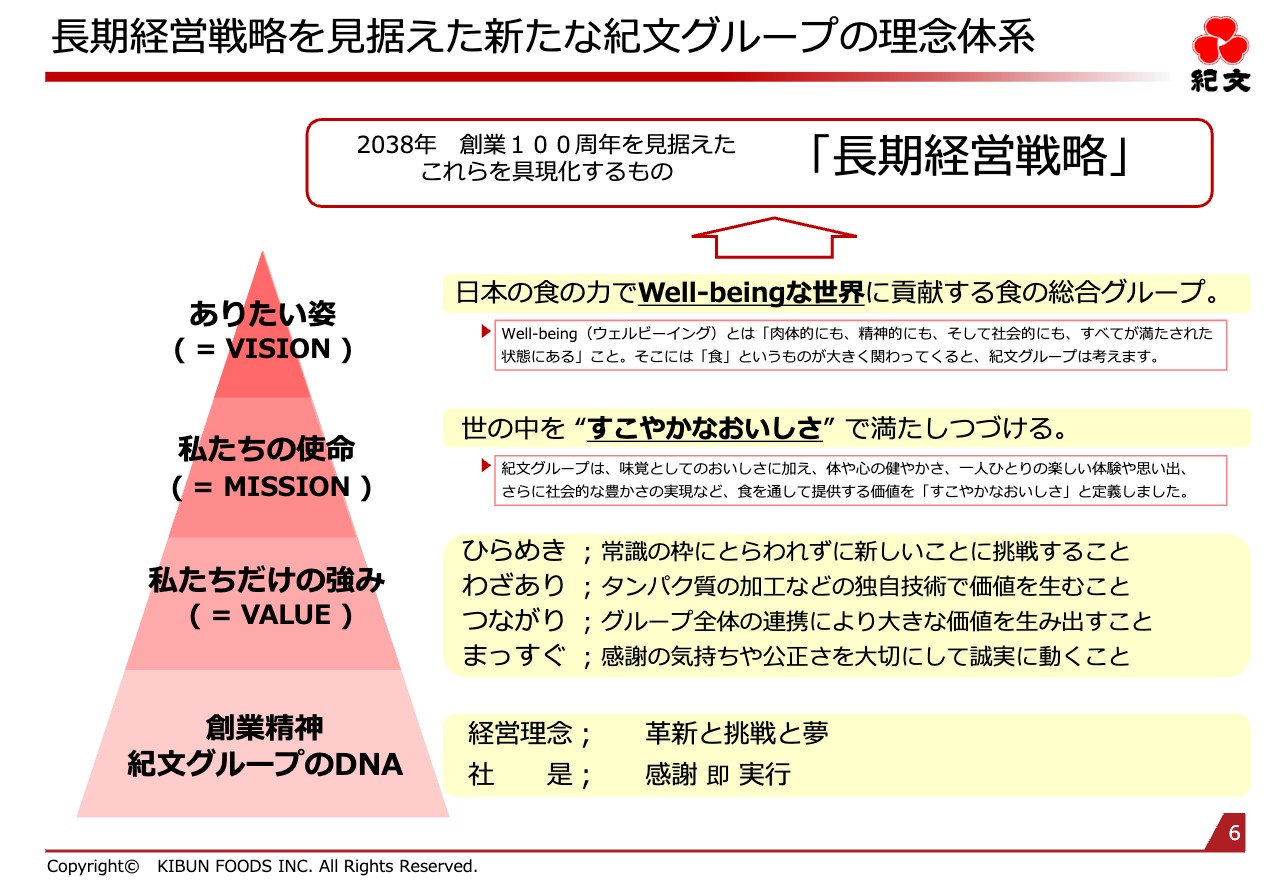

長期経営戦略を見据えた新たな紀文グループの理念体系

こちらのスライドでは、今お話しした私たちの責務や強みを、理念体系としてまとめました。

私たちは、「日本の食の力でWell-beingな世界に貢献する食の総合グループ。」を目指し、「世の中を”すこやかなおいしさ”で満たしつづける。」使命を果たすために、「ひらめき」「わざあり」「つながり」「まっすぐ」の4つの強みを武器に、グループ一丸となって取り組んでいきます。

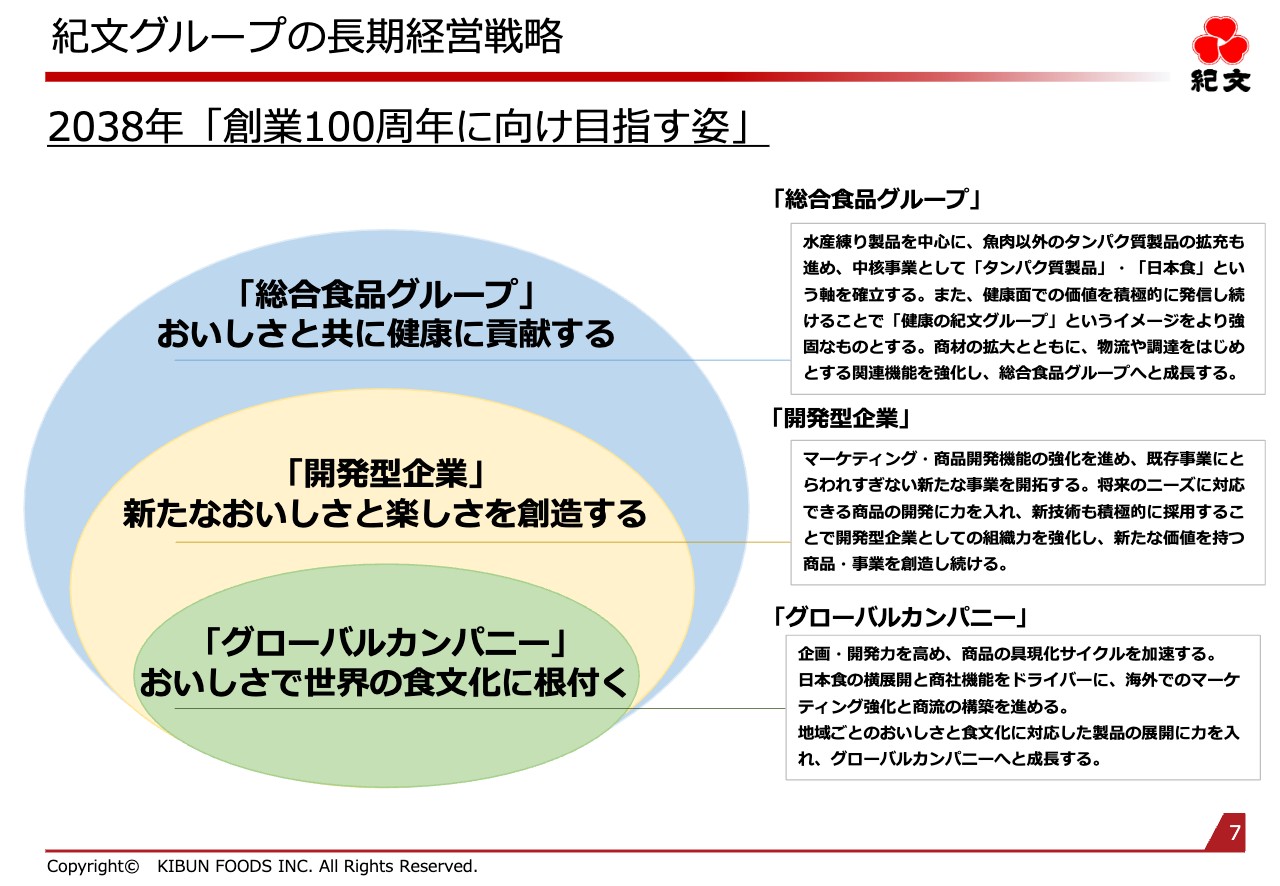

紀文グループの長期経営戦略

取り組みのメルクマールとして、創業100周年を迎える2038年の「あり姿」である長期経営戦略をまとめました。

創業100周年に、私たちは、おいしさと共に健康に貢献する「総合食品グループ」、新たなおいしさと楽しさを創造する「開発型企業」、おいしさで世界の食文化に根付く「グローバルカンパニー」になりたいと考えています。

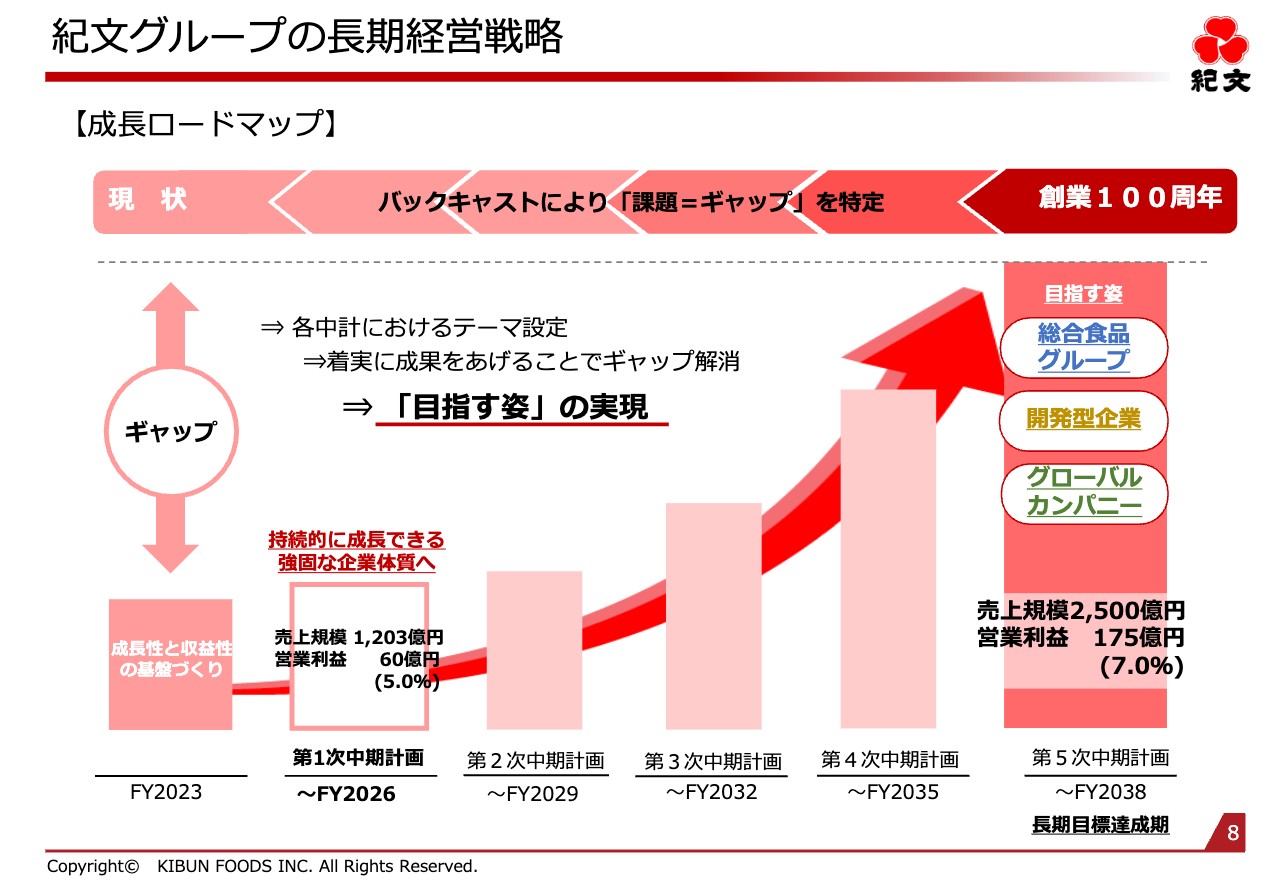

紀文グループの長期経営戦略

長期経営戦略の目標値は、売上規模2,500億円、営業利益175億円です。ここからバックキャストして、3ヶ年ごとに計5段階の中期経営計画を策定し、着実に実績を積み上げていきます。

この後ご説明する2024年度から始まる中期経営計画は、その第1段階となります。

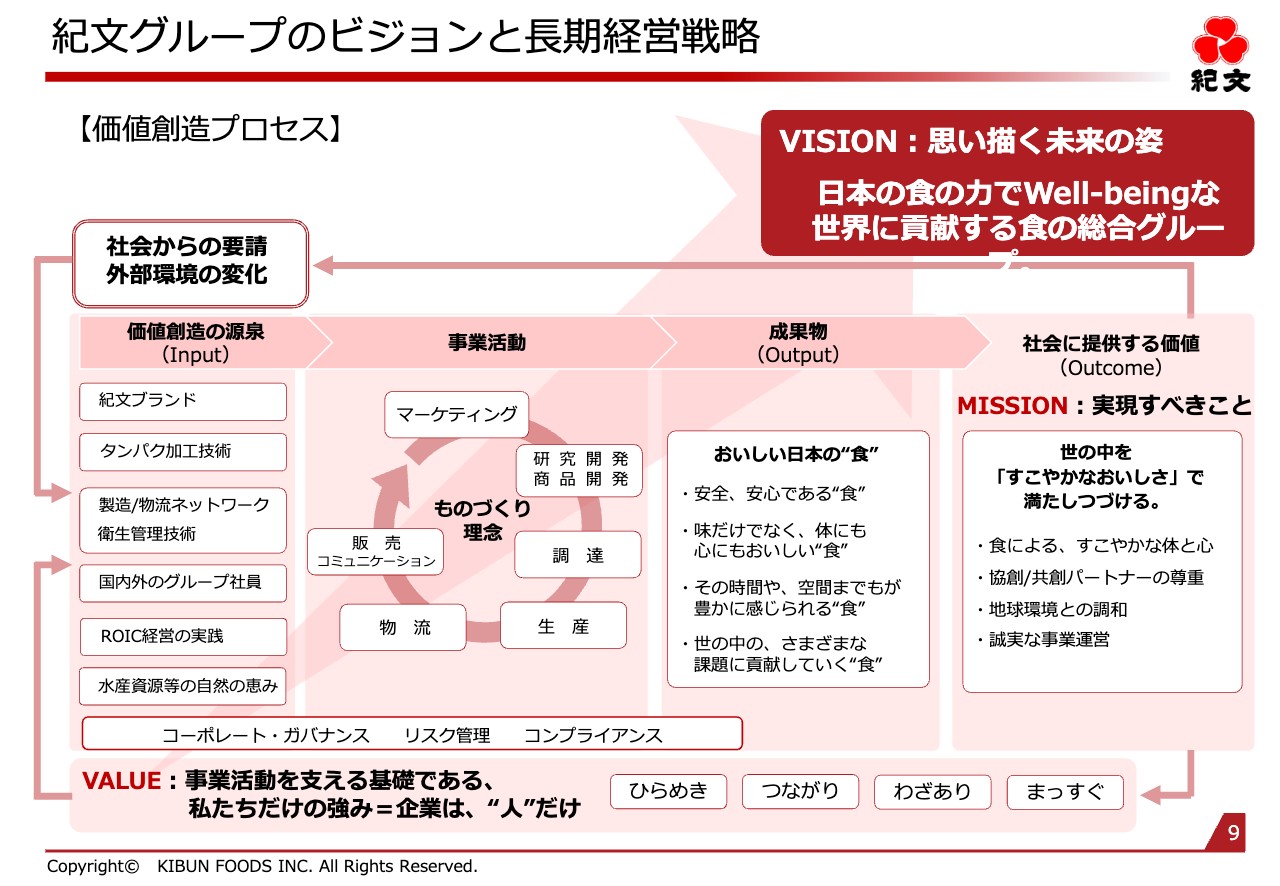

紀文グループのビジョンと長期経営戦略

長期経営戦略を進めるために、当グループの理念と実際の活動の関係を価値創造プロセスとして表したものが、こちらのスライドです。今までご説明した内容を、一表にまとめています。

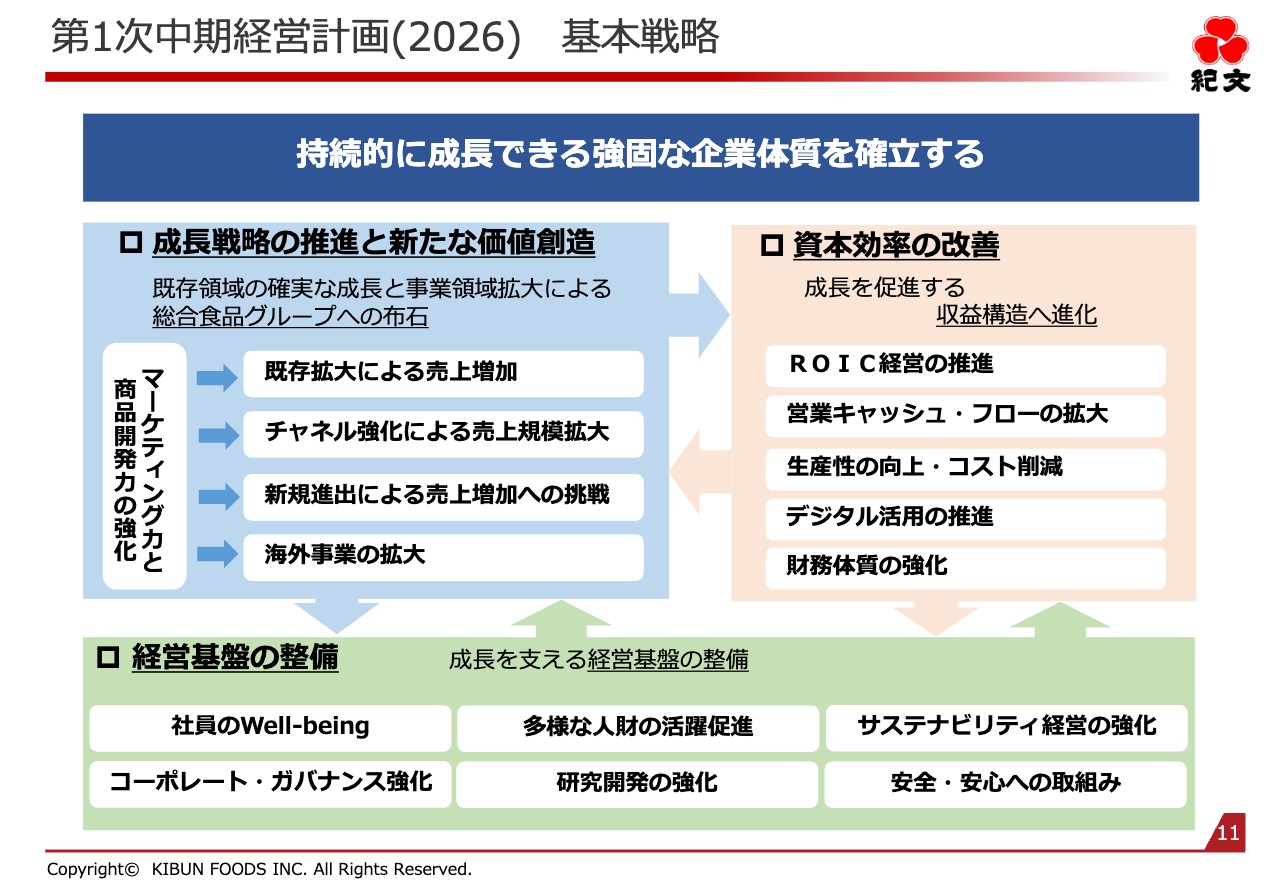

第1次中期経営計画(2026) 基本戦略

2024年度から始まる、第1次中期経営計画についてご説明します。

創業100周年に向けた成長の最初のステップである「中期経営計画2026」の基本戦略は、「成長戦略の推進と新たな価値創造」「資本効率の改善」「経営基盤の整備」の3つです。

これらの基本戦略の実行により、持続的に成長できる、強固な企業体質を確立していきます。

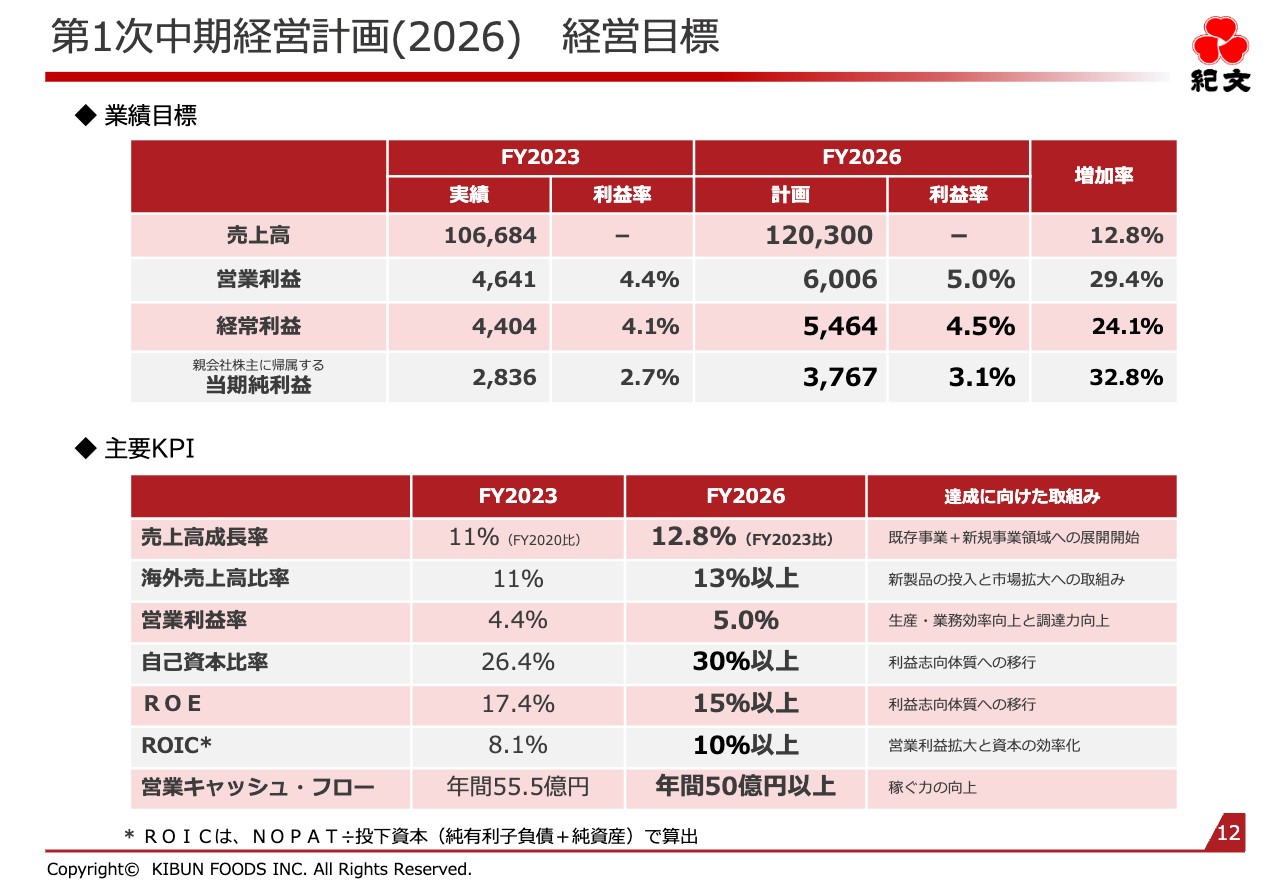

第1次中期経営計画(2026) 経営目標

今回の中期経営計画最終年度の経営目標は、売上高1,203億円、営業利益60億600万円、経常利益54億6,400万円、親会社株主に帰属する当期純利益37億6,700万円です。

また、KPIとして、売上高成長率、海外売上高比率、営業利益率、自己資本比率に加え、ROE、ROIC、営業キャッシュ・フローの7項目を定めています。

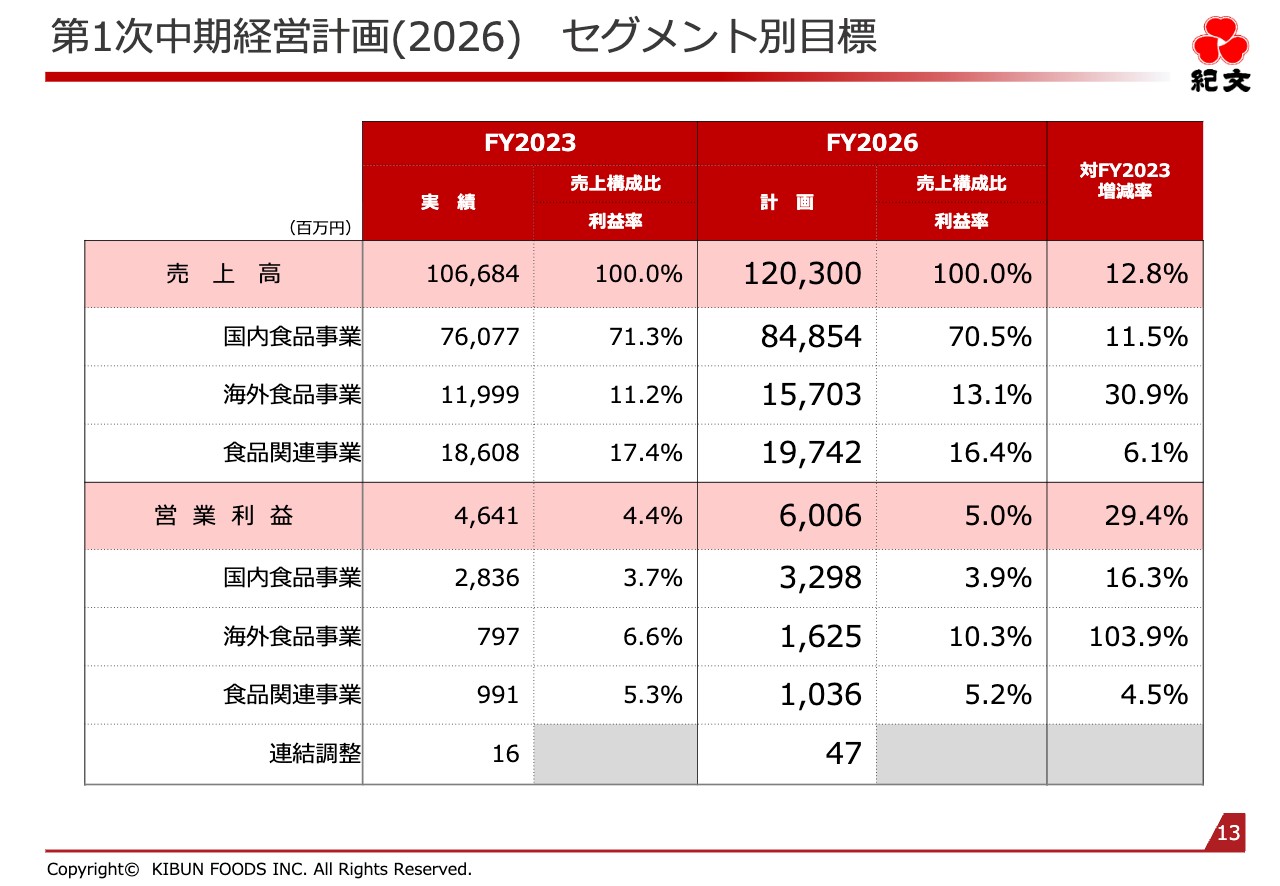

第1次中期経営計画(2026) セグメント別目標

セグメント別の業績目標です。国内食品事業と食品関連事業では、トップラインの安定成長と確実な営業利益の創出を目指します。

海外食品事業では、再び成長軌道に戻し、力強い売上成長を実現することと、営業利益率を2022年度の水準となる10パーセントまで高めたいと考えています。

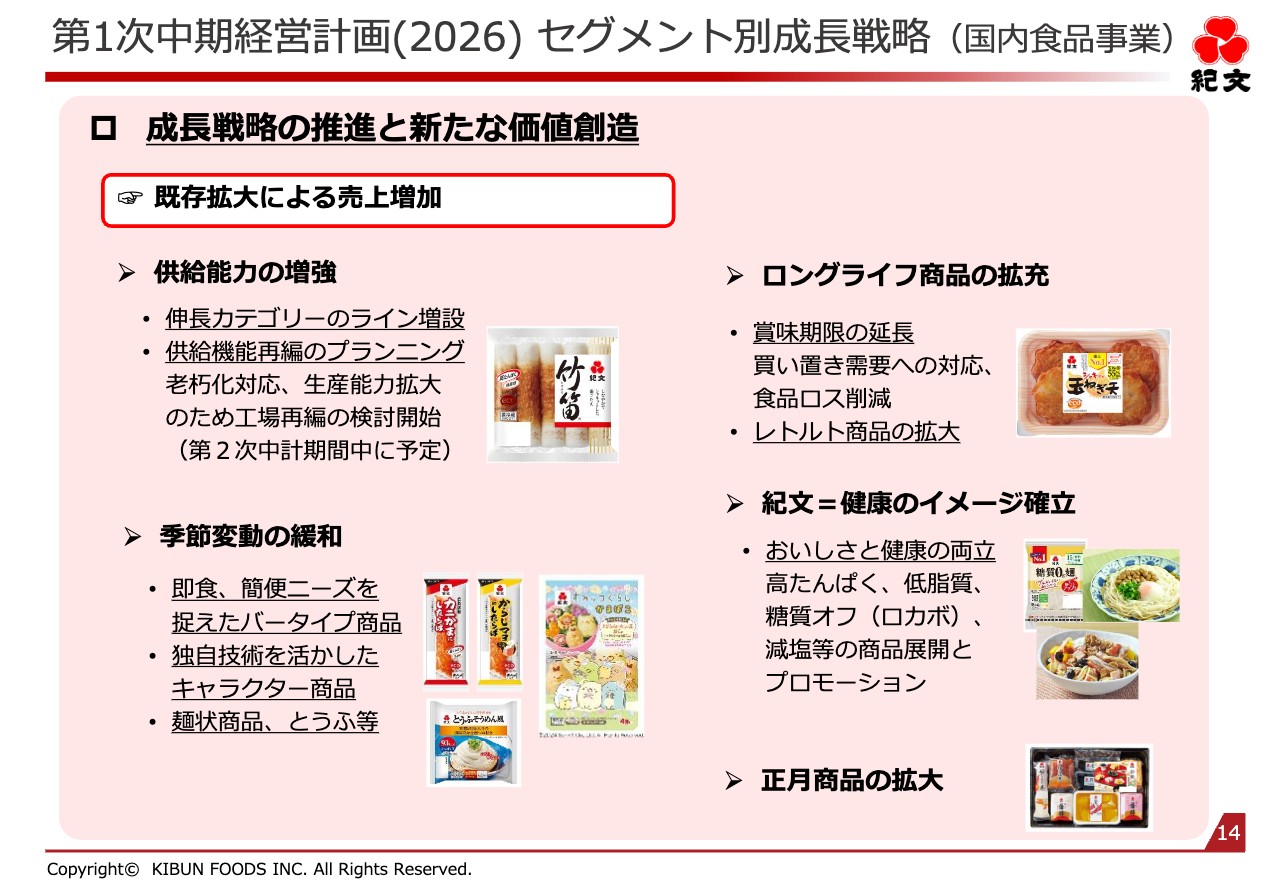

第1次中期経営計画(2026) セグメント別成長戦略(国内食品事業)

基本戦略の取り組みについてご説明します。1つ目は「成長戦略の推進と新たな価値創造」について、セグメント別にご説明します。

国内食品事業では、まずは既存領域を拡大し、売上増を図ります。具体的には、生産ラインの増強などによって供給能力を増強させるとともに、さらなる拡大のため、供給機能の再編に関して検討を開始します。

また、秋冬に偏る季節性の緩和を目指した商品開発や、ロングライフ商品を拡充します。

さらに、消費者ニーズの高い健康志向への対応として、高タンパク・低脂質・低糖質などを商品特長として訴求しながら、「紀文=健康」のイメージを確立させたいと考えています。

日本の伝統文化である、お正月・おせち料理の文化の保護・継承につながる正月商戦へも、引き続き注力していきます。

第1次中期経営計画(2026) セグメント別成長戦略(国内食品事業)

また、チャネル強化による売上規模の拡大を図ります。農畜水産物の商事販売の強化、練り製品や健康志向商材の業務用販売を拡大していきます。

さらに、新たな事業領域拡大に向け、紀文グループが持つ経営資源を活用し、新規分野での売上増へ挑戦していきます。

第1次中期経営計画(2026) セグメント別成長戦略(海外食品事業)

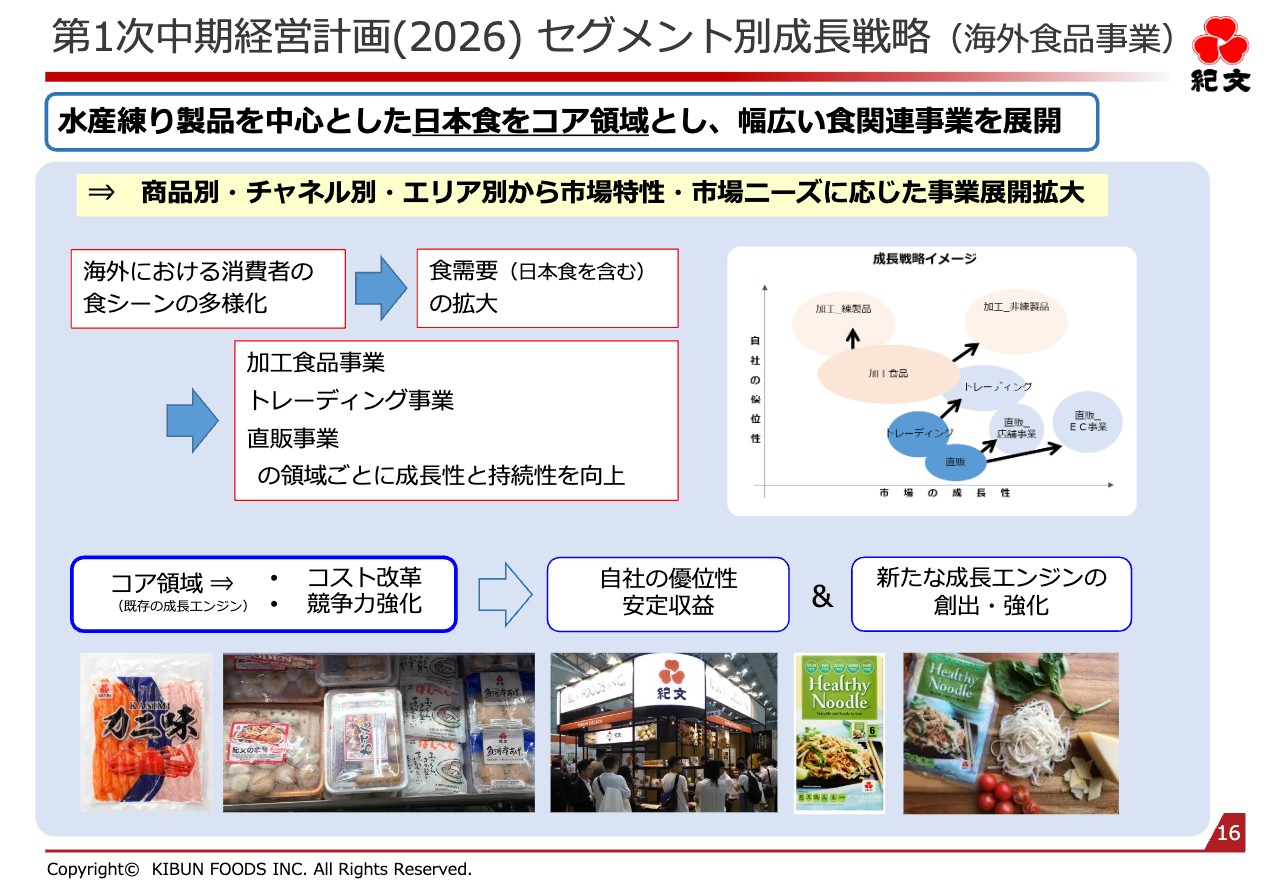

海外食品事業です。当グループの主力商品であり、強みでもある、水産練り製品を中心とした日本食を、海外展開の中でもコア領域とし、食に関する事業として「加工食品事業」「トレーディング事業」「直販事業」に分け、それぞれの成長性と持続性を向上していきます。

その策として、市場特性や市場ニーズに応じて商品別、チャネル別、エリア別に戦略を立て、着実に展開することで事業拡大を実現します。

地域別・事業別の取り組みは、次ページでご説明します。

第1次中期経営計画(2026) セグメント別成長戦略(海外食品事業)

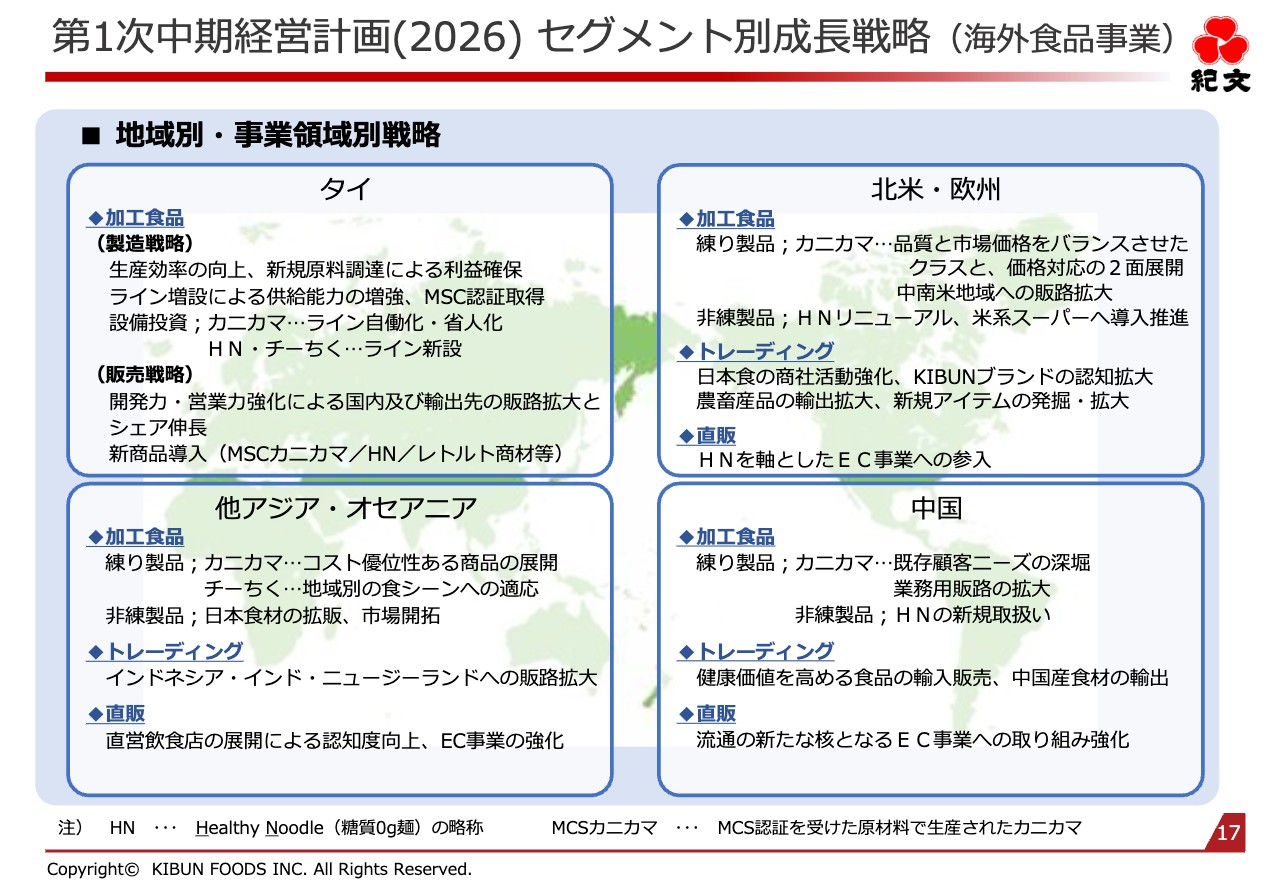

展開エリアをタイ国内、アジア・オセアニア地域、北米・欧州、中国の4つに分け、それぞれの市場ターゲットに対して、水産練り製品を中心に、「Healthy Noodle」を含めたさまざまな商材を通じて成長を実現していきます。

第1次中期経営計画(2026) セグメント別成長戦略(食品関連事業)

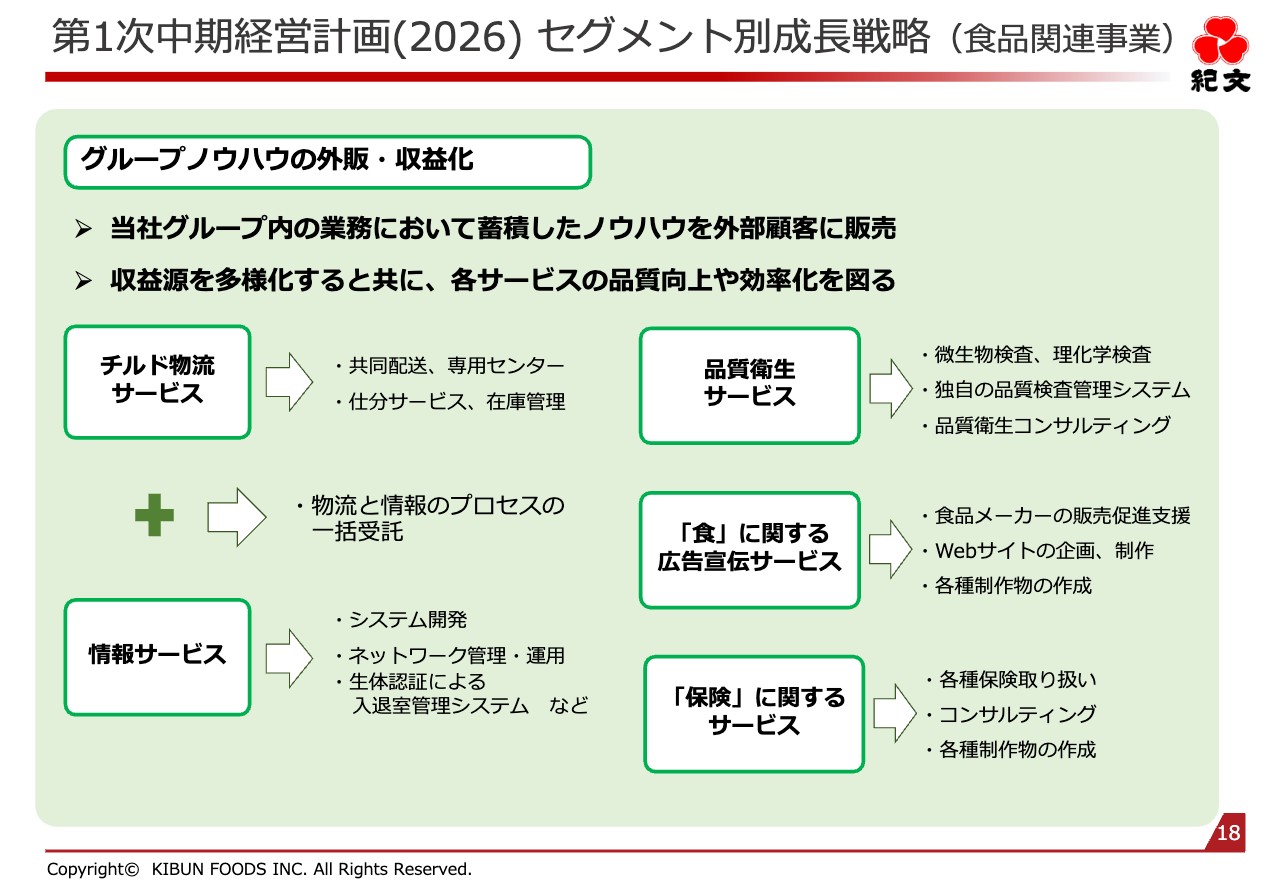

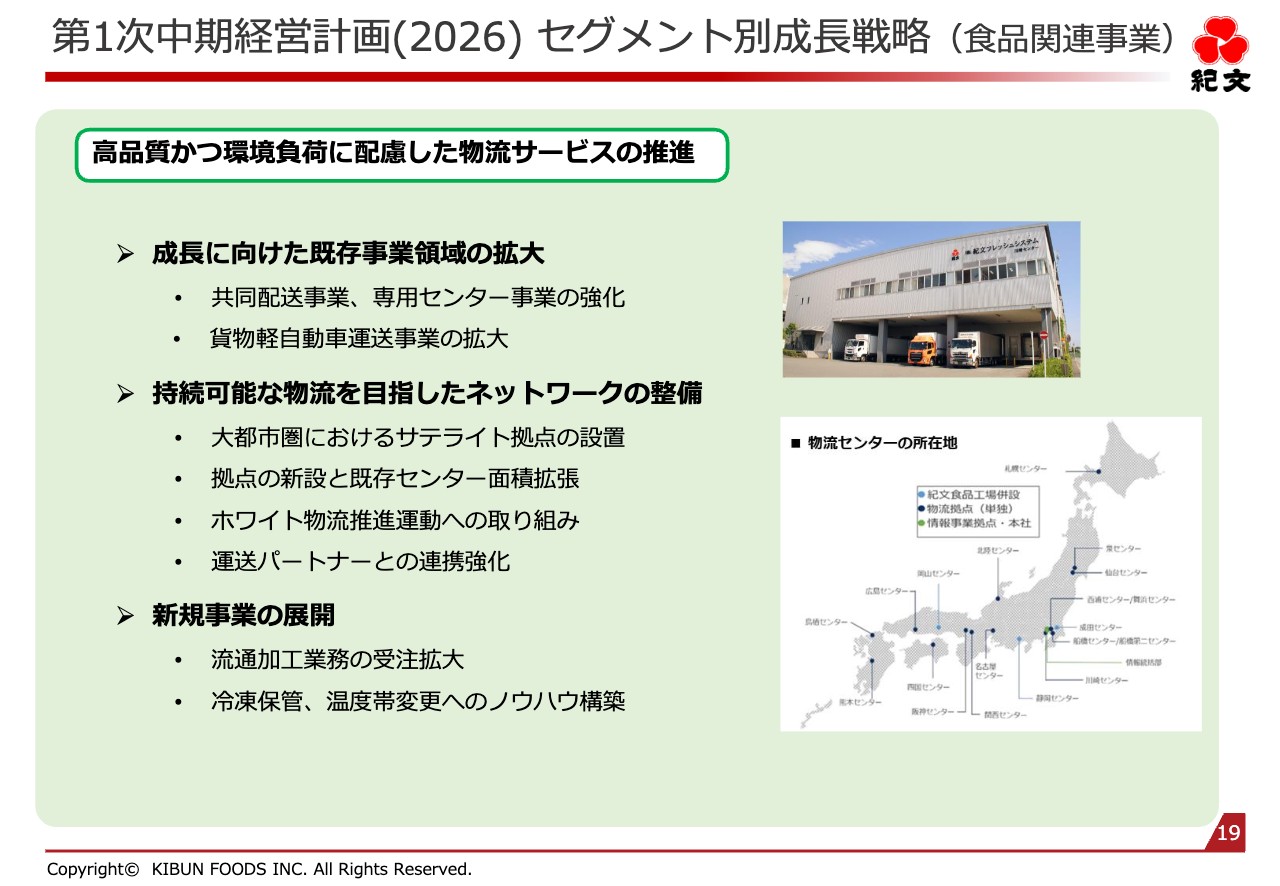

食品関連事業です。この事業セグメントでは、物流・情報サービス、品質衛生サービス、食に関する広告宣伝や保険サービスなどの事業を、グループ内外に展開しています。

それぞれがグループ内業務で培ったノウハウを外販することで、収益や効率面で寄与しています。その中で最も大きい割合を占めているのが、物流関連事業です。

第1次中期経営計画(2026) セグメント別成長戦略(食品関連事業)

日本のチルド物流の先駆けとして、独自の物流ネットワークとサービスを保有しており、今後も高品質かつ環境負荷に配慮した物流サービスの提供を促進し、業容を拡大していきます。

特に、物流の2024年問題で注目されている共同配送事業や専用センターの事業では、運用知見とノウハウを活用し、今後の成長を見込んでいます。

これを支える物流ネットワークをさらに進化させ、パートナー企業のみなさまとともに、持続可能な物流を実現していきます。また、温度帯変更などの流通加工業務も強化していきます。

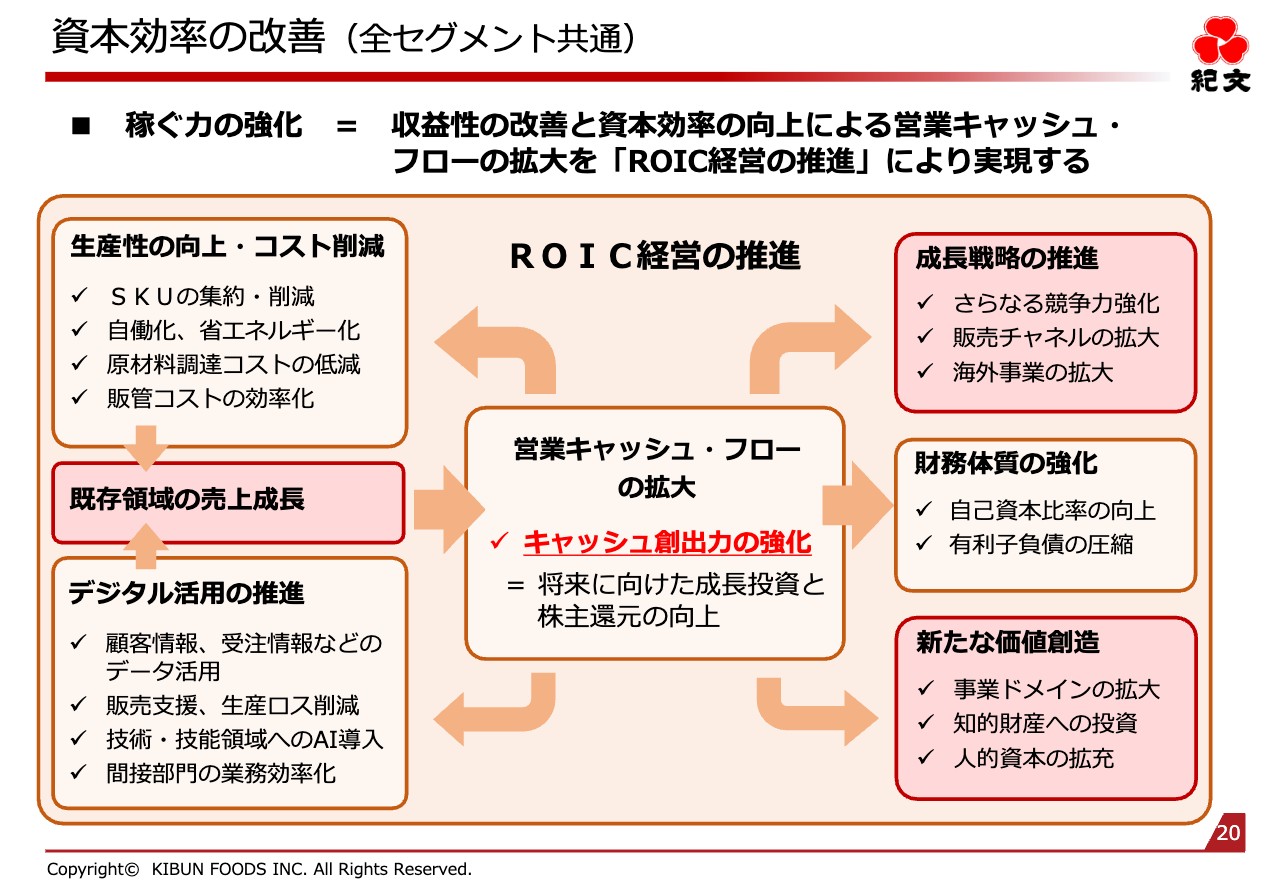

資本効率の改善(全セグメント共通)

2つ目の基本戦略として、「資本効率の改善」に取り組んでいきます。営業キャッシュ・フローを拡大し、成長資金の確保、財務体質の強化、株主還元を高めていくために、ROIC経営を推進します。

売上拡大と生産性の向上、バリューチェーンの各段階におけるコスト削減、さらに棚卸資産の効率化や借入金の圧縮などに取り組みます。

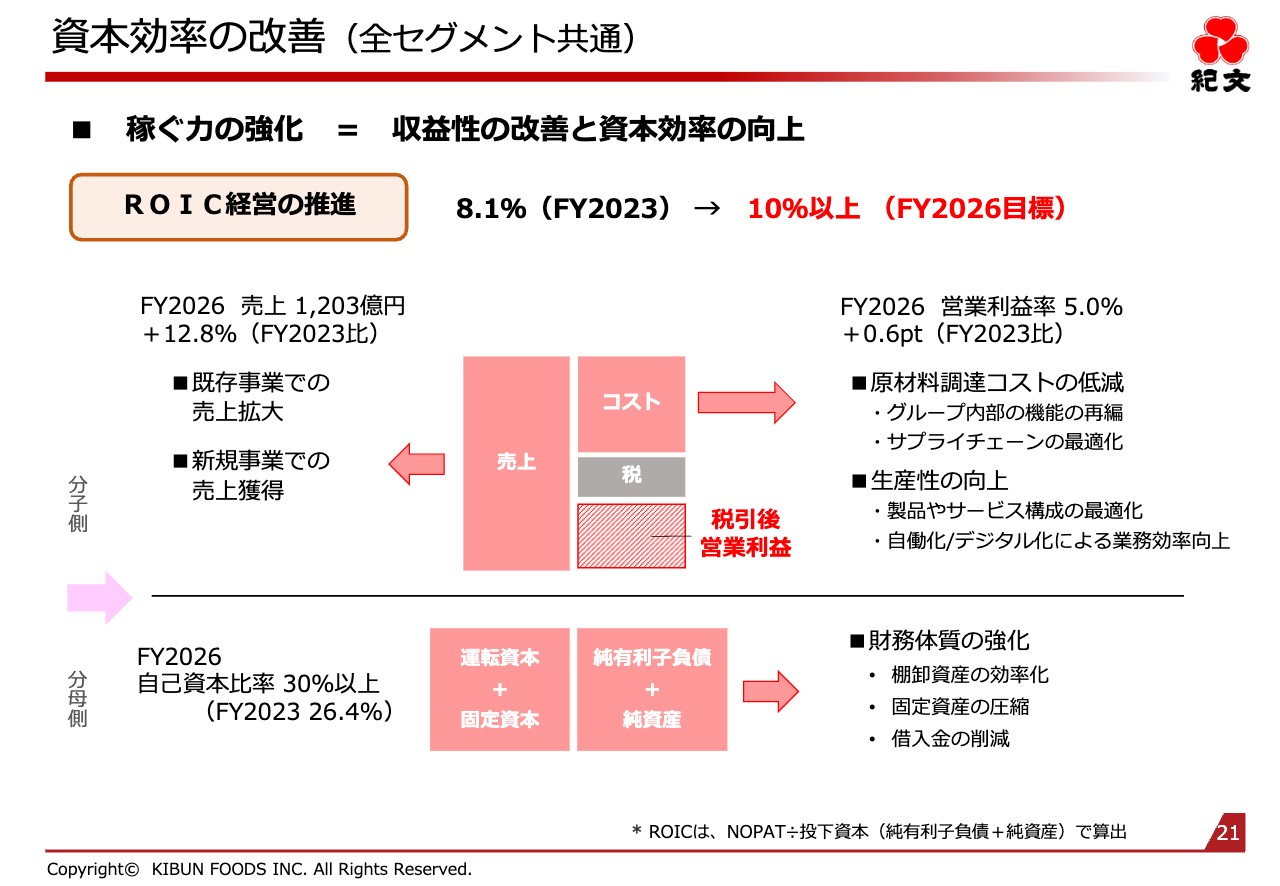

資本効率の改善(全セグメント共通)

ROICは、現在の8.1パーセントから2ポイント改善し、10パーセント以上を目標値として設定しています。

資本効率の改善(全セグメント共通)

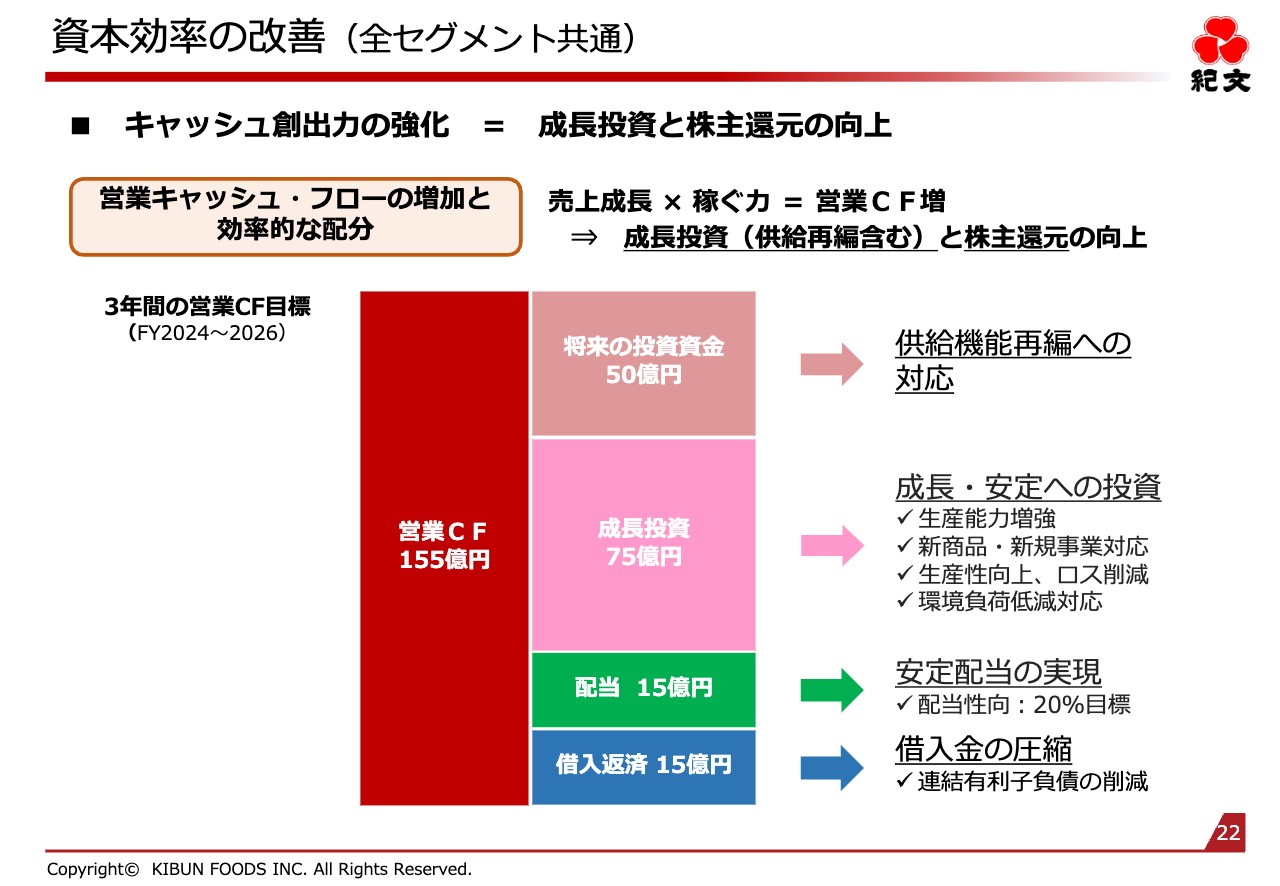

先ほどご説明した営業キャッシュ・フローを3年間で155億円創出し、成長投資と供給機能再編への蓄積、株主還元、借入金の圧縮に配分していきます。

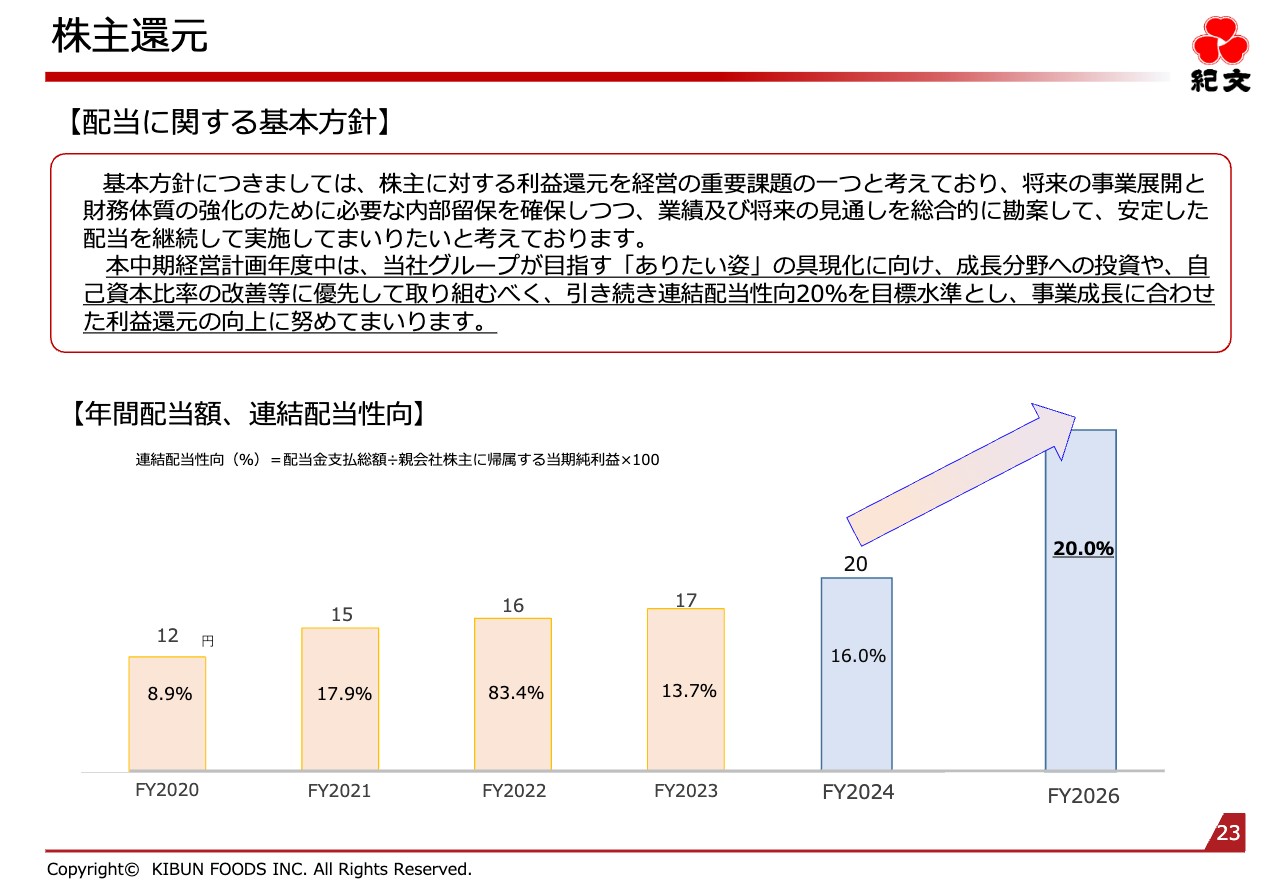

株主還元

株主還元についてご説明します。当社は、株主に対する利益還元を経営の重要課題の1つと考えているため、安定した配当を継続して実施していきたいと考えています。

「中期経営計画2026」では、連結配当性向20パーセントを目標水準とし、成長分野への投資や財務体質の改善に取り組みながら、事業成長とあわせた利益還元の向上に努めていきます。

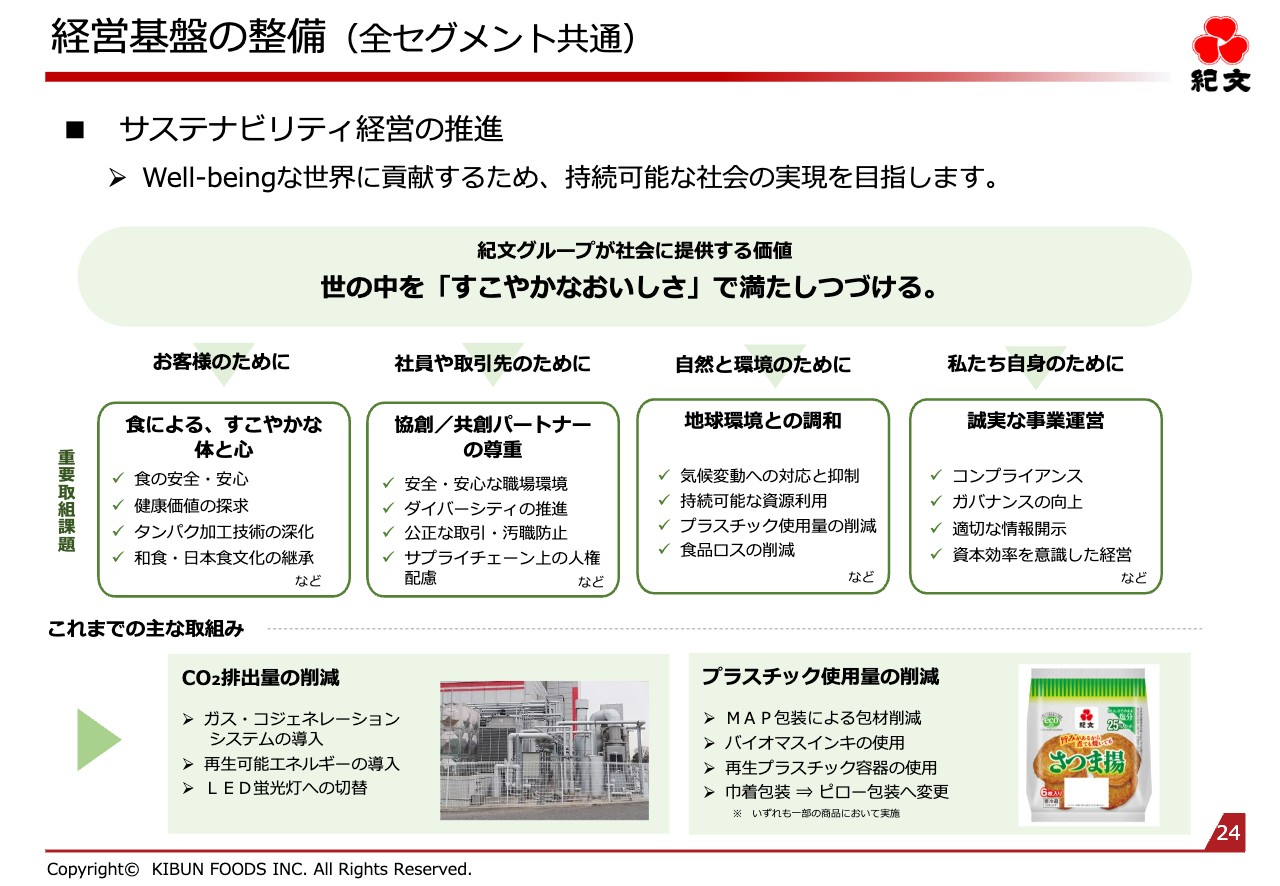

経営基盤の整備(全セグメント共通)

3つ目の基本戦略は「経営基盤の整備」です。サステナビリティ経営を推進し、お客さま、社員や取引先、自然や環境、そして私たち自身のために、紀文グループのミッションである「世の中を”すこやかなおいしさ”で満たしつづける。」ために、持続可能な社会の実現を目指していきます。

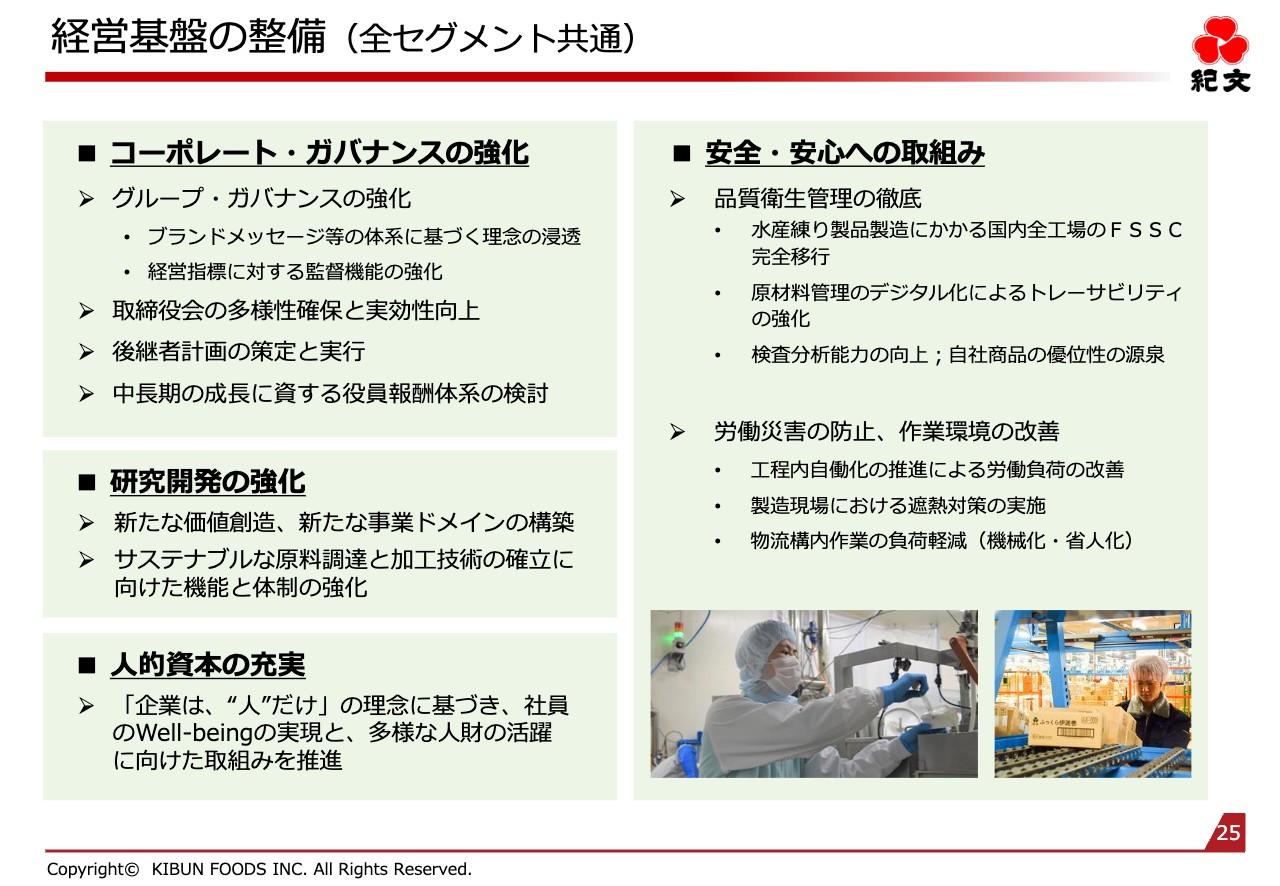

経営基盤の整備(全セグメント共通)

経営の礎となるコーポレートガバナンスの強化や、研究開発の強化、人的資本の充実、安全・安心への強化に取り組み、しっかりとした成長を続ける企業体質にしていきます。

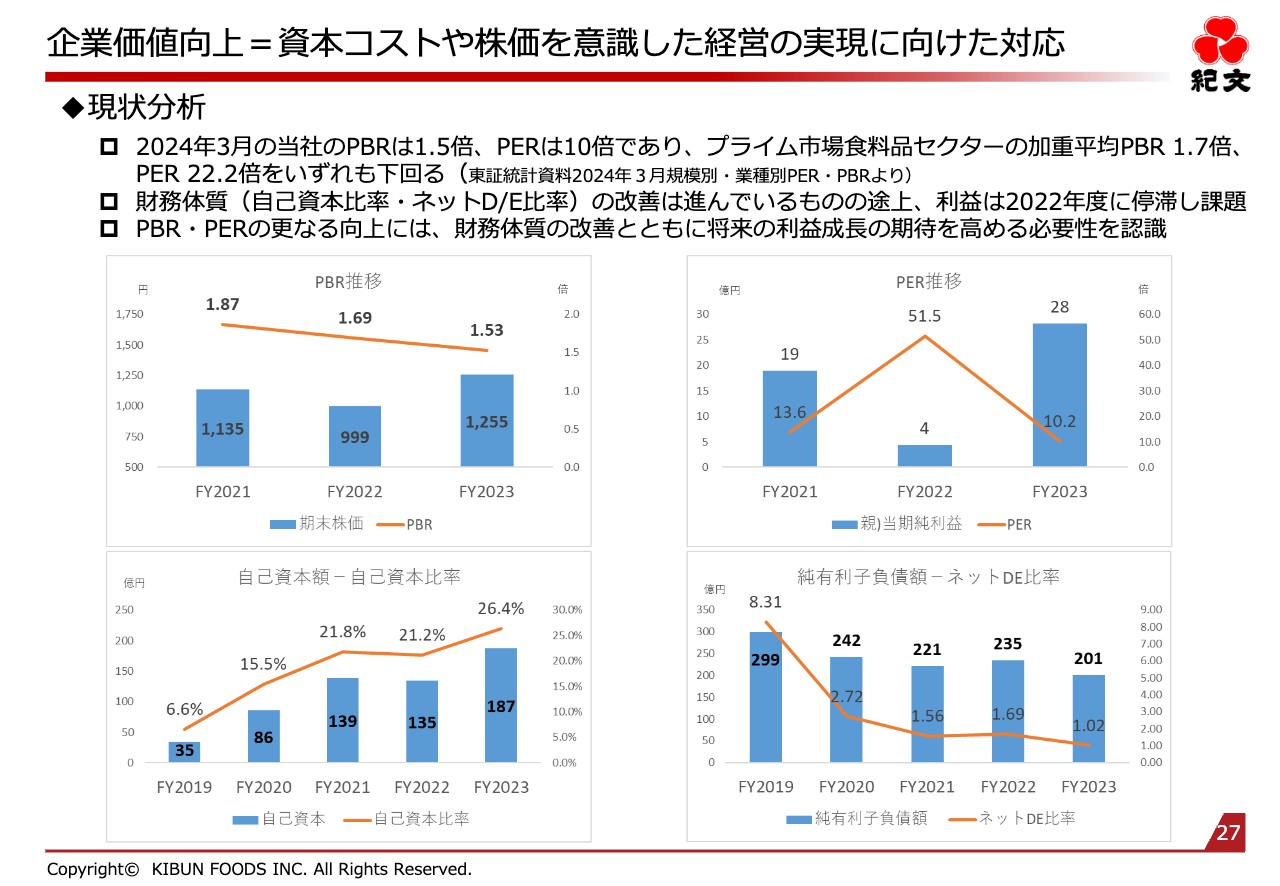

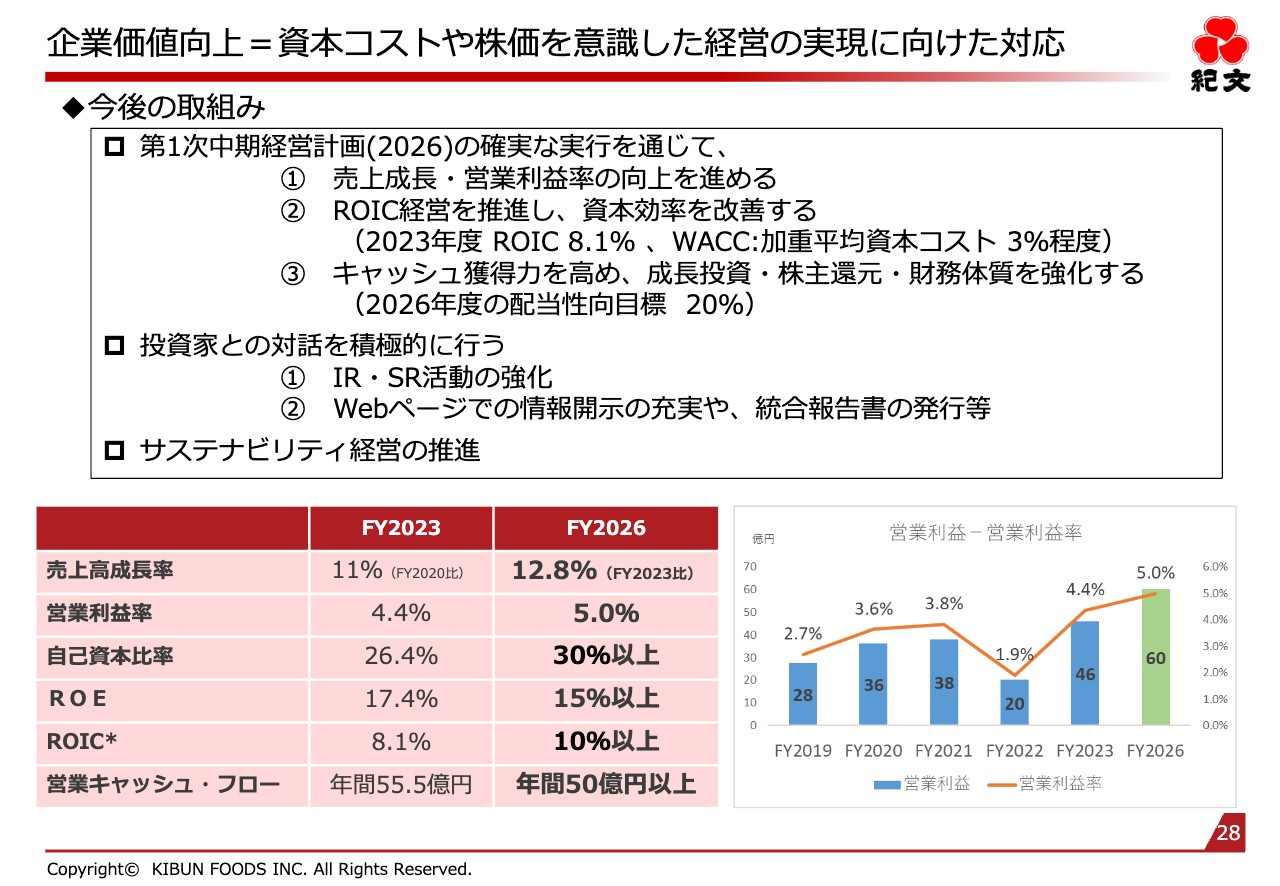

企業価値向上=資本コストや株価を意識した経営の実現に向けた対応

こちらの2枚のスライドには、資本コストや株価を意識した経営の実現に向けた対応について記載しています。後ほどご覧ください。

以上で、株式会社紀文食品の2023年度決算説明および「中期経営計画2026」のご説明を終わります。引き続き、紀文グループおよびグループ事業に対するご理解とご高配を賜りますよう、よろしくお願いします。ご清聴ありがとうございました。

質疑応答

質疑応答はこちらに掲載されています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2933

|

1,095.0

(02/24)

|

+10.0

(+0.92%)

|

関連銘柄の最新ニュース

-

02/13 21:29

-

02/13 12:00

-

02/13 12:00

-

02/12 16:30

新着ニュース

新着ニュース一覧-

今日 06:46

-

今日 06:32