Kudan、想定通りの売上回復と事業進捗を達成 今期は複数顧客製品化と黒字化に向けた収益構造への転換を見込む

2022年3月期決算説明

項大雨氏(以下、項):みなさま、こんにちは。Kudan代表取締役の項でございます。前期2022年3月期の通期決算説明を始めさせていただきます。

はじめに、2022年3月期をもって、Kudanは一番チャレンジングな時期を超えました。もっとも、これまで決して不調だったわけではなく、むしろ着実に進化を積み重ねてきました。

具体的に、過去2年間はコロナ禍の影響をきっかけとした事業の質の強化と、M&Aによる非連続な競争優位性の確保のために、業績以外の面において積極的な変化を積み重ねてきました。

その結果、2022年3月期は想定した事業進捗を実現することができました。これにより、収益構造の転換と事業フェーズの前進を当期2023年3月期に達成するための土台を、確保することができています。今回の決算説明では、業績の背景にあるこのような進化も含めてご説明したいと思います。

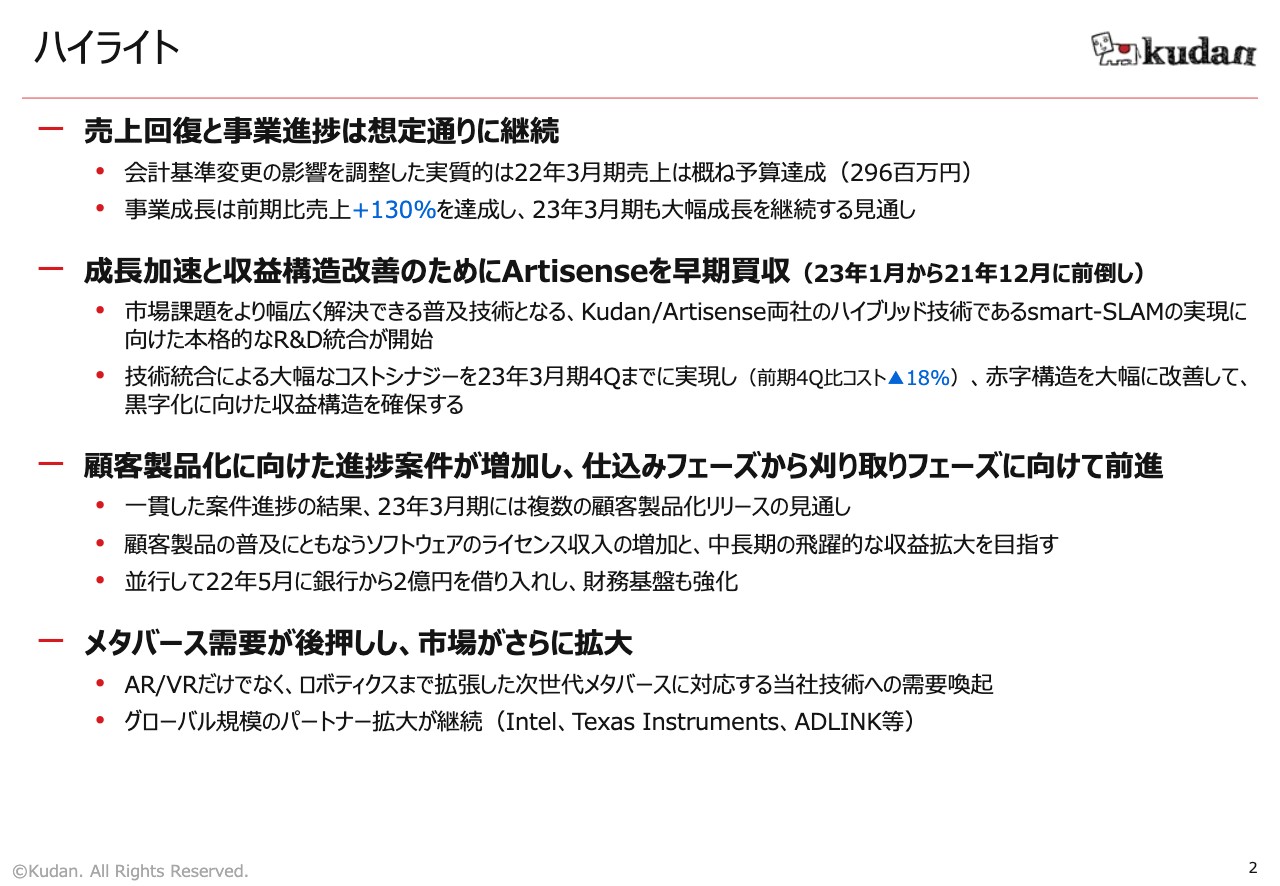

ハイライト

前期2022年3月期のハイライトです。まず、売上の回復と事業の進捗は、想定どおりに継続することができました。具体的には、会計基準変更の影響を調整した実質的な売上は、およそ3億円と概ね予算を達成しています。事業は前々期比130パーセントの成長を達成し、当期2023年3月期も大幅成長を継続する見込みです。

次に、事業成長の加速と収益の改善を目的として、2023年3月期に計画していたArtisense社買収の実施を早めました。これにより、市場課題をより幅広く解決し、技術普及につながるハイブリッド技術の実現に向けた両社間のR&D統合が本格的に開始しました。

加えて、二系列に分かれていた技術開発を統合することにより、開発効率の向上と、大幅なコストシナジーが生まれるため、黒字化を達成できる収益構造の確保を、当期の第4四半期までに実現していく予定です。

さらに、Kudanの事業フェーズの転換として、いわゆる仕込みのフェーズから刈り取りのフェーズへの移行に向け前進しました。具体的には、開発フェーズにある案件の継続的な進捗の結果、当期には複数の顧客製品がリリースされる見込みとなりました。顧客製品から得られるソフトウェアのライセンス収入の増加と、加速度的な収益の拡大を中長期的に目指していきます。

最後に、事業環境については、メタバース需要の後押しもあり、市場のさらなる拡大が続いています。特にメタバースは、これまでのAR/VR関連のアプリケーションだけではなく、ロボティクスにまで拡張する方向に発展しており、そのような次世代メタバースにも対応するKudanの技術への需要が喚起されています。

そして、このようなトレンドも受けて、Intel社やTexas Instruments社などグローバルトップ規模のパートナー拡大が続いています。

業績概要

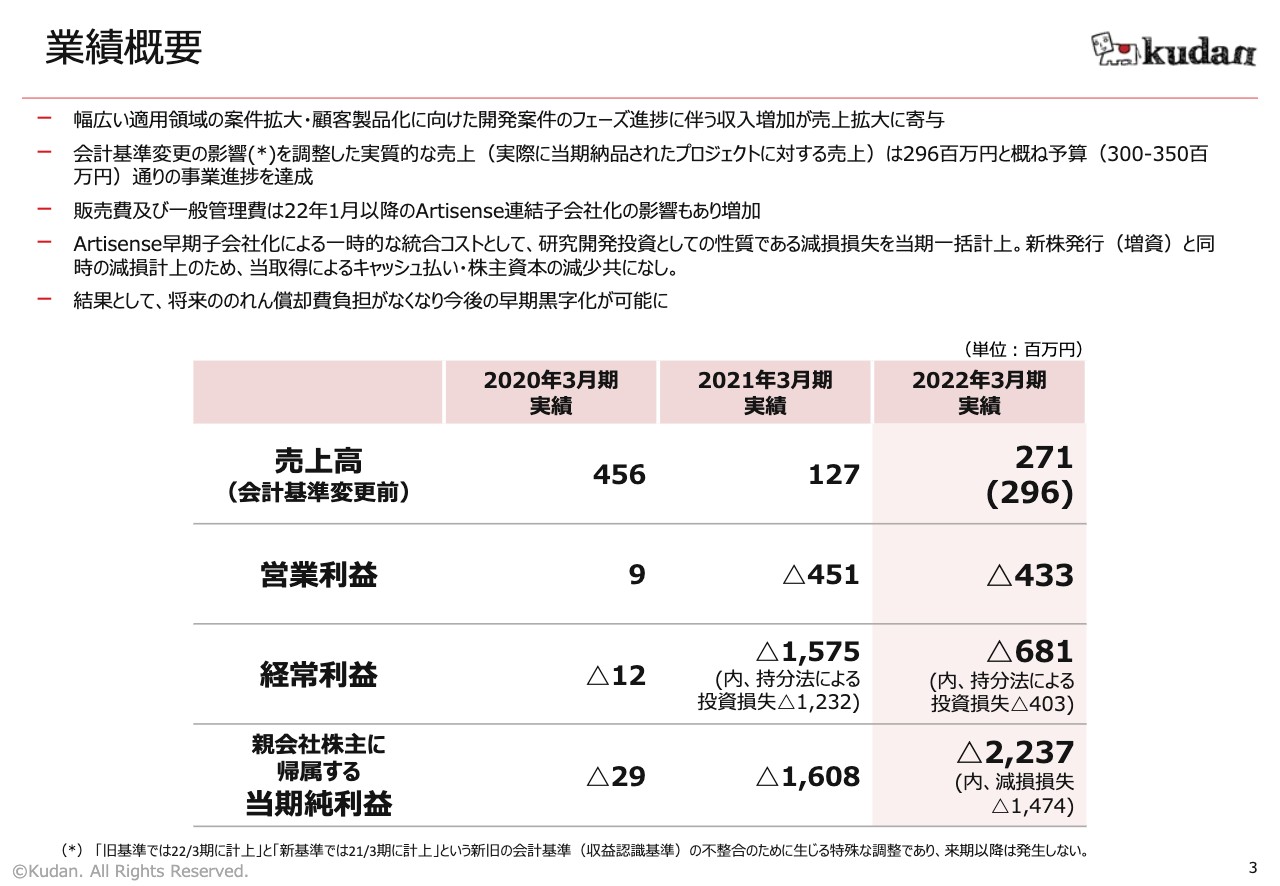

中山紘平氏(以下、中山):2022年3月期業績の詳細に関して、CFOの中山よりご説明いたします。前期はこれまでと同様、中長期的な成長のために最も重要である、顧客製品化に向けた案件の継続・獲得に注力してきたこともあり、当該案件数の大幅な積み増しに成功しています。

これら顧客製品化の実現は当期以降になりますが、製品化に向けた開発マイルストーンの進捗による案件金額の拡大が、前期の売上拡大に貢献しています。また、ドローン・掃除用ロボット・建設現場でのマッピングなど、より幅広い事業領域における新規案件の獲得も進み、売上に貢献するとともに、当期以降の製品化への期待の高い案件も出てきています。

売上数値としては、会計基準の変更により、前期2022年3月期に納品した一部プロジェクトの売上2,500万円が控除された数値になりますが、実際に2022年3月期に納品したプロジェクトの売上合計はおよそ3億円となり、当初予定した事業回復は概ね予定どおりの達成となっています。

なお、当会計基準の変更は初年度の基準変更時にのみ生じる特殊な調整であり、当期以降は生じないものになります。

コスト面に関しては、Artisense子会社化の影響により、1月以降の販管費が大きく増加しています。当初の想定より早期にArtisenseを子会社化したことにより早期の販管費の増加となっていますが、これによりSLAMの技術統合の早期完了が可能になり、売上拡大および開発コスト削減双方の早期化に結び付くと考えています。

その他に、Artisense早期子会社化に伴う一時的なコストとして減損損失が生じています。これは第2四半期決算説明会でもご説明したとおり、2021年3月期同様に保守的な会計上の見積りを行い、将来に渡り計上するのれん償却費の代わりに、一種の研究開発費のような性質の一時コストとして前期に全額費用計上したものになります。

この結果、今後の早期黒字化が可能になったと考えています。以上、業績のご説明になります。

研究開発・事業開発ハイライト: ロボティクス、自動運転/ADAS

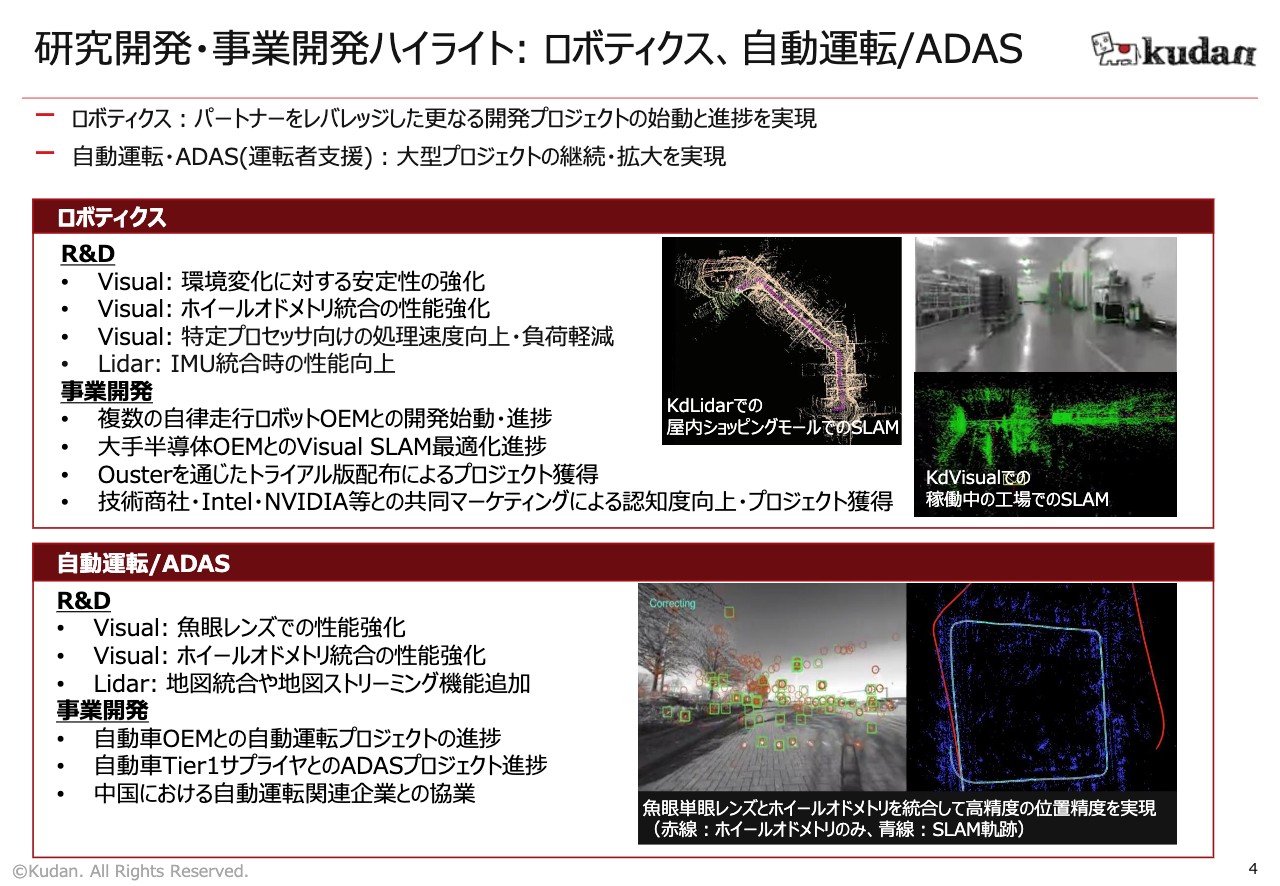

村井太郎氏(以下、村井):事業開発と研究開発のハイライトについて、COOの村井よりご説明いたします。現在弊社では、4つの領域を主要な注力領域として、事業・R&Dの両方を展開しています。ロボティクス、自動運転・ADAS、マッピング、AR/VRを含むメタバースです。それぞれの領域について総括させていただきます。

ロボティクス領域では、ソリューションに近い大型プロジェクトの継続と、さまざまな開発プロジェクトを始動しました。研究開発では「Visual SLAM」「Lidar SLAM」ともに、より困難かつさまざまな環境での安定性の向上を狙った開発に注力し、これまでに比べて製品化までのタイムラインが短いプロジェクトでも採用されるようになってきています。

具体例では、ヨーロッパでB2B向け自律走行掃除ロボットプロジェクトを開始しましたが、彼らはターゲットにする製品ローンチタイミングに対して内製では間に合わないということで、複数の商用SLAMパッケージを検討し、パフォーマンス・使いやすさで我々を選択しています。今年度もこのような開発プロジェクトをさらに始動していき、製品化パイプラインの増加を図る予定です。

このようなプロジェクト獲得において特に効果が大きかったのが、パートナーとのジョイントマーケティングやパートナーからの案件の紹介であり、これらは今年度も継続的に行う計画です。

自動運転・ADASの領域では大型プロジェクトの継続・拡大が大きなテーマとなりました。「Lidar SLAM」を用いた自動運転プロジェクトは第2フェーズに入り、「Kudan Lidar SLAM」を用いた公道での自動運転テストを計画しており、より大規模な実用を可能にする機能の拡充を行っていきます。

ADAS領域でも、「Visual SLAM」を用いたプロジェクトが進捗し、製品化に向けた具体的な議論も始めています。海外において、中国でのプロジェクトなど大規模プロジェクトを始動させました。研究開発は、顧客固有のニーズに基づいた開発を中心にし、より1案件あたりの価値最大化と顧客プロジェクトへの深い入り込みに重点を置いていきます。

研究開発・事業開発ハイライト: マッピング、メタバース(AR/VR)

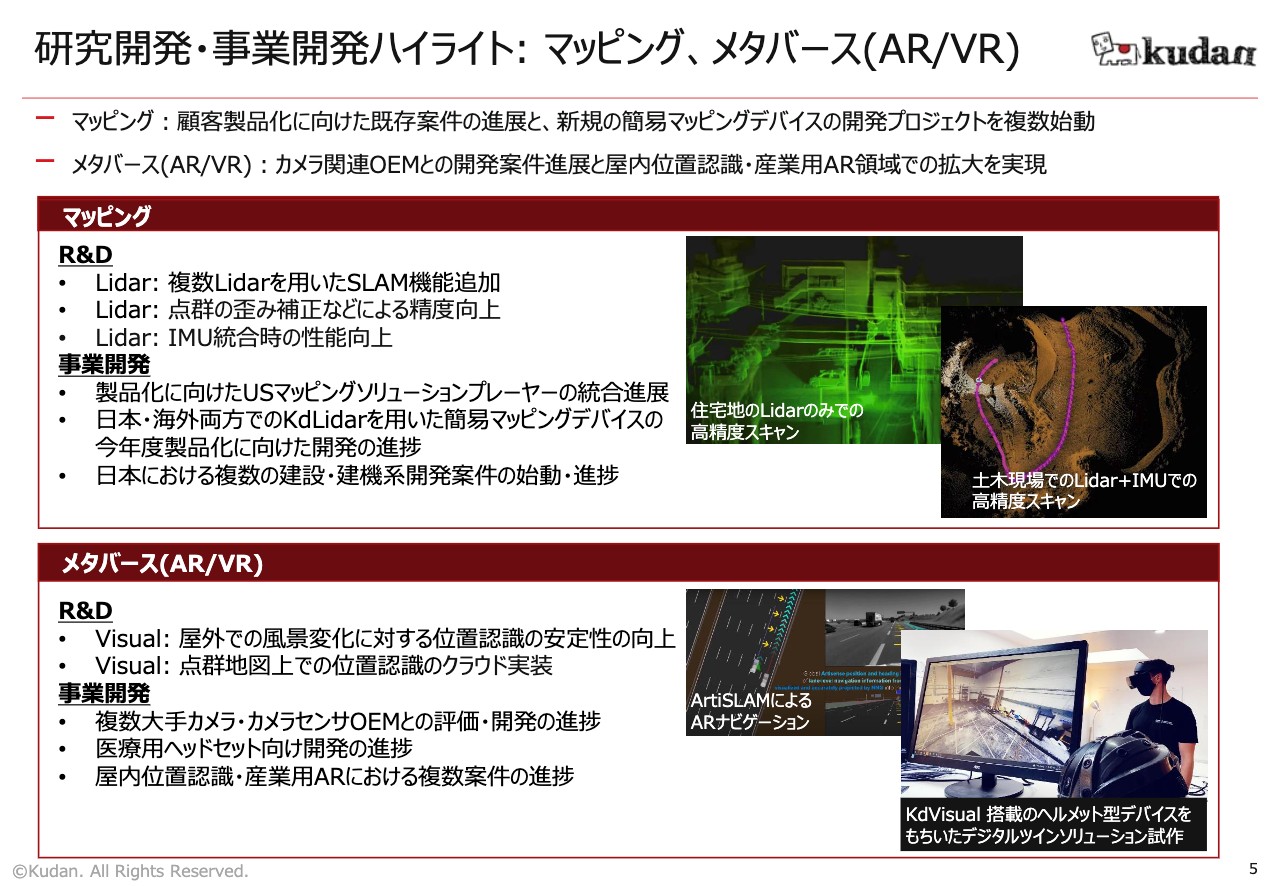

マッピング領域では、さまざまなソリューションの開発プロジェクトの始動と種まきとなりました。こちらは基本的に「Kudan Lidar SLAM」がメインのオファリングとなっています。自動運転とは対照的に、一企業あたりの規模は小さい市場ではあるものの、ニーズは各社で大きく共通しているため、さまざまな顧客にフィットする機能・性能向上に取り組み、開発プロジェクトを始動させることができました。

日本での建設系ソリューションプロバイダのAtosとの共同開発、海外での「Kudan Lidar」とLidar、プロセッサを組み合わせた簡易マッピングソリューションの開発など、今まで求められる精度に対して非常に高価なソリューションしかなかった領域で、簡易・容易・比較的安価なソリューションに強いニーズがあり、そこでの開発プロジェクトに多く採用されています。

AR/VRを含むメタバースでは、センサOEMとの直接のプロジェクト拡大とB2B領域でのARアプリケーションでの評価・開発プロジェクトの始動となりました。センサOEMとの協業では、よりSLAMに適したセンサの開発・製品化のプロジェクトや、そのようなセンサを用いたデバイスへの導入などを進めています。

研究開発では、よりさまざまな環境での安定性の強化とクラウドを用いたセットアップでアプリケーションを実現できるようにし、より安価なエンドデバイスを用いてARソリューションの実現を可能にしています。今後はさらなる開拓を行っていく予定です。

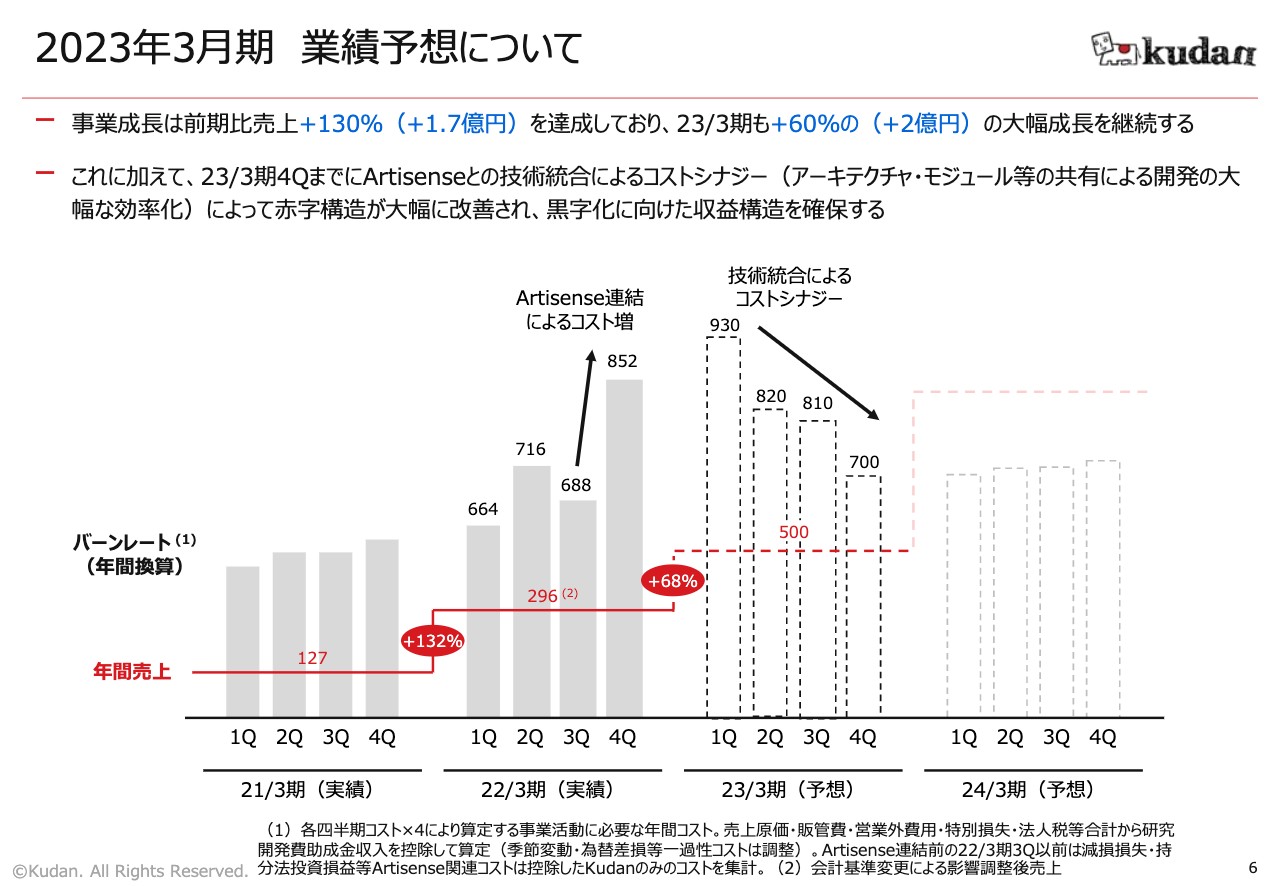

2023年3月期 業績予想について

中山:次に、当期の収益構造の改善についてご説明します。製品ライセンス売上については、顧客側でのエンドユーザーへの販売計画に左右され見込みづらい部分があるものの、製品ライセンス売上を考慮しなくとも、評価・開発案件中心の継続的な売上成長を当期も見込んでいます。

また、Artisense子会社化により一時的な事業運営コストは大きく増加していますが、現在進めているArtisenseとの技術統合の進展により、当期末までに年間の事業運営コストは大きく下がる見込みです。

スライドの図は、各四半期末時点の年間分に相当する事業運営コストの推移を表示していますが、このコストには売上原価・販管費に加え、支払利息や減損損失、税金までを含んでいます。

そのため、原則として年間の売上獲得能力がこのコスト水準を超えれば、会社として継続的に黒字を生み出す収益構造になるとご理解ください。当期第4四半期には、前期第4四半期の8億5,200万円から7億円まで、年間コストが20パーセント程度下がる見込みです。

当期は売上の継続的成長とコストシナジーによるコスト低下により、来期の黒字化体質への転換の土台を作る1年と考えています。

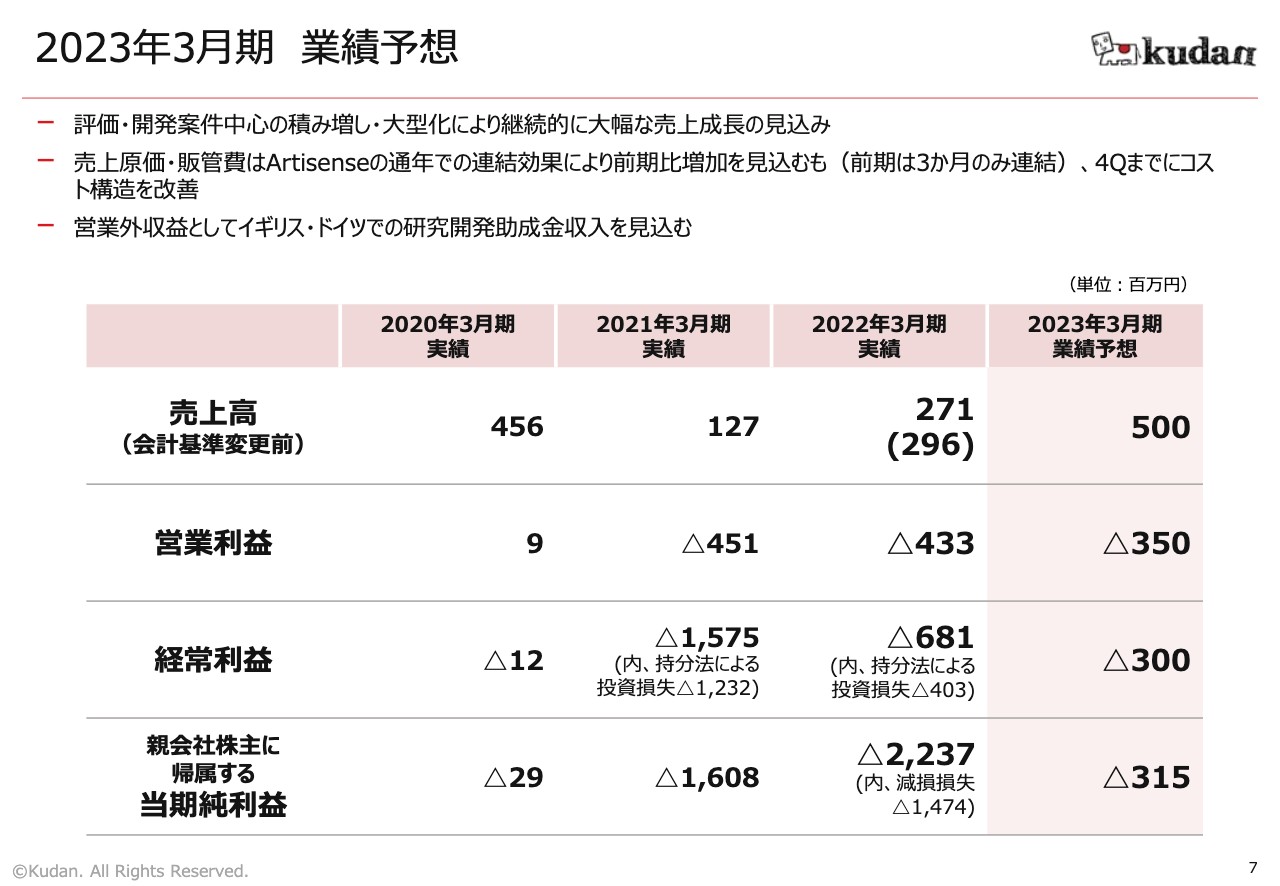

2023年3月期 業績予想

以上の結果、当期業績予想としては、売上高5億円、営業損失3億5,000万円を見込んでいます。また営業外収益として、イギリス・ドイツでの研究開発助成金を見込んでいるため、経常損失は3億円、当期純損失は3億1,500万円を見込んでいます。

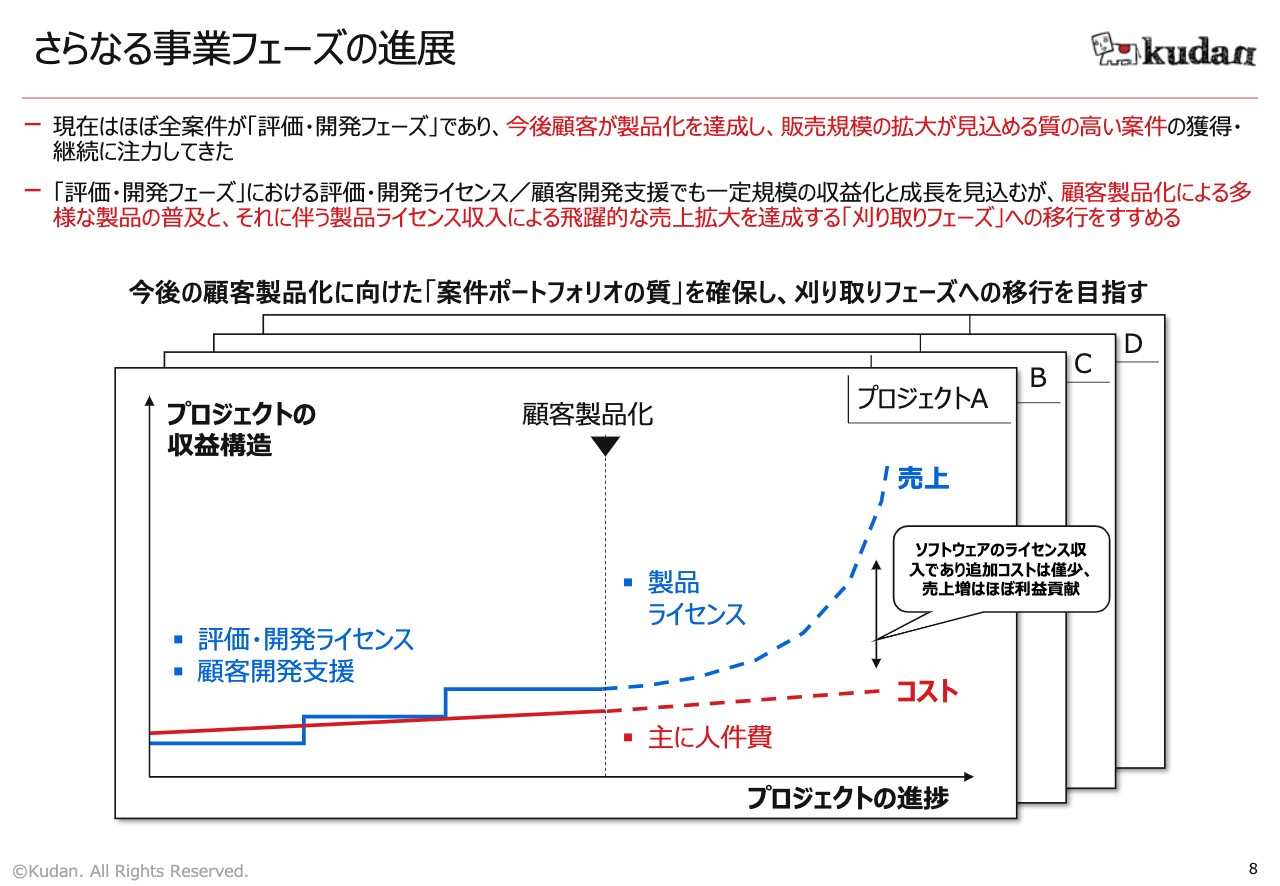

さらなる事業フェーズの進展

村井:このような収益構造の改善を実現し、それと同時に事業フェーズの進展も今後期待されています。ここでは、今後、Kudanの事業フェーズがどのように進んでいくのかについてご説明します。

スライドのグラフのとおり、各プロジェクトは評価・開発・顧客製品化というフェーズを経て、顧客製品化前は評価や開発ライセンス・開発プロジェクト費用といった、売上が伸びるに従いコストも増える収益構造となっています。

一方で顧客製品化を達成した後は、サポートなどの工数増加が顧客製品の売上増加に対してかなり限定的となるのが原則です。したがって、顧客製品化をいかに早く・多く実現するかがKudanにとっては非常に重要となります。こちらの製品ライセンスでのスケールアップが、売上および利益の飛躍的な拡大のドライバーとなります。

昨年度の段階では、ほぼ評価・開発案件であり、製品化のための準備段階のプロジェクトを行ってきていました。後ほど詳細をご説明しますが、今年度は、顧客製品化を見込んだ案件が複数あります。引き続き評価・開発案件での売上を中心に成長するものの、製品ライセンスのより高い収益性での売上成長に段階的に移行していく見込みです。

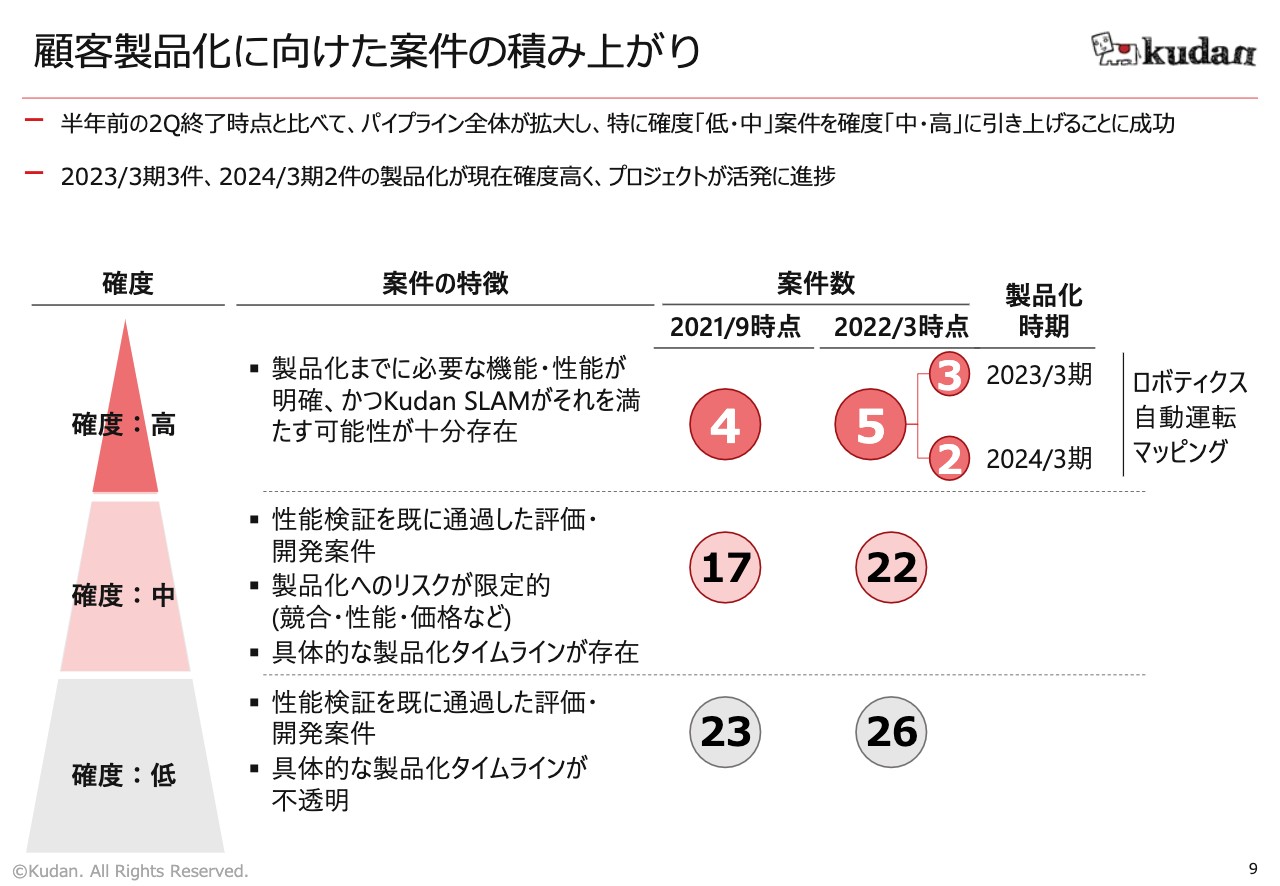

顧客製品化に向けた案件の積み上がり

先ほどお伝えした顧客製品化に向けた案件の状況を共有します。こちらは、Kudanのプロジェクトを顧客製品化に向けた確度で3段階に分類し、それぞれどれくらい案件があるかを記しています。

確度「高」は案件の製品化に求められるSLAMの性能が明確かつ、統合作業なども開始しており、明確な障害は見えないものと定義しています。

確度「中」は、初期性能評価を通過し、大枠で要件を満たしているもので、原則有償での開発プロジェクトであり、製品化タイムラインが見えているものを指します。

確度「低」は、初期評価を通過し、今後の協業の具体的な議論が行われている案件となります。

前回は6ヶ月前に2021年9月末時点の数値を共有しており、今回はそれから半年後の2022年3月末の数値を示しています。パイプライン全体として増加している中で、特に確度「中」が増えており、より初期評価から具体的な開発プロジェクトに進んでいるものがこちらに入っています。

今年度もパイプライン全体の拡大を行うために、エンジニアの強化も行っており、実際に2022年1月からインバウンドでの問い合わせが増加しています。進捗中案件は前期までのさまざまな評価案件からの学び・顧客の現場訪問の再開などによって、より堅実に進捗しています。そのような観点からも、前期以上の伸びを狙っています。

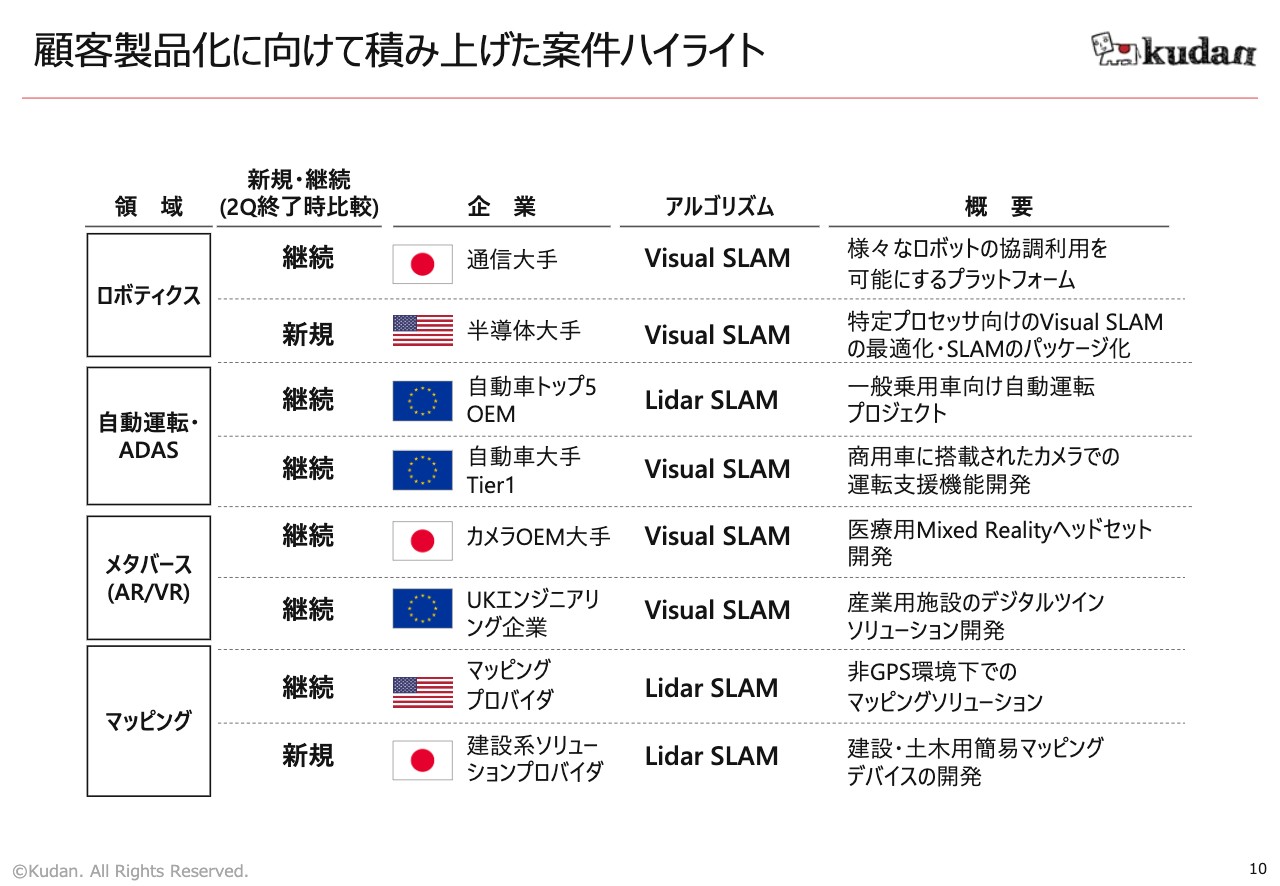

顧客製品化に向けて積み上げた案件ハイライト

各注力領域で、代表的な案件を抜粋しています。ロボティクスでは、半導体大手との協業により、ソフトウェアツールとのバンドルといったモジュールレベルでの取り組みから、通信大手とのソリューションのようなプラットフォームのもの、ロボットOEMへのSLAM組み込みなどさまざまなかたちで展開しています。

自動運転・ADAS領域とメタバースは、ハイライトでお伝えした内容と重複するため割愛します。

マッピングは、継続したUSマッピングソリューションプロバイダーとの協業、また簡易マッピングソリューションの開発が各地域で進んでいます。

全体としては、ヨーロッパとアジアで半年前より製品化に向けた具体的な進捗がみられる案件が合計で3件、4件増えており、今年度は引き続き日本での堅調な拡大と海外でのさらなる加速を狙っていきます。

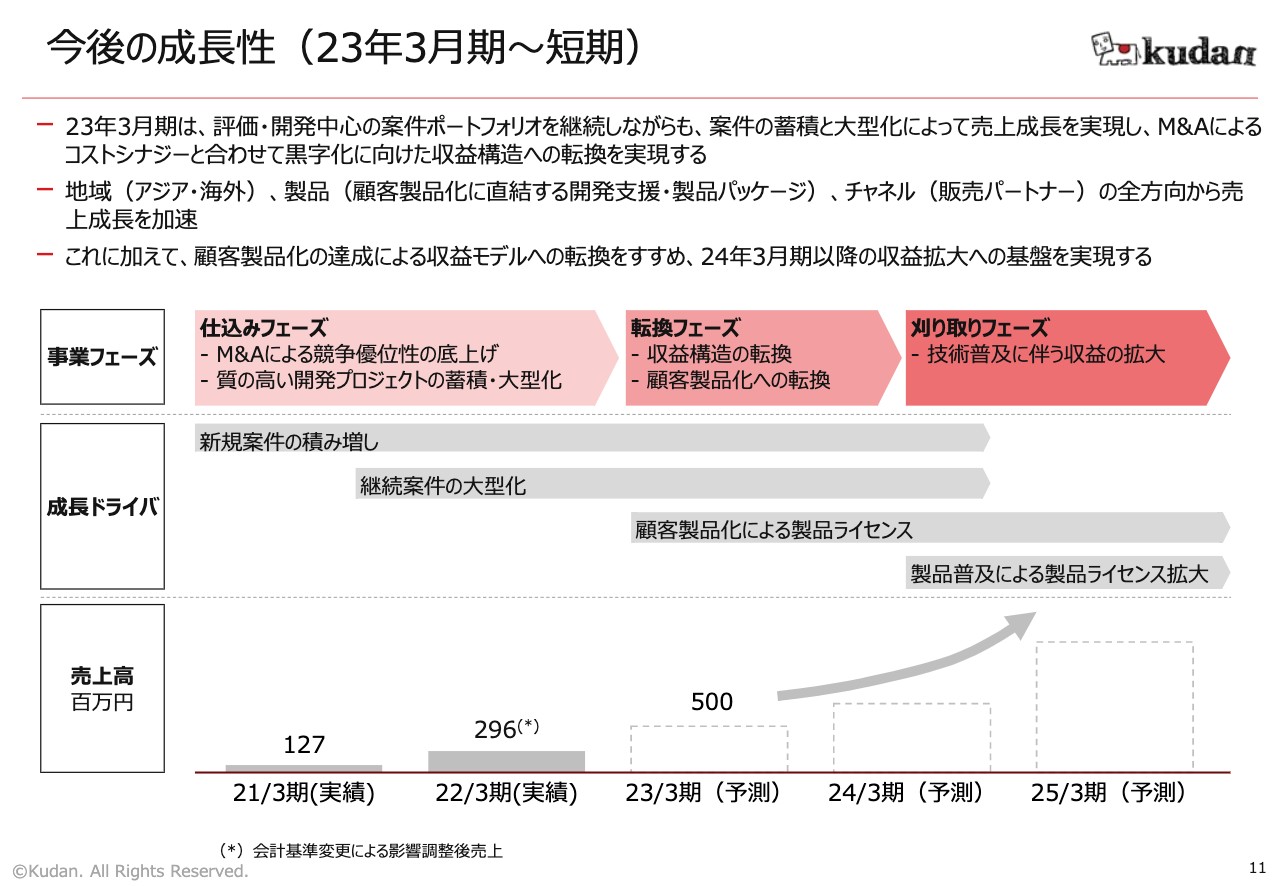

今後の成長性(23年3月期~短期)

項:今後の短期的な成長性については、これまでお伝えしたとおり収益構造の改善と、顧客製品化に向けた進捗を踏まえ、段階的な発展を予定しています。

具体的には、これまでの技術競争力の底上げや案件の蓄積を基盤として、2023年3月期は評価・開発中心の案件ポートフォリオを継続しながら、案件のさらなる蓄積と大型化によって売上成長を実現します。また、M&Aによるコストシナジーと合わせて黒字化に向けた、収益構造への転換を実現していきます。

売上成長に向けて、アジア事業・海外事業の拡大、顧客製品化に直結しやすい開発支援や製品パッケージの強化、販売パートナーの拡大など、地域・製品・チャネルの全方向から加速を実現していきます。

こちらに加えて、顧客製品化の達成による収益モデルの転換を進めて、来期2024年3月期以降の収益拡大へ基盤の確保を目指しています。

メタバース需要の後押し

メタバース需要の後押しもあり、中長期に向けて市場の拡大が続いています。Kudanが提供する人工知覚やSLAM技術は、「リアル空間とデジタル空間」を結びつけるメタバースの中核技術であり、このようなトレンドは間違いなく追い風となります。

加えて、Kudanの技術はこれまでのメタバースの中心となっていたARやVRだけではなく、メタバースが拡張してロボットとも統合していくことを推し進める役割も果たします。AR/VRとロボティクスは、技術的な観点からコインの表裏の関係にあり、2つの大きな市場を結びつける要素技術として、今後一層重要度が増すと期待されています。

すでにメタバースを経由したロボットの運用など、ロボティクスへの拡張は研究的に始まっています。このような市場の拡大と発展を受けて、さらなる需要を事業成長に取り込んでいきます。

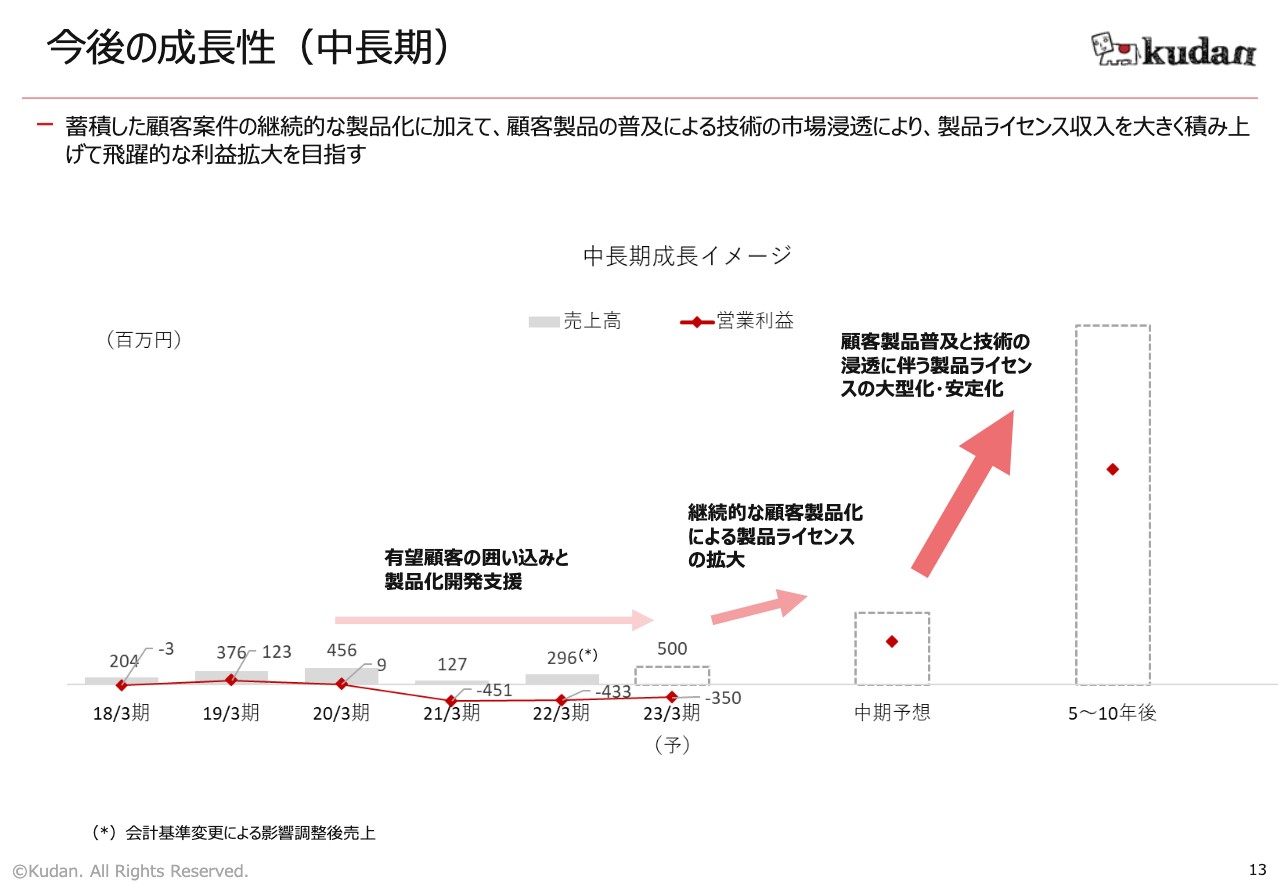

今後の成長性(中長期)

中長期的な成長性については、蓄積した顧客案件を継続的に製品化し、拡大し続ける市場に顧客製品を普及させていくことにより、Kudanの技術が市場へ浸透していくことを目指していきます。

それにより、利益率が高いソフトウェアのライセンス収入を大型化・安定化させていき、飛躍的な収益の拡大を実現していきたいと思います。以上で決算発表のご説明を終わります。

質疑応答

1. 技術統合によるコストシナジーについて具体的に教えてください。

技術統合によって、KudanのIndirect手法とArtisenseのDirect手法の双方のアルゴリズムの長所を組み合わせた、ハイブリッドなシステムを開発することとなります。これにより、幅広い需要に対して性能を発揮する技術が可能となり、今後の継続的な成長の基盤になります。また、2系統あったSLAMシステムの統合により、機能の共通化、アーキテクチャの共有によって技術の統廃合が進んだ結果、自主退職を含む人員削減と人員移動を実施し、最適な組織体制の実現及びコスト削減が可能となります。あわせて、人件費に加えて、開発子会社の設備や管理費も含めてのコスト削減を見込んでおります。

2. 四半期黒字化の時期、通期黒字化の時期についてコメントをお願いします。

現在の当社の事業フェーズや事業性質を考えると、コストは四半期ごとでの実績を見ているものの、売上は期末偏重であることから、四半期ではなく年単位で業績を見ることが最も適切に事業進捗を表していると考えております。通期黒字化については、当期2023年3月期の黒字化は想定していませんが、今期末までにコスト構造が改善され、来期2024年3月期には原則として黒字化体質への転換を目標として考えております。ただし、早期黒字化と同等に中長期の事業成長を伸ばすことも重要と考えておりますため、来期改めて必要な事業投資とのバランスを考慮した目標設定を行いたいと考えております。

3. 今期の為替前提はどのようになっていますか?円安によるメリットはありますか?

今期の為替は2022年3月末の為替前提で考えております。円安による効果については、海外の売上・コスト共に増えるため、一概にメリットになるかデメリットになるかは判断できないものとなります。

※質疑応答は企業提供の文章となります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4425

|

1,308.0

(12/30)

|

+18.0

(+1.39%)

|

関連銘柄の最新ニュース

-

12/27 12:30

-

12/27 09:48

-

12/27 08:00

-

12/23 19:30

-

12/18 15:30

新着ニュース

新着ニュース一覧-

今日 07:12

-

今日 07:10

-

今日 07:10

-

今日 07:10