森トラスト総合リート、空室区画の埋戻しや賃料増額改定等により9月期は増収増益で着地

2019年9⽉期決算ハイライト

八木政幸氏:改めまして、森トラスト・アセットマネジメントの総合リート運用本部長の八木でございます。本日はお忙しいなかお集まりいただきまして、ありがとうございます。森トラスト総合リート投資法人9月期、第35期の決算の結果、それからこの先の見通しについて説明します。

ではさっそくですが、まず35期の結果につきましてお話しします。

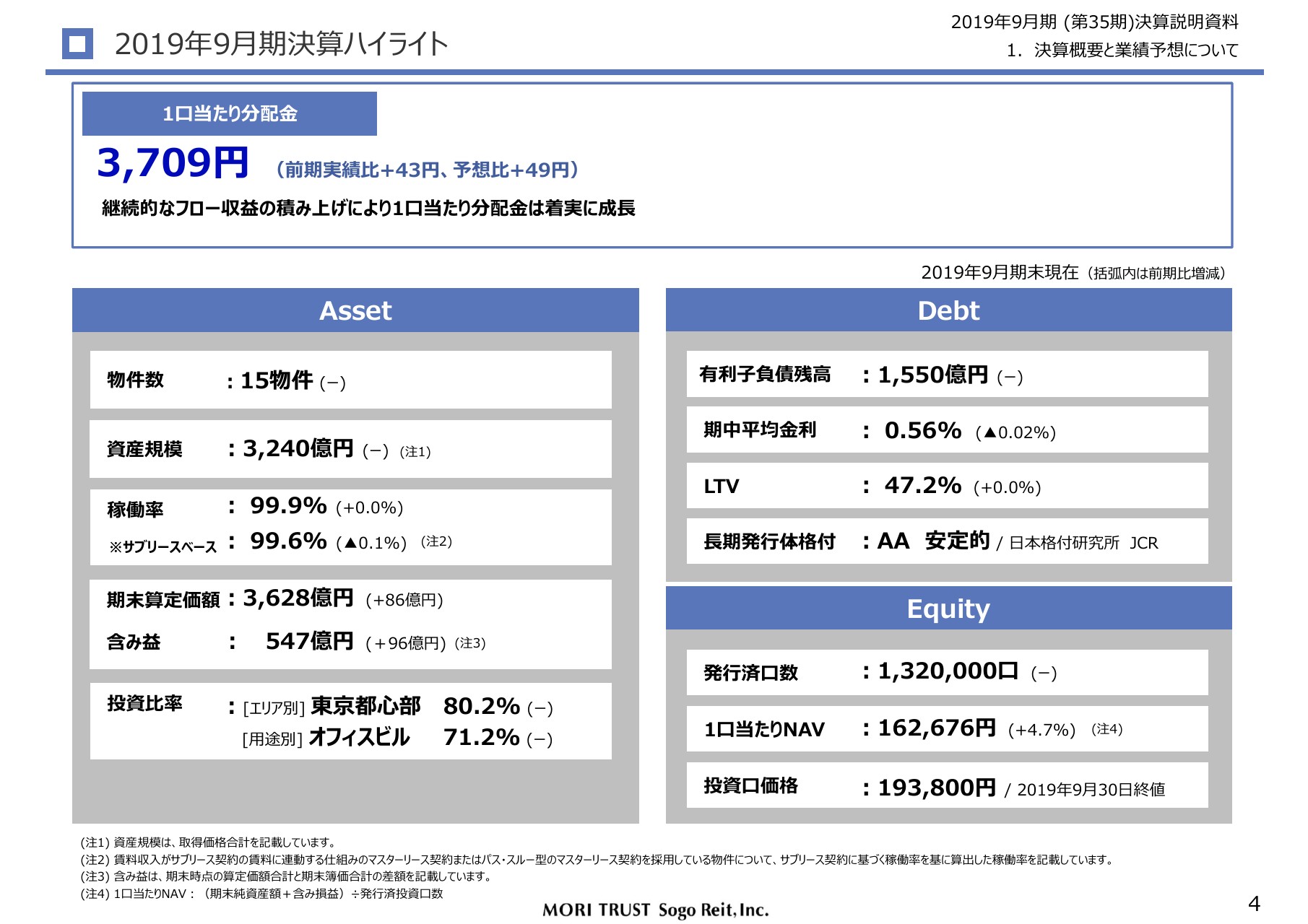

4ページをご覧ください。フォーマットは前期、前々期と変わっていないのですが、9月期は1口あたり分配金が3,709円ということになりました。これは前期の実績から43円のプラスです。予想は若干の減配でしたが、おかげ様で前期から増配になり、予想も49円上回るという着地になっております。

継続的なフロー収益の積み上げ等によりこのような結果になっております。このページにおいて大きく変わっているところは1つだけなのですが、左がAssetサイドの期末算定価額と含み益です。期末算定価額は3,628億円ということで、前期比で86億円の上昇です。

主たる要因は立地利回りの低下です。含み益は、これに加えて償却の進行による簿価の低下があったので、あわせて96億円前期から増え、547億円となっています。

2019年9⽉期決算概要

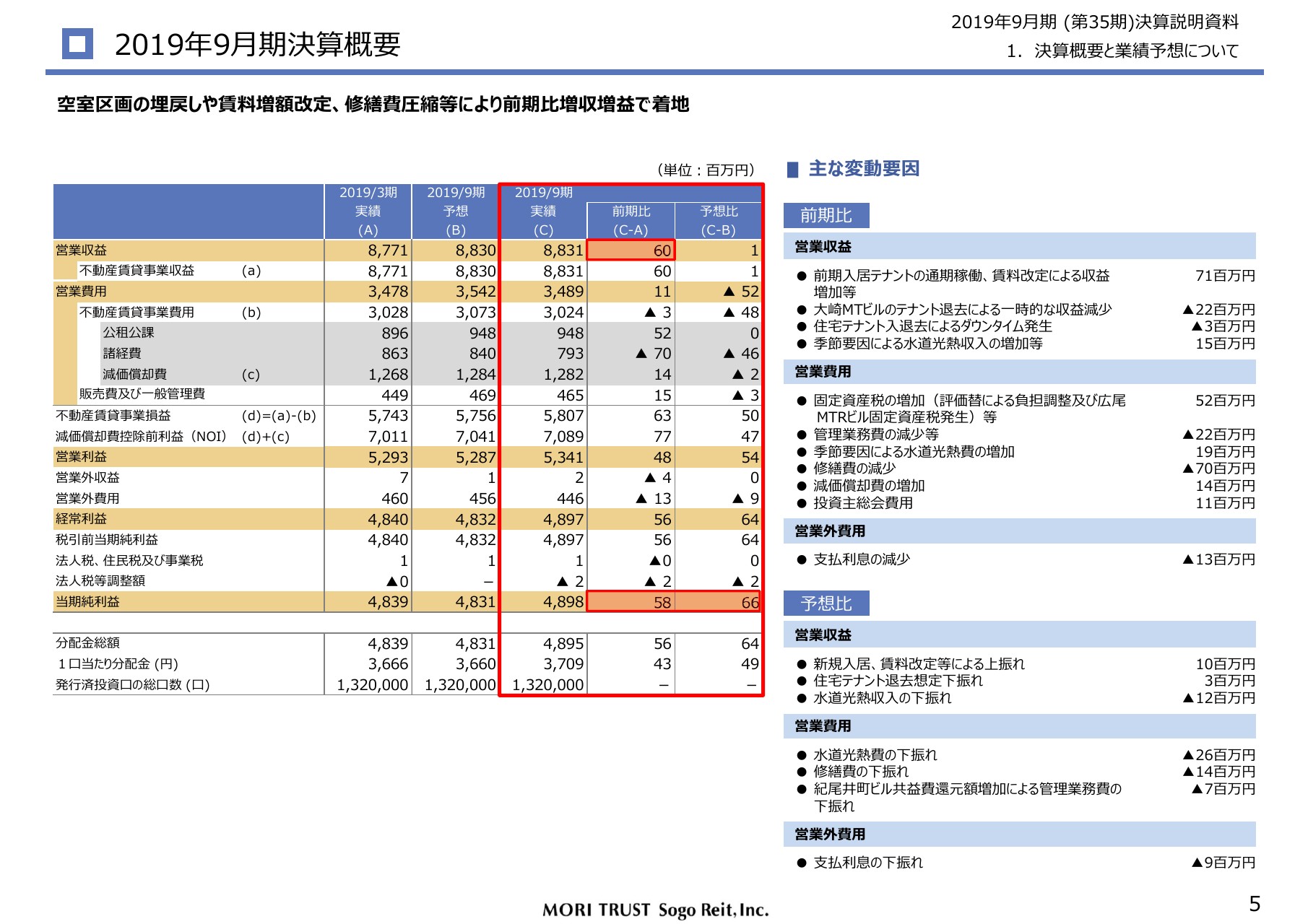

続きまして、収益の実際を5ページ以降で見ていただきたいと思います。5ページをお開きください。こちらはPLで、9月期の決算の概要をお示ししています。

大崎のほうで2月末3月末に少しまとまった空きがあるというのは前回もお話しておりますが、空室区画の埋戻しや、賃料の増額改定の進行、それから修繕費の圧縮等がございまして、前期比、収益におきましては6,000万円の増収、利益におきましては当期純利益ベースで5,800万円の増益というかたちになりました。

予想からは、当期純利益ベースで6,600万円の上振れになっています。前期比の変動要因は、前回項目としてご説明しているところで、大きな変化はございません。

また、あとで1口あたり分配金として少し触れたいと思いますので、ここでは右側の下、予想比を少しなぞってみたいと思います。予想比は営業収益のところが新規入居、賃料改定等による収入の上振れが1,000万円程度となりました。これは、大崎で入居を見込んでいた部分について、1月ほど早く賃料の発生が得られたことによります。条件もよかったというところが効いている部分でございます。

住宅テナントの退去の想定ということでご記憶の方いらっしゃるかと思うのですが、前の期は住宅の入れ替わりが一切なくて、稼働率も100パーセントのままでした。そうは言っても住宅ですので、当期の見通しを立てるにあたっては6ヶ月前から見えているということでもなく、一定程度ダウンタイムを見込んだ部分がありますが、それよりは少なかったということで、結果的にお釣りが300万円ほどきました。

それから、7月の中旬ぐらいまで少し気温が低めに推移しました。夏場は気温の上昇にともなって電力使用料等が上がることで、季節要因で水光熱増えていく傾向があるわけですが、我々の見込みに対しては収入・費用とも下振れしたということです。単なる引き算をしますと、収支の上では1,400万円ぐらいは上乗せの要因になりました。

それから修繕費については、発注差額等々によってお釣りがでたということです。あと、少し変わったところで、紀尾井町ビルが共有持ち分になっていまして、組合のかたちで運営しているのですが、その組合共益費についてです。

修繕等で見込みを下回った部分で一定程度を還元を受けるかたちになっているのですが、その還元が予想よりも多かったということで、結果的に払った組合費との関係で管理業務費が若干下振れたというかたちになるところが700万円ほどございます。

また、支払利息ですが、借入につきましてはリファイナンスに際して見通し上は若干保守的な想定をおいていました。ただ、ご案内のように金利環境が相変わらず低いということもありまして、当社の見込みよりも支払利息が下振れることがあり、900万円のお釣りがきました。

以上が予想比での振れの主たる要因です。

1⼝当たり分配⾦の変動要因(2019年9⽉期)

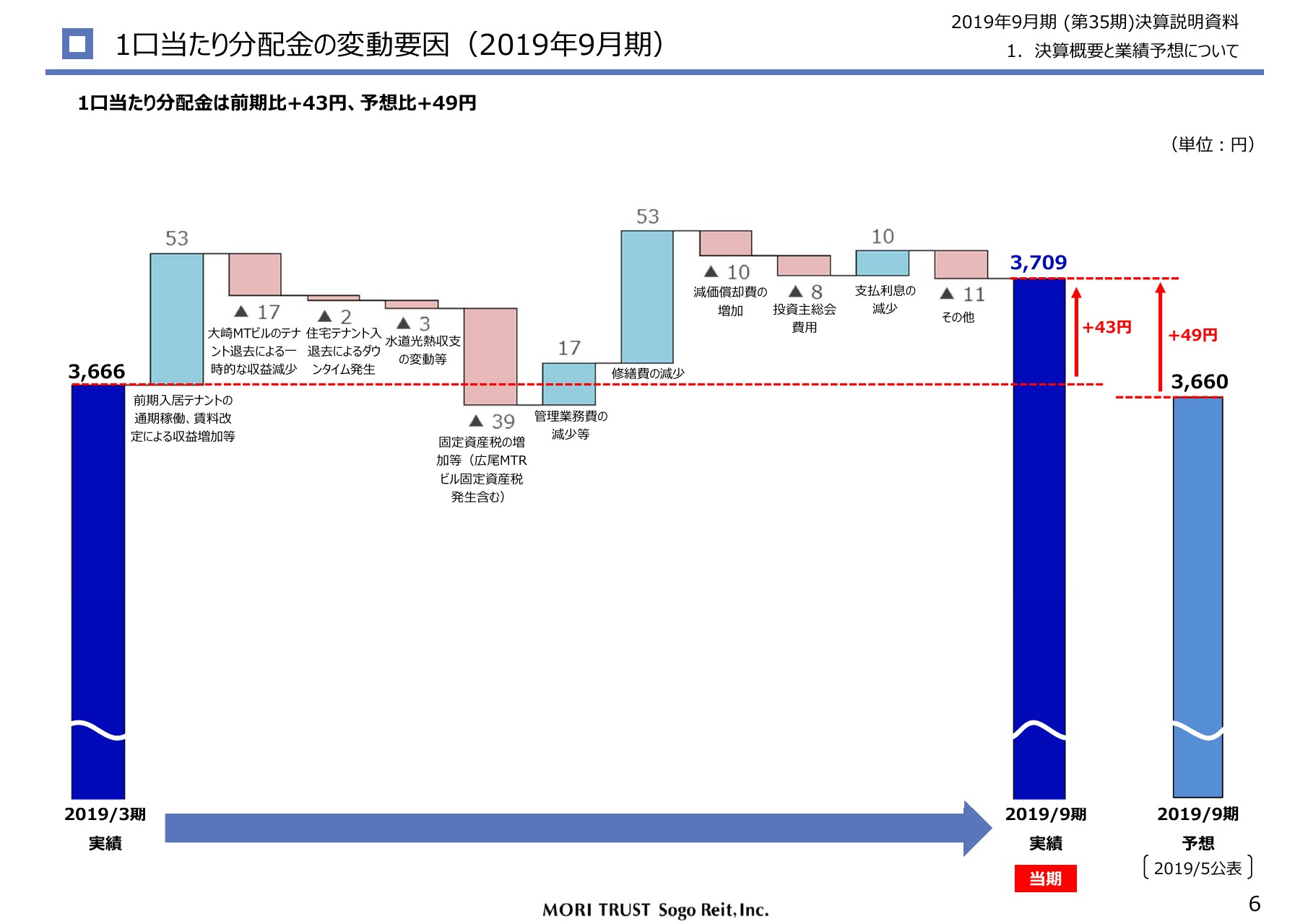

続きまして、6ページです。こちらは1口当たり分配金が前期からどのように動いたかお示ししているものでございます。水色がプラス要因、ピンクがマイナス要因です。

前期は3,666円スタートで、当期が3,709円、この差が43円です。要因としては、まず前期に入居テナントの通期稼働の影響、それから賃料改定の増加で53円ぐらい増えました。マイナス要因として、大崎MTビルの埋戻しは順調ではあるのですが、どうしても収入上は一定以上ダウンタイムを生じるということもありますので、これで17円程度の影響がありました。

それから、少し住宅テナントでの回転もあり、これが2円程度です。53円、17円、2円と影響が出ています。さらに水光熱収支のネットで見ると前の期から3円程度の下押しがあります。それから固定資産税は前年に評価替えがありましたが、その評価替えの負担調整があり、それから広尾のビルを買い、固定資産税が費用化しました。あわせて39円程度の下押し要因となりました。

そこから先ほどお話しした管理業務費の減少があって17円程度の上積みになりました。それから修繕費は前の期に一部倒している部分もありました。その辺も含め、前期比では修繕費が減ったので、53円程度の上乗せ要因となりました。投資主総会は8円程度のコストとなります。

もともと3,660円で見ておりましたので、この差分が予想比の振れということになります。

2020年3⽉期業績予想

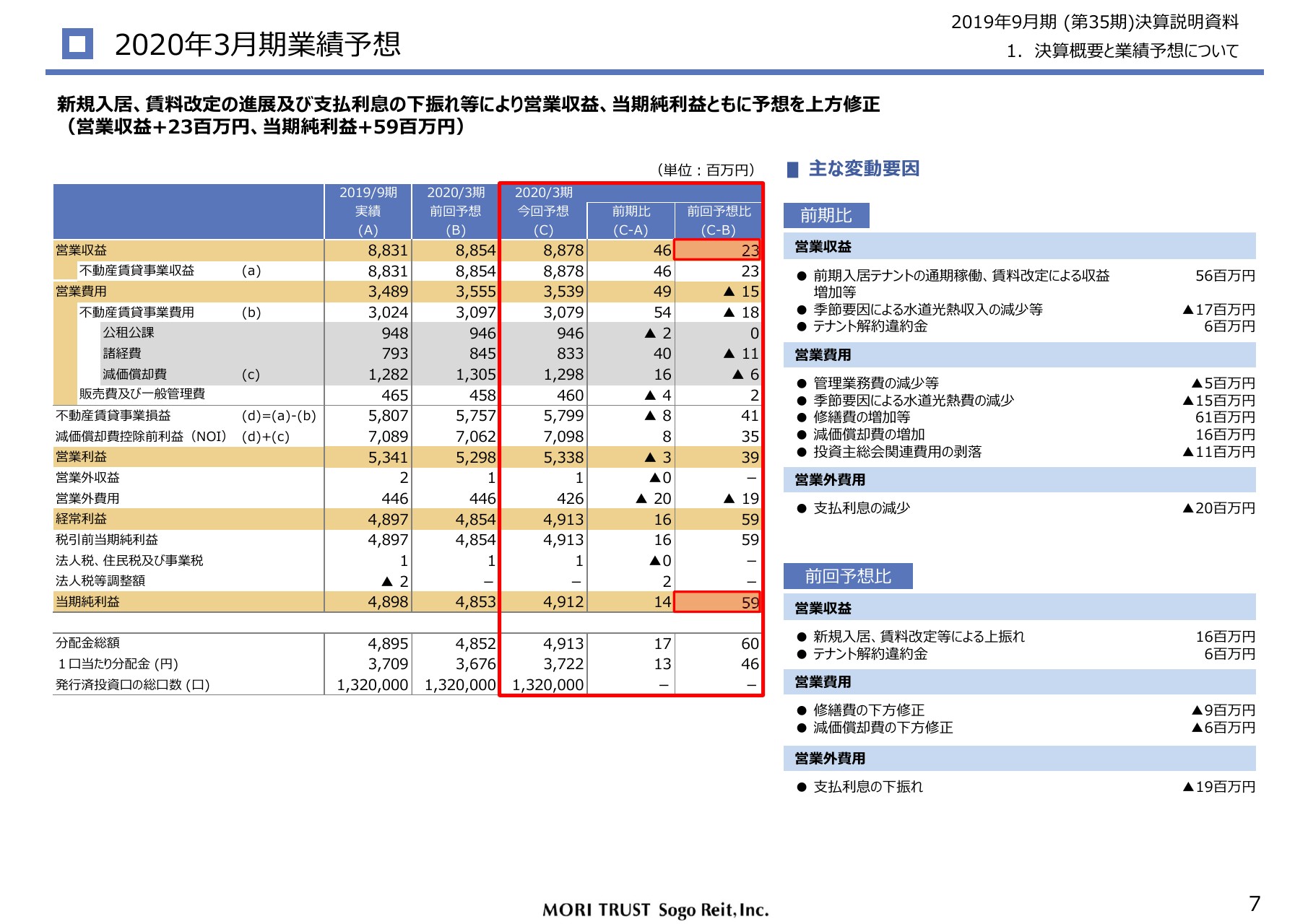

続いて、進行中の期の状況と見通しをご説明したいと思います。すでに前期にも1度見込みを出していますが、そこから修正をかけています。

新規入居、賃料改定の進展、支払利息と9月期の借り換え等のコストの状況により、営業収益と当期純利益はともに予想を上方修正しています。営業収益については2,300万円ほど上方修正しました。それから当期純利益におきましては、5,900万円上方修正しているところでございます。

また、9月期の変動要素につきましては、後ほど1口当たりに倒してご説明します。前回予想から修正した部分について、同じように右下に記載しています。要因としては、先ほどまとめで申し上げたところになりますので、後ほどこの数字の辺りを確認していただければと思います。

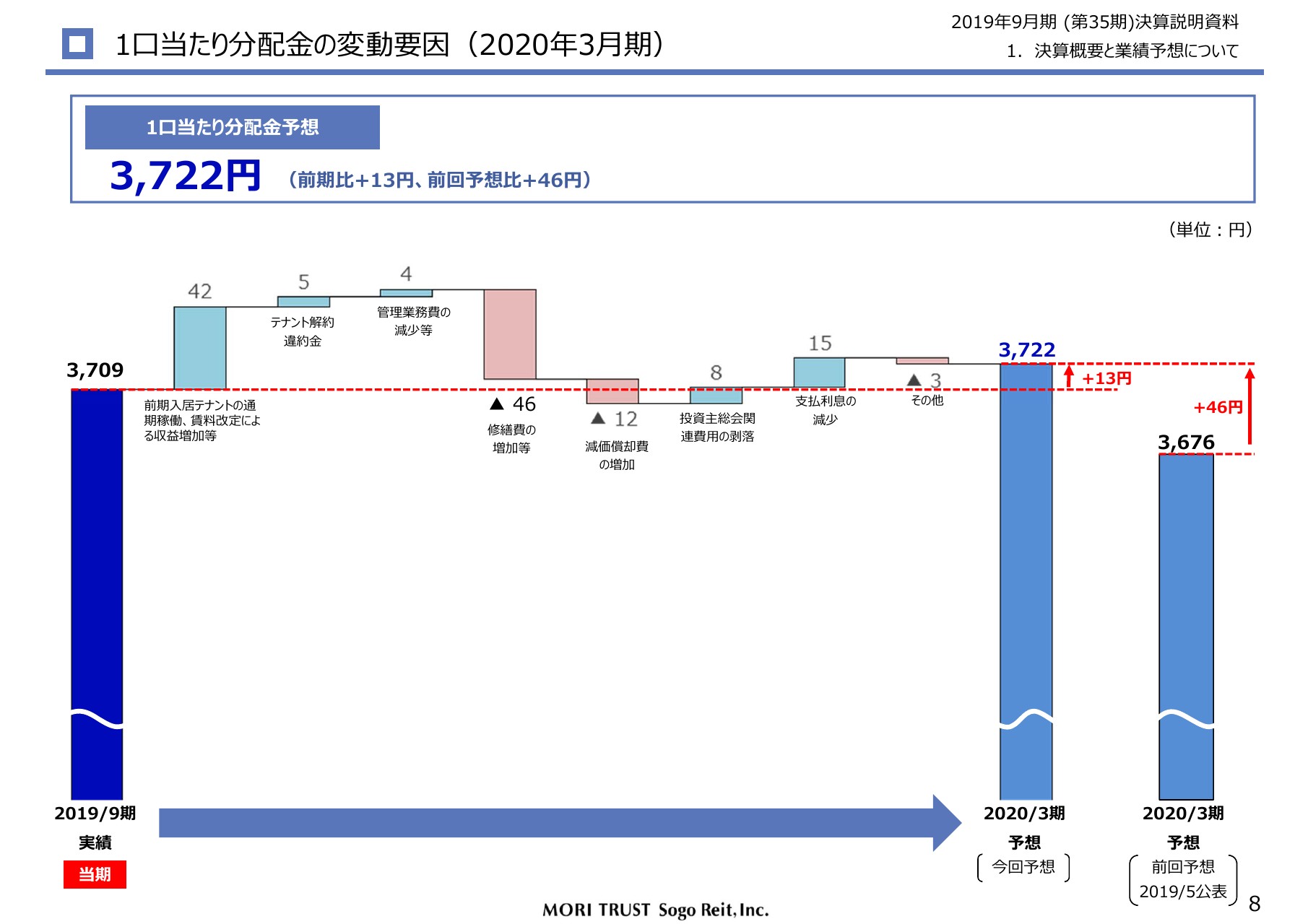

1⼝当たり分配⾦の変動要因(2020年3⽉期)

では、8ページです。こちらが1口当たり分配金のご説明になります。2020年3月期においては、1口当たり分配金の予想を当初から46円ほど上方修正しまして、前期比13円増の3,722円というかたちにしています。

要因しては、まず入居テナントの通期稼働、そして賃料改定による収益増加で42円程度、それから一部でテナントの解約がでましたが、違約金の対象期間だったため5円程度上積みになっております。それから管理業務費の減少について、ここは仲介手数料、空き区画等が少なくなっております。前の期から比べると4円程度の上積み要因です。

それから、修繕費なのですが46円ほど下押しになっております。先ほどもお話しましたが、前の期は、大崎のビルにまとまった空きがでることもあって、さらにその前の期に一部修繕費を倒しておりました。なかなか標準的に決めきっているわけではないのですが、前倒しした部分も踏まえ、平常ベースに戻ってくると少し前期から増えてくるため、この要因で46円減少しています。

それから、キャペックスで、減価償却費の増で12円程度の影響が出ています。それから投資主総会がないため8円戻りになります。それから支払利息の減少で15円程度上昇します。結果として3,722円、前期から13円の増という着地になるという見込みでございます。

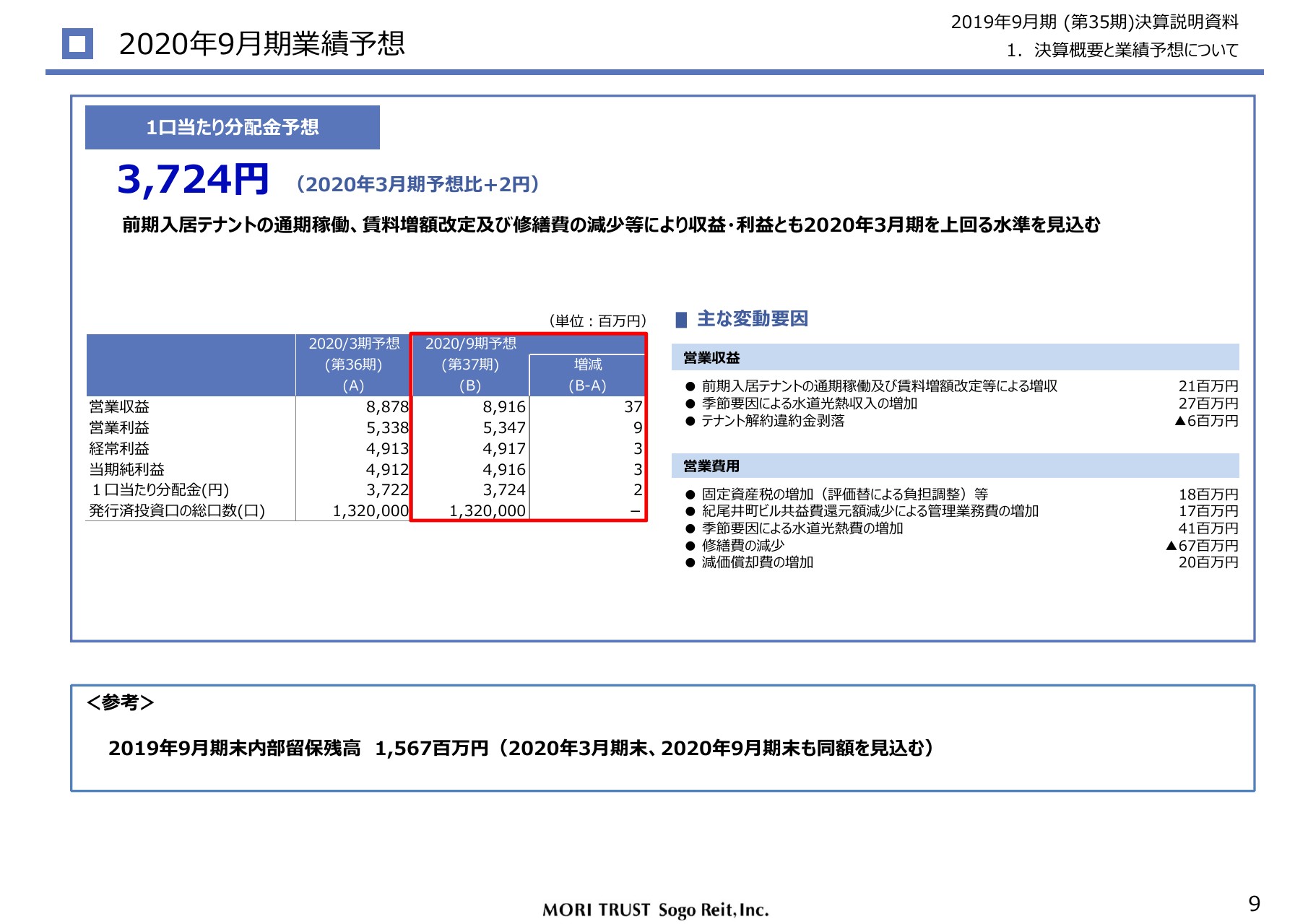

2020年9⽉期業績予想

続きまして、9ページをご覧ください。

まず分配金の予想ですが、3,724円ということで、2円前の期を上回るという見通しでございます。まだ6ヶ月以上先の動きなので若干保守的においているところはあるのですが、それでもなんとか収益・利益とも2020年3月期の予想を少しでも上回れないかというようなかたちで見ております。

前期入居テナントの通期稼働ということで、大崎のビルについては、かなりまとまった空きの中でずっと埋戻ししてきております。そこの残る部分の通期稼働が効いてきます。それから、賃料増額改定により、後ほどオフィスビル、マルチテナントのオフィスビルの賃料増額改定の状況もご説明しますが、この辺も効いてくるという結果で見ております。

主な要因としてかなりざっくりとしたものではありますが、右側にお示ししています。テナント解約違約金は、この期は、前期への一時要因なので、剥落ということはありますが、ここに記載されたような要因で、今ご説明したような結果になると見込んでおります。

また、ご参考は下のところにあります。過去の物件売却にともない、売却益を得られたものの一部を特例により内部留保させていただいております。2019年9月期末の内部留保の残高は15億6,700万円です。この分配予想において、取り崩しは織り込んでおりません。従って、現時点では2020年の3月期末、それから2020年の9月期末においても残高としては同額を見込むというかたちで見ております。

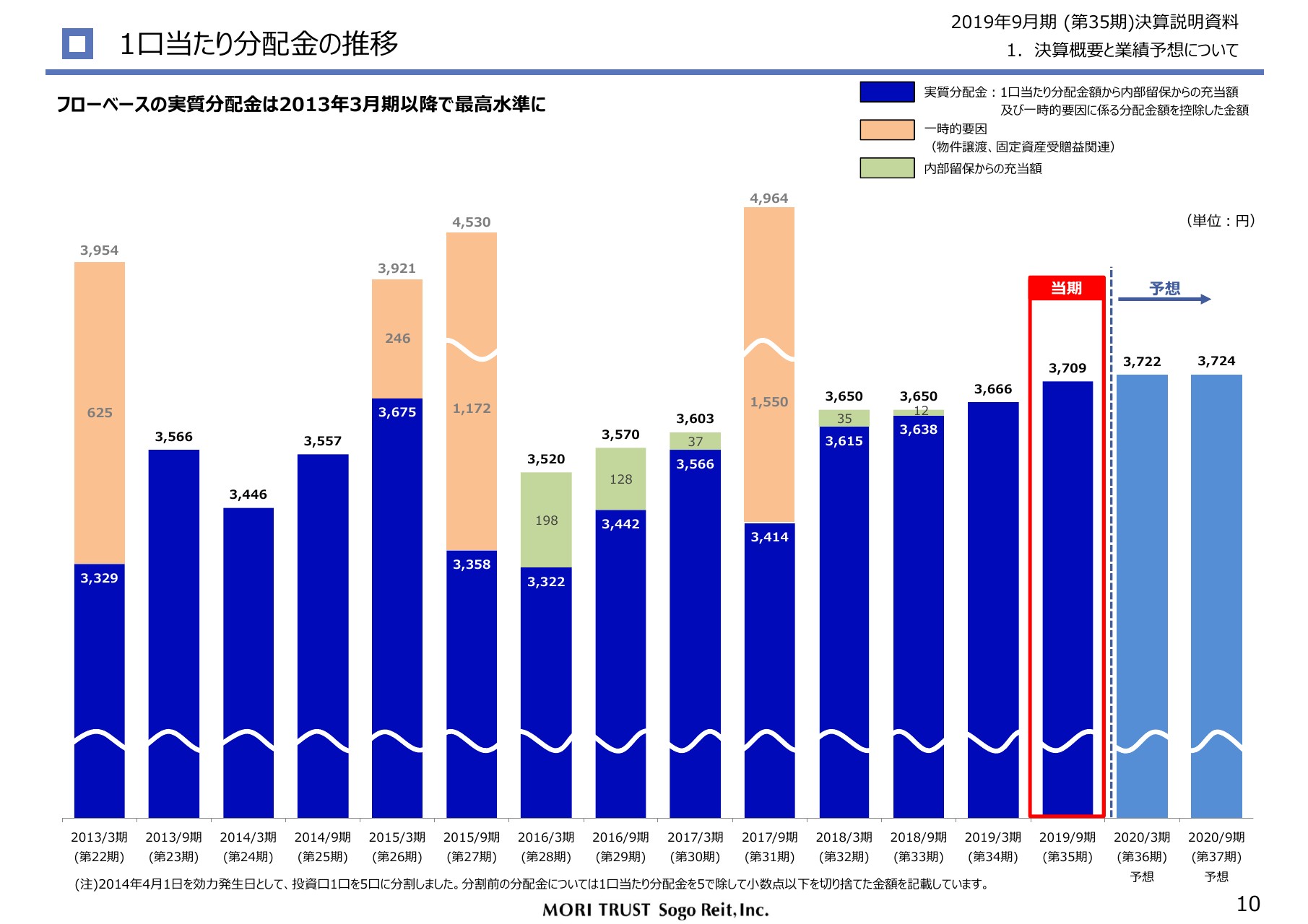

1⼝当たり分配⾦の推移

10ページをご覧ください。今までよりも棒グラフが長くなってるのですが、分配金はこの赤で囲っている当期3,709円という結果になります。当社が重心をおいているところは一時性の要因を除いてフローの実力ベースの数字で少しずつでも積み上げていくことに取り組んでまいりました。

この結果、一時要因や内部留保を取り崩してお支払した部分などを除いたところが濃い青になっているわけなのですが、ご覧のとおり2013年3月期以降の最高の水準にもってこられたということで、伸び幅にいろいろな見方はあるかと思いますが、着実に積み上げてきたということをご覧いただきたくて、このグラフをお示ししています。

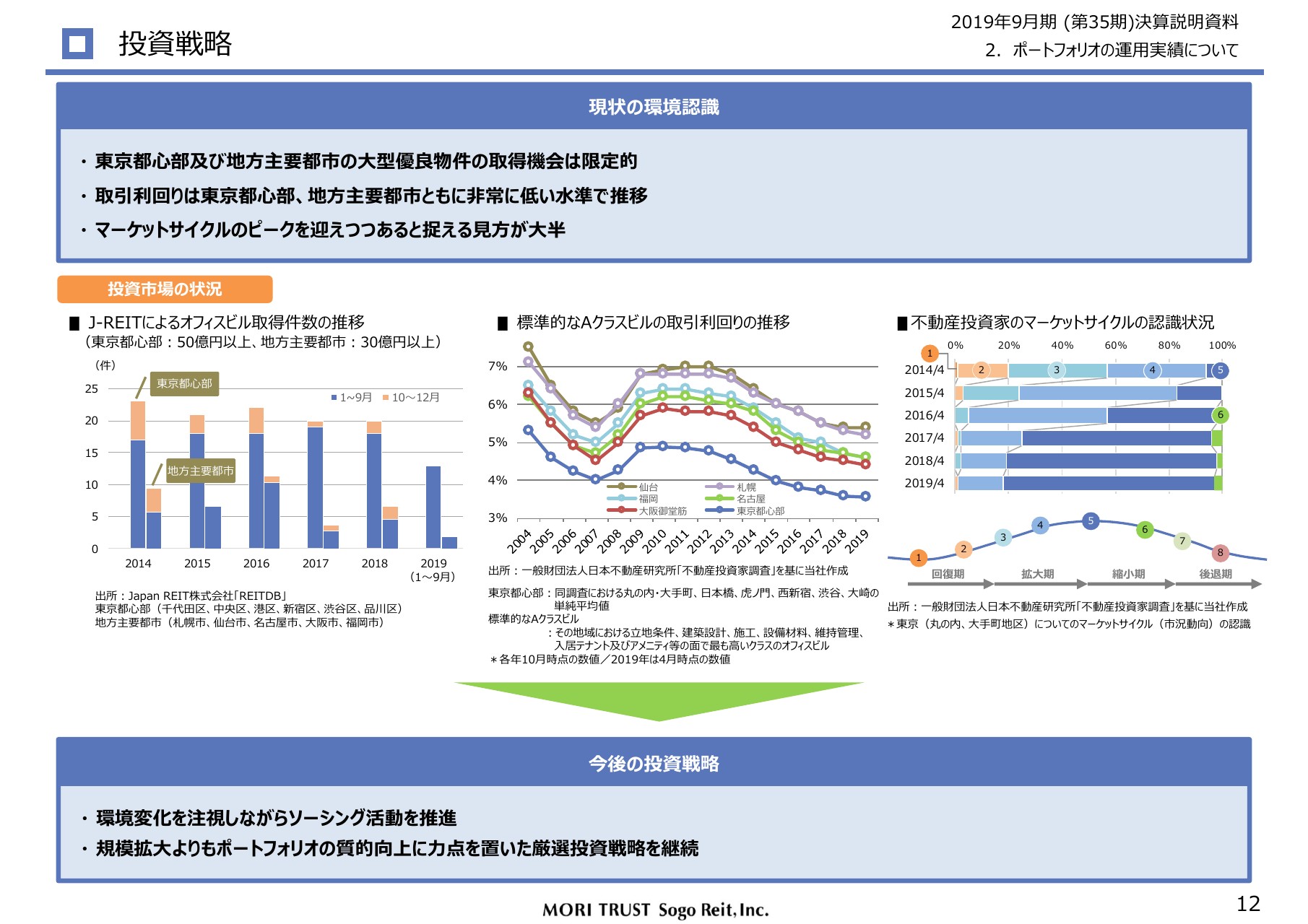

投資戦略

次に12ページ以降で、運用実績、今後の方針、見通し等をお示ししたいと思います。投資環境、外部成長に関しての我々の今の見方、方針でございます。過去から続けてこの説明会にご出席いただいている方については見慣れたかたちで、実は内容にも大きな変動はないというのが正直なところでございます。

環境認識として、優良物件の取得機会はかなり限られているかなということ、リートのオフィスビルの取得件数の推移を見ても、過去からのトレンドで見てもそのようなことが見てとれるかなと思います。それから、実際値段や利回りというところで見ると非常に低い状況で推移しています。ここ数期は同じような状況で、大きく変わるかたちにはなっていません。

一方で、外部の調査によれば、不動産投資家のマーケットサイクルの認識という意味ではスライドの「⑤」のところで、ピークを迎えつつあるという表現をしてますが、このあたりにあるという状況、8割方がそういう状況というのが、ここの3期ぐらい続いてきています。

その前からピーク感というのを感じつつある状況なのですが、そこも大きく変わっていないというかたちです。それを踏まえましてということで、ここも大きく変えてございません。

環境変化が起こり、チャンスがあるかもしれない。ないしは現在の買い物をした場合に、それが高いのか安いのかというのは後ほどの動きによって変わってきます。このあたりも見ながら、ソーシング活動自体はしっかりやっていくというのは当然のことなのですが、考えております。

現時点では、規模の拡大を急ぐというよりは、従来から当リートについては、そういうかたちの重心はおいているわけですが、ポートフォリオの質的向上のところに力点を置いた厳選投資というスタンスを変えずにいってまいりたいと思います。

ポートフォリオの質の向上というのは、一義で言うと投資戦略で書いていながらなのですが、可能性のあるところの内部成長に加えて、場合によってはポートフォリオの中身1つ1つ見ればまったく課題がないということはないので、課題、先々の見通し、それから代替投資環境なども総合的に判断しながら、チャンスがあれば入れ替えということも考えていないわけではないところでございます。

内部成⻑の取組み(賃料改定の状況)

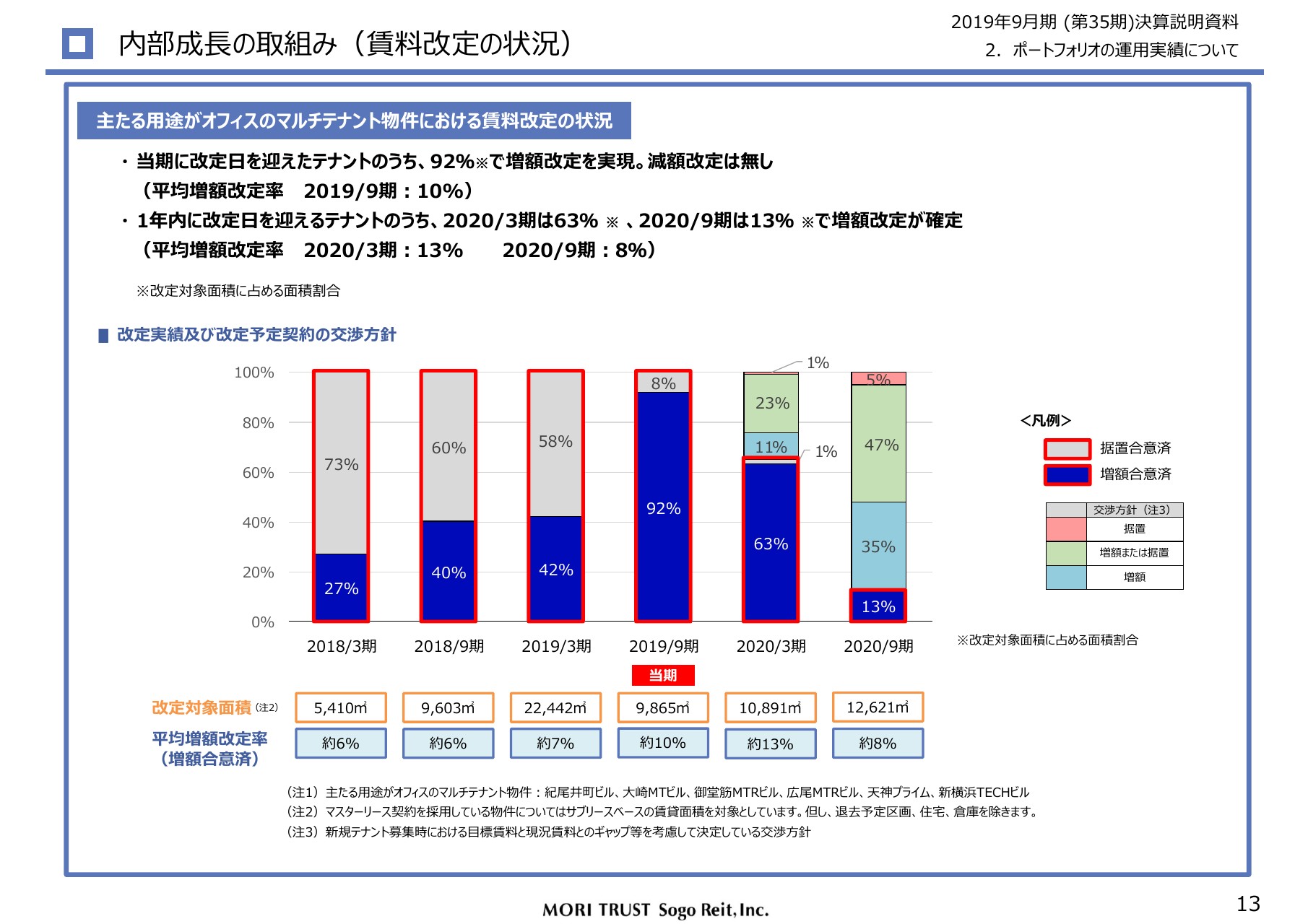

13ページご覧ください。こちらも従前から同じようなかたちでお示ししてございます。内部成長の取り組みで賃料改定の状況をお示ししてございます。

当社のポートフォリオについてはご案内かと思いますが、シングルテナントの物件も多ございます。こちらについては、個別性も極めて高いのですが、相場状況、賃料状況というのは、さほど大きなギャップがない、妥当な水準にあるのかなというのが見立てでございます。

それにかわりまして、マルチテナントのオフィス物件のところについては、テナント数も多いということもあるので、このようなかたちで賃料改定の状況をお示ししているところであります。

当期の結果、右から3本目のグラフなのですが、2019年9月期におきましては、結果としては全体の92パーセントで増賃ということで決着することができました。残りは据え置きのため、お示ししてから減額改定がない状況が続いています。加えて、ここの4割程度の水準から9割というかたちで、もちろん面積は変わってはきているのですが、マーケット環境が良好であるということも後押ししており、しっかりとそのチャンスを捉えることができているということをご理解いただければと思います。

この9割のところの平均増額改定率で言いますと、約10パーセントということで、ここも前回もすでに一部決まっていたわけですが、そのときに確か10パーセント程度でした。見通しとしてどのあたりに落ち着くのかなというご質問もあったのですが、その当時はひょっとしたらここまでうまく全部が決まるかどうかはわからないので、ひょっとしたら1桁後半かなというようなことを申し上げたのですが、結果いいかたちで、全体を平均しても10パーセントのままで着地できたというところであります。

また、現時点で先のところも改定予定の契約のうち、決まっているものがございます。2020年3月期においては、63パーセントにおいてもうすでに増賃ということで合意を得ております。ほんの少しだけ据え置きとなっている部分もありますが、この増賃の部分の増額改定率はさらに上がって13パーセントということであります。マーケットがタイトであるということと、我々のもっている物件のクオリティ等を総合的にご評価いただいた結果かと思いますが、こんなかたちであります。

さらにその先の期も一部決まっていて、13パーセント部分については増額改定で決着です。ここは少し減っていますが、約8パーセントの増賃幅です。残る部分についても、まず我々がどんな方針で臨むのかなと、賃料ギャップ、それから過去からのテナントさんとのやり取りなども踏まえまして、方針を置いているものです。

水色が、ぜひ増額したいと考えているものです。それから黄緑については最低でも据え置き、あわよくば増額を狙うというようなかたちで考えているものです。ピンクがちょっと逆のギャップがあって、できれば据え置きたい、下げるにしてもぎりぎり下げ幅を小さく留めたいなというようなかたちで、ご覧のとおりの状況です。

終わった当期においても、92パーセントが全部水色だったわけではないのです。ですから、黄緑のところがあるからといって、ちょっと足し算すると、だんだん落ちてくるじゃないかと見えるかもしれませんが、ちょっと9割ができすぎかもしれませんが、しっかりとやるべきことはやってまいりたいと考えているところでございます。

内部成⻑の取組み(テナント⼊替状況)及び個別物件の主な運⽤状況

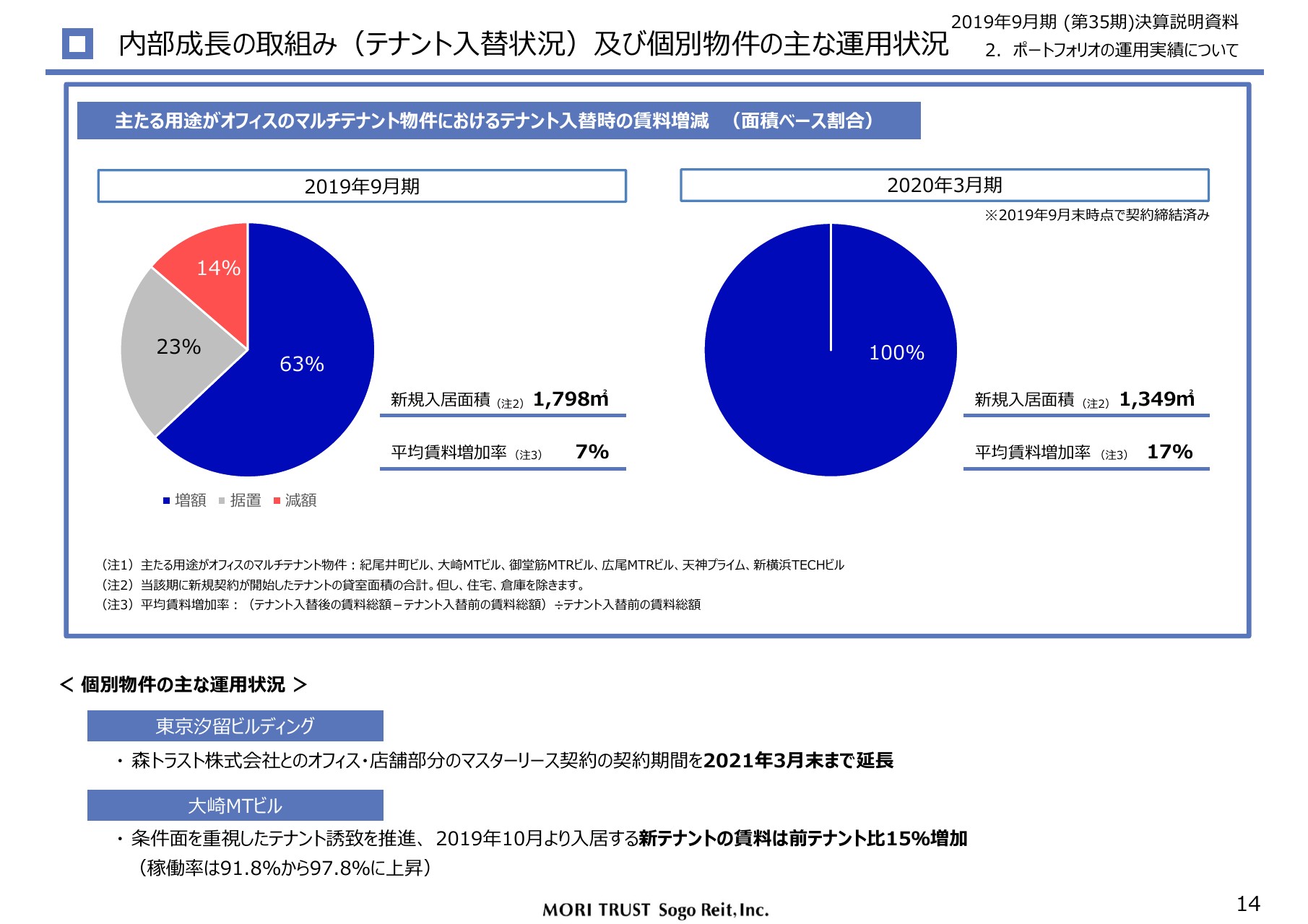

続きまして、14ページご覧ください。これは新しいページということで、前回から加えているところがあるのですが、上の3分の2ぐらいです。面積にしますと、実は大きくないためここでお示しして、あんまりがんがんPRするというつもりはもちろんないのですが、ご参考までにということで、先ほどと同じ対象です。

主たる用途がオフィスのマルチテナント物件で、テナント入替があった場合の賃料の推移を円グラフにして示しているところでございます。2019年9月期においては、1,798平米の新規入居がございました。

前のテナントとの比較で色分けをしているのですが、増額できたのが63パーセント、同水準であったのが23パーセント、前のテナントの水準がけっこう高くて減ってしまったというのが14パーセントということになります。増減を全部合わせて平均賃料の増加は7パーセントです。ちょっと先ほどの数字と感覚が違うのですが、この少ない中でマーケット水準に合わせたかたちで、しっかり入居を得ているというところであります。

また、これは今走っている期で、すでに9月末の時点で決まっているものだけをお示ししているのですが、1,349平米で17パーセントの増賃率ということで決まっているものがございます。

そのうちの大きなもので、大崎MTビルについて先ほど来申し上げていますとおり、まとまった空きがでたものに対して、とくに埋戻しを急ぐというよりは条件面重視でリーシング活動をやってきたわけですが、その結果で2019年10月からまた新テナントが決まっておりまして、ここが15パーセントの増です。

15より17のほうが大きいため、それ以外のところがもっといい条件で決まったということでありますが、ここの部分が効いています。大崎MTビルについては、この結果9月末の稼働率は91.8パーセントなのですが、この入居によりまして97.8パーセントまで上昇するかたちになっております。

それからもう1つ、すでに先月末にリリースさせていただいていますが、東京汐留ビルディングにつきましては森トラストとのオフィス店舗部分のマスターリース契約で、来年の4月12日に期限を迎えることになっておりました。これはマスターレッシーと話を重ねてまいりまして、結果、現段階におきましては2021年3月末まで現在の条件において延長するということが決まっております。

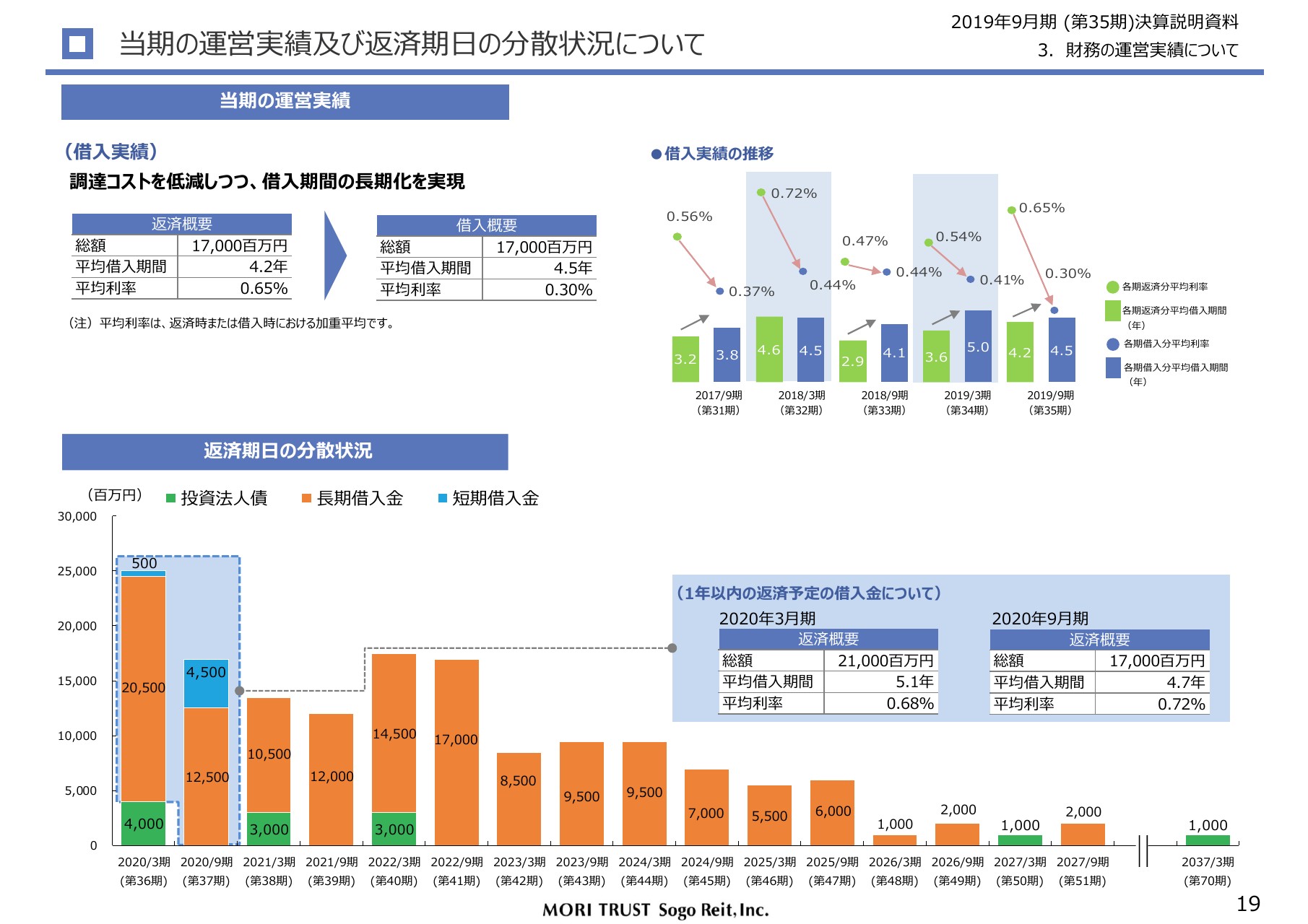

当期の運営実績及び返済期⽇の分散状況について

続きまして、財務に関しましてご説明したいと思います。19ページをご覧ください。左上に当期の運営実績ということで、リファイナンスの状況が書いております。返済が来たものが170億円ございました。平均借入期間は4.2年、0.65パーセントという利率のものを全額リファイナンスいたしまして、期間としては4.5年と若干延びつつ、平均利率については0.3ということで、半減以下というかたちで着地をしております。

また、2020年の3月期、それから2020年の9月期に返済期限が到来するものの内容をこちらに示しております。それぞれご覧のとおりでございます。当社の現段階では、最低でもこの水準では借り換えできるだろうということでプロジェクション上は織り込んでおりますが、これは期日到来ごとに各金融機関さまとお話を進めながら、全体のバランスを総合的に考えてリファイナンスを考えてまいりたいと思います。

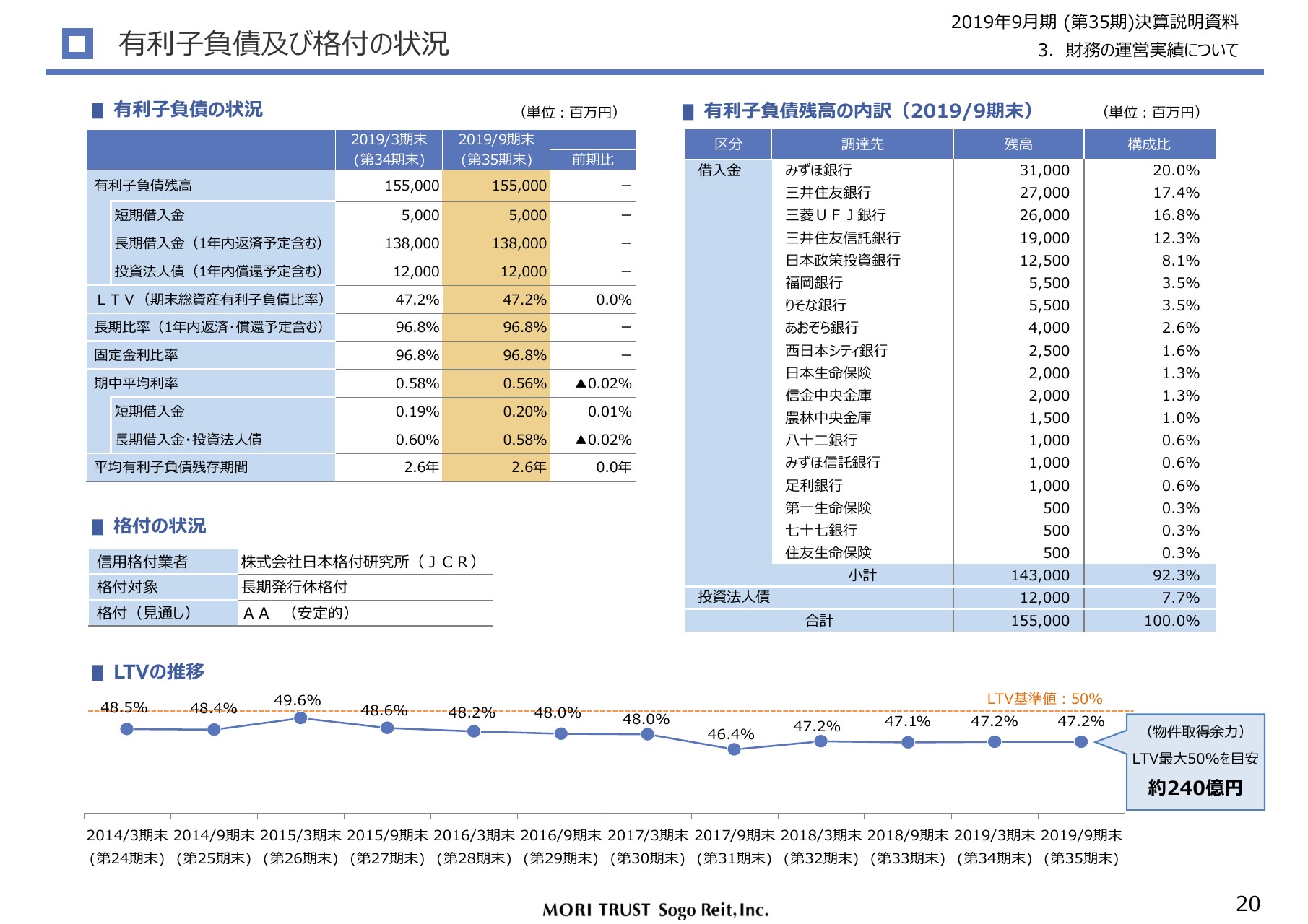

有利⼦負債及び格付の状況

最後に20ページをご覧ください。こちらは続きなのですが、1つはLTVの推移です。LTVについては47.2パーセントということで、前期末から変動はございません。手元の資金と借入の余力、この2つだけで約240億円ぐらいの取得余力があるということでございます。

もちろん、なにかいい取得の話があったときに、これだけでやるかどうかというのは状況次第ですから、もちろんエクイティも絡めて検討していくということになるのですが、我々の今の投資方針というのは、先ほどご説明したとおりということで、ご理解いただければと思います。

また、金融機関さんの名前が並んでいるので一個一個を数えなければいけないのですが、金融機関さんの数としては、前期末の16社から18社ということで、2社に新しくお取引を開始いただいております。こんなかたちで、バンクフォーメーションもできるだけ安定性を保っていけるように、常にこちらも心を配っているところでございます。駆け足ではございますが、私からのご説明は以上でございます。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8961

|

61,700.0

(01/10)

|

-200.0

(-0.32%)

|

関連銘柄の最新ニュース

-

12/24 16:00

新着ニュース

新着ニュース一覧-

今日 11:30

-

今日 10:30