[資源・新興国通貨11/12-16の展望] トルコCPIは約15年ぶりの高水準。トルコリラの重石になる可能性も!?

豪ドル

RBA(豪中銀)は11月6日、政策金利を過去最低の1.50%に据え置きました。

声明では、2018年と2019年のGDP成長率見通しがそれぞれ3.5%前後と、いずれも8月時点の3.25%から上方修正。また、失業率見通しは2020年に4.75%前後とし、8月時点の5%から引き下げました。

これらの修正は、豪ドルにとってプラス材料と考えられます。ただ、豪ドルはそのことに対して反応薄でした。その要因として、政策金利が市場の予想通りに据え置かれたうえ、声明は“RBAは政策金利を当面据え置く”との市場の観測を変えるほどの内容ではなかったことが考えられます。声明における金融政策に関する文言は、前回10月会合時と全く同じでした。

来週(11月12日の週)は、豪州の7-9月期賃金統計(14日)や10月雇用統計(15日)が発表されます。RBAは“インフレ率を押し上げるには、賃金の伸びが加速する必要がある”との見解を示しているため、特に賃金統計が重要と考えられます。その結果次第では、RBAの金融政策の先行きに関する市場の見方が変化して、豪ドル相場にも影響を与える可能性があります。

賃金統計や雇用統計にサプライズがなければ、豪ドルは米国の長期金利(10年債利回り)の変動などによる米ドル全般の動き、そして投資家のリスク意識の変化の影響を受けやすい地合いになりそうです。豪ドルにとってリスクオフはマイナス材料、リスクオンはプラス材料と考えられます。

NZドル

RBNZ(NZ中銀)は11月8日、政策金利を過去最低の1.75%に据え置くことを決定。金融政策報告では、RBNZが想定する利上げ時期は前回8月時点の“2020年7-9月期”から変わりませんでした。一方で、声明では、これまでの「(政策金利の)次の動きは、上下(=利上げと利下げ)のいずれも可能性がある」との文言が削除されました。

RBNZが利下げの可能性に直接言及した文言を削除したことについて、市場の一部には金融政策スタンスが“中立”から“利上げ方向”に傾きつつあることを示唆したとの見方も浮上しました。

ただし、RBNZは利下げの選択肢を排除していないようです。オア総裁は会合後の会見で、「GDP成長率が見通しを下回れば、利下げを検討するだろう」と語り、経済情勢が悪化した場合、利下げを行う可能性を示しました。

NZドルは、RBNZの政策金利発表に反応薄でした。その要因として政策金利を長期間据え置くことが改めて示唆されたうえ、RBNZは利下げの選択肢を排除していないことが挙げられます。

来週(11月12日の週)はNZの主要経済指標の発表がないため、NZドルは独自材料で動きにくいとみられます。NZドルは、米国の長期金利(10年債利回り)の変動などによる米ドル全般の動き、そして投資家のリスク意識の変化の影響を受けやすい地合いになりそうです。豪ドルと同様、NZドルにとってリスクオフはマイナス材料、リスクオンはプラス材料と考えられます。

カナダドル

カナダドルは、原油価格の動向に注意が必要かもしれません。供給過剰の懸念を背景に、原油価格は下落を続けており、11月8日には米WTI先物が約8カ月ぶり、北海ブレント先物は約3カ月ぶりの安値をつけました。

原油はカナダの主力輸出品であるため、原油価格の下落はカナダドルの下押し材料となります。市場では、BOC(カナダ中銀)の追加利上げ観測があり、そのことはカナダドルにとってプラス材料と考えられるものの、足もとの市場はBOCの追加利上げの可能性以上に、原油安に目が向いているようです。原油価格が一段と下落した場合、カナダドルは上値が重い展開になりそうです。

トルコリラ

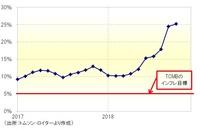

トルコの10月CPI(消費者物価指数)が11月5日に発表されました。結果は前年比+25.24%と、9月の+24.52%から上昇率が加速。TCMB(トルコ中銀)のインフレ目標である+5%を大きく上回り、約15年ぶりの高水準を記録しました。

トルコが抱える問題のひとつに高インフレがあるため、CPI上昇率の加速はトルコリラにとってマイナス材料と考えられます。ただ、足もとの市場は、トルコの高インフレ以上に、米国とトルコの関係が改善しつつあることに目を向けているようです。CPI上昇率が加速したにもかかわらず、トルコリラが底堅く推移しているのはそのためと考えられます。ただ今後、高インフレにも市場の関心が向けば、トルコリラには下押し圧力が加わる可能性があり、注意は必要です。

トルコの9月経常収支が12日に発表されます。経常赤字もトルコが抱える問題のひとつです。

南アフリカランド

南アフリカランド(以下、ランド)は今週(11月5日の週)、対米ドルでは14ランド前後での“もみ合い”になる一方、対円は堅調に推移し、約3カ月ぶりの高値を記録しました。こうした値動きをみると、ランド/円の上昇は、ランド高というよりも円安によるものと考えることができます。足もとの円安の主な要因として、NYダウなど主要国株価が持ち直していることで、リスク回避の動きが後退したことが挙げられます。

来週(11月12日)は、南アフリカの9月小売売上高(14日)が発表されるものの、相場材料としては力不足の感があります。ランド/円は、主要国株価の変動などによる“円の強弱(円高、あるいは円安が進むか?)”に左右される展開になりそうです。

配信元: