背伸びがバレたZOZO「前澤社長」 プロが読みとく経営状況、実際は“赤字14億円”!?

※週刊新潮記事感想等です。

____________________________

____________________________

____________________________

____________________________

____________________________

(要約)

某事件で有名人になった会計評論家の細野氏が、

ZOZOの3Q決算を分析した結果、

赤字14億円との推定。

(引用)

「今回の第3四半期の決算短信を見ると、ZOZOは136億円の純利益を上げています。

しかし、ちゃんと決算をすると実際には黒字の状態にあるとは言えなくなる。

もともと、ZOZOは財務的にはとても健全な会社でした。

在庫をほとんど持たず、売掛金も短期間で回収できていました。

ところが、新規に始めたプライベートブランド事業などがうまくいかなかったのでしょう。

昨年から急激に財務体質が悪くなっています」

「今期の決算短信には、キャッシュフロー計算書は掲載されていないので、

昨年10月に公表された第2四半期の報告書の数字を元に

第3四半期の営業キャッシュフローを試算すると、約40億円になります。

最初に触れたように利益は136億円。

つまり、だいたい96億円の現金が入金されないままになっているわけです」(細野氏)

「元々ZOZOは売掛金の入金が早く、昨年3月期では売掛金は253億円でした。

しかし、今期は387億円。前年度から134億円増えた。

要するに、売掛金の回収に時間がかかるようになってしまったのです。

私の計算によると、これまでは売掛金を回収するのにかけた時間は3カ月間ほどで済んでいたのですが、

今期はそれが5カ月間まで延びている。

つまり、差し引き2カ月の間、回収できていない売掛金があり、不良債権化していると言えます。

私は、その金額がだいたい100億円に達していると見積もっています」(同)

「不良資産は合計で150億円ほどになる見込みです。

136億円の純利益というのはある意味で見せかけの数字であり、実際は、14億円の赤字であると言えるのです。

この会社は本来は資金繰りがとても良い会社であって、新規事業に手を出す前は、基本的には無借金経営でした。

ところが、第2四半期に銀行から240億円を借り入れて自社株を600万株購入しました。

その結果、前年度は408億円あった自己資本が201億円にまで減ってしまったのです。

はっきり言って、資本はスカスカの状態。

実際には赤字の状態なんですから、これを放置すれば、そう遠くない時期に債務超過に陥ってしまう恐れもあります。

監査法人が決算上の問題を指摘しなければいけないのですが……」

「前澤さんは、そのプライベートブランドが上半期の段階でマズいなって分かっていたんだと思います。

株価が下がってしまうことも同じように察知していた。

これまでは、どこでも買えるものをブームに乗って売っていただけの話。

今のこの決算ならば、銀行はもっとお金を貸すはずです。決算上は一応、黒字なわけですから。

場合によっては、株価を維持するためにもっと銀行から金を借りて自社株を買うことになる可能性もあるでしょう」

____________________________

(感想1)

なんというか、ここまで言い切ってしまうのは、すごいなと。

(訴えられたりしないかな……とか)

以前のブログで、ZOZOの決算を分析した時は、3Q決算前の情報だったので、

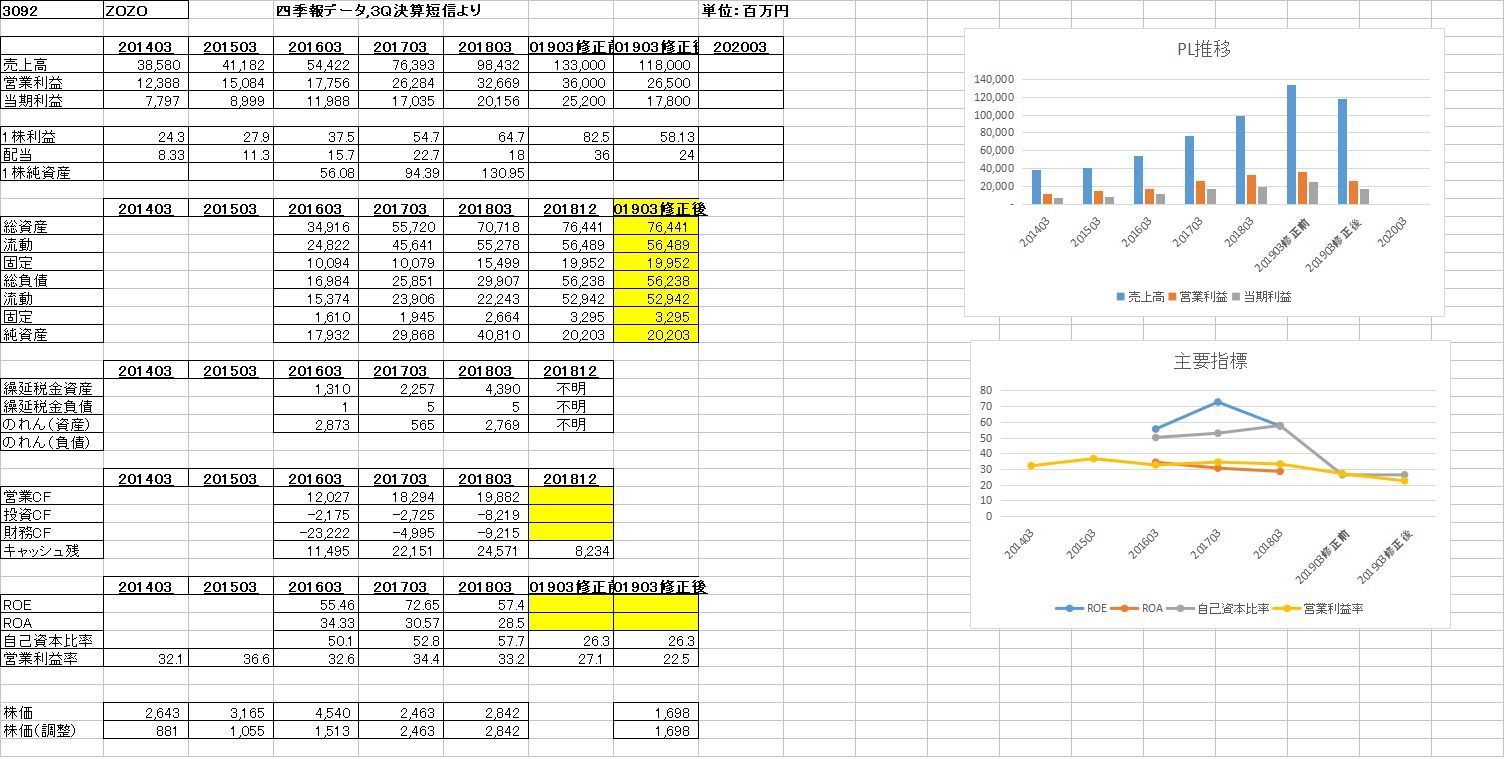

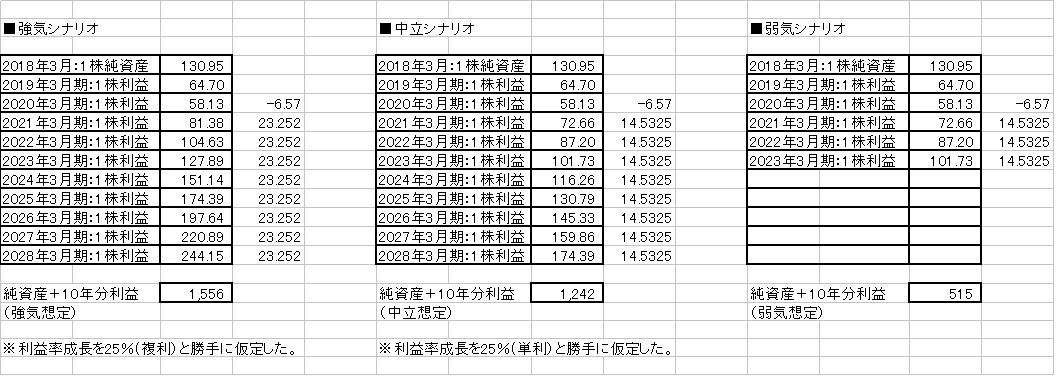

3Q決算などを受けて、手元データを修正してみた(図1、図2)

強気:1,556円(1株純資産+10年分の利益、利益が40%単利で増加前提)

中立:1,242円(1株純資産+10年分の利益、利益が25%単利で増加前提)

弱気:510円(1株純資産+5年分の利益、利益が25%単利で増加前提で5年に抑える)

中期計画があるものの、見直し中なので使えない。

上記利益前提も、かなり荒っぽい。というか強気。

それでも、理論株価は、3割くらいは落ちてしまった(中立シナリオベース)

ちなみに、理論株価を以前に中立シナリオで、1,683円と置きましたが、

先週末終値は、1,698円。結構いい線を言っていたのではないかと思う。

____________________________

(感想2)

細野氏が、2QのCF+3Q決算から、3QのCFを予測していたので、

自分もトライしてみた。(図3)

感覚的には、細野氏と同じ結論。110億円くらい、数字の説明が難しいと思った。

現預金残高が、2Q→3Qで、191億円→82億円

110億円減少している。

減少要因は

・在庫増:31億円

・売掛金増:127億円

・借入金返済:20億円

一方で、以下の増加要因があり

・受託販売預り金:60億円

・税前利益:106億円

税前利益を、3Qの3か月で、106億円稼いでおり

その他の資産増減を加味して、

現預金はそんなに減らないはずなのに、変だなーと思う。

いみじくも高IQ投資家の中原氏は、

>「アクルーアルがプラスなんで」

と指摘している通り、

([注目株分析] 高IQ投資家がZOZO株を分析

利益の質が問題かもしれない。

鍵は、利益剰余金の増加が、31億円しかないことか。

2Q→3Qで、38,832 → 41,932(+3,100)

四半期利益が、3Qの3か月で73億円増えているのに

2Q→3Qで、6,291 → 13,665(+7,374)

利益剰余金の増加が少なすぎる。

財務3表が、つながっていないように見えるんだけど・・・

PLを見ると利益を稼いでいるように見えるのに、

BSやCFを見ると、現預金が激減、利益剰余金も想定ほど増えていない。

この辺りが疑念をもたれる要因になりそうですね。