・為替市場。人民元相場の動きが目立つ。1月12日、香港のオフショア人民元が上昇、本土の人民元に対するディスカウント状態が解消されている。市場筋によると中国人民銀行がオフショア人民元を買い支えているもよう。このためオフショア人民元の市場流動性が極端に枯渇、翌日物銀行間金利が一時80%超に上昇した。ここらへんの事情は豊島逸夫先生のブログが詳しい。

介入しても行きつくところは需給だと思う・・。(~_~;)

人民元安は止まらないような気がする。

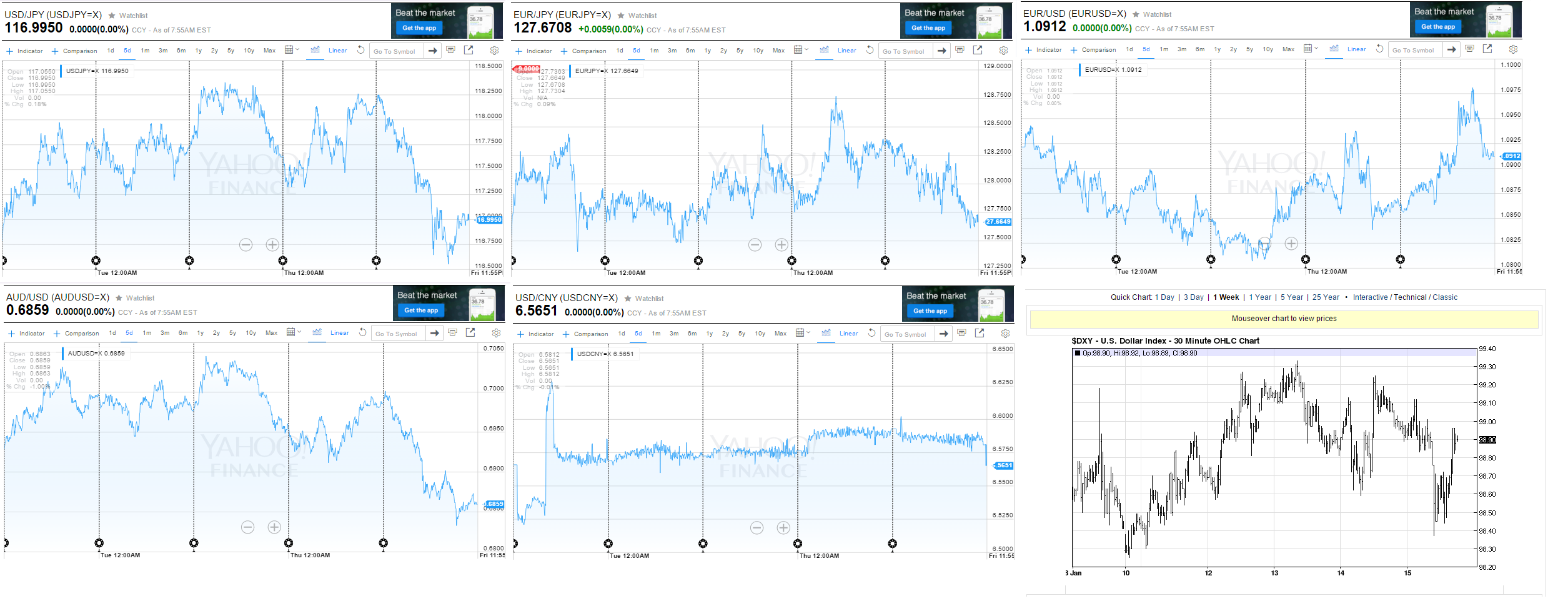

ドルインデックスは週半ばまで上昇。1月13日から1月14日まで下落した後、また切り返し上昇、下げ渋り。ドル高は原油安にも影響するから困る。

1月12日にはサウジアラコムの上場計画検討のニュースが流れた。やるなら国内で、とのことだが海外上場の可能性も排除せず、とのこと。上場したら買いたい(>_<)

サウジアラビアも相当、苦しいのだろうか?

これも記録しておく。在庫がまた増えてる・・・。

*EIA週間石油在庫統計(バレル)

原油在庫 +23.4万

ガソリン +844万

精製品 +614万

製油所稼働率 91.2(-1.3)(%)

(クッシング地区)

原油在庫 +9.7万

米国決算企業。今週は、アルコア、ウェルズファーゴ、シティなど。

米アルコア 10-12月期1株利益は0.04ドル(市場予想0.02ドル)

米ウェルズファーゴ 10-12月期1株利益1.03ドル(予想1.02ドル)

米シティ決算 1株利益1.06ドル(予想1.05ドル)

決算発表後のアルコアだけ少し上げたが3社とも週末にはすべて下落。(・_・;)

シティグループの決算は一部の事業売却など一時的な利益の押し上げ要因があり見た目ほどよくない、というのが市場のコンセンサスだったようです。

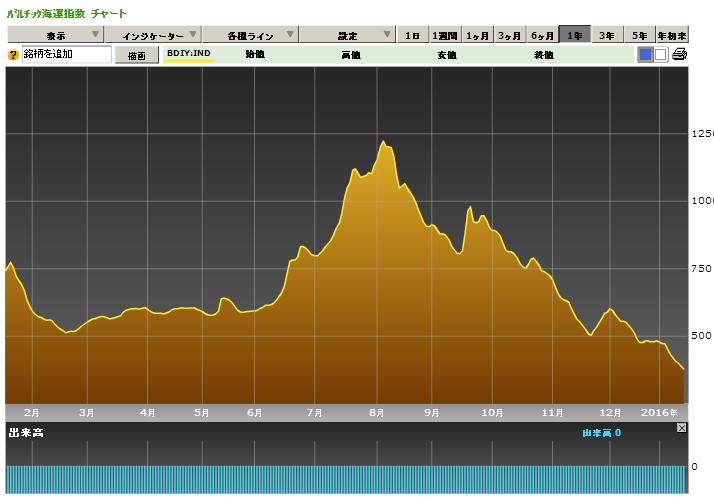

また銅価格の約6年8か月ぶりの安値水準と中国経済への不信感から産銅のフリーポート・マクモランが大幅安になったことが印象に残る。バルチック海運指数も下がっている。

エネルギーや素材、非鉄金属とか厳しそう。

このニュースも記録。

東京市場 12月の中国貿易統計、ドルベースでは輸出入ともに減少

ドルベースの12月中国貿易統計が発表されている。貿易黒字は600.9億万ドルと市場予想513億ドルを上回る黒字幅だった。輸入は前年比-7.6%(予想-11%)輸出は同-1.4%(予想-8%)といずれも予想ほどは落ち込まず。豪ドル買いの勢いは一服。

一次産品の価格が下落している。数量に変化があるのか調べないと。

追記:中国の貿易統計について

参考記事

数量うんぬんよりも根深い問題がある様子。何だかややこしいので整理して考えてみる(~_~;)

オンショア(上海市場、中国国内)の人民元相場は高い=人民元高

オフショア(海外、香港やロンドン)の人民元相場は安い=人民元安

中国当局は資本流出を避けたい。中国の個人は外貨両替が年間5万ドルまでに制限されている。中国当局はオフショア人民元を買い支えているけどまたオンショアとオフショアのレートはかい離している。上記の記事は中国企業が資産のドルをオフショアに移すために提携先の香港企業と架空の貿易取引をしている可能性を指摘している。

※記事より一部抜粋

・中国のさまざまな政府機関が報奨金を提供したことも、12月の輸出統計を押し上げた可能性がある。中国海関総署の黄頌平報道官は13日に報道陣に対し、12月の輸出統計が強かったのは企業が年末の目標達成を急いだことが一因だと説明した。

・米国に生化学物質を輸出している上海系企業を経営する馬氏によると、上海政府は12月に開かれた輸出企業との会合で、15年10-12月期の輸出額が前年同期の水準を100万ドル上回ることができた企業に50万元(約900万円)~100万元の報奨金を支払うと約束した。

予想より中国の貿易統計は堅調だ(^_^)♪なんて額面通り受け取るのは危なそう。