サッポロ・ヱビスなどのビールブランドの他、ソフトドリンクに強いポッカなどを傘下に収めています。

売上の比率は酒類54.6%、国際事業9.5%、食品・飲料事業25.9%、外食事業5.3%、不動産事業4.5%になります。

【投資判断】

見送りが賢明です。

成長性:マイナス成長

財務:懸念はあるが過度の心配は不要

最新の四半期報告書は提出されていますが、これといった経営環境の変化はないため、2013/12の有価証券報告書から見て行きたいと思います。

http://www.sapporoholdings.jp/ir/report/vs/pdf/H25_12_yufo.pdf

成長性が低いため、知名度や特別損失(商業ビル解体に伴い23億円を計上する予定)を考慮して適正PERを20倍程度としても適正株価は250円程度となります、現状の430円は割高であるため、投資は見送りが賢明です。

尚、極ZEROの税率区分問題については、追徴課税があったとしても一時的な支出であること、本体価格上昇に関しても原料の改良を行えば再度第三のビールとして投入可能であることを考慮し投資判断に組み入れていません。

【成長性】

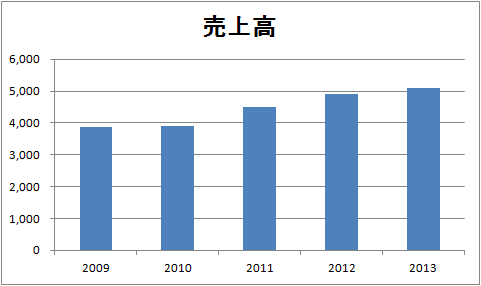

売上高は堅実な成長が続いています。

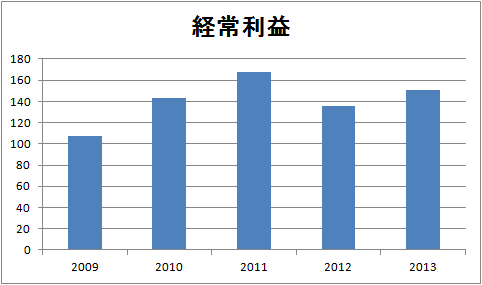

経常利益は販促費投入増により2012年に減益となっていますが、強含みの状態です。

しかし、今後収益が拡大する事業が見当たらず、マイナス成長に転じると考えています。

海外企業のM&Aにより成長していく可能性はありますが。生活必需品メーカーは割高な買収になることが多く、のれんの増加リスクを監視していく必要があります。

・酒類事業

ビールは前期比99%と横ばい、第三のビール等が増加したことにより売上増を確保していますが、第三のビールは単価が低く、利益の出ない低価格競争に引き込まれるリスクを抱えています。

販管費を抑えたことにより利益は前年比3割増を達成していますが油断はできません。

今後、酒類は嗜好の多様化や少子化が現状以上に進行し、需要は低迷すると思われます。

売上:前期比1.8%増(2,749億円)

利益:31.6%増(99億円)

・国際事業

酒・ドリンクはその国のナショナルブランドが強いことが多く、保守的に見積もって販売は微増程度ではないでしょうか。

アメリカのバドワイザーや、中国の青島ビール、東南アジアのチャーンやシンハー、ドイツやベルギーの地場ブランド等を圧倒して売上を確保するのは並大抵のことではありません。

売上:33.5%増(482億円)

利益:黒字転換(12億円)

・飲料、食品事業

コーヒー・茶などのソフトドリンクはPB商品との激しい競争が続いており、収益の拡大は厳しい状態です。

売上:1.3%増(1,306億円)

利益:赤字転落(-14億円)

・外食事業

酒造との相乗効果を狙い、居酒屋・バーを中心に出店していますが、出店13、撤退16と撤退数のほうが多く、低迷期に入っていると思われます。

売上:0.8%増(268億円)

利益:22.9%減(41億円)

・不動産事業

工場跡地の再開発による恵比寿ガーデンプレイスの運営などを行っています。酒造事業に匹敵する収益を叩きだしてはいますが、不動産事業はあくまで資産運用であり、投資リターンは現業と比べ低くなりがちです。

売上:1.9%減(227億円)

利益:7.6%減(86億円)

【財務】

自己資本比率は24.6%と低め。

減損リスクのある建物・装置・リース資産・のれん・繰延税金資産などを合計すると総資産の45%(5976億円中2686億円)を占めるため、自己資本比率を考えれば懸念事項になりますが、資産性のある商業ビルなどが1029億円を占めている他、酒類・ドリンクなどの需要は安定しているため、減損に対する過度の心配は不要です。

----------------------------------------------------------------

なんでも証券取引所では、艦これから自民党まで取引可能な仮想証券取引所を運営しています。