東京エレクトロンデバイス、通期の経常利益は前期比29.4%増 今後は「技術商社機能を持つメーカー」を目指す

2021年3月期 決算概況

佐伯幸雄氏:おはようございます。取締役の佐伯でございます。私からは決算報告をさせていただきます。はじめに決算の概況です。売上高は前期比5.8パーセントの増加、経常利益は前期比29.4パーセントの増加、親会社株主に帰属する当期純利益は37.3パーセントの増加と、増益増収という結果で終わりました。通期業績予想に対しても、増益増収で終わることができています。

業績概要 前期比

決算の概況について細かくご説明します。売上高は1,432億6,800万円で、前期比78億7,300万円の増加となっています。事業部門別にプラス、マイナスがありますが、全体では増収という結果です。売上総利益は206億100万円で、約7億円の増加となりました。

売上の増加に加えて、高利益率である保守サポート関係の売上が増えたこともあり、全体でも売上総利益が増加しています。販管費は1億1,000万円の減少となりました。新型コロナウイルスの影響などで活動が制限されたこともあり、交通費を中心とした活動経費が減少しました。

一方、人員の増加などで人件費は増加し、差し引き、全体では1億円ほど減少しました。その結果、営業利益は8億1,000万円の増加、営業外費用が2億2,500万円減少しています。

主に為替差損、支払利息の減少というところですが、当期は為替の変動が大きくなかったことにより、計上と決済の為替差損の部分が減少しました。また、米国の金利の低下により支払利息が減少したことに加えて、先物予約に対するディスカウントが減少しました。

このようなことから、全体で為替差損が大きく減少し、結果として、経常利益は46億2,500万円、前期比10億5,100万円の増加、当期純利益は31億4,300万円、前期比8億5,400万円の増加となりました。また、従業員は1,247名と、31名増加したかたちです。

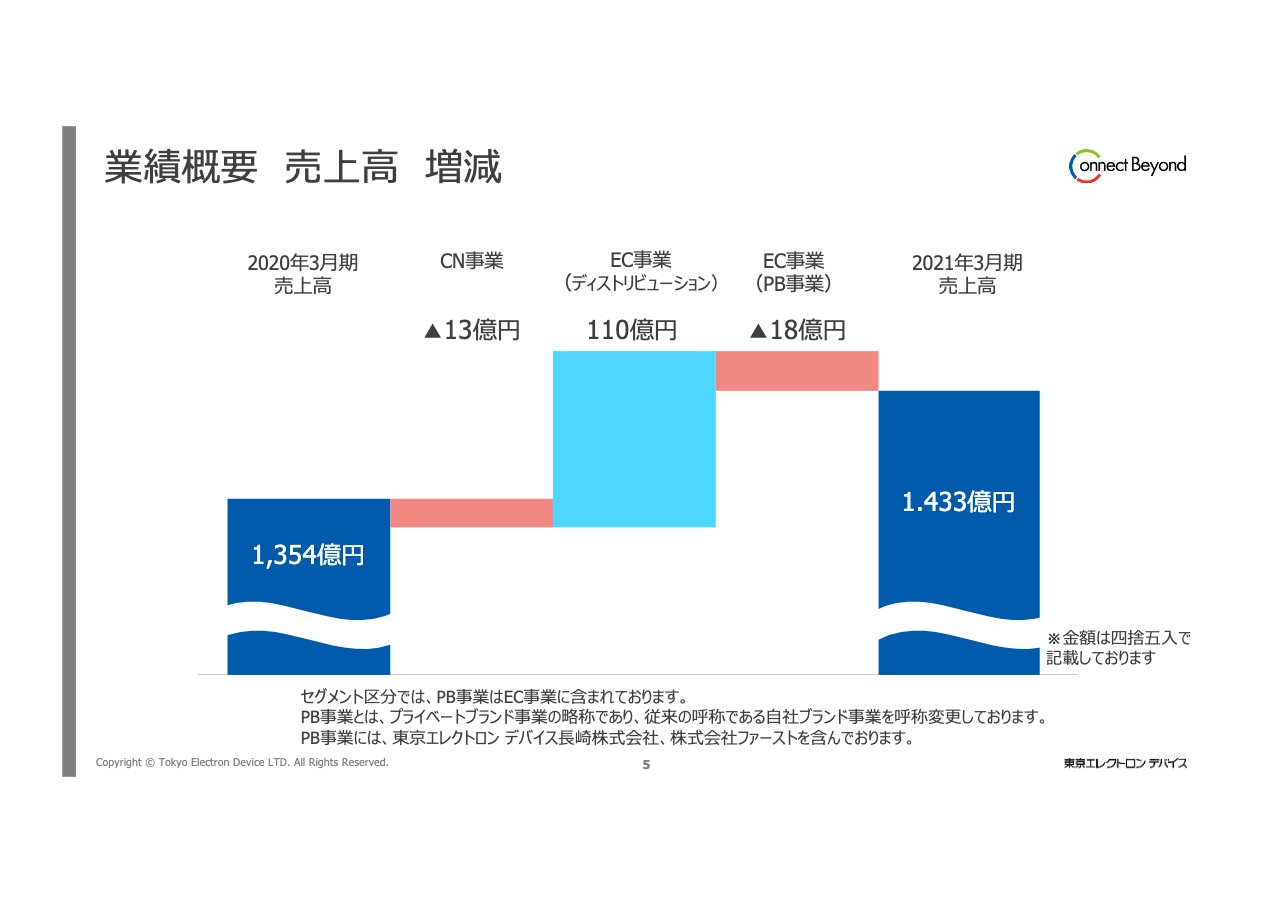

業績概要 売上高 増減

売上の増減について簡単にご説明します。2020年3月期の売上は1,354億円で、これに対してCN事業は代理店契約の解消による影響で13億円の減少となりました。一方、EC事業のうちディストリビューションビジネスに関しては、商権移管によるプラス、マイナスもありましたが、差し引きで110億円の増加となりました。

EC事業のうちPB事業については、量産・設計受託サービス等が新型コロナウイルスの影響もあり、低調に推移した結果、18億円の減少となりました。この差し引きにより、2021年3月期の売上高は1,433億円ということになりました。

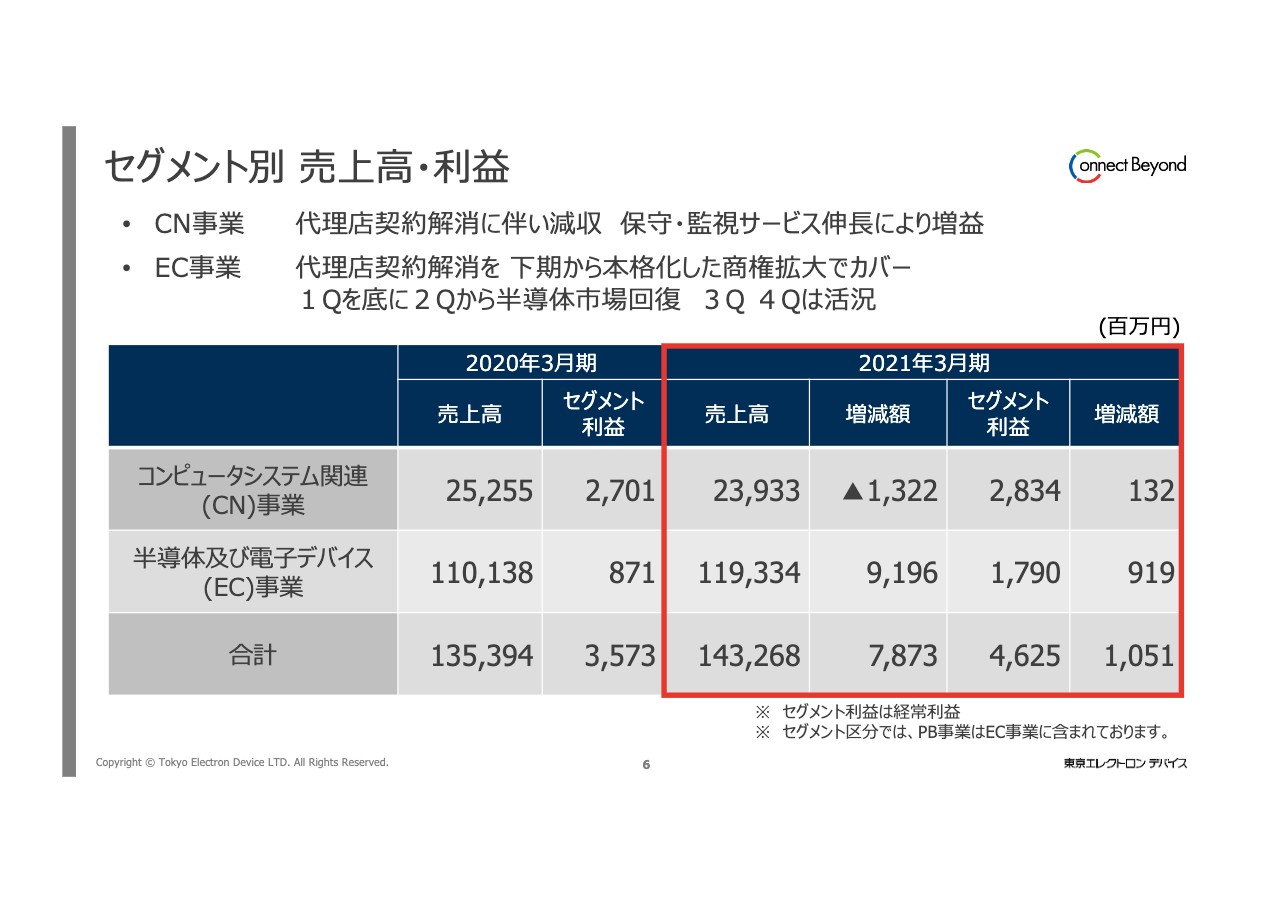

セグメント別 売上⾼・利益

セグメント別の売上高、利益についてご説明します。まず、コンピュータシステム関連事業ですが、売上高は先ほどもお伝えしたように239億3,300万円で、前期比13億円ほど減少しました。

一方、セグメント利益は28億3,400万円で、前期比1億3,200万円、4.9パーセントの増加ということです。代理店契約の解消に伴う減収がありましたが、保守・監視サービスの伸びにより増益を記録しています。

半導体及び電子デバイス事業ですが、売上高は1,193億3,400万円で、前期比8.4パーセントの増加です。セグメント利益は17億9,000万円で、前期比105.5パーセントの増加ということで、大きく増加しています。

代理店契約解消のため売上が一部減少していましたが、下期から商権移管の拡大により大きく伸びており、その部分をカバーしたことが売上の増加につながっています。

また第1四半期を底に、第2四半期からは半導体市場が大きく回復してきました。特に第3四半期、第4四半期は活況となり、売上の伸びにつながってきているところです。その結果、利益も大きく伸びました。

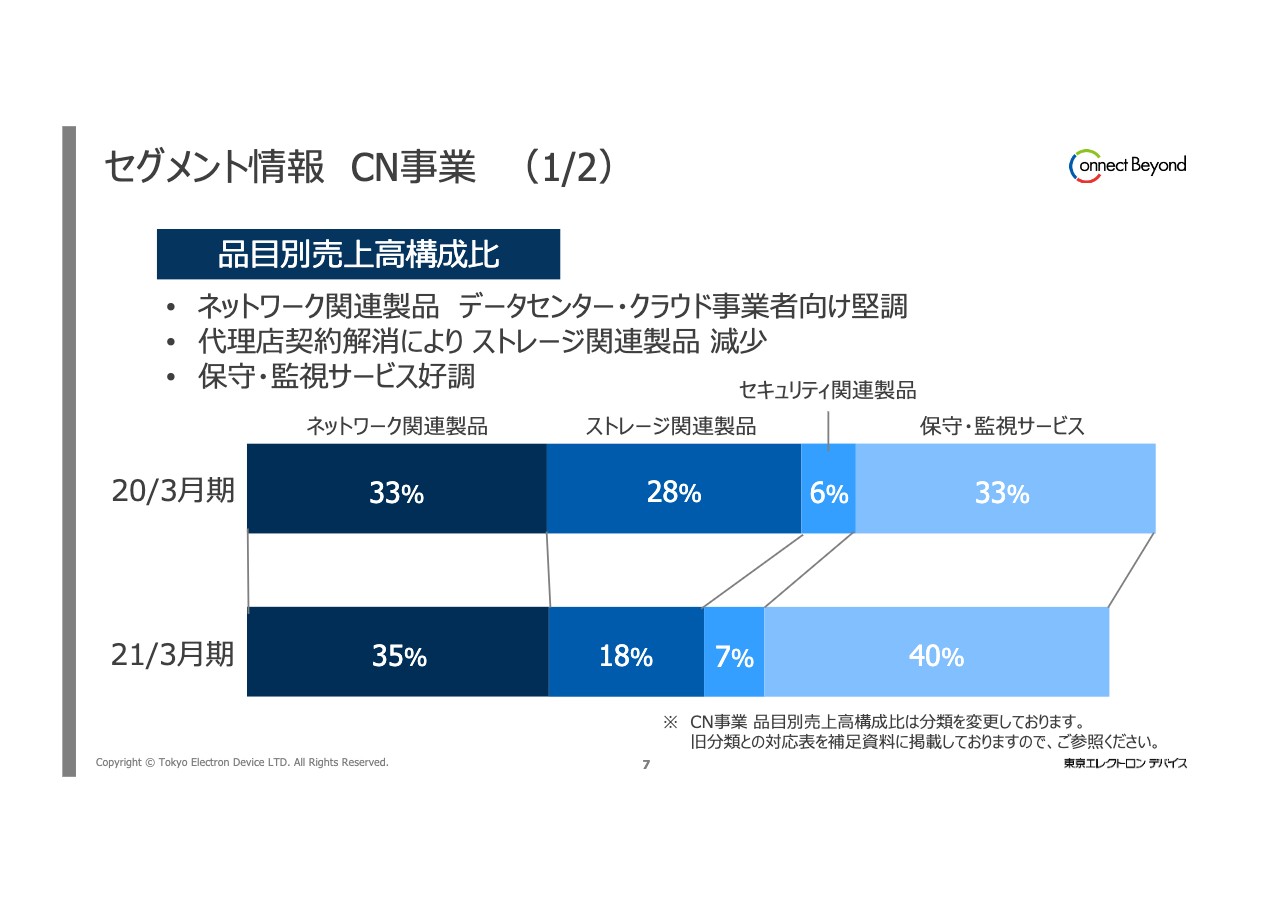

セグメント情報 CN事業 (1/2)

セグメント情報のうち、CN事業の売上の構成についてご説明します。CN事業の品目別売上高構成比は、今回から分類を変更させていただきました。旧分類との対応表を補足資料に掲載していますので、ご参照いただければと思います。

この中で大きく変化があるのはストレージ関連製品ですが、ストレージ関連製品の減少については、Broadcom社の代理店契約解消による減少が主な内容です。

一方、ネットワーク関連製品では、データセンター・クラウド関連事業者向けの売上は堅調で、また、保守・監視サービスの売上も好調に推移しています。

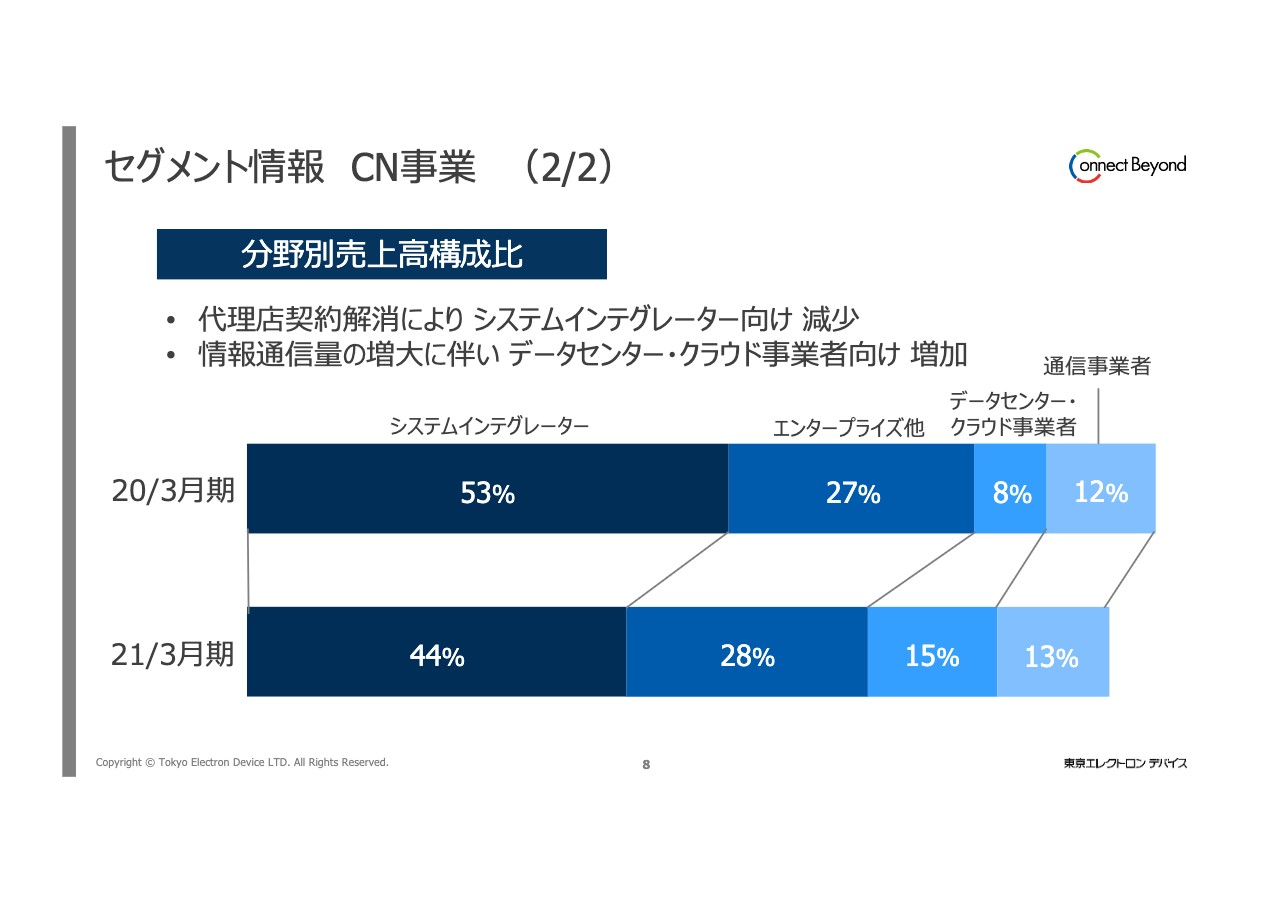

セグメント情報 CN事業 (2/2)

分野別の売上高構成比です。こちらも従来はなかった分類ですが、今回から分野別の売上高構成比ということで、開示することにしました。エンタープライズ他の中には、アカデミックなども含めた公共事業関係が含まれています。

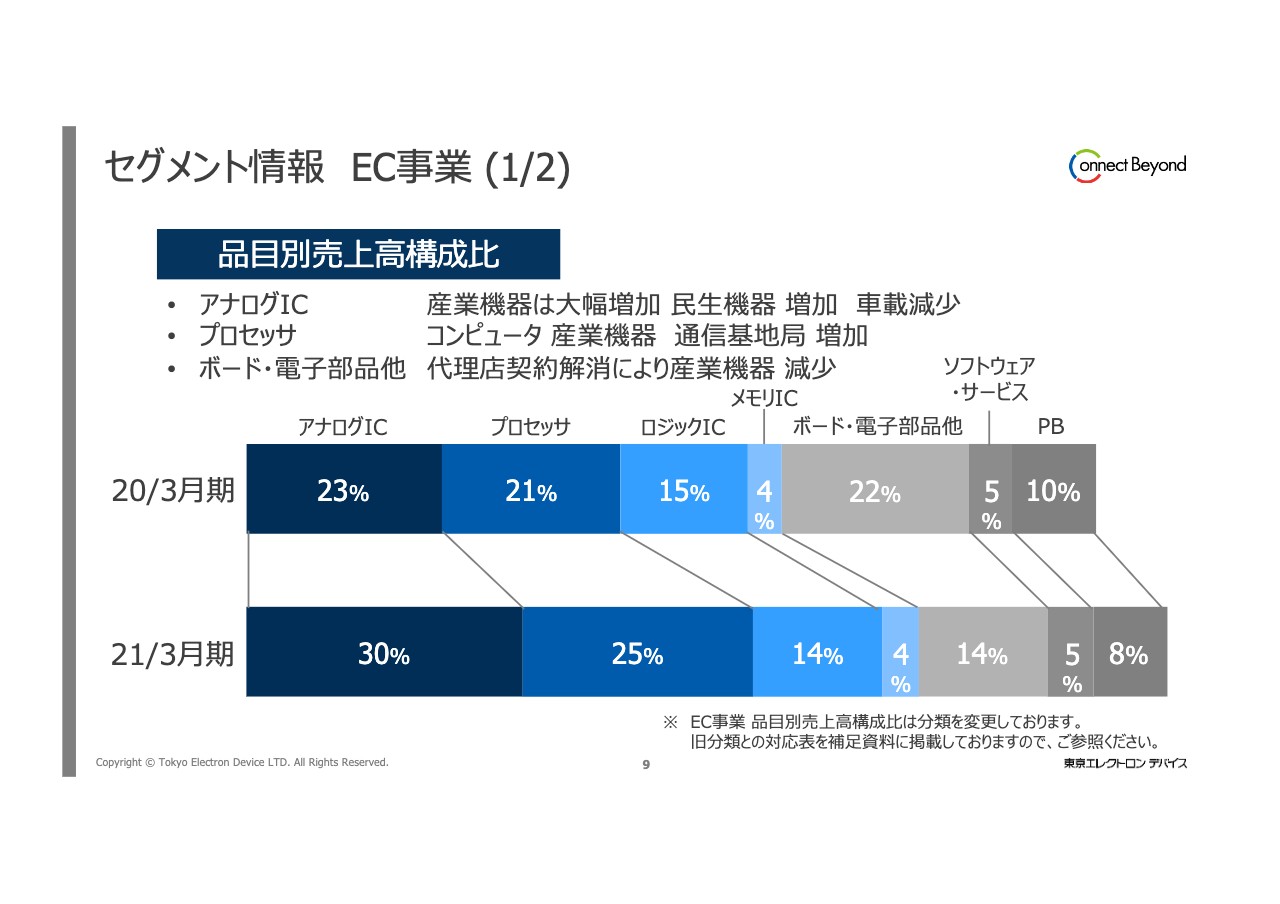

セグメント情報 EC事業 (1/2)

セグメント情報のEC事業の分野です。EC事業の品目別売上高構成比も、今回から分類を変更しています。先ほどと同じように、補足資料に対応表を掲載してありますので、ご参照いただければと思います。

品目別の売上高構成比ですが、アナログICは大きく伸びています。産業機器も大幅に増加し、民生機器も堅調でしたが、車載関係は若干減少したかたちです。

プロセッサも伸びていますが、ボード・電子部品関係が減少しているのは、従来、光学部品としてカウントしていたBroadcom社の部分が減少したことによるものです。

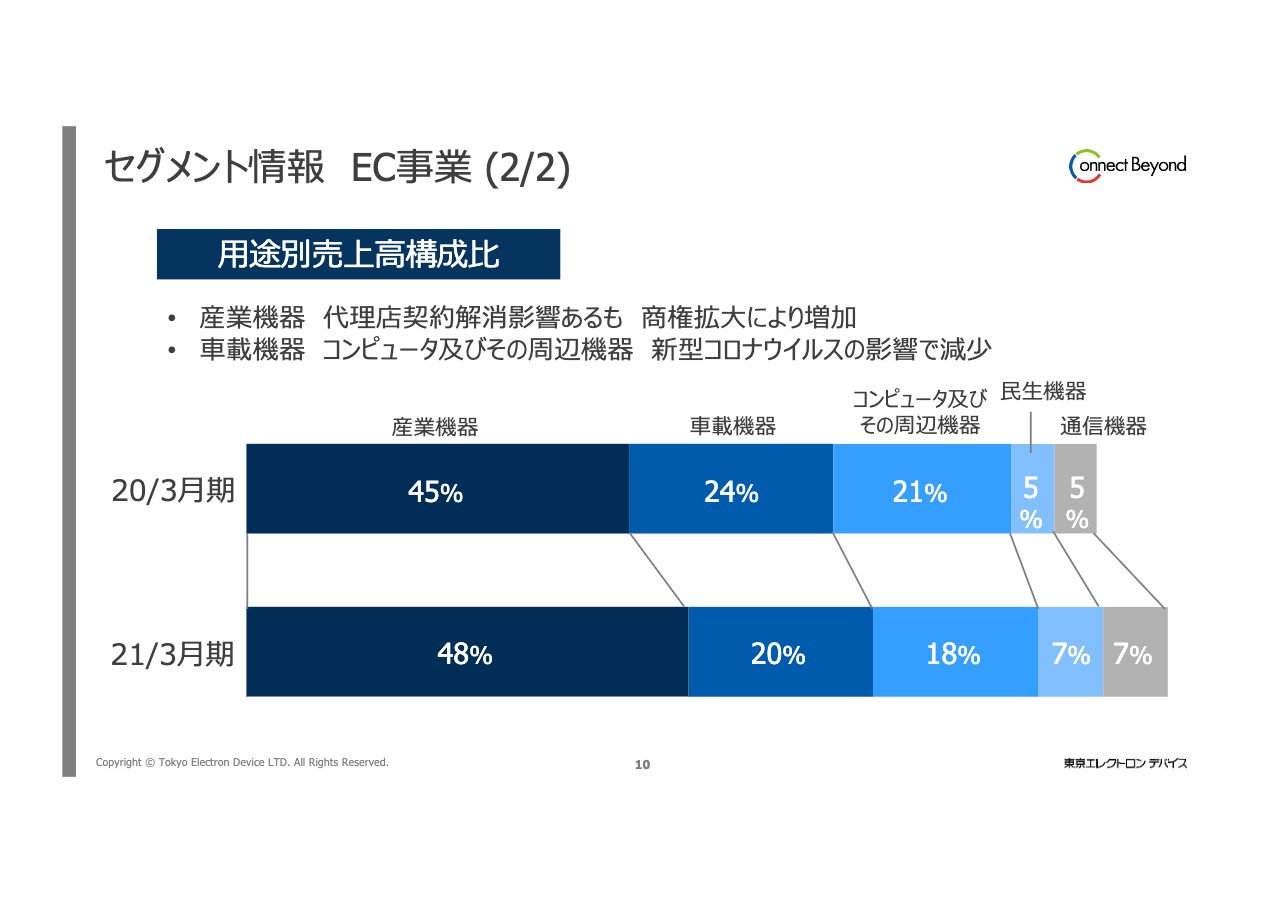

セグメント情報 EC事業 (2/2)

用途別の売上高構成比です。産業機器は、代理店契約の解消で減少したところがありますが、商権拡大により増加しています。車載関連については、新型コロナウイルスの影響等もあり減少しました。

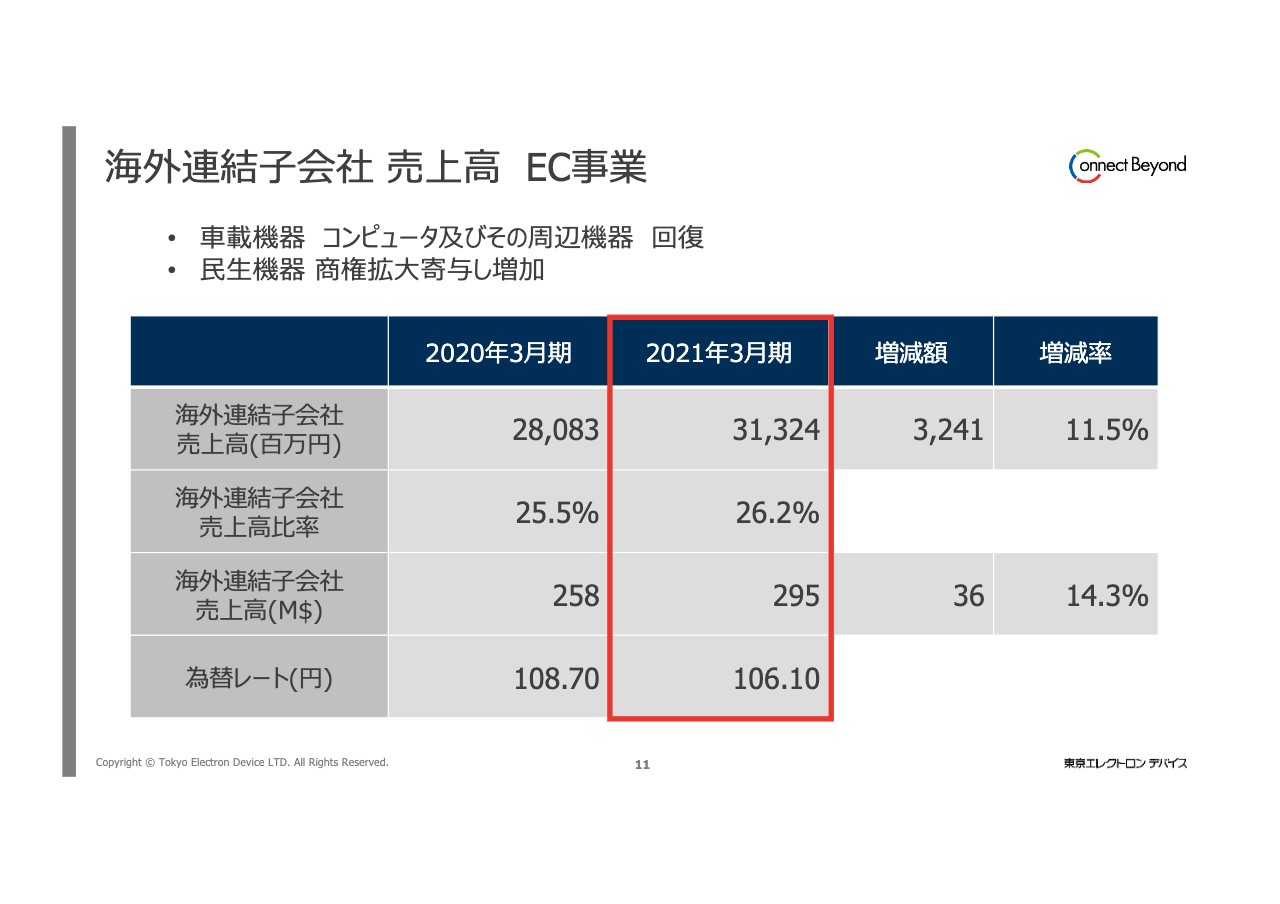

海外連結⼦会社 売上⾼ EC事業

海外の連結子会社の売上の状況です。売上高は、前期比32億4,100万円増加の313億2,400万円となりました。EC事業における売上高の比率は26.2パーセントということです。商権の移管による拡大等、海外で影響が出たということで、売上も増加というかたちで終わっています。

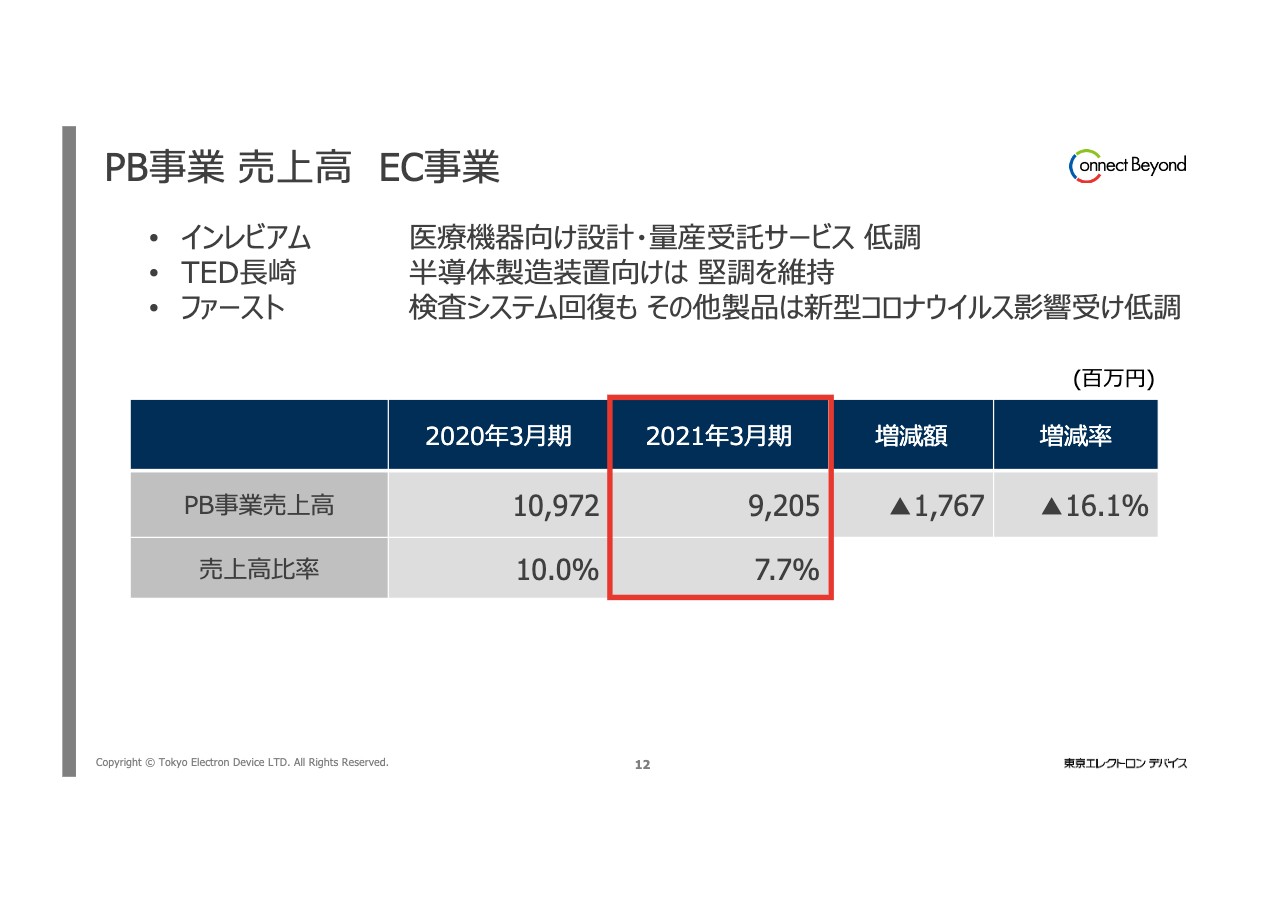

PB事業 売上⾼ EC事業

PB事業の売上の状況です。売上高は17億6,700万円減少して、92億500万円となりました。EC事業における売上高の比率は7.7パーセントということで、スライドに記載のとおり、半導体製造装置関係などは堅調に推移したものの、新型コロナウイルスの影響を受けて、2021年3月期は特に設計・量産受託サービスが低調だったという結果です。

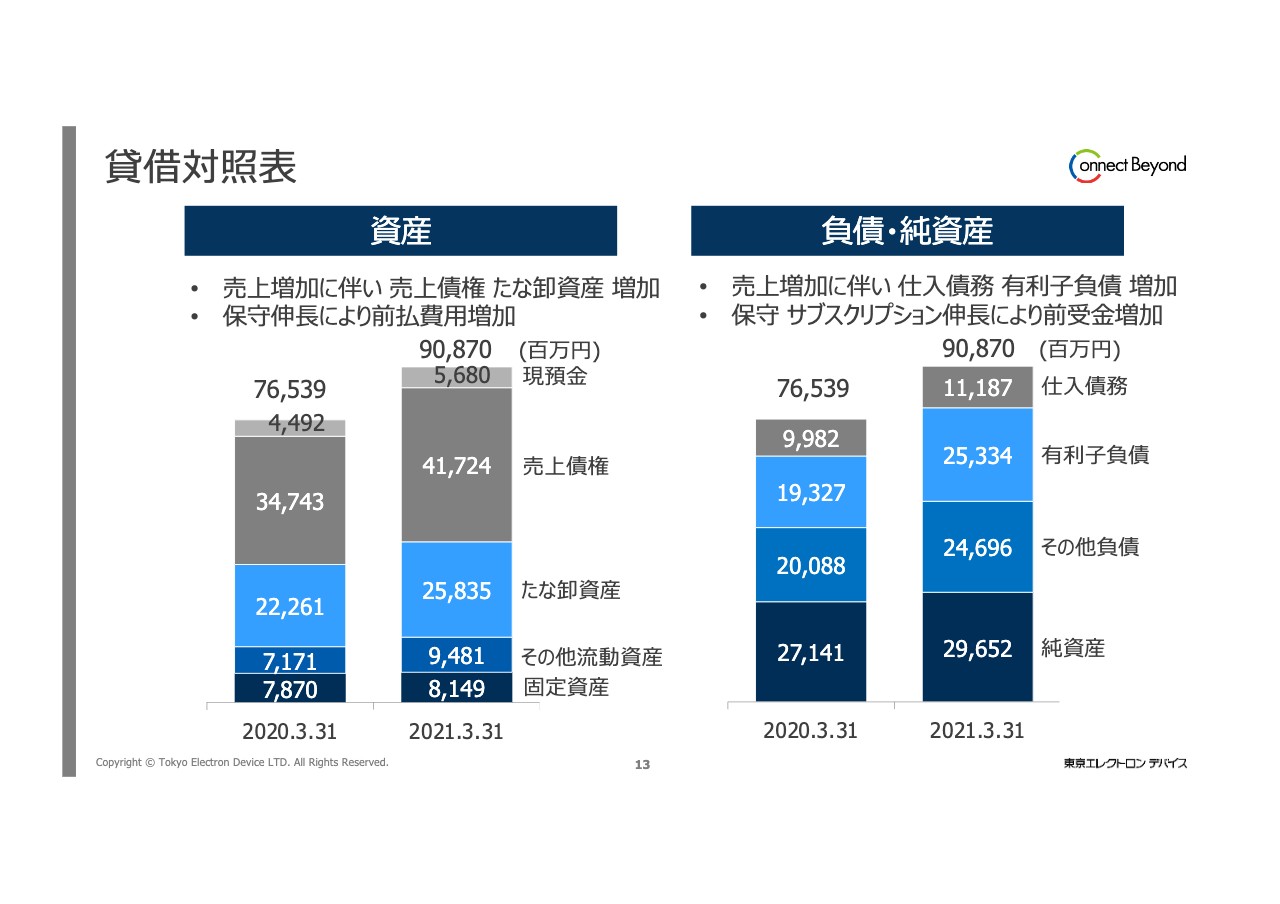

貸借対照表

続きまして、貸借対照表について簡単にご説明します。総資産は908億7,000万円です。売上の増加に伴い、売上債権が増加しています。

また、その他流動資産が増加しているのは、保守の伸びによるサプライヤーへの前払部分の費用が増加したということです。

負債・純資産については、同じく売上の増加に伴い仕入債務が増えていることに加えて、運転資金の増加により、その調達として有利子負債が増加したことが主な要因です。

また、その他の流動負債が増加しているのは、先ほどの前払費用の増加と対になりますが、保守サービスによるお客さまからの前受の増加が主な内容です。

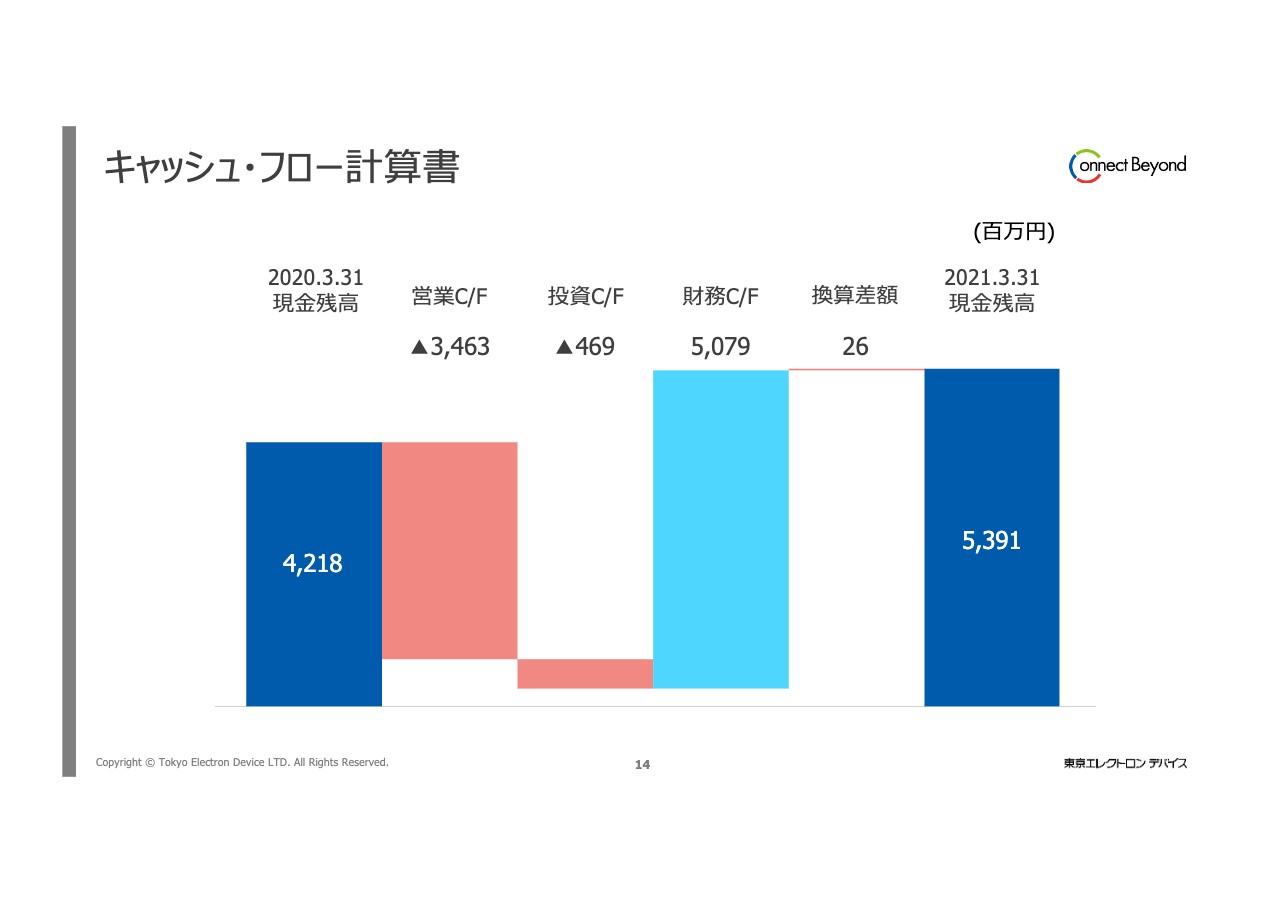

キャッシュ・フロー計算書

キャッシュ・フロー計算書になります。前期末の現金残高約42億円に対して、売上増に対応した運転資金の増加に伴って、営業キャッシュ・フローは34億円ほどマイナスになりました。また、固定資産の取得により、投資キャッシュ・フローは4億円強のマイナスとなっています。

それらをまかなうかたちで、借入金による調達を行った結果、財務キャッシュ・フローは50億円あまりのプラスで、期末の現金残高は53億9,100万円となっています。

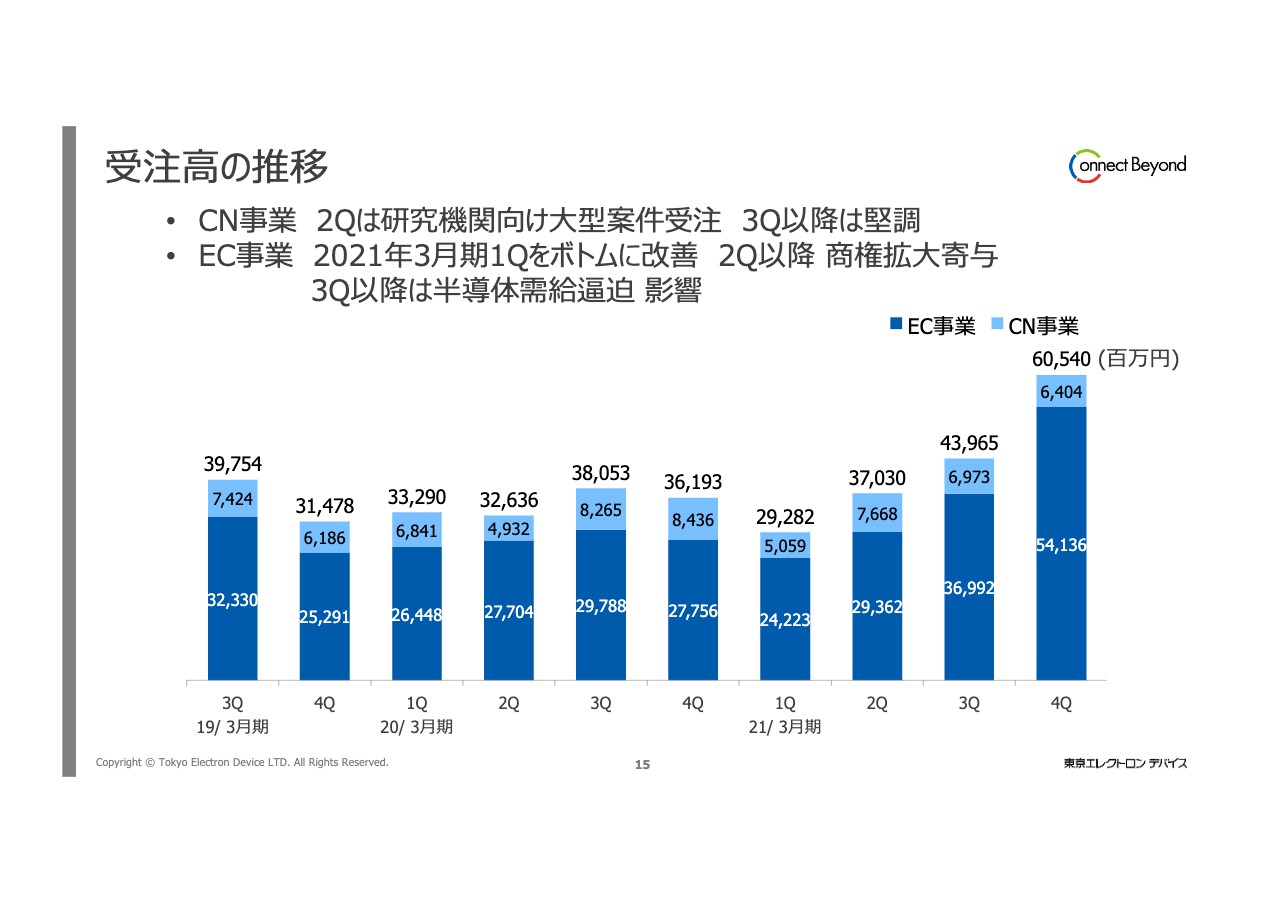

受注⾼の推移

最後に、受注高の推移です。ご覧のように、右肩上がりで受注が増加しています。CN事業は、第2四半期に研究機関向けの大型受注案件があり増加していますが、それ以降も堅調に受注を伸ばしてきているところです。

EC事業については、2021年3月期第1四半期をボトムにして、順次改善しています。第2四半期以降は、商権移管に伴う拡大が大きく寄与していることに加え、第3四半期以降は半導体の需給が逼迫してきた影響もあり、さらに受注を伸ばしているところです。

以上で、私の説明は終わらせていただきます。ありがとうございました。

VISION2020 実績報告

徳重敦之氏:社長の徳重でございます。本日はご多忙の中、当社決算説明会にご参加いただき、誠にありがとうございます。私から、中期経営計画及び業績見込みについてご説明します。

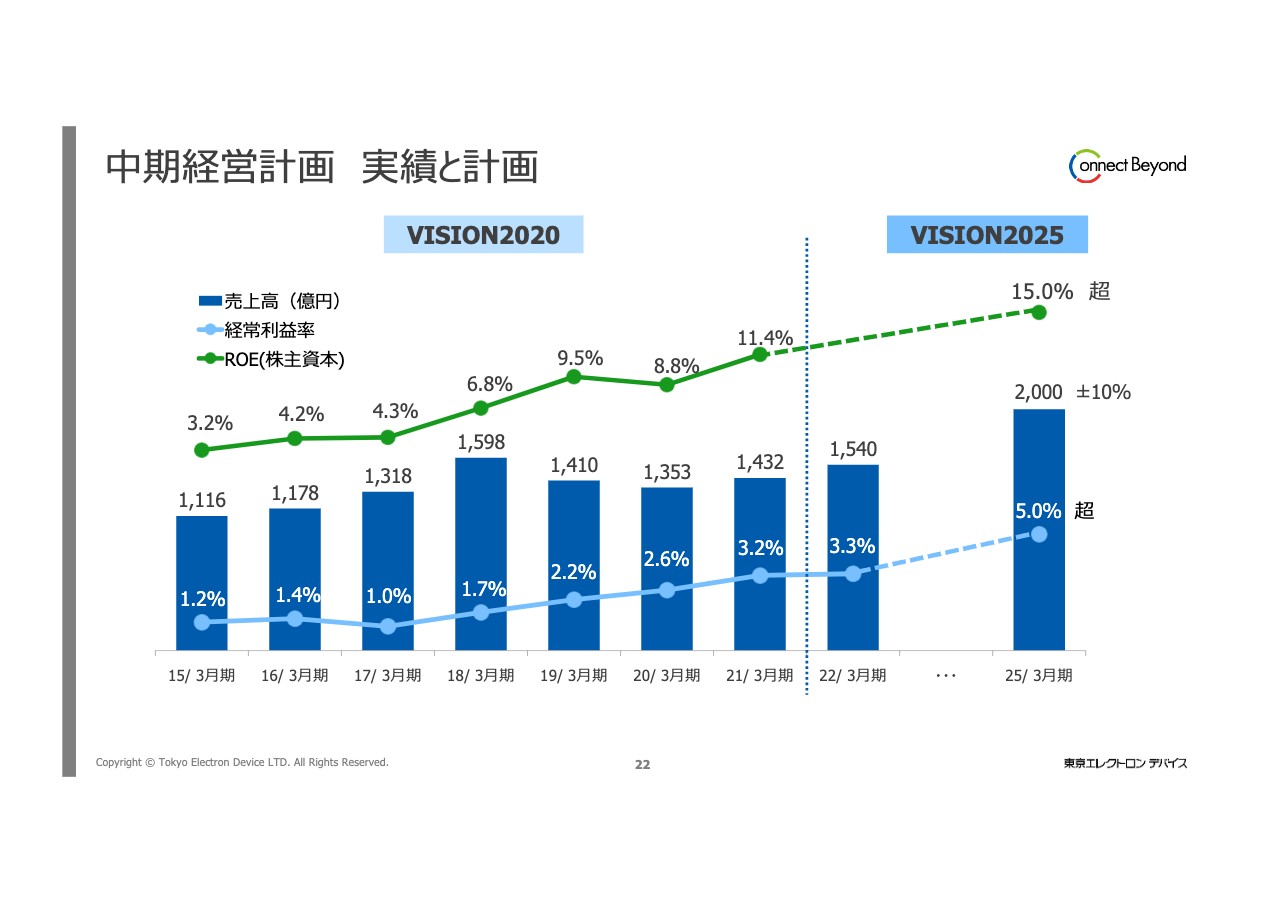

はじめに、2021年3月期が最終年度となった「VISION2020」をご報告します。売上高は2,000憶円、経常利益率は3.5パーセント以上、ROEは15パーセントとの目標を掲げ「VISION2020」に取り組んできた結果、売上高は、基準年度である2015年3月期の実績値1,116億円に対して、最終年度である2021年3月期は1,432億円と、28.3パーセントの増加となりました。

経常利益率は、1.2パーセントに対して3.2パーセントと、2ポイント向上しました。ROEは、同じく3.2パーセントに対して11.4パーセントと、8.2ポイント向上しました。

加えて、その他の経営指標の成長度については、経常利益額は3.4倍、当期純利益額は4.4倍となり、上場来レコードを更新する結果となっています。また、時価総額については2.4倍、配当金は2.1倍となっています。

中でも、売上高の目標と大きく乖離したことについては、事業環境の変化に対する見通しが甘かったことを痛感しています。この6年間を通して培った経験や反省を最大限に活かし、「VISION2025」の目標実現に向け取り組んでいきます。

中期経営計画 VISION2025

新中期経営計画「VISION2025」について、あらためて簡単にご説明します。「VISION2025」は、2025年3月期を最終年度とする4ヶ年計画であり、「VISION2020」と「VISION2025」は、連続性のある通算10年の経営計画となります。

想定する事業環境については、2025年から2030年において、低成長経済下における高効率スマート社会、いわゆる「Society 5.0」の到来としています。

対する当社のミッションとしては、「DRIVING DIGITAL TRANSFORMATION」を掲げております。「Society 5.0」においてはDXが必要不可欠となることを認識しており、DXを実現する製品やサービスの提供を通じて、社会へ貢献することを目指していきます。

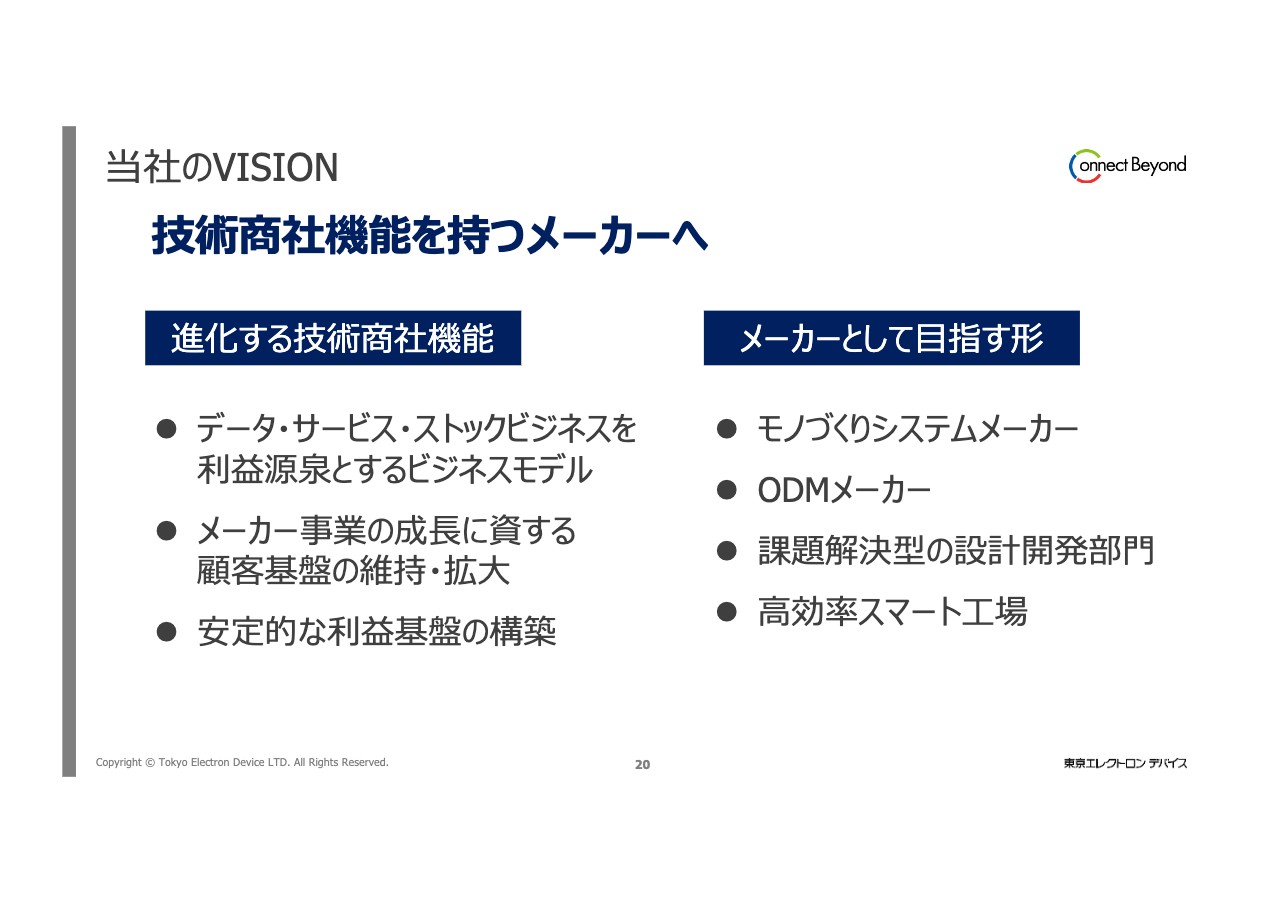

当社のVISION

次に、ミッション実現に向けたビジョンについて説明します。当社はこれまで「メーカー機能を持つ技術商社」と呼ばれていましたが、これからは「技術商社機能を持つメーカー」へ進化していきます。

「進化する技術商社機能」に関する取り組みとしては、収益性の高いストック型ビジネスモデルへの移行、メーカー事業を展開できる顧客基盤を維持・拡大すること、安定的な利益を生み出すことのできるメーカー事業の製品開発の原資とすることに取り組んでいきます。

「メーカーとして目指す形」としては、データサイエンス、画像処理、ロボティクスを駆使したモノづくりシステムメーカー、マスカスタマイゼーション対応の高効率スマート工場など、「Society 5.0」に対応できる競争力を備えたメーカーを目指します。

VISION2025 財務モデル

「VISION2020」から継続して増益増収を目指します。これは、増益率が増収率を超えるかたちで持続的成長をすることにより、ここに示す「VISION2025」の財務モデルを目指していきます。売上高は2,000億円で、プラスマイナス10パーセント、経常利益率は5パーセント超、ROEは15パーセント超を狙います。

事業構成については、CN事業は売上高構成比20パーセント、経常利益率13パーセント超、EC事業は売上高構成比70パーセント、経常利益率2パーセント超、PB事業は売上高構成比10パーセント、経常利益率10パーセント超としました。

中期経営計画 実績と計画

「VISION2020」の実績と「VISION2025」の計画を、1つのグラフで表したものですので、ご覧いただければと思います。

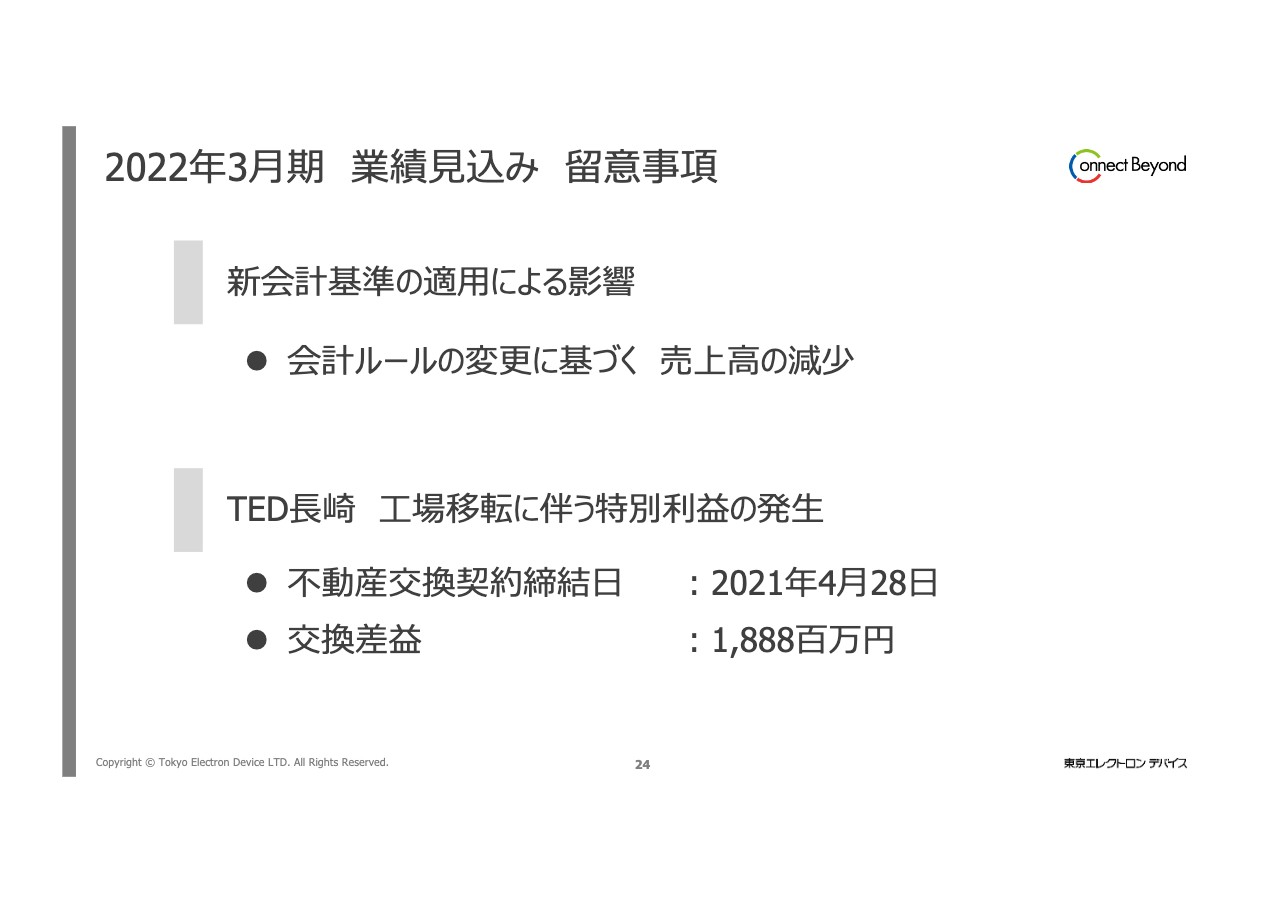

2022年3⽉期 業績⾒込み 留意事項

2022年3月期の業績見込みについて、ご説明します。2022年3月期の業績見込みの留意事項としては、新会計基準の適用による影響があります。2021年4月より、新たな会計ルールである「収益認識に関する会計基準」が当社を含め、原則すべての企業に適用されることとなりました。当社にとって影響がある点は、売上高の純額表示です。一部の取引において、これまで取引総額で売上計上していたものが、粗利益の部分のみの計上に変わります。これにより売上高は減少することとなりますが、利益面の影響は軽微です。

次に、TED長崎工場移転に伴う特別利益の計上です。TED長崎の工場移転による特別利益が計上されます。不動産契約の締結日である4月28日付で、交換差益として約19億円の特別利益が発生します。詳細は、昨日発表したプレスリリースをご参照ください。

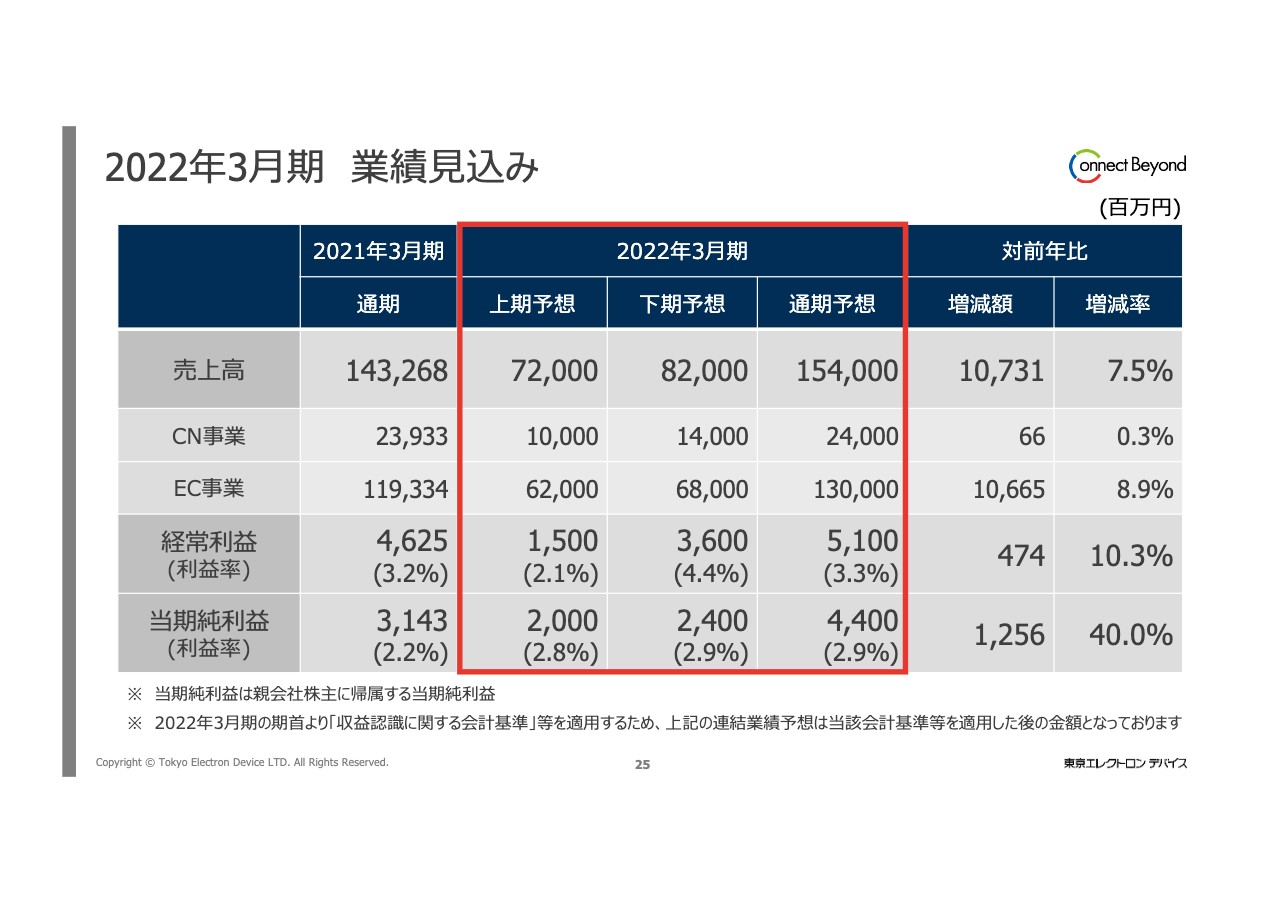

2022年3⽉期 業績⾒込み

2022年3月期の業績見込みです。売上高は、前期比約107億円増加の1,540億円で、セグメント別では、CN事業は240億円、EC事業は1,300億円を計画しています。新会計基準適用の影響を受けていますが、CN・EC事業ともに前年を上回り、通年で7.5パーセントの増加を計画しています。経常利益は、前期比4億7,400万円増加の51億円、当期純利益は、前期比12億5,600万円増加の44億円を計画しています。先ほどご説明したとおり、TED長崎の工場移転に伴う特別利益が反映されています。

2022年3⽉期 事業計画前提

全事業に共通した2022年3月期事業計画の前提です。1つ目、新型コロナウイルス感染による影響については、ワクチン接種が段階的に進むものの、鎮静化には相当な時間がかかると見ています。一方、多くの製造業においては回復傾向が拡大していくと思われます。

2つ目は米中間の対立についてですが、先鋭化と長期化は避けられず、サプライチェーンをめぐる競争は激化していくと想定しています。

3つ目は、半導体の需給状況です。少なくとも上半期は逼迫した状態が継続し、下半期から徐々に回復すると想定しています。特に下半期の回復度合いが、当社の売上規模を変動させると考えています。

4つ目は、データ通信量の拡大です。「DX」「5G」「テレワーク」「オンラインサービス」のキーワードで、データ通信量が増加すると見ています。

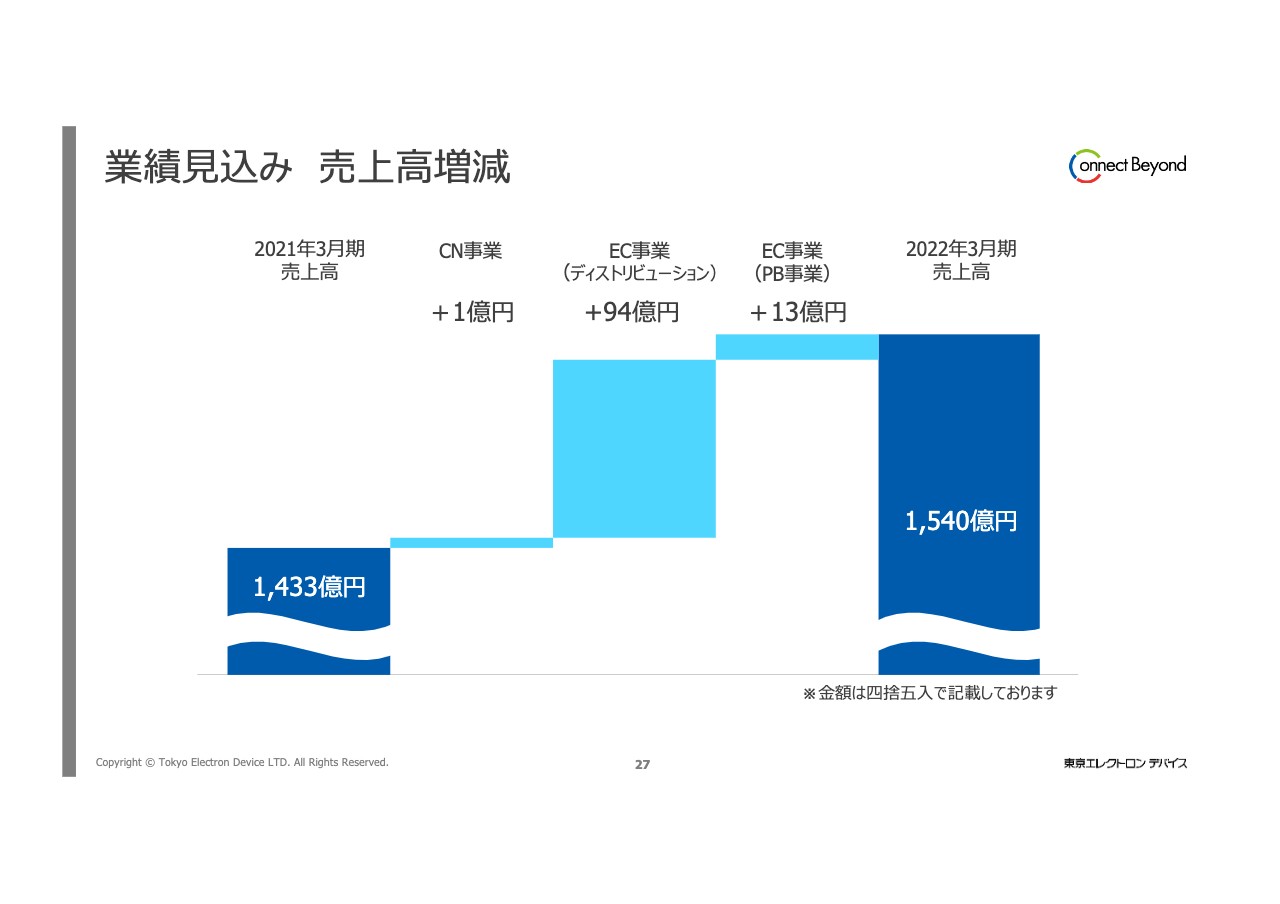

業績⾒込み 売上⾼増減

業績見込み、売上高増減です。CN事業で1億円の増収、EC事業で107億円の増収です。その内訳は、EC事業のディストリビューションで94億円の増加、PB事業で13億円の増加となっています。

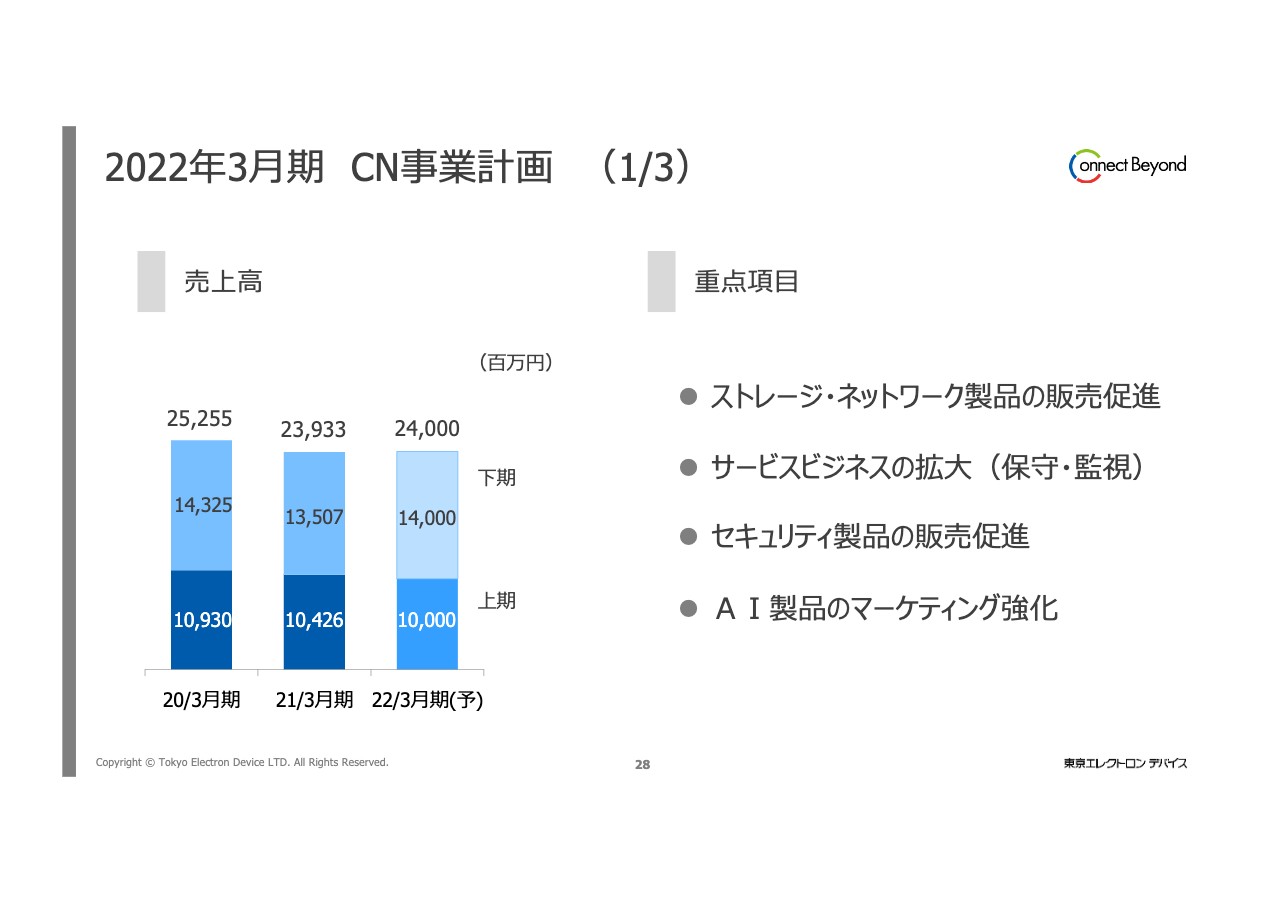

2022年3⽉期 CN事業計画 (1/3)

こちらのスライドからは、各事業の事業環境と施策についてご説明します。2022年3月期のCN事業計画です。CN事業の売上高は上半期で100億円、下半期で140億円、通期で240億円を計画しています。重点項目として、ストレージ・ネットワーク製品の販売促進、サービスビジネスの拡大、セキュリティ製品の販売促進、AI製品のマーケティングを強化していきます。

対前期では、新会計基準の適用とBroadcom商権の取り扱い終了により売上減の影響があります。一方で、ITやクラウドのビジネス環境は概ね引き続いて良好と考えており、堅調な市場に対してストレージ・ネットワーク関連などの主力製品の販売を促進していきます。その結果、昨年並みの売上確保と収益の増加を計画しています。また、中長期的な取り組みの1つとして、AI関連製品のマーケティングを強化していきます。

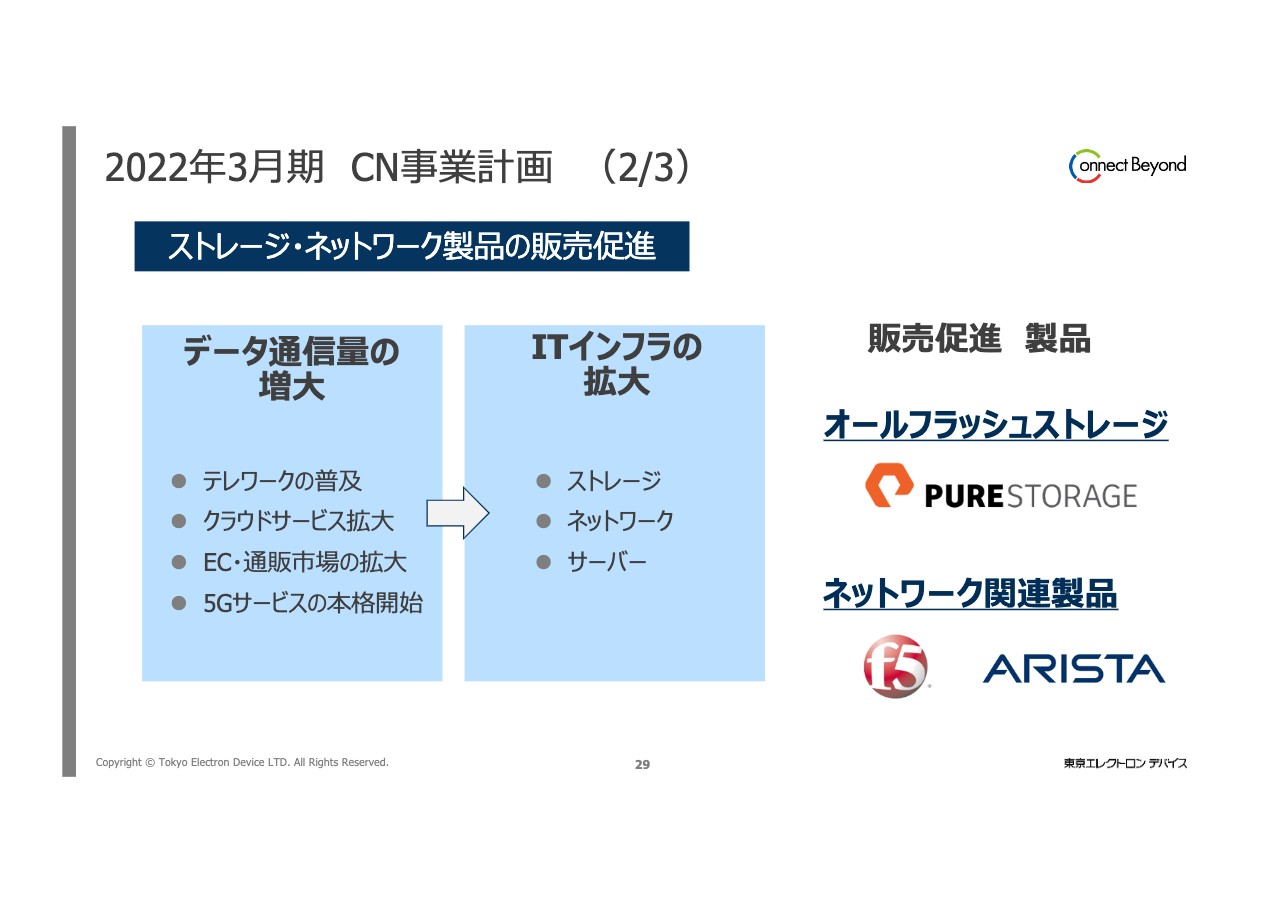

2022年3⽉期 CN事業計画 (2/3)

重点項目の1つ、「ストレージ・ネットワーク製品の販売促進」についてご説明します。先ほど「データ通信量の増大」について触れましたが、大きく成長する需要を支えるためには「ITインフラの拡大」は不可欠です。

そのためデータセンター事業者によるデータセンターの新設や設備の増強、また、サービス事業者や通信事業者による通信インフラへの投資は、堅調に推移すると想定しています。当社ではエンドユーザーであるこれらの事業者に加え、システムインテグレーターを含むパートナーに対してストレージ関連製品、ネットワーク関連製品の販売を促進していきます。

2022年3⽉期 CN事業計画 (3/3)

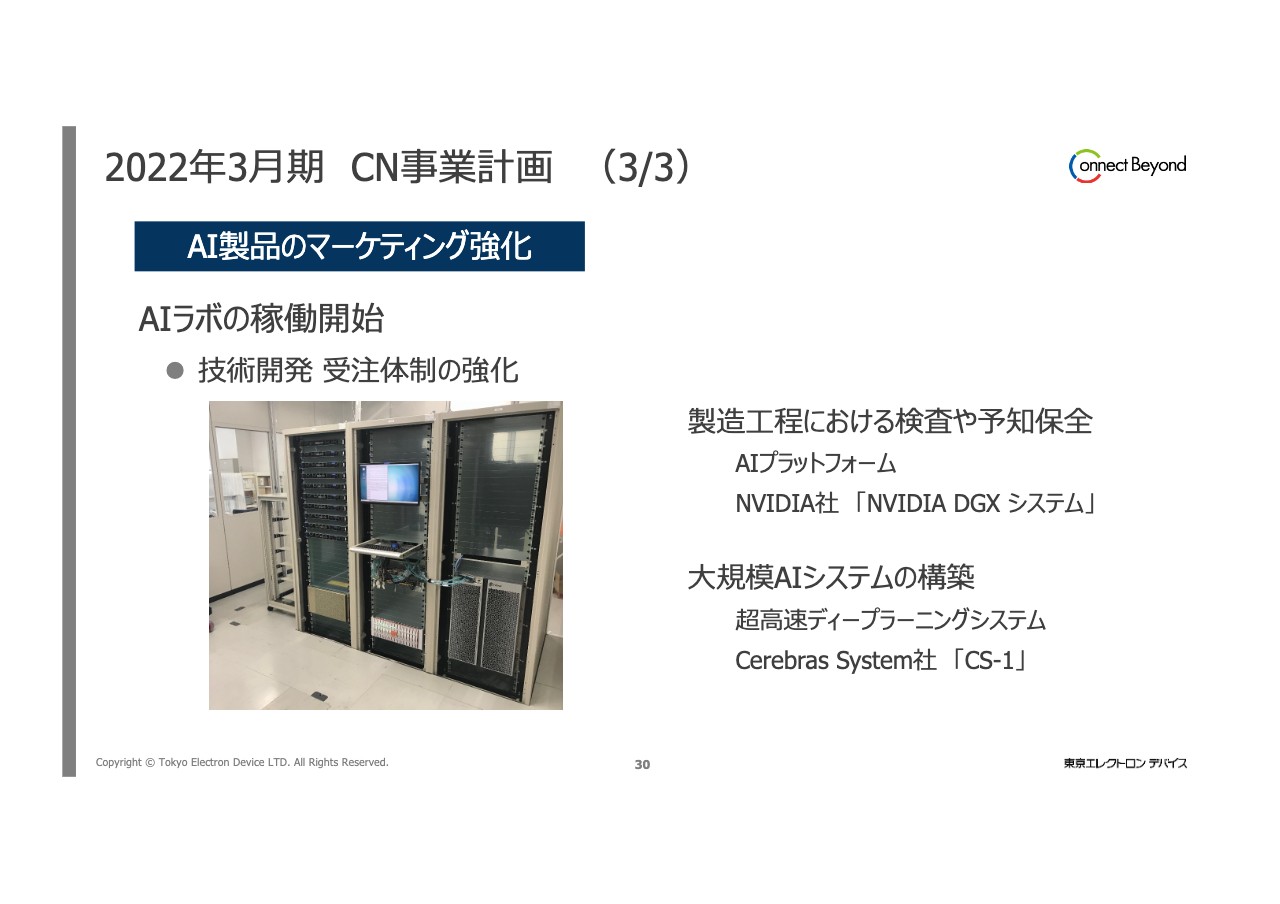

続きまして「AI製品のマーケティング強化」について説明します。現在準備中であるAIラボを本格的に稼働させます。AIに関連する製品やサービスの技術開発及び受注体制の強化を目的とし、得意先さま向けに実証実験を行います。

それぞれ特徴のある2つのAIプラットフォームを展開していきます。1つ目はNVIDIA社のAIプラットフォームである「NVIDIA DGX システム」です。こちらのプラットフォームを使えば、ユーザーは短時間で容易にAIを導入できます。

用途としては製造工程における製品検査の自動化や、生産設備における予知保全をターゲットとしています。

もう1つは、Cerebras System社の超高速ディープラーニングシステム「CS-1」です。大型の半導体を搭載しており、学習時間を大幅に短縮することができ、ディープラーニングが応用される幅広い用途向けに展開をしていきます。

AIを今後の成長が期待できる分野と位置付け、マーケティングと技術開発を促進し、得られた技術やノウハウを当社の他の事業へ積極的に応用していきます。

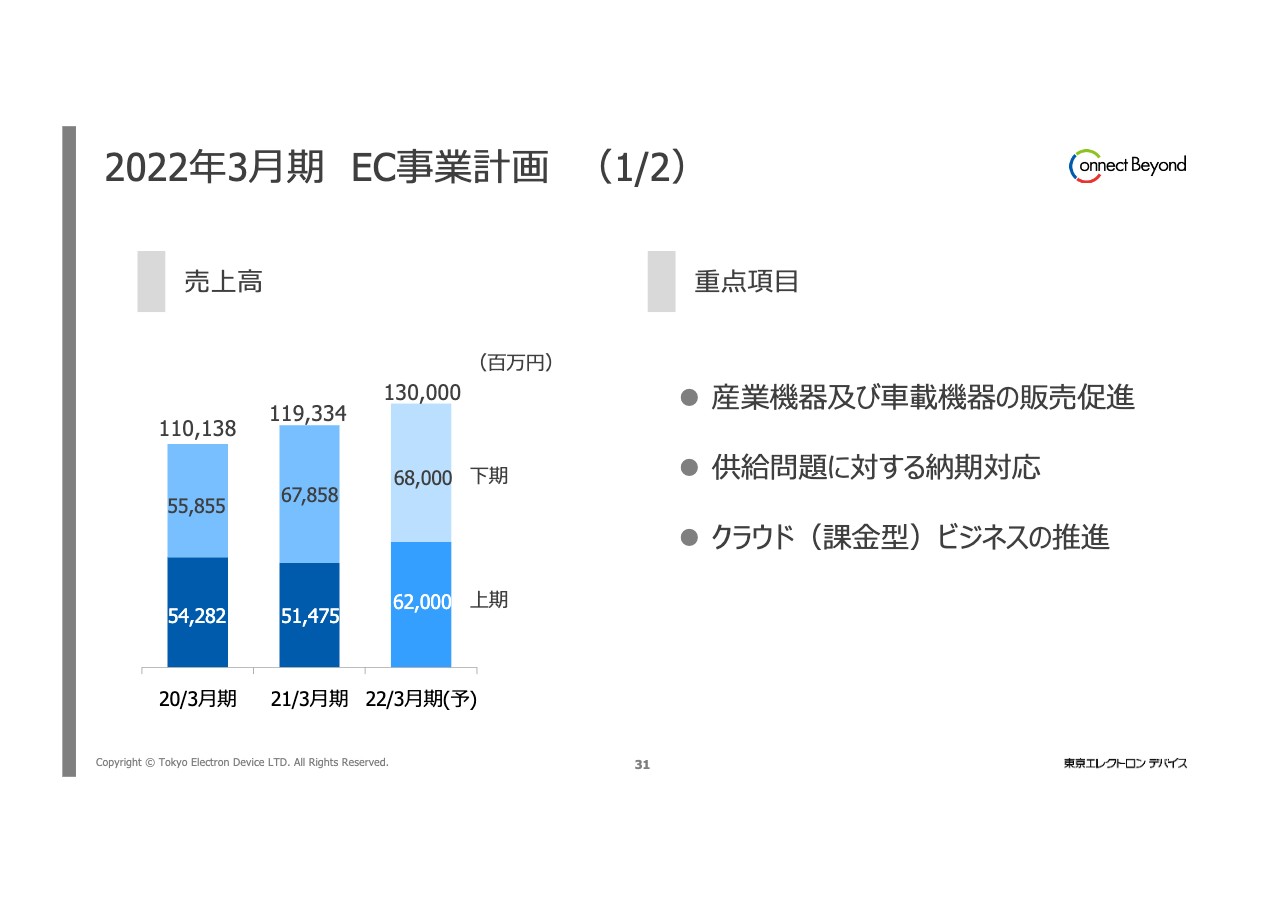

2022年3⽉期 EC事業計画 (1/2)

2022年3月期、EC事業計画についてです。EC事業の売上高は上半期で620億円、下半期で680億円、通期で1,300億円を計画しています。重点項目として、産業機器及び車載機器への販売促進、供給問題に対する納期対応、クラウド(課金型)ビジネスを推進していきます。

EC事業においては半導体の逼迫状況を背景に、全体として業績に好影響となる事業環境を想定しています。産業機器の市場は堅調に推移し、一部で行われている自動車の生産調整も、下半期より正常化に向かうと見ているところです。

このような状況下で、産業機器・車載機器向けの製品の販売を促進していきます。高成長が続くクラウド型ビジネスについても社内外の協力体制を強化し、引き続き推進していきます。なお、当社における半導体の需給状況と見通しは次のスライドでご説明します。

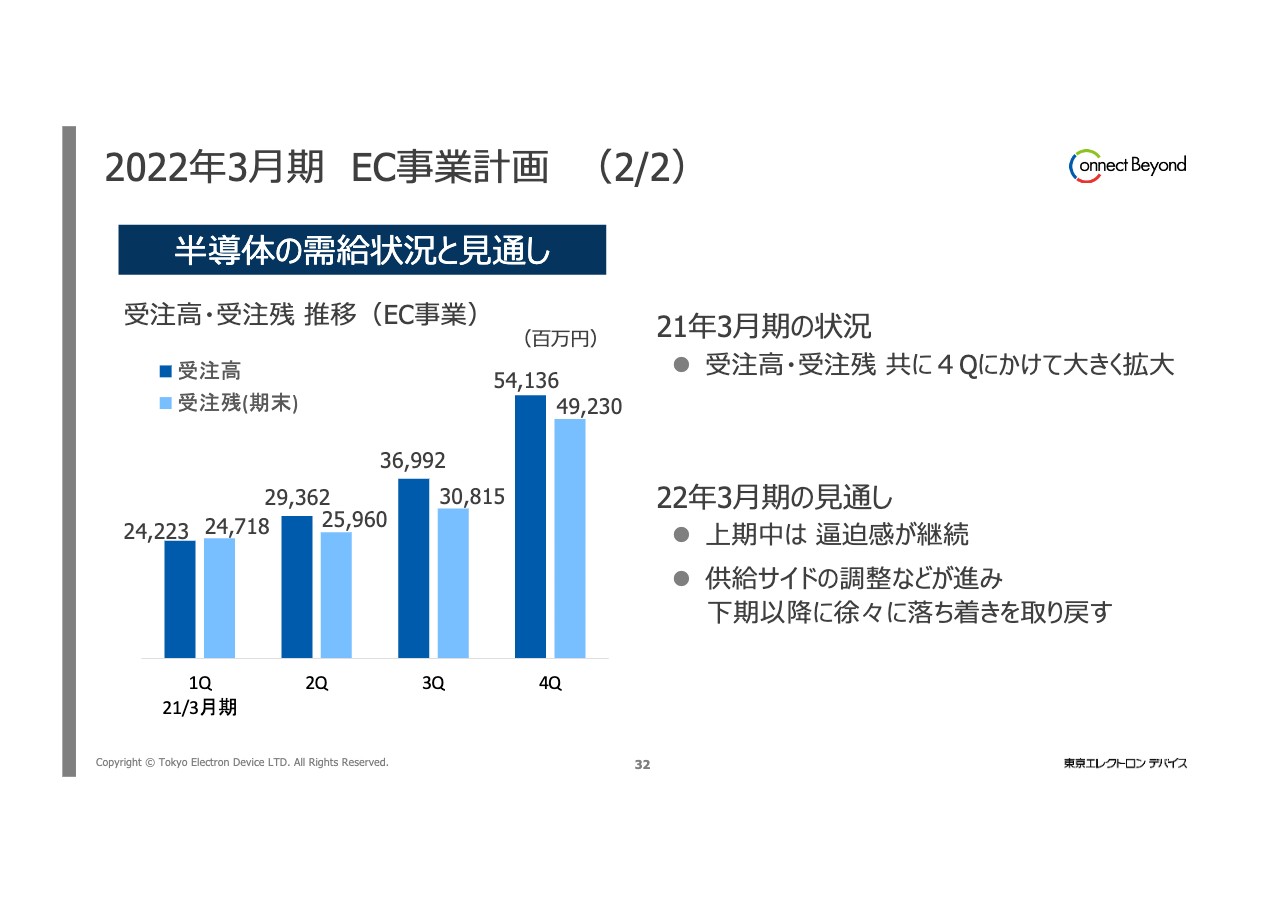

2022年3⽉期 EC事業計画 (2/2)

昨今、産業界では逼迫している半導体の需給問題が伝えられています。当社における状況を踏まえた上で、今後の見通しをご説明します。グラフは2021年3月期、EC事業における受注高と受注残の推移です。

受注は第3四半期の10月、12月より拡大し始め、2021年に入っても勢いはさらに増し、第4四半期で記録的な水準に達しました。受注残はこれに連動するかたちで増加し、同様に第4四半期の時点で非常に高い水準となっています。

また、別データとなりますが、ECの主要製品の受注残のうち、納入、納期が4ヶ月以上先となるものの割合も増加しており、昨年度の下半期より納期の長期化傾向が見られます。

各半導体メーカーでは生産増強に向けた対応が行われていますが、総合的に状況を考慮すると、上期における逼迫感の解消は困難と思われます。供給サイドの体制が整う下期以降にかけては、徐々にではありますが、状況は落ち着いていくものと考えています。

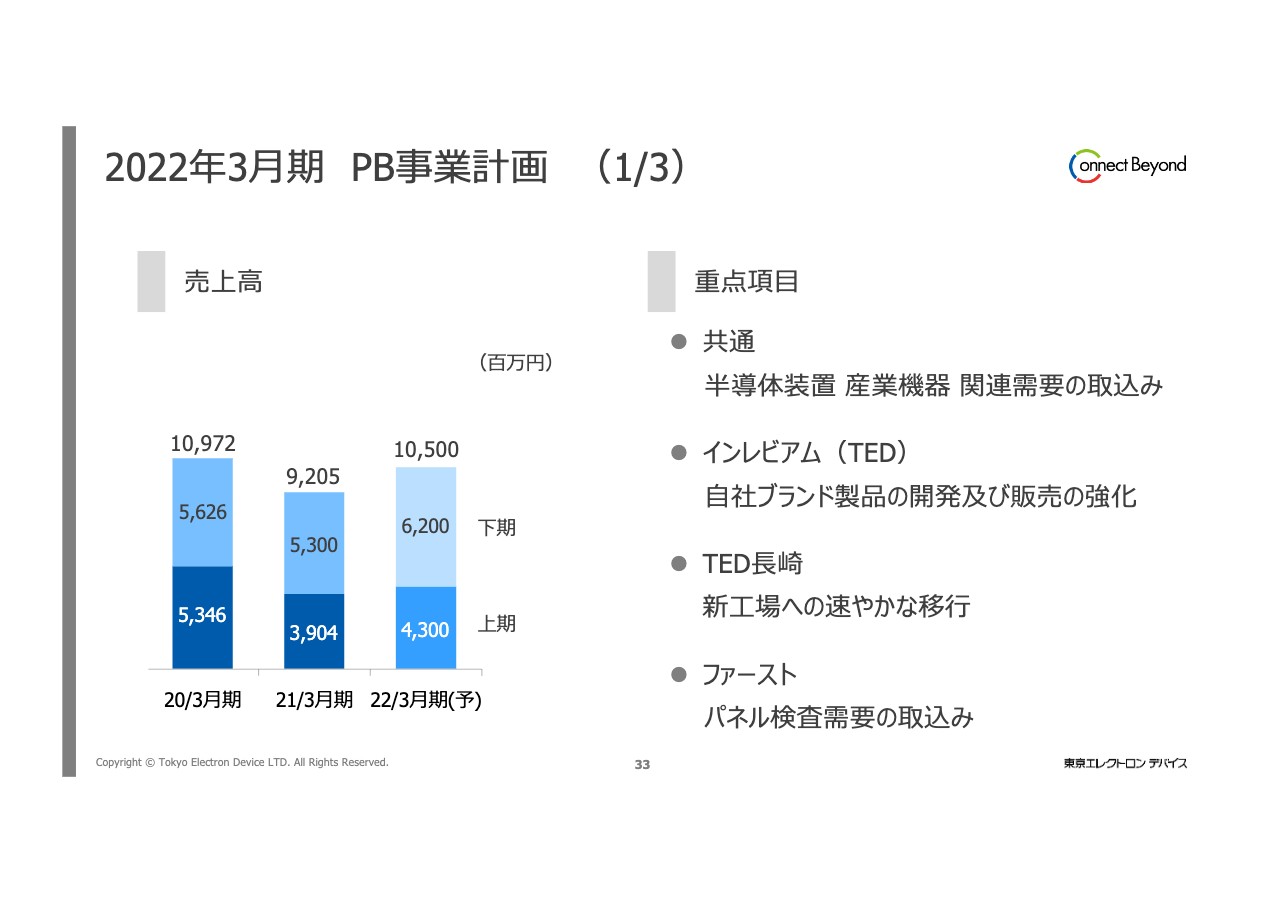

2022年3⽉期 PB事業計画 (1/3)

PB事業の計画です。PB事業の売上高は、上半期は43億円、下半期は62億円、通期は105億円を計画しています。

重点項目としては、半導体装置、産業機器関連の需要を取り込んでいくこと、またインレビアム、これは東京エレクトロンデバイスの自社ブランド事業ですが、自社ブランド製品の開発及び販売の強化を行っていきます。

子会社のTED長崎ですが、これは先ほども申し上げたとおり、新工場への速やかな移行を図っていきます。同じくファーストですが、回復が見込まれるパネル検査需要の取込みを積極的に行っていきます。

PB事業は、コロナ禍において、昨年度は当社にとって最も大きなマイナス影響を受けました。本年度は半導体製造装置関連市場は堅調に推移することに加え、各種産業機器市場も下半期からの回復を想定しています。

一方、医療機器市場においては、新型コロナウイルスによる影響が長引いており、新型コロナウイルス関連以外の医療機器は回復が遅れる見込みです。

TED長崎については、堅調な半導体製造装置関連の需要を取り込むとともに、新工場への移行を進めます。ファーストについては、パネル検査ビジネスにおいて市況の回復が一部で見られており、受注活動を強化していきます。

なお、セグメント上では、PB事業はEC事業に含んでいます。

2022年3⽉期 PB事業計画 (2/3)

PB事業の重点項目の中から、自社ブランド製品の開発・販売の強化についてご説明をします。

写真左側、マクロ検査装置の「RAYSENS」は昨年より販売を開始しており、すでにお客さまに納入をさせていただき、装置が稼働しています。本年度は納入数を増やして、検査装置としての実績やノウハウを蓄積していきます。

また同時に、現在中心となっている6インチから8インチへ、ウエハの大口径化への対応も進め、実績の蓄積と用途を拡大していきます。

写真右側、3Dビジョンロボットシステムである「TriMath」では、昨年よりロボットビジョンの知能化に取り組んでいます。TED、ファースト、両社による協力により個別の技術開発を進めるとともに、パートナーとの協業なども通して競争力を強化させていきます。

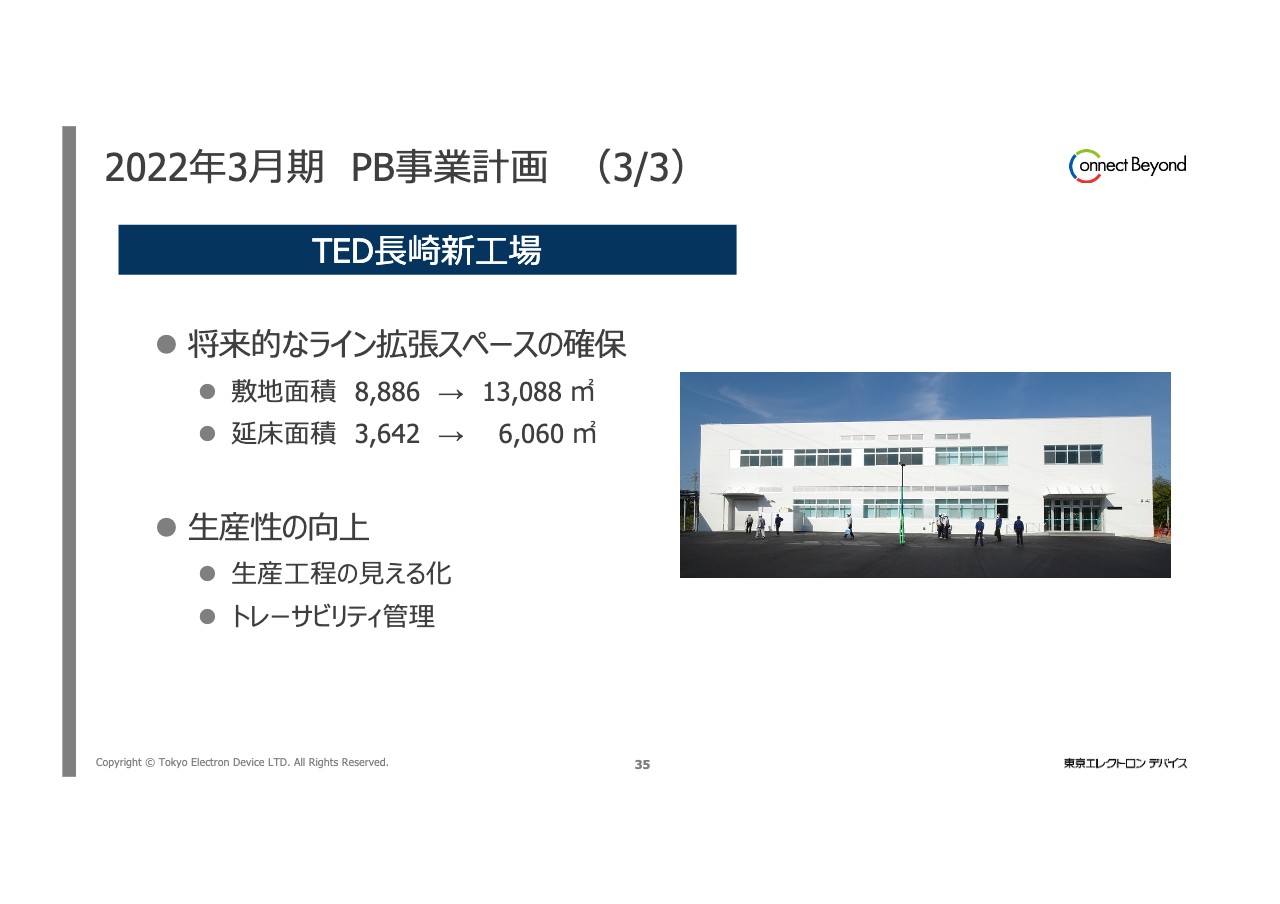

2022年3⽉期 PB事業計画 (3/3)

TED⻑崎新⼯場についてご説明します。新工場は敷地面積・延床面積を拡大させ、将来的な生産能力の増強が可能です。

また、生産性の効率化を目的に、生産工程の見える化、トレーサビリティ管理を強化する予定です。コスト競争力、品質保証体制が向上した高効率スマート工場を目指します。なお、5月10日の開所を予定しています。

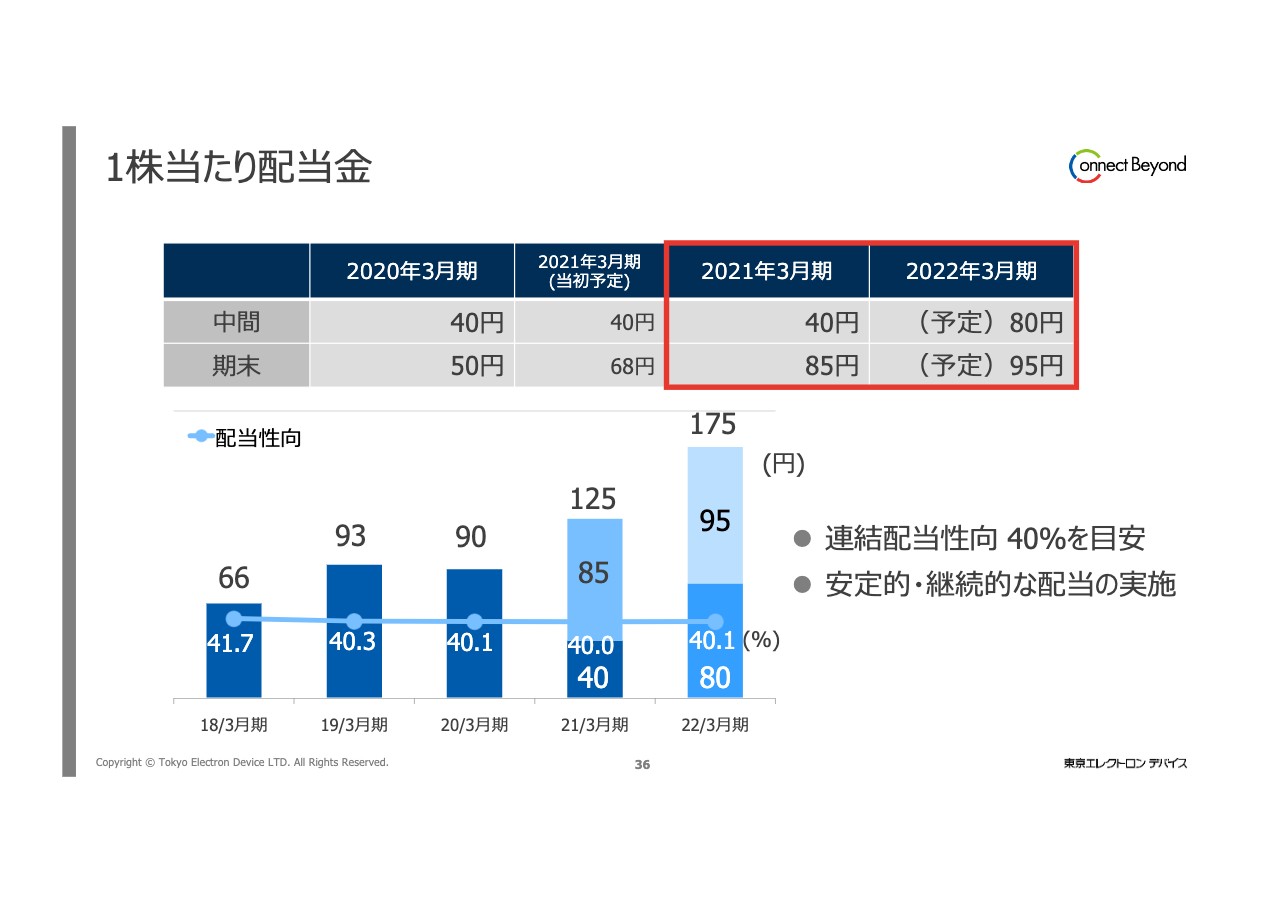

1株当たり配当⾦

1株当たり配当金についてです。安定的・継続的な利益還元と収益性向上を目的としたメーカー機能の拡充のための研究開発や設備投資をバランスよく実施するために、配当性向の目安を40パーセントとさせていただいています。

2021年3月期の業績を受け、1株当たりの期末配当額を従来予定していた68円に17円を増額し、85円とさせていただきました。これにより、すでに実施済みの中間配当額40円を合わせた年間配当額は125円となり、前期比で35円の増配、配当性向は40パーセントとなります。なお、通期1株当たりの配当金額125円は、過去最高金額となっています。

また、2022年3月期については、先述の特別利益も加味し、1株当たりの配当額を中間配当額の80円及び期末配当額の95円を合わせた年間配当額175円を予定しています。

私からの発表は以上です。ありがとうございました。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

2760

|

6,000.0

(04/16)

|

-260.0

(-4.15%)

|

関連銘柄の最新ニュース

-

04/15 15:30

-

04/10 08:45

-

04/10 08:23

-

04/04 15:30

-

03/27 07:15

新着ニュース

新着ニュース一覧-

今日 03:16

-

今日 03:12

-

今日 02:53