三菱マテリアル、価値創造の姿を含む新中期経営戦略を発表 社会的価値と経済的価値の両立を図り、2022年度でROIC6%を目指す

中期経営戦略説明会

小野直樹氏(以下、小野):三菱マテリアル執行役社長の小野でございます。本日はどうぞよろしくお願いいたします。また、日頃より当社の事業に大変関心をお寄せいただきまして、ありがとうございます。

今回、中期経営戦略の概要をご説明いたしますが、足元のコロナウイルスの感染拡大があり、今回はテレフォンカンファレンスの形になりましたことをご了承いただきたいと思います。それでは、資料に沿ってご説明申し上げたいと思います。

今回の資料の概要は、2ページ目の目次にありますように、大きく2つのパートとなります。1つ目は「現中期経営戦略の振返り」ということで「19中経」と称しているものです。2つ目が「新中経」と称していますが、「22中経」の概要となります。

概要

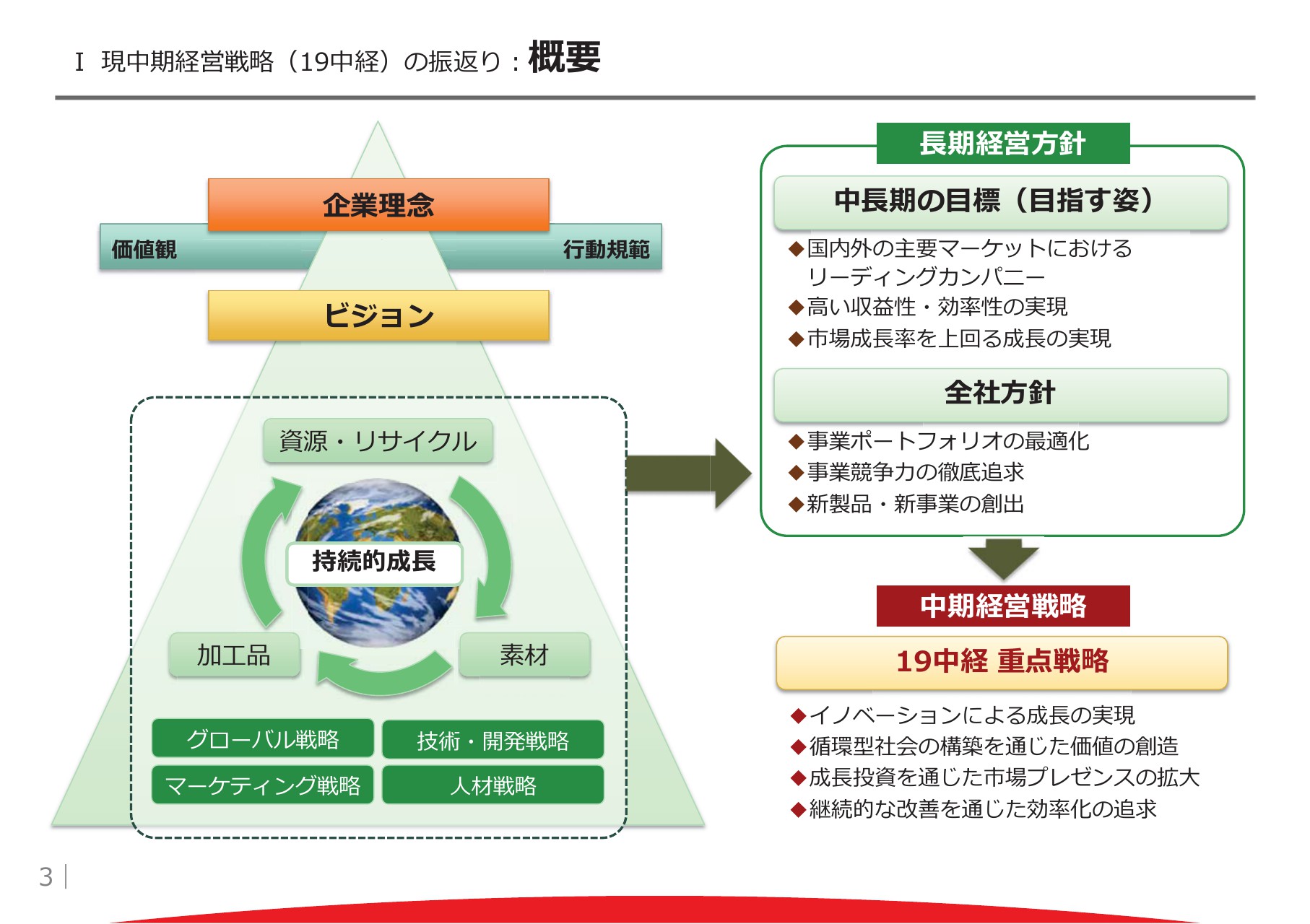

3ページをご覧ください。これは現中経の概要を示したもので、2017年に公表したものです。

主な重点戦略の進捗と遅延原因/対策

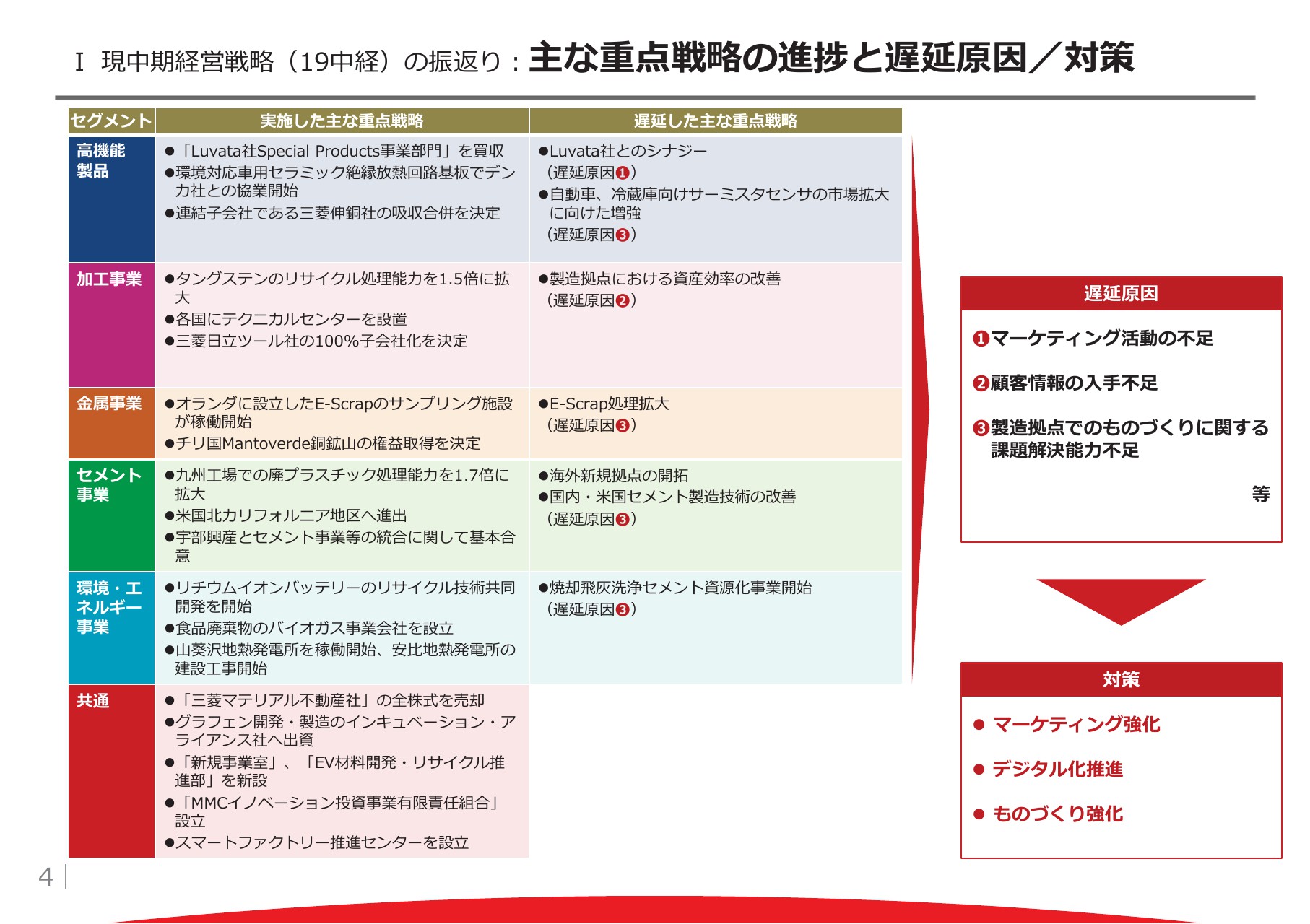

4ページが、19中経での重点戦略の進捗と遅延したもの等々を示しています。共通部分もありますが、セグメントで分けており、左側のカラムに実施した主な重点戦略を記載しています。

この中には、2月に公表した金属事業のマントベルデ銅鉱山の権益取得や、加工事業の三菱日立ツール社の100パーセント子会社化、セメント事業の宇部興産社との事業統合に関する基本合意といったことも記しています。

一方の右側のカラムには、19中経期間中に進める予定だったものの、遅延した戦略についていくつか示しています。そして、それらを分析した遅延原因ということで右側に記載していますが、大きく3つに分類しています。

1つ目が、マーケティング活動の不足、2つ目が顧客情報の入手不足で、いずれも顧客の状況を十分に把握できていなかったがゆえのことといった内容です。3つ目は、当社の内部事情ということで、開発段階まではよかったものの、量産化のところでトラブルがあり、なかなかうまく進められなかったといった内容から、製造拠点でのものづくり力に対する不足があったのではないかと分析しているところです。

それらは、今回の新しい中期経営戦略(22中経)の中で、マーケティングの強化、あるいはデジタル化の推進、ものづくり強化などの対策を講じるものであります。

経営成績(連結)

5ページは、19中経の最終年度にあたる2019年度の見込みで、2月12日に公表した数字を記載しており、また2019年度の試算値として提示していたものとの対比になります。右側2つのカラムに、それを対比して示しています。

足元の状況については、2月12日に公表した通り、利益の水準も大変低くなっており、P/L上の連結の営業利益、経常利益は試算値に対して大きく下回る状況にあり、かつROAも低い状況にあります。

加えて、2019年度は大きな特別損失を計上する見込みとなっていることもあり、残念ながらROEについては最終赤字ということで、数値を示していない形になっています。

価値創造プロセス

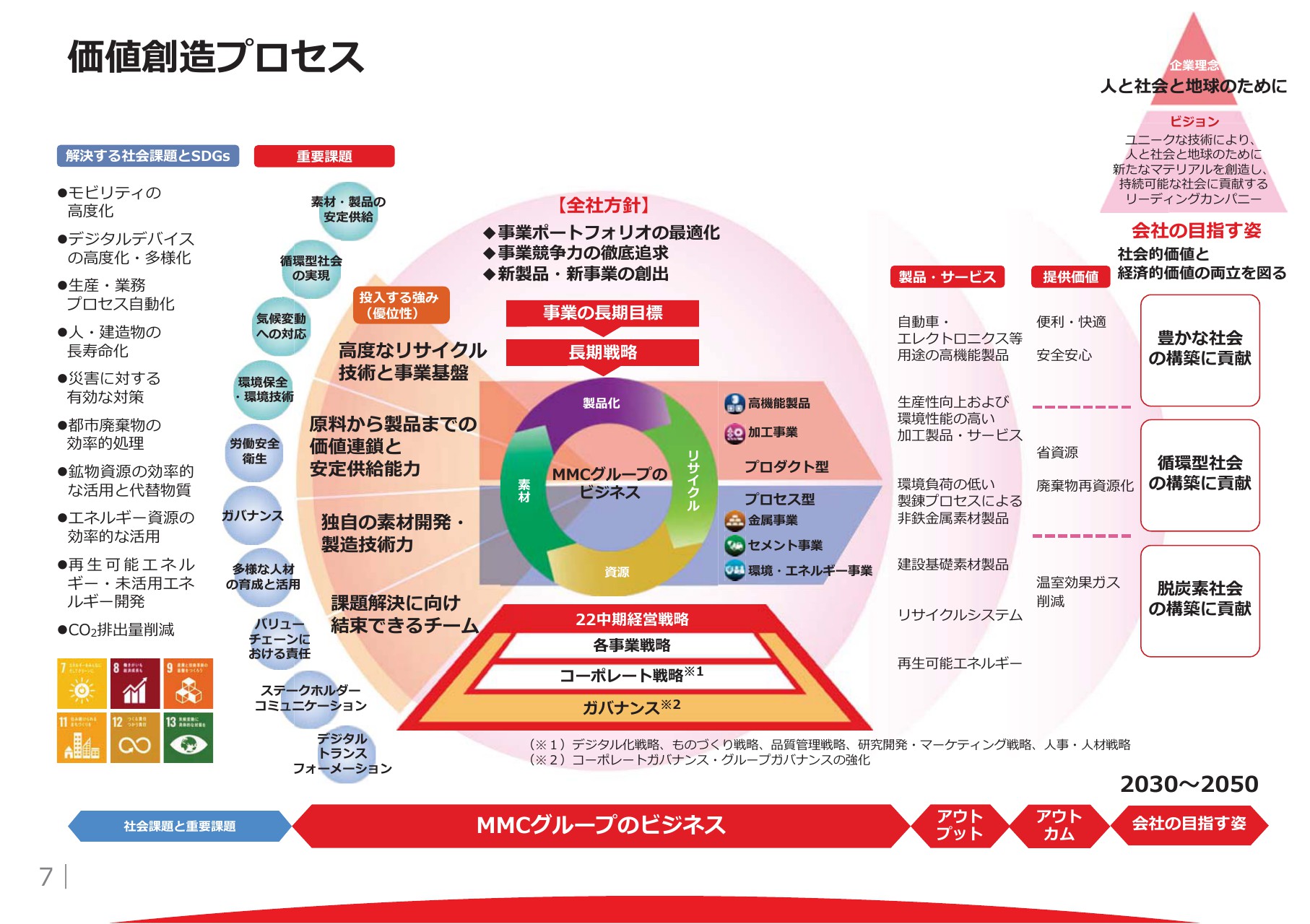

それでは、新中期経営戦略の概要についてご説明したいと思います。7ページをご覧ください。いろいろなことが詰め込まれた絵になっていますが、当社としての価値創造のプロセスを示したものです。

一番左側に、当社として解決に向かおうとしている社会課題、あるいはSDGsとして表現されているものを列記しています。丸印で示しているのが、そのような中で当社として認識している重要課題10項目になります。

丸印の上部の4つは、いわゆる社会課題と称されるものであり、労働安全衛生より下の6つについては、経営基盤強化に向けて当社が認識している重要課題という位置付けです。

中央のピンク色の大きな丸印が、当社の事業活動そのものを表しています。左側が「投入する強み」で、これまで培ってきた当社の強みを4項目にまとめて示しています。そうした強みを投入し、中央部分にある「全社方針」のもと、それぞれの事業の長期目標、長期戦略、あるいはこれからご説明する22中期経営戦略を支えにして、右側のアウトプットに繋げていくということです。

アウトプットでは、こうした事業活動を通して当社が提供していく、生み出していく製品、サービスを示しており、それが当社の提供する価値に繋がっていくということです。それが、後程ご説明する、当社が目指す会社の姿に繋がっていくということを示したものです。

会社の目指す姿(企業理念体系)

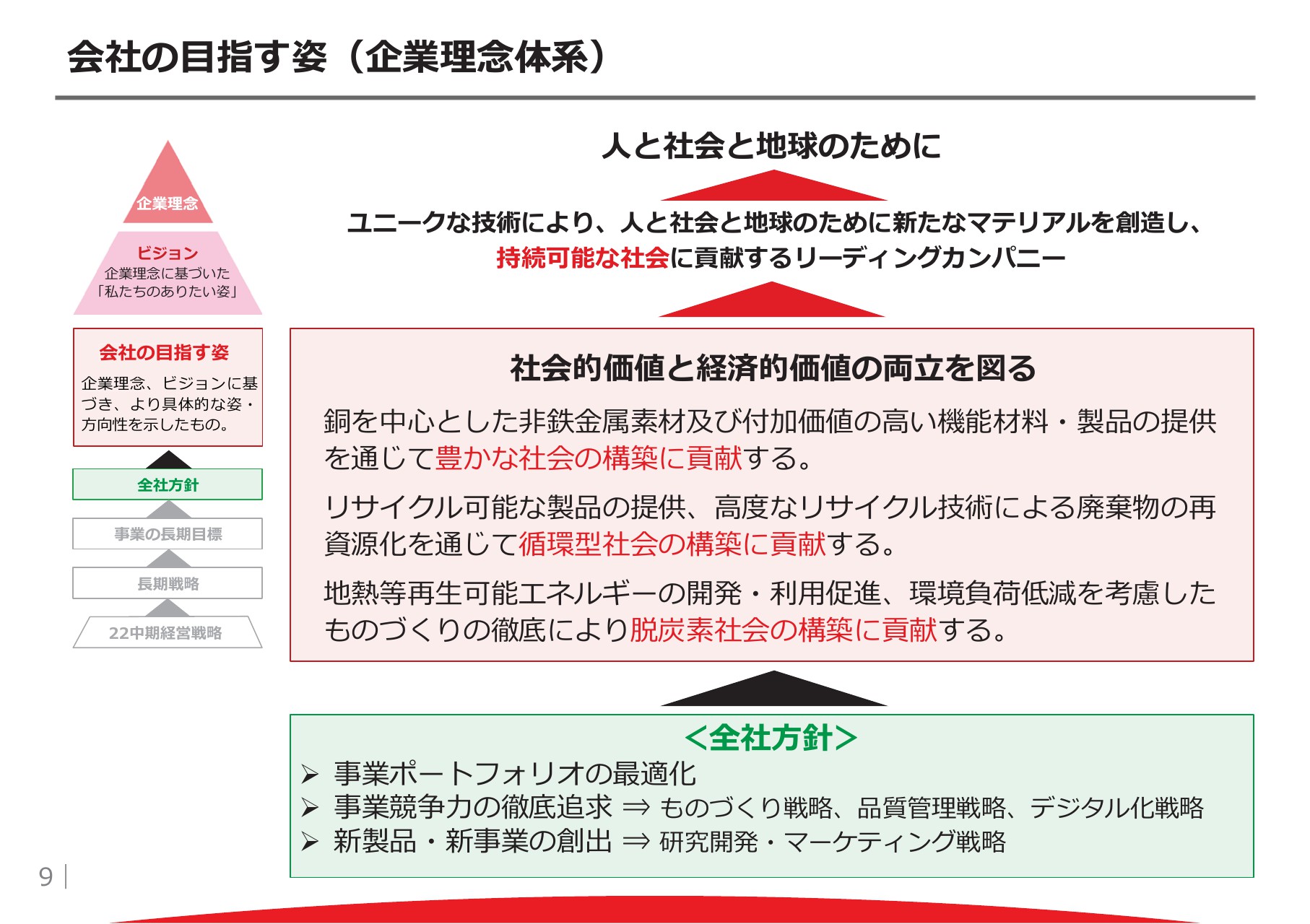

9ページをご覧ください。こちらが、先程お話ししました会社の目指す姿についてです。今回、中期経営戦略を策定するにあたり、大きくは社会的価値と経済的価値の両立を図るという命題のもと、2030年から2050年にかけて当社が目指すべき姿ということで策定したものです。

中央部分の赤線で囲んだ枠内ですが、3点にまとめています。1点目が、「銅を中心とした非鉄金属素材及び付加価値の高い機能材料・製品の提供を通じて豊かな社会の構築に貢献する」ということです。2つ目が、「リサイクル可能な製品の提供、高度なリサイクル技術による廃棄物の再資源化を通じて循環型社会の構築に貢献する」ということです。3つ目が、「地熱等再生可能エネルギーの開発・利用促進、環境負荷低減を考慮したものづくりの徹底により脱炭素社会の構築に貢献する」ということで、この3点を目指す姿として掲げました。

いずれも、一番上部に書いてある「人と社会と地球のために」という企業理念に合致するものであり、こうしたものを進めるうえでは、一番下部に全社方針として掲げている「事業ポートフォリオの最適化」「事業競争力の徹底追求」「新製品・新事業の創出」といったものにサポートされて進めていくべきものと考えているところです。

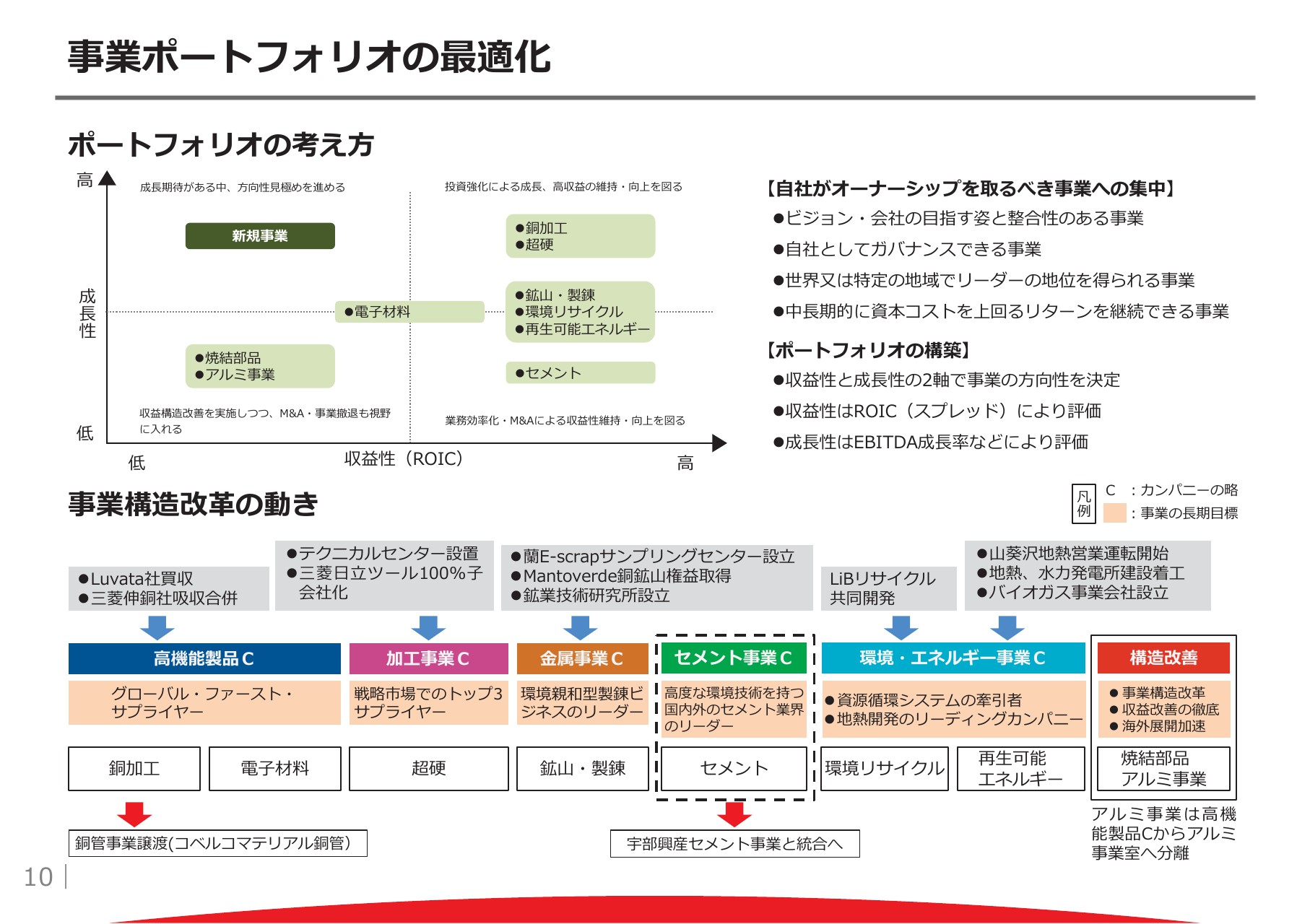

事業ポートフォリオの最適化

10ページをご覧ください。今、全社方針で1番目に申し上げた「事業ポートフォリオの最適化」についてご説明します。資料は、上段と下段の2つのパートに分かれていますが、上段がポートフォリオの考え方です。

まず、右側に記載している部分についてですが、当社がオーナーシップを取って集中していくべき事業としての考え方を4点示しています。ビジョン・会社の目指す姿と整合性のある事業であること、自社としてガバナンスができる事業であること、世界又は特定のエリアでリーダーの地位を得られる事業であること、そして資本コストを意識して中長期的に資本コストを上回るリターンを継続できる事業であること。これらが基本的な考えになります。

そのうえで、ポートフォリオの構築にあたっては、収益性と成長性の2つの軸で事業の方向性を考えていきます。とくに収益性については、今回からROICを導入致します。

左側図が、収益性と成長性の2軸で表現したマトリックスで、収益性と成長性の観点で4つに分けています。右上の象限は、収益性も高く、成長性も望める事業を示しており、強化してさらに成長を図っていくものです。当社で言えば銅加工事業、あるいは超硬事業がここに当てはまります。

右下の象限は、収益性はあるものの相対的には成長性が低いもので、当社で言えばセメント事業のようなものです。こうした事業では、打ち手としては業務の効率化、あるいはM&Aや他社との提携によって収益性の維持、向上を図ろうということになります。鉱山・製錬、環境リサイクル、再生可能エネルギーについては、現在は中間的な位置に置かれているものです。

左上の象限ですが、成長の期待感は非常に高いものの、現段階ではまだ収益性は低いもので、多くの新規事業がここに位置付けられると思っています。左下の象限ですが、収益性も低く成長性もなかなか望みにくい事業は、まずは収益改善に注力すべきであり、そのうえで他社との提携、あるいは事業撤退も視野に入れつつ、事業構造改善を図る必要があると考えるものです。

現在の当社の事業においては、焼結部品やアルミ事業がここに位置付けられます。なお、電子材料は中央に位置していますが、これは電子材料がいくつかの事業、あるいはいくつかの製品群から成り立っており、それぞれの事業、あるいは製品群が、ちょうどそれぞれの象限に分散する形ですので、電子材料の括りは中央に位置するように描いています。

下部が「事業構造改革の動き」で、これまでや、現在足元で進めている改革の動きについて説明するものです。左から「高機能製品カンパニー」などがありますが、当社の各セグメントであるカンパニーの名称を記載しています。これに対して、その上のグレーの四角が、直近で構造改革としてカンパニーに加わってきた事業体、あるいは設備などです。

例えば、高機能製品カンパニーではLuvata社を買収し、かつ2020年4月から三菱伸銅社を三菱マテリアル本体に吸収合併することになります。一方で、一番下にある通り、銅加工の銅管事業を外部に出していく形になります。また、中央のセメント事業カンパニーについては、2月に公表の通り宇部興産社のセメント事業と統合へ向けた協議を開始すると基本合意しています。

一番右側の構造改善の枠についてです。ちょうど先程の図の左下の象限に相当するもので、焼結部品やアルミ事業は事業構造改善を行い徹底して収益を改善し、あるいは戦略的な海外展開を加速していく必要があると認識しているものです。

とくにアルミ事業については、これまで高機能製品カンパニーに位置付けていましたが、こうした構造改善を徹底的に行う必要があるとの観点から、アルミ事業へと分離したものです。

財務目標

12ページは、全体的な財務目標を示しています。「※1」のある2019年度は、先程お話しした2月12日の公表値そのもので、隣の「※2」が、2022年度、中経戦略最終年度の目標値です。

全社的には、ROIC、ROA、ROEについての目標値をそれぞれ6パーセント、4パーセント、7パーセントと示していますが、一方でP/L項目の連結売上高はあまり大きな伸びになっていません。

この背景についてです。これから最終合意に向けて協議を進めていく、宇部興産社とのセメント事業の統合で、セメント事業が持分法になることによる影響として、売上高から外れることによるものです。そこで減った分を他の事業が補う形で、伸びが非常に低い結果になっています。

そうした影響は、他にも連結の営業利益や経常利益にも若干生じています。

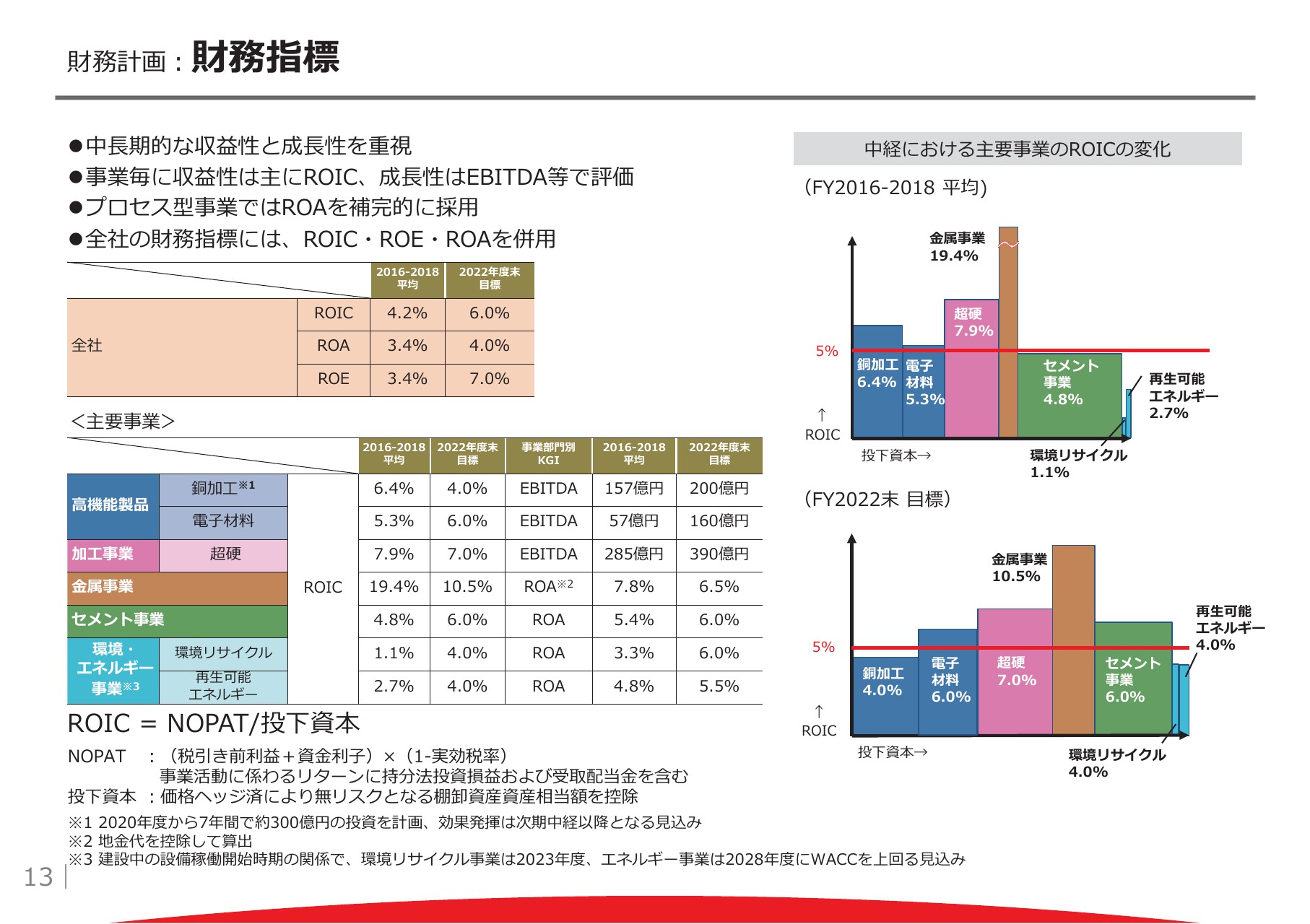

財務指標

13ページですが、ROICを中心とした目標、あるいは今後どのように変化するかを事業部門別に示したものをご説明します。左上は、今ご説明した全社的な指標の目標を示しており、ROIC、ROA、ROEで、それぞれ6パーセント、4パーセント、7パーセントとなっております。

その下が、いわゆる主要事業についての2022年度末の目標値を記載しています。説明としては右側のグラフがわかりやすいと思いますので、そちらをご覧ください。

上下で2つのグラフがありますが、上側は2016年度から2018年度の3年間での主要事業セグメントの平均のROICを示しています。下側は中経最終年度となる2022年度末の目標値を記載しています。5パーセントのところに赤いラインを引いていますが、これは現在の当社グループ全体のWACCとなっています。

これを見てみますと、事業部門ごとにいろいろと違いがあり、例えば銅加工は中経最終年度ではROICとしては下がっています。また、WACCを上回らないという意味では、環境・エネルギー事業も同じような状況にあります。

とくに銅加工については、この先7年程度をかけて300億円を投資していく中で、この中経期間中は投資が先行するということで、その成果の刈り取りが2023年度以降にずれ込むということです。

再生可能エネルギー関係も、今、建設工事をしているものが立ち上がるのが新中経の年度を超えてからということで、このような形になっています。

あわせて見ていただきたいのですが、WACCを上回っている部分の面積がエコノミック・プロフィットにあたるわけで、横方向は投下資本の多い・少ないを表していますので、その面積が増えていくことも、企業価値向上という意味では重要であるということです。

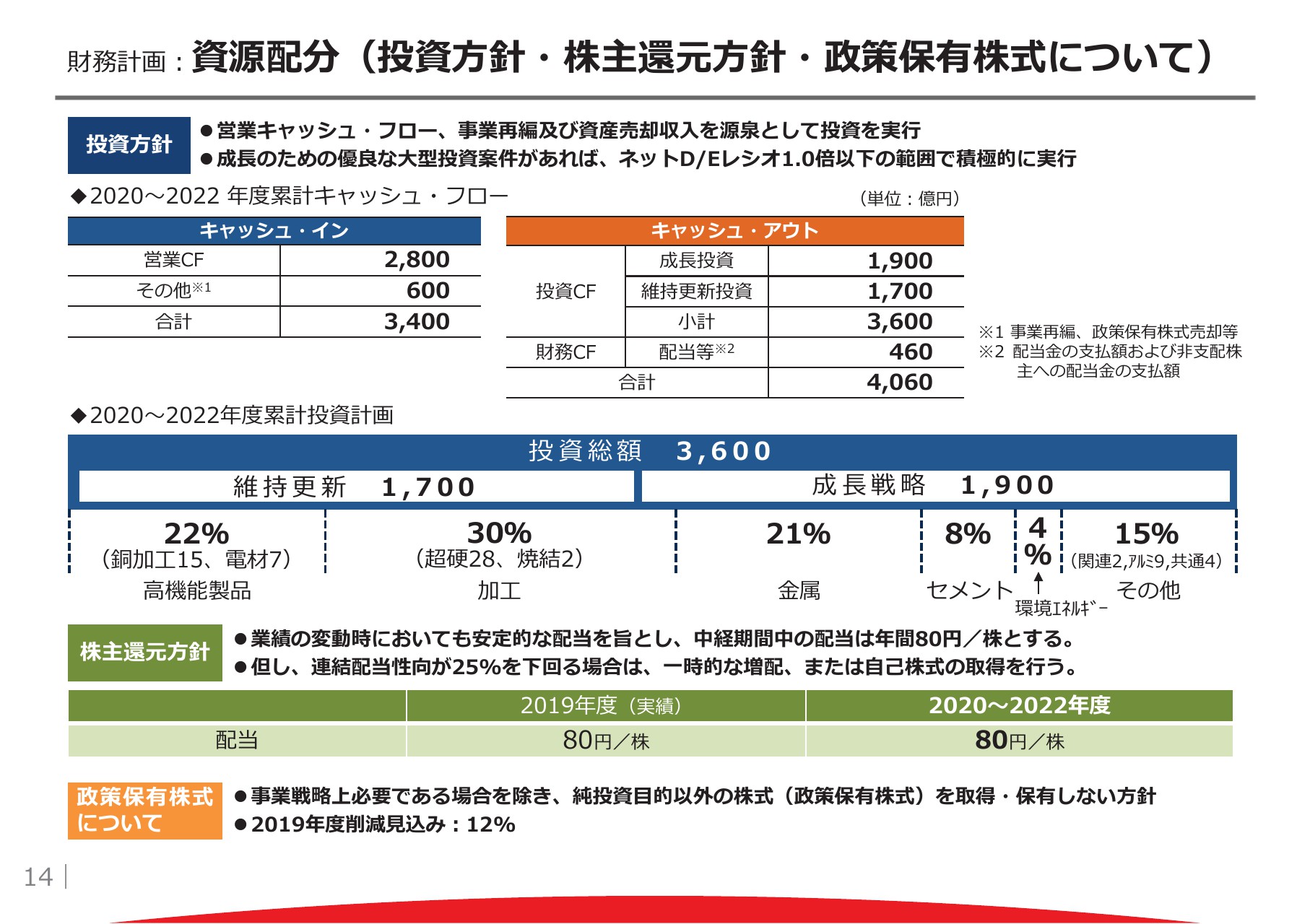

資源配分(投資方針・株主還元方針・政策保有株式について)

14ページが資源配分等々です。まず、投資方針についてはここに示している通りですが、キャッシュ・アウトが投資キャッシュ・フローとして3,600億円となっています。ここには、マントベルデ銅鉱山の権益取得と、三菱日立ツールの100パーセント子会社化の費用の総額である約600億円が、成長投資の部分に入っています。

既に決定しているもので、キャッシュ・アウトについては2020年度になるということでここに入っているため、3,600億円という投資総額になっています。これを差し引いて成長投資が1,300億円、維持更新投資が1,700億円と考えると、トータルでは3,000億円であり、現中経で2,800億円とお話ししているものとあまり大きな違いはないと考えています。

中段は、それらのセグメント別の割り振りになります。先程お話ししたポートフォリオと符合するのですが、高機能製品、あるいは加工が多く、それに金属が続きます。セメントについては、宇部興産社との事業統合により、2022年度に持分法適用会社へ移行する前提であるため、従来よりは若干少ないパーセンテージになっているということです。

下段に緑色で示しているのが株主還元方針で、これは現中経と同じです。安定配当を旨とすることから、今回も1株80円を続けていく形です。

一番下が政策保有株式で、原則として、新しく取得することはありません。保有しない方針という中で削減を進めつつあるため、ここでは2019年度末で約12パーセントの削減が進んでいることを示しています。

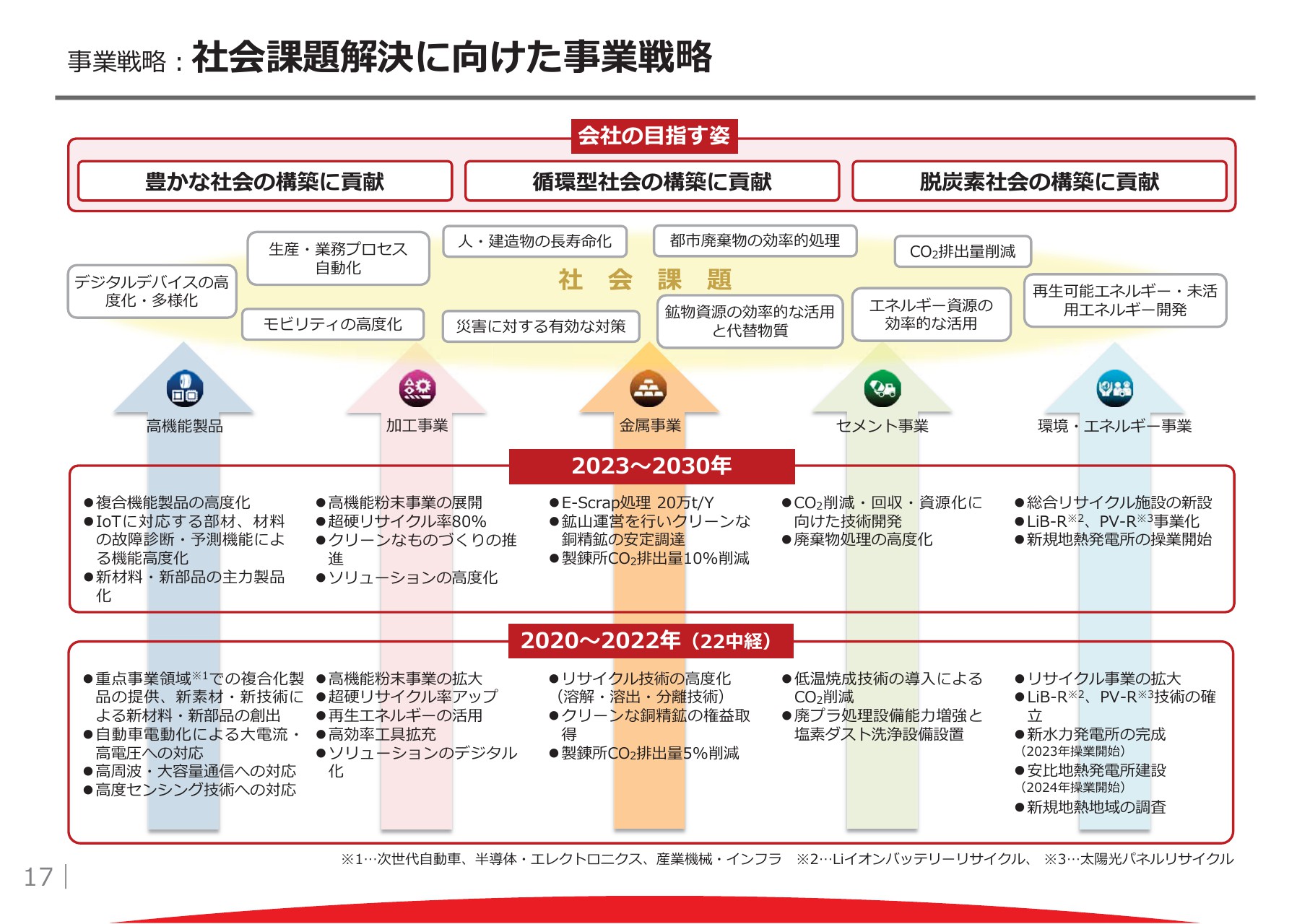

事業の長期目標/長期戦略とESG/SDGs

ここからは、各事業戦略についてご説明します。16ページから18ページまでは、それぞれの事業戦略とESGやSDGsとの関係性、あるいは冒頭でご説明した会社が目指す姿との関連性という観点で整理したものです。

社会課題解決に向けた事業戦略

17ページですが、今度は視点を変えて、社会課題解決との関連性はどうなっているのかという切り口で説明を加えているものです。

お時間の都合もあるため詳細な説明は割愛しますが、それぞれで進めようとしていることと、社会課題あるいは会社の目指す姿がそれにどう繋がっていくのかを整理したものです。

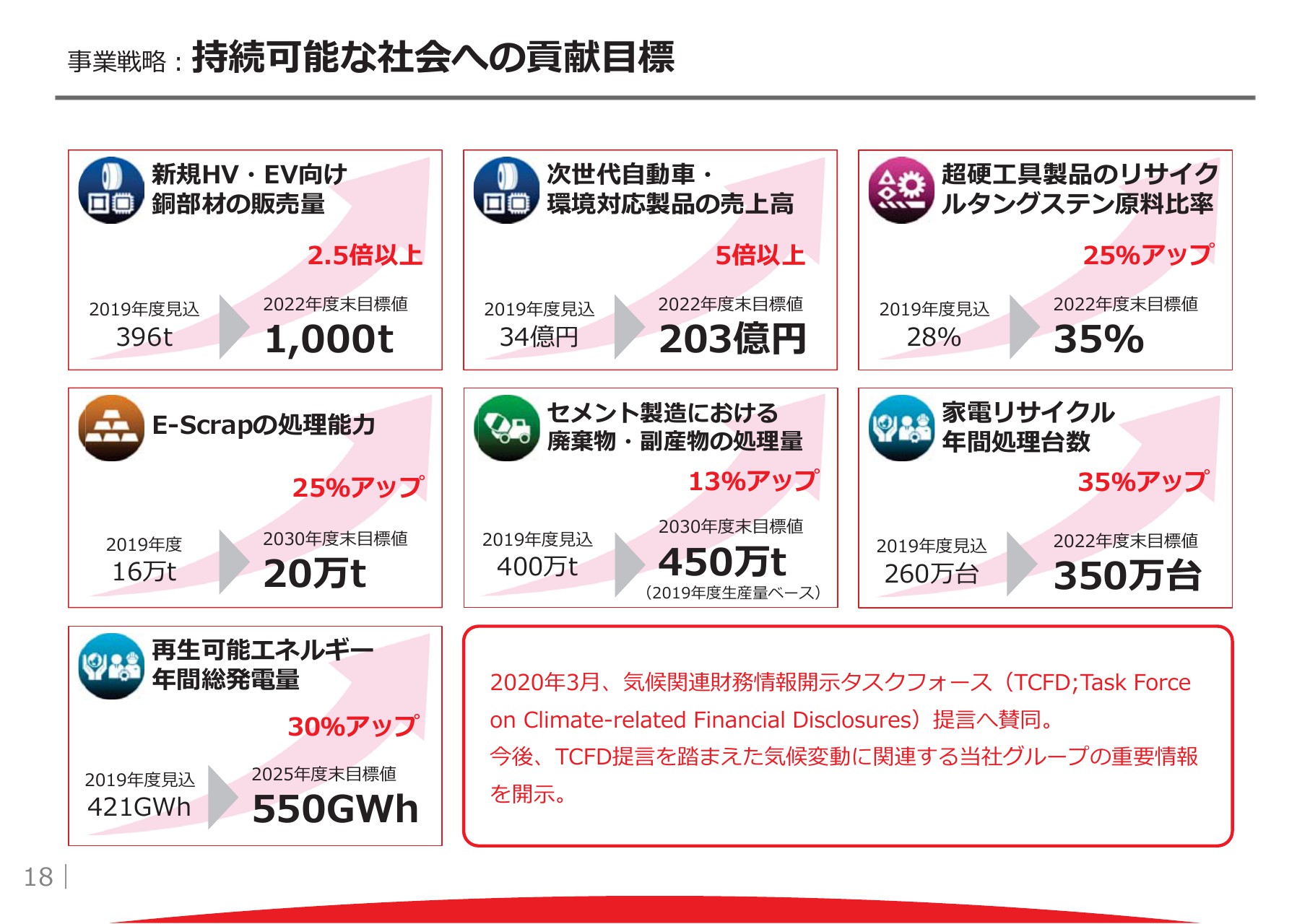

持続可能な社会への貢献目標

18ページは、社会課題の解決にどのように貢献するのかを数字をもって示したものです。7項目示していますが、そのうち、2段目の「E-Scrapの処理能力」、あるいは「セメント製造における廃棄物・副産物の処理量」については、数値上の目標を2030年度と置いていることにご留意いただければと思います。急には増えないということもありますが、これだけの量を徐々に増やしていこうというものです。

左下の「再生可能エネルギー年間総発電量」も、2025年度の目標値としています。これは先程も触れたように、設備の立ち上がりがその時期になることから、このような形になっています。また右下は、TCFDに賛同した旨を示しています。

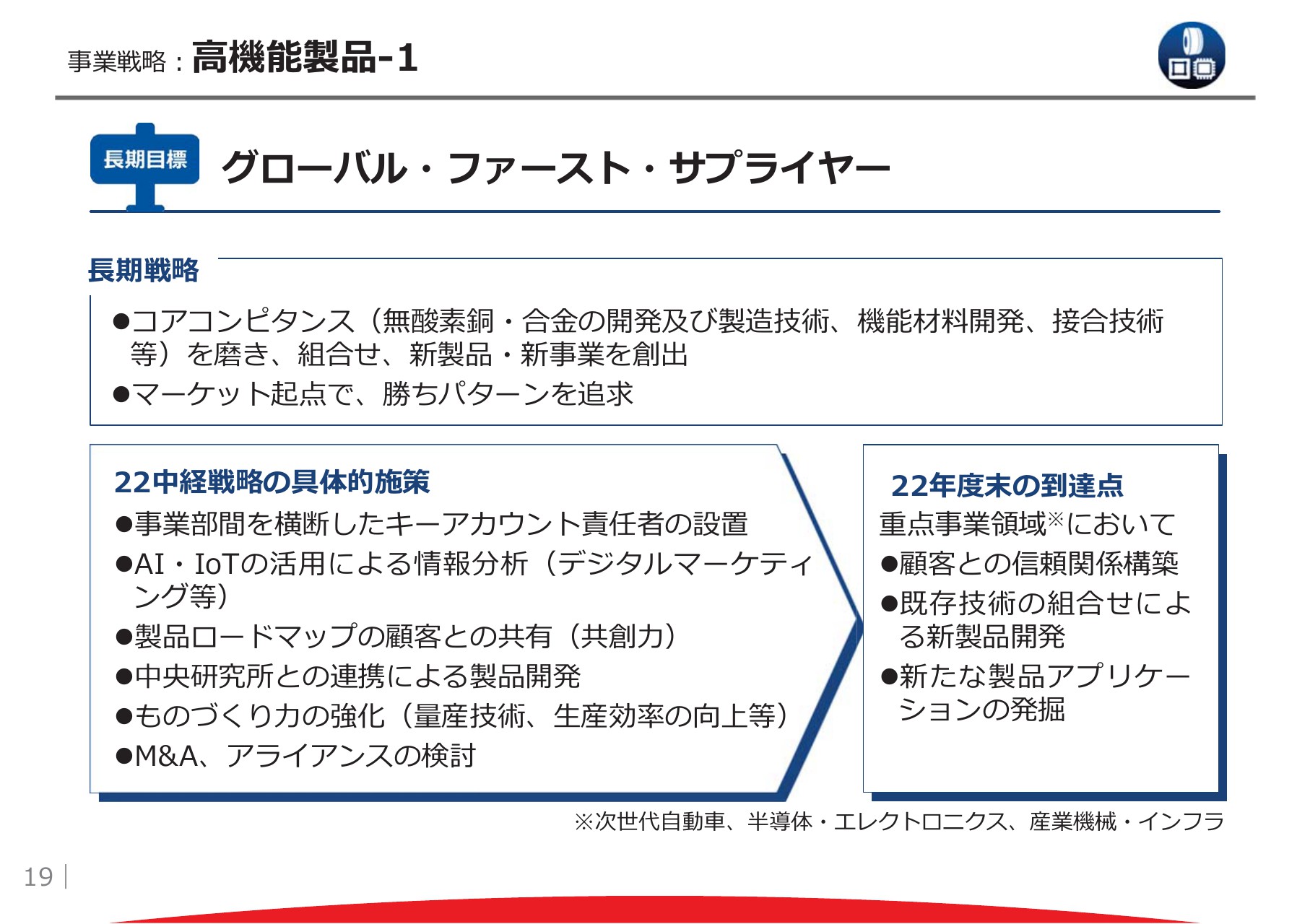

高機能製品-1

19ページ以降は、それぞれの事業戦略です。かいつまんでご説明すると、まず高機能製品については、「グローバル・ファースト・サプライヤー」は、長期的な視点からなりたい姿です。

それに向けて、当社が持っている無酸素銅、銅合金、あるいはその接合技術のコアコンピタンスを磨いて、新しい製品なり事業をマーケット起点でどれだけ出していけるかが長期戦略の骨子になります。

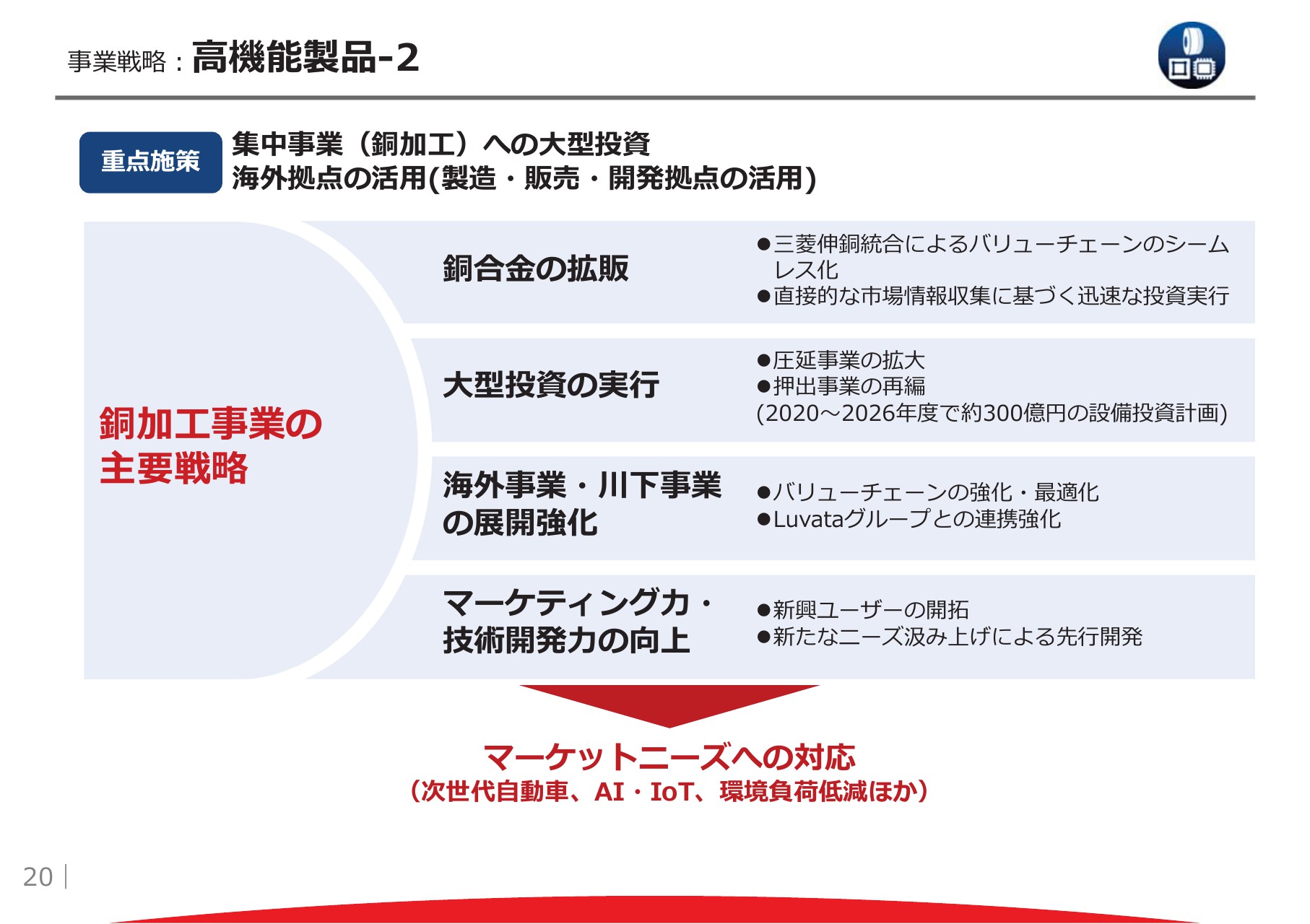

高機能製品-2

20ページは、高機能製品の中でも、とくに銅加工についてです。既に公表していますが、大型投資を実行し、銅合金の拡販を中心に進めていきます。それからLuvataグループとの連携を深め、海外事業、川下事業の展開を強化していくことを示しています。

加工事業-1

21ページは加工事業です。長期目標としては戦略市場、すなわち自動車産業、航空宇宙産業、医療産業のそれぞれのマーケットでトップ3を目指すということです。

加工事業としては、素材の技術、あるいはコーティング技術がコア技術ですが、それを使った高効率の製品を提供しつつ、再生可能エネルギーの利用も拡大していこうということです。あわせて、テクニカルセンターの機能増強を図っていますので、それをベースにしたソリューション提案力を強化していくのが骨子となっています。

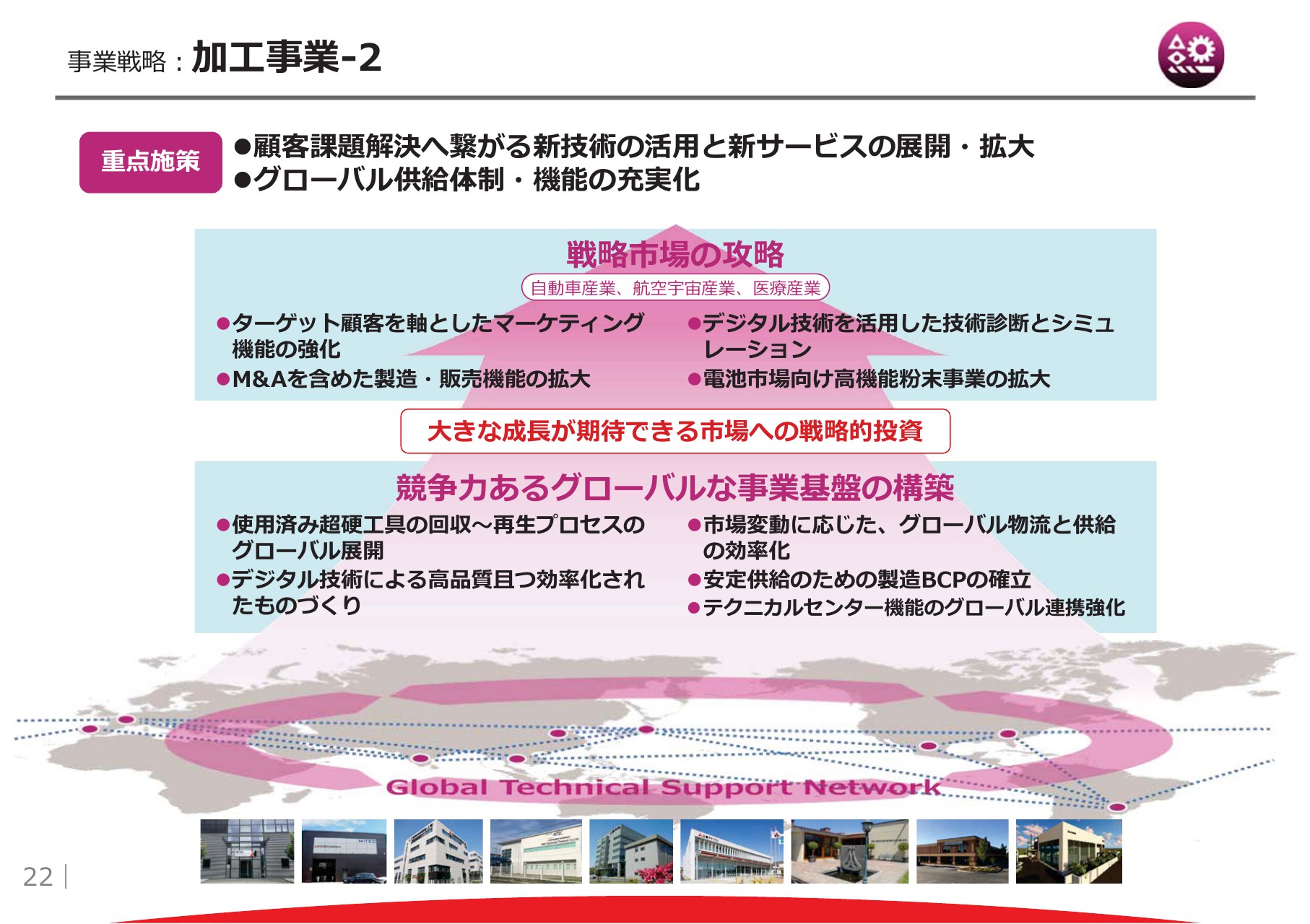

加工事業-2

22ページでは、重点施策を少し噛み砕いて記載しています。

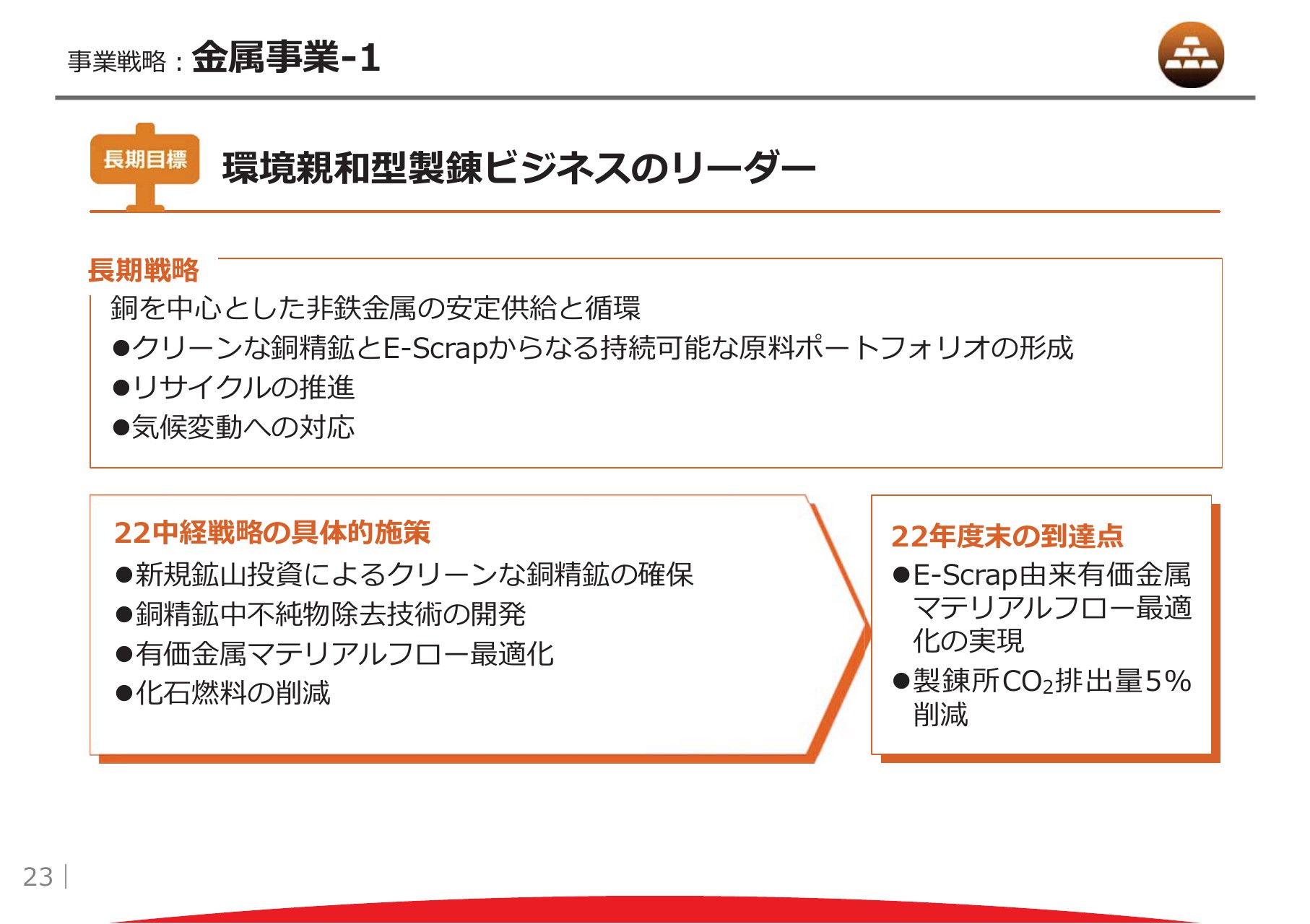

金属事業-1

23ページは金属事業です。長期的ななりたい姿は、「環境親和型製錬ビジネスのリーダー」です。長期戦略は示している通りなのですが、詳細については24ページに記載しています。

金属事業-2

重点施策について、3つに分けて記載しています。まず、クリーンな銅精鉱を求めていくということです。先日公表したマントベルデ鉱山もサフラナル鉱山もそうなのですが、ヒ素の含有量の少ない鉱石を求めていくのが基本的な方針です。

加えて、銅精鉱中の不純物除去も重要なポイントで、直島製錬所内に鉱業技術研究所を設立して研究も進めていくということです。

一方で、E-Scrapを受け入れていくことで不純物の増加は避けられない部分があります。そうした不純物も有価金属としてなるべく多く回収すべく、当社内のいくつかの事業所に役割を分担させて、最適なマテリアルフローを形成していこうというものです。

加えて、気候変動への対応は、「三菱プロセス」という環境負荷の低いプロセスの優位性を大いに利用して、化石燃料の削減、あるいはエネルギー効率の向上を図ろうというものです。

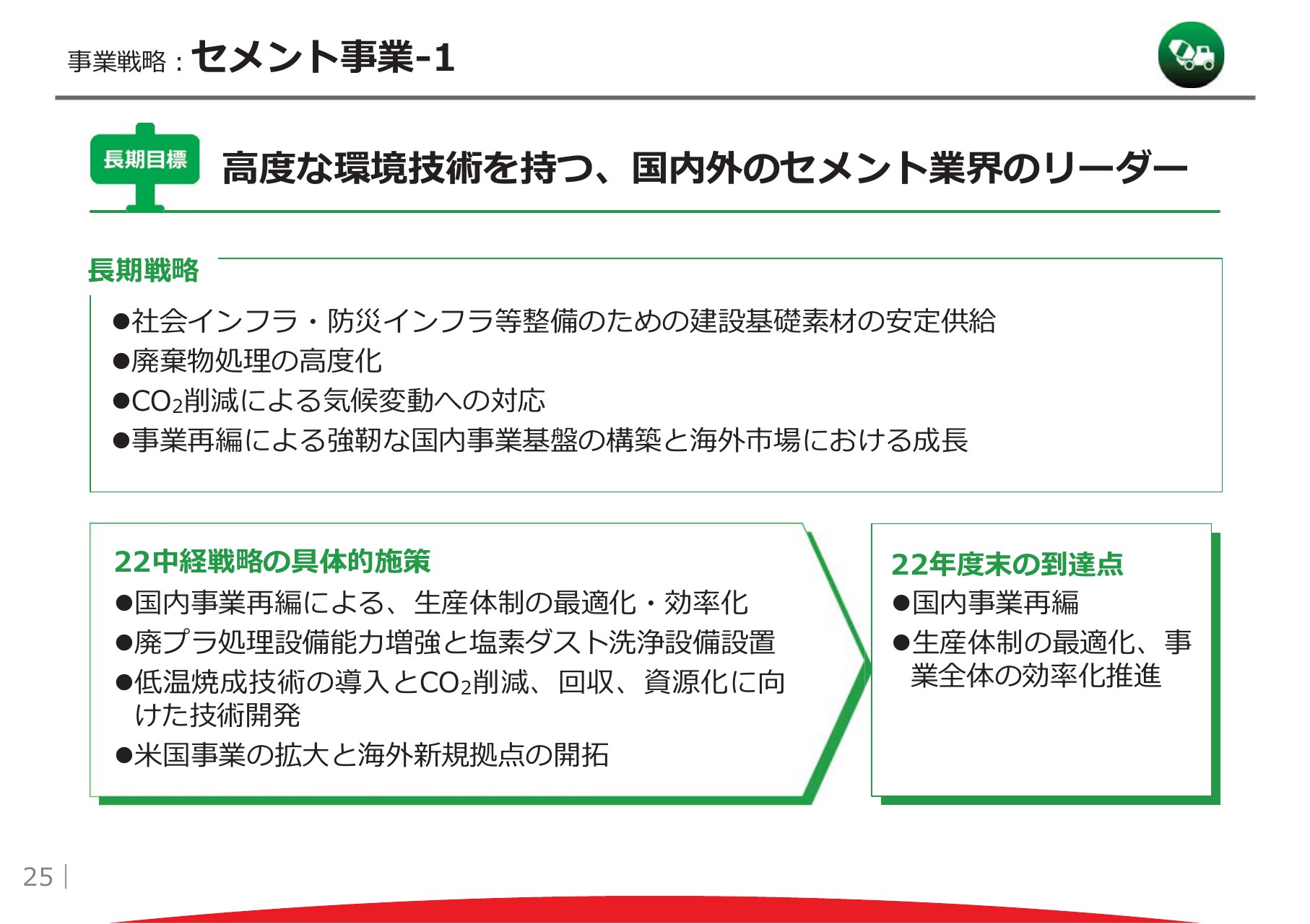

セメント事業-1

25ページがセメント事業です。一番大きいこととしては、宇部興産社との事業統合に向けて進んでいくことです。それによって、事業再編による国内事業基盤を強靭なものにし、かつ、当社で言えば海外市場における成長を図り、宇部興産社との統合新社においては、宇部興産社が持つ成長事業である石灰石資源をベースにしたものに成長を求めていこうということです。

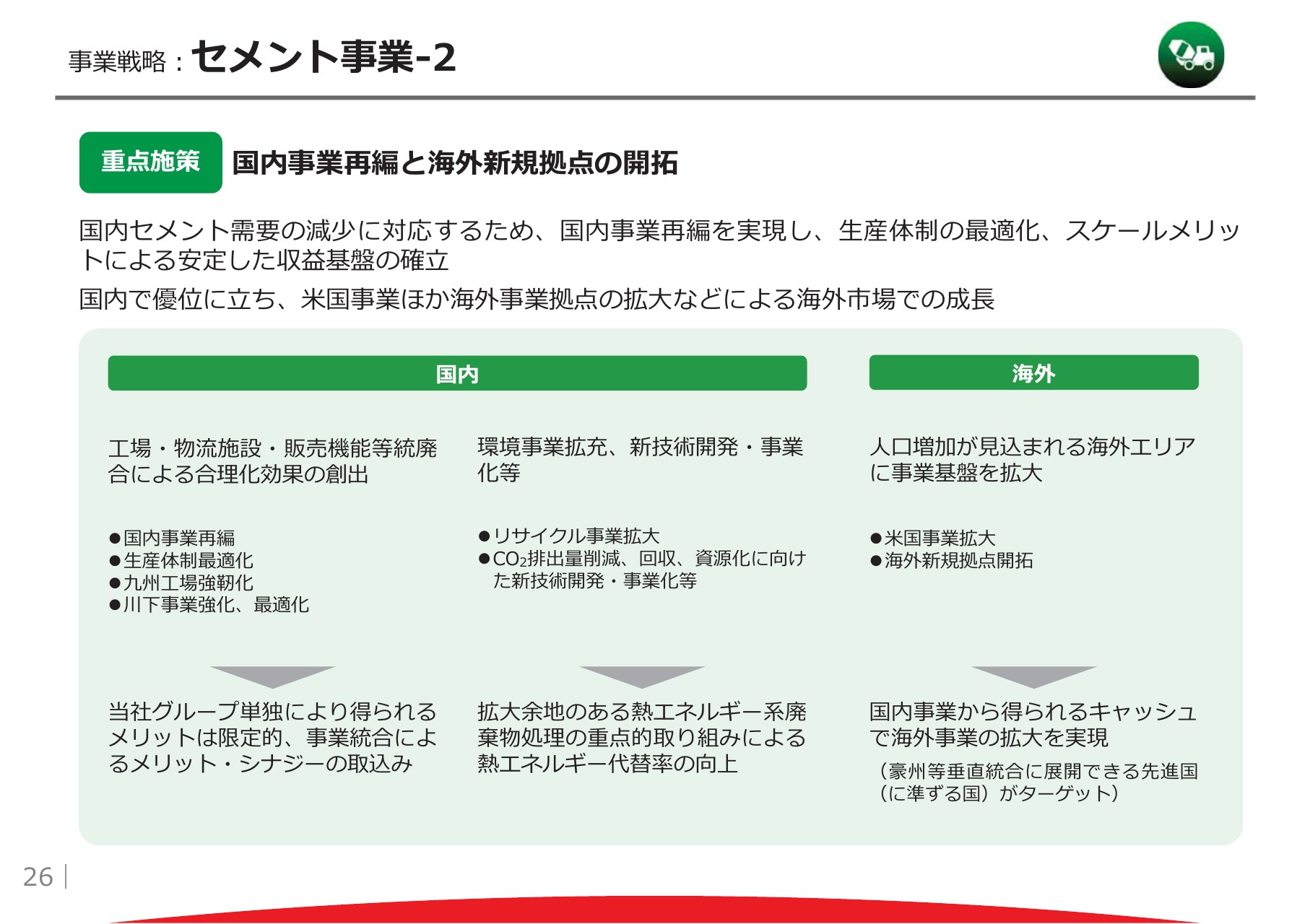

セメント事業-2

26ページは、「当社として、まず取り組んでおくべきこと」ということで、国内においては主力である九州工場を強化することです。一方で、CO2の削減は、セメント業界では待ったなしの状況になっていますので、こうしたことも進めていきます。

海外においては、現在既に進出している米国事業の拡大、あるいは新たな海外拠点の開拓をあわせて進めていくことを示しています。

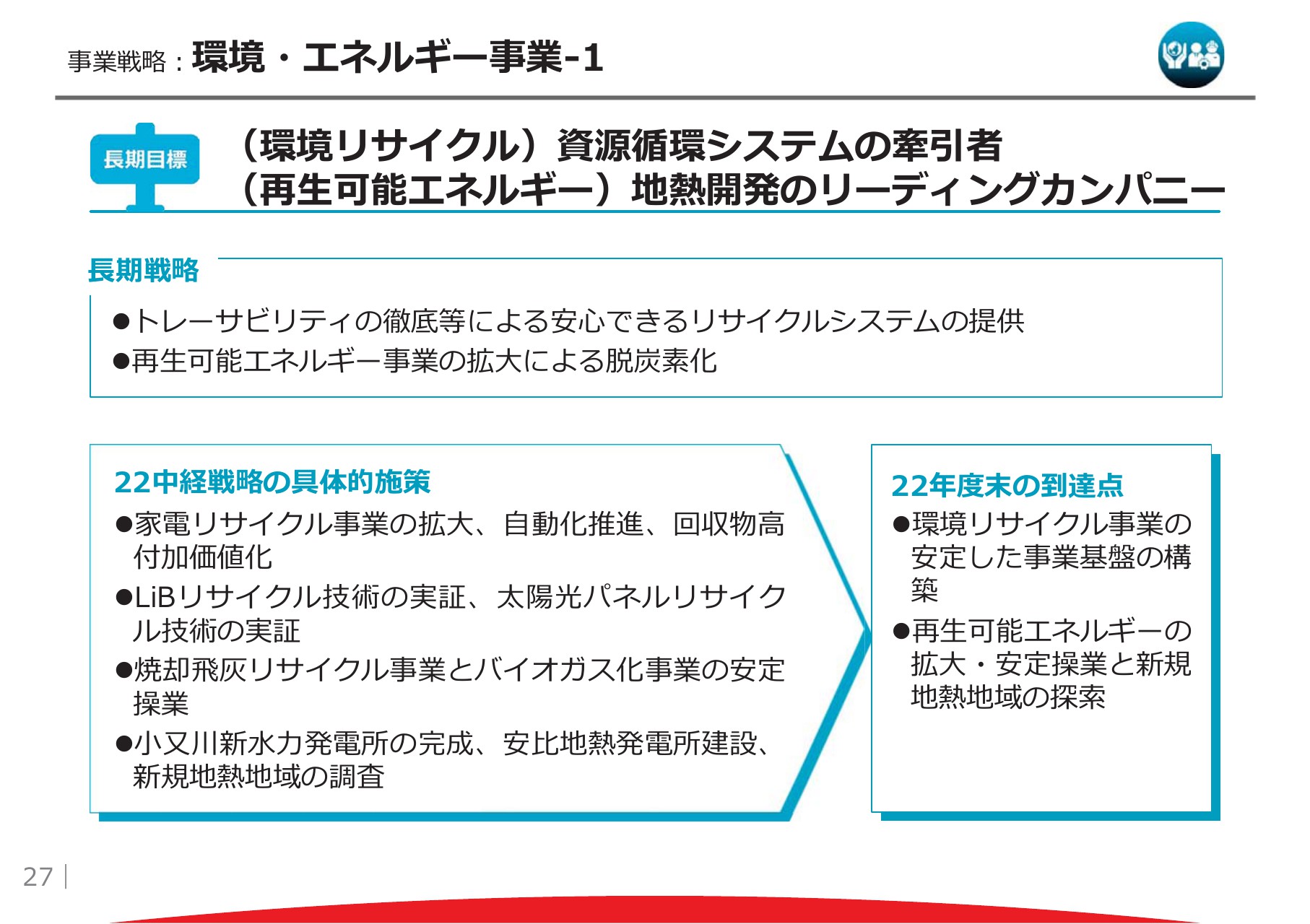

環境・エネルギー事業-1

事業戦略の最後は環境・エネルギー事業ですが、ここは環境リサイクルと再生可能エネルギーに分かれます。環境リサイクルについては、「資源循環システムの牽引者」と記載しています。

これは、いったん取り出されたさまざまな資源を、使用された製品の中からまた再利用できる形で取り出して、循環させるという意味で「資源循環システム」と記載しています。このようなことを進めるためには、トレーサビリティを徹底して、お客さまに安心してもらえるシステムを構築していく必要があります。

一方の再生可能エネルギーは、目玉になるのは地熱開発で、日本におけるリーディングカンパニーを目指していくということです。

環境・エネルギー事業-2

28ページは、それぞれの環境リサイクル、あるいは再生可能エネルギーの拠点を、日本地図上にプロットしています。

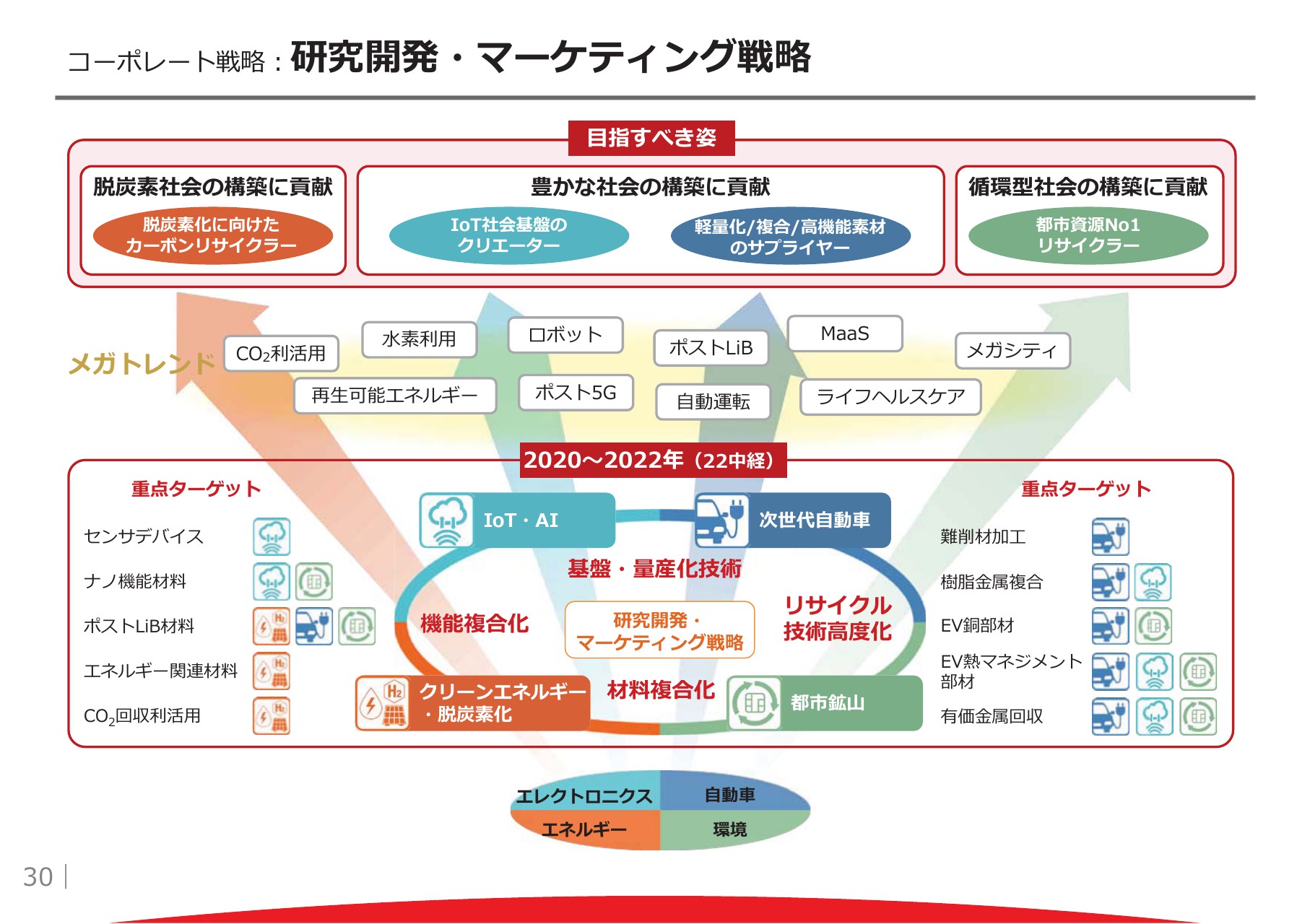

研究開発・マーケティング戦略

ここから先は、コーポレート戦略です。30ページですが、新規製品、新規事業の創出のために必要な研究開発、マーケティング戦略です。一番下に注力すべき4分野がありますが、これは今までと変わりありません。

それに基づいて、その上にある赤い線で囲んでいる四角の中に、やや具体的に記載しています。その中でも、次世代自動車やIoT、AIに注力していき、それに紐付く形で重点ターゲットになる素材、あるいは部材、材料等々を明示しています。

そうしたものが、メガトレンドを通して「目指すべき姿」につながっていくという絵になります。

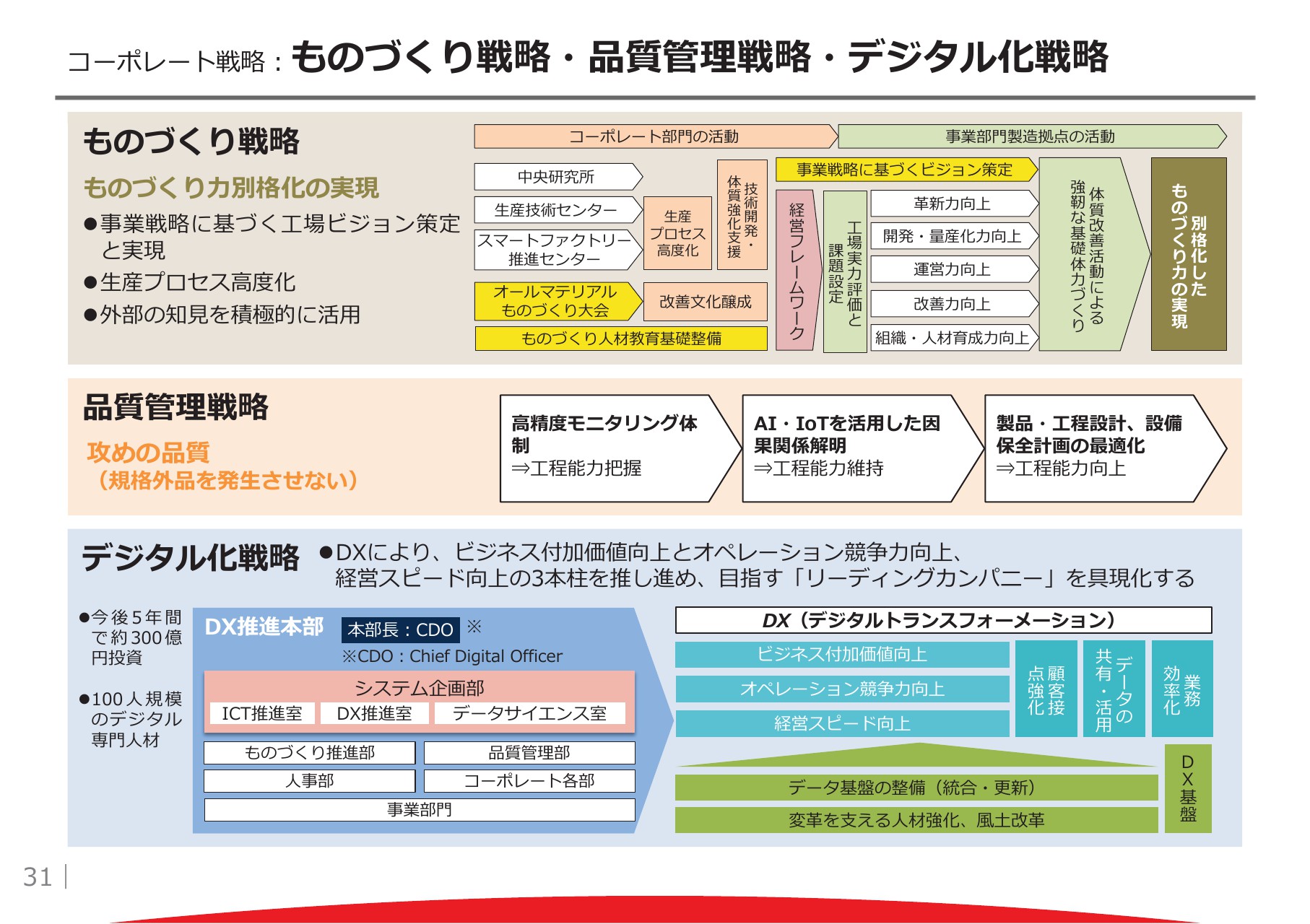

ものづくり戦略・品質管理戦略・デジタル化戦略

31ページが、事業競争力を徹底追求するという全社方針を支える、ものづくり、品質管理、デジタル化の戦略です。

ものづくりについては、さまざまなサポートを行う中で、それぞれの製造拠点が、ご説明している事業戦略に基づいたビジョンを持って進めていけるようにします。あるいは、経営フレームワークと称していますが、工場の実力診断をして改善点を明らかにし、体質強化を行っていきます。そのようなことを通して、ものづくりの強化を図っていくものです。

中段の品質管理についてですが、これまでは規格外品をお客さまのところに流出させないことに注力してきました。そうした体制が整ってきましたので、これからはそもそも規格外品を工程で発生させないという方向に向けていくものです。これまでに蓄積した検査の自動化等で得たデータを、工程の設計、あるいは設備保全の計画に大いに生かしていくということです。

一番下はデジタル化戦略についてですが、4月からDX推進本部を立ち上げます。CDOとして外部から人材も招聘しています。そうした中、右側に記載しているような、顧客接点の強化やデータの共有等を進めて、ビジネス価値やさまざまな競争力を向上させていこうということで、今後5年間で300億円程度の投資を行っていきたいと考えています。また、人材としても100人規模のデジタル専門人材を擁していきたいと思っています。

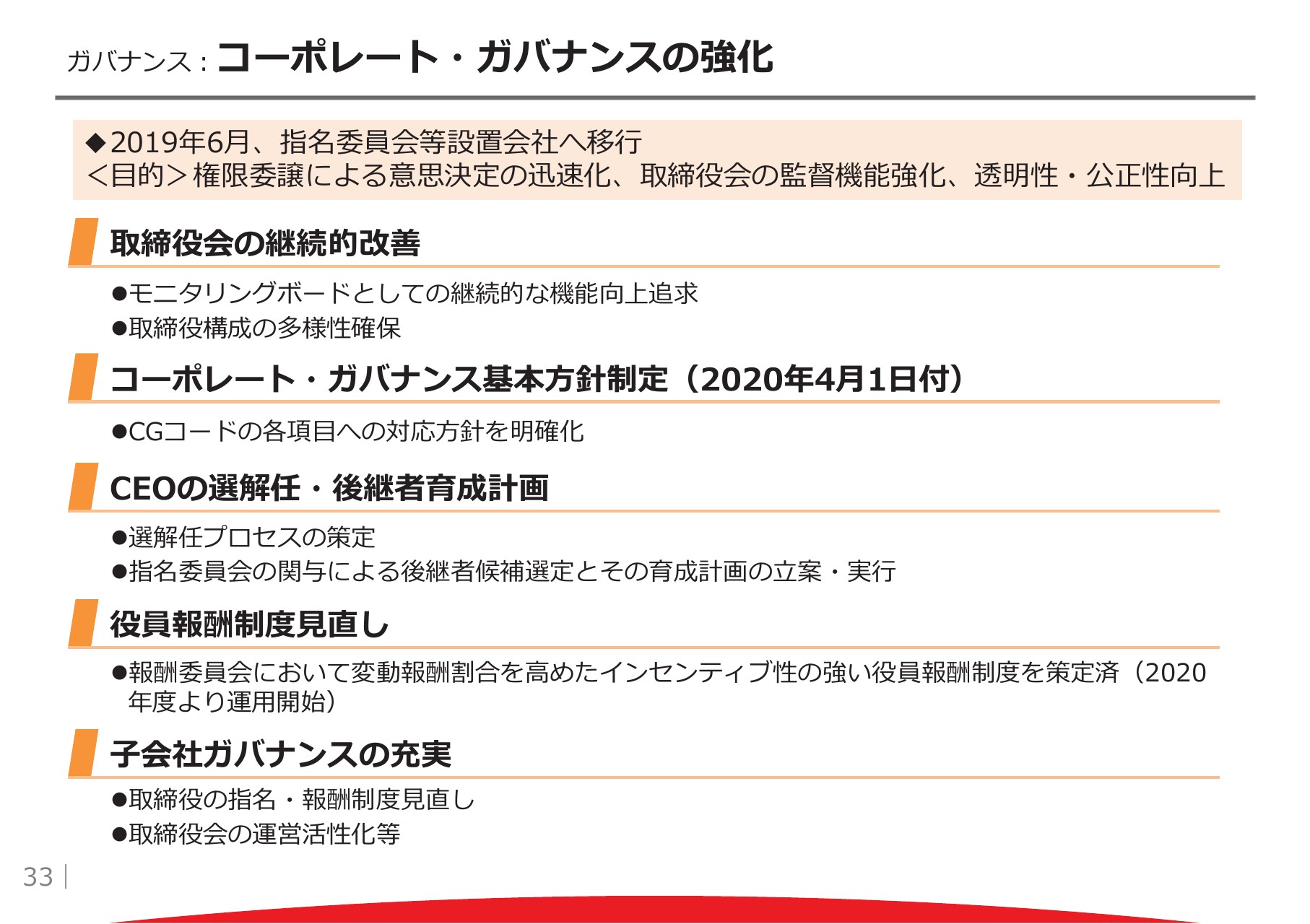

コーポレート・ガバナンスの強化

一番最後のパートが、ガバナンスです。当社におけるガバナンスは2通りあり、1つはコーポレート・ガバナンス、もう1つはグループガバナンスです。

33ページはコーポレート・ガバナンスの強化ということで、昨年6月に指名委員会等設置会社に移行した関連で、ここに示しているような課題について取り組んでいくことを示しています。

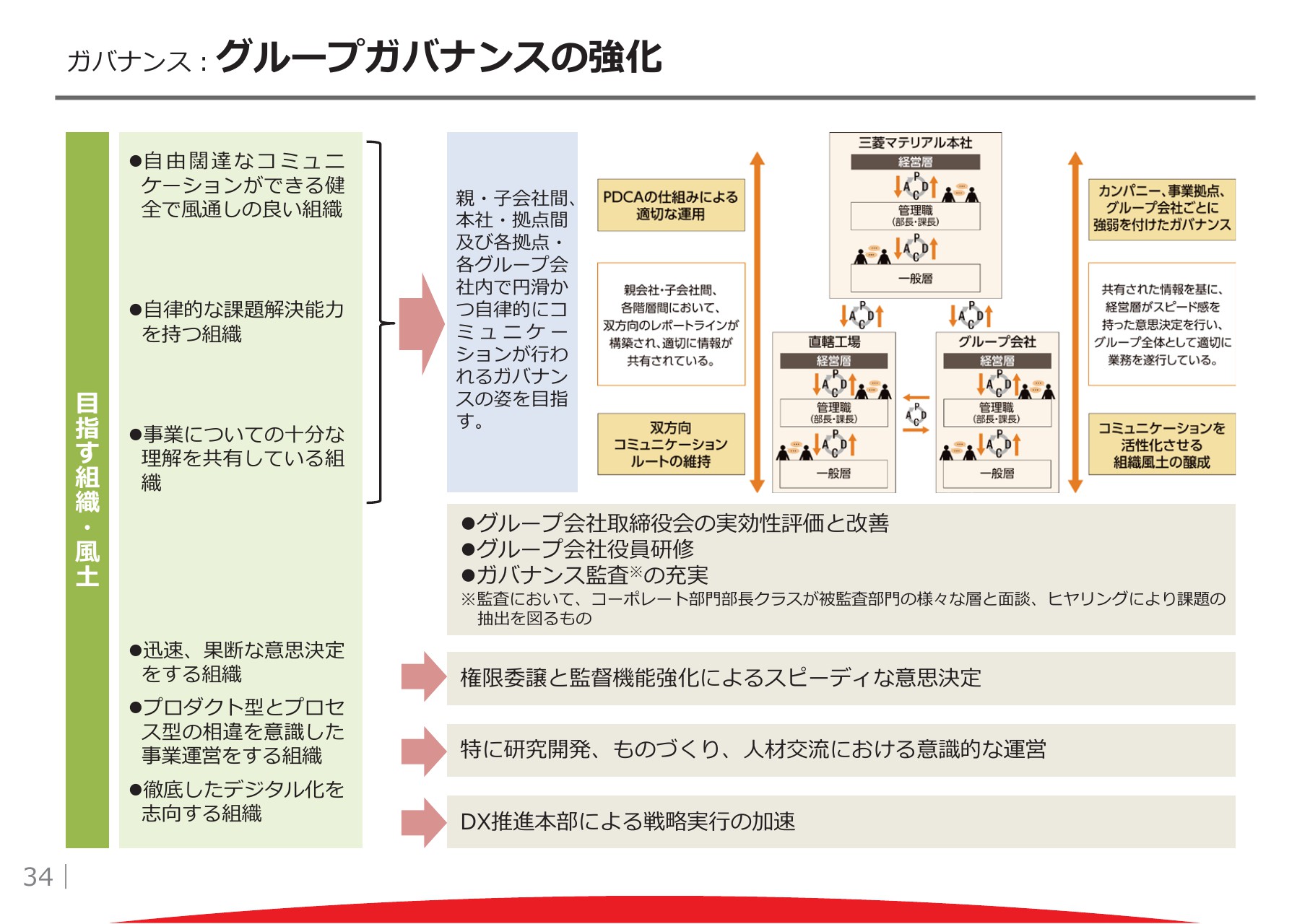

グループガバナンスの強化

34ページはグループガバナンスの強化についてですが、一番左側に「目指す組織・風土」として6点を挙げています。

上の3つは、コミュニケーションの風通しをよくすることや、自律的な課題解決、事業についての十分な理解ということで、そのためには右側に記載しているように、各階層でのコミュニケーションが極めて重要であることはこれまでと同様です。それをさらに深化させていきたいというものです。

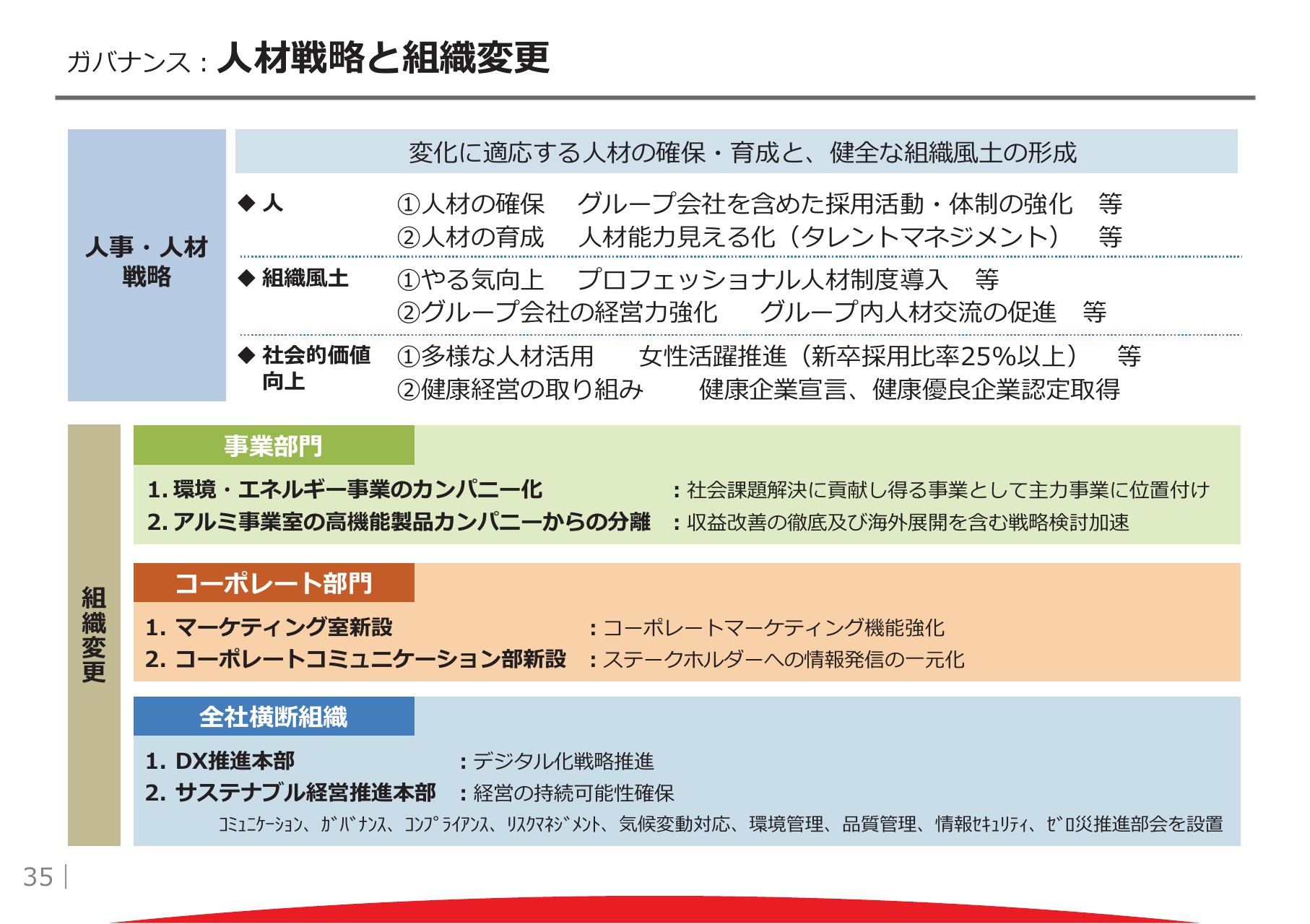

人材戦略と組織変更

最後に、35ページでは人材戦略と組織変更について簡単に触れています。人材戦略については、記載の通りです。何をするにしても、企業の経営にとって人材が重要であることは論を俟たないところであり、人材の確保、育成のために、ここに示したようなことを進めていきます。

また、プロフェッショナル人材といったさまざまな制度の導入や、グループ全体の経営力強化のための人材交流の促進、あるいは全体における女性活躍の推進、健康経営にも取り組んでいくということです。

下半分は組織の変更で、これは記載の通りですので詳細の説明は割愛しますが、コーポレート部門においてはマーケティング室を新たに作ります。また、ステークホルダーへの情報発信を一元化するために、コーポレートコミュニケーション部を4月から新設し進めていきます。

そして、一番下に記載の通り、全社横断組織としては2つの推進本部があります。1つはDX推進本部、もう1つは経営の持続可能性を確保するために、最下部に記載しているような部会を下に従えたサステナブル経営推進本部といった形で、経営の持続可能性を確保していこうということです。

私からの説明は以上となります。

質疑応答:アルミ事業、セメント事業の今後の方向性について

質問者1:他社の決算や中経を見ていると、業績不振の会社はコアではない事業をコーポレートの直下に置く場合は、大体その後に売却やリストラなどいろいろなことがあります。

アルミ事業は非常に厳しいと言いますか、市場構造の変化、あるいは輸入品などさまざまな問題を抱えていると思いますが、どういう方向に着地するのでしょうか? 自力で再建できるのかといったところも含めて、アルミ事業の行方を教えてください。

またセメント事業について、今回事業統合ということで、投資も含めて未来図が少し見えづらい印象です。

施策はわかるのですが、おそらく投資が3年目は持分法損益になってしまっているため、そこから決めていくのかもしれませんが、セメントの方向性についてもどういう展開になるか教えてください。

小野:まずはアルミ事業についてですが、ご存知のように当社グループのアルミ事業は、三菱アルミニウムが圧延などを行っている製品と、ユニバーサル製缶で行っている飲料缶事業ということになります。

三菱アルミニウムの事業については、既に始めていますが、現在進めているのはいわゆる製品軸と地域軸の両面での見直しです。ただし、当社の三菱アルミニウムの事業は、いずれにしても規模を追っていける程の大きな生産能力を持つものではありませんので、方向性としては、やはりニッチ・リッチで進めていくしかないということです。

そうしたところに製品を絞り込みつつ、拡大しすぎてしまったところを縮小させながら、まずは自力での事業構造改革を進めていくというのが、足元で進めるべきことだという認識です。

次に、ユニバーサル製缶についてです。国内のマーケットは、人口の動向を見る限り増えるとも思えませんので、どのようにして海外に出ていくのかといった戦略の検討を加速する必要があるという認識のもと、どうすべきかの方向性を探っているところです。

そして、セメントの方向性についてです。こちらは、9月末の両社の最終合意に向けた中での議論が必要なのですが、とくに生産部門におけるシナジーは考えられると思っています。

今の段階では、まだ両社の中で議論が煮詰まったところまで進んでいませんので、具体的な数字はなかなか申し上げられません。しかし、例えば統合することで工場そのものの中での役割分担を、今までよりもフレキシブルにでき、製品製造の割り振りができたり、あるいはそれぞれが持っている設備の稼働の余剰能力具合をうまく活用できたり、あるいはしばらくの間はまだ石炭が主要なエネルギー源の一つということになると思うのですが、そうしたものの調達において両社の持っている港湾機能を組み合わせることで、大きなメリットが生まれてくるのではないかと思っています。

まずもって、この統合の中ではそのようなことを進めていくのがやるべきことです。どちらかというと、統合については両社が意見交換しながら進めることで、今回の中期経営戦略の中では当社としての施策に限って記載していますので、全体の方向性とは少しズレがあるかもしれないとは思います。

それから、先程ご指摘があったように、3年目の投資については今回の資料の中には入れていませんので、当然、それがセメント事業への配分の少なさの一因にもなっています。

質問者1:要するに、セメント事業の手を抜くということではなく、3年目が含まれていないため、投資の配分が少し小さめに出ているということでよいですよね。わかりました、ありがとうございます。

質疑応答:ROIC導入の狙いやコーポレート・ガバナンスについて

質問者2:1点目は、ROICについてです。

そもそもの導入の狙いや、またどれくらい徹底して管理しようとしているのかということで、例えば部門の評価に反映させるような仕組みになっているのかなどを教えてください。

2点目は、ガバナンスについてです。

昨年、指名委員会等設置会社へ移行したことで注目はしているのですが、10名の取締役の候補者の中で、2名が三菱グループの銀行ご出身の方です。例えば監督機能の強化など、資料にも記載されているような多様性の確保の点で本当にベストなのかを教えてください。

例えばそのお二方が、昨年の株主総会でも賛成票が80パーセントに満たなかったということで、その部分をどのように考えているのでしょうか?

小野:まず、1点目のROIC導入の狙いについてです。財務的な指標はたくさんあり、どれも一長一短があることは、今更皆様に言うまでもないことですが、これまで当社の中で欠けていたのは、やはり資本コストをどう意識していくかだと思っていました。

そのような中で、資本コスト、WACCとの比較の妥当性の高さの点でROICが優れているのではないかとの考え方がベースにあったわけです。

ROICを改善するということは、結局はいろいろなオペレーションを改善したり、投下資本を小さくしていくために、衰退期にある、または後退期にあるような製品群を整理するといったことに目を向ける契機にはなっていくだろうと思っています。

事業の中のいろいろな製品群、あるいは細分化した事業のリストラクチャリングを進めるためにも、こうした考え方がいいのではないかと思っています。

部門管理、あるいは評価をどうしていくのかですが、執行役以上は、ダイレクトにこの数字を使って評価していくとは考えていませんが、少なくとも全体の総合評価の中にはこのようなものが入ってくると思います。

一方で、それぞれの現場レベルには、ROICだけで現場の良し悪しを判断するのは違うと思いますので、ドリルダウンしていく必要がありますし、先程ものづくり戦略でお話ししたような経営フレームワークで現場を評価していくものではないかと思っています。いろいろなものを評価指標として組み合わせていくことが必要だと認識しています。

2点目のガバナンス関係についてです。三菱系の金融機関出身者が2名いるとのことで、まずは東証が示している独立性基準には抵触していないことを踏まえていただければと思います。

私どもとしては、このお二方については、どこの出身かは別として、経営経験も非常に豊富であり、知見の豊さから見ても取締役の構成メンバーとして大きな意味があるということで、お二方に付いていただいています。

もちろん、出身母体に関連して、株主総会において一定程度の反対票が入っていることについては認識しています。今申し上げたように、当社として考える取締役会の構成ミックス、あるいはスキルマトリックスという意味では、決して不適当な組み合わせではないと考えています。

質疑応答:財務目標や2030年度末のE-Scrapの処理能力について

質問者3:業績、財務目標についてです。経常利益の増減要因で、市況要因でプラス235億円、投資効果で170億円ということですが、どういった内訳なのかを確認させてください。また、金属価格は銅価格ということで大丈夫でしょうか? これが1点目です。

2点目が、18ページ目のE-Scrapの処理能力についてです。

2030年度末で20万トンということで、これまでに比べるとキャパシティの増加スピードがトーンダウンした印象もあるのですが、スクラップの処理能力の点から、この事業自体に対する考え方で変えられたことがあれば教えてください。

小野:2点目からご説明します。E-Scrapの処理能力は現在16万トン程度で、以前から20万トンないし21万トンまでは引き上げると申し上げてきたと思います。ご存知のように、2018年度に、不純物が多くなることに起因して有価金属の回収効率が大きくダウンすることが課題として生じました。

これに対する対策を、2018年度後半から2019年度にかけて行ってきて、現段階では課題発生前の状態まで改善できている状況です。

そうしたことから、急激に不純物が多い、あるいは不純物の入り具合が均一でないE-Scrapを増加していくことに対するリスクもあるということで、そのあたりを改善しつつ進める必要があります。

不純物の取り扱いの解決策の1つは、先程ご説明したマテリアルフローを最適化することで不純物をうまく取り除き、当社グループが持っている他の場所で処理することを並行して固めていかなければ順調な成長には繋がらないだろうと考え、このような目標値になっています。

そして1点目についてですが、財務目標の中の170億円くらいが投資効果として上がっているその内訳ということで、銅加工において、先程はROICが5パーセントを超えるところまでいかないとお伝えしたものの、圧延事業の増強への投資などを行っていきますし、加工事業は高機能粉末事業の投資効果などが寄与しており、高機能製品や加工事業の投資効果が大宗を占めております。また、金属価格は銅価格によるものであります。

質問者3:投資効果とあわせて、市況要因でプラス235億円というのは、需要が増えるということでしょうか?

小野:足元のコロナウイルスの影響を2022年度末の目標値に反映していませんので、2022年度末には、コロナウイルスの影響がなかったと考えたときの巡航速度に戻っている前提です。

コロナウイルスが始まる前に言われていたように、半導体産業にしても電子材料の世界にしても、一定程度の成長が見られるであろうということ、また自動車産業においては次世代自動車を中心に、EV化の流れが加速していくだろうという見立てのもとということです。

質疑応答:収益性向上の施策やキャッシュ・フローの計画について

質問者4:1点目は、感想も含めてになります。前回の中経期間中で積極的な設備投資の予算を組まれていて、償却を上回る水準で3年間実行されてきたところかと思います。途中でいろいろと事情も変わり、当期利益などの着地がブレるところもありましたが、お金を使うという観点では基本的に計画通り進んできていると思います。

Luvata社の部分も含めて3,200億円という数字だったかと思いますが、今回は三菱日立ツールを含めてということで、またトータルとしては増額になってきているかと思います。この間、方向性としては結果的に償却を上回る投資を続けることになります。

固定費を増やしながらROICを上げていく計画になっているように見えるのですが、先程資本コストについて、きちんと意識していくということも新たに触れられています。全般的にレバレッジを上げて、有利子負債も増えて、拡大路線の中で、例えば資本コスト自体が上がってくる方向のように見えてしまいます。

個々の収益性を高めるための工夫としては投資効果のところで、先程ご説明いただきましたが、収益性を高める工夫の切り込みが、絵としてあまり前面に出てきていない印象があります。

先行投資などによって、例えば高機能製品の収益性も一時的に下がる方向を示されたりしているのですが、このあたりで、コスト削減なり効率アップなりで収益を高める工夫については、どのように纏められているのかを教えてください。

2点目は、キャッシュ・フローの計画についてです。

先程の有利子負債が増えるところもそうなのですが、インフローとアウトフローでインバランスになっており、有利子負債が積まれます。営業キャッシュ・フローの見立てですが、今のマーケットはどちらかと言うとグローバル・リセッションを警戒している状況かと思いますので、市況がどの段階で回復に向かうかが見えにくい中で、営業キャッシュ・フローが3年間の累計でそこに達するかどうかがわからなくなるケースで、どの項目を優先させていくかという優先順位があれば教えてください。

例えば、資産売却を加速することでインフローをしっかり厚くするということなのか、あるいは成長戦略投資は予算としてはもう少しフレキシブルに、場合によっては絞り込むケースもあり得るのかなど、リセッションを警戒されている今の事業環境をベースに考えたときに、資金計画はどう優先順位を付けていかれるのでしょうか?

小野:1点目ですが、確かに数字上は投資が先行していることになります。一方で、コスト削減への取り組みが見えにくいということなのですが、1つはデジタル化戦略を謳っており、これを徹底してやり抜こうということです。

もちろん、そこにはお金も必要になるのですが、デジタル化戦略はものづくりの現場にもプロセスの高度化で繋がっていきますし、一方で管理部門においてもさまざまな業務効率化に繋がっていくものだと思っていますので、そのように全般に亘る取り組みを行っていきます。

ものづくり戦略についてお話ししたように、それぞれの製造拠点における取り組みが、全社的に見て十分なレベルに達する方向性ということで、まずは自分たちが置かれている立ち位置をよく確認し、足らざるを知って何を進めていくのかを求めていくことが、さらなるコスト削減に繋がっていきます。また、そうしていかなければいけないと考えています。

2番目のキャッシュインとアウトのバランスの問題ですが、ご指摘の通りです。資料では、キャッシュインとして営業キャッシュ・フローの2,800億円に加えて、その他資産売却等を含めて600億円としていますが、足元の状況を踏まえると、この通りになるのかは、今は確定的に申し上げられるわけではありません。

当然、キャッシュ・フローが見立てより減ることもあり得ると思っています。そのときにどう対処するかについてですが、需要、あるいはお客さまが求める製品が必要となる時期が後ろになることとリンクする可能性は非常に高いと思っていますので、そのような連関で投資時期を後ろに伸ばしていくことで、キャッシュインとアウトのバランスを取る必要はあるだろうと思っています。

また、もちろん今見ている成長投資の中には、M&Aについて常に「ウィッシングリスト」を持って進めているのですが、そうしたものも一部含まれているのは事実です。M&Aのタイミングは、逆張りという思想もあるわけですのでなかなか難しいのですが、当然、厳選していくことが必要になるのがキャッシュマネジメントの世界ではないかと思っています。

質問者4:確認ですが、そうすると、投資はある程度柔軟に対応し得るということで、例えばD/Eレシオの1.2倍という数字を規律の目安としてということで、そこは必達という目線になってくるのでしょうか?

小野:ネットD/Eレシオとして、1.0倍を超えない範囲の投資にしていきたいというところが基本的な方針です。

質疑応答:銅価格の前提や前中経の反省点について

質問者5:2点お願いします。前の方の質問にも少し関わってくるのですが、キャッシュ・フローのところです。

3年間の累計の営業キャッシュ・フローを作ったときの銅価格の前提で、3年間の累計の平均価格がどこになるのかがもしわかれば教えてください。

また、キャッシュ・インのその他のところで、事業再編、政策保有株の売却と記載されているのですが、この600億円は今見えている数字を詰めたものなのか、それともこの3年間で想定され得る実現性が高い数字、見込みも含めた数字なのかを教えてください。

2点目が、全体の中経の反省点のところです。

「マーケティング活動不足」が挙げられていたかと思うのですが、今回の中経において、マーケティングで足りなかったところを具体的にどう変えていくのかを教えてください。

小野:銅価格の見通しについてですが、12ページの表に、2022年度の前提条件という形で「290セント/ポンド」と記載しており、2021年度、2022年度はこのような見方をしています。

それから、キャッシュ・インの600億円が既に確定済みかということですが、例えば政策保有株式の売却を、ここで確定済と言うわけにはいきません。その意味では、このような計画を立てる時点での目論見ということでご理解いただければと思っています。もちろん、3年間でこのような金額を捻出できればという見立てです。

次に、2つ目のマーケティングに関するところですが、これはいくつかのポイントがあろうかと思います。1つは、各事業部門がすべきマーケティングの強化を図っているということです。これは言葉としては「顧客接点力の強化」という言い方になります。

当社では、高機能製品事業も加工事業も、いわゆるキーアカウントを定め、そうした重要な顧客を中心にある程度人もかけて、接点を厚く強化していくことが重要だと考えています。マニュアルではなくデジタル化も図って、効率よく進めることがやるべきことの1つだと考えています。

もう1つは、組織のところであまり触れませんでしたが、コーポレート部門にマーケティング室を作ることにしています。

事業部門だけがマーケティングを行っていると、どうしても収益事業を負っているがゆえに、現在展開している事業の周辺領域にしか目が向きません。それだけでは、会社全体としての成長は不十分になる可能性があるということで、少し離れた領域のマーケティングも強化する必要があるのではないかと思っています。

その意味で、コーポレートサイドでマーケティングを行い、また新規事業部というものもありますが、そうしたところとの連携を図り、少し先に見えているものにトライしていく、チャレンジしていくことの必要性も感じていますので、その両面を追っていきたいと考えているところです。

ご挨拶

小野:本日は大変お忙しいところ、電話会議にご参加いただきまして、誠にありがとうございました。今回は新中経ということで公表しましたが、何よりも重要なのは、この公表した内容をいかに実行していくか、あるいはそれぞれ置かれた状況に合わせて柔軟な対応をしていくかです。

最後のご質問にもありましたが、そのようなことも含めて、しっかりと舵取りを行う必要があるという認識ですので、今後も引き続き注目していただけるよう、よろしくお願いいたします。本日はどうもありがとうございました。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

5711

|

3,037.0

(15:00)

|

-50.0

(-1.61%)

|

関連銘柄の最新ニュース

-

04/17 11:16

-

04/16 07:15

-

04/15 16:03

-

04/15 15:30

-

04/15 12:39